Страница:

Агустин Сильвани

Переиграть дилера на рынке FOREX: Взгляд инсайдера

AGUSTIN SILVANI

Beat

the FOREX Dealer

An insider’s look

into trading today’s foreign

exchange market

Благодарности

Эта книга была написана при помощи и поддержке многих моих друзей и коллег. Я хочу поблагодарить замечательных людей из MIGFX, чья упорная работа и приверженность делу помогли осуществиться этому проекту. Кроме того, выражаю особую признательность Ричарду Хоффману за его помощь и исследования, а также многим отраслевым экспертам, чьи идеи и понимание валютного рынка оказались бесценными. Без вас эта книга никогда не увидела бы свет.

Кроме того, хотелось бы сказать большое спасибо прекрасным людям из ProRealTime.com за разрешение использовать их знаменитые графики. Рекомендую всем трейдерам посетить этот сайт в Интернете и использовать в работе предлагаемые на нем пакеты программ для построения графиков – одни из лучших и передовых в этой области.

Кроме того, хотелось бы сказать большое спасибо прекрасным людям из ProRealTime.com за разрешение использовать их знаменитые графики. Рекомендую всем трейдерам посетить этот сайт в Интернете и использовать в работе предлагаемые на нем пакеты программ для построения графиков – одни из лучших и передовых в этой области.

Введение

В течение многих лет я старательно охотился за всеми книгами о валютном трейдинге, которые только мог найти, но, как и многие из вас, столкнулся со скудостью выбора литературы о рынке FOREX. За редким исключением бóльшая часть имеющейся литературы попадает в одну из двух категорий: далекие от реальности теоретические труды и откровенно вводящие в заблуждение публикации. Написанные сухим языком, устаревшие, подчас с эзотерическим привкусом академические изыскания оставляют у читателей впечатление, что торговля валютой – занятие такое же джентльменское и упорядоченное, как и коллекционирование марок. Нет ничего более далекого от правды: недаром этот рынок часто сравнивают с бойней, где безжалостно «рубят» трейдеров.

Рынок FOREX, который я знаю, – это рынок безжалостного индивидуализма и денег, где ежедневно выигрывают и проигрывают миллионы долларов, где царит лихорадочное оживление, а мобильные телефоны перебрасывают прямо над столами. Это присущее рынку осязаемое возбуждение от игры привело к появлению второго вида литературы, часто вводящей в заблуждение и столь же далекой от реальности. Авторы таких книг обещают читателю несметные богатства, предлагая научить «легкой» торговле на рынке FOREX.

Раскрою вам небольшой секрет: ней нет ничего «легкого». Если вы мне не верите, поинтересуйтесь у Уоррена Баффетта, как он смог потерять $850 млн, сделав ставку на доллар, или спросите у «короля» Джорджа Сороса, почему его короткие ставки по иене обошлись ему в $600 млн – причем не единожды, а дважды в 1994 г. Неужели эти парни не читают книг о валютном трейдинге? Но если даже короли инвестиционного рынка способны потерять на FOREX миллиарды, что заставляет кого-то думать, что это дело может быть легким?

Рядовой частный трейдер должен чувствовать огромное несоответствие между тем, что пишут знаменитые «эксперты», и своим реальным опытом торговли. В валютном трейдинге теория крайне мало соотносится с практикой, а реалии торговли на FOREX куда сложнее и запутаннее, чем расскажет вам любой гуру. В этих джунглях действует принцип «Убей или будешь убитым», и в ту же минуту, когда вы ступаете на игровое поле, вы и ваш счет становитесь всеобщей мишенью.

Таким образом, убедившись в том, что львиная доля книг о торговле на FOREX написана либо аферистами, либо академиками без опыта реальной торговли, я решил изложить на бумаге собственные мысли. Хотя я определенно не считаю себя «чародеем рынка», за годы успешного управления валютным фондом приобрел глубокое понимание валютного рынка, которое может оказаться весьма ценным для читателей, в том числе и для тех, кто только начинает карьеру трейдера.

Твердо веря в то, что «краткость – сестра таланта», я постарался сделать эту книгу предельно лаконичной не только по форме, но и по сути. Передо мной было две цели. Во-первых, объясняя механику рынка FOREX и проливая свет на некоторые совсем уж бесчестные манипуляции, которым подвергаются частные трейдеры со стороны розничных брокеров, я надеюсь дать читателю ясное представление о рисках и вознаграждениях, сопряженных с торговлей на валютной бирже. Вторая цель книги – помочь рядовому трейдеру стать успешным. «Рядовой» трейдер – это проигрывающий трейдер; по-настоящему успешные трейдеры встречаются крайне редко. Однако, предлагая вниманию читателей некоторые проверенные рынком приемы и методы торговли, я надеюсь дать им весомую начальную фору.

Как вы могли догадаться, название этой книги позаимствовано из знаменитого труда Эдварда Торпа об игре в блек-джек «Переиграть дилера» (Beat the dealer). В 1962 г. профессор математики Массачусетского технологического института раскрыл широкой публике трюки и ловушки, используемые индустрией азартных игр, и одновременно преподал метод успешной игры в двадцать одно очко. Как вы увидите, эта книга тоже разделена примерно на две части: первая посвящена разоблачению нечестных практик на валютном рынке, а цель второй – помочь частным валютным трейдерам реализовать эффективный и успешный план игры на основе предлагаемых мной рекомендаций по ведению торговли с детальным разбором примеров.

Рынок FOREX, который я знаю, – это рынок безжалостного индивидуализма и денег, где ежедневно выигрывают и проигрывают миллионы долларов, где царит лихорадочное оживление, а мобильные телефоны перебрасывают прямо над столами. Это присущее рынку осязаемое возбуждение от игры привело к появлению второго вида литературы, часто вводящей в заблуждение и столь же далекой от реальности. Авторы таких книг обещают читателю несметные богатства, предлагая научить «легкой» торговле на рынке FOREX.

Раскрою вам небольшой секрет: ней нет ничего «легкого». Если вы мне не верите, поинтересуйтесь у Уоррена Баффетта, как он смог потерять $850 млн, сделав ставку на доллар, или спросите у «короля» Джорджа Сороса, почему его короткие ставки по иене обошлись ему в $600 млн – причем не единожды, а дважды в 1994 г. Неужели эти парни не читают книг о валютном трейдинге? Но если даже короли инвестиционного рынка способны потерять на FOREX миллиарды, что заставляет кого-то думать, что это дело может быть легким?

Рядовой частный трейдер должен чувствовать огромное несоответствие между тем, что пишут знаменитые «эксперты», и своим реальным опытом торговли. В валютном трейдинге теория крайне мало соотносится с практикой, а реалии торговли на FOREX куда сложнее и запутаннее, чем расскажет вам любой гуру. В этих джунглях действует принцип «Убей или будешь убитым», и в ту же минуту, когда вы ступаете на игровое поле, вы и ваш счет становитесь всеобщей мишенью.

Таким образом, убедившись в том, что львиная доля книг о торговле на FOREX написана либо аферистами, либо академиками без опыта реальной торговли, я решил изложить на бумаге собственные мысли. Хотя я определенно не считаю себя «чародеем рынка», за годы успешного управления валютным фондом приобрел глубокое понимание валютного рынка, которое может оказаться весьма ценным для читателей, в том числе и для тех, кто только начинает карьеру трейдера.

Твердо веря в то, что «краткость – сестра таланта», я постарался сделать эту книгу предельно лаконичной не только по форме, но и по сути. Передо мной было две цели. Во-первых, объясняя механику рынка FOREX и проливая свет на некоторые совсем уж бесчестные манипуляции, которым подвергаются частные трейдеры со стороны розничных брокеров, я надеюсь дать читателю ясное представление о рисках и вознаграждениях, сопряженных с торговлей на валютной бирже. Вторая цель книги – помочь рядовому трейдеру стать успешным. «Рядовой» трейдер – это проигрывающий трейдер; по-настоящему успешные трейдеры встречаются крайне редко. Однако, предлагая вниманию читателей некоторые проверенные рынком приемы и методы торговли, я надеюсь дать им весомую начальную фору.

Как вы могли догадаться, название этой книги позаимствовано из знаменитого труда Эдварда Торпа об игре в блек-джек «Переиграть дилера» (Beat the dealer). В 1962 г. профессор математики Массачусетского технологического института раскрыл широкой публике трюки и ловушки, используемые индустрией азартных игр, и одновременно преподал метод успешной игры в двадцать одно очко. Как вы увидите, эта книга тоже разделена примерно на две части: первая посвящена разоблачению нечестных практик на валютном рынке, а цель второй – помочь частным валютным трейдерам реализовать эффективный и успешный план игры на основе предлагаемых мной рекомендаций по ведению торговли с детальным разбором примеров.

Из Вегаса на Уолл-стрит

В последние пять лет рынок FOREX раскрыл свои объятия для нетрадиционных участников, и сегодня масса людей – от доткомовских инвесторов до безденежных старушек – устремилась туда в поисках богатства. К сожалению, большинство этих новоиспеченных участников рынка не знают, что они ступают на поле боя, усеянное останками внутридневных трейдеров и их гениальных «систем». Мировая статистика утверждает, что более 90 % частных трейдеров проигрывают деньги и навсегда уходят с рынка, однако биржевые брокеры никогда не приводят этой печальной цифры в своей рекламе.

Чтобы успешно работать, частные трейдеры должны понимать, что международный валютный рынок развивался как рынок профессионалов, и действующие на нем устаревшие правила и процедуры свидетельствуют о том, что он по-прежнему в значительной степени ориентирован на профессиональных игроков. На рынке, где влияние частных трейдеров минимально (хотя в последнее время оно и растет), основная их масса имеет мало шансов на успех.

Появившиеся сегодня в большом количестве розничные брокеры хотели бы убедить вас в том, что валютный трейдинг – это высшая форма финансовой спекуляции. Но на деле торговый подход рядового клиента в сочетании с недобросовестной практикой некоторых брокеров делает трейдинг на спотовом рынке FOREX скорее похожим на азартные игры в казино Лас-Вегаса, нежели на то, что происходит на Уолл-стрит. Новое поколение онлайновых брокеров имеет много общего с казино и пользуется похожими приемами, чтобы обратить шансы в свою пользу, например:

• брокер всегда остается в выигрыше (за счет спреда);

• брокер наживается на жадности игроков и активно ее поощряет (при помощи торговых сигналов, огромных кредитных плеч и привлекательных торговых платформ, похожих на игровые автоматы!);

• брокер применяет сомнительные средства управления рисками, в том числе обман и «отключение» успешных игроков.

Все эти преимущества гарантируют, что в конечном итоге все деньги игрока (трейдера) перейдут в карман игорного дома (брокера). Шансы изначально сдвинуты в пользу последнего.

В своей блестящей работе «Обыграть дилера» Эдвард Торп сосредоточил внимание на карточной игре блек-джек, где шансы на выигрыш постоянно варьируются. В игре с фиксированными шансами (такой, как лотерея) игрок фактически обречен на проигрыш, тогда как игра с переменными шансами позволяет грамотному игроку эффективно управлять своим риском, максимизируя выигрыш. Хотя в долгосрочной перспективе шансы могут быть не в пользу игрока, существует ряд правил, следуя которым он может «играть» только те раздачи, в которых вероятность выигрышного исхода больше, и тем самым значительно повысить свои шансы на успех. Эти правила позволяют удержаться от азартной (или наудачу) игры и сосредоточиться на использовании теории вероятностей. Валютным трейдерам будет полезно последовать примеру игроков в карты и научиться торговать только тогда, когда шансы изменяются в их пользу. Соответственно, в последней части книги мы рассмотрим сделки с высокой вероятностью успеха, которые обычно можно осуществлять при внутридневном трейдинге на FOREX и «удваивать ставки» при выявлении соответствующих возможностей.

Чтобы успешно работать, частные трейдеры должны понимать, что международный валютный рынок развивался как рынок профессионалов, и действующие на нем устаревшие правила и процедуры свидетельствуют о том, что он по-прежнему в значительной степени ориентирован на профессиональных игроков. На рынке, где влияние частных трейдеров минимально (хотя в последнее время оно и растет), основная их масса имеет мало шансов на успех.

Появившиеся сегодня в большом количестве розничные брокеры хотели бы убедить вас в том, что валютный трейдинг – это высшая форма финансовой спекуляции. Но на деле торговый подход рядового клиента в сочетании с недобросовестной практикой некоторых брокеров делает трейдинг на спотовом рынке FOREX скорее похожим на азартные игры в казино Лас-Вегаса, нежели на то, что происходит на Уолл-стрит. Новое поколение онлайновых брокеров имеет много общего с казино и пользуется похожими приемами, чтобы обратить шансы в свою пользу, например:

• брокер всегда остается в выигрыше (за счет спреда);

• брокер наживается на жадности игроков и активно ее поощряет (при помощи торговых сигналов, огромных кредитных плеч и привлекательных торговых платформ, похожих на игровые автоматы!);

• брокер применяет сомнительные средства управления рисками, в том числе обман и «отключение» успешных игроков.

Все эти преимущества гарантируют, что в конечном итоге все деньги игрока (трейдера) перейдут в карман игорного дома (брокера). Шансы изначально сдвинуты в пользу последнего.

В своей блестящей работе «Обыграть дилера» Эдвард Торп сосредоточил внимание на карточной игре блек-джек, где шансы на выигрыш постоянно варьируются. В игре с фиксированными шансами (такой, как лотерея) игрок фактически обречен на проигрыш, тогда как игра с переменными шансами позволяет грамотному игроку эффективно управлять своим риском, максимизируя выигрыш. Хотя в долгосрочной перспективе шансы могут быть не в пользу игрока, существует ряд правил, следуя которым он может «играть» только те раздачи, в которых вероятность выигрышного исхода больше, и тем самым значительно повысить свои шансы на успех. Эти правила позволяют удержаться от азартной (или наудачу) игры и сосредоточиться на использовании теории вероятностей. Валютным трейдерам будет полезно последовать примеру игроков в карты и научиться торговать только тогда, когда шансы изменяются в их пользу. Соответственно, в последней части книги мы рассмотрим сделки с высокой вероятностью успеха, которые обычно можно осуществлять при внутридневном трейдинге на FOREX и «удваивать ставки» при выявлении соответствующих возможностей.

Обыграть дилера

По моему опыту, большинство частных валютных трейдеров имеют достаточно неплохие системы или врожденное «чутье» рынка, но, несмотря на это, постоянно проигрывают. Они видят отличные возможности для сделок, но неизменно их упускают. Чего-то им не хватает… Но чего? Дело в том, что они могут часами прилежно изучать технический анализ, построение свечей и исторические данные по рынку, но редко тратят время на то, чтобы изучить своего врага номер один: дилера рынка FOREX. Существуя за счет мелких спекулянтов, эти теневые персонажи часто несут единоличную ответственность за превращение выигрывающих трейдеров в проигравших.

И казино, и брокеры рынка FOREX всегда прячут туза в рукаве, проактивно сдвигая шансы не в пользу игрока, и неудивительно, что эти мошенники называются одинаково. Дилеры – далеко не простые исполнители приказов (хотите купить/продать, принять/воздержаться?); для брокерского дома они играют роль предохранителей, задача которых – «отключать» любого игрока, который может выиграть «слишком много». Своим прямым и целенаправленным вмешательством дилеры способны разрушить любую, даже самую продвинутую и успешную систему торговли.

Ваш стоп-ордер когда-нибудь исполнялся по цене, которая оказывалась самой низкой или высокой за день? Простое невезение? Что ж, вполне возможно. А если подобное случалось не раз? У вас никогда не возникало чувства, будто рынок «играет против вас»? В действительности в этой игре с нулевой суммой именно так и происходит.

Дилеры – самые серьезные противники трейдеров, потому что они действуют на основе лучшей доступной информации. Хотя трудно блефовать, когда ваши карты известны другой стороне, тем не менее вы можете выигрывать, делая ставки с учетом действий дилеров, которые, в конце концов, очень предсказуемы. Вы знаете, чего они хотят (ваших денег), и у вас есть примерное представление о том, какими методами будут действовать ваши противники (охота за стопами, манипулирование ценами, игра против движения рынка и т. д.); теперь все, что вам нужно, – научиться использовать эти действия в своих интересах. На страницах этой книги вы найдете информацию о том, как выявлять типичные дилерские ловушки и противодействовать им, что при правильной реализации поможет мгновенно улучшить результаты вашей торговли. Многие из этих методов применяются хеджевыми фондами и так называемыми консультантами по фьючерсной торговле[1], чтобы использовать оставляемые дилерами лазейки, и с таким же успехом могут быть взяты на вооружение частными трейдерами.

Не поймите меня неправильно. На валютном трейдинге можно заработать большие деньги; нужно только знать как. Умение избегать дилерских ловушек – один из простых способов улучшить результаты ваших внутридневных торгов, но далеко не единственный. Овладение мастерством трейдинга требует предельного внимания к деталям, и единственное, чем я могу вам в этом помочь, – предоставить конкретные и актуальные примеры из реальной жизни, а также поделиться рекомендациями по торговле на рынке FOREX, которые за многие годы доказали свою эффективность.

Я надеюсь, что в конечном итоге, продравшись сквозь дебри теории и проникнув в суть трейдинга, вы придете к тому, что сумеете обыграть дилера на рынке FOREX!

И казино, и брокеры рынка FOREX всегда прячут туза в рукаве, проактивно сдвигая шансы не в пользу игрока, и неудивительно, что эти мошенники называются одинаково. Дилеры – далеко не простые исполнители приказов (хотите купить/продать, принять/воздержаться?); для брокерского дома они играют роль предохранителей, задача которых – «отключать» любого игрока, который может выиграть «слишком много». Своим прямым и целенаправленным вмешательством дилеры способны разрушить любую, даже самую продвинутую и успешную систему торговли.

Ваш стоп-ордер когда-нибудь исполнялся по цене, которая оказывалась самой низкой или высокой за день? Простое невезение? Что ж, вполне возможно. А если подобное случалось не раз? У вас никогда не возникало чувства, будто рынок «играет против вас»? В действительности в этой игре с нулевой суммой именно так и происходит.

Дилеры – самые серьезные противники трейдеров, потому что они действуют на основе лучшей доступной информации. Хотя трудно блефовать, когда ваши карты известны другой стороне, тем не менее вы можете выигрывать, делая ставки с учетом действий дилеров, которые, в конце концов, очень предсказуемы. Вы знаете, чего они хотят (ваших денег), и у вас есть примерное представление о том, какими методами будут действовать ваши противники (охота за стопами, манипулирование ценами, игра против движения рынка и т. д.); теперь все, что вам нужно, – научиться использовать эти действия в своих интересах. На страницах этой книги вы найдете информацию о том, как выявлять типичные дилерские ловушки и противодействовать им, что при правильной реализации поможет мгновенно улучшить результаты вашей торговли. Многие из этих методов применяются хеджевыми фондами и так называемыми консультантами по фьючерсной торговле[1], чтобы использовать оставляемые дилерами лазейки, и с таким же успехом могут быть взяты на вооружение частными трейдерами.

Не поймите меня неправильно. На валютном трейдинге можно заработать большие деньги; нужно только знать как. Умение избегать дилерских ловушек – один из простых способов улучшить результаты ваших внутридневных торгов, но далеко не единственный. Овладение мастерством трейдинга требует предельного внимания к деталям, и единственное, чем я могу вам в этом помочь, – предоставить конкретные и актуальные примеры из реальной жизни, а также поделиться рекомендациями по торговле на рынке FOREX, которые за многие годы доказали свою эффективность.

Я надеюсь, что в конечном итоге, продравшись сквозь дебри теории и проникнув в суть трейдинга, вы придете к тому, что сумеете обыграть дилера на рынке FOREX!

Термины, часто встречающиеся в этой книге

Частный (розничный) трейдер – непрофессиональный трейдер, который спекулирует на свои деньги в противоположность профессионалам, работающим на банки или хеджевые фонды. Обычно торгует небольшими объемами (до $1 млн), как правило, ради спекуляции или развлечения.

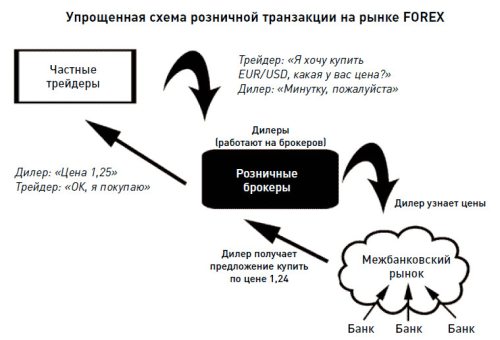

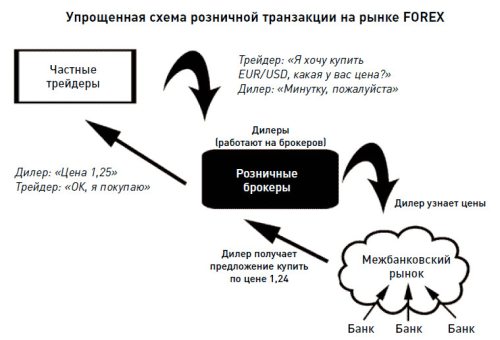

Межбанковский валютный рынок – общий термин для обозначения торговли валютой, осуществляемой напрямую между банками, в отличие от операций с клиентами. По сути, может рассматриваться как «оптовый» валютный рынок, куда допускаются только профессиональные участники. Межбанковский валютный рынок не имеет какого-либо определенного места торговли (рынка или биржи), а представляет собой сеть кредитных институтов, развившихся с течением времени и используемых банками для торговли между собой напрямую или через электронные торговые платформы, такие как Reuters или EBS.

Розничный брокер рынка FOREX – в законодательстве США имеет официальный статус посредника в срочных биржевых операциях (Futures Commission Merchant – FCM). Эти фирмы предназначены для того, чтобы «открыть» валютный спотовый рынок для частных трейдеров с небольшими объемами капитала (от $300). Теоретически они должны выполнять функцию незаинтересованных посредников между оптовыми торговцами на FOREX и розничной клиентской базой, взимая небольшую комиссию (спред) за свои услуги. Во многом сходные с интернет-брокерами фондового рынка (E-Trade и т. д.), такие фирмы-посредники обещают с минимальными издержками «соединить» частного трейдера с рынком, но часто не выполняют это обещание.

Дилер рынка FOREX – если межбанковский рынок является оптовым рынком, а брокеры – посредниками, то дилеры играют роль торговых представителей. Как правило, дилеры работают на брокеров или банки, и их главной обязанностью является проведение операций с клиентами (обработка и исполнение ордеров на покупку/продажу). Клиенты могут подавать заявки дилеру по телефону или через электронную систему. Затем он выходит на оптовый рынок, исполняет ордер и оставляет себе разницу в цене (по крайней мере так гласит теория). Главная забота дилеров – обеспечение клиентов точными котировками (через свои онлайновые торговые платформы), обработка потока заявок и, разумеется, охота за стопами!

Примечание. Если вы пока еще ничего не знаете о валютном рынке и трейдинге в целом, я бы порекомендовал вам почитать литературу на эту тему, прежде чем приступать к конкретным действиям. Существует масса хороших книг, посвященных техническому анализу, чтению графиков свечей, истории рынка, экономической теории и т. д. В большинстве своем такие книги помогают начинающему трейдеру овладеть основами финансовой теории, необходимыми для успешного трейдинга, и стоят того, чтобы уделить им внимание; данная книга не предназначена для того, чтобы заменить вышеуказанную литературу. В своей работе я хотел бы дать представление о профессиональном взгляде «со стороны покупателя» и поделиться с читателем рекомендациями по трейдингу на спотовом валютном рынке.

Межбанковский валютный рынок – общий термин для обозначения торговли валютой, осуществляемой напрямую между банками, в отличие от операций с клиентами. По сути, может рассматриваться как «оптовый» валютный рынок, куда допускаются только профессиональные участники. Межбанковский валютный рынок не имеет какого-либо определенного места торговли (рынка или биржи), а представляет собой сеть кредитных институтов, развившихся с течением времени и используемых банками для торговли между собой напрямую или через электронные торговые платформы, такие как Reuters или EBS.

Розничный брокер рынка FOREX – в законодательстве США имеет официальный статус посредника в срочных биржевых операциях (Futures Commission Merchant – FCM). Эти фирмы предназначены для того, чтобы «открыть» валютный спотовый рынок для частных трейдеров с небольшими объемами капитала (от $300). Теоретически они должны выполнять функцию незаинтересованных посредников между оптовыми торговцами на FOREX и розничной клиентской базой, взимая небольшую комиссию (спред) за свои услуги. Во многом сходные с интернет-брокерами фондового рынка (E-Trade и т. д.), такие фирмы-посредники обещают с минимальными издержками «соединить» частного трейдера с рынком, но часто не выполняют это обещание.

Дилер рынка FOREX – если межбанковский рынок является оптовым рынком, а брокеры – посредниками, то дилеры играют роль торговых представителей. Как правило, дилеры работают на брокеров или банки, и их главной обязанностью является проведение операций с клиентами (обработка и исполнение ордеров на покупку/продажу). Клиенты могут подавать заявки дилеру по телефону или через электронную систему. Затем он выходит на оптовый рынок, исполняет ордер и оставляет себе разницу в цене (по крайней мере так гласит теория). Главная забота дилеров – обеспечение клиентов точными котировками (через свои онлайновые торговые платформы), обработка потока заявок и, разумеется, охота за стопами!

Примечание. Если вы пока еще ничего не знаете о валютном рынке и трейдинге в целом, я бы порекомендовал вам почитать литературу на эту тему, прежде чем приступать к конкретным действиям. Существует масса хороших книг, посвященных техническому анализу, чтению графиков свечей, истории рынка, экономической теории и т. д. В большинстве своем такие книги помогают начинающему трейдеру овладеть основами финансовой теории, необходимыми для успешного трейдинга, и стоят того, чтобы уделить им внимание; данная книга не предназначена для того, чтобы заменить вышеуказанную литературу. В своей работе я хотел бы дать представление о профессиональном взгляде «со стороны покупателя» и поделиться с читателем рекомендациями по трейдингу на спотовом валютном рынке.

I. Глазами трейдера

Глава 1. О рынках

Если кто-то верит в случайный характер возникновения Вселенной, можно без труда найти массу весомых доводов в пользу того, что любого рода технический анализ и торговые тактики не имеют никакого смысла. При таком сценарии случайные и непредсказуемые изменения цены делают исследования, анализ и маркет-тайминг занятием в высшей степени бесполезным и низводят любую стратегию (за исключением стратегии купить и держать) к игре наудачу, а не на сообразительность. Как точно подметил Бертон Малкиел, «обезьяна с завязанными глазами, бросающая дротики для дартса в газетную страницу с финансовой информацией, способна выбрать портфель, результаты которого будут ничуть не хуже, чем у портфеля, тщательно подобранного экспертами». Такой взгляд на рынок подтверждается тем фактом, что подавляющее большинство взаимных фондов не может стабильно из года в год переигрывать широкий рынок, и история показывает, что десять самых доходных фондов в любом отдельно взятом году в следующие два-четыре года оказываются внизу колоды. Все это свидетельствует о том, что превосходные показатели управляющего в значительной степени являются результатом везения, как и кратковременная полоса выигрышей у азартного игрока. Проще говоря, стабильно переигрывать рынок невозможно.

Нужно ли говорить, что такая точка зрения не по вкусу аналитикам Уолл-стрит, которые утверждают, что исследования, анализ и экспертные знания служат ключом к успешному инвестированию (и ее бизнес-модели!). Предполагая, что можно провести похожие параллели с другими рынками, какой смысл может быть в трейдинге? Зачем тратить так много времени на исследование рынка и анализ цен, если можно покупать и продавать с закрытыми глазами?

К счастью для трейдеров, хотя теория случайных блужданий и доказывает несостоятельность взаимных фондов, она не является абсолютно неопровержимой. Инвесторы систематически становятся жертвами страха, жадности, чрезмерной самонадеянности, азарта и других человеческих недостатков, что делает рынки не только неэффективными, но и предсказуемо неэффективными. На краткосрочных отрезках фондовый рынок демонстрирует легко узнаваемые паттерны. Создаются и лопаются пузыри. Если индекс Dow Jones одну неделю идет вверх, вероятнее всего, он будет идти вверх и на следующей. В долгосрочном периоде все эти движения сглаживаются, но на краткосрочных отрезках прогнозирование и грамотная игра на постоянных изменениях может быть довольно прибыльной. При помощи исследований и анализа мы можем визуально выявлять эти проявления неэффективности рынка и рыночные аномалии на графиках, а затем торговать с учетом ожидаемых последствий. Таким образом, суть трейдинга – не прогнозировать сами будущие события, а скорее предсказывать их последствия и извлекать из этого прибыль.

Пузыри на фондовых рынках, как правило, характеризуются похожей длительностью и размерами. Сходные фигуры на графиках объясняются тем, что за ними стоят одни и те же движущие силы (дешевые заемные деньги, жадность и самонадеянность). «На этот раз все будет иначе…»

Поворотным днем, когда финансовое сообщество глубоко осознало все несовершенство той науки, на которую оно опирается, было 19 октября 1987 г. В этот «черный понедельник» фондовые рынки США рухнули на невероятные 22,6 % без всякой видимой причины, что оказалось особенно шокирующим для блестящих математических умов, которые сделали свои академические карьеры на разрешении головоломок, связанных с ценообразованием и оценкой стоимости. В конце 1980-х гг. казалось, что рынки наконец-то были «поняты» и отныне трейдинг перестал быть уделом рисковых ковбоев, по мере того как технология все больше заменяла чутье и интуицию в принятии торговых решений. И вот в свете всего этого самый крупный и развитый рынок в мире сумел потерять почти четверть своей стоимости за один день, без видимых оснований, поставив под вопрос даже самые фундаментальные финансовые предположения. К полудню «черного понедельника» торги по акциям IBM остановились из-за отсутствия заявок на покупку. Если акция действительно стоит ровно столько, сколько кто-то за нее готов заплатить, означает ли это, что акции IBM, по крайней мере какое-то время, не стоили ничего? Так что же произошло? Как можно после этого рассуждать о рациональности и эффективности рынка, не говоря уже о его полном понимании?

Сегодня это событие представляется таким же далеким, как и биржевой крах 1929 г., что говорит о том, как сильно мы ушли вперед. Тем не менее многие движущие силы, стоявшие за этими крахами, по-прежнему присутствуют на сцене, и уроки, которые они нам преподнесли, подчеркивают важные различия между так называемым академическим взглядом на рынки и реальностью, с которой сталкивается трейдер.

Нужно ли говорить, что такая точка зрения не по вкусу аналитикам Уолл-стрит, которые утверждают, что исследования, анализ и экспертные знания служат ключом к успешному инвестированию (и ее бизнес-модели!). Предполагая, что можно провести похожие параллели с другими рынками, какой смысл может быть в трейдинге? Зачем тратить так много времени на исследование рынка и анализ цен, если можно покупать и продавать с закрытыми глазами?

К счастью для трейдеров, хотя теория случайных блужданий и доказывает несостоятельность взаимных фондов, она не является абсолютно неопровержимой. Инвесторы систематически становятся жертвами страха, жадности, чрезмерной самонадеянности, азарта и других человеческих недостатков, что делает рынки не только неэффективными, но и предсказуемо неэффективными. На краткосрочных отрезках фондовый рынок демонстрирует легко узнаваемые паттерны. Создаются и лопаются пузыри. Если индекс Dow Jones одну неделю идет вверх, вероятнее всего, он будет идти вверх и на следующей. В долгосрочном периоде все эти движения сглаживаются, но на краткосрочных отрезках прогнозирование и грамотная игра на постоянных изменениях может быть довольно прибыльной. При помощи исследований и анализа мы можем визуально выявлять эти проявления неэффективности рынка и рыночные аномалии на графиках, а затем торговать с учетом ожидаемых последствий. Таким образом, суть трейдинга – не прогнозировать сами будущие события, а скорее предсказывать их последствия и извлекать из этого прибыль.

Пузыри на фондовых рынках, как правило, характеризуются похожей длительностью и размерами. Сходные фигуры на графиках объясняются тем, что за ними стоят одни и те же движущие силы (дешевые заемные деньги, жадность и самонадеянность). «На этот раз все будет иначе…»

Поворотным днем, когда финансовое сообщество глубоко осознало все несовершенство той науки, на которую оно опирается, было 19 октября 1987 г. В этот «черный понедельник» фондовые рынки США рухнули на невероятные 22,6 % без всякой видимой причины, что оказалось особенно шокирующим для блестящих математических умов, которые сделали свои академические карьеры на разрешении головоломок, связанных с ценообразованием и оценкой стоимости. В конце 1980-х гг. казалось, что рынки наконец-то были «поняты» и отныне трейдинг перестал быть уделом рисковых ковбоев, по мере того как технология все больше заменяла чутье и интуицию в принятии торговых решений. И вот в свете всего этого самый крупный и развитый рынок в мире сумел потерять почти четверть своей стоимости за один день, без видимых оснований, поставив под вопрос даже самые фундаментальные финансовые предположения. К полудню «черного понедельника» торги по акциям IBM остановились из-за отсутствия заявок на покупку. Если акция действительно стоит ровно столько, сколько кто-то за нее готов заплатить, означает ли это, что акции IBM, по крайней мере какое-то время, не стоили ничего? Так что же произошло? Как можно после этого рассуждать о рациональности и эффективности рынка, не говоря уже о его полном понимании?

Сегодня это событие представляется таким же далеким, как и биржевой крах 1929 г., что говорит о том, как сильно мы ушли вперед. Тем не менее многие движущие силы, стоявшие за этими крахами, по-прежнему присутствуют на сцене, и уроки, которые они нам преподнесли, подчеркивают важные различия между так называемым академическим взглядом на рынки и реальностью, с которой сталкивается трейдер.

Немного теории рынка

Как известно, академики любят формулы, а совершенные формулы описывают совершенные рынки. Проблема с такого рода упрощенным пониманием рынка заключается в том, что в нем традиционно игнорируется влияние индивида, в то время как трейдерам хорошо известно, что подчас именно действия конкретных участников определяют ситуацию на рынке. Почему люди продавали в тот «черный понедельник»? Только лишь потому, что остальные тоже продавали; все просто.

Проблема академического мира состоит в том, что в отличие от понятных и измеримых реальных рисков (таких как процентные ставки, цены акций и т. д.) воспринимаемые риски гораздо труднее поддаются количественной оценке и потому, как правило, игнорируются. В конце концов, как можно измерить чувствительность к риску инвестора Джо, который, с одной стороны, тратит несколько недель на исследования и анализ рынка, прежде чем решить, какую машину купить, а с другой – без раздумий покупает акции Pets.com по совету приятеля?

Со временем трейдеры продвинулись в понимании этого замысловатого феномена и выявили ряд интересных закономерностей в восприятии риска. Известно, что терпимость к нему снижается, когда рынок перенасыщен инвестициями: вот почему рыночные пузыри медленно создаются, но резко лопаются. Также известно, что наш мозг запрограммирован на избежание боли и разочарования; это заставляет нас продавать прибыльные акции и держать убыточные в надежде, что они когда-нибудь начнут расти. Сколько обесцененных акций интернет-компаний лежит балластом в вашем портфеле?

Теперь мы знаем, что рынки являются эффективными, но их эффективность несовершенна. Точка, где встречаются покупатели и продавцы, не всегда соответствует точке «рыночного равновесия», и существование огромного числа жадных до арбитража хеджевых фондов можно считать прямым свидетельством несовершенства рынка. Так как цены формируются людьми, отражая наше субъективное восприятие в той же мере, что и объективные экономические реалии, рынки на протяжении длительных периодов времени могут пребывать в состоянии дисбаланса, когда единственная причина для покупки (растущие цены) создается самими покупателями.

Те, кто делает повседневную грязную работу на рынках, – трейдеры, дилеры, «местные» в ямах[2] – хорошо знают, что по крайней мере на краткосрочных отрезках времени рынки часто поддаются манипуляциям и могут быть крайне иррациональными. В игру вступают психология, страх. Импульсивные решения часто берут верх над экономическими соображениями, и можно с уверенностью утверждать, что, пока на финансовых рынках присутствует человеческий фактор, они будут подвержены тем же блужданиям, что и поведение людей. Логика часто уступает место жадности и страху, потому что в конечном счете именно трейдер или управляющий активами хочет сохранить свою работу и получить бонусы.

Трейдеры, которые не учитывают этих поведенческих аспектов, попадают в серьезные неприятности при столкновении с взбудораженным и эмоциональным рынком, даже если это состояние длится совсем недолго; как гласит известный афоризм, «рынок может оставаться иррациональным гораздо дольше, чем вы – платежеспособным». В этих словах заключено больше правды, чем вы думаете, и кладбище Уолл-стрит усеяно останками трейдеров, которые успешно торговали на рациональных рынках 99 % времени, но потеряли все за тот 1 %-ный интервал, когда рынок сошел с ума.

«Совершенный рынок устремлен в будущее и не думает о прошлом». Возможно, у рынка и нет памяти, но у трейдеров она, безусловно, есть. Пугающее сходство между биржевыми крахами 1929 г. и 1987 г. может быть делом рук самих трейдеров, которые в 1987 г. пытались прогнозировать будущее на основе прошлого и своими действиями породили самореализующееся пророчество. (Источник: Lope Markets)

Легендарный управляющий хеджевым фондом Джулиан Робертсон на собственном печальном опыте узнал, сколь опасно может быть играть против иррационального рынка[3]. Следуя голосу разума, он активно продавал в короткую акции технологических компаний в период надувания пузыря в 1990-е гг., в результате чего буквально за один день активы его знаменитого фонда уменьшились с $22 млрд до $6 млрд. Вот как Робертсон объясняет причину произошедшего в своем прощальном письме к инвесторам:

Как я не раз говорил, секрет многолетнего успеха Tiger заключался в твердом следовании правилу покупать лучшие акции и открывать короткие позиции по худшим. При рациональном поведении экономических агентов эта стратегия эффективна. Однако в условиях иррациональной рыночной среды, когда соображения прибыли и цены отходят на задний план перед импульсивными решениями, принимаемыми одним щелчком мыши, такая логика, как мы могли убедиться, немногого стоит.

Для трейдера это значит одно: рынок всегда прав. Если иррационально мыслящие инвесторы зарабатывают кучу денег, покупая акции во время ралли, а рациональные инвесторы, продавая акции в короткую, проигрывают последние штаны, тогда кто из них рационален, а кто нет? Рынки не бывают рациональными или иррациональными, они просто есть, и единственное, о чем должен свято помнить каждый трейдер, – их волатильность, потому что это ключ к его финансовому успеху. Пока люди покупают и продают, краткосрочным спекулянтам безразлично, что стоит за движениями рынка, поскольку они знают, что деньги можно заработать при любом направлении. Все, что заботит трейдера, – получить максимум прибыли благодаря правильному прогнозированию следующего движения рынка и открытию соответствующих позиций, тогда как академики часто не видят за деревьями леса, находясь вдали от торговых площадок.

Проблема академического мира состоит в том, что в отличие от понятных и измеримых реальных рисков (таких как процентные ставки, цены акций и т. д.) воспринимаемые риски гораздо труднее поддаются количественной оценке и потому, как правило, игнорируются. В конце концов, как можно измерить чувствительность к риску инвестора Джо, который, с одной стороны, тратит несколько недель на исследования и анализ рынка, прежде чем решить, какую машину купить, а с другой – без раздумий покупает акции Pets.com по совету приятеля?

Со временем трейдеры продвинулись в понимании этого замысловатого феномена и выявили ряд интересных закономерностей в восприятии риска. Известно, что терпимость к нему снижается, когда рынок перенасыщен инвестициями: вот почему рыночные пузыри медленно создаются, но резко лопаются. Также известно, что наш мозг запрограммирован на избежание боли и разочарования; это заставляет нас продавать прибыльные акции и держать убыточные в надежде, что они когда-нибудь начнут расти. Сколько обесцененных акций интернет-компаний лежит балластом в вашем портфеле?

Теперь мы знаем, что рынки являются эффективными, но их эффективность несовершенна. Точка, где встречаются покупатели и продавцы, не всегда соответствует точке «рыночного равновесия», и существование огромного числа жадных до арбитража хеджевых фондов можно считать прямым свидетельством несовершенства рынка. Так как цены формируются людьми, отражая наше субъективное восприятие в той же мере, что и объективные экономические реалии, рынки на протяжении длительных периодов времени могут пребывать в состоянии дисбаланса, когда единственная причина для покупки (растущие цены) создается самими покупателями.

Те, кто делает повседневную грязную работу на рынках, – трейдеры, дилеры, «местные» в ямах[2] – хорошо знают, что по крайней мере на краткосрочных отрезках времени рынки часто поддаются манипуляциям и могут быть крайне иррациональными. В игру вступают психология, страх. Импульсивные решения часто берут верх над экономическими соображениями, и можно с уверенностью утверждать, что, пока на финансовых рынках присутствует человеческий фактор, они будут подвержены тем же блужданиям, что и поведение людей. Логика часто уступает место жадности и страху, потому что в конечном счете именно трейдер или управляющий активами хочет сохранить свою работу и получить бонусы.

Трейдеры, которые не учитывают этих поведенческих аспектов, попадают в серьезные неприятности при столкновении с взбудораженным и эмоциональным рынком, даже если это состояние длится совсем недолго; как гласит известный афоризм, «рынок может оставаться иррациональным гораздо дольше, чем вы – платежеспособным». В этих словах заключено больше правды, чем вы думаете, и кладбище Уолл-стрит усеяно останками трейдеров, которые успешно торговали на рациональных рынках 99 % времени, но потеряли все за тот 1 %-ный интервал, когда рынок сошел с ума.

«Совершенный рынок устремлен в будущее и не думает о прошлом». Возможно, у рынка и нет памяти, но у трейдеров она, безусловно, есть. Пугающее сходство между биржевыми крахами 1929 г. и 1987 г. может быть делом рук самих трейдеров, которые в 1987 г. пытались прогнозировать будущее на основе прошлого и своими действиями породили самореализующееся пророчество. (Источник: Lope Markets)

Легендарный управляющий хеджевым фондом Джулиан Робертсон на собственном печальном опыте узнал, сколь опасно может быть играть против иррационального рынка[3]. Следуя голосу разума, он активно продавал в короткую акции технологических компаний в период надувания пузыря в 1990-е гг., в результате чего буквально за один день активы его знаменитого фонда уменьшились с $22 млрд до $6 млрд. Вот как Робертсон объясняет причину произошедшего в своем прощальном письме к инвесторам:

Как я не раз говорил, секрет многолетнего успеха Tiger заключался в твердом следовании правилу покупать лучшие акции и открывать короткие позиции по худшим. При рациональном поведении экономических агентов эта стратегия эффективна. Однако в условиях иррациональной рыночной среды, когда соображения прибыли и цены отходят на задний план перед импульсивными решениями, принимаемыми одним щелчком мыши, такая логика, как мы могли убедиться, немногого стоит.

Для трейдера это значит одно: рынок всегда прав. Если иррационально мыслящие инвесторы зарабатывают кучу денег, покупая акции во время ралли, а рациональные инвесторы, продавая акции в короткую, проигрывают последние штаны, тогда кто из них рационален, а кто нет? Рынки не бывают рациональными или иррациональными, они просто есть, и единственное, о чем должен свято помнить каждый трейдер, – их волатильность, потому что это ключ к его финансовому успеху. Пока люди покупают и продают, краткосрочным спекулянтам безразлично, что стоит за движениями рынка, поскольку они знают, что деньги можно заработать при любом направлении. Все, что заботит трейдера, – получить максимум прибыли благодаря правильному прогнозированию следующего движения рынка и открытию соответствующих позиций, тогда как академики часто не видят за деревьями леса, находясь вдали от торговых площадок.