Страница:

5) ежемесячный платеж не может превышать 35–40 % совокупного дохода заемщика.

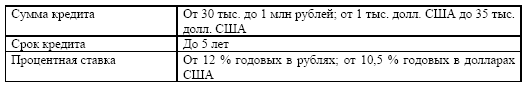

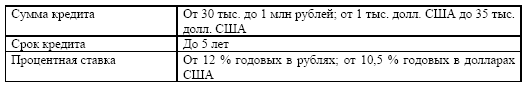

Стандартные условия кредитования на неотложные нужды (нецелевое):

Необходимые для получения кредита документы: паспорт, справка о доходах за последние 3 месяца по форме 2-НДФЛ или копия декларации о доходах по форме 3-НДФЛ с отметкой налоговой инспекции или справка о доходах в свободной форме; трудовая книжка; водительское удостоверение; пенсионное страховое свидетельство; военный билет; карточка пенсионного фонда РФ; свидетельство о присвоении ИНН или о регистрации в качестве индивидуального предпринимателя; заграничный паспорт.

Справка о доходах в произвольной форме должна в обязательном порядке содержать следующие реквизиты: полное наименование организации-работодателя; ИНН организации-работодателя; юридический и фактический адреса работодателя; телефон организации-работодателя. Справка выдается за подписью главного бухгалтера или руководителя организации.

Дополнительные документы предоставляются при их наличии и повышают шансы на получение кредита: это документы об образовании (дипломы, профессиональные аттестаты, сертификаты, свидетельства); документы о семейном положении (свидетельство о заключении / расторжении брака, рождении детей, брачный договор); водительское удостоверение; трудовой контракт; при наличии дополнительных доходов в других организациях – трудовой контракт и справка о доходах за последние 3 месяца по форме 3-НДФЛ (выдается в бухгалтерии организации-работодателя); документы, подтверждающие другие регулярные доходы (проценты по депозитам, от сдачи имущества в аренду и т. д.); документы, подтверждающие наличие в собственности дорогостоящего движимого и недвижимого имущества (квартиры, дома, земельного участка, автомобиля, ценных бумаг и т. п.); документы по имеющимся и уже исполненным долговым обязательствам (кредитные договоры, договоры займа, выписки по счетам), т. е. так называемая кредитная история.

Права и обязанности банка и заемщика по кредитному договору

Основная обязанность банка – предоставить заемщику денежные средства в пользование.

Банк имеет право досрочно расторгнуть договор с безакцептным взысканием с расчетного счета заемщика выданной суммы кредита с начислением процентов за пользование им, в том числе путем обращения взыскания на обеспечение, при:

1) образовании необеспеченной задолженности;

2) образовании просроченной задолженности или неуплаченных процентов;

3) несвоевременном представлении банку финансовой и статистической отчетности, иных документов, запрошенных Банком, а также при выявлении случаев недостоверности отчетности о хозяйственно-финансовой деятельности и доходах заемщика;

4) несоблюдении заемщиком условий договора, а также договора, заключенного в качестве обеспечения.

При изменении ставки рефинансирования Банка России или рыночной стоимости кредитных ресурсов, Банк вправе изменить процентную ставку кредитного договора.

В целях проверки кредитоспособности заемщика банк вправе осуществлять проверку наличия и сохранности обеспечения по кредиту.

При наличии задолженности заемщика по сумме кредита, процентам за пользование кредитом, штрафным санкциям банк вправе безакцептно списывать денежные средства в соответствующих суммах со счетов заемщика, открытых в банке, в том числе со счетов, открываемых заемщиком в будущем. Это же правило относится и к счетам заемщика в других банках при наличии информации о них и соответствующем документальном оформлении данной операции.

В случае неисполнения или ненадлежащего исполнения обязательств по кредитному договору банк оставляет за собой право размещения в средствах массовой информации, а также в межбанковской базе данных сведений о недобросовестном плательщике.

Заемщик вправе получить кредит и использовать его на условиях его материальной обеспеченности, срочности, возвратности и платности. За пользование кредитом заемщик обязан уплачивать банку проценты.

Заемщик обязан предоставить банку обеспечение договора до даты выдачи кредита.

Многие банки предоставляют заемщику право досрочного погашения кредита.

Заемщик обязан предоставлять банку по первому требованию необходимые документы, а также сведения, касающиеся его финансового состояния, на момент заключения договора, а также в течение всего периода пользования кредитом.

При согласии банка возможно досрочное частичное или полное погашение кредита, процентов по нему.

Заемщик, так же как и банк, обязан предпринимать меры для сохранения конфиденциальности информации, связанной с кредитным договором.

2. Получение потребительского кредита заемщиком

3. Потребительское экспресс-кредитование на покупку бытовой техники

5. Работа банков с просроченными, невозвращенными кредитами

5.1. Банкротство заемщика – физического лица

5.2. Коллекторское агентство

5.3. Уголовная и административная ответственность

Стандартные условия кредитования на неотложные нужды (нецелевое):

Необходимые для получения кредита документы: паспорт, справка о доходах за последние 3 месяца по форме 2-НДФЛ или копия декларации о доходах по форме 3-НДФЛ с отметкой налоговой инспекции или справка о доходах в свободной форме; трудовая книжка; водительское удостоверение; пенсионное страховое свидетельство; военный билет; карточка пенсионного фонда РФ; свидетельство о присвоении ИНН или о регистрации в качестве индивидуального предпринимателя; заграничный паспорт.

Справка о доходах в произвольной форме должна в обязательном порядке содержать следующие реквизиты: полное наименование организации-работодателя; ИНН организации-работодателя; юридический и фактический адреса работодателя; телефон организации-работодателя. Справка выдается за подписью главного бухгалтера или руководителя организации.

Дополнительные документы предоставляются при их наличии и повышают шансы на получение кредита: это документы об образовании (дипломы, профессиональные аттестаты, сертификаты, свидетельства); документы о семейном положении (свидетельство о заключении / расторжении брака, рождении детей, брачный договор); водительское удостоверение; трудовой контракт; при наличии дополнительных доходов в других организациях – трудовой контракт и справка о доходах за последние 3 месяца по форме 3-НДФЛ (выдается в бухгалтерии организации-работодателя); документы, подтверждающие другие регулярные доходы (проценты по депозитам, от сдачи имущества в аренду и т. д.); документы, подтверждающие наличие в собственности дорогостоящего движимого и недвижимого имущества (квартиры, дома, земельного участка, автомобиля, ценных бумаг и т. п.); документы по имеющимся и уже исполненным долговым обязательствам (кредитные договоры, договоры займа, выписки по счетам), т. е. так называемая кредитная история.

Права и обязанности банка и заемщика по кредитному договору

Основная обязанность банка – предоставить заемщику денежные средства в пользование.

Банк имеет право досрочно расторгнуть договор с безакцептным взысканием с расчетного счета заемщика выданной суммы кредита с начислением процентов за пользование им, в том числе путем обращения взыскания на обеспечение, при:

1) образовании необеспеченной задолженности;

2) образовании просроченной задолженности или неуплаченных процентов;

3) несвоевременном представлении банку финансовой и статистической отчетности, иных документов, запрошенных Банком, а также при выявлении случаев недостоверности отчетности о хозяйственно-финансовой деятельности и доходах заемщика;

4) несоблюдении заемщиком условий договора, а также договора, заключенного в качестве обеспечения.

При изменении ставки рефинансирования Банка России или рыночной стоимости кредитных ресурсов, Банк вправе изменить процентную ставку кредитного договора.

В целях проверки кредитоспособности заемщика банк вправе осуществлять проверку наличия и сохранности обеспечения по кредиту.

При наличии задолженности заемщика по сумме кредита, процентам за пользование кредитом, штрафным санкциям банк вправе безакцептно списывать денежные средства в соответствующих суммах со счетов заемщика, открытых в банке, в том числе со счетов, открываемых заемщиком в будущем. Это же правило относится и к счетам заемщика в других банках при наличии информации о них и соответствующем документальном оформлении данной операции.

В случае неисполнения или ненадлежащего исполнения обязательств по кредитному договору банк оставляет за собой право размещения в средствах массовой информации, а также в межбанковской базе данных сведений о недобросовестном плательщике.

Заемщик вправе получить кредит и использовать его на условиях его материальной обеспеченности, срочности, возвратности и платности. За пользование кредитом заемщик обязан уплачивать банку проценты.

Заемщик обязан предоставить банку обеспечение договора до даты выдачи кредита.

Многие банки предоставляют заемщику право досрочного погашения кредита.

Заемщик обязан предоставлять банку по первому требованию необходимые документы, а также сведения, касающиеся его финансового состояния, на момент заключения договора, а также в течение всего периода пользования кредитом.

При согласии банка возможно досрочное частичное или полное погашение кредита, процентов по нему.

Заемщик, так же как и банк, обязан предпринимать меры для сохранения конфиденциальности информации, связанной с кредитным договором.

2. Получение потребительского кредита заемщиком

1. Заемщику необходимо рассчитать сумму, которую он может ежемесячно платить банку без значительного ущерба семейному бюджету. Как правило, банки принимают положительное решение о предоставлении кредита, если ежемесячный платеж в счет его погашения не превышает 35–50 % доходов заемщика. Чаще всего заемщик платит банку в месяц не более 20–25 % от своих доходов.

2. Заявку на получение кредита целесообразно подать сразу в несколько банков, что увеличит шанс получения кредита и сэкономит время. Если положительное решение примут несколько банков, у заемщика появляется выбор оптимальных условий среди предложенных.

3. Общаясь с представителем банка и заполняя заявку, заемщику следует указывать все возможные источники дохода, которые он может документально подтвердить.

4. В заявке на получение кредита заемщику необходимо указать рабочий и домашний телефоны. Возможно, сотрудники банка проверят достоверность указанных заемщиком сведений о месте работы, о заработной плате. Если окажется, что сотрудники кредитного отдела после нескольких звонков не застанут заемщика по указанным номерам, ему откажут в ссуде.

5. Приобретение в кредит бытовой техники или мебели возможно в виде экспресс-ссуды или с помощью кредитной карты. Целесообразно сравнить условия кредитования и выбрать оптимальный.

6. Заемщик должен рассчитать, какую первоначальную сумму взноса он может внести. Чем больше первоначальный взнос, тем меньше срок кредита и ниже ставка процентов.

7. Необходимо сравнить программы целевого кредитования и обычные кредитные условия на неотложные нужды. Возможно, нецелевой кредит окажется выгоднее, если заемщик решил оплатить учебу, лечение, сделать ремонт, приобрести автомобиль.

8. Заемщику необходимо быть уверенным, что график платежей будет им соблюдаться даже в случае финансовых затруднений. Первая просрочка обычно банком прощается, однако за последующие просрочки платежей банк вправе начислить штрафные санкции. Если причина просрочки уважительная, необходимо обратиться в банк и убеждать кредиторов пойти навстречу заемщику – предоставить отсрочку погашения, не применять штрафные санкции. Банку выгодно погашение задолженности любым «мирным» способом, без обращения в суд или коллекторское агентство.

2. Заявку на получение кредита целесообразно подать сразу в несколько банков, что увеличит шанс получения кредита и сэкономит время. Если положительное решение примут несколько банков, у заемщика появляется выбор оптимальных условий среди предложенных.

3. Общаясь с представителем банка и заполняя заявку, заемщику следует указывать все возможные источники дохода, которые он может документально подтвердить.

4. В заявке на получение кредита заемщику необходимо указать рабочий и домашний телефоны. Возможно, сотрудники банка проверят достоверность указанных заемщиком сведений о месте работы, о заработной плате. Если окажется, что сотрудники кредитного отдела после нескольких звонков не застанут заемщика по указанным номерам, ему откажут в ссуде.

5. Приобретение в кредит бытовой техники или мебели возможно в виде экспресс-ссуды или с помощью кредитной карты. Целесообразно сравнить условия кредитования и выбрать оптимальный.

6. Заемщик должен рассчитать, какую первоначальную сумму взноса он может внести. Чем больше первоначальный взнос, тем меньше срок кредита и ниже ставка процентов.

7. Необходимо сравнить программы целевого кредитования и обычные кредитные условия на неотложные нужды. Возможно, нецелевой кредит окажется выгоднее, если заемщик решил оплатить учебу, лечение, сделать ремонт, приобрести автомобиль.

8. Заемщику необходимо быть уверенным, что график платежей будет им соблюдаться даже в случае финансовых затруднений. Первая просрочка обычно банком прощается, однако за последующие просрочки платежей банк вправе начислить штрафные санкции. Если причина просрочки уважительная, необходимо обратиться в банк и убеждать кредиторов пойти навстречу заемщику – предоставить отсрочку погашения, не применять штрафные санкции. Банку выгодно погашение задолженности любым «мирным» способом, без обращения в суд или коллекторское агентство.

3. Потребительское экспресс-кредитование на покупку бытовой техники

В 2000 г. торговые сети «М. Видео», «Эльдорадо» и «Мир» начали продавать бытовую технику и электронику в кредит, который можно было оформить непосредственно в магазине.

Первым банком, предложившим торговым сетям партнерство в области потребительского кредитования, стал «Русский стандарт». В 2000 г. он предложил простую схему предоставления заемных средств: чтобы оформить кредит, покупателю нужно было только заполнить специальную анкету, а после проверки достоверности указанных данных банк решал, выдавать ли кредит. Сотрудничать с сетями начали банки Home Credit, «Возрождение» и другие, которые использовали монопольное положение и диктовали свои условия: эффективная ставка по кредитам доходила до 50–60 % годовых.

Набор кредитных программ во всех сетях обычно схож. Некоторые схемы торговые сети разрабатывают сами, после чего остается найти банк, который согласится сотрудничать с ними на их условиях и обеспечит функционирование кредитной программы.

Однако потребители зачастую не получают полной достоверной информации при консультировании по начислению процентов или по взиманию комиссии. К тому же банки и розничные сети довольно часто некорректно отражают кредитную схему в своих рекламных материалах. Так, весной 2006 г. надзором за кредитной системой занялась Федеральная антимонопольная служба (ФАС), выявившая массу нарушений как со стороны банков, так и со стороны ритейлеров. Чиновники ФАС указывали на несоответствие заявленных и реальных процентных ставок по потребительским кредитам, которые ритейлеры предлагали своим клиентам. Основные претензии касались рекламы кредитного продукта «0 % первый взнос», который предлагали практически все федеральные и региональные ритейлеры. По мнению представителей антимонопольной службы, в рекламе имелись все признаки нарушения антимонопольного законодательства, так как услуга по кредитованию согласно ст. 423 и 819 Гражданского кодекса России не может быть бесплатной, а указание в рекламе условия «плата за кредит 0 %» противоречит Закону «О рекламе». Реальная стоимость кредита составляла свыше 20 % в год.[2]

В настоящее время Банк России намерен обязать банки раскрывать заемщикам полную информацию об эффективной ставке потребительского кредита. В среднем банками декларируется ставка по кредиту на уровне 17–25 %, различные комиссии увеличивают процентную ставку на 9—52 %. Сюда включаются комиссии за открытие и ведение ссудного счета, штрафы за досрочное погашение кредита, за страхование и т. д. По данным Федеральной антимонопольной службы (ФАС) у «Русского стандарта» при заявленной процентной ставке в 29 % реальная доходила до 66 % годовых, у Home Credit & Finance Bank это 28,5 и 52 %, у «Центрального ОВК» – 27 и 45 %, у Банка Москвы – 21 и 31 %.

В июне 2006 г. ФАС опубликовала «белый» список банков, которые честно раскрывают информацию о своих потребительских кредитах.

Летом 2006 г. к борьбе с недобросовестными банками подключился и Роспотребнадзор, доказавший в суде, что комиссия за ведение ссудного счета, которую брал со своих заемщиков Home Credit & Finance Bank, противоречит Закону о защите прав потребителей. Банк оспорил решение, но проиграл дело во всех инстанциях.

В ответ на это в октябре 2006 г. Ассоциация региональных банков обратилась в Верховный суд с просьбой исключить кредитование из сферы действия закона о защите прав потребителей[3].

Можно надеяться, что решение Банка России приведет к компромиссу: клиенты банков в будущем смогут получать полную информацию о ставке по кредиту, а банки будут ограждены от судебных разбирательств, в том числе и за прежние прегрешения.

4. Потребительское кредитование при помощи кредитной карты

Банки полагают, что через 3–5 лет кредиты, выдаваемые банками в точках продаж, отчасти будут вытеснены кредитными картами. Кредитные карты более удобны и дешевы для заемщика. Эффективная ставка по ним составляет около 23 % в рублях и 17 % – в валюте. Однажды одобренный кредитный лимит позволит совершать покупки, пока не истечет срок действия карты.

Преимущества кредитования с помощью кредитной карты:

1) не требуются поручители и залог;

2) кредит можно получить в любой из трех валют: рублях, долларах США, евро;

3) процентные ставки составляют от 21 %;

4) кредит возобновляется;

5) имеется возможность получения льгот и скидок в зависимости от категории карты;

6) беспроцентный (льготный) период кредитования в 20–50 дней. В конце месяца банк присылает заемщику выписку по итогам пользования картой с суммой задолженности. Ее нужно погасить в течение 20–50 дней. В таком случае проценты за пользование кредитом не взимаются. Если задолженность не погашена, проценты начисляются за весь срок;

7) нет необходимости занимать денежные средства;

8) есть возможность использования кредитных средств по мере необходимости. Если при получении потребительского кредита клиенту нужно выплачивать проценты за пользование кредитом на всю сумму кредита, то владельцы кредитных карт выплачивают проценты, начисленные банком, только на фактически использованную часть задолженности;

9) картой удобно пользоваться в зарубежных поездках – через границу можно перевозить карту с любой суммой, декларировать сумму денежных средств не требуется. В таком случае удобнее карта в иностранной валюте.

К минусам кредитных карт можно отнести следующие признаки:

1) за снятие кредитных средств даже через «родной» банкомат (принадлежащий банку-эмитенту) взимается комиссия 2–4 % от необходимой суммы. В «чужом» банкомате комиссия на 1–2 % больше;

2) начисляется комиссия от непогашенной задолженности на последний день срока действия льготного (беспроцентного) периода;

3) начисляется ежемесячная комиссия за ведение ссудного счета в процентах от остатка задолженности;

4) взимаются проценты за открытие кредитного лимита;

5) начисляется процентная комиссия за оплату товаров и услуг;

6) не все торговые точки принимают пластиковые карты к оплате своих товаров или услуг;

7) взимается плата за рассмотрение заявки и выпуск карты;

8) не везде есть доступ к банкоматам с функцией приема наличных денежных средств, поэтому для того, чтобы погасить кредит, необходимо будет воспользоваться почтой, другим банком за отдельную плату.

Рассмотрим подробнее виды карт.

Дебетовая карта – пластиковая карта, на которую клиент самостоятельно вносит или перечисляет денежные средства для последующего использования. На эту карту банк не открывает клиенту кредитной линии и не предоставляет овердрафт.

Кредитная карта – пластиковая карта, на которую банк открывает клиенту кредитную линию, ограниченную определенным лимитом. Банк не требуется залогов, поручительств при пользовании кредитной картой, т. е. кредитная карта – это кредит, который предоставляется физическому лицу независимо от того, предоставил ли заемщик обеспечение. На такую карту можно вносить собственные средства и расплачиваться с помощью карты, а в случае необходимости есть возможность занять у банка кредит. Карта позволяет оплачивать любые товары и услуги не только в России, но и за рубежом. Использовать средства карты заемщик может не один раз – для этого необходимо следить за пополнением счета.

Чтобы получить кредитную карту, необходимо заполнить анкету и предъявить российский паспорт. Некоторые банки могут потребовать предъявить справку о доходах и второй документ, удостоверяющий личность (загранпаспорт, водительское удостоверение). Ряд банков практикует выдачу кредитных карт при условии получения экспресс-кредита и добросовестного выполнения обязательств по нему. Заявка рассматривается в течение 1–5 дней. После банку понадобится еще несколько дней, чтобы выпустить саму карту.

Проще всего получить карту клиентам какого-либо банка, имеющим там дебетовую карту, открытый вклад. Во многих кредитных учреждениях предусмотрены льготы постоянным клиентам (например, освобождение от платы за рассмотрение заявки и выпуск карты). К постоянным клиентам можно отнести и клиента, получающего в банке зарплату с помощью карты. В этом случае банк имеет информацию о доходах гражданина, перечисляемая ему зарплата служит дополнительной гарантией выполнения кредитных обязательств.

Кроме того, карту можно получить в подарок. Обладателями такого подарка являются заемщики, расплатившиеся по первому потребительскому кредиту и пришедшие за вторым, а также те, кто берет кредит на путешествие.

При утрате кредитной карты необходимо немедленно сообщить об этом в банк и заблокировать ее. Для того чтобы заблокировать карту, необходимо сообщить оператору службы номер и срок действия карты и ответить на его вопросы. Владельцу карты следует уточнить фамилию, имя и отчество оператора, принявшего сообщение о потере карты. Находясь за границей и не имея возможности сообщить об утере карты в банк, выдавший кредитную карту, заемщик может обратиться в сервисные центры платежных систем. Затем необходимо в письменной форме известить банк о факте утери. В заявлении должны быть изложены обстоятельства утери / хищения карты, а также сведения о ее незаконном использовании, которые известны заемщику. После получения банком указанного заявления заемщик не несет ответственности за дальнейшее использование карты. Если карта была украдена, необходимо заявить об этом в милицию, полицию или в консульский отдел Российской Федерации в стране, на территории которой произошла кража, при этом копия протокола должна быть предъявлена в банк.

При утрате карты MasterCard

Круглосуточный центр MasterCard в США 1 (314) 275—6690

Европа:

При утрате карты VISA

Центральный сервисный центр VISA: Европа/Лондон: 44 (171)938-1031;

США: 1 (410) 581-3836

Европа

Америка и страны Карибского бассейна

Азиатско-Тихоокеанский регион

Первым банком, предложившим торговым сетям партнерство в области потребительского кредитования, стал «Русский стандарт». В 2000 г. он предложил простую схему предоставления заемных средств: чтобы оформить кредит, покупателю нужно было только заполнить специальную анкету, а после проверки достоверности указанных данных банк решал, выдавать ли кредит. Сотрудничать с сетями начали банки Home Credit, «Возрождение» и другие, которые использовали монопольное положение и диктовали свои условия: эффективная ставка по кредитам доходила до 50–60 % годовых.

Набор кредитных программ во всех сетях обычно схож. Некоторые схемы торговые сети разрабатывают сами, после чего остается найти банк, который согласится сотрудничать с ними на их условиях и обеспечит функционирование кредитной программы.

Однако потребители зачастую не получают полной достоверной информации при консультировании по начислению процентов или по взиманию комиссии. К тому же банки и розничные сети довольно часто некорректно отражают кредитную схему в своих рекламных материалах. Так, весной 2006 г. надзором за кредитной системой занялась Федеральная антимонопольная служба (ФАС), выявившая массу нарушений как со стороны банков, так и со стороны ритейлеров. Чиновники ФАС указывали на несоответствие заявленных и реальных процентных ставок по потребительским кредитам, которые ритейлеры предлагали своим клиентам. Основные претензии касались рекламы кредитного продукта «0 % первый взнос», который предлагали практически все федеральные и региональные ритейлеры. По мнению представителей антимонопольной службы, в рекламе имелись все признаки нарушения антимонопольного законодательства, так как услуга по кредитованию согласно ст. 423 и 819 Гражданского кодекса России не может быть бесплатной, а указание в рекламе условия «плата за кредит 0 %» противоречит Закону «О рекламе». Реальная стоимость кредита составляла свыше 20 % в год.[2]

В настоящее время Банк России намерен обязать банки раскрывать заемщикам полную информацию об эффективной ставке потребительского кредита. В среднем банками декларируется ставка по кредиту на уровне 17–25 %, различные комиссии увеличивают процентную ставку на 9—52 %. Сюда включаются комиссии за открытие и ведение ссудного счета, штрафы за досрочное погашение кредита, за страхование и т. д. По данным Федеральной антимонопольной службы (ФАС) у «Русского стандарта» при заявленной процентной ставке в 29 % реальная доходила до 66 % годовых, у Home Credit & Finance Bank это 28,5 и 52 %, у «Центрального ОВК» – 27 и 45 %, у Банка Москвы – 21 и 31 %.

В июне 2006 г. ФАС опубликовала «белый» список банков, которые честно раскрывают информацию о своих потребительских кредитах.

Летом 2006 г. к борьбе с недобросовестными банками подключился и Роспотребнадзор, доказавший в суде, что комиссия за ведение ссудного счета, которую брал со своих заемщиков Home Credit & Finance Bank, противоречит Закону о защите прав потребителей. Банк оспорил решение, но проиграл дело во всех инстанциях.

В ответ на это в октябре 2006 г. Ассоциация региональных банков обратилась в Верховный суд с просьбой исключить кредитование из сферы действия закона о защите прав потребителей[3].

Можно надеяться, что решение Банка России приведет к компромиссу: клиенты банков в будущем смогут получать полную информацию о ставке по кредиту, а банки будут ограждены от судебных разбирательств, в том числе и за прежние прегрешения.

4. Потребительское кредитование при помощи кредитной карты

Банки полагают, что через 3–5 лет кредиты, выдаваемые банками в точках продаж, отчасти будут вытеснены кредитными картами. Кредитные карты более удобны и дешевы для заемщика. Эффективная ставка по ним составляет около 23 % в рублях и 17 % – в валюте. Однажды одобренный кредитный лимит позволит совершать покупки, пока не истечет срок действия карты.

Преимущества кредитования с помощью кредитной карты:

1) не требуются поручители и залог;

2) кредит можно получить в любой из трех валют: рублях, долларах США, евро;

3) процентные ставки составляют от 21 %;

4) кредит возобновляется;

5) имеется возможность получения льгот и скидок в зависимости от категории карты;

6) беспроцентный (льготный) период кредитования в 20–50 дней. В конце месяца банк присылает заемщику выписку по итогам пользования картой с суммой задолженности. Ее нужно погасить в течение 20–50 дней. В таком случае проценты за пользование кредитом не взимаются. Если задолженность не погашена, проценты начисляются за весь срок;

7) нет необходимости занимать денежные средства;

8) есть возможность использования кредитных средств по мере необходимости. Если при получении потребительского кредита клиенту нужно выплачивать проценты за пользование кредитом на всю сумму кредита, то владельцы кредитных карт выплачивают проценты, начисленные банком, только на фактически использованную часть задолженности;

9) картой удобно пользоваться в зарубежных поездках – через границу можно перевозить карту с любой суммой, декларировать сумму денежных средств не требуется. В таком случае удобнее карта в иностранной валюте.

К минусам кредитных карт можно отнести следующие признаки:

1) за снятие кредитных средств даже через «родной» банкомат (принадлежащий банку-эмитенту) взимается комиссия 2–4 % от необходимой суммы. В «чужом» банкомате комиссия на 1–2 % больше;

2) начисляется комиссия от непогашенной задолженности на последний день срока действия льготного (беспроцентного) периода;

3) начисляется ежемесячная комиссия за ведение ссудного счета в процентах от остатка задолженности;

4) взимаются проценты за открытие кредитного лимита;

5) начисляется процентная комиссия за оплату товаров и услуг;

6) не все торговые точки принимают пластиковые карты к оплате своих товаров или услуг;

7) взимается плата за рассмотрение заявки и выпуск карты;

8) не везде есть доступ к банкоматам с функцией приема наличных денежных средств, поэтому для того, чтобы погасить кредит, необходимо будет воспользоваться почтой, другим банком за отдельную плату.

Рассмотрим подробнее виды карт.

Дебетовая карта – пластиковая карта, на которую клиент самостоятельно вносит или перечисляет денежные средства для последующего использования. На эту карту банк не открывает клиенту кредитной линии и не предоставляет овердрафт.

Кредитная карта – пластиковая карта, на которую банк открывает клиенту кредитную линию, ограниченную определенным лимитом. Банк не требуется залогов, поручительств при пользовании кредитной картой, т. е. кредитная карта – это кредит, который предоставляется физическому лицу независимо от того, предоставил ли заемщик обеспечение. На такую карту можно вносить собственные средства и расплачиваться с помощью карты, а в случае необходимости есть возможность занять у банка кредит. Карта позволяет оплачивать любые товары и услуги не только в России, но и за рубежом. Использовать средства карты заемщик может не один раз – для этого необходимо следить за пополнением счета.

Чтобы получить кредитную карту, необходимо заполнить анкету и предъявить российский паспорт. Некоторые банки могут потребовать предъявить справку о доходах и второй документ, удостоверяющий личность (загранпаспорт, водительское удостоверение). Ряд банков практикует выдачу кредитных карт при условии получения экспресс-кредита и добросовестного выполнения обязательств по нему. Заявка рассматривается в течение 1–5 дней. После банку понадобится еще несколько дней, чтобы выпустить саму карту.

Проще всего получить карту клиентам какого-либо банка, имеющим там дебетовую карту, открытый вклад. Во многих кредитных учреждениях предусмотрены льготы постоянным клиентам (например, освобождение от платы за рассмотрение заявки и выпуск карты). К постоянным клиентам можно отнести и клиента, получающего в банке зарплату с помощью карты. В этом случае банк имеет информацию о доходах гражданина, перечисляемая ему зарплата служит дополнительной гарантией выполнения кредитных обязательств.

Кроме того, карту можно получить в подарок. Обладателями такого подарка являются заемщики, расплатившиеся по первому потребительскому кредиту и пришедшие за вторым, а также те, кто берет кредит на путешествие.

При утрате кредитной карты необходимо немедленно сообщить об этом в банк и заблокировать ее. Для того чтобы заблокировать карту, необходимо сообщить оператору службы номер и срок действия карты и ответить на его вопросы. Владельцу карты следует уточнить фамилию, имя и отчество оператора, принявшего сообщение о потере карты. Находясь за границей и не имея возможности сообщить об утере карты в банк, выдавший кредитную карту, заемщик может обратиться в сервисные центры платежных систем. Затем необходимо в письменной форме известить банк о факте утери. В заявлении должны быть изложены обстоятельства утери / хищения карты, а также сведения о ее незаконном использовании, которые известны заемщику. После получения банком указанного заявления заемщик не несет ответственности за дальнейшее использование карты. Если карта была украдена, необходимо заявить об этом в милицию, полицию или в консульский отдел Российской Федерации в стране, на территории которой произошла кража, при этом копия протокола должна быть предъявлена в банк.

При утрате карты MasterCard

Круглосуточный центр MasterCard в США 1 (314) 275—6690

Европа:

При утрате карты VISA

Центральный сервисный центр VISA: Европа/Лондон: 44 (171)938-1031;

США: 1 (410) 581-3836

Европа

Америка и страны Карибского бассейна

Азиатско-Тихоокеанский регион

5. Работа банков с просроченными, невозвращенными кредитами

В условиях развития рынка потребительского кредитования растет число невозвращенных кредитов.

Последствиями невозвращения или просрочки возвращения кредита, помимо штрафных санкций банка, могут стать банкротство заемщика (в настоящее время законопроект находится на рассмотрении в Государственной Думе), работа с недобросовестным заемщиком с помощью услуг так называемых коллекторских агентств, привлечение заемщика к уголовной и административной ответственности, внесение данных о заемщике в банк данных недобросовестных заемщиков, т. е. передача информации о заемщике в бюро кредитных историй.

Последствиями невозвращения или просрочки возвращения кредита, помимо штрафных санкций банка, могут стать банкротство заемщика (в настоящее время законопроект находится на рассмотрении в Государственной Думе), работа с недобросовестным заемщиком с помощью услуг так называемых коллекторских агентств, привлечение заемщика к уголовной и административной ответственности, внесение данных о заемщике в банк данных недобросовестных заемщиков, т. е. передача информации о заемщике в бюро кредитных историй.

5.1. Банкротство заемщика – физического лица

В настоящее время готовится законопроект, который, представляет собой поправки в Гражданский и Налоговый кодексы, а также в Закон «О несостоятельности (банкротстве)».

В частности, предлагается обязать банки соглашаться на реструктуризацию долгов неблагополучных заемщиков, а при определенных обстоятельствах – списывать им до 25–30 % основного долга[4].

До тех пор, пока закон не принят, банки борются с невозвратом долгов своими силами и средствами, в том числе с помощью так называемых коллекторских агентств.

В частности, предлагается обязать банки соглашаться на реструктуризацию долгов неблагополучных заемщиков, а при определенных обстоятельствах – списывать им до 25–30 % основного долга[4].

До тех пор, пока закон не принят, банки борются с невозвратом долгов своими силами и средствами, в том числе с помощью так называемых коллекторских агентств.

5.2. Коллекторское агентство

Процедуру работы одного из коллекторсих агентств с банковскими долговыми портфелями описал его руководитель в статье «Коллектор. История одного взыскания».[5]

В работу агентству обычно передаются большие долговые портфели, содержащие не менее 50 дел. Сотрудники агентства изучают качество переданных дел (период просрочки, ранее осуществляемые в отношении должников кредиторами или другими коллекторскими агентствами действия). После этого составляется письменное заключение о порядке работы с портфелем.

Обычно в коллекторских агентствах работа разделяется на три направления: досудебную работу с должником, судебное взыскание, и исполнение судебного решения.

По словам Шестакова Е. Н., руководителя крупного коллекторского агентства, если должник попал в службу досудебной работы, то по нему параллельно начинают работать сотрудники call-центра, осуществляя звонки по всем вероятным местам его жительства, работы, и сотрудники, обеспечивающие информационную базу для эффективной работы по взысканию посредством проведения соответствующих розыскных мероприятий и установления финансового состояния должника и поручителей. Коллектор действует как консультант, помогающий должнику решить проблему с долгом, напомнить его размер, рассказать, как его погасить, подсказать возможные источники денежных средств, задействовать резервы должника (автоматическое отчисление части зарплаты бухгалтерией работодателя должника в счет гашения долга, займ у друзей родственников, продажа имущества, даже кредит в каком-либо банке и т. п.). Если долг не начинает погашаться, роль коллектора меняется – должнику подробно и с примерами рассказывается о негативных последствиях невозврата долга (таких как гражданская, уголовная ответственность, плохая кредитная история и т. п.). Если долг по-прежнему не гасится, то звонки идут уже непосредственному руководству должника на его работу, его прямым родственникам и даже деловым партнерам. Затем составляется письменная претензия, извещающая недобросовестного должника о начинающемся в отношении него судебном преследовании, которая направляется как по месту его жительства, так и по месту работы на имя руководителя[6].

На этой стадии заемщиками при помощи сотрудников агентства погашается до 20 % задолженностей от общего числа дел, находящихся в работе.

Досудебная стадия завершается подготовкой и подачей исковых заявлений в суд. Если агентство установило, что заемщик обладает каким-либо ликвидным имуществом, на которое возможно наложить арест судебного разбирательства, а в дальнейшем обратить взыскание и удовлетворить требования банка из стоимости этого имущества, вырученной от реализации, то возбуждается исковое производство. Процесс может длиться несколько месяцев и требует присутствия сторон в суде.

В случае отсутствия у должника ликвидного имущества в суд подается заявление о выдаче судебного приказа – это упрощенное производство, не требует присутствия сторон в процессе и занимает краткий период времени. В результате рассмотрения заявления судом выносится решение о выдаче судебного приказа, которое имеет силу исполнительного листа.

В дальнейшем коллекторское агентство оказывает помощь судебным приставам-исполнителям, предоставляя имеющуюся информацию о заемщике-должнике, наличии у него имущества, его нахождении.

В случае, если в действиях должника выявляется состав преступлений или административных правонарушений, банк-кредитор вправе подать заявление в правоохранительные органы, прокуратуру о проверке свидетельствующих об этом фактов и о возбуждении уголовного дела или административного производства.

В работу агентству обычно передаются большие долговые портфели, содержащие не менее 50 дел. Сотрудники агентства изучают качество переданных дел (период просрочки, ранее осуществляемые в отношении должников кредиторами или другими коллекторскими агентствами действия). После этого составляется письменное заключение о порядке работы с портфелем.

Обычно в коллекторских агентствах работа разделяется на три направления: досудебную работу с должником, судебное взыскание, и исполнение судебного решения.

По словам Шестакова Е. Н., руководителя крупного коллекторского агентства, если должник попал в службу досудебной работы, то по нему параллельно начинают работать сотрудники call-центра, осуществляя звонки по всем вероятным местам его жительства, работы, и сотрудники, обеспечивающие информационную базу для эффективной работы по взысканию посредством проведения соответствующих розыскных мероприятий и установления финансового состояния должника и поручителей. Коллектор действует как консультант, помогающий должнику решить проблему с долгом, напомнить его размер, рассказать, как его погасить, подсказать возможные источники денежных средств, задействовать резервы должника (автоматическое отчисление части зарплаты бухгалтерией работодателя должника в счет гашения долга, займ у друзей родственников, продажа имущества, даже кредит в каком-либо банке и т. п.). Если долг не начинает погашаться, роль коллектора меняется – должнику подробно и с примерами рассказывается о негативных последствиях невозврата долга (таких как гражданская, уголовная ответственность, плохая кредитная история и т. п.). Если долг по-прежнему не гасится, то звонки идут уже непосредственному руководству должника на его работу, его прямым родственникам и даже деловым партнерам. Затем составляется письменная претензия, извещающая недобросовестного должника о начинающемся в отношении него судебном преследовании, которая направляется как по месту его жительства, так и по месту работы на имя руководителя[6].

На этой стадии заемщиками при помощи сотрудников агентства погашается до 20 % задолженностей от общего числа дел, находящихся в работе.

Досудебная стадия завершается подготовкой и подачей исковых заявлений в суд. Если агентство установило, что заемщик обладает каким-либо ликвидным имуществом, на которое возможно наложить арест судебного разбирательства, а в дальнейшем обратить взыскание и удовлетворить требования банка из стоимости этого имущества, вырученной от реализации, то возбуждается исковое производство. Процесс может длиться несколько месяцев и требует присутствия сторон в суде.

В случае отсутствия у должника ликвидного имущества в суд подается заявление о выдаче судебного приказа – это упрощенное производство, не требует присутствия сторон в процессе и занимает краткий период времени. В результате рассмотрения заявления судом выносится решение о выдаче судебного приказа, которое имеет силу исполнительного листа.

В дальнейшем коллекторское агентство оказывает помощь судебным приставам-исполнителям, предоставляя имеющуюся информацию о заемщике-должнике, наличии у него имущества, его нахождении.

В случае, если в действиях должника выявляется состав преступлений или административных правонарушений, банк-кредитор вправе подать заявление в правоохранительные органы, прокуратуру о проверке свидетельствующих об этом фактов и о возбуждении уголовного дела или административного производства.

5.3. Уголовная и административная ответственность

Привлечь недобросовестных заемщиков к уголовной ответственности возможно за совершение преступлений, предусмотренных статьями Уголовного кодекса РФ от 13 июня 1996 г. № 63-ФЗ (УК РФ) (с изм. и доп. от 4 декабря 2006 г.): за незаконное получение кредита (ст. 176 УК РФ), за уклонение от погашения кредиторской задолженности (ст. 177 УК РФ), за фиктивное банкротство (ст. 197 УК РФ), за преднамеренное банкротство (ст. 196 УК РФ), за мошенничество (ст. 159 УК РФ).

Кроме того, в соответствии с рядом статьей Кодекса об административных правонарушениях от 30 декабря 2001 г. № 195-ФЗ (КоАП РФ) (с изм. и доп. от 4 декабря 2006 г.) заемщика можно привлечь к административной ответственности за незаконное получение кредита (ст. 14.11 КоАП РФ), за ненадлежащее управление юридическим лицом (ст. 14.21 КоАП РФ).

Статья 159 Уголовного кодекса РФ. «Мошенничество»

1. Мошенничество, то есть хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотребления доверием, – наказывается штрафом в размере до ста двадцати тысяч рублей или в размере заработной платы или иного дохода осужденного за период до одного года, либо обязательными работами на срок до ста восьмидесяти часов, либо исправительными работами на срок от шести месяцев до одного года, либо арестом на срок от двух до четырех месяцев, либо лишением свободы на срок до двух лет.

2. Мошенничество, совершенное группой лиц по предварительному сговору, а равно с причинением значительного ущерба гражданину, – наказывается штрафом в размере до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо обязательными работами на срок от ста восьмидесяти до двухсот сорока часов, либо исправительными работами на срок от одного года до двух лет, либо лишением свободы на срок до пяти лет.

3. Мошенничество, совершенное лицом с использованием своего служебного положения, а равно в крупном размере, – наказывается штрафом в размере от ста тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет либо лишением свободы на срок от двух до шести лет со штрафом в размере до десяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до одного месяца либо без такового.

4. Мошенничество, совершенное организованной группой либо в особо крупном размере, – наказывается лишением свободы на срок от пяти до десяти лет со штрафом в размере до одного миллиона рублей или в размере заработной платы или иного дохода осужденного за период до трех лет либо без такового.

Кроме того, в соответствии с рядом статьей Кодекса об административных правонарушениях от 30 декабря 2001 г. № 195-ФЗ (КоАП РФ) (с изм. и доп. от 4 декабря 2006 г.) заемщика можно привлечь к административной ответственности за незаконное получение кредита (ст. 14.11 КоАП РФ), за ненадлежащее управление юридическим лицом (ст. 14.21 КоАП РФ).

Статья 159 Уголовного кодекса РФ. «Мошенничество»

1. Мошенничество, то есть хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотребления доверием, – наказывается штрафом в размере до ста двадцати тысяч рублей или в размере заработной платы или иного дохода осужденного за период до одного года, либо обязательными работами на срок до ста восьмидесяти часов, либо исправительными работами на срок от шести месяцев до одного года, либо арестом на срок от двух до четырех месяцев, либо лишением свободы на срок до двух лет.

2. Мошенничество, совершенное группой лиц по предварительному сговору, а равно с причинением значительного ущерба гражданину, – наказывается штрафом в размере до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо обязательными работами на срок от ста восьмидесяти до двухсот сорока часов, либо исправительными работами на срок от одного года до двух лет, либо лишением свободы на срок до пяти лет.

3. Мошенничество, совершенное лицом с использованием своего служебного положения, а равно в крупном размере, – наказывается штрафом в размере от ста тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет либо лишением свободы на срок от двух до шести лет со штрафом в размере до десяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до одного месяца либо без такового.

4. Мошенничество, совершенное организованной группой либо в особо крупном размере, – наказывается лишением свободы на срок от пяти до десяти лет со штрафом в размере до одного миллиона рублей или в размере заработной платы или иного дохода осужденного за период до трех лет либо без такового.