НOij – норматив отчисления налога в консолидированный (областной) бюджет по j-му налогу в i-й год;

Аij – поправочный коэффициент, учитывающий льготы и недоимки по налоговым платежам;

TMПij – темп роста соответствующего макроэкономического показателя (доли процента).

Поправочный коэффициент А. может быть рассчитан по данным о фактических и расчетных налоговых поступлениях за предыдущий год:

Предполагается, что налоговая база из года в год изменяется так же, как связанный с ней макроэкономический показатель, так что:

Доход, прогнозируемый по j-му налогу в i-й год, можно рассчитать следующим образом:

Подстановка сюда предыдущих соотношений для поправочного коэффициента и налоговой базы и проведение простейших преобразований дают следующее:

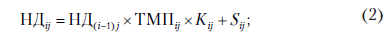

В течение года планирования в связи с изменениями в налоговом и бюджетном законодательстве могут измениться ставки налога, налоговые базы, а также произойти другие не предусмотренные предложенной моделью изменения. В этом случае могут применяться поправочные коэффициенты, выбираемые экспертным способом:

Кij – поправочный коэффициент, учитывающий происходящее внутри планируемого i-го года изменение базы по j-му налогу, изменение ставки j-му налога, а также отражающий изменения в собираемости налога;

Sij – поправочный показатель абсолютного изменения налогового дохода по j-му налогу в i-й год в связи с предоставляемыми льготами и прочими, неучтенными, факторами.

Тогда прогнозное значение дохода может быть рассчитано по модели:

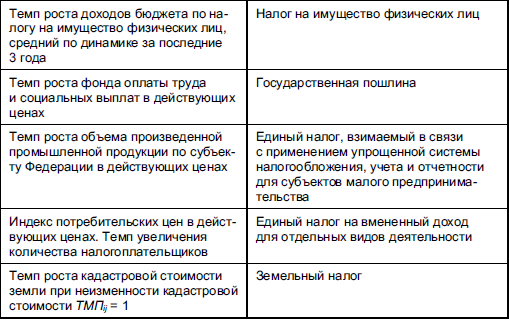

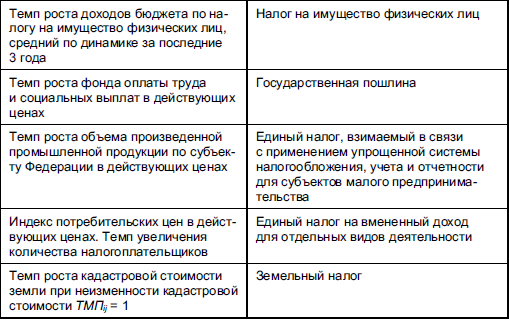

Таким образом, прогнозируемое значение дохода по конкретному налогу рассчитывается на основе прогнозных и прошлых значений факторов, входящих в его модель. Макроэкономический показатель, влияющий на налоговую базу, выбирается в соответствии с табл. 4.5.

Таблица 4.5

Макроэкономические показатели для прогнозирования налоговых доходов бюджета субъекта Федерации

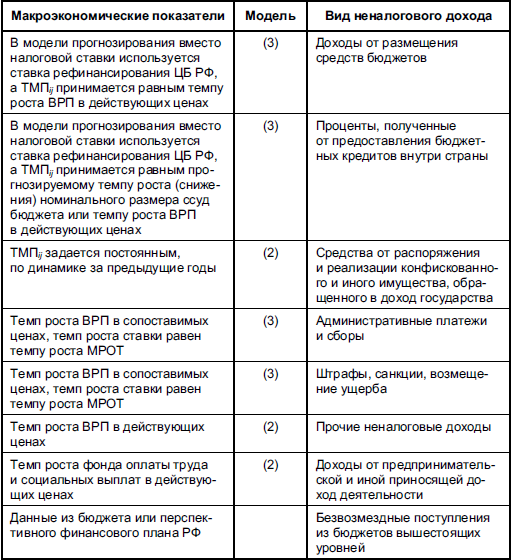

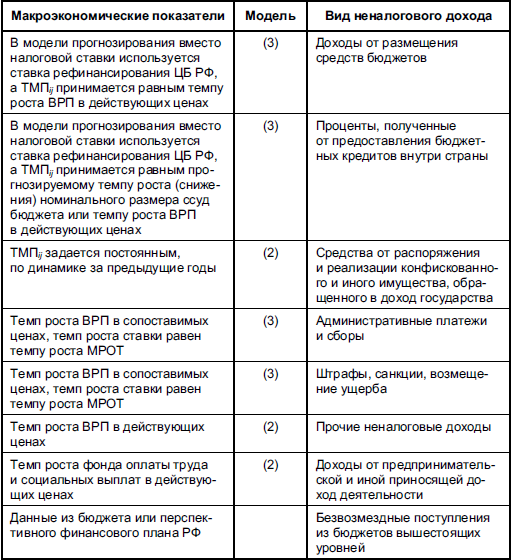

Прогнозирование неналоговых доходов, доходов от предпринимательской деятельности и безвозмездных поступлений из бюджетов вышестоящих уровней производится на основе рассмотренной ранее модели (1) либо на основе моделей, являющихся ее частными случаями:

Элементы неналоговых и других доходов бюджета субъекта Федерации, используемые модели, соответствующие макроэкономические показатели, необходимые для их прогнозирования, представлены в табл. 4.6.

Прогноз доходов может производиться с детализацией по подгруппам, в отдельных случаях – по статьям бюджетной классификации доходов с учетом различных сценарных вариантов.

Таблица 4.6

Макроэкономические показатели и вид модели для прогнозирования неналоговых и других доходов субъекта Федерации

Глава 5 Расходы бюджетов

Вопрос 1 Экономическое содержание расходов бюджетов

Вопрос 2 Расходные обязательства Российской Федерации, субъектов РФ, органов местного самоуправления

Аij – поправочный коэффициент, учитывающий льготы и недоимки по налоговым платежам;

TMПij – темп роста соответствующего макроэкономического показателя (доли процента).

Поправочный коэффициент А. может быть рассчитан по данным о фактических и расчетных налоговых поступлениях за предыдущий год:

Предполагается, что налоговая база из года в год изменяется так же, как связанный с ней макроэкономический показатель, так что:

Доход, прогнозируемый по j-му налогу в i-й год, можно рассчитать следующим образом:

Подстановка сюда предыдущих соотношений для поправочного коэффициента и налоговой базы и проведение простейших преобразований дают следующее:

В течение года планирования в связи с изменениями в налоговом и бюджетном законодательстве могут измениться ставки налога, налоговые базы, а также произойти другие не предусмотренные предложенной моделью изменения. В этом случае могут применяться поправочные коэффициенты, выбираемые экспертным способом:

Кij – поправочный коэффициент, учитывающий происходящее внутри планируемого i-го года изменение базы по j-му налогу, изменение ставки j-му налога, а также отражающий изменения в собираемости налога;

Sij – поправочный показатель абсолютного изменения налогового дохода по j-му налогу в i-й год в связи с предоставляемыми льготами и прочими, неучтенными, факторами.

Тогда прогнозное значение дохода может быть рассчитано по модели:

Таким образом, прогнозируемое значение дохода по конкретному налогу рассчитывается на основе прогнозных и прошлых значений факторов, входящих в его модель. Макроэкономический показатель, влияющий на налоговую базу, выбирается в соответствии с табл. 4.5.

Таблица 4.5

Макроэкономические показатели для прогнозирования налоговых доходов бюджета субъекта Федерации

Прогнозирование неналоговых доходов, доходов от предпринимательской деятельности и безвозмездных поступлений из бюджетов вышестоящих уровней производится на основе рассмотренной ранее модели (1) либо на основе моделей, являющихся ее частными случаями:

Элементы неналоговых и других доходов бюджета субъекта Федерации, используемые модели, соответствующие макроэкономические показатели, необходимые для их прогнозирования, представлены в табл. 4.6.

Прогноз доходов может производиться с детализацией по подгруппам, в отдельных случаях – по статьям бюджетной классификации доходов с учетом различных сценарных вариантов.

Таблица 4.6

Макроэкономические показатели и вид модели для прогнозирования неналоговых и других доходов субъекта Федерации

Глава 5 Расходы бюджетов

Вопрос 1 Экономическое содержание расходов бюджетов

Расходы бюджета, как установлено в новой редакции Бюджетного кодекса РФ, – это выплачиваемые из бюджета денежные средства, за исключением средств, являющихся в соответствии с БК РФ источниками финансирования дефицита бюджета. В более широком смысле – это система денежных отношений, связанная с экономико-правовым регулированием процесса перераспределения денежных средств, необходимых для выполнения расходных обязательств органов власти всех уровней.

Исторически первыми такими обязательствами выступали: национальная оборона, внутренняя безопасность, судопроизводство, содержание государственных учреждений и т. д. Такие обязательства принято называть чистыми общественными благами, и только государство отвечает за их обеспечение. В условиях рыночной экономики государство выступает и как один из производителей товаров, работ и услуг, обладающих особой социальной значимостью. В экономической теории их принято называть смешанными общественными благами, создание которых требует соответствующих бюджетных средств, однако не исключает иных источников финансирования. Помимо этого государство выплачивает трансферты населению, которые либо увязаны с определенными видами потребления (например, жилищные субсидии, пенсии и т. п.), либо не строго зависят от типа потребления (например, пособия малообеспеченным и многодетным семьям).

Расходы бюджетов (или государственные расходы), за исключением расходов на погашение и обслуживание внешнего долга, поступают на внутренний рынок и воздействуют на расширение совокупного внутреннего спроса, на все факторы производства и конечную продукцию, стимулируя таким образом экономический рост. К началу XXI в. уровень государственных расходов в разных странах колеблется в сравнительно широком диапазоне – от 20 до 50 %, имея незначительную общую тенденцию к снижению относительно ВВП. В социально ориентированных экономиках он, как правило, значительно выше среднего уровня; например, в Швеции – 57,2 %, Австрии – 52,1 %, Франции – 52,5 %, Финляндии – 49,0 %. В экономиках либерального типа эта доля значительно ниже: в США – 34,9 %, Австралии – 37,2 %, Великобритании – 40,2 %.[18]

Теоретические попытки обоснования и объяснения тенденций развития государственных расходов начали предприниматься с конца XIX в. и активизировались в современных условиях. Обзор западных теорий государственных расходов впервые в учебной литературе сделан М. Г. Колоснициной.[19] Приведем его с некоторыми сокращениями и выводами.

Так, А. Вагнер был первым среди экономистов, кто предложил теорию, объясняющую рост государственного сектора и государственных расходов в экономике. Его закон постулирует положительную зависимость доли госрасходов от общего экономического роста. А. Вагнер считал, что по мере трансформации традиционного общества в общество индустриального типа происходит значительный сдвиг от производства в домашнем хозяйстве к производству в государственном секторе. Многие блага и услуги, традиционно производившиеся на уровне домохозяйства, – образование, медицинская помощь, уход за детьми, престарелыми и инвалидами, – теперь обеспечиваются государством. Рост государственного сектора объясняется с позиций роста спроса на общественные блага.

Другая интерпретация закона Вагнера основывается на утверждении, что спрос на общественные блага высокоэластичен по доходу. По мере роста общественного благосостояния (измеряемого в показателях ВВП на душу населения, среднедушевых денежных доходах) потребители готовы все большую долю своего дохода отдавать в качестве налогов, финансирующих производство общественных благ. Спрос на услуги образования, здравоохранения и т. п. растет, таким образом, опережающими темпами по сравнению со спросом на частные блага, который постепенно насыщается.

А. Пикок и Дж. Вайзман выдвинули теорию эффекта замещения. Они первыми провели анализ динамики госрасходов во времени и обнаружили интересную закономерность. В кризисные для общества годы (в частности, в годы войны) государственные расходы, как и следовало ожидать, повышаются, но по окончании кризиса остаются, по крайней мере, на том же уровне. А. Пикок и Дж. Вайзман объясняют это явление с позиций политической теории государственных расходов. С одной стороны, действует правительство, которое всегда стремится потратить больше, а с другой – избиратели, которые в массе своей не любят платить налоги. Правительство вынуждено до некоторой степени считаться с мнением избирателей, если хочет «оставаться на своем месте». Поэтому оно не должно устанавливать налоги выше некоторого уровня, который готово принять общество. Это в конечном счете и есть ограничитель государственных расходов.

В годы войны, голода или других катаклизмов требуются более значительные государственные расходы, чем в мирное время. Однако в этом случае, как показывает практика, избиратели готовы принять более высокие ставки налогообложения («затянуть пояса»). В результате на время кризиса государственные расходы заметно возрастают, замещая частные расходы, которые, наоборот, сокращаются. В структуре госрасходов также происходят изменения: военные расходы частично замещают гражданские, так что общий рост госрасходов оказывается ниже, чем рост собственно военных расходов. Это явление А. Пикок и Дж. Вайзман и назвали эффектом замещения.

Рост доли государственных расходов в ВВП можно объяснить не только увеличением физического объема производимых в госсекторе благ, но и относительной динамикой цен в двух секторах экономики.

В. Баумоль предложил такое объяснение: рост продуктивности в общественном секторе идет медленнее, чем в частном. (Baumol W. The Macroeconomics of Unbalanced Growth // American Economic Review. 1967. Vol. 62. № 5. – P. 777–795.)

Поэтому относительные издержки производства товаров и услуг в госсекторе выше и цены здесь растут быстрее, в результате чего доля государственного производства в стоимостном выражении может возрастать, даже если физический объем производства остается прежним.

Цены на товары и услуги, производимые в госсекторе, увеличиваются, в частности, потому, что во многих случаях государство выступает монопольным производителем. Кроме того, оплата этих услуг со стороны потребителя происходит через налоги, т. е. потребитель на самом деле не знает, сколько стоит та или иная услуга, получает ее как бы бесплатно (например, среднее образование или медицинское обслуживание). Потребитель не может, таким образом, сравнивать цены в частном и общественном секторах и не может отказаться от бесплатных услуг госсектора, т. е. перестать платить налоги и вместо этого покупать услуги частного сектора. Это означает низкоэластичный спрос на продукцию госсектора. Соответственно рост издержек и цен в госсекторе практически неконтролируем и рост доли госрасходов в ВВП определяется фактически динамикой предложения, что характерно для экономики России сегодня.

Многие экономисты объясняют рост расходов перераспределительной политикой. Они утверждают, что рост государственных расходов происходит в значительной мере за счет увеличения объемов трансфертных выплат. Собственно, сам размер государственного сектора, если элиминировать фактор растущих цен, остается примерно одинаковым из года в год, а весь прирост государственных расходов приходится именно на трансферты (выплаты по социальному страхованию и социальной помощи). Расходы на трансфертные выплаты означают просто передачу денежных средств от одних групп населения другим, и в данном процессе государство выступает как организатор-посредник, но не производитель. Например, динамика социальных государственных расходов по отношению к ВВП практически во всех странах ЕС имеет тенденцию к повышению.

Идея о влиянии групп интересов на бюджетную политику государства была высказана в классической работе Дж. Бьюкенена и Дж. Таллока (Buchanan J. М., Tullock G. The Calculus of Consent. Ann Arbor: University of Michigan Press, 1962). Сильная группа интересов способна лоббировать определенные решения правительства, которые принесут ей значительную выгоду. Так как расплачивается за это решение все общество (посредством налогов), то для самой группы удовлетворение ее специфических потребностей оказывается почти бесплатным, она получает выгоду, а платят другие. Здесь имеет место хорошо известный эффект «безбилетного пассажира».

Рост влияния групп интересов в современной экономике прослеживается весьма отчетливо – это прежде всего производители определенных видов продукции (фермеры, автомобилестроители, авиакомпании и т. п.); работники отдельных отраслей, организованные в сильные профсоюзы; группы граждан, выражающие те или иные социальные интересы, например «зеленые». Растущее влияние групп интересов некоторые экономисты связывают с процессом глобализации и развития свободной международной торговли.

Следующей теорией, объясняющей рост госрасходов, является теория фискальной иллюзии. Если налогоплательщики не ощущают на себе последствий растущих расходов государства, правительству легче финансировать все новые и новые программы. Еще Джон Стюарт Милль пришел к выводу, что косвенные налоги в этом смысле предпочтительнее прямых. И действительно, во всех странах мира в последние десятилетия наблюдается тенденция роста именно косвенных налогов: акцизов, налога с продаж, НДС, импортных пошлин и т. п. Социальные отчисления, которые обязан делать работодатель, также не воспринимаются работниками как прямой налог, хотя фактически тяжесть его частично несут и они сами.

В результате избиратели (налогоплательщики) неправильно оценивают предоставляемые им общественные блага. Субъективно воспринимаемая цена оказывается ниже реальной, а значит, потребление искажается и спрос на предоставляемые государством блага будет выше, чем в условиях полной информации. Дополнительным фактором становится представление избирателя о том, что его реальный доход возрастает в результате получения бесплатных общественных благ.

Другой способ замаскировать рост госрасходов – бюджетный дефицит. Рост государственного долга, как внутреннего, так и внешнего, фактически означает, что расплачиваться за сегодняшние программы госрасходов должны будущие поколения налогоплательщиков. Фискальная иллюзия, таким образом, позволяет правительству относительно легко находить источники финансирования растущего общественного сектора.

Рост госрасходов объясняется и политико-экономическими циклами. Часто взрывной рост расходов можно наблюдать перед очередными выборами, когда лидер государства или правящая партия, стремясь сохранить власть, сознательно идут на значительные расходы, чтобы укрепить свою популярность. К политическим циклам относится также смена состава правительств. Логично предположить, что коалиционные правительства, в которых пропорционально представлены оппозиционные друг другу партии, вряд ли будут тратить деньги так, как правительства, построенные на основе одной лидирующей партии, не имеющей серьезных оппонентов.

Хорошо объясняет рост госрасходов и модель бюрократии, предложенная Нисканеном (Niskanen W. A. Bureaucracy and Representative Government. N. Y.: Aldine-Atherton, 1971). Согласно Нисканену, бюрократия, во-первых, обладает монопольной властью, и, во-вторых, максимизирует собственную функцию полезности. Бюрократия имеет тенденцию к саморазрастанию потому, что чем больше ее размеры, тем меньше возможностей для внешнего контроля. Одновременно, чем больше инсайдеров, т. е. тех, кто уже принадлежит к бюрократии, тем больше они работают в направлении ее дальнейшего расширения. Поэтому рост бюрократии зависит от ее абсолютных размеров. За счет чего растет бюрократия, какие у нее для этого есть ресурсы? Выше уже упоминалась монопольная власть. Бюрократия, кроме того, в состоянии оценить (через опросы общественного мнения) спрос среднего избирателя на свои услуги. Будучи единственным производителем, она может перераспределить излишек потребителя на этом монополизированном рынке таким образом, чтобы максимизировать объем производимых услуг, а значит, и свои собственные размеры.[20]

Роль государственных служащих как избирателей также влияет на рост государственных расходов – как разновидность модели бюрократии. В данном случае подчеркивается тот факт, что бюрократы – тоже граждане страны и выступают одновременно в качестве избирателей. Как избиратели они, разумеется, будут поддерживать любые программы государственных расходов, расширяющие тот сектор, в котором трудятся. Увеличение государственных расходов для этой группы избирателей означает гарантии стабильной занятости и роста их собственных заработков. А рост численности и доли занятых в госсекторе экономики по спирали ведет к новому росту государственных расходов. Это особенно характерно для современной России.

Охарактеризованные выше основные теории роста или необходимости роста государственных расходов, хотя и имеют каждая свои собственные название, доводы и аргументацию, тем не менее наглядно объясняют феномен роста госрасходов в современном государстве. К сожалению, в экономической теории пока не разработаны эконометрические модели идентификации государственных расходов в зависимости от соответствующих макроэкономических параметров, поскольку никакая абстрактная модель не может учесть все социально-экономические и политические факторы, реально определяющие долю государственных расходов в ВВП, их динамику, не говоря уже о динамике их внутренней структуры.

Последние четыре года в Российской Федерации наблюдалась незначительная, но устойчивая тенденция к росту непроцентных расходов федерального бюджета в ВВП. Так, в 2004 г. непроцентные расходы составляли 14,9 % ВВП, в 2005 г., соответственно, 15,3 %, в 2006 г. – 15,4 %, в 2007 г. – 17,5 % ВВП. По данным Минфина РФ, непроцентные расходы федерального бюджета в 2007–2009 гг. возрастают в реальном выражении на 8,4 % в среднем за год, в том числе в 2007 г. – на 17,1 %, что, по мнению Минфина, требует дополнительных мер по ограничению прироста непроцентных расходов: либо законодательного установления предельного уровня расходов (как доли в ВВП), либо установления фиксированного размера использования нефтегазовых доходов (нефтегазового трансферта) в ВВП,[21] что практически осуществлено в бюджете на 2008–2010 гг. Полагаем, что параметры бюджетов России, очевидно, еще долго будут колебаться между стремлением неувеличения (уменьшения) доли непроцентных расходов в ВВП и реализацией через бюджетный процесс предпочтений отдельных групп населения и элит.

Исторически первыми такими обязательствами выступали: национальная оборона, внутренняя безопасность, судопроизводство, содержание государственных учреждений и т. д. Такие обязательства принято называть чистыми общественными благами, и только государство отвечает за их обеспечение. В условиях рыночной экономики государство выступает и как один из производителей товаров, работ и услуг, обладающих особой социальной значимостью. В экономической теории их принято называть смешанными общественными благами, создание которых требует соответствующих бюджетных средств, однако не исключает иных источников финансирования. Помимо этого государство выплачивает трансферты населению, которые либо увязаны с определенными видами потребления (например, жилищные субсидии, пенсии и т. п.), либо не строго зависят от типа потребления (например, пособия малообеспеченным и многодетным семьям).

Расходы бюджетов (или государственные расходы), за исключением расходов на погашение и обслуживание внешнего долга, поступают на внутренний рынок и воздействуют на расширение совокупного внутреннего спроса, на все факторы производства и конечную продукцию, стимулируя таким образом экономический рост. К началу XXI в. уровень государственных расходов в разных странах колеблется в сравнительно широком диапазоне – от 20 до 50 %, имея незначительную общую тенденцию к снижению относительно ВВП. В социально ориентированных экономиках он, как правило, значительно выше среднего уровня; например, в Швеции – 57,2 %, Австрии – 52,1 %, Франции – 52,5 %, Финляндии – 49,0 %. В экономиках либерального типа эта доля значительно ниже: в США – 34,9 %, Австралии – 37,2 %, Великобритании – 40,2 %.[18]

Теоретические попытки обоснования и объяснения тенденций развития государственных расходов начали предприниматься с конца XIX в. и активизировались в современных условиях. Обзор западных теорий государственных расходов впервые в учебной литературе сделан М. Г. Колоснициной.[19] Приведем его с некоторыми сокращениями и выводами.

Так, А. Вагнер был первым среди экономистов, кто предложил теорию, объясняющую рост государственного сектора и государственных расходов в экономике. Его закон постулирует положительную зависимость доли госрасходов от общего экономического роста. А. Вагнер считал, что по мере трансформации традиционного общества в общество индустриального типа происходит значительный сдвиг от производства в домашнем хозяйстве к производству в государственном секторе. Многие блага и услуги, традиционно производившиеся на уровне домохозяйства, – образование, медицинская помощь, уход за детьми, престарелыми и инвалидами, – теперь обеспечиваются государством. Рост государственного сектора объясняется с позиций роста спроса на общественные блага.

Другая интерпретация закона Вагнера основывается на утверждении, что спрос на общественные блага высокоэластичен по доходу. По мере роста общественного благосостояния (измеряемого в показателях ВВП на душу населения, среднедушевых денежных доходах) потребители готовы все большую долю своего дохода отдавать в качестве налогов, финансирующих производство общественных благ. Спрос на услуги образования, здравоохранения и т. п. растет, таким образом, опережающими темпами по сравнению со спросом на частные блага, который постепенно насыщается.

А. Пикок и Дж. Вайзман выдвинули теорию эффекта замещения. Они первыми провели анализ динамики госрасходов во времени и обнаружили интересную закономерность. В кризисные для общества годы (в частности, в годы войны) государственные расходы, как и следовало ожидать, повышаются, но по окончании кризиса остаются, по крайней мере, на том же уровне. А. Пикок и Дж. Вайзман объясняют это явление с позиций политической теории государственных расходов. С одной стороны, действует правительство, которое всегда стремится потратить больше, а с другой – избиратели, которые в массе своей не любят платить налоги. Правительство вынуждено до некоторой степени считаться с мнением избирателей, если хочет «оставаться на своем месте». Поэтому оно не должно устанавливать налоги выше некоторого уровня, который готово принять общество. Это в конечном счете и есть ограничитель государственных расходов.

В годы войны, голода или других катаклизмов требуются более значительные государственные расходы, чем в мирное время. Однако в этом случае, как показывает практика, избиратели готовы принять более высокие ставки налогообложения («затянуть пояса»). В результате на время кризиса государственные расходы заметно возрастают, замещая частные расходы, которые, наоборот, сокращаются. В структуре госрасходов также происходят изменения: военные расходы частично замещают гражданские, так что общий рост госрасходов оказывается ниже, чем рост собственно военных расходов. Это явление А. Пикок и Дж. Вайзман и назвали эффектом замещения.

Рост доли государственных расходов в ВВП можно объяснить не только увеличением физического объема производимых в госсекторе благ, но и относительной динамикой цен в двух секторах экономики.

В. Баумоль предложил такое объяснение: рост продуктивности в общественном секторе идет медленнее, чем в частном. (Baumol W. The Macroeconomics of Unbalanced Growth // American Economic Review. 1967. Vol. 62. № 5. – P. 777–795.)

Поэтому относительные издержки производства товаров и услуг в госсекторе выше и цены здесь растут быстрее, в результате чего доля государственного производства в стоимостном выражении может возрастать, даже если физический объем производства остается прежним.

Цены на товары и услуги, производимые в госсекторе, увеличиваются, в частности, потому, что во многих случаях государство выступает монопольным производителем. Кроме того, оплата этих услуг со стороны потребителя происходит через налоги, т. е. потребитель на самом деле не знает, сколько стоит та или иная услуга, получает ее как бы бесплатно (например, среднее образование или медицинское обслуживание). Потребитель не может, таким образом, сравнивать цены в частном и общественном секторах и не может отказаться от бесплатных услуг госсектора, т. е. перестать платить налоги и вместо этого покупать услуги частного сектора. Это означает низкоэластичный спрос на продукцию госсектора. Соответственно рост издержек и цен в госсекторе практически неконтролируем и рост доли госрасходов в ВВП определяется фактически динамикой предложения, что характерно для экономики России сегодня.

Многие экономисты объясняют рост расходов перераспределительной политикой. Они утверждают, что рост государственных расходов происходит в значительной мере за счет увеличения объемов трансфертных выплат. Собственно, сам размер государственного сектора, если элиминировать фактор растущих цен, остается примерно одинаковым из года в год, а весь прирост государственных расходов приходится именно на трансферты (выплаты по социальному страхованию и социальной помощи). Расходы на трансфертные выплаты означают просто передачу денежных средств от одних групп населения другим, и в данном процессе государство выступает как организатор-посредник, но не производитель. Например, динамика социальных государственных расходов по отношению к ВВП практически во всех странах ЕС имеет тенденцию к повышению.

Идея о влиянии групп интересов на бюджетную политику государства была высказана в классической работе Дж. Бьюкенена и Дж. Таллока (Buchanan J. М., Tullock G. The Calculus of Consent. Ann Arbor: University of Michigan Press, 1962). Сильная группа интересов способна лоббировать определенные решения правительства, которые принесут ей значительную выгоду. Так как расплачивается за это решение все общество (посредством налогов), то для самой группы удовлетворение ее специфических потребностей оказывается почти бесплатным, она получает выгоду, а платят другие. Здесь имеет место хорошо известный эффект «безбилетного пассажира».

Рост влияния групп интересов в современной экономике прослеживается весьма отчетливо – это прежде всего производители определенных видов продукции (фермеры, автомобилестроители, авиакомпании и т. п.); работники отдельных отраслей, организованные в сильные профсоюзы; группы граждан, выражающие те или иные социальные интересы, например «зеленые». Растущее влияние групп интересов некоторые экономисты связывают с процессом глобализации и развития свободной международной торговли.

Следующей теорией, объясняющей рост госрасходов, является теория фискальной иллюзии. Если налогоплательщики не ощущают на себе последствий растущих расходов государства, правительству легче финансировать все новые и новые программы. Еще Джон Стюарт Милль пришел к выводу, что косвенные налоги в этом смысле предпочтительнее прямых. И действительно, во всех странах мира в последние десятилетия наблюдается тенденция роста именно косвенных налогов: акцизов, налога с продаж, НДС, импортных пошлин и т. п. Социальные отчисления, которые обязан делать работодатель, также не воспринимаются работниками как прямой налог, хотя фактически тяжесть его частично несут и они сами.

В результате избиратели (налогоплательщики) неправильно оценивают предоставляемые им общественные блага. Субъективно воспринимаемая цена оказывается ниже реальной, а значит, потребление искажается и спрос на предоставляемые государством блага будет выше, чем в условиях полной информации. Дополнительным фактором становится представление избирателя о том, что его реальный доход возрастает в результате получения бесплатных общественных благ.

Другой способ замаскировать рост госрасходов – бюджетный дефицит. Рост государственного долга, как внутреннего, так и внешнего, фактически означает, что расплачиваться за сегодняшние программы госрасходов должны будущие поколения налогоплательщиков. Фискальная иллюзия, таким образом, позволяет правительству относительно легко находить источники финансирования растущего общественного сектора.

Рост госрасходов объясняется и политико-экономическими циклами. Часто взрывной рост расходов можно наблюдать перед очередными выборами, когда лидер государства или правящая партия, стремясь сохранить власть, сознательно идут на значительные расходы, чтобы укрепить свою популярность. К политическим циклам относится также смена состава правительств. Логично предположить, что коалиционные правительства, в которых пропорционально представлены оппозиционные друг другу партии, вряд ли будут тратить деньги так, как правительства, построенные на основе одной лидирующей партии, не имеющей серьезных оппонентов.

Хорошо объясняет рост госрасходов и модель бюрократии, предложенная Нисканеном (Niskanen W. A. Bureaucracy and Representative Government. N. Y.: Aldine-Atherton, 1971). Согласно Нисканену, бюрократия, во-первых, обладает монопольной властью, и, во-вторых, максимизирует собственную функцию полезности. Бюрократия имеет тенденцию к саморазрастанию потому, что чем больше ее размеры, тем меньше возможностей для внешнего контроля. Одновременно, чем больше инсайдеров, т. е. тех, кто уже принадлежит к бюрократии, тем больше они работают в направлении ее дальнейшего расширения. Поэтому рост бюрократии зависит от ее абсолютных размеров. За счет чего растет бюрократия, какие у нее для этого есть ресурсы? Выше уже упоминалась монопольная власть. Бюрократия, кроме того, в состоянии оценить (через опросы общественного мнения) спрос среднего избирателя на свои услуги. Будучи единственным производителем, она может перераспределить излишек потребителя на этом монополизированном рынке таким образом, чтобы максимизировать объем производимых услуг, а значит, и свои собственные размеры.[20]

Роль государственных служащих как избирателей также влияет на рост государственных расходов – как разновидность модели бюрократии. В данном случае подчеркивается тот факт, что бюрократы – тоже граждане страны и выступают одновременно в качестве избирателей. Как избиратели они, разумеется, будут поддерживать любые программы государственных расходов, расширяющие тот сектор, в котором трудятся. Увеличение государственных расходов для этой группы избирателей означает гарантии стабильной занятости и роста их собственных заработков. А рост численности и доли занятых в госсекторе экономики по спирали ведет к новому росту государственных расходов. Это особенно характерно для современной России.

Охарактеризованные выше основные теории роста или необходимости роста государственных расходов, хотя и имеют каждая свои собственные название, доводы и аргументацию, тем не менее наглядно объясняют феномен роста госрасходов в современном государстве. К сожалению, в экономической теории пока не разработаны эконометрические модели идентификации государственных расходов в зависимости от соответствующих макроэкономических параметров, поскольку никакая абстрактная модель не может учесть все социально-экономические и политические факторы, реально определяющие долю государственных расходов в ВВП, их динамику, не говоря уже о динамике их внутренней структуры.

Последние четыре года в Российской Федерации наблюдалась незначительная, но устойчивая тенденция к росту непроцентных расходов федерального бюджета в ВВП. Так, в 2004 г. непроцентные расходы составляли 14,9 % ВВП, в 2005 г., соответственно, 15,3 %, в 2006 г. – 15,4 %, в 2007 г. – 17,5 % ВВП. По данным Минфина РФ, непроцентные расходы федерального бюджета в 2007–2009 гг. возрастают в реальном выражении на 8,4 % в среднем за год, в том числе в 2007 г. – на 17,1 %, что, по мнению Минфина, требует дополнительных мер по ограничению прироста непроцентных расходов: либо законодательного установления предельного уровня расходов (как доли в ВВП), либо установления фиксированного размера использования нефтегазовых доходов (нефтегазового трансферта) в ВВП,[21] что практически осуществлено в бюджете на 2008–2010 гг. Полагаем, что параметры бюджетов России, очевидно, еще долго будут колебаться между стремлением неувеличения (уменьшения) доли непроцентных расходов в ВВП и реализацией через бюджетный процесс предпочтений отдельных групп населения и элит.

Вопрос 2 Расходные обязательства Российской Федерации, субъектов РФ, органов местного самоуправления

На важность введения в бюджетный процесс института расходных обязательств как необходимого условия внедрения принципов бюджетирования, ориентированного на результат, впервые было указано в Концепции реформирования бюджетного процесса в Российской Федерации в 2004–2006 гг., одобренной Постановлением Правительства Российской Федерации «О мерах по повышению результативности бюджетных расходов» от 22.05.2004 г. № 249. Условия для законодательного закрепления этого понятия были созданы в результате ликвидации необеспеченных мандатов бюджетов всех уровней в рамках решения задач по разграничению расходных и доходных полномочий. Необходимость проведения мероприятий по разграничению полномочий была инициирована Программой развития бюджетного федерализма в РФ на период до 2005 г., одобренной Постановлением Правительства РФ от 15.08.2001 г. № 584. Реализация положений этой программы была завершена принятием ряда важнейших законодательных актов, закрепивших в том числе расходные обязательства органов власти всех уровней и органов местного самоуправления.

В соответствии с Бюджетным кодексом РФ расходные обязательства представляют собой обусловленные законом, иным нормативным правовым актом, договором или соглашением обязанности публично-правового образования Российской Федерации, субъекта Российской Федерации, муниципального образования или действующего от его имени бюджетного учреждения предоставить физическому или юридическому лицу, иному субъекту международного права средства из соответствующего бюджета. Этим же законом определены правовые основания возникновения расходных обязательств Российской Федерации, субъектов РФ и муниципальных образований.

В соответствии со ст. 84 Бюджетного кодекса расходные обязательства Российской Федерации возникают в результате принятия федеральных законов и иных нормативных правовых актов Российской Федерации, а также заключения Российской Федерацией (федеральными бюджетными учреждениями от имени РФ) договоров (соглашений) при осуществлении федеральными органами государственной власти полномочий:

• по предметам ведения Российской Федерации;

• по предметам совместного ведения, не отнесенным в соответствии с Федеральным законом «Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов РФ» от 06.10.1999 г. № 184-ФЗ в редакции Федерального закона от 04.07.2003 г. № 95-ФЗ к полномочиям органов государственной власти субъектов Российской Федерации;

• предусматривающих предоставление из федерального бюджета межбюджетных трансфертов.

Расходные обязательства субъекта РФ возникают в результате принятия законов и иных нормативных правовых актов субъекта РФ, а также заключения субъектом РФ (бюджетными учреждениями субъекта РФ от имени субъекта РФ) договоров (соглашений) при осуществлении органами государственной власти субъектов РФ полномочий:

В соответствии с Бюджетным кодексом РФ расходные обязательства представляют собой обусловленные законом, иным нормативным правовым актом, договором или соглашением обязанности публично-правового образования Российской Федерации, субъекта Российской Федерации, муниципального образования или действующего от его имени бюджетного учреждения предоставить физическому или юридическому лицу, иному субъекту международного права средства из соответствующего бюджета. Этим же законом определены правовые основания возникновения расходных обязательств Российской Федерации, субъектов РФ и муниципальных образований.

В соответствии со ст. 84 Бюджетного кодекса расходные обязательства Российской Федерации возникают в результате принятия федеральных законов и иных нормативных правовых актов Российской Федерации, а также заключения Российской Федерацией (федеральными бюджетными учреждениями от имени РФ) договоров (соглашений) при осуществлении федеральными органами государственной власти полномочий:

• по предметам ведения Российской Федерации;

• по предметам совместного ведения, не отнесенным в соответствии с Федеральным законом «Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов РФ» от 06.10.1999 г. № 184-ФЗ в редакции Федерального закона от 04.07.2003 г. № 95-ФЗ к полномочиям органов государственной власти субъектов Российской Федерации;

• предусматривающих предоставление из федерального бюджета межбюджетных трансфертов.

Расходные обязательства субъекта РФ возникают в результате принятия законов и иных нормативных правовых актов субъекта РФ, а также заключения субъектом РФ (бюджетными учреждениями субъекта РФ от имени субъекта РФ) договоров (соглашений) при осуществлении органами государственной власти субъектов РФ полномочий:

Конец бесплатного ознакомительного фрагмента