Страница:

Ашраф Лайди

Валютный трейдинг и межрыночный анализ. Как зарабатывать на изменениях глобальных рынков

Currency Trading and Intermarket Analysis. How to Profi t from the Shifting Currents in Global Markets

Ashraf Laïdi

Издано при содействии Международного Финансового Холдинга FIBO Group, Ltd.

Переводчик А. Шматов

Редактор И. Проворов

Руководитель проекта А. Половникова

Корректор Е. Аксенова

Дизайн Креативное бюро «Говард Рорк»

Компьютерная верстка С. Новиков

© Ashraf Laïdi, 2009

Опубликовано по лицензии John Wiley & Sons, Inc., Hoboken, New Jersey.

© Издание на русском языке, перевод, оформление. ООО «Альпина Паблишер», 2013

© Электронное издание. «ЛитРес», 2013

Лайди А.

Валютный трейдинг и межрыночный анализ: Как зарабатывать на изменениях глобальных рынков / Ашраф Лайди; Пер. с англ. – М.: Альпина Паблишер, 2013.

ISBN 978-5-9614-2845-2

Все права защищены. Никакая часть электронного экземпляра этой книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, для частного и публичного использования без письменного разрешения владельца авторских прав.

Ashraf Laïdi

Издано при содействии Международного Финансового Холдинга FIBO Group, Ltd.

Переводчик А. Шматов

Редактор И. Проворов

Руководитель проекта А. Половникова

Корректор Е. Аксенова

Дизайн Креативное бюро «Говард Рорк»

Компьютерная верстка С. Новиков

© Ashraf Laïdi, 2009

Опубликовано по лицензии John Wiley & Sons, Inc., Hoboken, New Jersey.

© Издание на русском языке, перевод, оформление. ООО «Альпина Паблишер», 2013

© Электронное издание. «ЛитРес», 2013

Лайди А.

Валютный трейдинг и межрыночный анализ: Как зарабатывать на изменениях глобальных рынков / Ашраф Лайди; Пер. с англ. – М.: Альпина Паблишер, 2013.

ISBN 978-5-9614-2845-2

Все права защищены. Никакая часть электронного экземпляра этой книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, для частного и публичного использования без письменного разрешения владельца авторских прав.

Моим родителям Ахмеду и Айше Лайди

Предисловие к русскому изданию

Считается, что наиболее успешное прогнозирование ценовой динамики (одно из двух слагаемых, лежащих в основе успешной биржевой спекуляции; другое слагаемое – управление капиталом) возможно при условии одновременного применения двух видов анализа: фундаментального и технического. Фундаментальный анализ, с помощью построения сценариев возможного развития макроэкономических событий, позволяет трейдеру заглянуть в будущее, а технический анализ дает четкую картину прошлого и понимание текущего положения цены в исторической ретроспективе. Анализируется, как правило, некий конкретный актив: валютная пара, фондовый индекс, государственная облигация, товарный фьючерс. Приняв (или не приняв, за недостаточностью оснований) торговое решение, трейдер переходит к анализу следующего актива и т. д. При этом зачастую упускается из виду очевидная взаимосвязь как между инструментами одного рынка (например, корреляция сырьевых валютных пар), так и «соседних» рынков (например, корреляция между динамикой доходности десятилетних гособлигаций проблемных стран Еврозоны и курсом EUR/USD). В результате трейдер сужает свой инвестиционный кругозор и в конечном итоге лишает себя части финансовой перспективы.

На сегодняшний день актуальность межрыночного анализа не вызывает сомнений – сами рыночные тенденции последнего десятилетия убедительно свидетельствуют, что в современном мире нет и не может быть рынков, функционирующих обособленно и не испытывающих влияния со стороны других рынков. Эффект бабочки, взмах крыла которой в одном полушарии может вызвать цунами на другом конце света, хоть и относится к теории хаоса, тем не менее довольно адекватно иллюстрирует возможный кумулятивный эффект запутанных и многочисленных причинно-следственных связей на глобальных финансовых и товарных рынках.

Выявить эти связи и научиться их использовать в ежедневной работе – непростая задача. Особенно для трейдера без соответствующей подготовки и багажа макроэкономических знаний. Именно такому читателю и адресована в первую очередь эта книга. Подробно, дотошно и в то же время доступно автор разбирает интересные «кейсы», в которых межрыночный анализ проявляет себя особенно ярко. Золотой стандарт, политика сильного доллара, пересмотр структуры ЗВР, нефтяной шок, керри-трейд, сырьевой цикл, перетекание капитала, comdolls и yield curve – суть этих и многих других, совершенно различных, понятий, а также степень их взаимопроникновения разобраны, что называется, «по косточкам». Книга не даст вам готовых рецептов гарантированного заработка, но многие ранее непонятные явления предстанут объяснимыми и логичными.

«Цель этой книги – дать читателям преимущество, позволяющее зарабатывать на валютных рынках» (А. Лайди).

Можно добавить, что, кроме этого, вы можете рассчитывать на гимнастику для вашего воображения и логического мышления.

На сегодняшний день актуальность межрыночного анализа не вызывает сомнений – сами рыночные тенденции последнего десятилетия убедительно свидетельствуют, что в современном мире нет и не может быть рынков, функционирующих обособленно и не испытывающих влияния со стороны других рынков. Эффект бабочки, взмах крыла которой в одном полушарии может вызвать цунами на другом конце света, хоть и относится к теории хаоса, тем не менее довольно адекватно иллюстрирует возможный кумулятивный эффект запутанных и многочисленных причинно-следственных связей на глобальных финансовых и товарных рынках.

Выявить эти связи и научиться их использовать в ежедневной работе – непростая задача. Особенно для трейдера без соответствующей подготовки и багажа макроэкономических знаний. Именно такому читателю и адресована в первую очередь эта книга. Подробно, дотошно и в то же время доступно автор разбирает интересные «кейсы», в которых межрыночный анализ проявляет себя особенно ярко. Золотой стандарт, политика сильного доллара, пересмотр структуры ЗВР, нефтяной шок, керри-трейд, сырьевой цикл, перетекание капитала, comdolls и yield curve – суть этих и многих других, совершенно различных, понятий, а также степень их взаимопроникновения разобраны, что называется, «по косточкам». Книга не даст вам готовых рецептов гарантированного заработка, но многие ранее непонятные явления предстанут объяснимыми и логичными.

«Цель этой книги – дать читателям преимущество, позволяющее зарабатывать на валютных рынках» (А. Лайди).

Можно добавить, что, кроме этого, вы можете рассчитывать на гимнастику для вашего воображения и логического мышления.

Олег Бурцев,руководитель аналитического отделаМФХ FIBO Group

Предисловие

В день моего рождения 31 марта 1961 г., пришедшийся на Страстную пятницу, промышленный индекс Доу-Джонса находился на уровне 678,5. Доллар еще был привязан к золоту и обменивался по курсу $35 за унцию. Процентные ставки регулировались и оставались низкими, а экономика демонстрировала силу и устойчивость, как и все 15 лет после окончания Второй мировой войны.

Тогда действовала Бреттон-Вудская глобальная валютная система с фиксированными обменными курсами, которая способствовала относительной стабильности до начала Вьетнамской войны и эпохи хиппи.

Спустя 10 лет, в следующий и единственный раз, когда мой день рождения снова пришелся на Страстную пятницу, эта стабильность, взращенная Бреттон-Вудскими соглашениями 1944 г., уже покачнулась, а всего через несколько месяцев, 15 августа 1971 г., президент Ричард Никсон отказался от золотого стандарта.

Я не запомнил это событие, но помню его последствия.

Я помню, как в течение считаных месяцев инфляция превратилась в общенациональную проблему. В то время я был мальчишкой из рабочей семьи в городе Буффало (штат Нью-Йорк). Меня поразило, как быстро стали расти цены на продукты питания и энергоносители.

Мой отец никогда не зарабатывал особенно много денег, поэтому я был не в состоянии понять ущерб, который нанесла нашей семье начавшаяся инфляция, бушевавшая следующие 10 лет.

Мы стали ездить по «мосту мира» – дороге, которая соединяла Буффало с Канадой, – чтобы покупать продовольствие и другие товары в соседней стране, где они были дешевле.

Вскоре после этого наступил первый из двух нефтяных шоков, был введен контроль над заработанной платой и ценами, появились значки «Укротить инфляцию!», а экономика стала такой неустойчивой, что мы бросили умирающий город и уехали в Калифорнию, которая, по слухам, была страной с молочными реками и кисельными берегами.

Но даже там, когда в 1979 г. случился второй нефтяной шок, вытянулись длинные неприятные очереди за бензином, начались общественные беспорядки, и мне пришлось заплатить 20,5 % по моему первому автокредиту в $2000 долларов за новую бежевую четырехдверную «Шеви нова» (тогда считалось, что она должна была притягивать девушек).

К тому времени на смену экономическому спокойствию, характерному для года моего рождения, пришел хаос, почти разрушительный хаос. Во многом это произошло из-за радикального отхода от принципа «здравых денег», который определял нашу экономику в послевоенные годы.

После 20 лет относительной стабильности в 1981–2001 гг. мы видим, что снова оказались в похожей ситуации, хотя причины ее уже иные. Доллар до недавнего времени быстро падал, поскольку последний кризис кредитной системы существенно ослабил американскую экономику. Взрывоопасная смесь финансовых махинаций и чрезмерных займов дорого нам обошлась.

Вероятно, со временем потребуется введение в качестве необходимой меры более формального глобального валютного режима. Я не являюсь сторонником возвращения к золотому стандарту, но понимаю потребность в более стабильной глобальной кредитно-денежной системе, способной сдерживать некоторые наиболее сильные животные инстинкты, заставляющие рынки сходить с ума.

Искренне надеюсь, что в последующие месяцы и годы мы найдем новые и лучшие пути ограничения ущерба, понесенного из-за случаев паники на финансовых рынках, особенно последнего, который, по моему мнению, вполне способен полностью дестабилизировать мировую экономику.

Нам нужна значительно более просвещенная, скоординированная и согласованная глобальная политическая реакция на кризисы финансового рынка, которые мы сейчас переживаем. Частью ее могла бы стать реформа нашей системы торговли валютами. Валютные рынки являются крупнейшими и наиболее ликвидными рынками мира, и даже при свободно плавающих курсах национальная валюта, а не процентные ставки или реальная экономика, выступает в роли амортизатора в периоды потрясений. Сегодня этот амортизатор проверяется на прочность.

Надеюсь, он пройдет эту проверку. Я прожил уже почти половину столетия и надеюсь, что моей десятилетней дочери и двум другим детям не придется переживать болезненные переезды, как мне 37 лет назад, и они будут наслаждаться блаженным спокойствием, существовавшим, когда я родился, а не страдать от хаоса, который возник сразу после моего десятого дня рождения.

Тогда действовала Бреттон-Вудская глобальная валютная система с фиксированными обменными курсами, которая способствовала относительной стабильности до начала Вьетнамской войны и эпохи хиппи.

Спустя 10 лет, в следующий и единственный раз, когда мой день рождения снова пришелся на Страстную пятницу, эта стабильность, взращенная Бреттон-Вудскими соглашениями 1944 г., уже покачнулась, а всего через несколько месяцев, 15 августа 1971 г., президент Ричард Никсон отказался от золотого стандарта.

Я не запомнил это событие, но помню его последствия.

Я помню, как в течение считаных месяцев инфляция превратилась в общенациональную проблему. В то время я был мальчишкой из рабочей семьи в городе Буффало (штат Нью-Йорк). Меня поразило, как быстро стали расти цены на продукты питания и энергоносители.

Мой отец никогда не зарабатывал особенно много денег, поэтому я был не в состоянии понять ущерб, который нанесла нашей семье начавшаяся инфляция, бушевавшая следующие 10 лет.

Мы стали ездить по «мосту мира» – дороге, которая соединяла Буффало с Канадой, – чтобы покупать продовольствие и другие товары в соседней стране, где они были дешевле.

Вскоре после этого наступил первый из двух нефтяных шоков, был введен контроль над заработанной платой и ценами, появились значки «Укротить инфляцию!», а экономика стала такой неустойчивой, что мы бросили умирающий город и уехали в Калифорнию, которая, по слухам, была страной с молочными реками и кисельными берегами.

Но даже там, когда в 1979 г. случился второй нефтяной шок, вытянулись длинные неприятные очереди за бензином, начались общественные беспорядки, и мне пришлось заплатить 20,5 % по моему первому автокредиту в $2000 долларов за новую бежевую четырехдверную «Шеви нова» (тогда считалось, что она должна была притягивать девушек).

К тому времени на смену экономическому спокойствию, характерному для года моего рождения, пришел хаос, почти разрушительный хаос. Во многом это произошло из-за радикального отхода от принципа «здравых денег», который определял нашу экономику в послевоенные годы.

После 20 лет относительной стабильности в 1981–2001 гг. мы видим, что снова оказались в похожей ситуации, хотя причины ее уже иные. Доллар до недавнего времени быстро падал, поскольку последний кризис кредитной системы существенно ослабил американскую экономику. Взрывоопасная смесь финансовых махинаций и чрезмерных займов дорого нам обошлась.

Вероятно, со временем потребуется введение в качестве необходимой меры более формального глобального валютного режима. Я не являюсь сторонником возвращения к золотому стандарту, но понимаю потребность в более стабильной глобальной кредитно-денежной системе, способной сдерживать некоторые наиболее сильные животные инстинкты, заставляющие рынки сходить с ума.

Искренне надеюсь, что в последующие месяцы и годы мы найдем новые и лучшие пути ограничения ущерба, понесенного из-за случаев паники на финансовых рынках, особенно последнего, который, по моему мнению, вполне способен полностью дестабилизировать мировую экономику.

Нам нужна значительно более просвещенная, скоординированная и согласованная глобальная политическая реакция на кризисы финансового рынка, которые мы сейчас переживаем. Частью ее могла бы стать реформа нашей системы торговли валютами. Валютные рынки являются крупнейшими и наиболее ликвидными рынками мира, и даже при свободно плавающих курсах национальная валюта, а не процентные ставки или реальная экономика, выступает в роли амортизатора в периоды потрясений. Сегодня этот амортизатор проверяется на прочность.

Надеюсь, он пройдет эту проверку. Я прожил уже почти половину столетия и надеюсь, что моей десятилетней дочери и двум другим детям не придется переживать болезненные переезды, как мне 37 лет назад, и они будут наслаждаться блаженным спокойствием, существовавшим, когда я родился, а не страдать от хаоса, который возник сразу после моего десятого дня рождения.

Рон Инсана

Вступление

Теперь, когда ослабление доллара США становится длительным трендом на рынке валют, а евро занимает все более прочные позиции, валюты уже больше не являются темой, интересующей одних только экономистов или трейдеров. Поскольку многолетнее восходящее движение на бычьих рынках акций, облигаций и недвижимости в основном завершилось, инвесторы непрерывно ищут новые источники дохода. В Соединенных Штатах частные инвесторы в 1996–2007 гг. более чем в четыре раза увеличили свои вложения в неамериканские акции, узнав немало об экономике и валютах других стран. В то же время множество банков и брокерских фирм предлагают услуги по торговле валютами, что способствует увеличению доли иностранных валют в портфелях инвесторов всех стран мира.

Теоретики и практики написали немало книг, описывающих движения на рынке валют, и придумали множество теорий, обосновывающих эти движения, но пока относительно мало информации о межрыночных отношениях (например, между рынками акций и сырья). Большинство инвесторов имеют общее представление о том, как процентные ставки влияют на курсы валют, но мало кто понимает, как зависят эти ставки и политика центральных банков от желания инвесторов рисковать (так называемого аппетита к риску) и темпов экономического роста. Хотя центральные банки стремятся управлять ожиданиями на рынках облигаций и валют, они, как правило, неверно оценивают риски, связанные с ценовой инфляцией активов и состоянием финансовых рынков, что дезориентирует институциональных инвесторов. После введения в уравнение сырьевых товаров, рекордные цены на которые значительно повлияли на рынки валют, для инвесторов стало более важно умение определять, какие валюты в наибольшей степени отвечают за движение цен на энергоносители, металлы, продовольствие и сельскохозяйственное сырье. Объем информации о финансовых рынках огромен, поэтому необходимо научиться отделять шум от рыночных и экономических сигналов, имеющих значение.

Цель этой книги – дать читателям преимущество, позволяющее зарабатывать на валютных рынках. Она научит правильно оценивать экономическую и рыночную динамику, что позволит предсказывать изменения в политике центральных банков. В книге также предпринята попытка объяснить концепцию аппетита к рыночному риску и рассказать, как влияют на курсы валют потоки капитала, изменяющиеся под влиянием рисков. Хотя центральной темой является валютный рынок, вы найдете в ней информацию о связях между рынками валют, акций, облигаций и сырьевых товаров. Кроме того, подробно описываются такие неэкономические и нерыночные факторы, как геополитические события, приводящие к смене трендов на рынках валют, как низко-, так и высокодоходных.

Книга предназначена для читателей, которые хотят знать все о межрыночных отношениях, определяющих процентные ставки. Те, кто желает предвидеть изменения в политике центральных банков и понять, как эти изменения влияют на рынки, с интересом прочитают главы, посвященные кривой доходности и Федеральной резервной системе США. Трейдерам, частным или работающим в банках и компаниях, торгующим валютой или фондовыми индексами, будет полезно знакомство с методом межрыночного анализа, который приведен в этой книге. Экономисты, студенты и журналисты, желающие научиться определять взаимоотношения между валютами, акциями, процентными ставками и сырьевыми товарами, найдут уникальный и проверенный на практике способ, основанный на рыночных закономерностях.

Глава 1 начинается с исторического исследования отношений между золотом и долларом США до введения золотого стандарта, который определил в течение последующих десятилетий подход к оценке основных валют и определению их долгосрочных сильных и слабых сторон. В главе рассматривается роль золота в ценообразовании других сырьевых товаров (в качестве введения в главу 8, которая посвящена суперциклам на рынках сырья).

В главе 2 предлагается подробный анализ экономических и геополитических событий, влиявших на стоимость нефти и доллара США после крушения Бреттон-Вудской валютной системы в 1971 г. Детальное описание «нефтяной дипломатии» и кредитно-денежной политики США дает подробную картину эволюции экономической мощи нефтедобывающих стран и роста их влияния на мировую экономику.

Главы 3 и 4 содержат оригинальный подход к оценке изменений курсов главных валют (в абсолютных и относительных величинах) в 1999–2007 гг. Указываются фундаментальные силы, влияющие на поведение валют. Рассматривается широкий диапазон факторов, таких как темпы роста ВВП, процентные ставки, потоки капитала, внешнеторговый баланс, аппетит к риску, а также состояние фондовых и сырьевых рынков США и других стран.

В главе 5 приводится глубокий анализ роли сделок керри-трейд в формировании аппетита к риску на рынках низкодоходных и высокодоходных валют. Аппетит к риску – сторона финансового рынка, которую редко понимают теоретики, но о которой постоянно говорят практики. Она рассмотрена здесь подробно, с наглядными примерами, которые содержат информацию о валютных фьючерсах, изменениях волатильности и корпоративных спредов.

Глава 6 посвящена теме, которую избегают авторы множества книг, посвященных валютам, – процентным ставкам. В этой главе раскрываются взаимоотношения между краткосрочными и долгосрочными процентными ставками и рассказывается о том, как на основании этих отношений прогнозировать важнейшие изменения в политике центральных банков и предвидеть поворотные пункты экономического роста. В качестве дополнительного фактора, повышающего надежность прогнозов, используется анализ связи между рынками золота и нефти.

В главе 7 рассказывается об увеличении дефицита государственного бюджета США, а также об изменении характера потоков капитала, определяющих дисбалансы в американской экономике. Анализируются валютные резервы центральных банков в различных регионах, включая нефтедобывающие страны, и дается оценка динамике баланса сил между долларом и евро.

Глава 8 посвящена буму, происходящему в настоящее время на рынках сырьевых товаров. Каждая группа товаров рассматривается отдельно, при этом раскрывается ее значение для рынка валют. Кроме того, в главе описывается циклическая закономерность между сырьевыми товарами и акциями и значение этой закономерности для валютных и материальных активов.

Глава 9 познакомит вас с различными факторами, влияющими на курсы валют. Рассмотрено множество тем, начиная с исторического анализа отношений между политикой и долларом США и вплоть до циклической эволюции сырьевых товаров по отношению к акциям. В этой главе мы снова вернемся к кривой доходности и циклам процентных ставок. В качестве дополнительного элемента приводится курс USD/JPY. Показано, как динамика этой валютной пары соответствует периодическим ужесточениям процентных ставок.

Увеличились объемы валютных рынков, ускорилась их динамика, усилилось и их влияние на глобальную финансовую арену. Чтобы правильно понимать эти рынки, уже нельзя ограничиваться знанием о величине процентных ставок и разнице между ними. Книга «Валютный трейдинг и межрыночный анализ» дает всеобъемлющие инструменты, позволяющие разобраться в нюансах макроэкономики и финансового рынка и получать прибыль, торгуя на валютных рынках.

Теоретики и практики написали немало книг, описывающих движения на рынке валют, и придумали множество теорий, обосновывающих эти движения, но пока относительно мало информации о межрыночных отношениях (например, между рынками акций и сырья). Большинство инвесторов имеют общее представление о том, как процентные ставки влияют на курсы валют, но мало кто понимает, как зависят эти ставки и политика центральных банков от желания инвесторов рисковать (так называемого аппетита к риску) и темпов экономического роста. Хотя центральные банки стремятся управлять ожиданиями на рынках облигаций и валют, они, как правило, неверно оценивают риски, связанные с ценовой инфляцией активов и состоянием финансовых рынков, что дезориентирует институциональных инвесторов. После введения в уравнение сырьевых товаров, рекордные цены на которые значительно повлияли на рынки валют, для инвесторов стало более важно умение определять, какие валюты в наибольшей степени отвечают за движение цен на энергоносители, металлы, продовольствие и сельскохозяйственное сырье. Объем информации о финансовых рынках огромен, поэтому необходимо научиться отделять шум от рыночных и экономических сигналов, имеющих значение.

Цель этой книги – дать читателям преимущество, позволяющее зарабатывать на валютных рынках. Она научит правильно оценивать экономическую и рыночную динамику, что позволит предсказывать изменения в политике центральных банков. В книге также предпринята попытка объяснить концепцию аппетита к рыночному риску и рассказать, как влияют на курсы валют потоки капитала, изменяющиеся под влиянием рисков. Хотя центральной темой является валютный рынок, вы найдете в ней информацию о связях между рынками валют, акций, облигаций и сырьевых товаров. Кроме того, подробно описываются такие неэкономические и нерыночные факторы, как геополитические события, приводящие к смене трендов на рынках валют, как низко-, так и высокодоходных.

Книга предназначена для читателей, которые хотят знать все о межрыночных отношениях, определяющих процентные ставки. Те, кто желает предвидеть изменения в политике центральных банков и понять, как эти изменения влияют на рынки, с интересом прочитают главы, посвященные кривой доходности и Федеральной резервной системе США. Трейдерам, частным или работающим в банках и компаниях, торгующим валютой или фондовыми индексами, будет полезно знакомство с методом межрыночного анализа, который приведен в этой книге. Экономисты, студенты и журналисты, желающие научиться определять взаимоотношения между валютами, акциями, процентными ставками и сырьевыми товарами, найдут уникальный и проверенный на практике способ, основанный на рыночных закономерностях.

Глава 1 начинается с исторического исследования отношений между золотом и долларом США до введения золотого стандарта, который определил в течение последующих десятилетий подход к оценке основных валют и определению их долгосрочных сильных и слабых сторон. В главе рассматривается роль золота в ценообразовании других сырьевых товаров (в качестве введения в главу 8, которая посвящена суперциклам на рынках сырья).

В главе 2 предлагается подробный анализ экономических и геополитических событий, влиявших на стоимость нефти и доллара США после крушения Бреттон-Вудской валютной системы в 1971 г. Детальное описание «нефтяной дипломатии» и кредитно-денежной политики США дает подробную картину эволюции экономической мощи нефтедобывающих стран и роста их влияния на мировую экономику.

Главы 3 и 4 содержат оригинальный подход к оценке изменений курсов главных валют (в абсолютных и относительных величинах) в 1999–2007 гг. Указываются фундаментальные силы, влияющие на поведение валют. Рассматривается широкий диапазон факторов, таких как темпы роста ВВП, процентные ставки, потоки капитала, внешнеторговый баланс, аппетит к риску, а также состояние фондовых и сырьевых рынков США и других стран.

В главе 5 приводится глубокий анализ роли сделок керри-трейд в формировании аппетита к риску на рынках низкодоходных и высокодоходных валют. Аппетит к риску – сторона финансового рынка, которую редко понимают теоретики, но о которой постоянно говорят практики. Она рассмотрена здесь подробно, с наглядными примерами, которые содержат информацию о валютных фьючерсах, изменениях волатильности и корпоративных спредов.

Глава 6 посвящена теме, которую избегают авторы множества книг, посвященных валютам, – процентным ставкам. В этой главе раскрываются взаимоотношения между краткосрочными и долгосрочными процентными ставками и рассказывается о том, как на основании этих отношений прогнозировать важнейшие изменения в политике центральных банков и предвидеть поворотные пункты экономического роста. В качестве дополнительного фактора, повышающего надежность прогнозов, используется анализ связи между рынками золота и нефти.

В главе 7 рассказывается об увеличении дефицита государственного бюджета США, а также об изменении характера потоков капитала, определяющих дисбалансы в американской экономике. Анализируются валютные резервы центральных банков в различных регионах, включая нефтедобывающие страны, и дается оценка динамике баланса сил между долларом и евро.

Глава 8 посвящена буму, происходящему в настоящее время на рынках сырьевых товаров. Каждая группа товаров рассматривается отдельно, при этом раскрывается ее значение для рынка валют. Кроме того, в главе описывается циклическая закономерность между сырьевыми товарами и акциями и значение этой закономерности для валютных и материальных активов.

Глава 9 познакомит вас с различными факторами, влияющими на курсы валют. Рассмотрено множество тем, начиная с исторического анализа отношений между политикой и долларом США и вплоть до циклической эволюции сырьевых товаров по отношению к акциям. В этой главе мы снова вернемся к кривой доходности и циклам процентных ставок. В качестве дополнительного элемента приводится курс USD/JPY. Показано, как динамика этой валютной пары соответствует периодическим ужесточениям процентных ставок.

Увеличились объемы валютных рынков, ускорилась их динамика, усилилось и их влияние на глобальную финансовую арену. Чтобы правильно понимать эти рынки, уже нельзя ограничиваться знанием о величине процентных ставок и разнице между ними. Книга «Валютный трейдинг и межрыночный анализ» дает всеобъемлющие инструменты, позволяющие разобраться в нюансах макроэкономики и финансового рынка и получать прибыль, торгуя на валютных рынках.

Глава 1. Золото и доллар

Отношения между золотом и долларом давно являются отражением войны между реальными материальными активами и финансовыми активами, которая длится уже многие десятилетия. Традиционно доллар учитывают при любом анализе золота, поскольку он играет роль мировой резервной валюты, а также наиболее предпочтительной валюты для обмена и оплаты. Создание евро в 1999 г. и последующее его восприятие как кредитоспособной и усиливающейся валюты, разумеется, бросило вызов лидирующему положению доллара, но евро еще надо суметь сместить доллар с его трона. Впрочем, вероятность такого события все больше принимается во внимание, и, по прогнозам, оно может произойти уже к 2015 г.

Учитывая четырехсотлетнюю историческую связь между золотом и бумажными деньгами и столетнее господство доллара, а также роль золота в создании нынешней мировой валютной системы, уместно начать эту книгу с эволюции отношений между золотом, долларом и другими валютами. Рассмотрение исторической связи между золотом и долларом – не единственная тема этой главы. Вы узнаете также, как на основании колебаний цен на золото по отношению к валютам и ценным бумагам понять циклические изменения, влияющие на рынки и экономику.

В течение последней трети XIX в. большинство стран отказалось от серебряного стандарта в пользу золотого. На эти решения во многом повлияло принятие Германией контрибуции от Франции в золоте после окончания франко-прусской войны, что побудило Германию буквально вывалить серебро на своих торговых партнеров. Когда Германия перешла на немецкую марку, подкрепив ее строгим золотым стандартом, большинство стран последовало ее примеру.

Достоинства золотого стандарта были подвергнуты сомнению после того, как в 1880-х гг. начался спад британской экономики. В 1920-е гг., когда Первая мировая война нарушила торговые потоки и свободное движение золота, золотовалютный стандарт окончательно пришел в упадок. В 1931 г. массивное изъятие золота из лондонских банков побудило Британию отказаться от золотого стандарта, а три года спустя США приняли закон о золотом резерве США в рамках «Нового курса» президента Рузвельта. Этот закон установил цену золота на уровне $35 за унцию, подняв ее с $20,67, и более чем на 20 лет лишил американских граждан права иметь золотые монеты и слитки.

Учитывая четырехсотлетнюю историческую связь между золотом и бумажными деньгами и столетнее господство доллара, а также роль золота в создании нынешней мировой валютной системы, уместно начать эту книгу с эволюции отношений между золотом, долларом и другими валютами. Рассмотрение исторической связи между золотом и долларом – не единственная тема этой главы. Вы узнаете также, как на основании колебаний цен на золото по отношению к валютам и ценным бумагам понять циклические изменения, влияющие на рынки и экономику.

В течение последней трети XIX в. большинство стран отказалось от серебряного стандарта в пользу золотого. На эти решения во многом повлияло принятие Германией контрибуции от Франции в золоте после окончания франко-прусской войны, что побудило Германию буквально вывалить серебро на своих торговых партнеров. Когда Германия перешла на немецкую марку, подкрепив ее строгим золотым стандартом, большинство стран последовало ее примеру.

Достоинства золотого стандарта были подвергнуты сомнению после того, как в 1880-х гг. начался спад британской экономики. В 1920-е гг., когда Первая мировая война нарушила торговые потоки и свободное движение золота, золотовалютный стандарт окончательно пришел в упадок. В 1931 г. массивное изъятие золота из лондонских банков побудило Британию отказаться от золотого стандарта, а три года спустя США приняли закон о золотом резерве США в рамках «Нового курса» президента Рузвельта. Этот закон установил цену золота на уровне $35 за унцию, подняв ее с $20,67, и более чем на 20 лет лишил американских граждан права иметь золотые монеты и слитки.

Конец Бреттон-Вудской системы отмечает начало роста цен на золото

Бреттон-Вудское соглашение 1944 г. дало старт первой системе конвертируемых валют и фиксированных обменных курсов. Согласно этой системе разные страны поддерживали курсы своих валют в узком коридоре относительно доллара США и соответствующей цены на золото ($35 за унцию). Однако в 1950-х и 1960-х гг. доллар начал терять свою ценность из-за того, что в Европу для ее восстановления после войны направлялись огромные суммы американского капитала. Доллары все больше распространялись по всему миру, поэтому Соединенным Штатам становилось все труднее обеспечить конвертацию долларов в золото по фиксированному обменному курсу.

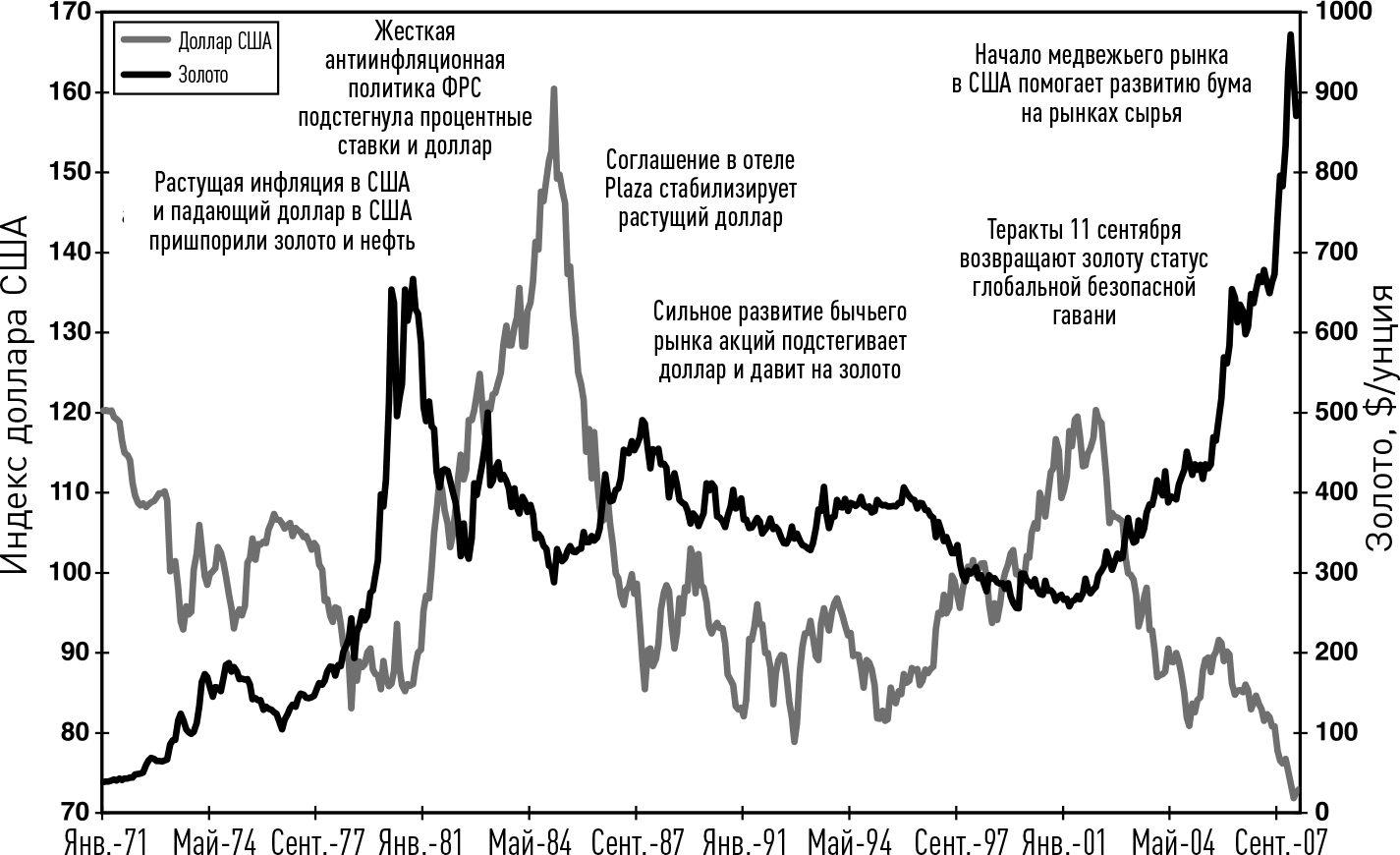

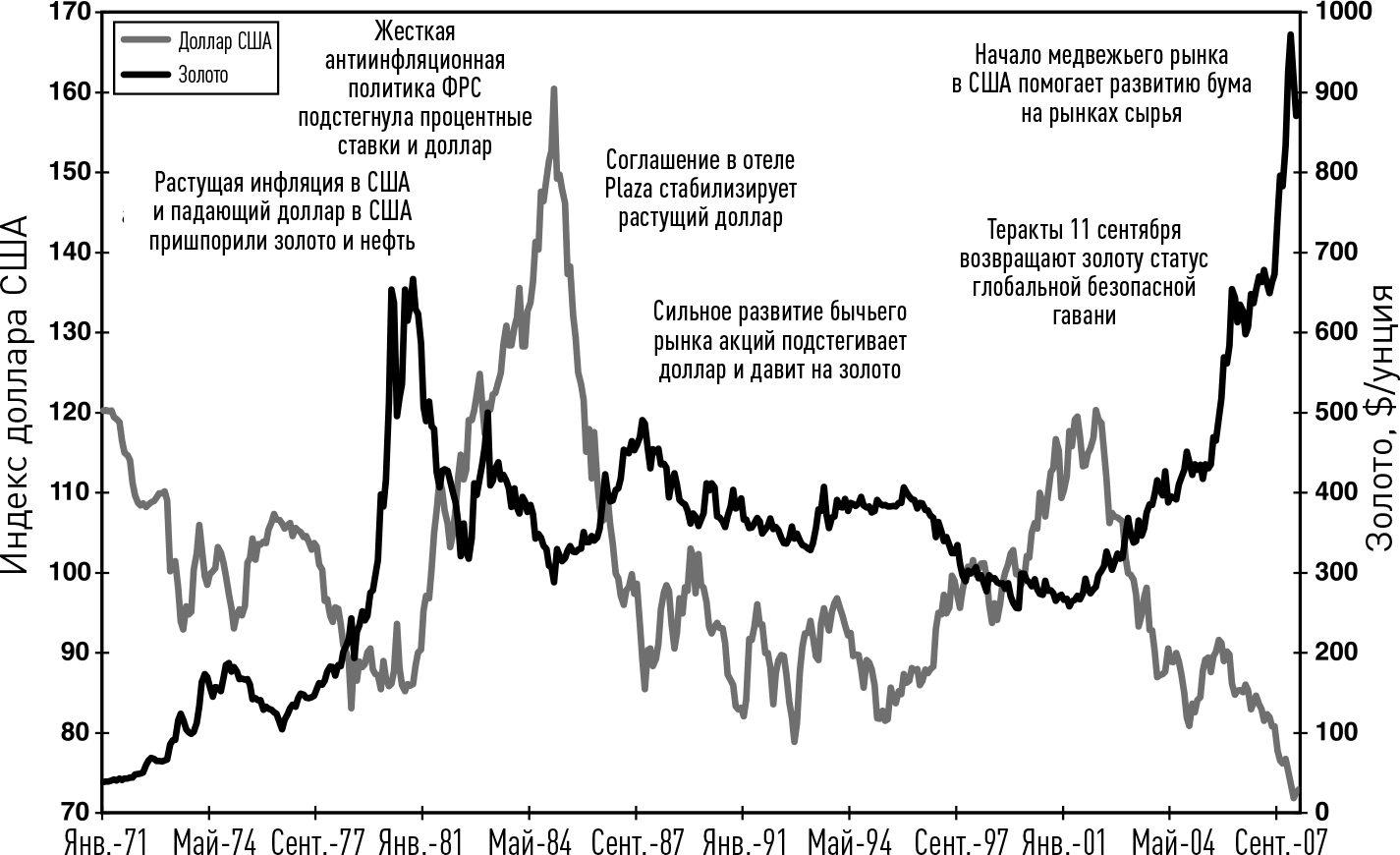

Бурный рост рынка евродолларов в конце 1960-х гг., когда международные банки держали доллары за пределами США, совпал с эскалацией расходов на ведение войны во Вьетнаме, что быстро привело к истощению золотых резервов США и девальвации доллара по отношению к золоту. При этом Соединенные Штаты продолжали печатать все больше долларов, уже не имевших золотого обеспечения. Это продолжалось до тех пор, пока мир был согласен принимать доллары, не задавая вопросов. Но когда в конце 1960-х гг. Франция потребовала, чтобы США выполнили свое обещание выплачивать по унции золота за каждые $35, предъявленные в американское министерство финансов, нехватка золота для покрытия растущего количества долларов стала очевидной. 15 августа 1971 г. Никсон прикрыл «золотую лавочку», отказавшись выплатить остававшиеся 280 млн унций золота. На рис. 1.1. показано обратное отношение между золотом и долларом после падения Бреттон-Вудской системы.

Ряд девальваций доллара в начале 1970-х гг. в конце концов привел к концу Бреттон-Вудской системы фиксированных валютных курсов, открыв путь к давно назревшему снижению курса доллара. Это привело к быстрому росту долларовой стоимости двух самых важных в мире групп товаров – металлов и нефти. Производителям нефти, на руках у которых был излишек девальвированных американских долларов, не оставалось ничего другого, кроме как покупать золото на рынке, что привело к росту цен как на топливо, так и на металлы и к дальнейшему снижению доллара. Ряд девальваций 1972 г. стал кульминацией агонии Бреттон-Вудской системы, которая закончилась в феврале 1973 г. Доллар стал свободно покупаемой и продаваемой валютой.

Рис. 1.1. Золото и индекс доллара США (январь 1971 г. – май 2008 г.). Цены на золото, как правило, движутся в противофазе к доллару США в зависимости от инфляционных рисков, степени геополитической нестабильности и ценности бумажных денег

Рис. 1.1. Золото и индекс доллара США (январь 1971 г. – май 2008 г.). Цены на золото, как правило, движутся в противофазе к доллару США в зависимости от инфляционных рисков, степени геополитической нестабильности и ценности бумажных денег

С января 1971 г. по февраль 1973 г. доллар упал на 26 % по отношению к иене, на 4 % по отношению к британскому фунту и на 17 % по отношению к немецкой марке, а в 1971–1980 гг. доллар потерял 30 % своей стоимости относительно корзины валют (ее составляли немецкая марка, японская иена, британский фунт, канадский доллар, швейцарский франк и шведская крона).

Бурный рост рынка евродолларов в конце 1960-х гг., когда международные банки держали доллары за пределами США, совпал с эскалацией расходов на ведение войны во Вьетнаме, что быстро привело к истощению золотых резервов США и девальвации доллара по отношению к золоту. При этом Соединенные Штаты продолжали печатать все больше долларов, уже не имевших золотого обеспечения. Это продолжалось до тех пор, пока мир был согласен принимать доллары, не задавая вопросов. Но когда в конце 1960-х гг. Франция потребовала, чтобы США выполнили свое обещание выплачивать по унции золота за каждые $35, предъявленные в американское министерство финансов, нехватка золота для покрытия растущего количества долларов стала очевидной. 15 августа 1971 г. Никсон прикрыл «золотую лавочку», отказавшись выплатить остававшиеся 280 млн унций золота. На рис. 1.1. показано обратное отношение между золотом и долларом после падения Бреттон-Вудской системы.

Ряд девальваций доллара в начале 1970-х гг. в конце концов привел к концу Бреттон-Вудской системы фиксированных валютных курсов, открыв путь к давно назревшему снижению курса доллара. Это привело к быстрому росту долларовой стоимости двух самых важных в мире групп товаров – металлов и нефти. Производителям нефти, на руках у которых был излишек девальвированных американских долларов, не оставалось ничего другого, кроме как покупать золото на рынке, что привело к росту цен как на топливо, так и на металлы и к дальнейшему снижению доллара. Ряд девальваций 1972 г. стал кульминацией агонии Бреттон-Вудской системы, которая закончилась в феврале 1973 г. Доллар стал свободно покупаемой и продаваемой валютой.

С января 1971 г. по февраль 1973 г. доллар упал на 26 % по отношению к иене, на 4 % по отношению к британскому фунту и на 17 % по отношению к немецкой марке, а в 1971–1980 гг. доллар потерял 30 % своей стоимости относительно корзины валют (ее составляли немецкая марка, японская иена, британский фунт, канадский доллар, швейцарский франк и шведская крона).

Ужесточение политики ФРС и валютные интервенции приводят к ралли золота

Ряд геополитических событий, совпавших с ростом инфляции в США, увеличил в конце 1970-х гг. цену золота более чем в пять раз, поскольку все пытались найти спасение в этом ценном металле в обстановке снижения курсов валют. Падение доллара было усилено повышением цен на нефть со стороны ОПЕК, что добавило топлива в огонь инфляции. Общественные беспорядки 1978 г. привели к кризису с захватом заложников в посольстве США в Тегеране в 1979 г., что в итоге завершилось свержением шаха и иранской революцией. Цены на нефть в 1979–1980 гг. увеличились почти втрое, и в это же время произошел последний крупный скачок цены на золото, после чего она впала в двадцатилетнюю спячку. Советское вторжение и оккупация Афганистана в декабре 1979 г. вызвали страхи перед возобновлением напряженности между США и СССР и ухудшили перспективы безопасности для этого региона. Всего за три недели золото подскочило с $520 до $835 за унцию. Но то, что произошло дальше, подтвердило, что для золота экономика важнее геополитики.

Несмотря двузначные процентные ставки, инфляция в США осенью 1979 г. достигла 32-летнего максимума – 13 %. В октябре ФРС под руководством только что приступившего к своим обязанностям Пола Уолкера приняла историческое решение переориентировать кредитно-денежную политику в сторону регулирования денежной массы. Это означало, что ФРС будет уделять внимание в первую очередь снижению денежных агрегатов, а не процентным ставкам. Два года ультражесткого монетаризма привели к росту процентных ставок до 20 % в 1981 г., не оставив международным инвесторам выбора – они вынуждены были покупать высокодоходные доллары, чтобы компенсировать двузначную инфляцию. На рис. 1.2 показано, что в 1982 г. инфляция в США уменьшилась более чем вдвое и потянула золото вниз. В первой половине 1980-х гг. индекс доллара вырос на 50 %, а золото снизилось на ту же величину и достигло шестилетнего минимума.

Рис. 1.2. Годовая инфляция в США и золото. Ухудшение геополитической ситуации в 1970-е гг. вызвало рост цен на золото, усиленный мощной инфляцией, пока жесткий монетаризм ФРС не положил начало 20-летнему медвежьему рынку золота

Рис. 1.2. Годовая инфляция в США и золото. Ухудшение геополитической ситуации в 1970-е гг. вызвало рост цен на золото, усиленный мощной инфляцией, пока жесткий монетаризм ФРС не положил начало 20-летнему медвежьему рынку золота

Источник: U. S. Geological Survey

Несмотря двузначные процентные ставки, инфляция в США осенью 1979 г. достигла 32-летнего максимума – 13 %. В октябре ФРС под руководством только что приступившего к своим обязанностям Пола Уолкера приняла историческое решение переориентировать кредитно-денежную политику в сторону регулирования денежной массы. Это означало, что ФРС будет уделять внимание в первую очередь снижению денежных агрегатов, а не процентным ставкам. Два года ультражесткого монетаризма привели к росту процентных ставок до 20 % в 1981 г., не оставив международным инвесторам выбора – они вынуждены были покупать высокодоходные доллары, чтобы компенсировать двузначную инфляцию. На рис. 1.2 показано, что в 1982 г. инфляция в США уменьшилась более чем вдвое и потянула золото вниз. В первой половине 1980-х гг. индекс доллара вырос на 50 %, а золото снизилось на ту же величину и достигло шестилетнего минимума.

Источник: U. S. Geological Survey

Соглашения центральных банков о продаже золота

В 1997–1999 гг. несколько центральных банков Западной Европы нескоординированно продали значительные количества золота, в основном чтобы получить доход от своих золотых запасов, накопившихся за несколько десятилетий. Причина была в том, что 11 европейских стран, образовавших еврозону, дали обязательство следовать строгим условиям финансовой политики, требовавшим, чтобы дефицит государственного бюджета не превышал 3 % ВВП. Продажа золота помогла выполнить это обязательство, но содействовала уменьшению ценности металла на 25 % в 1995–1998 гг. и повысила курс доллара США относительно японской иены и немецкой марки на 84 % и 36 % соответственно.

Особенно сильно золото стало дешеветь в 1999 г., когда продажи увеличили и Банк Англии, и Швейцарский национальный банк. В мае 1999 г. цена золота начала снижаться после того, как Министерство финансов Великобритании объявило, что планирует продать 415 тонн золота. Это заявление вызвало мощную волну хеджевой активности производителей и форвардной торговли спекулянтов. Через месяц руководители Швейцарского национального банка решили, что золото больше не будет составной частью кредитно-денежной политики, и объявили, что в течение следующих пяти-шести лет банк продаст половину своих золотых запасов в размере 2590 тонн. Объявления двух центральных банков привели к падению золота на 13 % – до $252 за унцию, что стало самым низким уровнем за 20 лет. При отсутствии координации и каких-либо систематических ограничений объема и частоты продаж центральные банки могли в любое время выбрасывать золото на рынок, вызывая резкое падение цены на металл и быстрые движения на валютных рынках.

Особенно сильно золото стало дешеветь в 1999 г., когда продажи увеличили и Банк Англии, и Швейцарский национальный банк. В мае 1999 г. цена золота начала снижаться после того, как Министерство финансов Великобритании объявило, что планирует продать 415 тонн золота. Это заявление вызвало мощную волну хеджевой активности производителей и форвардной торговли спекулянтов. Через месяц руководители Швейцарского национального банка решили, что золото больше не будет составной частью кредитно-денежной политики, и объявили, что в течение следующих пяти-шести лет банк продаст половину своих золотых запасов в размере 2590 тонн. Объявления двух центральных банков привели к падению золота на 13 % – до $252 за унцию, что стало самым низким уровнем за 20 лет. При отсутствии координации и каких-либо систематических ограничений объема и частоты продаж центральные банки могли в любое время выбрасывать золото на рынок, вызывая резкое падение цены на металл и быстрые движения на валютных рынках.