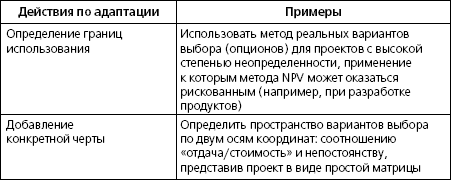

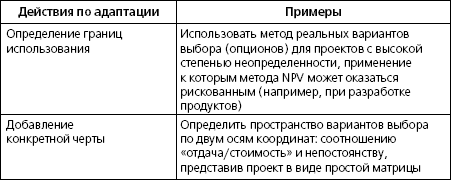

Еще одна мера ценности проекта – отношение NPV прибыли, приносимой проектом в случае достижения максимальной отдачи, к NPV расходов, необходимых для выполнения проекта, – назовем его отношением «отдача/стоимость» (отдача/расходы). Чем это отношение больше, тем привлекательнее данный проект.

Рисунок 2.5 иллюстрирует различные сочетания неопределенности и показателя «отдача/стоимость», а также решения, которые должны приниматься в каждом из возможных случаев. Неопределенность возрастает снизу вверх, а показатель «отдача/стоимость» – слева направо. Пространство рисунка поделено на шесть областей, причем каждая область предполагает принятие своего решения.

Области 1 и 6 – это области «легких» решений, где неопределенность почти равна нулю (минимальная отдача близка к максимальной или равна ей). Следовательно, значение отдачи известно с хорошей точностью. В области 1 NPV отдачи превышает NPV расходов, значит, такой проект выступает явным победителем. В области 6 NPV отдачи отстает от NPV расходов, и такой проект служит явным аутсайдером.

В области 2 отношение «отдача/стоимость» превышает 1, а неопределенность в сравнении с ним мала, хотя и существует. Выполнение проекта допустимо отложить до получения дальнейшей информации (которая, возможно, снизит неопределенность), но если инициация проекта сейчас более выгодна в том или ином смысле, чем инициация его потом, следует рассмотреть этот вариант.

В области 3 отношение «отдача/стоимость» превышает 1, но не определенность в сравнении с ним очень высока. Проект нужно отложить в ожидании дальнейшей информации, которая, быть может, уменьшит неопределенность.

В области 4 отношение «отдача/стоимость» меньше 1. Это говорит против проекта. Однако неопределенность здесь очень высока, и, если выяснится, что отдача этого проекта достаточно велика, проект рекомендуется переместить в область 3 или 2.

В области 5 отношение «отдача/стоимость» меньше 1. Это говорит против проекта. Кроме того, неопределенность здесь низка, то есть данный проект вряд ли когда-либо станет привлекательным. Его нужно рассматривать как потенциальный до тех пор, пока не будет получена информация, делающая проект более определенным.

Ниже мы рассмотрим пример того, как концепция вариантов выбора (опционов) может быть применена к проекту.

Пример

Шаги, описанные в рамках применения подхода на основе реальных опционов, будут теперь продемонстрированы на примере. Исследовательская лаборатория компании X пришла к выводу о технической возможности выпуска нового потребительского продукта. Однако, прежде чем идею удастся воплотить в виде продукта, потребуется значительная инженерная работа. В результате было принято решение исследовать возможность трактовки проекта инженерных работ как опциона. Если видимая ценность проекта после проверки всех вариантов выбора (опционов) по минимизации рисков окажется положительной, проект будет инициирован.

Ценность проекта. Степень востребованности продукта потребителями неизвестна. Ежегодные продажи другого продукта, ориентированного на тот же сегмент рынка, составляют 90 миллионов долларов. Это наиболее правдоподобная оценка общего объема рынка для нового продукта. Если компания X выйдет на рынок первой, она сумеет захватить как минимум 2/3 рынка до появления продукта-конкурента.

Имеющийся в настоящее время персонал способен выполнить инженерные работы в течение трех лет. Если предположить, что разработка продукта займет еще два года, полный объем продаж составит 90 миллионов долларов в год (при отсутствии конкурентов), величина прибыли будет равна 10%, ставка дисконтирования составит 15% и продажи будут продолжаться еще шесть месяцев после выхода на рынок, потенциальную стоимость проекта можно оценить в 17 миллионов долларов (текущее значение NPV).

Идентификация рисков. В предлагаемом проекте были выявлены нижеперечисленные риски.

Риск, свойственный фирме:

• может возникнуть ситуация, при которой инженеры будут переведены в проблемный проект с высоким приоритетом, что приведет к задержке инженерных работ на два года. Тогда при отсутствии конкурентов NPV проекта составит 13 миллионов долларов. А если фирма выйдет на рынок первой, NPV составит 10 миллионов долларов.

Риск конкуренции:

• известно, что компания Y проводила исследования в той же области техники и что специалисты представили соответствующие статьи на научных конференциях. Если компания Y выйдет на рынок первой, величина NPV проекта составит 6 миллионов долларов;

• известно, что иностранная компания Z работает над альтернативным подходом, который требует развития науки и технологии, но способен снизить стоимость производства. Для того чтобы выдержать конкуренцию с компанией Z, придется уменьшить прибыль до 5%. Если фирма X выйдет на рынок первой, значение NPV проекта составит 8 миллионов долларов.

Рыночный риск:

• сегмент рынка может не отреагировать на новый продукт. Максимальный объем продаж в этом случае составит 40 миллионов долларов. При отсутствии конкурентов величина NPV проекта оценивается в 8 миллионов (downside-риск);

• если будут привлечены дополнительные сегменты рынка и реализованы продажи за рубежом, величина NPV проекта может достичь 25 миллионов долларов (upside-риск).

Ожидаемые расходы:

• инженерные работы: трое инженеров по 100 тысяч долларов в год на каждого плюс накладные расходы за первые три года: NPV составляет 685 тысяч долларов;.

• разработка продукта: четверо инженеров по 100 тысяч долларов в год на каждого плюс накладные расходы за четвертый и пятый годы: NPV составляет 428 тысяч долларов;.

• новые производственные мощности: 4 миллиона долларов за пятый год: NPV составляет 2 миллиона долларов;

• итоговое значение NPV расходов: 3113 тысяч долларов.

Согласно всем описанным сценариям, проект имеет положительное значение NPV и его следует выполнять. Однако с помощью надлежащего управления рисками проекта они могут быть уменьшены. Кроме того, выход на рынок первыми является критически важным.

Идентификация возможных вариантов выбора (опционов). Данный пункт включает в себя следующие действия:

A. Нанять еще троих специалистов для инженерных работ, уменьшив их длительность до 18 месяцев. NPV дополнительных зарплат, накладных расходов и расходов по найму составляет 575 тысяч долларов. NPV зарплат уже занятых в проекте инженеров уменьшается до 487 тысяч , а NPV общих расходов на инженерные работы составит 1062 тысяч. Дополнительные 18 месяцев продаж принесут прибыль, NPV которой составит 24 миллиона долларов при отсутствии конкурентов или 20 миллионов в случае выхода фирмы на рынок первой.

B. Использовать аутсорсинг (прибегнуть к услугам третьей стороны) для разработки некритических элементов, создавая своими силами только критические элементы. Таким образом время инженерных работ уменьшается до двух лет. Значение NPV для стоимости аутсорсинга равно 476 тысяч долларов, а для инженерных работ, выполняемых самостоятельно, уменьшается до 487 тысяч долларов. Более ранние продажи увеличивают NPV прибыли до 21 миллиона долларов при отсутствии конкурентов и до 16 миллионов при выходе на рынок первыми.

C. Параллельное выполнение инженерных и производственных работ. Увеличивает стоимость работ, но сокращает время выхода на рынок. NPV инженерных работ возрастает до 794 тысяч долларов. Значение NPV прибыли составит 21 миллионов долларов при отсутствии конкурентов и 17 миллионов при выходе на рынок первыми.

D. Подготовка документации для лизинга производственных мощностей вместо строительства собственных. Значение NPV подготовки документации составляет 25 тысяч долларов. Лизинг уменьшает размер прибыли до 8%, поэтому NPV прибыли составит 14 миллионов долларов при отсутствии конкурентов и 10 миллионов при выходе на рынок первыми. Штрафные санкции за лизинг производственных мощностей при преждевременном прекращении проекта имеют NPV 1 миллион долларов.

E. Инициирование исследовательского проекта в той же сфере, что и иностранная компания Z, с целью выставить достойный конкурирующий (в случае их успеха) или собственный продукт. Предположим, что на исследования потребуется четыре года, на инженерные работы – три, на разработку продукта – два, а продажи продукта будут продолжаться еще шесть лет. Размер прибыли составит 15%, если компанию Z постигнет неудача, 10%, если компания Х первой представит на рынке новую технологию, и еще шесть лет продаж после появления новой технологии. Если исследовательский проект провалится, его NPV составит 1,05 миллиона долларов, в противном случае – 1,2 миллиона. NPV суммарной прибыли от предложенного продукта и продукта высоких технологий будет равняться 27 миллионам при отсутствии конкурентов и 19 миллионам, если компания Z достигнет успеха в те же сроки.

Выбор сочетания вариантов (опционов). При выборе наилучшего сочетания вариантов мы предполагаем, что все риски реализуются (то есть все, что может пойти плохо, идет плохо), за исключением риска невыхода на рынок первыми (мы считаем, что компания обязательно выйдет на рынок первой). Проведем сравнение вариантов:

• A + C + D + E (неудачен): NPV расходов = 3,07 миллиона долларов, NPV прибыли = 4,05 миллиона, итоговая NPV = 0,98 миллиона;

• B + C + D + E (неудачен): NPV расходов = 3,2 миллиона долларов, NPV прибыли = 4,05 миллиона, итоговая NPV = 0,85 миллиона;

• A + C + D: NPV расходов = 2,02 миллиона долларов, NPV прибыли = 4,05 миллиона, итоговая NPV = 2,03 миллиона;

• B + C + D: NPV расходов = 2,17 миллиона долларов, NPV прибыли = 4,05 миллиона, итоговая NPV = 1,75 миллиона;

• опционы отсутствуют: NPV расходов = 927 тысяч долларов, NPV прибыли = 2,8 миллиона, итоговая NPV = 1,873 миллиона;

• A + C + D + E (успешен): NPV расходов = 3,226 миллиона долларов, NPV прибыли = 2,5 миллиона, итоговая NPV = – 0,73 миллиона.

В наихудшем из возможных случаев комбинация вариантов A + C + D обеспечивает наилучший результат. Если какой-либо из рисков не осуществляется, чистая прибыль будет намного выше. Ясно, что вариант E не заслуживает выполнения в предположении неудачи исследовательского проекта. И даже если вариант E окажется успешным, но все остальное пойдет плохо, его все равно не следует реализовывать. Если же все остальное пойдет хорошо, вариант E – потенциально выигрышный.

Не все варианты необходимо осуществлять в начале проекта. Что касается выбора между наймом дополнительных инженеров и аутсорсингом, то найм удобнее. Если инженеров не потребуется переводить на другие работы, то дополнительный персонал ускорит выполнение проекта. Если часть специалистов все же придется перевести, то дополнительный персонал позволит удержать проект в рамках первоначального расписания. Вариант с параллельным выполнением инженерных и производственных работ не следует реализовывать раньше наступления второго года проекта, выполняемого по ускоренному расписанию. Это даст дополнительное время (год), чтобы определить, насколько велика вероятность появления конкурентов в лице фирм Y и Z. Вариант с подготовкой документации для лизинга не требуется выполнять раньше наступления третьего года по ускоренному расписанию и пятого года по нормальному расписанию – это позволит получить более точную оценку размера рынка. Если размер рынка окажется намного большим, чем изначально предполагалось, вариант с лизингом мощностей заменит производство на своих мощностях и взятые в аренду мощности абсорбируют любые колебания на рынке. Если же размер окажется намного меньшим, вариант лизинга избавит фирму от капитальных расходов на внутреннее производство.

Есть и еще одна возможность: осуществить при начале проекта вариант E, но быть готовым к его отмене в случае, если его успех будет маловероятен либо фирма Z не преуспеет в своих начинаниях. Вариант E сам по себе может рассматриваться как опцион с предварительной премией, поскольку позволяет купить возможность совершения прибыльных вложений в случае, если он окажется удачным.

Ценность проекта. Степень востребованности продукта потребителями неизвестна. Ежегодные продажи другого продукта, ориентированного на тот же сегмент рынка, составляют 90 миллионов долларов. Это наиболее правдоподобная оценка общего объема рынка для нового продукта. Если компания X выйдет на рынок первой, она сумеет захватить как минимум 2/3 рынка до появления продукта-конкурента.

Имеющийся в настоящее время персонал способен выполнить инженерные работы в течение трех лет. Если предположить, что разработка продукта займет еще два года, полный объем продаж составит 90 миллионов долларов в год (при отсутствии конкурентов), величина прибыли будет равна 10%, ставка дисконтирования составит 15% и продажи будут продолжаться еще шесть месяцев после выхода на рынок, потенциальную стоимость проекта можно оценить в 17 миллионов долларов (текущее значение NPV).

Идентификация рисков. В предлагаемом проекте были выявлены нижеперечисленные риски.

Риск, свойственный фирме:

• может возникнуть ситуация, при которой инженеры будут переведены в проблемный проект с высоким приоритетом, что приведет к задержке инженерных работ на два года. Тогда при отсутствии конкурентов NPV проекта составит 13 миллионов долларов. А если фирма выйдет на рынок первой, NPV составит 10 миллионов долларов.

Риск конкуренции:

• известно, что компания Y проводила исследования в той же области техники и что специалисты представили соответствующие статьи на научных конференциях. Если компания Y выйдет на рынок первой, величина NPV проекта составит 6 миллионов долларов;

• известно, что иностранная компания Z работает над альтернативным подходом, который требует развития науки и технологии, но способен снизить стоимость производства. Для того чтобы выдержать конкуренцию с компанией Z, придется уменьшить прибыль до 5%. Если фирма X выйдет на рынок первой, значение NPV проекта составит 8 миллионов долларов.

Рыночный риск:

• сегмент рынка может не отреагировать на новый продукт. Максимальный объем продаж в этом случае составит 40 миллионов долларов. При отсутствии конкурентов величина NPV проекта оценивается в 8 миллионов (downside-риск);

• если будут привлечены дополнительные сегменты рынка и реализованы продажи за рубежом, величина NPV проекта может достичь 25 миллионов долларов (upside-риск).

Ожидаемые расходы:

• инженерные работы: трое инженеров по 100 тысяч долларов в год на каждого плюс накладные расходы за первые три года: NPV составляет 685 тысяч долларов;.

• разработка продукта: четверо инженеров по 100 тысяч долларов в год на каждого плюс накладные расходы за четвертый и пятый годы: NPV составляет 428 тысяч долларов;.

• новые производственные мощности: 4 миллиона долларов за пятый год: NPV составляет 2 миллиона долларов;

• итоговое значение NPV расходов: 3113 тысяч долларов.

Согласно всем описанным сценариям, проект имеет положительное значение NPV и его следует выполнять. Однако с помощью надлежащего управления рисками проекта они могут быть уменьшены. Кроме того, выход на рынок первыми является критически важным.

Идентификация возможных вариантов выбора (опционов). Данный пункт включает в себя следующие действия:

A. Нанять еще троих специалистов для инженерных работ, уменьшив их длительность до 18 месяцев. NPV дополнительных зарплат, накладных расходов и расходов по найму составляет 575 тысяч долларов. NPV зарплат уже занятых в проекте инженеров уменьшается до 487 тысяч , а NPV общих расходов на инженерные работы составит 1062 тысяч. Дополнительные 18 месяцев продаж принесут прибыль, NPV которой составит 24 миллиона долларов при отсутствии конкурентов или 20 миллионов в случае выхода фирмы на рынок первой.

B. Использовать аутсорсинг (прибегнуть к услугам третьей стороны) для разработки некритических элементов, создавая своими силами только критические элементы. Таким образом время инженерных работ уменьшается до двух лет. Значение NPV для стоимости аутсорсинга равно 476 тысяч долларов, а для инженерных работ, выполняемых самостоятельно, уменьшается до 487 тысяч долларов. Более ранние продажи увеличивают NPV прибыли до 21 миллиона долларов при отсутствии конкурентов и до 16 миллионов при выходе на рынок первыми.

C. Параллельное выполнение инженерных и производственных работ. Увеличивает стоимость работ, но сокращает время выхода на рынок. NPV инженерных работ возрастает до 794 тысяч долларов. Значение NPV прибыли составит 21 миллионов долларов при отсутствии конкурентов и 17 миллионов при выходе на рынок первыми.

D. Подготовка документации для лизинга производственных мощностей вместо строительства собственных. Значение NPV подготовки документации составляет 25 тысяч долларов. Лизинг уменьшает размер прибыли до 8%, поэтому NPV прибыли составит 14 миллионов долларов при отсутствии конкурентов и 10 миллионов при выходе на рынок первыми. Штрафные санкции за лизинг производственных мощностей при преждевременном прекращении проекта имеют NPV 1 миллион долларов.

E. Инициирование исследовательского проекта в той же сфере, что и иностранная компания Z, с целью выставить достойный конкурирующий (в случае их успеха) или собственный продукт. Предположим, что на исследования потребуется четыре года, на инженерные работы – три, на разработку продукта – два, а продажи продукта будут продолжаться еще шесть лет. Размер прибыли составит 15%, если компанию Z постигнет неудача, 10%, если компания Х первой представит на рынке новую технологию, и еще шесть лет продаж после появления новой технологии. Если исследовательский проект провалится, его NPV составит 1,05 миллиона долларов, в противном случае – 1,2 миллиона. NPV суммарной прибыли от предложенного продукта и продукта высоких технологий будет равняться 27 миллионам при отсутствии конкурентов и 19 миллионам, если компания Z достигнет успеха в те же сроки.

Выбор сочетания вариантов (опционов). При выборе наилучшего сочетания вариантов мы предполагаем, что все риски реализуются (то есть все, что может пойти плохо, идет плохо), за исключением риска невыхода на рынок первыми (мы считаем, что компания обязательно выйдет на рынок первой). Проведем сравнение вариантов:

• A + C + D + E (неудачен): NPV расходов = 3,07 миллиона долларов, NPV прибыли = 4,05 миллиона, итоговая NPV = 0,98 миллиона;

• B + C + D + E (неудачен): NPV расходов = 3,2 миллиона долларов, NPV прибыли = 4,05 миллиона, итоговая NPV = 0,85 миллиона;

• A + C + D: NPV расходов = 2,02 миллиона долларов, NPV прибыли = 4,05 миллиона, итоговая NPV = 2,03 миллиона;

• B + C + D: NPV расходов = 2,17 миллиона долларов, NPV прибыли = 4,05 миллиона, итоговая NPV = 1,75 миллиона;

• опционы отсутствуют: NPV расходов = 927 тысяч долларов, NPV прибыли = 2,8 миллиона, итоговая NPV = 1,873 миллиона;

• A + C + D + E (успешен): NPV расходов = 3,226 миллиона долларов, NPV прибыли = 2,5 миллиона, итоговая NPV = – 0,73 миллиона.

В наихудшем из возможных случаев комбинация вариантов A + C + D обеспечивает наилучший результат. Если какой-либо из рисков не осуществляется, чистая прибыль будет намного выше. Ясно, что вариант E не заслуживает выполнения в предположении неудачи исследовательского проекта. И даже если вариант E окажется успешным, но все остальное пойдет плохо, его все равно не следует реализовывать. Если же все остальное пойдет хорошо, вариант E – потенциально выигрышный.

Не все варианты необходимо осуществлять в начале проекта. Что касается выбора между наймом дополнительных инженеров и аутсорсингом, то найм удобнее. Если инженеров не потребуется переводить на другие работы, то дополнительный персонал ускорит выполнение проекта. Если часть специалистов все же придется перевести, то дополнительный персонал позволит удержать проект в рамках первоначального расписания. Вариант с параллельным выполнением инженерных и производственных работ не следует реализовывать раньше наступления второго года проекта, выполняемого по ускоренному расписанию. Это даст дополнительное время (год), чтобы определить, насколько велика вероятность появления конкурентов в лице фирм Y и Z. Вариант с подготовкой документации для лизинга не требуется выполнять раньше наступления третьего года по ускоренному расписанию и пятого года по нормальному расписанию – это позволит получить более точную оценку размера рынка. Если размер рынка окажется намного большим, чем изначально предполагалось, вариант с лизингом мощностей заменит производство на своих мощностях и взятые в аренду мощности абсорбируют любые колебания на рынке. Если же размер окажется намного меньшим, вариант лизинга избавит фирму от капитальных расходов на внутреннее производство.

Есть и еще одна возможность: осуществить при начале проекта вариант E, но быть готовым к его отмене в случае, если его успех будет маловероятен либо фирма Z не преуспеет в своих начинаниях. Вариант E сам по себе может рассматриваться как опцион с предварительной премией, поскольку позволяет купить возможность совершения прибыльных вложений в случае, если он окажется удачным.

Использование метода реальных вариантов выбора (опционов)

Когда использовать. Как уже было упомянуто, проекты следует рассматривать как опционы, когда они слишком велики для накладных расходов, но все же малы для капиталовложений. Теоретически такой подход возможен по отношению ко многим типам проектов. Наиболее успешное его применение отмечено в сфере разработки новых продуктов, исследований в области нефтехимии, развитии недвижимости и т. д. Правда, данный подход пока используется не слишком широко. Возможно, причина этого кроется в неосведомленности менеджеров проектов либо в их убежденности в том, что экономические методы, например NPV, более приемлемы для высшего руководства в силу их простоты и открытости. И хотя NPV действительно удобен при работе с рутинными проектами, в том случае, когда дело доходит до проектов с высокой степенью неопределенности и большой длительностью, подход на основе реальных опционов может иметь преимущество – см. врезку «Советы по использованию метода реальных вариантов выбора (опционов)».

Время использования. Разнообразие возможных применений метода реальных вариантов выбора (опционов) затрудняет выбор некоторого типичного применения и оценку его временных требований. Следовательно, наши оценки будут носить обобщенный характер. Время, необходимое на структурирование проекта как опциона, часто оказывается весьма значительным. Необходимо провести скрупулезный поиск теневых вариантов, способных уменьшить upside– или downside-риск. Чтобы изыскать мощные и притом недорогие варианты, может понадобиться немалая находчивость. Структурирование проекта для максимизации его ценности также требует значительных затрат времени и усилий руководства.

Выгоды. Выгоды от структурирования проекта как совокупности опционов весьма значительны. Такое структурирование, например, позволит выполнить недорогой, но потенциально прибыльный проект, риски которого в противном случае были бы слишком высоки. Оно также может дать подтверждения того, что проект, который выглядит очень привлекательным, на самом деле весьма рискованный. Выгода здесь заключается в снижении рисков, связанных с проектом, и максимизации ценности рискованного проекта. Вероятно, самая значительная выгода от применения метода реальных вариантов выбора состоит в том, что он вынуждает менеджеров смотреть в лицо рискам и продумывать полный диапазон возможных решений.

Преимущества и недостатки. Одним из главных преимуществ данного подхода является преобразование реальных явлений, имеющих место в проектах, в визуально представимые эффекты. Например, вы можете увидеть, как изменится пространство выбора, если добавить в разработку продуктов процесс параллельного инжиниринга. К числу недостатков относятся затраты времени, административные усилия и издержки, необходимые для создания удовлетворительной структуры опционов с обратной и предварительной премией для достижения максимальной ценности проекта.

Время использования. Разнообразие возможных применений метода реальных вариантов выбора (опционов) затрудняет выбор некоторого типичного применения и оценку его временных требований. Следовательно, наши оценки будут носить обобщенный характер. Время, необходимое на структурирование проекта как опциона, часто оказывается весьма значительным. Необходимо провести скрупулезный поиск теневых вариантов, способных уменьшить upside– или downside-риск. Чтобы изыскать мощные и притом недорогие варианты, может понадобиться немалая находчивость. Структурирование проекта для максимизации его ценности также требует значительных затрат времени и усилий руководства.

Выгоды. Выгоды от структурирования проекта как совокупности опционов весьма значительны. Такое структурирование, например, позволит выполнить недорогой, но потенциально прибыльный проект, риски которого в противном случае были бы слишком высоки. Оно также может дать подтверждения того, что проект, который выглядит очень привлекательным, на самом деле весьма рискованный. Выгода здесь заключается в снижении рисков, связанных с проектом, и максимизации ценности рискованного проекта. Вероятно, самая значительная выгода от применения метода реальных вариантов выбора состоит в том, что он вынуждает менеджеров смотреть в лицо рискам и продумывать полный диапазон возможных решений.

Преимущества и недостатки. Одним из главных преимуществ данного подхода является преобразование реальных явлений, имеющих место в проектах, в визуально представимые эффекты. Например, вы можете увидеть, как изменится пространство выбора, если добавить в разработку продуктов процесс параллельного инжиниринга. К числу недостатков относятся затраты времени, административные усилия и издержки, необходимые для создания удовлетворительной структуры опционов с обратной и предварительной премией для достижения максимальной ценности проекта.

СОВЕТЫ ПО ИСПОЛЬЗОВАНИЮ МЕТОДА РЕАЛЬНЫХ ВАРИАНТОВ ВЫБОРА (ОПЦИОНОВ)Адаптация метода реальных вариантов выбора. Чтобы извлечь максимальную пользу из данного подхода, следует начать с обобщенной модели, рассмотренной здесь, и конкретизировать ее применительно к проектной ситуации. Две простые упомянутые идеи могут указать направление, в котором должна выполняться такая адаптация.

При разработке опционов в проекте нужно принять во внимание следующие важные соображения:

• высшее руководство должно участвовать в выявлении рисков и определении того, какие виды опционов удобнее для их снижения;

• теневые варианты должны быть реалистичными, то есть допускать возможность выполнения;

• оценки потенциальной отдачи следует обновлять по мере изменения условий, чтобы определить, продолжать или прекращать проект;

• в надлежащее время нужно осуществить избранные теневые варианты для защиты проекта от риска.

КОНТРОЛЬ МЕТОДА РЕАЛЬНЫХ ВАРИАНТОВ ВЫБОРА (ОПЦИОНОВ)

Контроль позволяет убедиться в том, что метод реальных вариантов выбора (опционов) применяется надлежащим образом. Вы должны:

• идентифицировать риски, связанные с проектом. Выявить риск, свойственный фирме, риск конкуренции и рыночный риск;

• идентифицировать теневые варианты для компенсации каждого вида риска. Для каждого риска найти по крайней мере один теневой вариант, способный его скомпенсировать;

• структурировать проект. Для каждой возможной комбинации вариантов проекта и теневых вариантов оценить стоимость проекта и выбрать такую структуру, которая максимизирует стоимость;

• в надлежащее время преобразовывать теневые варианты в реальные опционы. Предпринимать шаги, необходимые для преобразования теневых вариантов в реальные путем выделения в них ресурсов;

• обновлять оценки по мере необходимости. Периодически обновлять оценки стоимости проекта;

• прекращать проект, если это нужно. Прекращать проект в любой момент, если разность потенциальной отдачи и стоимости продолжения, включая стоимость реализации вариантов уменьшения рисков, становится отрицательной. В противном случае продолжать выполнение.

Резюме

В данном разделе был рассмотрен метод реальных вариантов выбора (опционов) – относительно новый инструмент отбора проектов, использующий аналогию с финансовыми опционами. Этот метод трактует проекты как опционы в том случае, когда они слишком велики для накладных расходов, но все же малы для того, чтобы рассматриваться как инвестиции капитала. Данный метод вынуждает менеджеров смотреть в лицо рискам и продумывать полный диапазон возможных решений. Область, где метод опционов имеет преимущества перед другими инструментами отбора, – это область проектов с высокой неопределенностью и большой длительностью. Ключевые соображения по применению данного инструмента приведены во врезке «Контроль метода реальных вариантов выбора (опционов)».

Заключительные замечания

В настоящей главе представлены пять инструментов, призванных помочь в отборе проектов: модели ранжирования проектов, аналитический иерархический процесс, экономические методы, выбор портфеля и метод реальных вариантов выбора (опционов). Каждый из них отличается своим подходом, наиболее уместным для конкретной ситуации. Ниже мы перечислим ряд таких ситуаций и укажем, какой инструмент в них будет наиболее приемлемым. Просмотрите этот список и определите, какая из описанных нами ситуаций соответствует вашей. Если подобная ситуация отсутствует, добавьте еще несколько ситуаций из списка и отметьте, использование каких инструментов будет там предпочтительным. Инструмент, который окажется предпочтительным в большинстве ситуаций, по всей вероятности, будет удобен и вам.

Литература

1. Cooper R. G., S. J. Edgett and E.J. Kleinschmidt 1998 “Best Practices for Managing R&D Portfolios: Lessons from the Leaders – II” Research Technology Management 41(4): 20 – 33.

2. Henrickson, A. D. and A. J. Traynor 1999 “A Practical Project – Selection Scoring Tool” IEEE Transactions on Engineering Management 46(2): 158 – 170.

3. Saaty, T. L. 1983 “Priority Setting in Complex Problems” IEEE Transactions on Engineering Management 30(2):140 – 155.

4. Liberatore, M. 1987 “An Extantion of the Analitic Hierarchy Procedure for Industrial R&D Project Selection and Resource Allocation” IEEE Transactions on Engineering Management 34(1): 12 – 21.

5. Saaty, T. L. 1980 “The analytic Hierarchy Process” New York McGrow – Hill.

6. Kocaoglu, D. F. 1983 “ A Participative Approach to Program Evaluation” IEEE Transactions on Engineering Management 30(3): 112 – 118.

7. Gear, A. E. 1974 “Review of Some Recent Developments in Portfolio Modeling in Applied Research and Development” IEEE Transactions on Engineering Management 21(4):119 – 125.

8. Dickenson, M. W., A. C. Thornton and S. Graves 2001 “Technology Portfolio Management Optimizing Interdependent Projects over Multiple Periods” IEEE Transactions on Engineering Management 48(4): 518 – 527.

9. Luehrman, T. 1998 “Strategy as a Portfolio of Real Options” Harvard Business Review 76(5).

2. Henrickson, A. D. and A. J. Traynor 1999 “A Practical Project – Selection Scoring Tool” IEEE Transactions on Engineering Management 46(2): 158 – 170.

3. Saaty, T. L. 1983 “Priority Setting in Complex Problems” IEEE Transactions on Engineering Management 30(2):140 – 155.

4. Liberatore, M. 1987 “An Extantion of the Analitic Hierarchy Procedure for Industrial R&D Project Selection and Resource Allocation” IEEE Transactions on Engineering Management 34(1): 12 – 21.

5. Saaty, T. L. 1980 “The analytic Hierarchy Process” New York McGrow – Hill.

6. Kocaoglu, D. F. 1983 “ A Participative Approach to Program Evaluation” IEEE Transactions on Engineering Management 30(3): 112 – 118.

7. Gear, A. E. 1974 “Review of Some Recent Developments in Portfolio Modeling in Applied Research and Development” IEEE Transactions on Engineering Management 21(4):119 – 125.

8. Dickenson, M. W., A. C. Thornton and S. Graves 2001 “Technology Portfolio Management Optimizing Interdependent Projects over Multiple Periods” IEEE Transactions on Engineering Management 48(4): 518 – 527.

9. Luehrman, T. 1998 “Strategy as a Portfolio of Real Options” Harvard Business Review 76(5).

Глава 3

Составление портфеля проектов

Баланс прекрасен.

Мийоко Охно

Основные темы настоящей главы – это инструменты составления портфеля проектов:

• традиционные диаграммы;

• пузырьковые диаграммы.

Цель названных инструментов проста – помочь компаниям получить сбалансированный портфель, в который будут включены как уже существующие, так и новые проекты (рис. 3.1). Дело в том, что фирмы-инвесторы стремятся достичь баланса между своим ростом и входящим акционерным капиталом, между внутренними и зарубежными инвестициями, а также распределить полученные инвестиции по различным отраслям – и все это с целью получить хорошо диверсифицированный портфель инвестиций. Аналогичным образом данная концепция используется и в проектно-ориентированных организациях, которым нужен портфель с оптимальной диверсификацией в системе координат, определяемой несколькими ключевыми аспектами. Поддерживая такую диверсификацию, инструменты планирования портфеля позволяют привести проекты в соответствие с организационной стратегией и осуществляют балансирование сопутствующих рисков.

Данная глава призвана помочь менеджерам проектов:

• научиться использовать различные инструменты картографирования портфелей проектов;

• выбирать инструменты, которые соответствуют реальной проектной ситуации;

• адаптировать выбранные инструменты к собственным нуждам.

Наличие этих навыков благотворно влияет на инициацию проектов и разработку стандартизованного процесса управления ими.

Традиционные диаграммы для управления портфелями проектов

Что такое традиционные диаграммы для управления портфелями проектов?

Традиционные диаграммы для управления портфелями – это

гистограммы, ленточные и секторные диаграммы (рис. 3.2), с успехом применяемые для отображения баланса портфеля. При гибком подходе к разработке они не налагают ограничений на аспекты/параметры проекта, которые должны быть отображены [2]. Напротив, с помощью диаграмм можно показать различные параметры проекта: его размер, распределение ресурсов, выполненную стоимость, сроки, что позволяет менеджерам балансировать их нужным образом.

Рис. 3.2. Круговая диаграмма распределения расходов между проектами различных типов

Рис. 3.2. Круговая диаграмма распределения расходов между проектами различных типов

гистограммы, ленточные и секторные диаграммы (рис. 3.2), с успехом применяемые для отображения баланса портфеля. При гибком подходе к разработке они не налагают ограничений на аспекты/параметры проекта, которые должны быть отображены [2]. Напротив, с помощью диаграмм можно показать различные параметры проекта: его размер, распределение ресурсов, выполненную стоимость, сроки, что позволяет менеджерам балансировать их нужным образом.

Построение традиционных диаграмм

Подготовка исходной информации. Действия по балансированию портфеля проектов в значительной степени опираются на информацию о стратегических и тактических планах и об активных проектах.

Для того чтобы определить, какие параметры являются значимыми и должны быть представлены на диаграмме, нужно изучить стратегические и тактические планы организации. Дополнительно в диаграмму могут быть введены данные о проектах из списка активных.

Выбор типа диаграммы. Ответ на вопрос: «Какие параметры портфеля следует приводить в равновесие?» – позволит установить необходимый тип диаграммы. Например, для отображения распределения расходов по типам проектов хорошим выбором будет круговая диаграмма. Ее же удобно использовать, допустим, чтобы проверить, соответствует ли существующее распределение ресурсов стратегическим целям.

Непреложных правил для выбора типа диаграммы нет. Так, вместо круговой диаграммы (см. рис. 3.2) можно было бы выбрать гистограмму. В данном случае круговая диаграмма более наглядно, чем гистограмма, показывает, на что тратятся проектные деньги. Как правило, на выбор диаграммы оказывают влияние личные предпочтения и прошлый опыт. Количество подготавливаемых диаграмм должно быть минимально необходимым, отвечающим информационным нуждам балансирования портфеля.

Рисование диаграммы. Необходимо нарисовать круг, разделенный на секторы (см. рис. 3.2). Круг в целом представляет общее количество выделенных ресурсов, а его секторы отображают расходы, соответствующие каждому типу проектов. Следовательно, при рисовании диаграммы (вручную или на компьютере) вы должны ввести информацию о типе проекта и соответствующем этому типу проценте расходов. Аналогично строятся диаграммы других видов.

Интерпретация диаграммы. Интерпретация диаграммы становится возможной при сравнении текущего баланса с желаемым, который обычно определяется исходя из стратегических целей, устанавливаемых руководством. В случае нашего баланса (см. рис. 3.2) вполне очевидно следующее:

Для того чтобы определить, какие параметры являются значимыми и должны быть представлены на диаграмме, нужно изучить стратегические и тактические планы организации. Дополнительно в диаграмму могут быть введены данные о проектах из списка активных.

Выбор типа диаграммы. Ответ на вопрос: «Какие параметры портфеля следует приводить в равновесие?» – позволит установить необходимый тип диаграммы. Например, для отображения распределения расходов по типам проектов хорошим выбором будет круговая диаграмма. Ее же удобно использовать, допустим, чтобы проверить, соответствует ли существующее распределение ресурсов стратегическим целям.

Непреложных правил для выбора типа диаграммы нет. Так, вместо круговой диаграммы (см. рис. 3.2) можно было бы выбрать гистограмму. В данном случае круговая диаграмма более наглядно, чем гистограмма, показывает, на что тратятся проектные деньги. Как правило, на выбор диаграммы оказывают влияние личные предпочтения и прошлый опыт. Количество подготавливаемых диаграмм должно быть минимально необходимым, отвечающим информационным нуждам балансирования портфеля.

Рисование диаграммы. Необходимо нарисовать круг, разделенный на секторы (см. рис. 3.2). Круг в целом представляет общее количество выделенных ресурсов, а его секторы отображают расходы, соответствующие каждому типу проектов. Следовательно, при рисовании диаграммы (вручную или на компьютере) вы должны ввести информацию о типе проекта и соответствующем этому типу проценте расходов. Аналогично строятся диаграммы других видов.

Интерпретация диаграммы. Интерпретация диаграммы становится возможной при сравнении текущего баланса с желаемым, который обычно определяется исходя из стратегических целей, устанавливаемых руководством. В случае нашего баланса (см. рис. 3.2) вполне очевидно следующее: