Страница:

Во второй половине 1981 г. доходность облигаций достигла примерно 15 %. За пять лет она упала до половины этого значения (7 %), что стало причиной существенного подъема цен облигаций. Направление изменилось. Фондовый рынок, который на протяжении 10 лет сдерживался растущими процентными ставками, вскоре получил сильный импульс от падения доходности облигаций (и роста цен на облигации).

Акции достигают дна в 1982 г.

Как взаимосвязаны четыре рынка

Новый крах фондового рынка в 1987 г.

Рост сырьевых товаров и падение облигаций весной 1987 г.

Августовский пик фондового рынка

Доллар падает вместе с акциями

Крах рынка в 1987 г. был глобальным

Более поздние примеры глобальных взаимосвязей

Влияние доллара может запаздывать

Вперед и вверх в 1990 г.

Глава 2. 1990 г. и первая война в Персидском заливе

Падение облигаций в начале 1990 г.

Рост индекса CRB в начале 1990 г.

Расхождение акций и облигаций

Глобальные рынки не подтвердили рост США

Иракское вторжение в Кувейт в августе

Акции достигают дна в 1982 г.

Летом 1982 г., спустя год после того, как рынок облигаций достиг дна, начался крупнейший рост на протяжении всей истории фондового рынка, который продлился почти два десятилетия. Тот факт, что рынок облигаций достиг дна раньше акций, также является частью нормальной модели. Рынок облигаций, который и до этого разворачивался раньше рынка акций, может, таким образом, рассматриваться как опережающий индикатор для фондового рынка. Межрыночный сценарий полностью развернулся в начале 1980-х гг. Физические активы (такие, как сырьевые товары) падали, в то время как бумажные активы (облигации и акции) снова начали пользоваться спросом.

Этот разворот был одним из ярких примеров реализации межрыночного взаимодействия. Обратите внимание, что в нем участвовали четыре рынка: валютный, сырьевой, облигаций и акций. Все четыре рынка сыграли важную роль в переходе от инфляционных 1970-х гг. к 1980-м гг., для которых было характерно замедление инфляции. Рассмотрим основные правила взаимодействия финансовых рынков друг с другом, которые составляют основу межрыночного анализа.

Этот разворот был одним из ярких примеров реализации межрыночного взаимодействия. Обратите внимание, что в нем участвовали четыре рынка: валютный, сырьевой, облигаций и акций. Все четыре рынка сыграли важную роль в переходе от инфляционных 1970-х гг. к 1980-м гг., для которых было характерно замедление инфляции. Рассмотрим основные правила взаимодействия финансовых рынков друг с другом, которые составляют основу межрыночного анализа.

Как взаимосвязаны четыре рынка

Межрыночный анализ предполагает одновременное исследование четырех финансовых рынков – валютного, товарного, облигаций и акций. Именно характер взаимодействия этих четырех рынков друг с другом определяет их прогностическую ценность. Вот как они взаимодействуют.

• Американский доллар движется в противоположном направлении относительно сырьевых товаров.

• Падение доллара приводит к росту сырьевых товаров; рост доллара – к снижению.

• Цены сырьевых товаров движутся в противоположном направлении относительно цен облигаций.

• Следовательно, цены сырьевых товаров движутся в том же направлении, что и процентные ставки.

• Рост цен сырьевых товаров совпадает с ростом процентных ставок и падением цен облигаций.

• Падение цен сырьевых товаров совпадает с падением процентных ставок и ростом цен облигаций.

• Цены облигаций обычно движутся в том же направлении, что и цены акций.

• Рост цен облигаций обычно положительно влияет на акции; падение цен облигаций оказывает отрицательное воздействие.

• Следовательно, падение процентных ставок обычно положительно влияет на акции, в то время как рост ставок оказывает отрицательное воздействие.

• Рынок облигаций обычно меняет направление раньше рынка акций.

• Рост доллара благоприятен для американских акций и облигаций, а падение доллара может быть неблагоприятным.

• Падение доллара оказывает отрицательное воздействие на облигации и акции, когда растут цены сырьевых товаров.

• Во время дефляции (которая случается относительно редко) цены облигаций растут, а цены акций падают.

Здесь перечислены ключевые взаимодействия четырех рынков, по крайней мере, когда они находятся в обычной инфляционной или дефляционной среде, которая существовала во второй половине прошлого века. Это было особенно справедливо в 1970-х, 1980-х и на протяжении большей части 1990-х гг. (Последний пункт, который относится к дефляции, не был характерен для послевоенной эпохи. Далее в книге я объясняю, как дефляционные тенденции, проявившиеся в 1997 и 1998 гг., изменили нормальную взаимосвязь между облигациями и акциями.) Имея общее представление о межрыночных взаимодействиях, легко заметить, насколько хорошо рынки следовали сценарию в начале 1980-х гг. Рост доллара привел к падению сырьевых товаров, что в свою очередь привело к росту цен облигаций, за которым последовал рост цен акций. Ситуация практически не менялась вплоть до 1987 г.

• Американский доллар движется в противоположном направлении относительно сырьевых товаров.

• Падение доллара приводит к росту сырьевых товаров; рост доллара – к снижению.

• Цены сырьевых товаров движутся в противоположном направлении относительно цен облигаций.

• Следовательно, цены сырьевых товаров движутся в том же направлении, что и процентные ставки.

• Рост цен сырьевых товаров совпадает с ростом процентных ставок и падением цен облигаций.

• Падение цен сырьевых товаров совпадает с падением процентных ставок и ростом цен облигаций.

• Цены облигаций обычно движутся в том же направлении, что и цены акций.

• Рост цен облигаций обычно положительно влияет на акции; падение цен облигаций оказывает отрицательное воздействие.

• Следовательно, падение процентных ставок обычно положительно влияет на акции, в то время как рост ставок оказывает отрицательное воздействие.

• Рынок облигаций обычно меняет направление раньше рынка акций.

• Рост доллара благоприятен для американских акций и облигаций, а падение доллара может быть неблагоприятным.

• Падение доллара оказывает отрицательное воздействие на облигации и акции, когда растут цены сырьевых товаров.

• Во время дефляции (которая случается относительно редко) цены облигаций растут, а цены акций падают.

Здесь перечислены ключевые взаимодействия четырех рынков, по крайней мере, когда они находятся в обычной инфляционной или дефляционной среде, которая существовала во второй половине прошлого века. Это было особенно справедливо в 1970-х, 1980-х и на протяжении большей части 1990-х гг. (Последний пункт, который относится к дефляции, не был характерен для послевоенной эпохи. Далее в книге я объясняю, как дефляционные тенденции, проявившиеся в 1997 и 1998 гг., изменили нормальную взаимосвязь между облигациями и акциями.) Имея общее представление о межрыночных взаимодействиях, легко заметить, насколько хорошо рынки следовали сценарию в начале 1980-х гг. Рост доллара привел к падению сырьевых товаров, что в свою очередь привело к росту цен облигаций, за которым последовал рост цен акций. Ситуация практически не менялась вплоть до 1987 г.

Новый крах фондового рынка в 1987 г.

Обвал рынка во второй половине 1987 г. был еще более ярким примером значимости понимания межрыночных взаимосвязей. Несмотря на его непродолжительность, последствия были масштабными и болезненными. Коллапс буквально ошеломил тех, кто игнорировал поведение взаимосвязанных рынков в первой половине года. Козлы отпущения виделись в программной торговле и страховании портфелей (стратегии с использованием фьючерсов, которые могут усиливать падение фондового рынка). Хотя эти два фактора, несомненно, увеличили крутизну падения фондового рынка, не они были его причиной. Реальную причину краха фондового рынка в том году объяснить гораздо легче, если смотреть на ситуацию с межрыночной точки зрения. Он начался на рынках облигаций и сырьевых товаров еще весной.

Рост сырьевых товаров и падение облигаций весной 1987 г.

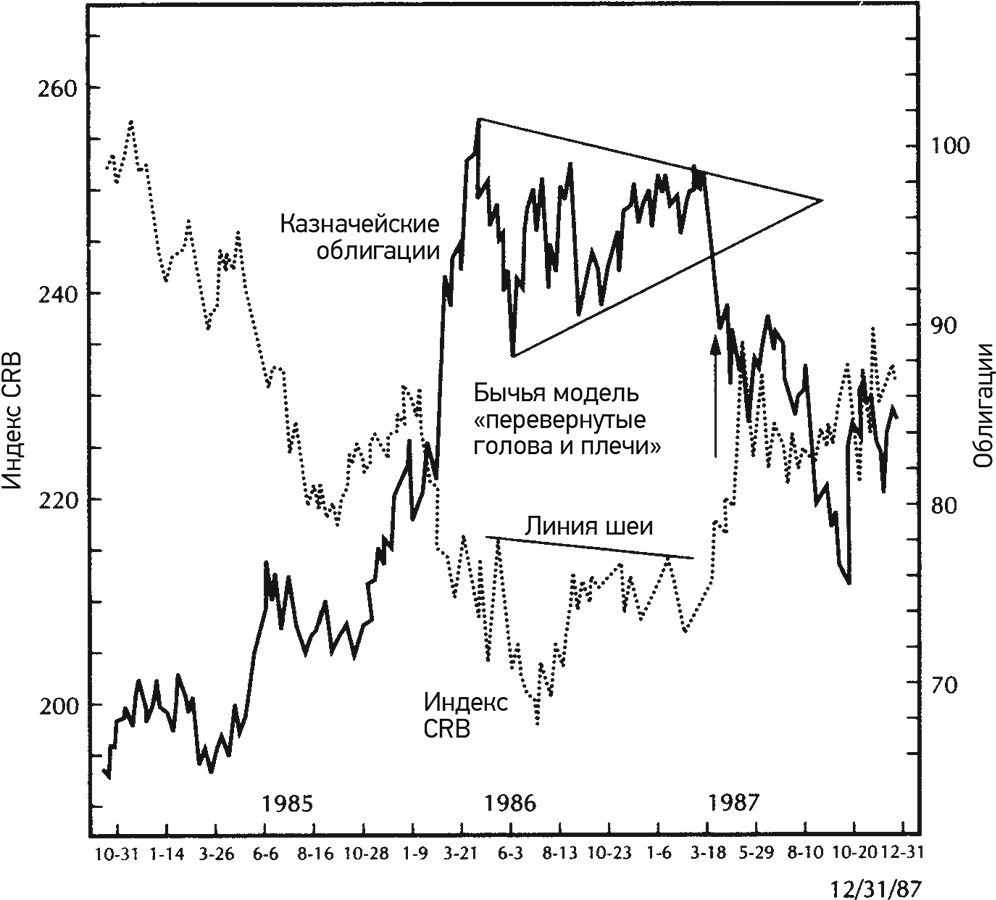

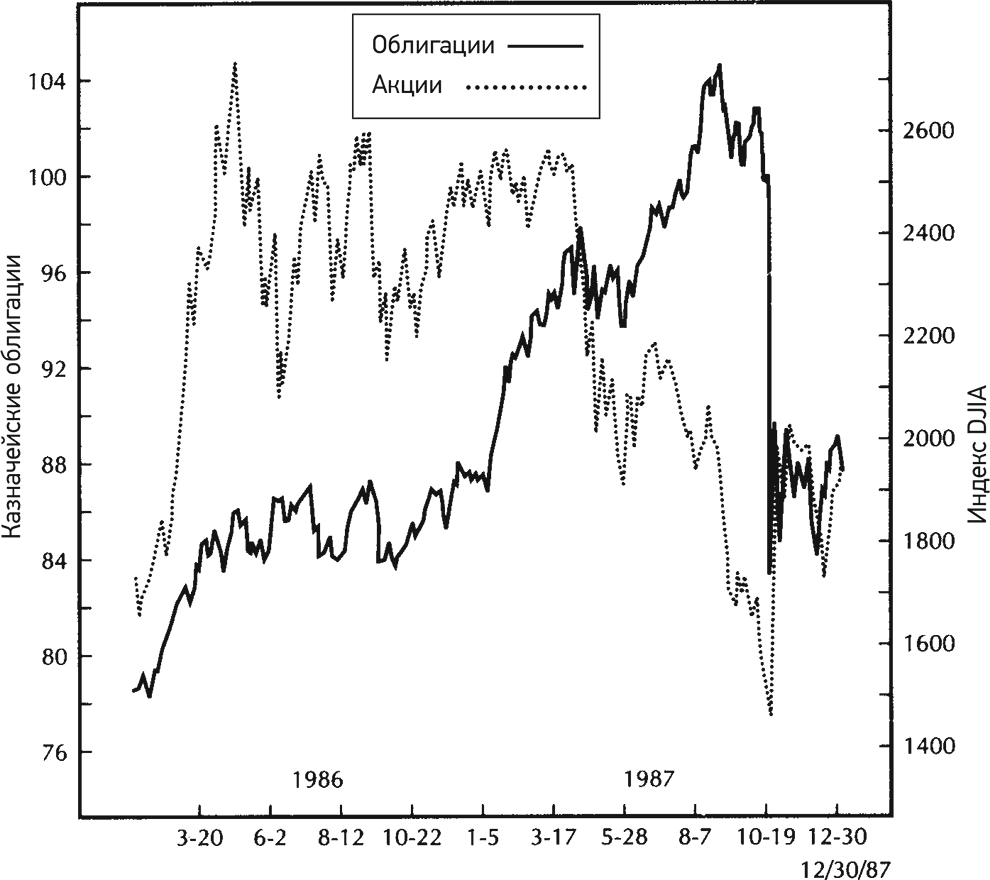

На протяжении четырех лет после 1982 г. двумя основными факторами, поддерживавшими устойчивый рост фондового рынка, были падение цен сырьевых товаров (низкая инфляция) и рост цен облигаций (падение процентных ставок). В 1986 г. оба этих рынка начали выравниваться, цены сырьевых товаров перестали идти вниз, а цены облигаций перестали подниматься. Однако межрыночная картина реально не была опасной вплоть до весны 1987 г. В апреле этого года индекс CRB резко устремился вверх и достиг самого высокого уровня в году, цены же облигаций практически начали свободное падение. (Рост цен сырьевых товаров обычно приводит к снижению цен облигаций). Изменение этого межрыночного тренда привело к исчезновению двух бычьих факторов, толкавших фондовый рынок вверх, и стало ранним сигналом того, что подъем рынка имел под собой довольно слабое основание. На рис. 1.4 показана обратная зависимость между ценами облигаций и сырьевых товаров в период с 1985 по 1987 г. На нем видно, как индекс CRB поднимается выше линии шеи (линия тренда, проведенная выше предыдущих максимумов) весной 1987 г. (которая завершает бычью модель перевернутые голова и плечи), а цены облигаций выходят за пределы нижней линии тренда в годовой треугольной модели – это плохое сочетание для акций, поскольку оно предполагает, что растущая инфляция подтолкнет вверх процентные ставки.

Облигации и индекс CRB

Рис. 1.4. Обратная зависимость между ценами облигаций и сырьевых товаров прослеживалась в период с 1985 по 1987 г. Обвал рынка облигаций весной 1987 г. совпал с бычьим прорывом на товарных рынках

Рис. 1.4. Обратная зависимость между ценами облигаций и сырьевых товаров прослеживалась в период с 1985 по 1987 г. Обвал рынка облигаций весной 1987 г. совпал с бычьим прорывом на товарных рынках

Облигации и индекс CRB

Августовский пик фондового рынка

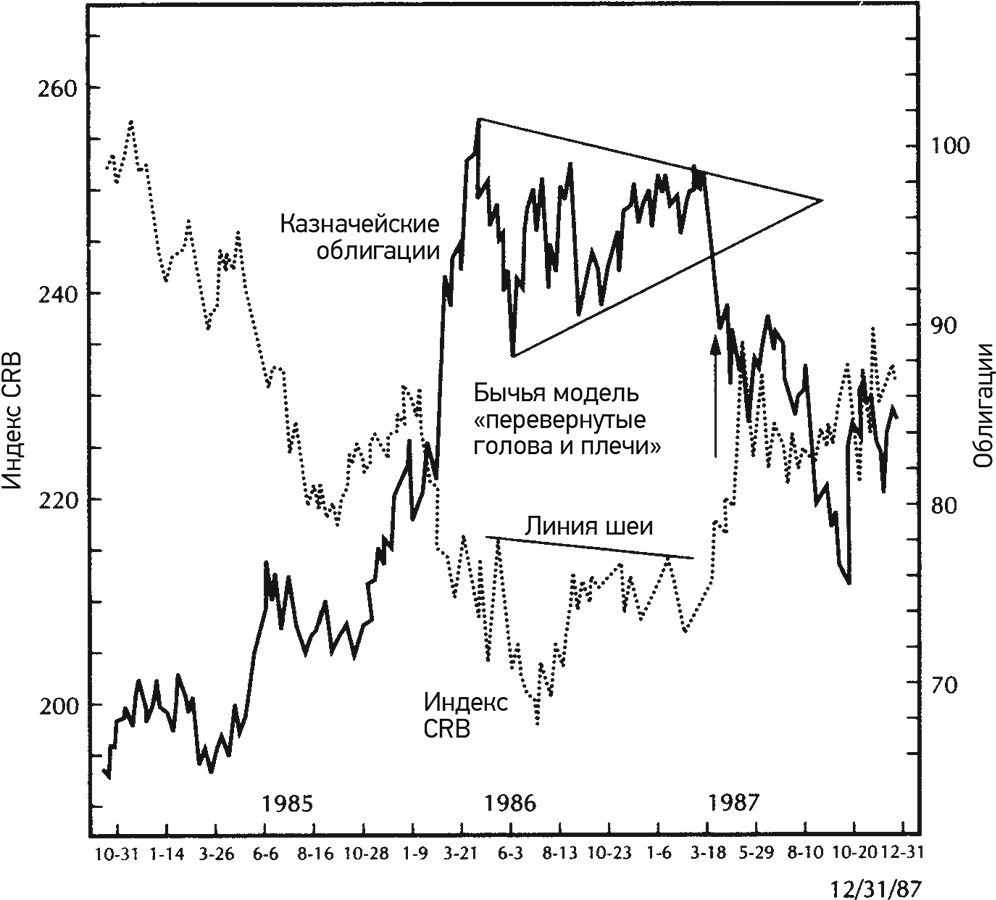

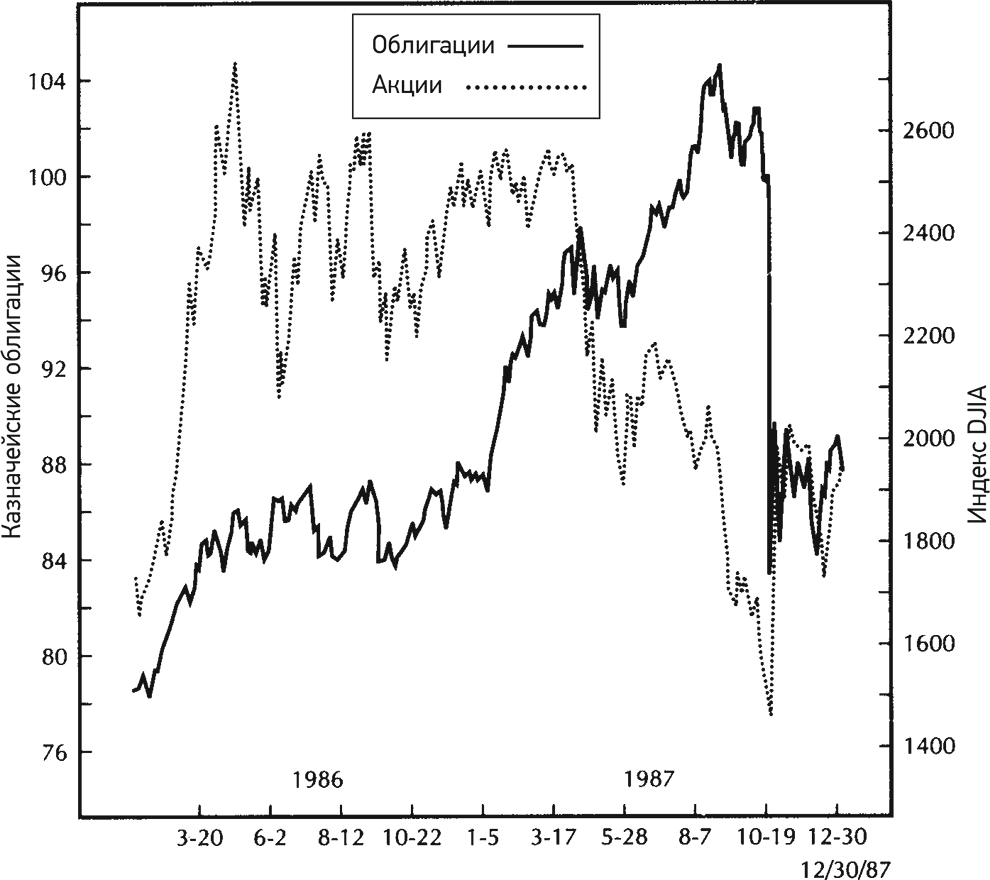

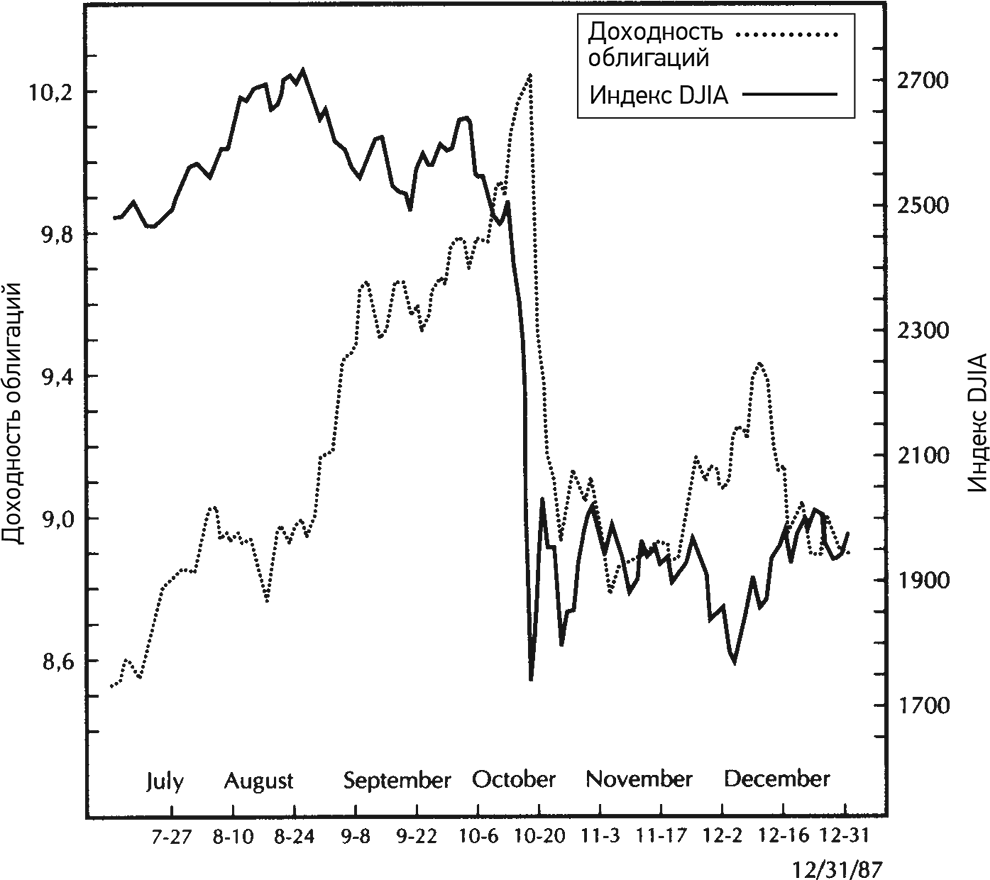

Подъем фондового рынка продолжался еще четыре месяца до августа 1987 г., пока он наконец не достиг максимума. Тот факт, что цены облигаций достигли максимума за четыре месяца до акций, указывает на тенденцию облигаций разворачиваться раньше акций. Еще раз подчеркну, что облигации считаются опережающим индикатором движения акций. На рис. 1.5 показано расхождение между ценами облигаций и акций с весны 1987 г. (когда облигации достигли максимума) до августа (когда акции достигли максимума). Облигации выполнили свою роль опережающего индикатора для акций. К октябрю доходность облигаций перевалила за 10 %. Скорее всего, именно этот скачок процентных ставок до двузначного уровня стал основной причиной октябрьского обвала рынка акций. На рис. 1.6 видно, что резкое падение акций в октябре 1987 г. произошло сразу после того, как доходность облигаций превысила 10 %. Определенный вклад, конечно, внес и американский доллар.

Облигации и акции в 1986 и 1987 г.

Рис. 1.5. Облигации и акции в 1986–1987 гг. Облигации обрушились в апреле 1987 г. и опередили августовский пик акций на четыре месяца

Рис. 1.5. Облигации и акции в 1986–1987 гг. Облигации обрушились в апреле 1987 г. и опередили августовский пик акций на четыре месяца

Процентные ставки и акции

Рис. 1.6. Резкий рост доходности облигаций летом и осенью 1987 г. оказал медвежье влияние на акции. С июля по октябрь этого года доходность казначейских облигаций выросла с 8,5 более чем до 10,0 %. Скачок доходности облигаций сопровождался обвалом фондового рынка и ростом товарных рынков

Рис. 1.6. Резкий рост доходности облигаций летом и осенью 1987 г. оказал медвежье влияние на акции. С июля по октябрь этого года доходность казначейских облигаций выросла с 8,5 более чем до 10,0 %. Скачок доходности облигаций сопровождался обвалом фондового рынка и ростом товарных рынков

Облигации и акции в 1986 и 1987 г.

Процентные ставки и акции

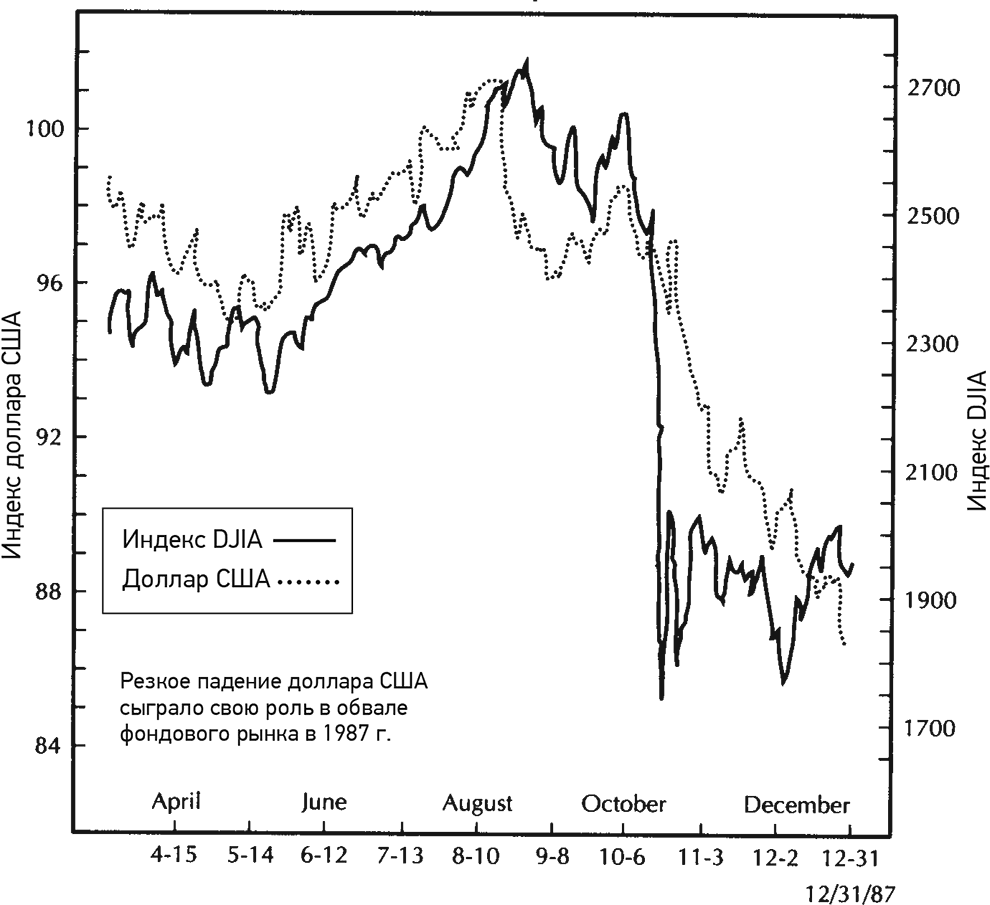

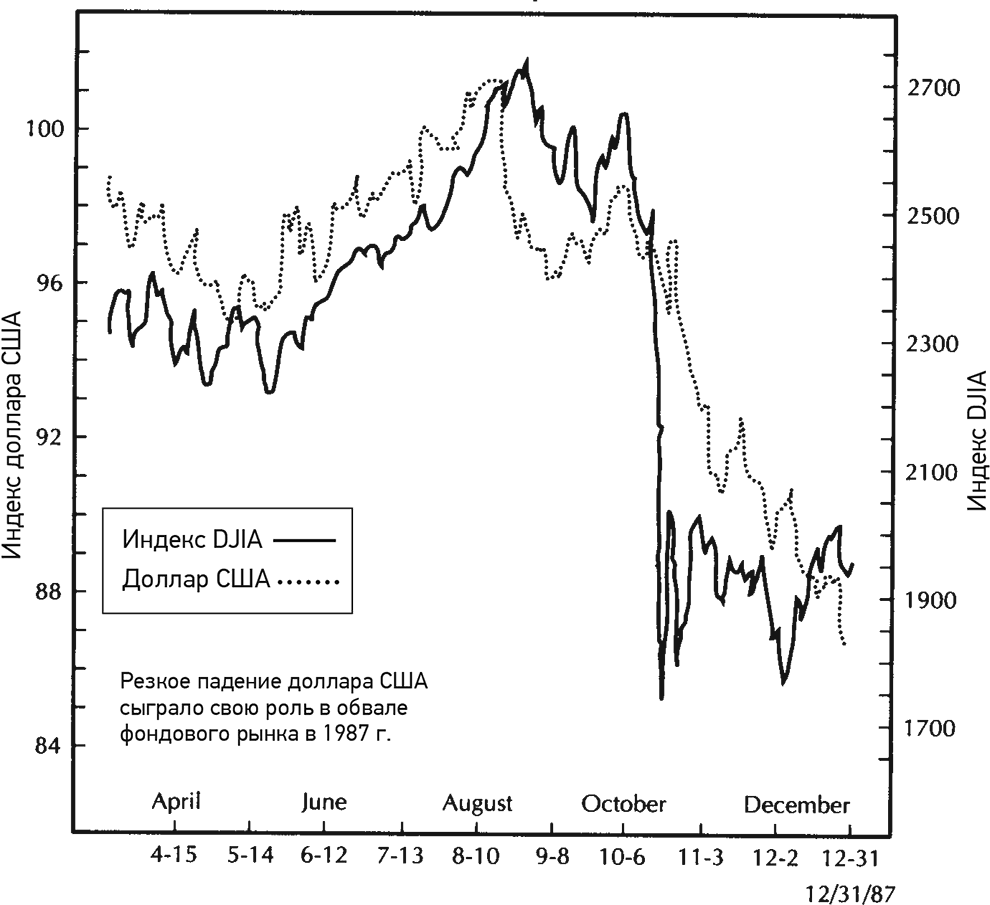

Доллар падает вместе с акциями

Доллар, который падал в начале года, в мае начал восстанавливаться, и ралли продолжалось на протяжении лета. Отскок закончился в августе, когда фондовый рынок достиг максимума. Затем оба рынка падали вместе. Вторая попытка роста доллара в октябре также не удалась, и его последующее падение практически совпало с крахом фондового рынка. Рисунок 1.7 демонстрирует тесную корреляцию между пиками доллара и акций в августе и октябре 1987 г. Рассмотрим последовательность событий, происходивших осенью 1987 г. Резкий рост товарных цен подогрел страхи относительно возврата инфляции. Одновременно процентные ставки взлетели до двузначных значений. Американский доллар внезапно начал свободное падение (усилив тем самым боязнь инфляции). Стоит ли удивляться тому, что на фондовом рынке в конце концов возникли проблемы? Учитывая медвежьи настроения на связанных рынках, странно, что фондовый рынок продержался так долго. Причин, которые делали сброс акций в конце 1987 г. неизбежным, было множество. Большинство из них явно просматривались в поведении связанных финансовых рынков, в частности рынков сырьевых товаров и облигаций, чего нельзя сказать о самом фондовом рынке. События 1987 г. являются хрестоматийным примером того, как работают межрыночные взаимосвязи. Этот болезненный для рынка год также наглядно показывает, почему участники фондового рынка должны следить за тремя другими финансовыми рынками.

Акции и доллар США

Рис. 1.7. Падение доллара во второй половине 1987 г. также повлияло на цены акций. Два пика на графике доллара в августе и в октябре совпали с пиками на фондовом рынке. Обвал американского доллара в октябре произошел параллельно с падением акций

Рис. 1.7. Падение доллара во второй половине 1987 г. также повлияло на цены акций. Два пика на графике доллара в августе и в октябре совпали с пиками на фондовом рынке. Обвал американского доллара в октябре произошел параллельно с падением акций

Акции и доллар США

Крах рынка в 1987 г. был глобальным

Одна из особенностей краха 1987 г. заключается в том, что он был глобальным – падение затронуло все мировые рынки. Это важно по двум причинам. Во-первых, это яркая демонстрация взаимосвязи глобальных рынков. Во-вторых, это показывает, что зависимость фондовых рынков мира друг от друга усиливается во время серьезных спадов. В такие времена глобальная диверсификация становится мифом. (То же самое со всей очевидностью проявилось, когда глобальные медвежьи настроения охватили фондовые рынки в 2000 г.) Глобальные взаимосвязи не ограничены одними фондовыми рынками. Иностранные валюты связаны с долларом США. Инфляционные и дефляционные тренды (которые отражаются на ценах сырьевых товаров) также являются глобальными.

Есть и еще один аспект, связанный с глобальным характером краха фондового рынка в 1987 г. Многие рыночные аналитики в то время полагали, что в действительности причиной панических продаж стали стратегии с использованием фьючерсов, такие как программная торговля и страхование портфелей. Они аргументировали это тем, что экономического или технического обоснования для обвала фондового рынка не было. Тот факт, что крах имел глобальный характер и охватил не только рынок США, опровергает этот узкий взгляд, тем более что программная торговля и страхование портфелей не затрагивали в то время большинство иностранных рынков.

Есть и еще один аспект, связанный с глобальным характером краха фондового рынка в 1987 г. Многие рыночные аналитики в то время полагали, что в действительности причиной панических продаж стали стратегии с использованием фьючерсов, такие как программная торговля и страхование портфелей. Они аргументировали это тем, что экономического или технического обоснования для обвала фондового рынка не было. Тот факт, что крах имел глобальный характер и охватил не только рынок США, опровергает этот узкий взгляд, тем более что программная торговля и страхование портфелей не затрагивали в то время большинство иностранных рынков.

Более поздние примеры глобальных взаимосвязей

Во время иракских кризисов 1990 и 2003 гг. рост цен на энергоносители замедлил развитие мировой экономики и способствовал ослаблению всех крупных мировых фондовых рынков. Рост цен на нефть на протяжении 1990 г. привел также к повышению процентных ставок по всему миру и в очередной раз показал, что они растут и падают вместе. После 1998 г. проявилась тесная корреляция между глобальным падением процентных ставок, включая ставки в США, и падением японского фондового рынка, который попал в тиски дефляции. На рис. 1.8 видно, что процентные ставки во всем мире росли на протяжении инфляционных 1970-х гг., а затем падали в 1980-е гг., характеризовавшиеся замедлением инфляции, и в дефляционные 1990-е гг.

Рис. 1.8. Доходность облигаций по всему миру росла на протяжении инфляционных 1970-х гг. и падала в 1980-х и 1990-х гг., характеризовавшихся замедлением инфляции. Глобальные ставки всегда растут и падают вместе

Рис. 1.8. Доходность облигаций по всему миру росла на протяжении инфляционных 1970-х гг. и падала в 1980-х и 1990-х гг., характеризовавшихся замедлением инфляции. Глобальные ставки всегда растут и падают вместе

Влияние доллара может запаздывать

Из четырех взаимодействующих финансовых рынков рынок доллара, пожалуй, сложнее всего вписать в единую межрыночную модель. Одной из причин этого является большой временной разрыв между изменениями тренда доллара и других рынков. События, предшествовавшие 1987 г., наглядно показывают, почему так происходит. После пятилетнего роста доллар начал падать в 1985 г., во многом в результате соглашения «Плаза» – соглашения между пятью государствами, направленного на снижение курса доллара. Как правило, падение доллара стимулирует рост цен сырьевых товаров. Однако их повышения не произошло, по крайней мере сразу. Эффект не проявлялся на протяжении целого года, до 1986 г., когда замедлялось падение цен сырьевых товаров, начавшееся в 1980 г., и прекратили рост цены облигаций. Реальные проблемы появились, когда цены на сырьевые товары резко пошли вверх весной 1987 г. Падающему доллару потребовалось почти два года на то, чтобы вызвать серьезный рост цен сырьевых товаров и создать проблемы на рынках акций и облигаций. Рисунок 1.9 показывает временной разрыв между двумя событиями (пик доллара в 1985 г. и достижение дна ценами сырьевых товаров в 1986 г.) и рост весной 1987 г. Падение доллара в конечном счете оказывает влияние, но для этого требуется год или два.

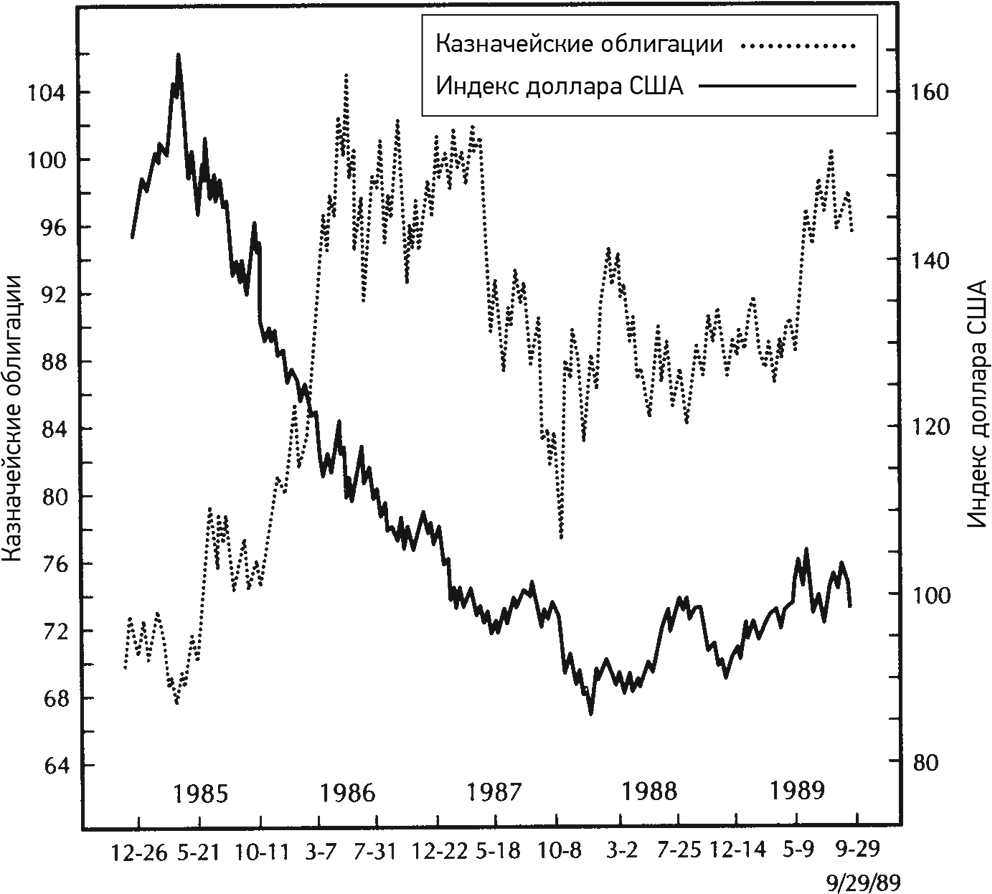

Индекс доллара США и индекс CRB, 1985–1989 гг.

Рис. 1.9. Движение доллара США относительно индекса CRB с1985 г. по четвертый квартал 1989 г. Падение доллара, в конечном счете, подтолкнуло вверх индекс CRB. Индекс CRB достиг дна в 1986 г. спустя год после пика доллара в 1985 г.

Рис. 1.9. Движение доллара США относительно индекса CRB с1985 г. по четвертый квартал 1989 г. Падение доллара, в конечном счете, подтолкнуло вверх индекс CRB. Индекс CRB достиг дна в 1986 г. спустя год после пика доллара в 1985 г.

Межрыночные тренды в 1980-е гг. также показывают, почему влияние направления движения доллара на облигации и акции нужно оценивать с оглядкой на товарные рынки. Падение доллара может приводить к снижению облигаций и акций, но только если оно совпадает с ростом цен сырьевых товаров. (Также можно сказать, что падение доллара не является серьезной проблемой до тех пор, пока оно не начнет толкать вверх процентные ставки, что, как правило, является результатом роста цен сырьевых товаров.) Падение доллара может происходить одновременно с ростом цен облигаций и акций, пока не растут цены сырьевых товаров. Снижение доллара, которое началось в 1985 г., не оказывало большого влияния ни на облигации, ни на акции до тех пор, пока в апреле 1987 г. не пошли вверх цены на сырьевые товары (и процентные ставки). На рис. 1.10 показана задержка воздействия падения доллара на процентные ставки. Доллар достиг пика в 1985 г. Облигации достигли пика годом позже, но фактически не падали до весны 1987 г. Падение доллара стало проблемой для акций в тот момент, когда его инфляционное давление подтолкнуло цены облигаций вниз, а процентные ставки вверх.

Индекс доллара США и облигации, 1985–1989 гг.

Рис. 1.10. Доллар США и цены казначейских облигаций в период с 1985 по 1989 г. Падение доллара раньше или позже приводит к снижению облигаций. На протяжении всего 1985-го и большей части 1986 г. облигации были сильными, а доллар слабым

Рис. 1.10. Доллар США и цены казначейских облигаций в период с 1985 по 1989 г. Падение доллара раньше или позже приводит к снижению облигаций. На протяжении всего 1985-го и большей части 1986 г. облигации были сильными, а доллар слабым

Некоторые утверждают, что слабый доллар в период с 1985 по 1995 г. не оказывал сильного негативного влияния на облигации и акции. В определенной мере это так, поскольку облигации и акции оставались растущими на протяжении этих 10 лет. Тем не менее пики доллара в 1985 и 1989 гг. опережали на два года и на один соответственно медвежьи рынки (акций и облигаций) 1987 и 1990 гг. Кроме того, во время падения обоих рынков росли цены сырьевых товаров на фоне слабого доллара. Следует отметить, что нисходящий тренд 1994 г. на рынке акций и облигаций также последовал за очередным пиком доллара и ростом товарных цен.

Индекс доллара США и индекс CRB, 1985–1989 гг.

Межрыночные тренды в 1980-е гг. также показывают, почему влияние направления движения доллара на облигации и акции нужно оценивать с оглядкой на товарные рынки. Падение доллара может приводить к снижению облигаций и акций, но только если оно совпадает с ростом цен сырьевых товаров. (Также можно сказать, что падение доллара не является серьезной проблемой до тех пор, пока оно не начнет толкать вверх процентные ставки, что, как правило, является результатом роста цен сырьевых товаров.) Падение доллара может происходить одновременно с ростом цен облигаций и акций, пока не растут цены сырьевых товаров. Снижение доллара, которое началось в 1985 г., не оказывало большого влияния ни на облигации, ни на акции до тех пор, пока в апреле 1987 г. не пошли вверх цены на сырьевые товары (и процентные ставки). На рис. 1.10 показана задержка воздействия падения доллара на процентные ставки. Доллар достиг пика в 1985 г. Облигации достигли пика годом позже, но фактически не падали до весны 1987 г. Падение доллара стало проблемой для акций в тот момент, когда его инфляционное давление подтолкнуло цены облигаций вниз, а процентные ставки вверх.

Индекс доллара США и облигации, 1985–1989 гг.

Некоторые утверждают, что слабый доллар в период с 1985 по 1995 г. не оказывал сильного негативного влияния на облигации и акции. В определенной мере это так, поскольку облигации и акции оставались растущими на протяжении этих 10 лет. Тем не менее пики доллара в 1985 и 1989 гг. опережали на два года и на один соответственно медвежьи рынки (акций и облигаций) 1987 и 1990 гг. Кроме того, во время падения обоих рынков росли цены сырьевых товаров на фоне слабого доллара. Следует отметить, что нисходящий тренд 1994 г. на рынке акций и облигаций также последовал за очередным пиком доллара и ростом товарных цен.

Вперед и вверх в 1990 г.

Цены акций и облигаций стабилизировались в четвертом квартале 1987 г., после чего начался двухлетний рост, продолжавшийся с 1988 г. до конца 1989 г. Межрыночная картина стала более благоприятной: сильный доллар, слабые сырьевые товары и растущие акции и облигации. Но в начале 1990 г. ситуация ухудшилась. Все началось с падения цен облигаций, резкого ослабления доллара и подъема цен сырьевых товаров. Это негативные признаки для фондового рынка. Затем, в начале августа того же года, Ирак вторгся в Кувейт. Нефть подскочила до $40 за баррель. Результатами стали медвежий рынок акций и рецессия. Поскольку уроки межрыночных взаимосвязей в 1990 г. имеют прямое отношение к геополитическим событиям, произошедшим 13 лет спустя, мы более подробно рассмотрим этот важный год в следующей главе.

Глава 2. 1990 г. и первая война в Персидском заливе

Моя первая книга по межрыночному анализу («Межрыночный технический анализ: Торговые стратегии для мировых рынков акций, облигаций, товаров и валют») ушла в печать осенью 1990 г. В приложение к ней я включил графики наиболее значимых межрыночных взаимодействий, наблюдавшихся в третьем квартале того года. Было приятно видеть, насколько хорошо рынки следуют межрыночному сценарию, несмотря на ближневосточный кризис, который сказывался на всех глобальных финансовых рынках летом 1990 г. Но на этом история не закончилась. В августе Ирак вторгся в Кувейт, что ухудшило и без того сложную ситуацию. Однако межрыночная картина начала портиться как минимум на шесть месяцев раньше. Как и в 1987 г., ухудшение началось на рынках облигаций и сырьевых товаров в первой половине года. Облигации падали с начала года, а товарные цены росли. Доллар был слабым. Ну а потом стало совсем плохо.

После вторжения в Кувейт цены на сырую нефть взлетели до $40 за баррель, что подтолкнуло вниз фондовые рынки во всем мире. Золото также подскочило на фоне слабеющего доллара и акций. Это две классические межрыночные взаимозависимости. В ответ на повышение цен на энергоносители по всему миру взлетели процентные ставки. В результате через месяц после вторжения США вступили в рецессию. (Это не единственный случай, когда рост цен на нефть способствовал спаду в США. С 1970 г. экономика США пережила четыре спада. Три из них – в 1974, 1980 и 1990 гг. – сопровождались повышением цен на нефть. Девять лет спустя, в 1999 г., рост цен на нефть не только был одной из причин очередного спада, но и сыграл роль катализатора схлопывания пузыря на рынке Nasdaq.) Интересно отметить, что больше всего фондовый рынок потерял в течение пяти месяцев после иракского вторжения в 1990 г. После фактического начала войны (16 января 1991 г.) все существовавшие до этого межрыночные тренды развернулись. Золото и нефть упали, а акции взлетели. И в начале, и в конце этого первого ближневосточного кризиса межрыночная ситуация была традиционной. Однако некоторые межрыночные тренды на фьючерсном рынке начали меняться уже в начале 1990 г. Давайте начнем с них.

После вторжения в Кувейт цены на сырую нефть взлетели до $40 за баррель, что подтолкнуло вниз фондовые рынки во всем мире. Золото также подскочило на фоне слабеющего доллара и акций. Это две классические межрыночные взаимозависимости. В ответ на повышение цен на энергоносители по всему миру взлетели процентные ставки. В результате через месяц после вторжения США вступили в рецессию. (Это не единственный случай, когда рост цен на нефть способствовал спаду в США. С 1970 г. экономика США пережила четыре спада. Три из них – в 1974, 1980 и 1990 гг. – сопровождались повышением цен на нефть. Девять лет спустя, в 1999 г., рост цен на нефть не только был одной из причин очередного спада, но и сыграл роль катализатора схлопывания пузыря на рынке Nasdaq.) Интересно отметить, что больше всего фондовый рынок потерял в течение пяти месяцев после иракского вторжения в 1990 г. После фактического начала войны (16 января 1991 г.) все существовавшие до этого межрыночные тренды развернулись. Золото и нефть упали, а акции взлетели. И в начале, и в конце этого первого ближневосточного кризиса межрыночная ситуация была традиционной. Однако некоторые межрыночные тренды на фьючерсном рынке начали меняться уже в начале 1990 г. Давайте начнем с них.

Падение облигаций в начале 1990 г.

До начала 1990 г. казначейские облигации росли уже почти два года. Однако в январе они начали резкое падение, которое продолжалось до октября (подробнее об этом далее). Говоря межрыночным языком, возникло отрицательное расхождение между акциями и облигациями. Как и в 1987 г., это было сигналом приближения проблем на фондовом рынке. Одной из причин падения цен облигаций был рост сырьевых товаров, как и в 1987 г. На рис. 2.1 представлена ситуация на четырех рынках – доллара, индекса CRB, акций и облигаций – на протяжении трех первых кварталов 1990 г. Падение доллара способствовало росту сырьевых товаров и негативно сказывалось на облигациях в первой половине года, что плохо повлияло на акции во второй половине года.

Рис. 2.1. Графики четырех секторов – доллара, индекса CRB, акций и облигаций – до третьего квартала 1990 г. Слабый доллар в течение большей части 1990 г. поддерживал товарные цены и оказывал понижательное давление на акции и облигации

Рис. 2.1. Графики четырех секторов – доллара, индекса CRB, акций и облигаций – до третьего квартала 1990 г. Слабый доллар в течение большей части 1990 г. поддерживал товарные цены и оказывал понижательное давление на акции и облигации

Рост индекса CRB в начале 1990 г.

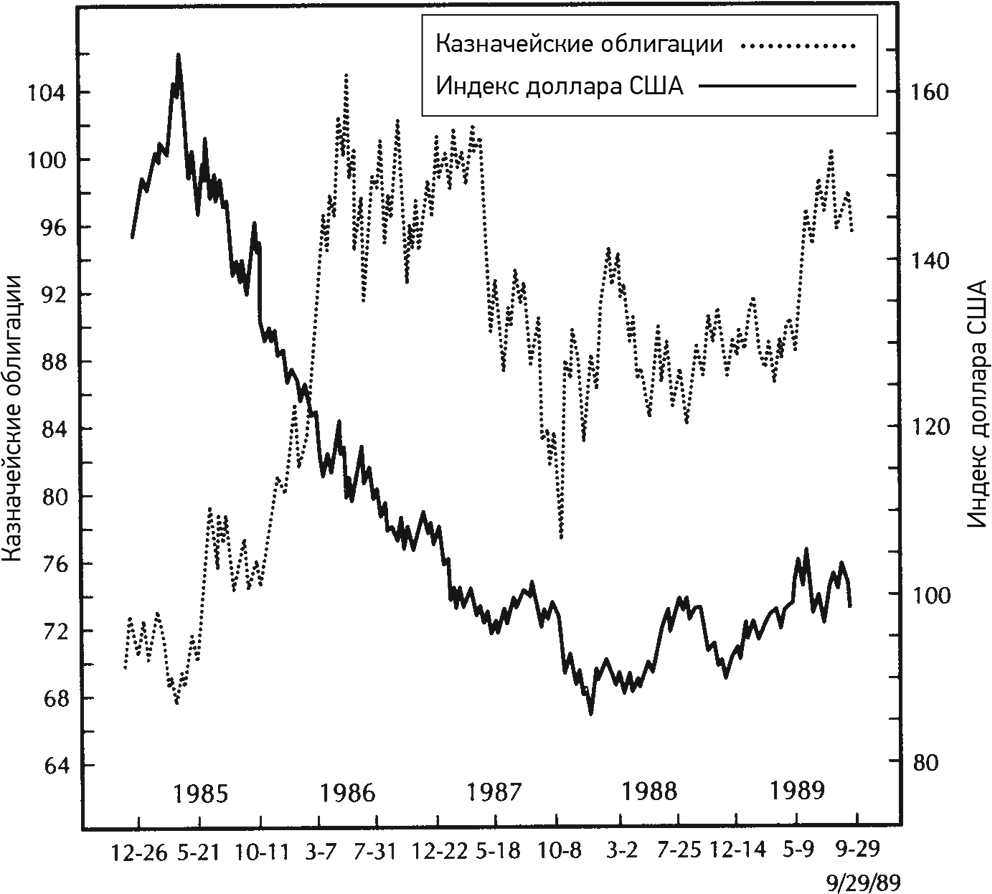

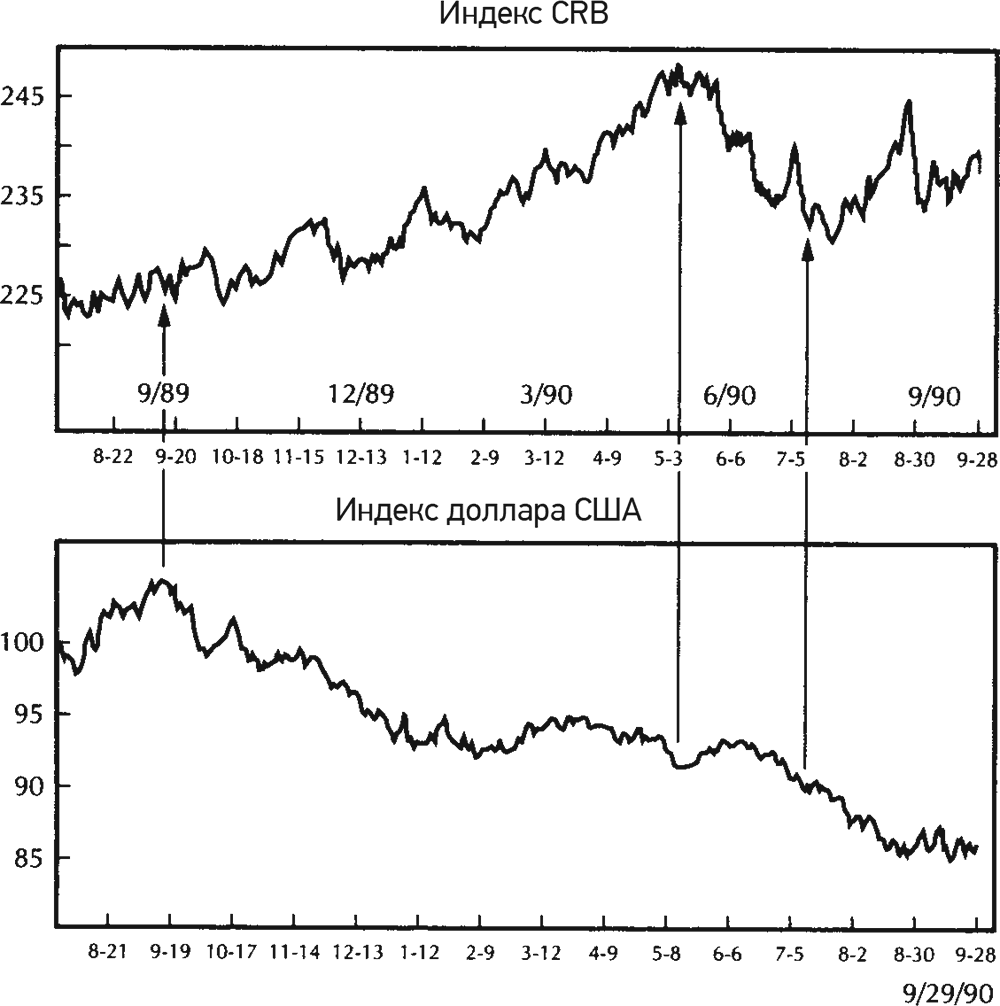

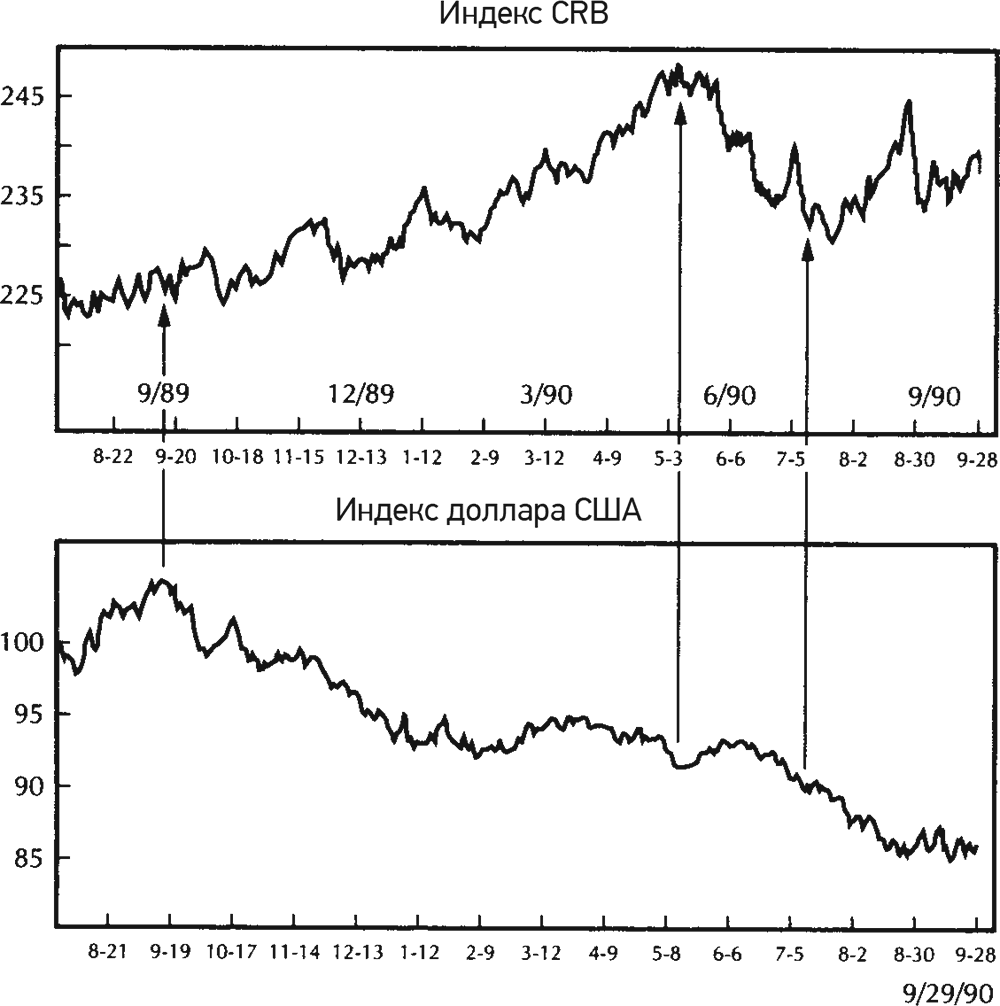

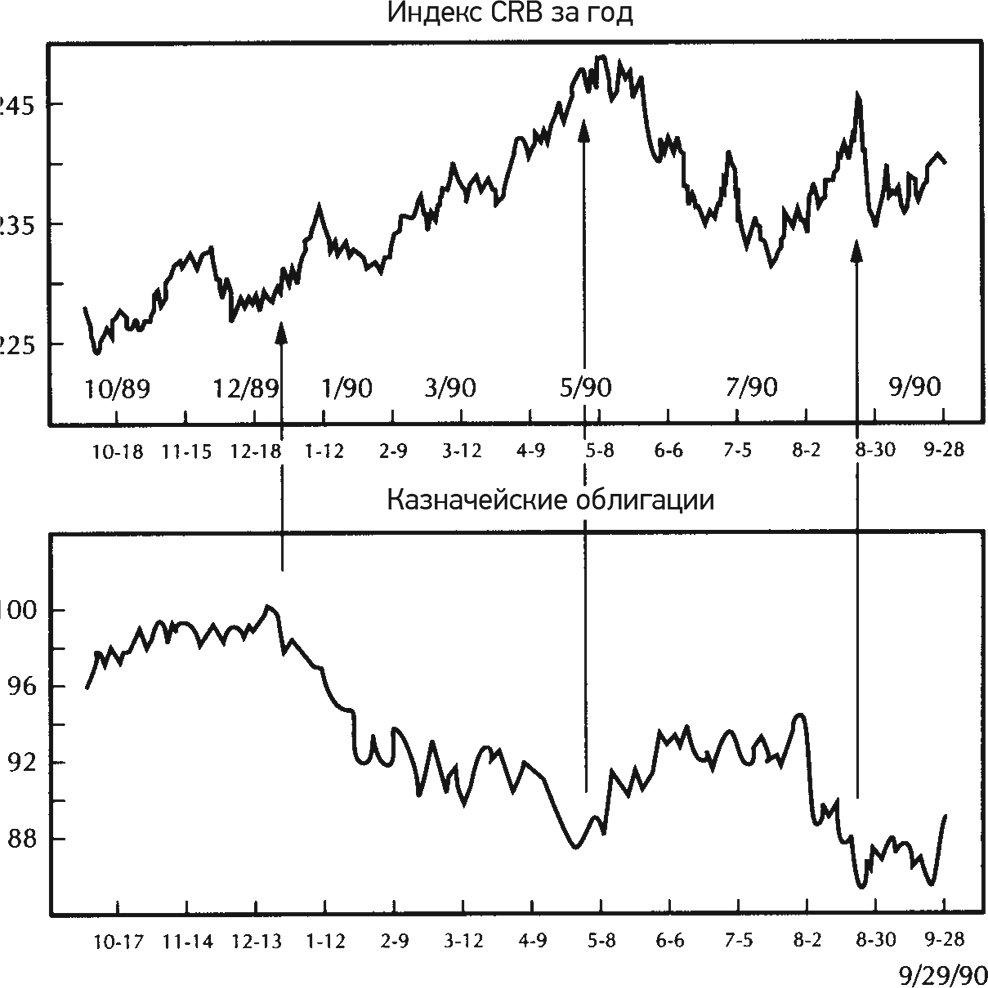

Индекс CRB демонстрировал рост в начале 1990 г. В определенной мере он был связан с падением доллара во второй половине 1989 г., которое совпало с отскоком товарных рынков. В 1990 г. доллар падал еще более резко. На протяжении большей части этого года слабый доллар поддерживал товарные цены и оказывал понижательное давление на облигации и акции. На рис. 2.2 видно, что падение доллара в период с четвертого квартала 1989 г. по четвертый квартал 1990 г. дает сильный толчок товарным ценам. Резкий рост индекса CRB в конце 1989 г. и на протяжении первой половины 1990 г. был связан с сельскохозяйственными рынками, многие из которых достигли пика тем летом. Это объясняет максимум индекса CRB, достигнутый в мае того года. Летом золото и нефть одновременно повернули вверх и тянули за собой индекс CRB до октября, когда он поднялся до последнего пика. Пики индекса CRB в мае и октябре совпали с достижением дна облигациями. На рис. 2.3 видно, что цены сырьевых товаров росли на протяжении первой половины 1990 г. одновременно с падением рынка облигаций. Он также отображает два пика индекса CRB, вслед за которыми начинается резкий рост облигаций.

Рис. 2.2. Сравнение индекса CRB с долларом США в период с конца 1989 г. по сентябрь 1990 г. Падение доллара, которое являлось инфляционным, способствовало росту товарных цен в 1990 г. Отскок доллара в мае способствовал тому, что индекс CRB достиг пика в том же месяце. Сырьевые товары вновь укрепились летом, а доллар скатился к новым минимумам

Рис. 2.2. Сравнение индекса CRB с долларом США в период с конца 1989 г. по сентябрь 1990 г. Падение доллара, которое являлось инфляционным, способствовало росту товарных цен в 1990 г. Отскок доллара в мае способствовал тому, что индекс CRB достиг пика в том же месяце. Сырьевые товары вновь укрепились летом, а доллар скатился к новым минимумам

Рис. 2.3. Сравнение индекса CRB и казначейских облигаций в период с конца 1989 г. до третьего квартала 1990 г. В первой половине 1990 г. товарные цены росли, а цены облигаций падали. Достижение дна облигациями в начале мая и в конце августа (см. стрелки) сопровождалось пиками товарных цен

Рис. 2.3. Сравнение индекса CRB и казначейских облигаций в период с конца 1989 г. до третьего квартала 1990 г. В первой половине 1990 г. товарные цены росли, а цены облигаций падали. Достижение дна облигациями в начале мая и в конце августа (см. стрелки) сопровождалось пиками товарных цен

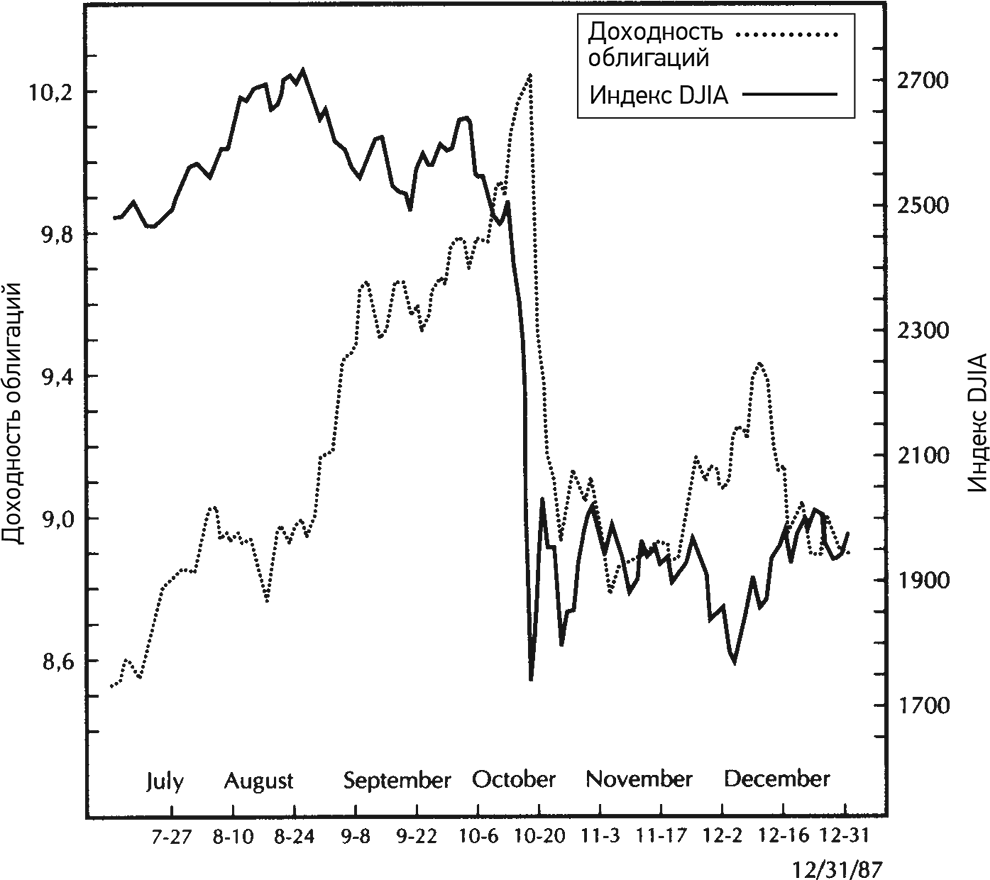

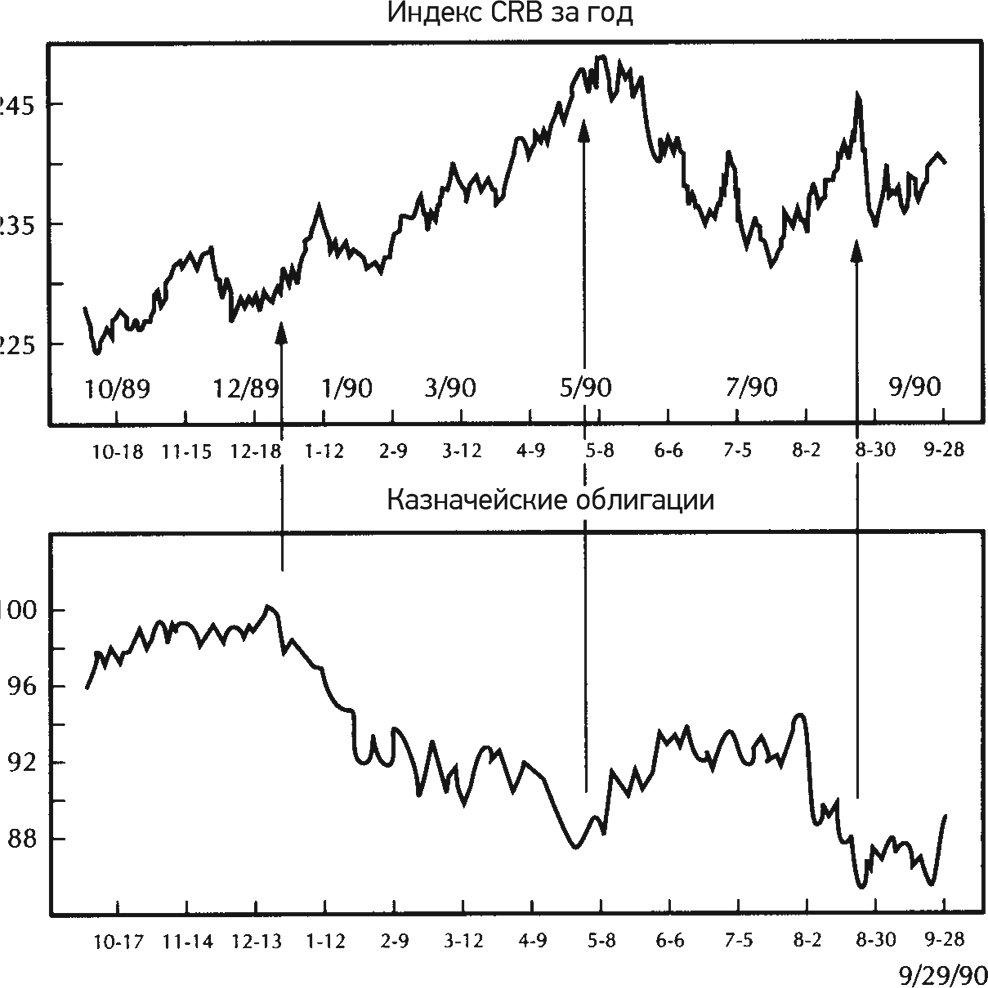

Расхождение акций и облигаций

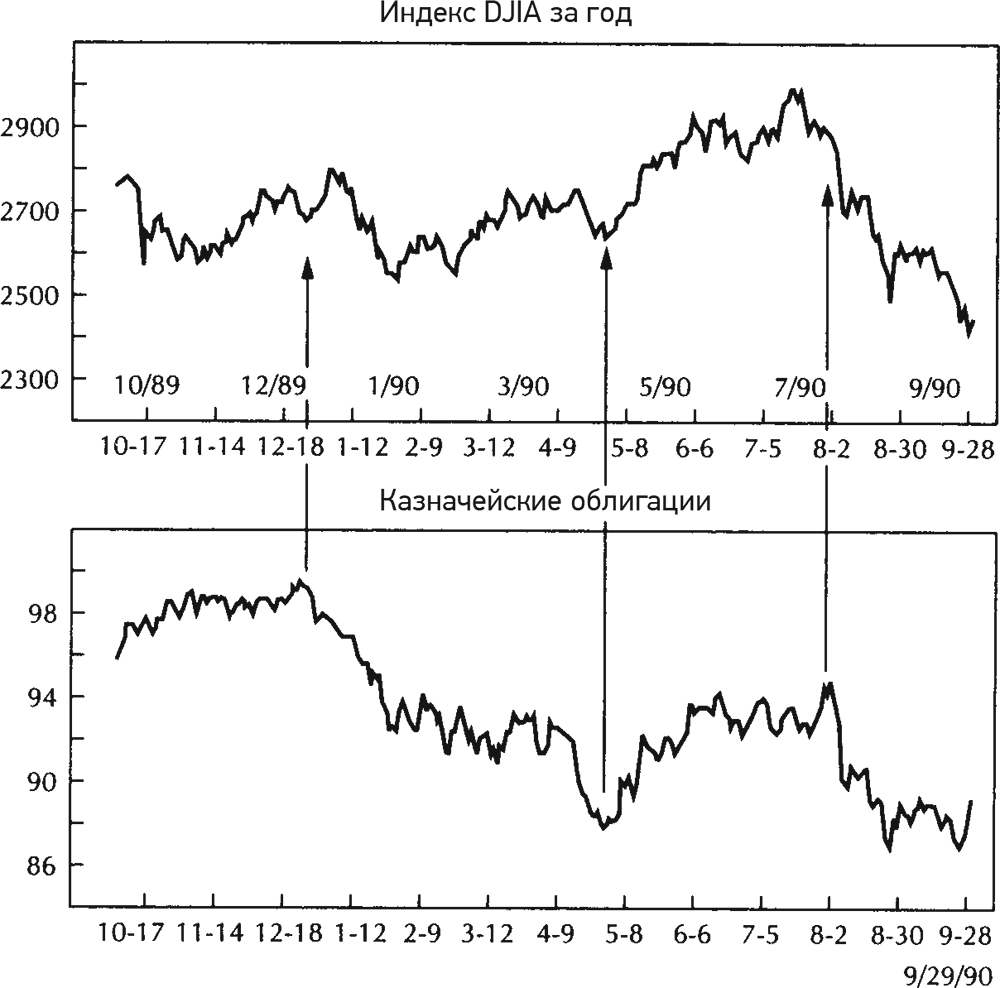

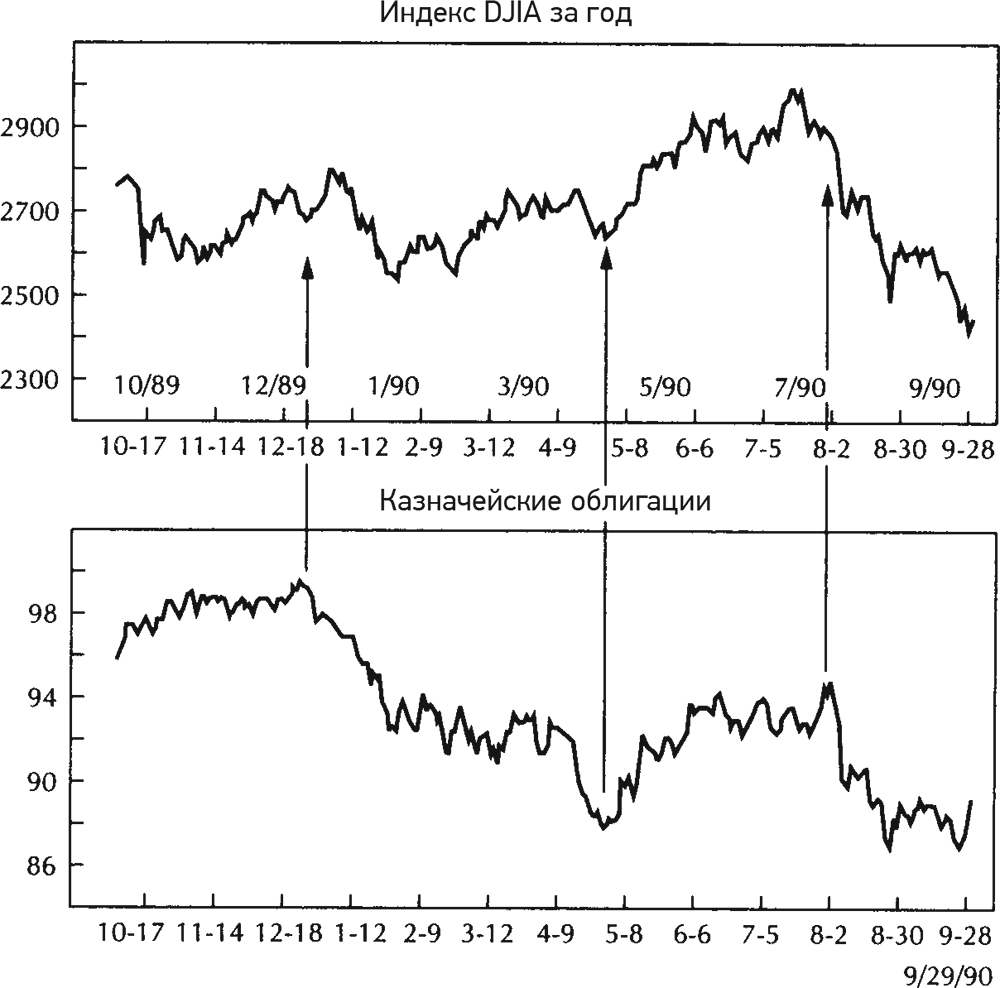

К маю 1990 г. цены облигаций упали более чем на 10 %, в то время как цены на акции оставались относительно стабильными. С мая по август облигации и акции одновременно восстанавливались. На протяжении этих трех месяцев индекс DJIA прибавил 300 пунктов (10 %) и достиг рекордного максимума. Облигации отыграли только 50 % своих потерь в первой половине года и так и не приблизились к прежним максимумам. Это создало медвежье расхождение между облигациями и акциями. К августу оба рынка упали. На рис. 2.4 показано отрицательное расхождение между облигациями и акциями, которое существовало летом 1990 г. за несколько месяцев до августовских геополитических событий.

Рис. 2.4. Акции и облигации с конца 1989 г. по сентябрь 1990 г. После падения в начале 1990 г. облигации в мае поддержали ралли акций. Однако они не подтвердили летнее движение индекса DJIA к новым вершинам. Затем оба рынка упали

Рис. 2.4. Акции и облигации с конца 1989 г. по сентябрь 1990 г. После падения в начале 1990 г. облигации в мае поддержали ралли акций. Однако они не подтвердили летнее движение индекса DJIA к новым вершинам. Затем оба рынка упали

Глобальные рынки не подтвердили рост США

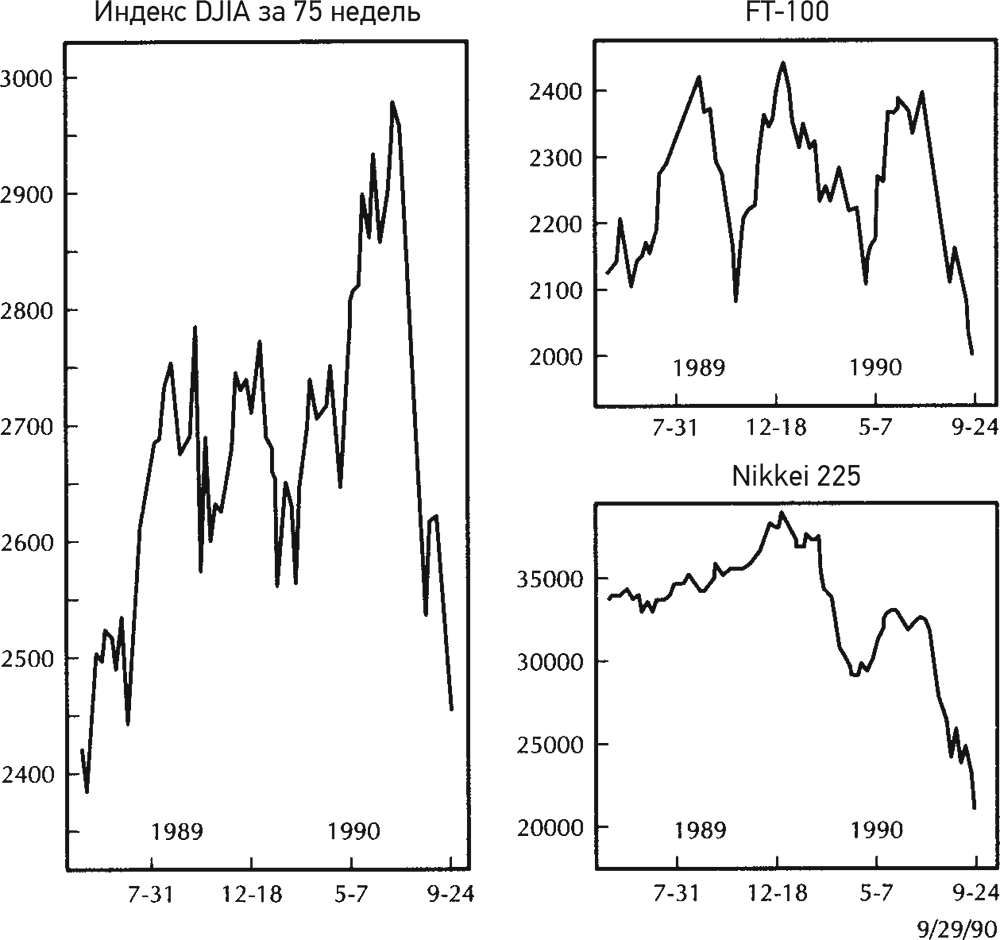

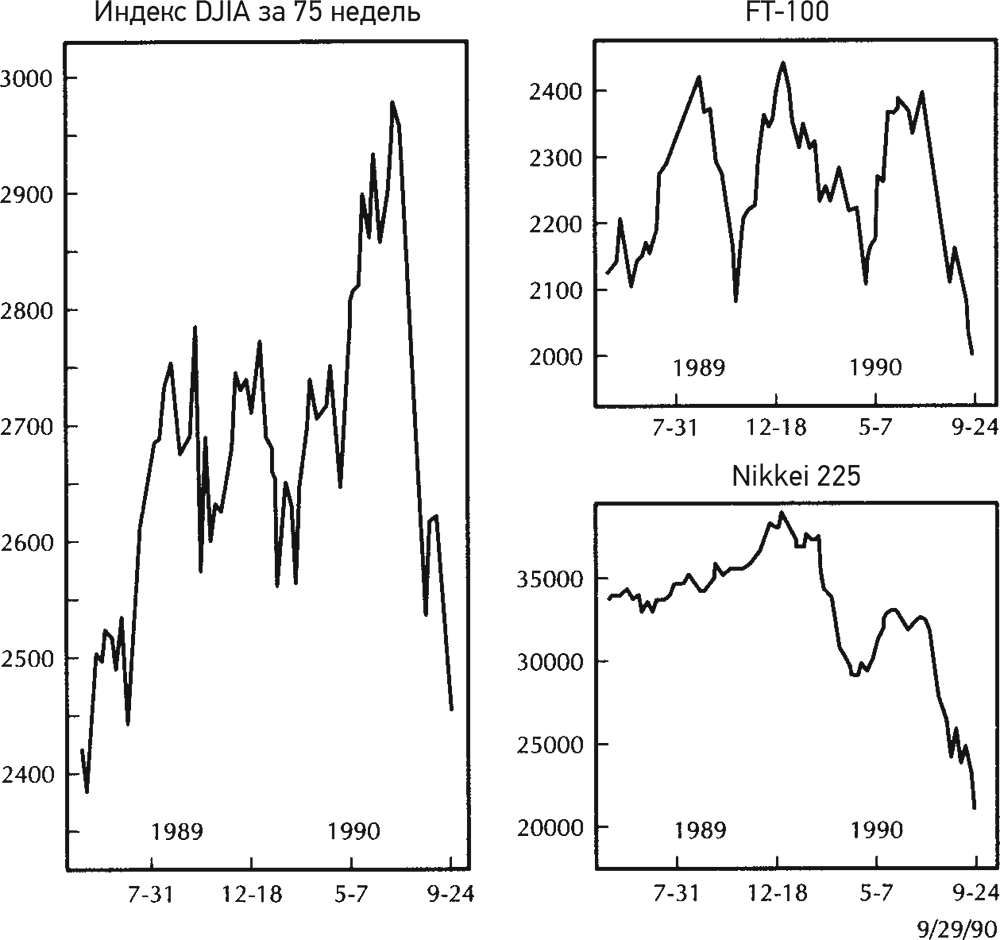

Крупнейшие мировые рынки, такие как британский, японский и американский, ослабли в начале 1990 г., а затем резко выросли весной. Однако только американский рынок достиг нового максимума. Ни один из иностранных рынков не подтвердил летний рекорд рынка США. Когда какой-либо глобальный рынок (даже такой большой, как рынок США) достигает нового максимума в одиночестве, это рассматривается как глобальное расхождение. Рисунок 2.5 показывает, что американский фондовый рынок был единственным, который достиг нового максимума летом 1990 г. В Великобритании сформировалась медвежья фигура с тройной вершиной. Японский рынок, который достиг максимума в конце 1989 г., так и не оправился. Он падал еще на протяжении 13 лет. Тройная вершина в Великобритании и крах в Японии оказали медвежье влияние на американские акции.

Рис. 2.5. Сравнение американского, британского и японского фондовых рынков на протяжении 18-месячного периода, закончившегося в третьем квартале 1990 г. Все три рынка резко упали в начале 1990 г., а затем выросли весной. Ни один из иностранных рынков не подтвердил нового максимума американского рынка летом 1990 г. Тройная вершина в Великобритании и обвал в Японии оказали медвежье влияние на американские акции. Затем все глобальные рынки рухнули

Рис. 2.5. Сравнение американского, британского и японского фондовых рынков на протяжении 18-месячного периода, закончившегося в третьем квартале 1990 г. Все три рынка резко упали в начале 1990 г., а затем выросли весной. Ни один из иностранных рынков не подтвердил нового максимума американского рынка летом 1990 г. Тройная вершина в Великобритании и обвал в Японии оказали медвежье влияние на американские акции. Затем все глобальные рынки рухнули

Иракское вторжение в Кувейт в августе

2 августа 1990 г. Ирак вторгся в Кувейт, что в конечном итоге привело к войне в Персидском заливе в 1991 г. и, как оказалось, не только к войне. Эти события посеяли страх на финансовых рынках за шесть месяцев до начала фактических военных действий. Реакция рынков на геополитическую ситуацию сама по себе является еще одним примером межрыночного взаимодействия. Довольно многое на каждом рынке в период, предшествовавший войне, было ожидаемым. Облигации и акции упали, так же как и доллар. Цены на золото и нефть резко выросли. Тенденция была глобальной и затронула цены облигаций и акций во всем мире. С августа по октябрь значительное падение испытали рынки облигаций в Великобритании, Германии, Японии и США, в то время как цены на нефть взлетели. В условиях роста нефтяных цен в мире и падения глобальных облигаций упали все крупнейшие фондовые рынки. На рис. 2.6 видно, как рост цен на сырую нефть в 1990 г. толкает вниз цены облигаций в США, Великобритании, Германии и Японии. Это стало действительно глобальным событием.