Страница:

Если вы теряете работу, то одновременно с этим изменяется привычный образ жизни и социальный статус. Однако гораздо хуже то, что, лишившись работы, человек теряет многое из того, что уже вроде бы оплатил.

Построенная в США кредитная экономика основана на желании человека жить прямо сейчас, не откладывая и не дожидаясь наступления «светлого будущего». Расплатой за реализацию такого желания является жесткая привязка к банку-кредитору и к обязательству платить проценты и погашать кредит, а в итоге – зависимость от работодателя и страх потерять работу. Очень разумная система. Кредитная зависимость с помощью невидимых рычагов заставляет человека работать гораздо лучше, чем рабство. Подвисший на кредитном крючке несчастный уже думает не о том, как инвестировать, а только о погашении кредита. С точки зрения власть имущих, кредитная экономика гораздо выгоднее, чем стимулирование роста производительности труда путем участия сотрудников в прибылях и капиталах. В первом случае проценты платит работник, а в последнем – владелец бизнеса. Таким образом, при использовании потребительских и ипотечных кредитов для физических лиц финансисты получают дополнительный источник дохода, а также возможность заставить людей больше трудиться для работодателя. Ведь в случае потери рабочего места заемщик может потерять все – от квартиры и машины до мебели и семьи.

Я не критикую кредитную экономику. Она служит важным стимулом для развития мировой экономики, построенной по американской модели. Единственно, чего я хочу для вас, – это финансовой свободы в принятии решения о том, как жить сейчас, а как – в будущем, за что выгодно платить сегодня, а за что потом. Я лично не откажусь взять кредит, но только чтобы на нем заработать, и при одном важном условии: процентная ставка по нему должна быть низкой, а вероятность заработка – высокой. Но если речь идет о потреблении, то кредит оправдан только при покупке товара по заниженной цене, а также если этот товар вам действительно необходим именно сейчас или может понадобиться в самом ближайшем будущем.

Результат такого бездумного поведения для американцев стал поистине плачевным. Мечта о собственном доме обернулась для них настоящим кошмаром.

В 1945 г. 85 % стоимости жилой недвижимости в США была полностью оплачена американцами, а под ипотечными кредитами находилось только 15 %. Судя по итогам 2008 г., ситуация стала диаметрально противоположной: оплачено лишь 42 % стоимости домов американцев, а 58 % – нет (рис. 1.3).

Кредитная экономика дала населению иллюзию быстрого обогащения, подставив малоимущим «кредитное плечо». Имея на руках всего несколько тысяч долларов и достаточно хорошо оплачиваемую работу, человек получил возможность приобретать не только потребительские товары, но и активы. Так, если вы купите в кредит недвижимость с уплатой, например, 10 % годовых, сдадите ее в аренду по ставке 12 % годовых, да еще и стоимость этой недвижимости вырастет на 15 %, то ваш чистый доход от этой операции, по грубым оценкам, составит 17 % годовых практически на «ровном месте». Так сказать, за чужой счет.

Кредитная экономика дала населению иллюзию быстрого обогащения, подставив малоимущим «кредитное плечо». Имея на руках всего несколько тысяч долларов и достаточно хорошо оплачиваемую работу, человек получил возможность приобретать не только потребительские товары, но и активы. Так, если вы купите в кредит недвижимость с уплатой, например, 10 % годовых, сдадите ее в аренду по ставке 12 % годовых, да еще и стоимость этой недвижимости вырастет на 15 %, то ваш чистый доход от этой операции, по грубым оценкам, составит 17 % годовых практически на «ровном месте». Так сказать, за чужой счет.

Сравним несколько вариантов инвестиционных решений на рынке недвижимости. Первый: сдать квартиру в аренду или купить ее в кредит и сдать в аренду. Второй: снять квартиру или купить ее в кредит для себя. Третий: положить деньги на депозит в надежный банк или купить квартиру в кредит для перепродажи (табл. 1.1).

Из проведенных сравнений можно сделать следующие выводы. Во-первых, для того чтобы выбрать вариант покупки квартиры по ипотечному кредиту, нужно быть уверенным, что цены на недвижимость вырастут. Больше всего требований к увеличению ее стоимости у спекулянта и меньше всего – у арендатора.

Таблица 1.1. Аренда или ипотека, спекулировать или нет (объект – квартира общей площадью 55 м2 по цене $110 000)?

Во-вторых, ипотечный кредит выгоден только в случае роста цен на недвижимость, опережающего процентные ставки по кредиту.

Во-вторых, ипотечный кредит выгоден только в случае роста цен на недвижимость, опережающего процентные ставки по кредиту.

На кредите основаны все маржинальные операции с кредитным рычагом, умело проводя которые можно в буквальном смысле делать деньги из воздуха – операции на Forex, срочном рынке с фьючерсами и опционами, часто с акциями.

Максимальный эффект, сопряженный с разумным риском, дает использование собственных средств по отношению к заемным в пропорции от 1 к 2 до 1 к 10. Иными словами, к одному собственному доллару привлекается от одного до девяти заемных соответственно. Например, использование кредитного рычага 1 к 5 позволяет из вполне обычных 6 % годовых получить очень даже хорошие 30 % на вложенные собственные средства (6 % × 5).

Итак, кредитная экономика делает большинство людей своими рабами, а умелых – финансово свободными. Выбор за вами. Вполне естественно, что вы предпочтете свободу, но эта идея воплотится в жизнь только в результате ваших реальных действий.

Для справки приведу схематичное описание того, как банк обычно определяет справедливый уровень процентной ставки по кредитам.

Источник: http://www.federalreserve.gov/releases/z1/Current/data.htm

Источник: http://www.federalreserve.gov/releases/z1/Current/data.htm

Рисунок 1.3. Динамика доли оплаченной стоимости жилой недвижимости в собственности американцев относительно рыночной стоимости (рыночная стоимость недвижимости минус ипотечные кредиты)

Например, если желательное для банка ROE составляет 20 % при адекватности капитала банка 10 % (отношение собственного капитала к чистым активам), процент рискованности данного кредита – 5 %, а себестоимость привлеченных денег для банка – 4 % годовых, то справедливый кредитный процент равен:

В связи с этим хочу предостеречь вас от завышенных ожиданий получения стабильного дохода от спекуляций. Его могут обеспечить при относительно небольшом риске только инструменты пассивного дохода – депозиты, облигации, рента и т. п.

Людям, работающим вне индустрии, спекуляции могут приносить только дополнительный доход, который абсолютно не гарантирован.

Если ваших доходов для текущей жизни не хватает, то спекулятивные инструменты их вам не дадут, а если и дадут, то не всегда и лишь на короткий промежуток времени.

Классика успешных спекуляций: человек рискует только малой частью своих активов, а еще лучше – частью или всеми дополнительными доходами, которые он получает от пассивных источников. Спекуляции должны стоять на твердом фундаменте пассивных доходов (полученных от процентов, ренты и т. п.), а они, в свою очередь, – на активах.

Общая схема получения финансовой свободы, если вы обычный человек, такова.

1. Вы получаете трудовые доходы на работе.

2. Часть этих доходов у вас уходит на текущее потребление.

3. Остаток трудовых доходов вы направляете на покупку активов и формирование пассивных доходов: делаете депозитные вклады, приобретаете облигации, покупаете недвижимость для сдачи в аренду и т. п. – выбор делается в зависимости от доходности, надежности и условий налогообложения этих вложений.

4. В результате кроме трудовых доходов вы начинаете получать пассивные доходы.

5. Часть пассивных доходов вы реинвестируете.

6. И только оставшуюся часть пассивных доходов направляете на спекуляции.

7. В случае потери спекулятивных денег ваши активы остаются нетронутыми. Но если вы торгуете успешно, то спекулятивные доходы увеличивают ваши капиталы, и доходы умножаются.

Кстати, даже инвестиционные активы, приносящие пассивные доходы, порой становятся инструментом спекуляций. Например, с одной стороны, в случае роста цен на недвижимость выше справедливых уровней зачастую становится выгоднее ее продать, с тем чтобы откупить позже, когда цены вернутся на уровни, близкие к справедливым.

С другой стороны, когда стоимость недвижимости снижается намного ниже справедливых уровней, выгоднее купить ее даже в кредит, что является характерным признаком спекулятивного инструмента.

Например, вы имеете $1000 в месяц пассивных доходов в виде процентов и решили направить на спекуляции до 90 % этих доходов, т. е. $900. Таким образом, вы устанавливаете для себя сумму, которую готовы абсолютно безболезненно для себя потерять, – $900. Замечу, что этот ограничитель потерь важен не только с финансовой точки зрения, но и с психологической. Не секрет, что большинство спекулятивных капиталов теряется именно по причине психологических сдвигов и слабостей, в основном из-за превращения страха в леденящий ужас. Установление лимита потерь устраняет страх, при условии, конечно, что человек свято соблюдает назначенную норму.

В любом случае очень важно точно знать свой лимит потерь на выбранный интервал времени (месяц, квартал, год) и ни в коем случае не превышать его, что даст возможность не вылететь с рынка при первых же неудачах. Именно по этой причине для спекулятивных рынков актуальна пословица: «Деньги идут к деньгам». Все, что вам остается сделать, – определить свою нишу (вернее, нишу своим деньгам) и работать в ней.

Так что я советую вам подумать еще раз над своим выбором и постараться более точно рассчитать свои финансовые возможности, а также соответствующую им сумму возможных регулярных потерь.

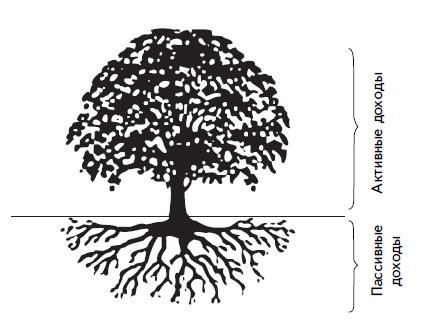

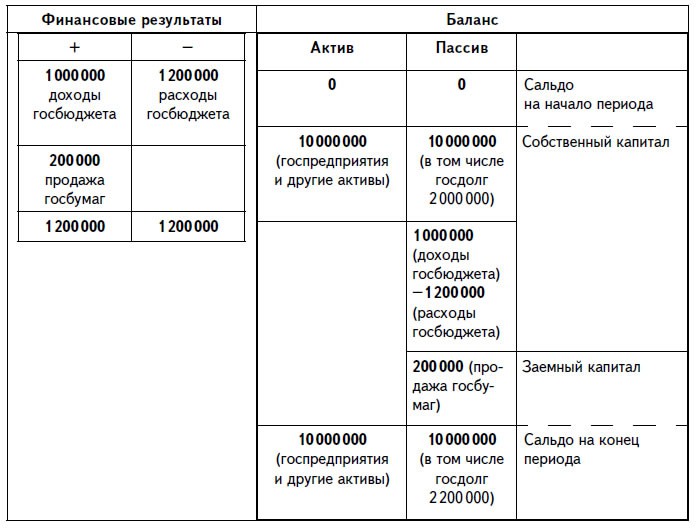

Рисунок 1.4. Дерево финансовой свободы

Рисунок 1.4. Дерево финансовой свободы

Необходимо помнить, что даже за самым сильным деревом нужно ухаживать, а без воды оно и вовсе засохнет.

Только имеющее хорошую, активно развитую корневую систему дерево может расти. Для людей такими корнями являются пассивные доходы.

Если хотите, чтобы ВАШЕ дерево финансовой свободы росло, регулярно поливайте его корни и обеспечьте листьям доступ к солнечным лучам – реинвестируйте пассивные доходы в развитие, умножайте опыт инвестирования и спекуляций и обратите время в своего финансового друга.

1.3. Личный финансовый план

Построенная в США кредитная экономика основана на желании человека жить прямо сейчас, не откладывая и не дожидаясь наступления «светлого будущего». Расплатой за реализацию такого желания является жесткая привязка к банку-кредитору и к обязательству платить проценты и погашать кредит, а в итоге – зависимость от работодателя и страх потерять работу. Очень разумная система. Кредитная зависимость с помощью невидимых рычагов заставляет человека работать гораздо лучше, чем рабство. Подвисший на кредитном крючке несчастный уже думает не о том, как инвестировать, а только о погашении кредита. С точки зрения власть имущих, кредитная экономика гораздо выгоднее, чем стимулирование роста производительности труда путем участия сотрудников в прибылях и капиталах. В первом случае проценты платит работник, а в последнем – владелец бизнеса. Таким образом, при использовании потребительских и ипотечных кредитов для физических лиц финансисты получают дополнительный источник дохода, а также возможность заставить людей больше трудиться для работодателя. Ведь в случае потери рабочего места заемщик может потерять все – от квартиры и машины до мебели и семьи.

Я не критикую кредитную экономику. Она служит важным стимулом для развития мировой экономики, построенной по американской модели. Единственно, чего я хочу для вас, – это финансовой свободы в принятии решения о том, как жить сейчас, а как – в будущем, за что выгодно платить сегодня, а за что потом. Я лично не откажусь взять кредит, но только чтобы на нем заработать, и при одном важном условии: процентная ставка по нему должна быть низкой, а вероятность заработка – высокой. Но если речь идет о потреблении, то кредит оправдан только при покупке товара по заниженной цене, а также если этот товар вам действительно необходим именно сейчас или может понадобиться в самом ближайшем будущем.

Кредитный рычаг на завышенную стоимость базового актива может повлечь за собой катастрофические убытки. Это правило служит ключом к достижению успеха при использовании любого вида кредита.Поясню свою мысль на конкретном примере. Допустим, вы взяли в 2008 г. ипотечный кредит на покупку квартиры исходя из цены в $5000 за один квадратный метр. Уже в 2009 г., когда цены на недвижимость в среднем упали на треть, вдруг оказалось, что рыночная стоимость этой квартиры выше остатка задолженности по кредиту. По оценкам экономистов, именно в такой ситуации оказались миллионы американцев в 2009 г. И еще немалое число людей в других странах. Этого не случилось бы, если люди не стремились бы любой ценой, вернее – по любой цене купить дома и квартиры.

Результат такого бездумного поведения для американцев стал поистине плачевным. Мечта о собственном доме обернулась для них настоящим кошмаром.

В 1945 г. 85 % стоимости жилой недвижимости в США была полностью оплачена американцами, а под ипотечными кредитами находилось только 15 %. Судя по итогам 2008 г., ситуация стала диаметрально противоположной: оплачено лишь 42 % стоимости домов американцев, а 58 % – нет (рис. 1.3).

Сравним несколько вариантов инвестиционных решений на рынке недвижимости. Первый: сдать квартиру в аренду или купить ее в кредит и сдать в аренду. Второй: снять квартиру или купить ее в кредит для себя. Третий: положить деньги на депозит в надежный банк или купить квартиру в кредит для перепродажи (табл. 1.1).

Из проведенных сравнений можно сделать следующие выводы. Во-первых, для того чтобы выбрать вариант покупки квартиры по ипотечному кредиту, нужно быть уверенным, что цены на недвижимость вырастут. Больше всего требований к увеличению ее стоимости у спекулянта и меньше всего – у арендатора.

Таблица 1.1. Аренда или ипотека, спекулировать или нет (объект – квартира общей площадью 55 м2 по цене $110 000)?

На кредите основаны все маржинальные операции с кредитным рычагом, умело проводя которые можно в буквальном смысле делать деньги из воздуха – операции на Forex, срочном рынке с фьючерсами и опционами, часто с акциями.

Максимальный эффект, сопряженный с разумным риском, дает использование собственных средств по отношению к заемным в пропорции от 1 к 2 до 1 к 10. Иными словами, к одному собственному доллару привлекается от одного до девяти заемных соответственно. Например, использование кредитного рычага 1 к 5 позволяет из вполне обычных 6 % годовых получить очень даже хорошие 30 % на вложенные собственные средства (6 % × 5).

Итак, кредитная экономика делает большинство людей своими рабами, а умелых – финансово свободными. Выбор за вами. Вполне естественно, что вы предпочтете свободу, но эта идея воплотится в жизнь только в результате ваших реальных действий.

Для справки приведу схематичное описание того, как банк обычно определяет справедливый уровень процентной ставки по кредитам.

Рисунок 1.3. Динамика доли оплаченной стоимости жилой недвижимости в собственности американцев относительно рыночной стоимости (рыночная стоимость недвижимости минус ипотечные кредиты)

Например, если желательное для банка ROE составляет 20 % при адекватности капитала банка 10 % (отношение собственного капитала к чистым активам), процент рискованности данного кредита – 5 %, а себестоимость привлеченных денег для банка – 4 % годовых, то справедливый кредитный процент равен:

Если вы ждете от спекуляций стабильных доходов – забудьте о них. Постоянный заработок на профессиональных рынках фьючерсов, опционов, Forex могут себе обеспечить только люди, работающие в этой индустрии (брокеры, маклеры, специалисты и т. п.). Например, в XIX в. во время золотой лихорадки в Калифорнии гораздо выгоднее было продавать золотоискателям кирки и лопаты, нежели собственноручно промывать тонны воды в поисках кусочков золота. Так же, как и сейчас, отдельные золотоискатели становились супербогатыми, но их доля относительно тысяч людей, пытавших счастья на золотых приисках, очень мала. Оказалось, что продавать лопаты – все-таки более надежный путь к деньгам.4% × (100 % – 10 %)+ 5 % +20 % × 10 % = 4 % + 5 % + 2 % = 11 %.

В связи с этим хочу предостеречь вас от завышенных ожиданий получения стабильного дохода от спекуляций. Его могут обеспечить при относительно небольшом риске только инструменты пассивного дохода – депозиты, облигации, рента и т. п.

Людям, работающим вне индустрии, спекуляции могут приносить только дополнительный доход, который абсолютно не гарантирован.

Если ваших доходов для текущей жизни не хватает, то спекулятивные инструменты их вам не дадут, а если и дадут, то не всегда и лишь на короткий промежуток времени.

Классика успешных спекуляций: человек рискует только малой частью своих активов, а еще лучше – частью или всеми дополнительными доходами, которые он получает от пассивных источников. Спекуляции должны стоять на твердом фундаменте пассивных доходов (полученных от процентов, ренты и т. п.), а они, в свою очередь, – на активах.

Общая схема получения финансовой свободы, если вы обычный человек, такова.

1. Вы получаете трудовые доходы на работе.

2. Часть этих доходов у вас уходит на текущее потребление.

3. Остаток трудовых доходов вы направляете на покупку активов и формирование пассивных доходов: делаете депозитные вклады, приобретаете облигации, покупаете недвижимость для сдачи в аренду и т. п. – выбор делается в зависимости от доходности, надежности и условий налогообложения этих вложений.

4. В результате кроме трудовых доходов вы начинаете получать пассивные доходы.

5. Часть пассивных доходов вы реинвестируете.

6. И только оставшуюся часть пассивных доходов направляете на спекуляции.

7. В случае потери спекулятивных денег ваши активы остаются нетронутыми. Но если вы торгуете успешно, то спекулятивные доходы увеличивают ваши капиталы, и доходы умножаются.

Кстати, даже инвестиционные активы, приносящие пассивные доходы, порой становятся инструментом спекуляций. Например, с одной стороны, в случае роста цен на недвижимость выше справедливых уровней зачастую становится выгоднее ее продать, с тем чтобы откупить позже, когда цены вернутся на уровни, близкие к справедливым.

С другой стороны, когда стоимость недвижимости снижается намного ниже справедливых уровней, выгоднее купить ее даже в кредит, что является характерным признаком спекулятивного инструмента.

Например, вы имеете $1000 в месяц пассивных доходов в виде процентов и решили направить на спекуляции до 90 % этих доходов, т. е. $900. Таким образом, вы устанавливаете для себя сумму, которую готовы абсолютно безболезненно для себя потерять, – $900. Замечу, что этот ограничитель потерь важен не только с финансовой точки зрения, но и с психологической. Не секрет, что большинство спекулятивных капиталов теряется именно по причине психологических сдвигов и слабостей, в основном из-за превращения страха в леденящий ужас. Установление лимита потерь устраняет страх, при условии, конечно, что человек свято соблюдает назначенную норму.

В любом случае очень важно точно знать свой лимит потерь на выбранный интервал времени (месяц, квартал, год) и ни в коем случае не превышать его, что даст возможность не вылететь с рынка при первых же неудачах. Именно по этой причине для спекулятивных рынков актуальна пословица: «Деньги идут к деньгам». Все, что вам остается сделать, – определить свою нишу (вернее, нишу своим деньгам) и работать в ней.

Так что я советую вам подумать еще раз над своим выбором и постараться более точно рассчитать свои финансовые возможности, а также соответствующую им сумму возможных регулярных потерь.

Только человек, твердо стоящий на ногах, может достичь успеха в спекуляциях.Посмотрите на свои доходы как на дерево, которое вы должны посадить, вырастить и которое будет жить и после вашей смерти (рис. 1.4).

Необходимо помнить, что даже за самым сильным деревом нужно ухаживать, а без воды оно и вовсе засохнет.

Только имеющее хорошую, активно развитую корневую систему дерево может расти. Для людей такими корнями являются пассивные доходы.

Если хотите, чтобы ВАШЕ дерево финансовой свободы росло, регулярно поливайте его корни и обеспечьте листьям доступ к солнечным лучам – реинвестируйте пассивные доходы в развитие, умножайте опыт инвестирования и спекуляций и обратите время в своего финансового друга.

1.3. Личный финансовый план

На пути к главной цели – обеспечению финансовой свободы необходимо достичь промежуточной: получить финансовую защиту. Для реализации обеих целей желательно иметь финансовый план в устной или письменной форме.

Прежде чем заняться его формированием, необходимо еще глубже понять разницу между богатыми и бедными. Раньше мы уже обсуждали, что одно из различий заключается в разном отношении ко времени – бедные работают на время, а богатые «заставляют» его работать на себя. Однако это не единственное различие. Богатые диверсифицируют источники доходов, а бедные обычно имеют только один их источник – заработную плату. Вполне естественно, что этих доходов едва хватает только на то, чтобы покрыть текущие расходы и дожить до следующего дня. Правда, бедный в одночасье может стать богатым, выиграв, например, в лотерею. Однако в большинстве случаев нежданное богатство исчезает так же быстро, как и приходит, так как бедные не обладают знаниями и умениями, необходимыми для того, чтобы его сохранить и приумножить.

Хотя в Библии говорится, что легче верблюду пройти через угольное ушко, нежели богатому войти в царство Бога[2], я не вижу в стремлении к созданию богатства ничего плохого. Единственное только – именно к созданию, так как бедный потому и бедный, что ничего не может или не хочет создавать, а способен только работать на кого-то и при этом не брать на себя излишней ответственности. Мир делится на принимающих решения и исполнителей этих решений. Определитесь, кем вы хотите быть и, сделав свой выбор, не пеняйте на других. Только вы сами определите собственную судьбу, пусть и не без элементов случая и везения. Но последние могут только отсрочить или ускорить реализацию вашего выбора.

По моему глубокому убеждению, большинство людей рождены быть исполнителями, и ничего зазорного в этом нет. Главное, чтобы человек отчетливо понимал, какое место он занимает в обществе, и быстро и качественно выполнял свои обязанности. Достойно могут жить и исполнители. Пусть и не богато в полном понимании смысла этого слова, но в достатке.

Всем людям, в том числе и исполнителям, доступно получение финансовой свободы. Было бы желание. Повторюсь, финансовая свобода не равна богатству. Свободный человек должен иметь право выбора – работать или нет, обладая для обеспечения такого права достаточными финансовыми ресурсами.

Если вы сделали свой выбор в пользу создания богатства, то вам обязательно понадобятся хотя бы минимальные знания о планировании. Я не буду здесь учить вас азам бухгалтерского и финансового учета, хотя за несколько лет работы главным бухгалтером и финансовым директором достаточно хорошо узнал оба этих аспекта. Вам важно будет понять всего лишь две главные отчетные формы – баланс активов и пассивов, а также отчет о прибылях и убытках.

В основе построения финансового плана лежит положительный баланс доходов и расходов, который порождает такой же положительный баланс активов и пассивов. Смысл слова «баланс» – равновесие. Но когда я говорю «положительный баланс», это означает, что необходимо обеспечивать превышение доходов над расходами, а активов над пассивами. Иными словами, у вас будет появляться прибыль и накапливаться положительный финансовый результат.

Например, если вы купите недвижимость в кредит, то валюта вашего баланса вырастет равнозначно и со стороны активов, и со стороны пассивов. А значит, вы не получите никакой прибыли. Но если недвижимость начнет расти в цене, то это будет сопровождаться приростом стоимости активов, что приведет к положительному финансовому результату. Это так называемая «бумажная прибыль», которая станет реальной только после того, как вы продадите купленную недвижимость и зафиксируете прибыль.

Классический бухгалтерский баланс предприятий содержит одну очень важную недоработку. И дело здесь не только в возможном появлении «невидимых», так называемых забалансовых обязательств, которые не видны на первый взгляд, но в любой момент могут выйти наружу и сделать предприятие банкротом. Так, например, произошло с одной из крупнейших корпораций США – Enron. Этот энергетический гигант, Enron Corp. (уже несуществующий биржевой тикер ENE), контролировал на пике своего могущества пятую часть американского рынка электроэнергии и газа. 2 декабря 2001 г. компания объявила о банкротстве, что стоило миллионам инвесторов $63 млрд. Причиной разорения Enron стали махинации с отчетностью, покрывавшиеся известной аудиторской фирмой Arthur Andersen. К слову сказать, эта компания, бывшая на тот момент одним из четырех крупнейших мировых аудиторов, после скандала с Enron была вынуждена закрыться.

Еще одной проблемой является то, что активами с точки зрения классического бухгалтерского баланса предприятия является все то, что ему принадлежит, а пассивами – все обязательства компании плюс собственный капитал как источник активов. Иными словами, классический баланс делится на две части: имущество и источники его появления (собственные и заемные средства). В таком делении кроется один большой изъян – активы предприятия могут быть очень большими, однако не приносить никакого дохода. Более того, почти любые активы приходится содержать, поэтому они являются источниками расходов. А значит, если актив не приносит доходов, то он заведомо убыточен и вреден для баланса, который со временем будет неизбежно «худеть». Более того, чтобы актив был для баланса действительно таковым, он должен приносить доходы выше расходов на его содержание и компенсацию амортизации, иначе получится, что вы будете работать на собственные же активы, а не они на вас. Кстати, из этого знания мы можем сделать очень важный вывод: самыми ценными активами являются нематериальные, расходы на содержание которых минимальны.

Представьте, что вы владеете десятком домов, но ни один не сдаете в аренду и при этом вынуждены ежемесячно тратить немалые деньги на поддержание их в рабочем состоянии. Так что это будет для вас – актив или пассив?

Как верно предложил Роберт Кийосаки, автор серии книг «Богатый папа, бедный папа», все активы и пассивы можно разделить по принципу – источником доходов или расходов они являются. Такое разделение позволяет напрямую связать между собой балансовый отчет и финансовый отчет о прибылях и убытках.

Самым интересным с этой точки зрения активом являются деньги, мгновенно, как хамелеон, изменяющие свою окраску в зависимости от среды обитания. Так, пока они находятся в вашем кошельке, они не приносят вам ни копейки дохода, т. е. не являются ни активом и ни пассивом. Если же вы положите их на сохранение в банковскую ячейку и еще будете платить банку за ее использование, то эти деньги станут пассивом. Но как только вы вложите их, например, на депозит, они тут же переходят в актив.

Таким же свойством хамелеона могут обладать и другие товары. Например, пока недвижимость растет в цене, она может быть активом, даже если не сдается в аренду. Однако если рост цен замедлился и доходы уже не покрывают расходов на содержание недвижимости или если ее стоимость снизилась, то такое имущество переходит в разряд пассивов.

Иными словами, оценка недвижимости с точки зрения активов и пассивов должна быть более гибкой, нежели это описано в классической теории финансового и бухгалтерского учета. Непонимание реальной разницы между приносящими доход активами и прочим имуществом приводит многих, даже самых серьезных бизнесменов, к убыткам.

Чтобы лучше закрепить умение находить в земле бриллианты активов, которые принесут вам богатство, заполним следующую таблицу (табл. 1.2).

Таблица 1.2. Различие между активами и пассивами

Конечно же, список активов и пассивов можно продолжить, но я оставлю эту возможность вам. Для лучшего закрепления полученных знаний.

Конечно же, список активов и пассивов можно продолжить, но я оставлю эту возможность вам. Для лучшего закрепления полученных знаний.

Чем меньше пассивов и чем больше активов на вашем балансе, тем вы потенциально богаче. Потенциально, так как никто не гарантирует вам безоблачного будущего, и сегодняшние активы могут неожиданно стать пассивами. Риски такого превращения тоже необходимо учитывать и понимать. И это еще один важнейший элемент финансового планирования, суть которого не понимают большинство людей.

Естественно, я не призываю вас тут же броситься продавать свои квартиры и автомобили – не ради накопления богатства мы живем. Однако если все ваше внимание крутится вокруг приобретения пассивов, к чему активно стимулируют вездесущая реклама, современная кредитная экономика и уже сформированное общество потребления, тем вы будете беднее.

У богатого человека пассивы отнимают намного меньше средств, нежели приносят активы, что позволяет ему не только приобретать новые потребительские пассивы (например, современные модели мобильного телефона или телевизора взамен устаревших или сломавшихся старых), но и продолжать инвестировать в активы, становясь еще богаче.

К сожалению, предприятиям весьма затруднительно изменить подходы, использующиеся в финансовом учете, а в бухгалтерском – так и вовсе невозможно, потому что понадобится настоящая революция в этой сфере. Только представьте себе армию бухгалтеров, с калькуляторами наперевес штурмующих налоговые инспекции и аудиторские фирмы и требующих изменить теорию бухгалтерского учета с целью получения реальных данных о финансовом состоянии предприятий. Но то, что трудно сделать организациям, вполне доступно вам.

В случае оценки деятельности предприятий нам остается руководствоваться экспертными заключениями или же оставлять все как есть. Но если бы предприятия грамотно модернизировали свои балансовые отчеты, то сразу смогли бы выявить в той их части, что касается активов, «черные дыры», которые не только не приносят никаких доходов, но и стóят немалых денег. Это позволило бы предприятиям существенно повысить эффективность своей деятельности и избавиться от ненужных, только так называемых «активов». Кстати, именно по причине слабости действующей системы финансовой отчетности процессы слияний зачастую не дают никакого положительного эффекта и даже наоборот – приводят к дополнительным проблемам и убыткам. Как говорится, думали, что покупали слона, а оказалось – мышь при смерти.

На личном уровне вам никто не мешает вести собственный финансовый учет и, соответственно, составлять финансовые планы по рекомендуемой методике, называя активами только действительно активы.

Помните, в финансах 2+2 практически всегда не равно 4. А что будет результатом – 3 или 5, зависит от вас и от вашего умения правильно отделить зерна активов от плевел пассивов, даже если последние камуфлируются под первые.

Итак, как же будет выглядеть модернизированная финансовая отчетность для человека?

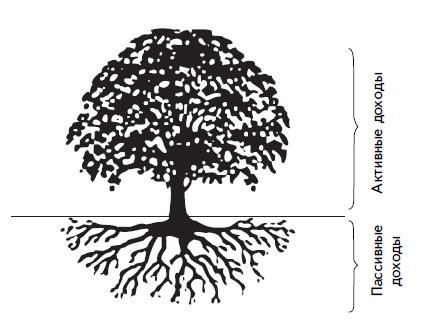

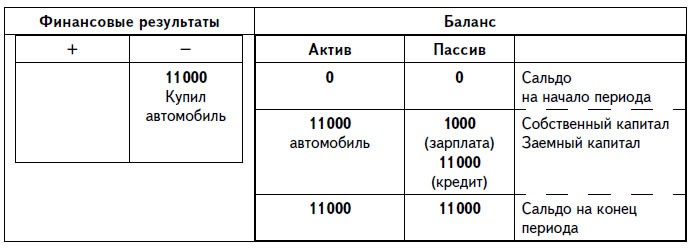

Базовые принципы инвестиционного, финансового, бухгалтерского учета одинаковы для семейных бюджетов, предприятий и государства. Во-первых, каждое движение денег и другого имущества (и приход, и расход) сначала отражается в соответствующей части отчета о финансовых результатах, положительной – левой или отрицательной – правой. Ключевое слово здесь – движение. Во-вторых, результаты этих движений денег и другого имущества отражаются в балансе. Важно понимать, что обе его стороны – и актив, и пассив – всегда должны быть равны друг другу. Это главный принцип бухгалтерского учета, так называемая двойная запись, когда каждое действие отражается в активной и пассивной частях баланса. Например, получение человеком заработной платы будет отражено с точки зрения бухгалтерского баланса следующим образом.

Если следующим шагом человек взял кредит, то мы увидим такие преобразования.

Если следующим шагом человек взял кредит, то мы увидим такие преобразования.

И если в дальнейшем на имеющиеся деньги человек купит автомобиль, то итог будет следующим.

И если в дальнейшем на имеющиеся деньги человек купит автомобиль, то итог будет следующим.

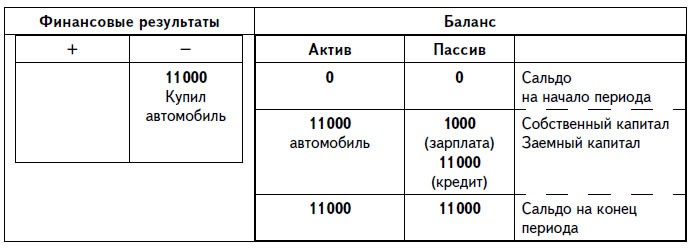

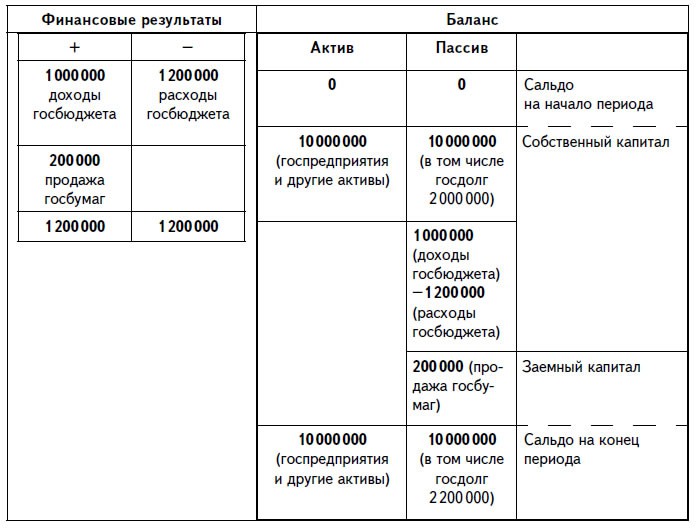

Для сравнения посмотрим на схожие примеры деятельности предприятия и государства.

Для сравнения посмотрим на схожие примеры деятельности предприятия и государства.

Предприятие

Государство

Государство

Так будет выглядеть полнофункциональный бюджет состоятельного человека, владеющего активами, которые приносят доходы (рис. 1.5).

Так будет выглядеть полнофункциональный бюджет состоятельного человека, владеющего активами, которые приносят доходы (рис. 1.5).

Рисунок 1.5. Персональный бюджет и финансовый отчет богатого человека

Рисунок 1.5. Персональный бюджет и финансовый отчет богатого человека

Если вы планируете взять кредит, чтобы купить телевизор, то что произойдет с вашим персональным бюджетом? В этом случае статья «пассивы» увеличится на сумму кредита и расходов на поддержание пассивов (на величину банковских процентов). Телевизор является товаром длительного пользования, т. е. пассивом. В личном балансе его стоимость будет проявляться частично по мере погашения вами кредита. Но вряд ли стоит отражать эту покупку в балансе по стоимости ее приобретения, ведь обычно любой неновый товар стоит дешевле, как только его забирают из магазина. Вы наверняка знаете известную аксиому, связанную с приобретением легкового автомобиля: как только вы выехали из автосалона, ваша новенькая машина подешевела на 10–15 %.

А так выглядит балансовый и финансовый отчет бедного человека. Сравните, и вы сами увидите огромную разницу, для многих представляющую пропасть (рис. 1.6).

Как можно заметить, у бедного человека нет активов, которые приносят пассивный доход. И даже его имущество – квартира, машина, телевизор и т. п. – является не активом, а пассивом, так как вместо доходов приносит одни убытки. Если вы мне не верите, купите древний французский замок, благо сейчас их продается великое множество. И если вы были миллионером, то очень быстро можете перестать быть таковым.

Прежде чем заняться его формированием, необходимо еще глубже понять разницу между богатыми и бедными. Раньше мы уже обсуждали, что одно из различий заключается в разном отношении ко времени – бедные работают на время, а богатые «заставляют» его работать на себя. Однако это не единственное различие. Богатые диверсифицируют источники доходов, а бедные обычно имеют только один их источник – заработную плату. Вполне естественно, что этих доходов едва хватает только на то, чтобы покрыть текущие расходы и дожить до следующего дня. Правда, бедный в одночасье может стать богатым, выиграв, например, в лотерею. Однако в большинстве случаев нежданное богатство исчезает так же быстро, как и приходит, так как бедные не обладают знаниями и умениями, необходимыми для того, чтобы его сохранить и приумножить.

Хотя в Библии говорится, что легче верблюду пройти через угольное ушко, нежели богатому войти в царство Бога[2], я не вижу в стремлении к созданию богатства ничего плохого. Единственное только – именно к созданию, так как бедный потому и бедный, что ничего не может или не хочет создавать, а способен только работать на кого-то и при этом не брать на себя излишней ответственности. Мир делится на принимающих решения и исполнителей этих решений. Определитесь, кем вы хотите быть и, сделав свой выбор, не пеняйте на других. Только вы сами определите собственную судьбу, пусть и не без элементов случая и везения. Но последние могут только отсрочить или ускорить реализацию вашего выбора.

По моему глубокому убеждению, большинство людей рождены быть исполнителями, и ничего зазорного в этом нет. Главное, чтобы человек отчетливо понимал, какое место он занимает в обществе, и быстро и качественно выполнял свои обязанности. Достойно могут жить и исполнители. Пусть и не богато в полном понимании смысла этого слова, но в достатке.

Всем людям, в том числе и исполнителям, доступно получение финансовой свободы. Было бы желание. Повторюсь, финансовая свобода не равна богатству. Свободный человек должен иметь право выбора – работать или нет, обладая для обеспечения такого права достаточными финансовыми ресурсами.

Если вы сделали свой выбор в пользу создания богатства, то вам обязательно понадобятся хотя бы минимальные знания о планировании. Я не буду здесь учить вас азам бухгалтерского и финансового учета, хотя за несколько лет работы главным бухгалтером и финансовым директором достаточно хорошо узнал оба этих аспекта. Вам важно будет понять всего лишь две главные отчетные формы – баланс активов и пассивов, а также отчет о прибылях и убытках.

В основе построения финансового плана лежит положительный баланс доходов и расходов, который порождает такой же положительный баланс активов и пассивов. Смысл слова «баланс» – равновесие. Но когда я говорю «положительный баланс», это означает, что необходимо обеспечивать превышение доходов над расходами, а активов над пассивами. Иными словами, у вас будет появляться прибыль и накапливаться положительный финансовый результат.

Например, если вы купите недвижимость в кредит, то валюта вашего баланса вырастет равнозначно и со стороны активов, и со стороны пассивов. А значит, вы не получите никакой прибыли. Но если недвижимость начнет расти в цене, то это будет сопровождаться приростом стоимости активов, что приведет к положительному финансовому результату. Это так называемая «бумажная прибыль», которая станет реальной только после того, как вы продадите купленную недвижимость и зафиксируете прибыль.

Классический бухгалтерский баланс предприятий содержит одну очень важную недоработку. И дело здесь не только в возможном появлении «невидимых», так называемых забалансовых обязательств, которые не видны на первый взгляд, но в любой момент могут выйти наружу и сделать предприятие банкротом. Так, например, произошло с одной из крупнейших корпораций США – Enron. Этот энергетический гигант, Enron Corp. (уже несуществующий биржевой тикер ENE), контролировал на пике своего могущества пятую часть американского рынка электроэнергии и газа. 2 декабря 2001 г. компания объявила о банкротстве, что стоило миллионам инвесторов $63 млрд. Причиной разорения Enron стали махинации с отчетностью, покрывавшиеся известной аудиторской фирмой Arthur Andersen. К слову сказать, эта компания, бывшая на тот момент одним из четырех крупнейших мировых аудиторов, после скандала с Enron была вынуждена закрыться.

Еще одной проблемой является то, что активами с точки зрения классического бухгалтерского баланса предприятия является все то, что ему принадлежит, а пассивами – все обязательства компании плюс собственный капитал как источник активов. Иными словами, классический баланс делится на две части: имущество и источники его появления (собственные и заемные средства). В таком делении кроется один большой изъян – активы предприятия могут быть очень большими, однако не приносить никакого дохода. Более того, почти любые активы приходится содержать, поэтому они являются источниками расходов. А значит, если актив не приносит доходов, то он заведомо убыточен и вреден для баланса, который со временем будет неизбежно «худеть». Более того, чтобы актив был для баланса действительно таковым, он должен приносить доходы выше расходов на его содержание и компенсацию амортизации, иначе получится, что вы будете работать на собственные же активы, а не они на вас. Кстати, из этого знания мы можем сделать очень важный вывод: самыми ценными активами являются нематериальные, расходы на содержание которых минимальны.

Представьте, что вы владеете десятком домов, но ни один не сдаете в аренду и при этом вынуждены ежемесячно тратить немалые деньги на поддержание их в рабочем состоянии. Так что это будет для вас – актив или пассив?

Как верно предложил Роберт Кийосаки, автор серии книг «Богатый папа, бедный папа», все активы и пассивы можно разделить по принципу – источником доходов или расходов они являются. Такое разделение позволяет напрямую связать между собой балансовый отчет и финансовый отчет о прибылях и убытках.

Самым интересным с этой точки зрения активом являются деньги, мгновенно, как хамелеон, изменяющие свою окраску в зависимости от среды обитания. Так, пока они находятся в вашем кошельке, они не приносят вам ни копейки дохода, т. е. не являются ни активом и ни пассивом. Если же вы положите их на сохранение в банковскую ячейку и еще будете платить банку за ее использование, то эти деньги станут пассивом. Но как только вы вложите их, например, на депозит, они тут же переходят в актив.

Таким же свойством хамелеона могут обладать и другие товары. Например, пока недвижимость растет в цене, она может быть активом, даже если не сдается в аренду. Однако если рост цен замедлился и доходы уже не покрывают расходов на содержание недвижимости или если ее стоимость снизилась, то такое имущество переходит в разряд пассивов.

Иными словами, оценка недвижимости с точки зрения активов и пассивов должна быть более гибкой, нежели это описано в классической теории финансового и бухгалтерского учета. Непонимание реальной разницы между приносящими доход активами и прочим имуществом приводит многих, даже самых серьезных бизнесменов, к убыткам.

Чтобы лучше закрепить умение находить в земле бриллианты активов, которые принесут вам богатство, заполним следующую таблицу (табл. 1.2).

Таблица 1.2. Различие между активами и пассивами

Чем меньше пассивов и чем больше активов на вашем балансе, тем вы потенциально богаче. Потенциально, так как никто не гарантирует вам безоблачного будущего, и сегодняшние активы могут неожиданно стать пассивами. Риски такого превращения тоже необходимо учитывать и понимать. И это еще один важнейший элемент финансового планирования, суть которого не понимают большинство людей.

Естественно, я не призываю вас тут же броситься продавать свои квартиры и автомобили – не ради накопления богатства мы живем. Однако если все ваше внимание крутится вокруг приобретения пассивов, к чему активно стимулируют вездесущая реклама, современная кредитная экономика и уже сформированное общество потребления, тем вы будете беднее.

У богатого человека пассивы отнимают намного меньше средств, нежели приносят активы, что позволяет ему не только приобретать новые потребительские пассивы (например, современные модели мобильного телефона или телевизора взамен устаревших или сломавшихся старых), но и продолжать инвестировать в активы, становясь еще богаче.

К сожалению, предприятиям весьма затруднительно изменить подходы, использующиеся в финансовом учете, а в бухгалтерском – так и вовсе невозможно, потому что понадобится настоящая революция в этой сфере. Только представьте себе армию бухгалтеров, с калькуляторами наперевес штурмующих налоговые инспекции и аудиторские фирмы и требующих изменить теорию бухгалтерского учета с целью получения реальных данных о финансовом состоянии предприятий. Но то, что трудно сделать организациям, вполне доступно вам.

В случае оценки деятельности предприятий нам остается руководствоваться экспертными заключениями или же оставлять все как есть. Но если бы предприятия грамотно модернизировали свои балансовые отчеты, то сразу смогли бы выявить в той их части, что касается активов, «черные дыры», которые не только не приносят никаких доходов, но и стóят немалых денег. Это позволило бы предприятиям существенно повысить эффективность своей деятельности и избавиться от ненужных, только так называемых «активов». Кстати, именно по причине слабости действующей системы финансовой отчетности процессы слияний зачастую не дают никакого положительного эффекта и даже наоборот – приводят к дополнительным проблемам и убыткам. Как говорится, думали, что покупали слона, а оказалось – мышь при смерти.

На личном уровне вам никто не мешает вести собственный финансовый учет и, соответственно, составлять финансовые планы по рекомендуемой методике, называя активами только действительно активы.

Помните, в финансах 2+2 практически всегда не равно 4. А что будет результатом – 3 или 5, зависит от вас и от вашего умения правильно отделить зерна активов от плевел пассивов, даже если последние камуфлируются под первые.

Итак, как же будет выглядеть модернизированная финансовая отчетность для человека?

Базовые принципы инвестиционного, финансового, бухгалтерского учета одинаковы для семейных бюджетов, предприятий и государства. Во-первых, каждое движение денег и другого имущества (и приход, и расход) сначала отражается в соответствующей части отчета о финансовых результатах, положительной – левой или отрицательной – правой. Ключевое слово здесь – движение. Во-вторых, результаты этих движений денег и другого имущества отражаются в балансе. Важно понимать, что обе его стороны – и актив, и пассив – всегда должны быть равны друг другу. Это главный принцип бухгалтерского учета, так называемая двойная запись, когда каждое действие отражается в активной и пассивной частях баланса. Например, получение человеком заработной платы будет отражено с точки зрения бухгалтерского баланса следующим образом.

Предприятие

Если вы планируете взять кредит, чтобы купить телевизор, то что произойдет с вашим персональным бюджетом? В этом случае статья «пассивы» увеличится на сумму кредита и расходов на поддержание пассивов (на величину банковских процентов). Телевизор является товаром длительного пользования, т. е. пассивом. В личном балансе его стоимость будет проявляться частично по мере погашения вами кредита. Но вряд ли стоит отражать эту покупку в балансе по стоимости ее приобретения, ведь обычно любой неновый товар стоит дешевле, как только его забирают из магазина. Вы наверняка знаете известную аксиому, связанную с приобретением легкового автомобиля: как только вы выехали из автосалона, ваша новенькая машина подешевела на 10–15 %.

А так выглядит балансовый и финансовый отчет бедного человека. Сравните, и вы сами увидите огромную разницу, для многих представляющую пропасть (рис. 1.6).

Как можно заметить, у бедного человека нет активов, которые приносят пассивный доход. И даже его имущество – квартира, машина, телевизор и т. п. – является не активом, а пассивом, так как вместо доходов приносит одни убытки. Если вы мне не верите, купите древний французский замок, благо сейчас их продается великое множество. И если вы были миллионером, то очень быстро можете перестать быть таковым.