Страница:

Следствием низкого уровня ФГ является отсутствие достаточных стимулов индивидов нести издержки при реализации действий, необходимых для оптимального (сточки зрения их предпочтений) управления пенсионными накоплениями. Более того, форма поведения индивидов при низком уровне ответственности за собственные пенсионные накопления укоренилась в сознании многих представителей старшего поколения, так как стабильно воспроизводилась достаточно долгое время. Все это приводит к низкому уровню пенсионных сбережений, а также неэффективному их управлению. Негативные последствия недостатка знаний в сфере пенсионного обеспечения носят отложенный характер, как для конкретного индивида, так и для системы в целом (по причине изменения демографической ситуации и смещения ответственности на индивидов). Поэтому отсутствие внимания к этой проблеме приведет к значительным социальным и экономическим последствиям;

2) рост уровня личных располагаемых доходов населения. В странах с динамично развивающимися рынками капитала и устойчивым ростом личного располагаемого дохода все больше и больше экономических агентов вовлекаются в процесс потребления финансовых продуктов рынка капитала (или, по крайней мере, получают такую возможность). Потребители в данной сфере финансовых услуг не обладают достаточными знаниями, следствием чего является недоверие к новым финансовым инструментам, а также неэффективное управление риском. По отношению к этим группам населения повышение ФГ позволит не только увеличить их финансовое благосостояние посредством повышения качества управления риском, но и реализовать потенциал развития финансовых рынков;

3) повышение разнородности населения. Данная проблема проявляется в растущей дифференциации социально-культурных характеристик индивидов, уровня грамотности в сфере финансовых услуг и современных технологий, что приводит к росту доли индивидов, не вовлеченных в потребление финансовых услуг. К таким группам, как правило, относятся лица с низким уровнем дохода, расовые или национальные меньшинства, иммигранты, беженцы и аборигены, проживающие в бедных районах или сельской местности.

1.3. Жизненный цикл человека и финансовая грамотность

1.4. Защита прав потребителей в финансовой сфере и финансовое образование

1.5. Роль государства: международный опыт

2) рост уровня личных располагаемых доходов населения. В странах с динамично развивающимися рынками капитала и устойчивым ростом личного располагаемого дохода все больше и больше экономических агентов вовлекаются в процесс потребления финансовых продуктов рынка капитала (или, по крайней мере, получают такую возможность). Потребители в данной сфере финансовых услуг не обладают достаточными знаниями, следствием чего является недоверие к новым финансовым инструментам, а также неэффективное управление риском. По отношению к этим группам населения повышение ФГ позволит не только увеличить их финансовое благосостояние посредством повышения качества управления риском, но и реализовать потенциал развития финансовых рынков;

3) повышение разнородности населения. Данная проблема проявляется в растущей дифференциации социально-культурных характеристик индивидов, уровня грамотности в сфере финансовых услуг и современных технологий, что приводит к росту доли индивидов, не вовлеченных в потребление финансовых услуг. К таким группам, как правило, относятся лица с низким уровнем дохода, расовые или национальные меньшинства, иммигранты, беженцы и аборигены, проживающие в бедных районах или сельской местности.

1.3. Жизненный цикл человека и финансовая грамотность

В последнее десятилетие во всем мире наблюдался бурный рост спроса на финансовую грамотность. Этот сдвиг также вызван следующими фундаментальными факторами:

• в современном мире планирование событий жизненного цикла серьезно зависит от личного планирования собственных финансов и благосостояния, необходимого для обеспечения дохода после выхода на пенсию, финансирования образования детей, оплаты жилья и создания страховки на случай кризисных ситуаций;

• усложнение финансовых продуктов, предлагаемых финансовым сектором;

• повышение доходов, продолжительности жизни, а также, возможно, желание граждан иметь более разнообразный выбор.

Стремительный рост кредитов населению в последнее десятилетие сопровождается ростом числа домохозяйств, которые не вполне понимают возникающие у них в связи с получением кредита риски и обязательства, а также и все имеющиеся у них варианты выбора. Сложные финансовые услуги предлагались и продолжают предлагаться потребителям, в том числе гражданам с недостаточно надежными кредитными историями. В результате секьюритизации таких кредитов населению особое значение в контексте минимизации системных рисков в финансовом секторе приобретает защита прав потребителей (наряду с управлением рисками).

При этом существует несколько подходов к классификации экономических решений[15]. Выделяют следующие экономические решения, принимаемые в домохозяйстве:

• обеспечение достойного уровня текущего потребления семьи;

• обеспечение семьи жильем надлежащего качества;

• защита членов семьи от последствий потери здоровья и трудоспособности;

• защита семьи от финансовых последствий потери кормильца;

• обеспечение достойного развития, воспитания и образования детям (детский сад, школа, спортивные секции, вуз);

• обеспечение возможности хорошего отдыха и досуга, развития личных интересов И хобби;

• открытие собственного бизнеса, погашение долгов, создание резервного фонда;

• сохранение достойного уровня жизни после выхода на пенсию;

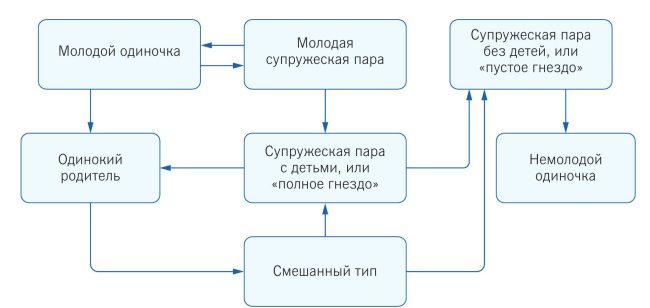

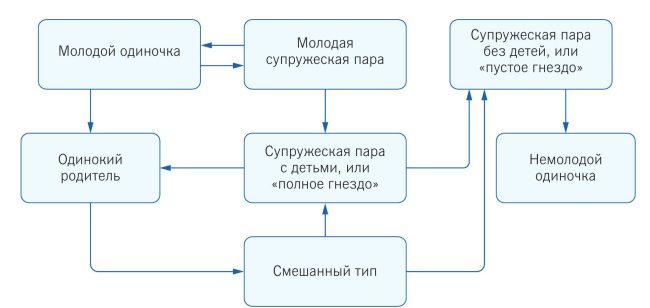

• передача наследства, формирование семейного капитала будущих поколений. Например, финансовые решения (расходы, потребление, сберегательное поведение и т. д.) и установки, изначально не связанные с финансами (решения о занятости и домашней работе, содержание детей, проведение досуга и т. д.) (рис. 1.2). Одним из основных факторов, которые могут влиять на модели принятия экономических решений, является стадия «жизненного цикла семьи» (рис. 1.3).

Рис. 1.2.

Рис. 1.2.

Жизненный цикл и финансовые цели[16]

Рис. 1.3.

Рис. 1.3.

Стадии жизненного цикла семьи[17]

В зависимости от этапа жизненного цикла доминируют те или иные финансовые цели и мотивы (рис. 1.2). В контексте вопроса о повышении финансовой грамотности это определяет восприимчивость потребителя к поступающей информации, ее источникам, методам донесения и иным способам формирования финансового поведения и потребительской культуры.

В настоящее время появилось большое количество публикаций, в которых предлагаются различные советы и рекомендации по экономии и распределению денег, по ведению бюджета домашнего хозяйства, инвестированию и т. д. В публикациях всесторонне освещаются различные аспекты финансовых взаимоотношений участников рынка: от оценки надежности финансовых компаний до описания конкретных финансовых продуктов.

Однако, как правило, за пределами внимания авторов остаются вопросы, связанные с особенностями формирования у человека тех или иных «финансовых» представлений, установок (а часто предубеждений) и привычек – устойчивых моделей финансового поведения. За рамками исследований остаются экономические мотивы поведения субъекта на различных этапах жизненного цикла. Например, в молодости большинство людей не склонно к долгосрочному планированию и накоплению. Тогда как в зрелом возрасте перед индивидом часто встает дилемма – какую часть денежных средств рассматривать в качестве сбережений, а какую часть направить на удовлетворение своих неотложных потребностей. Тем не менее экономические мотивы формируются на протяжении всего жизненного цикла человека и непосредственно влияют на модель финансового поведения: от культуры управления семейным бюджетом до выбора последовательности достижения масштабных финансовых целей (рис. 1.4).

Рис. 1.4.

Рис. 1.4.

Пример последовательности финансовых целей[18]

Учет особенностей «получателя» финансовой и просветительской информации особенно актуален для нашей страны. Кардинальная перестройка отношений между основными участниками финансовой системы привела к радикальному изменению условия жизнедеятельности граждан. Ранее домохозяйство[19] рассматривалось в качестве пассивного участника экономических отношений, в которых не было места «частной экономической инициативе» и «персональной ответственности» за собственное экономическое благополучие, а роль в основном сводилась к потребительским функциям. Практически не существовало проблем, связанных с выбором и принятием финансовых решений.

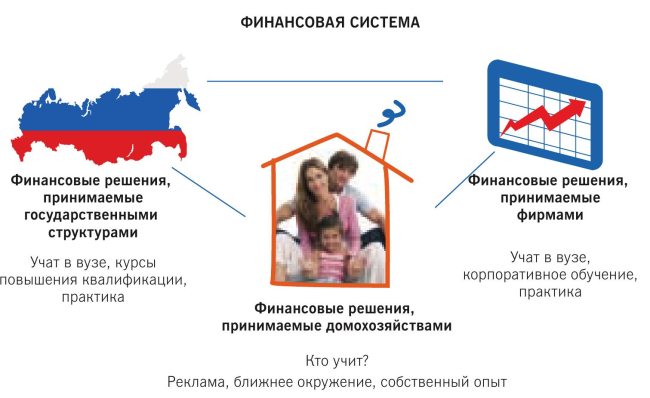

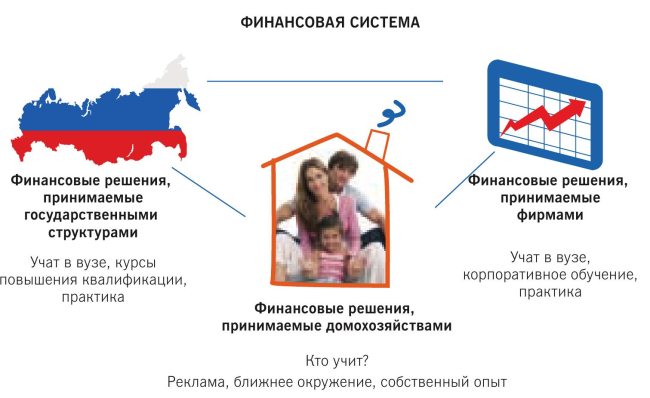

Рис. 1.5.

Рис. 1.5.

Финансовая система и личные финансы[20]

В современных условиях домохозяйство, являясь активным участником формирования рынка труда, производителем потребительских благ и первичным собственником, получило финансовые ресурсы в собственное распоряжение. И как следствие – каждое домохозяйство, семья, индивид встали перед необходимостью самостоятельно определять свое финансовое поведение, формировать и реализовывать свою «финансовую политику». При этом у большинства граждан отсутствует культура и накопленный опыт управления личными финансами в рыночных условиях (рис. 1.5). Принимать же правильные решения в современном финансовом мире становится все сложнее, а цена ошибки может быть очень высока.

• финансовые продукты потребляются сравнительно редко, что ограничивает формирование опыта их потребления;

• финансовые продукты не могут быть протестированы на предмет качества в момент их покупки, в результате чего существует масса возможностей для недобросовестного поведения со стороны продавца;

• издержки проверки достоверности взятых сторонами обязательств высоки.

Данные факторы обусловливают высокий уровень «асимметрии» информации

на рынках финансовых услуг (продуктов). Указанная «асимметрия» ограничивает способность потребителя быстро адаптироваться к изменяющимся характеристикам финансового рынка, определяет недостаток информированности о возможностях финансового рынка, приводит к неэффективным финансовым решениям и, как результат, уменьшает доверие к финансовым институтам и их услугам.

• в современном мире планирование событий жизненного цикла серьезно зависит от личного планирования собственных финансов и благосостояния, необходимого для обеспечения дохода после выхода на пенсию, финансирования образования детей, оплаты жилья и создания страховки на случай кризисных ситуаций;

• усложнение финансовых продуктов, предлагаемых финансовым сектором;

• повышение доходов, продолжительности жизни, а также, возможно, желание граждан иметь более разнообразный выбор.

Стремительный рост кредитов населению в последнее десятилетие сопровождается ростом числа домохозяйств, которые не вполне понимают возникающие у них в связи с получением кредита риски и обязательства, а также и все имеющиеся у них варианты выбора. Сложные финансовые услуги предлагались и продолжают предлагаться потребителям, в том числе гражданам с недостаточно надежными кредитными историями. В результате секьюритизации таких кредитов населению особое значение в контексте минимизации системных рисков в финансовом секторе приобретает защита прав потребителей (наряду с управлением рисками).

При этом существует несколько подходов к классификации экономических решений[15]. Выделяют следующие экономические решения, принимаемые в домохозяйстве:

• обеспечение достойного уровня текущего потребления семьи;

• обеспечение семьи жильем надлежащего качества;

• защита членов семьи от последствий потери здоровья и трудоспособности;

• защита семьи от финансовых последствий потери кормильца;

• обеспечение достойного развития, воспитания и образования детям (детский сад, школа, спортивные секции, вуз);

• обеспечение возможности хорошего отдыха и досуга, развития личных интересов И хобби;

• открытие собственного бизнеса, погашение долгов, создание резервного фонда;

• сохранение достойного уровня жизни после выхода на пенсию;

• передача наследства, формирование семейного капитала будущих поколений. Например, финансовые решения (расходы, потребление, сберегательное поведение и т. д.) и установки, изначально не связанные с финансами (решения о занятости и домашней работе, содержание детей, проведение досуга и т. д.) (рис. 1.2). Одним из основных факторов, которые могут влиять на модели принятия экономических решений, является стадия «жизненного цикла семьи» (рис. 1.3).

Жизненный цикл и финансовые цели[16]

Стадии жизненного цикла семьи[17]

В зависимости от этапа жизненного цикла доминируют те или иные финансовые цели и мотивы (рис. 1.2). В контексте вопроса о повышении финансовой грамотности это определяет восприимчивость потребителя к поступающей информации, ее источникам, методам донесения и иным способам формирования финансового поведения и потребительской культуры.

В настоящее время появилось большое количество публикаций, в которых предлагаются различные советы и рекомендации по экономии и распределению денег, по ведению бюджета домашнего хозяйства, инвестированию и т. д. В публикациях всесторонне освещаются различные аспекты финансовых взаимоотношений участников рынка: от оценки надежности финансовых компаний до описания конкретных финансовых продуктов.

Однако, как правило, за пределами внимания авторов остаются вопросы, связанные с особенностями формирования у человека тех или иных «финансовых» представлений, установок (а часто предубеждений) и привычек – устойчивых моделей финансового поведения. За рамками исследований остаются экономические мотивы поведения субъекта на различных этапах жизненного цикла. Например, в молодости большинство людей не склонно к долгосрочному планированию и накоплению. Тогда как в зрелом возрасте перед индивидом часто встает дилемма – какую часть денежных средств рассматривать в качестве сбережений, а какую часть направить на удовлетворение своих неотложных потребностей. Тем не менее экономические мотивы формируются на протяжении всего жизненного цикла человека и непосредственно влияют на модель финансового поведения: от культуры управления семейным бюджетом до выбора последовательности достижения масштабных финансовых целей (рис. 1.4).

Пример последовательности финансовых целей[18]

Учет особенностей «получателя» финансовой и просветительской информации особенно актуален для нашей страны. Кардинальная перестройка отношений между основными участниками финансовой системы привела к радикальному изменению условия жизнедеятельности граждан. Ранее домохозяйство[19] рассматривалось в качестве пассивного участника экономических отношений, в которых не было места «частной экономической инициативе» и «персональной ответственности» за собственное экономическое благополучие, а роль в основном сводилась к потребительским функциям. Практически не существовало проблем, связанных с выбором и принятием финансовых решений.

Финансовая система и личные финансы[20]

В современных условиях домохозяйство, являясь активным участником формирования рынка труда, производителем потребительских благ и первичным собственником, получило финансовые ресурсы в собственное распоряжение. И как следствие – каждое домохозяйство, семья, индивид встали перед необходимостью самостоятельно определять свое финансовое поведение, формировать и реализовывать свою «финансовую политику». При этом у большинства граждан отсутствует культура и накопленный опыт управления личными финансами в рыночных условиях (рис. 1.5). Принимать же правильные решения в современном финансовом мире становится все сложнее, а цена ошибки может быть очень высока.

«Финансовая грамотность могла бы удвоить ваше состояние при выходе на пенсию»Ряд факторов обусловливает повышенные требования к уровню финансовой грамотности участников рынка, а также к процессу финансового образования, поскольку проблема низкой финансовой грамотности населения заложена и в природе самих финансовых услуг (продуктов) и рынков. В исследованиях[21], посвященных проблеме информации на финансовых рынках, выделяют следующие факторы:

В 2008 году в исследовании А. Лусарди (Гарвардская бизнес-школа) показано, что финансовая грамотность является первым и важным шагом в создании собственного благосостояния:

• пенсионное планирование является серьезной предпосылкой в формировании богатства: те, кто планировал финансы на будущее, имеет более чем в два раза выше уровень благосостояния по сравнению с теми, кто не занимался пенсионным планированием;

• в свою очередь уровень финансовой грамотности влияет на способность к планированию: чем более финансово образован молодой человек, тем больше вероятность того, что он займется пенсионным планированием;

• именно обладание базовыми финансовыми знаниями (инфляция, процентная ставка) и способность их использовать (например, произвести финансовые расчеты) позволяет заниматься финансовым планированием.

• финансовые продукты потребляются сравнительно редко, что ограничивает формирование опыта их потребления;

• финансовые продукты не могут быть протестированы на предмет качества в момент их покупки, в результате чего существует масса возможностей для недобросовестного поведения со стороны продавца;

• издержки проверки достоверности взятых сторонами обязательств высоки.

Данные факторы обусловливают высокий уровень «асимметрии» информации

на рынках финансовых услуг (продуктов). Указанная «асимметрия» ограничивает способность потребителя быстро адаптироваться к изменяющимся характеристикам финансового рынка, определяет недостаток информированности о возможностях финансового рынка, приводит к неэффективным финансовым решениям и, как результат, уменьшает доверие к финансовым институтам и их услугам.

1.4. Защита прав потребителей в финансовой сфере и финансовое образование

Основная цель защиты потребителей – выправить асимметрию в доступе к информации и ресурсам между потребителями и финансовыми организациями. Финансовые организации хорошо ориентируются в условиях предоставления своих финансовых услуг, однако для розничных потребителей получение достаточной информации для оценки сложных финансовых услуг может оказаться слишком сложным или дорогим, даже когда необходимая информация раскрывается. Защита прав потребителей финансовых услуг обеспечивается посредством двух механизмов:

1) финансовое регулирование;

2) просвещение потребителей в области финансовых услуг.

Таким образом, финансовое образование и защита прав потребителей отражают две стороны одной медали, при этом общим моментом для них является информированность по финансовым вопросам. В то время как ФО дополняет информированность путем обучения и предоставления рекомендаций, в защите прав потребителей акцент делается на том, чтобы законодательство и регулирование были направлены на обеспечение соблюдения минимальных стандартов, предоставление клиентам соответствующей информации и укрепление защиты прав потребителей[22].

По мере развития и углубления финансовых рынков эффективная защита прав потребителей финансовых услуг приобретает решающее значение для формирования справедливого, прозрачного и конкурентного рынка финансовых услуг.

Эффективные программы по защите прав потребителей преследуют следующие цели:

1) предоставление потребителям четкой и сравнимой информацией о финансовых услугах;

2) запрещение обманной или мошеннической практики в области финансовых услуг;

3) обеспечение эффективного механизма разрешения споров между финансовыми организациями и населением;

4) обеспечение доступа к просвещению потребителей относительно рисков и преимуществ использования розничных финансовых услуг.

В результате финансового кризиса 2008–2009 гг. возник дополнительный спрос на программы повышения ФГ и защиты прав потребителей, что потребовало консолидации усилий государства и общества в этой области. Все больше стран ориентируются на пример Великобритании при проведении обследований состояния финансовой грамотности, при этом Европейский союз (ЕС) оценивает усилия отдельных стран-членов в области повышения финансовой грамотности и финансового образования.

Во многих странах, таких как США, Великобритания, Австралия, Корея, Канада и Чехия, признана необходимость активного участия государства в повышении ФГ населения в форме разработки и реализации национальной стратегии, обеспечивающей выработку механизмов повышения ФГ, координацию действий многочисленных субъектов, реализующих мероприятия в рамках данной стратегии.

В США апрель 2010 г. был объявлен «месяцем финансовой грамотности» с целью «нового обращения нас и наших детей к основам финансового образования». Конгресс США одобрил законодательные инициативы, направленные на создание специального органа по защите прав потребителей финансовых услуг, подобного органу, созданному в Канаде.

В ответ на необходимость повышения ФГ и улучшения защиты прав потребителей в нескольких странах были разработаны национальные стратегии повышения финансового образования. Центральные банки, органы финансового регулирования и казначейства этих стран начали поддержку проведения программ финансового просвещения. Кроме того, возникли различные площадки для координации деятельности государственных, некоммерческих и частных организаций ФО. В нескольких странах осуществляется оценка уровня ФГ населения, а эффект проведения программ по финансовому образованию все больше становится предметом обсуждения деятелей просвещения и экспертов. В ОЭСР было принято руководство по ФО[23] и утверждена долгосрочная инициатива в области повышения финансовой грамотности.

Для потребителей финансовых услуг низкий уровень ФГ приводит:

1) к принятию неэффективных решений и, как результат, к уменьшению доверия к финансовым институтам;

2) «исключенности» из возможности использования преимуществ финансового рынка;

3) высокому уровню персональных долговых обязательств;

4) банкротствам физических лиц;

5) передаче негативного финансового опыта подрастающему поколению;

6) подверженности рискам мошенничества и недобросовестного поведения продавцов финансовых услуг;

7) низкому уровню сбережений для жизненно важных целей;

8) неэффективному формированию пенсионных сбережений и управления ими.

Для государства низкий уровень ФГ является одним из препятствий развития финансового сектора в целом, ограничивает возможности и снижает эффективность регулирования финансовых рынков, защиты прав потребителей, препятствует переходу к пенсионной системе, основанной на большем индивидуальном участии.

Для частных организаций, предоставляющих финансовые услуги, низкая ФГ потребителей способствует росту отрицательных внешних эффектов, производимых недобросовестными поставщиками финансовых услуг, что приводит к снижению уровня доверия к сектору в целом.

С точки зрения экономики в целом недостаточный уровень знаний в области финансовых услуг означает низкую степень вовлечения широких слоев населения в их потребление, что ограничивает уровень и качество сбережений и инвестиций, определяющих потенциал экономического роста.

1) финансовое регулирование;

2) просвещение потребителей в области финансовых услуг.

Таким образом, финансовое образование и защита прав потребителей отражают две стороны одной медали, при этом общим моментом для них является информированность по финансовым вопросам. В то время как ФО дополняет информированность путем обучения и предоставления рекомендаций, в защите прав потребителей акцент делается на том, чтобы законодательство и регулирование были направлены на обеспечение соблюдения минимальных стандартов, предоставление клиентам соответствующей информации и укрепление защиты прав потребителей[22].

По мере развития и углубления финансовых рынков эффективная защита прав потребителей финансовых услуг приобретает решающее значение для формирования справедливого, прозрачного и конкурентного рынка финансовых услуг.

Эффективные программы по защите прав потребителей преследуют следующие цели:

1) предоставление потребителям четкой и сравнимой информацией о финансовых услугах;

2) запрещение обманной или мошеннической практики в области финансовых услуг;

3) обеспечение эффективного механизма разрешения споров между финансовыми организациями и населением;

4) обеспечение доступа к просвещению потребителей относительно рисков и преимуществ использования розничных финансовых услуг.

В результате финансового кризиса 2008–2009 гг. возник дополнительный спрос на программы повышения ФГ и защиты прав потребителей, что потребовало консолидации усилий государства и общества в этой области. Все больше стран ориентируются на пример Великобритании при проведении обследований состояния финансовой грамотности, при этом Европейский союз (ЕС) оценивает усилия отдельных стран-членов в области повышения финансовой грамотности и финансового образования.

Во многих странах, таких как США, Великобритания, Австралия, Корея, Канада и Чехия, признана необходимость активного участия государства в повышении ФГ населения в форме разработки и реализации национальной стратегии, обеспечивающей выработку механизмов повышения ФГ, координацию действий многочисленных субъектов, реализующих мероприятия в рамках данной стратегии.

В США апрель 2010 г. был объявлен «месяцем финансовой грамотности» с целью «нового обращения нас и наших детей к основам финансового образования». Конгресс США одобрил законодательные инициативы, направленные на создание специального органа по защите прав потребителей финансовых услуг, подобного органу, созданному в Канаде.

В ответ на необходимость повышения ФГ и улучшения защиты прав потребителей в нескольких странах были разработаны национальные стратегии повышения финансового образования. Центральные банки, органы финансового регулирования и казначейства этих стран начали поддержку проведения программ финансового просвещения. Кроме того, возникли различные площадки для координации деятельности государственных, некоммерческих и частных организаций ФО. В нескольких странах осуществляется оценка уровня ФГ населения, а эффект проведения программ по финансовому образованию все больше становится предметом обсуждения деятелей просвещения и экспертов. В ОЭСР было принято руководство по ФО[23] и утверждена долгосрочная инициатива в области повышения финансовой грамотности.

Для потребителей финансовых услуг низкий уровень ФГ приводит:

1) к принятию неэффективных решений и, как результат, к уменьшению доверия к финансовым институтам;

2) «исключенности» из возможности использования преимуществ финансового рынка;

3) высокому уровню персональных долговых обязательств;

4) банкротствам физических лиц;

5) передаче негативного финансового опыта подрастающему поколению;

6) подверженности рискам мошенничества и недобросовестного поведения продавцов финансовых услуг;

7) низкому уровню сбережений для жизненно важных целей;

8) неэффективному формированию пенсионных сбережений и управления ими.

Для государства низкий уровень ФГ является одним из препятствий развития финансового сектора в целом, ограничивает возможности и снижает эффективность регулирования финансовых рынков, защиты прав потребителей, препятствует переходу к пенсионной системе, основанной на большем индивидуальном участии.

Для частных организаций, предоставляющих финансовые услуги, низкая ФГ потребителей способствует росту отрицательных внешних эффектов, производимых недобросовестными поставщиками финансовых услуг, что приводит к снижению уровня доверия к сектору в целом.

С точки зрения экономики в целом недостаточный уровень знаний в области финансовых услуг означает низкую степень вовлечения широких слоев населения в их потребление, что ограничивает уровень и качество сбережений и инвестиций, определяющих потенциал экономического роста.

1.5. Роль государства: международный опыт

Во многих развитых странах повышение финансовой грамотности является элементом государственной политики. Высокий интерес к теме личных финансов и ФГ отражен в ряде государственных программ[24]. Решением задач в этом направлении занимаются специальные государственные ведомства или организации, финансируемые государством:

• в США – Комиссия по финансовой грамотности и образованию (FLEC);

• в Австралии – Служба финансовой информации (FIS);

• в Канаде – Служба защиты потребителей финансовых услуг (FCAC);

• в Великобритании – Управление по финансовым услугам (FSA).

В этих странах проводятся регулярные исследования, направленные, с одной стороны, на оценку уровня ФГ индивидов (их способности использовать доступные финансовые инструменты, осуществлять планирование собственного бюджета и т. п.), с другой стороны, на определение наиболее приоритетных задач развития ФГ, каналов распространения информации, ее характеристик и реципиентов.

В международной практике на государство возлагается ключевая роль координатора процесса. На основании мнений экспертов можно выделить те функции, которые должны быть возложены на государство в программе повышения ФГ населения[25].

Координационно-консолидирующая функция. Государство должно вырабатывать цели программы и способы их достижения – быть единым координационным центром, организатором публичной дискуссии по этой теме, определить единые стандарты, помочь игрокам рынка договориться между собой и преодолеть «проблему безбилетника», которая заключается в том, что если кто-то из участников рынка начинает тратить свои ресурсы на повышение ФГ населения, то тем самым создается общественное благо, которым пользуются все, а не только те, кто его создал.

Государство также должно следить за тем, чтобы обеспечить реализацию программы на всей территории страны, даже в тех регионах, где в повышении грамотности населения в данный момент участники рынка не заинтересованы. Цель государства – не допустить того, чтобы программы повышения ФГ свелись к рекламным и маркетинговым действиям по продвижению продуктов и привлечению клиентов.

Мониторинговая и аналитическая функции. Именно государство способно аккумулировать информацию о проблемных зонах рынка финансовых услуг для населения. Так, например, государственные контролирующие и регулирующие органы, занимающиеся рынками финансовых услуг, могли бы иметь в штате структурные подразделения, которые собирали бы и анализировали информацию, например, по тем жалобам, которые к ним поступают. В случае появления на рынке проблемных зон государственные органы должны публиковать на своих сайтах разбор наиболее типичных случаев и размещать материалы, которые могут быть полезны для людей, оказавшихся в конфликтных ситуациях (например, образцы писем и обращений в соответствующие органы, алгоритмы действий).

Контролирующая и регулирующая функции. Государство как регулятор рынков обеспечивает лицензирование, мониторинг и защиту, следит за тем, чтобы недобросовестные участники не имели возможности предоставлять услуги населению, проводит политику повышения прозрачности работы финансовых институтов: раскрытие информации, унификация договоров, своевременное обеспечение законодательной базы.

Эта функция государства чрезвычайно важна, поскольку одна ФГ не защитит людей от мошенничества, если регулирующие и законодательные органы не создадут условий для добросовестной конкуренции и защиты прав потребителей.

Образовательная функция. Государство имеет в своем ведении образовательные учреждения и способно оказать влияние на то, какие знания будут доноситься до школьников и студентов в их стенах. Только в рамках средней школы можно достичь максимального охвата различных слоев населения. Поэтому если в школьной программе удастся найти место знаниям о финансовых институтах и услугах, то велика вероятность того, что молодежь, выходя во взрослую жизнь, будет лучше осведомлена о финансовом рынке, при этом родители школьников также будут отчасти вовлечены в этот процесс.

Целесообразность осуществления государственной политики в области ФГ определяется существованием ряда проблем, самостоятельное решение которых рынком ассоциируется с запретительно-высокими издержками:

1) необходимость агрегирования интересов. Структура стимулов потенциальных субъектов, формирующих и распространяющих информационно-образовательные программы повышения уровня ФГ, различна и не всегда отвечает интересам всех релевантных групп (государство, потребители финансовых услуг, частные организации, представляющие рынок финансовых услуг). Например, при отсутствии вмешательства государства из целевых аудиторий могут быть исключены наименее защищенные слои населения – пенсионеры, индивиды с низким доходом, отсутствием опыта потребления финансовых услуг и Т.Д.;

2) необходимость координации действий при осуществлении программ (координация усилий частных, некоммерческих и иных организаций, производящих соответствующую информацию для потребителей финансовых услуг). В рамках реализации данных функций происходит экономия издержек как потребителей, так и производителей соответствующей информации посредством минимизации дублирования усилий ее производства, ее агрегирования из защищенных от недобросовестного манипулирования ИСТОЧНИКОВ;

3) необходимость контроля качества информации. Некачественная информация, приводящая к потерям для потребителей, может дискредитировать не только ее непосредственного производителя, но и идею образовательных программ в области ФГ. Стимулы производителей финансовых услуг ориентированы, прежде всего, на извлечение наибольшей прибыли, а не на повышение уровня образования своих клиентов. Именно поэтому роль государства должна включать контроль как информации, являющейся основой информационно-образовательных программ, так и информации, раскрываемой производителями финансовых услуг при осуществлении сделки.

Опыт развитых стран в области повышения уровня ФГ населения демонстрирует различные по своему характеру формы участия государства при разрешении этой проблемы. Государство может:

1) выступать «центральным агентом», координируя деятельность субъектов, реализующих информационно-образовательные программы, обеспечивая функционирование единых информационных баз и каналов распространения информации;

2) финансировать (полностью или частично) реализацию информационно-образовательных программ;

3) обеспечивать формирование стандартов распространяемой производителями финансовых услуг информации, характера процедур ее раскрытия;

4) полностью реализовывать всю технологическую цепочку действий по развитию ФГ.

Данные формы участия государства в повышении уровня ФГ, как правило, комбинируются и не выступают как чистые формы. Самостоятельная реализация всех мероприятий в технологической цепочке является наиболее централизованной формой участия государства, однако не используется на практике в рассматриваемых странах, которые, как правило, привлекают негосударственные организации для расширения охвата реализуемых программ. В идеале вмешательство государства должно иметь место в тех случаях, когда оно является необходимым условием осуществления мероприятия или же ведет к значительной экономии издержек и повышению эффективности реализации проекта. Поэтому на разной стадии реализации информационно-образовательных программ (от разработки до распространения среди адресатов) характер и степень участия государства варьируются.

• в США – Комиссия по финансовой грамотности и образованию (FLEC);

• в Австралии – Служба финансовой информации (FIS);

• в Канаде – Служба защиты потребителей финансовых услуг (FCAC);

• в Великобритании – Управление по финансовым услугам (FSA).

В этих странах проводятся регулярные исследования, направленные, с одной стороны, на оценку уровня ФГ индивидов (их способности использовать доступные финансовые инструменты, осуществлять планирование собственного бюджета и т. п.), с другой стороны, на определение наиболее приоритетных задач развития ФГ, каналов распространения информации, ее характеристик и реципиентов.

В международной практике на государство возлагается ключевая роль координатора процесса. На основании мнений экспертов можно выделить те функции, которые должны быть возложены на государство в программе повышения ФГ населения[25].

Координационно-консолидирующая функция. Государство должно вырабатывать цели программы и способы их достижения – быть единым координационным центром, организатором публичной дискуссии по этой теме, определить единые стандарты, помочь игрокам рынка договориться между собой и преодолеть «проблему безбилетника», которая заключается в том, что если кто-то из участников рынка начинает тратить свои ресурсы на повышение ФГ населения, то тем самым создается общественное благо, которым пользуются все, а не только те, кто его создал.

Государство также должно следить за тем, чтобы обеспечить реализацию программы на всей территории страны, даже в тех регионах, где в повышении грамотности населения в данный момент участники рынка не заинтересованы. Цель государства – не допустить того, чтобы программы повышения ФГ свелись к рекламным и маркетинговым действиям по продвижению продуктов и привлечению клиентов.

Мониторинговая и аналитическая функции. Именно государство способно аккумулировать информацию о проблемных зонах рынка финансовых услуг для населения. Так, например, государственные контролирующие и регулирующие органы, занимающиеся рынками финансовых услуг, могли бы иметь в штате структурные подразделения, которые собирали бы и анализировали информацию, например, по тем жалобам, которые к ним поступают. В случае появления на рынке проблемных зон государственные органы должны публиковать на своих сайтах разбор наиболее типичных случаев и размещать материалы, которые могут быть полезны для людей, оказавшихся в конфликтных ситуациях (например, образцы писем и обращений в соответствующие органы, алгоритмы действий).

Контролирующая и регулирующая функции. Государство как регулятор рынков обеспечивает лицензирование, мониторинг и защиту, следит за тем, чтобы недобросовестные участники не имели возможности предоставлять услуги населению, проводит политику повышения прозрачности работы финансовых институтов: раскрытие информации, унификация договоров, своевременное обеспечение законодательной базы.

Эта функция государства чрезвычайно важна, поскольку одна ФГ не защитит людей от мошенничества, если регулирующие и законодательные органы не создадут условий для добросовестной конкуренции и защиты прав потребителей.

Образовательная функция. Государство имеет в своем ведении образовательные учреждения и способно оказать влияние на то, какие знания будут доноситься до школьников и студентов в их стенах. Только в рамках средней школы можно достичь максимального охвата различных слоев населения. Поэтому если в школьной программе удастся найти место знаниям о финансовых институтах и услугах, то велика вероятность того, что молодежь, выходя во взрослую жизнь, будет лучше осведомлена о финансовом рынке, при этом родители школьников также будут отчасти вовлечены в этот процесс.

Целесообразность осуществления государственной политики в области ФГ определяется существованием ряда проблем, самостоятельное решение которых рынком ассоциируется с запретительно-высокими издержками:

1) необходимость агрегирования интересов. Структура стимулов потенциальных субъектов, формирующих и распространяющих информационно-образовательные программы повышения уровня ФГ, различна и не всегда отвечает интересам всех релевантных групп (государство, потребители финансовых услуг, частные организации, представляющие рынок финансовых услуг). Например, при отсутствии вмешательства государства из целевых аудиторий могут быть исключены наименее защищенные слои населения – пенсионеры, индивиды с низким доходом, отсутствием опыта потребления финансовых услуг и Т.Д.;

2) необходимость координации действий при осуществлении программ (координация усилий частных, некоммерческих и иных организаций, производящих соответствующую информацию для потребителей финансовых услуг). В рамках реализации данных функций происходит экономия издержек как потребителей, так и производителей соответствующей информации посредством минимизации дублирования усилий ее производства, ее агрегирования из защищенных от недобросовестного манипулирования ИСТОЧНИКОВ;

3) необходимость контроля качества информации. Некачественная информация, приводящая к потерям для потребителей, может дискредитировать не только ее непосредственного производителя, но и идею образовательных программ в области ФГ. Стимулы производителей финансовых услуг ориентированы, прежде всего, на извлечение наибольшей прибыли, а не на повышение уровня образования своих клиентов. Именно поэтому роль государства должна включать контроль как информации, являющейся основой информационно-образовательных программ, так и информации, раскрываемой производителями финансовых услуг при осуществлении сделки.

Опыт развитых стран в области повышения уровня ФГ населения демонстрирует различные по своему характеру формы участия государства при разрешении этой проблемы. Государство может:

1) выступать «центральным агентом», координируя деятельность субъектов, реализующих информационно-образовательные программы, обеспечивая функционирование единых информационных баз и каналов распространения информации;

2) финансировать (полностью или частично) реализацию информационно-образовательных программ;

3) обеспечивать формирование стандартов распространяемой производителями финансовых услуг информации, характера процедур ее раскрытия;

4) полностью реализовывать всю технологическую цепочку действий по развитию ФГ.

Данные формы участия государства в повышении уровня ФГ, как правило, комбинируются и не выступают как чистые формы. Самостоятельная реализация всех мероприятий в технологической цепочке является наиболее централизованной формой участия государства, однако не используется на практике в рассматриваемых странах, которые, как правило, привлекают негосударственные организации для расширения охвата реализуемых программ. В идеале вмешательство государства должно иметь место в тех случаях, когда оно является необходимым условием осуществления мероприятия или же ведет к значительной экономии издержек и повышению эффективности реализации проекта. Поэтому на разной стадии реализации информационно-образовательных программ (от разработки до распространения среди адресатов) характер и степень участия государства варьируются.