Кстати, большинство финансовых компаний с большей охотой продают именно высокорискованные инструменты, поскольку эти инструменты приносят им наибольший доход (причем даже в том случае, когда инвестор получает убыток).

Итак, если вы приходите в финансовую компанию и задаете вопрос: «Куда вложить деньги, чтобы побольше заработать?», очень высока вероятность, что вам предложат высокорискованные инструменты, и при неблагоприятной ситуации на рынке вы столкнетесь с потерями, размер которых может привести вас в неприятное изумление и, после фиксации убытков, заставит вас принять решение о прекращении любых «экспериментов» с финансовыми рынками.

Гораздо правильнее подходить к вопросу инвестирования с другой стороны: вместо вопроса о том, сколько вы хотите заработать, следует задать себе вопрос о том, сколько вы можете позволить себе потерять. То есть еще перед тем, как вы начнете думать о том, сколько денег вы хотите инвестировать, вы должны подумать о том, какие потери для вас допустимы.

После того как вы определите, какие потери вы способны спокойно пережить, вы можете начать выбирать направления инвестиций исходя из статистики возможных потерь на различных рынках (подобную статистику о самых разных рынках достаточно легко можно найти в сети Интернет, а также на семинарах соответствующей тематики, например, в Школе Начального Финансового Образования «ФинСтарт»: www.finstart.ru).

Выбрав те рынки, где вы точно не потеряете больше допустимого, можно начинать думать о способах совершения операций на них и лишь после этого – о том, какую финансовую компанию выбрать для совершения этих операций.

Рассмотрим чуть подробнее весь этот алгоритм.

Важнейшее условие об уровне допустимых потерь вы принимаете путем совсем нехитрых рассуждений. Вы просто должны спокойно поразмышлять, потеря какой суммы не вызовет в вашей жизни каких-либо серьезных последствий. Устраиваетесь поудобнее в любимом кресле и стараетесь хорошенько себе представить, как изменится ваша жизнь после потери некоторого, вначале небольшого, количества денег.

Что изменится в вашей жизни, если вы завтра потеряете 5000 рублей? Если вы чувствуете, что ничего особенного не произойдет, то начинаете увеличивать сумму. А если вы потеряете 50 000 рублей? А полмиллиона? И так вы продолжаете увеличивать цифры до тех пор, пока не дойдете до суммы, потеря которой будет для вас действительно неприемлема. Поскольку ваша задача – определить предельный размер допустимых потерь, то следует вернуться на шаг назад к последней сумме, потеря которой не показалась вам критической.

Хочу обратить ваше внимание на то, что рассуждения о том, какое количество денег можно позволить себе потерять, никак связаны с размером суммы предполагаемых инвестиций.

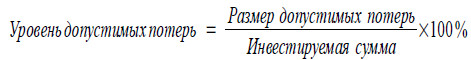

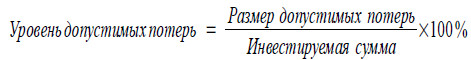

Определив размер допустимых потерь, следует соотнести его с размером вашего предполагаемого инвестиционного портфеля, чтобы определить уровень допустимых потерь:

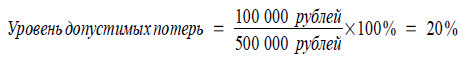

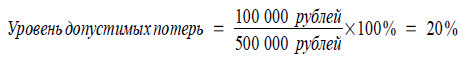

Например, если вы решили, что потери свыше 100 000 рублей будут для вас болезненными и при этом вы хотите инвестировать 500 000 рублей, то уровень допустимых потерь для вас составит 20 %:

После того как вы вычислили уровень допустимых для вас потерь, вы можете начать рассматривать различные направления вложения денег. Ваша задача – выбрать те рынки, где в случае неблагоприятной ситуации вы не потеряете больше допустимого для вас уровня. Например, статистика показывает, что в ситуации финансового кризиса вложения в акции могут принести убыток в размере порядка 30 % от инвестированной суммы. Это означает, что если ваш уровень допустимых потерь составляет 20 %, то вы не можете позволить себе вкладывать все деньги в акции (даже самые надежные из них).

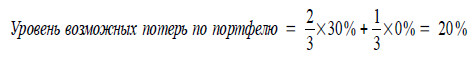

Если же вы, тем не мене, желаете покупать акции, то для того, чтобы уровень возможных потерь не превышал запланированную величину, вам необходимо «разбавить» акции в вашем инвестиционном портфеле какими-либо менее рискованными инструментами.

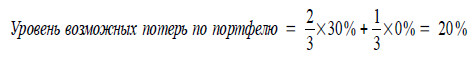

Если мы вкладываем до 700 000 рублей на банковские депозиты, можно условно принять, что возможные потери по вкладу будут равны нулю. Тогда, чтобы «уложиться» в 20 % допустимых потерь, мы можем составить инвестиционный портфель следующим образом: на 2/3 денег мы купим акции и 1/3 денег положим на банковский депозит:

Мы можем включать в инвестиционный портфель самые разные виды активов: депозиты, облигации, акции, золото, недвижимость, нефть, валюту и т. д. На основании статистики мы определяем уровень возможных потерь по конкретному инструменту и добавляем эти инструменты в портфель в такой пропорции, чтобы суммарный риск портфеля не выходил за установленные нами рамки.

Выбрав способ выхода на соответствующий рынок, мы начинаем искать компанию, которая нам в этом поможет. Выбирая поставщика финансовых услуг, не спешите и постарайтесь изучить побольше предложений от разных компаний, чтобы выбрать то, что наилучшим образом соответствует вашим целям.

Не старайтесь найти универсальную компанию, которая закроет все ваши потребности в финансовых услугах одномоментно. Крайне редко бывает так, что какая-то одна компания одинаково сильна на всех доступных инвестору рынках. Более вероятна ситуация, когда для доступа к инструментам с разных рынков инвестор пользуется услугами различных компаний. А когда речь идет о доверительном управлении и ПИФах, целесообразно использовать несколько разных компаний из соображений диверсификации (то есть следует разделить инвестируемую сумму на части и отдать в управление в различные компании для того, чтобы снизить возможный ущерб от ошибочных действий управляющих).

Итак, принимать решение о том, куда вкладывать деньги, следует по алгоритму:

1. Определить уровень допустимых потерь.

2. Выбрать интересующие вас направления инвестиций и составить из них портфель, уровень возможных потерь по которому будет находиться в пределах установленного вами уровня допустимых потерь.

3. Выбрать способы совершения операций с отобранными активами.

4. Определиться с поставщиками услуг для каждого из выбранных вами рынков.

Строгое следование этому алгоритму убережет вас от многих неприятных неожиданностей. Однако, чтобы неожиданностей стало еще меньше, следует регулярно пересматривать портфель, совершая те же самые шаги, что и при первоначальном создании портфеля.

Если в вашем инвестиционном портфеле присутствуют активы с различным уровнем риска и, соответственно, доходности, то из-за того, что стоимость ваших активов будет расти неравномерно, изначально заданные доли разных активов в вашем портфеле будут постепенно изменяться. Это приведет к тому, что уровень возможных потерь вашего портфеля будет изменяться и, чтобы держать его в допустимых для вас пределах, портфель необходимо регулярно «перетряхивать», уменьшая долю быстрорастущих активов в пользу менее рискованных инструментов.

Разберем это на примере.

Пусть размер наших допустимых потерь составляет 30 000 рублей.

Представим себе, что в начале 2009 года мы решили инвестировать 200 000 рублей. Уровень допустимых потерь для наших инвестиций составит 15 % (30 000 рублей/200 000 рублей).

Если мы вложим наши деньги в портфель, состоящий поровну из депозитов и самых надежных акций, то размер возможных потерь для такого портфеля будет точно соответствовать нашим целям: 0,5*0 + 0,5*30 % = 15 %.

За год половина портфеля, вложенная на депозит в банке, дала бы прибыль в размере порядка 10 000 рублей, и соответственно, эта часть портфеля выросла бы к началу 2010 года до 110 000 рублей. А вот 100 000 рублей, вложенные в акции, за то же самое время выросли бы до 200 000 рублей (на целых 100 %). И в итоге общая стоимость нашего портфеля к началу 2010 года увеличилась бы с 200 000 рублей до 310 000 рублей.

Из-за того, что акции в 2009 году росли гораздо быстрее суммы на депозите, структура нашего портфеля изменилась:

Теперь на депозите у нас находится 35 % (110 000 рублей/ 310 000 рублей), а в акции вложено 65 % портфеля (200 000 рублей/ 310 000 рублей).

Возможный уровень потерь по портфелю теперь равен 19,35 % (0,35*0 % + 0,65*30 %), что заметно больше исходных 15 %.

Чтобы вернуться к изначально заданному уровню допустимых потерь в размере 15 %, нам нужно продать часть акций (на сумму 45 000 рублей) и вырученные деньги положить на банковский депозит.

Но если наши предпочтения по размеру допустимых потерь не изменились (остались на уровне прежних 30 000 рублей), то из-за того, что размер портфеля увеличился, уровень допустимых потерь будет теперь иным: 30 000 рублей / 310 000 рублей = 9,7 %. И чтобы привести наш портфель в соответствие с этим уровнем, нужно будет продать акции на сумму 99 767 рублей.

«Перетряхивание» (или «балансировку») инвестиционного портфеля следует производить приблизительно раз в полгода, независимо от того, под чьим управлением находятся ваши активы. Это нужно делать и в тех случаях, если вы совершаете операции самостоятельно, если покупаете паи ПИФов, если отдаете деньги в доверительное управление в управляющую компанию.

Ну это все хорошо, конечно, про портфель и тому подобное, но все же:

Можно выделить основные четыре группы активов:

1. активы с фиксированным доходом;

2. товарные активы;

3. бизнес, производственные активы;

4. валюта.

В различных экономических ситуациях (с учетом инвестиционных целей конкретного инвестора) имеет смысл делать акцент на какой-либо из этих четырех групп активов.

Чем же отличаются эти группы активов?

Покупая активы с фиксированным доходом, вы в момент заключения сделки уже знаете, на какую максимальную прибыль вы можете рассчитывать в результате операции. Вложения в эти активы обычно сопряжены с невысоким уровнем риска, и получить с их помощью прибыль, превышающую уровень инфляции, практически невозможно. К активам с фиксированным доходом относятся такие инструменты как банковские депозиты и облигации.

Товарные активы – это различного рода товары, обращающиеся на бирже. Покупая товар, инвесторы рассчитывают продать его дороже и заработать на разнице. Причин роста стоимости товара может быть много: возникший дефицит товара, инфляция, циклические явления на рынке и так далее. Если товар не растет в цене, то инвесторы, как правило, оказываются в неприятной ситуации: хранение товара сопряжено с издержками (например, аренда сейфа в банке для хранения слитка золота), а сам по себе товар прибыли не приносит.

Бизнес и производственные активы покупать можно как в виде целых компаний и производственных комплексов, так и в виде долевых ценных бумаг. Например, покупая акции, вы становитесь совладельцем компании, которая выпустила эти акции в обращение.

Как вы понимаете, бизнес создают для того, чтобы получать прибыль. Если компания не в состоянии давать прибыль, то она разоряется. Покупая акции устойчиво работающих компаний, вы становитесь владельцем актива, приносящего прибыль.

Валюта – это всего лишь деньги (правда, имеющие хождение в другом государстве). Просто хранить деньги «в чулке» не имеет смысла, поскольку тогда они однозначно теряют реальную стоимость из-за инфляции. Вкладывать деньги в валюту, на мой взгляд, имеет смысл, только если ожидаются серьезные потрясения в экономике отдельно взятой страны или региона и только на очень короткий срок. А в случае, если ситуация продолжит оставаться нестабильной или будет ухудшаться, можно вложить купленную валюту в иностранные активы (все те же активы с фиксированным доходом, товарные активы или бизнес).

При ожиданиях снижения инфляции инвесторы вкладываются в активы с фиксированным доходом, поскольку это сопряжено с низким риском. Но при увеличении инфляции активы с фиксированным доходом фактически начинают приносить инвестору убытки, поскольку прибыль от владения этими активами перекрывается инфляционными потерями.

Товарные активы дают достаточно хорошую защиту от инфляции (поскольку дорожают вместе со всеми товарами и услугами в стране), но обогнать инфляцию они, как правило, не могут.

Обгоняют инфляцию бизнес-активы, поскольку они производят из сырьевых товаров новые товары и услуги, зарабатывая при этом прибыль. Однако в случае очень высокой инфляции (выше 25 %) или иных проблем в экономике, большая часть производств становится убыточной.

Исходя из вышесказанного, можно предположить, что в случае абсолютно стабильной экономической ситуации и в ожиданиях снижения инфляции существенная часть инвестиционного портфеля может быть вложена в активы с фиксированным доходом.

В условиях экономического роста при умеренной инфляции разумно рассмотреть варианты вложения денег в производственные активы (в том числе и в виде акций).

При ожидании серьезного экономического кризиса или сильного инфляционного скачка следует сделать акцент на сырьевых товарах (например, вкладывая деньги в золото).

В случае, если ожидаются серьезные потрясения в отдельно взятой стране, то следует подумать о вложении денег за ее пределами. Но если проблемы прогнозируются на длительный срок, то лучше вкладываться не в валюту, а в иностранные активы.

Несколько слов о недвижимости.

Я склонен считать недвижимость чем-то средним между товарными и бизнес-активами. С одной стороны, недвижимость – это товар, а значит, дает хорошую защиту от инфляции при резком росте цен в стране. С другой стороны, это бизнес (если сдавать ее в аренду), способный приносить некоторую (правда, весьма небольшую) прибыль. Из всех видов бизнеса это один из самых низкодоходных, поэтому во время экономического бума более разумно держать деньги в других бизнес-активах.

Чтобы принять взвешенное решение, следует потратить некоторое время на изучение прогнозов развития экономики, для того чтобы составить собственное мнение о возможных вариантах развития событий. Исходя из этого представления об экономическом будущем, вы сформируете оптимальный инвестиционный портфель.

Однако следует помнить о том, что будущее крайне плохо прогнозируется, поэтому в любом случае не стоит вкладывать все деньги в какой-либо один вид активов. В зависимости от вашего прогноза вы всего лишь увеличиваете в вашем портфеле долю активов, наиболее подходящих под ваши ожидания.

Решить эту задачу можно, но для создания такого портфеля потребуются весьма существенные суммы (я думаю, что речь будет идти о десятках миллионов долларов).

Следует отметить также, что результаты этого портфеля будут достаточно посредственными. Да, в любой экономической ситуации в портфеле будут активы, дающую неплохую прибыль. Но эта прибыль будет в значительной степени съедаться другими активами, владение которыми в этой ситуации не очень целесообразно.

Поэтому большинству частных инвесторов, желающих получить максимальную отдачу от вложенных денег, придется смириться с необходимостью постоянного анализа экономической ситуации с целью подгонки инвестиционного портфеля под требования этой ситуации.

Слышу возмущенный голос: «Вы снова ушли от ответа на поставленный вопрос!» Таки,

На этот раз мы подумаем о том, какое влияние на вопрос формирования портфеля оказывает возраст инвестора.

Большинство консультантов настаивает на том, что с возрастом в портфеле должна расти доля низкорискованных, консервативных инструментов. Если вы создаете себе резерв для выхода на пенсию, то, чем ближе момент выхода на пенсию, тем меньше вы должны рисковать накопленным. Иначе вы можете столкнуться с неприятным выбором: выходить на пенсию существенно позже намеченного срока или жить заметно скромнее. В частности, в кризис 2008 года обвал на фондовом рынке привел к уменьшению пенсионных накоплений в среднем на 30 %. Это означает, что для тех людей, кто накапливал на пенсию самостоятельно, в случае выхода на пенсию в 2009 году размер пенсии уменьшился бы на треть. Кризис 2008 года заставил многих американских потенциальных пенсионеров отложить выход на пенсию до момента восстановления рынка.

Иногда говорят, что минимальная доля низкорискованных инструментов в портфеле должна соответствовать возрасту инвестора: то есть если вам 25 лет, то вы держите в портфеле порядка 25 % низкорискованных инструментов. А если вам 50 лет, то минимальная доля инструментов с фиксированным доходом должна составлять 50 %.

Вы должны выбирать в портфель инструменты, которые соответствуют срокам достижения ваших целей исходя из соображений ликвидности и вероятности резких провалов в цене.

Вот некоторые примеры:

Банковские депозиты сроком на год. Подходят абсолютно, поскольку срок возврата денег с депозита точно совпадает с планируемым сроком инвестиций. Вероятность потерь при этом практически отсутствует (если сумма вклада в одном банке не превышает 700 000 рублей – это предел возмещения в рамках Системы страхования вкладов).

Акции крупных компаний – с одной стороны, вроде бы подходят, поскольку их можно продать в любой момент. Но, с другой стороны, в случае краткосрочных вложений (в пределах одного года) вероятность получения убытков на рынке акций достаточно высока. А это означает, что в момент, когда вам потребуются деньги, стоимость акций может оказаться ниже, чем вы рассчитывали, и это может поставить под угрозу реализацию вашей цели.

Покупка акций небольших компаний может быть выгодным делом, но только в долгосрочной перспективе. При инвестициях на год о них можно смело забыть из-за низкой ликвидности и резких колебаний цен.

При инвестировании на год не стоит думать о покупке недвижимости. На продажу недвижимости уходит порядка двух месяцев, а при неблагоприятной ситуации на рынке искать покупателя придется до полугода.

Ликвидность вложений в золото сильно зависит от используемого для этого финансового инструмента. Например, операции с золотыми слитками облагаются НДС и по этой причине абсолютно не подходят для краткосрочных вложений. Кроме того, не стоит забывать, что цена золота может иногда падать, причем достаточно сильно.

Ну и совсем неразумной кажется идея вкладывать деньги на год в развитие собственного бизнеса.

В общем, чем больше срок вложений, тем шире спектр доступных активов. И по мере приближения момента продажи активов для реализации какой-либо вашей цели, вы постепенно должны сокращать долю низколиквидных и высокорискованных активов в вашем портфеле.

Но все же:

Если вы хотите вложить деньги и при этом ничем не рисковать, то выгодного вложения никак не получится: максимум, на что вы можете рассчитывать – это на защиту от инфляции (и то далеко не всегда).

Чтобы получить выгоду, придется рисковать. Но рисковать следует разумно. Не стоит гнаться за максимизацией прибыли, нужно выбрать подходящий для вас уровень риска портфеля, и финансовый рынок даст вам соответствующее этому уровню вознаграждение.

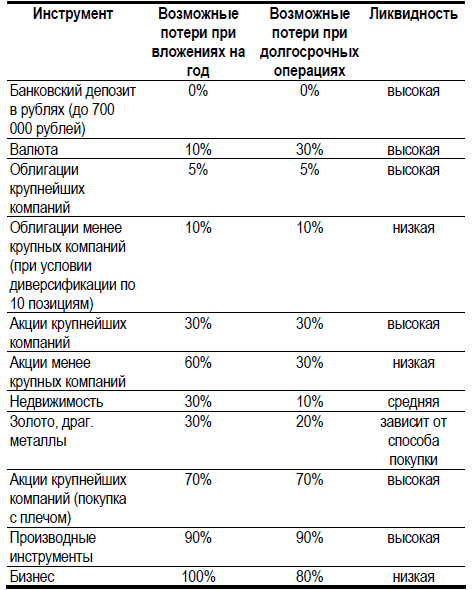

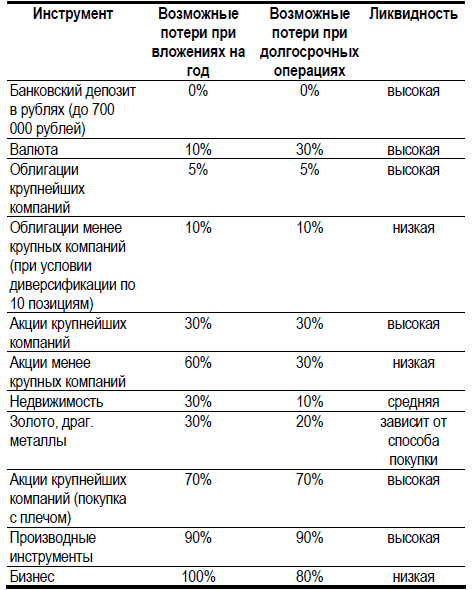

Чтобы помочь вам в составлении портфеля, приведу свои оценки возможных потерь на разных рынках (см. таблицу на след, странице).

Подумайте о том, какую часть вложений вы можете позволить себе потерять, и составьте портфель из разных типов активов таким образом, чтобы возможные потери не превысили допустимого для вас уровня.

А выгодность… Вопрос выгодности вложений в разные типы активов мы разберем попозже и отдельно для каждого инструмента.

Часть 5. Кто есть кто на финансовом рынке

Перед тем как перейти к вопросам о свойствах различных финансовых инструментов, я быстренько пробегусь по основным участникам финансового рынка. Какие организации встречаются на этом рынке, чем они занимаются, за какими услугами к ним может обратиться частный инвестор?

Перед тем как перейти к вопросам о свойствах различных финансовых инструментов, я быстренько пробегусь по основным участникам финансового рынка. Какие организации встречаются на этом рынке, чем они занимаются, за какими услугами к ним может обратиться частный инвестор?

В то же время в стране есть и люди с идеями о том, как можно выгодно вложить деньги, но у них этих денег нет (или есть, но мало).

Финансовый рынок нужен для того, чтобы помогать передавать деньги от тех людей, у кого есть свободные деньги, тем людям (или организациям), которые в деньгах нуждаются и готовы заплатить за возможность получить их в свое распоряжение.

Конечно, можно обойтись в этом тонком вопросе и без посредников в виде финансовых компаний, но, к сожалению, интересы «деньговладельцев» и потенциальных «деньгопользователей» значительно расходятся. Люди, которым нужны деньги, обычно хотят найти сразу много денег, получить их в свое распоряжение навсегда и заплатить за полученные ресурсы поменьше. А вот люди, у которых деньги есть, желают отдать столько, сколько есть (а это не всегда много), иметь возможность в любой момент забрать деньги обратно и хотят при этом получить максимальное вознаграждение.

Как вы понимаете, при столь разных интересах сторон договориться может быть весьма непросто, поэтому прямые договоренности достаточно редки и касаются в основном крупных сумм денег.

Профессиональные игроки финансового рынка помогают найти компромиссное решение, устраивающее и дающую, и принимающую стороны.

Различные организации делают это по-разному, но, так или иначе, финансовый рынок полностью снимает проблемы несоответствия интересов по срокам и размерам сумм и помогает быстро найти компромисс в вопросе вознаграждения за пользование деньгами (выстраивая справедливое соотношение риск-доходность, при котором дающий получает адекватное вознаграждение за принятый риск, а принимающий вынужден платить за пользование деньгами тем больше, чем менее надежны его операции).

Итак, если вы приходите в финансовую компанию и задаете вопрос: «Куда вложить деньги, чтобы побольше заработать?», очень высока вероятность, что вам предложат высокорискованные инструменты, и при неблагоприятной ситуации на рынке вы столкнетесь с потерями, размер которых может привести вас в неприятное изумление и, после фиксации убытков, заставит вас принять решение о прекращении любых «экспериментов» с финансовыми рынками.

Гораздо правильнее подходить к вопросу инвестирования с другой стороны: вместо вопроса о том, сколько вы хотите заработать, следует задать себе вопрос о том, сколько вы можете позволить себе потерять. То есть еще перед тем, как вы начнете думать о том, сколько денег вы хотите инвестировать, вы должны подумать о том, какие потери для вас допустимы.

После того как вы определите, какие потери вы способны спокойно пережить, вы можете начать выбирать направления инвестиций исходя из статистики возможных потерь на различных рынках (подобную статистику о самых разных рынках достаточно легко можно найти в сети Интернет, а также на семинарах соответствующей тематики, например, в Школе Начального Финансового Образования «ФинСтарт»: www.finstart.ru).

Выбрав те рынки, где вы точно не потеряете больше допустимого, можно начинать думать о способах совершения операций на них и лишь после этого – о том, какую финансовую компанию выбрать для совершения этих операций.

Рассмотрим чуть подробнее весь этот алгоритм.

Важнейшее условие об уровне допустимых потерь вы принимаете путем совсем нехитрых рассуждений. Вы просто должны спокойно поразмышлять, потеря какой суммы не вызовет в вашей жизни каких-либо серьезных последствий. Устраиваетесь поудобнее в любимом кресле и стараетесь хорошенько себе представить, как изменится ваша жизнь после потери некоторого, вначале небольшого, количества денег.

Что изменится в вашей жизни, если вы завтра потеряете 5000 рублей? Если вы чувствуете, что ничего особенного не произойдет, то начинаете увеличивать сумму. А если вы потеряете 50 000 рублей? А полмиллиона? И так вы продолжаете увеличивать цифры до тех пор, пока не дойдете до суммы, потеря которой будет для вас действительно неприемлема. Поскольку ваша задача – определить предельный размер допустимых потерь, то следует вернуться на шаг назад к последней сумме, потеря которой не показалась вам критической.

Хочу обратить ваше внимание на то, что рассуждения о том, какое количество денег можно позволить себе потерять, никак связаны с размером суммы предполагаемых инвестиций.

Определив размер допустимых потерь, следует соотнести его с размером вашего предполагаемого инвестиционного портфеля, чтобы определить уровень допустимых потерь:

Например, если вы решили, что потери свыше 100 000 рублей будут для вас болезненными и при этом вы хотите инвестировать 500 000 рублей, то уровень допустимых потерь для вас составит 20 %:

После того как вы вычислили уровень допустимых для вас потерь, вы можете начать рассматривать различные направления вложения денег. Ваша задача – выбрать те рынки, где в случае неблагоприятной ситуации вы не потеряете больше допустимого для вас уровня. Например, статистика показывает, что в ситуации финансового кризиса вложения в акции могут принести убыток в размере порядка 30 % от инвестированной суммы. Это означает, что если ваш уровень допустимых потерь составляет 20 %, то вы не можете позволить себе вкладывать все деньги в акции (даже самые надежные из них).

Если же вы, тем не мене, желаете покупать акции, то для того, чтобы уровень возможных потерь не превышал запланированную величину, вам необходимо «разбавить» акции в вашем инвестиционном портфеле какими-либо менее рискованными инструментами.

Если мы вкладываем до 700 000 рублей на банковские депозиты, можно условно принять, что возможные потери по вкладу будут равны нулю. Тогда, чтобы «уложиться» в 20 % допустимых потерь, мы можем составить инвестиционный портфель следующим образом: на 2/3 денег мы купим акции и 1/3 денег положим на банковский депозит:

Мы можем включать в инвестиционный портфель самые разные виды активов: депозиты, облигации, акции, золото, недвижимость, нефть, валюту и т. д. На основании статистики мы определяем уровень возможных потерь по конкретному инструменту и добавляем эти инструменты в портфель в такой пропорции, чтобы суммарный риск портфеля не выходил за установленные нами рамки.

Инвестиционный портфель – совокупность активов, принадлежащих инвестору. Инвестиционный портфель может состоять из одного вида активов, но более распространен случай, когда с целью управления рисками инвестор включает в состав портфеля различные виды активов (например, акции и облигации).После того как мы определились с направлениями вложения денег, нам следует разобраться, каким образом мы будем совершать операции на каждом из выбранных направлений. Совершать операции самостоятельно не всегда разумно. Зачастую выгоднее передать деньги в управление профессионалам или купить паи профильного ПИФа. Но каждый из вариантов имеет свои преимущества и недостатки, поэтому необходимо изучить все доступные предложения, причем для каждого из направлений вложения денег отдельно. Мы можем решить, что операции с облигациями мы совершаем самостоятельно, а в акции будем вкладываться через покупку паев ПИФов.

Выбрав способ выхода на соответствующий рынок, мы начинаем искать компанию, которая нам в этом поможет. Выбирая поставщика финансовых услуг, не спешите и постарайтесь изучить побольше предложений от разных компаний, чтобы выбрать то, что наилучшим образом соответствует вашим целям.

Не старайтесь найти универсальную компанию, которая закроет все ваши потребности в финансовых услугах одномоментно. Крайне редко бывает так, что какая-то одна компания одинаково сильна на всех доступных инвестору рынках. Более вероятна ситуация, когда для доступа к инструментам с разных рынков инвестор пользуется услугами различных компаний. А когда речь идет о доверительном управлении и ПИФах, целесообразно использовать несколько разных компаний из соображений диверсификации (то есть следует разделить инвестируемую сумму на части и отдать в управление в различные компании для того, чтобы снизить возможный ущерб от ошибочных действий управляющих).

Итак, принимать решение о том, куда вкладывать деньги, следует по алгоритму:

1. Определить уровень допустимых потерь.

2. Выбрать интересующие вас направления инвестиций и составить из них портфель, уровень возможных потерь по которому будет находиться в пределах установленного вами уровня допустимых потерь.

3. Выбрать способы совершения операций с отобранными активами.

4. Определиться с поставщиками услуг для каждого из выбранных вами рынков.

Строгое следование этому алгоритму убережет вас от многих неприятных неожиданностей. Однако, чтобы неожиданностей стало еще меньше, следует регулярно пересматривать портфель, совершая те же самые шаги, что и при первоначальном создании портфеля.

Если в вашем инвестиционном портфеле присутствуют активы с различным уровнем риска и, соответственно, доходности, то из-за того, что стоимость ваших активов будет расти неравномерно, изначально заданные доли разных активов в вашем портфеле будут постепенно изменяться. Это приведет к тому, что уровень возможных потерь вашего портфеля будет изменяться и, чтобы держать его в допустимых для вас пределах, портфель необходимо регулярно «перетряхивать», уменьшая долю быстрорастущих активов в пользу менее рискованных инструментов.

Разберем это на примере.

Пусть размер наших допустимых потерь составляет 30 000 рублей.

Представим себе, что в начале 2009 года мы решили инвестировать 200 000 рублей. Уровень допустимых потерь для наших инвестиций составит 15 % (30 000 рублей/200 000 рублей).

Если мы вложим наши деньги в портфель, состоящий поровну из депозитов и самых надежных акций, то размер возможных потерь для такого портфеля будет точно соответствовать нашим целям: 0,5*0 + 0,5*30 % = 15 %.

За год половина портфеля, вложенная на депозит в банке, дала бы прибыль в размере порядка 10 000 рублей, и соответственно, эта часть портфеля выросла бы к началу 2010 года до 110 000 рублей. А вот 100 000 рублей, вложенные в акции, за то же самое время выросли бы до 200 000 рублей (на целых 100 %). И в итоге общая стоимость нашего портфеля к началу 2010 года увеличилась бы с 200 000 рублей до 310 000 рублей.

Из-за того, что акции в 2009 году росли гораздо быстрее суммы на депозите, структура нашего портфеля изменилась:

Теперь на депозите у нас находится 35 % (110 000 рублей/ 310 000 рублей), а в акции вложено 65 % портфеля (200 000 рублей/ 310 000 рублей).

Возможный уровень потерь по портфелю теперь равен 19,35 % (0,35*0 % + 0,65*30 %), что заметно больше исходных 15 %.

Чтобы вернуться к изначально заданному уровню допустимых потерь в размере 15 %, нам нужно продать часть акций (на сумму 45 000 рублей) и вырученные деньги положить на банковский депозит.

Но если наши предпочтения по размеру допустимых потерь не изменились (остались на уровне прежних 30 000 рублей), то из-за того, что размер портфеля увеличился, уровень допустимых потерь будет теперь иным: 30 000 рублей / 310 000 рублей = 9,7 %. И чтобы привести наш портфель в соответствие с этим уровнем, нужно будет продать акции на сумму 99 767 рублей.

«Перетряхивание» (или «балансировку») инвестиционного портфеля следует производить приблизительно раз в полгода, независимо от того, под чьим управлением находятся ваши активы. Это нужно делать и в тех случаях, если вы совершаете операции самостоятельно, если покупаете паи ПИФов, если отдаете деньги в доверительное управление в управляющую компанию.

Ну это все хорошо, конечно, про портфель и тому подобное, но все же:

Если есть свободные деньги, то куда их вложить, чтобы гарантия от катаклизмов была?

Кризис 2008 года наглядно показал, что не существует активов, абсолютно защищающих инвесторов от экономических катаклизмов. Это означает, что нужно сосредоточиться не на поиске идеального актива, а на грамотном составлении портфеля из существующих и доступных в конкретной ситуации неидеальных активов. Грамотное составление означает, что в портфель включаются различные типы активов в пропорциях, наилучшим образом соответствующих текущей экономической ситуации (с учетом возможных изменений ситуации в будущем).Можно выделить основные четыре группы активов:

1. активы с фиксированным доходом;

2. товарные активы;

3. бизнес, производственные активы;

4. валюта.

В различных экономических ситуациях (с учетом инвестиционных целей конкретного инвестора) имеет смысл делать акцент на какой-либо из этих четырех групп активов.

Чем же отличаются эти группы активов?

Покупая активы с фиксированным доходом, вы в момент заключения сделки уже знаете, на какую максимальную прибыль вы можете рассчитывать в результате операции. Вложения в эти активы обычно сопряжены с невысоким уровнем риска, и получить с их помощью прибыль, превышающую уровень инфляции, практически невозможно. К активам с фиксированным доходом относятся такие инструменты как банковские депозиты и облигации.

Товарные активы – это различного рода товары, обращающиеся на бирже. Покупая товар, инвесторы рассчитывают продать его дороже и заработать на разнице. Причин роста стоимости товара может быть много: возникший дефицит товара, инфляция, циклические явления на рынке и так далее. Если товар не растет в цене, то инвесторы, как правило, оказываются в неприятной ситуации: хранение товара сопряжено с издержками (например, аренда сейфа в банке для хранения слитка золота), а сам по себе товар прибыли не приносит.

Бизнес и производственные активы покупать можно как в виде целых компаний и производственных комплексов, так и в виде долевых ценных бумаг. Например, покупая акции, вы становитесь совладельцем компании, которая выпустила эти акции в обращение.

Как вы понимаете, бизнес создают для того, чтобы получать прибыль. Если компания не в состоянии давать прибыль, то она разоряется. Покупая акции устойчиво работающих компаний, вы становитесь владельцем актива, приносящего прибыль.

Валюта – это всего лишь деньги (правда, имеющие хождение в другом государстве). Просто хранить деньги «в чулке» не имеет смысла, поскольку тогда они однозначно теряют реальную стоимость из-за инфляции. Вкладывать деньги в валюту, на мой взгляд, имеет смысл, только если ожидаются серьезные потрясения в экономике отдельно взятой страны или региона и только на очень короткий срок. А в случае, если ситуация продолжит оставаться нестабильной или будет ухудшаться, можно вложить купленную валюту в иностранные активы (все те же активы с фиксированным доходом, товарные активы или бизнес).

При ожиданиях снижения инфляции инвесторы вкладываются в активы с фиксированным доходом, поскольку это сопряжено с низким риском. Но при увеличении инфляции активы с фиксированным доходом фактически начинают приносить инвестору убытки, поскольку прибыль от владения этими активами перекрывается инфляционными потерями.

Товарные активы дают достаточно хорошую защиту от инфляции (поскольку дорожают вместе со всеми товарами и услугами в стране), но обогнать инфляцию они, как правило, не могут.

Обгоняют инфляцию бизнес-активы, поскольку они производят из сырьевых товаров новые товары и услуги, зарабатывая при этом прибыль. Однако в случае очень высокой инфляции (выше 25 %) или иных проблем в экономике, большая часть производств становится убыточной.

Исходя из вышесказанного, можно предположить, что в случае абсолютно стабильной экономической ситуации и в ожиданиях снижения инфляции существенная часть инвестиционного портфеля может быть вложена в активы с фиксированным доходом.

В условиях экономического роста при умеренной инфляции разумно рассмотреть варианты вложения денег в производственные активы (в том числе и в виде акций).

При ожидании серьезного экономического кризиса или сильного инфляционного скачка следует сделать акцент на сырьевых товарах (например, вкладывая деньги в золото).

В случае, если ожидаются серьезные потрясения в отдельно взятой стране, то следует подумать о вложении денег за ее пределами. Но если проблемы прогнозируются на длительный срок, то лучше вкладываться не в валюту, а в иностранные активы.

Несколько слов о недвижимости.

Я склонен считать недвижимость чем-то средним между товарными и бизнес-активами. С одной стороны, недвижимость – это товар, а значит, дает хорошую защиту от инфляции при резком росте цен в стране. С другой стороны, это бизнес (если сдавать ее в аренду), способный приносить некоторую (правда, весьма небольшую) прибыль. Из всех видов бизнеса это один из самых низкодоходных, поэтому во время экономического бума более разумно держать деньги в других бизнес-активах.

Чтобы принять взвешенное решение, следует потратить некоторое время на изучение прогнозов развития экономики, для того чтобы составить собственное мнение о возможных вариантах развития событий. Исходя из этого представления об экономическом будущем, вы сформируете оптимальный инвестиционный портфель.

Однако следует помнить о том, что будущее крайне плохо прогнозируется, поэтому в любом случае не стоит вкладывать все деньги в какой-либо один вид активов. В зависимости от вашего прогноза вы всего лишь увеличиваете в вашем портфеле долю активов, наиболее подходящих под ваши ожидания.

Возможно ли так вложить деньги, чтобы чувствовать себя абсолютно защищенным в любой ситуации?

Казалось бы, вкладывая деньги в равных долях во все типы активов, можно создать инвестиционный портфель, который будет устойчивым в любой ситуации. Но, к сожалению, чтобы чувствовать себя действительно хорошо защищенным, такой портфель должен содержать в себе не только все типы активов, но и должен быть диверсифицирован географически (попросту говоря, нужно покупать активы в разных регионах мира).Решить эту задачу можно, но для создания такого портфеля потребуются весьма существенные суммы (я думаю, что речь будет идти о десятках миллионов долларов).

Следует отметить также, что результаты этого портфеля будут достаточно посредственными. Да, в любой экономической ситуации в портфеле будут активы, дающую неплохую прибыль. Но эта прибыль будет в значительной степени съедаться другими активами, владение которыми в этой ситуации не очень целесообразно.

Поэтому большинству частных инвесторов, желающих получить максимальную отдачу от вложенных денег, придется смириться с необходимостью постоянного анализа экономической ситуации с целью подгонки инвестиционного портфеля под требования этой ситуации.

Слышу возмущенный голос: «Вы снова ушли от ответа на поставленный вопрос!» Таки,

Куда нужно инвестировать средства, чтобы через 10–20 лет не зависеть от государства и его копеечной пенсии?

И на этот раз я уйду от прямого ответа на вопрос в другую область. Но это не потому, что я решил над вами поиздеваться. Куда конкретно вкладывать деньги, следует решать, разобравшись в свойствах различных инструментов. Их мы разберем в других частях книги, а тут я хотел бы сосредоточиться на различных принципах формирования инвестиционного портфеля.На этот раз мы подумаем о том, какое влияние на вопрос формирования портфеля оказывает возраст инвестора.

Большинство консультантов настаивает на том, что с возрастом в портфеле должна расти доля низкорискованных, консервативных инструментов. Если вы создаете себе резерв для выхода на пенсию, то, чем ближе момент выхода на пенсию, тем меньше вы должны рисковать накопленным. Иначе вы можете столкнуться с неприятным выбором: выходить на пенсию существенно позже намеченного срока или жить заметно скромнее. В частности, в кризис 2008 года обвал на фондовом рынке привел к уменьшению пенсионных накоплений в среднем на 30 %. Это означает, что для тех людей, кто накапливал на пенсию самостоятельно, в случае выхода на пенсию в 2009 году размер пенсии уменьшился бы на треть. Кризис 2008 года заставил многих американских потенциальных пенсионеров отложить выход на пенсию до момента восстановления рынка.

Иногда говорят, что минимальная доля низкорискованных инструментов в портфеле должна соответствовать возрасту инвестора: то есть если вам 25 лет, то вы держите в портфеле порядка 25 % низкорискованных инструментов. А если вам 50 лет, то минимальная доля инструментов с фиксированным доходом должна составлять 50 %.

В чем держать деньги сроком около года?

Последний принцип формирования портфеля, который мы рассмотрим в этой части книги, касается соответствия состава портфеля поставленным личным целям.Вы должны выбирать в портфель инструменты, которые соответствуют срокам достижения ваших целей исходя из соображений ликвидности и вероятности резких провалов в цене.

Ликвидность – возможность быстро продать актив по текущей рыночной цене. Если на продажу актива без существенного отклонения от текущей рыночной цены уходит более нескольких дней, то этот актив не очень ликвидный. Например, на продажу квартиры обычно уходит порядка двух месяцев. Это значит, что недвижимость нельзя считать самым ликвидным активом. Намного лучше ликвидны акции крупнейших российских компаний. К примеру, акции ОАО «Газпром» можно продать за несколько секунд по текущей рыночной цене.Если вы вкладываете деньги на год, то какие инструменты могут подойти из соображений ликвидности и вероятности потерь?

Вот некоторые примеры:

Банковские депозиты сроком на год. Подходят абсолютно, поскольку срок возврата денег с депозита точно совпадает с планируемым сроком инвестиций. Вероятность потерь при этом практически отсутствует (если сумма вклада в одном банке не превышает 700 000 рублей – это предел возмещения в рамках Системы страхования вкладов).

Акции крупных компаний – с одной стороны, вроде бы подходят, поскольку их можно продать в любой момент. Но, с другой стороны, в случае краткосрочных вложений (в пределах одного года) вероятность получения убытков на рынке акций достаточно высока. А это означает, что в момент, когда вам потребуются деньги, стоимость акций может оказаться ниже, чем вы рассчитывали, и это может поставить под угрозу реализацию вашей цели.

Покупка акций небольших компаний может быть выгодным делом, но только в долгосрочной перспективе. При инвестициях на год о них можно смело забыть из-за низкой ликвидности и резких колебаний цен.

При инвестировании на год не стоит думать о покупке недвижимости. На продажу недвижимости уходит порядка двух месяцев, а при неблагоприятной ситуации на рынке искать покупателя придется до полугода.

Ликвидность вложений в золото сильно зависит от используемого для этого финансового инструмента. Например, операции с золотыми слитками облагаются НДС и по этой причине абсолютно не подходят для краткосрочных вложений. Кроме того, не стоит забывать, что цена золота может иногда падать, причем достаточно сильно.

Ну и совсем неразумной кажется идея вкладывать деньги на год в развитие собственного бизнеса.

В общем, чем больше срок вложений, тем шире спектр доступных активов. И по мере приближения момента продажи активов для реализации какой-либо вашей цели, вы постепенно должны сокращать долю низколиквидных и высокорискованных активов в вашем портфеле.

Но все же:

Куда же выгодно вложить деньги?

Просуммируем вышесказанное:Если вы хотите вложить деньги и при этом ничем не рисковать, то выгодного вложения никак не получится: максимум, на что вы можете рассчитывать – это на защиту от инфляции (и то далеко не всегда).

Чтобы получить выгоду, придется рисковать. Но рисковать следует разумно. Не стоит гнаться за максимизацией прибыли, нужно выбрать подходящий для вас уровень риска портфеля, и финансовый рынок даст вам соответствующее этому уровню вознаграждение.

Чтобы помочь вам в составлении портфеля, приведу свои оценки возможных потерь на разных рынках (см. таблицу на след, странице).

Подумайте о том, какую часть вложений вы можете позволить себе потерять, и составьте портфель из разных типов активов таким образом, чтобы возможные потери не превысили допустимого для вас уровня.

А выгодность… Вопрос выгодности вложений в разные типы активов мы разберем попозже и отдельно для каждого инструмента.

Часть 5. Кто есть кто на финансовом рынке

Зачем нужен финансовый рынок?

Если в стране имеют хождение денежные знаки, то обязательно есть люди, у которых накопилось некоторое количество этих денежных знаков, и они не собираются их тратить в ближайшее время. Все понимают, что если свободные деньги просто лежат под подушкой, то они постепенно теряют покупательную способность из-за инфляции.В то же время в стране есть и люди с идеями о том, как можно выгодно вложить деньги, но у них этих денег нет (или есть, но мало).

Финансовый рынок нужен для того, чтобы помогать передавать деньги от тех людей, у кого есть свободные деньги, тем людям (или организациям), которые в деньгах нуждаются и готовы заплатить за возможность получить их в свое распоряжение.

Конечно, можно обойтись в этом тонком вопросе и без посредников в виде финансовых компаний, но, к сожалению, интересы «деньговладельцев» и потенциальных «деньгопользователей» значительно расходятся. Люди, которым нужны деньги, обычно хотят найти сразу много денег, получить их в свое распоряжение навсегда и заплатить за полученные ресурсы поменьше. А вот люди, у которых деньги есть, желают отдать столько, сколько есть (а это не всегда много), иметь возможность в любой момент забрать деньги обратно и хотят при этом получить максимальное вознаграждение.

Как вы понимаете, при столь разных интересах сторон договориться может быть весьма непросто, поэтому прямые договоренности достаточно редки и касаются в основном крупных сумм денег.

Профессиональные игроки финансового рынка помогают найти компромиссное решение, устраивающее и дающую, и принимающую стороны.

Различные организации делают это по-разному, но, так или иначе, финансовый рынок полностью снимает проблемы несоответствия интересов по срокам и размерам сумм и помогает быстро найти компромисс в вопросе вознаграждения за пользование деньгами (выстраивая справедливое соотношение риск-доходность, при котором дающий получает адекватное вознаграждение за принятый риск, а принимающий вынужден платить за пользование деньгами тем больше, чем менее надежны его операции).

Конец бесплатного ознакомительного фрагмента