Продажная стоимость товара включает:

1) покупную стоимость товара, которая складывается из сумм фактических затрат организации на приобретение товара без НДС;

2) торговую наценку;

3) сумму налога на добавленную стоимость (НДС), входящую в продажную стоимость товара;

4) сумму налога с продаж при реализации товара за наличный расчет.

У организаций розничной торговли счет-фактуру заменяет кассовый чек. Но далеко не все ККМ пробивают сумму НДС, входящую в отпускную стоимость товара. Поэтому сумму НДС определяют как разницу между общей суммой, пробитой на чеке, и налогом с продаж, умноженную на расчетную ставку НДС.

Процесс формирования продажной стоимости товара в организации розничной торговли происходит следующим образом.

Пример

Организация розничной торговли приобрела у поставщика 10 шкафов по цене 11 800 руб. за штуку, в том числе НДС — 1800 руб. Всего шкафов было приобретено на сумму 118 000 руб., в том числе НДС — 18 000 руб. Расходы, связанные с приобретением всей партии товара, составили 9450 руб., в том числе НДС — 1450 руб. Торговая наценка установлена в размере 15 %. Чтобы рассчитать продажную стоимость товара, необходимо сначала рассчитать покупную стоимость всей партии товара.

Расчет покупной стоимости всей партии товара:

1) без учета НДС и затрат на приобретение — (11 800 — 1800) × 10 шт. = 100 000 руб.;

2) без учета НДС, включая затраты по приобретению (100 000 + 9450) = 109 450 руб.;

3) покупная стоимость единицы товара без учета НДС, включая затраты по приобретению — 109 450 / 10 = 10 945 руб.;

4) торговая наценка на товар без учета НДС — (109 450 × 15 %) = 16 400 руб.;

5) продажная стоимость товара без учета НДС — (109 450 + 16 400) = 125 850 руб.;

6) НДС определяется на основе стоимости реализуемых товаров исходя из применяемых цен без НДС — (125 850 × 18 %) = 22 650 руб.;

7) продажная стоимость товара с учетом НДС — (125 850 + 22 650) = 148 500 руб.;

8) продажная стоимость единицы товара — 148 500 / 10 = 14 850 руб.

Таким образом, продажная (розничная) стоимость товаров, отражаемая на счете 90 «Продажи», включает:

1) покупную стоимость товаров вместе с затратами на приобретение (без учета НДС) — 10 450 руб.;

2) торговую наценку — 16 400 руб.;

3) сумму НДС, исчисленную от продажной стоимости товара — 22 650 руб.

Продажная стоимость равна 1 094 504 + 16 440 + 22 650 = 148 500 руб.

Если известны слагаемые продажной (розничной) цены товара, то нетрудно определить НДС, входящий в продажную стоимость товара.

НДС, относимый на расчеты с бюджетом, в розничной торговле определяют на основе оборота по кредиту счета 90 «Продажи» в следующем порядке: определяется НДС, входящий в продажную стоимость товара. НДС будет иметь следующее значение: (148 500 × 18 %) / 118 = 22 650 руб., где ставка НДС (18 %) принимается торговой организацией по данному виду товара.

Учет товаров по продажным ценам считается наиболее удобным для розницы. В течение месяца суммы выручки (кредитовый оборот счета 90 «Продажи») и суммы списываемых реализованных товаров (дебетовый оборот счета 90 «Продажи») являются тождественными, что позволяет лучше контролировать правильность этих операций, а, следовательно, и сохранность как товаров, так и денежных средств в кассе.

Если розничная торговая организация в отдельных случаях продает товары по безналичному расчету юридическим лицам (включая предпринимателей без образования юридического лица) для последующего использования в предпринимательской деятельности, то независимо от количества проданного товара такую реализацию следует относить к оптовому обороту. В этом случае торговая организация должна вести раздельный учет операций, связанных с осуществлением разных видов деятельности.

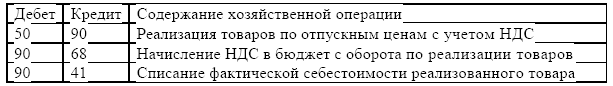

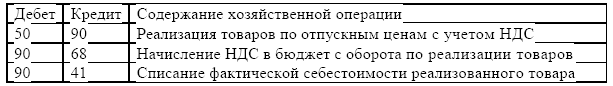

Отражение реализации товаров по продажным ценам в бухгалтерии будет иметь следующий вид.

Стоимость реализованных товаров по покупным ценам, подлежащая списанию в дебет счета 90 «Продажи», может быть определена по-разному. Так как один и тот же товар в течение месяца может продаваться по разным ценам, то она определяется: по средним ценам, методами ФИФО, ЛИФО.

Если в магазине применяется стоимостная схема учета товаров, то стоимость реализованных товаров по покупным ценам рассчитывается следующим образом: стоимость реализованных товаров равна остатку товаров на начало периода плюс поступление товаров за период минус остаток товаров на конец периода.

Поступление товаров за отчетный период определяют в сумме дебетового оборота счета 41 «Товары» на основании приходных документов.

Остаток товара в стоимостном выражении рассчитывают в два этапа: сначала на основании инвентаризации определяют остатки товаров в натуральных показателях (кг, шт. и т. д.) и записывают их в инвентаризационную опись, которую затем передают в бухгалтерию, а затем в бухгалтерии проставляются в описи цены на каждое наименование товара, исходя из применяемого на предприятии способа оценки товара.

Сумма расходов на продажу, приходящихся на остатки нереализованных товаров на конец отчетного периода, рассчитывается в соответствии с Методическими рекомендациями по бухгалтерскому учету затрат, включаемых в издержки обращения и производства и финансовых результатов на предприятиях торговли и общественного питания, утвержденными Роскомторгом и Минфином РФ от 20.04.1995 г. № 1-550/32-2.

При учете реализации товаров по продажным ценам валовый доход от реализации определяют расчетным путем.

Согласно ст. 317 «Валюта денежных обязательств» ГК РФ некоторые магазины указывают цены на товары в иностранной валюте (долларах США, евро и др.) или в условных денежных единицах (в дальнейшем — в «иностранной валюте»). Пересчет стоимости товаров в рубли производится в узлах расчетов, оборудованных кассовыми терминалами (контрольно-кассовая машина в комплекте с компьютером).

Перед началом рабочего дня в терминалы вводится курс рубля, установленный магазином самостоятельно по отношению к иностранной валюте. По данному курсу автоматически рассчитывается стоимость покупки в рублях (после введения в терминал цены в иностранной валюте).

По окончании рабочего дня терминалы выдают информацию о реализации товаров в рублях и иностранной валюте.

Магазины, в которых цены на товары установлены в иностранной валюте, ведут учет наличия и движения товаров в двух оценках: в иностранной валюте и рублях по курсу Центрального банка РФ на дату совершения операции.

Некоторые магазины, чтобы не иметь убытков от реализации импортных товаров, заключают с иностранными фирмами договоры консигнации. В этом случае товары реализуются по ценам, установленным иностранной фирмой, и оплата товаров производится после их реализации.

Товары должны быть промаркированы с указанием покупных валютных цен.

При продаже товаров должны выписываться мягкие чеки в двух экземплярах с указанием покупной и продажной валютных цен. При безналичных расчетах покупателю выписывается счет с указанием наименования товаров, покупной и продажной валютных цен и других необходимых реквизитов.

Для аналитического учета товаров при ручной обработке данных можно использовать карточки количественно-суммового учета, в которых, в частности, указываются покупная валютная цена и ее рублевый эквивалент, а также валютная продажная цена.

Для обеспечения сохранности товаров бухгалтерия должна не реже одного раза в месяц сверять данные бухгалтерского учета с данными учета материально ответственных лиц.

Учет реализации товаров в кредит

Учет тары в организациях розничной торговли

1) покупную стоимость товара, которая складывается из сумм фактических затрат организации на приобретение товара без НДС;

2) торговую наценку;

3) сумму налога на добавленную стоимость (НДС), входящую в продажную стоимость товара;

4) сумму налога с продаж при реализации товара за наличный расчет.

У организаций розничной торговли счет-фактуру заменяет кассовый чек. Но далеко не все ККМ пробивают сумму НДС, входящую в отпускную стоимость товара. Поэтому сумму НДС определяют как разницу между общей суммой, пробитой на чеке, и налогом с продаж, умноженную на расчетную ставку НДС.

Процесс формирования продажной стоимости товара в организации розничной торговли происходит следующим образом.

Пример

Организация розничной торговли приобрела у поставщика 10 шкафов по цене 11 800 руб. за штуку, в том числе НДС — 1800 руб. Всего шкафов было приобретено на сумму 118 000 руб., в том числе НДС — 18 000 руб. Расходы, связанные с приобретением всей партии товара, составили 9450 руб., в том числе НДС — 1450 руб. Торговая наценка установлена в размере 15 %. Чтобы рассчитать продажную стоимость товара, необходимо сначала рассчитать покупную стоимость всей партии товара.

Расчет покупной стоимости всей партии товара:

1) без учета НДС и затрат на приобретение — (11 800 — 1800) × 10 шт. = 100 000 руб.;

2) без учета НДС, включая затраты по приобретению (100 000 + 9450) = 109 450 руб.;

3) покупная стоимость единицы товара без учета НДС, включая затраты по приобретению — 109 450 / 10 = 10 945 руб.;

4) торговая наценка на товар без учета НДС — (109 450 × 15 %) = 16 400 руб.;

5) продажная стоимость товара без учета НДС — (109 450 + 16 400) = 125 850 руб.;

6) НДС определяется на основе стоимости реализуемых товаров исходя из применяемых цен без НДС — (125 850 × 18 %) = 22 650 руб.;

7) продажная стоимость товара с учетом НДС — (125 850 + 22 650) = 148 500 руб.;

8) продажная стоимость единицы товара — 148 500 / 10 = 14 850 руб.

Таким образом, продажная (розничная) стоимость товаров, отражаемая на счете 90 «Продажи», включает:

1) покупную стоимость товаров вместе с затратами на приобретение (без учета НДС) — 10 450 руб.;

2) торговую наценку — 16 400 руб.;

3) сумму НДС, исчисленную от продажной стоимости товара — 22 650 руб.

Продажная стоимость равна 1 094 504 + 16 440 + 22 650 = 148 500 руб.

Если известны слагаемые продажной (розничной) цены товара, то нетрудно определить НДС, входящий в продажную стоимость товара.

НДС, относимый на расчеты с бюджетом, в розничной торговле определяют на основе оборота по кредиту счета 90 «Продажи» в следующем порядке: определяется НДС, входящий в продажную стоимость товара. НДС будет иметь следующее значение: (148 500 × 18 %) / 118 = 22 650 руб., где ставка НДС (18 %) принимается торговой организацией по данному виду товара.

Учет товаров по продажным ценам считается наиболее удобным для розницы. В течение месяца суммы выручки (кредитовый оборот счета 90 «Продажи») и суммы списываемых реализованных товаров (дебетовый оборот счета 90 «Продажи») являются тождественными, что позволяет лучше контролировать правильность этих операций, а, следовательно, и сохранность как товаров, так и денежных средств в кассе.

Если розничная торговая организация в отдельных случаях продает товары по безналичному расчету юридическим лицам (включая предпринимателей без образования юридического лица) для последующего использования в предпринимательской деятельности, то независимо от количества проданного товара такую реализацию следует относить к оптовому обороту. В этом случае торговая организация должна вести раздельный учет операций, связанных с осуществлением разных видов деятельности.

Отражение реализации товаров по продажным ценам в бухгалтерии будет иметь следующий вид.

Стоимость реализованных товаров по покупным ценам, подлежащая списанию в дебет счета 90 «Продажи», может быть определена по-разному. Так как один и тот же товар в течение месяца может продаваться по разным ценам, то она определяется: по средним ценам, методами ФИФО, ЛИФО.

Если в магазине применяется стоимостная схема учета товаров, то стоимость реализованных товаров по покупным ценам рассчитывается следующим образом: стоимость реализованных товаров равна остатку товаров на начало периода плюс поступление товаров за период минус остаток товаров на конец периода.

Поступление товаров за отчетный период определяют в сумме дебетового оборота счета 41 «Товары» на основании приходных документов.

Остаток товара в стоимостном выражении рассчитывают в два этапа: сначала на основании инвентаризации определяют остатки товаров в натуральных показателях (кг, шт. и т. д.) и записывают их в инвентаризационную опись, которую затем передают в бухгалтерию, а затем в бухгалтерии проставляются в описи цены на каждое наименование товара, исходя из применяемого на предприятии способа оценки товара.

Сумма расходов на продажу, приходящихся на остатки нереализованных товаров на конец отчетного периода, рассчитывается в соответствии с Методическими рекомендациями по бухгалтерскому учету затрат, включаемых в издержки обращения и производства и финансовых результатов на предприятиях торговли и общественного питания, утвержденными Роскомторгом и Минфином РФ от 20.04.1995 г. № 1-550/32-2.

При учете реализации товаров по продажным ценам валовый доход от реализации определяют расчетным путем.

Согласно ст. 317 «Валюта денежных обязательств» ГК РФ некоторые магазины указывают цены на товары в иностранной валюте (долларах США, евро и др.) или в условных денежных единицах (в дальнейшем — в «иностранной валюте»). Пересчет стоимости товаров в рубли производится в узлах расчетов, оборудованных кассовыми терминалами (контрольно-кассовая машина в комплекте с компьютером).

Перед началом рабочего дня в терминалы вводится курс рубля, установленный магазином самостоятельно по отношению к иностранной валюте. По данному курсу автоматически рассчитывается стоимость покупки в рублях (после введения в терминал цены в иностранной валюте).

По окончании рабочего дня терминалы выдают информацию о реализации товаров в рублях и иностранной валюте.

Магазины, в которых цены на товары установлены в иностранной валюте, ведут учет наличия и движения товаров в двух оценках: в иностранной валюте и рублях по курсу Центрального банка РФ на дату совершения операции.

Некоторые магазины, чтобы не иметь убытков от реализации импортных товаров, заключают с иностранными фирмами договоры консигнации. В этом случае товары реализуются по ценам, установленным иностранной фирмой, и оплата товаров производится после их реализации.

Товары должны быть промаркированы с указанием покупных валютных цен.

При продаже товаров должны выписываться мягкие чеки в двух экземплярах с указанием покупной и продажной валютных цен. При безналичных расчетах покупателю выписывается счет с указанием наименования товаров, покупной и продажной валютных цен и других необходимых реквизитов.

Для аналитического учета товаров при ручной обработке данных можно использовать карточки количественно-суммового учета, в которых, в частности, указываются покупная валютная цена и ее рублевый эквивалент, а также валютная продажная цена.

Для обеспечения сохранности товаров бухгалтерия должна не реже одного раза в месяц сверять данные бухгалтерского учета с данными учета материально ответственных лиц.

Учет реализации товаров в кредит

Некоторые непродовольственные товары длительного пользования, электробытовые товары, мебель и другие в соответствии с перечнем, определяемым и уточняемым торговыми организациями, могут продаваться в кредит (с рассрочкой платежа). Порядок такой продажи определен в ст. 488 «Оплата товара, проданного в кредит» ГК РФ.

В кредит продают товары гражданам, постоянно работающим (проживающим) или обучающимся (аспирантам) в том населенном пункте, где находится магазин.

Для покупки товаров в кредит покупатель должен предъявить справку с места работы (учебы) или из органа, назначившего пенсию. Справки с места работы выдаются, как правило, только тем лицам, которые проработали на постоянной работе не менее 6 месяцев.

Граждане при покупке товаров в кредит заполняют поручение-обязательство (обязательство) в двух экземплярах. Первый экземпляр магазин пересылает на работы (учебы) покупателя, пенсионеру, а второй остается в магазине.

Продажа товаров производится по ценам, действующим на день продажи. Последующее изменение цен на проданные в кредит товары не влечет за собой перерасчета цен.

Передача покупателям приобретенных ими в кредит товаров производится при уплате не менее 10 %, а товаров по цене, превышающей 12-кратный размер минимальной месячной оплаты труда — не менее 20 % их стоимости.

Остальная часть стоимости товаров оплачивается покупателями в срок от 6 месяцев до 3 лет, а товаров по цене, превышающей 12-кратный размер минимальной месячной оплаты труда, — в срок до 5 лет. При продаже товаров в кредит с покупателей в пользу магазина взимаются проценты с суммы предоставляемого кредита. Размер процентов устанавливается магазином с учетом действующих

процентных ставок за банковские кредиты. Последующее изменение процентных ставок за банковские кредиты не влечет за собой перерасчета по процентам, уплачиваемым в пользу магазина.

Взнос покупателями в кассу денег оформляется двумя кассовыми чеками: один — на сумму первоначального взноса, а другой — на сумму процентов за кредит.

После отпуска товаров продавцы записывают поручения-обязательства в опись, в которой по окончании дня подсчитывают стоимость проданных в кредит товаров, суммы, внесенные в кассу наличными, и суммы предоставленного кредита.

Описи вместе с поручениями-обязательствами сдают в бухгалтерию. Они являются основанием для отражения в учете реализации товаров в кредит. Поручения-обязательства записывают в книгу их регистрации.

При увольнении с работы с покупателя должна удерживаться вся оставшаяся задолженность за товары, приобретенные в кредит. При этом сумма всех удержаний не должна превышать пределов, установленных законодательством.

Если за уволенным покупателем остается непогашенная задолженность, организация обязана в 5-дневный срок переслать магазину поручение-обязательство со справкой об увольнении.

За несвоевременное внесение очередных платежей за купленные в кредит товары с покупателей, погашающих задолженность самостоятельно, в пользу магазина взимается пеня в размере 0,5 % просроченной суммы за каждый день просрочки.

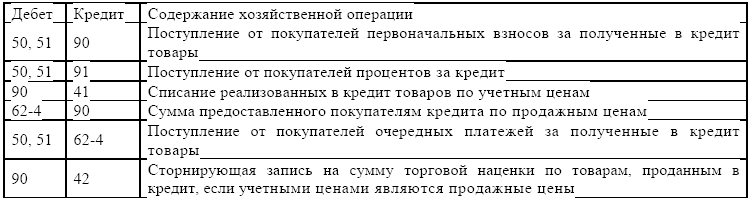

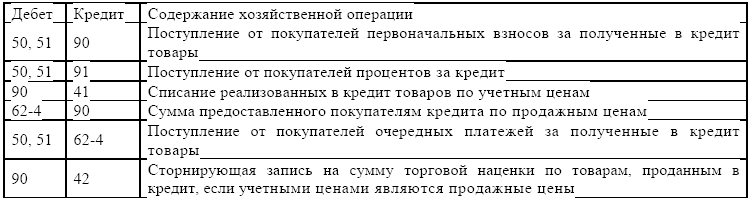

Операции по учету реализации товаров в кредит в бухгалтерии отражаются следующими проводками:

Если в учетной политике торговой организации предусмотрено налогообложение выручки от реализации по моменту оплаты, то в оборот по реализации следует включать только первоначальный взнос покупателей. Остальная часть стоимости товаров, проданных в кредит (с рассрочкой платежа), будет учитываться в выручке следующих периодов по мере ее погашения покупателями.

В кредит продают товары гражданам, постоянно работающим (проживающим) или обучающимся (аспирантам) в том населенном пункте, где находится магазин.

Для покупки товаров в кредит покупатель должен предъявить справку с места работы (учебы) или из органа, назначившего пенсию. Справки с места работы выдаются, как правило, только тем лицам, которые проработали на постоянной работе не менее 6 месяцев.

Граждане при покупке товаров в кредит заполняют поручение-обязательство (обязательство) в двух экземплярах. Первый экземпляр магазин пересылает на работы (учебы) покупателя, пенсионеру, а второй остается в магазине.

Продажа товаров производится по ценам, действующим на день продажи. Последующее изменение цен на проданные в кредит товары не влечет за собой перерасчета цен.

Передача покупателям приобретенных ими в кредит товаров производится при уплате не менее 10 %, а товаров по цене, превышающей 12-кратный размер минимальной месячной оплаты труда — не менее 20 % их стоимости.

Остальная часть стоимости товаров оплачивается покупателями в срок от 6 месяцев до 3 лет, а товаров по цене, превышающей 12-кратный размер минимальной месячной оплаты труда, — в срок до 5 лет. При продаже товаров в кредит с покупателей в пользу магазина взимаются проценты с суммы предоставляемого кредита. Размер процентов устанавливается магазином с учетом действующих

процентных ставок за банковские кредиты. Последующее изменение процентных ставок за банковские кредиты не влечет за собой перерасчета по процентам, уплачиваемым в пользу магазина.

Взнос покупателями в кассу денег оформляется двумя кассовыми чеками: один — на сумму первоначального взноса, а другой — на сумму процентов за кредит.

После отпуска товаров продавцы записывают поручения-обязательства в опись, в которой по окончании дня подсчитывают стоимость проданных в кредит товаров, суммы, внесенные в кассу наличными, и суммы предоставленного кредита.

Описи вместе с поручениями-обязательствами сдают в бухгалтерию. Они являются основанием для отражения в учете реализации товаров в кредит. Поручения-обязательства записывают в книгу их регистрации.

При увольнении с работы с покупателя должна удерживаться вся оставшаяся задолженность за товары, приобретенные в кредит. При этом сумма всех удержаний не должна превышать пределов, установленных законодательством.

Если за уволенным покупателем остается непогашенная задолженность, организация обязана в 5-дневный срок переслать магазину поручение-обязательство со справкой об увольнении.

За несвоевременное внесение очередных платежей за купленные в кредит товары с покупателей, погашающих задолженность самостоятельно, в пользу магазина взимается пеня в размере 0,5 % просроченной суммы за каждый день просрочки.

Операции по учету реализации товаров в кредит в бухгалтерии отражаются следующими проводками:

Если в учетной политике торговой организации предусмотрено налогообложение выручки от реализации по моменту оплаты, то в оборот по реализации следует включать только первоначальный взнос покупателей. Остальная часть стоимости товаров, проданных в кредит (с рассрочкой платежа), будет учитываться в выручке следующих периодов по мере ее погашения покупателями.

Учет тары в организациях розничной торговли

Тара — это вид запасов, предназначенный для упаковки, транспортировки и хранения продукции, товаров и других материальных ценностей. Большинство товаров требует затаривания, т. е. упаковки в определенные емкости, ящики, контейнеры.

Бухгалтерский учет тары ведется по следующим видам:

1) тара из древесины;

2) тара из картона и бумаги;

3) тара из металла;

4) тара из пластмассы;

5) тара из стекла;

6) тара из тканей и нетканных материалов.

Информация о наличии и движении товарно-материальных ценностей, приобретенных в качестве товаров для продажи предприятиями, осуществляющими торговую деятельность, а также организациями, оказывающими услуги общественного питания, обобщается на счете 41 субсчет «Тара под товаром и порожняя». Этими предприятиями на данном счете должна также учитываться покупная тара и тара собственного производства (кроме инвентарной, служащей для производственных или хозяйственных нужд и учитываемой на счете 01 «Основные средства» или 10 «Материалы»). В составе

тары на субсчете «Тара под товаром и порожняя» учитываются также материалы и детали, предназначенные специально для изготовления и ремонта тары — тарные материалы (детали для сборки ящиков, бочковая клепка, железо обручнoe, пробка корковая и полиэтиленовая, колпачки вискозные, фольга и др.).

А на счете 10 «Материалы» накапливается информация о фактической величине затрат предприятия, связанных как с заготовлением, так и с использованием производственных запасов. К счету 10 «Материалы» открываются субсчета, согласно которым все материалы подразделяются по способу их использования и назначения в производственном процессе. Одним из этих субсчетов является субсчет 10-4 «Тара и тарные материалы», на котором должно отражаться наличие и движение всех видов тары для неторговых предприятий (кроме используемой как хозяйственный инвентарь).

Тара под продукцией (товарами) совершает однократный или многократный оборот. По способу использования различают многооборотную тару и тару однократного использования. Если тара применяется один раз — это одноразовая тара, а если многократно — то это многооборотная тара. Условиями поставки продукции (товаров) предусмотрены виды многооборотной тары, подлежащей обязательному возврату поставщикам продукции (товаров).

Тара может быть приобретена торговой организацией как товар для ее дальнейшей реализации.

При отгрузке товаров (продукции) в таре, учтенной по залоговым ценам, стоимость тары должна быть отражена отдельной строкой по залоговым ценам в счете-фактуре. Такая тара оплачивается покупателем сверх стоимости затаренных в нее товаров (продукции).

В случае невозвращения покупателем поставщику залоговой тары сумма залога за эту тару не возвращается. Поставщик относит сумму полученного залога на финансовый результат как операцию дохода.

Стоимость без залоговой тары, даже если она многократного использования, включается в стоимость товара.

Тара по своим функциям различается на внешнюю упаковку и непосредственную упаковку.

Непосредственная упаковка характерна тем, что она неотделима от вложенного в нее товара и может быть использована самостоятельно только после расходования этого товара, поэтому она со склада отпускается вместе с товаром (флакон для духов, банки и бутылки для консервов и красок и т. д.). Такая тара берется на учет и подлежит возврату на склад после использования (расходования) вложенных в нее материальных ценностей, если она может быть использована внутри организации или продана. Если же эта тара приобретается и продается вместе с товаром, то она и учитывается вместе с товаром на соответствующих счетах: в оптовой торговой организации — на субсчете 41-1 «Товары на складах», в розничной торговой организации — на субсчете 41-2 «Товары в розничной торговле».

Бухгалтерский учет тары ведется по следующим видам:

1) тара из древесины;

2) тара из картона и бумаги;

3) тара из металла;

4) тара из пластмассы;

5) тара из стекла;

6) тара из тканей и нетканных материалов.

Информация о наличии и движении товарно-материальных ценностей, приобретенных в качестве товаров для продажи предприятиями, осуществляющими торговую деятельность, а также организациями, оказывающими услуги общественного питания, обобщается на счете 41 субсчет «Тара под товаром и порожняя». Этими предприятиями на данном счете должна также учитываться покупная тара и тара собственного производства (кроме инвентарной, служащей для производственных или хозяйственных нужд и учитываемой на счете 01 «Основные средства» или 10 «Материалы»). В составе

тары на субсчете «Тара под товаром и порожняя» учитываются также материалы и детали, предназначенные специально для изготовления и ремонта тары — тарные материалы (детали для сборки ящиков, бочковая клепка, железо обручнoe, пробка корковая и полиэтиленовая, колпачки вискозные, фольга и др.).

А на счете 10 «Материалы» накапливается информация о фактической величине затрат предприятия, связанных как с заготовлением, так и с использованием производственных запасов. К счету 10 «Материалы» открываются субсчета, согласно которым все материалы подразделяются по способу их использования и назначения в производственном процессе. Одним из этих субсчетов является субсчет 10-4 «Тара и тарные материалы», на котором должно отражаться наличие и движение всех видов тары для неторговых предприятий (кроме используемой как хозяйственный инвентарь).

Тара под продукцией (товарами) совершает однократный или многократный оборот. По способу использования различают многооборотную тару и тару однократного использования. Если тара применяется один раз — это одноразовая тара, а если многократно — то это многооборотная тара. Условиями поставки продукции (товаров) предусмотрены виды многооборотной тары, подлежащей обязательному возврату поставщикам продукции (товаров).

Тара может быть приобретена торговой организацией как товар для ее дальнейшей реализации.

При отгрузке товаров (продукции) в таре, учтенной по залоговым ценам, стоимость тары должна быть отражена отдельной строкой по залоговым ценам в счете-фактуре. Такая тара оплачивается покупателем сверх стоимости затаренных в нее товаров (продукции).

В случае невозвращения покупателем поставщику залоговой тары сумма залога за эту тару не возвращается. Поставщик относит сумму полученного залога на финансовый результат как операцию дохода.

Стоимость без залоговой тары, даже если она многократного использования, включается в стоимость товара.

Тара по своим функциям различается на внешнюю упаковку и непосредственную упаковку.

Непосредственная упаковка характерна тем, что она неотделима от вложенного в нее товара и может быть использована самостоятельно только после расходования этого товара, поэтому она со склада отпускается вместе с товаром (флакон для духов, банки и бутылки для консервов и красок и т. д.). Такая тара берется на учет и подлежит возврату на склад после использования (расходования) вложенных в нее материальных ценностей, если она может быть использована внутри организации или продана. Если же эта тара приобретается и продается вместе с товаром, то она и учитывается вместе с товаром на соответствующих счетах: в оптовой торговой организации — на субсчете 41-1 «Товары на складах», в розничной торговой организации — на субсчете 41-2 «Товары в розничной торговле».

Конец бесплатного ознакомительного фрагмента