Страница:

Реестр владельцев ценных бумаг (далее – реестр) – это список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им именных ценных бумаг, составленный по состоянию на любую установленную дату и позволяющий идентифицировать этих владельцев, количество и категорию принадлежащих им ценных бумаг.

Для оформления передачи ценных бумаг владелец должен оформить соответствующее передаточное распоряжение.

Держателем реестра может быть сам эмитент или профессиональный участник рынка ценных бумаг, осуществляющий деятельность по ведению реестра на основании поручения эмитента.

Если число владельцев ценных бумаг превышает 500, держателем реестра должен быть только реестродержатель.

Договор на ведение реестра заключается только с одним юридическим лицом. Регистратор может вести реестры владельцев ценных бумаг неограниченного числа эмитентов.

Номинальный держатель ценных бумаг – лицо, зарегистрированное в системе ведения реестра, в том числе являющееся депонентом депозитария, и не являющееся владельцем в отношении этих ценных бумаг.

В качестве номинальных держателей ценных бумаг могут выступать профессиональные участники рынка ценных бумаг. Депозитарий может быть зарегистрирован в качестве номинального держателя ценных бумаг в соответствии с депозитарным договором. Брокер может быть зарегистрирован в качестве номинального держателя ценных бумаг в соответствии с договором, на основании которого он обслуживает клиента.

Номинальный держатель ценных бумаг может осуществлять права, закрепленные ценной бумагой, только в случае получения соответствующего полномочия от владельца.

Ценные бумаги передаются в номинальное держание, например, если:

• планируется большое количество сделок с ценными бумагами и для вас имеет значение скорость оформления (биржевые сделки);

• требуется скрыть реальных собственников (ведь теперь в реестре в качестве владельца будет записан номинальный держатель).

Деятельностью по организации торговли на рынке ценных бумаг признается предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Профессиональный участник рынка ценных бумаг, осуществляющий деятельность по организации торговли на рынке ценных бумаг, называется организатором торговли на рынке ценных бумаг.

Фондовой биржей признается организатор торговли на рынке ценных бумаг, отвечающий установленным законодательством требованиям.

Юридическое лицо может осуществлять деятельность фондовой биржи, если оно является некоммерческим партнерством или акционерным обществом.

Участниками торгов на фондовой бирже могут быть только брокеры, дилеры и управляющие. Иные лица могут совершать операции па фондовой бирже исключительно при посредничестве брокеров, являющихся участниками торгов.

Участниками торгов на фондовой бирже, созданной в форме некоммерческого партнерства, могут быть только члены такой биржи.

Федеральный орган исполнительной власти по рынку ценных бумаг является федеральным органом исполнительной власти по контролю за деятельностью профессиональных участников рынка ценных бумаг через определение порядка их деятельности и по определению стандартов эмиссии ценных бумаг.

1. ФСФР – Федеральная служба по финансовым рынкам (бывшая ФКЦБ – Федеральная комиссия по ценным бумагам) – www.fcsm.ru.

2. ЦБ РФ – Центральный банк Российской Федерации – www.cbr.ru.

Саморегулируемой организацией профессиональных участников рынка ценных бумаг (далее – саморегулируемая организация) именуется добровольное объединение профессиональных участников рынка ценных бумаг, действующее в соответствии с Федеральным законом «О рынке ценных бумаг» и функционирующее на принципах некоммерческой организации.

Саморегулируемая организация учреждается профессиональными участниками рынка ценных бумаг для обеспечения условий профессиональной деятельности участников рынка ценных бумаг, соблюдения стандартов профессиональной этики на рынке ценных бумаг, защиты интересов владельцев ценных бумаг и иных клиентов профессиональных участников рынка ценных бумаг, являющихся членами саморегулируемой организации, установления правил и стандартов проведения операций с ценными бумагами, обеспечивающих эффективную деятельность на рынке ценных бумаг.

Все доходы саморегулируемой организации используются ею исключительно для выполнения уставных задач и не распределяются среди ее членов.

1. НАУФОР – Национальная ассоциация участников фондового рынка – www.naufor.ru.

2. НФУ – Национальная фондовая ассоциация – www.nfa.ru.

3. ПАРТАД – Профессиональная ассоциация регистраторов, трансфер-агентов и депозитариев – www.partad.ru.

http://www.open.ru/).

Для оформления передачи ценных бумаг владелец должен оформить соответствующее передаточное распоряжение.

Держателем реестра может быть сам эмитент или профессиональный участник рынка ценных бумаг, осуществляющий деятельность по ведению реестра на основании поручения эмитента.

Если число владельцев ценных бумаг превышает 500, держателем реестра должен быть только реестродержатель.

Договор на ведение реестра заключается только с одним юридическим лицом. Регистратор может вести реестры владельцев ценных бумаг неограниченного числа эмитентов.

Номинальный держатель ценных бумаг – лицо, зарегистрированное в системе ведения реестра, в том числе являющееся депонентом депозитария, и не являющееся владельцем в отношении этих ценных бумаг.

В качестве номинальных держателей ценных бумаг могут выступать профессиональные участники рынка ценных бумаг. Депозитарий может быть зарегистрирован в качестве номинального держателя ценных бумаг в соответствии с депозитарным договором. Брокер может быть зарегистрирован в качестве номинального держателя ценных бумаг в соответствии с договором, на основании которого он обслуживает клиента.

Номинальный держатель ценных бумаг может осуществлять права, закрепленные ценной бумагой, только в случае получения соответствующего полномочия от владельца.

Ценные бумаги передаются в номинальное держание, например, если:

• планируется большое количество сделок с ценными бумагами и для вас имеет значение скорость оформления (биржевые сделки);

• требуется скрыть реальных собственников (ведь теперь в реестре в качестве владельца будет записан номинальный держатель).

Деятельностью по организации торговли на рынке ценных бумаг признается предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Профессиональный участник рынка ценных бумаг, осуществляющий деятельность по организации торговли на рынке ценных бумаг, называется организатором торговли на рынке ценных бумаг.

Фондовой биржей признается организатор торговли на рынке ценных бумаг, отвечающий установленным законодательством требованиям.

Юридическое лицо может осуществлять деятельность фондовой биржи, если оно является некоммерческим партнерством или акционерным обществом.

Участниками торгов на фондовой бирже могут быть только брокеры, дилеры и управляющие. Иные лица могут совершать операции па фондовой бирже исключительно при посредничестве брокеров, являющихся участниками торгов.

Участниками торгов на фондовой бирже, созданной в форме некоммерческого партнерства, могут быть только члены такой биржи.

Федеральный орган исполнительной власти по рынку ценных бумаг является федеральным органом исполнительной власти по контролю за деятельностью профессиональных участников рынка ценных бумаг через определение порядка их деятельности и по определению стандартов эмиссии ценных бумаг.

1. ФСФР – Федеральная служба по финансовым рынкам (бывшая ФКЦБ – Федеральная комиссия по ценным бумагам) – www.fcsm.ru.

2. ЦБ РФ – Центральный банк Российской Федерации – www.cbr.ru.

Саморегулируемой организацией профессиональных участников рынка ценных бумаг (далее – саморегулируемая организация) именуется добровольное объединение профессиональных участников рынка ценных бумаг, действующее в соответствии с Федеральным законом «О рынке ценных бумаг» и функционирующее на принципах некоммерческой организации.

Саморегулируемая организация учреждается профессиональными участниками рынка ценных бумаг для обеспечения условий профессиональной деятельности участников рынка ценных бумаг, соблюдения стандартов профессиональной этики на рынке ценных бумаг, защиты интересов владельцев ценных бумаг и иных клиентов профессиональных участников рынка ценных бумаг, являющихся членами саморегулируемой организации, установления правил и стандартов проведения операций с ценными бумагами, обеспечивающих эффективную деятельность на рынке ценных бумаг.

Все доходы саморегулируемой организации используются ею исключительно для выполнения уставных задач и не распределяются среди ее членов.

1. НАУФОР – Национальная ассоциация участников фондового рынка – www.naufor.ru.

2. НФУ – Национальная фондовая ассоциация – www.nfa.ru.

3. ПАРТАД – Профессиональная ассоциация регистраторов, трансфер-агентов и депозитариев – www.partad.ru.

http://www.open.ru/).

Смело можно сделать вывод, что в этой компании любое ваше мнение будет не только учтено, но и то, что пожелания клиента по возможности будут претворены в жизнь.

Вообще отличительная черта: хороший брокер отвечает на ваш запрос немедленно, а при наличии сложной проблемы решает ее максимум за один день.

Рис. 3. Виртуальная оперативная «Книга жалоб»

Далее. О легкости контактов. Хочу обратить ваше внимание на то, что очень существенным является возможность общения (а под этим я подразумеваю не возможность техническую, а возможность получения ответа, что называется «по существу» вашего запроса, и помощи) через программу QUIK. Потому как общаться через программу очень быстро и удобно (подобно общению в ICQ). Подробнее об это будет рассказано в главе 6.

Теперь о филиальной или представительской сети компаний. Конечно, если вы живете в столичном регионе этот пунктик можно и пропустить, ведь выбор и Москве и в Санкт-Петербурге, да и городах-миллионерах, очень велик. Если же вы живете не в крупном городе, надо поискать компанию у которой есть представительство в вашем городе, так как даже если вы занимаетесь интернет-трейдингом, потребуется общение «вживую»: учеба, консультации и пр.

Развитая сеть, например, у компаний: ООО Компания «Брокеркре-дитсервис» http://www.bcs.ru/, ЗАО «Финам» http://www.finam.ru/, ОАО «Ютрэйд. ру» http://www.utrade.ru/, ООО «Атон» http://www.aton-line.ru/

Что с услугами? Понятно, что любая мало-мальски значимая компания предоставляет основное:

• брокерское обслуживание на российских рынках;

• торговое программное обеспечение;

• возможность торговать всем перечнем инструментов: акциями, облигациями, деривативами;

• выполнение функций налогового агента.

Поэтому для нас будут иметь особенное значение виды дополнительных услуг – то, чего нет у других.

Опишу их ниже. Следует заметить, что хотя названия услуг (в тексте выделено жирным шрифтом) могут различаться в разных компаниях, суть от этого не изменится.

Итак, разберемся.

«Личный инвестиционный консультант» – у вас появляется специальный куратор – ваш личный инвестиционный консультант, человек с большим опытом работы и обширными знаниями об инвестировании, который персонально вас научит торговать на бирже и зарабатывать.

Услуга для тех, кому привычней и удобней советоваться непосредственно с брокером.

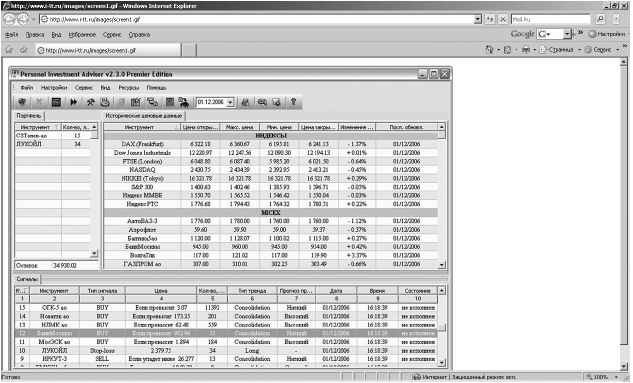

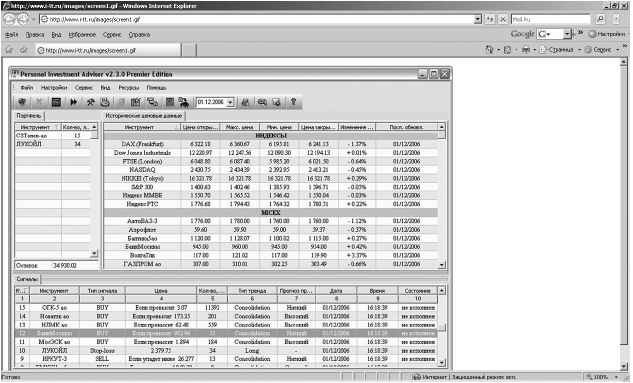

«Аналитическая торговая система»: программа-робот или иначе «Механическая торговая система». Рассмотрим, например, аналитическую торговую систему «Personal Investment Adviser Classic Edition», компании «Инвестиционные торговые технологии http://www.i-tt.ru/ Программа предназначена для прогнозирования движения цен и составления рекомендаций на покупку и продажу ценных бумаг (рис. 4).

Рис. 4. Программа предназначена для прогнозирования движения цен и составления рекомендаций

В арсенале программы существует несколько настраиваемых торговых тактик, которые позволяют «ловить» большинство ценовых движений на рынке. Поэтому применение ее позволяет получать прибыль независимо от текущего направления ценового движения акций, фьючерсов, депозитарных расписок, металлов и валютных пар «Форекс». Благодаря обширной базе по архиву котировок и качественным аналитическим возможностям она стала одной из самых популярных.

Эта услуга для тех, кто привык больше полагаться не на личное общение, а на выводы машины-автомата.

«SMS-Информирование» – сервисы SMS-Информирования помогают отслеживать информацию о котировках, состояние личного портфеля, исполнение стоп-заявок, новости в любом удобном для клиента месте путем получения оперативной рыночной информации на мобильный телефон. В пакет услуг SMS-Информирования часто входят услуги «SMS-Котировка» и «SMS-Портфель».

Услуга «SMS-Котировка» предназначена для того, чтобы получать на мобильный телефон текущую рыночную информацию об интересующих вас акциях.

Услуга «SMS-Портфель» позволяет отслеживать информацию о состоянии личного портфеля, исполнении стоп-ордеров, получать новости.

И это не единственные возможности пакета услуг «SMS-Информирование». Узнать подробности можно на сайтах компаний.

«Биржевая торговля через интернет-браузер» – WebQUIK. Это полноценный биржевой терминал, работающий в окне интернет-браузера. Он позволяет совершать сделки с ценными бумагами без использования специальных программ. При этом система доступна фактически с любого компьютера, имеющего доступ в Интернет – из дома, с работы или из интернет-кафе. WebQUIK удобен и для активных участников торгов в качестве замены клиентского терминала QUIK в поездке. Многооконный интерфейс WebQUIK максимально приближен к стандартному Рабочему месту пользователя системы QUIK с таблицами, графиками и окнами ввода заявок. Обновление информации на экране происходит без перезагрузки страницы через заданные интервалы времени, минимум – 1 секунда. Пользователь может самостоятельно увеличить период обновления данных для снижения трафика.

«Quik для КПК» – PocketQUIK представляет собой версию рабочего места информационно-торговой системы QUIK для карманных персональных компьютеров (КПК, personal digital assistant — PDA).

PocketQUIK позволяет:

• получать доступ с мобильного устройства к биржевым торгам в режиме онлайн;

• обмениваться данными с сервером системы QUIK по защищенному соединению;

• отображать состояние хода торгов в табличном виде;

• строить графики;

• просматривать ленту новостей информационного агентства;

• совершать сделки с ценными бумагами и срочными контрактами, используя лимитированные и условные заявки типов: стоп-лимит, тэйк-профит, со связанной заявкой («одна отменяет другую»);

• снимать собственные активные заявки и стоп-заявки любых типов.

«Выплата процентов» – на свободный остаток вашего брокерского счета начисляются проценты. Размер их сравним с доходами, получаемыми по банковским счетам «до востребования». Безусловно, это ниже обычных ставок по банковским депозитам, но вы не теряете оперативность по управлению своими денежными средствами. Эта практика активно применяется на Западе, теперь есть и в России.

«Совершение неторговых поручений через программу интернет-трейдинга» – неторговые поручения – это прежде всего ввод-вывод денежных средств и перемещение их между различными торговыми площадками (например с ММВБ на РТС) через программу для торговли, без утомительных и долгих бумажных процедур.

«Качественная аналитика» – для обеспечения клиентов информацией и принятия обоснованных инвестиционных решений компании заключают договора со специализированными информационно-аналитическими агентствами. Благодаря этому, клиентам доступны регулярные качественные аналитические обзоры по российскому и мировым рынкам, а также эффективные модельные портфели и различные торговые стратегии, созданные профессионалами на основе фундаментального и технического анализа.

«Российский рынок акций» – еженедельные и ежедневные (утренние и дневные обзоры) о ситуации на фондовых площадках и их влияние на российский рынок, фундаментальный и технический анализ российского рынка акций, модельный портфель, торговые рекомендации на текущий день.

«Мировой рынок акций» – ежедневные и еженедельные обзоры американского и европейских фондовых рынков, оценка ситуации ведущими независимыми экспертами, анализ выходящих макроэкономических показателей США и их влияние на мировые рынки ценных бумаг. В приложении к данному пакету обзоров клиентам часто доступны данные по развивающимся странам, описывающие экономическую среду и инвестиционные перспективы.

«Модельный портфель» – примеры эффективных инвестиционных портфелей, формируемых в соответствии с различными стратегиями. Специалисты дают комментарий: каким образом принимаются инвестиционные решения, чем они руководствуются и таким образом помогают вам проводить более эффективную торговлю.

Ознакомиться с отзывами о работе брокеров можно на форумах:

http://forum.micex.ru/forum/login?check_auth=user

http://forum.rts.ru/

http://www.stockportal.ru/forum/

http://www.russian-trader.ru/forum/viewforum.php?f=9&sid=d92c56578ell094963b2dd290348a0e9

Глава 5 Выбор биржи

Познакомимся теперь с биржами, иначе говоря, с торговыми площадками, на которых мы сможем торговать.

В России существуют две основные – ММВБ (Московская межбанковская валютная биржа http://www.micex.ru) и РТС (Российская торговая система http://www.rts.ru).

Помимо них существуют и другие: Фондовая биржа «Санкт-Петербург» (http://www.spbex.ru), Санкт-Петербургская валютная биржа (http://www.spcex.ru), Московская фондовая биржа (http://www.mse.ru), Сибирская межбанковская валютная биржа (http://www.sice.ru), Нижегородская валютно-фондовая биржа (http://www.nnx.ru) и пр.

Сравним ММВБ и РТС, поговорим о том, чем они различаются.

1. На ММВБ торгует основная масса частных инвесторов. Это стало возможным благодаря тому, что ММВБ первой освоила технологию интернет-трейдинга.

2. Торговые обороты ММВБ больше, чем обороты РТС.

3. Списки акций и облигаций, которые торгуются на ММВБ и РТС, не совпадают на 100 %, поэтому изучите их повнимательней, – возможно, найдете что-нибудь интересное. Так, например, акции ОАО «ГАЗ» торгуются только на РТС.

4. На РТС количество «мест» (рынков), где вы сможете поторговать, разнообразней, чем на ММВБ, где вы, скорее всего, будете торговать только инструментами спот-рынка (акциями). Помимо биржевого рынка, который называется «РТС-СГК (секция гарантированных котировок)» и где возможен интернет-трейдинг, на РТС есть еще:

4.1. Срочный рынок FORTS (расшифровывается как фьючерсы и опционы РТС): большое количество инструментов в сравнении со срочным рынком ММВБ. Особенности торговли:

♦ торговля деривативами (см. главу 16);

♦ маленькие издержки;

♦ бесплатные и большие «плечи», которые здесь называются по-другому – гарантийное обеспечение и премия;

♦ большое разнообразие стратегий торговли;

♦ возможность торговать «весь рынок» – индексы.

4.2. RTS Board (англ. board — доска) – можно назвать это «электронной доской объявлений». Особенности торговли:

♦ интернет-трейдинг неприменим (торговля идет «с голоса»);

В России существуют две основные – ММВБ (Московская межбанковская валютная биржа http://www.micex.ru) и РТС (Российская торговая система http://www.rts.ru).

Помимо них существуют и другие: Фондовая биржа «Санкт-Петербург» (http://www.spbex.ru), Санкт-Петербургская валютная биржа (http://www.spcex.ru), Московская фондовая биржа (http://www.mse.ru), Сибирская межбанковская валютная биржа (http://www.sice.ru), Нижегородская валютно-фондовая биржа (http://www.nnx.ru) и пр.

Сравним ММВБ и РТС, поговорим о том, чем они различаются.

1. На ММВБ торгует основная масса частных инвесторов. Это стало возможным благодаря тому, что ММВБ первой освоила технологию интернет-трейдинга.

2. Торговые обороты ММВБ больше, чем обороты РТС.

3. Списки акций и облигаций, которые торгуются на ММВБ и РТС, не совпадают на 100 %, поэтому изучите их повнимательней, – возможно, найдете что-нибудь интересное. Так, например, акции ОАО «ГАЗ» торгуются только на РТС.

4. На РТС количество «мест» (рынков), где вы сможете поторговать, разнообразней, чем на ММВБ, где вы, скорее всего, будете торговать только инструментами спот-рынка (акциями). Помимо биржевого рынка, который называется «РТС-СГК (секция гарантированных котировок)» и где возможен интернет-трейдинг, на РТС есть еще:

4.1. Срочный рынок FORTS (расшифровывается как фьючерсы и опционы РТС): большое количество инструментов в сравнении со срочным рынком ММВБ. Особенности торговли:

♦ торговля деривативами (см. главу 16);

♦ маленькие издержки;

♦ бесплатные и большие «плечи», которые здесь называются по-другому – гарантийное обеспечение и премия;

♦ большое разнообразие стратегий торговли;

♦ возможность торговать «весь рынок» – индексы.

4.2. RTS Board (англ. board — доска) – можно назвать это «электронной доской объявлений». Особенности торговли:

♦ интернет-трейдинг неприменим (торговля идет «с голоса»);

Конец бесплатного ознакомительного фрагмента