Состоят из следующих компонентов: готовой продукции на складах; товаров в пути (отгруженная продукция); денежных средств; средств в расчетах с потребителями продукции.

Оборотные производственные фонды предприятия включают следующие элементы.

1. Производственные запасы – предметы труда, подготовленные для запуска в производственный процесс: сырье, основные и вспомогательные материалы, топливо, горючее, покупные полуфабрикаты и комплектующие изделия, тара и тарные материалы, запасные части для текущего ремонта, малоценные и быстроизнашивающиеся предметы.

2. Незавершенное производство и полуфабрикаты собственного изготовления – предметы труда, вступившие в производственный процесс: материалы, детали, узлы и изделия, находящиеся в процессе обработки или сборки, полуфабрикаты собственного изготовления, незаконченные полностью производством в одних цехах и подлежащие дальнейшей переработке в других на том же предприятии.

3. Расходы будущих периодов – невещественные элементы оборотных фондов, включающие затраты на подготовку и освоение новой продукции, которые производятся в данном периоде (квартал, год), но относятся к продукции будущего периода.

Структура оборотных средств– соотношение между отдельными элементами оборотных средств или их составными частями.

Знание и анализ структуры оборотного капитала предприятия имеет большое значение, так как в определенной мере характеризует финансовое состояние предприятия на тот или иной момент его работы. Оборотными средствами необходимо управлять с целью оптимизации их структуры и повышения оборачиваемости. Только так можно повысить эффективность их использования.

По охвату нормированием выделяют следующие оборотные средства: нормируемые – оборотные средства в запасах товарно-материальных ценностей; ненормируемые – средства в расчетах, кассе и на счетах в банке.

Формирование собственного оборотного капитала происходит в момент создания предприятия. С этой целью формируется уставный капитал (складочный, паевой). По мере развития предприятия пополнение оборотного капитала может происходить за счет собственных источников, полученных предприятием в процессе своей деятельности, а главным образом – за счет прибыли.

Источники оборотного капитала: устойчивые пассивы – средства предприятия, которые ему не принадлежат, но постоянно находятся в его обороте; прочие собственные средства – временно свободные остатки резервного фонда, фондов специального назначения; краткосрочные кредиты банков; кредиторская задолженность.

62. УПРАВЛЕНИЕ ОБОРОТНЫМ КАПИТАЛОМ

63. НОРМИРОВАНИЕ ОБОРОТНОГО КАПИТАЛА

64. ЭФФЕКТИВНОСТЬ ИСПОЛЬЗОВАНИЯ ОБОРОТНОГО КАПИТАЛА

65. ПОЛИТИКА УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ

66. РАСЧЕТ ФИНАНСОВОГО ЦИКЛА

67. УПРАВЛЕНИЕ ЗАПАСАМИ

68. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ (КРЕДИТНАЯ ПОЛИТИКА)

Оборотные производственные фонды предприятия включают следующие элементы.

1. Производственные запасы – предметы труда, подготовленные для запуска в производственный процесс: сырье, основные и вспомогательные материалы, топливо, горючее, покупные полуфабрикаты и комплектующие изделия, тара и тарные материалы, запасные части для текущего ремонта, малоценные и быстроизнашивающиеся предметы.

2. Незавершенное производство и полуфабрикаты собственного изготовления – предметы труда, вступившие в производственный процесс: материалы, детали, узлы и изделия, находящиеся в процессе обработки или сборки, полуфабрикаты собственного изготовления, незаконченные полностью производством в одних цехах и подлежащие дальнейшей переработке в других на том же предприятии.

3. Расходы будущих периодов – невещественные элементы оборотных фондов, включающие затраты на подготовку и освоение новой продукции, которые производятся в данном периоде (квартал, год), но относятся к продукции будущего периода.

Структура оборотных средств– соотношение между отдельными элементами оборотных средств или их составными частями.

Знание и анализ структуры оборотного капитала предприятия имеет большое значение, так как в определенной мере характеризует финансовое состояние предприятия на тот или иной момент его работы. Оборотными средствами необходимо управлять с целью оптимизации их структуры и повышения оборачиваемости. Только так можно повысить эффективность их использования.

По охвату нормированием выделяют следующие оборотные средства: нормируемые – оборотные средства в запасах товарно-материальных ценностей; ненормируемые – средства в расчетах, кассе и на счетах в банке.

Формирование собственного оборотного капитала происходит в момент создания предприятия. С этой целью формируется уставный капитал (складочный, паевой). По мере развития предприятия пополнение оборотного капитала может происходить за счет собственных источников, полученных предприятием в процессе своей деятельности, а главным образом – за счет прибыли.

Источники оборотного капитала: устойчивые пассивы – средства предприятия, которые ему не принадлежат, но постоянно находятся в его обороте; прочие собственные средства – временно свободные остатки резервного фонда, фондов специального назначения; краткосрочные кредиты банков; кредиторская задолженность.

62. УПРАВЛЕНИЕ ОБОРОТНЫМ КАПИТАЛОМ

Предприятию постоянно необходимо эффективно использовать оборотный капитал. Для этого им нужно управлять. С одной стороны, необходимо более рационально использовать имеющиеся оборотные ресурсы (речь идет прежде всего об оптимизации производственных запасов, сокращении незавершенного производства, совершенствовании производства, совершенствовании форм расчетов и др.). С другой стороны, в настоящее время предприятия имеют возможность выбирать разные варианты списания затрат на себестоимость, определения выручки от реализации продукции (работ, услуг) для целей налогообложения и др.

Главная цель управления оборотным капиталом предприятия– максимизация прибыли на вложенный капитал при обеспечении устойчивой и достаточной платежеспособности предприятия. Предприятие в случае эффективного управления своими и чужими оборотными средствами может добиться рационального экономического положения.

К объектам управления оборотнымкапиталом относят следующие.

1. Запасы, управление которыми означает определение потребности в них, обеспечивающей бесперебойный процесс производства и реализации.

2. Дебиторскую задолженность, управление которой предполагает:

– определение политики предоставления кредита и инкассации для различных групп покупателей и видов продукции;

– анализ и ранжирование покупателей в зависимости от объемов закупок, истории кредитных отношений и предлагаемых условий оплаты;

– контроль расчетов с дебиторами по отсроченной или просроченной задолженности и т. д.

3. Денежные средства, управление которыми осуществляется путем прогнозирования денежного потока.

Управление оборотными средствами включает решение следующих задач:

– ведение расчета минимально достаточных средств для авансирования оборотных активов с целью бесперебойной и ритмичной работы предприятия (эта задача решается нормированием оборотных средств);

– разработка учетной политики для оптимизации налогообложения путем: выбора методов амортизации МБП, списания товарно-материальных ценностей, определения выручки от реализации и т. д.;

– осуществление ускорения оборачиваемости оборотных средств на каждой стадии оборота капитала.

В целях управления оборотными средствами на предприятии должна быть создана специальная система.

Она должна иметь следующие элементы:

1) персонал – это могут быть работники предприятия, которые непосредственно занимаются управлением оборотными средствами (работники финансовой службы), либо работники, которые в той или иной мере выполняют функции по управлению оборотными средствами (например, технологи, рассчитывающие нормы расхода материальных ресурсов);

2) соответствующую организационную структуру – работа по управлению оборотными средствами должна координироваться в рамках определенных структурных подразделений предприятий;

3) информационное обеспечение – данные учетной, плановой, аналитической, прогнозной, статистической и других систем предприятия;

4) программно-техническое обеспечение предприятия – для управления оборотными средствами должны использоваться компьютеры и соответствующие программы;

5) методическое обеспечение – для правильности расчетов по управлению оборотными средствами на предприятии должны быть единые методические рекомендации.

Главная цель управления оборотным капиталом предприятия– максимизация прибыли на вложенный капитал при обеспечении устойчивой и достаточной платежеспособности предприятия. Предприятие в случае эффективного управления своими и чужими оборотными средствами может добиться рационального экономического положения.

К объектам управления оборотнымкапиталом относят следующие.

1. Запасы, управление которыми означает определение потребности в них, обеспечивающей бесперебойный процесс производства и реализации.

2. Дебиторскую задолженность, управление которой предполагает:

– определение политики предоставления кредита и инкассации для различных групп покупателей и видов продукции;

– анализ и ранжирование покупателей в зависимости от объемов закупок, истории кредитных отношений и предлагаемых условий оплаты;

– контроль расчетов с дебиторами по отсроченной или просроченной задолженности и т. д.

3. Денежные средства, управление которыми осуществляется путем прогнозирования денежного потока.

Управление оборотными средствами включает решение следующих задач:

– ведение расчета минимально достаточных средств для авансирования оборотных активов с целью бесперебойной и ритмичной работы предприятия (эта задача решается нормированием оборотных средств);

– разработка учетной политики для оптимизации налогообложения путем: выбора методов амортизации МБП, списания товарно-материальных ценностей, определения выручки от реализации и т. д.;

– осуществление ускорения оборачиваемости оборотных средств на каждой стадии оборота капитала.

В целях управления оборотными средствами на предприятии должна быть создана специальная система.

Она должна иметь следующие элементы:

1) персонал – это могут быть работники предприятия, которые непосредственно занимаются управлением оборотными средствами (работники финансовой службы), либо работники, которые в той или иной мере выполняют функции по управлению оборотными средствами (например, технологи, рассчитывающие нормы расхода материальных ресурсов);

2) соответствующую организационную структуру – работа по управлению оборотными средствами должна координироваться в рамках определенных структурных подразделений предприятий;

3) информационное обеспечение – данные учетной, плановой, аналитической, прогнозной, статистической и других систем предприятия;

4) программно-техническое обеспечение предприятия – для управления оборотными средствами должны использоваться компьютеры и соответствующие программы;

5) методическое обеспечение – для правильности расчетов по управлению оборотными средствами на предприятии должны быть единые методические рекомендации.

63. НОРМИРОВАНИЕ ОБОРОТНОГО КАПИТАЛА

В хозяйственной деятельности существует объективная необходимость проведения нормирования оборотного капитала.

Нормирование оборотного капитала– установление экономически обоснованных (плановых) норм запаса и нормативов по элементам оборотных средств, необходимых для нормальной деятельности предприятия.

Основная цель нормирования– определение рационального размера оборотных средств, отвлекаемых на определенный срок в сферу производства и сферу обращения.

К числу нормируемых оборотных средств обычно относятся оборотные производственные фонды и готовая продукция. Фонды обращения, как правило, не-нормируемы.

Нормирование оборотных средствпредполагает определение: норм запаса оборотных средств в днях; нормативов всех оборотных средств в денежном выражении, в том числе по каждому элементу.

Норма оборотных средств в днях по видам сырья и основным материалам включает: транспортный запас – время пребывания в пути оплаченных материальных ценностей – разница между продолжительностью грузооборота и временем документооборота; технологический запас – время разгрузки, складирования и подготовки к производству; время пребывания материалов в текущем, складском запасе – 50 % среднего интервала между поставками; страховой запас – 50 % текущего запаса.

Норматив производственных запасов(Нпр. з) рассчитывается по формуле

Нпр. з = МЗ/Д X ПЗн,

где МЗ – затраты на материалы, тыс. руб.; Д – длительность планового периода, дней; ПЗн – норма в производственных запасах, дней.

Норматив незавершенного производства(Ннп) рассчитывается по формуле Ннп = С/Д X Дпр. цКнз,

где С – себестоимость выпуска товарной продукции в плановом периоде, тыс. руб.; Дпр. ц – длительность в днях производственного цикла; Кнз – коэффициент нарастания затрат.

Коэффициент нарастания затратопределяется по формуле Кнз = (МЗ – 0,5(С – МЗ))/С.

Норматив готовой продукции(Нгп) определяется по формуле Нгп = С/Д X ГПн,

где ГПн – норма запаса готовой продукции, дней.

Общая сумма нормируемых оборотных средств(Нос) рассчитывается по формуле

Нос = Нпр. з + Ннп + Нгп.

Потребность предприятий в объеме норматива должна покрываться за счет собственных средств. Дополнительная потребность в оборотном капитале, вызванная необходимостью образования сверхнормативных запасов товарных и материальных ценностей, должна удовлетворяться за счет краткосрочного банковского кредита.

Нормирование оборотных средств позволяет повысить эффективность использования оборотных средств. Это выражается в том, что в результате нормирования потребность предприятия в оборотном капитале сокращается. Нередко в результате нормирования предприятие получает высвобождение оборотных средств и может направить сэкономленную сумму на другие нужды.

Однако распространению нормирования оборотных средств на предприятиях препятствует неразвитость: нормативной базы по материальным затратам; статистического учета в области дебиторской задолженности, денежных средств.

Все это затрудняет разработку обоснованных норм и нормативов оборотных средств. Поэтому вместо нормирования оборотных средств предприятия нередко используют укрупненные (экспертные) методы планирования потребности в оборотных средствах либо вообще не планируют потребность в оборотных средствах.

Нормирование оборотного капитала– установление экономически обоснованных (плановых) норм запаса и нормативов по элементам оборотных средств, необходимых для нормальной деятельности предприятия.

Основная цель нормирования– определение рационального размера оборотных средств, отвлекаемых на определенный срок в сферу производства и сферу обращения.

К числу нормируемых оборотных средств обычно относятся оборотные производственные фонды и готовая продукция. Фонды обращения, как правило, не-нормируемы.

Нормирование оборотных средствпредполагает определение: норм запаса оборотных средств в днях; нормативов всех оборотных средств в денежном выражении, в том числе по каждому элементу.

Норма оборотных средств в днях по видам сырья и основным материалам включает: транспортный запас – время пребывания в пути оплаченных материальных ценностей – разница между продолжительностью грузооборота и временем документооборота; технологический запас – время разгрузки, складирования и подготовки к производству; время пребывания материалов в текущем, складском запасе – 50 % среднего интервала между поставками; страховой запас – 50 % текущего запаса.

Норматив производственных запасов(Нпр. з) рассчитывается по формуле

Нпр. з = МЗ/Д X ПЗн,

где МЗ – затраты на материалы, тыс. руб.; Д – длительность планового периода, дней; ПЗн – норма в производственных запасах, дней.

Норматив незавершенного производства(Ннп) рассчитывается по формуле Ннп = С/Д X Дпр. цКнз,

где С – себестоимость выпуска товарной продукции в плановом периоде, тыс. руб.; Дпр. ц – длительность в днях производственного цикла; Кнз – коэффициент нарастания затрат.

Коэффициент нарастания затратопределяется по формуле Кнз = (МЗ – 0,5(С – МЗ))/С.

Норматив готовой продукции(Нгп) определяется по формуле Нгп = С/Д X ГПн,

где ГПн – норма запаса готовой продукции, дней.

Общая сумма нормируемых оборотных средств(Нос) рассчитывается по формуле

Нос = Нпр. з + Ннп + Нгп.

Потребность предприятий в объеме норматива должна покрываться за счет собственных средств. Дополнительная потребность в оборотном капитале, вызванная необходимостью образования сверхнормативных запасов товарных и материальных ценностей, должна удовлетворяться за счет краткосрочного банковского кредита.

Нормирование оборотных средств позволяет повысить эффективность использования оборотных средств. Это выражается в том, что в результате нормирования потребность предприятия в оборотном капитале сокращается. Нередко в результате нормирования предприятие получает высвобождение оборотных средств и может направить сэкономленную сумму на другие нужды.

Однако распространению нормирования оборотных средств на предприятиях препятствует неразвитость: нормативной базы по материальным затратам; статистического учета в области дебиторской задолженности, денежных средств.

Все это затрудняет разработку обоснованных норм и нормативов оборотных средств. Поэтому вместо нормирования оборотных средств предприятия нередко используют укрупненные (экспертные) методы планирования потребности в оборотных средствах либо вообще не планируют потребность в оборотных средствах.

64. ЭФФЕКТИВНОСТЬ ИСПОЛЬЗОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Каждое предприятие имеет в составе своих активов оборотные активы. Для их финансирования предприятие использует определенные источники, которые в сумме называются оборотным капиталом. Предприятие должно стремиться к повышению эффективности использования оборотного капитала. Это необходимо в целях максимизации эффективности хозяйственной деятельности предприятия в целом. Использование оборотных средств характеризуют три коэффициента: оборачиваемости, оборачиваемости в днях и загрузки.

Коэффициент оборачиваемости оборотных средствпоказывает, сколько оборотов совершают оборотные средства за анализируемый период (квартал, полугодие, год). Определяется по формуле Коб = = VP/Оср, где Vfi –объем реализации продукции за отчетный период; Оср – средний остаток оборотных средств за отчетный период.

Продолжительность одного оборота в дняхпоказывает, за какой срок предприятию возвращаются его оборотные средства в виде выручки от реализации продукции: Д = Т/Коб или Д = Т х Оср/VP, где Т– число дней в отчетном периоде.

Коэффициент загрузки средствв обороте характеризует сумму оборотных средств, авансируемых на 1 руб. выручки от реализации продукции. Таким образом, этот показатель представляет собой оборотную фондоемкость, или затраты оборотных средств для получения 1 руб. реализованной продукции: Кз = Оср/VP х 100, где Кз – коэффициент загрузки средств в обороте (т. е. величина, обратная коэффициенту оборачиваемости), коп.; 100 – коэффициент перевода рублей в копейки.

Чем меньше Кз, тем эффективнее используются оборотные средства на предприятии, лучше его финансовое положение.

Высвобождение оборотных средствв результате ускорения их оборачиваемости определяется по формуле ДО = Оо – Опл, где ДО – сумма высвобождаемых оборотных средств, Оо – потребность в оборотных средствах в плановом периоде (при условии отсутствия ускорения их оборачиваемости), руб.; Опл – потребность в оборотных средствах в плановом периоде с учетом ускорения их оборачиваемости, руб.

Высвобождение оборотных средств может быть абсолютным и относительным.

Абсолютное высвобождениеимеет место, если фактические остатки оборотных средств меньше норматива или остатков предшествующего периода при сохранении или превращении объема реализации за рассматриваемый период.

Относительное высвобождениеоборотных средств имеет место в тех случаях, когда ускорение их оборачиваемости происходит одновременно с ростом объема выпуска продукции, причем темп роста объема производства опережает темп роста остатков оборотных средств.

В качестве показателей эффективности использования оборотного капитала могут рассматриваться показатели эффективности использования материальных ресурсов. Это связано с тем, что производственные запасы предприятия составляют, как правило, значительную долю оборотного капитала.

Пути повышения эффективности использования оборотного капитала:

1) нормирование оборотных средств;

2) снижение себестоимости продукции;

3) оптимизация производственных запасов;

4) оптимизация доставки сырья и материалов;

5) оптимизация хранения и доставки готовой продукции;

6) управление дебиторской задолженностью;

7) управление денежными средствами;

8) сокращение производственного цикла;

9) снижение потребности в инвентаре.

Коэффициент оборачиваемости оборотных средствпоказывает, сколько оборотов совершают оборотные средства за анализируемый период (квартал, полугодие, год). Определяется по формуле Коб = = VP/Оср, где Vfi –объем реализации продукции за отчетный период; Оср – средний остаток оборотных средств за отчетный период.

Продолжительность одного оборота в дняхпоказывает, за какой срок предприятию возвращаются его оборотные средства в виде выручки от реализации продукции: Д = Т/Коб или Д = Т х Оср/VP, где Т– число дней в отчетном периоде.

Коэффициент загрузки средствв обороте характеризует сумму оборотных средств, авансируемых на 1 руб. выручки от реализации продукции. Таким образом, этот показатель представляет собой оборотную фондоемкость, или затраты оборотных средств для получения 1 руб. реализованной продукции: Кз = Оср/VP х 100, где Кз – коэффициент загрузки средств в обороте (т. е. величина, обратная коэффициенту оборачиваемости), коп.; 100 – коэффициент перевода рублей в копейки.

Чем меньше Кз, тем эффективнее используются оборотные средства на предприятии, лучше его финансовое положение.

Высвобождение оборотных средствв результате ускорения их оборачиваемости определяется по формуле ДО = Оо – Опл, где ДО – сумма высвобождаемых оборотных средств, Оо – потребность в оборотных средствах в плановом периоде (при условии отсутствия ускорения их оборачиваемости), руб.; Опл – потребность в оборотных средствах в плановом периоде с учетом ускорения их оборачиваемости, руб.

Высвобождение оборотных средств может быть абсолютным и относительным.

Абсолютное высвобождениеимеет место, если фактические остатки оборотных средств меньше норматива или остатков предшествующего периода при сохранении или превращении объема реализации за рассматриваемый период.

Относительное высвобождениеоборотных средств имеет место в тех случаях, когда ускорение их оборачиваемости происходит одновременно с ростом объема выпуска продукции, причем темп роста объема производства опережает темп роста остатков оборотных средств.

В качестве показателей эффективности использования оборотного капитала могут рассматриваться показатели эффективности использования материальных ресурсов. Это связано с тем, что производственные запасы предприятия составляют, как правило, значительную долю оборотного капитала.

Пути повышения эффективности использования оборотного капитала:

1) нормирование оборотных средств;

2) снижение себестоимости продукции;

3) оптимизация производственных запасов;

4) оптимизация доставки сырья и материалов;

5) оптимизация хранения и доставки готовой продукции;

6) управление дебиторской задолженностью;

7) управление денежными средствами;

8) сокращение производственного цикла;

9) снижение потребности в инвентаре.

65. ПОЛИТИКА УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ

Политика управления оборотным капиталом– одна из разновидностей финансовой политики предприятия. В качестве критерия ее выделения используется такой признак, как объект управления, т. е. оборотные средства.

Политика управления оборотным капиталом предполагает принятие решений относительно величины, структуры и значений компонентов чистого оборотного капитала. Для построения такой политики используется ряд показателей:

– кредиторская задолженность;

– краткосрочные обязательства;

– суммы отдельных элементов оборотных средств;

– чистый оборотный капитал – разность между оборотным капиталом предприятия и его краткосрочными обязательствами.

Политика управления оборотным капиталом должна обеспечивать компромисс между риском потери ликвидности и эффективностью работы, что сводится к решению двух важных задач.

1. Обеспечение платежеспособности – одна из важнейших задач финансового менеджмента. Такое условие отсутствует, когда предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, находится в преддверии банкротства. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатежеспособности. Также могут возникнуть проблемы с ритмичностью хозяйственной деятельности и, как следствие, дополнительные расходы.

2. Обеспечение приемлемого объема, структуры и рентабельности активов. Важно не просто иметь определенную сумму оборотного капитала. Эта сумма должна состоять из определенных элементов последнего. Разные уровни оборотного капитала по-разному воздействуют на прибыль. Так, высокий уровень производственных запасов требует значительных текущих расходов. Широкий ассортимент продукции в дальнейшем может способствовать росту объемов реализации. Поиск путей достижения компромисса между прибылью, риском потери ликвидности и состоянием оборотных средств и источников их покрытия предполагает учет рисков. Чем выше уровень оборотного капитала, тем меньше риск, и наоборот.

Риск потери ликвидности, обусловленный изменениями в оборотных активах, принято называть левосторонним.К явлениям, несущим левосторонний риск, относятся:

– недостаточность денежных средств;

– недостаточность собственных кредитных возможностей;

– недостаточность производственных запасов;

– излишний объем производственных запасов. Риск потери ликвидности, обусловленный изменениями в обязательствах предприятия, называют правосторонним.Явления, несущие правосторонний риск:

– высокий уровень кредиторской задолженности;

– неоптимальное сочетание краткосрочных и долгосрочных источников заемных средств;

– высокая доля заемного капитала.

Политика управления оборотным капиталом может включать использование следующих методов воздействия на риск:

– минимизации текущей кредиторской задолженности – такой метод сокращает возможность потери ликвидации;

– минимизации совокупных издержек финансирования – в этом методе делается упор на преимущественное использование краткосрочной кредиторской задолженности;

– максимизации капитализированной стоимости фирмы – все решения в области управления оборотным капиталом, увеличивающие стоимость предприятия, признаются эффективными.

Политика управления оборотным капиталом предполагает принятие решений относительно величины, структуры и значений компонентов чистого оборотного капитала. Для построения такой политики используется ряд показателей:

– кредиторская задолженность;

– краткосрочные обязательства;

– суммы отдельных элементов оборотных средств;

– чистый оборотный капитал – разность между оборотным капиталом предприятия и его краткосрочными обязательствами.

Политика управления оборотным капиталом должна обеспечивать компромисс между риском потери ликвидности и эффективностью работы, что сводится к решению двух важных задач.

1. Обеспечение платежеспособности – одна из важнейших задач финансового менеджмента. Такое условие отсутствует, когда предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, находится в преддверии банкротства. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатежеспособности. Также могут возникнуть проблемы с ритмичностью хозяйственной деятельности и, как следствие, дополнительные расходы.

2. Обеспечение приемлемого объема, структуры и рентабельности активов. Важно не просто иметь определенную сумму оборотного капитала. Эта сумма должна состоять из определенных элементов последнего. Разные уровни оборотного капитала по-разному воздействуют на прибыль. Так, высокий уровень производственных запасов требует значительных текущих расходов. Широкий ассортимент продукции в дальнейшем может способствовать росту объемов реализации. Поиск путей достижения компромисса между прибылью, риском потери ликвидности и состоянием оборотных средств и источников их покрытия предполагает учет рисков. Чем выше уровень оборотного капитала, тем меньше риск, и наоборот.

Риск потери ликвидности, обусловленный изменениями в оборотных активах, принято называть левосторонним.К явлениям, несущим левосторонний риск, относятся:

– недостаточность денежных средств;

– недостаточность собственных кредитных возможностей;

– недостаточность производственных запасов;

– излишний объем производственных запасов. Риск потери ликвидности, обусловленный изменениями в обязательствах предприятия, называют правосторонним.Явления, несущие правосторонний риск:

– высокий уровень кредиторской задолженности;

– неоптимальное сочетание краткосрочных и долгосрочных источников заемных средств;

– высокая доля заемного капитала.

Политика управления оборотным капиталом может включать использование следующих методов воздействия на риск:

– минимизации текущей кредиторской задолженности – такой метод сокращает возможность потери ликвидации;

– минимизации совокупных издержек финансирования – в этом методе делается упор на преимущественное использование краткосрочной кредиторской задолженности;

– максимизации капитализированной стоимости фирмы – все решения в области управления оборотным капиталом, увеличивающие стоимость предприятия, признаются эффективными.

66. РАСЧЕТ ФИНАНСОВОГО ЦИКЛА

Оборотные средства в процессе своего использования могут находиться в разных формах. Каждое предприятие покупает сырье, перерабатывает его, производит готовую продукцию и продает ее в кредит. Можно сказать, что денежные средства проходят полный операционный цикл.

Движение денежных средствав процессе операционного цикла проходит следующие основные стадии, последовательно меняя свои формы:

– денежные средства используются для приобретения сырья и материалов;

– запасы сырья, материалов в результате непосредственной производственной деятельности превращаются в запас готовой продукции;

– запасы готовой продукции реализуются покупателям и до их оплаты преобразуются в дебиторскую задолженность;

– инкассированная (оплаченная) дебиторская задолженность вновь преобразуется в денежные средства, часть которых до их производственного востребования может храниться в форме высоколиквидных краткосрочных финансовых вложений.

Производственный циклначинается с момента поступления сырья и материалов на склад предприятия и заканчивается в момент отгрузки готовой продукции покупателю.

Продолжительность производственного цикла коммерческой организации определяется по следующей формуле:

Ппц = Осм + Онзп + Огп, где Ппц – продолжительность производственного цикла в днях;

Осм – продолжительность оборота среднего запаса сырья, материалов и полуфабрикатов в днях; Онзп – продолжительность оборота среднего объема незавершенного производства в днях;

Огп – продолжительность оборота среднего запаса готовой продукции в днях.

Финансовый циклначинается с момента оплаты поставщиком купленных сырья и материалов (погашение кредиторской задолженности) и заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности).

Продолжительность финансового цикла определяется следующим образом:

Офц = Ппц – Окз = Отмз + Одз – Окз, где Окз – средние остатки кредиторской задолженности/затраты на производство; Отмз – средние остатки ТМЦ/затраты на производство;

Одз – средние остатки ДЗ/выручка от реализации.

Операционный цикл характеризует общее время, в течение которого финансовые ресурсы находятся в запасах и дебиторской задолженности.

Продолжительность операционного цикла рассчитывается по формуле

Поц = Ппц + Одз.

Расчет финансового цикла– основа планирования и управления денежными средствами. Предприятие должно постоянно стремиться к сокращению производственного и финансового цикла. Для этого они могут использовать различные мероприятия: нормирование оборотных средств; снижение себестоимости продукции; оптимизацию производственных запасов; оптимизацию доставки сырья и материалов; оптимизацию доставки и хранения готовой продукции; управление дебиторской задолженностью; управление денежными средствами; сокращение производственного цикла; снижение потребности в инвентаре; эффективную ценовую политику; применение логического похода и т. д.

Выбор варианта сокращения производственного и финансового циклов делается на основе сопоставления эффективности каждого варианта. Сокращение длительности данных циклов позволяет сократить потребность в оборотных средствах.

Движение денежных средствав процессе операционного цикла проходит следующие основные стадии, последовательно меняя свои формы:

– денежные средства используются для приобретения сырья и материалов;

– запасы сырья, материалов в результате непосредственной производственной деятельности превращаются в запас готовой продукции;

– запасы готовой продукции реализуются покупателям и до их оплаты преобразуются в дебиторскую задолженность;

– инкассированная (оплаченная) дебиторская задолженность вновь преобразуется в денежные средства, часть которых до их производственного востребования может храниться в форме высоколиквидных краткосрочных финансовых вложений.

Производственный циклначинается с момента поступления сырья и материалов на склад предприятия и заканчивается в момент отгрузки готовой продукции покупателю.

Продолжительность производственного цикла коммерческой организации определяется по следующей формуле:

Ппц = Осм + Онзп + Огп, где Ппц – продолжительность производственного цикла в днях;

Осм – продолжительность оборота среднего запаса сырья, материалов и полуфабрикатов в днях; Онзп – продолжительность оборота среднего объема незавершенного производства в днях;

Огп – продолжительность оборота среднего запаса готовой продукции в днях.

Финансовый циклначинается с момента оплаты поставщиком купленных сырья и материалов (погашение кредиторской задолженности) и заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности).

Продолжительность финансового цикла определяется следующим образом:

Офц = Ппц – Окз = Отмз + Одз – Окз, где Окз – средние остатки кредиторской задолженности/затраты на производство; Отмз – средние остатки ТМЦ/затраты на производство;

Одз – средние остатки ДЗ/выручка от реализации.

Операционный цикл характеризует общее время, в течение которого финансовые ресурсы находятся в запасах и дебиторской задолженности.

Продолжительность операционного цикла рассчитывается по формуле

Поц = Ппц + Одз.

Расчет финансового цикла– основа планирования и управления денежными средствами. Предприятие должно постоянно стремиться к сокращению производственного и финансового цикла. Для этого они могут использовать различные мероприятия: нормирование оборотных средств; снижение себестоимости продукции; оптимизацию производственных запасов; оптимизацию доставки сырья и материалов; оптимизацию доставки и хранения готовой продукции; управление дебиторской задолженностью; управление денежными средствами; сокращение производственного цикла; снижение потребности в инвентаре; эффективную ценовую политику; применение логического похода и т. д.

Выбор варианта сокращения производственного и финансового циклов делается на основе сопоставления эффективности каждого варианта. Сокращение длительности данных циклов позволяет сократить потребность в оборотных средствах.

67. УПРАВЛЕНИЕ ЗАПАСАМИ

Одним из элементов оборотного капитала вступают запасы.

Управление запасами– одна из сфер финансового менеджмента, цель которой состоит в том, чтобы довести общую сумму затрат, связанных с запасами, до оптимального уровня при условии выполнения договоров.

Запасы как элемент оборотных средств делятся на три группы:

1) производственные запасы;

2) незавершенное производство;

3) готовая продукция.

Уровень запасов неодинаков для различных отраслей. Он зависит:

– от объема и характера производства;

– объема продаж;

– состояния товарных рынков;

– взаимоотношений с поставщиками и покупателями;

– наличия финансовых ресурсов;

– сезонности производства;

– наличия складских помещений;

– выбранной политики в данной области. Существуют два подхода в управлении запасами.

1. В условиях инфляции и разрыва хозяйственных связей стало распространенным накапливание производственных запасов. Такой подход в известной мере оправдан, так как в условиях неплатежей и низкого уровня межотраслевых связей риск разрыва ликвидности предприятия очень велик. Поэтому необходимо держать определенный остаток товарно-материальных запасов, предназначенный для экстренных ситуаций (например, резкого роста цен на сырье и материалы).

2. Оптимизация уровня запасов. Этот подход состоит в использовании рекомендаций зарубежного опыта, в частности метода определения оптимального уровня запасов, основанного на такой величине последних, которая, с одной стороны, минимизирует затраты по их поддержанию, а с другой – была бы достаточной для успешной работы предприятий.

Одна из проблем снабжения – определение оптимального объема поставок. Для ее решения используют различные модели оптимизации.

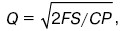

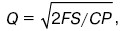

Наибольшую известность получила модель оптимального размера (ЕОQ),цель которой – выбор такого размера заказа (Q),который обеспечивает минимальные совокупные годовые затраты по поддержанию то-вароматериальных запасов. Для расчета такого размера заказа используется следующая формула:

где S —годовой объем продаж (потребность в единицах изделия);

Р– стоимость приобретения единицы изделия;

С– годовые затраты по хранению запасов в процентах от цены изделия;

F– постоянные расходы по размещению заказа;

Q– заказываемое количество материалов.

Общие расходы на содержание товарных и материальных запасов на год (ОР)будут складываться из затрат на хранение и расходов на подготовку заказа: ОР= Q /2 ? РС+ S/Q ? F.

При осуществлении управления запасами должны использоваться специальные программные продукты, которые позволяют решать весь комплекс задач по управлению запасами. Их основа – системы MRP, которые относятся к логическим системам толкающего типа. (МRPI/MRРII (Materials/manufacturing/resource planning – системы планирования потребностей в материалах/производственного планирования ресурсов).

Основные цели MRP – системы:

– удовлетворение потребностей в сырье, материалах и продукции при планировании производства и доставке продукции потребителям;

– сохранение низких уровней запасов сырья (материалов).

Управление запасами– одна из сфер финансового менеджмента, цель которой состоит в том, чтобы довести общую сумму затрат, связанных с запасами, до оптимального уровня при условии выполнения договоров.

Запасы как элемент оборотных средств делятся на три группы:

1) производственные запасы;

2) незавершенное производство;

3) готовая продукция.

Уровень запасов неодинаков для различных отраслей. Он зависит:

– от объема и характера производства;

– объема продаж;

– состояния товарных рынков;

– взаимоотношений с поставщиками и покупателями;

– наличия финансовых ресурсов;

– сезонности производства;

– наличия складских помещений;

– выбранной политики в данной области. Существуют два подхода в управлении запасами.

1. В условиях инфляции и разрыва хозяйственных связей стало распространенным накапливание производственных запасов. Такой подход в известной мере оправдан, так как в условиях неплатежей и низкого уровня межотраслевых связей риск разрыва ликвидности предприятия очень велик. Поэтому необходимо держать определенный остаток товарно-материальных запасов, предназначенный для экстренных ситуаций (например, резкого роста цен на сырье и материалы).

2. Оптимизация уровня запасов. Этот подход состоит в использовании рекомендаций зарубежного опыта, в частности метода определения оптимального уровня запасов, основанного на такой величине последних, которая, с одной стороны, минимизирует затраты по их поддержанию, а с другой – была бы достаточной для успешной работы предприятий.

Одна из проблем снабжения – определение оптимального объема поставок. Для ее решения используют различные модели оптимизации.

Наибольшую известность получила модель оптимального размера (ЕОQ),цель которой – выбор такого размера заказа (Q),который обеспечивает минимальные совокупные годовые затраты по поддержанию то-вароматериальных запасов. Для расчета такого размера заказа используется следующая формула:

где S —годовой объем продаж (потребность в единицах изделия);

Р– стоимость приобретения единицы изделия;

С– годовые затраты по хранению запасов в процентах от цены изделия;

F– постоянные расходы по размещению заказа;

Q– заказываемое количество материалов.

Общие расходы на содержание товарных и материальных запасов на год (ОР)будут складываться из затрат на хранение и расходов на подготовку заказа: ОР= Q /2 ? РС+ S/Q ? F.

При осуществлении управления запасами должны использоваться специальные программные продукты, которые позволяют решать весь комплекс задач по управлению запасами. Их основа – системы MRP, которые относятся к логическим системам толкающего типа. (МRPI/MRРII (Materials/manufacturing/resource planning – системы планирования потребностей в материалах/производственного планирования ресурсов).

Основные цели MRP – системы:

– удовлетворение потребностей в сырье, материалах и продукции при планировании производства и доставке продукции потребителям;

– сохранение низких уровней запасов сырья (материалов).

68. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ (КРЕДИТНАЯ ПОЛИТИКА)

Управление дебиторской задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств в расчетах; реализуется в ходе формирования кредитной политики предприятия.

Этапы формирования кредитной политикипо отношению к дебиторам следующие.

1. Определение принципов кредитной политики по отношению к дебиторам, в процессе которого решается, какой тип кредитной политики (безрисковый, умеренный или рисковый)следует избрать предприятию.

2. Формирование системы кредитных условий, в состав которых входят следующие элементы:

– срок предоставления кредита;

– размер предоставляемого кредита;

– стоимость предоставления кредита;

– система штрафных санкций за просрочку исполнения обязательства покупателями.

3. Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита (в основе установления таких стандартов оценки покупателей лежит их кредитоспособность).

4. Формирование процедуры инкассации дебиторской задолженности (в составе этой процедуры должны быть предусмотрены сроки и формы предварительного и последующего напоминаний покупателям о дате платежей; возможности и условия продления сроков возврата долга по предоставленному кредиту; условия возбуждения дела о банкротстве несостоятельных дебиторов).

5. Обеспечение использования на предприятии своевременных форм рефинансирования дебиторской задолженности (развитие рыночных отношений и инфраструктуры финансового рынка позволяет использовать в практике финансового менеджмента ряд новых форм управления дебиторской задолженностью – ее рефинансирование, т. е. ускоренный перевод в другие формы оборотных активов предприятия: денежные средства и высоколиквидные краткосрочные ценные бумаги).

Основу управления дебиторской задолженностью составляет кредитная политика. Последняя подразумевает ответ на три основных вопроса: кому предоставлять кредит, на каких условиях и в каком количестве.

Главный критерий эффективности кредитной политики– рост доходности по основной деятельности компании вследствие увеличения объемов продаж (будет осуществляться при либерализации кредитования) или путем ускорения оборачиваемости дебиторской задолженности (этому способствует ужесточение кредитной политики).

Этапы формирования кредитной политикипо отношению к дебиторам следующие.

1. Определение принципов кредитной политики по отношению к дебиторам, в процессе которого решается, какой тип кредитной политики (безрисковый, умеренный или рисковый)следует избрать предприятию.

2. Формирование системы кредитных условий, в состав которых входят следующие элементы:

– срок предоставления кредита;

– размер предоставляемого кредита;

– стоимость предоставления кредита;

– система штрафных санкций за просрочку исполнения обязательства покупателями.

3. Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита (в основе установления таких стандартов оценки покупателей лежит их кредитоспособность).

4. Формирование процедуры инкассации дебиторской задолженности (в составе этой процедуры должны быть предусмотрены сроки и формы предварительного и последующего напоминаний покупателям о дате платежей; возможности и условия продления сроков возврата долга по предоставленному кредиту; условия возбуждения дела о банкротстве несостоятельных дебиторов).

5. Обеспечение использования на предприятии своевременных форм рефинансирования дебиторской задолженности (развитие рыночных отношений и инфраструктуры финансового рынка позволяет использовать в практике финансового менеджмента ряд новых форм управления дебиторской задолженностью – ее рефинансирование, т. е. ускоренный перевод в другие формы оборотных активов предприятия: денежные средства и высоколиквидные краткосрочные ценные бумаги).

Основу управления дебиторской задолженностью составляет кредитная политика. Последняя подразумевает ответ на три основных вопроса: кому предоставлять кредит, на каких условиях и в каком количестве.

Главный критерий эффективности кредитной политики– рост доходности по основной деятельности компании вследствие увеличения объемов продаж (будет осуществляться при либерализации кредитования) или путем ускорения оборачиваемости дебиторской задолженности (этому способствует ужесточение кредитной политики).