Страница:

Применялись также частные договоры, в которых главную роль играла обязанность возместить убытки, что делало этот договор формой поручительства. Существовали договоры неформальные, при намерении участников установить товарищество. При этом каждый из товарищей мог распорядиться общим имуществом. Прибыли и убытки, если договором не установлено иное, распределялись поровну. Риск падал на товарищество. Товарищи несли ответственность за ошибки в своей деятельности. Им возмещались расходы и случайные убытки, понесенные при занятиях делами товарищества. Эта деятельность выражалась в создании совместного предприятия, через которое товарищи или инвесторы вкладывали деньги в несколько кораблей с общим грузом; таким образом, между ними распределялся риск убытков и все возможные прибыли[35].

Данные факты показывают, что в рабовладельческом обществе нашли свои истоки две отрасли современного страхового дела.

Во-первых, имущественное страхование, заложенное в страховой защите товаров и транспортных средств купцов-транзитников.

Во-вторых, личное страхование, начавшееся со страхования на случай смерти, перемещения военных по служебной лестнице и в другую местность и т. д. Профессиональные коллегии, возникшие как союзы, объединенные религиозными, культовыми, товарищескими целями, постепенно превращаются в общественные организации на основах взаимопомощи для покрытия убытков как при имущественном, так и при личном страховании.

Таким образом, общественные союзы на основах взаимности являются исходной формой правовой организации специфического способа деятельности людей для обеспечения их страховой защиты.

В средневековой Европе страховое дело развивалось в трех направлениях:

1. Расширяется сфера страховых отношений по видам, целям и страховому обеспечению.

2. Завершается формирование двух самостоятельных отраслей – имущественного и личного страхования.

3. Начинается процесс выделения гильдий, цехов, специальных страховых фондов в виде сиротских, вдовьих и других касс, к участию в которых стали допускаться не только члены братства.

В Х-ХIII вв. в Англии, Германии, Дании, Исландии страхование стали осуществлять городские цехи и купеческие гильдии. Наиболее ранняя из них – англо-саксонская гильдия в Х в. учредила кассу для возмещения членам гильдии стоимости украденного у них скота. В XI в. в Германии широко распространились купеческие гильдии. В Дании в XI в. членам гильдии из общей кассы возмещались средства при аварии или при выкупе из плена. В ХII в. в Исландии жители острова объединились для взаимного обеспечения погашения убытков от пожаров и от падежа скота. Союзы состояли из 20 зажиточных крестьян, в случае несчастья пострадавшему возмещалась часть убытка деньгами, часть – материалами или работой. Однако большого распространения деятельность таких союзов не получила[36].

Эволюция гильдийских союзов шла от заключения разовых страховых соглашений к долговременным соглашениям. Первые в основном содержали обязательства по возмещению убытков, связанных с сухопутными или водными перевозками. Вторые – обязательства по защите имущественных и личных интересов своих членов. Наконец, эти соглашения превратились в постоянные гильдийско-страховые организации.

Характерно, что вначале заметно сказывалась рецепция древнеримского коллегиального страхования. Средневековое гильдийско-цеховое страхование копировало римское по содержанию, целям, условиям, вкладу и т. д. Была воспринята форма братства с объединением товарищеских защитных целей, а именно: оказание всесторонней помощи каждому члену братства и братству в целом.

Три существенных отличия отделяют средневековое страхование от римского. Во-первых, средневековые гильдии были более универсальными, чем древнеримские коллегии, так как принимали в членство представителей различных профессий. Во-вторых, в братствах средневековья общность интересов была более тесной, чем в римских коллегиях. Наконец, страховые выплаты стали носить не только разовый, но и регулярный характер, за что получили название аннуитетов (ежегодные) от латинского «аннус» (год).

Развитие гильдийского страхования в XIII–XIV вв. в Европе привело к разделению гильдий на защитные (охранительные) и профессиональные. Целью первых была охрана личности и имущества членов гильдии от различных опасностей. Целью вторых – защита интересов членов гильдии, принадлежащих к одной профессии. Например, организовывались гильдии со страховыми обязательствами купцов, торговцев, актеров, наемных солдат и т. д. Так, обычаи купеческой гильдии сразу оговаривают, что купец, не вступивший в гильдию, в случае изгнания из города, вызова на поединок, лишения своего имущества не будет защищен братством. Защита распространяется только на членов гильдии, а «расходы покрываются гильдийским имуществом»[37].

Западноевропейский цех как союз ремесленников одной специальности в XII–XIV вв. кроме социально-экономических, религиозных целей преследовал и цель взаимопомощи. Цеховые статуты зафиксировали все многообразие случаев страховой защиты: от несчастных случаев, болезней, потери трудоспособности из-за старости и в случае смерти. Цех обязан был поддерживать семью умершего цехового мастера, а сирот следовало воспитывать и обучать мастерству. Так, в статутах парижских ткачей шерсти («Книга ремесел города Парижа», XIII в.) в параграфах 13, 14, 17 цех гарантирует защиту учеников от злоупотреблений мастеров, обеспечивает надлежащее содержание и обучение учеников, контролирует наличие у мастеров «достаточного имущества и знания, чтобы взять ученика». С другой стороны, корпорация сукновалов возмещает мастеру убыток из-за сбежавшего ученика (параграф 14); гарантирует вдове мастера возможность содержать мастерскую умершего супруга (ст. 5). Устав кельнских бочаров (1397 г.) показывает, как из вступительных взносов формировалась касса братства, как ее использовали для оказания помощи при обстоятельствах разорения, болезней, несчастных случаев[38].

Согласно гильдийским и цеховым уставам страховые взносы формировались за счет общей кассы. Это были фонды денежных или материальных средств, которые образовывались за счет взносов для выполнения обязательств перед своими членами. В ранних уставах взаимопомощь определялась в общей форме, т. е. без конкретизации размеров помощи и видов страховых случаев. Затем появилась другая форма страховой защиты пострадавших – необходимые для этого средства собирались путем раскладки ущерба на каждого члена братства.

В XV в. гильдийско-цеховое страхование создает новую, более совершенную форму формирования страховых денежных фондов. Организуются специальные кассы, в которые принимаются регулярные взносы членов этого братства. В зависимости от появления новых видов рисков средневековое страхование дифференцируется, и страховые взносы также дифференцированно направляются на возмещение того или иного ущерба.

С середины XV в. в Европе действовали небольшие учреждения взаимного страхования – «огневые товарищества». Из них наиболее известными были гильдии Шлезвига (с 1446 г.), Гольштинии (с 1942 г.), Лондона и Парижа[39].

Одновременно шло дальнейшее углубление разделения средневекового страхования на две отрасли – имущественное и личное. В связи с этим расширялись обязанности членов братства как страхователей. Они кроме уплаты взносов должны были бережно сохранять свое имущество, принимать все меры для его спасения, чтобы свести к минимуму ущерб от стихийных бедствий и других оговоренных в уставах случаев. Наказанием при нарушении этого правила было лишение права на получение пособия по возмещению убытка. Это подтверждают уставы немецкой Ганзы. Ганзейцы, сплоченные и защищенные этой мощной и богатейшей корпоративной организацией, в XIII–XIV вв. занимали ведущее положение в европейской торговле[40].

Таким образом, вплоть до середины XV в. в Западной Европе развивался некоммерческий тип страхования. Страховое дело еще не стало предпринимательской деятельностью, направленной на получение прибавочной стоимости как основной цели и на распределение ее между учредителями страховой организации.

Этот новый тип страхования начал формироваться в Западной Европе в XVI–XVII вв. в процессе так называемого первоначального накопления капитала.

§ 2. История формирования коммерческого страхования

Данные факты показывают, что в рабовладельческом обществе нашли свои истоки две отрасли современного страхового дела.

Во-первых, имущественное страхование, заложенное в страховой защите товаров и транспортных средств купцов-транзитников.

Во-вторых, личное страхование, начавшееся со страхования на случай смерти, перемещения военных по служебной лестнице и в другую местность и т. д. Профессиональные коллегии, возникшие как союзы, объединенные религиозными, культовыми, товарищескими целями, постепенно превращаются в общественные организации на основах взаимопомощи для покрытия убытков как при имущественном, так и при личном страховании.

Таким образом, общественные союзы на основах взаимности являются исходной формой правовой организации специфического способа деятельности людей для обеспечения их страховой защиты.

В средневековой Европе страховое дело развивалось в трех направлениях:

1. Расширяется сфера страховых отношений по видам, целям и страховому обеспечению.

2. Завершается формирование двух самостоятельных отраслей – имущественного и личного страхования.

3. Начинается процесс выделения гильдий, цехов, специальных страховых фондов в виде сиротских, вдовьих и других касс, к участию в которых стали допускаться не только члены братства.

В Х-ХIII вв. в Англии, Германии, Дании, Исландии страхование стали осуществлять городские цехи и купеческие гильдии. Наиболее ранняя из них – англо-саксонская гильдия в Х в. учредила кассу для возмещения членам гильдии стоимости украденного у них скота. В XI в. в Германии широко распространились купеческие гильдии. В Дании в XI в. членам гильдии из общей кассы возмещались средства при аварии или при выкупе из плена. В ХII в. в Исландии жители острова объединились для взаимного обеспечения погашения убытков от пожаров и от падежа скота. Союзы состояли из 20 зажиточных крестьян, в случае несчастья пострадавшему возмещалась часть убытка деньгами, часть – материалами или работой. Однако большого распространения деятельность таких союзов не получила[36].

Эволюция гильдийских союзов шла от заключения разовых страховых соглашений к долговременным соглашениям. Первые в основном содержали обязательства по возмещению убытков, связанных с сухопутными или водными перевозками. Вторые – обязательства по защите имущественных и личных интересов своих членов. Наконец, эти соглашения превратились в постоянные гильдийско-страховые организации.

Характерно, что вначале заметно сказывалась рецепция древнеримского коллегиального страхования. Средневековое гильдийско-цеховое страхование копировало римское по содержанию, целям, условиям, вкладу и т. д. Была воспринята форма братства с объединением товарищеских защитных целей, а именно: оказание всесторонней помощи каждому члену братства и братству в целом.

Три существенных отличия отделяют средневековое страхование от римского. Во-первых, средневековые гильдии были более универсальными, чем древнеримские коллегии, так как принимали в членство представителей различных профессий. Во-вторых, в братствах средневековья общность интересов была более тесной, чем в римских коллегиях. Наконец, страховые выплаты стали носить не только разовый, но и регулярный характер, за что получили название аннуитетов (ежегодные) от латинского «аннус» (год).

Развитие гильдийского страхования в XIII–XIV вв. в Европе привело к разделению гильдий на защитные (охранительные) и профессиональные. Целью первых была охрана личности и имущества членов гильдии от различных опасностей. Целью вторых – защита интересов членов гильдии, принадлежащих к одной профессии. Например, организовывались гильдии со страховыми обязательствами купцов, торговцев, актеров, наемных солдат и т. д. Так, обычаи купеческой гильдии сразу оговаривают, что купец, не вступивший в гильдию, в случае изгнания из города, вызова на поединок, лишения своего имущества не будет защищен братством. Защита распространяется только на членов гильдии, а «расходы покрываются гильдийским имуществом»[37].

Западноевропейский цех как союз ремесленников одной специальности в XII–XIV вв. кроме социально-экономических, религиозных целей преследовал и цель взаимопомощи. Цеховые статуты зафиксировали все многообразие случаев страховой защиты: от несчастных случаев, болезней, потери трудоспособности из-за старости и в случае смерти. Цех обязан был поддерживать семью умершего цехового мастера, а сирот следовало воспитывать и обучать мастерству. Так, в статутах парижских ткачей шерсти («Книга ремесел города Парижа», XIII в.) в параграфах 13, 14, 17 цех гарантирует защиту учеников от злоупотреблений мастеров, обеспечивает надлежащее содержание и обучение учеников, контролирует наличие у мастеров «достаточного имущества и знания, чтобы взять ученика». С другой стороны, корпорация сукновалов возмещает мастеру убыток из-за сбежавшего ученика (параграф 14); гарантирует вдове мастера возможность содержать мастерскую умершего супруга (ст. 5). Устав кельнских бочаров (1397 г.) показывает, как из вступительных взносов формировалась касса братства, как ее использовали для оказания помощи при обстоятельствах разорения, болезней, несчастных случаев[38].

Согласно гильдийским и цеховым уставам страховые взносы формировались за счет общей кассы. Это были фонды денежных или материальных средств, которые образовывались за счет взносов для выполнения обязательств перед своими членами. В ранних уставах взаимопомощь определялась в общей форме, т. е. без конкретизации размеров помощи и видов страховых случаев. Затем появилась другая форма страховой защиты пострадавших – необходимые для этого средства собирались путем раскладки ущерба на каждого члена братства.

В XV в. гильдийско-цеховое страхование создает новую, более совершенную форму формирования страховых денежных фондов. Организуются специальные кассы, в которые принимаются регулярные взносы членов этого братства. В зависимости от появления новых видов рисков средневековое страхование дифференцируется, и страховые взносы также дифференцированно направляются на возмещение того или иного ущерба.

С середины XV в. в Европе действовали небольшие учреждения взаимного страхования – «огневые товарищества». Из них наиболее известными были гильдии Шлезвига (с 1446 г.), Гольштинии (с 1942 г.), Лондона и Парижа[39].

Одновременно шло дальнейшее углубление разделения средневекового страхования на две отрасли – имущественное и личное. В связи с этим расширялись обязанности членов братства как страхователей. Они кроме уплаты взносов должны были бережно сохранять свое имущество, принимать все меры для его спасения, чтобы свести к минимуму ущерб от стихийных бедствий и других оговоренных в уставах случаев. Наказанием при нарушении этого правила было лишение права на получение пособия по возмещению убытка. Это подтверждают уставы немецкой Ганзы. Ганзейцы, сплоченные и защищенные этой мощной и богатейшей корпоративной организацией, в XIII–XIV вв. занимали ведущее положение в европейской торговле[40].

Таким образом, вплоть до середины XV в. в Западной Европе развивался некоммерческий тип страхования. Страховое дело еще не стало предпринимательской деятельностью, направленной на получение прибавочной стоимости как основной цели и на распределение ее между учредителями страховой организации.

Этот новый тип страхования начал формироваться в Западной Европе в XVI–XVII вв. в процессе так называемого первоначального накопления капитала.

§ 2. История формирования коммерческого страхования

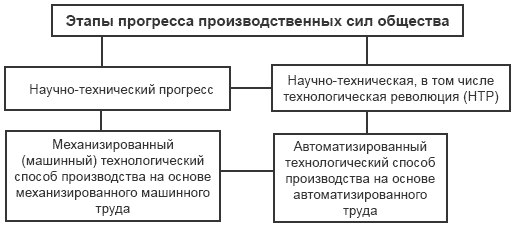

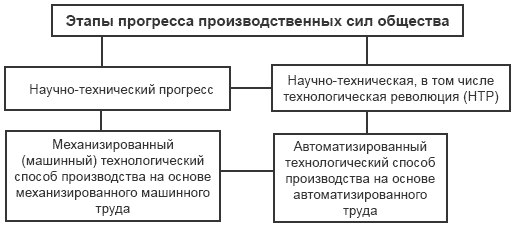

В основе периодизации развития коммерческого страхования как исходная причина лежит прогресс производительных сил общества. Влияние техногенного фактора на эволюцию страхования можно представить следующей схемой (схема № 8).

С природно-технической, социально-экономической позиций можно выделить четыре этапа развития коммерческого страхования.

1. Услуга по страхованию превратилась в предмет купли-продажи, т. е. в товар, приносящий прибыль продавцу.

2. Страховая деятельность становится особой отраслью возникающего рыночного хозяйства.

3. Начинается создание гражданского правового сопровождения страховых сделок (договор, полис, Венецианский кодекс).

4. Закладываются основы таких перспективных видов, как страхование ренты и кредитов.

В конце XIV в. происходит развитие новых видов и операций страхования, связанных со страхованием ради получения прибыли. Этот переход к коммерческому страхованию совершился прежде всего в морских перевозках в Италии, которой принадлежала гегемония над странами Средиземноморья. Морское страхование в Италии распространяется чрезвычайно быстро. Так, в 1393 г. только у одного нотариуса в течение недели было заключено 80 страховых морских договоров. Одновременно морское страхование появляется в Испании и Португалии. Нотариальная форма морского займа, подтверждающего морскую сделку, заменяется новым специальным документом. Этот документ назывался страховым полисом. Первый полис, известный истории, был выдан в Барселоне в 1347 г.[41]

На основе этого можно сделать вывод о превращении страхования в «специальный страховой промысел». Доказательством этого служит тот факт, что в 1468 г. создается Венецианский кодекс морского страхования.

Италия, став родиной коммерческого морского страхования, стала страной возникновения других видов коммерческих страховых сделок. Во-первых, это страховые пари. Во-вторых, страхование ссуд через ссудные кассы и церковные ссудные банки. Наконец, так называемый «тонтин» – страхование ренты через государственные займы. Италия явилась колыбелью института капитализации процента, составившего «фундамент новейшего страхования». Ведь страхование ссуд связано с необходимостью возмещения кредиторами потерь, вытекающих из некредитоспособности отдельного должника.

В конце XVI в. в Швейцарии и Германии организуются союзы сельских хозяйств для страхования скота, которые функционировали на взаимных началах и охватывали сравнительно небольшие регионы.

В начале XVII в. появляются акционерные компании: голландско-остиндское (1602 г.), англо-остиндское (1613 г.), голландское (1629 г.), французское (1668 г.), лондонское общества (1720 г.), копенгагенское (1726 г.), стокгольмское (1734 г.), берлинское (1745 г.). Отсутствие статистических данных о причинах, размерах несчастий, количестве транспортов дает основание полагать, что все они носили рискованный характер. В Лондоне в 1710 г. было основано первое большое страховое учреждение «Sun Fire-offiсe», которое отличалось рациональным ведением дела[42].

В XVII в. в Англию перемещается центр морского коммерческого страхования, так как к этому времени эта страна становится «властительницей морей». В 1601 г. здесь принимается правовой документ, на основе которого стали создаваться специальные суды для разрешения споров по морскому страхованию[43]. В коммерческом страховании в данный момент появилась и стала господствовать новая организационно-правовая форма единоличного страхования предпринимательства. Так появились в страховом деле частные неассоциированные страховщики.

В период перехода от мануфактурной стадии промышленного производства к фабричной завершается первый этап коммерческого страхования. Частные неассоциированные (единоличные) страховщики оказались не в состоянии обслуживать новые объекты и риски. Создаются предпосылки к зарождению различных страховых обществ. Так возникают ассоциации – организованные формы группового предпринимательства.

Первые ассоциированные формы морского страхования в Англии оказались более устойчивыми. В XVII в. в Лондоне возникла компания частных страховщиков. Эдварду Ллойду принадлежало здание, ставшее местом встреч всех лиц, имеющих интересы в морском страховании. Именем Ллойда с 1688 г. и была названа эта первая ассоциация частных страховщиков[44]. До 1871 г. «Лондонский Ллойд» оставался частной компаний, не имевшей юридического лица и управляющейся комитетом. Авторитет ассоциации стал чрезвычайно высок. В 1779 г. ею был принят «подписной формуляр Ллойда», который стал образцом договора для оформления сделок по морскому страхованию в Италии, Германии, Франции и России. «Ллойд» как объединение английских страховщиков, которые самостоятельно проводили различные виды страхования, не несло финансовую ответственность за страховую деятельность своих членов.

В 1765 г. В Германии в Гамбурге возникли первые общества морского страхования на акциях. В Берлине общество страхования на акциях стало заниматься и речным страхованием. Первоначально причинами морского страхования оставались стихия, морское пиратство и т. д. Затем появились и новые, связанные с техническими факторами обстоятельства.

Потребности в других видах имущественного страхования в странах Европы были вызваны урбанизацией. В 1666 г. произошел большой лондонский пожар, погубивший 70 тыс. человек. Реакцией на него стало возникновение в Европе так называемого «огневого страхования». В Англии появились многочисленные акционерные общества страхования от огня. В Германии это страхование пошло другим путем – путем публичного страхования от огня. В 1677 г. в Гамбурге первым таким предприятием стала Генеральная огневая касса. В 1701 г. в Берлине создается специальный Устав огневого страхования.

Публичное страхование, возникшее в Германии, означало, что его осуществляют общественно-правовые организации: либо государственные, либо созданные государством. Так была создана новая организационная форма, возникшая в период II этапа коммерческого страхования.

В 1871 г. в соответствии с Законом Пергамента от 1871 г. «Ллойд» получил официальный статус корпорации страховщиков с правом проводить операции по морскому страхованию, защищать интересы своих членов по вопросам страхования судоходства, собирать и систематизировать сведения о судах и судоходстве в целом. В 1911 г. «Ллойд» получает разрешение парламента на проведение всех остальных видов страхования. Каждый из членов этой корпорации имеет немалый вес в области страхования и при вхождении в корпорацию вносит депозит, по величине которого определяется доля участия каждого члена в соответствующем риске.

Все члены корпорации объединены в синдикаты по видам проводимых страхований, во главе которых становится выборный андеррайтер. Размещение страхования в «Ллойде» проводится аккредитованными при корпорации брокерами. Корпорация имеет своих представителей во всех крупнейших портах мира и не только проводит непосредственное страхование, но и оказывает ряд услуг, в том числе и консультативного плана, всем, кто имеет отношение к судоходству.

Высший орган корпорации – Совет «Ллойда», состоящий из 28 выборных из андеррайтеров членов. Совет выбирает председателя Совета и трех его заместителей. В Совете действуют дисциплинарные комитеты и апелляционный трибунал, которые стоят на страже этических представлений корпорации. Главный управляющий корпорации является связующим звеном между всеми членами управленческой структуры и входящими в состав корпорации синдикатами.

К началу XVIII в. существовали три вида страхования: морское, от падежа скота, от огня (страховалась только недвижимость).

Во второй половине XVIII в. в Гамбурге (с 1779 г.), в Лондоне (с 1776 г.) начинается страхование движимости. В тот же период получает распространение страхование от градобития во Франции, Шотландии, Ирландии, Англии, Германии (1791 г.)[45].

На основе потребностей нового технологического способа производства происходит рост концентрации и централизации капитала. Возрастает необходимость значительных затрат капитала для инвестирования в промышленные сооружения, транспортные средства, машины и т. д. Это вызвало потребность в страховании высокоценных производственных благ. Новые обстоятельства стимулировали обострение этой потребности. Во-первых, новые технологии потребовали новых видов энергии (пара, газа, электричества), которые принесли новые опасности (риски). Во-вторых, новые технологии поставили в центр машину, ее фабрично-заводское использование, что вызвало рост массы наемных работников, единственным источником существования которых была заработная плата. Массовая необеспеченность работников усилила потребность в страховании на случай смерти, болезни, инвалидности и, наконец, в страховании от несчастного случая.

Развитие фабричного производства кроме перечисленных рисков, мотивов и условий имущественного и личного страхования привело к тому, что этот ряд стал пополняться, учитываться страхователями, страховщиками и государством. Например, в Германии (середина – конец XIX в.) возникает страхование от боя стекол, от водопроводной воды, от несчастных случаев, от ответственности. С 1871 г. начинается гражданская ответственность предпринимателей перед Германской империей.

Результатом развития крупного машинного производства стал бурный рост не только производства, но и обращения товаров. Это привело к увеличению как внутреннего, так и внешнего товарооборота. В результате потребовалось развитие инфраструктуры: транспортной, складской, торговой, кредитно-финансовый и страховой. К концу этапа все формы инфраструктуры вслед за производством стали интегрироваться на международном уровне. В связи с этим резко обострилась потребность в ассоциациях капиталов, которые по сравнению с индивидуальными были более значительными.

Возникновение страховых акционерных обществ стало адекватной реакцией на возрастающие производственно-технические, социально-экономические риски. В Великобритании и во Франции они возникают со второй половины XVIII в. Однако возможности даже этих обществ оказывались недостаточными по ряду рисков.

Это привело к развитию сострахования и перестрахования. Сострахование означает, что страхователь свой объект застраховал у нескольких страховщиков одновременно. Перестрахование означает, что страховщик, приняв на страхование крупный по стоимости риск, часть его стоимости оставил на свою ответственность, а остальную часть стоимости риска передал по договору другим страховщикам.

В 1812 г. в Германии появилось первое Акционерное страховое общество от огня в Берлине. В 1821 г. страхованием от огня в Германии начинает заниматься «Готский страховой от огня банк»[46]. Это первое общество взаимного страхования.

Через 100 лет после морского и огневого страхования складывается прочная общественная форма организации страхования жизни. Причиной этого, во-первых, стало то, что страхование жизни нуждается в более солидном научном обосновании, чем морское и огневое. Тарифная основа страхования жизни опирается на теорию актуарных расчетов. Эта теория была создана в результате развития теории вероятностей и статистической науки, а на основе ее – таблиц смертности. Развитие в конце XVII в. – начале XVIII в. этих теорий заложило фундамент научной, строго математической организации страхования жизни. Во-вторых, законодательство I этапа запрещало взимание процентов, игру в пари (как извращенных форм страхования жизни). Попытки страхования жизни, предпринимаемые ссудными банками, гильдийско-цеховыми братствами, орденом франко-масонов, тонтинами и т. д., были весьма рискованными. Они опирались на эмпирическую базу и были не для всех сторон выгодными, так как были весьма рискованными.

В 1762 г. было создано первое общество страхования жизни на основе математической организации. Это было английское страховое общество «Эквитебл». Эффективность его оказалась столь высокой, что в 1830 г. в Англии функционировало уже 35 крупных обществ страхования жизни и десятки мелких.

В 1787 г. во Франции было создано первое на Европейском континенте акционерное общество страхования жизни («Compagnie Royal d’Assurance»).

В 1826 г. акционерная форма страхования жизни из Франции перешла в Италию[47].

В Германии впервые появилась эта форма страхования жизни в 1806 г. в Гамбурге. В 1828–1829 гг. были созданы Немецкий банк в Готе и Любекский банк страхования жизни[48].

В середине XVIII в. возникает насущная потребность имущественного страхования в сельском хозяйстве от градобития растений и падежа скота. Известно, что в 1740–1750 гг. при возрастании продуктивности сельского хозяйства в Европе потери от градобития растений и падежа скота были столь значительны, что это побудило сельских предпринимателей предъявить спрос на защиту от этих рисков. Промышленность в конце XVIII в. – начале XIX в. стала входить в зрелый период стадии крупного машинного производства, свободной конкуренции и предпринимательства.

Таким образом, новые условия развития коммерческого страхования, особенно промышленный переворот конца XVII в. – начала XIX в., вызвали к жизни следующие изменения в страховании:

1. Дальнейшее развитие имущественного и личного страхования.

2. Личное страхование получило научную математическую базу.

3. Возникает страхование ответственности не просто как вид, но уже как отрасль страховой ответственности.

4. Страхование, и это самое главное, от использования преимущественно индивидуальной формы предпринимательства приходит к общественным организационно-правовым формам, главной среди которых становится акционерная.

5. Развивается регулярное сострахование и перестрахование как способы страховой защиты особо крупных по стоимости объектов несколькими страховыми фирмами.

6. Продолжается разработка правовых основ страхования в новых условиях. Например, «подписной формуляр Ллойда», Устав огневого общества (Берлин, 1761 г.) и др.

Это сопровождалось глубокой экономической эволюцией. Период первоначального накопления капитала перерастает в период его концентрации и централизации в условиях свободной конкуренции и предпринимательства. Сосредоточение капитала крупными предпринимателями в отраслях легкой промышленности обеспечило за столетия (с XIV по XIX в.) возможность инвестирования его в отрасли тяжелой индустрии. На фоне перерастания периода свободного накопления капитала, предпринимательства и конкуренции в монополистическое накопление капитала происходит развитие III этапа коммерческого страхования.

Схема № 8

Прогресс производительных сил общества породил новые производственные, экологические и тому подобные риски, в связи с последствиями технического и промышленного переворотов XVII–XIX вв., оказавшиеся опасными для человечества и природы. С учетом этого страхование стало важной частью инфраструктуры, без которой невозможно нормальное воспроизводство человеческой жизни, общественного производства.С природно-технической, социально-экономической позиций можно выделить четыре этапа развития коммерческого страхования.

I этап коммерческого страхования (середина XV в. – конец XVII в.)

Этот этап характеризуется следующими чертами:1. Услуга по страхованию превратилась в предмет купли-продажи, т. е. в товар, приносящий прибыль продавцу.

2. Страховая деятельность становится особой отраслью возникающего рыночного хозяйства.

3. Начинается создание гражданского правового сопровождения страховых сделок (договор, полис, Венецианский кодекс).

4. Закладываются основы таких перспективных видов, как страхование ренты и кредитов.

В конце XIV в. происходит развитие новых видов и операций страхования, связанных со страхованием ради получения прибыли. Этот переход к коммерческому страхованию совершился прежде всего в морских перевозках в Италии, которой принадлежала гегемония над странами Средиземноморья. Морское страхование в Италии распространяется чрезвычайно быстро. Так, в 1393 г. только у одного нотариуса в течение недели было заключено 80 страховых морских договоров. Одновременно морское страхование появляется в Испании и Португалии. Нотариальная форма морского займа, подтверждающего морскую сделку, заменяется новым специальным документом. Этот документ назывался страховым полисом. Первый полис, известный истории, был выдан в Барселоне в 1347 г.[41]

На основе этого можно сделать вывод о превращении страхования в «специальный страховой промысел». Доказательством этого служит тот факт, что в 1468 г. создается Венецианский кодекс морского страхования.

Италия, став родиной коммерческого морского страхования, стала страной возникновения других видов коммерческих страховых сделок. Во-первых, это страховые пари. Во-вторых, страхование ссуд через ссудные кассы и церковные ссудные банки. Наконец, так называемый «тонтин» – страхование ренты через государственные займы. Италия явилась колыбелью института капитализации процента, составившего «фундамент новейшего страхования». Ведь страхование ссуд связано с необходимостью возмещения кредиторами потерь, вытекающих из некредитоспособности отдельного должника.

В конце XVI в. в Швейцарии и Германии организуются союзы сельских хозяйств для страхования скота, которые функционировали на взаимных началах и охватывали сравнительно небольшие регионы.

В начале XVII в. появляются акционерные компании: голландско-остиндское (1602 г.), англо-остиндское (1613 г.), голландское (1629 г.), французское (1668 г.), лондонское общества (1720 г.), копенгагенское (1726 г.), стокгольмское (1734 г.), берлинское (1745 г.). Отсутствие статистических данных о причинах, размерах несчастий, количестве транспортов дает основание полагать, что все они носили рискованный характер. В Лондоне в 1710 г. было основано первое большое страховое учреждение «Sun Fire-offiсe», которое отличалось рациональным ведением дела[42].

В XVII в. в Англию перемещается центр морского коммерческого страхования, так как к этому времени эта страна становится «властительницей морей». В 1601 г. здесь принимается правовой документ, на основе которого стали создаваться специальные суды для разрешения споров по морскому страхованию[43]. В коммерческом страховании в данный момент появилась и стала господствовать новая организационно-правовая форма единоличного страхования предпринимательства. Так появились в страховом деле частные неассоциированные страховщики.

В период перехода от мануфактурной стадии промышленного производства к фабричной завершается первый этап коммерческого страхования. Частные неассоциированные (единоличные) страховщики оказались не в состоянии обслуживать новые объекты и риски. Создаются предпосылки к зарождению различных страховых обществ. Так возникают ассоциации – организованные формы группового предпринимательства.

II этап коммерческого страхования (конец XVII в. – начало XIX в.)

Продолжает лидировать морское страхование как часть имущественного страхования. Так, в 1668 г. во Франции появилось первое общество морского страхования, однако оно быстро распалось.Первые ассоциированные формы морского страхования в Англии оказались более устойчивыми. В XVII в. в Лондоне возникла компания частных страховщиков. Эдварду Ллойду принадлежало здание, ставшее местом встреч всех лиц, имеющих интересы в морском страховании. Именем Ллойда с 1688 г. и была названа эта первая ассоциация частных страховщиков[44]. До 1871 г. «Лондонский Ллойд» оставался частной компаний, не имевшей юридического лица и управляющейся комитетом. Авторитет ассоциации стал чрезвычайно высок. В 1779 г. ею был принят «подписной формуляр Ллойда», который стал образцом договора для оформления сделок по морскому страхованию в Италии, Германии, Франции и России. «Ллойд» как объединение английских страховщиков, которые самостоятельно проводили различные виды страхования, не несло финансовую ответственность за страховую деятельность своих членов.

В 1765 г. В Германии в Гамбурге возникли первые общества морского страхования на акциях. В Берлине общество страхования на акциях стало заниматься и речным страхованием. Первоначально причинами морского страхования оставались стихия, морское пиратство и т. д. Затем появились и новые, связанные с техническими факторами обстоятельства.

Потребности в других видах имущественного страхования в странах Европы были вызваны урбанизацией. В 1666 г. произошел большой лондонский пожар, погубивший 70 тыс. человек. Реакцией на него стало возникновение в Европе так называемого «огневого страхования». В Англии появились многочисленные акционерные общества страхования от огня. В Германии это страхование пошло другим путем – путем публичного страхования от огня. В 1677 г. в Гамбурге первым таким предприятием стала Генеральная огневая касса. В 1701 г. в Берлине создается специальный Устав огневого страхования.

Публичное страхование, возникшее в Германии, означало, что его осуществляют общественно-правовые организации: либо государственные, либо созданные государством. Так была создана новая организационная форма, возникшая в период II этапа коммерческого страхования.

В 1871 г. в соответствии с Законом Пергамента от 1871 г. «Ллойд» получил официальный статус корпорации страховщиков с правом проводить операции по морскому страхованию, защищать интересы своих членов по вопросам страхования судоходства, собирать и систематизировать сведения о судах и судоходстве в целом. В 1911 г. «Ллойд» получает разрешение парламента на проведение всех остальных видов страхования. Каждый из членов этой корпорации имеет немалый вес в области страхования и при вхождении в корпорацию вносит депозит, по величине которого определяется доля участия каждого члена в соответствующем риске.

Все члены корпорации объединены в синдикаты по видам проводимых страхований, во главе которых становится выборный андеррайтер. Размещение страхования в «Ллойде» проводится аккредитованными при корпорации брокерами. Корпорация имеет своих представителей во всех крупнейших портах мира и не только проводит непосредственное страхование, но и оказывает ряд услуг, в том числе и консультативного плана, всем, кто имеет отношение к судоходству.

Высший орган корпорации – Совет «Ллойда», состоящий из 28 выборных из андеррайтеров членов. Совет выбирает председателя Совета и трех его заместителей. В Совете действуют дисциплинарные комитеты и апелляционный трибунал, которые стоят на страже этических представлений корпорации. Главный управляющий корпорации является связующим звеном между всеми членами управленческой структуры и входящими в состав корпорации синдикатами.

К началу XVIII в. существовали три вида страхования: морское, от падежа скота, от огня (страховалась только недвижимость).

Во второй половине XVIII в. в Гамбурге (с 1779 г.), в Лондоне (с 1776 г.) начинается страхование движимости. В тот же период получает распространение страхование от градобития во Франции, Шотландии, Ирландии, Англии, Германии (1791 г.)[45].

На основе потребностей нового технологического способа производства происходит рост концентрации и централизации капитала. Возрастает необходимость значительных затрат капитала для инвестирования в промышленные сооружения, транспортные средства, машины и т. д. Это вызвало потребность в страховании высокоценных производственных благ. Новые обстоятельства стимулировали обострение этой потребности. Во-первых, новые технологии потребовали новых видов энергии (пара, газа, электричества), которые принесли новые опасности (риски). Во-вторых, новые технологии поставили в центр машину, ее фабрично-заводское использование, что вызвало рост массы наемных работников, единственным источником существования которых была заработная плата. Массовая необеспеченность работников усилила потребность в страховании на случай смерти, болезни, инвалидности и, наконец, в страховании от несчастного случая.

Развитие фабричного производства кроме перечисленных рисков, мотивов и условий имущественного и личного страхования привело к тому, что этот ряд стал пополняться, учитываться страхователями, страховщиками и государством. Например, в Германии (середина – конец XIX в.) возникает страхование от боя стекол, от водопроводной воды, от несчастных случаев, от ответственности. С 1871 г. начинается гражданская ответственность предпринимателей перед Германской империей.

Результатом развития крупного машинного производства стал бурный рост не только производства, но и обращения товаров. Это привело к увеличению как внутреннего, так и внешнего товарооборота. В результате потребовалось развитие инфраструктуры: транспортной, складской, торговой, кредитно-финансовый и страховой. К концу этапа все формы инфраструктуры вслед за производством стали интегрироваться на международном уровне. В связи с этим резко обострилась потребность в ассоциациях капиталов, которые по сравнению с индивидуальными были более значительными.

Возникновение страховых акционерных обществ стало адекватной реакцией на возрастающие производственно-технические, социально-экономические риски. В Великобритании и во Франции они возникают со второй половины XVIII в. Однако возможности даже этих обществ оказывались недостаточными по ряду рисков.

Это привело к развитию сострахования и перестрахования. Сострахование означает, что страхователь свой объект застраховал у нескольких страховщиков одновременно. Перестрахование означает, что страховщик, приняв на страхование крупный по стоимости риск, часть его стоимости оставил на свою ответственность, а остальную часть стоимости риска передал по договору другим страховщикам.

В 1812 г. в Германии появилось первое Акционерное страховое общество от огня в Берлине. В 1821 г. страхованием от огня в Германии начинает заниматься «Готский страховой от огня банк»[46]. Это первое общество взаимного страхования.

Через 100 лет после морского и огневого страхования складывается прочная общественная форма организации страхования жизни. Причиной этого, во-первых, стало то, что страхование жизни нуждается в более солидном научном обосновании, чем морское и огневое. Тарифная основа страхования жизни опирается на теорию актуарных расчетов. Эта теория была создана в результате развития теории вероятностей и статистической науки, а на основе ее – таблиц смертности. Развитие в конце XVII в. – начале XVIII в. этих теорий заложило фундамент научной, строго математической организации страхования жизни. Во-вторых, законодательство I этапа запрещало взимание процентов, игру в пари (как извращенных форм страхования жизни). Попытки страхования жизни, предпринимаемые ссудными банками, гильдийско-цеховыми братствами, орденом франко-масонов, тонтинами и т. д., были весьма рискованными. Они опирались на эмпирическую базу и были не для всех сторон выгодными, так как были весьма рискованными.

В 1762 г. было создано первое общество страхования жизни на основе математической организации. Это было английское страховое общество «Эквитебл». Эффективность его оказалась столь высокой, что в 1830 г. в Англии функционировало уже 35 крупных обществ страхования жизни и десятки мелких.

В 1787 г. во Франции было создано первое на Европейском континенте акционерное общество страхования жизни («Compagnie Royal d’Assurance»).

В 1826 г. акционерная форма страхования жизни из Франции перешла в Италию[47].

В Германии впервые появилась эта форма страхования жизни в 1806 г. в Гамбурге. В 1828–1829 гг. были созданы Немецкий банк в Готе и Любекский банк страхования жизни[48].

В середине XVIII в. возникает насущная потребность имущественного страхования в сельском хозяйстве от градобития растений и падежа скота. Известно, что в 1740–1750 гг. при возрастании продуктивности сельского хозяйства в Европе потери от градобития растений и падежа скота были столь значительны, что это побудило сельских предпринимателей предъявить спрос на защиту от этих рисков. Промышленность в конце XVIII в. – начале XIX в. стала входить в зрелый период стадии крупного машинного производства, свободной конкуренции и предпринимательства.

Таким образом, новые условия развития коммерческого страхования, особенно промышленный переворот конца XVII в. – начала XIX в., вызвали к жизни следующие изменения в страховании:

1. Дальнейшее развитие имущественного и личного страхования.

2. Личное страхование получило научную математическую базу.

3. Возникает страхование ответственности не просто как вид, но уже как отрасль страховой ответственности.

4. Страхование, и это самое главное, от использования преимущественно индивидуальной формы предпринимательства приходит к общественным организационно-правовым формам, главной среди которых становится акционерная.

5. Развивается регулярное сострахование и перестрахование как способы страховой защиты особо крупных по стоимости объектов несколькими страховыми фирмами.

6. Продолжается разработка правовых основ страхования в новых условиях. Например, «подписной формуляр Ллойда», Устав огневого общества (Берлин, 1761 г.) и др.

III этап коммерческого страхования (XIX в. – середина XX в.)

Этот этап развития страхования совпадает со вторым промышленным переворотом (последняя треть XIX в. – начало XX в.) и началом современной НТР (рубеж 50-60-х гг. XX в.). Происходит, во-первых, внедрение в производство новых машин; во-вторых, переход к новым видам энергии; в-третьих, крупные изменения в технологическом (машинном) способе производства; в-четвертых, крупные структурные сдвиги в промышленности и инфраструктуре.Это сопровождалось глубокой экономической эволюцией. Период первоначального накопления капитала перерастает в период его концентрации и централизации в условиях свободной конкуренции и предпринимательства. Сосредоточение капитала крупными предпринимателями в отраслях легкой промышленности обеспечило за столетия (с XIV по XIX в.) возможность инвестирования его в отрасли тяжелой индустрии. На фоне перерастания периода свободного накопления капитала, предпринимательства и конкуренции в монополистическое накопление капитала происходит развитие III этапа коммерческого страхования.