Страница:

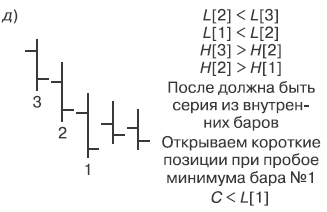

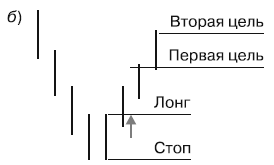

РИС. 7

Совпадение максимума с минимумом

Эта фигура образуется, когда совпадают минимумы у трех баров, максимальные значения при растущей тенденции или минимумы при падающей. Таким образом, эта фигура образует уровень сопротивления или поддержки, что наталкивает на мысль о возросшей вероятности отката от текущих цен в противоположную сторону. Эта фигура хорошо работает на дневных и недельных графиках. На внутридневных графиках модель требует дополнительного подтверждения (рис. 8).

Trade:

Открываем короткую позицию, если цена пробивает минимум второго бара, в котором произошел откат.

Длинную позицию открываем при зеркальных условиях.

Stop:

Стоп ставим на максимальное значение при коротких позициях и на минимальное – при длинных.

Target:

Первая цель – это расстояние от цены открытия позиции до стопа. Вторая – это двойное расстояние от цены открытия позиции до стопа. Цели откладываются от цены открытия позиции в сторону направления самой позиции.

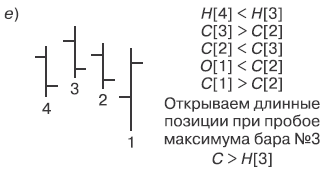

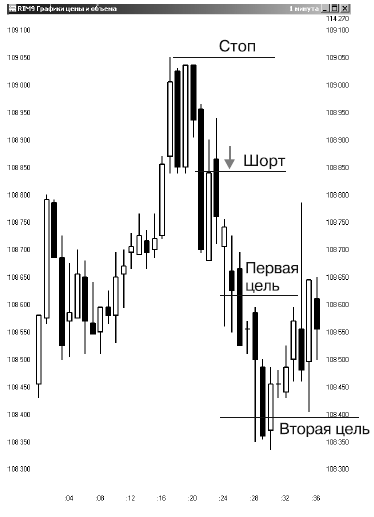

РИС. 8

Примеры (рис. 9-10).

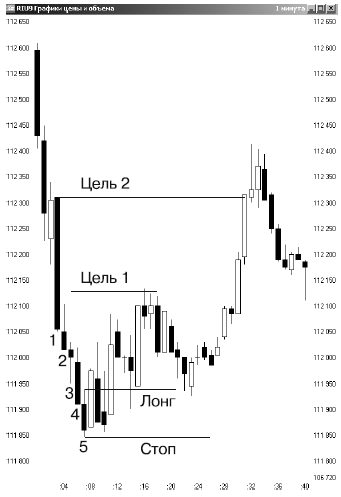

Рисунок 9 иллюстрирует модель «совпадающие вершины» на минутном графике цены фьючерса на индекс РТС. Через полторы минуты произошел пробой этого минимума фигуры, и соответственно появилась удачная возможность для открытия коротких позиций.

1. Отрыть короткую позицию при пробое минимума бара по цене 108 800.

2. Первую цель установить на уровне 108 620, вторую – на уровне 108 390.

3. Установить стоп на 109 055.

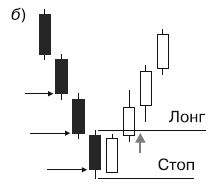

РИС. 9

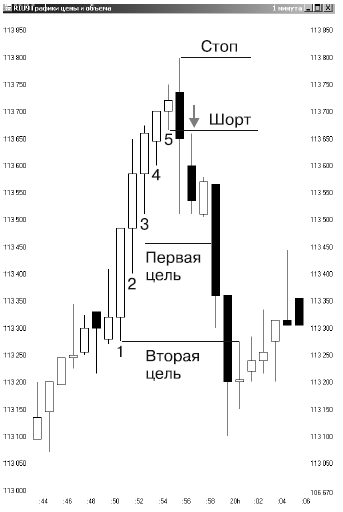

На графике видно, как в середине часа вечерней сессии образовалась поддержка на уровне 112 750 пунктов по фьючерсу на индекс РТС. Дожидаемся пробоя максимума бара, в котором произошел откат цены, и открываем длинную позицию (рис. 10).

1. Покупаем при пробое уровня 112 990.

2. Рассчитываем величину от цены покупки до стопа и получаем первую цель на уровне 113 250 и вторую – на уровне 113 500 пунктов.

3. Стоп ставим на 112 740.

РИС. 10

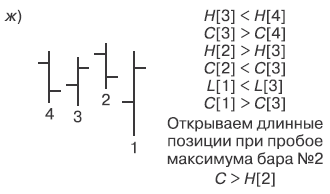

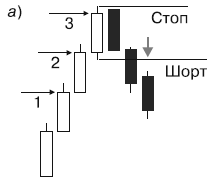

N-бар роста/снижения

Если на рынке наблюдается тенденция роста, когда каждый последующий бар имеет закрытие выше максимума предыдущего бара, это значит, что инвесторы спешат купить акции раньше, чем их купит сосед. На рынке образуется перекупленность, что свидетельствует об исчерпании спроса, это создает условия для смены тенденции. То же самое происходит и во время падения, но там уже формируется перепроданность, что, в свою очередь, говорит о скором окончании движения. Популярная торговая стратегия заключается в том, чтобы ждать, когда тенденция остановится и повернет вспять, и уже тогда открывать встречные позиции. Ждем, когда за N-баром идет «ралли», таких баров должно быть не менее трех, а лучше пять-шесть. И открываем встречную позицию при пробое минимума или максимума последнего бара в зависимости от последней тенденции (рис. 11).

РИС. 11

Trade:

Если рынок находится в растущей или падающей тенденции, в течение которой цены сделали 21 максимум или минимум, то смотрим на последние дни, на которых тенденция должна усилиться. После этого входим в рынок при пробое минимума или максимума последнего бара в зависимости от тенденции.

Stop:

Стопы ставим на тик выше или ниже последнего максимума или минимума.

Target:

Измеряем торговый диапазон того времени, когда тенденция усилилась. Считаем, сколько баров подряд имели закрытие выше максимума предыдущего бара. Считаем, с какой цены это ускорение началось и на какой цене закончилось, – это и будет для нас Target-диапазон. Потом берем 62 и 100 % от этого диапазона и откладываем эти значения от нашего стопа в сторону открытой позиции. На этих уровнях и устанавливаем заявки для фиксации прибыли.

Примеры (рис. 12–13).

На рис. 12 фигура «N-бар снижения». На графике в начале дневной сессии – снижение цены. Мы видим ускорение на последних пяти барах, перед тем как тенденция повернула вспять. Этот сценарий дал возможность для открытия длинной позиции.

1. Открываем длинную позицию, когда цена пробивает на один тик максимум последнего бара в падающем ряду.

2. Ставим стоп на минимуме 111 850.

3. Первую цель ставим на 62 % и вторую на 100 % от нашего пятибарного ускорения.

На рис. 13 иллюстрируется N-бар Ралли.

1. Продажа «в короткую» ниже минимума последнего растущего бара по ИЗ 660.

2. Стоп ставим выше максимума последнего бара на 113 800.

3. Целевую точку взятия прибыли устанавливаем в диапазоне от 62 до 100 % от диапазона ускорения.

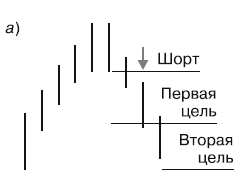

Минимальный семидневный торговый диапазон (NR7)

Тоби Кребел популяризировал торговую модель NR7 в своей книге «Day Trading with Short Term Price Patterns and Opening Range Breakout» (рис. 14).

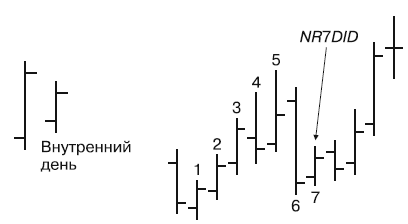

РИС. 14

Семидневный торговый диапазон (NR7) – NR7 определяется как минимальный за предыдущие шесть дней торговый диапазон.

Внутренний день (ID) – это день с торговым диапазоном, который меньше торгового диапазона вчерашнего дня. Это когда максимум сегодня ниже максимума вчерашнего дня, а сегодняшний минимум выше вчерашнего минимума.

Открытый диапазон (ORB) – рассчитывается как среднее за 10 дней расстояние от открытия до максимума и от открытия до минимума.

Trade:

Уровень для открытия длинных позиций устанавливаем на максимуме NR7ID плюс ORB. При пробое этого уровня вверх – покупаем. Уровень для открытия коротких позиций устанавливаем на минимуме NR7ID минус ORB. При пробое этого уровня вниз – продаем.

Stop:

В этой модели уровни для покупки или для продажи одновременно являются для нас стопами.

Target:

Целевые уровни для фиксации прибыли устанавливаются на предыдущих максимумах или минимумах или на уровнях поддержки или сопротивления.

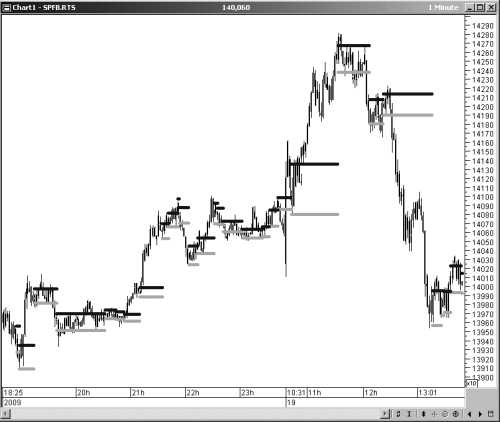

Примеры (рис. 15–16).

На рис. 15 мы видим большое количество случаев, когда встречалась данная модель. График дает представление о том, что модель NR7ID с ORB предоставляет регулярные возможности для извлечения прибыли с рынка.

На графике показан другой способ использования модели NR7ID. Здесь эта модель применяется с уровнями максимума и минимума предыдущего бара. Мы видим, как после образования на графике цены модели NR7ID мы открываем позицию при пробое максимума или минимума предыдущего бара. Отличие данного способа торговли моделью NR7ID заключается в том, чтобы использовать максимум и минимум предыдущего бара. Стопы ставятся на другом конце модели NR7ID. Как правило, у этих сделок очень короткий срок удержания позиции, и они должны быть закрыты в течение одного – трех последующих баров (дней, если торгуем на дневных графиках) (рис. 16).

Конец бесплатного ознакомительного фрагмента