Страница:

2. Объектом обложения страховыми взносами для плательщиков страховых взносов, указанных в подпункте «в» пункта 1 части 1 статьи 5 настоящего Федерального закона, признаются выплаты и иные вознаграждения по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые плательщиками страховых взносов в пользу физических лиц (за исключением вознаграждений, выплачиваемых лицам, указанным в пункте 2 части 1 статьи 5 настоящего Федерального закона).

3. Не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства.

4. Не признаются объектом обложения для плательщиков страховых взносов, указанных в пункте 1 части 1 статьи 5 настоящего Федерального закона, выплаты и иные вознаграждения, начисленные в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства, по трудовым договорам, заключенным с российской организацией для работы в ее обособленном подразделении, расположенном за пределами территории Российской Федерации, выплаты и иные вознаграждения, начисленные в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства, в связи с осуществлением ими деятельности за пределами территории Российской Федерации в рамках заключенных договоров гражданско-правового характера, предметом которых является выполнение работ, оказание услуг.

1. Комментируемая статья устанавливает объект обложения страховыми взносами отдельно для каждой категории плательщиков.

Объект обложения страховыми взносами для плательщиков, производящих выплаты физлицам, в целом совпадает с объектом по ЕСН, который до 1 января 2010 г. определялся в порядке ст. 236 НК РФ. Однако есть кое-какие новшества. В частности, выплаты по авторским договорам заменены на выплаты по договорам авторского заказа, что соответствует новому законодательству об авторских правах, установленному ГК РФ.

Согласно ст. 1288 ГК РФ договором авторского заказа признается договор, по которому одна сторона (автор) обязуется по заказу другой стороны (заказчика) создать обусловленное договором произведение науки, литературы или искусства на материальном носителе или в иной форме.

Материальный носитель произведения передается заказчику в собственность, если соглашением сторон не предусмотрена его передача заказчику во временное пользование.

Договор авторского заказа является возмездным, если соглашением сторон не предусмотрено иное. Исходя из данной нормы, если в договоре ничего не сказано о вознаграждении автору, договор считается незаключенным.

Договором авторского заказа может по-разному определяться вознаграждение автору. Оно может быть установлено в фиксированной сумме или в договоре может содержаться алгоритм его определения. Поскольку у заказчика возникают определенные последствия, связанные с бухгалтерским и налоговым учетом, зависящие от суммы вознаграждения, желательно в договоре указывать такой порядок его определения, который в конечном итоге позволит определить конкретную сумму. В случае, если невозможно рассчитать такой процент в связи с характером произведения или особенностями его использования, то вознаграждение определяется в виде фиксированной суммы в таком договоре либо иным способом.

Объект обложения страховыми взносами также дополнен выплатами по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

Гражданин или юридическое лицо, обладающие исключительным правом на результат интеллектуальной деятельности или на средство индивидуализации (правообладатель), вправе использовать такой результат или такое средство по своему усмотрению любым не противоречащим закону способом. Правообладатель может распоряжаться исключительным правом на результат интеллектуальной деятельности или на средство индивидуализации.

Правообладатель может по своему усмотрению разрешать или запрещать другим лицам использование результата интеллектуальной деятельности или средства индивидуализации. Отсутствие запрета не считается согласием (разрешением).

Порядок распоряжения исключительным правом регулируется ст. 1233 ГК РФ. Правообладатель может распорядиться принадлежащим ему исключительным правом на результат интеллектуальной деятельности или на средство индивидуализации любым не противоречащим закону и существу такого исключительного права способом, в том числе путем его отчуждения по договору другому лицу (договор об отчуждении исключительного права) или предоставления другому лицу права использования соответствующих результата интеллектуальной деятельности или средства индивидуализации в установленных договором пределах (лицензионный договор).

Разница между указанными двумя договорами заключается в объеме правомочий, который переходят к приобретателю исключительных прав. Договор, в котором прямо не указано, что исключительное право на результат интеллектуальной деятельности или на средство индивидуализации передается в полном объеме, считается лицензионным договором.

Порядок заключения договора об отчуждении исключительных авторских прав регулируется ст. 1234 ГК РФ, согласно которой по договору об отчуждении исключительного права одна сторона (правообладатель) передает или обязуется передать принадлежащее ей исключительное право на результат интеллектуальной деятельности или на средство индивидуализации в полном объеме другой стороне (приобретателю). По договору об отчуждении исключительного права приобретатель обязуется уплатить правообладателю предусмотренное договором вознаграждение, если договором не предусмотрено иное. Указанное вознаграждение и будет являться объектом обложения страховыми взносами. Аналогично договору авторского заказа при отсутствии в договоре пункта об отчуждении исключительного права условия о размере вознаграждения или порядке его определения договор считается незаключенным, а правила определения цены, предусмотренные п. 3 ст. 424 НК РФ, к таким отношениям не применяются (Постановление Девятого Арбитражного апелляционного суда от 30 января 2008 г. № 09АП-10130/2007-ГК по делу № А40-966/07-93-10).

Порядок заключения лицензионного договора регулируется ст. 1235 ГК РФ, согласно которой по лицензионному договору одна сторона – обладатель исключительного права на результат интеллектуальной деятельности или на средство индивидуализации (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата или такого средства в предусмотренных договором пределах.

По лицензионному договору лицензиат обязуется уплатить лицензиару обусловленное договором вознаграждение, если договором не предусмотрено иное. Указанное вознаграждения будет облагаться страховыми взносами.

Обращаем внимание, что страховыми взносами облагаются только вознаграждения, начисленные по указанным договорам в пользу физических лиц. Если одна организация приобретает у другой организации исключительные права на товарный знак, то стоимость таких прав не будет облагаться страховыми взносами. Аналогичное замечание касается договоров с индивидуальными предпринимателями.

2. Как и до 2010 г., не начисляются взносы на выплаты в пользу индивидуальных предпринимателей, адвокатов, нотариусов, занимающихся частной практикой. При этом согласно разъяснениям ФНС России (Письмо от 5 сентября 2006 г. № ШС-6-05/891@), которые даны еще для целей ЕСН, если выплаты указанным лицам произведены за выполнение работ (оказание услуг) по деятельности, не отраженной в свидетельстве о регистрации, то такие суммы квалифицируются как выплаты по трудовому или гражданско-правовому договору. И в данном случае организация, производящая выплаты, является плательщиком ЕСН.

Однако отметим, что арбитражные суды данную точку зрения не разделяли, указывая, что физическое лицо – индивидуальный предприниматель в целях налогообложения признается предпринимателем независимо от того, какой вид деятельности оно осуществляет, поэтому и ЕСН оно уплачивает самостоятельно (см. постановления ФАС Уральского округа от 10 декабря 2007 г. № Ф09-10120/07-С2, ФАС Западно-Сибирского округа от 26 июня 2006 г. № Ф04-3815/2006(23710-А45-26), ФАС Северо-Западного округа от 13 марта 2006 г. № А05-15780/2005-18). Изложенное следует учесть и в 2010 г. при расчете базы по страховым взносам.

Кроме того, чтобы обезопасить себя в случае неначисления страховых взносов, организации желательно получить копии свидетельства о регистрации физического лица в качестве индивидуального предпринимателя, а также выписку из ЕГРИП. Иначе если окажется, что физическое лицо не зарегистрировано как индивидуальный предприниматель, а ввело организацию в заблуждение, то организацию привлекут к ответственности за неуплату страховых взносов. Обстоятельство, что она не знала о статусе физического лица, не будет признаваться смягчающим обстоятельством.

Особо следует отметить, что комментируемый Закон не предусматривает зависимости начисления взносов на выплаты физлицам от учета таких выплат в расходах по налогу на прибыль. Следовательно, все выплаты и иные вознаграждения в пользу физических лиц облагаются страховыми взносами, если они начислены по трудовым, гражданско-правовым договорам, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, лицензионным договорам о предоставлении права использования указанных произведений. Таким образом, даже если организация начисляет премии из чистой прибыли, оставшейся после уплаты налога на прибыль организаций, она должна начислять на указанные суммы премий страховые взносы. Таким образом, организации лишили права выбора налога, который бы они хотели оптимизировать.

3. В части 1 комментируемой статьи появилась оговорка, которой не было в отношении уплаты ЕСН. Для организаций, которые производят выплаты в пользу физических лиц, объектом обложения страховыми взносами будут признаваться также выплаты, начисляемые в соответствии с федеральными законами о конкретных видах обязательного социального страхования. Что именно?

Не во всех законах о конкретных видах страхования есть положения, регулирующие объект обложения страховыми взносами. Согласно ст. 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» объект обложения страховыми взносами регулируется именно комментируемым Законом. Согласно ст. 4.4 Федерального закона от 29 декабря 2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» правовое регулирование отношений, связанных с уплатой страховых взносов страхователями, в том числе определение объекта обложения страховыми взносами, осуществляется комментируемым Законом. Закон РФ от 28 июня 1991 г. № 1499-1 «О медицинском страховании граждан в Российской Федерации» вообще не содержит положений об объекте обложения страховыми взносами.

В двух из трех законов содержится ссылка на комментируемый Закон, очевидно, что обратная ссылка в ч. 1 комментируемой статьи сделана на случай изменения объекта в каком-либо из указанных законов.

4. Новшеством комментируемого Закона является установление самостоятельного объекта для физических лиц, не признаваемых индивидуальными предпринимателями и осуществляющих выплаты в пользу иных физических лиц. Для них в объект обложения не включены выплаты по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

5. В части 3 и 4 комментируемой статьи указаны исключения из объекта обложения страховыми взносами. Главное отличие выплат, не признаваемых объектом обложения, и выплат, освобождаемых от обложения взносами, состоит в том, что лица, осуществляющие первые, не признаются плательщиками страховых взносов. Следовательно, они не подлежат учету в контролирующих органах, они не сдают отчетность, в отношении них не осуществляется контроль. Лица, осуществляющие выплаты, освобожденные от обложения взносами, являются плательщиками страховых взносов и обязаны, по сути, доказать свое право на льготу.

Комментируемой статьей исключены из объекта выплаты по гражданско-правовым договорам, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав).

Какие договоры имеются в виду? Прежде всего договоры купли-продажи, мены, дарения, ренты и пожизненного содержания с иждивением, аренды, найма жилого помещения, безвозмездного пользования, займа и кредита.

Еще один вид выплат не признается объектом. Это зарплата иностранцев и лиц без гражданства, работающих на российские организации в их обособленных подразделениях, находящихся за границей. Обращаем внимание, что выплаты по трудовым договорам иностранцам не облагаются только в случае, если их начисляют организации. Если выплаты по трудовым договорам начисляют индивидуальные предприниматели, то они являются объектом обложения страховыми взносами.

Для индивидуальных предпринимателей, а также других лиц (в том числе организаций) предусмотрена иная норма, исключающая из-под обложения страховыми взносами выплаты иностранцам и лицам без гражданства по гражданско-правовым договорам, в связи с осуществлением ими деятельности за пределами территории Российской Федерации.

Вполне логичным выводом из анализа последних двух частей комментируемой статьи является то, что с точки зрения оптимизации страховых взносов для работы за границей выгоднее нанимать иностранных граждан или граждан без гражданства, чем граждан Российской Федерации.

Статья 8. База для начисления страховых взносов для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам

При определении базы исчисления страховых взносов надо учитывать следующие особенности.

Во-первых, с 2010 г. предельная величина доходов каждого физического лица для начисления страховых взносов составляет 415 000 руб. Согласно ч. 4 комментируемой статьи и ст. 10 комментируемого Закона она определяется нарастающим итогом с начала календарного года. Если суммы выплат и иных вознаграждений в пользу физлица превысят этот предел, то страховые взносы с суммы превышения не взимаются. Заметим, что регрессивной шкалы, применявшейся для целей ЕСН, в отношении страховых взносов не предусмотрено. Начиная с 2011 г. указанная предельная величина дохода будет ежегодно индексироваться в размере, определяемом Правительством РФ, в соответствии с ростом средней заработной платы.

В связи с этим становится выгодным иметь несколько высокооплаченных сотрудников, чем много низкооплаченных. Ведь при одинаковом размере фонда оплаты труда в первом случае взносы окажутся меньше, чем во втором. Некоторые организации стали пользоваться указанным в ч. 4 комментируемой статьи ограничением и нанимать десятки работников, но оформляя на всего одного, зарплата которого уже к февралю превышает предел в 415 000 руб. Следует заметить, что такая схема не является законной. Кроме того, работники, соглашающиеся на нее, лишаются права на получение пособий по временной нетрудоспособности, пенсионных накоплений и других пособий.

Еще раз следует отметить, что в базу по взносам включаются выплаты физлицам независимо от отнесения их на расходы, уменьшающие базу по налогу на прибыль.

Во-вторых, согласно ч. 3 комментируемой статьи плательщики взносов определяют базу в отношении каждого физического лица отдельно. Для этих целей в организации в отношении каждого работника открывается личная карточка работника по форме № Т-2, расчетно-платежная ведомость по форме № Т-49 и иные формы первичной учетной документации по учету труда и его оплаты, утвержденные постановлением Госкомстата РФ от 5 января 2004 г. № 1.

Выплаты суммируются с 1 января каждого года, увеличиваясь по итогам каждого месяца, до конца года. 31 декабря учет выплат прекращается и со следующего года начинается заново.

В-третьих, согласно ч. 6 комментируемой статьи, если работодатель производит выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг), при расчете базы для уплаты взносов учитывается цена этих товаров (работ, услуг), указанная сторонами договора (а не рыночная их стоимость, как это было предусмотрено для целей ЕСН в п. 4 ст. 237 НК РФ). При государственном регулировании цен (тарифов) на такие товары (работы, услуги), как и прежде, нужно исходить из государственных регулируемых розничных цен. Кроме того, цена увеличивается на сумму начисленного НДС и акцизов по соответствующей ставке.

В связи с выплатой зарплаты в натуральной форме следует отметить, что ТК РФ в ст. 130 к числу государственных гарантий по оплате труда относит и ограничение оплаты труда в натуральной форме. Введение наряду с денежной и неденежной формы заработной платы расценивается в обществе неоднозначно, очевидно, только жизнь покажет, насколько данное решение законодателя отвечает потребностям практики и интересам работников. Однако во всех случаях размер неденежной формы заработной платы не может быть выше 20% от начисленной месячной заработной платы. Такое ограничения установлено ст. 131 ТК РФ. Выплата заработной платы в бонах, купонах, в форме долговых обязательств, расписок, а также в виде спиртных напитков, наркотических, ядовитых, вредных и иных токсических веществ, оружия, боеприпасов и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот, не допускается.

Согласно ст. 131 ТК РФ работодатель может только с письменного согласия работника выплачивать часть зарплаты в неденежной форме как при конкретной выплате, так и в течение определенного периода (квартала, года). В то же время работник вправе по согласованию с работодателем отказаться от такой формы оплаты труда до окончания этого периода.

Согласно п. 54 Постановления Пленума ВС РФ от 17 марта 2004 г. № 2 при разрешении споров, возникших в связи с выплатой работнику заработной платы в неденежной форме в соответствии с коллективным или трудовым договором, необходимо учитывать следующее. Выплата заработной платы в такой форме может быть признана обоснованной при доказанности таких юридически значимых обстоятельств, как:

наличие добровольного волеизъявления работника на выплату заработной платы в неденежной форме, подтвержденного его письменным заявлением;

выплата зарплаты в неденежной форме в размере, не превышающем 20% от начисленной месячной зарплаты;

заработная плата в натуральной форме обычна или желательна в данных отраслях промышленности, видах экономической деятельности или профессиях (например, такие выплаты стали обычными в сельскохозяйственном секторе экономики);

подобного рода выплаты подходят для личного потребления работника и его семьи или приносят ему известного рода пользу;

соблюдение требования разумности и справедливости в отношении стоимости товаров, передаваемых работнику в качестве оплаты труда при выплате зарплаты в натуральной форме. То есть их стоимость, во всяком случае, не должна превышать уровень рыночных цен, сложившихся для этих товаров в данной местности в период начисления выплат.

2. Особо следует оговорить определение базы для исчисления страховых взносов в отношении договоров о переходе авторских прав, содержащееся в ч. 7 комментируемой статьи. С 2008 г. с авторами заключаются лицензионные договоры, договоры об отчуждении исключительного права и договоры авторского заказа (ст. 1285—1288 ГК РФ). Вопрос о начислении ЕСН на выплаты по таким договорам был спорным, поскольку в гл. 24 НК РФ оставалось понятие «авторский договор», которое в гражданском законодательстве не использовалось.

3. Не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства.

4. Не признаются объектом обложения для плательщиков страховых взносов, указанных в пункте 1 части 1 статьи 5 настоящего Федерального закона, выплаты и иные вознаграждения, начисленные в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства, по трудовым договорам, заключенным с российской организацией для работы в ее обособленном подразделении, расположенном за пределами территории Российской Федерации, выплаты и иные вознаграждения, начисленные в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства, в связи с осуществлением ими деятельности за пределами территории Российской Федерации в рамках заключенных договоров гражданско-правового характера, предметом которых является выполнение работ, оказание услуг.

1. Комментируемая статья устанавливает объект обложения страховыми взносами отдельно для каждой категории плательщиков.

Объект обложения страховыми взносами для плательщиков, производящих выплаты физлицам, в целом совпадает с объектом по ЕСН, который до 1 января 2010 г. определялся в порядке ст. 236 НК РФ. Однако есть кое-какие новшества. В частности, выплаты по авторским договорам заменены на выплаты по договорам авторского заказа, что соответствует новому законодательству об авторских правах, установленному ГК РФ.

Согласно ст. 1288 ГК РФ договором авторского заказа признается договор, по которому одна сторона (автор) обязуется по заказу другой стороны (заказчика) создать обусловленное договором произведение науки, литературы или искусства на материальном носителе или в иной форме.

Материальный носитель произведения передается заказчику в собственность, если соглашением сторон не предусмотрена его передача заказчику во временное пользование.

Договор авторского заказа является возмездным, если соглашением сторон не предусмотрено иное. Исходя из данной нормы, если в договоре ничего не сказано о вознаграждении автору, договор считается незаключенным.

Договором авторского заказа может по-разному определяться вознаграждение автору. Оно может быть установлено в фиксированной сумме или в договоре может содержаться алгоритм его определения. Поскольку у заказчика возникают определенные последствия, связанные с бухгалтерским и налоговым учетом, зависящие от суммы вознаграждения, желательно в договоре указывать такой порядок его определения, который в конечном итоге позволит определить конкретную сумму. В случае, если невозможно рассчитать такой процент в связи с характером произведения или особенностями его использования, то вознаграждение определяется в виде фиксированной суммы в таком договоре либо иным способом.

Объект обложения страховыми взносами также дополнен выплатами по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

Гражданин или юридическое лицо, обладающие исключительным правом на результат интеллектуальной деятельности или на средство индивидуализации (правообладатель), вправе использовать такой результат или такое средство по своему усмотрению любым не противоречащим закону способом. Правообладатель может распоряжаться исключительным правом на результат интеллектуальной деятельности или на средство индивидуализации.

Правообладатель может по своему усмотрению разрешать или запрещать другим лицам использование результата интеллектуальной деятельности или средства индивидуализации. Отсутствие запрета не считается согласием (разрешением).

Порядок распоряжения исключительным правом регулируется ст. 1233 ГК РФ. Правообладатель может распорядиться принадлежащим ему исключительным правом на результат интеллектуальной деятельности или на средство индивидуализации любым не противоречащим закону и существу такого исключительного права способом, в том числе путем его отчуждения по договору другому лицу (договор об отчуждении исключительного права) или предоставления другому лицу права использования соответствующих результата интеллектуальной деятельности или средства индивидуализации в установленных договором пределах (лицензионный договор).

Разница между указанными двумя договорами заключается в объеме правомочий, который переходят к приобретателю исключительных прав. Договор, в котором прямо не указано, что исключительное право на результат интеллектуальной деятельности или на средство индивидуализации передается в полном объеме, считается лицензионным договором.

Порядок заключения договора об отчуждении исключительных авторских прав регулируется ст. 1234 ГК РФ, согласно которой по договору об отчуждении исключительного права одна сторона (правообладатель) передает или обязуется передать принадлежащее ей исключительное право на результат интеллектуальной деятельности или на средство индивидуализации в полном объеме другой стороне (приобретателю). По договору об отчуждении исключительного права приобретатель обязуется уплатить правообладателю предусмотренное договором вознаграждение, если договором не предусмотрено иное. Указанное вознаграждение и будет являться объектом обложения страховыми взносами. Аналогично договору авторского заказа при отсутствии в договоре пункта об отчуждении исключительного права условия о размере вознаграждения или порядке его определения договор считается незаключенным, а правила определения цены, предусмотренные п. 3 ст. 424 НК РФ, к таким отношениям не применяются (Постановление Девятого Арбитражного апелляционного суда от 30 января 2008 г. № 09АП-10130/2007-ГК по делу № А40-966/07-93-10).

Порядок заключения лицензионного договора регулируется ст. 1235 ГК РФ, согласно которой по лицензионному договору одна сторона – обладатель исключительного права на результат интеллектуальной деятельности или на средство индивидуализации (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата или такого средства в предусмотренных договором пределах.

По лицензионному договору лицензиат обязуется уплатить лицензиару обусловленное договором вознаграждение, если договором не предусмотрено иное. Указанное вознаграждения будет облагаться страховыми взносами.

Обращаем внимание, что страховыми взносами облагаются только вознаграждения, начисленные по указанным договорам в пользу физических лиц. Если одна организация приобретает у другой организации исключительные права на товарный знак, то стоимость таких прав не будет облагаться страховыми взносами. Аналогичное замечание касается договоров с индивидуальными предпринимателями.

2. Как и до 2010 г., не начисляются взносы на выплаты в пользу индивидуальных предпринимателей, адвокатов, нотариусов, занимающихся частной практикой. При этом согласно разъяснениям ФНС России (Письмо от 5 сентября 2006 г. № ШС-6-05/891@), которые даны еще для целей ЕСН, если выплаты указанным лицам произведены за выполнение работ (оказание услуг) по деятельности, не отраженной в свидетельстве о регистрации, то такие суммы квалифицируются как выплаты по трудовому или гражданско-правовому договору. И в данном случае организация, производящая выплаты, является плательщиком ЕСН.

Однако отметим, что арбитражные суды данную точку зрения не разделяли, указывая, что физическое лицо – индивидуальный предприниматель в целях налогообложения признается предпринимателем независимо от того, какой вид деятельности оно осуществляет, поэтому и ЕСН оно уплачивает самостоятельно (см. постановления ФАС Уральского округа от 10 декабря 2007 г. № Ф09-10120/07-С2, ФАС Западно-Сибирского округа от 26 июня 2006 г. № Ф04-3815/2006(23710-А45-26), ФАС Северо-Западного округа от 13 марта 2006 г. № А05-15780/2005-18). Изложенное следует учесть и в 2010 г. при расчете базы по страховым взносам.

Кроме того, чтобы обезопасить себя в случае неначисления страховых взносов, организации желательно получить копии свидетельства о регистрации физического лица в качестве индивидуального предпринимателя, а также выписку из ЕГРИП. Иначе если окажется, что физическое лицо не зарегистрировано как индивидуальный предприниматель, а ввело организацию в заблуждение, то организацию привлекут к ответственности за неуплату страховых взносов. Обстоятельство, что она не знала о статусе физического лица, не будет признаваться смягчающим обстоятельством.

Особо следует отметить, что комментируемый Закон не предусматривает зависимости начисления взносов на выплаты физлицам от учета таких выплат в расходах по налогу на прибыль. Следовательно, все выплаты и иные вознаграждения в пользу физических лиц облагаются страховыми взносами, если они начислены по трудовым, гражданско-правовым договорам, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, лицензионным договорам о предоставлении права использования указанных произведений. Таким образом, даже если организация начисляет премии из чистой прибыли, оставшейся после уплаты налога на прибыль организаций, она должна начислять на указанные суммы премий страховые взносы. Таким образом, организации лишили права выбора налога, который бы они хотели оптимизировать.

3. В части 1 комментируемой статьи появилась оговорка, которой не было в отношении уплаты ЕСН. Для организаций, которые производят выплаты в пользу физических лиц, объектом обложения страховыми взносами будут признаваться также выплаты, начисляемые в соответствии с федеральными законами о конкретных видах обязательного социального страхования. Что именно?

Не во всех законах о конкретных видах страхования есть положения, регулирующие объект обложения страховыми взносами. Согласно ст. 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» объект обложения страховыми взносами регулируется именно комментируемым Законом. Согласно ст. 4.4 Федерального закона от 29 декабря 2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» правовое регулирование отношений, связанных с уплатой страховых взносов страхователями, в том числе определение объекта обложения страховыми взносами, осуществляется комментируемым Законом. Закон РФ от 28 июня 1991 г. № 1499-1 «О медицинском страховании граждан в Российской Федерации» вообще не содержит положений об объекте обложения страховыми взносами.

В двух из трех законов содержится ссылка на комментируемый Закон, очевидно, что обратная ссылка в ч. 1 комментируемой статьи сделана на случай изменения объекта в каком-либо из указанных законов.

4. Новшеством комментируемого Закона является установление самостоятельного объекта для физических лиц, не признаваемых индивидуальными предпринимателями и осуществляющих выплаты в пользу иных физических лиц. Для них в объект обложения не включены выплаты по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

5. В части 3 и 4 комментируемой статьи указаны исключения из объекта обложения страховыми взносами. Главное отличие выплат, не признаваемых объектом обложения, и выплат, освобождаемых от обложения взносами, состоит в том, что лица, осуществляющие первые, не признаются плательщиками страховых взносов. Следовательно, они не подлежат учету в контролирующих органах, они не сдают отчетность, в отношении них не осуществляется контроль. Лица, осуществляющие выплаты, освобожденные от обложения взносами, являются плательщиками страховых взносов и обязаны, по сути, доказать свое право на льготу.

Комментируемой статьей исключены из объекта выплаты по гражданско-правовым договорам, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав).

Какие договоры имеются в виду? Прежде всего договоры купли-продажи, мены, дарения, ренты и пожизненного содержания с иждивением, аренды, найма жилого помещения, безвозмездного пользования, займа и кредита.

Еще один вид выплат не признается объектом. Это зарплата иностранцев и лиц без гражданства, работающих на российские организации в их обособленных подразделениях, находящихся за границей. Обращаем внимание, что выплаты по трудовым договорам иностранцам не облагаются только в случае, если их начисляют организации. Если выплаты по трудовым договорам начисляют индивидуальные предприниматели, то они являются объектом обложения страховыми взносами.

Для индивидуальных предпринимателей, а также других лиц (в том числе организаций) предусмотрена иная норма, исключающая из-под обложения страховыми взносами выплаты иностранцам и лицам без гражданства по гражданско-правовым договорам, в связи с осуществлением ими деятельности за пределами территории Российской Федерации.

Вполне логичным выводом из анализа последних двух частей комментируемой статьи является то, что с точки зрения оптимизации страховых взносов для работы за границей выгоднее нанимать иностранных граждан или граждан без гражданства, чем граждан Российской Федерации.

Статья 8. База для начисления страховых взносов для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам

1. База для начисления страховых взносов для плательщиков страховых взносов, указанных в подпунктах «а» и «б» пункта 1 части 1 статьи 5 настоящего Федерального закона, определяется как сумма выплат и иных вознаграждений, предусмотренных частью 1 статьи 7 настоящего Федерального закона, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в статье 9 настоящего Федерального закона.

2. База для начисления страховых взносов для плательщиков страховых взносов, указанных в подпункте «в» пункта 1 части 1 статьи 5 настоящего Федерального закона, определяется как сумма выплат и иных вознаграждений, предусмотренных частью 2 статьи 7 настоящего Федерального закона, за расчетный период в пользу физических лиц, за исключением сумм, указанных в статье 9 настоящего Федерального закона.

3. Плательщики страховых взносов, указанные в пункте 1 части 1 статьи 5 настоящего Федерального закона, определяют базу для начисления страховых взносов отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом.

4. Для плательщиков страховых взносов, указанных в пункте 1 части 1 статьи 5 настоящего Федерального закона, база для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 415 000 рублей нарастающим итогом с начала расчетного периода. С сумм выплат и иных вознаграждений в пользу физического лица, превышающих 415 000 рублей нарастающим итогом с начала расчетного периода, страховые взносы не взимаются.

5. Установленная частью 4 настоящей статьи предельная величина базы для начисления страховых взносов подлежит ежегодной (с 1 января соответствующего года) индексации в соответствии с ростом средней заработной платы в Российской Федерации. Размер указанной индексации определяется Правительством Российской Федерации.

6. При расчете базы для начисления страховых взносов выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг) учитываются как стоимость этих товаров (работ, услуг) на день их выплаты, исчисленная исходя из их цен, указанных сторонами договора, а при государственном регулировании цен (тарифов) на эти товары (работы, услуги) исходя из государственных регулируемых розничных цен. При этом в стоимость товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, а для подакцизных товаров и соответствующая сумма акцизов.

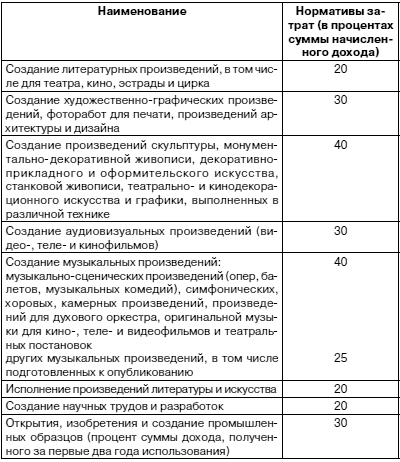

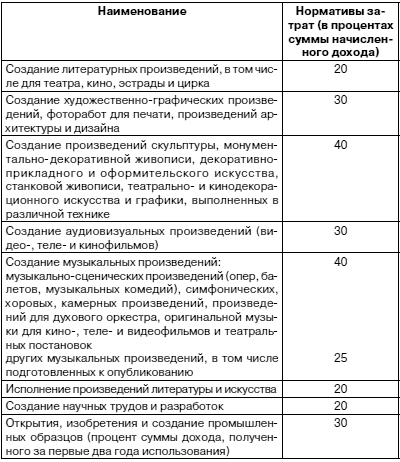

7. Сумма выплат и иных вознаграждений, учитываемых при определении базы для начисления страховых взносов в части, касающейся договора авторского заказа, договора об отчуждении исключительного права на произведения науки, литературы, искусства, издательского лицензионного договора, лицензионного договора о предоставлении права использования произведения науки, литературы, искусства, определяется как сумма доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору, лицензионному договору о предоставлении права использования произведения науки, литературы, искусства, уменьшенная на сумму фактически произведенных и документально подтвержденных расходов, связанных с извлечением таких доходов. Если эти расходы не могут быть подтверждены документально, они принимаются к вычету в следующих размерах:

8. При определении базы для начисления страховых взносов расходы, подтвержденные документально, не могут учитываться одновременно с расходами в пределах установленного норматива.1. Комментируемая статья устанавливает порядок определения базы для начисления страховых взносов аналогично налоговой базе по налоговым платежам. В комментируемой статье содержится порядок определения базы только применительно к плательщикам страховых взносов, осуществляющих выплаты физическим лицам. База для исчисления страховых взносов определяется в денежной форме в отношении всех выплат по трудовым договорам, гражданско-правовым договорам выполнения работ или оказания услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства. В указанные суммы не включаются выплаты, которые не облагаются страховыми взносами и перечислены в ст. 9 комментируемого Закона.

При определении базы исчисления страховых взносов надо учитывать следующие особенности.

Во-первых, с 2010 г. предельная величина доходов каждого физического лица для начисления страховых взносов составляет 415 000 руб. Согласно ч. 4 комментируемой статьи и ст. 10 комментируемого Закона она определяется нарастающим итогом с начала календарного года. Если суммы выплат и иных вознаграждений в пользу физлица превысят этот предел, то страховые взносы с суммы превышения не взимаются. Заметим, что регрессивной шкалы, применявшейся для целей ЕСН, в отношении страховых взносов не предусмотрено. Начиная с 2011 г. указанная предельная величина дохода будет ежегодно индексироваться в размере, определяемом Правительством РФ, в соответствии с ростом средней заработной платы.

В связи с этим становится выгодным иметь несколько высокооплаченных сотрудников, чем много низкооплаченных. Ведь при одинаковом размере фонда оплаты труда в первом случае взносы окажутся меньше, чем во втором. Некоторые организации стали пользоваться указанным в ч. 4 комментируемой статьи ограничением и нанимать десятки работников, но оформляя на всего одного, зарплата которого уже к февралю превышает предел в 415 000 руб. Следует заметить, что такая схема не является законной. Кроме того, работники, соглашающиеся на нее, лишаются права на получение пособий по временной нетрудоспособности, пенсионных накоплений и других пособий.

Еще раз следует отметить, что в базу по взносам включаются выплаты физлицам независимо от отнесения их на расходы, уменьшающие базу по налогу на прибыль.

Во-вторых, согласно ч. 3 комментируемой статьи плательщики взносов определяют базу в отношении каждого физического лица отдельно. Для этих целей в организации в отношении каждого работника открывается личная карточка работника по форме № Т-2, расчетно-платежная ведомость по форме № Т-49 и иные формы первичной учетной документации по учету труда и его оплаты, утвержденные постановлением Госкомстата РФ от 5 января 2004 г. № 1.

Выплаты суммируются с 1 января каждого года, увеличиваясь по итогам каждого месяца, до конца года. 31 декабря учет выплат прекращается и со следующего года начинается заново.

В-третьих, согласно ч. 6 комментируемой статьи, если работодатель производит выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг), при расчете базы для уплаты взносов учитывается цена этих товаров (работ, услуг), указанная сторонами договора (а не рыночная их стоимость, как это было предусмотрено для целей ЕСН в п. 4 ст. 237 НК РФ). При государственном регулировании цен (тарифов) на такие товары (работы, услуги), как и прежде, нужно исходить из государственных регулируемых розничных цен. Кроме того, цена увеличивается на сумму начисленного НДС и акцизов по соответствующей ставке.

В связи с выплатой зарплаты в натуральной форме следует отметить, что ТК РФ в ст. 130 к числу государственных гарантий по оплате труда относит и ограничение оплаты труда в натуральной форме. Введение наряду с денежной и неденежной формы заработной платы расценивается в обществе неоднозначно, очевидно, только жизнь покажет, насколько данное решение законодателя отвечает потребностям практики и интересам работников. Однако во всех случаях размер неденежной формы заработной платы не может быть выше 20% от начисленной месячной заработной платы. Такое ограничения установлено ст. 131 ТК РФ. Выплата заработной платы в бонах, купонах, в форме долговых обязательств, расписок, а также в виде спиртных напитков, наркотических, ядовитых, вредных и иных токсических веществ, оружия, боеприпасов и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот, не допускается.

Согласно ст. 131 ТК РФ работодатель может только с письменного согласия работника выплачивать часть зарплаты в неденежной форме как при конкретной выплате, так и в течение определенного периода (квартала, года). В то же время работник вправе по согласованию с работодателем отказаться от такой формы оплаты труда до окончания этого периода.

Согласно п. 54 Постановления Пленума ВС РФ от 17 марта 2004 г. № 2 при разрешении споров, возникших в связи с выплатой работнику заработной платы в неденежной форме в соответствии с коллективным или трудовым договором, необходимо учитывать следующее. Выплата заработной платы в такой форме может быть признана обоснованной при доказанности таких юридически значимых обстоятельств, как:

наличие добровольного волеизъявления работника на выплату заработной платы в неденежной форме, подтвержденного его письменным заявлением;

выплата зарплаты в неденежной форме в размере, не превышающем 20% от начисленной месячной зарплаты;

заработная плата в натуральной форме обычна или желательна в данных отраслях промышленности, видах экономической деятельности или профессиях (например, такие выплаты стали обычными в сельскохозяйственном секторе экономики);

подобного рода выплаты подходят для личного потребления работника и его семьи или приносят ему известного рода пользу;

соблюдение требования разумности и справедливости в отношении стоимости товаров, передаваемых работнику в качестве оплаты труда при выплате зарплаты в натуральной форме. То есть их стоимость, во всяком случае, не должна превышать уровень рыночных цен, сложившихся для этих товаров в данной местности в период начисления выплат.

2. Особо следует оговорить определение базы для исчисления страховых взносов в отношении договоров о переходе авторских прав, содержащееся в ч. 7 комментируемой статьи. С 2008 г. с авторами заключаются лицензионные договоры, договоры об отчуждении исключительного права и договоры авторского заказа (ст. 1285—1288 ГК РФ). Вопрос о начислении ЕСН на выплаты по таким договорам был спорным, поскольку в гл. 24 НК РФ оставалось понятие «авторский договор», которое в гражданском законодательстве не использовалось.