Страница:

Активы, полученные организацией в счет доходов, приходуются по дебету счетов учета активов (51 и т. д.) и кредиту счета 76.

Возникает вопрос: в какой сумме должны отражаться причитающиеся к получению дивиденды – в начисленной сумме или в сумме, уменьшенной на сумму налога, удерживаемого обществом – налоговым агентом?

Ответ на данный вопрос содержится в письме Минфина России от 19.12.2006 № 070506/302, где указывается следующее.

В соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным приказом Минфина России от 06.05.1999 № 32н, доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). Учитывая это, поступления в виде дивидендов признаются доходами в сумме за минусом суммы налога, удерживаемого налоговым агентом согласно законодательству Российской Федерации о налогах и сборах; в Отчете о прибылях и убытках поступления в виде дивидендов отражаются по статье «Доходы от участия в других организациях».

2.3. Налогообложение дивидендов

2.3.1. Общие положения

2.3.2. Актуальные вопросы, связанные с налогообложением дивидендов

Возникает вопрос: в какой сумме должны отражаться причитающиеся к получению дивиденды – в начисленной сумме или в сумме, уменьшенной на сумму налога, удерживаемого обществом – налоговым агентом?

Ответ на данный вопрос содержится в письме Минфина России от 19.12.2006 № 070506/302, где указывается следующее.

В соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным приказом Минфина России от 06.05.1999 № 32н, доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). Учитывая это, поступления в виде дивидендов признаются доходами в сумме за минусом суммы налога, удерживаемого налоговым агентом согласно законодательству Российской Федерации о налогах и сборах; в Отчете о прибылях и убытках поступления в виде дивидендов отражаются по статье «Доходы от участия в других организациях».

2.3. Налогообложение дивидендов

2.3.1. Общие положения

Российское общество, выплачивающее дивиденды, является налоговым агентом, который обязан исчислить, удержать и перечислить в бюджет налог на дивиденды.

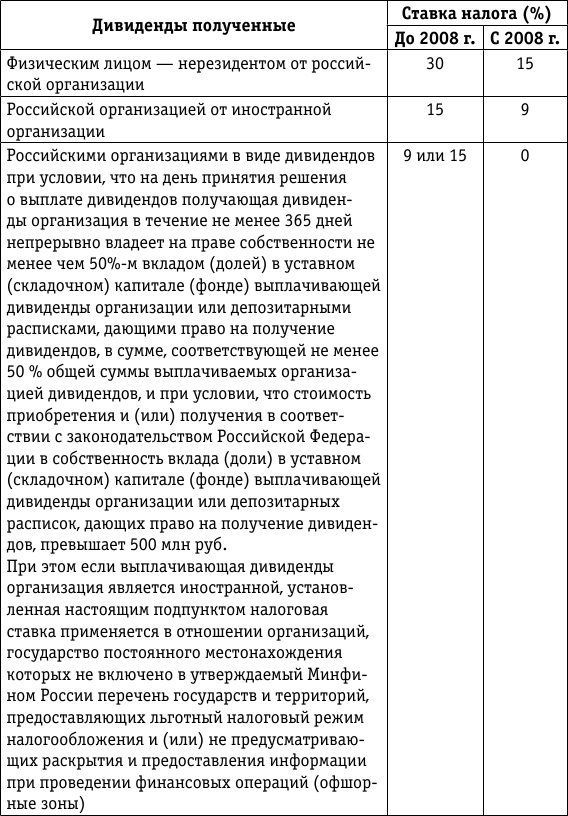

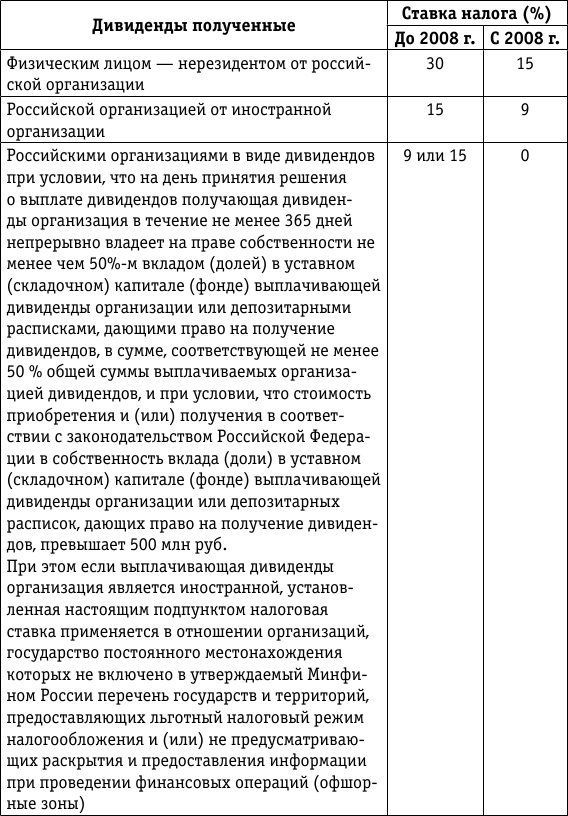

Ставки налога на доходы в виде дивидендов установлены:

для юридических лиц – ст. 284 НК РФ;

для физических лиц – ст. 224 НК РФ.

С 1 января 2008 года вступил в силу Федеральный закон от 16.05.2007 № 76ФЗ «О внесении изменений в статьи 224, 275 и 284 части второй Налогового кодекса Российской Федерации», в соответствии с которым изменились ставки налога на дивиденды для некоторых категорий налогоплательщиков (см. таблицу).

Перечень государств и территорий, предоставляющих льготный режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны), утвержден приказом Минфина России от 13.11.2007 № 108н.

Перечень государств и территорий, предоставляющих льготный режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны), утвержден приказом Минфина России от 13.11.2007 № 108н.

Особенности определения налоговой базы по доходам, полученным от долевого участия, установлены ст. 275 НК РФ.

Исходя из положений данной статьи НК РФ налоговый агент применяет следующий алгоритм расчета налоговой базы.

Первый этап. Выделяется сумма дивидендов, начисленных:

– иностранным организациям;

– физическим лицам, не являющимся резидентами Российской Федерации.

Второй этап. Определяется сумма дивидендов, начисленных российским акционерам, как разница между общей суммой начисленных дивидендов и суммой дивидендов, определенных на первом этапе.

Третий этап. Устанавливается сумма дивидендов, полученных к моменту распределения самим налоговым агентом от российских организаций (за исключением дивидендов, облагаемых по налоговой ставке в размере 0 %).

Четвертый этап. Определяется сумма дивидендов в пользу лиц, не являющихся плательщиками налога на прибыль. К таким доходам в виде дивидендов, в частности, относятся дивиденды по акциям, находящимся в собственности Российской Федерации или субъектов Российской Федерации, дивиденды, выплачиваемые по акциям, составляющим имущество паевых инвестиционных фондов (ПИФ) (письмо Минфина России от 06.02. 2008 № 030306/1/82).

Кроме того, не облагаются доходы в виде начисленных дивидендов по акциям, принадлежащим Банку развития (письма Минфина России от 22.02.2008 № 030306/2/17, от 22.02.2008 № 030306/1/127).

Пятый этап. Определяется сумма налога на дивиденды с российских акционеров (юридических и физических лиц) по формуле, приведенной в ст. 275 НК РФ:

Н = К × Сн × (д – Д),

где Н – сумма налога, подлежащего удержанию;

К – отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика – получателя дивидендов, к общей сумме дивидендов, подлежащих распределению налоговым агентом;

Сн – соответствующая налоговая ставка, установленная подпунктами 1 и 2 п. 3 ст. 284 (0 или 9 % соответственно) или п. 4 ст. 224 НК РФ (9 %);

д – общая сумма дивидендов, подлежащая распределению налоговым агентом в пользу всех налогоплательщиков – получателей дивидендов; в общую сумму не включаются дивиденды, определенные на четвертом этапе;

Д – общая сумма дивидендов, полученных самим налоговым агентом в текущем отчетном (налоговом) периоде и предыдущем отчетном (налоговом) периоде (за исключением дивидендов, указанных в подпункте 1 п. 3 ст. 284 НК РФ, облагаемых по ставке 0 %) к моменту распределения дивидендов в пользу налогоплательщиков – получателей дивидендов, при условии, если данные суммы дивидендов ранее не учитывались при определении налоговой базы, определяемой в отношении доходов, полученных налоговым агентом в виде дивидендов. Согласно письму Минфина России от 06.02.2008 № 030306/1/82 в сумму полученных дивидендов включаются дивиденды за вычетом удержанного налога, полученные как от российских, так и от иностранных организаций.

Если значение Н составляет отрицательную величину, обязанность по уплате налога не возникает и возмещение из бюджета не производится.

Минфин России в письме от 06.02.2008 № 030306/1/82 разъяснил следующее:

– дивиденды, подлежащие распределению в пользу лиц, не являющихся плательщиками налога на прибыль или налога на доходы физических лиц, при определении показателя «д» не учитываются. К таким доходам в виде дивидендов, в частности, относятся дивиденды по акциям, находящимся в собственности Российской Федерации или субъектов Российской Федерации, дивиденды, выплачиваемые по акциям, составляющим имущество ПИФ;

– показатель «Д» формируется с учетом дивидендов, полученных от иностранных организаций (за исключением дивидендов, указанных в подпункте 1 п. 3 ст. 284 НК РФ), поскольку п. 2 ст. 275 Кодекса не установлено иное.

В письме от 19.02.2008 № 030301/114 на вопрос: «Следует ли с 1 января 2008 года в целях применения п. 2 ст. 275 НК РФ включать в показатель „д“ сумму дивидендов, выплаченных российской организацией иностранной организации?» – Минфин России ответил, что показатель «д» – это общая сумма дивидендов. Можно понять, что дивиденды, выплачиваемые иностранным организациям, в показатель «д» включаются.

Это значит, что с 1 января 2008 года введение в ст. 275 НК РФ формулы для расчета налога на дивиденды, выплачиваемые российским акционерам, в трактовке Минфина России изменило методику расчета и соответственно сумму налога на дивиденды по сравнению с порядком, применявшимся до 2008 года.

Однако все эти разъяснения «не вписываются» в порядок заполнения Листа 03 декларации по налогу на прибыль, утвержденный приказом Минфина России от 05.05.2008 № 54н «Об утверждении формы налоговой декларации по налогу на прибыль организаций и Порядка ее заполнения».

Порядок расчета налога на дивиденды практически не изменился. Исключение составляют дополнительные строки для дивидендов, облагаемых по налоговой ставке 0 %.

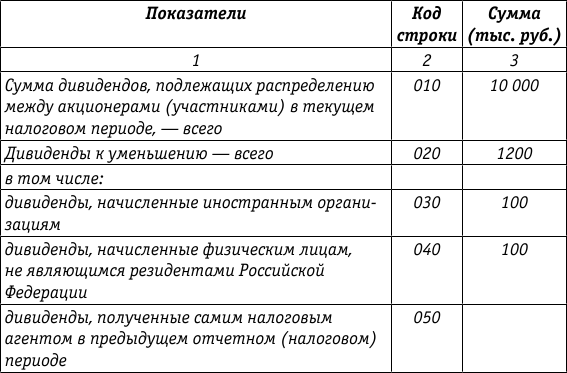

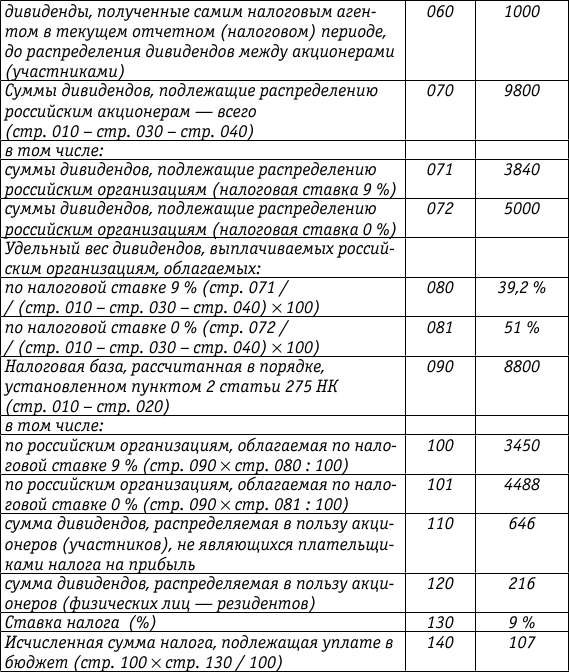

Заполним новую форму.

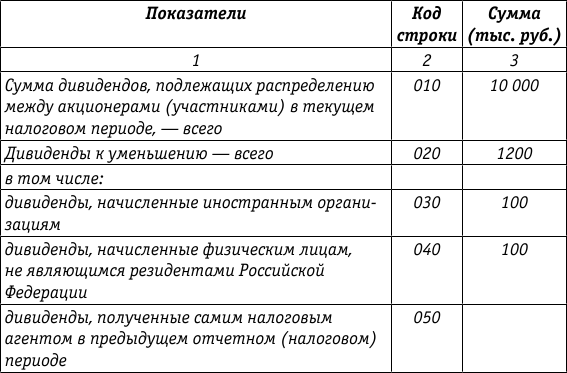

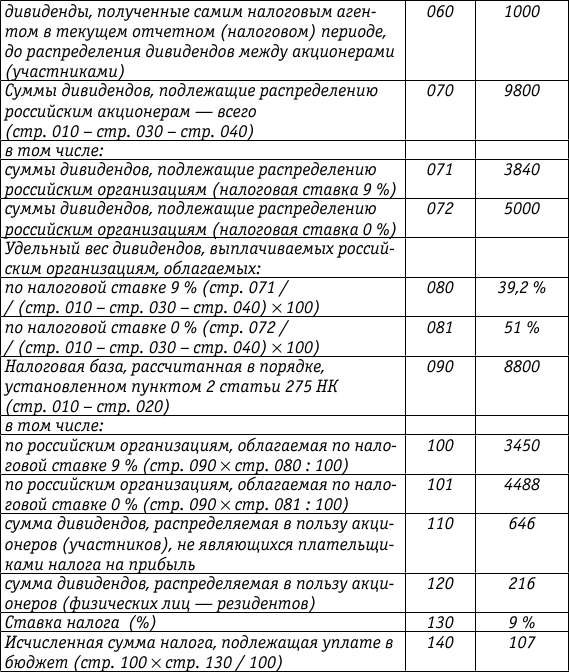

Пример.

Исходные данные.

На собрании акционеров было принято решение направить на выплату дивидендов за 2007 год 10 000 тыс. руб. Сумма дивидендов была распределена в соответствии с долями участия в уставном капитале следующим образом:

– иностранным юридическим лицам – 100 тыс. руб.;

– физическим лицам – нерезидентам – 100 тыс. руб.;

– российским акционерам – 9800 тыс. руб., из них:

российским организациям, плательщикам налога на прибыль -

8840 тыс. руб., в том числе суммы, облагаемые по налоговым ставкам: 0 % – 5000 тыс. руб., 9 % – 3840 тыс. руб.;

– по акциям, принадлежащим ПИФ, – 720 тыс. руб.;

– физическим лицам – резидентам – 240 тыс. руб.

К моменту распределения обществом получены дивиденды в сумме 1000 тыс. руб. (в формуле это показатель «Д»).

Лист 03 «Расчет налога на прибыль организаций, удерживаемого налоговым агентом (источником выплаты доходов)

Примечание. Согласно Порядку заполнения декларации и исходя из данных примера:

Примечание. Согласно Порядку заполнения декларации и исходя из данных примера:

стр. 110 = 720 тыс. руб. × 8800 тыс. руб.: 9800 тыс. руб. = 646 тыс. руб.;

стр. 120 = 240 тыс. руб. × 8800 тыс. руб.: 9800 тыс. руб. = 216 тыс. руб.

Для расчета налога с физических лиц (как резидентов, так и нерезидентов), заполняются соответствующие разделы карточки по форме 1-НДФЛ.

Сведения о начисленных, выплаченных доходах иностранным юридическим лицам и суммах удержанных с них налогах отражаются в специальном расчете, утвержденном приказом МНС России от 14.04.2004 № САЭ323/286@.

При исчислении налога с дохода в виде дивидендов, выплачиваемых иностранным организациям, применяются положения международных соглашений об устранении двойного налогообложения.

Согласно ст. 312 НК РФ при применении положений международных договоров Российской Федерации иностранная организация должна представить налоговому агенту, выплачивающему доход, подтверждение того, что эта иностранная организация имеет постоянное местонахождение в том государстве, с которым Российская Федерация имеет международный договор (соглашение), регулирующий вопросы налогообложения. Подтверждение (свободной формы) должно быть заверено компетентным органом соответствующего иностранного государства. Если данное подтверждение составлено на иностранном языке, налоговому агенту предоставляется также перевод на русский язык.

При представлении иностранной организацией, имеющей право на получение дохода, подтверждения, указанного в ст. 312 НК РФ, налоговому агенту, выплачивающему доход, до даты выплаты дохода, в отношении которого международным договором Российской Федерации предусмотрен льготный режим налогообложения в Российской Федерации, в отношении такого дохода производится освобождение от удержания налога у источника выплаты или осуществляется удержание налога у источника выплаты по пониженным ставкам.

Статьей 310 НК РФ предусмотрено, что налог с доходов, полученных иностранной организацией от источников в Российской Федерации (в том числе и в виде дивидендов), исчисляется и удерживается российской организацией, выплачивающей доход иностранной организации при каждой выплате доходов за исключением случаев, предусмотренных п. 2 вышеуказанной статьи Кодекса, в валюте выплаты дохода.

Сумма налога, удержанного с доходов иностранных организаций, перечисляется налоговым агентом в федеральный бюджет одновременно с выплатой дохода либо в валюте выплаты этого дохода, либо в валюте Российской Федерации по официальному курсу Банка России на дату перечисления налога.

Согласно п. 4 ст. 287 НК РФ по доходам в виде дивидендов налог, удержанный при выплате дохода, перечисляется в бюджет налоговым агентом, осуществившим выплату, в течение 10 дней со дня выплаты дохода.

В соответствии со ст. 24, 289 и 310 НК РФ налоговые агенты обязаны в сроки, установленные законодательством, представлять в налоговый орган по месту своего учета информацию о суммах выплаченных иностранным организациям доходов и удержанных налогов.

Инструкция по заполнению формы налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов утверждена приказом МНС России от 03.06.2002 № БГ323/275.

Ставки налога на доходы в виде дивидендов установлены:

для юридических лиц – ст. 284 НК РФ;

для физических лиц – ст. 224 НК РФ.

С 1 января 2008 года вступил в силу Федеральный закон от 16.05.2007 № 76ФЗ «О внесении изменений в статьи 224, 275 и 284 части второй Налогового кодекса Российской Федерации», в соответствии с которым изменились ставки налога на дивиденды для некоторых категорий налогоплательщиков (см. таблицу).

Особенности определения налоговой базы по доходам, полученным от долевого участия, установлены ст. 275 НК РФ.

Исходя из положений данной статьи НК РФ налоговый агент применяет следующий алгоритм расчета налоговой базы.

Первый этап. Выделяется сумма дивидендов, начисленных:

– иностранным организациям;

– физическим лицам, не являющимся резидентами Российской Федерации.

Второй этап. Определяется сумма дивидендов, начисленных российским акционерам, как разница между общей суммой начисленных дивидендов и суммой дивидендов, определенных на первом этапе.

Третий этап. Устанавливается сумма дивидендов, полученных к моменту распределения самим налоговым агентом от российских организаций (за исключением дивидендов, облагаемых по налоговой ставке в размере 0 %).

Четвертый этап. Определяется сумма дивидендов в пользу лиц, не являющихся плательщиками налога на прибыль. К таким доходам в виде дивидендов, в частности, относятся дивиденды по акциям, находящимся в собственности Российской Федерации или субъектов Российской Федерации, дивиденды, выплачиваемые по акциям, составляющим имущество паевых инвестиционных фондов (ПИФ) (письмо Минфина России от 06.02. 2008 № 030306/1/82).

Кроме того, не облагаются доходы в виде начисленных дивидендов по акциям, принадлежащим Банку развития (письма Минфина России от 22.02.2008 № 030306/2/17, от 22.02.2008 № 030306/1/127).

Пятый этап. Определяется сумма налога на дивиденды с российских акционеров (юридических и физических лиц) по формуле, приведенной в ст. 275 НК РФ:

Н = К × Сн × (д – Д),

где Н – сумма налога, подлежащего удержанию;

К – отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика – получателя дивидендов, к общей сумме дивидендов, подлежащих распределению налоговым агентом;

Сн – соответствующая налоговая ставка, установленная подпунктами 1 и 2 п. 3 ст. 284 (0 или 9 % соответственно) или п. 4 ст. 224 НК РФ (9 %);

д – общая сумма дивидендов, подлежащая распределению налоговым агентом в пользу всех налогоплательщиков – получателей дивидендов; в общую сумму не включаются дивиденды, определенные на четвертом этапе;

Д – общая сумма дивидендов, полученных самим налоговым агентом в текущем отчетном (налоговом) периоде и предыдущем отчетном (налоговом) периоде (за исключением дивидендов, указанных в подпункте 1 п. 3 ст. 284 НК РФ, облагаемых по ставке 0 %) к моменту распределения дивидендов в пользу налогоплательщиков – получателей дивидендов, при условии, если данные суммы дивидендов ранее не учитывались при определении налоговой базы, определяемой в отношении доходов, полученных налоговым агентом в виде дивидендов. Согласно письму Минфина России от 06.02.2008 № 030306/1/82 в сумму полученных дивидендов включаются дивиденды за вычетом удержанного налога, полученные как от российских, так и от иностранных организаций.

Если значение Н составляет отрицательную величину, обязанность по уплате налога не возникает и возмещение из бюджета не производится.

Минфин России в письме от 06.02.2008 № 030306/1/82 разъяснил следующее:

– дивиденды, подлежащие распределению в пользу лиц, не являющихся плательщиками налога на прибыль или налога на доходы физических лиц, при определении показателя «д» не учитываются. К таким доходам в виде дивидендов, в частности, относятся дивиденды по акциям, находящимся в собственности Российской Федерации или субъектов Российской Федерации, дивиденды, выплачиваемые по акциям, составляющим имущество ПИФ;

– показатель «Д» формируется с учетом дивидендов, полученных от иностранных организаций (за исключением дивидендов, указанных в подпункте 1 п. 3 ст. 284 НК РФ), поскольку п. 2 ст. 275 Кодекса не установлено иное.

В письме от 19.02.2008 № 030301/114 на вопрос: «Следует ли с 1 января 2008 года в целях применения п. 2 ст. 275 НК РФ включать в показатель „д“ сумму дивидендов, выплаченных российской организацией иностранной организации?» – Минфин России ответил, что показатель «д» – это общая сумма дивидендов. Можно понять, что дивиденды, выплачиваемые иностранным организациям, в показатель «д» включаются.

Это значит, что с 1 января 2008 года введение в ст. 275 НК РФ формулы для расчета налога на дивиденды, выплачиваемые российским акционерам, в трактовке Минфина России изменило методику расчета и соответственно сумму налога на дивиденды по сравнению с порядком, применявшимся до 2008 года.

Однако все эти разъяснения «не вписываются» в порядок заполнения Листа 03 декларации по налогу на прибыль, утвержденный приказом Минфина России от 05.05.2008 № 54н «Об утверждении формы налоговой декларации по налогу на прибыль организаций и Порядка ее заполнения».

Порядок расчета налога на дивиденды практически не изменился. Исключение составляют дополнительные строки для дивидендов, облагаемых по налоговой ставке 0 %.

Заполним новую форму.

Пример.

Исходные данные.

На собрании акционеров было принято решение направить на выплату дивидендов за 2007 год 10 000 тыс. руб. Сумма дивидендов была распределена в соответствии с долями участия в уставном капитале следующим образом:

– иностранным юридическим лицам – 100 тыс. руб.;

– физическим лицам – нерезидентам – 100 тыс. руб.;

– российским акционерам – 9800 тыс. руб., из них:

российским организациям, плательщикам налога на прибыль -

8840 тыс. руб., в том числе суммы, облагаемые по налоговым ставкам: 0 % – 5000 тыс. руб., 9 % – 3840 тыс. руб.;

– по акциям, принадлежащим ПИФ, – 720 тыс. руб.;

– физическим лицам – резидентам – 240 тыс. руб.

К моменту распределения обществом получены дивиденды в сумме 1000 тыс. руб. (в формуле это показатель «Д»).

Лист 03 «Расчет налога на прибыль организаций, удерживаемого налоговым агентом (источником выплаты доходов)

стр. 110 = 720 тыс. руб. × 8800 тыс. руб.: 9800 тыс. руб. = 646 тыс. руб.;

стр. 120 = 240 тыс. руб. × 8800 тыс. руб.: 9800 тыс. руб. = 216 тыс. руб.

Для расчета налога с физических лиц (как резидентов, так и нерезидентов), заполняются соответствующие разделы карточки по форме 1-НДФЛ.

Сведения о начисленных, выплаченных доходах иностранным юридическим лицам и суммах удержанных с них налогах отражаются в специальном расчете, утвержденном приказом МНС России от 14.04.2004 № САЭ323/286@.

При исчислении налога с дохода в виде дивидендов, выплачиваемых иностранным организациям, применяются положения международных соглашений об устранении двойного налогообложения.

Согласно ст. 312 НК РФ при применении положений международных договоров Российской Федерации иностранная организация должна представить налоговому агенту, выплачивающему доход, подтверждение того, что эта иностранная организация имеет постоянное местонахождение в том государстве, с которым Российская Федерация имеет международный договор (соглашение), регулирующий вопросы налогообложения. Подтверждение (свободной формы) должно быть заверено компетентным органом соответствующего иностранного государства. Если данное подтверждение составлено на иностранном языке, налоговому агенту предоставляется также перевод на русский язык.

При представлении иностранной организацией, имеющей право на получение дохода, подтверждения, указанного в ст. 312 НК РФ, налоговому агенту, выплачивающему доход, до даты выплаты дохода, в отношении которого международным договором Российской Федерации предусмотрен льготный режим налогообложения в Российской Федерации, в отношении такого дохода производится освобождение от удержания налога у источника выплаты или осуществляется удержание налога у источника выплаты по пониженным ставкам.

Статьей 310 НК РФ предусмотрено, что налог с доходов, полученных иностранной организацией от источников в Российской Федерации (в том числе и в виде дивидендов), исчисляется и удерживается российской организацией, выплачивающей доход иностранной организации при каждой выплате доходов за исключением случаев, предусмотренных п. 2 вышеуказанной статьи Кодекса, в валюте выплаты дохода.

Сумма налога, удержанного с доходов иностранных организаций, перечисляется налоговым агентом в федеральный бюджет одновременно с выплатой дохода либо в валюте выплаты этого дохода, либо в валюте Российской Федерации по официальному курсу Банка России на дату перечисления налога.

Согласно п. 4 ст. 287 НК РФ по доходам в виде дивидендов налог, удержанный при выплате дохода, перечисляется в бюджет налоговым агентом, осуществившим выплату, в течение 10 дней со дня выплаты дохода.

В соответствии со ст. 24, 289 и 310 НК РФ налоговые агенты обязаны в сроки, установленные законодательством, представлять в налоговый орган по месту своего учета информацию о суммах выплаченных иностранным организациям доходов и удержанных налогов.

Инструкция по заполнению формы налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов утверждена приказом МНС России от 03.06.2002 № БГ323/275.

2.3.2. Актуальные вопросы, связанные с налогообложением дивидендов

Источник выплаты дивидендов. По мнению Минфина России, дивиденды могут выплачиваться из чистой прибыли, определяемой по данным бухгалтерской отчетности, то есть из прибыли отчетного года (кроме дивидендов по привилегированным акциям).

Позиция Минфина России по этому вопросу до 2008 года излагалась в письме от 14.10.2005 № 030304/1/276, в котором говорится о том, что денежные средства, начисленные и выплачиваемые акционерным обществом в виде дивидендов с нарушением требований законодательства Российской Федерации, не могут быть признаны дивидендами для целей налогообложения прибыли. При этом под законодательством понимается Закон об акционерных обществах. Для организацийакционеров получение вышеуказанных денежных средств следует рассматривать как доход в виде безвозмездно получаемого имущества, подлежащего включению в состав доходов на основании п. 8 ст. 250 НК РФ. При этом положения ст. 275 НК РФ, устанавливающие льготный порядок обложения налогом на прибыль доходов в виде дивидендов, на безвозмездно передаваемое организациямакционерам имущество не распространяется.

По нашему мнению, позиция Минфина России не является бесспорной, что подтверждается арбитражной практикой.

Постановлением ФАС СевероКавказского округа от 22.03.2006 № Ф081043/2006457А установлено, что общество выплатило дивиденды акционерам на основании решения общего собрания акционеров, решения наблюдательного совета и приказов генерального директора общества из нераспределенной прибыли не только отчетного года, но и прибыли прошлых лет.

Суд отметил, что нераспределенная прибыль без учета решения о выплате дивидендов является чистой прибылью.

Согласно п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в настоящем Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Поскольку ст. 43 НК РФ определяет понятие дивидендов, то положения ст. 42 Закона об акционерных обществах применяются в совокупности с нормами налогового законодательства.

Суд признал, что налоговый орган необоснованно применил по налогу на доходы физических лиц налоговую ставку 13 % вместо ставки по доходам в виде дивидендов.

В постановлении ФАС ВосточноСибирского округа от 11.08.2005 № А3326614/04С3Ф023800/05С1 отмечено, что при проведении проверки налоговый орган установил, что общество неправомерно применило пониженную ставку при исчислении налога на доходы физических лиц с сумм нераспределенной прибыли, ежемесячно выплачивавшихся в соответствии с решениями общего собрания участников общества о распределении прибыли в качестве дивидендов.

Судом было установлено, что спорные выплаты были произведены участникам общества за счет нераспределенной прибыли прошлых лет пропорционально доле участников в уставном капитале.

Суд указал, что ст. 43 НК РФ не предусматривает периодичность выплат дивидендов в качестве основного признака дивиденда. При этом довод налогового органа о нарушении обществом положений ст. 28 Закона об обществах с ограниченной ответственностью был отклонен судом, поскольку не имел правового значения в рассматривавшейся ситуации.

Иного нормативного обоснования несоответствия данных выплат определению дивидендов, содержащемуся в ст. 43 НК РФ, налоговым органом не было представлено.

В 2008 году Минфин России в письмах от 06.08.2008 № 030306/1/83, от 12.03.2008 № 030306/1/171 сообщил, что вопрос о правомерности выплаты дивидендов за счет нераспределенной прибыли прошлых лет к компетенции Минфина России не относится.

Непропорциональное распределение прибыли в обществах с ограниченной ответственностью. Минфин России в письме от 30.01.2006 № 030304/1/65 разъяснил следующее.

Согласно Закону об обществах с ограниченной ответственностью доход, полученный обществом, может распределяться не только пропорционально долям участников в уставном капитале организации, но и в ином порядке.

Согласно п. 1 ст. 43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе процентов по привилегированным акциям), по

принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Таким образом, часть чистой прибыли общества с ограниченной ответственностью, распределенная между его участниками непропорционально их долям в уставном капитале общества, не признается для целей налогообложения дивидендами, так как не соответствует понятию дивиденда, которое дано в ст. 43 НК РФ. Такие выплаты рассматриваются как выплата за счет прибыли, остающейся после уплаты налогов. Следовательно, для целей налогообложения вышеуказанные выплаты учитываются по общей ставке как для юридических, так и для физических лиц.

Эта позиция подтверждается постановлением ФАС СевероЗападного округа от 12.01.2006 № А442409/20057.

Срок исковой давности по дивидендам. Обязанность по уплате налога на дивиденды возникает у налогового агента только при выплате дивидендов.

Согласно письму Минфина России от 14.02.2006 № 030304/1/110 в отношении обязательств по выплате акционерным обществом объявленных дивидендов общий срок исковой давности установлен в три года. По истечении срока исковой давности право на получение дивидендов не может быть защищено в судебном порядке.

ФАС ВосточноСибирского округа решил подобный спор в постановлении от 25.09.2002 № Ф04/35681086/4272002 не в пользу акционера.

Суммы не востребованных акционерами дивидендов по истечении срока исковой давности, исчисленного в соответствии с ГК РФ, подлежат включению в состав внереализационных доходов.

Право на доход в виде дивидендов. В соответствии с письмом Минфина России от 21.04.2006 № 030802, если в реестре акционеров указан депозитарий как номинальный держатель акций, право иностранной организации на дивиденды подтверждается:

– договором, заключенным иностранной организацией с депозитарием;

– выпиской по счету депо иностранной организации, открытому в депозитарии, подтверждающей, что данная организация является владельцем акций;

– выпиской из реестра акционеров организацииэмитента, подтверждающей регистрацию депозитария в качестве номинального держателя акций.

В письме Минфина России от 07.02.2005 № 030803 разъясняется порядок налогообложения дивидендов, выплачиваемых российскими организациями иностранным лицам – держателям американских депозитарных расписок ADR и глобальных депозитарных расписок GDR.

В соответствии с депозитарными соглашениями, заключаемыми российскими организациями с иностранными банками, акции российских эмитентов депонируются в банке (например, в Bank of New York), банкеагенте или номинальном держателе, назначенном банком. Банк, банк-агент или номинальный держатель вносятся в реестр акционеров в качестве зарегистрированного держателя акций. Впоследствии банк (далее – депозитарий) выпускает депозитарные акции, подтверждающие право собственности на депонированные акции российских эмитентов, право собственности на которые подтверждается соответствующими депозитарными расписками.

Дивиденды, выплачиваемые российскими эмитентами, перечисляются на счета депозитария и распределяются последним в пользу держателей депозитарных расписок пропорционально количеству депозитарных акций за вычетом комиссии депозитария.

В связи с этим банкидепозитарии, депозитарноклиринговые организации, а также номинальные держатели ценных бумаг не могут рассматриваться как собственники ценных бумаг клиентов и соответственно доходов, получаемых по этим ценным бумагам.

Таким образом, учитывая, что доход, получаемый по депонированным акциям держателями депозитарных расписок, следует рассматривать как дивиденды, для целей применения международных договоров об избежании двойного налогообложения фактическими получателями такого дохода являются держатели депозитарных расписок.

Лицом, обязанным производить исчисление, удержание и перечисление в бюджет налогов, то есть налоговым агентом, следует рассматривать российскую организацию – эмитента акций, осуществляющую выплаты дивидендов.

Выплата дивидендов неденежными средствами. Закон об акционерных обществах и Закон об обществах с ограниченной ответственностью не запрещают выплату дивидендов неденежными средствами.

Но возникает ряд вопросов в случае выплаты дивидендов акциями другой компании.

Вопрос первый. Следует ли обществу, выплачивающему дивиденды акциями другой компании, определять налоговую базу от выбытия этих акций в соответствии со ст. 280 НК РФ?

Вариант 1. Операция по выплате дивидендов неденежными средствами отражается как выбытие имущества (в том числе акциями другой компании) с определением финансового результата.

Данный вариант основан на переходе права собственности на имущество от общества к акционерам (участникам) в погашение задолженности по дивидендам, то есть на возмездной основе. Это соответствует требованиям п. 1 ст. 39 НК РФ. Но в п. 2 этой статьи НК РФ в числе операций, не являющихся реализацией, данная операция не поименована.

Исходя из норм ст. 280 НК РФ налоговая база по операциям с ценными бумагами определяется от операций по реализации или иного выбытия ценных бумаг (в том числе погашения).

Передача ценных бумаг в оплату дивидендов может считаться иным выбытием. Следовательно, налоговая база должна определяться на дату перехода прав на акции от общества к акционеру.

При этом оценочная стоимость (рыночная или расчетная стоимость) согласно ст. 280 НК РФ устанавливается на дату совершения сделки, под которой при выплате дивидендов можно понимать дату проведения собрания акционеров.

Иными словами, размер дивидендов, выплачиваемых акциями, определяется исходя из оценочной стоимости акций (иного имущества) на дату проведения собрания, а датой определения налоговой базы у общества от выбытия ценных бумаг является дата перехода прав на акции.

В то же время, по нашему мнению, оценочная стоимость ценных бумаг, определенная на дату проведения собрания, в момент определения налоговой базы обществом пересматриваться не должна.

Но если при выплате дивидендов акциями общество должно определять доход от выбытия акций, можно ли одновременно признать расходом затраты на их приобретение?

При отсутствии официальных разъяснений существует мнение специалистов о том, что такие затраты расходом признать нельзя.

Это мнение основано на том, что согласно п. 1 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде сумм начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения.

По нашему мнению, данная позиция ошибочна исходя из следующего.

В вышеуказанной норме НК РФ содержится только утверждение, что дивиденды не включаются в расходы. Как указывалось выше, дивиденды выплачиваются из чистой прибыли и их начисление отражается проводкой:

Дт 84 Кт 75.

Что же касается погашения задолженности перед учредителями, то это отдельная операция. Если задолженность погашается денежными средствами, то никаких доходов и расходов не возникает. Но если задолженность погашается неденежными средствами и эта операция считается реализацией имущества, то должны быть признаны не только доходы, но и расходы, связанные с приобретением передаваемого имущества. Как указывалось выше, при выплате доходов от участия в организации продукцией (работами, услугами) этой организации, ценными бумагами и т. д. в бухгалтерском учете производятся записи по дебету счета 75 в корреспонденции со счетами учета продажи соответствующих ценностей. Таким образом, в бухгалтерском учете такая операция также признается продажей, следовательно, отражаются и доходы, и расходы.

По данному варианту, если выплата дивидендов осуществляется имуществом, операции по реализации которых не освобождены от НДС, возникает налоговая база по этому налогу.

Пример.

Общество начислило одному из акционеров – юридическому лицу дивиденды в сумме 120 000 руб. В оплату дивидендов ему были переданы акции сторонней организации. Номинальная стоимость акций – 1000 руб., цена приобретения – 900 руб., оценочная стоимость акций на дату проведения собрания – 1100 руб. Исходя из оценочной стоимости акций акционеру должны быть переданы 109 акций по цене 1100 руб. каждая на общую сумму 119 900 руб. и 100 руб. должно быть выплачено денежными средствами.

У общества на дату перехода прав на акции к акционеру должна была быть определена налоговая база от выбытия акций согласно

ст. 280 НК РФ:

– доходы – 119 900 руб.;

– расходы – 107 100 руб.;

– прибыль – 12 800 руб.

Как налоговый агент общество должно было начислить налог на дивиденды, выплачивавшиеся как ценными бумагами, так и денежными средствами:

120 000 руб. × 9 % = 10 800 руб.

Некоторые специалисты полагают, что при выплате дивидендов неденежными средствами налоговая база для расчета налога на дивиденды должна определяться исходя из фактических затрат на имущество, передаваемое в качестве выплаты дивидендов.

В примере стоимость приобретения 109 передаваемых акций равна 98 100 руб. (109 акций × 900 руб.). Соответственно сумма налога на дивиденды с учетом частичной выплаты денежными средствами составит 8838 руб. [(98 100 руб. + 100 руб.) × 9 %].

Данная позиция обосновывается Положением о порядке выплаты дивидендов по акциям и процентов по облигациям (на основании постановления Совета Министров РСФСР от 25.12.90 № 601), утвержденным Минэкономразвития России 10.01.1992.

Согласно п. 13 этого Положения в случае выплаты дивидендов товарами величина дивиденда, исчисляемая для налогообложения, определяется исходя из фактических цен приобретения товаров.

Позиция Минфина России по этому вопросу до 2008 года излагалась в письме от 14.10.2005 № 030304/1/276, в котором говорится о том, что денежные средства, начисленные и выплачиваемые акционерным обществом в виде дивидендов с нарушением требований законодательства Российской Федерации, не могут быть признаны дивидендами для целей налогообложения прибыли. При этом под законодательством понимается Закон об акционерных обществах. Для организацийакционеров получение вышеуказанных денежных средств следует рассматривать как доход в виде безвозмездно получаемого имущества, подлежащего включению в состав доходов на основании п. 8 ст. 250 НК РФ. При этом положения ст. 275 НК РФ, устанавливающие льготный порядок обложения налогом на прибыль доходов в виде дивидендов, на безвозмездно передаваемое организациямакционерам имущество не распространяется.

По нашему мнению, позиция Минфина России не является бесспорной, что подтверждается арбитражной практикой.

Постановлением ФАС СевероКавказского округа от 22.03.2006 № Ф081043/2006457А установлено, что общество выплатило дивиденды акционерам на основании решения общего собрания акционеров, решения наблюдательного совета и приказов генерального директора общества из нераспределенной прибыли не только отчетного года, но и прибыли прошлых лет.

Суд отметил, что нераспределенная прибыль без учета решения о выплате дивидендов является чистой прибылью.

Согласно п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в настоящем Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Поскольку ст. 43 НК РФ определяет понятие дивидендов, то положения ст. 42 Закона об акционерных обществах применяются в совокупности с нормами налогового законодательства.

Суд признал, что налоговый орган необоснованно применил по налогу на доходы физических лиц налоговую ставку 13 % вместо ставки по доходам в виде дивидендов.

В постановлении ФАС ВосточноСибирского округа от 11.08.2005 № А3326614/04С3Ф023800/05С1 отмечено, что при проведении проверки налоговый орган установил, что общество неправомерно применило пониженную ставку при исчислении налога на доходы физических лиц с сумм нераспределенной прибыли, ежемесячно выплачивавшихся в соответствии с решениями общего собрания участников общества о распределении прибыли в качестве дивидендов.

Судом было установлено, что спорные выплаты были произведены участникам общества за счет нераспределенной прибыли прошлых лет пропорционально доле участников в уставном капитале.

Суд указал, что ст. 43 НК РФ не предусматривает периодичность выплат дивидендов в качестве основного признака дивиденда. При этом довод налогового органа о нарушении обществом положений ст. 28 Закона об обществах с ограниченной ответственностью был отклонен судом, поскольку не имел правового значения в рассматривавшейся ситуации.

Иного нормативного обоснования несоответствия данных выплат определению дивидендов, содержащемуся в ст. 43 НК РФ, налоговым органом не было представлено.

В 2008 году Минфин России в письмах от 06.08.2008 № 030306/1/83, от 12.03.2008 № 030306/1/171 сообщил, что вопрос о правомерности выплаты дивидендов за счет нераспределенной прибыли прошлых лет к компетенции Минфина России не относится.

Непропорциональное распределение прибыли в обществах с ограниченной ответственностью. Минфин России в письме от 30.01.2006 № 030304/1/65 разъяснил следующее.

Согласно Закону об обществах с ограниченной ответственностью доход, полученный обществом, может распределяться не только пропорционально долям участников в уставном капитале организации, но и в ином порядке.

Согласно п. 1 ст. 43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе процентов по привилегированным акциям), по

принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Таким образом, часть чистой прибыли общества с ограниченной ответственностью, распределенная между его участниками непропорционально их долям в уставном капитале общества, не признается для целей налогообложения дивидендами, так как не соответствует понятию дивиденда, которое дано в ст. 43 НК РФ. Такие выплаты рассматриваются как выплата за счет прибыли, остающейся после уплаты налогов. Следовательно, для целей налогообложения вышеуказанные выплаты учитываются по общей ставке как для юридических, так и для физических лиц.

Эта позиция подтверждается постановлением ФАС СевероЗападного округа от 12.01.2006 № А442409/20057.

Срок исковой давности по дивидендам. Обязанность по уплате налога на дивиденды возникает у налогового агента только при выплате дивидендов.

Согласно письму Минфина России от 14.02.2006 № 030304/1/110 в отношении обязательств по выплате акционерным обществом объявленных дивидендов общий срок исковой давности установлен в три года. По истечении срока исковой давности право на получение дивидендов не может быть защищено в судебном порядке.

ФАС ВосточноСибирского округа решил подобный спор в постановлении от 25.09.2002 № Ф04/35681086/4272002 не в пользу акционера.

Суммы не востребованных акционерами дивидендов по истечении срока исковой давности, исчисленного в соответствии с ГК РФ, подлежат включению в состав внереализационных доходов.

Право на доход в виде дивидендов. В соответствии с письмом Минфина России от 21.04.2006 № 030802, если в реестре акционеров указан депозитарий как номинальный держатель акций, право иностранной организации на дивиденды подтверждается:

– договором, заключенным иностранной организацией с депозитарием;

– выпиской по счету депо иностранной организации, открытому в депозитарии, подтверждающей, что данная организация является владельцем акций;

– выпиской из реестра акционеров организацииэмитента, подтверждающей регистрацию депозитария в качестве номинального держателя акций.

В письме Минфина России от 07.02.2005 № 030803 разъясняется порядок налогообложения дивидендов, выплачиваемых российскими организациями иностранным лицам – держателям американских депозитарных расписок ADR и глобальных депозитарных расписок GDR.

В соответствии с депозитарными соглашениями, заключаемыми российскими организациями с иностранными банками, акции российских эмитентов депонируются в банке (например, в Bank of New York), банкеагенте или номинальном держателе, назначенном банком. Банк, банк-агент или номинальный держатель вносятся в реестр акционеров в качестве зарегистрированного держателя акций. Впоследствии банк (далее – депозитарий) выпускает депозитарные акции, подтверждающие право собственности на депонированные акции российских эмитентов, право собственности на которые подтверждается соответствующими депозитарными расписками.

Дивиденды, выплачиваемые российскими эмитентами, перечисляются на счета депозитария и распределяются последним в пользу держателей депозитарных расписок пропорционально количеству депозитарных акций за вычетом комиссии депозитария.

В связи с этим банкидепозитарии, депозитарноклиринговые организации, а также номинальные держатели ценных бумаг не могут рассматриваться как собственники ценных бумаг клиентов и соответственно доходов, получаемых по этим ценным бумагам.

Таким образом, учитывая, что доход, получаемый по депонированным акциям держателями депозитарных расписок, следует рассматривать как дивиденды, для целей применения международных договоров об избежании двойного налогообложения фактическими получателями такого дохода являются держатели депозитарных расписок.

Лицом, обязанным производить исчисление, удержание и перечисление в бюджет налогов, то есть налоговым агентом, следует рассматривать российскую организацию – эмитента акций, осуществляющую выплаты дивидендов.

Выплата дивидендов неденежными средствами. Закон об акционерных обществах и Закон об обществах с ограниченной ответственностью не запрещают выплату дивидендов неденежными средствами.

Но возникает ряд вопросов в случае выплаты дивидендов акциями другой компании.

Вопрос первый. Следует ли обществу, выплачивающему дивиденды акциями другой компании, определять налоговую базу от выбытия этих акций в соответствии со ст. 280 НК РФ?

Вариант 1. Операция по выплате дивидендов неденежными средствами отражается как выбытие имущества (в том числе акциями другой компании) с определением финансового результата.

Данный вариант основан на переходе права собственности на имущество от общества к акционерам (участникам) в погашение задолженности по дивидендам, то есть на возмездной основе. Это соответствует требованиям п. 1 ст. 39 НК РФ. Но в п. 2 этой статьи НК РФ в числе операций, не являющихся реализацией, данная операция не поименована.

Исходя из норм ст. 280 НК РФ налоговая база по операциям с ценными бумагами определяется от операций по реализации или иного выбытия ценных бумаг (в том числе погашения).

Передача ценных бумаг в оплату дивидендов может считаться иным выбытием. Следовательно, налоговая база должна определяться на дату перехода прав на акции от общества к акционеру.

При этом оценочная стоимость (рыночная или расчетная стоимость) согласно ст. 280 НК РФ устанавливается на дату совершения сделки, под которой при выплате дивидендов можно понимать дату проведения собрания акционеров.

Иными словами, размер дивидендов, выплачиваемых акциями, определяется исходя из оценочной стоимости акций (иного имущества) на дату проведения собрания, а датой определения налоговой базы у общества от выбытия ценных бумаг является дата перехода прав на акции.

В то же время, по нашему мнению, оценочная стоимость ценных бумаг, определенная на дату проведения собрания, в момент определения налоговой базы обществом пересматриваться не должна.

Но если при выплате дивидендов акциями общество должно определять доход от выбытия акций, можно ли одновременно признать расходом затраты на их приобретение?

При отсутствии официальных разъяснений существует мнение специалистов о том, что такие затраты расходом признать нельзя.

Это мнение основано на том, что согласно п. 1 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде сумм начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения.

По нашему мнению, данная позиция ошибочна исходя из следующего.

В вышеуказанной норме НК РФ содержится только утверждение, что дивиденды не включаются в расходы. Как указывалось выше, дивиденды выплачиваются из чистой прибыли и их начисление отражается проводкой:

Дт 84 Кт 75.

Что же касается погашения задолженности перед учредителями, то это отдельная операция. Если задолженность погашается денежными средствами, то никаких доходов и расходов не возникает. Но если задолженность погашается неденежными средствами и эта операция считается реализацией имущества, то должны быть признаны не только доходы, но и расходы, связанные с приобретением передаваемого имущества. Как указывалось выше, при выплате доходов от участия в организации продукцией (работами, услугами) этой организации, ценными бумагами и т. д. в бухгалтерском учете производятся записи по дебету счета 75 в корреспонденции со счетами учета продажи соответствующих ценностей. Таким образом, в бухгалтерском учете такая операция также признается продажей, следовательно, отражаются и доходы, и расходы.

По данному варианту, если выплата дивидендов осуществляется имуществом, операции по реализации которых не освобождены от НДС, возникает налоговая база по этому налогу.

Пример.

Общество начислило одному из акционеров – юридическому лицу дивиденды в сумме 120 000 руб. В оплату дивидендов ему были переданы акции сторонней организации. Номинальная стоимость акций – 1000 руб., цена приобретения – 900 руб., оценочная стоимость акций на дату проведения собрания – 1100 руб. Исходя из оценочной стоимости акций акционеру должны быть переданы 109 акций по цене 1100 руб. каждая на общую сумму 119 900 руб. и 100 руб. должно быть выплачено денежными средствами.

У общества на дату перехода прав на акции к акционеру должна была быть определена налоговая база от выбытия акций согласно

ст. 280 НК РФ:

– доходы – 119 900 руб.;

– расходы – 107 100 руб.;

– прибыль – 12 800 руб.

Как налоговый агент общество должно было начислить налог на дивиденды, выплачивавшиеся как ценными бумагами, так и денежными средствами:

120 000 руб. × 9 % = 10 800 руб.

Некоторые специалисты полагают, что при выплате дивидендов неденежными средствами налоговая база для расчета налога на дивиденды должна определяться исходя из фактических затрат на имущество, передаваемое в качестве выплаты дивидендов.

В примере стоимость приобретения 109 передаваемых акций равна 98 100 руб. (109 акций × 900 руб.). Соответственно сумма налога на дивиденды с учетом частичной выплаты денежными средствами составит 8838 руб. [(98 100 руб. + 100 руб.) × 9 %].

Данная позиция обосновывается Положением о порядке выплаты дивидендов по акциям и процентов по облигациям (на основании постановления Совета Министров РСФСР от 25.12.90 № 601), утвержденным Минэкономразвития России 10.01.1992.

Согласно п. 13 этого Положения в случае выплаты дивидендов товарами величина дивиденда, исчисляемая для налогообложения, определяется исходя из фактических цен приобретения товаров.