Страница:

Представьте себе: вы пришли на вокзал и ждете отправления поезда на юг, но все опознавательные знаки на поездах отсутствуют. У вас есть два выхода из ситуации.

1. Сесть в первый попавшийся поезд и ждать – вдруг повезет и поезд поедет в нужном направлении.

2. Дождаться, пока поезда начнут двигаться, и запрыгнуть на подножку поезда, идущего в южном направлении.

Как видите, есть ключевая разница между первым и вторым вариантом: в первом случае вы полагаетесь на удачу, во втором осознанно садитесь в нужный поезд.

Эту же ситуацию можно переложить на рынок. Как мы уже говорили, рыночные движения не хаотичны, а имеют определенную структуру. Каждое импульсное движение сменяется флэтом[10], после которого опять идет импульс. Грубо говоря, все

Мне часто задают вопрос: «Станислав, как вы думаете, куда пойдет рынок?» Ответ у меня один: «Откуда я знаю, у меня нет родственников или знакомых в ФРС[11] или ЕЦБ[12], но мне это и не нужно». Во время флэта я жду начала движения в одну из сторон и вхожу по нему. Куда бы рынок ни пошел, я всегда иду за ним, а не впереди него, стараясь предугадать его направление. Пошло движение вверх – я вошел вверх, закончилось – я зафиксировал прибыль. Все просто как дважды два, и ничего не нужно угадывать.

Причем я не пытаюсь взять все движения полностью. Если длина импульса была 100 пунктов и я взял из них, например, 50, это нормальный результат. Часть движения уходит на определение направления движения. Когда я четко вижу, куда пошла цена, часть движения я пропускаю. То же самое с выходом: далеко не всегда получается выйти на пике рынка; иногда понимание того, что движение закончено, приходит после отката. Но 50 % – это вполне нормальный результат.

Если же вы будете стараться угадать во время флэта, куда пойдет рынок, и входить в него до начала движения, это можно сравнить с игрой в рулетку. Как повезет – красное или черное.

Вы спросите: «А как вовремя увидеть начало движения?» Для этого мы изучаем структуру рынка.

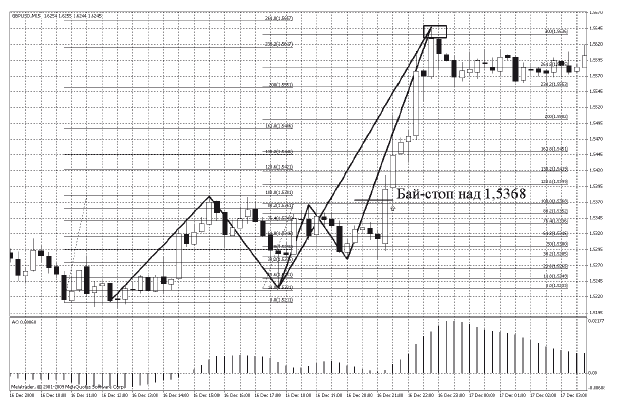

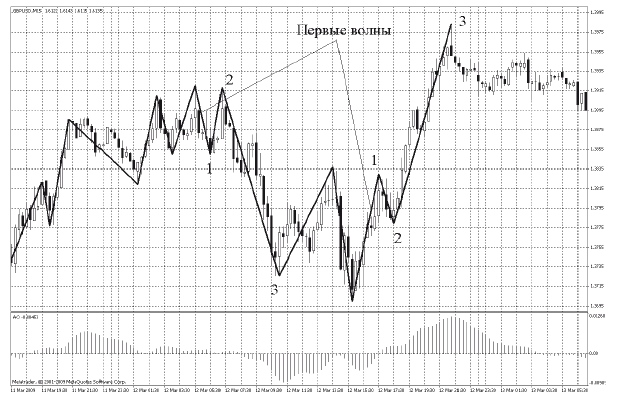

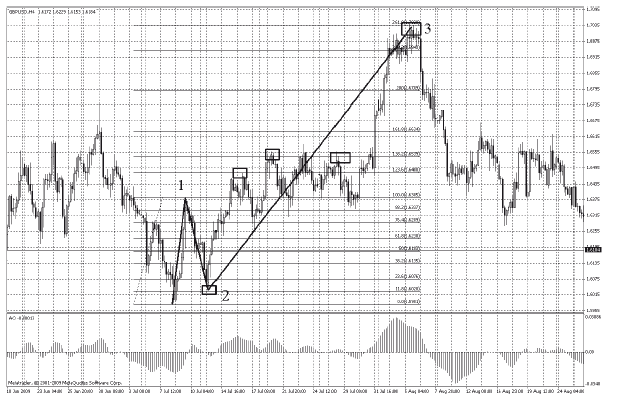

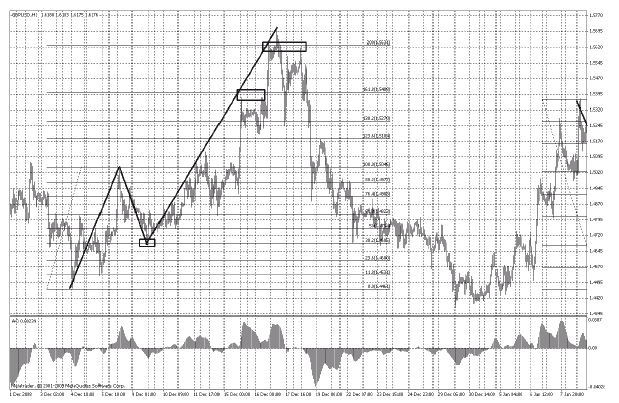

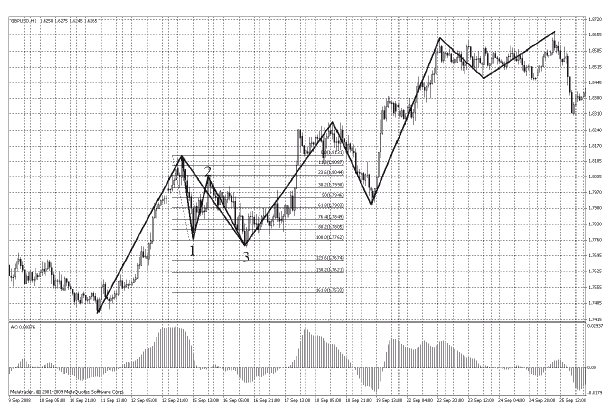

РИС. 13

РИС. 13

Обратите внимание на рис. 13. Рынок находился в рамках флэта волны 1,5211–1,5381. Куда рынок выйдет из этого флэта, я не знаю и не пытаюсь угадать, мне это неинтересно. Я просто жду начала движения в одну из сторон. Затем образовалась бычья волна 1,5233–1,5368, после нее – откат[13]. Я выставляю бай-стоп[14] над максимумом 1,5368, потому что знаю, что при

Проще говоря, начало движения – это первая волна в любую сторону, которая, как правило, короче третьей. А вот в третьей мы работаем, потому что она является самой длинной волной в движении. Грубо говоря, войдя в рынок по бай-стопу (в данном примере), я впрыгнул на подножку поезда, идущего в нужном мне направлении. Таким образом, суть сводится к нахождению первой волны.

О том, как правильно находить первую волну, где входить в рынок, где фиксировать прибыль и т. д., речь пойдет ниже. Сейчас же я прошу вас запомнить следующий тезис: «Не старайтесь предугадать рынок – идите вслед за ним».

2. Волновой анализ от ForexAC

2.1. Введение

2.2. Структура рынка и виды волн

2.3. Свойства волны 1

2.4. Свойства волны 2

2.5. Свойства волны 3

2.6. Свойства волны 4

2.7. Свойства волны 5

2.8. Ключевые отличия классических волновых разметок от моей разметки

http://www.forexac.com/va/chisla-fibonachchi;

4.1. Какие основные задачи помогает решать трейдеру сетка Фибоначчи[19]

4.2. Какие фибо-уровни использовать

4.3. Основные уровни импульса и коррекции

4.4. Как правильно натягивать фибо-сетку

1. Сесть в первый попавшийся поезд и ждать – вдруг повезет и поезд поедет в нужном направлении.

2. Дождаться, пока поезда начнут двигаться, и запрыгнуть на подножку поезда, идущего в южном направлении.

Как видите, есть ключевая разница между первым и вторым вариантом: в первом случае вы полагаетесь на удачу, во втором осознанно садитесь в нужный поезд.

Эту же ситуацию можно переложить на рынок. Как мы уже говорили, рыночные движения не хаотичны, а имеют определенную структуру. Каждое импульсное движение сменяется флэтом[10], после которого опять идет импульс. Грубо говоря, все

Мне часто задают вопрос: «Станислав, как вы думаете, куда пойдет рынок?» Ответ у меня один: «Откуда я знаю, у меня нет родственников или знакомых в ФРС[11] или ЕЦБ[12], но мне это и не нужно». Во время флэта я жду начала движения в одну из сторон и вхожу по нему. Куда бы рынок ни пошел, я всегда иду за ним, а не впереди него, стараясь предугадать его направление. Пошло движение вверх – я вошел вверх, закончилось – я зафиксировал прибыль. Все просто как дважды два, и ничего не нужно угадывать.

Причем я не пытаюсь взять все движения полностью. Если длина импульса была 100 пунктов и я взял из них, например, 50, это нормальный результат. Часть движения уходит на определение направления движения. Когда я четко вижу, куда пошла цена, часть движения я пропускаю. То же самое с выходом: далеко не всегда получается выйти на пике рынка; иногда понимание того, что движение закончено, приходит после отката. Но 50 % – это вполне нормальный результат.

Если же вы будете стараться угадать во время флэта, куда пойдет рынок, и входить в него до начала движения, это можно сравнить с игрой в рулетку. Как повезет – красное или черное.

Вы спросите: «А как вовремя увидеть начало движения?» Для этого мы изучаем структуру рынка.

Обратите внимание на рис. 13. Рынок находился в рамках флэта волны 1,5211–1,5381. Куда рынок выйдет из этого флэта, я не знаю и не пытаюсь угадать, мне это неинтересно. Я просто жду начала движения в одну из сторон. Затем образовалась бычья волна 1,5233–1,5368, после нее – откат[13]. Я выставляю бай-стоп[14] над максимумом 1,5368, потому что знаю, что при

Проще говоря, начало движения – это первая волна в любую сторону, которая, как правило, короче третьей. А вот в третьей мы работаем, потому что она является самой длинной волной в движении. Грубо говоря, войдя в рынок по бай-стопу (в данном примере), я впрыгнул на подножку поезда, идущего в нужном мне направлении. Таким образом, суть сводится к нахождению первой волны.

О том, как правильно находить первую волну, где входить в рынок, где фиксировать прибыль и т. д., речь пойдет ниже. Сейчас же я прошу вас запомнить следующий тезис: «Не старайтесь предугадать рынок – идите вслед за ним».

2. Волновой анализ от ForexAC

2.1. Введение

На данный момент написано множество книг, пособий и научных трактатов по волновому анализу рынка. Много лет назад, когда я учился торговать на Форексе, перечитал массу различной литературы по данной теме. Это были книги таких признанных авторитетов, как А. Фрост, Р. Пректер[15], Нили[16] и т. д., всех уже не помню. Однако у меня была одна маленькая проблема: я не смог научиться прибыльно торговать, используя данные пособия. Причем, общаясь с другими трейдерами, я видел, что их мучает такая же проблема.

Ни в коем случае не хочу обидеть кого-то из вышеупомянутых авторов, но у меня сложилось впечатление, что эти книги писались не для торговли, а, например, для защиты докторской диссертации или просто на продажу. Потому что применить описанные в них теории в режиме реальных торгов, по-моему, невозможно (не буду утверждать это на 100 %, возможно, просто не хватило ума). Во всяком случае у меня это не получилось, и я не знаком ни с одним человеком, который бы прибыльно торговал на рынке, используя одну из этих теорий в чистом виде.

На мой взгляд, у всех волновых теорий есть один большой недостаток: с их помощью можно задним числом расчертить график движения валютной пары, но сложно сделать то же самое в режиме реальных торгов. Сразу возникает вопрос: «Зачем мне как трейдеру расчерчивать прошлогодний график? Что мне это даст?» Если бы я был математиком, писателем или философом, я бы сел, просмотрел графики движения валюты за последние десять лет, нашел бы в них закономерность, описал ее в книге или защитил диссертацию, получил бы за это премию. Тогда все понятно! Но если я – трейдер и мне нужно сейчас, сию секунду понимать, что происходит на рынке и как себя вести, получается, что все эти книги ничем мне не помогут. Стоит вспомнить хотя бы разметку коррекционных волн по Эллиотту[17]. Там такие ребусы вырисовываются, что черт ногу сломит. Как можно с их помощью прибыльно торговать?

Однако не все так плохо. В теориях, которые я изучал, есть и рациональные зерна, которые можно использовать в реальных торгах. Поэтому я сделал так называемую выемку: выбрал самые необходимые элементы из различных волновых теорий, добавил свои наработки, а остальное выкинул, чтобы не усложнять анализ рынка.

Я заметил, что на рынке существует пять видов волн. Используя их, можно разметить любое рыночное движение. Каждая волна имеет свои свойства. И волны строятся не хаотично, а в определенном порядке. Зная характеристики каждой волны и порядок их формирования на рынке, мы всегда можем спрогнозировать варианты развития рыночной ситуации и определить разворотные точки на ценовом графике.

Сейчас вы познакомитесь с моими наработками поближе. Прошу уделить серьезное внимание данной теме, так как волновая структура рынка – база, на которой строится вся торговая стратегия ForexAC.

Ни в коем случае не хочу обидеть кого-то из вышеупомянутых авторов, но у меня сложилось впечатление, что эти книги писались не для торговли, а, например, для защиты докторской диссертации или просто на продажу. Потому что применить описанные в них теории в режиме реальных торгов, по-моему, невозможно (не буду утверждать это на 100 %, возможно, просто не хватило ума). Во всяком случае у меня это не получилось, и я не знаком ни с одним человеком, который бы прибыльно торговал на рынке, используя одну из этих теорий в чистом виде.

На мой взгляд, у всех волновых теорий есть один большой недостаток: с их помощью можно задним числом расчертить график движения валютной пары, но сложно сделать то же самое в режиме реальных торгов. Сразу возникает вопрос: «Зачем мне как трейдеру расчерчивать прошлогодний график? Что мне это даст?» Если бы я был математиком, писателем или философом, я бы сел, просмотрел графики движения валюты за последние десять лет, нашел бы в них закономерность, описал ее в книге или защитил диссертацию, получил бы за это премию. Тогда все понятно! Но если я – трейдер и мне нужно сейчас, сию секунду понимать, что происходит на рынке и как себя вести, получается, что все эти книги ничем мне не помогут. Стоит вспомнить хотя бы разметку коррекционных волн по Эллиотту[17]. Там такие ребусы вырисовываются, что черт ногу сломит. Как можно с их помощью прибыльно торговать?

Однако не все так плохо. В теориях, которые я изучал, есть и рациональные зерна, которые можно использовать в реальных торгах. Поэтому я сделал так называемую выемку: выбрал самые необходимые элементы из различных волновых теорий, добавил свои наработки, а остальное выкинул, чтобы не усложнять анализ рынка.

Я заметил, что на рынке существует пять видов волн. Используя их, можно разметить любое рыночное движение. Каждая волна имеет свои свойства. И волны строятся не хаотично, а в определенном порядке. Зная характеристики каждой волны и порядок их формирования на рынке, мы всегда можем спрогнозировать варианты развития рыночной ситуации и определить разворотные точки на ценовом графике.

Сейчас вы познакомитесь с моими наработками поближе. Прошу уделить серьезное внимание данной теме, так как волновая структура рынка – база, на которой строится вся торговая стратегия ForexAC.

2.2. Структура рынка и виды волн

По своей структуре рынок неоднороден, а рыночные движения состоят из частей (волн). Чтобы понимать происходящие на рынке события, важно видеть его структуру, понимать, из каких элементов состоит каждое рыночное движение. Потому что:

♦ у каждой волны есть свои характеристики;

♦ волны выстраиваются не хаотично, а в определенном порядке.

Поэтому первое, с чего нужно начать обучение, – определение волновой структуры рынка. В этой главе мы разберем:

♦ виды волн;

♦ характеристики волн;

♦ комбинации волн.

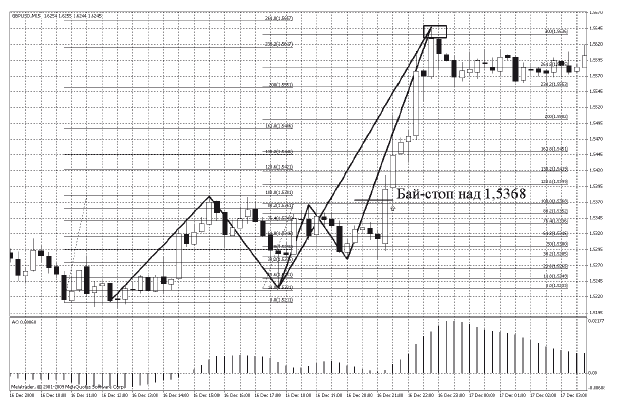

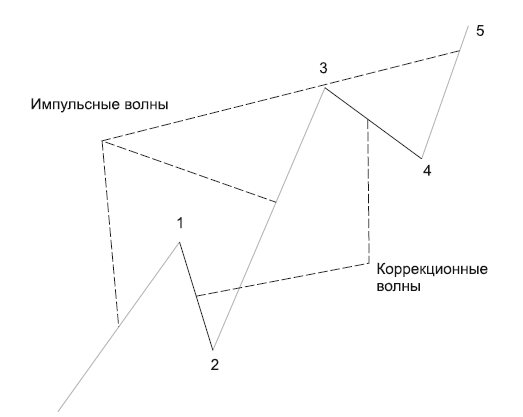

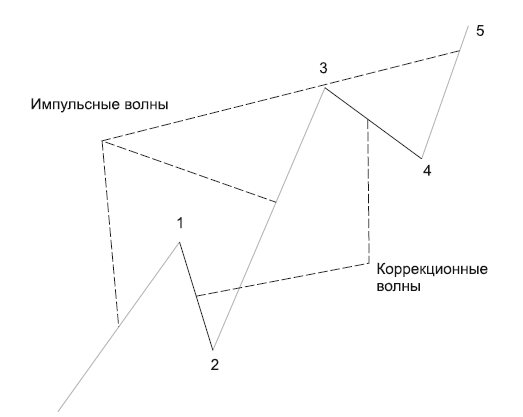

Существует два основных вида волн: импульсные и коррекционные (рис. 14). Их главное отличие – длина: импульсная волна всегда длиннее коррекционной. Это свойство, которое мы должны учитывать при прогнозировании движения цены и выставлении защитных ордеров. Но об этом позже. Сейчас давайте разберемся с волнами. В своем анализе мы будем использовать всего пять волн:

♦ первая – импульсная;

♦ вторая – коррекционная;

♦ третья – импульсная;

♦ четвертая – коррекционная;

♦ пятая – импульсная.

И все! Других волн у нас нет и не будет.

Теперь давайте познакомимся с каждой волной по отдельности.

РИС. 14

РИС. 14

♦ у каждой волны есть свои характеристики;

♦ волны выстраиваются не хаотично, а в определенном порядке.

Поэтому первое, с чего нужно начать обучение, – определение волновой структуры рынка. В этой главе мы разберем:

♦ виды волн;

♦ характеристики волн;

♦ комбинации волн.

Существует два основных вида волн: импульсные и коррекционные (рис. 14). Их главное отличие – длина: импульсная волна всегда длиннее коррекционной. Это свойство, которое мы должны учитывать при прогнозировании движения цены и выставлении защитных ордеров. Но об этом позже. Сейчас давайте разберемся с волнами. В своем анализе мы будем использовать всего пять волн:

♦ первая – импульсная;

♦ вторая – коррекционная;

♦ третья – импульсная;

♦ четвертая – коррекционная;

♦ пятая – импульсная.

И все! Других волн у нас нет и не будет.

Теперь давайте познакомимся с каждой волной по отдельности.

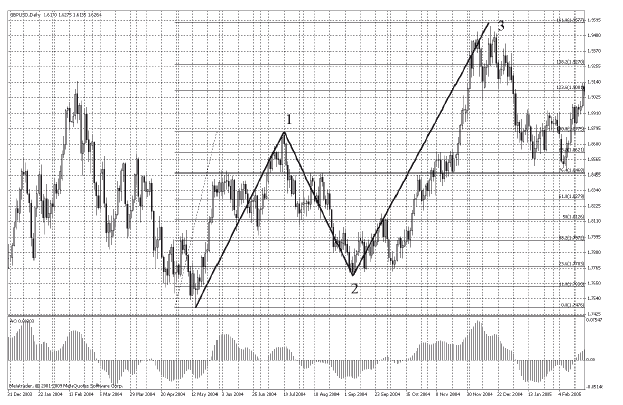

2.3. Свойства волны 1

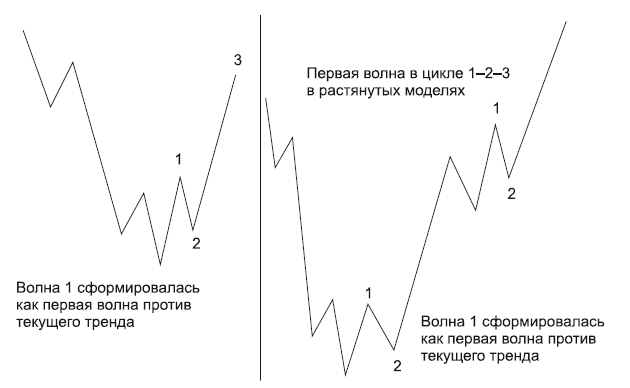

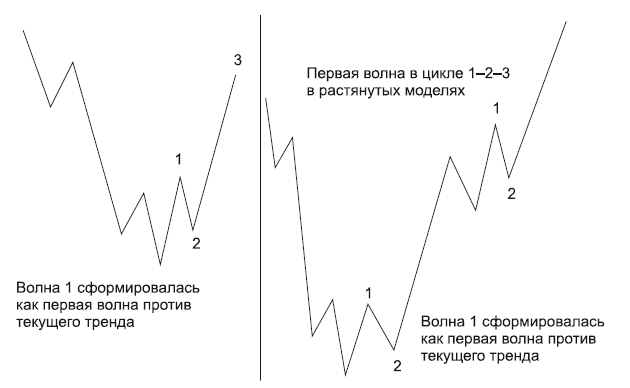

Волна 1 – импульсная волна, первая в цикле 1–2–3 может формироваться и как новая волна против текущего тренда, и как первая волна в цикле 1–2–3 в растянутых моделях.

Характеристика волны: как правило, самая короткая волна в цикле 1–2–3–4–5.

РИС. 15

РИС. 15

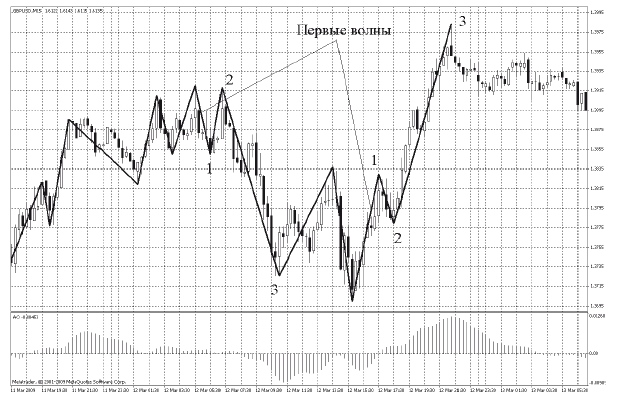

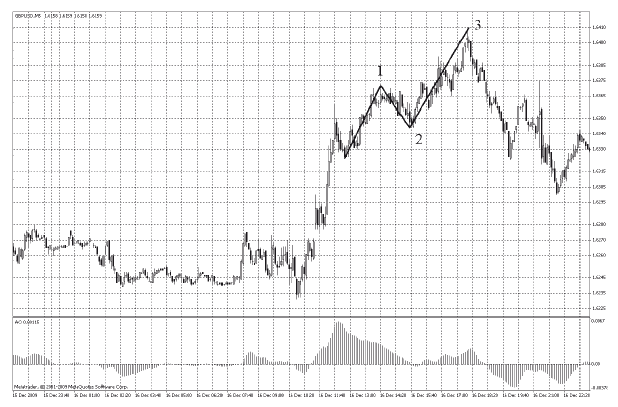

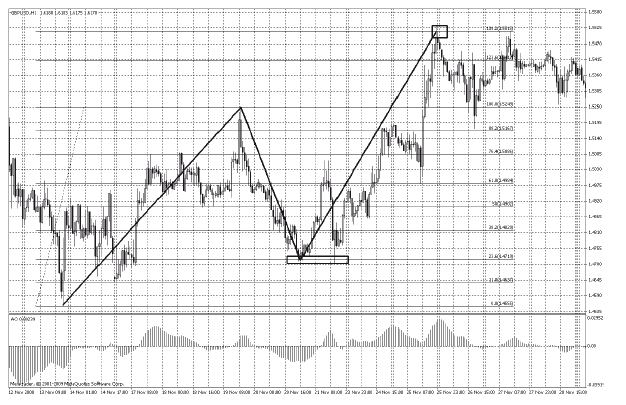

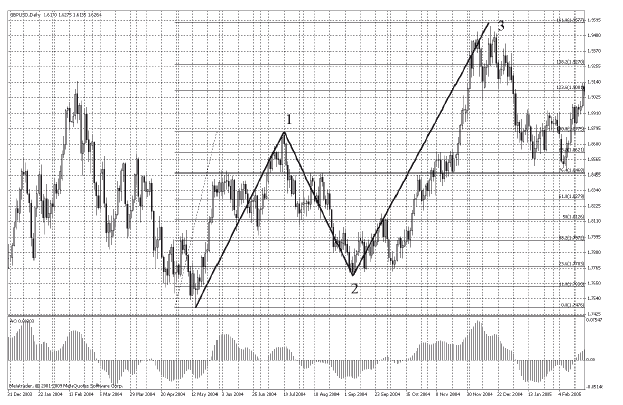

На рис. 16 вы видите формирование первой волны – как новой волны против текущего тренда.

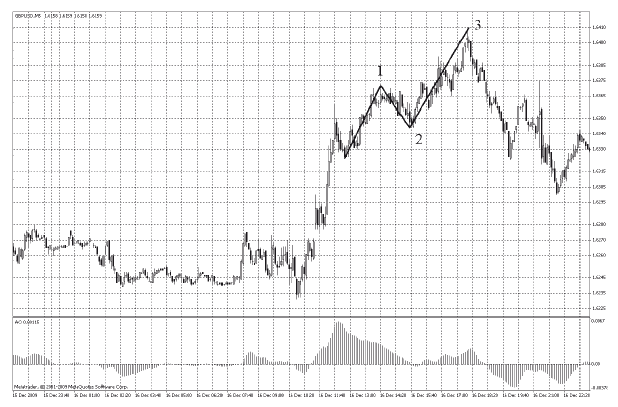

На рис. 17 вы видите первую волну в растянутых формациях.

РИС. 16

РИС. 16

РИС. 17

РИС. 17

Характеристика волны: как правило, самая короткая волна в цикле 1–2–3–4–5.

На рис. 16 вы видите формирование первой волны – как новой волны против текущего тренда.

На рис. 17 вы видите первую волну в растянутых формациях.

2.4. Свойства волны 2

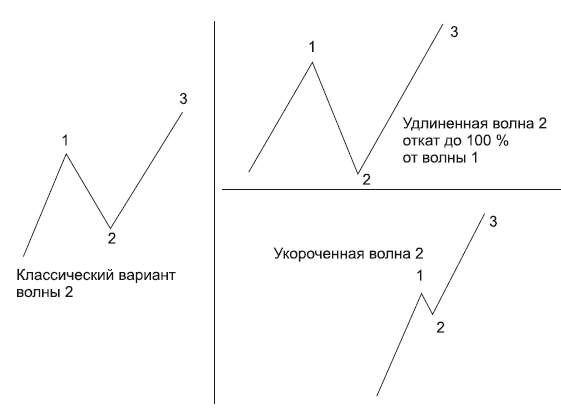

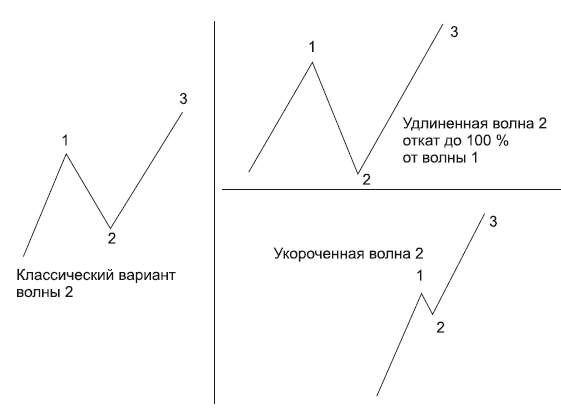

Волна 2 – коррекционная волна, образующаяся после формирования первой и идущая в противоположную сторону. По своей длине не может выходить за рамки первой волны. Откат, как правило, составляет 38,2–88,2 % по фибо-сетке.

РИС. 18

РИС. 18

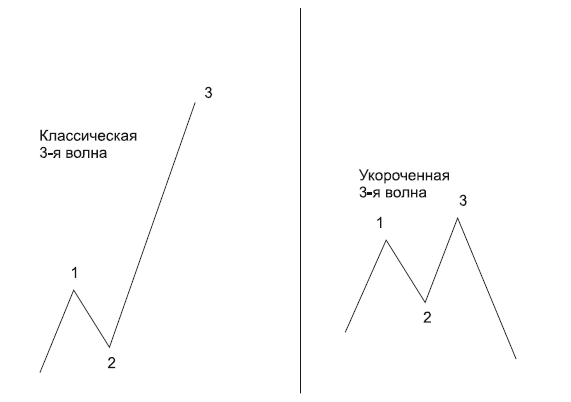

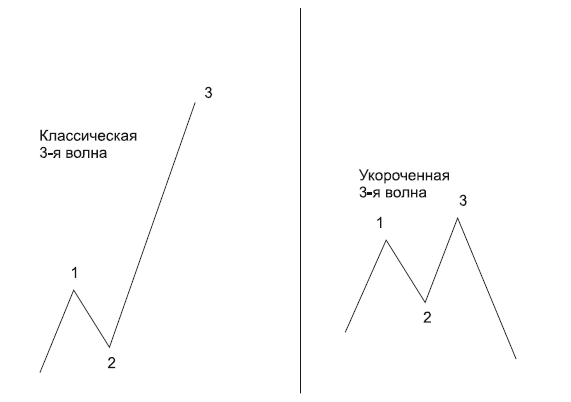

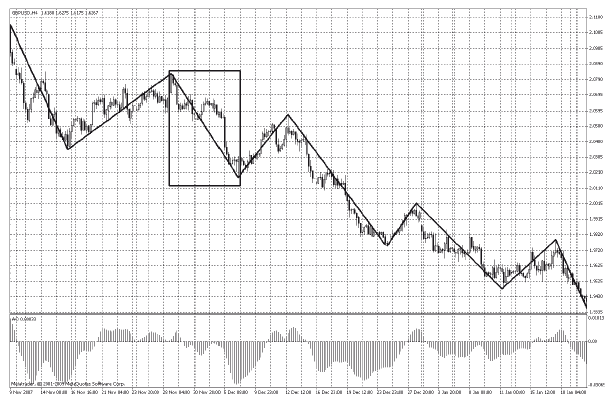

2.5. Свойства волны 3

Волна 3 – сильная импульсная волна. Цена пробивает вершину первой волны и уходит далеко за нее. Здесь есть одно «но»: бывают укороченные третьи волны, которые открывают сделки трейдеров, рассчитывающих на сильное движение. Однако движения не происходит, и цена уходит резко в другую сторону.

РИС. 19

РИС. 19

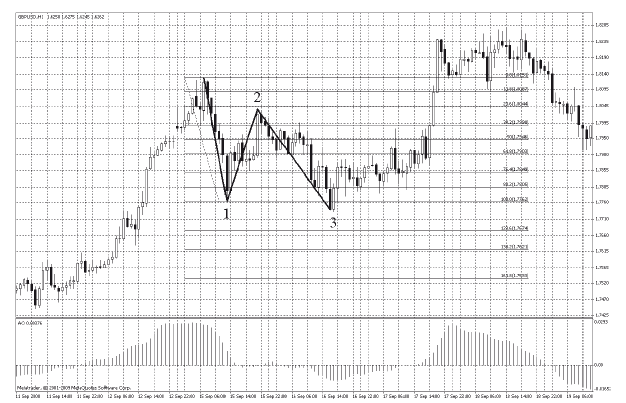

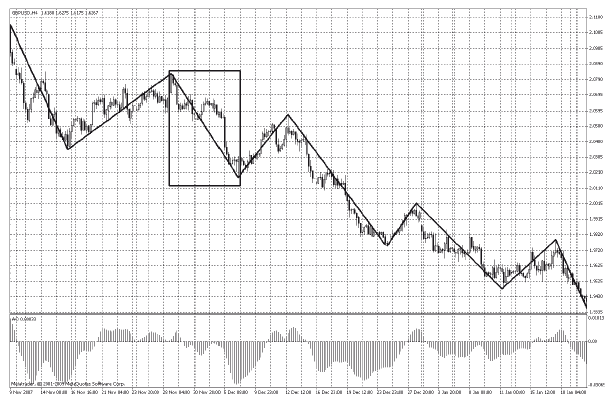

РИС. 20

РИС. 20

На рис. 20 – классический вариант укороченной третьей волны. Эти волны часто формируются против тренда старшего ТФ и являются ловушкой для многих трейдеров. Трейдер ставит отложенный ордер над вершиной первой волны в расчете на сильную третью волну. Цена при этом пробивает вершину первой волны, срабатывает ордер трейдера на вход в рынок, а цена разворачивается в другую сторону.

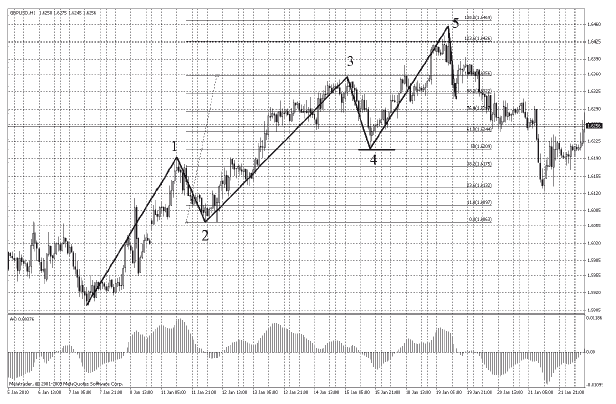

РИС. 21

РИС. 21

На рис. 21 изображена классическая третья волна.

На рис. 20 – классический вариант укороченной третьей волны. Эти волны часто формируются против тренда старшего ТФ и являются ловушкой для многих трейдеров. Трейдер ставит отложенный ордер над вершиной первой волны в расчете на сильную третью волну. Цена при этом пробивает вершину первой волны, срабатывает ордер трейдера на вход в рынок, а цена разворачивается в другую сторону.

На рис. 21 изображена классическая третья волна.

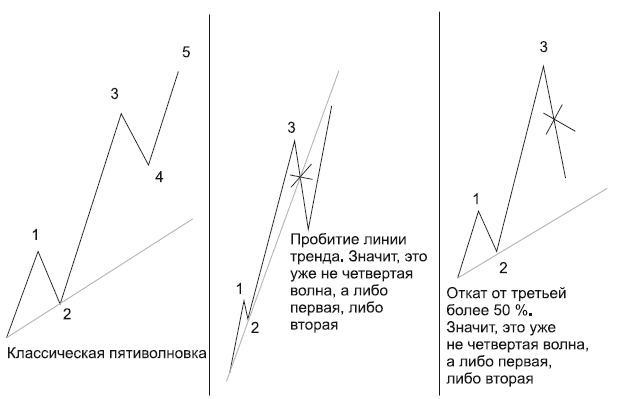

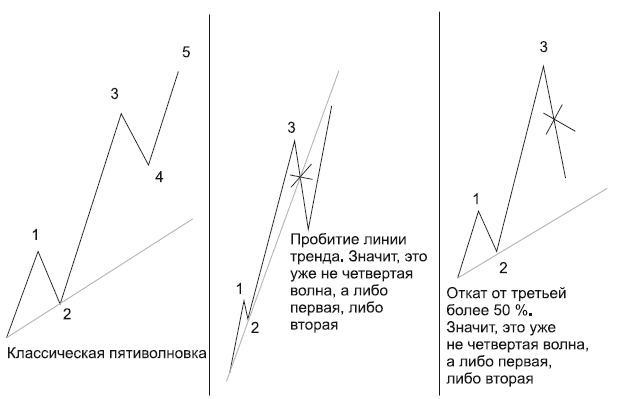

2.6. Свойства волны 4

Волна 4 – коррекционная волна, образующаяся после полноценной третьей волны, характеризуется, как правило, неглубоким откатом и флэтообразной структурой. Критерии волны: непробитие линии тренда, откат до 50 % от третьей волны, незаход в зону первой волны.

РИС. 22

РИС. 22

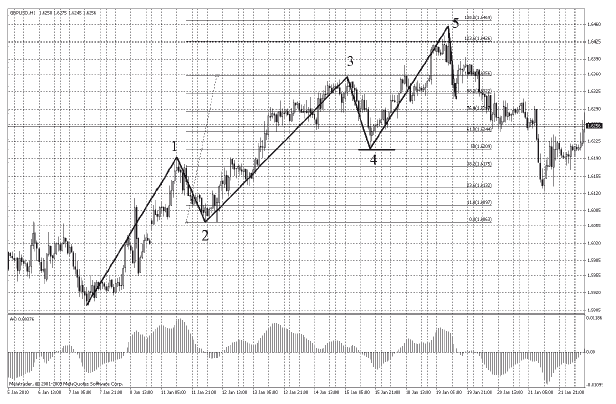

2.7. Свойства волны 5

Волна 5 образуется после четвертой и является завершающей волной трендового движения. Определяющее свойство волны – дивергенция на индикаторе АО. Малый размер волны по сравнению с третьей и пробой ее основания последующей первой волной в противоположном направлении.

РИС. 23

РИС. 23

2.8. Ключевые отличия классических волновых разметок от моей разметки

Рассмотренных выше волн нам вполне хватит для описания любой рыночной ситуации. Другие волны в торговле я не использую. Чтобы было понятнее, давайте перечислим основные отличия волновой разметки ForexAС от разметки по Эллиотту и других теорий.

1. Отсутствие волн А, В, С. Я убрал из своего анализа буквенную разметку волн, так как она вносит неразбериху при обсуждении торгов в режиме онлайн на форуме (http://forum.forexac.com). Дело в том, что волна А имеет такие же свойства, как волна 1, волна В идентична волне 2, а волна С – волне 3. По большому счету, какая разница трейдерам, какая формируется волна – С или 3, если эти две волны одинаковы по своим свойствам и, следовательно, наши действия в этих волнах одинаковы?

Делать буквенную разметку целесообразно, когда вы размечаете рынок задним числом. То есть вы уже видите, где была коррекция, где – импульс, и в соответствии с этим наносите на график цифры и буквы. Но, когда вы торгуете, не можете точно сказать, какая идет волна – С или 3. Это можно сделать лишь потом. А для трейдера важно принимать решения сейчас. Поэтому в режиме реальных торгов нет смысла разделять волны 1, 2, 3 и волны А, В, С.

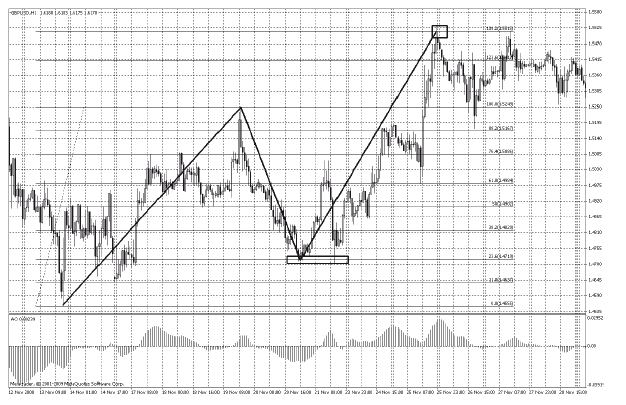

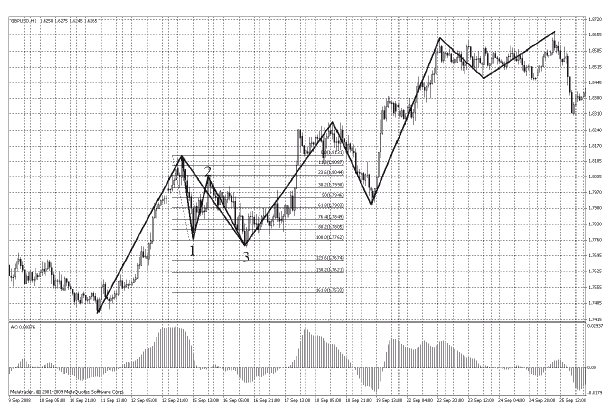

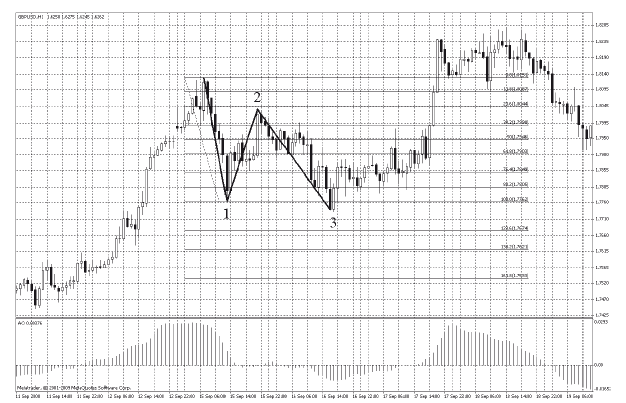

2. Отсутствие укороченной пятой волны. Я не использую в своей разметке такое понятие, как «укороченная пятая волна», потому что я так и не понял, как можно применять данное «явление» для получения профита. В моей разметке пятая волна обязательно должна пробить пик третьей. А если этого не произошло, то это уже не пятая волна (укороченная), а вторая волна нового тренда в противоположную сторону. Обратите внимание: на рис. 24 дана классическая разметка с укороченной пятой волной, на рис. 25 – моя разметка.

РИС. 24

РИС. 24

РИС. 25

РИС. 25

Разница в том, что четвертая волна на рис. 24 обозначена первой волной на рис. 25, а пятая укороченная обозначена второй волной нового медвежьего тренда[18].

Основное отличие заключается в том, что при разметке по рис. 25 при пробое ценой вершины первой волны мы знаем, что идет третья вниз, которая имеет свойства импульса, и, соответственно, можем просчитать ход этой волны и принять необходимое решение в режиме торгов (realtime).

1. Отсутствие волн А, В, С. Я убрал из своего анализа буквенную разметку волн, так как она вносит неразбериху при обсуждении торгов в режиме онлайн на форуме (http://forum.forexac.com). Дело в том, что волна А имеет такие же свойства, как волна 1, волна В идентична волне 2, а волна С – волне 3. По большому счету, какая разница трейдерам, какая формируется волна – С или 3, если эти две волны одинаковы по своим свойствам и, следовательно, наши действия в этих волнах одинаковы?

Делать буквенную разметку целесообразно, когда вы размечаете рынок задним числом. То есть вы уже видите, где была коррекция, где – импульс, и в соответствии с этим наносите на график цифры и буквы. Но, когда вы торгуете, не можете точно сказать, какая идет волна – С или 3. Это можно сделать лишь потом. А для трейдера важно принимать решения сейчас. Поэтому в режиме реальных торгов нет смысла разделять волны 1, 2, 3 и волны А, В, С.

2. Отсутствие укороченной пятой волны. Я не использую в своей разметке такое понятие, как «укороченная пятая волна», потому что я так и не понял, как можно применять данное «явление» для получения профита. В моей разметке пятая волна обязательно должна пробить пик третьей. А если этого не произошло, то это уже не пятая волна (укороченная), а вторая волна нового тренда в противоположную сторону. Обратите внимание: на рис. 24 дана классическая разметка с укороченной пятой волной, на рис. 25 – моя разметка.

Разница в том, что четвертая волна на рис. 24 обозначена первой волной на рис. 25, а пятая укороченная обозначена второй волной нового медвежьего тренда[18].

Основное отличие заключается в том, что при разметке по рис. 25 при пробое ценой вершины первой волны мы знаем, что идет третья вниз, которая имеет свойства импульса, и, соответственно, можем просчитать ход этой волны и принять необходимое решение в режиме торгов (realtime).

http://www.forexac.com/va/chisla-fibonachchi;

♦ http://www.forexac.com/knigi/skachat-knigi-pro-foreks-besplatno.

Сейчас я хочу поделиться своими личными наработками по данной теме и подробно рассказать, как я использую данный инструмент в своей торговле.

4.1. Какие основные задачи помогает решать трейдеру сетка Фибоначчи[19]

Итак, давайте определимся, для чего в принципе нужны сетки Фибоначчи и как их использовать. Основные задачи, которые мне помогают решать сетки, – это нахождение окончания коррекционных волн (если помните, это вторая и четвертая волны), а также нахождение окончания третьей (импульсной) волны. Получается, я использую два вида сеток:

1) коррекционную – для определения окончания коррекции;

2) импульсную – для определения окончания импульса.

РИС. 28

РИС. 28

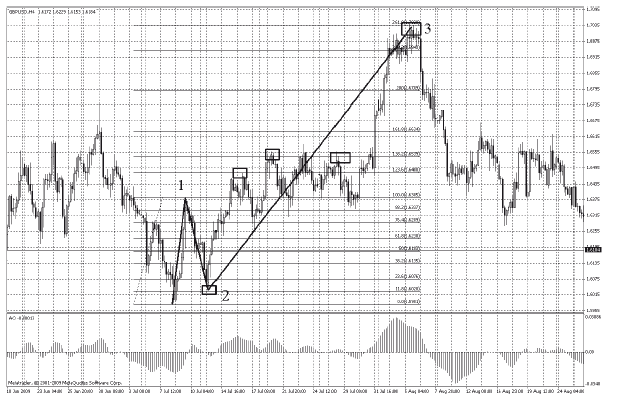

На рис. 28 вы видите два вида сеток: коррекционная помогла определить окончание коррекции (второй волны), а импульсная показала уровни сопротивления при развитии импульса (третьей волны). При коррекции отработал уровень 88,2 %, при импульсе сопротивление оказывали уровни 123,6 %, 138,2 %, и закончилась волна на уровне 261,8 %.

1) коррекционную – для определения окончания коррекции;

2) импульсную – для определения окончания импульса.

На рис. 28 вы видите два вида сеток: коррекционная помогла определить окончание коррекции (второй волны), а импульсная показала уровни сопротивления при развитии импульса (третьей волны). При коррекции отработал уровень 88,2 %, при импульсе сопротивление оказывали уровни 123,6 %, 138,2 %, и закончилась волна на уровне 261,8 %.

4.2. Какие фибо-уровни использовать

В стандартных настройках МТ4[20] установлены не все уровни Фибоначчи, поэтому я рекомендую настроить сетку так, чтобы она показывала следующие уровни.

Коррекционные: 11,8 %; 23,6 %; 38,2 %; 50,0 %; 61,8 %; 76,4 %; 88,2 %.

Импульсные: 123,6 %; 138,2 %; 161,8 %; 200,0 %; 238,2 %; 261,8 %; 300,0 %; 338,2 %; 400,0 %; 423,6 %.

Настройки лучше всего сделать таким образом, чтобы уровень показывался рядом с ценой. Как это сделать, рассказано на форуме http://www.forum.forexac.com/showthread.php?t=241.

В стандартных настройках МТ4 указаны ключевые уровни, которые лучше (чаще) всего отрабатываются рынком. Однако нельзя сказать, что остальные уровни плохо работают, поэтому их тоже необходимо учитывать. На рис. 28 вы видите, как хорошо отработали уровни 88,2 (коррекция) и 123,6, а также 138,2 и 261,8 (импульс).

На рис. 29 видно, как отрабатываются импульсные уровни 161,8 % и 200 %.

На рис. 30 отрабатываются уровни 50,0 % (коррекция) и 161,8 %, 200 % (импульс).

Обратите внимание, что на рис. 31 отработались уровни, не внесенные в стандартную сетку МТ4. Это коррекционный уровень 76,4, а также импульсный уровень 138,2.

РИС. 29

РИС. 29

РИС. 30

РИС. 30

РИС. 31

РИС. 31

Коррекционные: 11,8 %; 23,6 %; 38,2 %; 50,0 %; 61,8 %; 76,4 %; 88,2 %.

Импульсные: 123,6 %; 138,2 %; 161,8 %; 200,0 %; 238,2 %; 261,8 %; 300,0 %; 338,2 %; 400,0 %; 423,6 %.

Настройки лучше всего сделать таким образом, чтобы уровень показывался рядом с ценой. Как это сделать, рассказано на форуме http://www.forum.forexac.com/showthread.php?t=241.

В стандартных настройках МТ4 указаны ключевые уровни, которые лучше (чаще) всего отрабатываются рынком. Однако нельзя сказать, что остальные уровни плохо работают, поэтому их тоже необходимо учитывать. На рис. 28 вы видите, как хорошо отработали уровни 88,2 (коррекция) и 123,6, а также 138,2 и 261,8 (импульс).

На рис. 29 видно, как отрабатываются импульсные уровни 161,8 % и 200 %.

На рис. 30 отрабатываются уровни 50,0 % (коррекция) и 161,8 %, 200 % (импульс).

Обратите внимание, что на рис. 31 отработались уровни, не внесенные в стандартную сетку МТ4. Это коррекционный уровень 76,4, а также импульсный уровень 138,2.

4.3. Основные уровни импульса и коррекции

Каждый уровень Фибоначчи может быть поддержкой или сопротивлением. Есть и уровни, наиболее часто отрабатываемые ценой. Давайте их разберем.

Вторая волна, как правило, отрабатывает от 23,6 % до 100 % от первой волны, но чаще всего работают уровни 50 % и 61,8 %. Именно они чаще всего выступают сильным уровнем сопротивления/поддержки. Еще нужно учитывать: чем меньше откат на вторую волну, тем сильнее будет третья волна. Если откат второй волны не достигает 50 %, это говорит о сильном тренде.

РИС. 32

РИС. 32

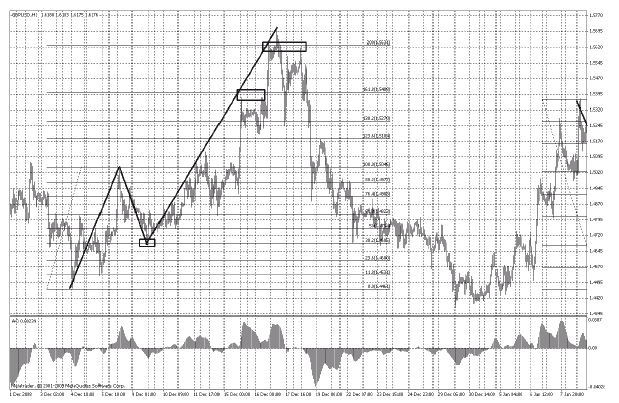

На рис. 32 показана короткая вторая волна (откат 23,6 %), после которой последовала сильная импульсная третья волна, отработавшая по сетке 338,2 %. Это очень распространенная ситуация на рынке. Многие трейдеры для входа в рынок ждут образования полноценной второй волны, но на рынке формируется короткая вторая волна, после которой следует стремительная третья. Большинство трейдеров в этой ситуации не успевают взять движение.

На рис. 33 показан глубокий откат на вторую волну, после которой последовала укороченная третья. Такую волновую структуру в большинстве случаев имеют коррекционные волны. Обратите внимание: на рис. 34 показано это же движение в общей динамике рынка.

Третья волна. Обыкновенная третья волна отрабатывает минимум 161,8 % от первой волны.

РИС. 33

РИС. 33

РИС. 34

РИС. 34

РИС. 35

РИС. 35

На рис. 35 изображена классическая третья волна. Обратите внимание: на графике она почти пункт в пункт отработала цель 161,8 %. Однако кроме этого уровня хорошо работают уровни 200 % и 261,8 %. Обращаю ваше внимание на то, что нормальная третья волна чаще всего формируется по движению тренда на старшем ТФ.

На рис. 36 вы видите медвежий тренд ТФ Н8. Волна, обозначенная прямоугольником, подробно рассмотрена на рис. 37.

Обратите внимание на структуру волны, изображенной на рис. 37. Вторая волна отработала ровно 50 %, а третья – 200 %. Это самая распространенная ситуация формирования третьей волны на меньшем ТФ (например, Н1) по ходу движения старшего ТФ (например, Н8).

РИС. 36

РИС. 36

РИС. 37

РИС. 37

При входе против тренда (см. рис. 33 и 34) возникает большая опасность нарваться на укороченную третью волну. Поэтому рекомендую: против тренда на пробой (имеется в виду вход в рынок при пробое ценой вершины первой волны) не входить.

Четвертая волна. Откатывается от третьей не более чем на 50 %. Сильными уровнями, как правило, выступают уровни 38,2 % и 50,0 % (рис. 38).

Пятая волна по длине, как правило, равна первой волне. Однако четко выполняющихся закономерностей, которые можно было бы использовать в торговле, я порекомендовать не могу.

РИС. 38

РИС. 38

Вторая волна, как правило, отрабатывает от 23,6 % до 100 % от первой волны, но чаще всего работают уровни 50 % и 61,8 %. Именно они чаще всего выступают сильным уровнем сопротивления/поддержки. Еще нужно учитывать: чем меньше откат на вторую волну, тем сильнее будет третья волна. Если откат второй волны не достигает 50 %, это говорит о сильном тренде.

На рис. 32 показана короткая вторая волна (откат 23,6 %), после которой последовала сильная импульсная третья волна, отработавшая по сетке 338,2 %. Это очень распространенная ситуация на рынке. Многие трейдеры для входа в рынок ждут образования полноценной второй волны, но на рынке формируется короткая вторая волна, после которой следует стремительная третья. Большинство трейдеров в этой ситуации не успевают взять движение.

На рис. 33 показан глубокий откат на вторую волну, после которой последовала укороченная третья. Такую волновую структуру в большинстве случаев имеют коррекционные волны. Обратите внимание: на рис. 34 показано это же движение в общей динамике рынка.

Третья волна. Обыкновенная третья волна отрабатывает минимум 161,8 % от первой волны.

На рис. 35 изображена классическая третья волна. Обратите внимание: на графике она почти пункт в пункт отработала цель 161,8 %. Однако кроме этого уровня хорошо работают уровни 200 % и 261,8 %. Обращаю ваше внимание на то, что нормальная третья волна чаще всего формируется по движению тренда на старшем ТФ.

На рис. 36 вы видите медвежий тренд ТФ Н8. Волна, обозначенная прямоугольником, подробно рассмотрена на рис. 37.

Обратите внимание на структуру волны, изображенной на рис. 37. Вторая волна отработала ровно 50 %, а третья – 200 %. Это самая распространенная ситуация формирования третьей волны на меньшем ТФ (например, Н1) по ходу движения старшего ТФ (например, Н8).

При входе против тренда (см. рис. 33 и 34) возникает большая опасность нарваться на укороченную третью волну. Поэтому рекомендую: против тренда на пробой (имеется в виду вход в рынок при пробое ценой вершины первой волны) не входить.

Четвертая волна. Откатывается от третьей не более чем на 50 %. Сильными уровнями, как правило, выступают уровни 38,2 % и 50,0 % (рис. 38).

Пятая волна по длине, как правило, равна первой волне. Однако четко выполняющихся закономерностей, которые можно было бы использовать в торговле, я порекомендовать не могу.

4.4. Как правильно натягивать фибо-сетку

Итак, у нас есть два вида сеток: коррекционная (для расчета окончания коррекционной волны) и импульсная (для расчета окончания импульсной третьей волны).

С коррекционной волной, я думаю, вопросов быть не должно. Но на всякий случай остановлюсь подробнее. Например, на рынке закончила формироваться бычья волна (рис. 39). Мы определили ее окончание (о том, как это сделать, рассказано ниже), и нам нужно обозначить важные уровни поддержки при движении вниз. Для этого мы натягиваем сетку Фибоначчи на всю волну. Каждый уровень этой сетки выступает как возможный уровень поддержки. В данном примере цена остановилась на уровне 76,4 (23,6), то есть откатилась от первой на 76 %. Аналогичным образом происходит с любой волной, от которой формируется коррекция. Здесь все просто.

Теперь давайте разберемся с целевой сеткой. Ее можно натягивать двумя способами. Либо так, как показано на всех рисунках: на первую волну и на ее основании вести отсчеты возможных уровней окончания третьей волны. Либо целевая сетка строится от начала третьей волны (рис. 40). То есть я сначала натянул сетку на первую волну и замерил ее длину, а затем перетащил ее так, чтобы начало сетки совпало с началом третьей волны.

С коррекционной волной, я думаю, вопросов быть не должно. Но на всякий случай остановлюсь подробнее. Например, на рынке закончила формироваться бычья волна (рис. 39). Мы определили ее окончание (о том, как это сделать, рассказано ниже), и нам нужно обозначить важные уровни поддержки при движении вниз. Для этого мы натягиваем сетку Фибоначчи на всю волну. Каждый уровень этой сетки выступает как возможный уровень поддержки. В данном примере цена остановилась на уровне 76,4 (23,6), то есть откатилась от первой на 76 %. Аналогичным образом происходит с любой волной, от которой формируется коррекция. Здесь все просто.

Теперь давайте разберемся с целевой сеткой. Ее можно натягивать двумя способами. Либо так, как показано на всех рисунках: на первую волну и на ее основании вести отсчеты возможных уровней окончания третьей волны. Либо целевая сетка строится от начала третьей волны (рис. 40). То есть я сначала натянул сетку на первую волну и замерил ее длину, а затем перетащил ее так, чтобы начало сетки совпало с началом третьей волны.