Страница:

Какие применять документы, если сделка не является куплей-продажей?

Формы № ТОРГ-12, № М-15, № ОС-1 (№ ОС-1б) и № ОС-14 имеют универсальное назначение, т. е. применяются при передаче ТМЦ по любым основаниям, кроме хранения. В каждой из них предусмотрен реквизит «Основание». Теперь очевидна важность его заполнения! В нем описывается характер передачи и приводятся реквизиты договора (номер, дата).

Например, компания А заключила с компанией Б два договора, по одному из которых она выступает поставщиком товаров, а по другому – комитентом. Соответственно будет различаться порядок расчетов по передаваемым компании Б партиям товаров, относящимся к разным договорам. Чтобы не возникло путаницы, в каждой товарной накладной по форме № ТОРГ-12 нужно указать основание передачи товаров – договор поставки либо договор комиссии.

Если первичный документ оформляет индивидуальный предприниматель, то он применяет унифицированные формы наравне с юридическими лицами, т. е. организациями.

Примеры заполнения форм № ТОРГ-12 и № М-15 приведены в приложениях 4 и 5.

Но если ТМЦ приобретаются у физического лица, не зарегистрированного в качестве индивидуального предпринимателя, то применять унифицированные формы оснований не имеется. Ведь у гражданина нет материалов, товаров, готовой продукции и основных средств в том понимании, какое придает этим терминам законодательство о бухгалтерском учете. Гражданин передает личное имущество. Унифицированная форма для этой хозяйственной операции не предусмотрена. Поэтому соответствующий документ можно назвать актом о приеме-передаче личного имущества гражданина. Он составляется в свободной форме с соблюдением обязательных реквизитов оправдательного документа, предусмотренных Законом «О бухгалтерском учете». В простых случаях акт отдельно от договора можно не составлять. Допускается применение единого документа.

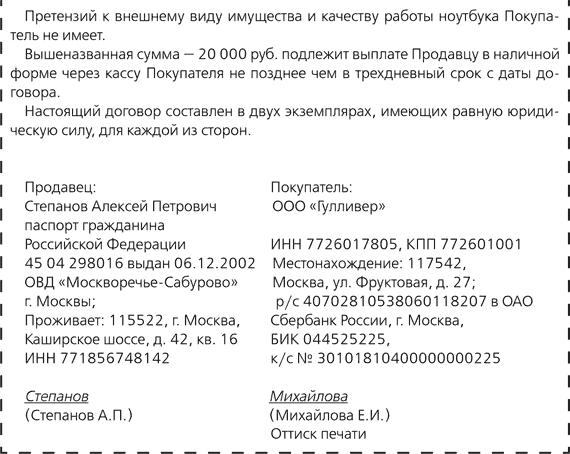

Ниже приведен пример акта, включенного в договор купли-продажи:

1.4. Выполнение работ и оказание услуг

Рассмотрим особенности документального оформления выполнения работ и оказания услуг.

Работы и услуги – разные виды деятельности. В чем состоят отличия между ними?

Законодательство характеризует работы и услуги следующим образом (табл. 3).

Таблица 3

Различия между работой и услугой

Таким образом, можно считать, что услуга отличается от работы отсутствием «вещного» результата.

Таким образом, можно считать, что услуга отличается от работы отсутствием «вещного» результата.

Результат работ у подрядчика возникает в виде движимых вещей либо связан с недвижимым имуществом (ст. 130 ГК РФ). В первом случае заказчику передается готовая продукция. Примеры – мебель, изготовленная на заказ, проектная документация. А второй вариант подразумевает выполнение по заданию заказчика строительно-монтажных работ. Понимание природы конечного результата позволяет принять правильное решение о том, в какой форме нужно составлять первичные документы, удостоверяющие выполнение работ.

Документальное оформление передачи готовой продукции было рассмотрено в разделе 1.3.

А если предметом договора подряда является монтаж оборудования, принадлежащего заказчику? Зачисление смонтированного и готового к эксплуатации оборудования в состав основных средств производится на основании формы № ОС-1 или № ОС-1б, подписанной подрядчиком. Приемка результатов промежуточного характера оформляется актами, составленными в свободной форме с соблюдением обязательных реквизитов первичных документов.

По договору строительного подряда передача результата работ должна удостоверяться документом, который именуется «акт». Этот вывод следует из п. 4 ст. 753 ГК РФ: «Сдача результата работ подрядчиком и приемка его заказчиком оформляются актом, подписанным обеими сторонами. При отказе одной из сторон от подписания акта в нем делается отметка об этом и акт подписывается другой стороной».

Документация по договорам строительного подряда подробно рассмотрена в разделе 4.8.

Оказание услуг, предусмотренных договором, стороны удостоверяют актом произвольной формы. Образец такого акта для консультационных услуг приведен в разделе 1.2. Унифицированные формы для подтверждения оказания услуг Госкомстатом России не разрабатывались. Во избежание налоговых споров рекомендуем детально описывать услуги.

Отношения по аренде имущества по своей гражданско-правовой природе ближе к оказанию услуг. Ведь аренда не порождает материального результата. Аренде посвящена глава 34 ГК РФ, в то время как возмездное оказание услуг рассматривается в главе 39 ГК РФ. Значит, аренда не сводится к оказанию услуг. Особенность аренды заключается в том, что она связана с передачей имущества (объектов аренды) от арендодателя к арендатору (ст. 606 и 607 ГК РФ).

Подготавливая договор аренды, менеджер должен обратить внимание на два существенных обстоятельства.

Во-первых, право сдачи имущества в аренду принадлежит его собственнику (ст. 608 ГК РФ). И если объектом аренды является недвижимое имущество, то права собственника удостоверяет свидетельство о государственной регистрации прав (ст. 12 и 14 Федерального закона от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним»). Сведения о регистрации прав включаются в договор аренды.

Во-вторых, в договоре должны быть указаны данные, позволяющие определенно установить имущество, подлежащее передаче арендатору. При отсутствии этих данных в договоре условие об объекте аренды считается не согласованным сторонами, а договор не считается заключенным (п. 3 ст. 607 ГК РФ).

Вызывает беспокойство руководителей обязанность государственной регистрации договоров аренды зданий и помещений, заключенных на срок не менее года (п. 2 ст. 651 ГК РФ, информационное письмо Президиума ВАС РФ от 01.06.2000 № 53). Однако п. 2 ст. 610 ГК РФ установлено следующее: «Если срок аренды в договоре не определен, договор аренды считается заключенным на неопределенный срок». А в п. 11 письма ВАС РФ от 16.02.2001 № 59 разъяснено, что договор аренды, заключенный на неопределенный срок, в государственной регистрации не нуждается. С этим соглашается и Минфин России (письмо от 14.04.2009 № 03-03-06/1/241). Следовательно, если включить в договор условие о неопределенном сроке, проблема регистрации отпадет.

Предоставление имущества в аренду и возврат арендуемого имущества удостоверяются актом приемки-передачи (передаточным актом). Для этого можно воспользоваться формами № ОС-1, № ОС-1а и № ОС-1б.

Нужно ли составлять акт о текущей аренде?

Это не обязательно, ведь договор аренды является длящейся сделкой, начало и окончание которой определяются передачей объекта аренды. Если арендуемое имущество не возвращено арендатором арендодателю, значит, договор сохраняет действие. В письме ФНС России от 05.09.2005 № 02-1-07/81 разъяснено: требование об обязательном составлении актов приема-передачи услуг в виде аренды ни налоговым законодательством, ни законодательством о бухгалтерском учете не предусмотрено. Эта позиция отражена и в письме Минфина России от 06.10.2008 № 03-03-06/1/559. Но если в договоре аренды указано условие о составлении актов, скажем, ежемесячно, то оно должно исполняться.

Работы и услуги – разные виды деятельности. В чем состоят отличия между ними?

Законодательство характеризует работы и услуги следующим образом (табл. 3).

Таблица 3

Различия между работой и услугой

Результат работ у подрядчика возникает в виде движимых вещей либо связан с недвижимым имуществом (ст. 130 ГК РФ). В первом случае заказчику передается готовая продукция. Примеры – мебель, изготовленная на заказ, проектная документация. А второй вариант подразумевает выполнение по заданию заказчика строительно-монтажных работ. Понимание природы конечного результата позволяет принять правильное решение о том, в какой форме нужно составлять первичные документы, удостоверяющие выполнение работ.

Документальное оформление передачи готовой продукции было рассмотрено в разделе 1.3.

А если предметом договора подряда является монтаж оборудования, принадлежащего заказчику? Зачисление смонтированного и готового к эксплуатации оборудования в состав основных средств производится на основании формы № ОС-1 или № ОС-1б, подписанной подрядчиком. Приемка результатов промежуточного характера оформляется актами, составленными в свободной форме с соблюдением обязательных реквизитов первичных документов.

По договору строительного подряда передача результата работ должна удостоверяться документом, который именуется «акт». Этот вывод следует из п. 4 ст. 753 ГК РФ: «Сдача результата работ подрядчиком и приемка его заказчиком оформляются актом, подписанным обеими сторонами. При отказе одной из сторон от подписания акта в нем делается отметка об этом и акт подписывается другой стороной».

Документация по договорам строительного подряда подробно рассмотрена в разделе 4.8.

Оказание услуг, предусмотренных договором, стороны удостоверяют актом произвольной формы. Образец такого акта для консультационных услуг приведен в разделе 1.2. Унифицированные формы для подтверждения оказания услуг Госкомстатом России не разрабатывались. Во избежание налоговых споров рекомендуем детально описывать услуги.

Договор арендыФЕДЕРАЛЬНЫЙ АРБИТРАЖНЫЙ СУД МОСКОВСКОГО ОКРУГА

ПОСТАНОВЛЕНИЕ

от 18 апреля 2008 г.

№ КА-А40/2976-08

(Извлечение)

В счетах-фактурах, счетах и актах сдачи-приемки работ отсутствуют количественные и качественные показатели, хотя по условиям договора сумма оплаты за услуги определяется на основе почасовой ставки персонала и времени, затраченного персоналом.

Также в счетах-фактурах, счетах и актах не указаны детальный характер оказанных услуг с расчетом затрат рабочего времени сотрудников, выполнивших данные работы, а содержание операций указано как «консультационные услуги», в то время как они оказывали разные виды услуг, которые требуют различной детализации, в связи с чем и документирование оказанных услуг велось раздельно.

Таким образом, из содержания вышеперечисленных документов нельзя определить вопросы, по которым осуществлялись консультации, объем, характер и направленность оказанных услуг, правильность формирования фактической стоимости услуг.

Отношения по аренде имущества по своей гражданско-правовой природе ближе к оказанию услуг. Ведь аренда не порождает материального результата. Аренде посвящена глава 34 ГК РФ, в то время как возмездное оказание услуг рассматривается в главе 39 ГК РФ. Значит, аренда не сводится к оказанию услуг. Особенность аренды заключается в том, что она связана с передачей имущества (объектов аренды) от арендодателя к арендатору (ст. 606 и 607 ГК РФ).

Подготавливая договор аренды, менеджер должен обратить внимание на два существенных обстоятельства.

Во-первых, право сдачи имущества в аренду принадлежит его собственнику (ст. 608 ГК РФ). И если объектом аренды является недвижимое имущество, то права собственника удостоверяет свидетельство о государственной регистрации прав (ст. 12 и 14 Федерального закона от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним»). Сведения о регистрации прав включаются в договор аренды.

Во-вторых, в договоре должны быть указаны данные, позволяющие определенно установить имущество, подлежащее передаче арендатору. При отсутствии этих данных в договоре условие об объекте аренды считается не согласованным сторонами, а договор не считается заключенным (п. 3 ст. 607 ГК РФ).

Вызывает беспокойство руководителей обязанность государственной регистрации договоров аренды зданий и помещений, заключенных на срок не менее года (п. 2 ст. 651 ГК РФ, информационное письмо Президиума ВАС РФ от 01.06.2000 № 53). Однако п. 2 ст. 610 ГК РФ установлено следующее: «Если срок аренды в договоре не определен, договор аренды считается заключенным на неопределенный срок». А в п. 11 письма ВАС РФ от 16.02.2001 № 59 разъяснено, что договор аренды, заключенный на неопределенный срок, в государственной регистрации не нуждается. С этим соглашается и Минфин России (письмо от 14.04.2009 № 03-03-06/1/241). Следовательно, если включить в договор условие о неопределенном сроке, проблема регистрации отпадет.

Предоставление имущества в аренду и возврат арендуемого имущества удостоверяются актом приемки-передачи (передаточным актом). Для этого можно воспользоваться формами № ОС-1, № ОС-1а и № ОС-1б.

Нужно ли составлять акт о текущей аренде?

Это не обязательно, ведь договор аренды является длящейся сделкой, начало и окончание которой определяются передачей объекта аренды. Если арендуемое имущество не возвращено арендатором арендодателю, значит, договор сохраняет действие. В письме ФНС России от 05.09.2005 № 02-1-07/81 разъяснено: требование об обязательном составлении актов приема-передачи услуг в виде аренды ни налоговым законодательством, ни законодательством о бухгалтерском учете не предусмотрено. Эта позиция отражена и в письме Минфина России от 06.10.2008 № 03-03-06/1/559. Но если в договоре аренды указано условие о составлении актов, скажем, ежемесячно, то оно должно исполняться.

1.5. Перевозка грузов автомобильным транспортом

По договору перевозки груза перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его получателю, а отправитель обязуется оплатить перевозку груза (п. 1 ст. 785 ГК РФ). Тем самым сделка предполагает трех участников: грузоотправителя, грузополучателя и перевозчика. Согласно гражданскому законодательству заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза транспортной накладной (п. 1 ст. 785 ГК РФ).

Между тем транспортная накладная, пожалуй, один из самых «проблемных» первичных документов. Бухгалтеры, аудиторы и налоговые инспекторы понимают под ней унифицированную форму № 1-Т «Товарно-транспортная накладная» (приложение 6), утвержденную постановлением Госкомстата России от 28.11.1997 № 78 (далее – Постановление Госкомстата России № 78).

На основании п. 2 ст. 8 Федерального закона от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» (далее – Закон № 259-ФЗ) форма и порядок заполнения транспортной накладной устанавливаются правилами перевозок грузов. В иерархии действующих нормативных правовых актов этот Закон имеет приоритет. А постановление Госкомстата России № 78 правилами перевозки грузов не считается. Минавтотрансом РСФСР 30.07.1971 утверждены Общие правила перевозки грузов автомобильным транспортом. Однако вопреки требованию Гражданского кодекса Российской Федерации эти правила в соответствие с Законом № 259-ФЗ не приведены:

Общие условия перевозки определяются транспортными уставами и кодексами, иными законами и издаваемыми в соответствии с ними правилами (п. 2. ст. 784 ГК РФ).

Таким образом, ситуацию, связанную с транспортной накладной, можно назвать «правовым вакуумом». Более того, в разделе 5.3 показано, что постановление Госкомстата России № 78 нормативным, т. е. общеобязательным для применения документом не является. Следовательно, применение товарно-транспортной накладной формы № 1-Т необязательно. Однако транспортная накладная все же должна быть!

Обратите внимание! Груз, на который не оформлена транспортная накладная, перевозчиком не принимается (п. 3 ст. 8 Закона № 259-ФЗ). Правда, из этого порядка есть исключения, но они будут рассмотрены отдельно. Данное требование соответствует Правилам дорожного движения в Российской Федерации, утвержденным постановлением Правительства РФ от 23.10.1993 № 1090:

В конце концов проще использовать унифицированную форму № 1-Т, чем самостоятельно разрабатывать собственный бланк. Другое дело, что не все ее многочисленные поля обязательны для заполнения. Однако нужно иметь в виду, что пренебрежение формой № 1-Т, как и неполное ее заполнение, грозит налогоплательщикам спорами с налоговой инспекцией. Даже когда разбирательство доходит до арбитражного суда, исход спора непредсказуем. А в случае проигрыша налогоплательщику будут доначислены налоги, пени и штрафы.

Вопрос об обязательном применении формы № 1-Т рассматривался Верховным Судом РФ. Примечательно, что ФНС России на применении этой формы не настаивает.

Товарно-транспортная накладная (форма № 1-Т) состоит из двух разделов:

1) товарного, определяющего взаимоотношения грузоотправителя и грузополучателя.

Этот раздел характеризует перевозимый груз;

2) транспортного, определяющего взаимоотношения заказчика автотранспорта с владельцем автотранспорта, выполнившим перевозку груза.

Этот раздел характеризует оказанную услугу по перевозке.

Как видим, структура этого документа целесообразная.

Начнем с вопроса: кто должен оформлять форму № 1-Т? Согласно п. 1 ст. 8 Закона № 259-ФЗ транспортная накладная, если иное не предусмотрено договором перевозки груза, составляется грузоотправителем.

Сколько экземпляров формы № 1-Т составляется и в каком порядке они используются?

Товарно-транспортная накладная выписывается в четырех экземплярах – по числу участников грузоперевозки:

▪ грузоотправитель;

▪ грузополучатель;

▪ владелец автотранспорта;

▪ заказчик автотранспорта.

Реально какие-то из участников могут совпадать в одном лице: например, грузоотправитель является заказчиком автотранспорта.

Эти экземпляры распределяются следующим образом:

первый – остается у грузоотправителя (без подписи грузополучателя!);

второй, третий и четвертый экземпляры, заверенные подписями и печатями (штампами) грузоотправителя, – вручаются водителю;

второй – сдается водителем грузополучателю;

третий и четвертый экземпляры, заверенные подписями и печатями (штампами) грузополучателя, сдаются водителем владельцу автотранспорта;

третий экземпляр владелец автотранспорта прилагает к счету за перевозку и высылает заказчику автотранспорта, а четвертый – остается у владельца автотранспорта (прилагается к путевому листу и служит основанием для учета транспортной работы и начисления заработной платы водителю).

К сожалению, в форме № 1-Т не предусмотрено выделение суммы НДС – как в стоимости перевозимых товарно-материальных ценностей, так и в стоимости услуг перевозчика. А в бухгалтерском учете НДС – показатель особенно важный. Поэтому к товарно-транспортной накладной прилагается товарная накладная (форма № ТОРГ-12), в которой для НДС предусмотрена отдельная графа. Кстати, обратите внимание: в форме № ТОРГ-12 предусмотрены поля для реквизитов (номер, дата) транспортной накладной, удостоверяющей факт перевозки. Налоговые инспекторы придают большое значение наличию этих данных, а в их отсутствие выражают сомнения в реальности операций по перемещению грузов (пример: постановление Десятого арбитражного суда от 26.02.2008 по делу № А41-К2-16049/07).

Транспортный раздел формы № 1-Т не отражает сумму НДС в стоимости услуг по перевозке. Здесь будет достаточно расшифровки итоговой суммы к оплате, например: «Всего 59 000 руб., в том числе НДС – 9000 руб.».

Налоговые инспекторы допускают применение «гибридной» формы, полученной объединением форм № 1-Т и № ТОРГ-12:

Транспортная накладная согласно п. 1 ст. 18 Закона № 259-ФЗ не применяется при перевозке груза:

▪ с сопровождением представителя грузовладельца (!);

▪ в отношении которого не ведется учет движения товарно-материальных ценностей.

Очевидно, учет грузов не ведется тогда, когда они не имеют рыночной стоимости. Это касается вывоза снега, грунта в отвалы, мусора, в том числе строительного.

Закон № 259-ФЗ регулирует отношения по договору перевозки груза и не относится к ситуациям, когда компания перевозит собственные грузы на принадлежащем ей автотранспорте. Например, нужна ли транспортная накладная при перевозке товарно-материальных ценностей из одного обособленного структурного подразделения в другое? Ответ содержится в п. 2 совместной Инструкции Минфина СССР № 156, Госбанка СССР № 30, ЦСУ СССР № 354/7, Минавтотранса РСФСР № 10/998 от 30.11.1983: предприятия, осуществляющие перевозки грузов для нужд своего производства на собственных и арендуемых автомобилях, обязаны оформлять товарно-транспортные накладные на общих основаниях.

На автомобильные перевозки требуется еще один документ – путевой лист. Он предназначен для учета и контроля работы транспортного средства, водителя. Перевозки грузов легковыми и грузовыми автомобилями без оформления путевого листа не допускаются (п. 2 ст. 6 Закона № 259-ФЗ). На практике применяются путевые листы, утвержденные постановлением Госкомстата России № 78.

Во внешнем документообороте участвуют так называемые отрывные талоны к путевым листам:

▪ путевой лист специального автомобиля (форма № 3 спец.);

▪ путевой лист грузового автомобиля (форма № 4-П);

▪ путевой лист автобуса необщего пользования (форма № 6 спец.).

Отрывные талоны путевого листа заполняются заказчиком и служат основанием для предъявления владельцем автотранспорта счета заказчику. К счету прилагают соответствующий отрывной талон.

Между тем путевые листы унифицированной формы не в полной мере отвечают требованиям приказа Минтранса России от 18.09.2008 № 152 «Обязательные реквизиты и порядок заполнения путевых листов». В письме Минфина России от 25.08.2009 № 03-03-06/2/161 обращено внимание на необходимость соблюдения именно этих реквизитов.

Так, путевой лист (форма № 4-П) предусматривает реквизит «Марка автомобиля». Упомянутым приказом № 152 он не предусмотрен, зато должны быть указаны такие реквизиты, как «Тип транспортного средства», «Модель транспортного средства», «Модель прицепа (полуприцепа) грузового автомобиля».

Между тем транспортная накладная, пожалуй, один из самых «проблемных» первичных документов. Бухгалтеры, аудиторы и налоговые инспекторы понимают под ней унифицированную форму № 1-Т «Товарно-транспортная накладная» (приложение 6), утвержденную постановлением Госкомстата России от 28.11.1997 № 78 (далее – Постановление Госкомстата России № 78).

На основании п. 2 ст. 8 Федерального закона от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» (далее – Закон № 259-ФЗ) форма и порядок заполнения транспортной накладной устанавливаются правилами перевозок грузов. В иерархии действующих нормативных правовых актов этот Закон имеет приоритет. А постановление Госкомстата России № 78 правилами перевозки грузов не считается. Минавтотрансом РСФСР 30.07.1971 утверждены Общие правила перевозки грузов автомобильным транспортом. Однако вопреки требованию Гражданского кодекса Российской Федерации эти правила в соответствие с Законом № 259-ФЗ не приведены:

Общие условия перевозки определяются транспортными уставами и кодексами, иными законами и издаваемыми в соответствии с ними правилами (п. 2. ст. 784 ГК РФ).

Таким образом, ситуацию, связанную с транспортной накладной, можно назвать «правовым вакуумом». Более того, в разделе 5.3 показано, что постановление Госкомстата России № 78 нормативным, т. е. общеобязательным для применения документом не является. Следовательно, применение товарно-транспортной накладной формы № 1-Т необязательно. Однако транспортная накладная все же должна быть!

Обратите внимание! Груз, на который не оформлена транспортная накладная, перевозчиком не принимается (п. 3 ст. 8 Закона № 259-ФЗ). Правда, из этого порядка есть исключения, но они будут рассмотрены отдельно. Данное требование соответствует Правилам дорожного движения в Российской Федерации, утвержденным постановлением Правительства РФ от 23.10.1993 № 1090:

Водитель механического транспортного средства обязан в случаях, прямо предусмотренных действующим законодательством, иметь и передавать для проверки работникам Ространснадзора путевой лист и товарно-транспортные документы (п. 2.1.1 Правил дорожного движения).Законодательство не устанавливает специальных требований к форме транспортной накладной. Значит, ее оформление должно соответствовать общим требованиям к первичным документам, предусмотренным Законом «О бухгалтерском учете». Прямо закреплено лишь наименование документа – «транспортная накладная». Однако перевозка связана с доставкой вполне определенного груза (п. 1 ст. 785 ГК РФ). Поэтому в транспортной накладной должны быть отражены пункт назначения и характеристики груза.

В конце концов проще использовать унифицированную форму № 1-Т, чем самостоятельно разрабатывать собственный бланк. Другое дело, что не все ее многочисленные поля обязательны для заполнения. Однако нужно иметь в виду, что пренебрежение формой № 1-Т, как и неполное ее заполнение, грозит налогоплательщикам спорами с налоговой инспекцией. Даже когда разбирательство доходит до арбитражного суда, исход спора непредсказуем. А в случае проигрыша налогоплательщику будут доначислены налоги, пени и штрафы.

Вопрос об обязательном применении формы № 1-Т рассматривался Верховным Судом РФ. Примечательно, что ФНС России на применении этой формы не настаивает.

К сожалению, Верховный Суд РФ с ФНС России не согласился. В итоге позиция Верховного Суда РФ может быть использована против налогоплательщиков.ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 18 августа 2009 г.

№ ШС-20-3/1195

(Извлечение)

ООО «Инэрготех» в заявлении в Верховный Суд Российской Федерации просит признать недействующим абзац 3 пункта 6 инструкции Минфина СССР № 156, Госбанка СССР № 30, ЦСУ СССР № 354/7, Минавтотранса РСФСР № 10/998 от 30.11.1983 как противоречащий другим более поздним нормативным актам органов исполнительной власти Российской Федерации.

Согласно оспариваемой норме «товарно-транспортная накладная является единственным документом, служащим для списания товарно-материальных ценностей у грузоотправителей и оприходования их у грузополучателей, а также для складского, оперативного и бухгалтерского учета».

Речь должна идти о товарно-транспортной накладной по типовой межотраслевой форме № 1-Т «Товарно-транспортная накладная», которая утверждена и введена в действие с 1 декабря 1997 года Постановлением Госкомстата России от 28.11.1997 № 78.

С 1999 года для оформления продажи (отпуска) товарно-материальных ценностей сторонней организации предусмотрено использование также и товарной накладной по форме ТОРГ-12, содержащейся в «Альбоме унифицированных форм первичной учетной документации по учету торговых операций», утвержденном Постановлением Госкомстата России от 25.12.1998 № 132. При этом пояснениями к форме предусмотрено, что она составляется в двух экземплярах. Первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания. Второй экземпляр передается сторонней организации и является основанием для оприходования этих ценностей.

Таким образом, утверждение о том, что форма товарно-транспортной накладной № 1-Т является единственным документом, служащим для списания товарно-материальных ценностей у грузоотправителей и оприходования их у грузополучателей, противоречит Постановлению Госкомстата России от 25.12.1998 № 132.

Кроме того, действующая в настоящее время форма товарно-транспортной накладной № 1-Т обязательна к применению юридическими лицами, являющимися отправителями и получателями грузов. При этом она служит основанием для расчетов между заказчиком транспортной перевозки и перевозчиком. Если покупатель заказчиком перевозки не является, то действующий порядок наличия товарно-транспортной накладной у получателя груза (покупателя) не преду-сматривает.

Поэтому рассмотрим особенности применения и порядок заполнения формы № 1-Т. Пример ее оформления см. в приложении 6. Если формы № 1-Т на грузоперевозку у организации нет и не предвидится, то дополнительные аргументы для защиты см. в разделе. 5.3!ВЕРХОВНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

ОПРЕДЕЛЕНИЕ

от 10 ноября 2009 г.

№ КАС09-515

(Извлечение)

Федеральный закон «О бухгалтерском учете» предписывает принимать первичные учетные документы к учету при условии, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

Постановлением Правительства Российской Федерации от 8 июля 1997 г. № 835 «О первичных учетных документах», принятым в целях реализации положений названного Федерального закона[10], функции по разработке и утверждению альбомов унифицированных форм первичной учетной документации и их электронных версий были возложены на Государственный комитет Российской Федерации по статистике.

Госкомстат России постановлением от 28 ноября 1997 г. № 78 утвердил унифицированные формы первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте, в том числе форму № 1-Т «Товарно-транспортная накладная», а также указания по применению и заполнению этих форм.

Пунктом 3 названного постановления признаны утратившими силу на территории Российской Федерации приложения № 1, 4, 5 (формы первичной учетной документации № 1-Т, № 4-С, № 4-П к Инструкции «О порядке расчетов за перевозки грузов автомобильным транспортом», утвержденные Минфином СССР и ЦСУ СССР 30 ноября 1983 г. № 156/354/7. Остальные положения этой Инструкции действуют на территории Российской Федерации в части, не противоречащей законодательству Российской Федерации (ст. 19 Федерального закона «О бухгалтерском учете»).

Пункт 6 оспариваемой Инструкции, признавая товарно-транспортную накладную единственным документом, служащим для списания товарно-материальных ценностей у грузоотправителей и оприходования их у грузополучателей, а также для складского, оперативного и бухгалтерского учета, тем самым признает данный документ достаточным для целей бухгалтерского учета указанных хозяйственных операций. Иной унифицированной формы первичной учетной документации по учету движения товарно-материальных ценностей при перевозке груза автомобильным транспортом и учету работы перевозчика действующим законодательством не предусмотрено. В этой связи указание на то, что товарно-транспортная накладная является единственным документом по учету таких хозяйственных операций, действующему законодательству Российской Федерации не противоречит.

Форма № ТОРГ-12 «Товарная накладная» утверждена для учета торговых операций и применяется для оформления (отпуска) товарно-материальных ценностей сторонней организации. Разделы, позволяющие учесть движение товарно-материальных ценностей, транспортные работы и расчеты за перевозку, в ней отсутствуют.

В связи с изложенным довод о том, что и форма ТТН № 1-Т, и форма ТН № ТОРГ-12 являются равнозначными документами для списания и оприходования товарно-материальных ценностей и применимы для однородных правоотношений вне зависимости от факта осуществления перевозок, несостоятелен.

Товарно-транспортная накладная (форма № 1-Т) состоит из двух разделов:

1) товарного, определяющего взаимоотношения грузоотправителя и грузополучателя.

Этот раздел характеризует перевозимый груз;

2) транспортного, определяющего взаимоотношения заказчика автотранспорта с владельцем автотранспорта, выполнившим перевозку груза.

Этот раздел характеризует оказанную услугу по перевозке.

Как видим, структура этого документа целесообразная.

Начнем с вопроса: кто должен оформлять форму № 1-Т? Согласно п. 1 ст. 8 Закона № 259-ФЗ транспортная накладная, если иное не предусмотрено договором перевозки груза, составляется грузоотправителем.

Сколько экземпляров формы № 1-Т составляется и в каком порядке они используются?

Товарно-транспортная накладная выписывается в четырех экземплярах – по числу участников грузоперевозки:

▪ грузоотправитель;

▪ грузополучатель;

▪ владелец автотранспорта;

▪ заказчик автотранспорта.

Реально какие-то из участников могут совпадать в одном лице: например, грузоотправитель является заказчиком автотранспорта.

Эти экземпляры распределяются следующим образом:

первый – остается у грузоотправителя (без подписи грузополучателя!);

второй, третий и четвертый экземпляры, заверенные подписями и печатями (штампами) грузоотправителя, – вручаются водителю;

второй – сдается водителем грузополучателю;

третий и четвертый экземпляры, заверенные подписями и печатями (штампами) грузополучателя, сдаются водителем владельцу автотранспорта;

третий экземпляр владелец автотранспорта прилагает к счету за перевозку и высылает заказчику автотранспорта, а четвертый – остается у владельца автотранспорта (прилагается к путевому листу и служит основанием для учета транспортной работы и начисления заработной платы водителю).

К сожалению, в форме № 1-Т не предусмотрено выделение суммы НДС – как в стоимости перевозимых товарно-материальных ценностей, так и в стоимости услуг перевозчика. А в бухгалтерском учете НДС – показатель особенно важный. Поэтому к товарно-транспортной накладной прилагается товарная накладная (форма № ТОРГ-12), в которой для НДС предусмотрена отдельная графа. Кстати, обратите внимание: в форме № ТОРГ-12 предусмотрены поля для реквизитов (номер, дата) транспортной накладной, удостоверяющей факт перевозки. Налоговые инспекторы придают большое значение наличию этих данных, а в их отсутствие выражают сомнения в реальности операций по перемещению грузов (пример: постановление Десятого арбитражного суда от 26.02.2008 по делу № А41-К2-16049/07).

Транспортный раздел формы № 1-Т не отражает сумму НДС в стоимости услуг по перевозке. Здесь будет достаточно расшифровки итоговой суммы к оплате, например: «Всего 59 000 руб., в том числе НДС – 9000 руб.».

Налоговые инспекторы допускают применение «гибридной» формы, полученной объединением форм № 1-Т и № ТОРГ-12:

Вопрос: Организация, осуществляющая оптовую торговлю, понесла в рамках договора поставки расходы. Вправе ли она для подтверждения понесенных ею расходов использовать самостоятельно разработанную форму накладной, объединившую показатели товарно-транспортной накладной (форма № 1-Т) и товарной накладной (форма № ТОРГ-12)?В каких ситуациях транспортная накладная не оформляется?

Ответ:

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

по г. Москве

ПИСЬМО

от 27 марта 2009 г.

№ 16–15/028267

(Извлечение)

Организация вправе разработать документы, форма которых не предусмотрена в альбомах унифицированных форм первичной учетной документации, при условии наличия в таких документах всех обязательных реквизитов, перечисленных в статье 9 Закона № 129-ФЗ[11].

Транспортная накладная согласно п. 1 ст. 18 Закона № 259-ФЗ не применяется при перевозке груза:

▪ с сопровождением представителя грузовладельца (!);

▪ в отношении которого не ведется учет движения товарно-материальных ценностей.

Очевидно, учет грузов не ведется тогда, когда они не имеют рыночной стоимости. Это касается вывоза снега, грунта в отвалы, мусора, в том числе строительного.

Закон № 259-ФЗ регулирует отношения по договору перевозки груза и не относится к ситуациям, когда компания перевозит собственные грузы на принадлежащем ей автотранспорте. Например, нужна ли транспортная накладная при перевозке товарно-материальных ценностей из одного обособленного структурного подразделения в другое? Ответ содержится в п. 2 совместной Инструкции Минфина СССР № 156, Госбанка СССР № 30, ЦСУ СССР № 354/7, Минавтотранса РСФСР № 10/998 от 30.11.1983: предприятия, осуществляющие перевозки грузов для нужд своего производства на собственных и арендуемых автомобилях, обязаны оформлять товарно-транспортные накладные на общих основаниях.

На автомобильные перевозки требуется еще один документ – путевой лист. Он предназначен для учета и контроля работы транспортного средства, водителя. Перевозки грузов легковыми и грузовыми автомобилями без оформления путевого листа не допускаются (п. 2 ст. 6 Закона № 259-ФЗ). На практике применяются путевые листы, утвержденные постановлением Госкомстата России № 78.

Во внешнем документообороте участвуют так называемые отрывные талоны к путевым листам:

▪ путевой лист специального автомобиля (форма № 3 спец.);

▪ путевой лист грузового автомобиля (форма № 4-П);

▪ путевой лист автобуса необщего пользования (форма № 6 спец.).

Отрывные талоны путевого листа заполняются заказчиком и служат основанием для предъявления владельцем автотранспорта счета заказчику. К счету прилагают соответствующий отрывной талон.

Между тем путевые листы унифицированной формы не в полной мере отвечают требованиям приказа Минтранса России от 18.09.2008 № 152 «Обязательные реквизиты и порядок заполнения путевых листов». В письме Минфина России от 25.08.2009 № 03-03-06/2/161 обращено внимание на необходимость соблюдения именно этих реквизитов.

Так, путевой лист (форма № 4-П) предусматривает реквизит «Марка автомобиля». Упомянутым приказом № 152 он не предусмотрен, зато должны быть указаны такие реквизиты, как «Тип транспортного средства», «Модель транспортного средства», «Модель прицепа (полуприцепа) грузового автомобиля».