Страница:

Различий в отражении краткосрочных займов по общепринятой форме бухгалтерского учета у малого предприятия нет.

2.5.14. Учет готовой продукции и товаров

Учет готовой продукции и товаров, отражаемых согласно Плану счетов соответственно на активных счетах 40 «Готовая продукция» и 41 «Товары», ведется малым предприятием на счете 41 «Товары».

В соответствии с ПБУ 5/01 «Учет материально-производственных запасов» к бухгалтерскому учету в качестве материально-производственных запасов принимаются активы, в том числе и активы, предназначенные для продажи.

Более того, товары напрямую названы частью материально-производственных запасов. Следовательно, для установления информации в бухгалтерском учете о товарах организации можно и нужно воспользоваться ПБУ 5/01.

Фактической себестоимостью товаров, приобретенных за плату, является сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов.

В соответствии с пунктом 6 ПБУ 5/01 к фактическим затратам на приобретение материально-производственных запасов относятся:

– суммы, уплачиваемые в соответствии с договором поставщику;

– суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением материально-производственных запасов;

– таможенные пошлины;

– невозмещаемые налоги, уплачиваемые в связи с приобретением единицы материально-производственных запасов;

– вознаграждения, уплачиваемые посреднической организации, через которую приобретены материально-производственные запасы;

– затраты по заготовке и доставке материально-производственных запасов до места их использования, включая расходы по страхованию;

– затраты по доведению материально-производственных запасов до состояния, в котором они пригодны к использованию в запланированных целях;

– иные затраты, непосредственно связанные с приобретением материально-производственных запасов.

ПРИМЕР

Торговое предприятие произвело закуп партии товара. При этом поставщику было уплачено 123 900 руб., в том числе НДС 18 900 руб.

Стоимость услуг по доставке данной партии товаров составила 1 200 руб. без НДС.

В учете были сделаны проводки:

ДЕБЕТ 41 КРЕДИТ 60

– 105 000 руб. – оприходованы товары в ценах поставщика;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам и услугам» КРЕДИТ 60

– 18 900 руб. – выделен НДС по приобретенным товарам на основании предоставленного поставщиком счета-фактуры;

ДЕБЕТ 60 КРЕДИТ 51

– 123 900 руб. – произведена оплата поставщику за приобретенные товары;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам и услугам»

– 18 900 руб. – оплаченный НДС по приобретенным товарам отнесен на вычет при расчетах с бюджетом;

ДЕБЕТ 41 КРЕДИТ 60

– 1 200 руб. – отражены расходы по доставке данных товаров;

ДЕБЕТ 60 КРЕДИТ 51

– 1 200 руб. – произведена оплата доставки товаров.

Расходы по доставке товаров являются значительной составной частью затрат у многих предприятий. Поэтому о порядке их отражения стоит рассказать поподробнее.

Эти расходы могут быть включены в фактическую себестоимость приобретаемых товарных ценностей, а у организаций, осуществляющих торговую деятельность, могут быть включены и в состав расходов на продажу.

При этом выбранный предприятием способ списания транспортных расходов должен быть оговорен в приказе об учетной политике предприятия.

ПРИМЕР

Выписка из приказа об учетной политике предприятия:

Затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включать в цену приобретения этих товаров пропорционально их стоимости.

При этом надо помнить, что первоначальная стоимость товаров, сформированная в бухгалтерском и налоговом учете, может различаться.

Так, в частности расхождения могут возникать именно по расходам на доставку товаров. Порядок учета расходов по торговым операциям в целях исчисления налога на прибыль в этом случае регулируется статьей 320 Налогового кодекса РФ.

В соответствии с этой статьей расходы текущего месяца разделяются на прямые и косвенные. К прямым расходам относятся суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика – покупателя товаров, в случае, если эти расходы не включены в цену приобретения этих товаров. Все остальные расходы, осуществленные в текущем месяце, признаются косвенными расходами и уменьшают доходы от реализации текущего месяца.

Прямые же расходы при исчислении налога на прибыль учитываются по-другому.

Прямые расходы, относящиеся к остаткам товаров на складе, определяются по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца.

Таким образом, если предприятие применяет способ учета таких расходов без включения их в стоимость товаров, то списание расходов по доставке покупных товаров до склада налогоплательщика – покупателя товаров сразу на счета затрат в бухгалтерском учете не приводит к уменьшению налога на прибыль на всю сумму списанных расходов в налоговом учете.

Списание расходов в налоговом учете будет производиться согласно расчету только в части расходов, относящихся к реализованным товарам.

То есть предприятие должно оценить выгодность для себя того или иного способа отражения затрат по заготовке и доставке товаров.

ПРИМЕР

В I квартале 2007 года ООО «Апекс» и ООО «Центральный Универмаг» приобрели партии товаров на сумму 200 000 руб. без НДС. Расходы по доставке товаров до баз предприятий составили одинаковую сумму 20 000 руб. без НДС.

При этом ООО «Апекс» затраты по заготовке и доставке товаров, производимые до момента их передачи в продажу, включает в состав расходов на продажу, а ООО «Центральный Универмаг» включает в стоимость товара.

Для упрощения примера предположим, что предприятия были организованы в I квартале и другого товара и другой реализации, кроме как поступившего товара, у этих предприятий не было.

На конец квартала у ООО «Апекс» и ООО «Центральный Универмаг» осталось непроданным 50 % поступивших товаров. Размер наценки предприятий составляет 35 % и 22,73 % соответственно, так как по данному виду товара сложилась единая рыночная продажная цена без НДС 270 000 руб.

В учете ООО «Апекс»:

ДЕБЕТ 41 КРЕДИТ 60

– 200 000 руб. – оприходованы товары в ценах поставщика;

ДЕБЕТ 44 КРЕДИТ 60

– 20 000 руб. – отражены расходы по доставке товара;

ДЕБЕТ 60 КРЕДИТ 51

– 220 000 руб. – оплачены поставщикам приобретенные товары и расходы по доставке.

Однако по концу месяца ООО «Апекс» следует составить расчет, по которому надо определить прямые расходы, относящиеся к остаткам товаров на складе по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке (предположим, что остатков прямых расходов на начало месяца в ООО «Апекс» не было):

1. Определяется сумма прямых расходов, приходящихся на остаток товаров на складе на начало месяца и осуществленных в текущем месяце.

С учетом нулевого начального сальдо она равна прямым расходам за месяц, то есть 20 000 руб.

2. Определяется сумма товаров, реализованных в текущем месяце, и остаток товаров на складе на конец месяца.

Суммовой остаток товара на конец периода: (200 000 руб. Ч 50 %): 100 % = = 100 000 руб.

Соответственно реализовано товара на сумму 200 000 руб. – 100 000 руб. = = 100 000 руб.

Общая сумма реализованных товаров и остатка товара на конец месяца составляет 200 000 руб.

3. Средний процент рассчитывается отношением суммы прямых расходов к сумме товаров.

(20 000 руб.: 200 000 руб.) Ч 100 % = 10 %.

4. Умножением среднего процента на сумму остатка товаров на конец месяца определяется сумма прямых расходов, относящаяся к остатку товаров на складе.

(100 000 руб. Ч 10,00 %): 100 % = 10 000 руб.

Соответственно расходы по доставке, относящиеся к реализованным товарам, составляют:

20 000 руб. – 10 000 руб. = 10 000 руб.

Но и в бухгалтерском учете вовсе не обязательно списывать со счета 44 всю сумму транспортных расходов, создавая тем самым разницы между данными налогового и бухгалтерского учета. В соответствии с Инструкцией по применению Плана счетов накапливаемые по дебету счета 44 суммы расходов списываются полностью или частично в дебет счета 90 «Продажи». Частичное списание применяется, в частности, в организациях, осуществляющих торговую и иную посредническую деятельность по расходам на транспортировку (между проданным товаром и остатком товара на конец каждого месяца).

Показатели реализации и налоговые обязательства ООО «Апекс» по осуществленной реализации составят:

135 000 руб. – 10 000 руб. – 100 000 руб. = 25 000 руб.,

где 135 000 руб. – продажная цена реализованных товаров без НДС (100 000 руб. Ч 1,35),

100 000 руб. – покупная цена реализованных товаров без НДС, 10 000 руб. – сумма транспортных расходов, относящаяся к реализованным товарам.

Налогооблагаемая база по налогу на прибыль составит 25 000 руб.

Налог на прибыль составит: (25 000 руб. х 24 %): 100 % = 6 000 руб.

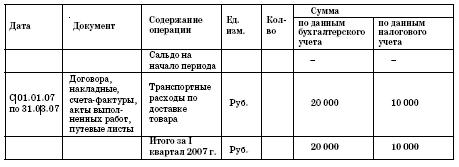

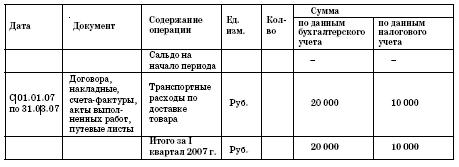

На предприятии был заведен регистр налогового учета и сделаны следующие записи:

Журнал налогового учета

транспортных расходов, приходящихся на реализованные

и оставшиеся товары за I квартал 2007 года

В учете ООО «Центральный Универмаг»:

ДЕБЕТ 41 КРЕДИТ 60

– 200 000 руб. – оприходованы товары в ценах поставщика;

ДЕБЕТ 41 КРЕДИТ 60

– 20 000 руб. – расходы по доставке товара включены в стоимость товара;

ДЕБЕТ 60 КРЕДИТ 51

– 220 000 руб. – оплачены поставщикам приобретенные товары и расходы по доставке.

Показатели реализации и налоговые обязательства ООО «Центральный Универмаг» по осуществленной реализации составят:

Суммовой остаток товара на конец периода: (200 000 руб. Ч 50 %): 100 % = = 100 000 руб.

Соответственно реализовано товара на сумму 200 000 руб. – 100 000 руб. = = 100 000 руб.

Поучаем следующий результат от реализации:

135 003 руб. -110 000 руб. = 25 003 руб.,

где 135 003 руб. – продажная цена реализованных товаров без НДС (110 000 руб. Ч 1,2273),

110 000 руб. – покупная цена реализованных товаров без НДС с учетом транспортных расходов.

Разница в финансовых результатах в 3 руб. возникла из-за округления процентного размера наценки и не является существенной в данном примере.

Налог на прибыль составит: (25 003 руб. Ч 24 %): 100 % = 6 001 руб.

На основе рассмотренного примера видно, что применение того или иного метода списания транспортных расходов приводит к получению одинакового финансового результата. Однако включение транспортных расходов в стоимость товара позволяет облегчить учет, так как, увеличив на их величину стоимость товара, бухгалтер может позволить себе «забыть» о них и больше не возвращаться к этим суммам независимо от времени нахождения остатков данного товара в организации, в то время как при использовании другого способа для расчета сумм налога на прибыль придется постоянно до момента полной реализации составлять расчет списания транспортных расходов на реализованные и оставшиеся товары.

Типовыми рекомендациями по организации бухучета малых предприятий счет 42 «Торговая наценка» не предусмотрен, однако он может играть достаточно важную учетную роль на предприятии, что не позволяет обойти его вниманием.

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Организации, осуществляющей розничную торговлю, разрешается производить оценку приобретенных товаров по продажной стоимости с отдельным учетом наценок (скидок).

В этом случае предприятия и используют счет 42 «Торговая наценка», который и предназначен для обобщения информации о торговых наценках (скидках, накидках) на товары в организациях, осуществляющих розничную торговлю, если их учет ведется по продажным ценам.

Метод оценки товаров должен быть оговорен в приказе об учетной политике предприятия.

Выписка из Приказа об учетной политике предприятия.

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Оценка товаров производится по продажной стоимости с использованием счета 42 «Торговая наценка».

Каждый из принятых способов оценки товара имеет свои особенности отражения.

ПРИМЕР

Два предприятия приобрели партии товара на сумму 100 000 руб. без НДС. Наценка на данный вид товара на предприятии составляет 30 %. Предприятие 1 использует счет 42 «Торговая наценка», а Предприятие 2 – нет.

Отражение у Предприятия 1:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходован приобретенный товар;

ДЕБЕТ 41 КРЕДИТ 42

– 30 000 руб. – сделана наценка на приобретенный товар;

ДЕБЕТ 60 КРЕДИТ 51

– 100 000 руб. – произведена оплата приобретенного товара;

Отражение у Предприятия 2:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходован приобретенный товар;

ДЕБЕТ 60 КРЕДИТ 51

– 100 000 руб. – произведена оплата приобретенного товара.

При этом у Предприятия 2 наценка на поступивший товар не отражается в бухгалтерском учете. В этом случае сумма скидок (накидок) и разниц учитывается в аналитическом учете предприятия.

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее: Выписка из Приказа об учетной политике предприятия:

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения.

Оценка товаров производится по покупной цене.

Затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включаются в цену приобретения этих товаров.

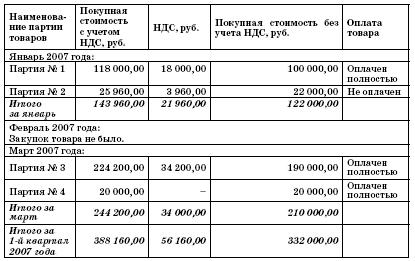

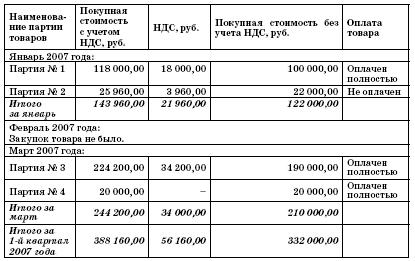

ООО «Юность» с января по март 2007 года приобрело следующие партии товаров:

В учете малого предприятия сделаны следующие бухгалтерские проводки. Январь 2007 года:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходованы товары партии № 1;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 18 000 руб. – учтен НДС по приобретенным товарам на основании предоставленных поставщиком счетов-фактур;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

– 18 000 руб. – отнесен на вычет при расчетах с бюджетом НДС по приобретенным и оплаченным товарам партии № 1;

ДЕБЕТ 41 КРЕДИТ 60

– 22 000 руб. – оприходованы товары партии № 2;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 3 960 руб. – учтен НДС по приобретенным товарам партии № 2 на основании предоставленных поставщиком счетов-фактур.

ДЕБЕТ 60 КРЕДИТ 51

– 118 000 руб. – оплачено поставщику за приобретенные товары партии № 1;

Март 2007 года:

ДЕБЕТ 41 КРЕДИТ 60

– 190 000 руб. – оприходованы товары партии № 3;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 34 200 руб. – учтен НДС по приобретенным товарам на основании предоставленных поставщиком счетов-фактур;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

– 34 200 руб. – отнесен на вычет при расчетах с бюджетом НДС по приобретенным и оплаченным товарам партии № 3;

ДЕБЕТ 60 КРЕДИТ 51

– 224 200 руб. – оплачено поставщику за приобретенные товары партии № 3;

ДЕБЕТ 41 КРЕДИТ 60

– 20 000 руб. – оприходованы товары партии № 4;

ДЕБЕТ 60 КРЕДИТ 51

– 20 000 руб. – произведена оплата поставщику за приобретенные товары партии № 4.

Расхождений в учете по упрощенной и общепринятой формам бухгалтерского учета в данном случае нет.

В соответствии с ПБУ 5/01 «Учет материально-производственных запасов» к бухгалтерскому учету в качестве материально-производственных запасов принимаются активы, в том числе и активы, предназначенные для продажи.

Более того, товары напрямую названы частью материально-производственных запасов. Следовательно, для установления информации в бухгалтерском учете о товарах организации можно и нужно воспользоваться ПБУ 5/01.

Фактической себестоимостью товаров, приобретенных за плату, является сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов.

В соответствии с пунктом 6 ПБУ 5/01 к фактическим затратам на приобретение материально-производственных запасов относятся:

– суммы, уплачиваемые в соответствии с договором поставщику;

– суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением материально-производственных запасов;

– таможенные пошлины;

– невозмещаемые налоги, уплачиваемые в связи с приобретением единицы материально-производственных запасов;

– вознаграждения, уплачиваемые посреднической организации, через которую приобретены материально-производственные запасы;

– затраты по заготовке и доставке материально-производственных запасов до места их использования, включая расходы по страхованию;

– затраты по доведению материально-производственных запасов до состояния, в котором они пригодны к использованию в запланированных целях;

– иные затраты, непосредственно связанные с приобретением материально-производственных запасов.

ПРИМЕР

Торговое предприятие произвело закуп партии товара. При этом поставщику было уплачено 123 900 руб., в том числе НДС 18 900 руб.

Стоимость услуг по доставке данной партии товаров составила 1 200 руб. без НДС.

В учете были сделаны проводки:

ДЕБЕТ 41 КРЕДИТ 60

– 105 000 руб. – оприходованы товары в ценах поставщика;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам и услугам» КРЕДИТ 60

– 18 900 руб. – выделен НДС по приобретенным товарам на основании предоставленного поставщиком счета-фактуры;

ДЕБЕТ 60 КРЕДИТ 51

– 123 900 руб. – произведена оплата поставщику за приобретенные товары;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам и услугам»

– 18 900 руб. – оплаченный НДС по приобретенным товарам отнесен на вычет при расчетах с бюджетом;

ДЕБЕТ 41 КРЕДИТ 60

– 1 200 руб. – отражены расходы по доставке данных товаров;

ДЕБЕТ 60 КРЕДИТ 51

– 1 200 руб. – произведена оплата доставки товаров.

Расходы по доставке товаров являются значительной составной частью затрат у многих предприятий. Поэтому о порядке их отражения стоит рассказать поподробнее.

Эти расходы могут быть включены в фактическую себестоимость приобретаемых товарных ценностей, а у организаций, осуществляющих торговую деятельность, могут быть включены и в состав расходов на продажу.

При этом выбранный предприятием способ списания транспортных расходов должен быть оговорен в приказе об учетной политике предприятия.

ПРИМЕР

Выписка из приказа об учетной политике предприятия:

Затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включать в цену приобретения этих товаров пропорционально их стоимости.

При этом надо помнить, что первоначальная стоимость товаров, сформированная в бухгалтерском и налоговом учете, может различаться.

Так, в частности расхождения могут возникать именно по расходам на доставку товаров. Порядок учета расходов по торговым операциям в целях исчисления налога на прибыль в этом случае регулируется статьей 320 Налогового кодекса РФ.

В соответствии с этой статьей расходы текущего месяца разделяются на прямые и косвенные. К прямым расходам относятся суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика – покупателя товаров, в случае, если эти расходы не включены в цену приобретения этих товаров. Все остальные расходы, осуществленные в текущем месяце, признаются косвенными расходами и уменьшают доходы от реализации текущего месяца.

Прямые же расходы при исчислении налога на прибыль учитываются по-другому.

Прямые расходы, относящиеся к остаткам товаров на складе, определяются по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца.

Таким образом, если предприятие применяет способ учета таких расходов без включения их в стоимость товаров, то списание расходов по доставке покупных товаров до склада налогоплательщика – покупателя товаров сразу на счета затрат в бухгалтерском учете не приводит к уменьшению налога на прибыль на всю сумму списанных расходов в налоговом учете.

Списание расходов в налоговом учете будет производиться согласно расчету только в части расходов, относящихся к реализованным товарам.

То есть предприятие должно оценить выгодность для себя того или иного способа отражения затрат по заготовке и доставке товаров.

ПРИМЕР

В I квартале 2007 года ООО «Апекс» и ООО «Центральный Универмаг» приобрели партии товаров на сумму 200 000 руб. без НДС. Расходы по доставке товаров до баз предприятий составили одинаковую сумму 20 000 руб. без НДС.

При этом ООО «Апекс» затраты по заготовке и доставке товаров, производимые до момента их передачи в продажу, включает в состав расходов на продажу, а ООО «Центральный Универмаг» включает в стоимость товара.

Для упрощения примера предположим, что предприятия были организованы в I квартале и другого товара и другой реализации, кроме как поступившего товара, у этих предприятий не было.

На конец квартала у ООО «Апекс» и ООО «Центральный Универмаг» осталось непроданным 50 % поступивших товаров. Размер наценки предприятий составляет 35 % и 22,73 % соответственно, так как по данному виду товара сложилась единая рыночная продажная цена без НДС 270 000 руб.

В учете ООО «Апекс»:

ДЕБЕТ 41 КРЕДИТ 60

– 200 000 руб. – оприходованы товары в ценах поставщика;

ДЕБЕТ 44 КРЕДИТ 60

– 20 000 руб. – отражены расходы по доставке товара;

ДЕБЕТ 60 КРЕДИТ 51

– 220 000 руб. – оплачены поставщикам приобретенные товары и расходы по доставке.

Однако по концу месяца ООО «Апекс» следует составить расчет, по которому надо определить прямые расходы, относящиеся к остаткам товаров на складе по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке (предположим, что остатков прямых расходов на начало месяца в ООО «Апекс» не было):

1. Определяется сумма прямых расходов, приходящихся на остаток товаров на складе на начало месяца и осуществленных в текущем месяце.

С учетом нулевого начального сальдо она равна прямым расходам за месяц, то есть 20 000 руб.

2. Определяется сумма товаров, реализованных в текущем месяце, и остаток товаров на складе на конец месяца.

Суммовой остаток товара на конец периода: (200 000 руб. Ч 50 %): 100 % = = 100 000 руб.

Соответственно реализовано товара на сумму 200 000 руб. – 100 000 руб. = = 100 000 руб.

Общая сумма реализованных товаров и остатка товара на конец месяца составляет 200 000 руб.

3. Средний процент рассчитывается отношением суммы прямых расходов к сумме товаров.

(20 000 руб.: 200 000 руб.) Ч 100 % = 10 %.

4. Умножением среднего процента на сумму остатка товаров на конец месяца определяется сумма прямых расходов, относящаяся к остатку товаров на складе.

(100 000 руб. Ч 10,00 %): 100 % = 10 000 руб.

Соответственно расходы по доставке, относящиеся к реализованным товарам, составляют:

20 000 руб. – 10 000 руб. = 10 000 руб.

Но и в бухгалтерском учете вовсе не обязательно списывать со счета 44 всю сумму транспортных расходов, создавая тем самым разницы между данными налогового и бухгалтерского учета. В соответствии с Инструкцией по применению Плана счетов накапливаемые по дебету счета 44 суммы расходов списываются полностью или частично в дебет счета 90 «Продажи». Частичное списание применяется, в частности, в организациях, осуществляющих торговую и иную посредническую деятельность по расходам на транспортировку (между проданным товаром и остатком товара на конец каждого месяца).

Показатели реализации и налоговые обязательства ООО «Апекс» по осуществленной реализации составят:

135 000 руб. – 10 000 руб. – 100 000 руб. = 25 000 руб.,

где 135 000 руб. – продажная цена реализованных товаров без НДС (100 000 руб. Ч 1,35),

100 000 руб. – покупная цена реализованных товаров без НДС, 10 000 руб. – сумма транспортных расходов, относящаяся к реализованным товарам.

Налогооблагаемая база по налогу на прибыль составит 25 000 руб.

Налог на прибыль составит: (25 000 руб. х 24 %): 100 % = 6 000 руб.

На предприятии был заведен регистр налогового учета и сделаны следующие записи:

Журнал налогового учета

транспортных расходов, приходящихся на реализованные

и оставшиеся товары за I квартал 2007 года

В учете ООО «Центральный Универмаг»:

ДЕБЕТ 41 КРЕДИТ 60

– 200 000 руб. – оприходованы товары в ценах поставщика;

ДЕБЕТ 41 КРЕДИТ 60

– 20 000 руб. – расходы по доставке товара включены в стоимость товара;

ДЕБЕТ 60 КРЕДИТ 51

– 220 000 руб. – оплачены поставщикам приобретенные товары и расходы по доставке.

Показатели реализации и налоговые обязательства ООО «Центральный Универмаг» по осуществленной реализации составят:

Суммовой остаток товара на конец периода: (200 000 руб. Ч 50 %): 100 % = = 100 000 руб.

Соответственно реализовано товара на сумму 200 000 руб. – 100 000 руб. = = 100 000 руб.

Поучаем следующий результат от реализации:

135 003 руб. -110 000 руб. = 25 003 руб.,

где 135 003 руб. – продажная цена реализованных товаров без НДС (110 000 руб. Ч 1,2273),

110 000 руб. – покупная цена реализованных товаров без НДС с учетом транспортных расходов.

Разница в финансовых результатах в 3 руб. возникла из-за округления процентного размера наценки и не является существенной в данном примере.

Налог на прибыль составит: (25 003 руб. Ч 24 %): 100 % = 6 001 руб.

На основе рассмотренного примера видно, что применение того или иного метода списания транспортных расходов приводит к получению одинакового финансового результата. Однако включение транспортных расходов в стоимость товара позволяет облегчить учет, так как, увеличив на их величину стоимость товара, бухгалтер может позволить себе «забыть» о них и больше не возвращаться к этим суммам независимо от времени нахождения остатков данного товара в организации, в то время как при использовании другого способа для расчета сумм налога на прибыль придется постоянно до момента полной реализации составлять расчет списания транспортных расходов на реализованные и оставшиеся товары.

Типовыми рекомендациями по организации бухучета малых предприятий счет 42 «Торговая наценка» не предусмотрен, однако он может играть достаточно важную учетную роль на предприятии, что не позволяет обойти его вниманием.

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Организации, осуществляющей розничную торговлю, разрешается производить оценку приобретенных товаров по продажной стоимости с отдельным учетом наценок (скидок).

В этом случае предприятия и используют счет 42 «Торговая наценка», который и предназначен для обобщения информации о торговых наценках (скидках, накидках) на товары в организациях, осуществляющих розничную торговлю, если их учет ведется по продажным ценам.

Метод оценки товаров должен быть оговорен в приказе об учетной политике предприятия.

Выписка из Приказа об учетной политике предприятия.

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения. Оценка товаров производится по продажной стоимости с использованием счета 42 «Торговая наценка».

Каждый из принятых способов оценки товара имеет свои особенности отражения.

ПРИМЕР

Два предприятия приобрели партии товара на сумму 100 000 руб. без НДС. Наценка на данный вид товара на предприятии составляет 30 %. Предприятие 1 использует счет 42 «Торговая наценка», а Предприятие 2 – нет.

Отражение у Предприятия 1:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходован приобретенный товар;

ДЕБЕТ 41 КРЕДИТ 42

– 30 000 руб. – сделана наценка на приобретенный товар;

ДЕБЕТ 60 КРЕДИТ 51

– 100 000 руб. – произведена оплата приобретенного товара;

Отражение у Предприятия 2:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходован приобретенный товар;

ДЕБЕТ 60 КРЕДИТ 51

– 100 000 руб. – произведена оплата приобретенного товара.

При этом у Предприятия 2 наценка на поступивший товар не отражается в бухгалтерском учете. В этом случае сумма скидок (накидок) и разниц учитывается в аналитическом учете предприятия.

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее: Выписка из Приказа об учетной политике предприятия:

Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения.

Оценка товаров производится по покупной цене.

Затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включаются в цену приобретения этих товаров.

ООО «Юность» с января по март 2007 года приобрело следующие партии товаров:

В учете малого предприятия сделаны следующие бухгалтерские проводки. Январь 2007 года:

ДЕБЕТ 41 КРЕДИТ 60

– 100 000 руб. – оприходованы товары партии № 1;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 18 000 руб. – учтен НДС по приобретенным товарам на основании предоставленных поставщиком счетов-фактур;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

– 18 000 руб. – отнесен на вычет при расчетах с бюджетом НДС по приобретенным и оплаченным товарам партии № 1;

ДЕБЕТ 41 КРЕДИТ 60

– 22 000 руб. – оприходованы товары партии № 2;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 3 960 руб. – учтен НДС по приобретенным товарам партии № 2 на основании предоставленных поставщиком счетов-фактур.

ДЕБЕТ 60 КРЕДИТ 51

– 118 000 руб. – оплачено поставщику за приобретенные товары партии № 1;

Март 2007 года:

ДЕБЕТ 41 КРЕДИТ 60

– 190 000 руб. – оприходованы товары партии № 3;

ДЕБЕТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60

– 34 200 руб. – учтен НДС по приобретенным товарам на основании предоставленных поставщиком счетов-фактур;

ДЕБЕТ 68 субсчет «Расчеты с бюджетом по НДС» КРЕДИТ 19 субсчет «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

– 34 200 руб. – отнесен на вычет при расчетах с бюджетом НДС по приобретенным и оплаченным товарам партии № 3;

ДЕБЕТ 60 КРЕДИТ 51

– 224 200 руб. – оплачено поставщику за приобретенные товары партии № 3;

ДЕБЕТ 41 КРЕДИТ 60

– 20 000 руб. – оприходованы товары партии № 4;

ДЕБЕТ 60 КРЕДИТ 51

– 20 000 руб. – произведена оплата поставщику за приобретенные товары партии № 4.

Расхождений в учете по упрощенной и общепринятой формам бухгалтерского учета в данном случае нет.

2.5.15. Учет реализации продукции (работ, услуг) и другого имущества малого предприятия

Реализация продукции, работ, услуг и другого имущества малого предприятия, а также определение финансового результата по этим операциям при применении общепринятой формы бухгалтерского учета отражается на счетах 45 «Товары отгруженные», 90 «Продажи», 91 «Прочие доходы и расходы», а малыми предприятиями, применяющими упрощенную форму бухгалтерского учета, – на счете 90 «Продажи».

Расчеты с покупателями и заказчиками при применении общепринятой формы бухгалтерского учета отражаются на счете 62 «Учет расчетов с покупателями и заказчиками», при использовании упрощенной формы учета – на счете 76 «Расчеты с разными дебиторами и кредиторами».

Способ отражения реализации при применении общеустановленной системы может зависеть и от способа оценки товаров, выбранного на предприятии.

Реализация в зависимости от выбранного метода будет выглядеть следующим способом:

ПРИМЕР

Покупная стоимость товаров составляет 120 000 руб. Продажная стоимость товаров с учетом НДС равна 169 920 руб. Предприятие 1 при этом учитывает товар с использованием счета 42, а Предприятие 2 без указанного счета.

Отражение у Предприятия 1:

ДЕБЕТ 62 КРЕДИТ 90

– 169 920 руб. – осуществлена реализация товара;

ДЕБЕТ 50 КРЕДИТ 62

– 169 920 руб. – внесена в кассу выручка за реализованный товар;

ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты с бюджетом по НДС»

– 25 920 руб. – начислен НДС от реализации;

ДЕБЕТ 90 КРЕДИТ 41

– 120 000 руб. – списана покупная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 42

– 24 000 руб. – сторнирована реализованная торговая наценка;

ДЕБЕТ 90 КРЕДИТ 99

– 24 000 руб. (169 920 – 25 920–120 000) – определен финансовый результат от реализации;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты с бюджетом по налогу на прибыль»

– 5 760 руб. (24 000 руб. Ч 24 %) – начислен налог на прибыль.

Отражение у Предприятия 2:

ДЕБЕТ 62 КРЕДИТ 90

– 169 920 руб. – осуществлена реализация товара;

ДЕБЕТ 50 КРЕДИТ 62

– 169 920 руб. – внесена в кассу выручка за реализованный товар;

ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты с бюджетом по НДС»

– 25 920 руб. – начислен НДС от реализации;

ДЕБЕТ 90 КРЕДИТ 41

– 120 000 руб. – списана покупная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 99

– 24 000 руб. (169 920 – 25 920–120 000) – определен финансовый результат от реализации;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты с бюджетом по налогу на прибыль»

– 5 760 руб. (24 000 руб. Ч 24 %) – начислен налог на прибыль.

Разные партии товаров поступают по разным ценам. По какой же цене их списывать при их реализации?

Пункт 16 ПБУ 5/01 предусматривает несколько способов оценки выбывающих материально-производственных запасов, а значит, и товаров (кроме товаров, учитываемых по продажной стоимости), а именно:

– по себестоимости каждой единицы;

– по средней себестоимости;

– по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Аналогичные условия содержатся в пункте 58 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации № 34н.

Пункт 14 Типовых рекомендаций по организации бухучета малых предприятий указывает, что товары, приобретаемые малым предприятием для продажи, принимаются к бухгалтерскому учету по стоимости приобретения с дальнейшим их списанием при выбытии по методу средневзвешенной (средней) себестоимости.

При этом никакого выбора из предложенных методов сделать не предлагается. Если на предприятии и так хотят применять списание по средней себестоимости, то, как говорится, вопросов нет. Но если выгоден какой-то другой способ списания, можно ли применять его? На наш взгляд, несмотря на приведенный пункт Типовых рекомендаций, все-таки можно. Дело в том, что уравниловка малого бизнеса со всем остальным бизнесом в целом, отрицательно сказываясь на его развитии, в данном случае играет ему на руку. Формально мало какое фактически малое предприятие может считаться юридически малым, так как не соблюдается вся предусмотренная законодательством процедура, которую мы уже рассматривали на страницах данной книги. Это – во-первых.

Во-вторых, ПБУ 5/01, предлагая выбор метода списания товаров – по себестоимости каждой единицы; по средней себестоимости; по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО), не делает каких-либо ограничений по их применению для малых предприятий. А любые неустранимые сомнения, противоречия должны решаться в пользу налогоплательщика.

Пример практического применения различных методик списания товаров (ФИФО, ЛИФО, по средней себестоимости, по себестоимости каждой единицы) приведен в разделе «Учет материалов».

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее:

Выписка из Приказа об учетной политике предприятия:

При продаже (отпуске) товаров их стоимость списывается с применением метода оценки по средней себестоимости.

Бухгалтер малого предприятия, делая реализационные проводки, также должен придерживаться единых методологических основ и правил ведения бухгалтерского учета.

Так, например, при осуществлении реализации прочего имущества предприятия (основных средств, нематериальных активов) бухгалтер не должен забывать, что амортизация продолжает начисляться по первое число месяца, следующего за месяцем выбытия объекта.

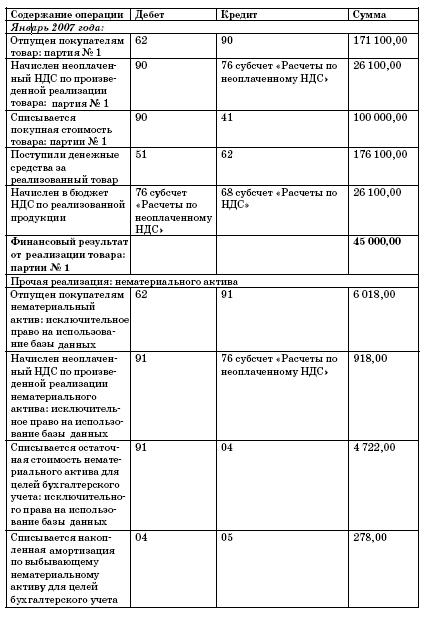

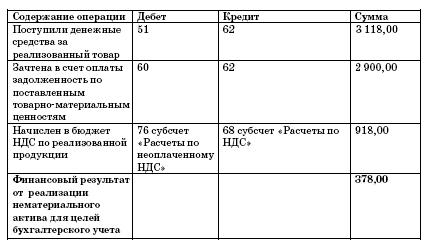

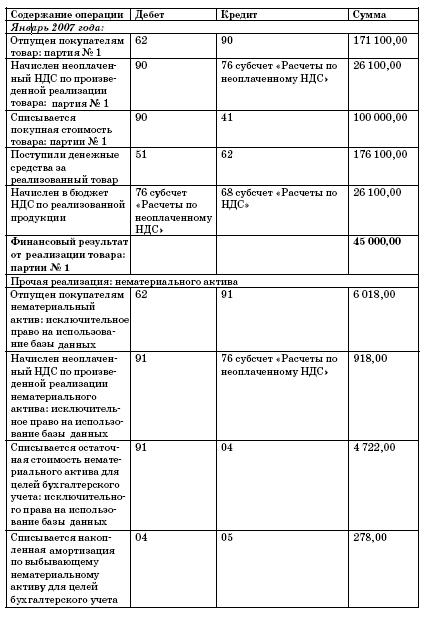

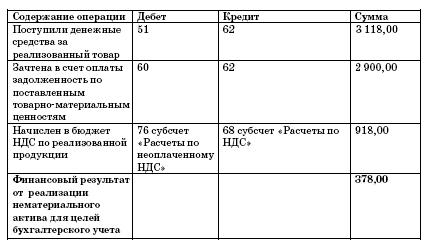

ПРИМЕР

ООО «Юность» с января по март 2007 года реализовало товары и нематериальные активы, оплата за которые поступила в полном объеме:

Данные реализационные операции отражены в учете организации следующим образом:

Таким образом, доход предприятия от реализации за I квартал без учета расходов для целей бухгалтерского учета составил в общей сумме 108 378 руб. ((171 100 – 26 100–100 000) + (29 500 – 4 500 – 22 000) + (295 000 – 45 000–190 000) + (6 018–918 – 4 722)).

По общепринятой системе бухгалтерского учета была бы использована следующая корреспонденция бухгалтерских счетов (на примере реализации партии товара № 1 и нематериального актива):

Напомним еще об одном требовании законодательства, которое важно соблюсти. Речь идет о документальном оформлении реализации товаров, работ, услуг.

Если предприятие является плательщиком НДС, то необходимо учесть требования пункта 3 статьи 168 Налогового кодекса РФ, и при осуществлении реализации товаров (работ, услуг) выставить соответствующие счета-фактуры не позднее пяти дней считая со дня отгрузки товара (выполнения работ, оказания услуг).

Расчеты с покупателями и заказчиками при применении общепринятой формы бухгалтерского учета отражаются на счете 62 «Учет расчетов с покупателями и заказчиками», при использовании упрощенной формы учета – на счете 76 «Расчеты с разными дебиторами и кредиторами».

Способ отражения реализации при применении общеустановленной системы может зависеть и от способа оценки товаров, выбранного на предприятии.

Реализация в зависимости от выбранного метода будет выглядеть следующим способом:

ПРИМЕР

Покупная стоимость товаров составляет 120 000 руб. Продажная стоимость товаров с учетом НДС равна 169 920 руб. Предприятие 1 при этом учитывает товар с использованием счета 42, а Предприятие 2 без указанного счета.

Отражение у Предприятия 1:

ДЕБЕТ 62 КРЕДИТ 90

– 169 920 руб. – осуществлена реализация товара;

ДЕБЕТ 50 КРЕДИТ 62

– 169 920 руб. – внесена в кассу выручка за реализованный товар;

ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты с бюджетом по НДС»

– 25 920 руб. – начислен НДС от реализации;

ДЕБЕТ 90 КРЕДИТ 41

– 120 000 руб. – списана покупная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 42

– 24 000 руб. – сторнирована реализованная торговая наценка;

ДЕБЕТ 90 КРЕДИТ 99

– 24 000 руб. (169 920 – 25 920–120 000) – определен финансовый результат от реализации;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты с бюджетом по налогу на прибыль»

– 5 760 руб. (24 000 руб. Ч 24 %) – начислен налог на прибыль.

Отражение у Предприятия 2:

ДЕБЕТ 62 КРЕДИТ 90

– 169 920 руб. – осуществлена реализация товара;

ДЕБЕТ 50 КРЕДИТ 62

– 169 920 руб. – внесена в кассу выручка за реализованный товар;

ДЕБЕТ 90 КРЕДИТ 68 субсчет «Расчеты с бюджетом по НДС»

– 25 920 руб. – начислен НДС от реализации;

ДЕБЕТ 90 КРЕДИТ 41

– 120 000 руб. – списана покупная стоимость реализованного товара;

ДЕБЕТ 90 КРЕДИТ 99

– 24 000 руб. (169 920 – 25 920–120 000) – определен финансовый результат от реализации;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты с бюджетом по налогу на прибыль»

– 5 760 руб. (24 000 руб. Ч 24 %) – начислен налог на прибыль.

Разные партии товаров поступают по разным ценам. По какой же цене их списывать при их реализации?

Пункт 16 ПБУ 5/01 предусматривает несколько способов оценки выбывающих материально-производственных запасов, а значит, и товаров (кроме товаров, учитываемых по продажной стоимости), а именно:

– по себестоимости каждой единицы;

– по средней себестоимости;

– по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Аналогичные условия содержатся в пункте 58 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации № 34н.

Пункт 14 Типовых рекомендаций по организации бухучета малых предприятий указывает, что товары, приобретаемые малым предприятием для продажи, принимаются к бухгалтерскому учету по стоимости приобретения с дальнейшим их списанием при выбытии по методу средневзвешенной (средней) себестоимости.

При этом никакого выбора из предложенных методов сделать не предлагается. Если на предприятии и так хотят применять списание по средней себестоимости, то, как говорится, вопросов нет. Но если выгоден какой-то другой способ списания, можно ли применять его? На наш взгляд, несмотря на приведенный пункт Типовых рекомендаций, все-таки можно. Дело в том, что уравниловка малого бизнеса со всем остальным бизнесом в целом, отрицательно сказываясь на его развитии, в данном случае играет ему на руку. Формально мало какое фактически малое предприятие может считаться юридически малым, так как не соблюдается вся предусмотренная законодательством процедура, которую мы уже рассматривали на страницах данной книги. Это – во-первых.

Во-вторых, ПБУ 5/01, предлагая выбор метода списания товаров – по себестоимости каждой единицы; по средней себестоимости; по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО), не делает каких-либо ограничений по их применению для малых предприятий. А любые неустранимые сомнения, противоречия должны решаться в пользу налогоплательщика.

Пример практического применения различных методик списания товаров (ФИФО, ЛИФО, по средней себестоимости, по себестоимости каждой единицы) приведен в разделе «Учет материалов».

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее:

Выписка из Приказа об учетной политике предприятия:

При продаже (отпуске) товаров их стоимость списывается с применением метода оценки по средней себестоимости.

Бухгалтер малого предприятия, делая реализационные проводки, также должен придерживаться единых методологических основ и правил ведения бухгалтерского учета.

Так, например, при осуществлении реализации прочего имущества предприятия (основных средств, нематериальных активов) бухгалтер не должен забывать, что амортизация продолжает начисляться по первое число месяца, следующего за месяцем выбытия объекта.

ПРИМЕР

ООО «Юность» с января по март 2007 года реализовало товары и нематериальные активы, оплата за которые поступила в полном объеме:

Данные реализационные операции отражены в учете организации следующим образом:

Таким образом, доход предприятия от реализации за I квартал без учета расходов для целей бухгалтерского учета составил в общей сумме 108 378 руб. ((171 100 – 26 100–100 000) + (29 500 – 4 500 – 22 000) + (295 000 – 45 000–190 000) + (6 018–918 – 4 722)).

По общепринятой системе бухгалтерского учета была бы использована следующая корреспонденция бухгалтерских счетов (на примере реализации партии товара № 1 и нематериального актива):

Напомним еще об одном требовании законодательства, которое важно соблюсти. Речь идет о документальном оформлении реализации товаров, работ, услуг.

Если предприятие является плательщиком НДС, то необходимо учесть требования пункта 3 статьи 168 Налогового кодекса РФ, и при осуществлении реализации товаров (работ, услуг) выставить соответствующие счета-фактуры не позднее пяти дней считая со дня отгрузки товара (выполнения работ, оказания услуг).

2.5.16. Учет расчетов по налогам и сборам. Организация налогового учета

Для обобщения информации по налоговым платежам и расчетам с бюджетом используется единый для упрощенной и общепринятой форм бухгалтерского учета счет 68 «Расчеты по налогам и сборам».

Аналитический учет на данном счете ведется по видам налогов.

Помимо начисленного налога на доходы физических лиц, удержанного из заработной платы работников (КРЕДИТ 68 субсчет «Расчеты по НДФЛ»), и налогов, начисленных от реализации продукции (КРЕДИТ 68 субсчет «Расчеты по НДС»), малому предприятию следует ежеквартально начислять следующие налоги и сборы:

– налог на рекламу;

– налог на имущество предприятия;

– налог на прибыль.

Налог на имущество предприятий

Предприятие приобрело актив, ввело его в эксплуатацию, учло по нему НДС, рассчитало амортизацию. Вроде бы все операции по эксплуатируемому объекту выполнены. Однако это не так. Периодически у предприятий возникает еще одна обязанность, связанная с находящимся у них на учете имуществом. Это обязанность исчислить и уплатить налог на имущество.

Аналитический учет на данном счете ведется по видам налогов.

Помимо начисленного налога на доходы физических лиц, удержанного из заработной платы работников (КРЕДИТ 68 субсчет «Расчеты по НДФЛ»), и налогов, начисленных от реализации продукции (КРЕДИТ 68 субсчет «Расчеты по НДС»), малому предприятию следует ежеквартально начислять следующие налоги и сборы:

– налог на рекламу;

– налог на имущество предприятия;

– налог на прибыль.

Налог на имущество предприятий

Предприятие приобрело актив, ввело его в эксплуатацию, учло по нему НДС, рассчитало амортизацию. Вроде бы все операции по эксплуатируемому объекту выполнены. Однако это не так. Периодически у предприятий возникает еще одна обязанность, связанная с находящимся у них на учете имуществом. Это обязанность исчислить и уплатить налог на имущество.