Страница:

Ко второй группе можно отнести ошибки, в результате которых происходит завышение или занижение объектов налогообложения. Наиболее распространенными здесь являются следующие ошибки:

• неправомерное отнесение производственных затрат на себестоимость или на финансовые результаты;

• занижение выручки от реализации;

• неправомерное отражение операций в бухгалтерском учете с нарушением методологии, в результате чего происходит изменение объектов налогообложения.

Ошибки, связанные с нарушением методологии учета, не приводящие к изменениям объектов налогообложения, выявляются, как правило, при осуществлении аудиторской проверки; при их существенном характере бухгалтерская отчетность организации может быть признана недостоверной.

При обнаружении налогоплательщиком в поданной им налоговой декларации неотражения или неполноты отражения сведений, а равно ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые дополнения и изменения в налоговую декларацию. Данное положение является общим, т. е. распространяется на все виды ошибок, как бухгалтерские, так и ошибки технического характера, и применяется вне зависимости от того, кем и при каких условиях выявлена ошибка.

Налоговые органы, обнаружив в ходе документальной проверки учетных регистров ошибки, приводящие к занижению или сокрытию объектов налогообложения, на основании НК РФ привлекают организацию к ответственности в виде применения следующих мер:

• перечисление в доход бюджета причитающихся сумм налога;

• штраф, размер которого устанавливается отдельными статьями НК РФ в зависимости от вида налогового правонарушения;

• взыскание пеней с налогоплательщика в случае задержки уплаты налога в установленный срок в размере одной трехсотой ставки рефинансирования Банка России, действующей на данный момент, но не более 0,1 % в день за каждый день просрочки, начиная с установленного срока выплаты задержанной суммы. Указанная мера вводится ст. 75 НК РФ.

Пени более не являются финансовыми санкциями и не рассматриваются в качестве меры ответственности налогоплательщика.

Если налогоплательщик самостоятельно и своевременно до проверки налоговым органом выявил ошибки, в результате которых в бюджет не были уплачены или были не полностью уплачены суммы налогов и других обязательных платежей, и в установленном порядке внес исправления в бухгалтерскую отчетность, в расчет по налогам и платежам, произвел уплату причитающихся сумм, то допущенные ошибки налоговыми нарушениями не являются. В таких случаях с налогоплательщика за несвоевременную уплату налогов и других обязательных платежей пени не взыскиваются.

Налогоплательщик освобождается от применения санкций, т. е. денежных взысканий (штрафов), если заявление о дополнении и изменении налоговой декларации сделано:

• до истечения срока ее подачи;

• после окончания срока подачи налоговой декларации, но до истечения срока уплаты налога и до момента, когда налогоплательщик узнал об обнаружении налоговым органом правонарушений либо о назначении выездной налоговой проверки;

• после истечения срока подачи налоговой декларации и срока уплаты налога, но до момента, когда налогоплательщик узнал об обнаружении налоговым органом правонарушений либо о назначении выездной налоговой проверки, уплатив при этом недостаточную сумму налога и пени.

Таким образом, на применение или неприменение штрафных санкций за выявление ошибки в налоговой декларации влияют сроки подачи заявления об их обнаружении и фактическая уплата, а не характер ошибки, в результате которой произошло занижение налога, подлежащего уплате в бюджет.

Если налогоплательщик самостоятельно выявил ошибку технического характера в декларации, в любой день после обнаружения ошибки он представляет в налоговую инспекцию дополнительный расчет по налогу. Выявленная техническая ошибка исправляется без дополнительных бухгалтерских записей, однако если данная ошибка повлекла за собой занижение объекта налогообложения или задержку в перечислении сумм налога, дополнительные выплаты, в частности пени, и соответствующие бухгалтерские записи будут произведены налогоплательщиком.

Исправление отчетных данных как текущего, так и прошлого года (после их утверждения) производится в бухгалтерской отчетности, составленной за отчетный период, в котором были обнаружены искажения ее данных, причем исправления вносятся в данные за отчетный период (квартал, с начала года).

Исправительные записи в бухгалтерском учете могут производиться следующими способами:

• наиболее распространенным является способ, при котором выявленная ошибочная сумма сторнируется и производится правильная запись. Как правило, это применяется в случае, когда организацией допущены ошибки при отражении операций по счетам бухгалтерского учета (неправильная корреспонденция счетов). Этот способ в основном используется для корректировки ошибок текущего периода (года). В данной ситуации речь идет о годе, поскольку многие налоги уплачиваются нарастающим итогом с начала года;

• если допущена ошибка при отражении суммы операции, то, во-первых, можно воспользоваться упомянутым выше способом; во-вторых, допускается приведение дополнительной записи на сумму, которая не была отражена на счетах бухгалтерского учета или была отражена сумма меньшая, чем требовалось;

• производятся также обобщающие учетные записи, в результате чего в учетных регистрах организации отражается информация, как было бы в случае первоначального правильного отражения операций. Данный способ корректировки применяется, как правило, при нахождении бухгалтерских ошибок прошлых отчетных периодов (лет).

Порядок исправления ошибок, затрагивающих налоговые обязательства, не зависит от того, кем данная ошибка выявлена. При документальной проверке к предприятию-нарушителю будут применены финансовые санкции (штрафы).

3.7. Ежегодная инвентаризация: содержание и порядок проведения

• неправомерное отнесение производственных затрат на себестоимость или на финансовые результаты;

• занижение выручки от реализации;

• неправомерное отражение операций в бухгалтерском учете с нарушением методологии, в результате чего происходит изменение объектов налогообложения.

Ошибки, связанные с нарушением методологии учета, не приводящие к изменениям объектов налогообложения, выявляются, как правило, при осуществлении аудиторской проверки; при их существенном характере бухгалтерская отчетность организации может быть признана недостоверной.

При обнаружении налогоплательщиком в поданной им налоговой декларации неотражения или неполноты отражения сведений, а равно ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые дополнения и изменения в налоговую декларацию. Данное положение является общим, т. е. распространяется на все виды ошибок, как бухгалтерские, так и ошибки технического характера, и применяется вне зависимости от того, кем и при каких условиях выявлена ошибка.

Налоговые органы, обнаружив в ходе документальной проверки учетных регистров ошибки, приводящие к занижению или сокрытию объектов налогообложения, на основании НК РФ привлекают организацию к ответственности в виде применения следующих мер:

• перечисление в доход бюджета причитающихся сумм налога;

• штраф, размер которого устанавливается отдельными статьями НК РФ в зависимости от вида налогового правонарушения;

• взыскание пеней с налогоплательщика в случае задержки уплаты налога в установленный срок в размере одной трехсотой ставки рефинансирования Банка России, действующей на данный момент, но не более 0,1 % в день за каждый день просрочки, начиная с установленного срока выплаты задержанной суммы. Указанная мера вводится ст. 75 НК РФ.

Пени более не являются финансовыми санкциями и не рассматриваются в качестве меры ответственности налогоплательщика.

Если налогоплательщик самостоятельно и своевременно до проверки налоговым органом выявил ошибки, в результате которых в бюджет не были уплачены или были не полностью уплачены суммы налогов и других обязательных платежей, и в установленном порядке внес исправления в бухгалтерскую отчетность, в расчет по налогам и платежам, произвел уплату причитающихся сумм, то допущенные ошибки налоговыми нарушениями не являются. В таких случаях с налогоплательщика за несвоевременную уплату налогов и других обязательных платежей пени не взыскиваются.

Налогоплательщик освобождается от применения санкций, т. е. денежных взысканий (штрафов), если заявление о дополнении и изменении налоговой декларации сделано:

• до истечения срока ее подачи;

• после окончания срока подачи налоговой декларации, но до истечения срока уплаты налога и до момента, когда налогоплательщик узнал об обнаружении налоговым органом правонарушений либо о назначении выездной налоговой проверки;

• после истечения срока подачи налоговой декларации и срока уплаты налога, но до момента, когда налогоплательщик узнал об обнаружении налоговым органом правонарушений либо о назначении выездной налоговой проверки, уплатив при этом недостаточную сумму налога и пени.

Таким образом, на применение или неприменение штрафных санкций за выявление ошибки в налоговой декларации влияют сроки подачи заявления об их обнаружении и фактическая уплата, а не характер ошибки, в результате которой произошло занижение налога, подлежащего уплате в бюджет.

Если налогоплательщик самостоятельно выявил ошибку технического характера в декларации, в любой день после обнаружения ошибки он представляет в налоговую инспекцию дополнительный расчет по налогу. Выявленная техническая ошибка исправляется без дополнительных бухгалтерских записей, однако если данная ошибка повлекла за собой занижение объекта налогообложения или задержку в перечислении сумм налога, дополнительные выплаты, в частности пени, и соответствующие бухгалтерские записи будут произведены налогоплательщиком.

Исправление отчетных данных как текущего, так и прошлого года (после их утверждения) производится в бухгалтерской отчетности, составленной за отчетный период, в котором были обнаружены искажения ее данных, причем исправления вносятся в данные за отчетный период (квартал, с начала года).

Исправительные записи в бухгалтерском учете могут производиться следующими способами:

• наиболее распространенным является способ, при котором выявленная ошибочная сумма сторнируется и производится правильная запись. Как правило, это применяется в случае, когда организацией допущены ошибки при отражении операций по счетам бухгалтерского учета (неправильная корреспонденция счетов). Этот способ в основном используется для корректировки ошибок текущего периода (года). В данной ситуации речь идет о годе, поскольку многие налоги уплачиваются нарастающим итогом с начала года;

• если допущена ошибка при отражении суммы операции, то, во-первых, можно воспользоваться упомянутым выше способом; во-вторых, допускается приведение дополнительной записи на сумму, которая не была отражена на счетах бухгалтерского учета или была отражена сумма меньшая, чем требовалось;

• производятся также обобщающие учетные записи, в результате чего в учетных регистрах организации отражается информация, как было бы в случае первоначального правильного отражения операций. Данный способ корректировки применяется, как правило, при нахождении бухгалтерских ошибок прошлых отчетных периодов (лет).

Порядок исправления ошибок, затрагивающих налоговые обязательства, не зависит от того, кем данная ошибка выявлена. При документальной проверке к предприятию-нарушителю будут применены финансовые санкции (штрафы).

3.7. Ежегодная инвентаризация: содержание и порядок проведения

Инвентаризация представляет собой определенную последовательность практических действий по документальному подтверждению наличия, состояния и оценки имущества и обязательств организации с целью обеспечить достоверность данных учета и отчетности. Она способствует реализации контрольной функции учета, позволяя выявлять случаи необоснованного уменьшения капитала хозяйствующего субъекта, вложенного в различные виды имущества (активов).

Основу любой инвентаризации составляет полная или выборочная проверка фактического наличия материальных ценностей, имущественных прав и обязательств силами специально созданной в организации комиссии. Различают два вида проверок: натуральную и документальную.

При натуральной (ее также называют вещественной) проверке определяется количество, взвешивание и обмер наблюдаемых объектов. Такого рода проверкам подвергаются, как правило, материально-производственные запасы, бланки документов строгой отчетности, основные средства и наличные денежные средства.

При документальной проверке наличие у организации имущественных прав (нематериальных активов, расходов будущих периодов, дебиторской задолженности и др.) и финансовых обязательств подтверждается непосредственно документами.

В составе документальной проверки иногда выделяют бухгалтерскую или книжную проверку, которая представляет собой сопоставление записей непосредственно в регистрах бухгалтерского учета (например, при инвентаризации сумм начисленной амортизации, оценочных резервов).

Обязательная ежегодная инвентаризация должна охватывать все без исключения виды имущества и обязательств. Нормативными актами предусмотрен специальный порядок ее проведения, по результатам инвентаризации уточняют данные бухгалтерского учета. Поэтому обязательную ежегодную инвентаризацию нельзя заменить какими-либо внешне схожими процедурами – внутренним или внешним аудитом, ревизией финансово-хозяйственной деятельности (хотя при незначительном объеме имущества и обязательств у организации обязанности инвентаризационной комиссии могут быть возложены на ревизионную комиссию).

Обязательная ежегодная инвентаризация имущества и обязательств организации должна быть начата не ранее 1 октября отчетного года и закончена до его завершения.

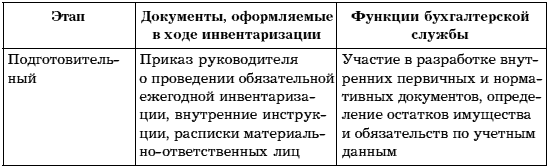

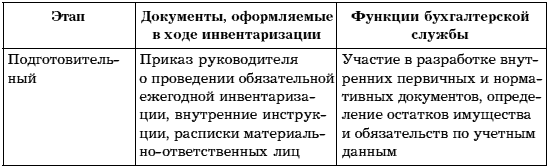

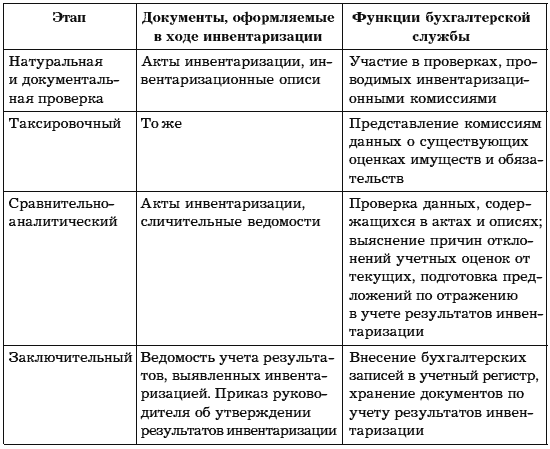

Ее основные этапы во взаимосвязи с функциями бухгалтерской службы в процессе инвентаризации приведены в табл. 4.

Таблица 4

Обязательная ежегодная инвентаризация начинается с даты, установленной приказом руководителя организации. Ответственность за проведение инвентаризации возлагается на постоянно действующую инвентаризационную комиссию. При значительном объеме имущества и обязательств по приказу руководителя организации могут быть созданы рабочие инвентаризационные комиссии. Их также целесообразно создавать, если организация имеет обособленные подразделения (филиалы и представительства) или ведет деятельность на обширной территории (в строительных организациях, на сельскохозяйственных предприятиях, в леспромхозах и т. д.). В нормативных документах нет прямого запрета на включение в состав комиссий представителей сторонних организаций (аудиторов, оценщиков, экспертов) для формирования экономически обоснованных и достоверных результатов инвентаризации. Приложением к приказу может быть план проведения инвентаризации, который определяет сроки окончания инвентаризации отдельных объектов и продолжительность каждого этапа, разграничивает обязанности между рабочими комиссиями.

Обязательная ежегодная инвентаризация начинается с даты, установленной приказом руководителя организации. Ответственность за проведение инвентаризации возлагается на постоянно действующую инвентаризационную комиссию. При значительном объеме имущества и обязательств по приказу руководителя организации могут быть созданы рабочие инвентаризационные комиссии. Их также целесообразно создавать, если организация имеет обособленные подразделения (филиалы и представительства) или ведет деятельность на обширной территории (в строительных организациях, на сельскохозяйственных предприятиях, в леспромхозах и т. д.). В нормативных документах нет прямого запрета на включение в состав комиссий представителей сторонних организаций (аудиторов, оценщиков, экспертов) для формирования экономически обоснованных и достоверных результатов инвентаризации. Приложением к приказу может быть план проведения инвентаризации, который определяет сроки окончания инвентаризации отдельных объектов и продолжительность каждого этапа, разграничивает обязанности между рабочими комиссиями.

На подготовительном этапе материально-ответственные лица передают комиссии приходные и расходные документы по отчетам (реестрам), которые служат бухгалтерии основанием для определения соответствующих остатков по счетам бухгалтерского учета на дату проведения инвентаризации. Полнота передачи первичных документов подтверждается расписками указанных лиц, а также держателей подотчетных сумм или доверенностей на получение материальных ценностей.

Организационно-методическая подготовка к проведению инвентаризации заключается в разработке внутренних нормативных документов – инструкций, правил и т. п., регламентирующих деятельность комиссий на каждом этапе.

Инструкции могут содержать:

• конкретные методики проведения инвентаризации, описание действий членов рабочих комиссий при проверке наличия и состояния отдельных объектов;

• порядок получения подтверждений учетных данных контрагентами – поставщиками, покупателями, банками, налоговыми органами и др.;

• порядок урегулирования претензий к работе инвентаризационных комиссий;

• типовые формы первичных учетных документов для оформления результатов инвентаризации, разработанные организацией самостоятельно.

Второй этап инвентаризации – это натуральная и документальная проверки фактического наличия имущества и обязательств. Их проводят комиссии коллегиально: отсутствие хотя бы одного члена комиссии служит основанием для признания результатов инвентаризации недействительными.

Основной формой первичной документации для учета результатов натуральной инвентаризации является инвентаризационная опись, документальной – акт инвентаризации.

Постановлением Госкомстата РФ от 18 августа 1998 г. № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» утверждены 6 типов форм описи и 8 типовых форм акта. В настоящее время отсутствуют типовые формы (актов) инвентаризации финансовых вложений, безналичных денежных средств, резервов предстоящих расходов и платежей, оценочных резервов и ряда других объектов, организации должны разрабатывать их самостоятельно, что снижает аналитичность учетной информации.

В описях (актах) не допускается оставлять незаполненные строки, в конце описи материально-ответственные лица должны расписаться, подтверждая факт проведения проверки в их присутствии, а также отсутствие претензий к членам комиссии и принятие перечисленного в описи имущества на ответственное хранение.

Натуральная и документальная проверки при обязательной ежегодной инвентаризации проводятся, как правило, сплошным методом. Этот процесс достаточно трудоемок, но действующие нормативные документы позволяют применять упрощенные способы инвентаризации лишь в немногих случаях. Например, допускается выборочная инвентаризация материальных ценностей, хранящихся в неповрежденной упаковке поставщиков.

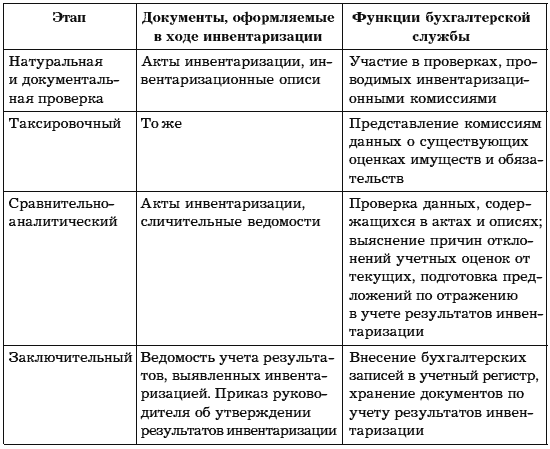

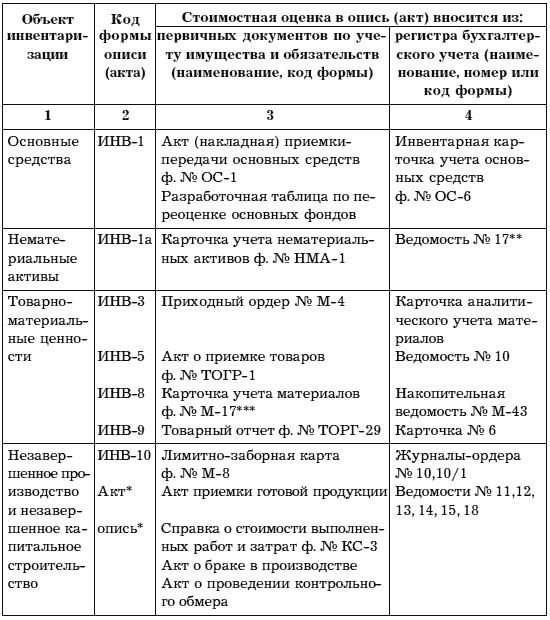

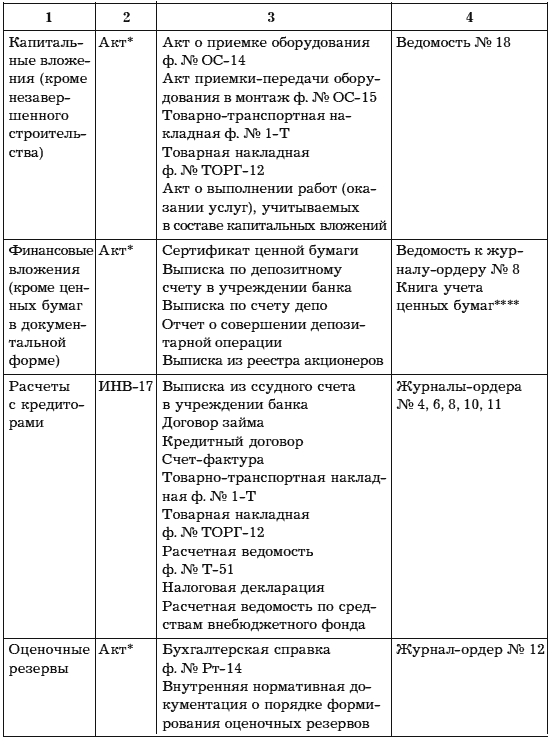

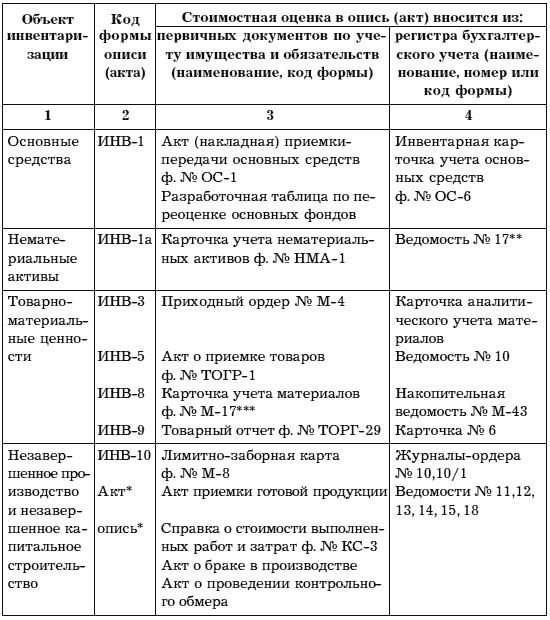

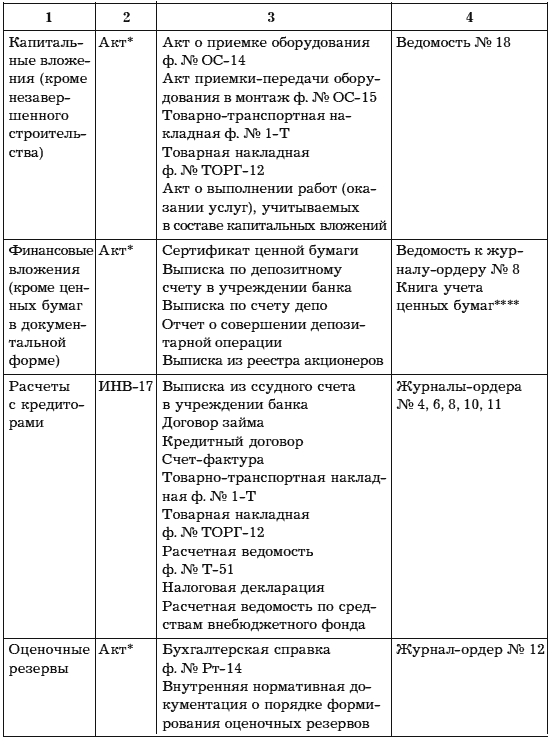

Таксировочный этап заключается во внесении в описи (акты) денежных оценок имущества и обязательств по данным первичных документов и бухгалтерского учета. На этом этапе не учитывается изменение стоимостных оценок, вызванное изменением физических, функциональных и иных свойств объектов инвентаризации. В табл. 5 приведен примерный перечень первичных документов и регистров бухгалтерского учета, содержащих данные об исторической оценке имущества и обязательств и используемых при заполнении соответствующих граф описей (актов) для журнально-ордерной формы учета (табл. 5).

Таблица 5. Документы, содержащие информацию о стоимости имущества и обязательств

* Унифицированные формы отсутствуют, документы разрабатываются организацией самостоятельно.

* Унифицированные формы отсутствуют, документы разрабатываются организацией самостоятельно.

** Нумерация журналов-ордеров и ведомостей дана в соответствии с письмом Минфина России от 24 июня 1992 г. № 48.

*** При учете товарно-материальных запасов по учетным ценам.

**** В соответствии с приказом Минфина России от 15 января 1997 г. № 2.

Сравнительно-аналитический этап инвентаризации позволяет подтвердить существующие оценки объектов учета. Необходимость уточнения бухгалтерской оценки отдельных видов имущества и обязательств связана в первую очередь с выявленными расхождениями между значениями показателей по данным учета и фактическими их значениями, подтвержденными в ходе инвентаризации. Рассчитанные отклонения фиксируют непосредственно в актах инвентаризации либо при подведении итогов натуральной проверки в сличительных ведомостях. Кроме того, корректировка оценок возможна в случаях:

• изменения государственных регулируемых цен, когда оценка осуществляется по этим ценам (например, при установлении новых расчетных и отпускных цен на драгоценные камни);

• изменения курса иностранной валюты, если стоимость имущества или обязательств выражена в иностранной валюте;

• изменения величины дебиторской или кредиторской задолженности при использовании в расчетах условных денежных единиц;

• ухудшения качественных характеристик имущества организации (физический или моральный износ, снижение рыночных цен и т. д.);

• наличия в составе дебиторской задолженности сумм, получить которые в полном объеме невозможно из-за неплатежеспособности должников.

Инвентаризационная комиссия должна выявить причины, которыми обусловлена необходимость внесения уточняющих записей в регистры бухгалтерского учета, и предложить способы их отражения в учете результатов инвентаризации. Здесь важно установить, имеются ли в организации лица, несущие материальную ответственность за сохранность ценностей, определить размер этой ответственности, проанализировать возможные способы истребования сомнительной дебиторской задолженности (путем перевода долга, бартерных операций и т. п.). По фактам образования излишков или недостач материальных ценностей необходимо получить подробные объяснения от ответственных лиц.

Предложения инвентаризационных комиссий по результатам выполнения сравнительно-аналитического этапа обобщаются в ведомости учета результатов, выявленных инвентаризацией. На заключительном этапе инвентаризации ведомость подписывают руководитель и главный бухгалтер организации одновременно с изданием приказа (распоряжения) об утверждении результатов инвентаризации. Приказ служит основанием для внесения в регистры бухгалтерского учета соответствующих записей заключительными оборотами за декабрь. Материалы работы комиссий передают в бухгалтерию организации, где их хранят не менее 5 лет.

В настоящее время существуют инвентаризации тех видов имущества и обязательств, по которым не разработаны унифицированные формы описей (актов).

Инвентаризация безналичных денежных средств

Проверка безналичных денежных средств заключается в сличении данных бухгалтерского учета и документально подтвержденных обслуживающими банками остатков денежных средств организации на расчетных, валютных и специальных счетах (аккредитивах, по расчетам чеками и т. п.), а также переводов в пути. Особенности использования каждого банковского счета организации, как правило, устанавливаются в договоре о его открытии. К таким особенностям относятся:

• вид банковского счета (рублевый, валютный);

• тип счета – специфика операций, осуществляемых по счету (текущие операции – расчетный счет, зачисление внешнеторговой выручки – транзитный валютный счет, формирование уставного капитала – накопительный счет и т. д.);

• пользователь счета – непосредственно организация, обособленное подразделение, конкретное должностное лицо;

• состояние счета на дату инвентаризации (функционирующие счета, заблокированные счета).

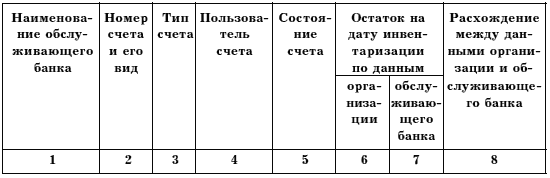

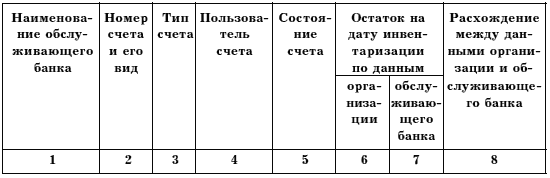

Данная информация должна отражаться в акте инвентаризации безналичных денежных средств (табл. 6).

Таблица 6. Рабочая таблица к акту инвентаризации безналичных денежных средств

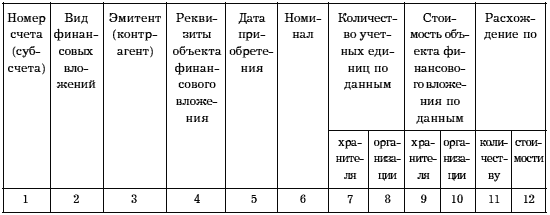

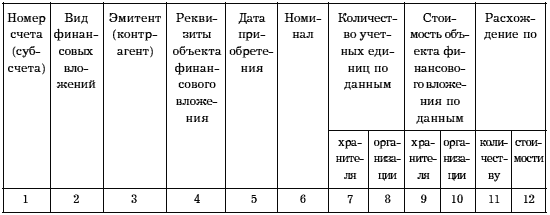

Инвентаризация финансовых вложений

Натуральная проверка финансовых вложений возможна, если организация обладает ценными бумагами в документальной форме. Результат отражается в инвентаризационной описи. При инвентаризации остальных составляющих финансовых вложений возможна только документальная проверка, которую проводят по видам вложений (в разрезе видов ценных бумаг) и отдельным эмитентам с указанием в акте названия, серии, номера, номинальной стоимости и фактических затрат на приобретение, сроков погашения и общей суммы каждого вида вложений. Определенную сложность при проверке представляет сверка остатков сумм, числящихся на соответствующих счетах бухгалтерского учета, с данными выписок организаций-депозитариев, осуществляющих учет наличия и движения ценных бумаг, принадлежащих организации. Это связано с тем, что депозитарии как профессиональные участники рынка ценных бумаг могут переоценивать принадлежащие клиентам ценные бумаги при изменении котировки на фондовой бирже, а непрофессиональные участники (инвесторы) должны вести учет по фактическим затратам на приобретение ценных бумаг. Поэтому стоимостная оценка объектов у организации и депозитария будет различаться. В связи с этим необходима сверка данных о количестве ценных бумаг на хранение. Для этого целесообразно составить рабочую таблицу к акту инвентаризации финансовых вложений (табл. 7).

Таблица 7. Рабочая таблица к акту инвентаризации финансовых вложений

Инвентаризация капитальных вложений

Особенность инвентаризации данного вида имущества связана с тем, что на счете 08 «Капитальные вложения» учитывают затраты на создание (приобретение) разнородных объектов бухгалтерского учета – основных средств, нематериальных активов, ценных бумаг. Поэтому инвентаризацию такого имущества нужно проводить по направлениям:

• строительство объектов основных средств;

• приобретение объектов основных средств;

• приобретение нематериальных активов;

• приобретение ценных бумаг.

Чтобы получить достоверные данные, необходимо провести как натуральную проверку возводимых объектов, так и документальную проверку затрат на строительство.

В акте отражается наличие каждого строящегося объекта и фактически выполненный объем строительно-монтажных работ, который, как правило, определяется с использованием контрольного обмера. Результат контрольного обмера сопоставляют с данными проектно-сметной документации, справок о стоимости выполненных работ и затрат (ф. № КС-3), а также общего журнала учета работ (ф. № КС-6), который ведет производитель строительных работ.

В качестве первичного документа для оформления результатов инвентаризации незавершенного строительства может быть использован акт инвентаризации незаконченных ремонтов основных средств (ф. № ИНВ-10) с незначительными текстовыми изменениями.

Инвентаризация вложений в отдельные объекты основных средств сопряжена как с проверкой их наличия и состояния, так и с определением степени готовности к эксплуатации. Если объект фактически принят в эксплуатацию, но продолжает числиться на субсчете 08-4 «Приобретение объектов основных средств», у организации, с одной стороны, возникает неучтенный объект обложения налогом на имущество с момента реального ввода его в эксплуатацию, с другой – занижается себестоимость из-за отсутствия амортизационных отчислений по данному объекту.

В то же время, поскольку единицей бухгалтерского учета основных средств является инвентарный объект, который может представлять собой обособленный комплекс конструктивно сочлененных предметов, возможно наличие в составе капитальных вложений объектов, способных к самостоятельному выполнению определенных функций, но предназначенных для включения в создаваемый комплекс. Потенциальная готовность к эксплуатации таких объектов не является причиной для их зачисления в состав основных средств.

При выявлении объектов, по которым в регистрах бухгалтерского учета отсутствуют или указаны неправильные данные, комиссия должна вносить в опись правильные сведения и технические показатели по этим объектам.

Указанные выше особенности должны быть отражены в акте инвентаризации капитальных вложений в приобретение отдельных объектов основных средств (табл. 8).

Таблица 8. Рабочая таблица к акту инвентаризации капитальных вложений в приобретение отдельных объектов основных средств

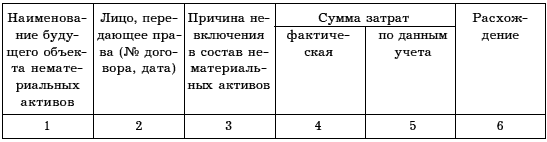

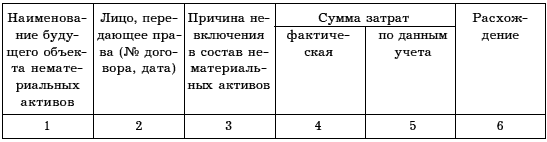

Наличие у организации остатка по субсчету 08-5 «Приобретение нематериальных активов» обычно связано с неоконченным процессом оформления имущественных прав на конкретный объект в соответствии с требованиями действующего законодательства. Например, организация разработала (самостоятельно или с привлечением исполнителя) товарный знак. Затраты на его разработку учитывают на субсчете 08-5 до получении свидетельства о регистрации товарного знака в Российском агентстве по патентам и товарным знакам. Причина невозможности отразить фактические затраты на приобретение объектов нематериальных активов непосредственно на счете 04 «Нематериальные активы» должна быть указана в акте инвентаризации (табл. 9).

Таблица 9. Рабочая таблица к акту инвентаризации капитальных вложений в приобретение нематериальных активов

При инвентаризации затрат на приобретение ценных бумаг нужно убедиться в правильности и полноте их формирования, выявить расхождения между данными бухгалтерского учета и документами, подтверждающими эти затраты. Расхождения возможны как из-за несовпадения стоимостных оценок (количественных данных) по операциям с ценными бумагами, так и ошибочного отнесения затрат на другие объекты. Для оформления результатов инвентаризации этих затрат нецелесообразно использовать форму акта, применяемую при инвентаризации финансовых вложений, дополнив ее сведениями о продавцах ценных бумаг и реквизитами соответствующих договоров.

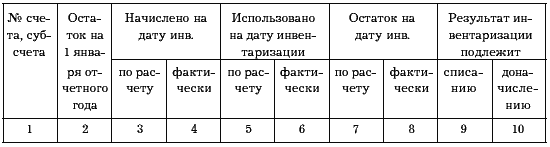

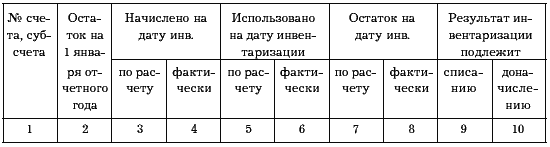

Инвентаризация оценочных резервов и резервов предстоящих расходов и платежей

При инвентаризации этого вида обязательств необходимо проверять операции как по начислению, так и по использованию резервов. При этом проводится бухгалтерская проверка использования резервов.

Примерные формы рабочей таблицы к акту инвентаризации оценочных резервов и резервов предстоящих расходов и платежей приведены в табл. 10.

Таблица 10. Рабочая таблица к акту инвентаризации оценочных резервов и резервов предстоящих расходов и платежей

Расчет резервов по сомнительной дебиторской задолженности сочетается с инвентаризацией расчетов с дебиторами. Поскольку резерв сомнительных долгов создается на основе инвентаризации дебиторской задолженности, то целесообразно в акте инвентаризации расчетов с дебиторами фиксировать сомнительную задолженность непосредственно в ходе проверки (табл. 11).

Инвентаризация призвана обеспечить отражение в бухгалтерском балансе только действительно имеющихся в наличии объектов, а не учтенных на счетах, но отсутствующих при проверке. Однако при списании отсутствующего и оприходовании ранее не учтенного имущества следует проявлять осторожность, поскольку выявление объекта, по которому в регистрах бухгалтерского учета отсутствуют данные, не может служить достаточным основанием для постановки его на баланс. В данном случае организации нужно руководствоваться порядком приобретения права собственности на бесхозяйные вещи. И наоборот, сам по себе факт отсутствия какого-либо объекта (например, в результате хищения) не ведет к утрате организацией права собственности на этот объект.

Основу любой инвентаризации составляет полная или выборочная проверка фактического наличия материальных ценностей, имущественных прав и обязательств силами специально созданной в организации комиссии. Различают два вида проверок: натуральную и документальную.

При натуральной (ее также называют вещественной) проверке определяется количество, взвешивание и обмер наблюдаемых объектов. Такого рода проверкам подвергаются, как правило, материально-производственные запасы, бланки документов строгой отчетности, основные средства и наличные денежные средства.

При документальной проверке наличие у организации имущественных прав (нематериальных активов, расходов будущих периодов, дебиторской задолженности и др.) и финансовых обязательств подтверждается непосредственно документами.

В составе документальной проверки иногда выделяют бухгалтерскую или книжную проверку, которая представляет собой сопоставление записей непосредственно в регистрах бухгалтерского учета (например, при инвентаризации сумм начисленной амортизации, оценочных резервов).

Обязательная ежегодная инвентаризация должна охватывать все без исключения виды имущества и обязательств. Нормативными актами предусмотрен специальный порядок ее проведения, по результатам инвентаризации уточняют данные бухгалтерского учета. Поэтому обязательную ежегодную инвентаризацию нельзя заменить какими-либо внешне схожими процедурами – внутренним или внешним аудитом, ревизией финансово-хозяйственной деятельности (хотя при незначительном объеме имущества и обязательств у организации обязанности инвентаризационной комиссии могут быть возложены на ревизионную комиссию).

Обязательная ежегодная инвентаризация имущества и обязательств организации должна быть начата не ранее 1 октября отчетного года и закончена до его завершения.

Ее основные этапы во взаимосвязи с функциями бухгалтерской службы в процессе инвентаризации приведены в табл. 4.

Таблица 4

На подготовительном этапе материально-ответственные лица передают комиссии приходные и расходные документы по отчетам (реестрам), которые служат бухгалтерии основанием для определения соответствующих остатков по счетам бухгалтерского учета на дату проведения инвентаризации. Полнота передачи первичных документов подтверждается расписками указанных лиц, а также держателей подотчетных сумм или доверенностей на получение материальных ценностей.

Организационно-методическая подготовка к проведению инвентаризации заключается в разработке внутренних нормативных документов – инструкций, правил и т. п., регламентирующих деятельность комиссий на каждом этапе.

Инструкции могут содержать:

• конкретные методики проведения инвентаризации, описание действий членов рабочих комиссий при проверке наличия и состояния отдельных объектов;

• порядок получения подтверждений учетных данных контрагентами – поставщиками, покупателями, банками, налоговыми органами и др.;

• порядок урегулирования претензий к работе инвентаризационных комиссий;

• типовые формы первичных учетных документов для оформления результатов инвентаризации, разработанные организацией самостоятельно.

Второй этап инвентаризации – это натуральная и документальная проверки фактического наличия имущества и обязательств. Их проводят комиссии коллегиально: отсутствие хотя бы одного члена комиссии служит основанием для признания результатов инвентаризации недействительными.

Основной формой первичной документации для учета результатов натуральной инвентаризации является инвентаризационная опись, документальной – акт инвентаризации.

Постановлением Госкомстата РФ от 18 августа 1998 г. № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» утверждены 6 типов форм описи и 8 типовых форм акта. В настоящее время отсутствуют типовые формы (актов) инвентаризации финансовых вложений, безналичных денежных средств, резервов предстоящих расходов и платежей, оценочных резервов и ряда других объектов, организации должны разрабатывать их самостоятельно, что снижает аналитичность учетной информации.

В описях (актах) не допускается оставлять незаполненные строки, в конце описи материально-ответственные лица должны расписаться, подтверждая факт проведения проверки в их присутствии, а также отсутствие претензий к членам комиссии и принятие перечисленного в описи имущества на ответственное хранение.

Натуральная и документальная проверки при обязательной ежегодной инвентаризации проводятся, как правило, сплошным методом. Этот процесс достаточно трудоемок, но действующие нормативные документы позволяют применять упрощенные способы инвентаризации лишь в немногих случаях. Например, допускается выборочная инвентаризация материальных ценностей, хранящихся в неповрежденной упаковке поставщиков.

Таксировочный этап заключается во внесении в описи (акты) денежных оценок имущества и обязательств по данным первичных документов и бухгалтерского учета. На этом этапе не учитывается изменение стоимостных оценок, вызванное изменением физических, функциональных и иных свойств объектов инвентаризации. В табл. 5 приведен примерный перечень первичных документов и регистров бухгалтерского учета, содержащих данные об исторической оценке имущества и обязательств и используемых при заполнении соответствующих граф описей (актов) для журнально-ордерной формы учета (табл. 5).

Таблица 5. Документы, содержащие информацию о стоимости имущества и обязательств

** Нумерация журналов-ордеров и ведомостей дана в соответствии с письмом Минфина России от 24 июня 1992 г. № 48.

*** При учете товарно-материальных запасов по учетным ценам.

**** В соответствии с приказом Минфина России от 15 января 1997 г. № 2.

Сравнительно-аналитический этап инвентаризации позволяет подтвердить существующие оценки объектов учета. Необходимость уточнения бухгалтерской оценки отдельных видов имущества и обязательств связана в первую очередь с выявленными расхождениями между значениями показателей по данным учета и фактическими их значениями, подтвержденными в ходе инвентаризации. Рассчитанные отклонения фиксируют непосредственно в актах инвентаризации либо при подведении итогов натуральной проверки в сличительных ведомостях. Кроме того, корректировка оценок возможна в случаях:

• изменения государственных регулируемых цен, когда оценка осуществляется по этим ценам (например, при установлении новых расчетных и отпускных цен на драгоценные камни);

• изменения курса иностранной валюты, если стоимость имущества или обязательств выражена в иностранной валюте;

• изменения величины дебиторской или кредиторской задолженности при использовании в расчетах условных денежных единиц;

• ухудшения качественных характеристик имущества организации (физический или моральный износ, снижение рыночных цен и т. д.);

• наличия в составе дебиторской задолженности сумм, получить которые в полном объеме невозможно из-за неплатежеспособности должников.

Инвентаризационная комиссия должна выявить причины, которыми обусловлена необходимость внесения уточняющих записей в регистры бухгалтерского учета, и предложить способы их отражения в учете результатов инвентаризации. Здесь важно установить, имеются ли в организации лица, несущие материальную ответственность за сохранность ценностей, определить размер этой ответственности, проанализировать возможные способы истребования сомнительной дебиторской задолженности (путем перевода долга, бартерных операций и т. п.). По фактам образования излишков или недостач материальных ценностей необходимо получить подробные объяснения от ответственных лиц.

Предложения инвентаризационных комиссий по результатам выполнения сравнительно-аналитического этапа обобщаются в ведомости учета результатов, выявленных инвентаризацией. На заключительном этапе инвентаризации ведомость подписывают руководитель и главный бухгалтер организации одновременно с изданием приказа (распоряжения) об утверждении результатов инвентаризации. Приказ служит основанием для внесения в регистры бухгалтерского учета соответствующих записей заключительными оборотами за декабрь. Материалы работы комиссий передают в бухгалтерию организации, где их хранят не менее 5 лет.

В настоящее время существуют инвентаризации тех видов имущества и обязательств, по которым не разработаны унифицированные формы описей (актов).

Инвентаризация безналичных денежных средств

Проверка безналичных денежных средств заключается в сличении данных бухгалтерского учета и документально подтвержденных обслуживающими банками остатков денежных средств организации на расчетных, валютных и специальных счетах (аккредитивах, по расчетам чеками и т. п.), а также переводов в пути. Особенности использования каждого банковского счета организации, как правило, устанавливаются в договоре о его открытии. К таким особенностям относятся:

• вид банковского счета (рублевый, валютный);

• тип счета – специфика операций, осуществляемых по счету (текущие операции – расчетный счет, зачисление внешнеторговой выручки – транзитный валютный счет, формирование уставного капитала – накопительный счет и т. д.);

• пользователь счета – непосредственно организация, обособленное подразделение, конкретное должностное лицо;

• состояние счета на дату инвентаризации (функционирующие счета, заблокированные счета).

Данная информация должна отражаться в акте инвентаризации безналичных денежных средств (табл. 6).

Таблица 6. Рабочая таблица к акту инвентаризации безналичных денежных средств

Инвентаризация финансовых вложений

Натуральная проверка финансовых вложений возможна, если организация обладает ценными бумагами в документальной форме. Результат отражается в инвентаризационной описи. При инвентаризации остальных составляющих финансовых вложений возможна только документальная проверка, которую проводят по видам вложений (в разрезе видов ценных бумаг) и отдельным эмитентам с указанием в акте названия, серии, номера, номинальной стоимости и фактических затрат на приобретение, сроков погашения и общей суммы каждого вида вложений. Определенную сложность при проверке представляет сверка остатков сумм, числящихся на соответствующих счетах бухгалтерского учета, с данными выписок организаций-депозитариев, осуществляющих учет наличия и движения ценных бумаг, принадлежащих организации. Это связано с тем, что депозитарии как профессиональные участники рынка ценных бумаг могут переоценивать принадлежащие клиентам ценные бумаги при изменении котировки на фондовой бирже, а непрофессиональные участники (инвесторы) должны вести учет по фактическим затратам на приобретение ценных бумаг. Поэтому стоимостная оценка объектов у организации и депозитария будет различаться. В связи с этим необходима сверка данных о количестве ценных бумаг на хранение. Для этого целесообразно составить рабочую таблицу к акту инвентаризации финансовых вложений (табл. 7).

Таблица 7. Рабочая таблица к акту инвентаризации финансовых вложений

Инвентаризация капитальных вложений

Особенность инвентаризации данного вида имущества связана с тем, что на счете 08 «Капитальные вложения» учитывают затраты на создание (приобретение) разнородных объектов бухгалтерского учета – основных средств, нематериальных активов, ценных бумаг. Поэтому инвентаризацию такого имущества нужно проводить по направлениям:

• строительство объектов основных средств;

• приобретение объектов основных средств;

• приобретение нематериальных активов;

• приобретение ценных бумаг.

Чтобы получить достоверные данные, необходимо провести как натуральную проверку возводимых объектов, так и документальную проверку затрат на строительство.

В акте отражается наличие каждого строящегося объекта и фактически выполненный объем строительно-монтажных работ, который, как правило, определяется с использованием контрольного обмера. Результат контрольного обмера сопоставляют с данными проектно-сметной документации, справок о стоимости выполненных работ и затрат (ф. № КС-3), а также общего журнала учета работ (ф. № КС-6), который ведет производитель строительных работ.

В качестве первичного документа для оформления результатов инвентаризации незавершенного строительства может быть использован акт инвентаризации незаконченных ремонтов основных средств (ф. № ИНВ-10) с незначительными текстовыми изменениями.

Инвентаризация вложений в отдельные объекты основных средств сопряжена как с проверкой их наличия и состояния, так и с определением степени готовности к эксплуатации. Если объект фактически принят в эксплуатацию, но продолжает числиться на субсчете 08-4 «Приобретение объектов основных средств», у организации, с одной стороны, возникает неучтенный объект обложения налогом на имущество с момента реального ввода его в эксплуатацию, с другой – занижается себестоимость из-за отсутствия амортизационных отчислений по данному объекту.

В то же время, поскольку единицей бухгалтерского учета основных средств является инвентарный объект, который может представлять собой обособленный комплекс конструктивно сочлененных предметов, возможно наличие в составе капитальных вложений объектов, способных к самостоятельному выполнению определенных функций, но предназначенных для включения в создаваемый комплекс. Потенциальная готовность к эксплуатации таких объектов не является причиной для их зачисления в состав основных средств.

При выявлении объектов, по которым в регистрах бухгалтерского учета отсутствуют или указаны неправильные данные, комиссия должна вносить в опись правильные сведения и технические показатели по этим объектам.

Указанные выше особенности должны быть отражены в акте инвентаризации капитальных вложений в приобретение отдельных объектов основных средств (табл. 8).

Таблица 8. Рабочая таблица к акту инвентаризации капитальных вложений в приобретение отдельных объектов основных средств

Наличие у организации остатка по субсчету 08-5 «Приобретение нематериальных активов» обычно связано с неоконченным процессом оформления имущественных прав на конкретный объект в соответствии с требованиями действующего законодательства. Например, организация разработала (самостоятельно или с привлечением исполнителя) товарный знак. Затраты на его разработку учитывают на субсчете 08-5 до получении свидетельства о регистрации товарного знака в Российском агентстве по патентам и товарным знакам. Причина невозможности отразить фактические затраты на приобретение объектов нематериальных активов непосредственно на счете 04 «Нематериальные активы» должна быть указана в акте инвентаризации (табл. 9).

Таблица 9. Рабочая таблица к акту инвентаризации капитальных вложений в приобретение нематериальных активов

При инвентаризации затрат на приобретение ценных бумаг нужно убедиться в правильности и полноте их формирования, выявить расхождения между данными бухгалтерского учета и документами, подтверждающими эти затраты. Расхождения возможны как из-за несовпадения стоимостных оценок (количественных данных) по операциям с ценными бумагами, так и ошибочного отнесения затрат на другие объекты. Для оформления результатов инвентаризации этих затрат нецелесообразно использовать форму акта, применяемую при инвентаризации финансовых вложений, дополнив ее сведениями о продавцах ценных бумаг и реквизитами соответствующих договоров.

Инвентаризация оценочных резервов и резервов предстоящих расходов и платежей

При инвентаризации этого вида обязательств необходимо проверять операции как по начислению, так и по использованию резервов. При этом проводится бухгалтерская проверка использования резервов.

Примерные формы рабочей таблицы к акту инвентаризации оценочных резервов и резервов предстоящих расходов и платежей приведены в табл. 10.

Таблица 10. Рабочая таблица к акту инвентаризации оценочных резервов и резервов предстоящих расходов и платежей

Расчет резервов по сомнительной дебиторской задолженности сочетается с инвентаризацией расчетов с дебиторами. Поскольку резерв сомнительных долгов создается на основе инвентаризации дебиторской задолженности, то целесообразно в акте инвентаризации расчетов с дебиторами фиксировать сомнительную задолженность непосредственно в ходе проверки (табл. 11).

Инвентаризация призвана обеспечить отражение в бухгалтерском балансе только действительно имеющихся в наличии объектов, а не учтенных на счетах, но отсутствующих при проверке. Однако при списании отсутствующего и оприходовании ранее не учтенного имущества следует проявлять осторожность, поскольку выявление объекта, по которому в регистрах бухгалтерского учета отсутствуют данные, не может служить достаточным основанием для постановки его на баланс. В данном случае организации нужно руководствоваться порядком приобретения права собственности на бесхозяйные вещи. И наоборот, сам по себе факт отсутствия какого-либо объекта (например, в результате хищения) не ведет к утрате организацией права собственности на этот объект.