При проверке тщательно изучите Главную книгу, форму № 1 «Бухгалтерский баланс», форму № 2 «Отчет о прибылях и убытках», планово-экономическую документацию, внутренние распорядительные документы предприятия, документы и расчеты в части организации договорных отношений, отчеты об использовании бюджетных ассигнований предприятием. Для этого сначала проверьте правильность формирования конечного финансового результата на всех его этапах и соответствие данных бухгалтерской отчетности и данным синтетического учета. Несоответствие данных отчетности данным учетных регистров бухгалтерского учета свидетельствует о нарушении порядка формирования финансового результата и его использования.

Рекомендуется произвести оценку правильности формирования данных Главной книги для выявления возможных ошибок и нетипичных бухгалтерских записей. Так, наиболее распространенной ошибкой является отражение промышленными предприятиями средств по договорам на выполнение государственных заказов и целевых программ в составе средств целевого финансирования либо доходов будущих периодов, в то время как данные средства являются выручкой за отгруженные товары, выполненные работы или оказанные услуги.

При проверке финансовых результатов следует учитывать, что в Бухгалтерском балансе в разделе «Капитал и резервы» отражаются нераспределенная прибыль (непокрытый убыток) отражаются по строке 470.

Основной трудностью при заполнении формы № 2 состоит в том, что в действующих на сегодняшний день нормативных документах по бухгалтерскому учету зачастую нельзя найти определение понятий, которые могут потребоваться при заполнении отчетных форм. При этом понятия «выручка от продажи товаров (работ, услуг), „операционные доходы и расходы“, „внереализационные доходы и расходы“ вы можете найти в ПБУ 9/99 и ПБУ 10/99. Но понятия „себестоимость проданных товаров, работ, услуг“, „коммерческие расходы и управленческие расходы“ в нормативных актах по бухгалтерскому учету отсутствуют. Поэтому можно посоветовать вам заполнять форму № 2 как всегда, руководствуясь понятиями, приведенными в утративших силу Методических рекомендациях по составлению отчетности и указав порядок определения показателей в пояснительной записке.

При заполнении формы № 2 помните – эта форма является отражением счета 99 «Прибыли и убытки» с разбивкой отдельных показателей на составляющие, данные о которых можно получить в аналитическом учете по счетам 90 «Продажи» и 91 «Прочие доходы и расходы».

Перед тем как заполнять формы отчетности, где будут отражаться финансовые результаты деятельности предприятия, проанализируйте обороты п счетам, регулируемые правилами ПБУ 18/02. Анализ должен дать вам полное представление о том, каким образом (за счет каких операций) получается сальдо на счетах 09,77,68,99.

Самое главнее на этом этапе – убедиться, что по счету учета текущего налога на прибыль (счет 68) сформировалось сальдо расчетов с бюджетом по налогу на прибыль в сумме, равной сумме текущего налога на прибыль, отраженного по строке 250 листа 02 декларации. Проверьте также правильность формирования сумм постоянных и отложенных налоговых обязательств и активов нарастающим итогом.

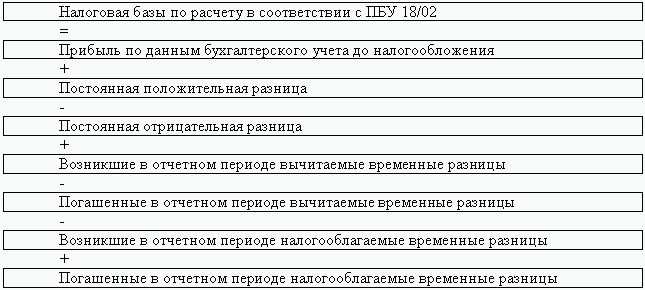

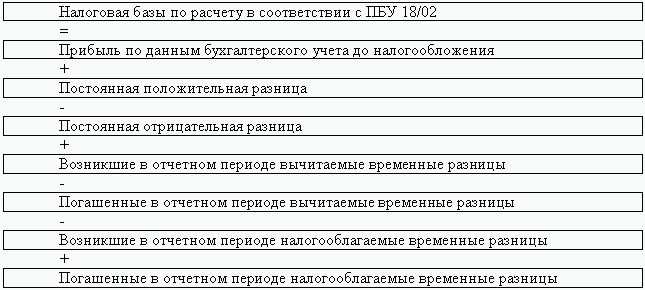

Ниже приведена схема по получению расчетным путем в соответствии с ПБУ 18/02 величины налоговой базы (все показатели необходимо разделить на ставку налога на прибыль):

Отсутствие указанного тождества означает, что даже с учетом тех упрощений, которые установила организация учетной политикой, в применении ПБУ 18/02 допущена ошибка. Ее необходимо найти.

Отсутствие указанного тождества означает, что даже с учетом тех упрощений, которые установила организация учетной политикой, в применении ПБУ 18/02 допущена ошибка. Ее необходимо найти.

Имейте ввиду, что неправильная квалификация разниц не приводит к искажению оборотов по счету 68, при этом неправильно формируется показатель чистой прибыли.

Показатель чистой прибыли отчетного периода, величина которого формируется в регистрах бухгалтерского учета в виде итогового в конце года сальдо по счету 99, должен получиться арифметическим путем с использованием следующих показателей формы № 2:

Вышеприведенное равенство должно выполняться в обязательном порядке. В противном случае модно утверждать о недостоверности данных представленной формы отчетности.

Вышеприведенное равенство должно выполняться в обязательном порядке. В противном случае модно утверждать о недостоверности данных представленной формы отчетности.

Ошибку ищите путем анализа оборотов по счету 99 и сопоставлением сумм с приведенными в соответствующих строках данными, проверьте сумму и состав сальдо, перенесенного со счета 90 (строка 050). Убедитесь, что по соответствующим строкам формы № 2отражены все составляющие прочих доходов и расходов (строки с 060 по 140), все суммы, приведенные в строках 151–154, должны присутствовать в оборотах по счету 99.

Показатель чистой прибыли (убытка) по итогам года (строка 190) должен совпадать с итоговой проводкой реформации баланса по счету 99 в корреспонденции со счетом 84.

Довольно часто встречаются ситуации, когда в бухгалтерском учете и бухгалтерской отчетности суммы полученного возмещения за причиненный ущерб отражаются на балансовом субсчете 91-1 «Прочие доходы» и в составе операционных расходов по строке 090 формы № 2 «Отчет о прибылях и убытках».

В бухгалтерском учете данная хозяйственная операция чаще всего отражается бухгалтерами в следующих записях:

Согласно Плану счетов бухгалтерского учета и Инструкции по его применению для обобщения информации о суммах недостач и потерь от порчи материальных и иных ценностей (включая денежные средства) предназначен счет 94 «Недостачи и потери от порчи ценностей». По дебету данного счета по недостающим или полностью испорченным товарно-материальным ценностям отразите их фактическую себестоимость. По кредиту счета 94 отразите списание недостач ценностей сверх величин (норм) убыли, потерь от порчи в дебет счета 73 «Расчеты с персоналом по прочим операциям» либо счета 76 «Расчеты с разными дебиторами и кредиторами».

Согласно Плану счетов бухгалтерского учета и Инструкции по его применению для обобщения информации о суммах недостач и потерь от порчи материальных и иных ценностей (включая денежные средства) предназначен счет 94 «Недостачи и потери от порчи ценностей». По дебету данного счета по недостающим или полностью испорченным товарно-материальным ценностям отразите их фактическую себестоимость. По кредиту счета 94 отразите списание недостач ценностей сверх величин (норм) убыли, потерь от порчи в дебет счета 73 «Расчеты с персоналом по прочим операциям» либо счета 76 «Расчеты с разными дебиторами и кредиторами».

При взыскании с виновных лиц стоимости недостающих ценностей разница между стоимостью недостающих ценностей, зачисленной на счет 73 либо 76, и их стоимостью, отраженной на счете 94 «Недостачи и потери от порчи ценностей», отнесите в кредит счета 98 «Доходы будущих периодов». По мере взыскания с виновного лица причитающейся с него суммы указанная разница должна списываться со счета 98 «Доходы будущих периодов» в корреспонденции со счетом 91 «Прочие доходы и расходы».

Таким образом, операции по возмещению виновными лицами причиненного материального ущерба необходимо отражать следующими бухгалтерскими записями:

Вышеуказанное нарушение порядка отражения операций по возмещению материального ущерба приводит к искажению суммы внереализационных доходов, отраженных по строке 120 формы № 2 «Отчет о прибылях и убытках», поскольку согласно п.8 ПБУ 9/99 «Доходы организации» поступления в возмещение причиненных организации убытков являются внереализационными доходами.

Вышеуказанное нарушение порядка отражения операций по возмещению материального ущерба приводит к искажению суммы внереализационных доходов, отраженных по строке 120 формы № 2 «Отчет о прибылях и убытках», поскольку согласно п.8 ПБУ 9/99 «Доходы организации» поступления в возмещение причиненных организации убытков являются внереализационными доходами.

Очень часто возникают ошибки при отражении выявленных при инвентаризации излишков ТМЦ в налоговом учете.

Согласно п. 1 ст. 254 НК РФ к материальным расходам относятся затраты налогоплательщика на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг).

Как указано в п. 2 ст. 254 НК РФ, стоимость товарно-материальных ценностей, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета сумм налогов, подлежащих вычету либо включаемых в расходы в соответствии с НК РФ), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарно-материальных ценностей (п. 2 ст. 234 НК РФ).

Учитывая, что расходы на приобретение имущества в виде излишков товаров, выявленных в результате инвентаризации, отсутствуют, доходы от реализации этих излишков на их рыночную стоимость не уменьшаются.

Согласно п. 20 ст. 250 НК РФ внереализационными доходами налогоплательщика признаются доходы в виде стоимости излишков товарно-материальных ценностей и прочего имущества, которые выявлены в результате инвентаризации.

Статьей 274 НК РФ установлено, что внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены сделки с учетом положений ст. 40 НК РФ. При этом рыночные цены определяются в порядке, аналогичном порядку, установленному абз. 2 п. 3, а также п.п. 4 – 11 ст. 40 НК РФ, на момент реализации или совершения внереализационных операций без включения в них налога на добавленную стоимость и акциза (в рассматриваемом случае – на дату проведения инвентаризации).

Рыночной ценой товара согласно п. 4 ст. 40 НК РФ признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии – однородных) товаров в сопоставимых экономических (коммерческих) условиях.

Таким образом, сумма излишка товаров, выявленная при инвентаризации, исходя из рыночной стоимости на дату проведения инвентаризации, образует внереализационный доход организации для целей налогообложения.

При определении и признании рыночной цены товара используются официальные источники информации о рыночных ценах на товары и биржевых котировках.

Источниками информации о рыночных ценах могут быть признаны:

• официальная информация о биржевых котировках (состоявшихся сделках) на ближайшей к месту нахождения (месту жительства продавца (покупателя) бирже, а при отсутствии сделок на указанной бирже либо при реализации (приобретении) на другой бирже – информация о биржевых котировках, состоявшихся сделках на этой другой бирже или информация о международных биржевых котировках;

• информация о рыночных ценах, опубликованная в печатных изданиях или доведенная до сведения общественности средствами массовой информации;

• информация государственных органов по статистике и органов, регулирующих ценообразование.

Кроме того, при определении рыночных цен товара учитывается информация о заключенных на момент реализации этого товара (в рассмотренном случае – на момент признания внереализационных доходов) сделках с идентичными (однородными) товарами в сопоставимых условиях. В частности, учитываются такие условия сделок, как количество (объем) поставляемых товаров, сроки исполнения обязательств, условия платежей, обычно применяемые в сделках данного вида, а также иные разумные условия, которые могут оказывать влияние на цены.

В соответствии с п.3 ст.12 Федерального закона от 21 ноября 1996 года № 129-ФЗ «О бухгалтерском учете» и п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29 июля 1998 года № 34н, выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются на счетах бухгалтерского учета в следующем порядке:

• излишек имущества приходуется по рыночной стоимости на дату проведения инвентаризации, и соответствующая сумма зачисляется на финансовые результаты у коммерческой организации или увеличение доходов у некоммерческой организации.

Таким образом, с точки зрения внереализационных доходов расхождений в бухгалтерском и налоговом учете не будет: и в том и в другом учете признается доход по рыночной стоимости. Также не будет расхождений с точки зрения признания выручки от реализации излишков в бухгалтерском и налоговом учете.

Разница возникает при определении стоимости реализованных товаров. В налоговом учете стоимость излишков не учитывается при определении стоимости реализованных товаров, то есть при списании реализованных излишков их налоговая стоимость признается равной нулю.

В бухгалтерском учете выявленные в ходе инвентаризации излишки принимаются к учету в качестве товаров, и их стоимость списывается при реализации. В результате чего между данными бухгалтерского и налогового учета возникает разница, которая с точки зрения ПБУ 18/02 является постоянной.

4.10. Порядок выявления и исправления ошибок по налогу на добавленную стоимость (НДС)

Рекомендуется произвести оценку правильности формирования данных Главной книги для выявления возможных ошибок и нетипичных бухгалтерских записей. Так, наиболее распространенной ошибкой является отражение промышленными предприятиями средств по договорам на выполнение государственных заказов и целевых программ в составе средств целевого финансирования либо доходов будущих периодов, в то время как данные средства являются выручкой за отгруженные товары, выполненные работы или оказанные услуги.

При проверке финансовых результатов следует учитывать, что в Бухгалтерском балансе в разделе «Капитал и резервы» отражаются нераспределенная прибыль (непокрытый убыток) отражаются по строке 470.

Основной трудностью при заполнении формы № 2 состоит в том, что в действующих на сегодняшний день нормативных документах по бухгалтерскому учету зачастую нельзя найти определение понятий, которые могут потребоваться при заполнении отчетных форм. При этом понятия «выручка от продажи товаров (работ, услуг), „операционные доходы и расходы“, „внереализационные доходы и расходы“ вы можете найти в ПБУ 9/99 и ПБУ 10/99. Но понятия „себестоимость проданных товаров, работ, услуг“, „коммерческие расходы и управленческие расходы“ в нормативных актах по бухгалтерскому учету отсутствуют. Поэтому можно посоветовать вам заполнять форму № 2 как всегда, руководствуясь понятиями, приведенными в утративших силу Методических рекомендациях по составлению отчетности и указав порядок определения показателей в пояснительной записке.

При заполнении формы № 2 помните – эта форма является отражением счета 99 «Прибыли и убытки» с разбивкой отдельных показателей на составляющие, данные о которых можно получить в аналитическом учете по счетам 90 «Продажи» и 91 «Прочие доходы и расходы».

Перед тем как заполнять формы отчетности, где будут отражаться финансовые результаты деятельности предприятия, проанализируйте обороты п счетам, регулируемые правилами ПБУ 18/02. Анализ должен дать вам полное представление о том, каким образом (за счет каких операций) получается сальдо на счетах 09,77,68,99.

Самое главнее на этом этапе – убедиться, что по счету учета текущего налога на прибыль (счет 68) сформировалось сальдо расчетов с бюджетом по налогу на прибыль в сумме, равной сумме текущего налога на прибыль, отраженного по строке 250 листа 02 декларации. Проверьте также правильность формирования сумм постоянных и отложенных налоговых обязательств и активов нарастающим итогом.

Ниже приведена схема по получению расчетным путем в соответствии с ПБУ 18/02 величины налоговой базы (все показатели необходимо разделить на ставку налога на прибыль):

Имейте ввиду, что неправильная квалификация разниц не приводит к искажению оборотов по счету 68, при этом неправильно формируется показатель чистой прибыли.

Показатель чистой прибыли отчетного периода, величина которого формируется в регистрах бухгалтерского учета в виде итогового в конце года сальдо по счету 99, должен получиться арифметическим путем с использованием следующих показателей формы № 2:

Ошибку ищите путем анализа оборотов по счету 99 и сопоставлением сумм с приведенными в соответствующих строках данными, проверьте сумму и состав сальдо, перенесенного со счета 90 (строка 050). Убедитесь, что по соответствующим строкам формы № 2отражены все составляющие прочих доходов и расходов (строки с 060 по 140), все суммы, приведенные в строках 151–154, должны присутствовать в оборотах по счету 99.

Показатель чистой прибыли (убытка) по итогам года (строка 190) должен совпадать с итоговой проводкой реформации баланса по счету 99 в корреспонденции со счетом 84.

Довольно часто встречаются ситуации, когда в бухгалтерском учете и бухгалтерской отчетности суммы полученного возмещения за причиненный ущерб отражаются на балансовом субсчете 91-1 «Прочие доходы» и в составе операционных расходов по строке 090 формы № 2 «Отчет о прибылях и убытках».

В бухгалтерском учете данная хозяйственная операция чаще всего отражается бухгалтерами в следующих записях:

При взыскании с виновных лиц стоимости недостающих ценностей разница между стоимостью недостающих ценностей, зачисленной на счет 73 либо 76, и их стоимостью, отраженной на счете 94 «Недостачи и потери от порчи ценностей», отнесите в кредит счета 98 «Доходы будущих периодов». По мере взыскания с виновного лица причитающейся с него суммы указанная разница должна списываться со счета 98 «Доходы будущих периодов» в корреспонденции со счетом 91 «Прочие доходы и расходы».

Таким образом, операции по возмещению виновными лицами причиненного материального ущерба необходимо отражать следующими бухгалтерскими записями:

Очень часто возникают ошибки при отражении выявленных при инвентаризации излишков ТМЦ в налоговом учете.

Согласно п. 1 ст. 254 НК РФ к материальным расходам относятся затраты налогоплательщика на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг).

Как указано в п. 2 ст. 254 НК РФ, стоимость товарно-материальных ценностей, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета сумм налогов, подлежащих вычету либо включаемых в расходы в соответствии с НК РФ), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарно-материальных ценностей (п. 2 ст. 234 НК РФ).

Учитывая, что расходы на приобретение имущества в виде излишков товаров, выявленных в результате инвентаризации, отсутствуют, доходы от реализации этих излишков на их рыночную стоимость не уменьшаются.

Согласно п. 20 ст. 250 НК РФ внереализационными доходами налогоплательщика признаются доходы в виде стоимости излишков товарно-материальных ценностей и прочего имущества, которые выявлены в результате инвентаризации.

Статьей 274 НК РФ установлено, что внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены сделки с учетом положений ст. 40 НК РФ. При этом рыночные цены определяются в порядке, аналогичном порядку, установленному абз. 2 п. 3, а также п.п. 4 – 11 ст. 40 НК РФ, на момент реализации или совершения внереализационных операций без включения в них налога на добавленную стоимость и акциза (в рассматриваемом случае – на дату проведения инвентаризации).

Рыночной ценой товара согласно п. 4 ст. 40 НК РФ признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии – однородных) товаров в сопоставимых экономических (коммерческих) условиях.

Таким образом, сумма излишка товаров, выявленная при инвентаризации, исходя из рыночной стоимости на дату проведения инвентаризации, образует внереализационный доход организации для целей налогообложения.

При определении и признании рыночной цены товара используются официальные источники информации о рыночных ценах на товары и биржевых котировках.

Источниками информации о рыночных ценах могут быть признаны:

• официальная информация о биржевых котировках (состоявшихся сделках) на ближайшей к месту нахождения (месту жительства продавца (покупателя) бирже, а при отсутствии сделок на указанной бирже либо при реализации (приобретении) на другой бирже – информация о биржевых котировках, состоявшихся сделках на этой другой бирже или информация о международных биржевых котировках;

• информация о рыночных ценах, опубликованная в печатных изданиях или доведенная до сведения общественности средствами массовой информации;

• информация государственных органов по статистике и органов, регулирующих ценообразование.

Кроме того, при определении рыночных цен товара учитывается информация о заключенных на момент реализации этого товара (в рассмотренном случае – на момент признания внереализационных доходов) сделках с идентичными (однородными) товарами в сопоставимых условиях. В частности, учитываются такие условия сделок, как количество (объем) поставляемых товаров, сроки исполнения обязательств, условия платежей, обычно применяемые в сделках данного вида, а также иные разумные условия, которые могут оказывать влияние на цены.

В соответствии с п.3 ст.12 Федерального закона от 21 ноября 1996 года № 129-ФЗ «О бухгалтерском учете» и п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29 июля 1998 года № 34н, выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются на счетах бухгалтерского учета в следующем порядке:

• излишек имущества приходуется по рыночной стоимости на дату проведения инвентаризации, и соответствующая сумма зачисляется на финансовые результаты у коммерческой организации или увеличение доходов у некоммерческой организации.

Таким образом, с точки зрения внереализационных доходов расхождений в бухгалтерском и налоговом учете не будет: и в том и в другом учете признается доход по рыночной стоимости. Также не будет расхождений с точки зрения признания выручки от реализации излишков в бухгалтерском и налоговом учете.

Разница возникает при определении стоимости реализованных товаров. В налоговом учете стоимость излишков не учитывается при определении стоимости реализованных товаров, то есть при списании реализованных излишков их налоговая стоимость признается равной нулю.

В бухгалтерском учете выявленные в ходе инвентаризации излишки принимаются к учету в качестве товаров, и их стоимость списывается при реализации. В результате чего между данными бухгалтерского и налогового учета возникает разница, которая с точки зрения ПБУ 18/02 является постоянной.

4.10. Порядок выявления и исправления ошибок по налогу на добавленную стоимость (НДС)

В настоящее время наиболее часто встречающимся нарушением, выявляемым налоговыми органами (с предъявлением организациям значительных санкций), являются недостатки, связанные с неправильным (неполным) заполнением счетов-фактур на приобретенные товары (работы, услуги). В соответствии с п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия предъявленных сумм налога к вычету или возмещению в порядке, предусмотренном гл. 21 НК РФ. Несоблюдение требований, установленных НК РФ, может повлечь отказ в вычете НДС, уплаченного контрагенту. Будьте уверены, что налоговые органы обязательно воспользуются ситуацией и откажут в возврате сумм НДС.

Нижеприведенные рекомендации помогут вам избежать претензий со стороны налоговых органов, связанных с неправильным оформлением счетов-фактур.

1. Порядок выставления счетов-фактур.

Счета-фактуры выставляются покупателю по каждой операции по реализации товаров (работ, услуг), в том числе по операциям по реализации, не облагаемым НДС:

• при реализации товаров (работ, услуг), облагаемых НДС (сумма НДС в этом случае выделяется в счете-фактуре отдельной строкой);

• при реализации товаров (работ, услуг), операции по реализации которых в соответствии со ст. 149 НК РФ не подлежат налогообложению (освобождаются от налогообложения);

• при реализации товаров (работ, услуг) лицом, освобожденным от обязанностей налогоплательщика в соответствии со ст. 145 НК РФ.

Во втором и третьем случаях счета-фактуры выставляются без выделения соответствующих сумм налога (п. 5 ст. 168 и п. 3 ст. 169 НК РФ). Если такие лица выставят покупателю счет-фактуру с выделенной суммой НДС, то возникает необходимость перечислить эту сумму в бюджет, при этом права на вычет не возникает (п. 5 ст. 173 НК РФ). Лицу, получившему такой счет-фактуру, налоговые органы, скорее всего, откажут в праве на вычет. Но если вы все-таки ошиблись и выставили счет-фактуру с НДС (а сими не являетесь плательщиком НДС), то ознакомьтесь с Постановлением ФАС СЗО от 13 мая 2004 года № А26-7051/03-214.

2. Срок выставления счета-фактуры.

Счет-фактура выставляется не позднее пяти дней, считая со дня отгрузки товара, выполнения работ, оказания услуг (п. 3 ст. 168 НК РФ). При этом следует учитывать особенности условий заключения договоров поставки, учета и расчетов при отгрузке товаров (оказании услуг) в отдельных отраслях, связанные с непрерывными долгосрочными поставками в адрес одного и того же покупателя, такими, как непрерывный отпуск товаров и оказание услуг по транспортировке одним и тем же покупателям электроэнергии, нефти, газа; оказание услуг электросвязи, банковских услуг; ежедневная многократная реализация в адрес одного покупателя хлеба и хлебобулочных изделий, скоропортящихся продуктов питания и т. д. В этих случаях допускается составление счетов-фактур в соответствии с условиями договора поставки, заключенного между продавцом и покупателем товаров (услуг), актами сверки осуществленных поставок и выставление счетов-фактур покупателям одновременно с платежно-расчетными документами, но не реже одного раза в месяц и не позднее 5-го числа месяца, следующего за истекшим месяцем (Письмо МНС России от 21 мая 2001 года № ВГ-6-03/404 «О применении счетов-фактур при расчетах по налогу на добавленную стоимость»). Составление счетов-фактур и регистрация их в книге продаж производятся в том налоговом периоде, в котором состоялась реализация этих товаров (оказание услуг, выполнение работ), в соответствии с принятой организацией учетной политикой для целей исчисления НДС.

3. Правила составления счета-фактуры.

Порядок заполнения счетов-фактур регулируется НК РФ, а порядок регистрации их в журналах учета полученных и выставленных счетов-фактур и в книгах покупок и продаж отражен в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 02 декабря 2000 года № 914. Перечень реквизитов счета-фактуры определен п. 5 ст. 169 НК РФ. При заполнении счета-фактуры следует помнить, что некоторые реквизиты должны быть указаны в любом случае, а некоторые в зависимости от ситуации. Рассмотрим порядок заполнения некоторых строк более подробно:

• Наименование, адрес и идентификационные номера налогоплательщика и покупателя.В соответствующих строках счета-фактуры укажите полные или сокращенные наименования покупателя и продавца, а также их адреса в соответствии с учредительными документами.

Вместе с тем следует отметить, что п. 5 ст. 169 НК РФ однозначно не установлено, какой адрес необходимо указывать в счете-фактуре – юридический или фактический. Поэтому если налоговые органы отказывают в применении вычета по счету-фактуре поставщика, в котором указан фактический, а не юридический адрес (или наоборот), можно отстаивать свое право на вычет в судебном порядке (к примеру уже сложившаяся судебная практика Постановление ФАС МО от 03 ноября2004 года № КА-А40/10060-04, а также Постановление ФАС СЗО от 06 мая 2004 года № А56-31766/03 суды поддержали налогоплательщика в его праве на применение вычета.

Указание в счете-фактуре и юридического и фактического адреса местонахождения не является основанием к отказу в применении налоговых вычетов в соответствии с п. п. 5, 6 ст. 169 НК РФ (Постановление ФАС МО от 03 ноября 2004 года № КА-А40/10060-04).

Кроме того в счете-фактуре должны быть указаны ИНН продавца и покупателя. Приняв налог к вычету по документу, не имеющему КПП покупателя, вы должны будете а отстаивать свою позицию в суде. В качестве примера, когда суды отказывали в применении вычета по НДС в случае отсутствия адреса или ИНН, а также указания недостоверного адреса или ИНН, можно привести Постановление ФАС УО от 19 августа 2003 года № Ф09-2522/03-АК, ФАС ПО от 10 февраля 2005 года № А49-10121/04-722А/16. Однако существует и другая арбитражная практика. К примеру, в Постановлении ФАС ЗСО от 18 октября 2004 года № Ф04-7496/2004 (5676-А27-14) суд исходил из того, что указание поставщиком товара в счетах-фактурах недостоверного ИНН или неуказание в счетах-фактурах грузоотправителя и грузополучателя в том случае, когда они совпадают с адресами продавца и покупателя, либо отсутствие в базе данных ИНН поставщика услуг, а также отсутствие в Едином государственном реестре данных о предприятии-поставщике не свидетельствуют о том, что данные организации не существовали и не совершали соответствующие операции по поставке товаров (работ, услуг).

• Наименование и адрес грузоотправителя и грузополучателя

Одним из обязательных реквизитов счета-фактуры является наименование и адрес грузоотправителя и грузополучателя. Полные или сокращенные наименования указываются в соответствии с учредительными документами и почтовым адресом (Письмо УМНС России по г. Москве от 19 апреля 2004 года № 24–11/26608). Если грузоотправитель и продавец – одно и то же лицо, то в соответствующей строке счета-фактуры можете указать «он же». Такие счета-фактуры не признаются оформленными с нарушениями, и арбитражные суды встают на сторону налогоплательщика (Постановления ФАС ВВО от 06 сентября 2004 года № А31-839/19, от 13 сентября 2004 года № А31-1843/13).

4. Факсимиле на счете-фактуре.

Подписи на налоговых счетах-фактурах, поступающих учреждению в рамках предпринимательской деятельности, нередко представляют собой оттиск факсимиле. Инспекторы считают это обстоятельство основанием для отказа в вычетах по НДС.

Можно долго спорить с такими претензиями, но лучше всего представить исправленные экземпляры счетов-фактур с рукописной подписью. Именно такой вывод следует из Постановления ФАС СЗО от 21 сентября 2005 г. № А56-32774/04. Судьи указали на то, что налоговая инспекция, установив ошибки, обязана требовать внесения исправлений в документы (ст. 88 НК РФ).

Таким образом вы, как налогоплательщик не вправе предъявлять к вычету или возмещению суммы налога на добавленную стоимость, уплаченные поставщику, на основании счета-фактуры, оформленного поставщиком в электронном виде и заверенного электронно-цифровой или факсимильной подписью руководителя и главного бухгалтера организации.

5. Исправление счет—фактуры.

Если вы получили от контрагента неправильно оформленную счет-фактуру, то не стоит отчаиваться, поскольку такой документ всегда можно исправить либо заменить новым. При этом следует иметь в виду, что исправления может вносить только то лицо, которое выставило счет-фактуру. Самостоятельно исправить счет-фактуру покупатель не может. Порядок внесения изменений вы можете прочитать в п. 29 Правил, согласно которому исправления должны быть заверены подписью руководителя и печатью продавца с указанием даты внесения исправлений (Письмо Минфина России от 08 декабря 2004 года № 03-04-11/217 «О порядке оформления и исправления счетов-фактур»). Имейте ввиду, что налогоплательщик по исправленному счету-фактуре может принять к вычету НДС только после даты внесения изменений. Таким образом, в случае внесения продавцом исправлений в счет-фактуру, зарегистрированный покупателем в книге покупок, покупатель сторнирует в книге покупок запись по такому счету-фактуре в том налоговом периоде, в котором была произведена его регистрация, и заверяет данную запись подписью руководителя организации и печатью с указанием даты внесения исправлений. Регистрация в книге покупок счетов-фактур с внесенными в них исправлениями производится в том налоговым периоде, в котором счета-фактуры с указанными исправлениями получены (Письмо МНС России от 13 мая 2004 года № 03-1-08/1191/15).

6. Как заставить контрагента выдать счет-фактуру.

НК РФ связывает право на получение налогового вычета или возмещения сумм НДС не просто с наличием счета-фактуры, но и с заполнением его в точном соответствии с п. п. 5 и 6 ст. 169 НК РФ. Иногда на практике возникают ситуации, когда поставщик выдает счет-фактуру, заполненный неправильно, или вообще его не выдает. Соответственно, покупатель не может принять к вычету НДС.

Обращение в суд как попытка возместить убытки в соответствии с ГК РФ или каким-либо образом заставить контрагента выдать правильно оформленный счет-фактуру успех не гарантирует. Суд со ссылкой на п. 3 ст. 2 ГК РФ может отказать в иске, так как убытки и материальная выгода взыскиваются в соответствии с Гражданским кодексом, а он не применяется к налоговым и другим финансовым и административным отношениям, если иное не предусмотрено законодательством. В данном случае иное действительно не предусмотрено.

Единственный способ решения данной проблемы – прописать в самом договоре обязанность поставщика выставить счет-фактуру, заполненный в соответствии с требованиями налогового законодательства, в установленный срок, и подкрепить эту обязанность санкциями (штрафом). В этом случае обязательство является договорным, и, соответственно, к нему применимы нормы ГК РФ, касающиеся возмещения убытков и упущенной выгоды. А если в договоре будет прописан и размер неустойки, то в суде не придется доказывать размер убытков и упущенной выгоды и их связь с невыставленным или неправильно заполненным счетом-фактурой.

И немного о типичных ошибках, встречающихся при проверке НДС.

Предприятия не принимают к вычету НДС по счетам-фактурам, в которых отсутствует печать предприятия.

В соответствии с п. 1 ст. 169 НК РФ счет-фактура является документом, на основании которого организация – покупатель товаров (работ, услуг) может принять суммы НДС к вычету. Порядок его заполнения установлен п. 5 ст. 169 НК РФ. В данной статье перечислены все обязательные реквизиты, которые должен содержать счет-фактура, а именно:

• порядковый номер и дата выписки счета-фактуры;

• наименование, адрес и идентификационные номера налогоплательщика и покупателя;

• наименование и адрес грузоотправителя и грузополучателя;

• номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

• наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

• количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности их указания);

• цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих налог, с учетом суммы налога;

• стоимость товаров (работ, услуг) за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг) без налога;

• сумма акциза по подакцизным товарам;

• налоговая ставка;

• сумма налога, предъявляемая покупателю товаров (работ, услуг), определяемая исходя из применяемых налоговых ставок;

Нижеприведенные рекомендации помогут вам избежать претензий со стороны налоговых органов, связанных с неправильным оформлением счетов-фактур.

1. Порядок выставления счетов-фактур.

Счета-фактуры выставляются покупателю по каждой операции по реализации товаров (работ, услуг), в том числе по операциям по реализации, не облагаемым НДС:

• при реализации товаров (работ, услуг), облагаемых НДС (сумма НДС в этом случае выделяется в счете-фактуре отдельной строкой);

• при реализации товаров (работ, услуг), операции по реализации которых в соответствии со ст. 149 НК РФ не подлежат налогообложению (освобождаются от налогообложения);

• при реализации товаров (работ, услуг) лицом, освобожденным от обязанностей налогоплательщика в соответствии со ст. 145 НК РФ.

Во втором и третьем случаях счета-фактуры выставляются без выделения соответствующих сумм налога (п. 5 ст. 168 и п. 3 ст. 169 НК РФ). Если такие лица выставят покупателю счет-фактуру с выделенной суммой НДС, то возникает необходимость перечислить эту сумму в бюджет, при этом права на вычет не возникает (п. 5 ст. 173 НК РФ). Лицу, получившему такой счет-фактуру, налоговые органы, скорее всего, откажут в праве на вычет. Но если вы все-таки ошиблись и выставили счет-фактуру с НДС (а сими не являетесь плательщиком НДС), то ознакомьтесь с Постановлением ФАС СЗО от 13 мая 2004 года № А26-7051/03-214.

2. Срок выставления счета-фактуры.

Счет-фактура выставляется не позднее пяти дней, считая со дня отгрузки товара, выполнения работ, оказания услуг (п. 3 ст. 168 НК РФ). При этом следует учитывать особенности условий заключения договоров поставки, учета и расчетов при отгрузке товаров (оказании услуг) в отдельных отраслях, связанные с непрерывными долгосрочными поставками в адрес одного и того же покупателя, такими, как непрерывный отпуск товаров и оказание услуг по транспортировке одним и тем же покупателям электроэнергии, нефти, газа; оказание услуг электросвязи, банковских услуг; ежедневная многократная реализация в адрес одного покупателя хлеба и хлебобулочных изделий, скоропортящихся продуктов питания и т. д. В этих случаях допускается составление счетов-фактур в соответствии с условиями договора поставки, заключенного между продавцом и покупателем товаров (услуг), актами сверки осуществленных поставок и выставление счетов-фактур покупателям одновременно с платежно-расчетными документами, но не реже одного раза в месяц и не позднее 5-го числа месяца, следующего за истекшим месяцем (Письмо МНС России от 21 мая 2001 года № ВГ-6-03/404 «О применении счетов-фактур при расчетах по налогу на добавленную стоимость»). Составление счетов-фактур и регистрация их в книге продаж производятся в том налоговом периоде, в котором состоялась реализация этих товаров (оказание услуг, выполнение работ), в соответствии с принятой организацией учетной политикой для целей исчисления НДС.

3. Правила составления счета-фактуры.

Порядок заполнения счетов-фактур регулируется НК РФ, а порядок регистрации их в журналах учета полученных и выставленных счетов-фактур и в книгах покупок и продаж отражен в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 02 декабря 2000 года № 914. Перечень реквизитов счета-фактуры определен п. 5 ст. 169 НК РФ. При заполнении счета-фактуры следует помнить, что некоторые реквизиты должны быть указаны в любом случае, а некоторые в зависимости от ситуации. Рассмотрим порядок заполнения некоторых строк более подробно:

• Наименование, адрес и идентификационные номера налогоплательщика и покупателя.В соответствующих строках счета-фактуры укажите полные или сокращенные наименования покупателя и продавца, а также их адреса в соответствии с учредительными документами.

Вместе с тем следует отметить, что п. 5 ст. 169 НК РФ однозначно не установлено, какой адрес необходимо указывать в счете-фактуре – юридический или фактический. Поэтому если налоговые органы отказывают в применении вычета по счету-фактуре поставщика, в котором указан фактический, а не юридический адрес (или наоборот), можно отстаивать свое право на вычет в судебном порядке (к примеру уже сложившаяся судебная практика Постановление ФАС МО от 03 ноября2004 года № КА-А40/10060-04, а также Постановление ФАС СЗО от 06 мая 2004 года № А56-31766/03 суды поддержали налогоплательщика в его праве на применение вычета.

Указание в счете-фактуре и юридического и фактического адреса местонахождения не является основанием к отказу в применении налоговых вычетов в соответствии с п. п. 5, 6 ст. 169 НК РФ (Постановление ФАС МО от 03 ноября 2004 года № КА-А40/10060-04).

Кроме того в счете-фактуре должны быть указаны ИНН продавца и покупателя. Приняв налог к вычету по документу, не имеющему КПП покупателя, вы должны будете а отстаивать свою позицию в суде. В качестве примера, когда суды отказывали в применении вычета по НДС в случае отсутствия адреса или ИНН, а также указания недостоверного адреса или ИНН, можно привести Постановление ФАС УО от 19 августа 2003 года № Ф09-2522/03-АК, ФАС ПО от 10 февраля 2005 года № А49-10121/04-722А/16. Однако существует и другая арбитражная практика. К примеру, в Постановлении ФАС ЗСО от 18 октября 2004 года № Ф04-7496/2004 (5676-А27-14) суд исходил из того, что указание поставщиком товара в счетах-фактурах недостоверного ИНН или неуказание в счетах-фактурах грузоотправителя и грузополучателя в том случае, когда они совпадают с адресами продавца и покупателя, либо отсутствие в базе данных ИНН поставщика услуг, а также отсутствие в Едином государственном реестре данных о предприятии-поставщике не свидетельствуют о том, что данные организации не существовали и не совершали соответствующие операции по поставке товаров (работ, услуг).

• Наименование и адрес грузоотправителя и грузополучателя

Одним из обязательных реквизитов счета-фактуры является наименование и адрес грузоотправителя и грузополучателя. Полные или сокращенные наименования указываются в соответствии с учредительными документами и почтовым адресом (Письмо УМНС России по г. Москве от 19 апреля 2004 года № 24–11/26608). Если грузоотправитель и продавец – одно и то же лицо, то в соответствующей строке счета-фактуры можете указать «он же». Такие счета-фактуры не признаются оформленными с нарушениями, и арбитражные суды встают на сторону налогоплательщика (Постановления ФАС ВВО от 06 сентября 2004 года № А31-839/19, от 13 сентября 2004 года № А31-1843/13).

4. Факсимиле на счете-фактуре.

Подписи на налоговых счетах-фактурах, поступающих учреждению в рамках предпринимательской деятельности, нередко представляют собой оттиск факсимиле. Инспекторы считают это обстоятельство основанием для отказа в вычетах по НДС.

Можно долго спорить с такими претензиями, но лучше всего представить исправленные экземпляры счетов-фактур с рукописной подписью. Именно такой вывод следует из Постановления ФАС СЗО от 21 сентября 2005 г. № А56-32774/04. Судьи указали на то, что налоговая инспекция, установив ошибки, обязана требовать внесения исправлений в документы (ст. 88 НК РФ).

Таким образом вы, как налогоплательщик не вправе предъявлять к вычету или возмещению суммы налога на добавленную стоимость, уплаченные поставщику, на основании счета-фактуры, оформленного поставщиком в электронном виде и заверенного электронно-цифровой или факсимильной подписью руководителя и главного бухгалтера организации.

5. Исправление счет—фактуры.

Если вы получили от контрагента неправильно оформленную счет-фактуру, то не стоит отчаиваться, поскольку такой документ всегда можно исправить либо заменить новым. При этом следует иметь в виду, что исправления может вносить только то лицо, которое выставило счет-фактуру. Самостоятельно исправить счет-фактуру покупатель не может. Порядок внесения изменений вы можете прочитать в п. 29 Правил, согласно которому исправления должны быть заверены подписью руководителя и печатью продавца с указанием даты внесения исправлений (Письмо Минфина России от 08 декабря 2004 года № 03-04-11/217 «О порядке оформления и исправления счетов-фактур»). Имейте ввиду, что налогоплательщик по исправленному счету-фактуре может принять к вычету НДС только после даты внесения изменений. Таким образом, в случае внесения продавцом исправлений в счет-фактуру, зарегистрированный покупателем в книге покупок, покупатель сторнирует в книге покупок запись по такому счету-фактуре в том налоговом периоде, в котором была произведена его регистрация, и заверяет данную запись подписью руководителя организации и печатью с указанием даты внесения исправлений. Регистрация в книге покупок счетов-фактур с внесенными в них исправлениями производится в том налоговым периоде, в котором счета-фактуры с указанными исправлениями получены (Письмо МНС России от 13 мая 2004 года № 03-1-08/1191/15).

6. Как заставить контрагента выдать счет-фактуру.

НК РФ связывает право на получение налогового вычета или возмещения сумм НДС не просто с наличием счета-фактуры, но и с заполнением его в точном соответствии с п. п. 5 и 6 ст. 169 НК РФ. Иногда на практике возникают ситуации, когда поставщик выдает счет-фактуру, заполненный неправильно, или вообще его не выдает. Соответственно, покупатель не может принять к вычету НДС.

Обращение в суд как попытка возместить убытки в соответствии с ГК РФ или каким-либо образом заставить контрагента выдать правильно оформленный счет-фактуру успех не гарантирует. Суд со ссылкой на п. 3 ст. 2 ГК РФ может отказать в иске, так как убытки и материальная выгода взыскиваются в соответствии с Гражданским кодексом, а он не применяется к налоговым и другим финансовым и административным отношениям, если иное не предусмотрено законодательством. В данном случае иное действительно не предусмотрено.

Единственный способ решения данной проблемы – прописать в самом договоре обязанность поставщика выставить счет-фактуру, заполненный в соответствии с требованиями налогового законодательства, в установленный срок, и подкрепить эту обязанность санкциями (штрафом). В этом случае обязательство является договорным, и, соответственно, к нему применимы нормы ГК РФ, касающиеся возмещения убытков и упущенной выгоды. А если в договоре будет прописан и размер неустойки, то в суде не придется доказывать размер убытков и упущенной выгоды и их связь с невыставленным или неправильно заполненным счетом-фактурой.

И немного о типичных ошибках, встречающихся при проверке НДС.

Предприятия не принимают к вычету НДС по счетам-фактурам, в которых отсутствует печать предприятия.

В соответствии с п. 1 ст. 169 НК РФ счет-фактура является документом, на основании которого организация – покупатель товаров (работ, услуг) может принять суммы НДС к вычету. Порядок его заполнения установлен п. 5 ст. 169 НК РФ. В данной статье перечислены все обязательные реквизиты, которые должен содержать счет-фактура, а именно:

• порядковый номер и дата выписки счета-фактуры;

• наименование, адрес и идентификационные номера налогоплательщика и покупателя;

• наименование и адрес грузоотправителя и грузополучателя;

• номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

• наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

• количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности их указания);

• цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих налог, с учетом суммы налога;

• стоимость товаров (работ, услуг) за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг) без налога;

• сумма акциза по подакцизным товарам;

• налоговая ставка;

• сумма налога, предъявляемая покупателю товаров (работ, услуг), определяемая исходя из применяемых налоговых ставок;