Тема 3. Организация налогообложения в Российской Федерации

Вопрос 1. Экономические условия введения налоговой системы в 1992 г

Ответ

Формирование налоговых систем по природе своей – процесс многоступенчатый, длительный и требующий глубокого теоретического обоснования. Эволюционно развивающиеся отдельные виды налогов постепенно вплетаются в ткань общественно-хозяйственной жизни, «обрастают» правовыми нормами, сначала предназначенными для каждого их вида. Затем объединение отдельных элементов приводит к появлению нового образования – налоговой системы. Различия налоговых систем в разных странах (состав применяемых налогов, структура, способы взимания, фискальные полномочия различных уровней власти и т. д.) не исключают общих свойств и общих условий формирования и действия, таких как высокая фискальная эффективность и ее баланс со стимулирующим воздействием; разработанные на высоком уровне методология и методики внедрения; устранение двойного обложения; стимулирующая ориентация налоговых льгот; соблюдение экономических границ и высокий потенциал налогового контроля.

В мировой практике в настоящее время известны три базисные модели налоговых систем:

• Англосаксонская. Она ориентирована на прямое обложение, основную налоговую нагрузку несут физические лица. Доля косвенных налогов совсем незначительна. Применяется в большинстве развитых стран (Австрия, Великобритания, Ирландия и др.).

• Евроконтинентальная. Для нее характерны высокие отчисления на социальное страхование (взносы в страховые фонды), которые с известной долей условности можно отнести к налоговым платежам, что объясняется социально ориентированной политикой. Значительна также доля косвенных налогов, в особенности НДС, прямых же значительно меньше (Германия, Нидерланды, Франция, Швеция, Норвегия).

• Латиноамериканская. Характерна для несбалансированной инфляционной экономики с очень высоким уровнем косвенного обложения, от 40 до 50 % (Боливия, Чили, Перу).

На практике, как всегда, существуют также и смешанные модели.

Российская модель налоговой системы, к сожалению, схожая по ряду внешних факторов с западными структурами, по сути ближе всего к латиноамериканской, т. е. худшей из всех трех. В результате она является объектом постоянной критики со стороны как непосредственных субъектов, так и наблюдателей налогового процесса: налогоплательщиков всех рангов, государственных чиновников, депутатов, профессиональных экономистов, СМИ, зарубежных аналитиков. Причина этого общего негативного отношения прежде всего в том, что не было соблюдено ни одного элементарного условия введения российской налоговой системы в переходную экономику. Так, ее официальным «днем рождения» можно считать дату 27.12.91 г., когда были приняты Закон РФ «Об основах налоговой системы в РФ» и блок первых, самых необходимых, нормативно обеспечивающих документов. С 01.01.92 г. «скоророжденное дитя» вступило в кризисную, высокоинфляционную экономическую ситуацию и попыталось к ней приспособиться. Как известно, вся прошлая организационная структура управления народным хозяйством противоречила самой природе процесса налогообложения и поэтому не могла создать для него никаких серьезных предпосылок ни в плане научных теорий, ни в плане практического опыта. Более того, тот этап, который сейчас проходит Россия, не имеет исторических аналогов. Ни одна страна мира с такой скоростью (и одновременно при такой степени неподготовленности) не переходила от централизованной модели к рыночной. Трудности становления российской налоговой системы усугублялись также тяжелейшей экономической ситуацией, которая характеризовалась: беспрецедентным (в среднем на 50–60 % объема ВВП, для сравнения в Великую депрессию – порядка 30 %) для мирного времени спадом производства; хаотически осуществленной приватизацией, лишившей государство важнейших источников финансовых накоплений; неуправляемым ростом внешней задолженности; разгулом коррупции. Правительство не имело времени и желания идти испытанным эволюционным путем «от теории к практике» и было вынуждено решать неразрешимые в принципе задачи любимым российским методом «проб и ошибок».

Но даже для использования последнего необходимо было оттолкнуться от какой-то готовой схемы, которую позаимствовали из налоговой практики стран Запада. Увы, но была скопирована именно готовая модель, а не принципы и методология Запада в отношении формирования налоговых систем, учитывающих дифференцированные условия, и т. д. В самом деле, своеобразие российского менталитета, вызревавшего столетиями вначале в условиях крепостного права, а затем в течение 70 лет при советской власти, равно как и российского политического и экономического климата, столь велико, что ни одна готовая схема России подойти не может. Страны Европы и США существуют в условиях высокоразвитых рыночных отношений и включены в тесную систему мировой интеграции. В экономической политике многих из них присутствует ярко выраженная социальная ориентация, что отражается в равномерном распределении налоговой нагрузки, количестве и качестве льгот, высоте ставок, условиях налогообложения и т. д. Россия, естественно, не могла себе позволить действовать подобным же образом и вынуждена была скорректировать свои «копии» с учетом латиноамериканской модели с собственной инициативой увеличения ставок и сокращения льгот.

Формирование налоговых систем по природе своей – процесс многоступенчатый, длительный и требующий глубокого теоретического обоснования. Эволюционно развивающиеся отдельные виды налогов постепенно вплетаются в ткань общественно-хозяйственной жизни, «обрастают» правовыми нормами, сначала предназначенными для каждого их вида. Затем объединение отдельных элементов приводит к появлению нового образования – налоговой системы. Различия налоговых систем в разных странах (состав применяемых налогов, структура, способы взимания, фискальные полномочия различных уровней власти и т. д.) не исключают общих свойств и общих условий формирования и действия, таких как высокая фискальная эффективность и ее баланс со стимулирующим воздействием; разработанные на высоком уровне методология и методики внедрения; устранение двойного обложения; стимулирующая ориентация налоговых льгот; соблюдение экономических границ и высокий потенциал налогового контроля.

В мировой практике в настоящее время известны три базисные модели налоговых систем:

• Англосаксонская. Она ориентирована на прямое обложение, основную налоговую нагрузку несут физические лица. Доля косвенных налогов совсем незначительна. Применяется в большинстве развитых стран (Австрия, Великобритания, Ирландия и др.).

• Евроконтинентальная. Для нее характерны высокие отчисления на социальное страхование (взносы в страховые фонды), которые с известной долей условности можно отнести к налоговым платежам, что объясняется социально ориентированной политикой. Значительна также доля косвенных налогов, в особенности НДС, прямых же значительно меньше (Германия, Нидерланды, Франция, Швеция, Норвегия).

• Латиноамериканская. Характерна для несбалансированной инфляционной экономики с очень высоким уровнем косвенного обложения, от 40 до 50 % (Боливия, Чили, Перу).

На практике, как всегда, существуют также и смешанные модели.

Российская модель налоговой системы, к сожалению, схожая по ряду внешних факторов с западными структурами, по сути ближе всего к латиноамериканской, т. е. худшей из всех трех. В результате она является объектом постоянной критики со стороны как непосредственных субъектов, так и наблюдателей налогового процесса: налогоплательщиков всех рангов, государственных чиновников, депутатов, профессиональных экономистов, СМИ, зарубежных аналитиков. Причина этого общего негативного отношения прежде всего в том, что не было соблюдено ни одного элементарного условия введения российской налоговой системы в переходную экономику. Так, ее официальным «днем рождения» можно считать дату 27.12.91 г., когда были приняты Закон РФ «Об основах налоговой системы в РФ» и блок первых, самых необходимых, нормативно обеспечивающих документов. С 01.01.92 г. «скоророжденное дитя» вступило в кризисную, высокоинфляционную экономическую ситуацию и попыталось к ней приспособиться. Как известно, вся прошлая организационная структура управления народным хозяйством противоречила самой природе процесса налогообложения и поэтому не могла создать для него никаких серьезных предпосылок ни в плане научных теорий, ни в плане практического опыта. Более того, тот этап, который сейчас проходит Россия, не имеет исторических аналогов. Ни одна страна мира с такой скоростью (и одновременно при такой степени неподготовленности) не переходила от централизованной модели к рыночной. Трудности становления российской налоговой системы усугублялись также тяжелейшей экономической ситуацией, которая характеризовалась: беспрецедентным (в среднем на 50–60 % объема ВВП, для сравнения в Великую депрессию – порядка 30 %) для мирного времени спадом производства; хаотически осуществленной приватизацией, лишившей государство важнейших источников финансовых накоплений; неуправляемым ростом внешней задолженности; разгулом коррупции. Правительство не имело времени и желания идти испытанным эволюционным путем «от теории к практике» и было вынуждено решать неразрешимые в принципе задачи любимым российским методом «проб и ошибок».

Но даже для использования последнего необходимо было оттолкнуться от какой-то готовой схемы, которую позаимствовали из налоговой практики стран Запада. Увы, но была скопирована именно готовая модель, а не принципы и методология Запада в отношении формирования налоговых систем, учитывающих дифференцированные условия, и т. д. В самом деле, своеобразие российского менталитета, вызревавшего столетиями вначале в условиях крепостного права, а затем в течение 70 лет при советской власти, равно как и российского политического и экономического климата, столь велико, что ни одна готовая схема России подойти не может. Страны Европы и США существуют в условиях высокоразвитых рыночных отношений и включены в тесную систему мировой интеграции. В экономической политике многих из них присутствует ярко выраженная социальная ориентация, что отражается в равномерном распределении налоговой нагрузки, количестве и качестве льгот, высоте ставок, условиях налогообложения и т. д. Россия, естественно, не могла себе позволить действовать подобным же образом и вынуждена была скорректировать свои «копии» с учетом латиноамериканской модели с собственной инициативой увеличения ставок и сокращения льгот.

Вопрос 2. Развитие налоговой системы РФ в процессе проведения экономических реформ

Ответ

Этап I.

1992–1998 гг. – становление российской налоговой системы. Сформирована налоговая структура, но со множеством серьезных недостатков, касающихся как принципов и методов ее построения, так и целей и задач. Позитивные характеристики российской налоговой системы того периода сводились, во-первых, к самому факту ее появления, так как с теми организационными формами, которые существовали в СССР, нельзя было вписаться ни в одну мировую интеграционную схему. И во-вторых, в структурировании ее на три основные налоговые группы аналогично передовым западным образцам – это «налоги на доходы», «налоги на имущество» и «акцизная группа».

Основные недостатки:

• однобоко фискальная и часто конфискационная направленность;

• отсутствие связи с реальными условиями состояния и развития российской экономики. Совсем не использовался «налоговый протекционизм», как известно, совершенно необходимый для экономики переходного периода (его активно и успешно использовали Япония, Корея, Тайвань, Китай, США);

• высокая доля «оборотных» налогов, серьезные деформации в механизмах регулирования налоговых льгот, сложное и противоречивое налоговое законодательство и т. д.

В итоге налоговая система РФ первого этапа ее становления нуждалась в серьезном реформировании на фундаменте новых экономических и налоговых концепций.

Этап II.

2000–2005 гг.

За период 2000–2004 гг. был осуществлен ряд серьезных мероприятий по реформированию налоговой системы РФ.

В их числе:

• приняты и вступили в действие 17 глав II части НК РФ, окончательно законодательно оформлена структура налоговой системы РФ;

• упразднен налог с продаж;

• снижены налоговые ставки по НД ФЛ и налогу на прибыль, причем введен принципиально новый порядок его исчисления, соответствующий международной практике;

• реформирована система налогообложения добычи полезных ископаемых;

• обеспечено снижение общей налоговой нагрузки на экономику с 31,7 % в 2000 г. до 28,4 % в 2004 г.;

• возросла собираемость налоговых платежей, при этом рост налоговых доходов превышал уровень инфляции.

Этап III.

Основные направления налоговой политики в 2008–2015 гг.

Задана цель ориентации на создание максимально комфортных условий для расширения экономической деятельности и перехода экономики на инновационный путь развития.

Цели налоговой политики в среднесрочной перспективе:

• отказ от увеличения номинального налогового бремени при условии поддержания сбалансированности бюджетной системы;

• унификация налоговых ставок;

• пересмотр налоговых льгот;

• интеграция российской налоговой системы в международные налоговые отношения.

В среднесрочной перспективе будет продолжено совершенствование налоговой системы по линии администрирования (подходы к проведению налоговых проверок, повышение уровня информационного обеспечения, в том числе и между налоговыми, таможенными и правоохранительными органами).

Основные направления развития налоговой политики в среднесрочной перспективе следующие:

• контроль за трансфертным ценообразованием в целях налогообложения;

• регулирование налогообложения контролируемых иностранных компаний;

• решение проблемы определения налогового резидентства юридических лиц;

• совершенствование НДС;

• индексация акцизных ставок;

• совершенствование налогообложения доходов физических и юридических лиц при совершенствовании сделок с ценными бумагами, а также налогов на имущество и на добычу полезных ископаемых;

• международное сотрудничество, интеграция в международные организации, реализация концессионных соглашений, информационный обмен.

Таким образом, должны быть созданы налоговые стимулы для осуществления инновационной деятельности и налоговая система РФ должна перестать быть тормозом на пути экономического роста.

Этап I.

1992–1998 гг. – становление российской налоговой системы. Сформирована налоговая структура, но со множеством серьезных недостатков, касающихся как принципов и методов ее построения, так и целей и задач. Позитивные характеристики российской налоговой системы того периода сводились, во-первых, к самому факту ее появления, так как с теми организационными формами, которые существовали в СССР, нельзя было вписаться ни в одну мировую интеграционную схему. И во-вторых, в структурировании ее на три основные налоговые группы аналогично передовым западным образцам – это «налоги на доходы», «налоги на имущество» и «акцизная группа».

Основные недостатки:

• однобоко фискальная и часто конфискационная направленность;

• отсутствие связи с реальными условиями состояния и развития российской экономики. Совсем не использовался «налоговый протекционизм», как известно, совершенно необходимый для экономики переходного периода (его активно и успешно использовали Япония, Корея, Тайвань, Китай, США);

• высокая доля «оборотных» налогов, серьезные деформации в механизмах регулирования налоговых льгот, сложное и противоречивое налоговое законодательство и т. д.

В итоге налоговая система РФ первого этапа ее становления нуждалась в серьезном реформировании на фундаменте новых экономических и налоговых концепций.

Этап II.

2000–2005 гг.

За период 2000–2004 гг. был осуществлен ряд серьезных мероприятий по реформированию налоговой системы РФ.

В их числе:

• приняты и вступили в действие 17 глав II части НК РФ, окончательно законодательно оформлена структура налоговой системы РФ;

• упразднен налог с продаж;

• снижены налоговые ставки по НД ФЛ и налогу на прибыль, причем введен принципиально новый порядок его исчисления, соответствующий международной практике;

• реформирована система налогообложения добычи полезных ископаемых;

• обеспечено снижение общей налоговой нагрузки на экономику с 31,7 % в 2000 г. до 28,4 % в 2004 г.;

• возросла собираемость налоговых платежей, при этом рост налоговых доходов превышал уровень инфляции.

Этап III.

Основные направления налоговой политики в 2008–2015 гг.

Задана цель ориентации на создание максимально комфортных условий для расширения экономической деятельности и перехода экономики на инновационный путь развития.

Цели налоговой политики в среднесрочной перспективе:

• отказ от увеличения номинального налогового бремени при условии поддержания сбалансированности бюджетной системы;

• унификация налоговых ставок;

• пересмотр налоговых льгот;

• интеграция российской налоговой системы в международные налоговые отношения.

В среднесрочной перспективе будет продолжено совершенствование налоговой системы по линии администрирования (подходы к проведению налоговых проверок, повышение уровня информационного обеспечения, в том числе и между налоговыми, таможенными и правоохранительными органами).

Основные направления развития налоговой политики в среднесрочной перспективе следующие:

• контроль за трансфертным ценообразованием в целях налогообложения;

• регулирование налогообложения контролируемых иностранных компаний;

• решение проблемы определения налогового резидентства юридических лиц;

• совершенствование НДС;

• индексация акцизных ставок;

• совершенствование налогообложения доходов физических и юридических лиц при совершенствовании сделок с ценными бумагами, а также налогов на имущество и на добычу полезных ископаемых;

• международное сотрудничество, интеграция в международные организации, реализация концессионных соглашений, информационный обмен.

Таким образом, должны быть созданы налоговые стимулы для осуществления инновационной деятельности и налоговая система РФ должна перестать быть тормозом на пути экономического роста.

Вопрос 3. Налоговый кодекс и правовое регулирование налоговой системы РФ, принципы ее построения и элементы

Ответ

Правовое регулирование налоговой системы РФ регламентировано законодательством России, включающим в себя Налоговый кодекс и принятые в соответствии с ним федеральные законы о налогах и сборах; законы и иные нормативные правовые акты о налогах и сборах субъектов РФ; нормативные правовые акты органов местного самоуправления о местных налогах и сборах. Концептуальные положения структуры и функционирования налоговой системы современной России определены НК РФ, введенным в действие с 01.01.1999 г. и обозначившим начало нового этапа реформирования.

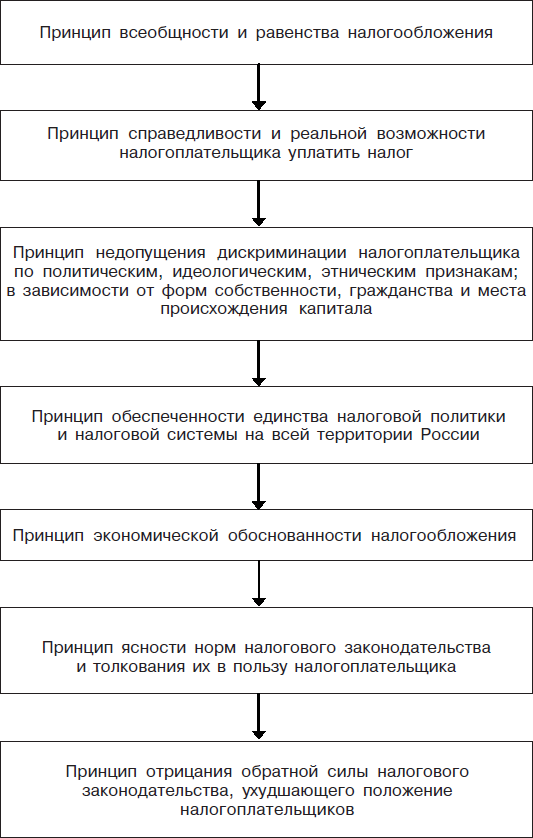

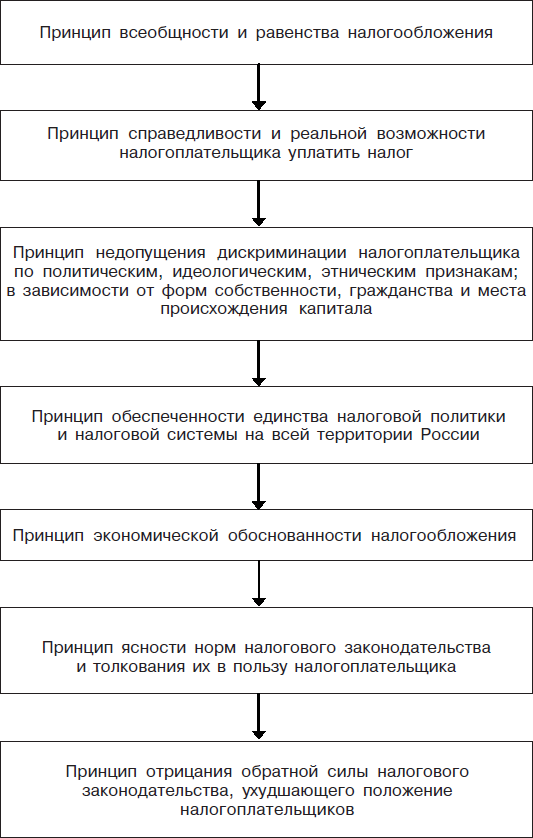

Основные начала законодательства о налогах и сборах устанавливают принципы построения российской налоговой системы, заключающиеся в том, что каждое лицо должно уплачивать законно установленные налоги и сборы с учетом фактической способности налогоплательщика к их уплате; налоги должны иметь экономическое обоснование и не могут иметь дискриминационный характер, а также нарушать единое экономическое пространство России; все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика; акты законодательства о налогах и сборах, ухудшающие положение налогоплательщиков, обратной силы не имеют.

Согласно НК, законы о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу.

Федеральные законы, вносящие изменения в НК РФ в части установления новых налогов и сборов, а также акты законодательства о налогах и сборах субъектов РФ и акты представительных органов местного самоуправления, вводящие налоги и сборы, вступают в силу не ранее одного месяца со дня их официального опубликования.

Налоговый кодекс РФ должен стать в значительной части законом прямого действия. Прежде всего это касается установления видов налогов и их перечня на всех уровнях (федеральном, субъектов Федерации и местном); процедур введения и механизмов исполнения налогового обязательства; обеспечения прав и обязанностей участников налоговых отношений; осуществления налогового контроля, формы его проведения, ответственности за совершение налоговых правонарушений.

Налог считается установленным, когда определены налогоплательщики и следующие элементы:

• объект налогообложения;

• налоговая база;

• налоговый период;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога;

• налоговые льготы.

Кодекс определил специальные налоговые режимы, т. е. особый порядок уплаты налогов и сборов в течение определенного периода времени. Это может быть:

• система налогообложения для сельскохозяйственных товаропроизводителей;

• система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

• упрощенная система налогообложения;

• система налогообложения при выполнении соглашений о разделе продукции.

В правилах исполнения обязанности по уплате налога НК дается понятие реализации товаров, работ или услуг.

Согласно п. 1 ст. 39 НК РФ, реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в некоторых случаях – на безвозмездной основе.

Для целей налогообложения принимается цена товаров, работ или услуг, указанная сторонами сделки. Пока не доказано обратное, предполагается, что это цена соответствует уровню рыночных цен.

Налоговые органы при осуществлении контроля за полнотой исчисления налогов вправе проверять правильность цен по сделкам лишь в следующих случаях:

1) при совершении сделки между зависимыми лицами;

2) при совершении внешнеторговых сделок;

3) при совершении товарообменных (бартерных) операций;

4) при отклонении более чем на 20 % в сторону повышения или понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам), в пределах непродолжительного периода времени.

В случае, когда цены товаров, работ или услуг, применяемые сторонами сделки и подлежащие проверке налоговыми органами, отклоняются в сторону повышения или понижения более чем на 20 % от рыночной цены идентичных (однородных) товаров (работ или услуг), налоговый орган вправе вынести мотивированное решение о доначислении налога и пени с применением рыночных цен на соответствующие товары, работы или услуги.

Налоговый кодекс содержит норму о том, что обязанность по уплате налога считается исполненной, если налогоплательщик подал в установленный для уплаты налога срок в банк платежное поручение при наличии достаточных средств на счете. В случае уплаты налогов и сборов в более поздние сроки, нежели установленные законодательством, налогоплательщики обязаны выплатить пени. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога и сбора в проценте от неуплаченной суммы налога.

Процентная ставка пени равна одной трехсотой действующей в это время ставки рефинансирования ЦБРФ.

НК РФ гарантирует права и обязанности налогоплательщиков и налоговых органов, которым посвящены разделы II и III Кодекса. Более совершенная система ответственности за налоговые правонарушения, установленная НК, учитывает формы вины налогоплательщиков; смягчающие и отягчающие обстоятельства; виды нарушений и конкретную ответственность по каждому из них.

Рис. 3.1. Принципы построения российской налоговой системы

Правовое регулирование налоговой системы РФ регламентировано законодательством России, включающим в себя Налоговый кодекс и принятые в соответствии с ним федеральные законы о налогах и сборах; законы и иные нормативные правовые акты о налогах и сборах субъектов РФ; нормативные правовые акты органов местного самоуправления о местных налогах и сборах. Концептуальные положения структуры и функционирования налоговой системы современной России определены НК РФ, введенным в действие с 01.01.1999 г. и обозначившим начало нового этапа реформирования.

Основные начала законодательства о налогах и сборах устанавливают принципы построения российской налоговой системы, заключающиеся в том, что каждое лицо должно уплачивать законно установленные налоги и сборы с учетом фактической способности налогоплательщика к их уплате; налоги должны иметь экономическое обоснование и не могут иметь дискриминационный характер, а также нарушать единое экономическое пространство России; все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика; акты законодательства о налогах и сборах, ухудшающие положение налогоплательщиков, обратной силы не имеют.

Согласно НК, законы о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу.

Федеральные законы, вносящие изменения в НК РФ в части установления новых налогов и сборов, а также акты законодательства о налогах и сборах субъектов РФ и акты представительных органов местного самоуправления, вводящие налоги и сборы, вступают в силу не ранее одного месяца со дня их официального опубликования.

Налоговый кодекс РФ должен стать в значительной части законом прямого действия. Прежде всего это касается установления видов налогов и их перечня на всех уровнях (федеральном, субъектов Федерации и местном); процедур введения и механизмов исполнения налогового обязательства; обеспечения прав и обязанностей участников налоговых отношений; осуществления налогового контроля, формы его проведения, ответственности за совершение налоговых правонарушений.

Налог считается установленным, когда определены налогоплательщики и следующие элементы:

• объект налогообложения;

• налоговая база;

• налоговый период;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога;

• налоговые льготы.

Кодекс определил специальные налоговые режимы, т. е. особый порядок уплаты налогов и сборов в течение определенного периода времени. Это может быть:

• система налогообложения для сельскохозяйственных товаропроизводителей;

• система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

• упрощенная система налогообложения;

• система налогообложения при выполнении соглашений о разделе продукции.

В правилах исполнения обязанности по уплате налога НК дается понятие реализации товаров, работ или услуг.

Согласно п. 1 ст. 39 НК РФ, реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в некоторых случаях – на безвозмездной основе.

Для целей налогообложения принимается цена товаров, работ или услуг, указанная сторонами сделки. Пока не доказано обратное, предполагается, что это цена соответствует уровню рыночных цен.

Налоговые органы при осуществлении контроля за полнотой исчисления налогов вправе проверять правильность цен по сделкам лишь в следующих случаях:

1) при совершении сделки между зависимыми лицами;

2) при совершении внешнеторговых сделок;

3) при совершении товарообменных (бартерных) операций;

4) при отклонении более чем на 20 % в сторону повышения или понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам), в пределах непродолжительного периода времени.

В случае, когда цены товаров, работ или услуг, применяемые сторонами сделки и подлежащие проверке налоговыми органами, отклоняются в сторону повышения или понижения более чем на 20 % от рыночной цены идентичных (однородных) товаров (работ или услуг), налоговый орган вправе вынести мотивированное решение о доначислении налога и пени с применением рыночных цен на соответствующие товары, работы или услуги.

Налоговый кодекс содержит норму о том, что обязанность по уплате налога считается исполненной, если налогоплательщик подал в установленный для уплаты налога срок в банк платежное поручение при наличии достаточных средств на счете. В случае уплаты налогов и сборов в более поздние сроки, нежели установленные законодательством, налогоплательщики обязаны выплатить пени. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога и сбора в проценте от неуплаченной суммы налога.

Процентная ставка пени равна одной трехсотой действующей в это время ставки рефинансирования ЦБРФ.

НК РФ гарантирует права и обязанности налогоплательщиков и налоговых органов, которым посвящены разделы II и III Кодекса. Более совершенная система ответственности за налоговые правонарушения, установленная НК, учитывает формы вины налогоплательщиков; смягчающие и отягчающие обстоятельства; виды нарушений и конкретную ответственность по каждому из них.

Рис. 3.1. Принципы построения российской налоговой системы

Вопрос 4. Виды налогов и полномочия органов законодательной и исполнительной власти различных уровней в области налогообложения

Ответ

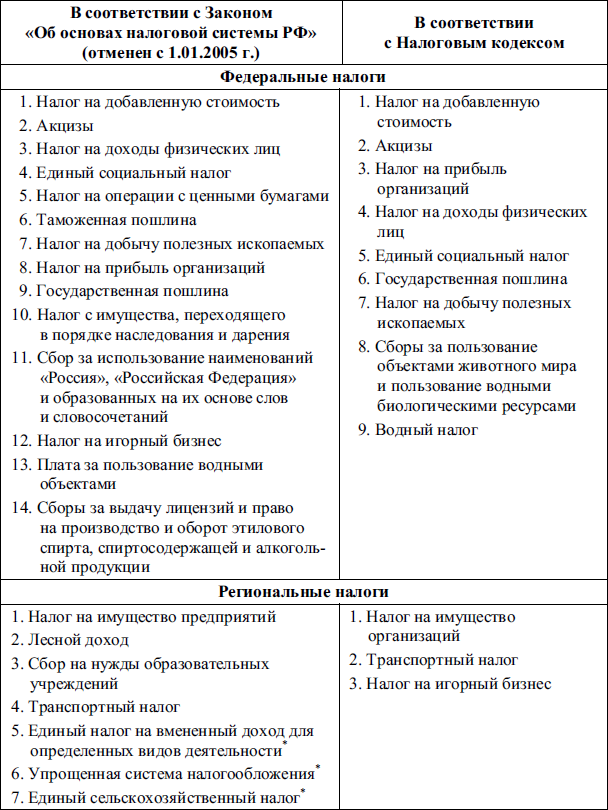

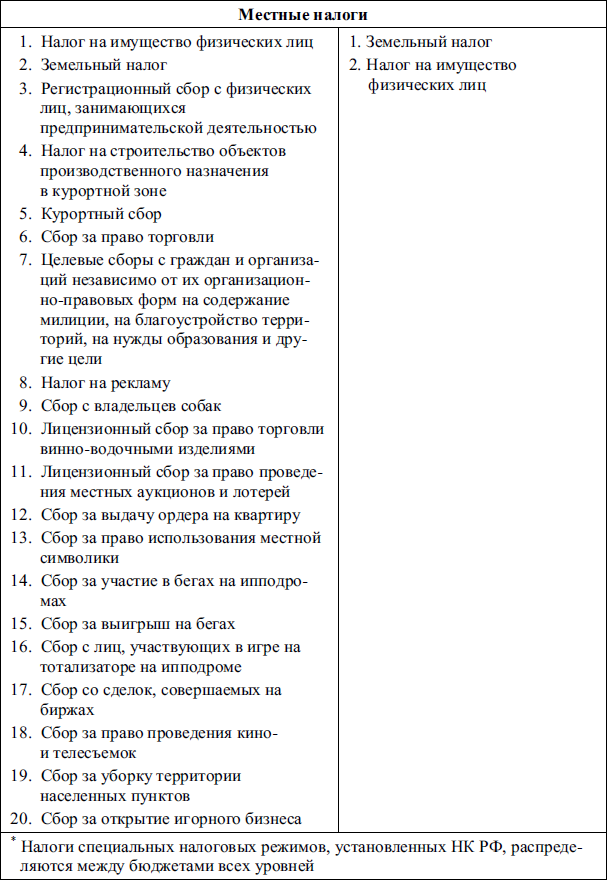

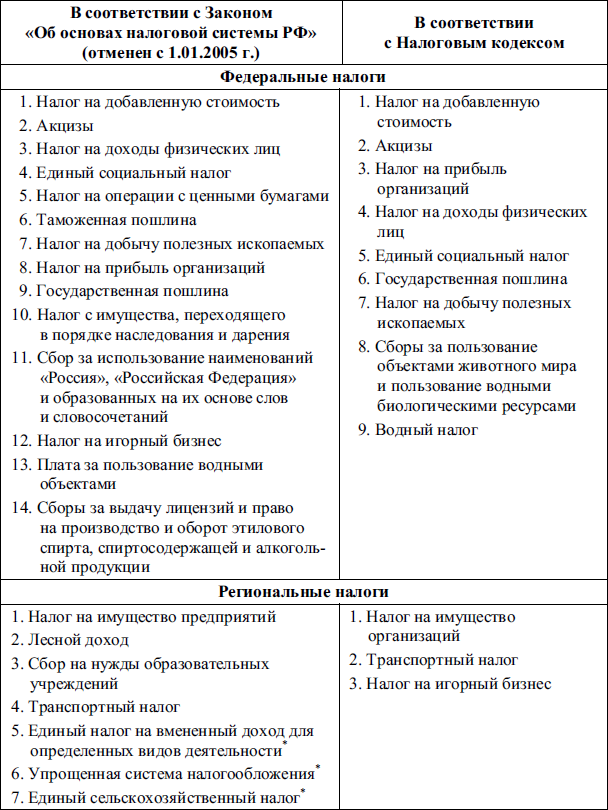

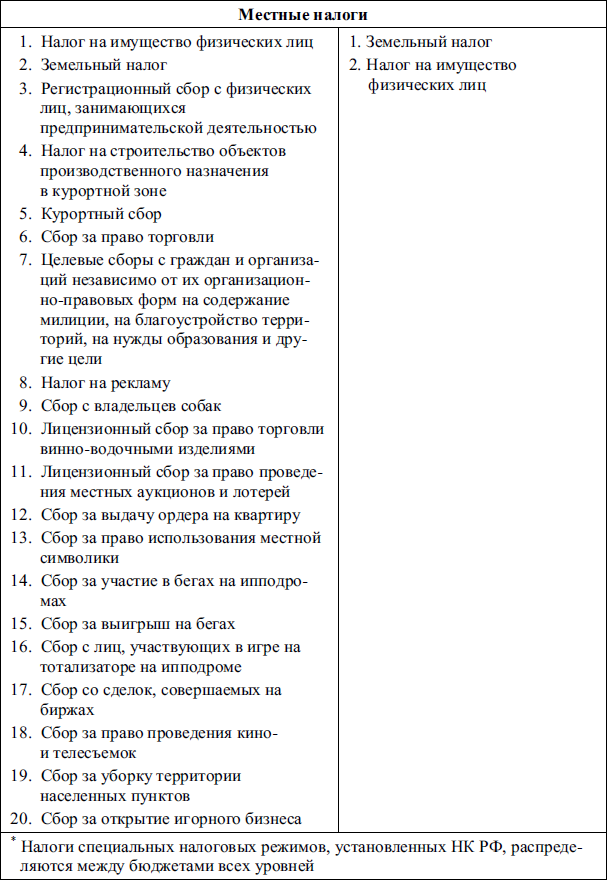

Налоговая система РФ имеет трехуровневый характер; в соответствии с Налоговым кодексом налоги Российской Федерации подразделяются на федеральные, региональные и местные. Трехуровневая система была определена также Законом РФ «Об основах налоговой системы РФ», однако сам перечень налогов был несколько иным. Классификация налогов по Закону РФ «Об основах налоговой системы РФ» и по НК РФ приводится в приложении. Как можно видеть, перечни налогов существенно различаются и в Налоговом кодексе РФ число налогов значительно сократилось.

Федеральные налоги и сборы устанавливаются НК РФ и обязательны к уплате на всей территории Российской Федерации.

Региональные налоги и сборы, устанавливаемые и вводимые в действие в соответствии с Кодексом и законами субъектов РФ, обязательны к уплате на территориях соответствующих субъектов РФ. При установлении регионального налога законодательными органами субъектов РФ определяются следующие элементы налогообложения: налоговые ставки в пределах, установленных НК РФ, порядок и сроки уплаты налога. Иные элементы налогообложения устанавливаются НК РФ. При установлении регионального налога законодательными органами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Местные налоги и сборы, устанавливаемые и вводимые в действие в соответствии с Кодексом и нормативными правовыми актами представительных органов местного самоуправления, обязательны к уплате на территориях соответствующих муниципальных образований. Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами этих городов.

Список налогов России является закрытым. Иными словами, никакой орган власти, за исключением Федерального собрания России, не может изменить перечень налогов и ввести налог, не предусмотренный перечнем. Однако так было не всегда. В 1994–1996 гг. в соответствии с Указом Президента РФ № 2268 от 22.12.93 г. «О формировании республиканского бюджета Российской Федерации и взаимоотношениях с бюджетами субъектов Российской Федерации в 1994 году» законодательные (представительные) органы власти субъектов Федерации, в том числе органы местного самоуправления, имели право вводить на своей территории любые налоги сверх установленного перечня. Такое на первый взгляд демократическое право породило огромную волну произвола и дискриминации налогоплательщиков со стороны субфедеральных и местных структур. Поэтому в целях сохранения единства экономического пространства страны налоговый перечень был закрыт.

В отношении исполнительных органов власти НК РФ регламентирует, что федеральные органы исполнительной власти, органы исполнительной власти субъектов Российской Федерации, исполнительные органы местного самоуправления в предусмотренных законодательством о налогах и сборах случаях издают нормативные правовые акты по вопросам, связанным с налогообложением и сборами, которые не могут изменять или дополнять законодательство о налогах и сборах. Федеральная налоговая служба (ФНС), выполняющая функции налогового контроля, издает для своих подразделений приказы, инструкции, методические указания по вопросам налогообложения, которые не относятся к актам законодательства о налогах и сборах. Однако эти документы не являются нормативами, обязательными для выполнения налогоплательщиками. Их задача – обеспечение единообразного применения норм НК РФ и осуществления налогового контроля. В настоящее время в связи с проводимой административной реформой все функции по разъяснению законодательных актов переданы Минфину РФ, в структуру которого вошла ФНС. Налогоплательщики могут использовать необходимые для них документы в своей деятельности в справочном порядке.

Налоговая система РФ имеет трехуровневый характер; в соответствии с Налоговым кодексом налоги Российской Федерации подразделяются на федеральные, региональные и местные. Трехуровневая система была определена также Законом РФ «Об основах налоговой системы РФ», однако сам перечень налогов был несколько иным. Классификация налогов по Закону РФ «Об основах налоговой системы РФ» и по НК РФ приводится в приложении. Как можно видеть, перечни налогов существенно различаются и в Налоговом кодексе РФ число налогов значительно сократилось.

Федеральные налоги и сборы устанавливаются НК РФ и обязательны к уплате на всей территории Российской Федерации.

Региональные налоги и сборы, устанавливаемые и вводимые в действие в соответствии с Кодексом и законами субъектов РФ, обязательны к уплате на территориях соответствующих субъектов РФ. При установлении регионального налога законодательными органами субъектов РФ определяются следующие элементы налогообложения: налоговые ставки в пределах, установленных НК РФ, порядок и сроки уплаты налога. Иные элементы налогообложения устанавливаются НК РФ. При установлении регионального налога законодательными органами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Местные налоги и сборы, устанавливаемые и вводимые в действие в соответствии с Кодексом и нормативными правовыми актами представительных органов местного самоуправления, обязательны к уплате на территориях соответствующих муниципальных образований. Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами этих городов.

Список налогов России является закрытым. Иными словами, никакой орган власти, за исключением Федерального собрания России, не может изменить перечень налогов и ввести налог, не предусмотренный перечнем. Однако так было не всегда. В 1994–1996 гг. в соответствии с Указом Президента РФ № 2268 от 22.12.93 г. «О формировании республиканского бюджета Российской Федерации и взаимоотношениях с бюджетами субъектов Российской Федерации в 1994 году» законодательные (представительные) органы власти субъектов Федерации, в том числе органы местного самоуправления, имели право вводить на своей территории любые налоги сверх установленного перечня. Такое на первый взгляд демократическое право породило огромную волну произвола и дискриминации налогоплательщиков со стороны субфедеральных и местных структур. Поэтому в целях сохранения единства экономического пространства страны налоговый перечень был закрыт.

В отношении исполнительных органов власти НК РФ регламентирует, что федеральные органы исполнительной власти, органы исполнительной власти субъектов Российской Федерации, исполнительные органы местного самоуправления в предусмотренных законодательством о налогах и сборах случаях издают нормативные правовые акты по вопросам, связанным с налогообложением и сборами, которые не могут изменять или дополнять законодательство о налогах и сборах. Федеральная налоговая служба (ФНС), выполняющая функции налогового контроля, издает для своих подразделений приказы, инструкции, методические указания по вопросам налогообложения, которые не относятся к актам законодательства о налогах и сборах. Однако эти документы не являются нормативами, обязательными для выполнения налогоплательщиками. Их задача – обеспечение единообразного применения норм НК РФ и осуществления налогового контроля. В настоящее время в связи с проводимой административной реформой все функции по разъяснению законодательных актов переданы Минфину РФ, в структуру которого вошла ФНС. Налогоплательщики могут использовать необходимые для них документы в своей деятельности в справочном порядке.

Вопрос 5. Роль налогов в формировании доходов бюджетов разных уровней

Ответ

Таблица 3.1

Структура и динамика налоговых доходов федерального бюджета в 2007–2011 гг. (по удельному весу в процентах к общей сумме доходов с учетом нефтегазовых)[3]

**[4]

**[4]

Таблица 3.2

Структура доходной части бюджета Санкт-Петербурга на 2008 г., млрд руб.[5]

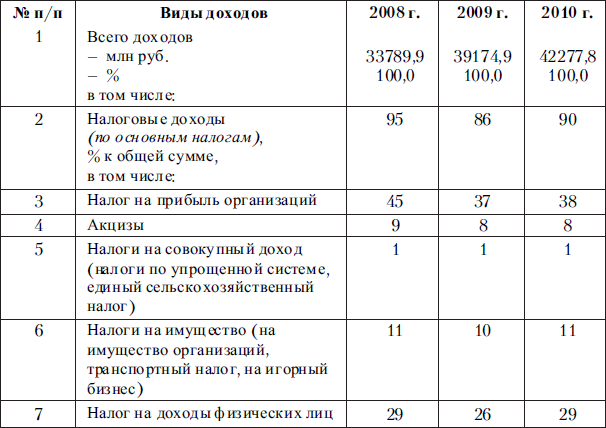

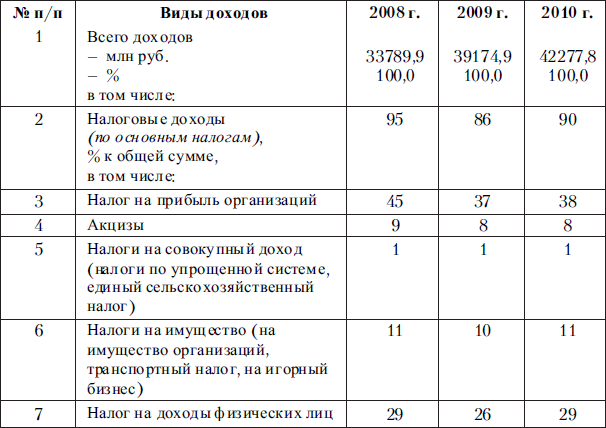

Таблица 3.3

Прогнозируемые поступления основных видов налоговых доходов в областной бюджет Ленинградской области на 2008–2010 гг.[6]

Данные вышеприведенных таблиц (3.1–3.3) позволяют сделать следующие выводы:

1. В доходах федерального бюджета по-прежнему очень высока доля налоговых доходов, от 95 до 99,5 % (включая таможенные пошлины).

2. По удельному весу в структуре самих налоговых доходов преобладают «оборотные налоги» от 31 до 42,5 % (НДС и акцизы), а также таможенные доходы (вывозные и ввозные пошлины), от 31,3 до 45,0 %.

3. В целях коррекции налоговой статистики по новому законодательству с 2005 г. таможенные доходы перестали классифицировать как налоговые, что значительно изменило внешнюю картину общей налоговой нагрузки на экономику в сторону ее мнимого уменьшения.

4. Однако с позиций классической налоговой теории, а также практики их изъятия таможенные пошлины – это однозначно один из видов налоговых доходов, потому что в их составе присутствуют все законодательно закрепленные элементы налога (объект, субъект, единица измерения, ставка).

5. В бюджетных фондах Санкт-Петербурга и Ленинградской области, удельный вес налоговых доходов также очень высок, от 80 до 95 %.

6. В региональных бюджетах самыми фискально значимыми являются два налога: налог на прибыль организаций – от 33 до 45 % и налог на доходы физических лиц – от 26 до 29 %. Третий из основных налогов – налог на имущество юридических лиц сильно «отстает» и составляет примерно от 5 до 11 % от общей суммы изъятых налоговых доходов.

7. В качестве общего резюме можно с сожалением констатировать, что и в настоящее время, и в ближайшей перспективе по-прежнему имеет место реально высокая налоговая нагрузка на экономику, причем с преобладанием косвенных, т. е. ярко выраженных фискальных, налогов (НДС, акцизы, таможенные пошлины), от 65,5 до 75,5 %. Последнее означает, что в налоговой системе РФ имеют место и законодательно закреплены на перспективу очень серьезные структурные деформации.

Таблица 3.1

Структура и динамика налоговых доходов федерального бюджета в 2007–2011 гг. (по удельному весу в процентах к общей сумме доходов с учетом нефтегазовых)[3]

Таблица 3.2

Структура доходной части бюджета Санкт-Петербурга на 2008 г., млрд руб.[5]

Таблица 3.3

Прогнозируемые поступления основных видов налоговых доходов в областной бюджет Ленинградской области на 2008–2010 гг.[6]

Данные вышеприведенных таблиц (3.1–3.3) позволяют сделать следующие выводы:

1. В доходах федерального бюджета по-прежнему очень высока доля налоговых доходов, от 95 до 99,5 % (включая таможенные пошлины).

2. По удельному весу в структуре самих налоговых доходов преобладают «оборотные налоги» от 31 до 42,5 % (НДС и акцизы), а также таможенные доходы (вывозные и ввозные пошлины), от 31,3 до 45,0 %.

3. В целях коррекции налоговой статистики по новому законодательству с 2005 г. таможенные доходы перестали классифицировать как налоговые, что значительно изменило внешнюю картину общей налоговой нагрузки на экономику в сторону ее мнимого уменьшения.

4. Однако с позиций классической налоговой теории, а также практики их изъятия таможенные пошлины – это однозначно один из видов налоговых доходов, потому что в их составе присутствуют все законодательно закрепленные элементы налога (объект, субъект, единица измерения, ставка).

5. В бюджетных фондах Санкт-Петербурга и Ленинградской области, удельный вес налоговых доходов также очень высок, от 80 до 95 %.

6. В региональных бюджетах самыми фискально значимыми являются два налога: налог на прибыль организаций – от 33 до 45 % и налог на доходы физических лиц – от 26 до 29 %. Третий из основных налогов – налог на имущество юридических лиц сильно «отстает» и составляет примерно от 5 до 11 % от общей суммы изъятых налоговых доходов.

7. В качестве общего резюме можно с сожалением констатировать, что и в настоящее время, и в ближайшей перспективе по-прежнему имеет место реально высокая налоговая нагрузка на экономику, причем с преобладанием косвенных, т. е. ярко выраженных фискальных, налогов (НДС, акцизы, таможенные пошлины), от 65,5 до 75,5 %. Последнее означает, что в налоговой системе РФ имеют место и законодательно закреплены на перспективу очень серьезные структурные деформации.

Приложение к теме 3

Классификация налогов Российской Федерации

Тема 4. Налог на добавленную стоимость

Вопрос 1. Экономическая роль налога на добавленную стоимость

Ответ

Основное место в российской налоговой системе занимают косвенные налоги, к которым относятся: налог на добавленную стоимость, акцизы. В составе доходов бюджета они занимают определяющее место. Такое количество косвенных налогов неизбежно приводит к неоднократному обложению одного и того же объекта и способствует постоянному росту цен на потребительские товары и услуги.

Наиболее существенным из косвенных налогов, применяемых в Российской Федерации, является налог на добавленную стоимость.

Схема взимания налога на добавленную стоимость (НДС) была предложена французским экономистом М. Лоре в 1954 г. Это самый молодой из налогов, формирующих основную часть доходов бюджетов. Во Франции он стал применяться с 1958 г. Однако показатель добавленной стоимости значительно раньше использовался в статистических целях. Например, в США он применялся с 1870 г. для характеристики объемов промышленной продукции. В нашей стране показатель добавленной стоимости использовался в аналитических целях в период нэпа. Необходимость применения добавленной стоимости как объекта налогообложения для европейских стран была обусловлена построением общего рынка. При решении задачи развития рыночных отношений в России возникла необходимость реорганизации налога с оборота, действовавшего до 1992 г., который более чем на 80 % мобилизовался в бюджет в виде разницы между фиксированными государством розничными и оптовыми ценами. В новых условиях, предполагающих свободное ценообразование на основе спроса и предложения, исключается возможность формирования бюджета посредством налога с оборота в том его виде, в котором он применялся в СССР. В то же время государство должно иметь стабильный источник доходов бюджета, что и предопределило введение в Российской Федерации с 01.01.1992 г. налога на добавленную стоимость. Тем самым обеспечивается равный подход к вовлечению в процесс формирования бюджета всех хозяйствующих субъектов независимо от организационно-правовых форм и форм собственности.

Налог на добавленную стоимость – косвенный налог, влияющий на процесс ценообразования и структуру потребления. В моделях западных экономических систем он выполняет важную роль в регулировании товарного спроса. Переход к косвенному налогообложению в нашей стране обусловлен необходимостью решения следующих задач:

Основное место в российской налоговой системе занимают косвенные налоги, к которым относятся: налог на добавленную стоимость, акцизы. В составе доходов бюджета они занимают определяющее место. Такое количество косвенных налогов неизбежно приводит к неоднократному обложению одного и того же объекта и способствует постоянному росту цен на потребительские товары и услуги.

Наиболее существенным из косвенных налогов, применяемых в Российской Федерации, является налог на добавленную стоимость.

Схема взимания налога на добавленную стоимость (НДС) была предложена французским экономистом М. Лоре в 1954 г. Это самый молодой из налогов, формирующих основную часть доходов бюджетов. Во Франции он стал применяться с 1958 г. Однако показатель добавленной стоимости значительно раньше использовался в статистических целях. Например, в США он применялся с 1870 г. для характеристики объемов промышленной продукции. В нашей стране показатель добавленной стоимости использовался в аналитических целях в период нэпа. Необходимость применения добавленной стоимости как объекта налогообложения для европейских стран была обусловлена построением общего рынка. При решении задачи развития рыночных отношений в России возникла необходимость реорганизации налога с оборота, действовавшего до 1992 г., который более чем на 80 % мобилизовался в бюджет в виде разницы между фиксированными государством розничными и оптовыми ценами. В новых условиях, предполагающих свободное ценообразование на основе спроса и предложения, исключается возможность формирования бюджета посредством налога с оборота в том его виде, в котором он применялся в СССР. В то же время государство должно иметь стабильный источник доходов бюджета, что и предопределило введение в Российской Федерации с 01.01.1992 г. налога на добавленную стоимость. Тем самым обеспечивается равный подход к вовлечению в процесс формирования бюджета всех хозяйствующих субъектов независимо от организационно-правовых форм и форм собственности.

Налог на добавленную стоимость – косвенный налог, влияющий на процесс ценообразования и структуру потребления. В моделях западных экономических систем он выполняет важную роль в регулировании товарного спроса. Переход к косвенному налогообложению в нашей стране обусловлен необходимостью решения следующих задач:

Конец бесплатного ознакомительного фрагмента