Страница:

Массовые рисковые виды страхованияохватывают значительное число страхователей и объектов страхования (обычно личное и имущественное страхование, а также страхование ответственности частных лиц и мелких предпринимателей), характеризующихся однородностью рисков, для которых существует достаточно большой объем статистических данных, т. е. число объектов страхования не менее нескольких тысяч, позволяющий объективно рассчитать тарифы. Случайное распределение величины убытка в массовых видах с достаточной точностью может быть описано нормальным, или логарифмически нормальным, распределением, что значительно упрощает статистические расчеты.

При страховании редких и катастрофических по своим последствиям рисков их разделяют на следующие группы:

1) природные катастрофы (землетрясения, наводнения, извержения вулканов, сходы лавин, массовые лесные пожары и др.);

2) техногенные и антропогенные катастрофы (аварии плотин, взрывы и пожары на опасных объектах, падение летательных аппаратов, попадание вредных и ядовитых веществ в атмосферу, воду, почву и т. п.);

3) чрезвычайно редкие опасные события, например падение метеоритов, массированное аварийное отключение энергии.

Величина тарифной ставки по договору страхования жизни определяется с учетом:

1) средней продолжительности жизни застрахованного;

2) срока договора;

3) периодичности уплаты страхового взноса;

4) инвестиционной доходности (нормы доходности).

Исходя из практики величина взноса по страхованию жизни лишь немногим меньше страховой суммы.

19.

Страховые резервы: расчет и инвестирование

20.

Платежеспособность страховой компании

21.

Цель и основные виды личного страхования

22.

Страхование жизни

23.

Пенсионное страхование

24.

Страхование от несчастных случаев

25.

Медицинское страхование

26.

Страхование граждан, выезжающих за рубеж

27.

Страхование неотложной помощи

При страховании редких и катастрофических по своим последствиям рисков их разделяют на следующие группы:

1) природные катастрофы (землетрясения, наводнения, извержения вулканов, сходы лавин, массовые лесные пожары и др.);

2) техногенные и антропогенные катастрофы (аварии плотин, взрывы и пожары на опасных объектах, падение летательных аппаратов, попадание вредных и ядовитых веществ в атмосферу, воду, почву и т. п.);

3) чрезвычайно редкие опасные события, например падение метеоритов, массированное аварийное отключение энергии.

Величина тарифной ставки по договору страхования жизни определяется с учетом:

1) средней продолжительности жизни застрахованного;

2) срока договора;

3) периодичности уплаты страхового взноса;

4) инвестиционной доходности (нормы доходности).

Исходя из практики величина взноса по страхованию жизни лишь немногим меньше страховой суммы.

19.

Страховые резервы: расчет и инвестирование

Существуют следующие

виды страховых резервов, обеспечивающие текущие и будущие страховые выплаты:

1) математические резервы в страховании жизни;

2) резервы неоплаченных убытков, соответствующих предварительной полной стоимости всех убытков, полученных до конца финансового года, за минусом сумм, уже выплаченных по заявлениям страхователей;

3) резервы незаработанной премии, определяемые как часть валовой страховой премии по договорам страхования, выходящим за пределы отчетного периода;

4) резервы по произошедшим, но незаявлен-ным убыткам по действующим договорам страхования, рассчитываемым на основе убытков прошлых нескольких лет для оценки будущих расходов на страховые выплаты.

Согласно ст. 26 Закона РФ «Об организации страхового дела в РФ» о страховании для обеспечения исполнения обязательств по страхованию, перестрахованию страховщики в порядке, установленном нормативным правовым актом органа страхового надзора, формируют страховые резервы. Средства страховых резервов используются исключительно для осуществления страховых выплат.

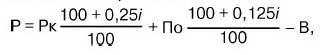

Величина резерва по видам страхования, относящимся к страхованию жизни:

где: Р – размер резерва по виду страхования на отчетную дату; Рк – размер резерва по виду страхования на начало отчетного периода; По – страховая нетто-премия по виду страхования, полученная за отчетный период;

i– годовая норма доходности (выраженная в процентах), использованная при расчете тарифной ставки по виду страхования; В – сумма выплат страхового обеспечения и выкупных сумм по виду страхования за отчетный период.

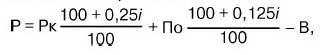

где: Р – размер резерва по виду страхования на отчетную дату; Рк – размер резерва по виду страхования на начало отчетного периода; По – страховая нетто-премия по виду страхования, полученная за отчетный период;

i– годовая норма доходности (выраженная в процентах), использованная при расчете тарифной ставки по виду страхования; В – сумма выплат страхового обеспечения и выкупных сумм по виду страхования за отчетный период.

В подавляющем большинстве стран инвестирование страховых резервов нормируется в отношении диверсификации по типу инвестиций, лимиту вложений в определенные инвестиционные инструменты и условиям ликвидности. В странах ЕС действующие нормы представляют собой исчерпывающий список предельных относительных вложений страховых резервов в отдельные инвестиционные инструменты (активы). В некоторых странах ЕС допускается превышать эти пределы, однако инвестиции сверх установленных ограничений не считаются разрешенными активами, представляющими страховые резервы.

В российской практике страхового дела инвестирование страховых резервов производится в соответствии Правилами размещения страховщиками страховых резервов, утвержденными приказом Минфина России от 22 февраля 1999 г. № 16н. В покрытие страховых резервов принимаются следующие виды активов с учетом указанных в скобках ограничений: государственные ценные бумаги РФ и субъектов РФ; муниципальные ценные бумаги; векселя банков; акции; облигации; жилищные сертификаты; инвестиционные паи паевых инвестиционных взносов и др.

1) математические резервы в страховании жизни;

2) резервы неоплаченных убытков, соответствующих предварительной полной стоимости всех убытков, полученных до конца финансового года, за минусом сумм, уже выплаченных по заявлениям страхователей;

3) резервы незаработанной премии, определяемые как часть валовой страховой премии по договорам страхования, выходящим за пределы отчетного периода;

4) резервы по произошедшим, но незаявлен-ным убыткам по действующим договорам страхования, рассчитываемым на основе убытков прошлых нескольких лет для оценки будущих расходов на страховые выплаты.

Согласно ст. 26 Закона РФ «Об организации страхового дела в РФ» о страховании для обеспечения исполнения обязательств по страхованию, перестрахованию страховщики в порядке, установленном нормативным правовым актом органа страхового надзора, формируют страховые резервы. Средства страховых резервов используются исключительно для осуществления страховых выплат.

Величина резерва по видам страхования, относящимся к страхованию жизни:

В подавляющем большинстве стран инвестирование страховых резервов нормируется в отношении диверсификации по типу инвестиций, лимиту вложений в определенные инвестиционные инструменты и условиям ликвидности. В странах ЕС действующие нормы представляют собой исчерпывающий список предельных относительных вложений страховых резервов в отдельные инвестиционные инструменты (активы). В некоторых странах ЕС допускается превышать эти пределы, однако инвестиции сверх установленных ограничений не считаются разрешенными активами, представляющими страховые резервы.

В российской практике страхового дела инвестирование страховых резервов производится в соответствии Правилами размещения страховщиками страховых резервов, утвержденными приказом Минфина России от 22 февраля 1999 г. № 16н. В покрытие страховых резервов принимаются следующие виды активов с учетом указанных в скобках ограничений: государственные ценные бумаги РФ и субъектов РФ; муниципальные ценные бумаги; векселя банков; акции; облигации; жилищные сертификаты; инвестиционные паи паевых инвестиционных взносов и др.

20.

Платежеспособность страховой компании

Платежеспособность– важнейший показатель надежности страховой компании, ее финансовой устойчивости и, следовательно, главный показатель привлекательности компании для потенциальных клиентов.

Финансовым потенциалом страховой организации называются финансовые ресурсы, находящиеся в финансовом обороте и используемые для проведения страховых операций и осуществления инвестиционной деятельности. Финансовый потенциал складывается из: собственного капитала и привлеченного.

В соответствии со ст. 25 Закона РФ «Об организации страхового дела в РФ» гарантиями обеспечения финансовой устойчивости страховщика являются:

1) экономически обоснованные страховые тарифы;

2) страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перестрахования, взаимного страхования;

3) собственные средства;

4) перестрахование.

Страховые резервыи собственные средства страховщикадолжны быть обеспечены активами, соответствующими требованиям диверсификации, ликвидности, возвратности и доходности.

Страховщикидолжны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного указанным Законом минимального размера уставного капитала. Страховщик может передать обязательства, принятые им по договорам страхования (страховой портфель), одному страховщику или нескольким страховщикам (замена страховщика), имеющим лицензии на осуществление тех видов страхования, по которым передается страховой портфель, и располагающим достаточными собственными средствами, т. е. соответствующим требованиям платежеспособности с учетом вновь принятых обязательств.

Достаточность собственных средств страховой компании гарантирует ее платежеспособность при двух условиях: наличии страховых резервов не ниже нормативного уровня и правильной инвестиционной политике.

Условием обязательного обеспечения платежеспособности страховых компаний является соблюдение определенного соотношения активов и обязательств, или маржи платежеспособности.

Собственный капитал страховщика рассчитывается как сумма уставного (складочного), добавочного, резервного капиталов, нераспределенной прибыли отчетного года и прошлых лет, уменьшенной на сумму непокрытых убытков отчетного года и прошлых лет, задолженности акционеров (участников) по взносам в уставный (складочный) капитал, собственных акций, выкупленных у акционеров, нематериальных активов и дебиторской задолженности, сроки погашения которой истекли.

Финансовым потенциалом страховой организации называются финансовые ресурсы, находящиеся в финансовом обороте и используемые для проведения страховых операций и осуществления инвестиционной деятельности. Финансовый потенциал складывается из: собственного капитала и привлеченного.

В соответствии со ст. 25 Закона РФ «Об организации страхового дела в РФ» гарантиями обеспечения финансовой устойчивости страховщика являются:

1) экономически обоснованные страховые тарифы;

2) страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перестрахования, взаимного страхования;

3) собственные средства;

4) перестрахование.

Страховые резервыи собственные средства страховщикадолжны быть обеспечены активами, соответствующими требованиям диверсификации, ликвидности, возвратности и доходности.

Страховщикидолжны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного указанным Законом минимального размера уставного капитала. Страховщик может передать обязательства, принятые им по договорам страхования (страховой портфель), одному страховщику или нескольким страховщикам (замена страховщика), имеющим лицензии на осуществление тех видов страхования, по которым передается страховой портфель, и располагающим достаточными собственными средствами, т. е. соответствующим требованиям платежеспособности с учетом вновь принятых обязательств.

Достаточность собственных средств страховой компании гарантирует ее платежеспособность при двух условиях: наличии страховых резервов не ниже нормативного уровня и правильной инвестиционной политике.

Условием обязательного обеспечения платежеспособности страховых компаний является соблюдение определенного соотношения активов и обязательств, или маржи платежеспособности.

Собственный капитал страховщика рассчитывается как сумма уставного (складочного), добавочного, резервного капиталов, нераспределенной прибыли отчетного года и прошлых лет, уменьшенной на сумму непокрытых убытков отчетного года и прошлых лет, задолженности акционеров (участников) по взносам в уставный (складочный) капитал, собственных акций, выкупленных у акционеров, нематериальных активов и дебиторской задолженности, сроки погашения которой истекли.

21.

Цель и основные виды личного страхования

К

личному страхованиюотносятся:

1) страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

2) пенсионное страхование;

3) страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика;

4) страхование от несчастных случаев и болезней;

5) медицинское страхование.

Личное страхованиесреди остальных отраслей страхования выполняет наиболее важную социальную функцию, обеспечивая сохранение здоровья и накопление средств для поддержания уровня жизни при утрате трудоспособности. Проводимое страховыми компаниями на коммерческих условиях личное страхование служит дополнением к государственному социальному страхованию во всех странах, хотя их соотношение в разных странах неодинаково. В то же время развитие страхования жизни очень важно и для наполнения национальной экономики средствами длительного пользования за счет инвестирования страховых резервов по долгосрочным договорам страхования.

По объему страховых взносов среди видов личного страхования в развитых странах лидируют страхование жизни, пенсионное и медицинское страхование, доля которых составляет до 85 % всего объема. В структуре расходов на страхование среднего жителя высокоразвитых стран расходы на страхование жизни и медицинское страхование составляют 60–70 % и изменяются в разных странах от 1000 до 4000 долл. в год. В России основную долю суммарной страховой премии по личному страхованию пока составляют платежи работодателей по обязательным видам социального страхования.

В личном страхованииразмер страховой суммы не ограничен и определяется главным образом финансовыми возможностями оплатить страховой взнос.

Страхование от несчастных случаев обеспечивает застрахованным и членам их семей комплексную защиту от экономических последствий наступления нетрудоспособности или смерти, произошедших в результате непредвиденных и случайных событий.

В отличие от других отраслей личное страхование наиболее подвержено негативному влиянию инфляции, которая и явилась одной из важнейших причин его упадка в современной России. В настоящее время проводится реформа государственного пенсионного обеспечения, вводится обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, ожидаются изменения в системе обязательного медицинского страхования, все это должно послужить стимулом для развития добровольных видов личного страхования, дополняющих государственное социальное обеспечение.

1) страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

2) пенсионное страхование;

3) страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика;

4) страхование от несчастных случаев и болезней;

5) медицинское страхование.

Личное страхованиесреди остальных отраслей страхования выполняет наиболее важную социальную функцию, обеспечивая сохранение здоровья и накопление средств для поддержания уровня жизни при утрате трудоспособности. Проводимое страховыми компаниями на коммерческих условиях личное страхование служит дополнением к государственному социальному страхованию во всех странах, хотя их соотношение в разных странах неодинаково. В то же время развитие страхования жизни очень важно и для наполнения национальной экономики средствами длительного пользования за счет инвестирования страховых резервов по долгосрочным договорам страхования.

По объему страховых взносов среди видов личного страхования в развитых странах лидируют страхование жизни, пенсионное и медицинское страхование, доля которых составляет до 85 % всего объема. В структуре расходов на страхование среднего жителя высокоразвитых стран расходы на страхование жизни и медицинское страхование составляют 60–70 % и изменяются в разных странах от 1000 до 4000 долл. в год. В России основную долю суммарной страховой премии по личному страхованию пока составляют платежи работодателей по обязательным видам социального страхования.

В личном страхованииразмер страховой суммы не ограничен и определяется главным образом финансовыми возможностями оплатить страховой взнос.

Страхование от несчастных случаев обеспечивает застрахованным и членам их семей комплексную защиту от экономических последствий наступления нетрудоспособности или смерти, произошедших в результате непредвиденных и случайных событий.

В отличие от других отраслей личное страхование наиболее подвержено негативному влиянию инфляции, которая и явилась одной из важнейших причин его упадка в современной России. В настоящее время проводится реформа государственного пенсионного обеспечения, вводится обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, ожидаются изменения в системе обязательного медицинского страхования, все это должно послужить стимулом для развития добровольных видов личного страхования, дополняющих государственное социальное обеспечение.

22.

Страхование жизни

Под

страхованием жизнипринято понимать предоставление страховщиком в обмен на уплату страховых премий гарантии выплатить определенную сумму денег (страховую сумму) страхователю или указанным им третьим лицам (выгодоприобретателям) в случае смерти страхователя или застрахованного или его дожития до определенного срока.

Выделяют различные виды страхования жизни в зависимости от наличия различных критериев определения риска: страхование на случай смерти, страхование на дожитие, страхование ренты (пенсии).

Основными принципамистрахования жизни являются следующие.

1. Страховой интерес. Страховой интерес имеют:

а) страхователь – в собственной жизни;

б) работодатель – в жизни своих работников;

в) супруг – в жизни другого супруга;

г) родители – в жизни детей;

д) партнеры по бизнесу, кредиторы – в жизни должника.

2. Участие страхователя в прибыли страховой компании, полученной от инвестирования страховых резервов. Эта дополнительная сумма называется бонусом и подлежит выплате в соответствии с условием страхового договора по его окончании, или наступлении страхового случая, либо периодически.

3. Выплата страхователю при досрочном расторжении страхового договора выкупной суммы.

4. «Прозрачность» страхования жизни.

Договор страхования жизни представляет собой подписанное страховщиком и страхователем соглашение о выплате первой стороной определенной денежной суммы (страховой суммы) при наступлении конкретных страховых случаев в обмен на уплату страховых премий второй стороной.

В отечественной практике страхования жизни принято выделять следующие базовые типы договоров (полисов):

1) срочное страхование жизни – на случай смерти в течение определенного срока;

2) пожизненное страхование жизни – на случай смерти в течение всей жизни застрахованного;

3) смешанное страхование жизни – и на случай смерти, и на дожитие в течение определенного периода времени, при котором страховщик обязуется выплатить страховую сумму как в случае смерти застрахованного, если она наступает до истечения срока действия договора, так и по истечении срока действия договора, если застрахованный остается жив;

4) комбинированное страхование жизни, при котором страховщик в дополнение к смешанному страхованию жизни за уплату дополнительной премии принимает на себя ответственность по страховым выплатам вследствие несчастных случаев, происшедших со страхователем или застрахованным лицом.

В отдельные группы выделяют также договоры, производные от базовых типов и покрывающие специфические риски:

1) договоры пенсионного страхования;

2) аннуитеты, или рентное страхование жизни.

Выделяют различные виды страхования жизни в зависимости от наличия различных критериев определения риска: страхование на случай смерти, страхование на дожитие, страхование ренты (пенсии).

Основными принципамистрахования жизни являются следующие.

1. Страховой интерес. Страховой интерес имеют:

а) страхователь – в собственной жизни;

б) работодатель – в жизни своих работников;

в) супруг – в жизни другого супруга;

г) родители – в жизни детей;

д) партнеры по бизнесу, кредиторы – в жизни должника.

2. Участие страхователя в прибыли страховой компании, полученной от инвестирования страховых резервов. Эта дополнительная сумма называется бонусом и подлежит выплате в соответствии с условием страхового договора по его окончании, или наступлении страхового случая, либо периодически.

3. Выплата страхователю при досрочном расторжении страхового договора выкупной суммы.

4. «Прозрачность» страхования жизни.

Договор страхования жизни представляет собой подписанное страховщиком и страхователем соглашение о выплате первой стороной определенной денежной суммы (страховой суммы) при наступлении конкретных страховых случаев в обмен на уплату страховых премий второй стороной.

В отечественной практике страхования жизни принято выделять следующие базовые типы договоров (полисов):

1) срочное страхование жизни – на случай смерти в течение определенного срока;

2) пожизненное страхование жизни – на случай смерти в течение всей жизни застрахованного;

3) смешанное страхование жизни – и на случай смерти, и на дожитие в течение определенного периода времени, при котором страховщик обязуется выплатить страховую сумму как в случае смерти застрахованного, если она наступает до истечения срока действия договора, так и по истечении срока действия договора, если застрахованный остается жив;

4) комбинированное страхование жизни, при котором страховщик в дополнение к смешанному страхованию жизни за уплату дополнительной премии принимает на себя ответственность по страховым выплатам вследствие несчастных случаев, происшедших со страхователем или застрахованным лицом.

В отдельные группы выделяют также договоры, производные от базовых типов и покрывающие специфические риски:

1) договоры пенсионного страхования;

2) аннуитеты, или рентное страхование жизни.

23.

Пенсионное страхование

Государственная пенсияпредставляет собой ежемесячную денежную выплату гражданам.

Пенсионный фонд РФ (ПФР) аккумулирует все пенсионные взносы.

Трудовая пенсия по старостии инвалидностисостоит из следующих частей:

1) базовой, обеспечиваемой половиной (50 %) пенсионной части ЕСН, поступающей из бюджета через службу распределения пенсий ПФР;

2) страховой, обеспечиваемой примерно 35–50 % пенсионной части ЕСН (в зависимости от возраста застрахованного), поступающей непосредственно из ПФР;

3) накопительной, обеспечиваемой также из пенсионной части ЕСН, аккумулируемой на индивидуальных лицевых счетах застрахованных в ПФР и негосударственных пенсионных фондах по выбору застрахованного.

Трудовая пенсия по случаю потери кормильца включает только базовую и страховую части.

Социальная пенсия устанавливается в определенном размере от базовой части трудовой пенсии по старости и инвалидности и финансируется аналогично ей.

Обязательное пенсионное страхование осуществляется страховщиком – ПФР. Наряду с ПФР страховщиками могут быть негосударственные пенсионные фонды в порядке, предусмотренном законодательством. Страхователями являются:

1) все работодатели и граждане, самостоятельно обеспечивающие себя работой;

2) лица, производящие выплаты физическим лицам, в том числе организации, индивидуальные предприниматели (включая частных детективов и частнопрактикующих нотариусов), физические лица;

3) индивидуальные предприниматели, адвокаты. Застрахованными по обязательному пенсионному страхованию являются граждане РФ, проживающие на территории РФ иностранные граждане и лица без гражданства.

Право на обязательное пенсионное страхованиев РФ реализуется в случае уплаты страховых взносов. Гражданам, имеющим право на различные пенсии, устанавливается только одна из них по их выбору, кроме инвалидов вследствие военной травмы, участников Великой Отечественной войны и других категорий, оговоренных в ст. 3 Закона РФ «О государственном пенсионном обеспечении в Российской Федерации».

Страховым риском в пенсионном страховании признается утрата застрахованным заработка (выплат, вознаграждений в пользу застрахованного) или другого дохода в связи с наступлением страхового случая. Страховым случаем признается достижение пенсионного возраста, наступление инвалидности, потеря кормильца.

Негосударственный пенсионный фонд (НПФ) – особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительным видом деятельности которой является негосударственное пенсионное обеспечение участников фонда на основании договоров о негосударственном пенсионном обеспечении.

Пенсионный фонд РФ (ПФР) аккумулирует все пенсионные взносы.

Трудовая пенсия по старостии инвалидностисостоит из следующих частей:

1) базовой, обеспечиваемой половиной (50 %) пенсионной части ЕСН, поступающей из бюджета через службу распределения пенсий ПФР;

2) страховой, обеспечиваемой примерно 35–50 % пенсионной части ЕСН (в зависимости от возраста застрахованного), поступающей непосредственно из ПФР;

3) накопительной, обеспечиваемой также из пенсионной части ЕСН, аккумулируемой на индивидуальных лицевых счетах застрахованных в ПФР и негосударственных пенсионных фондах по выбору застрахованного.

Трудовая пенсия по случаю потери кормильца включает только базовую и страховую части.

Социальная пенсия устанавливается в определенном размере от базовой части трудовой пенсии по старости и инвалидности и финансируется аналогично ей.

Обязательное пенсионное страхование осуществляется страховщиком – ПФР. Наряду с ПФР страховщиками могут быть негосударственные пенсионные фонды в порядке, предусмотренном законодательством. Страхователями являются:

1) все работодатели и граждане, самостоятельно обеспечивающие себя работой;

2) лица, производящие выплаты физическим лицам, в том числе организации, индивидуальные предприниматели (включая частных детективов и частнопрактикующих нотариусов), физические лица;

3) индивидуальные предприниматели, адвокаты. Застрахованными по обязательному пенсионному страхованию являются граждане РФ, проживающие на территории РФ иностранные граждане и лица без гражданства.

Право на обязательное пенсионное страхованиев РФ реализуется в случае уплаты страховых взносов. Гражданам, имеющим право на различные пенсии, устанавливается только одна из них по их выбору, кроме инвалидов вследствие военной травмы, участников Великой Отечественной войны и других категорий, оговоренных в ст. 3 Закона РФ «О государственном пенсионном обеспечении в Российской Федерации».

Страховым риском в пенсионном страховании признается утрата застрахованным заработка (выплат, вознаграждений в пользу застрахованного) или другого дохода в связи с наступлением страхового случая. Страховым случаем признается достижение пенсионного возраста, наступление инвалидности, потеря кормильца.

Негосударственный пенсионный фонд (НПФ) – особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительным видом деятельности которой является негосударственное пенсионное обеспечение участников фонда на основании договоров о негосударственном пенсионном обеспечении.

24.

Страхование от несчастных случаев

Целью страхования от несчастных случаевявляется возмещение вреда, нанесенного здоровью и жизни застрахованного, либо компенсация потерянных доходов при временной или постоянной утрате трудоспособности в результате действия неожиданных, кратковременных внешних факторов или возникновения непредвиденных обстоятельств, например дорожно-транспортного происшествия.

В страховании под несчастным случаем обычно понимают внезапное, непредвиденное внешнее воздействие на организм человека, следствием которого становится временное или постоянное расстройство здоровья, а также смерть застрахованного.

Из полного страхового покрытияявляются следующие события:

1) самоубийство или покушение на него;

2) умышленное причинение застрахованным самому себе телесных повреждений;

3) телесные повреждения, полученные в результате совершения застрахованным или выгодоприобретателем по отношению к застрахованному противоправных действий;

4) несчастные случаи, произошедшие из-за алкогольного или наркотического опьянения застрахованного;

5) крупномасштабные природные катастрофы;

6) военные действия;

7) профессиональный спорт и опасные виды спорта;

8) болезни, в том числе обострение хронических заболеваний.

Объектом страхования от несчастных случаев являются имущественные интересы застрахованного, связанные с временной или постоянной утратой трудоспособности или смертью вследствие несчастного случая.

В современной России обязательное страхование от несчастных случаев осуществляется по трем направлениям.

1. Покрытие рисков производственного травматизма и профессиональных заболеваний. Сфера действия страхования ограничивается последствиями несчастных случаев, происходящих на рабочем месте или в рабочее время (включая время нахождения в пути на работу и с работы). Страховое обеспечение при наступлении страхового случая гарантирует:

а) пособие по временной нетрудоспособности;

б) единовременную страховую выплату;

в) ежемесячные страховые выплаты застрахованному при наступлении инвалидности или членам семьи в случае смерти кормильца;

г) оплату дополнительных расходов на медицинскую помощь и лекарства, специальный уход, протезирование и т. п.

2. Обязательное государственное страхование жизни и здоровья тех категорий государственных служащих, чья профессиональная деятельность связана с повышенным риском несчастного случая при исполнении своих служебных обязанностей.

3. Обязательное личное страхование пассажиров, перевозимых воздушным, железнодорожным, водным и автомобильным транспортом по междугородным и туристическим маршрутам.

В страховании под несчастным случаем обычно понимают внезапное, непредвиденное внешнее воздействие на организм человека, следствием которого становится временное или постоянное расстройство здоровья, а также смерть застрахованного.

Из полного страхового покрытияявляются следующие события:

1) самоубийство или покушение на него;

2) умышленное причинение застрахованным самому себе телесных повреждений;

3) телесные повреждения, полученные в результате совершения застрахованным или выгодоприобретателем по отношению к застрахованному противоправных действий;

4) несчастные случаи, произошедшие из-за алкогольного или наркотического опьянения застрахованного;

5) крупномасштабные природные катастрофы;

6) военные действия;

7) профессиональный спорт и опасные виды спорта;

8) болезни, в том числе обострение хронических заболеваний.

Объектом страхования от несчастных случаев являются имущественные интересы застрахованного, связанные с временной или постоянной утратой трудоспособности или смертью вследствие несчастного случая.

В современной России обязательное страхование от несчастных случаев осуществляется по трем направлениям.

1. Покрытие рисков производственного травматизма и профессиональных заболеваний. Сфера действия страхования ограничивается последствиями несчастных случаев, происходящих на рабочем месте или в рабочее время (включая время нахождения в пути на работу и с работы). Страховое обеспечение при наступлении страхового случая гарантирует:

а) пособие по временной нетрудоспособности;

б) единовременную страховую выплату;

в) ежемесячные страховые выплаты застрахованному при наступлении инвалидности или членам семьи в случае смерти кормильца;

г) оплату дополнительных расходов на медицинскую помощь и лекарства, специальный уход, протезирование и т. п.

2. Обязательное государственное страхование жизни и здоровья тех категорий государственных служащих, чья профессиональная деятельность связана с повышенным риском несчастного случая при исполнении своих служебных обязанностей.

3. Обязательное личное страхование пассажиров, перевозимых воздушным, железнодорожным, водным и автомобильным транспортом по междугородным и туристическим маршрутам.

25.

Медицинское страхование

В современных государствах существуют следующие

формы организации медицинской помощи:платная (частная) медицина; добровольное медицинское страхование; обязательное медицинское страхование; национально-государственная система здравоохранения.

В настоящее время можно выделить три основные системы здравоохранения:

1) преимущественно государственная – в Великобритании и Канаде;

2) преимущественно страховая – в Германии, Франции и др.;

3) преимущественно частная (платная) – в США.

Обязательное медицинское страхование(ОМС) и страхование лекарственного обеспечения(СЛО) – важнейшие элементы системы социального страхования, призванные обеспечить охрану здоровья и получение необходимой медицинской помощи в случае заболевания. В России ОМС является всеобщим для населения. Это означает обеспечение всем гражданам равных гарантированных возможностей получения медицинской, лекарственной и профилактической помощи в размерах, устанавливаемых базовой федеральной и территориальными программами ОМС.

Цель ОМС состоитв сборе, сохранении страховых взносов и предоставлении за счет этих взносов, собранных в федеральном и территориальных внебюджетных фондах, медицинской помощи всем категориям граждан на законодательно установленных условиях и в гарантированных размерах.

Добровольное медицинское страхование практически аналогично обязательному и преследует ту же социальную цель – предоставление гражданам гарантии получения медицинской помощи путем ее оплаты из страховых премий страхователей. Однако эта общая цель в ДМС достигается иными средствами:

1) добровольное медицинское страхование в отличие от обязательного осуществляется полностью на коммерческих условиях;

2) как правило, добровольное медицинское страхование является дополнением к системе обязательного;

3) ОМС использует принцип страховой солидарности, а ДМС основано на принципах страховой эквивалентности;

4) участие в ДМС не регламентируется государством и реализует потребности и возможности каждого отдельного гражданина или профессионального коллектива в объемах и качестве лечения, сервисных услугах, в том числе вне прямой зависимости от медицинских показаний и рекомендаций лечащего врача.

Целью добровольного медицинского страхования является обеспечение расходов на рекомендуемое с медицинской точки зрения медицинское обслуживание застрахованного лица в случае болезни или при несчастном случае. Учитывая возможности современной медицины, а также потребности и финансовые возможности клиентов, страховые компании разрабатывают правила страхования, а затем конкретизируют их, составляя различные программы добровольного медицинского страхования.

В настоящее время можно выделить три основные системы здравоохранения:

1) преимущественно государственная – в Великобритании и Канаде;

2) преимущественно страховая – в Германии, Франции и др.;

3) преимущественно частная (платная) – в США.

Обязательное медицинское страхование(ОМС) и страхование лекарственного обеспечения(СЛО) – важнейшие элементы системы социального страхования, призванные обеспечить охрану здоровья и получение необходимой медицинской помощи в случае заболевания. В России ОМС является всеобщим для населения. Это означает обеспечение всем гражданам равных гарантированных возможностей получения медицинской, лекарственной и профилактической помощи в размерах, устанавливаемых базовой федеральной и территориальными программами ОМС.

Цель ОМС состоитв сборе, сохранении страховых взносов и предоставлении за счет этих взносов, собранных в федеральном и территориальных внебюджетных фондах, медицинской помощи всем категориям граждан на законодательно установленных условиях и в гарантированных размерах.

Добровольное медицинское страхование практически аналогично обязательному и преследует ту же социальную цель – предоставление гражданам гарантии получения медицинской помощи путем ее оплаты из страховых премий страхователей. Однако эта общая цель в ДМС достигается иными средствами:

1) добровольное медицинское страхование в отличие от обязательного осуществляется полностью на коммерческих условиях;

2) как правило, добровольное медицинское страхование является дополнением к системе обязательного;

3) ОМС использует принцип страховой солидарности, а ДМС основано на принципах страховой эквивалентности;

4) участие в ДМС не регламентируется государством и реализует потребности и возможности каждого отдельного гражданина или профессионального коллектива в объемах и качестве лечения, сервисных услугах, в том числе вне прямой зависимости от медицинских показаний и рекомендаций лечащего врача.

Целью добровольного медицинского страхования является обеспечение расходов на рекомендуемое с медицинской точки зрения медицинское обслуживание застрахованного лица в случае болезни или при несчастном случае. Учитывая возможности современной медицины, а также потребности и финансовые возможности клиентов, страховые компании разрабатывают правила страхования, а затем конкретизируют их, составляя различные программы добровольного медицинского страхования.

26.

Страхование граждан, выезжающих за рубеж

Этот вид страхования представляет собой компенсацию медицинских расходов, которые могут возникнуть в заграничной поездке вследствие внезапного заболевания или несчастного случая. Оно довольно тесно смыкается с обыкновенным страхованием от несчастного случая (в части возмещения медицинских расходов).

Кроме компенсации медицинских расходов, такое страхование может включать и другие гарантии, причем некоторые из них (такие как предоставление юридической помощи или помощи на дорогах) выходят за рамки личного страхования.

При страховании граждан, выезжающих за рубеж , страховыми случаямиобычно признаются:

1) получение платной медицинской помощи при несчастном случае и в случаях острого заболевания или обострения хронического заболевания;

2) непредвиденная внезапная утрата трудоспособности;

3) утеря багажа, денег, документов не по вине застрахованного;

4) непредвиденные расходы, необходимость которых вызвана возникновением общегражданской и автогражданской ответственности;

5) отказ от использования билетов и даже от поездки по объективным причинам;

6) неисполнение договорных обязательств туриста или турагента. Существуют две формы организациистрахования граждан, выезжающих за рубеж: компенсационная и сервисная.

При компенсационной форме элемент страхования неотложной помощи отсутствует, а застрахованный в поездке не только самостоятельно оплачивает медицинские услуги, но и берет на себя их организацию. По возвращении на родину он на основании представленных документов получает от страховщика компенсацию тех расходов, которые включены в страховое покрытие.

Наибольшее развитие получило страхование граждан, выезжающих за рубеж, в сервисной форме. До поездки клиент заключает с российской страховой компанией договор страхования, который, как правило, гарантирует ему оплату оговоренных медицинских расходов, а также оказание соответствующих услуг. В страховом полисе указаны телефоны оперативных (сервисных) центров, по которым застрахованный обязан сообщить о факте болезни или несчастного случая. С этого момента организацией и оплатой помощи застрахованному занимается исключительно оперативный центр.

В отличие от других видов рискового страхования страховой тариф по страхованию граждан, выезжающих за рубеж, часто выражается в абсолютной страховой премии в расчете на один день поездки.

Основными факторами, влияющими на величину тарифа, являются: возраст застрахованного; страна поездки; продолжительность поездки; цель поездки; лимит ответственности страховщика; применение лимитов и франшиз; способ продаж.

Кроме компенсации медицинских расходов, такое страхование может включать и другие гарантии, причем некоторые из них (такие как предоставление юридической помощи или помощи на дорогах) выходят за рамки личного страхования.

При страховании граждан, выезжающих за рубеж , страховыми случаямиобычно признаются:

1) получение платной медицинской помощи при несчастном случае и в случаях острого заболевания или обострения хронического заболевания;

2) непредвиденная внезапная утрата трудоспособности;

3) утеря багажа, денег, документов не по вине застрахованного;

4) непредвиденные расходы, необходимость которых вызвана возникновением общегражданской и автогражданской ответственности;

5) отказ от использования билетов и даже от поездки по объективным причинам;

6) неисполнение договорных обязательств туриста или турагента. Существуют две формы организациистрахования граждан, выезжающих за рубеж: компенсационная и сервисная.

При компенсационной форме элемент страхования неотложной помощи отсутствует, а застрахованный в поездке не только самостоятельно оплачивает медицинские услуги, но и берет на себя их организацию. По возвращении на родину он на основании представленных документов получает от страховщика компенсацию тех расходов, которые включены в страховое покрытие.

Наибольшее развитие получило страхование граждан, выезжающих за рубеж, в сервисной форме. До поездки клиент заключает с российской страховой компанией договор страхования, который, как правило, гарантирует ему оплату оговоренных медицинских расходов, а также оказание соответствующих услуг. В страховом полисе указаны телефоны оперативных (сервисных) центров, по которым застрахованный обязан сообщить о факте болезни или несчастного случая. С этого момента организацией и оплатой помощи застрахованному занимается исключительно оперативный центр.

В отличие от других видов рискового страхования страховой тариф по страхованию граждан, выезжающих за рубеж, часто выражается в абсолютной страховой премии в расчете на один день поездки.

Основными факторами, влияющими на величину тарифа, являются: возраст застрахованного; страна поездки; продолжительность поездки; цель поездки; лимит ответственности страховщика; применение лимитов и франшиз; способ продаж.

27.

Страхование неотложной помощи

Страхование неотложной помощипредставляет собой специфический вид страхования, объектом которого является незамедлительное оказание застрахованному помощи в определенных чрезвычайных ситуациях. Если в классическом страховании речь идет о возмещении ущерба, то в страховании неотложной помощи – об оказании услуги в форме немедленной помощи. Например, при поломке автомобиля на дороге предметом страхования неотложной помощи будет вызов ремонтников на место происшествия и буксировка автомобиля до ремонтной мастерской. Непосредственно сам ремонт будет оплачен из средств страхователя или за счет автотранспортного страхования – каско. Соответственно, и в ситуации, связанной с заболеванием застрахованного, компенсация расходов на лечение будет являться предметом медицинского страхования, а вот такие услуги, как вызов врача в ночное время или срочная госпитализация, предметом страхования неотложной помощи.

Элемент страхованиянеотложной помощи присутствует не только в страховании граждан, выезжающих за рубеж. Широкое распространение в западных странах, особенно в Италии, получило страхование технической помощи на дорогах, несколько менее развито страхование технической помощи в домашнем хозяйстве, медицинской помощи на месте постоянного проживания и т. д.

Элемент страхованиянеотложной помощи присутствует не только в страховании граждан, выезжающих за рубеж. Широкое распространение в западных странах, особенно в Италии, получило страхование технической помощи на дорогах, несколько менее развито страхование технической помощи в домашнем хозяйстве, медицинской помощи на месте постоянного проживания и т. д.