Страница:

В этой книге я не даю советов по распоряжению семейным бюджетом и рекомендаций по покупке определенных акций. Вместо этого я пытаюсь аргументировать, что для понимания рыночного механизма и получения максимальной отдачи от имеющихся у нас возможностей необходимо понимать относящуюся к этой сфере психологию. Комментаторы стремятся отбарабанить лишь одну точку зрения, что в психологии фондового рынка доминируют алчность, страх и стадный инстинкт. Я попытаюсь проанализировать эту точку зрения и доказать, что данное психологическое исследование может пролить свет на ряд важных и специфических вопросов, относящихся к финансовым рынкам, а именно такие вопросы, как эти:

– Насколько эмоциональны инвесторы, и как это сказывается на их суждениях?

– Как работают механизмы алчности, страха и паники? Все ли подвержены им в одинаковой мере и одинаковым образом?

– Вызывают ли акции эмоциональные ассоциации, и если вызывают, как влияют эти ассоциации на стоимость акций? В Главе 9 я развиваю понятия «мокрых» (эмоционально нагруженных) и «сухих» (эмоционально нейтральных) акций и предлагаю интересные различия в их поведении.

– Почему аналитики часто игнорируют ключевые фрагменты информации?

– Почему инвесторам и даже профессиональным брокерам так трудно продавать акции, даже когда они знают, что надо продавать?

– Что влияет на наше отношение к риску? Почему один человек считает определенный риск сумасшедшим, а другому он представляется хорошим вариантом для сделки?

– Как строится работа брокеров и дилеров – людей, принимающих за нас финансовые решения?

– Какое влияние на процесс принятия решений оказывает стрессовая и конкурентная обстановка, в которой они работают? Ваши деньги находятся в их руках. Насколько от этого изменяются ваши шансы на получение прибыли?

Психология финансовых рынков нашла подробное освещение лишь в нескольких книгах, опубликованных в Великобритании. В

Америке в этой области работы было проделано побольше, но подавляющее большинство публикаций по вопросам инвестирования основано на бухгалтерских принципах. Бенджамин Грэм (Benjamin Graham), являвшийся одним из великих гуру, начиная с 1940-х и далее, и сейчас занимает ведущие позиции. И он рекомендовал искать акции со скрытым потенциалом. Уоррен Баффетт (Warren Buffett), считающийся величайшим инвестором в мире, во многом является его последователем. На некоторых американских гуру в области инвестирования, таких как Том Бассо (Tom Basso), психология оказывала большее влияние, но в большинстве своих работ Бассо предлагает инвесторам упрощенный подход к их психологии. Например, он предупреждает об опасностях, которые возникают, если вы позволяете своему «эго» мешать вашим инвестициям.

Подведение итогов или вопрос «апостериорной самонадеянности»

Кризис 2001

Глава 1. Тысяча способов остаться без штанов

Необходимая вам история спекулятивных маний

– Насколько эмоциональны инвесторы, и как это сказывается на их суждениях?

– Как работают механизмы алчности, страха и паники? Все ли подвержены им в одинаковой мере и одинаковым образом?

– Вызывают ли акции эмоциональные ассоциации, и если вызывают, как влияют эти ассоциации на стоимость акций? В Главе 9 я развиваю понятия «мокрых» (эмоционально нагруженных) и «сухих» (эмоционально нейтральных) акций и предлагаю интересные различия в их поведении.

– Почему аналитики часто игнорируют ключевые фрагменты информации?

– Почему инвесторам и даже профессиональным брокерам так трудно продавать акции, даже когда они знают, что надо продавать?

– Что влияет на наше отношение к риску? Почему один человек считает определенный риск сумасшедшим, а другому он представляется хорошим вариантом для сделки?

– Как строится работа брокеров и дилеров – людей, принимающих за нас финансовые решения?

– Какое влияние на процесс принятия решений оказывает стрессовая и конкурентная обстановка, в которой они работают? Ваши деньги находятся в их руках. Насколько от этого изменяются ваши шансы на получение прибыли?

Психология финансовых рынков нашла подробное освещение лишь в нескольких книгах, опубликованных в Великобритании. В

Америке в этой области работы было проделано побольше, но подавляющее большинство публикаций по вопросам инвестирования основано на бухгалтерских принципах. Бенджамин Грэм (Benjamin Graham), являвшийся одним из великих гуру, начиная с 1940-х и далее, и сейчас занимает ведущие позиции. И он рекомендовал искать акции со скрытым потенциалом. Уоррен Баффетт (Warren Buffett), считающийся величайшим инвестором в мире, во многом является его последователем. На некоторых американских гуру в области инвестирования, таких как Том Бассо (Tom Basso), психология оказывала большее влияние, но в большинстве своих работ Бассо предлагает инвесторам упрощенный подход к их психологии. Например, он предупреждает об опасностях, которые возникают, если вы позволяете своему «эго» мешать вашим инвестициям.

Подведение итогов или вопрос «апостериорной самонадеянности»

Большинство аналитиков рынка до сих пор считают, что психология мало что может предложить инвесторам. Изучение таких журналов, как Journal of Portfolio Management («Журнал портфельного менеджмента»), Journal of Finance («Финансовый журнал»), Journal of Financial Markets («Журнал финансовых рынков») и Financial Analysts Journal («Журнал финансового аналитика»), за последние пять лет показывает, что исследований механизма работы рынка было проведено бесчисленное множество.

Однако, лишь незначительное количество исследований было посвящено изучению поведения людей при инвестировании. Я обрадовался, когда нашел статью об агрессивном инвестировании в Journal of International Financial Markets («Журнал международных финансовых рынков»). В этой статье Бенос (Benos, 1999) написал следующее: «Мы изучаем экстремальные формы апостериорной самонадеянности, когда некоторые инвесторы при нейтральном риске переоценивают точность имеющейся у них конфиденциальной информации». Далее Бенос описывает, как «безоглядная приверженность агрессивному трейдингу» влияла на их биржевые операции.

Однако, когда я прочитал о его методологии, то стало ясно, что он не разговаривал ни с одним инвестором. У него не было ни одного субъекта, пострадавшего от проблем, обозначенных таким восхитительным названием – «апостериорная самонадеянность». Работа Беноса была целиком выстроена на моделировании на основе его собственных представлений, о том, какой может быть цепочка размышлений самоуверенного инвестора.

Для психолога такое отсутствие строгой методологии сравнимо с возвратом в 1890-е годы, когда популярной была кабинетная психология. В те времена усердные немцы и американцы пытались разработать теорию сознания на основе размышлений о своих же мыслях. Расчет исключительно на самоанализ завел их в тупик, но в конце концов психологи вынуждены были вылезти из своих кресел, чтобы получить реальные данные от реальных людей.

Одним из занимательных, но вряд ли тщательно продуманных последних нововведений в Америке, стала мода на употребление в сфере инвестирования словечек из области боевых искусств. Я выписал для себя ряд бесподобных названий, таких как «Дзен и Искусство Инвестирования», «Воинственный Трейдинг» и «Искусство Войны и Трейдинга». Теперь с нетерпением жду названия «Семь Самураев штурмуют Уолл-Стрит».

В Великобритании к психологии все еще относятся с некоторым недоверием. Сотрудница по связям с прессой одной крупной инвестиционной компании выразилась прямо. «У фондового рынка нет психологии. Это здание», заявила Джин Димент (Jean Diment) из Capel Cure Sharp. Однако, многие профессионалы Сити, с которыми я разговаривал, заинтересовались идеей, что психология может оказывать некоторое влияние на биржевые сделки, но психология не входила в круг тех вопросов, о которых они читали или размышляли. Иногда во время опросов этих людей у меня возникало ощущение, что они шли на самоанализ, чтобы только доставить мне удовольствие. Складывалось впечатление, что до этого они никогда не задумывались о причинах, побудивших их купить акции, или ощущениях, возникавших от удачных и неудачных сделок.

До самого последнего времени академическая психология тоже была склонна игнорировать финансовые рынки. Исключениями являются проекты Лондонской школы бизнеса и Манчестерского университета по изучению стрессовых нагрузок, испытываемых дилерами, и индивидуальных особенностей трейдеров, работающих с фьючерсами.

Никто не говорит, что экономические факторы не играют роли, но я приведу доводы и в пользу того, что рынок также управляется психологией индивидуумов и зависит от их реакции на действия толпы, давление со стороны членов своего круга и собственных побуждений этих индивидуумов. Более ста лет экономисты говорят о «медведях» и «быках», относя к категории «медведей» людей, имеющих пессимистический настрой в отношении рынка, а к категории «быков» – рыночных оптимистов. Исследования последнего времени позволяют более детально разобраться в этом вопросе, а именно понять, почему так много брокеров склоняются к лагерю «быков». Это смесь индивидуальных особенностей и ситуации. Мы также прошли приличную часть 2001 года и можем посмотреть, как профессионалы рынка справляются с его падениями.

Поэтому я считаю, что сейчас самое время взглянуть на психологию рынков и попытаться более детально разобраться в огромном количестве факторов, которые большинством аналитиков или игнорируются, или признаются лишь на словах без детального изучения. К этим факторам относятся алчность, страх, потребность в защищенности, информационная перегрузка, боязнь математики, давление со стороны людей своего круга, излишний оптимизм, отрицание совокупности фактов, конкурентоспособность, восприятие технологических изменений и путаница с определением собственных целей.

Однако, лишь незначительное количество исследований было посвящено изучению поведения людей при инвестировании. Я обрадовался, когда нашел статью об агрессивном инвестировании в Journal of International Financial Markets («Журнал международных финансовых рынков»). В этой статье Бенос (Benos, 1999) написал следующее: «Мы изучаем экстремальные формы апостериорной самонадеянности, когда некоторые инвесторы при нейтральном риске переоценивают точность имеющейся у них конфиденциальной информации». Далее Бенос описывает, как «безоглядная приверженность агрессивному трейдингу» влияла на их биржевые операции.

Однако, когда я прочитал о его методологии, то стало ясно, что он не разговаривал ни с одним инвестором. У него не было ни одного субъекта, пострадавшего от проблем, обозначенных таким восхитительным названием – «апостериорная самонадеянность». Работа Беноса была целиком выстроена на моделировании на основе его собственных представлений, о том, какой может быть цепочка размышлений самоуверенного инвестора.

Для психолога такое отсутствие строгой методологии сравнимо с возвратом в 1890-е годы, когда популярной была кабинетная психология. В те времена усердные немцы и американцы пытались разработать теорию сознания на основе размышлений о своих же мыслях. Расчет исключительно на самоанализ завел их в тупик, но в конце концов психологи вынуждены были вылезти из своих кресел, чтобы получить реальные данные от реальных людей.

Одним из занимательных, но вряд ли тщательно продуманных последних нововведений в Америке, стала мода на употребление в сфере инвестирования словечек из области боевых искусств. Я выписал для себя ряд бесподобных названий, таких как «Дзен и Искусство Инвестирования», «Воинственный Трейдинг» и «Искусство Войны и Трейдинга». Теперь с нетерпением жду названия «Семь Самураев штурмуют Уолл-Стрит».

В Великобритании к психологии все еще относятся с некоторым недоверием. Сотрудница по связям с прессой одной крупной инвестиционной компании выразилась прямо. «У фондового рынка нет психологии. Это здание», заявила Джин Димент (Jean Diment) из Capel Cure Sharp. Однако, многие профессионалы Сити, с которыми я разговаривал, заинтересовались идеей, что психология может оказывать некоторое влияние на биржевые сделки, но психология не входила в круг тех вопросов, о которых они читали или размышляли. Иногда во время опросов этих людей у меня возникало ощущение, что они шли на самоанализ, чтобы только доставить мне удовольствие. Складывалось впечатление, что до этого они никогда не задумывались о причинах, побудивших их купить акции, или ощущениях, возникавших от удачных и неудачных сделок.

До самого последнего времени академическая психология тоже была склонна игнорировать финансовые рынки. Исключениями являются проекты Лондонской школы бизнеса и Манчестерского университета по изучению стрессовых нагрузок, испытываемых дилерами, и индивидуальных особенностей трейдеров, работающих с фьючерсами.

Никто не говорит, что экономические факторы не играют роли, но я приведу доводы и в пользу того, что рынок также управляется психологией индивидуумов и зависит от их реакции на действия толпы, давление со стороны членов своего круга и собственных побуждений этих индивидуумов. Более ста лет экономисты говорят о «медведях» и «быках», относя к категории «медведей» людей, имеющих пессимистический настрой в отношении рынка, а к категории «быков» – рыночных оптимистов. Исследования последнего времени позволяют более детально разобраться в этом вопросе, а именно понять, почему так много брокеров склоняются к лагерю «быков». Это смесь индивидуальных особенностей и ситуации. Мы также прошли приличную часть 2001 года и можем посмотреть, как профессионалы рынка справляются с его падениями.

Поэтому я считаю, что сейчас самое время взглянуть на психологию рынков и попытаться более детально разобраться в огромном количестве факторов, которые большинством аналитиков или игнорируются, или признаются лишь на словах без детального изучения. К этим факторам относятся алчность, страх, потребность в защищенности, информационная перегрузка, боязнь математики, давление со стороны людей своего круга, излишний оптимизм, отрицание совокупности фактов, конкурентоспособность, восприятие технологических изменений и путаница с определением собственных целей.

Кризис 2001

В марте 2001 года я поехал в Москву, чтобы снять фильм The Nuclear Game («Ядерные игры»). Я пытался установить, какое количество ядерных материалов могло быть тайно вывезено за пределы бывшего Советского Союза. Со времени моего последнего приезда в Москву в конце 1988 года город полностью изменился. В нем появились все присущие современному городу ужасы, развлечения и забавы – ужасные дорожные «пробки», уличные грабители, бесконечная реклама по телевизору, но в магазинах появилась еда, и за деньги можно было купить все что пожелаешь. Тем не менее, паранойя властей все еще кралась следом. Когда мы попытались снять внешний вид красивой церквушки неподалеку от Красной площади, нас остановила полиция и велела идти дальше. Мне сказали, что если я поеду в Троицкий институт физики (где бастовали ученые-ядерщики, не получавшие зарплату), меня не только арестуют, но и подбросят в карман героин. В старые, злодейские коммунистические времена было значительно интересней. Тогда пышногрудые сирены пытались затащить вас в постель, чтобы потом шантажировать.

Тем не менее, через 10 лет после падения Горбачева Россия продвигается вперед, становясь рыночной экономикой. Президент Путин, несмотря на то, что когда-то был офицером КГБ, не препятствует экономическим реформам. Московский фондовый рынок все еще функционирует и даже показывает более хорошие результаты, чем NASDAQ.

Я не намерен рисовать идиллическую картину. Москва – не западный город. Некоторые пенсионеры попрошайничают и не из-за того, что они пьяницы. Пожилые мужчины и женщины, у которых единственным источником доходов является государственная пенсия около 1400 рублей в месяц, просят подаяния или продают цветы в метро и на улицах. В сельской местности нищета гораздо хуже. Но бывший центр коммунизма теперь очень похож на капиталистический город и полон возможностей для бизнеса.

Кристиан Диор открыл головной магазин прямо напротив Кремля, от чего Ленин, наверное, содрогнулся в своем мавзолее. Магазин Диора расположен в торговом комплексе, бывшим когда-то главным универмагом Москвы под названием ГУМ (или Glum – «мрачный», как именовали его представители Запада). В конце 1980-х полки ГУМа были как правило довольно пусты, а сегодня это залитый неоном, фешенебельный торговый центр, заваленный различными товарами. Купить может любой, имеющий наличные или кредитные карточки. Гипермаркеты меняют привычки обычных москвичей ходить по магазинам за продуктами питания, но, как ни странно, ведущая торговая сеть принадлежит туркам. Я обедал с одним ирландцем, прожившим в Москве семь лет и создавшим консорциум, скупивший большую часть советской стекольной промышленности за сумму значительно меньше одного миллиона долларов. В условия сделки были включены все патенты, разработанные советскими специалистами в этой области после Второй мировой войны, и офисное здание в центре Москвы. Джерри был в восторге. Да и вся мировая экономика должна быть в восторге. Россия и бывшие страны Восточного блока представляют собой новый общедоступный рынок с населением более 500 миллионов человек. Возможно, некоторые из этих экономик немного отсталые, но чехи делают прекрасные автомобили, такие как «шкода», а у поляков и венгров экономики хорошо развиты и продолжают развиваться. И даже во многом несправедливо критикуемая Россия все еще остается единственной страной, не считая США, способной запускать людей в космос.

Согласно экономической теории, открытие для капитализма доступа на такие гигантские новые рынки должно бы было стать сильным импульсом. На деле довольно узкий мир фондовых рынков почти не ощутил никакого воздействия. «Бычий» рынок 1990-х двигался вверх в основном на биотехнологиях, телекоммуникационных и информационных технологических прорывах.

Весной 1999 года, когда я начал писать первый вариант этой книги, бум рынка акций был в полном разгаре. А в феврале 2000 года, когда вышло первое издание моей книги в твердой обложке, уже возникло первое беспокойство. Возможно, цены акций поднялись слишком высоко. Начались интеллектуальные дебаты между аналитиками, утверждавшими, что происходит изменение экономических законов, и приверженцами традиционной теории, считавшими все это пузырем и пеной, грозившими неизбежным крахом. Оптимисты заявляли, что мы не только вошли в новую экономическую реальность, но и в фазу бесконечного роста. Технологические гении изобретут еще более чудесные устройства и штуковины, о которых потребители и не мечтали. А проблемы с занятостью ушли в прошлое как часть тех старых неблагополучных времен, которых нам больше не увидеть.

Когда я заканчивал расширенный и дополненный вариант этой книги, оптимисты по большей части уже хранили молчание. Теперь экономисты спорят о том, грозит ли миру скатывание в рецессию или депрессию, насколько жестким окажется касание дна, и пострадают ли Британия и Европа так же сильно, как Соединенные Штаты.

Оптимисты в Великобритании утверждают, что мудрая политика Гордона Брауна означает гораздо меньшую подверженность их страны циклам взлетов и падений по сравнению с американцами. Циничные представители левого крыла указывают, что рецессия не связана исключительно с цикличностью и законами экономики. Они больше подчеркивают тот факт, что американского президента снова зовут Джордж Буш. Если хотите навредить самой сильной экономике мира, выберите Буша.

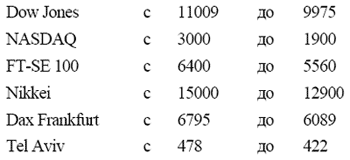

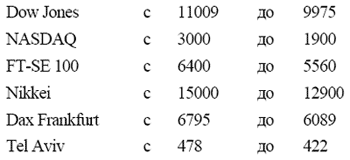

За четыре месяца после победы на выборах Джорджа У. Буша понижение мировых индексов стало реальностью, что подтверждается следующими цифрами:

Джордж Буш старший плохо управлял американской экономикой в конце 1980-х и начале 1990-х. Возможно, это действительно генетическая наследственность.

Глава Федерального резервного банка Алан Гринспен понижал базовую ставку в попытке подхлестнуть экономику, и после снижения ставки по федеральным фондам США до 4% котировки акций к маю 2001 года снова поднялись вверх. Однако, как долго это может продолжаться при такой низкой базовой ставке? Предыдущий министр финансов Великобритании в кабинете Тори Кеннет Кларк сказал, что Гринспен руководствовался в своих действиях более глубокими причинами, а не желанием оказать поддержку ненасытной утробе Уолл-Стрит. Рост Америки жизненно необходим мировой экономике.

В Великобритании многие акции, агрессивно расхваливавшиеся с начала до середины 2000 года, растаяли на глазах. В 2000 году и начале 2001 года росло число компаний, потерпевших банкротство.

Наиболее известным в Великобритании случаем драматического падения акций является обвал акций компании Lastminute.com, цена которых в настоящее время упала до 44 пенсов против цены предложения на уровне 380 пенсов.

Однако, падение акций Lastminute.com отнюдь не самое впечатляющее. Акции Baltimore Technologies упали с 1479 до 61. Акции компании Money Channel, поднимавшиеся до 578, упали до 7,5, после чего торги по ним были прекращены. В культурном отношении сами деньги уже не являются прежним шиком. Очередной кабельный канал, запущенный на нашей, по-видимому, неистребимой жажде денег. Программа «Просто Деньги» просто исчезла.

Все эти бумаги представляли новую экономику. Похоже, тут сработала поговорка «не попробуешь, не узнаешь». Оптимизм возносит акции слишком высоко, а затем им идти больше некуда, кроме как вниз. Как я покажу в этой книге, психологически выбор этого направления более сложен, но тут помогает здравый смысл, как и во всех других психологических вопросах.

Когда я впервые приступил к изучению этого вопроса, Чарльз Кларк, работавший брокером в West LB Panmure, рассказал мне, что начал продавать акции компании Nokia, выпускавшей мобильные телефоны, как только осознал, что прогнозы компании основаны на том, что приблизительно к 2002 году каждый житель планеты Земля будет иметь сотовый телефон. У Кларка возникли сомнения. Неужели вьетнамские крестьяне или туареги центральной и западной Сахары действительно захотят обзавестись сотовыми телефонами для поддержания связи со своими брокерами или наведения справок о том, кто сегодня ди-джей в самом прохладном ночном клубе? А вдруг все же найдутся отчаянные смельчаки, решившие, что можно прожить и без мобильного телефона?

Когда я находился в Москве, у журналистов, конечно, были мобильные телефоны, а у обычных людей, как например, у владевшей английским служащей отдела размещения в нашем отеле, их не было.

Может быть, они им были не нужны или они не могли их себе позволить? Не помню, чтобы я видел хотя бы одного человека, идущего по улице и разговаривающего по мобильному телефону. Вы можете возразить, что и там могут быть проданные телефоны. Вы также можете возразить, что рынок сотовых телефонов стал теперь более зрелым, а сформировавшиеся рынки показывают более медленный рост.

Высказывались серьезные сомнения относительно того, найдутся ли миллионы покупателей на мобильные телефоны третьего поколения. British Telecom влезла в долги на £30 млрд. и вынуждена была продать некоторые очень интересные активы (повредив своим перспективам роста), потому что заплатила огромные деньги на правительственном аукционе за лицензии на мобильные телефоны. Британское правительство собрало за эти лицензии £22,5 млрд. Все рассчитывали на беспрерывный рост рынка дополнительных услуг, предоставляемых владельцам сотовых телефонов. В XXI веке высоких скоростей и высоких технологий ваш статус определяется престижностью торговых марок, которыми вы пользуетесь. Только самые крутые обладают самыми новейшими моделями. В 1990-х так называемые первые «адоптеры» всегда спешили выставить напоказ новейшие модели технических штуковин. Однако, аналитики стиля жизни отмечают появление нового скептицизма и даже пуританства. Борьба с брендами стала модной. Только посмотрите, какой успех имела книга Наоми Кляйн No Logo («Нет логотипам!») (Klein, 2000). Поэтому в наши дни сбитые с толку франты задаются вопросами, беспокоящими транснациональные корпорации. А нужен ли мне новейший высокоскоростной мобильник с выходом в Интернет? Смогу ли я быстрее затащить в постель девушку, если она увидит, что я отправляю и получаю электронные письма с помощью наручных часов? Буду ли я чувствовать себя менее одиноким, если у меня будет возможность входить в Интернет во время поездки на метро? Так что, первые адоптеры теперь, возможно, перешли на второсортные вещички.

Кроме того, мобильные телефоны представляют угрозу для здоровья. Операторы сотовой связи пока отрицают, что излучение телефона представляет угрозу для здоровья, заявляя, что это преувеличение, но в Америке уже появились судебные иски, в которых истцы утверждают, что излучение мобильного телефона привело к повреждению мозга. Я не говорю, что производители мобильных телефонов не найдут способа снять эти опасения, но проблемы стиля жизни есть и довольно серьезные, поскольку операторы сотовой связи предполагают, что спрос на новые виды сервиса будет нескончаемым.

Существующие в мае 2001 года опасения скатывания в рецессию вредят не только компаниям, использующим новые технологии, таким как Motorola. Сталелитейные компании, такие как Corns, сокращают 6000 рабочих мест, а это огромная цифра. Автомобильная промышленность продолжает оставаться потенциальной жертвой. Призыв отказаться от покупок новых автомобилей имеет смысл с точки зрения экологии, но не имеет никакого экономического смысла.

На деле даже самые лучшие экономические новости могут оказаться испорченными. С сентября 2000 года на Ближнем Востоке снова растет военная напряженность, связанная с продолжающимися столкновениями между израильтянами и палестинцами. А в Юго-Восточной Азии напряженность отношений между Китаем, Тайванем и Америкой достигла наивысшей точки за все время своего существования. Удивительно, но фондовый рынок Тель-Авива просел гораздо меньше, чем NASDAQ. Динамика акций высокотехнологичной израильской компании ВАТМ была одной из наиболее сильных.

Итак, за 18 месяцев мы прошли путь от высокого оптимизма до глубокого пессимизма. В последующих главах я постараюсь раскрыть суть некоторых психологических факторов, участвовавших в этом процессе.

В этой книге я также развиваю некоторые идеи Джона Б. Уотсона (John В. Watson), которого считаю гигантом мысли. Уотсон основал новую школу в психологии под названием бихевиоризм. В возрасте 42 лет он лишился профессорской должности в университете Джонса Хопкинса за любовную связь со студенткой. В течение двух лет он был коммивояжером, а затем поступил на работу в рекламное агентство J. Walter Thompson, где заработал целое состояние и, что самое главное, не потерял его во время Великого биржевого краха. В 1930 году Уотсон оказался в Англии с деньгами, которых вполне хватало для покупки самой дорогой обуви в St James. (И в дальнейшем до конца своей жизни Уотсон заказывал обувь ручной работы только в Лондоне и путешествовал через Атлантику на зафрахтованных для себя судах и самолетах).

Уотсон заставлял всех студентов вести «учет своих действий», в котором они должны были анализировать свои слабые и сильные стороны. Я предлагаю два вопросника – один по вашему отношению к потребности в информации, и второй по вашему отношению к риску. Эти тесты позволят инвесторам определить уровень их финансовых навыков. В мире, где деньги имеют значение, а многие из нас не очень разбираются в финансовых вопросах, понимание своего психологического отношения к инвестированию пойдет только на пользу.

Я надеюсь, что к концу книги читатели увидят, как все эти факторы работают в теории и на практике, и поймут, как надо анализировать свои сильные и слабые стороны при самостоятельном инвестировании, инвестировании по поручению других людей, а также, если они только начинают подумывать об инвестировании. Лично я лишь смиренно следую в кильватере Талмуда, поскольку, когда раввины писали эту книгу, они внесли в нее поистине божественные рекомендации и лучшие инвестиционные стратегии, имея целью дать праведным людям аналогичные ключи к пониманию сути вопроса.

Надеюсь, что книга окажется полезной для профессионалов, крупных инвесторов, а также новичков на фондовом рынке.

Тем не менее, через 10 лет после падения Горбачева Россия продвигается вперед, становясь рыночной экономикой. Президент Путин, несмотря на то, что когда-то был офицером КГБ, не препятствует экономическим реформам. Московский фондовый рынок все еще функционирует и даже показывает более хорошие результаты, чем NASDAQ.

Я не намерен рисовать идиллическую картину. Москва – не западный город. Некоторые пенсионеры попрошайничают и не из-за того, что они пьяницы. Пожилые мужчины и женщины, у которых единственным источником доходов является государственная пенсия около 1400 рублей в месяц, просят подаяния или продают цветы в метро и на улицах. В сельской местности нищета гораздо хуже. Но бывший центр коммунизма теперь очень похож на капиталистический город и полон возможностей для бизнеса.

Кристиан Диор открыл головной магазин прямо напротив Кремля, от чего Ленин, наверное, содрогнулся в своем мавзолее. Магазин Диора расположен в торговом комплексе, бывшим когда-то главным универмагом Москвы под названием ГУМ (или Glum – «мрачный», как именовали его представители Запада). В конце 1980-х полки ГУМа были как правило довольно пусты, а сегодня это залитый неоном, фешенебельный торговый центр, заваленный различными товарами. Купить может любой, имеющий наличные или кредитные карточки. Гипермаркеты меняют привычки обычных москвичей ходить по магазинам за продуктами питания, но, как ни странно, ведущая торговая сеть принадлежит туркам. Я обедал с одним ирландцем, прожившим в Москве семь лет и создавшим консорциум, скупивший большую часть советской стекольной промышленности за сумму значительно меньше одного миллиона долларов. В условия сделки были включены все патенты, разработанные советскими специалистами в этой области после Второй мировой войны, и офисное здание в центре Москвы. Джерри был в восторге. Да и вся мировая экономика должна быть в восторге. Россия и бывшие страны Восточного блока представляют собой новый общедоступный рынок с населением более 500 миллионов человек. Возможно, некоторые из этих экономик немного отсталые, но чехи делают прекрасные автомобили, такие как «шкода», а у поляков и венгров экономики хорошо развиты и продолжают развиваться. И даже во многом несправедливо критикуемая Россия все еще остается единственной страной, не считая США, способной запускать людей в космос.

Согласно экономической теории, открытие для капитализма доступа на такие гигантские новые рынки должно бы было стать сильным импульсом. На деле довольно узкий мир фондовых рынков почти не ощутил никакого воздействия. «Бычий» рынок 1990-х двигался вверх в основном на биотехнологиях, телекоммуникационных и информационных технологических прорывах.

Весной 1999 года, когда я начал писать первый вариант этой книги, бум рынка акций был в полном разгаре. А в феврале 2000 года, когда вышло первое издание моей книги в твердой обложке, уже возникло первое беспокойство. Возможно, цены акций поднялись слишком высоко. Начались интеллектуальные дебаты между аналитиками, утверждавшими, что происходит изменение экономических законов, и приверженцами традиционной теории, считавшими все это пузырем и пеной, грозившими неизбежным крахом. Оптимисты заявляли, что мы не только вошли в новую экономическую реальность, но и в фазу бесконечного роста. Технологические гении изобретут еще более чудесные устройства и штуковины, о которых потребители и не мечтали. А проблемы с занятостью ушли в прошлое как часть тех старых неблагополучных времен, которых нам больше не увидеть.

Когда я заканчивал расширенный и дополненный вариант этой книги, оптимисты по большей части уже хранили молчание. Теперь экономисты спорят о том, грозит ли миру скатывание в рецессию или депрессию, насколько жестким окажется касание дна, и пострадают ли Британия и Европа так же сильно, как Соединенные Штаты.

Оптимисты в Великобритании утверждают, что мудрая политика Гордона Брауна означает гораздо меньшую подверженность их страны циклам взлетов и падений по сравнению с американцами. Циничные представители левого крыла указывают, что рецессия не связана исключительно с цикличностью и законами экономики. Они больше подчеркивают тот факт, что американского президента снова зовут Джордж Буш. Если хотите навредить самой сильной экономике мира, выберите Буша.

За четыре месяца после победы на выборах Джорджа У. Буша понижение мировых индексов стало реальностью, что подтверждается следующими цифрами:

Джордж Буш старший плохо управлял американской экономикой в конце 1980-х и начале 1990-х. Возможно, это действительно генетическая наследственность.

Глава Федерального резервного банка Алан Гринспен понижал базовую ставку в попытке подхлестнуть экономику, и после снижения ставки по федеральным фондам США до 4% котировки акций к маю 2001 года снова поднялись вверх. Однако, как долго это может продолжаться при такой низкой базовой ставке? Предыдущий министр финансов Великобритании в кабинете Тори Кеннет Кларк сказал, что Гринспен руководствовался в своих действиях более глубокими причинами, а не желанием оказать поддержку ненасытной утробе Уолл-Стрит. Рост Америки жизненно необходим мировой экономике.

В Великобритании многие акции, агрессивно расхваливавшиеся с начала до середины 2000 года, растаяли на глазах. В 2000 году и начале 2001 года росло число компаний, потерпевших банкротство.

Наиболее известным в Великобритании случаем драматического падения акций является обвал акций компании Lastminute.com, цена которых в настоящее время упала до 44 пенсов против цены предложения на уровне 380 пенсов.

Однако, падение акций Lastminute.com отнюдь не самое впечатляющее. Акции Baltimore Technologies упали с 1479 до 61. Акции компании Money Channel, поднимавшиеся до 578, упали до 7,5, после чего торги по ним были прекращены. В культурном отношении сами деньги уже не являются прежним шиком. Очередной кабельный канал, запущенный на нашей, по-видимому, неистребимой жажде денег. Программа «Просто Деньги» просто исчезла.

Все эти бумаги представляли новую экономику. Похоже, тут сработала поговорка «не попробуешь, не узнаешь». Оптимизм возносит акции слишком высоко, а затем им идти больше некуда, кроме как вниз. Как я покажу в этой книге, психологически выбор этого направления более сложен, но тут помогает здравый смысл, как и во всех других психологических вопросах.

Когда я впервые приступил к изучению этого вопроса, Чарльз Кларк, работавший брокером в West LB Panmure, рассказал мне, что начал продавать акции компании Nokia, выпускавшей мобильные телефоны, как только осознал, что прогнозы компании основаны на том, что приблизительно к 2002 году каждый житель планеты Земля будет иметь сотовый телефон. У Кларка возникли сомнения. Неужели вьетнамские крестьяне или туареги центральной и западной Сахары действительно захотят обзавестись сотовыми телефонами для поддержания связи со своими брокерами или наведения справок о том, кто сегодня ди-джей в самом прохладном ночном клубе? А вдруг все же найдутся отчаянные смельчаки, решившие, что можно прожить и без мобильного телефона?

Когда я находился в Москве, у журналистов, конечно, были мобильные телефоны, а у обычных людей, как например, у владевшей английским служащей отдела размещения в нашем отеле, их не было.

Может быть, они им были не нужны или они не могли их себе позволить? Не помню, чтобы я видел хотя бы одного человека, идущего по улице и разговаривающего по мобильному телефону. Вы можете возразить, что и там могут быть проданные телефоны. Вы также можете возразить, что рынок сотовых телефонов стал теперь более зрелым, а сформировавшиеся рынки показывают более медленный рост.

Высказывались серьезные сомнения относительно того, найдутся ли миллионы покупателей на мобильные телефоны третьего поколения. British Telecom влезла в долги на £30 млрд. и вынуждена была продать некоторые очень интересные активы (повредив своим перспективам роста), потому что заплатила огромные деньги на правительственном аукционе за лицензии на мобильные телефоны. Британское правительство собрало за эти лицензии £22,5 млрд. Все рассчитывали на беспрерывный рост рынка дополнительных услуг, предоставляемых владельцам сотовых телефонов. В XXI веке высоких скоростей и высоких технологий ваш статус определяется престижностью торговых марок, которыми вы пользуетесь. Только самые крутые обладают самыми новейшими моделями. В 1990-х так называемые первые «адоптеры» всегда спешили выставить напоказ новейшие модели технических штуковин. Однако, аналитики стиля жизни отмечают появление нового скептицизма и даже пуританства. Борьба с брендами стала модной. Только посмотрите, какой успех имела книга Наоми Кляйн No Logo («Нет логотипам!») (Klein, 2000). Поэтому в наши дни сбитые с толку франты задаются вопросами, беспокоящими транснациональные корпорации. А нужен ли мне новейший высокоскоростной мобильник с выходом в Интернет? Смогу ли я быстрее затащить в постель девушку, если она увидит, что я отправляю и получаю электронные письма с помощью наручных часов? Буду ли я чувствовать себя менее одиноким, если у меня будет возможность входить в Интернет во время поездки на метро? Так что, первые адоптеры теперь, возможно, перешли на второсортные вещички.

Кроме того, мобильные телефоны представляют угрозу для здоровья. Операторы сотовой связи пока отрицают, что излучение телефона представляет угрозу для здоровья, заявляя, что это преувеличение, но в Америке уже появились судебные иски, в которых истцы утверждают, что излучение мобильного телефона привело к повреждению мозга. Я не говорю, что производители мобильных телефонов не найдут способа снять эти опасения, но проблемы стиля жизни есть и довольно серьезные, поскольку операторы сотовой связи предполагают, что спрос на новые виды сервиса будет нескончаемым.

Существующие в мае 2001 года опасения скатывания в рецессию вредят не только компаниям, использующим новые технологии, таким как Motorola. Сталелитейные компании, такие как Corns, сокращают 6000 рабочих мест, а это огромная цифра. Автомобильная промышленность продолжает оставаться потенциальной жертвой. Призыв отказаться от покупок новых автомобилей имеет смысл с точки зрения экологии, но не имеет никакого экономического смысла.

На деле даже самые лучшие экономические новости могут оказаться испорченными. С сентября 2000 года на Ближнем Востоке снова растет военная напряженность, связанная с продолжающимися столкновениями между израильтянами и палестинцами. А в Юго-Восточной Азии напряженность отношений между Китаем, Тайванем и Америкой достигла наивысшей точки за все время своего существования. Удивительно, но фондовый рынок Тель-Авива просел гораздо меньше, чем NASDAQ. Динамика акций высокотехнологичной израильской компании ВАТМ была одной из наиболее сильных.

Итак, за 18 месяцев мы прошли путь от высокого оптимизма до глубокого пессимизма. В последующих главах я постараюсь раскрыть суть некоторых психологических факторов, участвовавших в этом процессе.

В этой книге я также развиваю некоторые идеи Джона Б. Уотсона (John В. Watson), которого считаю гигантом мысли. Уотсон основал новую школу в психологии под названием бихевиоризм. В возрасте 42 лет он лишился профессорской должности в университете Джонса Хопкинса за любовную связь со студенткой. В течение двух лет он был коммивояжером, а затем поступил на работу в рекламное агентство J. Walter Thompson, где заработал целое состояние и, что самое главное, не потерял его во время Великого биржевого краха. В 1930 году Уотсон оказался в Англии с деньгами, которых вполне хватало для покупки самой дорогой обуви в St James. (И в дальнейшем до конца своей жизни Уотсон заказывал обувь ручной работы только в Лондоне и путешествовал через Атлантику на зафрахтованных для себя судах и самолетах).

Уотсон заставлял всех студентов вести «учет своих действий», в котором они должны были анализировать свои слабые и сильные стороны. Я предлагаю два вопросника – один по вашему отношению к потребности в информации, и второй по вашему отношению к риску. Эти тесты позволят инвесторам определить уровень их финансовых навыков. В мире, где деньги имеют значение, а многие из нас не очень разбираются в финансовых вопросах, понимание своего психологического отношения к инвестированию пойдет только на пользу.

Я надеюсь, что к концу книги читатели увидят, как все эти факторы работают в теории и на практике, и поймут, как надо анализировать свои сильные и слабые стороны при самостоятельном инвестировании, инвестировании по поручению других людей, а также, если они только начинают подумывать об инвестировании. Лично я лишь смиренно следую в кильватере Талмуда, поскольку, когда раввины писали эту книгу, они внесли в нее поистине божественные рекомендации и лучшие инвестиционные стратегии, имея целью дать праведным людям аналогичные ключи к пониманию сути вопроса.

Надеюсь, что книга окажется полезной для профессионалов, крупных инвесторов, а также новичков на фондовом рынке.

Глава 1. Тысяча способов остаться без штанов

Когда я изучал психологию, наши преподаватели водили нас в одну из оксфордских психиатрических больниц, называвшуюся Литлмор. Элегантный психиатр, доктор Летемендиа, «демонстрировал» нам двух пациентов. Один из этих двоих был опрятно одетый мужчина сорока с лишним лет. Говорил он быстро. По его словам, ему было противно находиться в больнице, и более здоровым чем сейчас он никогда себя не чувствовал. У него были друзья, сексуальная привлекательность и чувство рынка. Хвастовство не в его привычке, но дела у него шли хорошо. Поразительно хорошо. Да, он горласт, несколько назойлив и слишком суетлив, но нельзя же его держать в психушке только из-за этих раздражающих качеств.

В студенческие годы мы все были почитателями Р.Д. Лэйнга (R.D. Laing), противника традиционной психиатрии, утверждавшего, что врачи навешивают ярлык сумасшедшего любому, кто не соответствует параметрам смирительной рубашки общества. Мы спорили, доказывая, что горлопан просто чудак. А психиатры – эти жандармы мыслей – заставляют его платить такую цену.

Ошибаетесь, – настаивал доктор Летемендиа. – У горлопана явное психическое заболевание. У него маниакально-депрессивный психоз, переходящий в состояние полной маниакальности. В маниакальном состоянии он может создавать впечатление внушающего доверие и даже очень приятного человека, но не способен на рациональные умозаключения. Он приставал к женщинам без всякого на то повода с их стороны, разбрасывался деньгами. Через несколько дней маниакального состояния он бы впал в ужасную депрессию.

На большинство из нас это объяснение не произвело впечатления. Мы считали, что приписываемый тому человеку маниакально-депрессивный психоз был тем самым ярлыком, о котором предупреждал Лэйнг. И наплевать, что Ассоциация американских психиатров включила манию и маниакально-депрессивный психоз в список установленных психических заболеваний и считает плохую ориентацию в финансовых вопросах одним из симптомов вышеуказанных состояний.

Когда я начал писать эту книгу, та сцена в больнице всплыла в моей памяти, потому что в маниакальные состояния впадают не только очень взбудораженные люди. В ряде случаев поведение явно нормальных и трезвомыслящих инвесторов очень напоминало поведение пациента доктора Летемендиа в маниакальной фазе. Экономисты окрестили такие события спекулятивными бумами.

В студенческие годы мы все были почитателями Р.Д. Лэйнга (R.D. Laing), противника традиционной психиатрии, утверждавшего, что врачи навешивают ярлык сумасшедшего любому, кто не соответствует параметрам смирительной рубашки общества. Мы спорили, доказывая, что горлопан просто чудак. А психиатры – эти жандармы мыслей – заставляют его платить такую цену.

Ошибаетесь, – настаивал доктор Летемендиа. – У горлопана явное психическое заболевание. У него маниакально-депрессивный психоз, переходящий в состояние полной маниакальности. В маниакальном состоянии он может создавать впечатление внушающего доверие и даже очень приятного человека, но не способен на рациональные умозаключения. Он приставал к женщинам без всякого на то повода с их стороны, разбрасывался деньгами. Через несколько дней маниакального состояния он бы впал в ужасную депрессию.

На большинство из нас это объяснение не произвело впечатления. Мы считали, что приписываемый тому человеку маниакально-депрессивный психоз был тем самым ярлыком, о котором предупреждал Лэйнг. И наплевать, что Ассоциация американских психиатров включила манию и маниакально-депрессивный психоз в список установленных психических заболеваний и считает плохую ориентацию в финансовых вопросах одним из симптомов вышеуказанных состояний.

Когда я начал писать эту книгу, та сцена в больнице всплыла в моей памяти, потому что в маниакальные состояния впадают не только очень взбудораженные люди. В ряде случаев поведение явно нормальных и трезвомыслящих инвесторов очень напоминало поведение пациента доктора Летемендиа в маниакальной фазе. Экономисты окрестили такие события спекулятивными бумами.

Необходимая вам история спекулятивных маний

Некоторые историки утверждают, что первый из так называемых спекулятивных бумов случился в античных Афинах. В 333 году до нашей эры цены на имущество и землю взлетели в Греции до поднебесья. Хотя документов, из которых мы могли бы узнать подробности этого события, не сохранилось, тем не менее, интересен тот факт, что «самая» рациональная и утонченная древняя цивилизация погибла…

С середины XVII века хорошо документированных «спекулятивных маний» было много. Цены на акции, землю, золото, серебро, железные дороги и – что наиболее романтично – тюльпаны поднимались до невероятно высоких уровней. В 1637 году цена одной луковички тюльпана редкого сорта достигала стоимости 12 акров земли в центре процветавшего голландского города Харлем.

С середины XVII века хорошо документированных «спекулятивных маний» было много. Цены на акции, землю, золото, серебро, железные дороги и – что наиболее романтично – тюльпаны поднимались до невероятно высоких уровней. В 1637 году цена одной луковички тюльпана редкого сорта достигала стоимости 12 акров земли в центре процветавшего голландского города Харлем.