Страница:

Кажется, подобные события легко восстановить в памяти. Но зачастую такие воспоминания игнорируются, особенно когда дела идут в гору. И причина этого в том, что нам нравится новый тренд. Когда цены на дома росли, нас это действительно радовало. Зачем думать о прошлом, когда настоящее так лучезарно?

А затем, что, как писал историк и философ Джордж Сантаяна (передаю его слова по памяти), люди, забывшие свое прошлое, обречены переживать его снова и снова.

Недостаток опыта может оказаться опасным

Эмоциональная отрава: выберите свою

Самонадеянность

Записные дураки и ваши деньги

Модель проигрыша

Forbes.com.

А затем, что, как писал историк и философ Джордж Сантаяна (передаю его слова по памяти), люди, забывшие свое прошлое, обречены переживать его снова и снова.

Недостаток опыта может оказаться опасным

Пренебрежение историей ведет к ограниченности: все наши действия в таком случае основываются лишь на собственном опыте. Это может оказаться очень опасным.

При первом своем восхождении на Гранд-Титон я был предельно осторожен. Как и большинство альпинистов, мы с напарником поднялись в горы и остались там на ночевку, чтобы рано утром встать и до восхода солнца подняться на вершину. Все твердили нам, что лучше добраться до цели как можно раньше, а к десяти часам утра уже спуститься вниз, чтобы не попасть под дневную грозу.

Стоял прекрасный день – теплый, солнечный, почти безветренный. В шортах и майках мы расположились на вершине, чтобы вздремнуть. Около полудня начали спуск. Никаких поводов для беспокойства.

Исходя из приобретенного опыта, при своем следующем восхождении на гору я выбрал иной подход. На этот раз напарником был мой отец. Меня уже не волновала необходимость ранних подъема и спуска. Мы отправились в путь поздно и попали в высокую облачность. Шел снег. На вершине нас застала гроза. Волосы вставали дыбом, металлические ледорубы вибрировали. Удары молний сбили с ног отца – и не один раз, а дважды.

Оказывается, альпинисты предпочитают рано спускаться с Гранд-Титона не без причины. На вершине горы в августе часто бывают грозы. Мы были похожи на туристов, которые солнечным днем приезжают в Сиэтл и делают вывод, что все рассказы о сильных дождях – всего лишь миф, придуманный местными жителями, чтобы отбить желание у туристов приезжать в их город.

Многие сегодняшние инвесторы предпенсионного возраста только достигли совершеннолетия в то время, когда около 30 лет назад зарождался крупнейший в истории ценовой бум. Им казалось, что инвестирование – это просто. Они брали на себя все бóльшие и бóльшие риски. А потом тучи сгустились.

Горы опасны. Это вовсе не значит, что вы не пойдете на восхождение (хотя, возможно, действительно и не пойдете). Но если хотите остаться в живых, то нужно учитывать все риски.

Это утверждение верно и для ценных бумаг. Они связаны с риском. Делая вид, что это не так, мы навлекаем на себя неприятности.

При первом своем восхождении на Гранд-Титон я был предельно осторожен. Как и большинство альпинистов, мы с напарником поднялись в горы и остались там на ночевку, чтобы рано утром встать и до восхода солнца подняться на вершину. Все твердили нам, что лучше добраться до цели как можно раньше, а к десяти часам утра уже спуститься вниз, чтобы не попасть под дневную грозу.

Стоял прекрасный день – теплый, солнечный, почти безветренный. В шортах и майках мы расположились на вершине, чтобы вздремнуть. Около полудня начали спуск. Никаких поводов для беспокойства.

Исходя из приобретенного опыта, при своем следующем восхождении на гору я выбрал иной подход. На этот раз напарником был мой отец. Меня уже не волновала необходимость ранних подъема и спуска. Мы отправились в путь поздно и попали в высокую облачность. Шел снег. На вершине нас застала гроза. Волосы вставали дыбом, металлические ледорубы вибрировали. Удары молний сбили с ног отца – и не один раз, а дважды.

Оказывается, альпинисты предпочитают рано спускаться с Гранд-Титона не без причины. На вершине горы в августе часто бывают грозы. Мы были похожи на туристов, которые солнечным днем приезжают в Сиэтл и делают вывод, что все рассказы о сильных дождях – всего лишь миф, придуманный местными жителями, чтобы отбить желание у туристов приезжать в их город.

Многие сегодняшние инвесторы предпенсионного возраста только достигли совершеннолетия в то время, когда около 30 лет назад зарождался крупнейший в истории ценовой бум. Им казалось, что инвестирование – это просто. Они брали на себя все бóльшие и бóльшие риски. А потом тучи сгустились.

Горы опасны. Это вовсе не значит, что вы не пойдете на восхождение (хотя, возможно, действительно и не пойдете). Но если хотите остаться в живых, то нужно учитывать все риски.

Это утверждение верно и для ценных бумаг. Они связаны с риском. Делая вид, что это не так, мы навлекаем на себя неприятности.

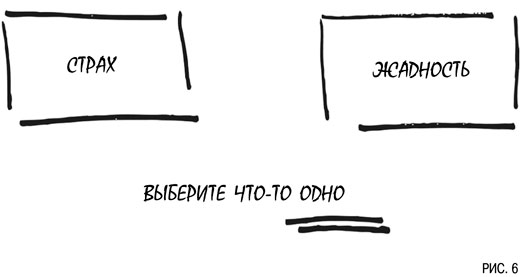

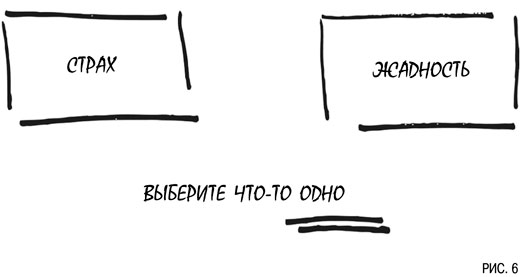

Эмоциональная отрава: выберите свою

Мы часто думаем, что страх и жадность – основные причины большинства крупных поведенческих ошибок инвесторов – обратные стороны одной медали. Однако это две совершенно разные эмоции. Важно понять, какая из них для вас первостепенна. Осознание этого поможет вам справиться с собой в периоды страха и периоды жадности.

Если ваш ответ окажется сходным с ответом большинства, то запомните: для вас мучения от убытков перевешивают удовольствие от получения дохода. Это значит, в ваших силах так управлять своим портфелем, что болевые ощущения снизятся до уровня, при котором можно справиться даже с самыми сокрушительными обвалами рынка. Просто-напросто нужно оставаться более консервативным при выборе инвестиционных инструментов. Вы можете упустить какие-то выигрышные шансы при подъемах рынка, но зато будете уверены, что рискуете оправданно.

Но что если у вас все с точностью до наоборот? Что если вы просто не в состоянии скромно стоять в сторонке, довольствуясь синглами и даблами, пока шурин хвастает хоум-ранами[4]? Тогда вам обязательно нужно работать со своим портфелем и активно инвестировать, обеспечив тем самым свою долю дохода, пока на Уолл-стрит свирепствует жадность.

Если вы следуете подобной несколько агрессивной стратегии инвестирования, то постоянно будете ориентироваться на «бычий рынок» – восходящие фазы общего цикла, но при этом пострадаете от удара следующего экономического спада. Это не угроза – достаточно просто убедиться, что ваша натура не настолько агрессивна, чтобы не пережить тяжелые времена.

Всем этим я хочу показать, что нельзя одновременно потакать обеим слабостям. Построение стратегии инвестирования, которая основана на управлении страхом, – это хорошо. Стратегии, основанной на управлении жадностью, – тоже хорошо. Каждый путь приносит как прибыль, так и убытки. Смысл в том, чтобы нащупать баланс, который отразит ваши собственные эмоциональные силу и слабость так, чтобы не пришлось входить и выходить из фондового рынка, разрываясь между более агрессивным (справляющимся с жадностью) и более консервативным (справляющимся со страхом) подходами.

Повторюсь: невозможно усидеть на двух стульях.

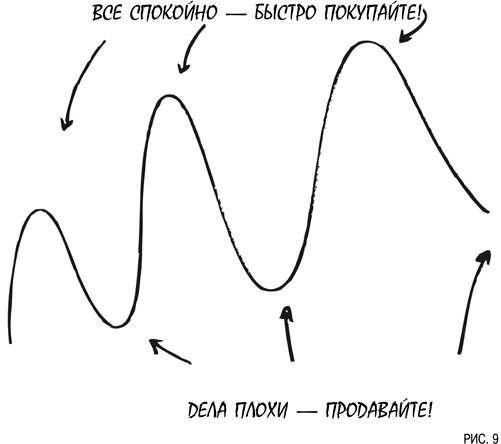

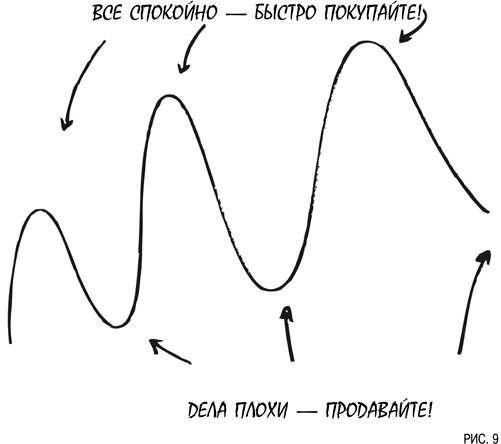

И тем не менее мы все равно постоянно пытаемся угнаться за обоими зайцами. Когда рынок вступает в черную полосу, возникает естественное стремление что-то предпринять, и предпринять максимально оперативно. Естественная реакция – продавать, получив дурные вести (когда рынок находится на спаде), и покупать под хорошие новости (после того, как рынок снова начинает восстанавливаться), потворствуя одновременно и страху, и жадности.

Подобная стратегия невыполнима.

Если ваш ответ окажется сходным с ответом большинства, то запомните: для вас мучения от убытков перевешивают удовольствие от получения дохода. Это значит, в ваших силах так управлять своим портфелем, что болевые ощущения снизятся до уровня, при котором можно справиться даже с самыми сокрушительными обвалами рынка. Просто-напросто нужно оставаться более консервативным при выборе инвестиционных инструментов. Вы можете упустить какие-то выигрышные шансы при подъемах рынка, но зато будете уверены, что рискуете оправданно.

Но что если у вас все с точностью до наоборот? Что если вы просто не в состоянии скромно стоять в сторонке, довольствуясь синглами и даблами, пока шурин хвастает хоум-ранами[4]? Тогда вам обязательно нужно работать со своим портфелем и активно инвестировать, обеспечив тем самым свою долю дохода, пока на Уолл-стрит свирепствует жадность.

Если вы следуете подобной несколько агрессивной стратегии инвестирования, то постоянно будете ориентироваться на «бычий рынок» – восходящие фазы общего цикла, но при этом пострадаете от удара следующего экономического спада. Это не угроза – достаточно просто убедиться, что ваша натура не настолько агрессивна, чтобы не пережить тяжелые времена.

Всем этим я хочу показать, что нельзя одновременно потакать обеим слабостям. Построение стратегии инвестирования, которая основана на управлении страхом, – это хорошо. Стратегии, основанной на управлении жадностью, – тоже хорошо. Каждый путь приносит как прибыль, так и убытки. Смысл в том, чтобы нащупать баланс, который отразит ваши собственные эмоциональные силу и слабость так, чтобы не пришлось входить и выходить из фондового рынка, разрываясь между более агрессивным (справляющимся с жадностью) и более консервативным (справляющимся со страхом) подходами.

Повторюсь: невозможно усидеть на двух стульях.

И тем не менее мы все равно постоянно пытаемся угнаться за обоими зайцами. Когда рынок вступает в черную полосу, возникает естественное стремление что-то предпринять, и предпринять максимально оперативно. Естественная реакция – продавать, получив дурные вести (когда рынок находится на спаде), и покупать под хорошие новости (после того, как рынок снова начинает восстанавливаться), потворствуя одновременно и страху, и жадности.

Подобная стратегия невыполнима.

Самонадеянность

Самонадеянность – очень серьезная проблема. Если вам кажется, что это не про вас, значит, вы самонадеянны.

Факт: наиболее самонадеянные люди реже, чем кто бы то ни было, способны поставить себе подобный диагноз.

Более того, с ростом уровня самонадеянности растет и цена совершаемых ошибок, поскольку самонадеянность подталкивает к все большему риску.

Управление хедж-фондом Long Term Capital Management было сосредоточено в руках очень умных людей (кстати, обладателей Нобелевской премии). Эти гении полагали, что максимально возможные дневные потери составляют 35 млн долларов. И вот в один прекрасный день 1998 года они лишились 553 млн долларов.

Закончилось все тем, что фонд потерял 4,5 млрд долларов.

Алан Гринспен, председатель Совета управляющих Федеральной резервной системы (ФРС) США на протяжении четырех президентских сроков[5] и объект бесконечных похвал финансовой прессы, никогда не принимал неверных решений. Тем не менее непоколебимая уверенность Гринспена в надежности почти сорок лет применявшихся им моделей внесла свой вклад в сильнейшее со времен Великой депрессии падение рынка. В октябре 2008 года Гринспен признался Конгрессу, что был шокирован тем, что модель, в действенности которой не было ни малейших сомнений, оказалась «несовершенной».

Эх, если бы самонадеянностью страдали только лауреаты Нобелевской премии и Совет управляющих ФРС! Масса исследований показывает: у всех остальных та же проблема. К счастью, кое-что можно исправить.

Каждому под силу прийти к осознанию того, что он не такой блистательный интеллектуал, каким себя считает. На самом деле самые разумные инвесторы – это те, кто понимает, что они недостаточно умны, чтобы делать прогнозы, выбирать лучшую акцию, избегать мошенничеств и т. д.

В следующий раз перед принятием инвестиционного решения, будучи уверенным в собственной правоте, остановитесь на минуту и пообщайтесь тет-а-тет со своей самонадеянностью. Я называю этот по-настоящему мощный инструмент, помогающий избежать ошибок, беседой с самоуверенностью.

Попросите друга, супругу или партнера – любого, кому доверяете, – разыграть диалог, задавая вам следующие вопросы:

• Если я внесу изменения в портфель и окажусь прав, как это отразится на моей жизни?

• Что получится, если я ошибаюсь?

• Ошибался ли я когда-нибудь раньше?

Один мой знакомый вложил свои средства в акции собственной компании. У него было достаточно сбережений, чтобы на пенсии чувствовать себя вполне комфортно. Но он считал, что, весьма вероятно, стоимость акций продолжит расти, возможно, даже удвоится. Он никак не мог определиться, продавать ли акции по выходе на пенсию или же ждать дальнейшего роста цен.

Мы провели «беседу с самоуверенностью». Вопросы задавал я, отвечали вместе.

Факт: наиболее самонадеянные люди реже, чем кто бы то ни было, способны поставить себе подобный диагноз.

Более того, с ростом уровня самонадеянности растет и цена совершаемых ошибок, поскольку самонадеянность подталкивает к все большему риску.

Управление хедж-фондом Long Term Capital Management было сосредоточено в руках очень умных людей (кстати, обладателей Нобелевской премии). Эти гении полагали, что максимально возможные дневные потери составляют 35 млн долларов. И вот в один прекрасный день 1998 года они лишились 553 млн долларов.

Закончилось все тем, что фонд потерял 4,5 млрд долларов.

Алан Гринспен, председатель Совета управляющих Федеральной резервной системы (ФРС) США на протяжении четырех президентских сроков[5] и объект бесконечных похвал финансовой прессы, никогда не принимал неверных решений. Тем не менее непоколебимая уверенность Гринспена в надежности почти сорок лет применявшихся им моделей внесла свой вклад в сильнейшее со времен Великой депрессии падение рынка. В октябре 2008 года Гринспен признался Конгрессу, что был шокирован тем, что модель, в действенности которой не было ни малейших сомнений, оказалась «несовершенной».

Эх, если бы самонадеянностью страдали только лауреаты Нобелевской премии и Совет управляющих ФРС! Масса исследований показывает: у всех остальных та же проблема. К счастью, кое-что можно исправить.

Каждому под силу прийти к осознанию того, что он не такой блистательный интеллектуал, каким себя считает. На самом деле самые разумные инвесторы – это те, кто понимает, что они недостаточно умны, чтобы делать прогнозы, выбирать лучшую акцию, избегать мошенничеств и т. д.

В следующий раз перед принятием инвестиционного решения, будучи уверенным в собственной правоте, остановитесь на минуту и пообщайтесь тет-а-тет со своей самонадеянностью. Я называю этот по-настоящему мощный инструмент, помогающий избежать ошибок, беседой с самоуверенностью.

Попросите друга, супругу или партнера – любого, кому доверяете, – разыграть диалог, задавая вам следующие вопросы:

• Если я внесу изменения в портфель и окажусь прав, как это отразится на моей жизни?

• Что получится, если я ошибаюсь?

• Ошибался ли я когда-нибудь раньше?

Один мой знакомый вложил свои средства в акции собственной компании. У него было достаточно сбережений, чтобы на пенсии чувствовать себя вполне комфортно. Но он считал, что, весьма вероятно, стоимость акций продолжит расти, возможно, даже удвоится. Он никак не мог определиться, продавать ли акции по выходе на пенсию или же ждать дальнейшего роста цен.

Мы провели «беседу с самоуверенностью». Вопросы задавал я, отвечали вместе.

Первый вопрос: «Что случится, если вы придержите акции и окажетесь правы, – цена на них увеличится вдвое?»

Ответ: «Заработаю немного денег».

Второй вопрос: «А что если вы придержите акции и при этом ошибетесь?»

Ответ: «Придется вернуться на работу – лет этак на двадцать».

Третий вопрос: «Ошибались ли вы раньше?»

Ответ: «Да».

(Он продал акции.)

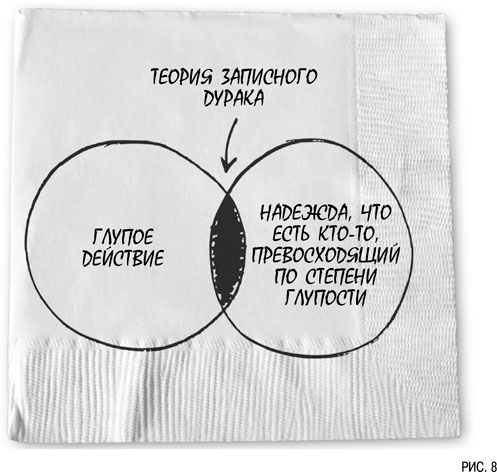

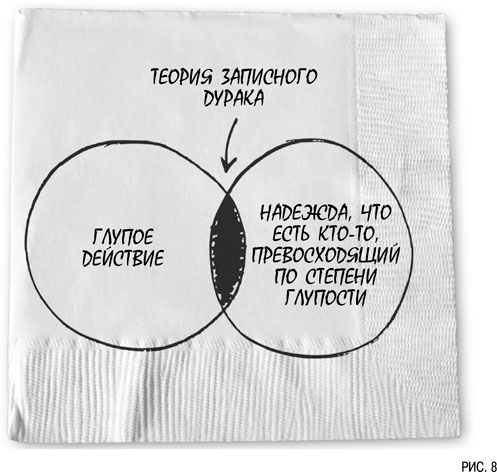

Записные дураки и ваши деньги

Помните конец 1990-х годов, когда все хватали кредиты под залог собственного жилья для приобретения акций высокотехнологичных компаний?

Ажиотаж не подкреплялся серьезными аналитическими выкладками и длился так долго лишь потому, что казалось, будто рынок не может двигаться ни в каком другом направлении, кроме как вверх. Совершенно глупая ситуация. Более того – бессмысленная.

Многие инвесторы понимали, что эти акции значительно переоценены, но все равно их покупали. Зачем? Потому что рассчитывали найти какого-нибудь Записного Дурака (действующего на фондовом рынке игрока, превосходящего в глупости их самих) и продать ему акции даже по самой что ни на есть идиотской цене.

Но что происходит, когда записные дураки заканчиваются?

Вспоминается высказывание Уоррена Баффета[6]: «Когда прилив сменится отливом, станет ясно, кто купался голышом».

Перед тем как вкладывать с трудом заработанные деньги, спросите себя: вы принимаете решение, потому что считаете такое вложение удачным? Или же полагаетесь на Записного Дурака? И если это так – без обид, – не выставляете ли вы себя таким же дураком?

Ажиотаж не подкреплялся серьезными аналитическими выкладками и длился так долго лишь потому, что казалось, будто рынок не может двигаться ни в каком другом направлении, кроме как вверх. Совершенно глупая ситуация. Более того – бессмысленная.

Многие инвесторы понимали, что эти акции значительно переоценены, но все равно их покупали. Зачем? Потому что рассчитывали найти какого-нибудь Записного Дурака (действующего на фондовом рынке игрока, превосходящего в глупости их самих) и продать ему акции даже по самой что ни на есть идиотской цене.

Но что происходит, когда записные дураки заканчиваются?

Вспоминается высказывание Уоррена Баффета[6]: «Когда прилив сменится отливом, станет ясно, кто купался голышом».

Перед тем как вкладывать с трудом заработанные деньги, спросите себя: вы принимаете решение, потому что считаете такое вложение удачным? Или же полагаетесь на Записного Дурака? И если это так – без обид, – не выставляете ли вы себя таким же дураком?

Модель проигрыша

Как-то, просматривая газету, я натолкнулся на подготовленный Американской ассоциацией индивидуальных инвесторов еженедельный обзор настроений инвесторов. В нем отмечалось, что со времени прохождения пика несколько месяцев назад инвесторы никогда еще не были настроены столь оптимистично.

Та-а-ак… Тут я вспомнил, как за пару недель до этого в таком же обзоре говорилось о том, что впервые за год инвесторы настолько пессимистичны.

Что же изменилось за две недели? Единственное, что известно наверняка, так это то, что за время между моментом, когда инвесторы стремились продавать, и моментом, когда они же бросились покупать, рынок вырос на 5 %. Обычное умопомешательство.

Еще раз: начавшийся рост цен вдохновлял на покупки.

Успокойтесь. Это наше обычное поведение. Мы ведем себя так, потому что наши инвестиционные решения основываются на том, что нам кажется, а не на том, что мы знаем. Падение акций пугает, рост привлекает. Но известно, что покупка по высокой цене и продажа по низкой приводят к убыткам, и если мы все же нацелены на иные результаты, то пора изменить свои привычки.

А в состоянии ли мы остановиться? Кто-то – да. Но у большинства из нас не получается помогать себе самому. И мы все так же продолжаем избавляться от «причиняющих боль» акций.

Если вы пришли к пониманию, что слишком часто ошибаетесь с выбором момента покупки и продажи, то самое время что-то поменять. Единственная альтернатива – признаю, крайне радикальная – навсегда уйти с фондового рынка.

Я не шучу. Если не дюж (а исследования четко показывают, что таково большинство людей), не мешай другим браться за гуж. Что бы ни утверждали эксперты, уход с рынка – не глупость. Вы всего лишь последуете совету Уилла Роджерса[7]: сконцентрируетесь возврате своих денег, а не на получении дохода от них.

Конечно, прекратив играть на фондовом рынке, вы откажетесь и от возможных доходов. Придется делать бóльшие сбережения или пересмотреть цели.

Это лучше, чем продолжать покупать по высоким ценам и продавать по низким.

Впрочем, есть и другая, более привлекательная альтернатива. Что если вы обратитесь за помощью к профессионалу, который поможет вам избежать ошибок, к кому-то, кому вы действительно доверяете? Порой нам просто нужен тот, кто подскажет, как уберечься от жажды легкой наживы, и тем самым предотвратит очередную глупость.

Но даже опираясь на надежное плечо профессионала, не прекращайте интересоваться происходящим. Схему вашей совместной работы можно представить следующим образом.

• Составьте объективный план. Нет-нет, не толстую книгу под заголовком «Финансовый план». Я говорю о понимании текущей ситуации, целей, к которым вы стремитесь, и правил поведения, следование которым позволит вам решить поставленные задачи.

• Подберите инвестиционные инструменты для реализации своего плана. По этому пункту определяйтесь в конце планирования, после того как будут очерчены цели и намечен план их достижения. Вы же не тратите свое время на обсуждение того, как ехать – самолетом, поездом или на машине, – до того как решите, куда ехать.

• Признайте наличие проблемы. Первый шаг на пути к избавлению от разрушительной привычки – признать наличие проблемы. В этом поможет пересмотр ваших прошлых решений. Попались ли вы на удочку пузыря доткомов в 1999 году? А что насчет недвижимости в 2006 году? Продавали ли вы ценные бумаги в 2002 году, в конце 2008 – начале 2009 года?

• Осознайте тот факт, что получение наличных не поможет преодолеть кризис. Выпрыгивать из сковородки в открытый огонь – вот что такое выходить в деньги, пока все не «прояснится». Обычно так делают, чтобы смягчить стресс: люди просто не могут больше мучить себя. Но после продажи появляется новая проблема: как возместить убытки. Самое распространенное «решение» проблемы – снова начать покупать, когда все «прояснится». Конечно, когда это произойдет, рынок начнет подъем. Таким образом, становится ясно, что ваш план включает в себя осознанные продажу по низкой цене (сейчас) и покупку по высокой цене (позже). Это плохой план.

• Составьте список вопросов, которые необходимо прояснить перед принятием финансовых решений. Каковы ваши ощущения? Ваши действия мотивированы страхом или жадностью – или вы четко представляете себе, что происходит? Реагируете ли вы на средства массовой информации? Следуете за толпой? Стоит ли ей подражать? Соответствует ли принимаемое решение вашим плану и целям? Такой подход к составлению списка вопросов отлично работает у летчиков и врачей. В любом случае он поможет вам избежать ошибок при инвестировании.

• Не спешите. Старайтесь записывать все намеченные изменения инвестиционного портфеля и возвращайтесь к ним спустя сутки. Возможно, перед внесением корректив стоит позвонить надежному другу или консультанту и поделиться с ним своими размышлениями. Зачастую достаточно послушать самого себя, чтобы убедиться, что игра не стоит свеч.

• Используйте новую информацию постепенно. Возможно, в момент коррекции рынка вы услышите какие-то новости; эта информация способна повлиять на вашу стратегию и ваши цели. Во время обвала рынка в 2008–2009 годах многие из нас усвоили урок, что риск – это не просто абстрактное понятие. Подобный опыт может привести к пересмотру целей, что, в свою очередь, послужит поводом для внесения изменений в структуру вашего портфеля инструментов (как вариант, вы станете менее агрессивным). Просто не спешите. Подождите, пока все наладится, пока появится возможность взвешенно обдумать следующий шаг.

• Сконцентрируйтесь на собственном поведении, а не на поведении рынка. «Слыхали, что творится на рынке?» Эти слова часто произносят в состоянии шока или возбуждения. Инвесторы готовы закрывать свои позиции по бумагам и выходить в деньги до тех пор, пока все не «прояснится», или продолжают активно закупаться, пока не станет «слишком поздно». Присмотритесь, прямо сейчас на рынке «что-то происходит». На самом же деле нам доступна информация только об уже произошедшем. Все, что нам известно, – это то, что рынок может расти и падать и что он готов сменить направление.

Нам не известно, что будет происходить на финансовых рынках в дальнейшем. Единственное, что мы способны контролировать, и контролировать полностью, – это наше собственное поведение. И в конечном счете именно оно окажет влияние на наш финансовый успех и личное счастье.

Другими словами, мы сами и только сами наводим мосты через поведенческую пропасть.

Та-а-ак… Тут я вспомнил, как за пару недель до этого в таком же обзоре говорилось о том, что впервые за год инвесторы настолько пессимистичны.

Что же изменилось за две недели? Единственное, что известно наверняка, так это то, что за время между моментом, когда инвесторы стремились продавать, и моментом, когда они же бросились покупать, рынок вырос на 5 %. Обычное умопомешательство.

Еще раз: начавшийся рост цен вдохновлял на покупки.

Успокойтесь. Это наше обычное поведение. Мы ведем себя так, потому что наши инвестиционные решения основываются на том, что нам кажется, а не на том, что мы знаем. Падение акций пугает, рост привлекает. Но известно, что покупка по высокой цене и продажа по низкой приводят к убыткам, и если мы все же нацелены на иные результаты, то пора изменить свои привычки.

А в состоянии ли мы остановиться? Кто-то – да. Но у большинства из нас не получается помогать себе самому. И мы все так же продолжаем избавляться от «причиняющих боль» акций.

Если вы пришли к пониманию, что слишком часто ошибаетесь с выбором момента покупки и продажи, то самое время что-то поменять. Единственная альтернатива – признаю, крайне радикальная – навсегда уйти с фондового рынка.

Я не шучу. Если не дюж (а исследования четко показывают, что таково большинство людей), не мешай другим браться за гуж. Что бы ни утверждали эксперты, уход с рынка – не глупость. Вы всего лишь последуете совету Уилла Роджерса[7]: сконцентрируетесь возврате своих денег, а не на получении дохода от них.

Конечно, прекратив играть на фондовом рынке, вы откажетесь и от возможных доходов. Придется делать бóльшие сбережения или пересмотреть цели.

Это лучше, чем продолжать покупать по высоким ценам и продавать по низким.

Впрочем, есть и другая, более привлекательная альтернатива. Что если вы обратитесь за помощью к профессионалу, который поможет вам избежать ошибок, к кому-то, кому вы действительно доверяете? Порой нам просто нужен тот, кто подскажет, как уберечься от жажды легкой наживы, и тем самым предотвратит очередную глупость.

Но даже опираясь на надежное плечо профессионала, не прекращайте интересоваться происходящим. Схему вашей совместной работы можно представить следующим образом.

• Составьте объективный план. Нет-нет, не толстую книгу под заголовком «Финансовый план». Я говорю о понимании текущей ситуации, целей, к которым вы стремитесь, и правил поведения, следование которым позволит вам решить поставленные задачи.

• Подберите инвестиционные инструменты для реализации своего плана. По этому пункту определяйтесь в конце планирования, после того как будут очерчены цели и намечен план их достижения. Вы же не тратите свое время на обсуждение того, как ехать – самолетом, поездом или на машине, – до того как решите, куда ехать.

• Признайте наличие проблемы. Первый шаг на пути к избавлению от разрушительной привычки – признать наличие проблемы. В этом поможет пересмотр ваших прошлых решений. Попались ли вы на удочку пузыря доткомов в 1999 году? А что насчет недвижимости в 2006 году? Продавали ли вы ценные бумаги в 2002 году, в конце 2008 – начале 2009 года?

• Осознайте тот факт, что получение наличных не поможет преодолеть кризис. Выпрыгивать из сковородки в открытый огонь – вот что такое выходить в деньги, пока все не «прояснится». Обычно так делают, чтобы смягчить стресс: люди просто не могут больше мучить себя. Но после продажи появляется новая проблема: как возместить убытки. Самое распространенное «решение» проблемы – снова начать покупать, когда все «прояснится». Конечно, когда это произойдет, рынок начнет подъем. Таким образом, становится ясно, что ваш план включает в себя осознанные продажу по низкой цене (сейчас) и покупку по высокой цене (позже). Это плохой план.

• Составьте список вопросов, которые необходимо прояснить перед принятием финансовых решений. Каковы ваши ощущения? Ваши действия мотивированы страхом или жадностью – или вы четко представляете себе, что происходит? Реагируете ли вы на средства массовой информации? Следуете за толпой? Стоит ли ей подражать? Соответствует ли принимаемое решение вашим плану и целям? Такой подход к составлению списка вопросов отлично работает у летчиков и врачей. В любом случае он поможет вам избежать ошибок при инвестировании.

• Не спешите. Старайтесь записывать все намеченные изменения инвестиционного портфеля и возвращайтесь к ним спустя сутки. Возможно, перед внесением корректив стоит позвонить надежному другу или консультанту и поделиться с ним своими размышлениями. Зачастую достаточно послушать самого себя, чтобы убедиться, что игра не стоит свеч.

• Используйте новую информацию постепенно. Возможно, в момент коррекции рынка вы услышите какие-то новости; эта информация способна повлиять на вашу стратегию и ваши цели. Во время обвала рынка в 2008–2009 годах многие из нас усвоили урок, что риск – это не просто абстрактное понятие. Подобный опыт может привести к пересмотру целей, что, в свою очередь, послужит поводом для внесения изменений в структуру вашего портфеля инструментов (как вариант, вы станете менее агрессивным). Просто не спешите. Подождите, пока все наладится, пока появится возможность взвешенно обдумать следующий шаг.

• Сконцентрируйтесь на собственном поведении, а не на поведении рынка. «Слыхали, что творится на рынке?» Эти слова часто произносят в состоянии шока или возбуждения. Инвесторы готовы закрывать свои позиции по бумагам и выходить в деньги до тех пор, пока все не «прояснится», или продолжают активно закупаться, пока не станет «слишком поздно». Присмотритесь, прямо сейчас на рынке «что-то происходит». На самом же деле нам доступна информация только об уже произошедшем. Все, что нам известно, – это то, что рынок может расти и падать и что он готов сменить направление.

Нам не известно, что будет происходить на финансовых рынках в дальнейшем. Единственное, что мы способны контролировать, и контролировать полностью, – это наше собственное поведение. И в конечном счете именно оно окажет влияние на наш финансовый успех и личное счастье.

Другими словами, мы сами и только сами наводим мосты через поведенческую пропасть.