Страница:

Для организации важно четко обозначить последствия каждого изменения учетной политики.

Например, организация учитывала МПЗ с использованием способа ЛИФО. В настоящее время IAS 2 «Запасы» исключил этот способ из числа допустимых альтернативных способов. В соответствии с новыми требованиями МСФО организации было необходимо изменить учетную политику и перейти к методу учета по средневзвешенной стоимости, который должен использоваться во всех отчетных периодах, что позволит пользователям сопоставлять данные различных отчетных периодов.

Но если организация стала впервые использовать финансовые инструменты, которые описаны в IAS 39, то это не считается изменением учетной политики.

Согласно IAS 8 применение новой учетной политики для операций, которые ранее рассматривались как несущественные, не является изменением учетной политики.

Например, организация арендовала объект недвижимости для ведения хозяйственной деятельности и относила арендную плату по нему на расходы отчетного периода. При этом она сдавала незначительную часть вышеуказанного объекта недвижимости в субаренду, но не учитывала данный объект как объект инвестиционной собственности. После вхождения данной организации в группу взаимосвязанных организаций эти операции становятся существенными для отражения в финансовой отчетности, поскольку они учитываются в группе как объекты собственности в соответствии с IAS 40. Организация должна начать учитывать часть своих несущественных операций таким же образом. Однако это не считается изменением учетной политики.

IAS 8 описывает два возможных способа отражения изменений в учетной политике:

– ретроспективный;

– перспективный.

Перспективный способ означает, что нет необходимости в пересчете предыдущих финансовых отчетов и не надо пересчитывать суммарный эффект от изменений в учетной политике в отчете о прибылях и убытках за текущий период. Изменение учетной политики влияет только на финансовую отчетность текущего или будущих отчетных периодов.

Ретроспективный способ предусматривает корректировку всех входящих сальдо за предыдущие отчетные периоды по каждому компоненту капитала, а также сводных показателей за предыдущие отчетные периоды. В результате отчетные данные должны быть представлены таким образом, как если бы новая учетная политика применялась всегда.

Изменения в учетной политике применяются ретроспективно, если сумма любой итоговой корректировки, относящейся к предшествующим периодам, в достаточной степени поддается определению.

Любая полученная корректировка должна представляться в отчетности как корректировка сальдо нераспределенной прибыли на начало периода. Сравнительная информация должна пересчитываться, если это практически осуществимо.

Кроме того, при первом применении МСФО организации могут применять временные переходные правила, установленные конкретными стандартами. Примеру исключений при первом применении МСФО посвящен IFRS 1 «Первое применение МСФО», согласно которому не все раскрытия информации, которые потребуются впоследствии, организация должна сделать в тех отчетных периодах, когда она впервые применила МСФО.

В случае принятия решения о добровольном изменении учетной политики организацией должны быть откорректированы сопоставимые показатели, если только соответствующим МСФО не предусмотрены временные переходные правила.

Например, если доля в совместном предприятии учитывалась в соответствии с установленным IAS 30 долевым методом, отчитывающаяся организация может в интересах пользователей добровольно изменить учетную политику, перейдя к методу пропорциональной консолидации. Это добровольное изменение учетной политики, и сопоставимые показатели должны также отражать пропорциональную консолидацию. В этом случае от предприятия потребуется откорректировать все показатели за все сопоставимые периоды, отраженные в финансовой отчетности.

IAS 8 предъявляет также определенные требования к формату раскрытия информации об изменении учетной политики в бухгалтерской отчетности.

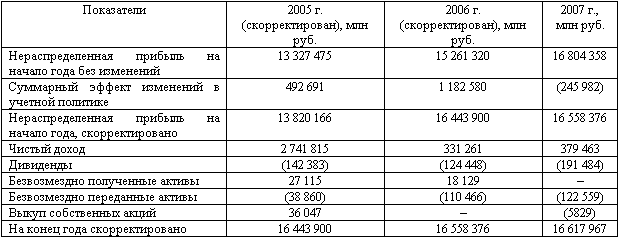

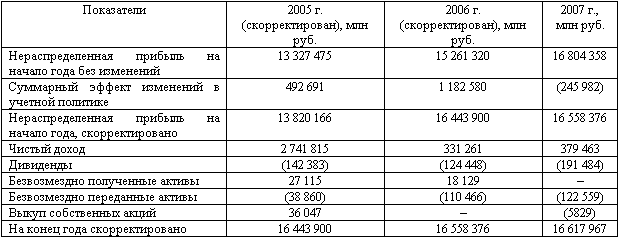

Пример раскрытия информации при применении ретроспективного метода, приведенный в работе Е.В.Кондратьевой, представлен в табл. 4[9].

Таблица 4

Раскрытие информации об изменении в учетной политике

Из текста IAS 8 следует, что не всегда возможен пересчет сопоставимых показателей, то есть ретроспективный метод имеет свои ограничения. Изменения учетной политики должны учитываться ретроспективно начиная с того момента, когда это осуществимо.

Например, ценные бумаги учитывались на основе способа ФИФО. В интересах пользователей организация изменяет учетную политику, переходя к методу учета по средневзвешенной стоимости. Данное изменение должно быть осуществлено ретроспективно. Для этого организация должна откорректировать все соответствующие показатели за все отчетные периоды, которые отражены в бухгалтерской отчетности. Однако отчетная информация о ценных бумагах имеется только за последние три года, хотя для целей сопоставления финансовая отчетность представлялась за последние пять лет. Поэтому корректировки должны ограничиться последними тремя годами исходя из доступности информации.

Применение ретроспективного способа отражения изменений в учетной политике неосуществимо, если нельзя определить кумулятивное влияние изменений учетной политики как на входящий, так и исходящий бухгалтерский баланс за отчетный период.

Если первоначальное применение МСФО оказывает влияние на отчетные данные текущего, прошлого или будущего периодов, то организация должна раскрывать следующую информацию:

– название соответствующего стандарта;

– изменения учетной политики, проведенные в соответствии с временными переходными правилами, а также их описание;

– влияние на отчетные данные настоящего и будущих периодов.

В учетной политике необходимо также отразить следующие показатели и информацию:

– корректировки по каждой статье финансовой отчетности за текущий отчетный период и за каждый предыдущий период;

– корректировки величины прибыли на акцию (при необходимости);

– как и когда принимались изменения учетной политики при неосуществимости ретроспективного применения.

Если издается новый МСФО, который пока не вступает в силу, организация должна раскрыть в учетной политике информацию о возможном влиянии его применения в будущем. Так, в финансовой отчетности за 2008 год необходимо раскрыть информацию о возможных последствиях будущего применения нового МСФО в 2009 году.

В данном случае организация должна по своему усмотрению раскрыть в учетной политике следующую информацию:

– характер предстоящих изменений учетной политики;

– дату вступления в силу МСФО и дату, с которой выполнение его требований становится обязательным;

– обсуждение последствий применения МСФО или указание на тот факт, что эти последствия неизвестны.

При этом в IAS 8 проводится четкое разграничение изменений учетной политики и изменений учетных оценок в бухгалтерском учете.

Учетная оценка – это приближенные значения, которые могут нуждаться в пересмотре по мере поступления дополнительной информации.

Изменение учетной оценки – это корректировка балансовой стоимости актива или обязательства либо корректировка целевого назначения актива. Учетная оценка изменяется в результате получения новой информации. При этом изменения учетных оценок, осуществленные вследствие получения новой информации или свершения новых событий, не считаются ни изменением учетной политики, ни исправлением ошибок.

Учетные оценки используются часто при подготовке финансовых отчетов. Так, невозможно с уверенностью установить, например, срок полезного использования основных средств и иных активов, то есть срок, в течение которого данный актив будет приносить организации экономические выгоды; сумму расходов на ремонт, которая потребуется впоследствии для ремонта объекта основных средств; величину долгов, которые станут безнадежными; размер обязательств по гарантийному обслуживанию. В дальнейшем для оценки отдельных объектов учета потребуется определить степень их обесценения, рыночную стоимость, цену возможной реализации и т.д., на которые существенное влияние оказывают факторы внешней среды.

IAS 16 указывает также в качестве оценочного значения ликвидационную стоимость основных средств. В соответствии с МСФО возможно уточнение срока полезного использования основных средств, что запрещает делать ПБУ 6/01.

Например, 1 января 2000 года организация, применявшая МСФО, приобрела автомобиль стоимостью 100 000 руб. По оценке, сделанной при принятии объекта к учету, срок его эксплуатации должен был составить 10 лет. Пять лет спустя (1 января 2005 года) было установлено, что этот автомобиль мог прослужить еще 10 лет, но затем его уже нельзя будет продать. Таким образом, изменения в оценке касаются не только данного, но и будущего периода. Соответственно сумма ежегодной амортизации автомобиля (начиная с шестого года) должна определяться путем деления остаточной стоимости актива на оставшийся срок полезного использования. В данном случае она составит 5000 руб. [(50 000 руб. – 0) : 10 лет] в год. Увеличение срока полезного использования приведет к изменению амортизационных расходов в текущем и будущих отчетных периодах.

Соответственно получение новой информации приводит к необходимости пересмотра ранее сделанных оценок. По общему правилу, оценка предполагает профессиональное суждение, основанное на самой свежей из доступной информации. Пересмотр оценки не связан с предыдущими периодами и не является исправлением ошибки.

Согласно IAS 8 результат изменения бухгалтерской оценки должен включаться в расчет чистой прибыли или убытка в периоде:

– когда произошло изменение, если оно влияет только на данный период;

– когда произошло изменение и в будущих периодах, если оно влияет и на эти периоды.

Таким образом, основное отличие между изменением учетной политики и изменением учетной оценки состоит в том, что изменением учетной политики рассматривается изменение базы оценки, а не изменение самой оценки.

Например, инвестиционная собственность в организации, применяющей МСФО, учитывалась по себестоимости. Затем она переоценивается, то есть в дальнейшем данная инвестиционная собственность будет оцениваться в отчетности по справедливой стоимости. Это – изменение базы оценки, а значит, изменение учетной политики, но никак не изменение оценки.

Если разграничить изменение политики и изменение учетной оценки сложно, то принятое изменение трактуется как изменение учетной оценки, которое должно учитываться начиная с того периода, когда оно было проведено, и в дальнейшем, то есть путем перспективного признания.

Непосредственно перед утверждением финансовой отчетности по МСФО за 2007 год организация-дебитор, задолженность которой составляла 3 млн руб., начала процедуру ликвидации. В связи с этим она должна была внести корректировки в отчетность за 2007 год согласно правилам IAS 10 «События после отчетной даты» путем увеличения суммы расходов по сомнительным долгам в отчете о прибылях и убытках на сумму 3 млн руб.

Информация об изменениях оценок подлежит раскрытию, за исключением тех случаев, когда их влияние определить не представляется возможным; при этом следует указать причины, по которым информация не раскрывается.

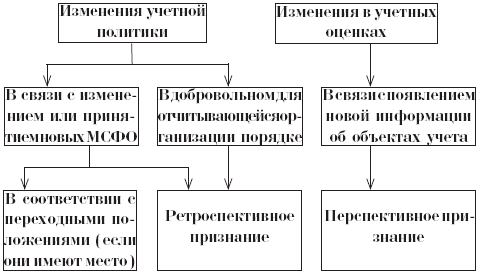

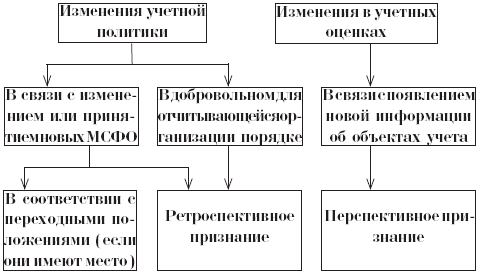

Порядок отражения в бухгалтерском учете и бухгалтерской отчетности изменений, вносимых в учетную политику в соответствии с IAS 8, представлен на рис. 1.

В отличие от МСФО ПБУ 1/98, конкретизируя норму п. 4 ст. 6 Закона о бухгалтерском учете, предусматривает следующие ситуации, при которых может быть изменена учетная политика организации:

– изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету;

– разработка организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения бухгалтерского учета предполагает более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности информации;

– существенное изменение условий деятельности организации, что может быть связано с реорганизацией, сменой собственников, изменением видов деятельности и т.д.

Изменения учетной политики и учетных оценок в соответствии с IAS 8 «Учетная политика, изменения в учетных оценках и ошибки»

Рис. 1. Отражение в бухгалтерском учете и бухгалтерской отчетности изменений, вносимых в учетную политику в соответствии с IAS 8

Рис. 1. Отражение в бухгалтерском учете и бухгалтерской отчетности изменений, вносимых в учетную политику в соответствии с IAS 8

При этом перечень возможных вариантов изменений условий деятельности, предусмотренных ПБУ 1/98, не является закрытым. Но всех тех особенностей изменений учетной политики, которые представлены в IAS 8, ПБУ 1/98 не содержит.

Обязательным для изменения учетной политики является первый из трех случаев – изменение учетной политики вследствие изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету.

Как отмечает С.А. Рассказова-Николаева[10], вопросы изменения учетной политики требуют от организаций особенно внимательного отношения. О том, насколько значимы эти вопросы в настоящее время, свидетельствует и тот факт, что в ПБУ 1/98 им посвящен самостоятельный раздел.

Несвоевременное реагирование организаций на изменение нормативных документов вызывает, с одной стороны, снижение качества бухгалтерской отчетности, а с другой – повышение трудоемкости учетных работ, что также оказывает влияние на качество бухгалтерской отчетности.

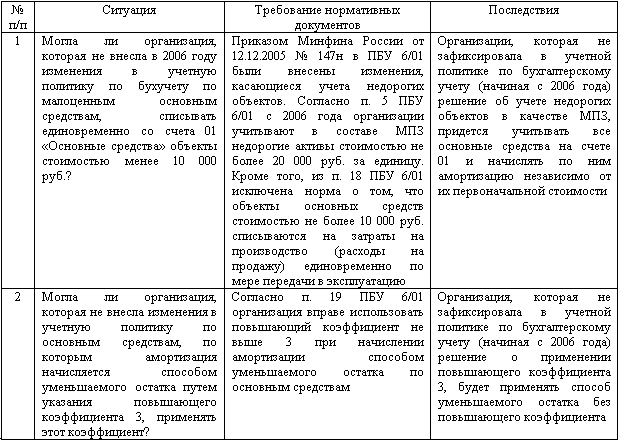

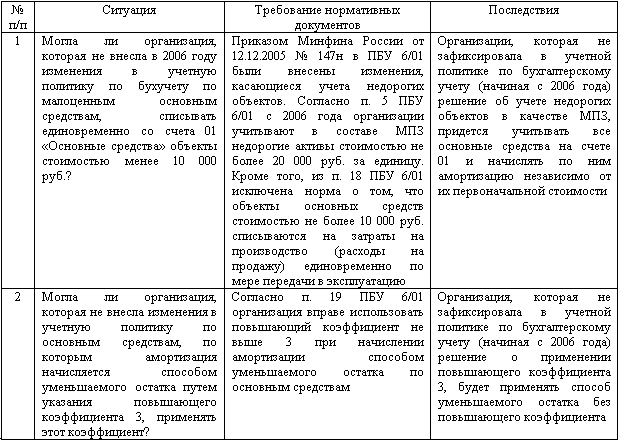

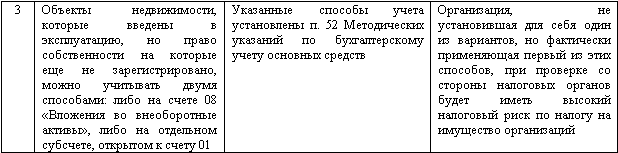

Ситуации, в которых это происходит, на примере только такого объекта учета, как основные средства, представлены в табл. 5.

Пунктом 16 ПБУ 1/98 определено, что не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации. Это означает, что организация может вносить дополнения в учетную политику по мере возникновения новых фактов хозяйственной деятельности, не имевших места ранее, а не пытаться при формировании учетной политики «угадать» все возможные операции, которые она будет осуществлять в будущем.

Таким образом, можно говорить об изменениях, меняющих нормы учетной политики, и дополнениях, создающих новые нормы учетной политики.

В соответствии с п. 4 ст. 6 Закона о бухгалтерском учете в целях обеспечения сопоставимости данных бухгалтерского учета изменения учетной политики должны вводиться с начала финансового года.

В п. 18 ПБУ 1/98 данная норма конкретизирована: изменение учетной политики должно вводиться с 1 января года (начала финансового года), следующего за годом его утверждения соответствующим организационно-распорядительным документом. Дополнения, внесенные в учетную политику, вводятся в действие с момента возникновения факта хозяйственной жизни, потребовавшего внесения соответствующих дополнений.

Таблица 5

Последствия несвоевременного внесения обязательных изменений в учетную политику

Грубым нарушением принципов обеспечения достоверности составления бухгалтерской отчетности является произвольное изменение способов бухгалтерского учета в течение отчетного периода. Это касается прежде всего тех способов бухгалтерского учета, которые обеспечивают порядок формирования информации о финансовом состоянии организации, ее финансовых результатах и иных финансовых показателях деятельности (способы оценки стоимости имущества, начисления амортизации, учета затрат на производство и калькулирования себестоимости продукции, работ, услуг и т.п.).

Однако не для всех специалистов вопрос о дате является бесспорным. Так, по мнению Н. Саратовцевой[11], при внесении обязательных изменений в учетную политику в связи с изменением законодательства возможны две ситуации:

– когда законодательно предлагаются к использованию новые варианты по отдельным вопросам бухгалтерского учета (организации следует выбрать один из вариантов и закрепить его как отдельное положение по учетной политике);

– когда в обязательном порядке устанавливаются новые способы либо исключаются ранее существовавшие (организации следует отменить ранее установленные способы, если они противоречат новому законодательству, и принять соответствующие иные способы).

Представив вышеуказанную классификацию изменений учетной политики в своей статье, Н. Саратовцева приходит к выводу, что названные изменения учетной политики могут быть произведены независимо от окончания отчетного года в любой период начиная с момента внесения изменений в законодательство.

Заинтересованные пользователи бухгалтерской отчетности должны иметь возможность сравнивать показатели финансовой отчетности на протяжении нескольких отчетных периодов, с тем чтобы определить тенденции и динамику изменения показателей, характеризующих финансовое положение и результаты деятельности организации.

Для обеспечения сопоставимости показателей отчетности обычно от одного отчетного периода к другому применяется одна и та же учетная политика. При обеспечении сопоставимости показателей бухгалтерской отчетности в связи с изменением учетной политики организациям следует руководствоваться нормами п. 19 – 21 ПБУ 1/98, согласно которым:

– последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение, движение денежных средств или финансовые результаты деятельности организации, оцениваются в денежном выражении. Оценка в денежном выражении последствий изменений учетной политики производится на основании выверенных организацией данных на дату, с которой применяется измененный способ ведения бухгалтерского учета (п. 19 ПБУ 1/98);

– последствия изменения учетной политики, вызванного изменением законодательства Российской Федерации или нормативных актов по бухгалтерскому учету, могут отражаться в бухгалтерском учете и отчетности двумя способами: во-первых, в порядке, предусмотренном соответствующим законодательным или нормативным актом; во-вторых, если соответствующее законодательство или нормативный акт не предусматривают порядок отражения последствий изменения учетной политики, то эти последствия отражаются в общем порядке, предусмотренном п. 21 ПБУ 1/98.

При изменении учетной политики требуется пересчет данных бухгалтерской отчетности за все предыдущие отчетные периоды, которые включены в бухгалтерскую отчетность отчетного периода. Таким образом, это тот самый подход, который в МСФО получил название «ретроспективный». Однако в ПБУ 1/98 такой термин не применяется.

Если в бухгалтерской отчетности приведены только данные за один предыдущий отчетный период, например за год, то в целях достижения сопоставимости информации должны корректироваться данные только предшествующего отчетного года. Если представлены данные за два предшествующих года, то должны корректироваться данные за два года и т.д.

Если оценка в денежном выражении последствий изменения учетной политики в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью, измененный способ ведения бухгалтерского учета применяется к соответствующим фактам хозяйственной деятельности, свершившимся только после введения такого способа. Данный подход в МСФО получил название «перспективный». В ПБУ 1/98 такой термин также отсутствует.

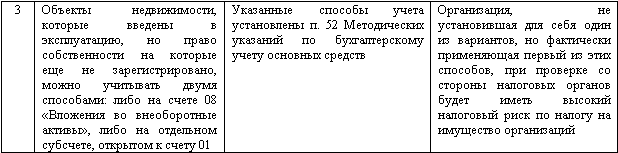

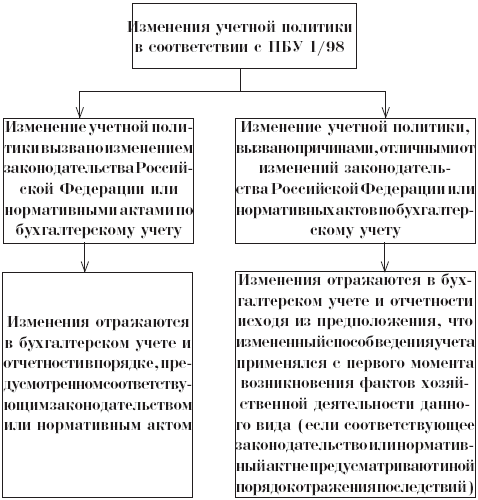

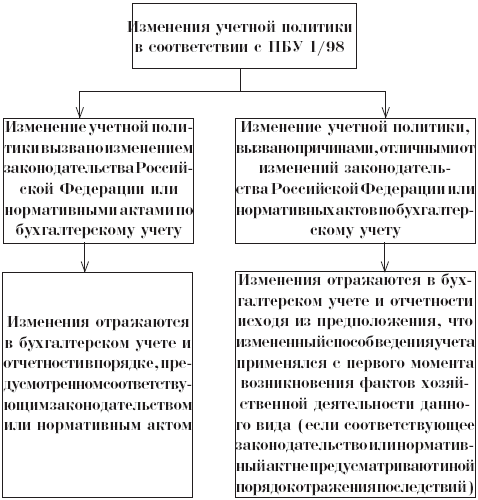

Порядок отражения в бухгалтерском учете и бухгалтерской отчетности изменений учетной политики в соответствии с ПБУ 1/98 представлен на рис. 2.

Важным представляется также вопрос об информировании пользователей бухгалтерской отчетности о существенных изменениях учетной политики. Изменения учетной политики подлежат обособленному раскрытию в бухгалтерской отчетности. В случае необходимости раскрытия сопоставимости показателей в стоимостном выражении такие данные раскрываются в пояснениях к бухгалтерской отчетности[12].

При этом информация о существенных изменениях учетной политики должна, как минимум, включать:

– причины изменения учетной политики;

– оценку последствий изменений в денежном выражении (в отношении отчетного года и каждого иного периода, данные за который включены в бухгалтерскую отчетность за отчетный год);

– указание на то, что включенные в бухгалтерскую отчетность за отчетный год соответствующие данные периодов, предшествовавших отчетному, скорректированы.

Изменения учетной политики в соответствии с ПБУ 1/98

Рис. 2. Отражение в бухгалтерском учете и бухгалтерской отчетности изменений учетной политики в соответствии с ПБУ 1/98

Рис. 2. Отражение в бухгалтерском учете и бухгалтерской отчетности изменений учетной политики в соответствии с ПБУ 1/98

Максимум несущественности определяется профессиональным суждением исполнительного органа организации исходя из того, что показатель считается существенным, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. При этом организация может представлять дополнительную информацию, сопутствующую бухгалтерской отчетности, если исполнительный орган считает ее полезной для заинтересованных пользователей при принятии экономических решений (приказ Минфина России от 22.07.2003 № 67н «О формах бухгалтерской отчетности организаций»).

С утверждением вышеуказанным приказом Минфина России новой редакции форм отчетности порядок отражения в отчетности последствий изменения учетной политики фактически определен. В форме 3 «Отчет об изменениях капитала» введены специальные статьи для отражения последствий изменения учетной политики.

Принципиально важно отличать исправление ошибок от изменений бухгалтерских оценок. Последние являются по своей природе приближенными значениями, которые могут нуждаться в пересмотре по мере поступления дополнительной информации. В отличие от них возникновение ошибок связано с неверным использованием доступной информации. Соответственно обнаружение ошибок не является следствием поступления новой информации. Финансовая отчетность не соответствует МСФО, если она содержит существенные ошибки.

В заключение подраздела, посвященного обязательным изменениям учетной политики, отметим, что иногда разработчики того или иного нормативного документа впоследствии сами не очень четко себе представляют, следует вносить изменения в учетную политику или нет.

Так, в соответствии с порядком, действовавшим до 1 января 2006 года, организации не начисляли амортизацию по объектам жилищного фонда. В конце каждого отчетного года организации определяли износ объектов этого фонда по нормам амортизации на полное восстановление объектов и отражали его по дебету забалансового счета 010 «Износ основных средств».

При выбытии данных объектов (списании, продаже и т.д.) суммы износа, начисленные за время эксплуатации объектов, списывались с кредита счета 010.

Согласно изменениям, внесенным в ПБУ 6/01 и вступившим в силу с 1 января 2006 года, по объектам жилищного фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация начисляется в общеустановленном порядке.

У организаций, имеющих такие объекты на балансе, возник вопрос: как отражать в учете объекты, приобретенные или созданные и, следовательно, числившиеся на балансе до 1 января 2006 года?

Согласно разъяснениям Минфина России, приведенным в письме от 26.04.2006 № 07-05-06/97, порядок изменения учетной политики установлен ПБУ 1/98. Исходя из этого Положения, а также принимая во внимание, что приказ Минфина России от 12.12.2005 № 147н «О внесении изменений в Положение по бухгалтерскому учету “Учет основных средств» ПБУ 6/01”» не предусматривает порядок отражения последствий изменения учетной политики в бухгалтерском учете и отчетности, считается обоснованным, по мнению Минфина России, соответствующее изменение учетной политики только в отношении объектов, принятых организацией к бухгалтерскому учету в качестве основных средств после вступления в силу вышеуказанного приказа.

Как следует из разъяснений Минфина России, по объектам, созданным или приобретенным до 2006 года, в порядок учета вносить изменения не надо, то есть по ним должен начисляться износ, а не амортизация, и сумму износа следует отражать за балансом.

Например, организация учитывала МПЗ с использованием способа ЛИФО. В настоящее время IAS 2 «Запасы» исключил этот способ из числа допустимых альтернативных способов. В соответствии с новыми требованиями МСФО организации было необходимо изменить учетную политику и перейти к методу учета по средневзвешенной стоимости, который должен использоваться во всех отчетных периодах, что позволит пользователям сопоставлять данные различных отчетных периодов.

Но если организация стала впервые использовать финансовые инструменты, которые описаны в IAS 39, то это не считается изменением учетной политики.

Согласно IAS 8 применение новой учетной политики для операций, которые ранее рассматривались как несущественные, не является изменением учетной политики.

Например, организация арендовала объект недвижимости для ведения хозяйственной деятельности и относила арендную плату по нему на расходы отчетного периода. При этом она сдавала незначительную часть вышеуказанного объекта недвижимости в субаренду, но не учитывала данный объект как объект инвестиционной собственности. После вхождения данной организации в группу взаимосвязанных организаций эти операции становятся существенными для отражения в финансовой отчетности, поскольку они учитываются в группе как объекты собственности в соответствии с IAS 40. Организация должна начать учитывать часть своих несущественных операций таким же образом. Однако это не считается изменением учетной политики.

IAS 8 описывает два возможных способа отражения изменений в учетной политике:

– ретроспективный;

– перспективный.

Перспективный способ означает, что нет необходимости в пересчете предыдущих финансовых отчетов и не надо пересчитывать суммарный эффект от изменений в учетной политике в отчете о прибылях и убытках за текущий период. Изменение учетной политики влияет только на финансовую отчетность текущего или будущих отчетных периодов.

Ретроспективный способ предусматривает корректировку всех входящих сальдо за предыдущие отчетные периоды по каждому компоненту капитала, а также сводных показателей за предыдущие отчетные периоды. В результате отчетные данные должны быть представлены таким образом, как если бы новая учетная политика применялась всегда.

Изменения в учетной политике применяются ретроспективно, если сумма любой итоговой корректировки, относящейся к предшествующим периодам, в достаточной степени поддается определению.

Любая полученная корректировка должна представляться в отчетности как корректировка сальдо нераспределенной прибыли на начало периода. Сравнительная информация должна пересчитываться, если это практически осуществимо.

Кроме того, при первом применении МСФО организации могут применять временные переходные правила, установленные конкретными стандартами. Примеру исключений при первом применении МСФО посвящен IFRS 1 «Первое применение МСФО», согласно которому не все раскрытия информации, которые потребуются впоследствии, организация должна сделать в тех отчетных периодах, когда она впервые применила МСФО.

В случае принятия решения о добровольном изменении учетной политики организацией должны быть откорректированы сопоставимые показатели, если только соответствующим МСФО не предусмотрены временные переходные правила.

Например, если доля в совместном предприятии учитывалась в соответствии с установленным IAS 30 долевым методом, отчитывающаяся организация может в интересах пользователей добровольно изменить учетную политику, перейдя к методу пропорциональной консолидации. Это добровольное изменение учетной политики, и сопоставимые показатели должны также отражать пропорциональную консолидацию. В этом случае от предприятия потребуется откорректировать все показатели за все сопоставимые периоды, отраженные в финансовой отчетности.

IAS 8 предъявляет также определенные требования к формату раскрытия информации об изменении учетной политики в бухгалтерской отчетности.

Пример раскрытия информации при применении ретроспективного метода, приведенный в работе Е.В.Кондратьевой, представлен в табл. 4[9].

Таблица 4

Раскрытие информации об изменении в учетной политике

Из текста IAS 8 следует, что не всегда возможен пересчет сопоставимых показателей, то есть ретроспективный метод имеет свои ограничения. Изменения учетной политики должны учитываться ретроспективно начиная с того момента, когда это осуществимо.

Например, ценные бумаги учитывались на основе способа ФИФО. В интересах пользователей организация изменяет учетную политику, переходя к методу учета по средневзвешенной стоимости. Данное изменение должно быть осуществлено ретроспективно. Для этого организация должна откорректировать все соответствующие показатели за все отчетные периоды, которые отражены в бухгалтерской отчетности. Однако отчетная информация о ценных бумагах имеется только за последние три года, хотя для целей сопоставления финансовая отчетность представлялась за последние пять лет. Поэтому корректировки должны ограничиться последними тремя годами исходя из доступности информации.

Применение ретроспективного способа отражения изменений в учетной политике неосуществимо, если нельзя определить кумулятивное влияние изменений учетной политики как на входящий, так и исходящий бухгалтерский баланс за отчетный период.

Если первоначальное применение МСФО оказывает влияние на отчетные данные текущего, прошлого или будущего периодов, то организация должна раскрывать следующую информацию:

– название соответствующего стандарта;

– изменения учетной политики, проведенные в соответствии с временными переходными правилами, а также их описание;

– влияние на отчетные данные настоящего и будущих периодов.

В учетной политике необходимо также отразить следующие показатели и информацию:

– корректировки по каждой статье финансовой отчетности за текущий отчетный период и за каждый предыдущий период;

– корректировки величины прибыли на акцию (при необходимости);

– как и когда принимались изменения учетной политики при неосуществимости ретроспективного применения.

Если издается новый МСФО, который пока не вступает в силу, организация должна раскрыть в учетной политике информацию о возможном влиянии его применения в будущем. Так, в финансовой отчетности за 2008 год необходимо раскрыть информацию о возможных последствиях будущего применения нового МСФО в 2009 году.

В данном случае организация должна по своему усмотрению раскрыть в учетной политике следующую информацию:

– характер предстоящих изменений учетной политики;

– дату вступления в силу МСФО и дату, с которой выполнение его требований становится обязательным;

– обсуждение последствий применения МСФО или указание на тот факт, что эти последствия неизвестны.

При этом в IAS 8 проводится четкое разграничение изменений учетной политики и изменений учетных оценок в бухгалтерском учете.

Учетная оценка – это приближенные значения, которые могут нуждаться в пересмотре по мере поступления дополнительной информации.

Изменение учетной оценки – это корректировка балансовой стоимости актива или обязательства либо корректировка целевого назначения актива. Учетная оценка изменяется в результате получения новой информации. При этом изменения учетных оценок, осуществленные вследствие получения новой информации или свершения новых событий, не считаются ни изменением учетной политики, ни исправлением ошибок.

Учетные оценки используются часто при подготовке финансовых отчетов. Так, невозможно с уверенностью установить, например, срок полезного использования основных средств и иных активов, то есть срок, в течение которого данный актив будет приносить организации экономические выгоды; сумму расходов на ремонт, которая потребуется впоследствии для ремонта объекта основных средств; величину долгов, которые станут безнадежными; размер обязательств по гарантийному обслуживанию. В дальнейшем для оценки отдельных объектов учета потребуется определить степень их обесценения, рыночную стоимость, цену возможной реализации и т.д., на которые существенное влияние оказывают факторы внешней среды.

IAS 16 указывает также в качестве оценочного значения ликвидационную стоимость основных средств. В соответствии с МСФО возможно уточнение срока полезного использования основных средств, что запрещает делать ПБУ 6/01.

Например, 1 января 2000 года организация, применявшая МСФО, приобрела автомобиль стоимостью 100 000 руб. По оценке, сделанной при принятии объекта к учету, срок его эксплуатации должен был составить 10 лет. Пять лет спустя (1 января 2005 года) было установлено, что этот автомобиль мог прослужить еще 10 лет, но затем его уже нельзя будет продать. Таким образом, изменения в оценке касаются не только данного, но и будущего периода. Соответственно сумма ежегодной амортизации автомобиля (начиная с шестого года) должна определяться путем деления остаточной стоимости актива на оставшийся срок полезного использования. В данном случае она составит 5000 руб. [(50 000 руб. – 0) : 10 лет] в год. Увеличение срока полезного использования приведет к изменению амортизационных расходов в текущем и будущих отчетных периодах.

Соответственно получение новой информации приводит к необходимости пересмотра ранее сделанных оценок. По общему правилу, оценка предполагает профессиональное суждение, основанное на самой свежей из доступной информации. Пересмотр оценки не связан с предыдущими периодами и не является исправлением ошибки.

Согласно IAS 8 результат изменения бухгалтерской оценки должен включаться в расчет чистой прибыли или убытка в периоде:

– когда произошло изменение, если оно влияет только на данный период;

– когда произошло изменение и в будущих периодах, если оно влияет и на эти периоды.

Таким образом, основное отличие между изменением учетной политики и изменением учетной оценки состоит в том, что изменением учетной политики рассматривается изменение базы оценки, а не изменение самой оценки.

Например, инвестиционная собственность в организации, применяющей МСФО, учитывалась по себестоимости. Затем она переоценивается, то есть в дальнейшем данная инвестиционная собственность будет оцениваться в отчетности по справедливой стоимости. Это – изменение базы оценки, а значит, изменение учетной политики, но никак не изменение оценки.

Если разграничить изменение политики и изменение учетной оценки сложно, то принятое изменение трактуется как изменение учетной оценки, которое должно учитываться начиная с того периода, когда оно было проведено, и в дальнейшем, то есть путем перспективного признания.

Непосредственно перед утверждением финансовой отчетности по МСФО за 2007 год организация-дебитор, задолженность которой составляла 3 млн руб., начала процедуру ликвидации. В связи с этим она должна была внести корректировки в отчетность за 2007 год согласно правилам IAS 10 «События после отчетной даты» путем увеличения суммы расходов по сомнительным долгам в отчете о прибылях и убытках на сумму 3 млн руб.

Информация об изменениях оценок подлежит раскрытию, за исключением тех случаев, когда их влияние определить не представляется возможным; при этом следует указать причины, по которым информация не раскрывается.

Порядок отражения в бухгалтерском учете и бухгалтерской отчетности изменений, вносимых в учетную политику в соответствии с IAS 8, представлен на рис. 1.

В отличие от МСФО ПБУ 1/98, конкретизируя норму п. 4 ст. 6 Закона о бухгалтерском учете, предусматривает следующие ситуации, при которых может быть изменена учетная политика организации:

– изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету;

– разработка организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения бухгалтерского учета предполагает более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности информации;

– существенное изменение условий деятельности организации, что может быть связано с реорганизацией, сменой собственников, изменением видов деятельности и т.д.

Изменения учетной политики и учетных оценок в соответствии с IAS 8 «Учетная политика, изменения в учетных оценках и ошибки»

При этом перечень возможных вариантов изменений условий деятельности, предусмотренных ПБУ 1/98, не является закрытым. Но всех тех особенностей изменений учетной политики, которые представлены в IAS 8, ПБУ 1/98 не содержит.

Обязательным для изменения учетной политики является первый из трех случаев – изменение учетной политики вследствие изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету.

Как отмечает С.А. Рассказова-Николаева[10], вопросы изменения учетной политики требуют от организаций особенно внимательного отношения. О том, насколько значимы эти вопросы в настоящее время, свидетельствует и тот факт, что в ПБУ 1/98 им посвящен самостоятельный раздел.

Несвоевременное реагирование организаций на изменение нормативных документов вызывает, с одной стороны, снижение качества бухгалтерской отчетности, а с другой – повышение трудоемкости учетных работ, что также оказывает влияние на качество бухгалтерской отчетности.

Ситуации, в которых это происходит, на примере только такого объекта учета, как основные средства, представлены в табл. 5.

Пунктом 16 ПБУ 1/98 определено, что не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации. Это означает, что организация может вносить дополнения в учетную политику по мере возникновения новых фактов хозяйственной деятельности, не имевших места ранее, а не пытаться при формировании учетной политики «угадать» все возможные операции, которые она будет осуществлять в будущем.

Таким образом, можно говорить об изменениях, меняющих нормы учетной политики, и дополнениях, создающих новые нормы учетной политики.

В соответствии с п. 4 ст. 6 Закона о бухгалтерском учете в целях обеспечения сопоставимости данных бухгалтерского учета изменения учетной политики должны вводиться с начала финансового года.

В п. 18 ПБУ 1/98 данная норма конкретизирована: изменение учетной политики должно вводиться с 1 января года (начала финансового года), следующего за годом его утверждения соответствующим организационно-распорядительным документом. Дополнения, внесенные в учетную политику, вводятся в действие с момента возникновения факта хозяйственной жизни, потребовавшего внесения соответствующих дополнений.

Таблица 5

Последствия несвоевременного внесения обязательных изменений в учетную политику

Грубым нарушением принципов обеспечения достоверности составления бухгалтерской отчетности является произвольное изменение способов бухгалтерского учета в течение отчетного периода. Это касается прежде всего тех способов бухгалтерского учета, которые обеспечивают порядок формирования информации о финансовом состоянии организации, ее финансовых результатах и иных финансовых показателях деятельности (способы оценки стоимости имущества, начисления амортизации, учета затрат на производство и калькулирования себестоимости продукции, работ, услуг и т.п.).

Однако не для всех специалистов вопрос о дате является бесспорным. Так, по мнению Н. Саратовцевой[11], при внесении обязательных изменений в учетную политику в связи с изменением законодательства возможны две ситуации:

– когда законодательно предлагаются к использованию новые варианты по отдельным вопросам бухгалтерского учета (организации следует выбрать один из вариантов и закрепить его как отдельное положение по учетной политике);

– когда в обязательном порядке устанавливаются новые способы либо исключаются ранее существовавшие (организации следует отменить ранее установленные способы, если они противоречат новому законодательству, и принять соответствующие иные способы).

Представив вышеуказанную классификацию изменений учетной политики в своей статье, Н. Саратовцева приходит к выводу, что названные изменения учетной политики могут быть произведены независимо от окончания отчетного года в любой период начиная с момента внесения изменений в законодательство.

Заинтересованные пользователи бухгалтерской отчетности должны иметь возможность сравнивать показатели финансовой отчетности на протяжении нескольких отчетных периодов, с тем чтобы определить тенденции и динамику изменения показателей, характеризующих финансовое положение и результаты деятельности организации.

Для обеспечения сопоставимости показателей отчетности обычно от одного отчетного периода к другому применяется одна и та же учетная политика. При обеспечении сопоставимости показателей бухгалтерской отчетности в связи с изменением учетной политики организациям следует руководствоваться нормами п. 19 – 21 ПБУ 1/98, согласно которым:

– последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение, движение денежных средств или финансовые результаты деятельности организации, оцениваются в денежном выражении. Оценка в денежном выражении последствий изменений учетной политики производится на основании выверенных организацией данных на дату, с которой применяется измененный способ ведения бухгалтерского учета (п. 19 ПБУ 1/98);

– последствия изменения учетной политики, вызванного изменением законодательства Российской Федерации или нормативных актов по бухгалтерскому учету, могут отражаться в бухгалтерском учете и отчетности двумя способами: во-первых, в порядке, предусмотренном соответствующим законодательным или нормативным актом; во-вторых, если соответствующее законодательство или нормативный акт не предусматривают порядок отражения последствий изменения учетной политики, то эти последствия отражаются в общем порядке, предусмотренном п. 21 ПБУ 1/98.

При изменении учетной политики требуется пересчет данных бухгалтерской отчетности за все предыдущие отчетные периоды, которые включены в бухгалтерскую отчетность отчетного периода. Таким образом, это тот самый подход, который в МСФО получил название «ретроспективный». Однако в ПБУ 1/98 такой термин не применяется.

Если в бухгалтерской отчетности приведены только данные за один предыдущий отчетный период, например за год, то в целях достижения сопоставимости информации должны корректироваться данные только предшествующего отчетного года. Если представлены данные за два предшествующих года, то должны корректироваться данные за два года и т.д.

Если оценка в денежном выражении последствий изменения учетной политики в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью, измененный способ ведения бухгалтерского учета применяется к соответствующим фактам хозяйственной деятельности, свершившимся только после введения такого способа. Данный подход в МСФО получил название «перспективный». В ПБУ 1/98 такой термин также отсутствует.

Порядок отражения в бухгалтерском учете и бухгалтерской отчетности изменений учетной политики в соответствии с ПБУ 1/98 представлен на рис. 2.

Важным представляется также вопрос об информировании пользователей бухгалтерской отчетности о существенных изменениях учетной политики. Изменения учетной политики подлежат обособленному раскрытию в бухгалтерской отчетности. В случае необходимости раскрытия сопоставимости показателей в стоимостном выражении такие данные раскрываются в пояснениях к бухгалтерской отчетности[12].

При этом информация о существенных изменениях учетной политики должна, как минимум, включать:

– причины изменения учетной политики;

– оценку последствий изменений в денежном выражении (в отношении отчетного года и каждого иного периода, данные за который включены в бухгалтерскую отчетность за отчетный год);

– указание на то, что включенные в бухгалтерскую отчетность за отчетный год соответствующие данные периодов, предшествовавших отчетному, скорректированы.

Изменения учетной политики в соответствии с ПБУ 1/98

Максимум несущественности определяется профессиональным суждением исполнительного органа организации исходя из того, что показатель считается существенным, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. При этом организация может представлять дополнительную информацию, сопутствующую бухгалтерской отчетности, если исполнительный орган считает ее полезной для заинтересованных пользователей при принятии экономических решений (приказ Минфина России от 22.07.2003 № 67н «О формах бухгалтерской отчетности организаций»).

С утверждением вышеуказанным приказом Минфина России новой редакции форм отчетности порядок отражения в отчетности последствий изменения учетной политики фактически определен. В форме 3 «Отчет об изменениях капитала» введены специальные статьи для отражения последствий изменения учетной политики.

Принципиально важно отличать исправление ошибок от изменений бухгалтерских оценок. Последние являются по своей природе приближенными значениями, которые могут нуждаться в пересмотре по мере поступления дополнительной информации. В отличие от них возникновение ошибок связано с неверным использованием доступной информации. Соответственно обнаружение ошибок не является следствием поступления новой информации. Финансовая отчетность не соответствует МСФО, если она содержит существенные ошибки.

В заключение подраздела, посвященного обязательным изменениям учетной политики, отметим, что иногда разработчики того или иного нормативного документа впоследствии сами не очень четко себе представляют, следует вносить изменения в учетную политику или нет.

Так, в соответствии с порядком, действовавшим до 1 января 2006 года, организации не начисляли амортизацию по объектам жилищного фонда. В конце каждого отчетного года организации определяли износ объектов этого фонда по нормам амортизации на полное восстановление объектов и отражали его по дебету забалансового счета 010 «Износ основных средств».

При выбытии данных объектов (списании, продаже и т.д.) суммы износа, начисленные за время эксплуатации объектов, списывались с кредита счета 010.

Согласно изменениям, внесенным в ПБУ 6/01 и вступившим в силу с 1 января 2006 года, по объектам жилищного фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация начисляется в общеустановленном порядке.

У организаций, имеющих такие объекты на балансе, возник вопрос: как отражать в учете объекты, приобретенные или созданные и, следовательно, числившиеся на балансе до 1 января 2006 года?

Согласно разъяснениям Минфина России, приведенным в письме от 26.04.2006 № 07-05-06/97, порядок изменения учетной политики установлен ПБУ 1/98. Исходя из этого Положения, а также принимая во внимание, что приказ Минфина России от 12.12.2005 № 147н «О внесении изменений в Положение по бухгалтерскому учету “Учет основных средств» ПБУ 6/01”» не предусматривает порядок отражения последствий изменения учетной политики в бухгалтерском учете и отчетности, считается обоснованным, по мнению Минфина России, соответствующее изменение учетной политики только в отношении объектов, принятых организацией к бухгалтерскому учету в качестве основных средств после вступления в силу вышеуказанного приказа.

Как следует из разъяснений Минфина России, по объектам, созданным или приобретенным до 2006 года, в порядок учета вносить изменения не надо, то есть по ним должен начисляться износ, а не амортизация, и сумму износа следует отражать за балансом.