Страница:

Investors Intelligence

Название: Investors Intelligence Advisor Sentiment Survey (опрос настроений советников по инвестициям Investors Intelligence).

Где найти: www.schaefersresearch.com или www.market-harmonics.com.

Примечание: также можно оформить годовую подписку на Investors Intelligence на сайте www.investorsintelligence.com.

Совет: наберите в любом поисковике, например в Google или Yahoo, название индикатора – Investors Intelligence и увидите результаты последнего опроса.

Периодичность: еженедельный опрос.

Все просто: я назвал этот индекс «советниками по инвестициям». Он поможет избежать убытков, когда на рынке становится беспокойно или сгущаются тучи.

Еще одна маленькая хитрость: смотрите, что рекомендуют советники, и поступайте наоборот.

Где найти: www.schaefersresearch.com или www.market-harmonics.com.

Примечание: также можно оформить годовую подписку на Investors Intelligence на сайте www.investorsintelligence.com.

Совет: наберите в любом поисковике, например в Google или Yahoo, название индикатора – Investors Intelligence и увидите результаты последнего опроса.

Периодичность: еженедельный опрос.

Все просто: я назвал этот индекс «советниками по инвестициям». Он поможет избежать убытков, когда на рынке становится беспокойно или сгущаются тучи.

Еще одна маленькая хитрость: смотрите, что рекомендуют советники, и поступайте наоборот.

Что показывает опрос настроений советников

Еженедельный психологический индикатор Investors Intelligence публикуется компанией Chartcraft, которая каждую неделю выясняет у независимых авторов финансовых новостей, каким, по их мнению, будет рынок в ближайшие полгода: бычьим, медвежьим или нейтральным. Chartcraft обменивается информацией с самыми различными сервисами, а также анализирует новостные рассылки, которые приходят через интернет, по электронной почте и факсу.

Шаг за шагом: как интерпретировать результаты опроса настроений советников за пять минут

1. Наберите в вашем браузере www.schaefersresearch.com.

2. Перейдите на вкладку Quotes and Tools (Котировки и инструменты).

3. Прокрутите страницу вниз. Слева в колонке под названием Market tools (Рыночные инструменты) выберите Investors Intelligence.

4. Перед вами появятся результаты еженедельных опросов.

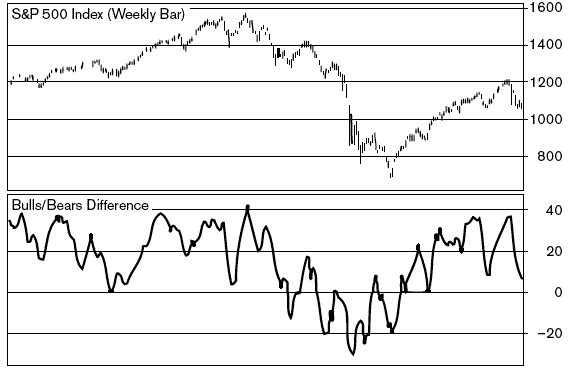

5. Пример результатов опросов приведен на рис. 1.2.

Рисунок 1.2

Источник: Investors Intelligence.

Источник: Investors Intelligence.

Таблица 1.1

Источник: Investors Intelligence.

Источник: Investors Intelligence.

6. Результаты опросов Investors Intelligence можно также увидеть в табл. 1.1.

2. Перейдите на вкладку Quotes and Tools (Котировки и инструменты).

3. Прокрутите страницу вниз. Слева в колонке под названием Market tools (Рыночные инструменты) выберите Investors Intelligence.

4. Перед вами появятся результаты еженедельных опросов.

5. Пример результатов опросов приведен на рис. 1.2.

Рисунок 1.2

Таблица 1.1

6. Результаты опросов Investors Intelligence можно также увидеть в табл. 1.1.

На что обращать внимание

1. Покупать: если уровень медвежьих настроений среди независимых авторов новостных рассылок превышает 50 %, то можно покупать; если он достигает 60 %, нужно покупать немедленно.

2. Продавать: если уровень бычьих настроений среди независимых авторов новостных рассылок превышает 50 %, то можно продавать; если он достигает 60 %, нужно продавать немедленно.

3. Примечание: это не прямое руководство к действию, а лишь рекомендации. Всегда проверяйте, что говорят другие индикаторы, прежде чем покупать или продавать.

2. Продавать: если уровень бычьих настроений среди независимых авторов новостных рассылок превышает 50 %, то можно продавать; если он достигает 60 %, нужно продавать немедленно.

3. Примечание: это не прямое руководство к действию, а лишь рекомендации. Всегда проверяйте, что говорят другие индикаторы, прежде чем покупать или продавать.

Предыстория

В 1963 г. основатель компании Chartcraft, Inc. А. У. Коэн решил опросить группу экспертов и выяснить, куда, по их мнению, пойдет рынок. Изначально смысл, разумеется, был в том, чтобы последовать совету экспертов и обыграть всех на Уолл-стрит.

После нескольких подобных опросов Коэн понял, что большинство экспертов почти всегда дают неправильные прогнозы, особенно когда рынок приближался к точке разворота. Он понял, что можно неплохо заработать, если поступать вопреки советам большинства экспертов. Официальное название индикатора Investors Intelligence Advisor Sentiment Survey («Опрос настроений советников по инвестициям Investors Intelligence»), но иногда для краткости его именуют просто индексом быков /медведей (bull /bear index). Подписчики получают результаты опроса сразу вместе с ежедневной рассылкой по электронной почте.

После нескольких подобных опросов Коэн понял, что большинство экспертов почти всегда дают неправильные прогнозы, особенно когда рынок приближался к точке разворота. Он понял, что можно неплохо заработать, если поступать вопреки советам большинства экспертов. Официальное название индикатора Investors Intelligence Advisor Sentiment Survey («Опрос настроений советников по инвестициям Investors Intelligence»), но иногда для краткости его именуют просто индексом быков /медведей (bull /bear index). Подписчики получают результаты опроса сразу вместе с ежедневной рассылкой по электронной почте.

Как работает Investors Intelligence

Chartcraft выясняет у более 100 независимых финансовых журналистов, не связанных с Уолл-стрит, куда, с их точки зрения, будет двигаться фондовый рынок. В результате такого опроса Chartcraft получает весьма широкую выборку мнений.

Так же как и опрос AAII, опрос Investors Intelligence превосходно работает, когда рынок достигает своего предела, при условии, что вы играете против рынка.

Это удивительный факт, поскольку предполагается, что авторы информационных бюллетеней должны лучше понимать, что происходит на рынке. В конце концов, им платят деньги за их рекомендации. Но и авторы бюллетеней, подобно «обычным людям», зачастую поддаются панике или эйфории.

На самом деле, многие трейдеры следят за опросами и Investors Intelligence, и AAII и сравнивают их результаты. Часто ощущения квалифицированных финансовых журналистов совпадают с ощущениями обычных частных инвесторов, особенно когда на рынке неспокойно.

Объясняет Майкл Бурк, редактор Investors Intelligence: «Многие советники по инвестициям следуют за трендом, а для человека – и обычного инвестора, и советника по инвестициям – естественно быть слишком оптимистичным, когда рынок идет вверх, и слишком пессимистичным, когда рынок падает. На фоне растущих цен новости и прогнозы становятся все более оптимистичными, а на фоне падающих, соответственно, наоборот».

Так же как и опрос AAII, опрос Investors Intelligence превосходно работает, когда рынок достигает своего предела, при условии, что вы играете против рынка.

Это удивительный факт, поскольку предполагается, что авторы информационных бюллетеней должны лучше понимать, что происходит на рынке. В конце концов, им платят деньги за их рекомендации. Но и авторы бюллетеней, подобно «обычным людям», зачастую поддаются панике или эйфории.

На самом деле, многие трейдеры следят за опросами и Investors Intelligence, и AAII и сравнивают их результаты. Часто ощущения квалифицированных финансовых журналистов совпадают с ощущениями обычных частных инвесторов, особенно когда на рынке неспокойно.

Объясняет Майкл Бурк, редактор Investors Intelligence: «Многие советники по инвестициям следуют за трендом, а для человека – и обычного инвестора, и советника по инвестициям – естественно быть слишком оптимистичным, когда рынок идет вверх, и слишком пессимистичным, когда рынок падает. На фоне растущих цен новости и прогнозы становятся все более оптимистичными, а на фоне падающих, соответственно, наоборот».

Ошибиться может каждый

Несмотря на то что этот опрос часто заранее дает сигналы о развороте рынка – и это очень полезно – его нельзя воспринимать как прямое руководство к действию. Индикаторы настроения не всегда надежно информируют о том, когда именно рынок поменяет направление. Краткосрочным трейдерам, наверное, в принципе не следует использовать результаты опроса для входа на рынок или выхода из него. Много лет назад было проведено исследование, которое показало, что Investors Intelligence не дает статистически значимых результатов в качестве контрарного индикатора. Тем не менее опрос все равно работает.

Кроме того, подобно тем, кто работает на Уолл-стрит, финансовые журналисты склонны верить в рост рынка, наверное, даже больше, чем частные инвесторы. Этим объясняется, почему время от времени бычьи настроения в опросе Investors Intelligence оказываются выше, чем в опросе AAII.

Кроме того, подобно тем, кто работает на Уолл-стрит, финансовые журналисты склонны верить в рост рынка, наверное, даже больше, чем частные инвесторы. Этим объясняется, почему время от времени бычьи настроения в опросе Investors Intelligence оказываются выше, чем в опросе AAII.

Что дальше?

Теперь, когда вы научились использовать психологические индикаторы, чтобы следить за настроениями участников рынка, можно заняться другими вещами. Для того чтобы разобраться со следующим индикатором, вам понадобится компьютер, с помощью которого можно загрузить график цены акций. Я покажу вам, как это делается, шаг за шагом.

Следующий набор индикаторов создан на основе параметров рынка опционов. Если вам уже знакомы основные термины из этой области: опцион колл, опцион пут и прогнозируемая волатильность, – можете пропустить информацию на врезке. Если же вам нужно краткое введение в мир опционов, сведения на врезке будут вам полезны.

Следующий набор индикаторов создан на основе параметров рынка опционов. Если вам уже знакомы основные термины из этой области: опцион колл, опцион пут и прогнозируемая волатильность, – можете пропустить информацию на врезке. Если же вам нужно краткое введение в мир опционов, сведения на врезке будут вам полезны.

Опционы. Основные понятия: все об опционах колл и пут и о прогнозируемой волатильности

Существует два типа опционов: колл и пут. И с помощью этих двух опционов можно либо покупать, либо продавать акции. Существуют десятки весьма привлекательных стратегий торговли опционами, но в основе любой из них лежит покупка или продажа опционов колл и пут. В этой книге мы будем говорить о покупке опционов.

Когда вы покупаете опцион колл, это равносильно покупке акций. Значит, вы верите, что цена на базовый актив пойдет вверх. Частные инвесторы, которые покупают опционы колл, зарабатывают на росте цены акций без их покупки.

Когда вы покупаете опцион пут, это равносильно открытию короткой позиции по акциям. Значит, вы уверены, что цена на базовый актив пойдет вниз. Частные инвесторы, которые покупают опционы пут, зарабатывают на падении цены акций без необходимости совершения их коротких продаж. Иногда опционы пут покупают в качестве страховки своего портфеля.

Следующий индикатор – отношение пут / колл. Соотношение объемов торгов опционами пут и колл позволяет отслеживать, какие опционы покупает большинство трейдеров – колл или пут. При этом необходимо учитывать, что финансовые институты и хедж-фонды также покупают опционы, но делают это совершенно по другим причинам, чем трейдеры.

Частные трейдеры, как правило, покупают опционы колл и пут в расчете на получение дохода: они покупают опционы колл, если считают, что рынок будет расти, и опционы пут, если полагают, что рынок будет падать. В то же время финансовые институты с помощью опционов колл и пут часто просто хеджируют свои позиции, не задумываясь о том, куда пойдет рынок. Совет: анализируйте поведение частных покупателей опционов.

Прежде чем мы пойдем дальше, следует объяснить, что означает термин «прогнозируемая волатильность». Многим тяжело понять его, потому что этому понятию сложно дать определение.

Если говорить упрощенно, прогнозируемая волатильность указывает, насколько трейдеры стремятся покупать тот или иной опцион. Такая популярность приводит к росту цены опциона и, соответственно, к росту прогнозируемой волатильности. Чем более привлекательной считается акция, тем выше у нее прогнозируемая волатильность и тем больше вам придется заплатить за опцион на нее. Прогнозируемая волатильность менее привлекательных акций ниже, опционы на них стоят дешевле.

Для чего нужно знать о прогнозируемой волатильности? Если рынок становится волатильным, особенно если он при этом падает, значение прогнозируемой волатильности подскакивает до небес. В такие дни цена опционов тоже поднимается, и кипящие страсти еще сильнее подстегивают ее рост.

Это ключевой момент. Когда на Уолл-стрит и в мире опционов начинают кипеть страсти, неважно положительные или отрицательные, можно обратиться к индикаторам, чтобы понять, куда пойдет рынок дальше. Паника и страх не могут длиться вечно, как не могут длиться вечно эйфория и чрезмерная уверенность в росте рынка.

Теперь, когда вы получили общее представление об основных терминах, связанных с опционами, давайте посмотрим на следующий индикатор – на отношение пут / колл.

Отношение пут/колл чикагской биржи опционов (CBOE)

Название: CBOE Put/Call Ratio (отношение пут / колл Чикагской биржи опционов).

Обозначение: $CPCE (только для акций), если вы пользуетесь сайтом www.stockcharts.com[1].

Где найти: на www.cboe.com и многих других финансовых сайтах.

Периодичность: определяется ежедневно и еженедельно.

Все просто: отношение пут / колл, которое я назвал «спекулянтами», позволяет отслеживать покупку и продажу опционов. Думаю, вы не удивитесь, узнав, что заработать можно, если играть против «спекулянтов».

Начиная с этого индикатора, мы будем пользоваться графиками. Замечу, что едва ли не самым сложным при написании книги было найти такую программу построения графиков, которой смогут пользоваться все. Существуют десятки брокерских фирм и сотни онлайн программ построения графиков. К счастью, я нашел бесплатный и легкий в использовании сайт, посвященный индикаторам рынка: www.stockcharts.com.

Разумеется, если вы пользуетесь графиками вашей брокерской фирмы, продолжайте это делать. Но если вы не знаете, с чего начать, предлагаю следовать за мной шаг за шагом и я покажу, как работать с различными индикаторами рынка (на всякий случай заявляю, что я никак не связан с сайтом StockCharts.com и мне не платят за то, что я его рекомендую. Просто с него действительно хорошо начинать знакомиться и работать с индикаторами рынка).

Примечание: пошаговые инструкции, приведенные ниже, рассчитаны на тех, кто ранее никогда не пользовался программами построения графиков. Если вы опытный трейдер или работаете с другой программой, просто пропустите их.

Обозначение: $CPCE (только для акций), если вы пользуетесь сайтом www.stockcharts.com[1].

Где найти: на www.cboe.com и многих других финансовых сайтах.

Периодичность: определяется ежедневно и еженедельно.

Все просто: отношение пут / колл, которое я назвал «спекулянтами», позволяет отслеживать покупку и продажу опционов. Думаю, вы не удивитесь, узнав, что заработать можно, если играть против «спекулянтов».

Начиная с этого индикатора, мы будем пользоваться графиками. Замечу, что едва ли не самым сложным при написании книги было найти такую программу построения графиков, которой смогут пользоваться все. Существуют десятки брокерских фирм и сотни онлайн программ построения графиков. К счастью, я нашел бесплатный и легкий в использовании сайт, посвященный индикаторам рынка: www.stockcharts.com.

Разумеется, если вы пользуетесь графиками вашей брокерской фирмы, продолжайте это делать. Но если вы не знаете, с чего начать, предлагаю следовать за мной шаг за шагом и я покажу, как работать с различными индикаторами рынка (на всякий случай заявляю, что я никак не связан с сайтом StockCharts.com и мне не платят за то, что я его рекомендую. Просто с него действительно хорошо начинать знакомиться и работать с индикаторами рынка).

Примечание: пошаговые инструкции, приведенные ниже, рассчитаны на тех, кто ранее никогда не пользовался программами построения графиков. Если вы опытный трейдер или работаете с другой программой, просто пропустите их.

Что показывает отношение пут / колл

Отношение пут / колл отражает объемы торгов опционами пут и колл на Чикагской бирже опционов. Идея заключается в том, что покупатели опционов пут, которые агрессивно настроены на падение рынка, как правило, ошибаются. И покупатели опционов колл, которые агрессивно настроены на повышение цен, также ошибаются. Когда индикатор показывает пиковые бычьи или медвежьи уровни, почти наверняка нужно играть против рынка.

Шаг за шагом: как интерпретировать отношение пут / колл за пять минут

1. Наберите www.stockcharts.com в вашем веб-браузере (или откройте любую другую программу построения графиков).

2. В поле с правой стороны экрана введите обозначение $CPCE и кликните Go (Построить).

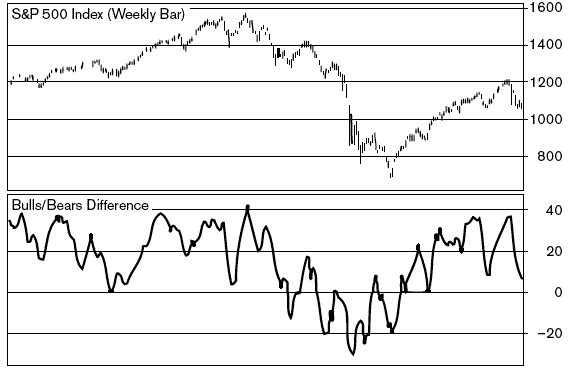

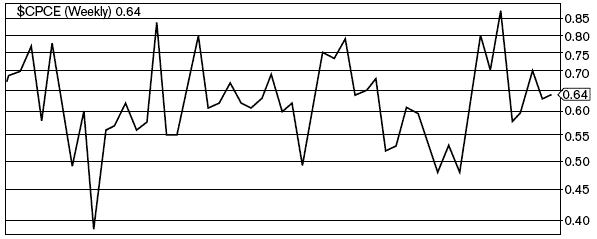

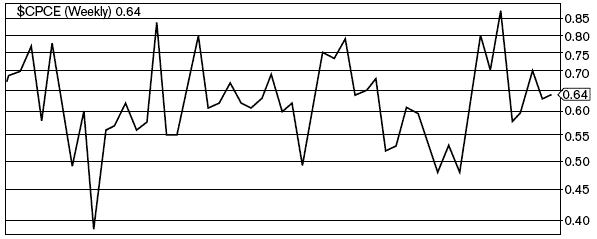

3. На экране появится график отношения пут / колл на CBOE, который будет иметь вид, представленный на рис. 1.3.

4. Подсказка: вероятно, вы заметили на экране красную и синюю линии – это скользящее среднее, которое мы рассмотрим ниже.

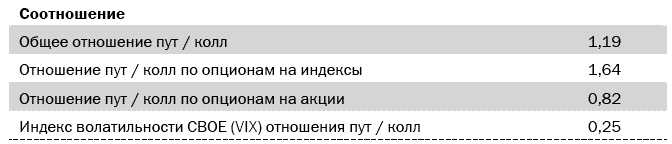

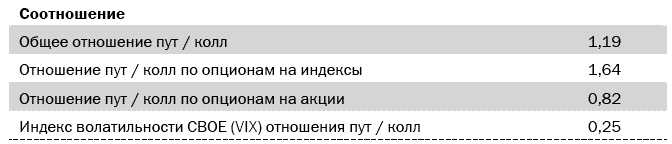

5. Примечание: также текущие значения отношений пут / колл можно найти непосредственно на сайте www.cboe.com. На вкладке Quotes and Data (Котировки и данные) выберите CBOE Daily Market Statistics (Ежедневная статистика по рынку CBOE). Промотайте страницу вниз и найдите таблицу со значениями отношения пут / колл по опционам на акции. Она будет иметь вид, подобный представленному в табл. 1.2.

Рисунок 1.3

Источник: StockCharts.com.

Источник: StockCharts.com.

Таблица 1.2

Источник: CBOE.

Источник: CBOE.

2. В поле с правой стороны экрана введите обозначение $CPCE и кликните Go (Построить).

3. На экране появится график отношения пут / колл на CBOE, который будет иметь вид, представленный на рис. 1.3.

4. Подсказка: вероятно, вы заметили на экране красную и синюю линии – это скользящее среднее, которое мы рассмотрим ниже.

5. Примечание: также текущие значения отношений пут / колл можно найти непосредственно на сайте www.cboe.com. На вкладке Quotes and Data (Котировки и данные) выберите CBOE Daily Market Statistics (Ежедневная статистика по рынку CBOE). Промотайте страницу вниз и найдите таблицу со значениями отношения пут / колл по опционам на акции. Она будет иметь вид, подобный представленному в табл. 1.2.

Рисунок 1.3

Таблица 1.2

На что обращать внимание

1. Покупать: если отношение пут / колл по опционам на акции выше 1,0 (покупают больше опционов пут), то это сигнал покупать; если отношение выше 1,20, нужно покупать немедленно.

2. Продавать: если отношение пут / колл по опционам на акции ниже 0,75 (покупают больше опционов колл), то это сигнал продавать, если отношение ниже 0,50, нужно продавать немедленно.

3. Подсказка: прежде чем предпринимать какие-либо действия, обратите внимание на периоды, когда отношение пут / колл было высоким или низким на протяжении нескольких дней.

4. Примечание: это отношение является не прямым руководством к действию, а лишь рекомендацией. Всегда проверяйте, что говорят другие индикаторы, прежде чем покупать или продавать.

2. Продавать: если отношение пут / колл по опционам на акции ниже 0,75 (покупают больше опционов колл), то это сигнал продавать, если отношение ниже 0,50, нужно продавать немедленно.

3. Подсказка: прежде чем предпринимать какие-либо действия, обратите внимание на периоды, когда отношение пут / колл было высоким или низким на протяжении нескольких дней.

4. Примечание: это отношение является не прямым руководством к действию, а лишь рекомендацией. Всегда проверяйте, что говорят другие индикаторы, прежде чем покупать или продавать.

Предыстория

Считается, что трейдер и писатель Мартин Цвейг первым использовал отношение пут / колл для определения вершины и дна рынка в игре против тренда. После того как ему удалось несколько раз довольно точно предсказать поведение рынка, Цвейг написал об этом индикаторе серию статей. Но, хотя впервые он был применен в 1995 г., Чикагская биржа опционов стала рассчитывать отношение пут / колл только с 2003 г.

Как работает отношение пут / колл

Чикагская биржа опционов обновляет значение отношения пут / колл каждые 15 секунд. Основная идея этого индикатора заключается в том, что покупатели опционов, как правило, ошибаются относительно рынка, особенно когда он приближается к вершине или достигает дна. Исторически частные спекулянты редко угадывают, куда пойдет рынок.

Несмотря на то что значение этого индикатора постоянно обновляется, реальные «сигналы к действию» он подает не чаще нескольких раз в год. Как и другие психологические индикаторы, это отношение дает значимые результаты, когда рынок приближается к развороту. По мере того как среди спекулянтов растет ажиотаж, они покупают или огромное количество опционов пут (если думают, что рынок идет вниз), или огромное количество опционов колл (если думают, что рынок растет).

Наблюдая за поведением этой группы игроков рынка, можно понять, что вскоре рынок достигнет вершины или дна. Когда страсти накаляются, наиболее вероятно, что вскоре рынок развернется. Считается, что этот индикатор довольно точно показывает, когда рынок приближается к развороту.

Несмотря на то что значение этого индикатора постоянно обновляется, реальные «сигналы к действию» он подает не чаще нескольких раз в год. Как и другие психологические индикаторы, это отношение дает значимые результаты, когда рынок приближается к развороту. По мере того как среди спекулянтов растет ажиотаж, они покупают или огромное количество опционов пут (если думают, что рынок идет вниз), или огромное количество опционов колл (если думают, что рынок растет).

Наблюдая за поведением этой группы игроков рынка, можно понять, что вскоре рынок достигнет вершины или дна. Когда страсти накаляются, наиболее вероятно, что вскоре рынок развернется. Считается, что этот индикатор довольно точно показывает, когда рынок приближается к развороту.

Ошибиться может каждый

Как и любой другой психологический индикатор, отношение пут / колл не дает абсолютно надежной информации. Когда Чикагская биржа опционов начала рассчитывать это отношение, все сделки по опционам колл и пут попали в одну категорию (или «корзину», как принято говорить на рынке): туда вошли сделки как профессиональных, так и частных трейдеров. Опционы на индексы выделены в одну категорию, к другой категории отнесены опционы на акции. Поскольку вы являетесь частным инвестором, рекомендую смотреть только на отношение пут /колл по опционам на акции, поскольку именно в эту категорию попадают сделки с опционами большинства участников рынка. (Это означает, что вы не обращаете внимания на отношение пут / колл по опционам на индексы, а также на общее отношение пут / колл для всей биржи).

Здесь легко запутаться, потому что в категорию акций на Чикагской бирже опционов также включаются другие инструменты, например, биржевые фонды и ценные бумаги, не являющиеся обыкновенными акциями. Другими словами, отношение пут / колл на Чикагской бирже опционов «разбавлено» выпусками инструментов, не являющихся акциями. Если ориентироваться только на отношение пут / колл по опционам на акции, можно довольно точно уловить настроения рыночных спекулянтов, но помните, что другие ценные бумаги в этой категории могут временами искажать общий результат.

В будущем Чикагская биржа опционов может пересмотреть структуру категорий (но это всего лишь мои догадки), чтобы отслеживать покупки и продажи только частных инвесторов. Когда они это сделают, отношение пут / колл на Чикагской бирже опционов станет еще более полезным. Но даже с учетом небольших сложностей, отношение пут /колл – хороший контрарный индикатор. Именно поэтому им пользуются многие трейдеры.

Здесь легко запутаться, потому что в категорию акций на Чикагской бирже опционов также включаются другие инструменты, например, биржевые фонды и ценные бумаги, не являющиеся обыкновенными акциями. Другими словами, отношение пут / колл на Чикагской бирже опционов «разбавлено» выпусками инструментов, не являющихся акциями. Если ориентироваться только на отношение пут / колл по опционам на акции, можно довольно точно уловить настроения рыночных спекулянтов, но помните, что другие ценные бумаги в этой категории могут временами искажать общий результат.

В будущем Чикагская биржа опционов может пересмотреть структуру категорий (но это всего лишь мои догадки), чтобы отслеживать покупки и продажи только частных инвесторов. Когда они это сделают, отношение пут / колл на Чикагской бирже опционов станет еще более полезным. Но даже с учетом небольших сложностей, отношение пут /колл – хороший контрарный индикатор. Именно поэтому им пользуются многие трейдеры.

Совет опытным трейдерам

Некоторые трейдеры смотрят на экспоненциальное скользящее среднее отношения пут / колл: оно сглаживает колебания и позволяет заметить дополнительные сигналы, когда стоит покупать. Если 21-дневное экспоненциальное скользящее среднее превышает 0,80, то пора немедленно покупать, но, как уже было сказано, со временем значения этого показателя могут измениться.

Что дальше?

Многие не знают, что существует еще один показатель, который следит за поведением участников рынка опционов. Следующим я хочу вам представить новичка в компании индикаторов: отношение колл / пут на Международной бирже ценных бумаг (ISE).

Индекс настроения (отношение колл / пут) международной биржи ценных бумаг

Название: ISEE Call / Put Ratio (отношение колл / пут на ISE).

Где найти: www.ise.com/isee.

Периодичность: определяется ежедневно.

Все просто: я назвал соотношение колл / пут «спекулянтами-2». Оно также отслеживает покупки и продажи опционов, но не в процентном соотношении, а в абсолютных величинах. И снова вы, вероятнее всего, сможете заработать, играя против спекулянтов. Но вы и так уже это знаете.

Где найти: www.ise.com/isee.

Периодичность: определяется ежедневно.

Все просто: я назвал соотношение колл / пут «спекулянтами-2». Оно также отслеживает покупки и продажи опционов, но не в процентном соотношении, а в абсолютных величинах. И снова вы, вероятнее всего, сможете заработать, играя против спекулянтов. Но вы и так уже это знаете.

Что показывает отношение колл / пут ISEE

Индекс настроения ISEE отслеживает количество открытых позиций по опционам колл и пут, которые торгуются на ISE. Отношение колл /пут работает, скорее, как контрарный индикатор, т. е. если индикатор говорит, что на рынке царят бычьи или медвежьи настроения, то пора играть против рынка.

Как интерпретировать отношение колл/пут ISEE за пять минут

1. Зайдите на сайт Международной биржи ценных бумаг (www.ise.com/isee).

2. Прокрутите страницу вниз, пока не дойдете до ISE Sentiment Inde» (Индекс настроения Международной биржи ценных бумаг).

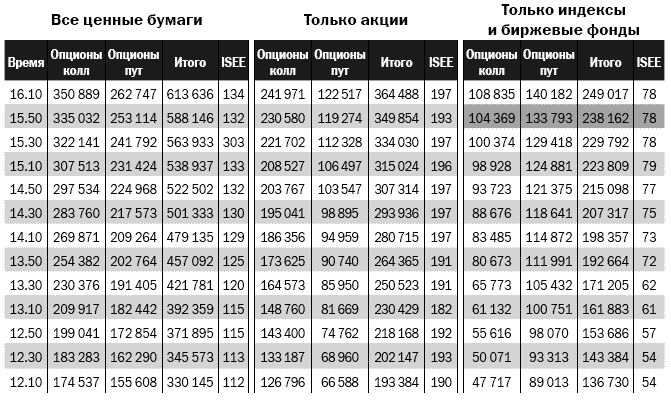

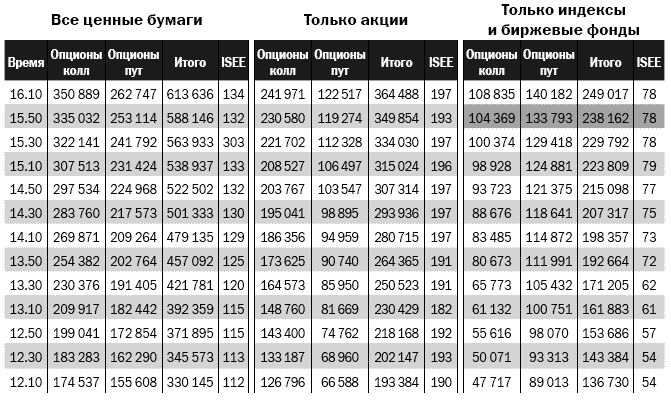

3. На экране вы увидите значения отношения колл / пут ISEE в трех категориях, которое будет иметь вид, представленный в табл. 1.3.

4. Примечание: выбираем графу All equities only (Только акции). Смотрим на значения отношения в графе ISEE. В нашем примере, представленном чуть ниже, это 197. Можно также взять графу All securities (Все ценные бумаги). В нашем примере, представленном ниже, отношение в этой категории равно 134.

Таблица 1.3

Приведено с разрешения Международной биржи ценных бумаг.

Приведено с разрешения Международной биржи ценных бумаг.

5. Подсказка: на сайте ISE можно подписаться на ежедневную рассылку значений отношения колл / пут. Перейдите на вкладку How to Subscribe (Подписаться на рассылку) в середине страницы.

2. Прокрутите страницу вниз, пока не дойдете до ISE Sentiment Inde» (Индекс настроения Международной биржи ценных бумаг).

3. На экране вы увидите значения отношения колл / пут ISEE в трех категориях, которое будет иметь вид, представленный в табл. 1.3.

4. Примечание: выбираем графу All equities only (Только акции). Смотрим на значения отношения в графе ISEE. В нашем примере, представленном чуть ниже, это 197. Можно также взять графу All securities (Все ценные бумаги). В нашем примере, представленном ниже, отношение в этой категории равно 134.

Таблица 1.3

5. Подсказка: на сайте ISE можно подписаться на ежедневную рассылку значений отношения колл / пут. Перейдите на вкладку How to Subscribe (Подписаться на рассылку) в середине страницы.

На что обращать внимание

1. Покупать: если отношение колл / пут в категории «Только акции» меньше 100 (куплено больше опционов пут), то это сигнал покупать; если соотношение ниже 65, то нужно срочно покупать.

2. Продавать: если отношение колл / пут в категории «Только акции» больше 250 (на рынке больше покупок опционов колл), то это сигнал продавать; если отношение выше 350, то нужно срочно продавать.

3. Подсказка: прежде чем предпринимать какие-либо действия, обратите внимание на периоды, когда отношение колл / пут было высоким или низким на протяжении нескольких дней.

4. Примечание: в табл. 1.3 значения в колонке ISEE, равные 134 («Все ценные бумаги») и 197 («Только акции»), в пределах нормы.

5. Примечание: это не прямое руководство к действию, а лишь рекомендации. Всегда проверяйте, что говорят другие индикаторы, прежде чем покупать или продавать.

2. Продавать: если отношение колл / пут в категории «Только акции» больше 250 (на рынке больше покупок опционов колл), то это сигнал продавать; если отношение выше 350, то нужно срочно продавать.

3. Подсказка: прежде чем предпринимать какие-либо действия, обратите внимание на периоды, когда отношение колл / пут было высоким или низким на протяжении нескольких дней.

4. Примечание: в табл. 1.3 значения в колонке ISEE, равные 134 («Все ценные бумаги») и 197 («Только акции»), в пределах нормы.

5. Примечание: это не прямое руководство к действию, а лишь рекомендации. Всегда проверяйте, что говорят другие индикаторы, прежде чем покупать или продавать.

Предыстория

Международная биржа ценных бумаг была создана в Соединенных Штатах в 2000 г. и стала первой полностью электронной биржей опционов. В 2002 г. она ввела свою версию психологического индикатора – отношение колл / пут ISEE.

Как работает отношение колл / пут ISEE

Хотя многие частные инвесторы не очень хорошо знакомы с Международной биржей ценных бумаг и не знают преимуществ ретроспективной оценки, ISE сделала две важных поправки к тому, как это отношение рассчитывается на Чикагской бирже опционов. Во-первых, ISE решила делить количество опционов колл на количество опционов пут (и умножать полученную величину на 100); в результате соотношение ISE дает целое число, а не дробь. Считается, что целые числа воспринимать проще, чем дроби. Во-вторых, ISE исключила из отношения сделки маркет-мейкеров и брокерских фирм. Поэтому многие специалисты считают, что этот индекс дает более адекватное представление о настроениях инвесторов. Помните: когда вы смо́трите на отношение колл / пут ISEE, то смотри́те только на отношение открытых позиций покупателей опционов колл и пут.

Повторюсь еще раз: поскольку частные спекулянты крайне плохо определяют, когда рынок достигает вершины или дна, идея заключается в том, чтобы играть против них. Этот индикатор несколько раз в год дает вполне надежные сигналы, а когда рынок приближается к развороту, наступает час этого индикатора. Ждите серию либо аномально высоких, либо аномально низких уровней – это и будет сигналом. Одно аномальное значение ни о чем не говорит, в то время как серия нетипично высоких или слишком низких значений может быть подсказкой.

Отношение колл / пут неплохо показывает точки разворота рынка, но, поскольку оно является относительно новым индикатором, лучше одновременно пользоваться индикаторами CBOE и ISEE.

Как вы уже уяснили, биржевые спекулянты нередко поддаются эмоциями, поэтому уровни, на которых они совершают покупки опционов колл и пут позволяют понять, чего они ждут в данный момент. Аномальные значения, неважно, низкие или высокие, как правило, совпадают с изменением направления движения рынка. Соответственно, вам нужно играть против рынка.

Пожалуй, единственный недостаток этого отношения состоит в том, что оно срабатывает слишком рано. Поскольку опционные спекулянты принимают решения за доли секунды, то, находясь под серьезным давлением, они почти наверняка ошибаются. При этом использование скользящего среднего позволяет сгладить волнение (подробнее см. в гл. 3).

Повторюсь еще раз: поскольку частные спекулянты крайне плохо определяют, когда рынок достигает вершины или дна, идея заключается в том, чтобы играть против них. Этот индикатор несколько раз в год дает вполне надежные сигналы, а когда рынок приближается к развороту, наступает час этого индикатора. Ждите серию либо аномально высоких, либо аномально низких уровней – это и будет сигналом. Одно аномальное значение ни о чем не говорит, в то время как серия нетипично высоких или слишком низких значений может быть подсказкой.

Отношение колл / пут неплохо показывает точки разворота рынка, но, поскольку оно является относительно новым индикатором, лучше одновременно пользоваться индикаторами CBOE и ISEE.

Как вы уже уяснили, биржевые спекулянты нередко поддаются эмоциями, поэтому уровни, на которых они совершают покупки опционов колл и пут позволяют понять, чего они ждут в данный момент. Аномальные значения, неважно, низкие или высокие, как правило, совпадают с изменением направления движения рынка. Соответственно, вам нужно играть против рынка.

Пожалуй, единственный недостаток этого отношения состоит в том, что оно срабатывает слишком рано. Поскольку опционные спекулянты принимают решения за доли секунды, то, находясь под серьезным давлением, они почти наверняка ошибаются. При этом использование скользящего среднего позволяет сгладить волнение (подробнее см. в гл. 3).

Совет опытным трейдерам

Иногда лучше смотреть на числовые диапазоны. Например, отношение колл / пут по всем ценным бумагам может находиться в следующих диапазонах: от 50 до 90 – бычьи настроения; более 150 – медвежьи настроения. Отношение колл / пут только по акциям может находиться в следующих диапазонах: от 65 до 130 – бычьи настроения; более 250 – медвежьи настроения.

Ждите, пока значения бычьих/медвежьих настроений не достигнут 10 % самых высоких или самых низких показателей за определенный период времени. Помните, что диапазон бычьих / медвежьих настроений периодически должен обновляться – это отражает изменения рыночной ситуации и значений отношения колл / пут ISEE.

Что дальше?

Итак, теперь вы знаете, что рынок опционов позволяет весьма неплохо оценить настроения инвесторов. Сейчас я хотел бы познакомить вас еще с одним индикатором из мира опционов. Скорее всего, вы слышали название этого индикатора по телевизору или читали о нем в газетах. Наш следующий индикатор – известный и очень популярный индекс волатильности (VIX).

Индекс волатильности Чикагской биржи опционов

Название: индекс волатильности (VIX) Чикагской биржи опционов (CBOE).

Обозначение: $VIX на сайте www.stockcharts.com[2].

Где найти: www.stockcharts.com, в любой программе построения графиков, на сайте CBOE. Кроме того, ежедневные значения этого индекса публикуют большинство основных финансовых газет.

Обозначение: $VIX на сайте www.stockcharts.com[2].

Где найти: www.stockcharts.com, в любой программе построения графиков, на сайте CBOE. Кроме того, ежедневные значения этого индекса публикуют большинство основных финансовых газет.