Страница:

О.И. Соснаускене

Учет автотранспорта и затрат на его содержание на предприятии

Учебно-практическое пособие

Глава 1. Способы приобретения автомобиля. Оформление документов

1.1. Общие сведения по оформлению автомобиля

Приобрести автомобиль несложно, это можно сделать даже не имея в своем распоряжении достаточной суммы. Автосалоны активно привлекают клиентов новыми, все более выгодными схемами покупки – от беспроцентного кредита до лизинга. Беспроцентный кредит связан для покупателя с обязательной покупкой страхового полиса КАСКО (риск угона и причинения ущерба автомобилю), такой полис недешев и требуется далеко не всем. Поэтому часто организации предпочитают пользоваться лизинговой схемой. Ее основное преимущество по сравнению с покупкой за счет кредитных ресурсов состоит в том, что лизинговая комиссия облагается налогом на добавленную стоимость, а значит, можно предъявить налог к вычету. Однако самым распространенным способом приобретения автомобиля все же является его покупка.

Новые и бывшие в употреблении машины покупают по договору купли-продажи с обязательным оформлением счета-фактуры и накладной. Все владельцы автотранспорта должны застраховать риск автогражданской ответственности, иначе не смогут пройти государственный технический осмотр и регистрацию.

Договор обязательного страхования обычно заключается на 1 год и в дальнейшем продлевается. Поскольку расходы по страхованию относятся к нескольким периодам, то они отражаются в бухгалтерском учете на счете 97 «Расходы будущих периодов», и их равномерно списывают в течение срока действия договора.

Для целей налогообложения расходы на обязательное страхование гражданской ответственности владельцев транспортных средств включаются в состав прочих расходов в пределах утвержденных тарифов (п. 2 ст. 263 Налогового кодекса РФ (НК РФ)).

Для организаций, которые применяют метод начисления, порядок списания расходов указан в п. 6 ст. 272 НК РФ. Если договор заключен на срок, равный отчетному периоду или меньше его, затраты признаются в том отчетном периоде, в котором были оплачены страховые взносы. Когда по условиям договора страхования предусмотрена оплата страхового взноса разовым платежом за срок более одного отчетного периода, то он признается в расходах равномерно в течение срока действия договора.

При использовании кассового метода страховые взносы можно исключить из налогооблагаемой прибыли в тот день, когда они перечислены страховщику (п. 3 ст. 273 НК РФ).

Чтобы встать на учет по местонахождению транспортных средств, организации предпринимать ничего не нужно, все делается автоматически и без ее участия.

Сведения о зарегистрированном имуществе поступают в налоговые инспекции от ГИБДД, которая сообщает налоговикам о владельцах автомобилей. На все уходит не более 15 дней: в течение 10 дней указанные ведомства должны передать информацию в налоговую инспекцию, и в течение 5 дней инспекция должна поставить организацию на учет по этим основаниям.

Если организация нарушит срок постановки на учет, то ее ждет штраф в размере 5000 руб. за каждое транспортное средство. Просрочка свыше 90 дней влечет взыскание штрафа в размере 10 000 руб. (ст. 116 НК РФ).

Однако не спешите заплатить штраф, так как согласно п. 39 постановления Пленума Высшего Арбитражного Суда РФ (ВАС РФ) от 28.02.2001 г. № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации» указано следующее:

«При рассмотрении исков налоговых органов о взыскании с налогоплательщиков санкций за нарушение срока постановки на учет в налоговом органе и за уклонение от постановки на учет в налоговом органе, предусмотренных статьями 116 и 117 НК РФ, судам необходимо учитывать следующее.

Правила ст. 83 НК РФ, за несоблюдение которых установлена указанная выше ответственность, предусматривают обязанность налогоплательщика-организации и налогоплательщика-индивидуального предпринимателя подать заявление о постановке на налоговый учет в каждом из оговоренных этой статьей мест: по месту нахождения (жительства) самого налогоплательщика, по месту нахождения обособленного подразделения налогоплательщика-организации, по месту нахождения принадлежащего налогоплательщику недвижимого имущества и транспортных средств.

Итак, ст. 83 НК РФ регламентирует порядок постановки на налоговый учет самих налогоплательщиков, а не принадлежащего им имущества, на налогоплательщика, вставшего на налоговый учет в конкретном налоговом органе по одному из предусмотренных ст. 83 НК РФ оснований, не может быть возложена ответственность за неподачу заявления о повторной постановке на налоговый учет в том же самом налоговом органе по иному упомянутому в этой статье основанию».

Поэтому если организация уже состоит на учете в налоговом органе по месту государственной регистрации, а ей необходимо поставить на учет в данный налоговый орган приобретенное автотранспортное средство, то в такой ситуации несоблюдение сроков постановки автомобиля на учет не повлечет применения налоговых санкций. То же можно сказать и о филиале (обособленном подразделении), по местонахождению которого организация состоит на учете.

При государственном техническом осмотре решаются следующие основные задачи:

1) проверка соответствия технического состояния и оборудования транспортных средств требованиям нормативных правовых актов, правил, стандартов и технических норм в области обеспечения безопасности дорожного движения, а также технических нормативов выбросов вредных (загрязняющих) веществ в атмосферный воздух;

2) контроль допуска водителей к участию в дорожном движении;

3) предупреждение и пресечение преступлений и административных правонарушений, связанных с эксплуатацией транспортных средств;

4) выявление похищенных транспортных средств, а также транспортных средств участников дорожного движения, скрывшихся с места дорожно-транспортного происшествия (ДТП);

5) государственный учет показателей состояния безопасности дорожного движения;

6) контроль за выполнением владельцами транспортных средств требования об обязательном страховании гражданской ответственности;

7) формирование и ведение федеральной информационной базы данных о результатах проведения государственного технического осмотра.

Транспортные средства подлежат государственному техническому осмотру со следующей периодичностью:

а) легковые автомобили, используемые для перевозки пассажиров на коммерческой основе, автобусы и грузовые автомобили, оборудованные для систематической перевозки людей, с числом мест для сидения более 8 (кроме места водителя), транспортные средства и прицепы к ним для перевозки крупногабаритных, тяжеловесных и опасных грузов – каждые 6 месяцев;

б) легковые и грузовые автомобили с разрешенной максимальной массой до 3,5 тонны, прицепы и полуприцепы с разрешенной максимальной массой до 3,5 тонны, а также мототранспортные средства (за исключением транспортных средств, указанных в подп. «а» и «г»): – зарегистрированные в установленном порядке в Госавтоинспекции и прошедшие первый государственный технический осмотр до 31 декабря года, следующего за годом изготовления транспортного средства, – через 36 месяцев;

– с года выпуска которых прошло не более 7 лет, включая год выпуска, – каждые 24 месяца;

– с года выпуска которых прошло более 7 лет, включая год выпуска, – каждые 12 месяцев;

в) грузовые автомобили с разрешенной максимальной массой более 3,5 тонны, прицепы и полуприцепы с разрешенной максимальной массой более 3,5 тонны (за исключением транспортных средств, указанных в подп. «а») – каждые 12 месяцев;

г) транспортные средства, на которые в соответствии с законодательством Российской Федерации разрешена установка специальных сигналов, а также транспортные средства, предназначенные для обучения вождению (за исключением транспортных средств, указанных в подп. «а») – каждые 12 месяцев. Приведенные сроки исчисляются от даты проведения первого государственного технического осмотра, при этом внесение в регистрационные документы на транспортное средство коррективов, связанных с изменением сведений о собственнике (представителе собственника) или заменой государственного регистрационного знака, и выдача в связи с этим нового талона производятся без проверки технического состояния транспортного средства.

Технический осмотр транспортных средств производится на платной основе (п. 7 постановления Правительства РФ от 31.07.1998 г. № 880 «О порядке проведения государственного технического осмотра транспортных средств, зарегистрированных в Государственной инспекции безопасности дорожного движения Министерства внутренних дел РФ»), порядок установления размеров платы за проведение государственного технического осмотра транспортных средств утвержден совместным приказом МВД России, Минфина России и Минтранса России от 03.08.2001 г. № 708/61н/126, в размер этой платы включаются:

1) свободная отпускная цена изготовителя талонов о прохождении государственного технического осмотра (с НДС);

2) затраты по транспортировке, хранению, оформлению и выдаче специальной продукции, величина которых не должна превышать 36 руб.;

3) стоимость работ по проверке технического состояния транспортных средств, в том числе с использованием средств технического диагностирования, если решением органа исполнительной власти субъекта Российской Федерации такая проверка предусмотрена.

Талон о прохождении технического осмотра является подтверждением того, что данное транспортное средство прошло технический осмотр и его владелец (собственник) получил разрешение на эксплуатацию автомобиля. Плату за проведение технического осмотра не следует рассматривать как стоимость работ (услуг), связанных с текущей эксплуатацией транспортного средства.

Новые и бывшие в употреблении машины покупают по договору купли-продажи с обязательным оформлением счета-фактуры и накладной. Все владельцы автотранспорта должны застраховать риск автогражданской ответственности, иначе не смогут пройти государственный технический осмотр и регистрацию.

Договор обязательного страхования обычно заключается на 1 год и в дальнейшем продлевается. Поскольку расходы по страхованию относятся к нескольким периодам, то они отражаются в бухгалтерском учете на счете 97 «Расходы будущих периодов», и их равномерно списывают в течение срока действия договора.

Для целей налогообложения расходы на обязательное страхование гражданской ответственности владельцев транспортных средств включаются в состав прочих расходов в пределах утвержденных тарифов (п. 2 ст. 263 Налогового кодекса РФ (НК РФ)).

Для организаций, которые применяют метод начисления, порядок списания расходов указан в п. 6 ст. 272 НК РФ. Если договор заключен на срок, равный отчетному периоду или меньше его, затраты признаются в том отчетном периоде, в котором были оплачены страховые взносы. Когда по условиям договора страхования предусмотрена оплата страхового взноса разовым платежом за срок более одного отчетного периода, то он признается в расходах равномерно в течение срока действия договора.

При использовании кассового метода страховые взносы можно исключить из налогооблагаемой прибыли в тот день, когда они перечислены страховщику (п. 3 ст. 273 НК РФ).

Чтобы встать на учет по местонахождению транспортных средств, организации предпринимать ничего не нужно, все делается автоматически и без ее участия.

Сведения о зарегистрированном имуществе поступают в налоговые инспекции от ГИБДД, которая сообщает налоговикам о владельцах автомобилей. На все уходит не более 15 дней: в течение 10 дней указанные ведомства должны передать информацию в налоговую инспекцию, и в течение 5 дней инспекция должна поставить организацию на учет по этим основаниям.

Если организация нарушит срок постановки на учет, то ее ждет штраф в размере 5000 руб. за каждое транспортное средство. Просрочка свыше 90 дней влечет взыскание штрафа в размере 10 000 руб. (ст. 116 НК РФ).

Однако не спешите заплатить штраф, так как согласно п. 39 постановления Пленума Высшего Арбитражного Суда РФ (ВАС РФ) от 28.02.2001 г. № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации» указано следующее:

«При рассмотрении исков налоговых органов о взыскании с налогоплательщиков санкций за нарушение срока постановки на учет в налоговом органе и за уклонение от постановки на учет в налоговом органе, предусмотренных статьями 116 и 117 НК РФ, судам необходимо учитывать следующее.

Правила ст. 83 НК РФ, за несоблюдение которых установлена указанная выше ответственность, предусматривают обязанность налогоплательщика-организации и налогоплательщика-индивидуального предпринимателя подать заявление о постановке на налоговый учет в каждом из оговоренных этой статьей мест: по месту нахождения (жительства) самого налогоплательщика, по месту нахождения обособленного подразделения налогоплательщика-организации, по месту нахождения принадлежащего налогоплательщику недвижимого имущества и транспортных средств.

Итак, ст. 83 НК РФ регламентирует порядок постановки на налоговый учет самих налогоплательщиков, а не принадлежащего им имущества, на налогоплательщика, вставшего на налоговый учет в конкретном налоговом органе по одному из предусмотренных ст. 83 НК РФ оснований, не может быть возложена ответственность за неподачу заявления о повторной постановке на налоговый учет в том же самом налоговом органе по иному упомянутому в этой статье основанию».

Поэтому если организация уже состоит на учете в налоговом органе по месту государственной регистрации, а ей необходимо поставить на учет в данный налоговый орган приобретенное автотранспортное средство, то в такой ситуации несоблюдение сроков постановки автомобиля на учет не повлечет применения налоговых санкций. То же можно сказать и о филиале (обособленном подразделении), по местонахождению которого организация состоит на учете.

При государственном техническом осмотре решаются следующие основные задачи:

1) проверка соответствия технического состояния и оборудования транспортных средств требованиям нормативных правовых актов, правил, стандартов и технических норм в области обеспечения безопасности дорожного движения, а также технических нормативов выбросов вредных (загрязняющих) веществ в атмосферный воздух;

2) контроль допуска водителей к участию в дорожном движении;

3) предупреждение и пресечение преступлений и административных правонарушений, связанных с эксплуатацией транспортных средств;

4) выявление похищенных транспортных средств, а также транспортных средств участников дорожного движения, скрывшихся с места дорожно-транспортного происшествия (ДТП);

5) государственный учет показателей состояния безопасности дорожного движения;

6) контроль за выполнением владельцами транспортных средств требования об обязательном страховании гражданской ответственности;

7) формирование и ведение федеральной информационной базы данных о результатах проведения государственного технического осмотра.

Транспортные средства подлежат государственному техническому осмотру со следующей периодичностью:

а) легковые автомобили, используемые для перевозки пассажиров на коммерческой основе, автобусы и грузовые автомобили, оборудованные для систематической перевозки людей, с числом мест для сидения более 8 (кроме места водителя), транспортные средства и прицепы к ним для перевозки крупногабаритных, тяжеловесных и опасных грузов – каждые 6 месяцев;

б) легковые и грузовые автомобили с разрешенной максимальной массой до 3,5 тонны, прицепы и полуприцепы с разрешенной максимальной массой до 3,5 тонны, а также мототранспортные средства (за исключением транспортных средств, указанных в подп. «а» и «г»): – зарегистрированные в установленном порядке в Госавтоинспекции и прошедшие первый государственный технический осмотр до 31 декабря года, следующего за годом изготовления транспортного средства, – через 36 месяцев;

– с года выпуска которых прошло не более 7 лет, включая год выпуска, – каждые 24 месяца;

– с года выпуска которых прошло более 7 лет, включая год выпуска, – каждые 12 месяцев;

в) грузовые автомобили с разрешенной максимальной массой более 3,5 тонны, прицепы и полуприцепы с разрешенной максимальной массой более 3,5 тонны (за исключением транспортных средств, указанных в подп. «а») – каждые 12 месяцев;

г) транспортные средства, на которые в соответствии с законодательством Российской Федерации разрешена установка специальных сигналов, а также транспортные средства, предназначенные для обучения вождению (за исключением транспортных средств, указанных в подп. «а») – каждые 12 месяцев. Приведенные сроки исчисляются от даты проведения первого государственного технического осмотра, при этом внесение в регистрационные документы на транспортное средство коррективов, связанных с изменением сведений о собственнике (представителе собственника) или заменой государственного регистрационного знака, и выдача в связи с этим нового талона производятся без проверки технического состояния транспортного средства.

Технический осмотр транспортных средств производится на платной основе (п. 7 постановления Правительства РФ от 31.07.1998 г. № 880 «О порядке проведения государственного технического осмотра транспортных средств, зарегистрированных в Государственной инспекции безопасности дорожного движения Министерства внутренних дел РФ»), порядок установления размеров платы за проведение государственного технического осмотра транспортных средств утвержден совместным приказом МВД России, Минфина России и Минтранса России от 03.08.2001 г. № 708/61н/126, в размер этой платы включаются:

1) свободная отпускная цена изготовителя талонов о прохождении государственного технического осмотра (с НДС);

2) затраты по транспортировке, хранению, оформлению и выдаче специальной продукции, величина которых не должна превышать 36 руб.;

3) стоимость работ по проверке технического состояния транспортных средств, в том числе с использованием средств технического диагностирования, если решением органа исполнительной власти субъекта Российской Федерации такая проверка предусмотрена.

Талон о прохождении технического осмотра является подтверждением того, что данное транспортное средство прошло технический осмотр и его владелец (собственник) получил разрешение на эксплуатацию автомобиля. Плату за проведение технического осмотра не следует рассматривать как стоимость работ (услуг), связанных с текущей эксплуатацией транспортного средства.

1.2. Покупка

Новые и бывшие в употреблении машины покупают по договору купли-продажи с обязательным оформлением счета-фактуры и накладной. Регистрация производится на основании справок-счетов, выдаваемых предприятиями-изготовителями, торговыми предприятиями, гражданами-предпринимателями, имеющими лицензии на право торговли транспортными средствами, или иных документов, удостоверяющих право собственности владельца транспортных средств и подтверждающих возможность допуска их к эксплуатации на территории Российской Федерации. Если организация приобретает автомобиль у другой организации, на балансе которой он числился в составе основных средств, то для регистрации автомобиля необходимо представить договор купли-продажи с актом приемки-передачи.

Организация уплачивает регистрационный сбор за постановку автотранспортного средства на учет. В подразделении ГИБДД выдаются свидетельство о регистрации транспортного средства, государственные номерные знаки и делается отметка в техническом паспорте автотранспортного средства о постановке на учет.

Обязанность по уплате транспортного налога зависит от регистрации транспортного средства, а не от фактического его использования. Плательщиком транспортного налога признается лицо, на которое зарегистрировано транспортное средство (владелец). Например, грузовые автомобили, приобретенные в качестве комплектующих средств и зарегистрированные в органах ГИБДД, признаются объектом обложения транспортным налогом.

Порядок регистрации транспортного средства определен постановлением Правительства РФ от 12.08.1994 № 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации».

Регистрацию транспортных средств на территории Российской Федерации осуществляют:

1) подразделения Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации (ГИБДД) – автомототранспортных средств, имеющих максимальную конструктивную скорость более 50 км/ч, и прицепов к ним, предназначенных для движения по автомобильным дорогам общего пользования;

2) органы государственного надзора за техническим состоянием самоходных машин и других видов техники в Российской Федерации (органы гостехнадзора) – тракторов, самоходных дорожно-строительных и иных машин и прицепов к ним, включая автомототранспортные средства, имеющие максимальную конструктивную скорость 50 км/ч и менее, а также не предназначенные для движения по автомобильным дорогам общего пользования;

3) таможенные органы Российской Федерации – транспортных средств, зарегистрированных в других странах и временно находящихся на территории Российской Федерации сроком до 6 месяцев;

4) военные автомобильные инспекции (автомобильные службы) федеральных органов исполнительной власти, в которых предусмотрена военная служба, и иных организаций, имеющих воинские формирования, – транспортных средств воинских формирований федеральных органов исполнительной власти и иных организаций. Зарегистрированные в органах ГИБДД транспортные средства, вывозимые за пределы региона регистрации на срок более 2 месяцев, по просьбе владельцев транспортных средств могут быть временно зарегистрированы по их местонахождению.

Поскольку автотранспорт относится к основным средствам, то он принимается к учету на основании акта приема-передачи объекта основных средств (форма № ОС-1). На основании этого документа оформляется инвентарная карточка (форма № ОС-6). Образцы бланков можно найти в постановлении Госкомстата России от 21.01.2003 г. № 7.

В бухгалтерском учете первоначальную стоимость основного средства определяют в соответствии с ПБУ 6/01, суммируют все фактические затраты организации на приобретение автомобиля, за исключением НДС.

Фактические затраты – это сумма, уплаченная в соответствии с договором купли-продажи, а также стоимость консультационных и информационных услуг, проценты по заемным средствам, привлеченным для покупки автомобиля, и прочие затраты, непосредственно связанные с его приобретением. Кроме того, в первоначальную стоимость автотранспортного средства включаются затраты на установку дополнительного оборудования, сигнализации, проведение антикоррозийной обработки и прочее, а также стоимость комплекта запасных шин.

Покупая автомобиль, собственник должен поставить его на учет в ГИБДД (сроки установлены в постановлении Правительства РФ от 12.08.1994 г. № 938), зарегистрироваться нужно в течение 5 дней с момента приобретения или снятия с учета транспортного средства либо в течение срока действия регистрационного знака «Транзит».

Если государственная регистрация осуществлена, то организация принимает автомобиль на учет в качестве основного средства на основании приказа руководителя. Регистрационный сбор, государственные пошлины и другие платежи, произведенные в связи с регистрацией автомобиля, включаются в первоначальную стоимость основного средства.

Все расходы на приобретение автомобиля учитываются на счете 08 «Вложения во внеоборотные активы». В учете предприятия делается проводка:

Дебет счета 08 «Вложения во внеоборотные активы»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» (76 «Расчеты с разными дебиторами и кредиторами») – отражены затраты на покупку автомобиля.

Затем, когда предприятие вводит автомобиль в эксплуатацию, эти расходы списываются в Дебет счета 01 «Основные средства», в бухгалтерском учете эта операция отражается следующим образом:

Дебет счета 01 «Основные средства»,

Кредит счета 08 «Вложения во внеоборотные активы» – введен автомобиль в эксплуатацию.

Также при вводе автомобиля в эксплуатацию предприятие составляет один экземпляр акта приемки-передачи основных средств (форма № ОС-1) и оформляет инвентарную карточку учета основных средств (форма № ОС-6).

Сумма НДС, которая уплачена при приобретении легкового автомобиля, подлежит налоговому вычету (ст. 171–172 НК РФ).

Для того, чтобы возместить НДС, нужно выполнить следующие условия:

1) автомобиль оприходовать на баланс организации;

2) стоимость автомобиля должна быть оплачена поставщику;

3) автомобиль должен быть приобретен для осуществления производственной деятельности или для перепродажи;

4) на приобретенный автомобиль есть счет-фактура, в котором указана сумма налога.

Если автомобиль будет использоваться для осуществления деятельности, которая НДС не облагается, то сумма налога к вычету не принимается, а увеличивает первоначальную стоимость автомобиля (ст. 170 НК РФ). Это может быть в том случае, когда организация:

1) освобождена от обязанности платить НДС;

2) производит льготируемую продукцию;

3) реализует свои товары за пределами России.

В бухгалтерском учете суммы НДС отражаются следующим образом:

Дебет счета 19 «НДС по приобретенным ценностям»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – на основании полученного счета-фактуры учтен НДС по затратам, связанным с приобретением автомобиля;

Дебет счета 68 субсчет «Расчеты по НДС»,

Кредит счета 19 «НДС по приобретенным ценностям» – сумма НДС предъявлена к налоговому вычету.

Вполне возможно, что организация, которая продала свое основное средство, выставит счет-фактуру, где будет указан НДС, начисленный не на полную стоимость автомобиля, а лишь на часть стоимости. Это означает, что у предыдущего владельца автомобиль учитывался по стоимости, включающей «входной» НДС, а в этих случаях НДС облагается только разница между ценой реализуемого имущества и его остаточной стоимостью (п. 3 ст. 154 НК РФ).

НДС, в этом случае, можно рассчитать умножив указанную разницу на 18, а затем разделить полученный результат на 118 (п. 4 ст. 164НКРФ).

Иногда продавцы устанавливают цену автомобиля в условных единицах (ст. 317 ГК РФ). Однако вам все равно придется расплачиваться рублями по курсу, установленному продавцами, в результате на счете 60 «Расчеты с поставщиками и подрядчиками» образуются курсовые разницы, которые увеличивают или уменьшают первоначальную стоимость автомобиля, они должны учитываться на счете 08 «Вложения во внеоборотные активы».

Если же курсовая разница образовалась после введения автотранспортного средства в эксплуатацию, то включить ее в первоначальную стоимость приобретенного объекта нельзя. О том, как учесть курсовые разницы, указания в нормативных документах по бухгалтерскому учету нет, поэтому можно отрицательные курсовые разницы в расходы будущих периодов и отражать на счете 97 «Расходы будущих периодов». А положительные курсовые разницы нужно включить в доходы будущих периодов и отнести на счет 98 «Доходы будущих периодов». В дальнейшем курсовые разницы нужно будет включать в состав расходов пропорционально начисленной по объекту амортизации.

С 1 января 2008 г. изменилась стоимость амортизируемого имущества, к нему будет относиться имущество, стоимость которого превышает 20 000 руб. Организации могут включать в состав расходов отчетного периода расходы на капитальные вложения в размере не более 10 % первоначальной стоимости основных средств. Исключение составляет безвозмездно полученное имущество или расходы, понесенные в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств (п. 1.1 ст. 259 НК РФ). Если организация принимает решение о применении «амортизационной премии», признающейся косвенным расходом, то расчет амортизации производится исходя из первоначальной стоимости за вычетом расходов, принятых в уменьшение налоговой базы.

Организация не может менять выбранный метод начисления амортизации в соответствии с п. 3 ст. 259 НК РФ (Письмо Минфина России от 18.01.2008 г. № 03-03-06/1/11). По основным средствам, введенным в эксплуатацию до изменений в законодательстве, с 2008 г. амортизация должна начисляться с применением специального коэффициента 0,5.

Согласно ст. 259 НК РФ организации, получившие (передавшие) автомобили в лизинг, включают имущество в состав соответствующей амортизационной группы и применяют основную норму амортизации со специальным коэффициентом 0,5, такой порядок необходимо закрепить в договоре лизинга.

Еще один специальный коэффициент можно применять в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности, значение этого коэффициента организация может устанавливать самостоятельно, но он не может быть больше 3, норма амортизации может быть увеличена в 2 раза по тем основным средствам, которые работают в агрессивной среде или многосменном режиме, причем повышенную норму можно применять только по имуществу, занятому в таких работах.

Организации применяют понижающий коэффициент с 2008 г. в отношении легковых автомобилей, стоимость которых больше 600 000 рублей, а также пассажирских микроавтобусов дороже 800 000 руб. (п. 9 ст. 259 НК РФ).

Первоначальная стоимость автомобиля определяется как сумма расходов на его приобретение (п. 1 ст. 257 НК РФ). Например, первоначальной стоимостью автотранспортных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, а полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету. Поэтому, при отсутствии расходов на приобретение основных средств, организация не вправе начислять амортизацию, кроме строго определенных случаев.

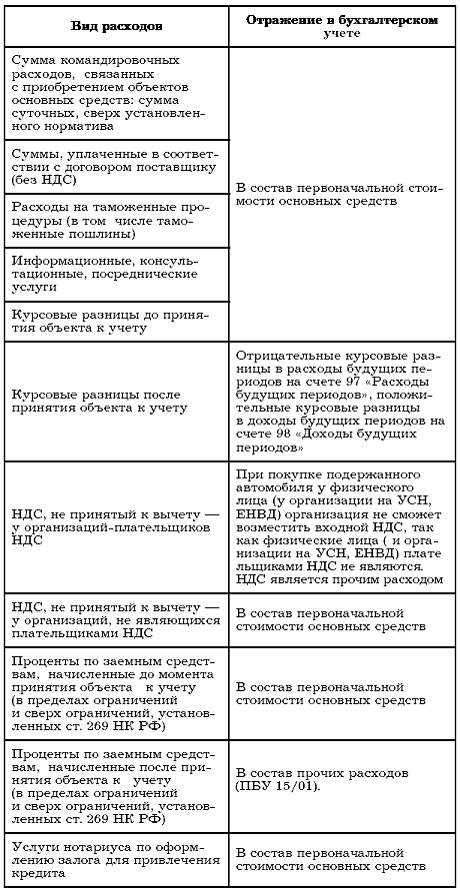

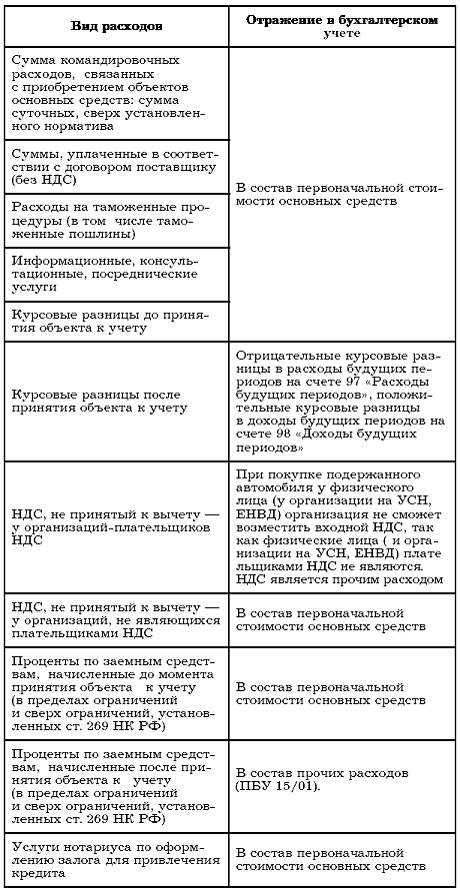

Формирование первоначальной стоимости основных средств, можно свести в таблицу:

Имущественные вложения в качестве вклада в уставный капитал законодательство ограничивает в двух случаях:

1) при формировании уставного капитала страховой организации (допускаются только денежные вклады);

2) при формировании уставного капитала коммерческих банков (кредитных организаций) (устанавливается предельный размер неденежной части уставного капитала).

Организация уплачивает регистрационный сбор за постановку автотранспортного средства на учет. В подразделении ГИБДД выдаются свидетельство о регистрации транспортного средства, государственные номерные знаки и делается отметка в техническом паспорте автотранспортного средства о постановке на учет.

Обязанность по уплате транспортного налога зависит от регистрации транспортного средства, а не от фактического его использования. Плательщиком транспортного налога признается лицо, на которое зарегистрировано транспортное средство (владелец). Например, грузовые автомобили, приобретенные в качестве комплектующих средств и зарегистрированные в органах ГИБДД, признаются объектом обложения транспортным налогом.

Порядок регистрации транспортного средства определен постановлением Правительства РФ от 12.08.1994 № 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации».

Регистрацию транспортных средств на территории Российской Федерации осуществляют:

1) подразделения Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации (ГИБДД) – автомототранспортных средств, имеющих максимальную конструктивную скорость более 50 км/ч, и прицепов к ним, предназначенных для движения по автомобильным дорогам общего пользования;

2) органы государственного надзора за техническим состоянием самоходных машин и других видов техники в Российской Федерации (органы гостехнадзора) – тракторов, самоходных дорожно-строительных и иных машин и прицепов к ним, включая автомототранспортные средства, имеющие максимальную конструктивную скорость 50 км/ч и менее, а также не предназначенные для движения по автомобильным дорогам общего пользования;

3) таможенные органы Российской Федерации – транспортных средств, зарегистрированных в других странах и временно находящихся на территории Российской Федерации сроком до 6 месяцев;

4) военные автомобильные инспекции (автомобильные службы) федеральных органов исполнительной власти, в которых предусмотрена военная служба, и иных организаций, имеющих воинские формирования, – транспортных средств воинских формирований федеральных органов исполнительной власти и иных организаций. Зарегистрированные в органах ГИБДД транспортные средства, вывозимые за пределы региона регистрации на срок более 2 месяцев, по просьбе владельцев транспортных средств могут быть временно зарегистрированы по их местонахождению.

Поскольку автотранспорт относится к основным средствам, то он принимается к учету на основании акта приема-передачи объекта основных средств (форма № ОС-1). На основании этого документа оформляется инвентарная карточка (форма № ОС-6). Образцы бланков можно найти в постановлении Госкомстата России от 21.01.2003 г. № 7.

В бухгалтерском учете первоначальную стоимость основного средства определяют в соответствии с ПБУ 6/01, суммируют все фактические затраты организации на приобретение автомобиля, за исключением НДС.

Фактические затраты – это сумма, уплаченная в соответствии с договором купли-продажи, а также стоимость консультационных и информационных услуг, проценты по заемным средствам, привлеченным для покупки автомобиля, и прочие затраты, непосредственно связанные с его приобретением. Кроме того, в первоначальную стоимость автотранспортного средства включаются затраты на установку дополнительного оборудования, сигнализации, проведение антикоррозийной обработки и прочее, а также стоимость комплекта запасных шин.

Покупая автомобиль, собственник должен поставить его на учет в ГИБДД (сроки установлены в постановлении Правительства РФ от 12.08.1994 г. № 938), зарегистрироваться нужно в течение 5 дней с момента приобретения или снятия с учета транспортного средства либо в течение срока действия регистрационного знака «Транзит».

Если государственная регистрация осуществлена, то организация принимает автомобиль на учет в качестве основного средства на основании приказа руководителя. Регистрационный сбор, государственные пошлины и другие платежи, произведенные в связи с регистрацией автомобиля, включаются в первоначальную стоимость основного средства.

Все расходы на приобретение автомобиля учитываются на счете 08 «Вложения во внеоборотные активы». В учете предприятия делается проводка:

Дебет счета 08 «Вложения во внеоборотные активы»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» (76 «Расчеты с разными дебиторами и кредиторами») – отражены затраты на покупку автомобиля.

Затем, когда предприятие вводит автомобиль в эксплуатацию, эти расходы списываются в Дебет счета 01 «Основные средства», в бухгалтерском учете эта операция отражается следующим образом:

Дебет счета 01 «Основные средства»,

Кредит счета 08 «Вложения во внеоборотные активы» – введен автомобиль в эксплуатацию.

Также при вводе автомобиля в эксплуатацию предприятие составляет один экземпляр акта приемки-передачи основных средств (форма № ОС-1) и оформляет инвентарную карточку учета основных средств (форма № ОС-6).

Сумма НДС, которая уплачена при приобретении легкового автомобиля, подлежит налоговому вычету (ст. 171–172 НК РФ).

Для того, чтобы возместить НДС, нужно выполнить следующие условия:

1) автомобиль оприходовать на баланс организации;

2) стоимость автомобиля должна быть оплачена поставщику;

3) автомобиль должен быть приобретен для осуществления производственной деятельности или для перепродажи;

4) на приобретенный автомобиль есть счет-фактура, в котором указана сумма налога.

Если автомобиль будет использоваться для осуществления деятельности, которая НДС не облагается, то сумма налога к вычету не принимается, а увеличивает первоначальную стоимость автомобиля (ст. 170 НК РФ). Это может быть в том случае, когда организация:

1) освобождена от обязанности платить НДС;

2) производит льготируемую продукцию;

3) реализует свои товары за пределами России.

В бухгалтерском учете суммы НДС отражаются следующим образом:

Дебет счета 19 «НДС по приобретенным ценностям»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – на основании полученного счета-фактуры учтен НДС по затратам, связанным с приобретением автомобиля;

Дебет счета 68 субсчет «Расчеты по НДС»,

Кредит счета 19 «НДС по приобретенным ценностям» – сумма НДС предъявлена к налоговому вычету.

Вполне возможно, что организация, которая продала свое основное средство, выставит счет-фактуру, где будет указан НДС, начисленный не на полную стоимость автомобиля, а лишь на часть стоимости. Это означает, что у предыдущего владельца автомобиль учитывался по стоимости, включающей «входной» НДС, а в этих случаях НДС облагается только разница между ценой реализуемого имущества и его остаточной стоимостью (п. 3 ст. 154 НК РФ).

НДС, в этом случае, можно рассчитать умножив указанную разницу на 18, а затем разделить полученный результат на 118 (п. 4 ст. 164НКРФ).

Иногда продавцы устанавливают цену автомобиля в условных единицах (ст. 317 ГК РФ). Однако вам все равно придется расплачиваться рублями по курсу, установленному продавцами, в результате на счете 60 «Расчеты с поставщиками и подрядчиками» образуются курсовые разницы, которые увеличивают или уменьшают первоначальную стоимость автомобиля, они должны учитываться на счете 08 «Вложения во внеоборотные активы».

Если же курсовая разница образовалась после введения автотранспортного средства в эксплуатацию, то включить ее в первоначальную стоимость приобретенного объекта нельзя. О том, как учесть курсовые разницы, указания в нормативных документах по бухгалтерскому учету нет, поэтому можно отрицательные курсовые разницы в расходы будущих периодов и отражать на счете 97 «Расходы будущих периодов». А положительные курсовые разницы нужно включить в доходы будущих периодов и отнести на счет 98 «Доходы будущих периодов». В дальнейшем курсовые разницы нужно будет включать в состав расходов пропорционально начисленной по объекту амортизации.

С 1 января 2008 г. изменилась стоимость амортизируемого имущества, к нему будет относиться имущество, стоимость которого превышает 20 000 руб. Организации могут включать в состав расходов отчетного периода расходы на капитальные вложения в размере не более 10 % первоначальной стоимости основных средств. Исключение составляет безвозмездно полученное имущество или расходы, понесенные в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств (п. 1.1 ст. 259 НК РФ). Если организация принимает решение о применении «амортизационной премии», признающейся косвенным расходом, то расчет амортизации производится исходя из первоначальной стоимости за вычетом расходов, принятых в уменьшение налоговой базы.

Организация не может менять выбранный метод начисления амортизации в соответствии с п. 3 ст. 259 НК РФ (Письмо Минфина России от 18.01.2008 г. № 03-03-06/1/11). По основным средствам, введенным в эксплуатацию до изменений в законодательстве, с 2008 г. амортизация должна начисляться с применением специального коэффициента 0,5.

Согласно ст. 259 НК РФ организации, получившие (передавшие) автомобили в лизинг, включают имущество в состав соответствующей амортизационной группы и применяют основную норму амортизации со специальным коэффициентом 0,5, такой порядок необходимо закрепить в договоре лизинга.

Еще один специальный коэффициент можно применять в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности, значение этого коэффициента организация может устанавливать самостоятельно, но он не может быть больше 3, норма амортизации может быть увеличена в 2 раза по тем основным средствам, которые работают в агрессивной среде или многосменном режиме, причем повышенную норму можно применять только по имуществу, занятому в таких работах.

Организации применяют понижающий коэффициент с 2008 г. в отношении легковых автомобилей, стоимость которых больше 600 000 рублей, а также пассажирских микроавтобусов дороже 800 000 руб. (п. 9 ст. 259 НК РФ).

Первоначальная стоимость автомобиля определяется как сумма расходов на его приобретение (п. 1 ст. 257 НК РФ). Например, первоначальной стоимостью автотранспортных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, а полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету. Поэтому, при отсутствии расходов на приобретение основных средств, организация не вправе начислять амортизацию, кроме строго определенных случаев.

Формирование первоначальной стоимости основных средств, можно свести в таблицу:

Таблица 1

Формирование первоначальной стоимости основных средств

Имущественные вложения в качестве вклада в уставный капитал законодательство ограничивает в двух случаях:

1) при формировании уставного капитала страховой организации (допускаются только денежные вклады);

2) при формировании уставного капитала коммерческих банков (кредитных организаций) (устанавливается предельный размер неденежной части уставного капитала).

Пример

Два учредителя вносят в уставный капитал общества с ограниченной ответственностью (ООО) одинаковые вклады по 100 000 руб., только первый перечисляет свой вклад деньгами, а второй передает бывший в эксплуатации фургон для перевозки товаров. Для оценки стоимости фургона был привлечен лицензированный оценщик, по отчету которого стоимость фургона составила 120 000 руб. Оплата услуг оценщика должна быть осуществлена вторым учредителем за счет его собственных средств, оплата государственной регистрации автомобиля за счет средств общества. В бухгалтерском учете эти операции отражаются следующим образом:Аналогичным образом формируется первоначальная стоимость объекта основных средств, полученного безвозмездно.

Дебет счета 75 «Расчеты с учредителями», Кредит счета 80 «Уставный капитал» – 200 000 руб. – отражено формирование уставного капитала ООО (в день государственной регистрации общества); Дебет счета 51 «Расчетные счета»,

Кредит счета 75 «Расчеты с учредителями» – 100 000 руб. – отражено внесение вклада первым учредителем (в день зачисления средств на расчетный счет ООО);

Дебет счета 08 «Вложения во внеоборотные активы», Кредит счета 75 «Расчеты с учредителями» – 100 000 руб. – отражено поступление автомобиля в счет вклада второго учредителя (в день фактической передачи фургона на основании акта приемки-передачи);

Дебет счета 08 «Вложения во внеоборотные активы», Кредит счета 51 «Расчетные счета» – 10 000 руб. – отражена уплата налогов и сборов при регистрации автомобиля;

Дебет счета 01 «Основные средства»,

Кредит счета 08 «Вложения во внеоборотные активы» – 110 000 руб. – принят к учету объект основных средств.

1.3. Лизинг

Под лизингом понимается получение арендатором на основании трехстороннего договора с арендодателем и продавцом во временное пользование (без выкупа или с выкупом) автомобиля. При этом участники трехстороннего договора именуются лизингополучатель, лизингодатель и продавец соответственно. Лизингодатель выступает в договорных отношениях как посредник, приобретающий в собственность автомобиль и затем сдающий его в лизинг.

Преимущества договора лизинга:

1) не нужно платить налог на имущество с полученного в пользование автомобиля (он будет числиться на балансе лизингодателя);

2) списать в налоговом учете автомобиль, полученный в лизинг, можно намного быстрее, чем обычный автомобиль: за срок действия договора (а не за срок полезного использования).

Бухгалтерский учет у лизингодателя:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками», Кредит счета 51 «Расчетные счета» – отражена оплата поставщику автомобиля;

Дебет счета 08 «Вложения во внеоборотные активы», Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – отражена стоимость приобретенного автомобиля без НДС;

Дебет счета 19 «НДС по приобретенным ценностям», Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – учтена сумма НДС по приобретенному автомобилю; Дебет счета 68 «Расчеты по налогам и сборам»,

Преимущества договора лизинга:

1) не нужно платить налог на имущество с полученного в пользование автомобиля (он будет числиться на балансе лизингодателя);

2) списать в налоговом учете автомобиль, полученный в лизинг, можно намного быстрее, чем обычный автомобиль: за срок действия договора (а не за срок полезного использования).

Бухгалтерский учет у лизингодателя:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками», Кредит счета 51 «Расчетные счета» – отражена оплата поставщику автомобиля;

Дебет счета 08 «Вложения во внеоборотные активы», Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – отражена стоимость приобретенного автомобиля без НДС;

Дебет счета 19 «НДС по приобретенным ценностям», Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – учтена сумма НДС по приобретенному автомобилю; Дебет счета 68 «Расчеты по налогам и сборам»,