Страница:

Для сельхозпроизводителей необходимо не только произвести продукции с минимальными затратами, но и успешно реализовать ее, поэтому приоритетом становится интеграция производителей с перерабатывающими предприятиями и торговлей и организация маркетинга.

Следовательно, для успешного развития сельского хозяйства необходимо использование инновационных технологий не отдельно, а в комплексе, охватывая все аспекты научно-технического прогресса.

Современные тенденции туристической деятельности в Финляндии

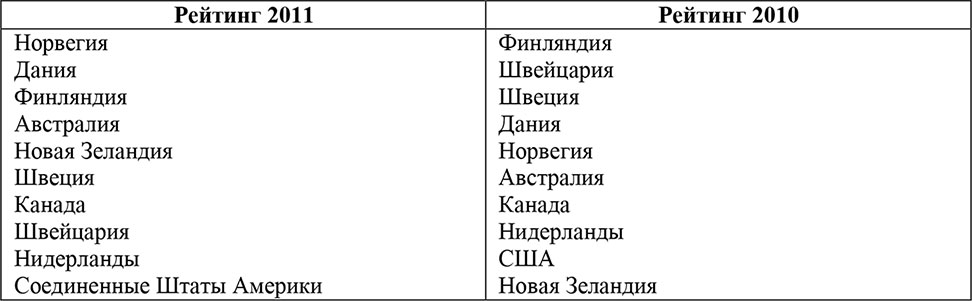

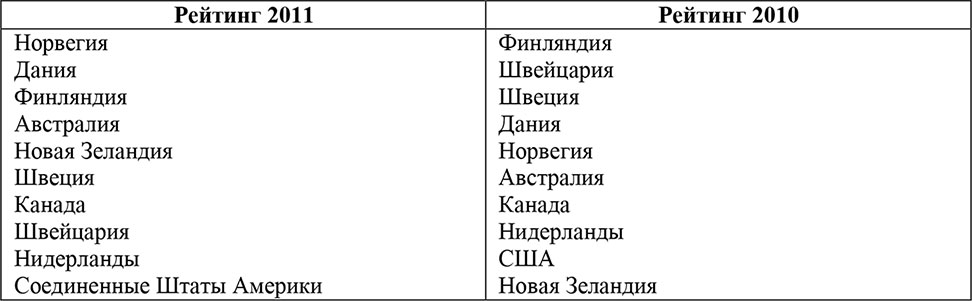

А также климат, уровень безопасности, экология, забота государства о здоровье людей, качество образования, условия предпринимательства в стране, возможность свободно путешествовать, отношение людей друг к другу, религиозные свободы. Согласно данному рейтингу, за последние два года Финляндии удалось занять одно из лидирующих мест в мире (табл. 1).

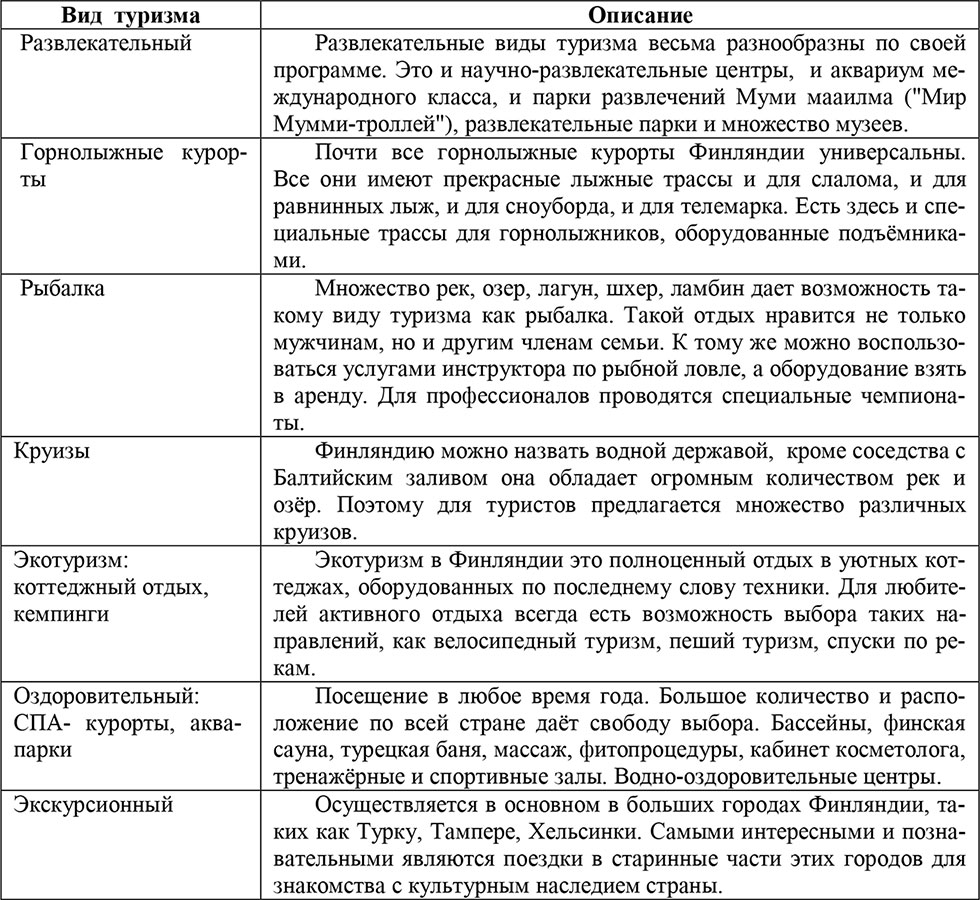

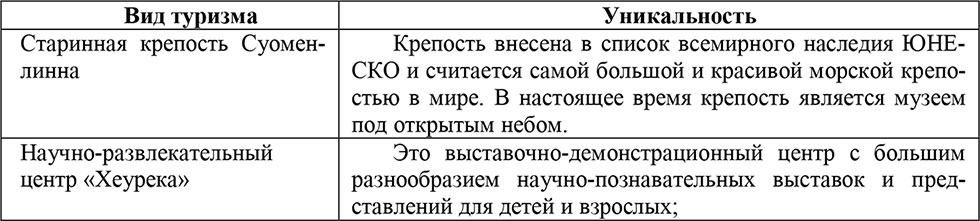

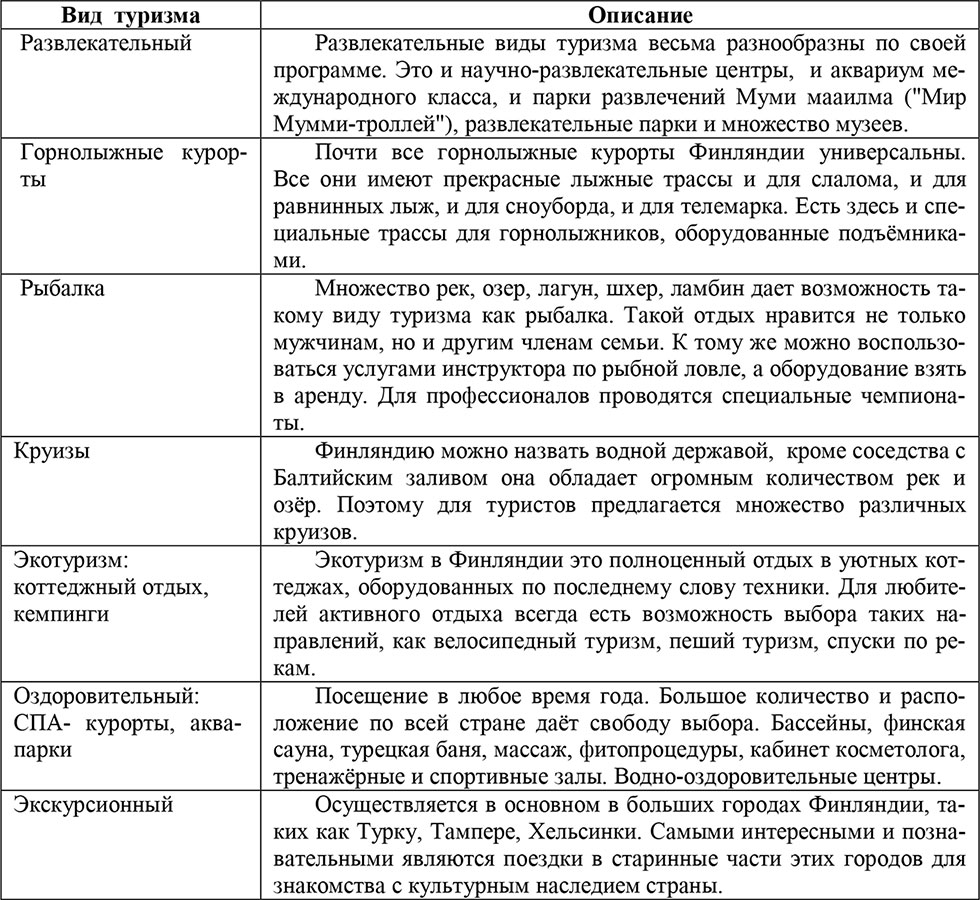

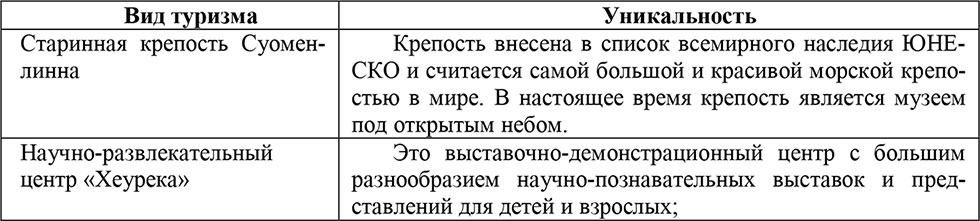

В этой связи стоит обратить внимание на тот факт, что на территории страны имеют место быть как основные, так и уникальные виды туризма, которые представлены в таблицах 2 и 3.

Таблица 1.

Рейтинг независимого института Legatum Institute [1]

Каждый из видов туризма имеющихся в стране нацелен в своём развитии на разные потребности и возможности, как самих финнов, так и гостей Финляндии. Кроме этого большое внимание уделяют:

– Развитой инфраструктуре наземного транспорта и морского;

– Туристической деятельности, рассчитанной на людей с разными доходами;

– По временному периоду предлагается туристическая деятельность разной направленности (от одного дня до нескольких недель);

– Распределению прибыли и направлению её на инвестиции;

– Поддержанию высокой конкурентоспособности туристических продуктов.

Стоит отметить также, что региональное деление страны откладывает свой отпечаток на развитие туризма и позволяет развивать и сочетать как общие, так и уникальные виды. Особо стоит отметить Аландские острова, находящиеся на юге Финляндии, которые считаются отдельным регионом и славятся на весь мир специализированным рыболовным туризмом (рис. 1).

Рис. 1. Преобладающие виды туризма в основных регионах Финляндии [2,3]

Рис. 1. Преобладающие виды туризма в основных регионах Финляндии [2,3]

Таким образом, изучение опыта и приоритетов в Финляндии является очень важным, так как это позволит применить полученные знания для создания и развития туристической деятельности, как в России, так и в Вологодской области.

Таблица 2.

Основные виды туризма в Финляндии [2,3]

Таблица 3.

Уникальные виды туризма в Финляндии [2, 3]

2. Туры в Финляндию [Электронный ресурс]. Режим доступа: http://www.turfinlandia.ru/tourism.php

3. Электронная Финляндия [Электронный ресурс]. Режим доступа: http://e-finland.ru

Освоение ресурсосберегающей технологии для предприятиях лесного комплекса УИС

В настоящее время при использовании станков для распиловки древесины специалисты отмечают следующие недостатки:

1. использование дорогостоящих многоскоростных двигателей и их постоянное включение, и выключение в процессе пиления, ведет к их быстрому износу и снижению надежности станка;

2. Отсутствие регулирования скорости резания и скорости подачи в зависимости от физико-механических параметров обрабатываемого материала;

3. Высокая энергоемкость процесса распиловки;

4. Расчетная мощность оборудования изначально завышается, что приводит к увеличению энергоемкости и материалоемкости оборудования и, в конечном счете, влечет за собой дополнительный расход ресурсов;

5. Резание происходит, в основном, за счет больших инерционных масс подвижных частей механизма резания с дорогостоящим электроприводом;

6. Низкое качество получаемой пилопродукции из-за отсутствия регулирования режимов пиления.

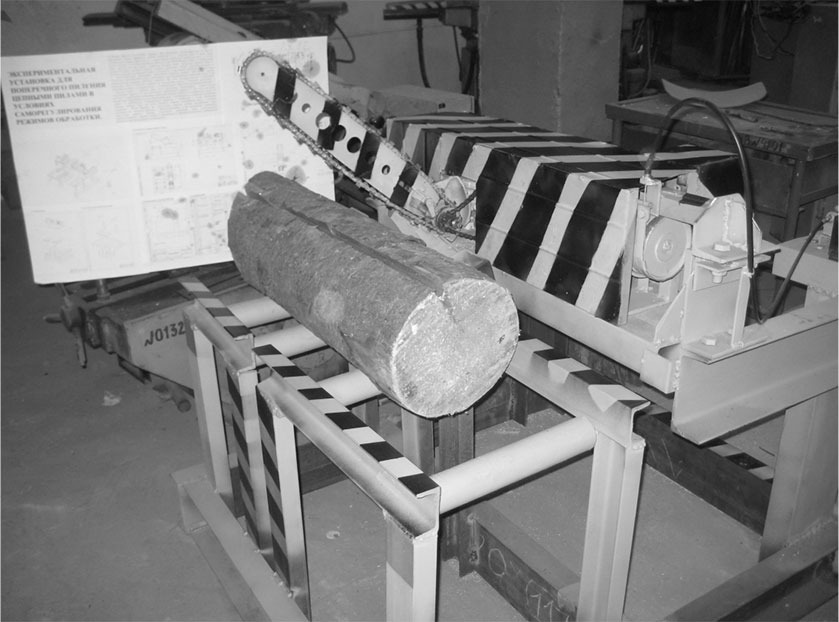

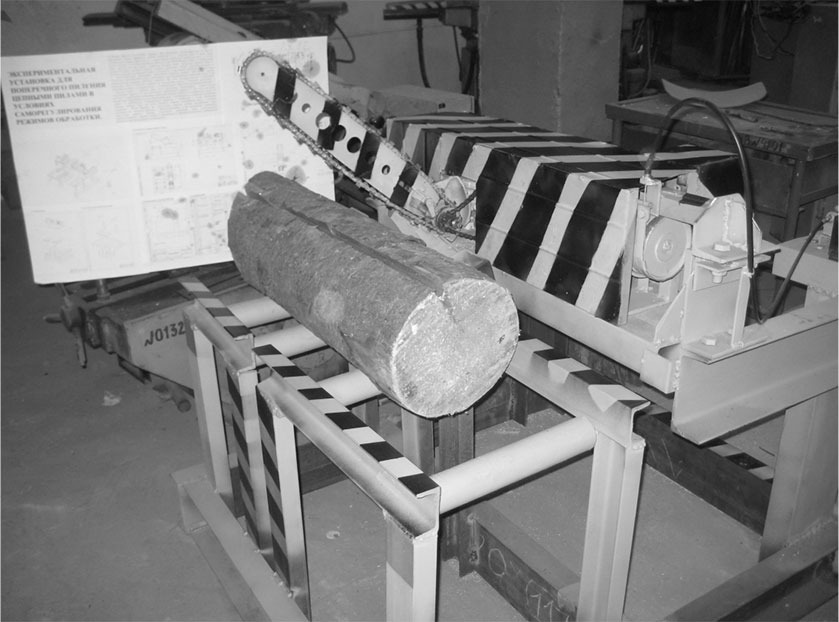

Все вышеперечисленные требования учтены авторским коллективом кафедры ТОЛДП Вологодского института права и экономики при разработке инновационной установки для поперечного пиления цепными пилами в условиях саморегулирования (патент № 102910), и принято решение, создать модель установки с проведением экспериментальных исследований в учебных мастерских.

Целью создания экспериментальной установки для поперечного пиления цепными пилами в условиях саморегулирования является решение следующих вопросов: снижение мощности двигателя механизма резания; исключение человеческого фактора из процесса производства; снижение удельных эксплуатационных затрат; повышение качества получаемой продукции; обеспечение работы в любых климатических и иных неблагоприятных условиях.

Экспериментальная установка по патенту № 102910 представляет собой модель станка криволинейного действия с вращательным движением подачи для поперечной распиловки круглых лесоматериалов в условиях саморегулирования режимов обработки (рис. 1).

Рис. 1. Экспериментальная модель станка криволинейного действия

Рис. 1. Экспериментальная модель станка криволинейного действия

При использовании данной конструкции саморегулирование скорости подачи осуществляется в зависимости от физико-механических особенностей перерезаемой древесины при пилении лесоматериала.

Созданная конструкция позволяет:

1. уменьшить мощность двигателя на резание в сравнении с аналогичными установками в среднем на 28 %, в результате чего появилась возможность получить ощутимую экономию электроэнергии;

2. снизить психологическую загрузку оператора, так как у оператора исключается необходимость регулирования режима обработки;

3. исключить человеческий фактор из процесса производства, тем самым получить возможность:

– привлечь к труду неквалифицированный персонал,

– снизить показатели травматизма на производстве,

– повысить качество продукции,

– исключить поломку оборудования в результате человеческой ошибки;

4. снизить удельные эксплуатационные затраты, и как следствие снизить затраты на производство продукции;

5. повысить качество получаемой продукции: получение ровного среза без задиров и сколов (результат саморегулирования);

6. обеспечить работу в любых климатических и иных неблагоприятных условиях, благодаря надежности работы механических узлов.

Дальнейшее продвижение проекта рассчитано на создание установки для фрезерования древесины в условиях саморегулирования.

Анализ текущего состояния рынка государственных ценных бумаг России и перспективы его развития

Представляется актуальным выявление направлений развития такого сегмента финансовой системы, как рынок государственных ценных бумаг. Значимость развития рынка государственных ценных бумаг (РГЦБ) как для российского финансового рынка, так и экономики страны в целом обусловлена необходимостью погашения внутренних и внешних обязательств государства, привлечения финансовых ресурсов для реализации целевых инвестиционных программ, а также использованием государственных ценных бумаг при проведении денежно-кредитной политики в части регулирования денежного предложения.

В связи с этим представляется интересным изучить изменения, произошедшие в структуре портфеля государственных ценных бумаг (ГЦБ) за последнее десятилетие, и обозначить основные направления развития рынка государственных ценных бумаг.

Внутренний сегмент РКЦБ изначально состоял преимущественно из государственных краткосрочных бескупонных облигаций (ГКО) как инструментов неинфляционного покрытия дефицита государственного бюджета. На 01.01.1994 их было выпущено на сумму 0,2 млрд. руб., а к началу 1998 г. – уже на 272,61 млрд. руб. Активная спекуляция зарубежных и внутренних инвесторов, а также стремление регулятора удержать стабильным курс рубля по отношению к доллару привели к неспособности эмитента отвечать по своим обязательствам. Новое увеличение объемов эмиссии и числа сделок с этим видом государственных ценных бумаг началось в 2001 г. После улучшения макроэкономической ситуации в стране за счет роста мировых цен на углеводороды и другие товары русского экспорта. По мере роста профицита бюджета потребность в ГКО снижалась. Поэтому с 2006 г. этот вид ценных бумаг не выпускается.

Вместе с этим государство с целью равномерного распределения платежей по долгу и обеспечения гарантированного выполнения своих долговых обязательств стало выпускать среднесрочные и долгосрочные бумаги:

– с фиксированным купонным доходом (ОФЗ – ФК);

– с постоянным купонным доходом (ОФЗ – ПД);

– с постоянным купонным доходом и амортизацией долга (ОФЗ – АД).

С началом пенсионной реформы в оборот был включен новый финансовый инструмент – государственные сберегательные облигации (ГСО), предназначенные для институциональных инвесторов, использующих долгосрочные консервативные стратегии. Выпускаются следующие виды таких бумаг:

государственные сберегательные облигации с фиксированной процентной ставкой купонного дохода (ГСО – ФПС);

– государственные сберегательные облигации с постоянной процентной ставкой купонного дохода (ГСО – ППС).

Август 2008 г. стал рекордным со времени кризиса 1998 г. по масштабу падения стоимости внутренних государственных облигаций. За август котировки наиболее длинных облигаций федерального займа (ОФЗ) снизились на 5-12 процентных пунктов. Такого значительного падения стоимости государственных ценных бумаг не было с кризиса 1998 г. Только в 2005 г. наблюдалось столь резкое движение цен, но тогда ОФЗ наоборот дорожали за счет притока иностранного капитала на фондовый рынок. Объем рынка ОФЗ составлял более 1 трлн. руб. Крупнейшими держателями госбумаг являются Сбербанк, Банк развития и Банк России. Сбербанк держит госбумаг примерно на 300 млрд. руб. Согласно отчетности ВЭБа на конец июня, его портфель ОФЗ превышал 160 млрд. руб. Общая экономическая целесообразность вложения средств в ОФЗ для инвесторов снижается, и причиной тому – повышение Банком России ключевых ставок, считают участники рынка. Под ОФЗ можно получать рефинансирование, в частности, в ЦБ по операциям РЕПО. Однако ставка по сделкам РЕПО выросли с 6,25 % до 7 % годовых. За этот же срок ставка рефинансирования ЦБ выросла с 10,25 % до 11 % годовых. Удорожание денег Центробанка привело к потере интереса инвесторов к федеральным облигациям. «Июльское повышение Центробанком ставки рефинансирования до 11 % стало последней каплей, спровоцировавшей начало продажи госбумаг», – считает аналитик банка «Зенит» Александр Ермак. Менее чем за два месяца самый длинный выпуск ОФЗ с погашением в 2036 году потерял 15 процентных пунктов, из которых 12 – август 2008 г. Падение котировок госбумаг могло привести к снижению прибыли держателей. Как правило, бумаги, находящиеся в инвестиционном портфеле, остаются там до погашения. Бумаги в торговом портфеле периодически переоцениваются по текущим котировкам, и в случае их снижения влияют на финансовый результат. Банкиры признаются, что стараются держать ОФЗ в торговых портфелях. Смягчить эффект от падения стоимости ОФЗ крупным держателям этих бумаг позволяет игра на повышение. В последний рабочий день месяца, когда держатели бумаг традиционно проводят переоценку торговых портфелей, госбумаги неожиданно подорожали. Трейдеры нескольких банков рассказали, что за минуту до окончания торгов ОФЗ появились котировки, на несколько процентных пунктов превышающие среднедневные уровни. В результате в некоторых длинных выпусках госбумаг прошли сделки на 150–200 млн. руб., а цена к закрытию выросла на два-три процентных пункта. Однако банкиры и управляющие публично не признаются в совершении таких операций.

В стоимостном выражении объем внутреннего РГЦБ за 2009 г. увеличился на 415,7 млрд. руб. Поскольку Минфин России продолжал наращивать объемы последних выпущенных в обращение выпусков государственных ценных бумаг – в результате номинальная стоимость ОФЗ – ПД составила 706,37 млрд. руб., что в 2 раза превысило показатель предыдущего года, а ГСО – в 3 раза. Хотя удельный вес ОФЗ – АД в структуре внутреннего РГЦБ снизился на 3 %, эти бумаги составили наибольшую часть рынка.

Структура государственного внутреннего долга, выраженная в государственных ценных бумаг, на 24.05.2010 таково:

– ОФЗ – ПД – 38,2129 %;

– ОФЗ – АД – 46,3616 %;

– ГСО – ФПС – 7,2098 %;

– ГСО – ППС – 8,2157 %.

Данные свидетельствует о том, что в течение пяти месяцев 2010 г. видовая структура российского РГЦБ не претерпела значительных изменений.

Характеризуя российский внутренний РГЦБ, отметим, что он занимает незначительный удельный вес по отношению к ВВП. В 2009 г. этот показатель достиг рекордного за последние пять лет уровня – 4,7 %, что на 2,5 п. п. меньше показателя 2000 г.

23,5 % дефицита федерального бюджета в 2010 г., (который, по расчетам, составил 2 936,9 млрд. руб., или 6,8 % ВВП) был погашен за счет государственных заимствований, а в 2012 г. в связи с исчерпанием средств Резервного фонда РФ этот показатель возрастает до 49 %. В соответствии с проектом программы государственных внутренних заимствований Российской Федерации привлечение средств в основном (98 %) будет осуществляться за счет размещения средне– и долгосрочных облигаций федерального займа.

В 2010 г. также возросла сумма погашений основного долга по государственным ценным бумагам: по сравнению с 2009 г. в 2,7 раза. В 2012 г. погашение превысит показатель 2010 г. в 1,9 раза. Таким образом, приведенные данные позволяют сделать вывод о том, что новые заимствования в большинстве своем будут направлены на погашение предыдущих выпусков.

Количество внутренних государственных бумаг на современном этапе значительно превышает внешние выпуски, и указанные тренды сохраняются в течение ближайших нескольких лет. Что касается инвестиционных качеств государственных бумаг, то их надежность находится на стабильном уровне, что позволяет использовать их как безрисковый инструмент. Ликвидность ГЦБ находится на достаточно низком уровне.

Проблема ликвидности является в значительной степени результатом концентрации бумаг в портфелях крупных пассивных инвесторов. В первую очередь речь идет об инвестировании в госбумаги пенсионных накоплений. Однако по мере дальнейшего роста объема рынка в соответствии с планами Минфина и обсуждаемого расширения инструментария для инвестирования пенсионных средств ликвидность рынка госбумаг будет расти.

Усилия ММВБ по развитию рынка госбумаг направлены на повышение ликвидности рынка, создание дополнительных возможностей и сервисов для участников рынка, Минфина и Банка России, приближение к международным стандартам торговли, клиринга и расчетов в рамках концепции создания в Москве международного финансового центра. При этом на рынке госбумаг продолжают появляться все новые технологии, которые в дальнейшем работают на благо всего российского финансового рынка.

В связи с тем, что на рынке госбумаг преобладают среднесрочные и долгосрочные инструменты, у участников отсутствуют ориентиры в определении стоимости «коротких» денег; у дилеров и инвесторов ограничены возможности по формированию и эффективному управлению своими портфелями государственных ценных бумаг. Одним из способов решения данной проблемы могло бы стать введение программы стрипования.

На сегодняшний день программы стрипования – раздельного обращения купонов и номиналов облигаций – используются в большинстве развитых стран. Одной из причин популярности программ стрипования стало то, что их введение предоставляет Министерству финансов, как эмитенту, возможность предложить участникам пользующиеся спросом краткосрочные финансовые инструменты без изменения политики долгосрочных заимствований. Преимуществом проведения операции разделения для инвесторов является то, что полученные в результате её проведения компоненты (стрипы) можно объединять в любой комбинации, в любых пропорциях, таким образом, можно получить пакет денежных поступлений, отличный от исходной облигации и удовлетворяющий потребности любого инвестора. Разделению, как правило, подвергаются долгосрочные облигации. Для Банка России появление нового короткого сегмента рынка государственных ценных бумаг, сопровождающееся повышением активности участников рынка, означает формирование индикатора стоимости коротких денег, общее повышение ликвидности рынка государственных ценных бумаг и, как следствие, возможность более гибко осуществлять денежно-кредитную политику и управлять ликвидностью банковской системы.

Возможность стрипования государственных облигаций увеличивает спрос на них со стороны инвесторов, способствует снижению уровня процентных ставок, что, в свою очередь, приводит к сокращению расходов Минфина по обслуживанию госдолга.

Предложения по началу работы по программам стрипования ММВБ были подготовлены и направлены в Министерство финансов и Банк России. Нужно учесть, что проект этот долгосрочный, а для его реализации необходима разработка детальной нормативной базы по аналогии с опытом большинства зарубежных стран, где процессы стрипования и реконституции регламентируются нормативными актами министерств финансов или центральных банков. Также необходимо решение вопросов налогообложения стрипов, определение подходов к процедурам стрипования и реконституции с точки зрения бюджетной классификации.

В рамках совершенствования механизма проведения расчетов можно говорить о перспективе введения расчетов в реальном времени по крупным сделкам, заключаемым на рынке госбумаг. Необходимо отметить, что аналогичный режим был введен на фондовом рынке Фондовой биржи ММВБ с 17 марта 2008 г.

Важным направлением в развитии расчетной инфраструктуры рынка госбумаг является создание филиальной сети расчетной палаты ММВБ. В рамках программы создания филиальной сети РП ММВБ в 2007 году приступили к проведению операций филиалы в Ростове-на-Дону и Владивостоке, в 2008 году приступил к проведению операций филиал в Нижнем Новгороде. Большие планы по совершенствованию системы расчетов по сделкам на рынке госбумаг у ММВБ связаны и с внедряемой Банком России новой системой расчетов БЭСП. Создание филиальной сети РП ММВБ и использование БЭСП создают предпосылки к кардинальному изменению механизма межрегиональных расчетов на рынке госбумаг.

2. Мартьянов, А. В. Совершенствование управления государственным долгом РФ, выраженным в государственных ценных бумагах как публичных обязательствах России//Финансы и кредит. – 2008. – № 3.

3. Мартьянов, А. В. Стрипование государственных ценных бумаг и возможности его ведения в РФ//Финансы и кредит. – 2008. – № 8.

4. Тутаева, Д. Р. Роль и значение рыночных долговых инструментов в механизме государственных внутренних заимствований на современном этапе развития России//Финансы и кредит. – 2008. – № 3.

Паевые инвестиционные фонды в современной экономике России

Рынок коллективных инвестиций продолжает привлекать новых игроков: появляются управляющие компанией, растет количество пайщиков инвестиционных фондов. Прогнозируется, что число инвесторов ПИФов превысит 300 тысяч человек. Эксперты не спешат назвать эту отметку историческим или психологическим барьером: численность населения страны и мировой опыт доказывают, что этот показатель относительно не велик. Многие исследования свидетельствуют о том, что в России более 50 миллионов человек имеют сбережения, половина из них готовы «применить на себя» практику коллективного инвестирования.

Анализируя рынок ПИФов, стоит отметить, что желание инвестировать в ПИФ становится более и более распространенным явлением: паевые инвестиционные фонды, разменяв в России второй десяток, принесли своим вкладчикам до 90 % годовых. Рост доходов населения привел к тому, что появилось большое количество людей, желающих регулярно откладывать определенную сумму денег на долгосрочные финансовые инвестиции. А паевой инвестиционный фонд – идеальный механизм, чтобы заставить деньги работать. В 2006 году эксперты говорили о «буме» финансовой активности, который сопровождался устойчивым ростом экономики, повышением инвестиционной привлекательности страны, привлечением новых игроков, готовых вкладывать деньги в ценные бумаги. На данный момент считается, что главной тенденцией ближайшей перспективы станет привлечение «неискушенных» инвесторов. Некоторые управляющие компании уже снижают минимальные суммы инвестиций в управляющие ими ПИФы. [2]

С другой стороны – залогом дальнейшей успешной работы ПИФов в России является экономическая и политическая стабильность в стране, которая практически невозможна в условиях мирового финансового кризиса. Однако ПИФы некогда не страхуют от рисков на 100 %, и у инвесторов всегда должны быть ясные представления о соотношении возможных потерь и потенциальной доходности. Инвесторам не стоит рассчитывать на 100 % доходность. Задача управляющих компаний – не раздавать обещания, а грамотно сориентировать новичков при выборе продукта и формы инвестирования.

Конечно, большинство экономистов полагает, что российские фондовые активы остаются недооцененными. Кроме того, благоприятная мировая конъюнктура позволит многим отечественным эмитентам чувствовать себя неплохо в ближайшей перспективе. ПИФ – это не банковский депозит с гарантированной доходностью, а достаточно рисковый инструмент. В связи с этим эксперты считают, что внимание инвесторов в ближайшие годы может сместиться в сторону облигационных и смешанных фондов, которые предлагают сбалансированных подходов к инвестированию.

Большое значение для развития отрасли будут иметь и дальнейшие изменения в законодательной базе, и в развитии инфраструктуры, и в продвижении ПИФов в регионы, и в привлечении сторонних агентов по продаже паев, и диверсификация продуктовой линейки. Так, по мнению специалистов, большой потенциал имеет и схема создания финансовых супермаркетов, которая опробована и востребована за границей. Практика показывает, что на сегодняшний день банки весьма заинтересованы иметь в своей продуктовой линейке набирающие популярность в целом по стране паи ПИФов. Даже не смотря на то, что объективно они конкуренты депозитам и общим фондам банковского управления (ОФБУ). Согласно мировому опыту сами УК не являются основными продавцами паевых продуктов. И, как отмечают эксперты, в последнее время УК снизили собственную экспансию, стали искать другие способы выхода на клиентов и, в первую очередь, обратили внимание на банки. [3]

Следовательно, для успешного развития сельского хозяйства необходимо использование инновационных технологий не отдельно, а в комплексе, охватывая все аспекты научно-технического прогресса.

Современные тенденции туристической деятельности в Финляндии

Финляндия – это северная скандинавская страна, небольшая по размеру, обладающая большим количеством уникальных возможностей для привлечения туристов круглый год. Для страны туризм является важным источником доходов и рассматривается как приоритетное направление в экономике. Это обусловлено тем, что финны стремятся развивать и применять самые новые и передовые технологии, а также ведут активную работу по защите окружающей среды. Успех их деятельности можно увидеть, рассмотрев мировые рейтинги, например рейтинг независимого института Legatum Institute, где в основе учитывались не только статистические показатели, но и уровень удовлетворенности граждан жизнью в стране, благосостояние людей, комфортность проживания.А. В. Симоненко[20]Научный руководитель – Е. Д. Некипелова[21]Филиал СПбГИЭУ в г. Вологде

А также климат, уровень безопасности, экология, забота государства о здоровье людей, качество образования, условия предпринимательства в стране, возможность свободно путешествовать, отношение людей друг к другу, религиозные свободы. Согласно данному рейтингу, за последние два года Финляндии удалось занять одно из лидирующих мест в мире (табл. 1).

В этой связи стоит обратить внимание на тот факт, что на территории страны имеют место быть как основные, так и уникальные виды туризма, которые представлены в таблицах 2 и 3.

Таблица 1.

Рейтинг независимого института Legatum Institute [1]

Каждый из видов туризма имеющихся в стране нацелен в своём развитии на разные потребности и возможности, как самих финнов, так и гостей Финляндии. Кроме этого большое внимание уделяют:

– Развитой инфраструктуре наземного транспорта и морского;

– Туристической деятельности, рассчитанной на людей с разными доходами;

– По временному периоду предлагается туристическая деятельность разной направленности (от одного дня до нескольких недель);

– Распределению прибыли и направлению её на инвестиции;

– Поддержанию высокой конкурентоспособности туристических продуктов.

Стоит отметить также, что региональное деление страны откладывает свой отпечаток на развитие туризма и позволяет развивать и сочетать как общие, так и уникальные виды. Особо стоит отметить Аландские острова, находящиеся на юге Финляндии, которые считаются отдельным регионом и славятся на весь мир специализированным рыболовным туризмом (рис. 1).

Таким образом, изучение опыта и приоритетов в Финляндии является очень важным, так как это позволит применить полученные знания для создания и развития туристической деятельности, как в России, так и в Вологодской области.

Таблица 2.

Основные виды туризма в Финляндии [2,3]

Таблица 3.

Уникальные виды туризма в Финляндии [2, 3]

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Рейтинг института Legatum Institute [Электронный ресурс]. Режим доступа: http://7sekretov.ru/world-ranking-2011.html2. Туры в Финляндию [Электронный ресурс]. Режим доступа: http://www.turfinlandia.ru/tourism.php

3. Электронная Финляндия [Электронный ресурс]. Режим доступа: http://e-finland.ru

Освоение ресурсосберегающей технологии для предприятиях лесного комплекса УИС

На современном этапе развития промышленности в России хорошим тоном при разработке нового оборудования считается не экономия ресурсов, а их непосредственное сбережение, путем применения новейших технологий.В. М. Касьянов[22]Научный руководитель – П. А. Швецов[23]ВИПЭ

В настоящее время при использовании станков для распиловки древесины специалисты отмечают следующие недостатки:

1. использование дорогостоящих многоскоростных двигателей и их постоянное включение, и выключение в процессе пиления, ведет к их быстрому износу и снижению надежности станка;

2. Отсутствие регулирования скорости резания и скорости подачи в зависимости от физико-механических параметров обрабатываемого материала;

3. Высокая энергоемкость процесса распиловки;

4. Расчетная мощность оборудования изначально завышается, что приводит к увеличению энергоемкости и материалоемкости оборудования и, в конечном счете, влечет за собой дополнительный расход ресурсов;

5. Резание происходит, в основном, за счет больших инерционных масс подвижных частей механизма резания с дорогостоящим электроприводом;

6. Низкое качество получаемой пилопродукции из-за отсутствия регулирования режимов пиления.

Все вышеперечисленные требования учтены авторским коллективом кафедры ТОЛДП Вологодского института права и экономики при разработке инновационной установки для поперечного пиления цепными пилами в условиях саморегулирования (патент № 102910), и принято решение, создать модель установки с проведением экспериментальных исследований в учебных мастерских.

Целью создания экспериментальной установки для поперечного пиления цепными пилами в условиях саморегулирования является решение следующих вопросов: снижение мощности двигателя механизма резания; исключение человеческого фактора из процесса производства; снижение удельных эксплуатационных затрат; повышение качества получаемой продукции; обеспечение работы в любых климатических и иных неблагоприятных условиях.

Экспериментальная установка по патенту № 102910 представляет собой модель станка криволинейного действия с вращательным движением подачи для поперечной распиловки круглых лесоматериалов в условиях саморегулирования режимов обработки (рис. 1).

При использовании данной конструкции саморегулирование скорости подачи осуществляется в зависимости от физико-механических особенностей перерезаемой древесины при пилении лесоматериала.

Созданная конструкция позволяет:

1. уменьшить мощность двигателя на резание в сравнении с аналогичными установками в среднем на 28 %, в результате чего появилась возможность получить ощутимую экономию электроэнергии;

2. снизить психологическую загрузку оператора, так как у оператора исключается необходимость регулирования режима обработки;

3. исключить человеческий фактор из процесса производства, тем самым получить возможность:

– привлечь к труду неквалифицированный персонал,

– снизить показатели травматизма на производстве,

– повысить качество продукции,

– исключить поломку оборудования в результате человеческой ошибки;

4. снизить удельные эксплуатационные затраты, и как следствие снизить затраты на производство продукции;

5. повысить качество получаемой продукции: получение ровного среза без задиров и сколов (результат саморегулирования);

6. обеспечить работу в любых климатических и иных неблагоприятных условиях, благодаря надежности работы механических узлов.

Дальнейшее продвижение проекта рассчитано на создание установки для фрезерования древесины в условиях саморегулирования.

Анализ текущего состояния рынка государственных ценных бумаг России и перспективы его развития

Модернизация российской экономики невозможна без стимулирования инновационной активности, развития ключевых высокотехнологических и инфраструктурных отраслей, а также без повышения устойчивости финансовой системы к внешним воздействиям.Н. Н. Орлова, Д. А. Гвордыченко[24]Научный руководитель – М. Н. Селина[25]ВГМХА им. Н. В. Верещагина

Представляется актуальным выявление направлений развития такого сегмента финансовой системы, как рынок государственных ценных бумаг. Значимость развития рынка государственных ценных бумаг (РГЦБ) как для российского финансового рынка, так и экономики страны в целом обусловлена необходимостью погашения внутренних и внешних обязательств государства, привлечения финансовых ресурсов для реализации целевых инвестиционных программ, а также использованием государственных ценных бумаг при проведении денежно-кредитной политики в части регулирования денежного предложения.

В связи с этим представляется интересным изучить изменения, произошедшие в структуре портфеля государственных ценных бумаг (ГЦБ) за последнее десятилетие, и обозначить основные направления развития рынка государственных ценных бумаг.

Внутренний сегмент РКЦБ изначально состоял преимущественно из государственных краткосрочных бескупонных облигаций (ГКО) как инструментов неинфляционного покрытия дефицита государственного бюджета. На 01.01.1994 их было выпущено на сумму 0,2 млрд. руб., а к началу 1998 г. – уже на 272,61 млрд. руб. Активная спекуляция зарубежных и внутренних инвесторов, а также стремление регулятора удержать стабильным курс рубля по отношению к доллару привели к неспособности эмитента отвечать по своим обязательствам. Новое увеличение объемов эмиссии и числа сделок с этим видом государственных ценных бумаг началось в 2001 г. После улучшения макроэкономической ситуации в стране за счет роста мировых цен на углеводороды и другие товары русского экспорта. По мере роста профицита бюджета потребность в ГКО снижалась. Поэтому с 2006 г. этот вид ценных бумаг не выпускается.

Вместе с этим государство с целью равномерного распределения платежей по долгу и обеспечения гарантированного выполнения своих долговых обязательств стало выпускать среднесрочные и долгосрочные бумаги:

– с фиксированным купонным доходом (ОФЗ – ФК);

– с постоянным купонным доходом (ОФЗ – ПД);

– с постоянным купонным доходом и амортизацией долга (ОФЗ – АД).

С началом пенсионной реформы в оборот был включен новый финансовый инструмент – государственные сберегательные облигации (ГСО), предназначенные для институциональных инвесторов, использующих долгосрочные консервативные стратегии. Выпускаются следующие виды таких бумаг:

государственные сберегательные облигации с фиксированной процентной ставкой купонного дохода (ГСО – ФПС);

– государственные сберегательные облигации с постоянной процентной ставкой купонного дохода (ГСО – ППС).

Август 2008 г. стал рекордным со времени кризиса 1998 г. по масштабу падения стоимости внутренних государственных облигаций. За август котировки наиболее длинных облигаций федерального займа (ОФЗ) снизились на 5-12 процентных пунктов. Такого значительного падения стоимости государственных ценных бумаг не было с кризиса 1998 г. Только в 2005 г. наблюдалось столь резкое движение цен, но тогда ОФЗ наоборот дорожали за счет притока иностранного капитала на фондовый рынок. Объем рынка ОФЗ составлял более 1 трлн. руб. Крупнейшими держателями госбумаг являются Сбербанк, Банк развития и Банк России. Сбербанк держит госбумаг примерно на 300 млрд. руб. Согласно отчетности ВЭБа на конец июня, его портфель ОФЗ превышал 160 млрд. руб. Общая экономическая целесообразность вложения средств в ОФЗ для инвесторов снижается, и причиной тому – повышение Банком России ключевых ставок, считают участники рынка. Под ОФЗ можно получать рефинансирование, в частности, в ЦБ по операциям РЕПО. Однако ставка по сделкам РЕПО выросли с 6,25 % до 7 % годовых. За этот же срок ставка рефинансирования ЦБ выросла с 10,25 % до 11 % годовых. Удорожание денег Центробанка привело к потере интереса инвесторов к федеральным облигациям. «Июльское повышение Центробанком ставки рефинансирования до 11 % стало последней каплей, спровоцировавшей начало продажи госбумаг», – считает аналитик банка «Зенит» Александр Ермак. Менее чем за два месяца самый длинный выпуск ОФЗ с погашением в 2036 году потерял 15 процентных пунктов, из которых 12 – август 2008 г. Падение котировок госбумаг могло привести к снижению прибыли держателей. Как правило, бумаги, находящиеся в инвестиционном портфеле, остаются там до погашения. Бумаги в торговом портфеле периодически переоцениваются по текущим котировкам, и в случае их снижения влияют на финансовый результат. Банкиры признаются, что стараются держать ОФЗ в торговых портфелях. Смягчить эффект от падения стоимости ОФЗ крупным держателям этих бумаг позволяет игра на повышение. В последний рабочий день месяца, когда держатели бумаг традиционно проводят переоценку торговых портфелей, госбумаги неожиданно подорожали. Трейдеры нескольких банков рассказали, что за минуту до окончания торгов ОФЗ появились котировки, на несколько процентных пунктов превышающие среднедневные уровни. В результате в некоторых длинных выпусках госбумаг прошли сделки на 150–200 млн. руб., а цена к закрытию выросла на два-три процентных пункта. Однако банкиры и управляющие публично не признаются в совершении таких операций.

В стоимостном выражении объем внутреннего РГЦБ за 2009 г. увеличился на 415,7 млрд. руб. Поскольку Минфин России продолжал наращивать объемы последних выпущенных в обращение выпусков государственных ценных бумаг – в результате номинальная стоимость ОФЗ – ПД составила 706,37 млрд. руб., что в 2 раза превысило показатель предыдущего года, а ГСО – в 3 раза. Хотя удельный вес ОФЗ – АД в структуре внутреннего РГЦБ снизился на 3 %, эти бумаги составили наибольшую часть рынка.

Структура государственного внутреннего долга, выраженная в государственных ценных бумаг, на 24.05.2010 таково:

– ОФЗ – ПД – 38,2129 %;

– ОФЗ – АД – 46,3616 %;

– ГСО – ФПС – 7,2098 %;

– ГСО – ППС – 8,2157 %.

Данные свидетельствует о том, что в течение пяти месяцев 2010 г. видовая структура российского РГЦБ не претерпела значительных изменений.

Характеризуя российский внутренний РГЦБ, отметим, что он занимает незначительный удельный вес по отношению к ВВП. В 2009 г. этот показатель достиг рекордного за последние пять лет уровня – 4,7 %, что на 2,5 п. п. меньше показателя 2000 г.

23,5 % дефицита федерального бюджета в 2010 г., (который, по расчетам, составил 2 936,9 млрд. руб., или 6,8 % ВВП) был погашен за счет государственных заимствований, а в 2012 г. в связи с исчерпанием средств Резервного фонда РФ этот показатель возрастает до 49 %. В соответствии с проектом программы государственных внутренних заимствований Российской Федерации привлечение средств в основном (98 %) будет осуществляться за счет размещения средне– и долгосрочных облигаций федерального займа.

В 2010 г. также возросла сумма погашений основного долга по государственным ценным бумагам: по сравнению с 2009 г. в 2,7 раза. В 2012 г. погашение превысит показатель 2010 г. в 1,9 раза. Таким образом, приведенные данные позволяют сделать вывод о том, что новые заимствования в большинстве своем будут направлены на погашение предыдущих выпусков.

Количество внутренних государственных бумаг на современном этапе значительно превышает внешние выпуски, и указанные тренды сохраняются в течение ближайших нескольких лет. Что касается инвестиционных качеств государственных бумаг, то их надежность находится на стабильном уровне, что позволяет использовать их как безрисковый инструмент. Ликвидность ГЦБ находится на достаточно низком уровне.

Проблема ликвидности является в значительной степени результатом концентрации бумаг в портфелях крупных пассивных инвесторов. В первую очередь речь идет об инвестировании в госбумаги пенсионных накоплений. Однако по мере дальнейшего роста объема рынка в соответствии с планами Минфина и обсуждаемого расширения инструментария для инвестирования пенсионных средств ликвидность рынка госбумаг будет расти.

Усилия ММВБ по развитию рынка госбумаг направлены на повышение ликвидности рынка, создание дополнительных возможностей и сервисов для участников рынка, Минфина и Банка России, приближение к международным стандартам торговли, клиринга и расчетов в рамках концепции создания в Москве международного финансового центра. При этом на рынке госбумаг продолжают появляться все новые технологии, которые в дальнейшем работают на благо всего российского финансового рынка.

В связи с тем, что на рынке госбумаг преобладают среднесрочные и долгосрочные инструменты, у участников отсутствуют ориентиры в определении стоимости «коротких» денег; у дилеров и инвесторов ограничены возможности по формированию и эффективному управлению своими портфелями государственных ценных бумаг. Одним из способов решения данной проблемы могло бы стать введение программы стрипования.

На сегодняшний день программы стрипования – раздельного обращения купонов и номиналов облигаций – используются в большинстве развитых стран. Одной из причин популярности программ стрипования стало то, что их введение предоставляет Министерству финансов, как эмитенту, возможность предложить участникам пользующиеся спросом краткосрочные финансовые инструменты без изменения политики долгосрочных заимствований. Преимуществом проведения операции разделения для инвесторов является то, что полученные в результате её проведения компоненты (стрипы) можно объединять в любой комбинации, в любых пропорциях, таким образом, можно получить пакет денежных поступлений, отличный от исходной облигации и удовлетворяющий потребности любого инвестора. Разделению, как правило, подвергаются долгосрочные облигации. Для Банка России появление нового короткого сегмента рынка государственных ценных бумаг, сопровождающееся повышением активности участников рынка, означает формирование индикатора стоимости коротких денег, общее повышение ликвидности рынка государственных ценных бумаг и, как следствие, возможность более гибко осуществлять денежно-кредитную политику и управлять ликвидностью банковской системы.

Возможность стрипования государственных облигаций увеличивает спрос на них со стороны инвесторов, способствует снижению уровня процентных ставок, что, в свою очередь, приводит к сокращению расходов Минфина по обслуживанию госдолга.

Предложения по началу работы по программам стрипования ММВБ были подготовлены и направлены в Министерство финансов и Банк России. Нужно учесть, что проект этот долгосрочный, а для его реализации необходима разработка детальной нормативной базы по аналогии с опытом большинства зарубежных стран, где процессы стрипования и реконституции регламентируются нормативными актами министерств финансов или центральных банков. Также необходимо решение вопросов налогообложения стрипов, определение подходов к процедурам стрипования и реконституции с точки зрения бюджетной классификации.

В рамках совершенствования механизма проведения расчетов можно говорить о перспективе введения расчетов в реальном времени по крупным сделкам, заключаемым на рынке госбумаг. Необходимо отметить, что аналогичный режим был введен на фондовом рынке Фондовой биржи ММВБ с 17 марта 2008 г.

Важным направлением в развитии расчетной инфраструктуры рынка госбумаг является создание филиальной сети расчетной палаты ММВБ. В рамках программы создания филиальной сети РП ММВБ в 2007 году приступили к проведению операций филиалы в Ростове-на-Дону и Владивостоке, в 2008 году приступил к проведению операций филиал в Нижнем Новгороде. Большие планы по совершенствованию системы расчетов по сделкам на рынке госбумаг у ММВБ связаны и с внедряемой Банком России новой системой расчетов БЭСП. Создание филиальной сети РП ММВБ и использование БЭСП создают предпосылки к кардинальному изменению механизма межрегиональных расчетов на рынке госбумаг.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Лахно, Ю. В. Государственные ценные бумаги как инструмент развития российской экономики//Финансы и кредит. – 2010. – № 10.2. Мартьянов, А. В. Совершенствование управления государственным долгом РФ, выраженным в государственных ценных бумагах как публичных обязательствах России//Финансы и кредит. – 2008. – № 3.

3. Мартьянов, А. В. Стрипование государственных ценных бумаг и возможности его ведения в РФ//Финансы и кредит. – 2008. – № 8.

4. Тутаева, Д. Р. Роль и значение рыночных долговых инструментов в механизме государственных внутренних заимствований на современном этапе развития России//Финансы и кредит. – 2008. – № 3.

Паевые инвестиционные фонды в современной экономике России

За свою недолгую историю существования в России паевые фонды доказали свою жизнеспособность, надежность и успели завоевать доверие многих частных инвесторов.Л. С. Арно, Е. А. Васильева[26]Научный руководитель – М. Н. Селина[27]ВГМХА им. Н. В. Верещагина

Рынок коллективных инвестиций продолжает привлекать новых игроков: появляются управляющие компанией, растет количество пайщиков инвестиционных фондов. Прогнозируется, что число инвесторов ПИФов превысит 300 тысяч человек. Эксперты не спешат назвать эту отметку историческим или психологическим барьером: численность населения страны и мировой опыт доказывают, что этот показатель относительно не велик. Многие исследования свидетельствуют о том, что в России более 50 миллионов человек имеют сбережения, половина из них готовы «применить на себя» практику коллективного инвестирования.

Анализируя рынок ПИФов, стоит отметить, что желание инвестировать в ПИФ становится более и более распространенным явлением: паевые инвестиционные фонды, разменяв в России второй десяток, принесли своим вкладчикам до 90 % годовых. Рост доходов населения привел к тому, что появилось большое количество людей, желающих регулярно откладывать определенную сумму денег на долгосрочные финансовые инвестиции. А паевой инвестиционный фонд – идеальный механизм, чтобы заставить деньги работать. В 2006 году эксперты говорили о «буме» финансовой активности, который сопровождался устойчивым ростом экономики, повышением инвестиционной привлекательности страны, привлечением новых игроков, готовых вкладывать деньги в ценные бумаги. На данный момент считается, что главной тенденцией ближайшей перспективы станет привлечение «неискушенных» инвесторов. Некоторые управляющие компании уже снижают минимальные суммы инвестиций в управляющие ими ПИФы. [2]

С другой стороны – залогом дальнейшей успешной работы ПИФов в России является экономическая и политическая стабильность в стране, которая практически невозможна в условиях мирового финансового кризиса. Однако ПИФы некогда не страхуют от рисков на 100 %, и у инвесторов всегда должны быть ясные представления о соотношении возможных потерь и потенциальной доходности. Инвесторам не стоит рассчитывать на 100 % доходность. Задача управляющих компаний – не раздавать обещания, а грамотно сориентировать новичков при выборе продукта и формы инвестирования.

Конечно, большинство экономистов полагает, что российские фондовые активы остаются недооцененными. Кроме того, благоприятная мировая конъюнктура позволит многим отечественным эмитентам чувствовать себя неплохо в ближайшей перспективе. ПИФ – это не банковский депозит с гарантированной доходностью, а достаточно рисковый инструмент. В связи с этим эксперты считают, что внимание инвесторов в ближайшие годы может сместиться в сторону облигационных и смешанных фондов, которые предлагают сбалансированных подходов к инвестированию.

Большое значение для развития отрасли будут иметь и дальнейшие изменения в законодательной базе, и в развитии инфраструктуры, и в продвижении ПИФов в регионы, и в привлечении сторонних агентов по продаже паев, и диверсификация продуктовой линейки. Так, по мнению специалистов, большой потенциал имеет и схема создания финансовых супермаркетов, которая опробована и востребована за границей. Практика показывает, что на сегодняшний день банки весьма заинтересованы иметь в своей продуктовой линейке набирающие популярность в целом по стране паи ПИФов. Даже не смотря на то, что объективно они конкуренты депозитам и общим фондам банковского управления (ОФБУ). Согласно мировому опыту сами УК не являются основными продавцами паевых продуктов. И, как отмечают эксперты, в последнее время УК снизили собственную экспансию, стали искать другие способы выхода на клиентов и, в первую очередь, обратили внимание на банки. [3]