Страница:

При этом, если сумма страховой премии, приходящей на несколько отчетных (налоговых) периодов уплачена разовым платежом, то сумму взноса в налоговом учете списывается равномерно в течении срока действия договора страхования. Сумма премии, которую можно списать за один отчетный период, определяется по количеству дней в этом периоде (ст. 272 НК РФ в редакции Федерального закона от 06.06.2005 г. №58-ФЗ). Следовательно, организация, перечислившая страховую премию хотя бы в два этапа, вправе сразу же списать эти платежи (письмо Минфина России от 19.01.2006 г. №03-03-04/1/47).

В результате несоответствия сроков отражения страховых выплат, а также нормирования страховых выплат в налоговом учете, в бухгалтерском и налоговом учетах возникают отложенные налоговые обязательства (ОНО).

Например, ООО «Электрон» застраховало управленческий персонал. По договору страхования, страховая компания оплачивает медицинские расходы в период с 1 апреля 2006 года по 31 марта 2007 года. Страховая премия составляет 600 000 руб., которая перечислена двумя платежами – 28 апреля 2006 года в размере 500 000 руб. и 31 марта 2006 года в размере 100 000 руб. Расходы на оплату труда за апрель 2006 года составили 14 500 000 руб. , за март – 22 300 000 руб.

1. 28 апреля 2006 года бухгалтерия ООО «Электрон» списывает в уменьшение налогооблагаемого дохода 435 000 руб. (норматив равен 435 000 руб. (14 500 000 руб.*3%), но так как взнос в размере 500 000 руб. больше норматива, то в целях налогообложения мы можем признать только 435 000 руб.) .

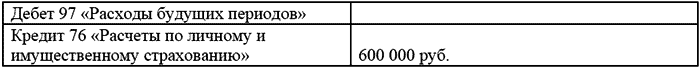

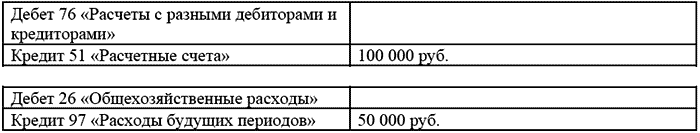

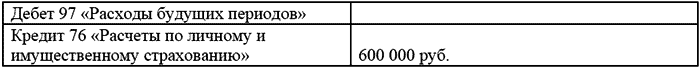

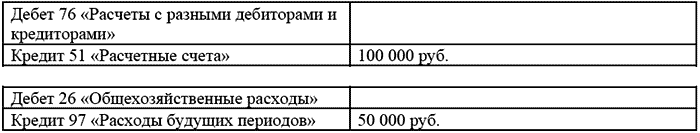

2. В бухгалтерском учете сумма страховой премии отражена следующими записями:

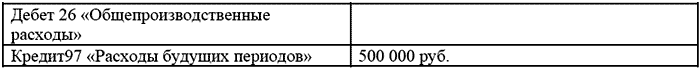

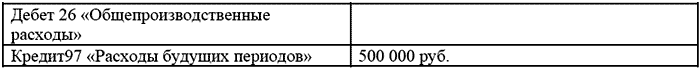

3. 28 апреля 2006 года бухгалтерией ООО «Электрон» отражено списание страховой премии

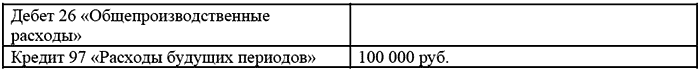

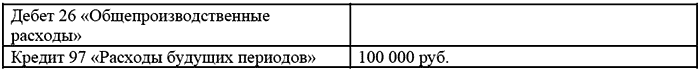

4. 31 мая 2006 года ООО «Электрон» отражено списание второй части страховой премии

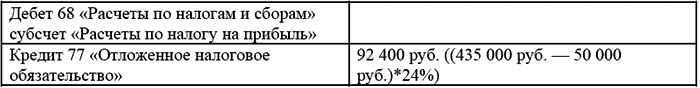

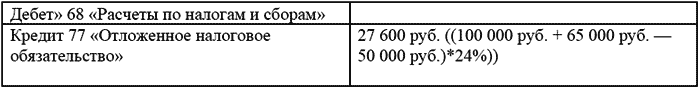

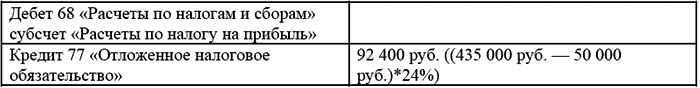

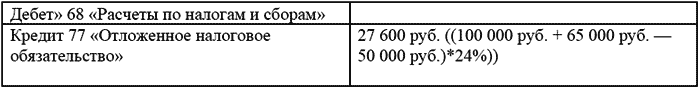

5. На разницу между суммой страховой премии, списанной в налоговом и бухгалтерском учетах начислено отложенное налоговое обязательство

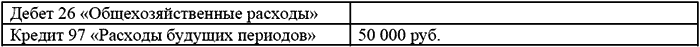

6. 31 мая 2006 года норматив составит 669 000 руб. (22 300 000 руб. *3%). Поскольку эта величина больше страхового взноса (669 000 руб. > 600 000 руб.), то бухгалтер ООО «Электрон» сможет списать в налоговом учете не только 100 000 руб., перечисленные 31 мая, ко и оставшуюся часть суммы, уплаченной 28 апреля – 65 000 руб. (500 000 руб. – 435 000 руб.). В бухгалтерском учете данные хозяйственные операции отражены следующими записями:

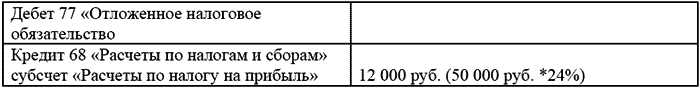

7. На сумму разницы страховой премии списанной в налоговом и бухгалтерском учете начислено отложенное налоговое обязательство (ОНО)

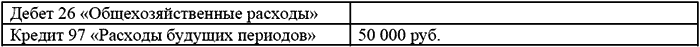

8. С июня 2006 г. по март 2007 г. включительно бухгалтер ООО «Электрон» списание страховой премии будет отражать следующими записями:

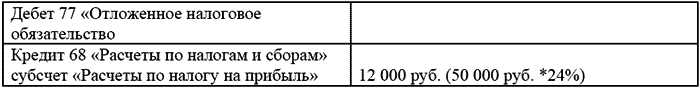

9. И одновременно отражать погашение отложенного налогового обязательства (ОНО)

Забор воды сверх установленных лимитов

Здравпункты

Земельные участки

Излишки товаров

Инвестиционный договор (договор долевого участия)

Информационные (консультационные) услуги

Интеллектуальная собственность

Капитальные вложения

В результате несоответствия сроков отражения страховых выплат, а также нормирования страховых выплат в налоговом учете, в бухгалтерском и налоговом учетах возникают отложенные налоговые обязательства (ОНО).

Например, ООО «Электрон» застраховало управленческий персонал. По договору страхования, страховая компания оплачивает медицинские расходы в период с 1 апреля 2006 года по 31 марта 2007 года. Страховая премия составляет 600 000 руб., которая перечислена двумя платежами – 28 апреля 2006 года в размере 500 000 руб. и 31 марта 2006 года в размере 100 000 руб. Расходы на оплату труда за апрель 2006 года составили 14 500 000 руб. , за март – 22 300 000 руб.

1. 28 апреля 2006 года бухгалтерия ООО «Электрон» списывает в уменьшение налогооблагаемого дохода 435 000 руб. (норматив равен 435 000 руб. (14 500 000 руб.*3%), но так как взнос в размере 500 000 руб. больше норматива, то в целях налогообложения мы можем признать только 435 000 руб.) .

2. В бухгалтерском учете сумма страховой премии отражена следующими записями:

3. 28 апреля 2006 года бухгалтерией ООО «Электрон» отражено списание страховой премии

4. 31 мая 2006 года ООО «Электрон» отражено списание второй части страховой премии

5. На разницу между суммой страховой премии, списанной в налоговом и бухгалтерском учетах начислено отложенное налоговое обязательство

6. 31 мая 2006 года норматив составит 669 000 руб. (22 300 000 руб. *3%). Поскольку эта величина больше страхового взноса (669 000 руб. > 600 000 руб.), то бухгалтер ООО «Электрон» сможет списать в налоговом учете не только 100 000 руб., перечисленные 31 мая, ко и оставшуюся часть суммы, уплаченной 28 апреля – 65 000 руб. (500 000 руб. – 435 000 руб.). В бухгалтерском учете данные хозяйственные операции отражены следующими записями:

7. На сумму разницы страховой премии списанной в налоговом и бухгалтерском учете начислено отложенное налоговое обязательство (ОНО)

8. С июня 2006 г. по март 2007 г. включительно бухгалтер ООО «Электрон» списание страховой премии будет отражать следующими записями:

9. И одновременно отражать погашение отложенного налогового обязательства (ОНО)

Забор воды сверх установленных лимитов

В соответствии с п. 2 ст. 333.12 главы 25.2 «Водный налог» НК РФ при заборе воды сверх установленных квартальных (годовых) лимитов водопользования налоговые ставки в части такого превышения устанавливаются в пятикратном размере налоговых ставок, установленных п. 1 вышеназванной статьи.

В случае отсутствия у налогоплательщика утвержденных квартальных лимитов квартальные лимиты определяются расчетно как одна четвертая утвержденного годового лимита.

Согласно подп. 1 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся суммы налогов и сборов, начисленных в установленном законодательством РФ о налогах и сборах порядке, за исключением НДС и акцизов, а также сумм налога на прибыль и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду, которые не учитываются в целях налогообложения.

Таким образом, в целях налогообложения налогоплательщик может уменьшить доходы на сумму расходов в размере пятикратной ставки водного налога (письмо Минфина России от 21.04.2005 г. №07-05-06/114).

В случае отсутствия у налогоплательщика утвержденных квартальных лимитов квартальные лимиты определяются расчетно как одна четвертая утвержденного годового лимита.

Согласно подп. 1 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся суммы налогов и сборов, начисленных в установленном законодательством РФ о налогах и сборах порядке, за исключением НДС и акцизов, а также сумм налога на прибыль и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду, которые не учитываются в целях налогообложения.

Таким образом, в целях налогообложения налогоплательщик может уменьшить доходы на сумму расходов в размере пятикратной ставки водного налога (письмо Минфина России от 21.04.2005 г. №07-05-06/114).

Здравпункты

В соответствии с пп. 2 п. 2 и п. 6 ст. 149 НК РФ медицинские услуги, оказываемые медицинскими организациями (за исключением косметических услуг), при наличии соответствующей лицензии у данных организаций, освобождены от налогообложения НДС. При этом к медицинским услугам относятся услуги медицинских организаций по диагностике, профилактике и лечению, оказываемые населению (в том числе сотрудникам организации) независимо от формы и источника их оплаты в соответствии с перечнем, утвержденным постановлением Правительства РФ от 20.02.2001 №132. данная точка зрения соответствует позиции налоговых органов (письмо МНС России от 13.05.2004 №03-1-08/1191/15@). Счета фактуры указанными медицинскими учреждениями выставляются без НДС.

В пп.7 п. 1 ст. 264 НК РФ указано, что расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся на территории организации, относятся к прочим расходам, связанным с производством и реализацией. Однако в уменьшение налогооблагаемой база по налогу на прибыль, их можно отнести не всегда. В письмах от 09.07.2004 №03-03-05/1/69 « О налоге на прибыль организации» и от 14.12.2004 № 03-03-01-04/1/175 « О расходах на содержание здравпунктов» Минфин России говорит о том, что целью создания здравпунктов является оказание работникам, занятым а вредных и опасных производствах, первой (доврачебной) помощи. Таким образом, здравпункты, входящие в состав организации, могут создаваться только на производствах и в цехах с вредными и опасными условиями труда, для которых содержание здравпунктов является необходимым условием осуществления их деятельности. Расходы по таким здравпунктам организации имеют право включать в затраты в целях уменьшения налогооблагаемой базы по налогу на прибыль.

Кроме того, расходы по содержанию помещений и инвентаря, заработная плата медицинского персонала, оплата мероприятий по охране труда работников здравпунктов, расходы на повышение квалификации врачей и медицинских сестер, приобретение медикаментов учитываются в целях уменьшения налогооблагаемой базы по налогу на прибыль. Что подтверждается Постановлением ФАС УО от 07.06.2005 № Ф09-5606/04-С7 и от 19.07.2004 №Ф09-2812/04АК.

Некоторые высказывание налоговых органов о том, что здравпункты являются обслуживающими производствами и что расходы по их содержанию для целей исчисления налогом на прибыль должны учитываться в порядке, установленном ст. 275.1 НК РФ, являются несостоятельными, т. к. их деятельность связана с обеспечением нормальных, безопасных условий труда и соответствуют нормам Федерального Закона от 17.07.1999 №181-ФЗ «Об основах охраны труда в РФ».

В пп.7 п. 1 ст. 264 НК РФ указано, что расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся на территории организации, относятся к прочим расходам, связанным с производством и реализацией. Однако в уменьшение налогооблагаемой база по налогу на прибыль, их можно отнести не всегда. В письмах от 09.07.2004 №03-03-05/1/69 « О налоге на прибыль организации» и от 14.12.2004 № 03-03-01-04/1/175 « О расходах на содержание здравпунктов» Минфин России говорит о том, что целью создания здравпунктов является оказание работникам, занятым а вредных и опасных производствах, первой (доврачебной) помощи. Таким образом, здравпункты, входящие в состав организации, могут создаваться только на производствах и в цехах с вредными и опасными условиями труда, для которых содержание здравпунктов является необходимым условием осуществления их деятельности. Расходы по таким здравпунктам организации имеют право включать в затраты в целях уменьшения налогооблагаемой базы по налогу на прибыль.

Кроме того, расходы по содержанию помещений и инвентаря, заработная плата медицинского персонала, оплата мероприятий по охране труда работников здравпунктов, расходы на повышение квалификации врачей и медицинских сестер, приобретение медикаментов учитываются в целях уменьшения налогооблагаемой базы по налогу на прибыль. Что подтверждается Постановлением ФАС УО от 07.06.2005 № Ф09-5606/04-С7 и от 19.07.2004 №Ф09-2812/04АК.

Некоторые высказывание налоговых органов о том, что здравпункты являются обслуживающими производствами и что расходы по их содержанию для целей исчисления налогом на прибыль должны учитываться в порядке, установленном ст. 275.1 НК РФ, являются несостоятельными, т. к. их деятельность связана с обеспечением нормальных, безопасных условий труда и соответствуют нормам Федерального Закона от 17.07.1999 №181-ФЗ «Об основах охраны труда в РФ».

Земельные участки

Основополагающим принципом отражения в бухгалтерском учете операций, связанных с земельными участками, является принцип имущественной обособленности – активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации и других организаций.

Иными словами в составе имущества организации, информация о котором раскрывается в активе бухгалтерского баланса, отражаются только те активы, на которые организация имеет право собственности. Поэтому при принятии решения порядке отражения в бухгалтерском учете земельных участков, необходимо руководствоваться следующим принципом: если организация имеет право собственности на актив (земельный участок), то он подлежит отражению в составе внеоборотных активов.

В случае, если организация не имеет права собственности на земельный участок, независимо от того, имеются ли иные права на объект (например, право пользования), он не подлежит отражению в составе имущества организации, а учитывается на забалансовом счете.

П. 1 ст. 130 ГК РФ земельные участки отнесены к недвижимому имуществу. В соответствии с п. 1 ст. 131 ГК РФ право собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре органами, осуществляющими государственную регистрацию прав на недвижимость и сделок с ней.

Обладание лицом каким-либо имущественным правом в отношении объекта недвижимого имущества удостоверяется путем выдачи документа о зарегистрированном праве или сделке либо совершением надписи на документа, представленном для регистрации (п. 3 ст. 131 ГК РФ).

Нормативно-правовым актом, регулирующим вопросы регистрации прав на недвижимое имущество является федеральный закон от 21.07.1997 г. №122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним». Согласно п.1 ст. 14 указанного федерального закона проведенная государственная регистрация возникновения и перехода прав на недвижимое имущество удостоверяется свидетельством о государственной регистрации прав.

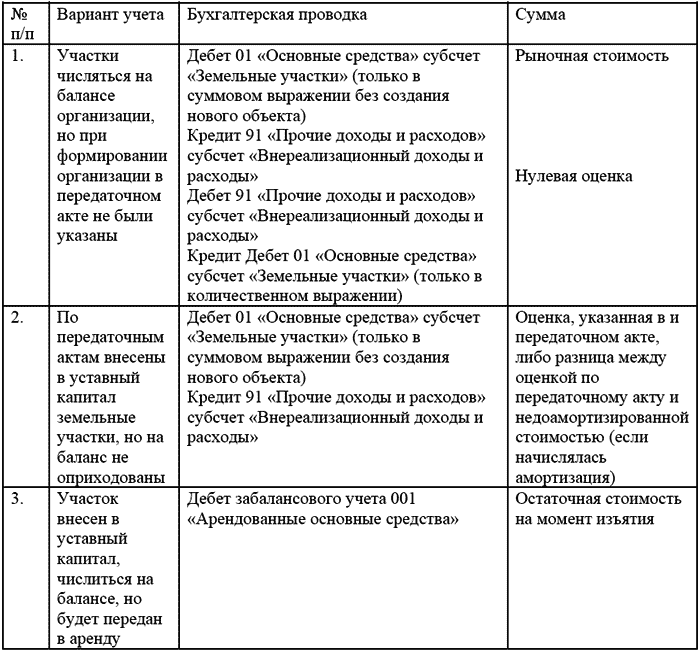

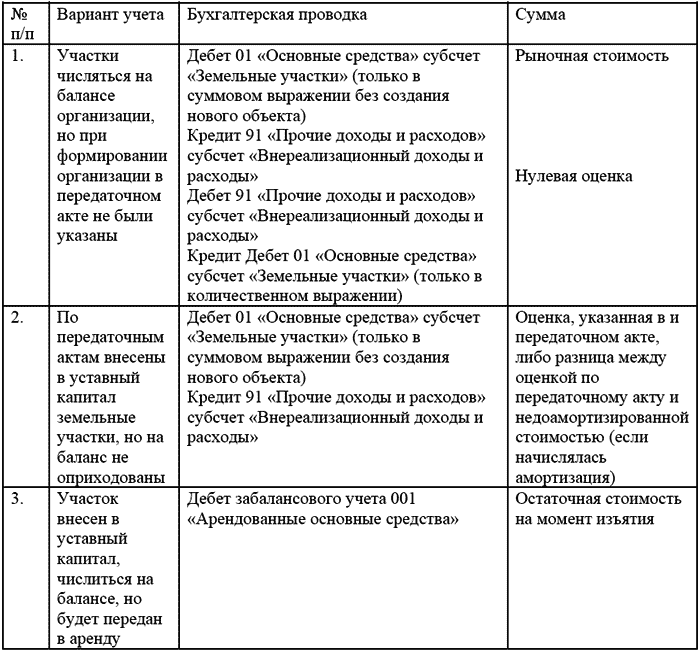

Схема отражения земельных участков в бухгалтерском учете представлена ниже:

Земельные участки, на которых расположено имущество, закрепленное за учреждениями на праве оперативного управления предоставляются негосударственным учреждениям на основании договора безвозмездного срочного пользования земельным участком.

В случае наличия указанного договора с негосударственными учреждениями затраты организаций (в том числе налог на землю), предоставляющих в пользование земельные участки, относятся на расходы, связанные с подсобно-вспомогательной деятельностью. Отсутствие договора служит основанием для отнесения указанных затрат на внереализационные расходы.

При этом затраты по уплате налогов и сборов в налоговом учете отражаются по ст. 264 НК РФ в составе прочих расходов.

Если организация сдает земельный участок, принадлежащий ей на праве собственности, в аренду или субаренду (в том числе при получении в аренду участка, находящегося в государственной или муниципальной собственности), то арендная плата за земельный участок облагается НДС на общих основаниях.

При продаже недвижимости, находящейся на арендованном земельном участке, суммы компенсационных выплат по арендной плате за пользование земельным участком, получаемые продавцом недвижимости до момента оформления покупателем договора аренды земли, облагаются НДС у продавца на общих основаниях (подп. 2 п. 1 ст. 162 НК РФ) (письмо ФНС России от 31.03.2005 г. №03-1-03/472/8).

Иными словами в составе имущества организации, информация о котором раскрывается в активе бухгалтерского баланса, отражаются только те активы, на которые организация имеет право собственности. Поэтому при принятии решения порядке отражения в бухгалтерском учете земельных участков, необходимо руководствоваться следующим принципом: если организация имеет право собственности на актив (земельный участок), то он подлежит отражению в составе внеоборотных активов.

В случае, если организация не имеет права собственности на земельный участок, независимо от того, имеются ли иные права на объект (например, право пользования), он не подлежит отражению в составе имущества организации, а учитывается на забалансовом счете.

П. 1 ст. 130 ГК РФ земельные участки отнесены к недвижимому имуществу. В соответствии с п. 1 ст. 131 ГК РФ право собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре органами, осуществляющими государственную регистрацию прав на недвижимость и сделок с ней.

Обладание лицом каким-либо имущественным правом в отношении объекта недвижимого имущества удостоверяется путем выдачи документа о зарегистрированном праве или сделке либо совершением надписи на документа, представленном для регистрации (п. 3 ст. 131 ГК РФ).

Нормативно-правовым актом, регулирующим вопросы регистрации прав на недвижимое имущество является федеральный закон от 21.07.1997 г. №122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним». Согласно п.1 ст. 14 указанного федерального закона проведенная государственная регистрация возникновения и перехода прав на недвижимое имущество удостоверяется свидетельством о государственной регистрации прав.

Схема отражения земельных участков в бухгалтерском учете представлена ниже:

Земельные участки, на которых расположено имущество, закрепленное за учреждениями на праве оперативного управления предоставляются негосударственным учреждениям на основании договора безвозмездного срочного пользования земельным участком.

В случае наличия указанного договора с негосударственными учреждениями затраты организаций (в том числе налог на землю), предоставляющих в пользование земельные участки, относятся на расходы, связанные с подсобно-вспомогательной деятельностью. Отсутствие договора служит основанием для отнесения указанных затрат на внереализационные расходы.

При этом затраты по уплате налогов и сборов в налоговом учете отражаются по ст. 264 НК РФ в составе прочих расходов.

Если организация сдает земельный участок, принадлежащий ей на праве собственности, в аренду или субаренду (в том числе при получении в аренду участка, находящегося в государственной или муниципальной собственности), то арендная плата за земельный участок облагается НДС на общих основаниях.

При продаже недвижимости, находящейся на арендованном земельном участке, суммы компенсационных выплат по арендной плате за пользование земельным участком, получаемые продавцом недвижимости до момента оформления покупателем договора аренды земли, облагаются НДС у продавца на общих основаниях (подп. 2 п. 1 ст. 162 НК РФ) (письмо ФНС России от 31.03.2005 г. №03-1-03/472/8).

Излишки товаров

В бухгалтерском учете выявленные при инвентаризации товарно-материальных ценностей(расхождение между фактическим наличием имущества и данными бухгалтерского учета) приходуются по рыночной стоимости на дату проведения инвентаризации соответствующая сумма зачисляется на финансовые результаты коммерческой организации или увеличение доходов у некоммерческой организации в соответствии с п. 28 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ», утвержденным приказом Минфина России от 09.07.1998 №34н. При реализации излишков товаров (либо при списании их стоимости) в бухгалтерском учете отражается внереализационный доход, равный стоимости реализованного излишка товаров.

В налоговом учете стоимость выявленных при инвентаризации излишков товаров на основании п. 20 ст. 250 НК РФ включаются в налоговую базу по налогу на прибыль как внереализационные доходы. При этом стоимость товаров определяется по рыночной цене, т. е. по цене возможной реализации идентичных товаров, указанных в договорах купли-продажи, заключенных организацией на момент выявления излишков и признания внереализационного дохода.

При реализации выявленных излишков товаров полученная выручка (доход от реализации) включается в налогооблагаемую базу по налогу на прибыль (п. 2 ст. 249 НК РФ). В связи с тем, что расходы на приобретение выявленных излишков товара у организации отсутствуют, для целей налогообложения прибыли выручка от их реализации не может быть уменьшена на рыночную стоимость излишков товаров, отраженных в составе внереализационных доходов. Сумма НДС на стоимость реализованных товаров, выявленных в ходе инвентаризации, начисляется в общеустановленном порядке. Причем налоговый вычет по НДС не применяется, так как налогоплательщиком не соблюдены условия для применения налоговых вычетов, предусмотренные ст. 171 и 172 НК РФ.

В налоговом учете стоимость выявленных при инвентаризации излишков товаров на основании п. 20 ст. 250 НК РФ включаются в налоговую базу по налогу на прибыль как внереализационные доходы. При этом стоимость товаров определяется по рыночной цене, т. е. по цене возможной реализации идентичных товаров, указанных в договорах купли-продажи, заключенных организацией на момент выявления излишков и признания внереализационного дохода.

При реализации выявленных излишков товаров полученная выручка (доход от реализации) включается в налогооблагаемую базу по налогу на прибыль (п. 2 ст. 249 НК РФ). В связи с тем, что расходы на приобретение выявленных излишков товара у организации отсутствуют, для целей налогообложения прибыли выручка от их реализации не может быть уменьшена на рыночную стоимость излишков товаров, отраженных в составе внереализационных доходов. Сумма НДС на стоимость реализованных товаров, выявленных в ходе инвентаризации, начисляется в общеустановленном порядке. Причем налоговый вычет по НДС не применяется, так как налогоплательщиком не соблюдены условия для применения налоговых вычетов, предусмотренные ст. 171 и 172 НК РФ.

Инвестиционный договор (договор долевого участия)

К примеру, как отразить операции в налоговом и бухгалтерском учете, если организация осуществляет деятельность:

● по организации и контроля за строительством (функции заказчика-застройщика);

● строительную деятельность (функции подрядчика);

● инвестиционную деятельность (функции инвестора)

Совмещая функции инвестора, заказчика-застройщика и подрядчика, организация должна организовать бухгалтерский и налоговый учет по каждому виду деятельности.

Согласно пп. 14 п. 1 ст. 251 НК РФ средства дольщиков, аккумулированные на счетах организации-застройщика, относятся к средствам целевого финансирования и налогообложению не подлежат. Данные средства должны использоваться застройщиком только на инвестирование строительства в соответствии с назначением, определенным в договоре с инвестором-источником целевого финансирования.

Отчет о расходовании полученных средств организации-застройщики должны представлять в налоговые органы в составе декларации по налогу на прибыль (п. 14 ст. 250 НК РФ).

В случае использования средств не по целевому назначению, они включаются в состав внереализационных доходов в соответствии с п. 14 ст. 250 НК РФ.

При этом налогоплательщики, получившие средства целевого финансирования, обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования. При отсутствии такого учета у налогоплательщика, получившего средства целевого финансирования, указанные средства рассматриваются как подлежащие налогообложению с даты их получения (пп. 14 п. 1 ст. 251 НК РФ).

Назначение использования средств определяется сметой на строительство. Из вышеизложенного следует, что налогообложению подлежит только прибыль застройщика от инвестиционно-строительной деятельности. При этом налогообложению подлежат доходы:

в виде разницы между размером (лимитом) средств на содержание застройщика, заложенного в сметах на строительство объекта, и фактическими расходами по его содержанию;

экономия средств финансирования, если эта экономия согласно условиям договора с инвестором остается в распоряжении заказчика-застройщика.

Данное мнение подтверждается в письме Минфина России от 22.03.2005 г. №03-03-02-04/1/83 и от 29.10.2004 г. №03-03-04/2/6.

Что касается даты определения дохода для целей налогообложения, то согласно пп. 9 п. 4 ст. 271 НК РФ датой получения дохода для доходов в виде имущества (в том числе денежных средств), указанных в п. 14,15 ст. 250 НК РФ является дата, когда получатель имущества (в том числе денежных средств) фактически использовал указанное имущество не по целевому назначению либо нарушил условия, на которых они предоставлялись.

Для организации-дольщика перечисленные средства не учитываются в составе расходов при налогообложении прибыли в соответствии с п. 17 ст. 270 НК РФ. Кроме того, расходы по приобретению и созданию амортизируемого имущества не учитываются в целях налогообложения прибыли согласно п. 5 ст. 270 НК РФ.

По вопросу обложения НДС существуют две точки зрения.

Средства, полученные от инвестора не являются оплатой (предоплатой) за выполненные работы, оказанные услуги. Однако, при совмещении функции инвестора, заказчика-застройщика и подрядчика определенная часть инвестиционных средств по мере их поступления направляется на возмещение затрат по подрядной деятельности и деятельности заказчика-застройщика.

В статье 39 части первой НК РФ дано определение реализации товаров (работ, услуг). В частности, реализацией является возмездное оказание услуг одним лицом другому лицу, передача результатов выполненных работ одним лицом для другого лица (п. 1 ст. 39 НК РФ).

При этом согласно ст. 38 НК РФ под услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации или физических лиц.

Учитывая вышеизложенное, деятельность организации в качестве заказчика-застройщика (в части средств на содержание застройщика, приходящейся на долю соинвестора) вполне может быть квалифицирована как возмездное оказание услуг, подлежащих налогообложению на общих основаниях (письмо МНС РФ от 21.02.2003 №03-1-08/638/17-Ж751, письмо Минфина России от 26.10.2004 г. № 07-05-14/283). Более того, именно как оказание услуг, выручка от реализации которых подлежит налогообложению НДС, квалифицирована деятельность заказчика-застройщика в постановлениях ФАС Северо-Западного округа от 03.12.2002 г. №А05-6871/02-388/10 и от 03.12.2003 г. №А52/81/2003/2.

Деятельность организации в качестве подрядчика в объеме работ, приходящихся на долю соинвестора, вполне может быть квалифицирована как выполнение работ, передача результатов которых подлежит налогообложению на общих основаниях.

Бухгалтерский учет у соинвестора должен вестись на основании ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство», утвержденного Приказом Минфина России от 20.12.1994 № 167. Согласно п. 4 ПБУ 2/94 застройщики должны обеспечивать формирование бухгалтерской информации по следующим показателям:

● незавершенное строительство;

● завершенное строительство;

● авансы, выданные подрядчикам и другим субъектам, занятым в строительстве объектов в соответствии с договорами на строительство;

● финансовый результат деятельности.

Средства, полученные от соинвестора, по своей природе являются средствами целевого финансирования и учитываются на счете 86 «Целевое финансирование». Обращаю внимание бухгалтеров, что в бухгалтерском балансе данные средства не могут быть отражены в разделе «Капитал и резервы», а должны отражаться в разделе «Долгосрочные обязательства» или «Краткосрочные обязательства» в зависимости от срока окончания реализации инвестиционного проекта, оставшегося с даты, на которую составлен форма №1 «Бухгалтерский баланс».

● по организации и контроля за строительством (функции заказчика-застройщика);

● строительную деятельность (функции подрядчика);

● инвестиционную деятельность (функции инвестора)

Совмещая функции инвестора, заказчика-застройщика и подрядчика, организация должна организовать бухгалтерский и налоговый учет по каждому виду деятельности.

Согласно пп. 14 п. 1 ст. 251 НК РФ средства дольщиков, аккумулированные на счетах организации-застройщика, относятся к средствам целевого финансирования и налогообложению не подлежат. Данные средства должны использоваться застройщиком только на инвестирование строительства в соответствии с назначением, определенным в договоре с инвестором-источником целевого финансирования.

Отчет о расходовании полученных средств организации-застройщики должны представлять в налоговые органы в составе декларации по налогу на прибыль (п. 14 ст. 250 НК РФ).

В случае использования средств не по целевому назначению, они включаются в состав внереализационных доходов в соответствии с п. 14 ст. 250 НК РФ.

При этом налогоплательщики, получившие средства целевого финансирования, обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования. При отсутствии такого учета у налогоплательщика, получившего средства целевого финансирования, указанные средства рассматриваются как подлежащие налогообложению с даты их получения (пп. 14 п. 1 ст. 251 НК РФ).

Назначение использования средств определяется сметой на строительство. Из вышеизложенного следует, что налогообложению подлежит только прибыль застройщика от инвестиционно-строительной деятельности. При этом налогообложению подлежат доходы:

в виде разницы между размером (лимитом) средств на содержание застройщика, заложенного в сметах на строительство объекта, и фактическими расходами по его содержанию;

экономия средств финансирования, если эта экономия согласно условиям договора с инвестором остается в распоряжении заказчика-застройщика.

Данное мнение подтверждается в письме Минфина России от 22.03.2005 г. №03-03-02-04/1/83 и от 29.10.2004 г. №03-03-04/2/6.

Что касается даты определения дохода для целей налогообложения, то согласно пп. 9 п. 4 ст. 271 НК РФ датой получения дохода для доходов в виде имущества (в том числе денежных средств), указанных в п. 14,15 ст. 250 НК РФ является дата, когда получатель имущества (в том числе денежных средств) фактически использовал указанное имущество не по целевому назначению либо нарушил условия, на которых они предоставлялись.

Для организации-дольщика перечисленные средства не учитываются в составе расходов при налогообложении прибыли в соответствии с п. 17 ст. 270 НК РФ. Кроме того, расходы по приобретению и созданию амортизируемого имущества не учитываются в целях налогообложения прибыли согласно п. 5 ст. 270 НК РФ.

По вопросу обложения НДС существуют две точки зрения.

Средства, полученные от инвестора не являются оплатой (предоплатой) за выполненные работы, оказанные услуги. Однако, при совмещении функции инвестора, заказчика-застройщика и подрядчика определенная часть инвестиционных средств по мере их поступления направляется на возмещение затрат по подрядной деятельности и деятельности заказчика-застройщика.

В статье 39 части первой НК РФ дано определение реализации товаров (работ, услуг). В частности, реализацией является возмездное оказание услуг одним лицом другому лицу, передача результатов выполненных работ одним лицом для другого лица (п. 1 ст. 39 НК РФ).

При этом согласно ст. 38 НК РФ под услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации или физических лиц.

Учитывая вышеизложенное, деятельность организации в качестве заказчика-застройщика (в части средств на содержание застройщика, приходящейся на долю соинвестора) вполне может быть квалифицирована как возмездное оказание услуг, подлежащих налогообложению на общих основаниях (письмо МНС РФ от 21.02.2003 №03-1-08/638/17-Ж751, письмо Минфина России от 26.10.2004 г. № 07-05-14/283). Более того, именно как оказание услуг, выручка от реализации которых подлежит налогообложению НДС, квалифицирована деятельность заказчика-застройщика в постановлениях ФАС Северо-Западного округа от 03.12.2002 г. №А05-6871/02-388/10 и от 03.12.2003 г. №А52/81/2003/2.

Деятельность организации в качестве подрядчика в объеме работ, приходящихся на долю соинвестора, вполне может быть квалифицирована как выполнение работ, передача результатов которых подлежит налогообложению на общих основаниях.

Бухгалтерский учет у соинвестора должен вестись на основании ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство», утвержденного Приказом Минфина России от 20.12.1994 № 167. Согласно п. 4 ПБУ 2/94 застройщики должны обеспечивать формирование бухгалтерской информации по следующим показателям:

● незавершенное строительство;

● завершенное строительство;

● авансы, выданные подрядчикам и другим субъектам, занятым в строительстве объектов в соответствии с договорами на строительство;

● финансовый результат деятельности.

Средства, полученные от соинвестора, по своей природе являются средствами целевого финансирования и учитываются на счете 86 «Целевое финансирование». Обращаю внимание бухгалтеров, что в бухгалтерском балансе данные средства не могут быть отражены в разделе «Капитал и резервы», а должны отражаться в разделе «Долгосрочные обязательства» или «Краткосрочные обязательства» в зависимости от срока окончания реализации инвестиционного проекта, оставшегося с даты, на которую составлен форма №1 «Бухгалтерский баланс».

Информационные (консультационные) услуги

Основополагающим принципом порядка отражения в бухгалтерском и налоговом учете расходов на информационные (консультационные) услуги является определение характера данных получаемых услуг, причин, вызвавших необходимостью в их получении, т.е. от экономического содержания данных расходов.

Как в бухгалтерском, так и в налоговом учетах расходы организации на информационные (консультационные) услуги общего характера (т.е. не связанные с приобретением нематериальных активов, основных средств, материально-производственных запасов, финансовых вложений) признаются текущими расходами. Для бухгалтерского учета такие расходы включаются в состав расходов по обычным видам деятельности (п. 7 ПБУ 10/99), для налогового учета – к прочим расходам, связанным с производством и реализацией (пп. 15 п. 1 ст. 264 НК РФ).

Таким образом, если расходы на информационные (консультационные) услуги связаны с текущей деятельностью организации, а не с созданием активообразующих объектов и разработкой долгосрочных перспективных планов развития, то такие расходы учитываются в вышеназванной порядке. Расходы же организации на информационные (консультационные) услуги по долгосрочному планированию являются расходами капитального характера и отражаются в составе общехозяйственных расходов организации.

При формировании консультационного договора взвешенно подходите к обоснованию предмета договора и сопутствующих ему документов.

Как в бухгалтерском, так и в налоговом учетах расходы организации на информационные (консультационные) услуги общего характера (т.е. не связанные с приобретением нематериальных активов, основных средств, материально-производственных запасов, финансовых вложений) признаются текущими расходами. Для бухгалтерского учета такие расходы включаются в состав расходов по обычным видам деятельности (п. 7 ПБУ 10/99), для налогового учета – к прочим расходам, связанным с производством и реализацией (пп. 15 п. 1 ст. 264 НК РФ).

Таким образом, если расходы на информационные (консультационные) услуги связаны с текущей деятельностью организации, а не с созданием активообразующих объектов и разработкой долгосрочных перспективных планов развития, то такие расходы учитываются в вышеназванной порядке. Расходы же организации на информационные (консультационные) услуги по долгосрочному планированию являются расходами капитального характера и отражаются в составе общехозяйственных расходов организации.

При формировании консультационного договора взвешенно подходите к обоснованию предмета договора и сопутствующих ему документов.

Интеллектуальная собственность

Налоговым кодексом РФ установлен различный порядок признания для целей налогообложения прибыли затрат на приобретение исключительных и неисключительных прав на объекты интеллектуальной собственности, зависящий от вида приобретаемых налогоплательщиком прав, их стоимости и срока использования для производства продукции (управленческих нужд).

Организации для осуществления хозяйственной деятельности могут приобретать как исключительные, так и неисключительные права на объекты интеллектуальной собственности. При этом согласно ст. 138 ГК РФ исключительность приобретаемого права заключается в возможности использования результатов интеллектуальной деятельности третьими лицами только с согласия правообладателя. Исключительное право на результаты интеллектуальной собственности должны быть подтверждены соответствующими документами, установленными законодательством РФ:

√ патентами;

√ свидетельствами об официальной регистрации программ для баз данных;

√ авторскими договорами;

√ свидетельствами на товарный знак;

√ другими официальными документами.

Приобретенные исключительные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение периода времени продолжительностью свыше 12 месяцев и имеющие стоимость свыше 10,0 тыс. руб. признаются нематериальными активами, стоимость которых погашается посредством начисления амортизации..

Бухгалтерский учет нематериальных активов осуществляется на основании ПБУ 14/2000 «Учет нематериальных активов», утвержденным приказом Минфина РФ от 16.10.2000 №94н.

Для целей налогообложения прибыли нематериальными активами признаются:

■ исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

■ исключительное право автора и иного правообладателя на использование программ для ЭВМ, базы данных;

■ исключительное право автора и иного правообладателя на использование топологии интегральных микросхем;

■ исключительное право на товарный знак, знак обслуживания, наименование места происхождения товаров и фирменное наименование;

■ исключительное право патентообладателя на селекционные достижения;

■ владение «ноу-хау», секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта.

Стоимость амортизируемых нематериальных активов погашается посредством начисления амортизации (ст. 256 НК РФ).

В случае приобретения неисключительных прав на программы для баз данных, организация получает только право на их использование в течение установленного договором периода времени. При этом документом, подтверждающим право организации на использование программ для базы данных, является договор (лицензионное соглашение) с правообладателем. Для целей налогообложения такие затраты признаются прочими расходами, связанными с производством и реализацией (подп. 25 п. 1 ст. 264 НК РФ), а также к данному виду расходов включаются расходы на приобретение исключительных прав на программы для базы данных стоимостью менее 10,0 тыс. руб. и обновление программ и баз данных.

Платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации, платежи за пользование правами на изобретения, промышленные образцы признаются прочими расходами, связанными с производством и реализацией (подп. 37 п. 1 ст. 264 НКРФ).

Организации для осуществления хозяйственной деятельности могут приобретать как исключительные, так и неисключительные права на объекты интеллектуальной собственности. При этом согласно ст. 138 ГК РФ исключительность приобретаемого права заключается в возможности использования результатов интеллектуальной деятельности третьими лицами только с согласия правообладателя. Исключительное право на результаты интеллектуальной собственности должны быть подтверждены соответствующими документами, установленными законодательством РФ:

√ патентами;

√ свидетельствами об официальной регистрации программ для баз данных;

√ авторскими договорами;

√ свидетельствами на товарный знак;

√ другими официальными документами.

Приобретенные исключительные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение периода времени продолжительностью свыше 12 месяцев и имеющие стоимость свыше 10,0 тыс. руб. признаются нематериальными активами, стоимость которых погашается посредством начисления амортизации..

Бухгалтерский учет нематериальных активов осуществляется на основании ПБУ 14/2000 «Учет нематериальных активов», утвержденным приказом Минфина РФ от 16.10.2000 №94н.

Для целей налогообложения прибыли нематериальными активами признаются:

■ исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

■ исключительное право автора и иного правообладателя на использование программ для ЭВМ, базы данных;

■ исключительное право автора и иного правообладателя на использование топологии интегральных микросхем;

■ исключительное право на товарный знак, знак обслуживания, наименование места происхождения товаров и фирменное наименование;

■ исключительное право патентообладателя на селекционные достижения;

■ владение «ноу-хау», секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта.

Стоимость амортизируемых нематериальных активов погашается посредством начисления амортизации (ст. 256 НК РФ).

В случае приобретения неисключительных прав на программы для баз данных, организация получает только право на их использование в течение установленного договором периода времени. При этом документом, подтверждающим право организации на использование программ для базы данных, является договор (лицензионное соглашение) с правообладателем. Для целей налогообложения такие затраты признаются прочими расходами, связанными с производством и реализацией (подп. 25 п. 1 ст. 264 НК РФ), а также к данному виду расходов включаются расходы на приобретение исключительных прав на программы для базы данных стоимостью менее 10,0 тыс. руб. и обновление программ и баз данных.

Платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации, платежи за пользование правами на изобретения, промышленные образцы признаются прочими расходами, связанными с производством и реализацией (подп. 37 п. 1 ст. 264 НКРФ).

Капитальные вложения

Капитальные вложения – это инвестиции в основной капитал, в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение, а также приобретение основных средств (машин, оборудования, инструмента, инвентаря, проектно-изыскательский работы и другие затраты)

Бухгалтерский учет капитальных вложений ведется на счете 08 «Вложения во внеоборотные активы» по видам инвестиций. Порядок ведения бухгалтерского учета при строительстве объектов основных средств установлен Положением по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ 2/94), утвержденным приказом Минфина России от 20.12.1994 г. № 167, Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина России от 30.12.1993 г. №160.

По дебету счета 08 «Вложения во внеоборотные активы» накапливаются фактические расходы в целом по строительству и по отдельным объектам, входящим в него, расходы на содержание аппарата подразделений капитального строительства, дирекции строящегося объекта заказчика-застройщика, включаемые в инвентарную стоимость вводимых в эксплуатацию объектов, по приобретаемым объектам основных средств, земельным участкам, объектам природопользования и нематериальным активам и т.п.

Основными принципами учета вложений во внеоборотные активы является:

√ Полнота отражения в учете всех хозяйственных операций, связанных с вложениями во внеоборотные активы и их документальное подтверждение;

Бухгалтерский учет капитальных вложений ведется на счете 08 «Вложения во внеоборотные активы» по видам инвестиций. Порядок ведения бухгалтерского учета при строительстве объектов основных средств установлен Положением по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ 2/94), утвержденным приказом Минфина России от 20.12.1994 г. № 167, Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина России от 30.12.1993 г. №160.

По дебету счета 08 «Вложения во внеоборотные активы» накапливаются фактические расходы в целом по строительству и по отдельным объектам, входящим в него, расходы на содержание аппарата подразделений капитального строительства, дирекции строящегося объекта заказчика-застройщика, включаемые в инвентарную стоимость вводимых в эксплуатацию объектов, по приобретаемым объектам основных средств, земельным участкам, объектам природопользования и нематериальным активам и т.п.

Основными принципами учета вложений во внеоборотные активы является:

√ Полнота отражения в учете всех хозяйственных операций, связанных с вложениями во внеоборотные активы и их документальное подтверждение;