Страница:

В том случае, когда расчет ожидаемого потребления будущих экономических выгод (дохода) от использования нематериального актива не является надежным, размер амортизационных отчислений по такому активу определяется линейным способом.

Способ определения амортизации нематериального актива ежегодно проверяется организацией на необходимость его уточнения. Если расчет ожидаемого потребления будущих экономических выгод (дохода) от использования нематериального актива существенно изменился, способ определения амортизации такого актива должен быть изменен соответственно.

Для определения суммы амортизационных отчислений по нематериальному активу организация, в первую очередь, должна установить срок полезного использования данного актива. Сроком полезного использования является выраженный в месяцах период, в течение которого организация предполагает использовать нематериальный актив с целью получения экономической выгоды (дохода) (или для использования в деятельности, направленной на достижение целей создания некоммерческой организации).

Для отдельных видов нематериальных активов срок полезного использования может определяться исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования активов этого вида.

Определение срока полезного использования нематериального актива производится исходя из:

• срока действия исключительных прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

• ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды (доход) (или использовать в деятельности, направленной на достижение целей создания некоммерческой организации).

Срок полезного использования нематериального актива ежегодно проверяется организацией на необходимость его уточнения. В случае существенного изменения продолжительности периода, в течение которого организация предполагает использовать актив, срок его полезного использования подлежит уточнению.

Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности на начало отчетного года в порядке, предусмотренном для отражения изменений в оценочных расчетах.

Нематериальные активы, по которым невозможно надежно определить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования. В отношении таких нематериальных активов организация ежегодно должна рассматривать наличие факторов, свидетельствующих о невозможности надежно определить срок полезного использования данного актива.

В случае прекращения существования указанных факторов организация определяет срок полезного использования данного нематериального актива и способ его амортизации.

Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности на начало отчетного года в порядке, предусмотренном для отражения изменений в оценочных расчетах.

Амортизационные отчисления по положительной деловой репутации организации отражаются в бухгалтерском учете путем уменьшения ее первоначальной стоимости. Отрицательная деловая репутация организации отражается в бухгалтерском учете предприятия как доходы будущих периодов (счет 98), а затем ежемесячно списывается на финансовые результаты как прочий доход.

Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете отчетного периода, к которому они относятся, и начисляются независимо от результатов деятельности организации в отчетном периоде.

Ежемесячная сумма амортизационных отчислений рассчитывается:

• при линейном способе – исходя из фактической (первоначальной) стоимости или текущей рыночной стоимости (в случае переоценки) нематериального актива равномерно в течение срока полезного использования этого актива;

• при способе уменьшаемого остатка – исходя из остаточной стоимости (фактической (первоначальной) стоимости или текущей рыночной стоимости (в случае переоценки) за минусом начисленной амортизации) нематериального актива на начало месяца, умноженной на дробь, в числителе которой установленный организацией коэффициент (не выше 3), а в знаменателе оставшийся срок полезного использования в месяцах;

• при способе списания стоимости пропорционально объему продукции (работ) – исходя из натурального показателя объема продукции (работ) за месяц и соотношения фактической (первоначальной) стоимости нематериального актива и предполагаемого объема продукции (работ) за весь срок полезного использования нематериального актива.

ПБУ 14/2007 устанавливает также ряд формальных правил относительно порядка начисления амортизации нематериальных активов:

• амортизационные отчисления по нематериальным активам начинают с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и начисляются до полного погашения стоимости этого объекта либо выбытия этого объекта в связи с уступкой (утратой) организацией исключительных прав на результаты интеллектуальной деятельности;

• амортизационные отчисления по нематериальным активам прекращаются с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта или списания этого объекта с бухгалтерского учета;

• отражается амортизация нематериальных активов в бухгалтерском учете отчетного периода, к которому она относится, и начисляется независимо от результатов деятельности организации в отчетном периоде.

В течение срока полезного использования нематериальных активов начисление амортизационных отчислений не приостанавливается.

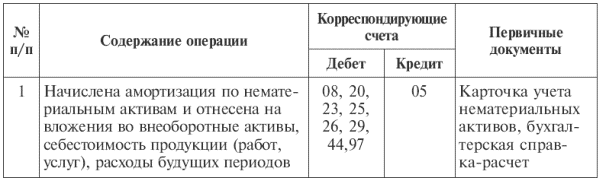

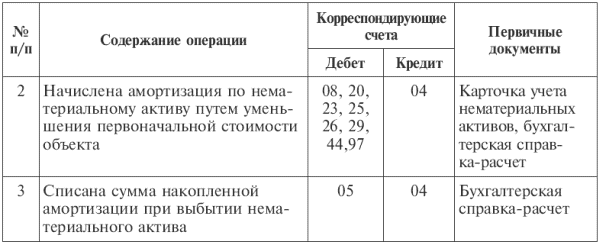

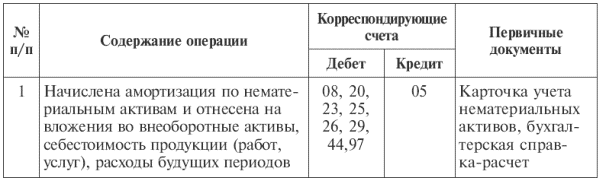

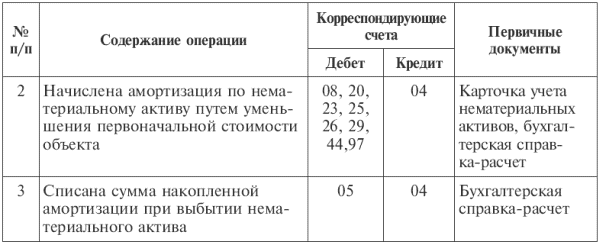

Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете одним из способов: путем накопления соответствующих сумм на отдельном счете 05 «Амортизация нематериальных активов» в корреспонденции со счетами учета затрат (20, 26 и др.) либо путем уменьшения первоначальной стоимости объекта нематериальных активов, т. е. списания начисленных сумм амортизации непосредственно с кредита счета 04 «Нематериальные активы» в корреспонденции со счетами учета затрат (табл. 2.2).

Во втором случае после полного погашения стоимости объекта нематериальные активы продолжают отражаться в бухгалтерском учете до прекращения срока действия патента, свидетельства, других охранных документов в условной оценке, принятой организацией, с отнесением суммы оценки на ее финансовые результаты.

В бухгалтерской отчетности организации подлежит раскрытию как минимум следующая информация по отдельным видам нематериальных активов:

В бухгалтерской отчетности организации подлежит раскрытию как минимум следующая информация по отдельным видам нематериальных активов:

• стоимость объектов нематериальных активов с ограничением исключительного права;

• фактическая (первоначальная) стоимость или текущая рыночная стоимость нематериальных активов с неопределенным сроком полезного использования, а также факторы, свидетельствующие о невозможности надежно определить срок полезного использования таких нематериальных активов, с выделением существенных факторов;

• фактическая (первоначальная) стоимость или текущая рыночная стоимость с учетом сумм начисленной амортизации и убытков от обесценения на начало и конец отчетного года;

• стоимость объектов нематериальных активов, подлежащих переоценке, а также суммы дооценки и уценки таких объектов;

• стоимость объектов нематериальных активов, подверженных обесценению в отчетном году, а также признанный убыток от обесценения;

• описание объектов нематериальных активов с полностью погашенной стоимостью, но не списанных с бухгалтерского учета, отражаемых в бухгалтерской отчетности в условной оценке, принятой организацией;

• описание, фактическая (первоначальная) стоимость или текущая рыночная стоимость, срок полезного использования и иная информация в отношении существенных объектов нематериальных активов, без знания о которой заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

При раскрытии в бухгалтерской отчетности информации о нематериальных активах отдельно выделяется информация о внутренне созданных нематериальных активах.

Вопросы и задания

Тесты

Глава 3

3.1. Учет долгосрочных инвестиций

3.2. Учет земельных участков

3.3. Учет затрат при строительстве объектов основных средств

Способ определения амортизации нематериального актива ежегодно проверяется организацией на необходимость его уточнения. Если расчет ожидаемого потребления будущих экономических выгод (дохода) от использования нематериального актива существенно изменился, способ определения амортизации такого актива должен быть изменен соответственно.

Для определения суммы амортизационных отчислений по нематериальному активу организация, в первую очередь, должна установить срок полезного использования данного актива. Сроком полезного использования является выраженный в месяцах период, в течение которого организация предполагает использовать нематериальный актив с целью получения экономической выгоды (дохода) (или для использования в деятельности, направленной на достижение целей создания некоммерческой организации).

Для отдельных видов нематериальных активов срок полезного использования может определяться исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования активов этого вида.

Определение срока полезного использования нематериального актива производится исходя из:

• срока действия исключительных прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

• ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды (доход) (или использовать в деятельности, направленной на достижение целей создания некоммерческой организации).

Срок полезного использования нематериального актива ежегодно проверяется организацией на необходимость его уточнения. В случае существенного изменения продолжительности периода, в течение которого организация предполагает использовать актив, срок его полезного использования подлежит уточнению.

Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности на начало отчетного года в порядке, предусмотренном для отражения изменений в оценочных расчетах.

Нематериальные активы, по которым невозможно надежно определить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования. В отношении таких нематериальных активов организация ежегодно должна рассматривать наличие факторов, свидетельствующих о невозможности надежно определить срок полезного использования данного актива.

В случае прекращения существования указанных факторов организация определяет срок полезного использования данного нематериального актива и способ его амортизации.

Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности на начало отчетного года в порядке, предусмотренном для отражения изменений в оценочных расчетах.

Амортизационные отчисления по положительной деловой репутации организации отражаются в бухгалтерском учете путем уменьшения ее первоначальной стоимости. Отрицательная деловая репутация организации отражается в бухгалтерском учете предприятия как доходы будущих периодов (счет 98), а затем ежемесячно списывается на финансовые результаты как прочий доход.

Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете отчетного периода, к которому они относятся, и начисляются независимо от результатов деятельности организации в отчетном периоде.

Ежемесячная сумма амортизационных отчислений рассчитывается:

• при линейном способе – исходя из фактической (первоначальной) стоимости или текущей рыночной стоимости (в случае переоценки) нематериального актива равномерно в течение срока полезного использования этого актива;

• при способе уменьшаемого остатка – исходя из остаточной стоимости (фактической (первоначальной) стоимости или текущей рыночной стоимости (в случае переоценки) за минусом начисленной амортизации) нематериального актива на начало месяца, умноженной на дробь, в числителе которой установленный организацией коэффициент (не выше 3), а в знаменателе оставшийся срок полезного использования в месяцах;

• при способе списания стоимости пропорционально объему продукции (работ) – исходя из натурального показателя объема продукции (работ) за месяц и соотношения фактической (первоначальной) стоимости нематериального актива и предполагаемого объема продукции (работ) за весь срок полезного использования нематериального актива.

ПБУ 14/2007 устанавливает также ряд формальных правил относительно порядка начисления амортизации нематериальных активов:

• амортизационные отчисления по нематериальным активам начинают с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и начисляются до полного погашения стоимости этого объекта либо выбытия этого объекта в связи с уступкой (утратой) организацией исключительных прав на результаты интеллектуальной деятельности;

• амортизационные отчисления по нематериальным активам прекращаются с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта или списания этого объекта с бухгалтерского учета;

• отражается амортизация нематериальных активов в бухгалтерском учете отчетного периода, к которому она относится, и начисляется независимо от результатов деятельности организации в отчетном периоде.

В течение срока полезного использования нематериальных активов начисление амортизационных отчислений не приостанавливается.

Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете одним из способов: путем накопления соответствующих сумм на отдельном счете 05 «Амортизация нематериальных активов» в корреспонденции со счетами учета затрат (20, 26 и др.) либо путем уменьшения первоначальной стоимости объекта нематериальных активов, т. е. списания начисленных сумм амортизации непосредственно с кредита счета 04 «Нематериальные активы» в корреспонденции со счетами учета затрат (табл. 2.2).

Во втором случае после полного погашения стоимости объекта нематериальные активы продолжают отражаться в бухгалтерском учете до прекращения срока действия патента, свидетельства, других охранных документов в условной оценке, принятой организацией, с отнесением суммы оценки на ее финансовые результаты.

Таблица 2.2

Типовая корреспонденция счетов по учету амортизации нематериальных активов

• стоимость объектов нематериальных активов с ограничением исключительного права;

• фактическая (первоначальная) стоимость или текущая рыночная стоимость нематериальных активов с неопределенным сроком полезного использования, а также факторы, свидетельствующие о невозможности надежно определить срок полезного использования таких нематериальных активов, с выделением существенных факторов;

• фактическая (первоначальная) стоимость или текущая рыночная стоимость с учетом сумм начисленной амортизации и убытков от обесценения на начало и конец отчетного года;

• стоимость объектов нематериальных активов, подлежащих переоценке, а также суммы дооценки и уценки таких объектов;

• стоимость объектов нематериальных активов, подверженных обесценению в отчетном году, а также признанный убыток от обесценения;

• описание объектов нематериальных активов с полностью погашенной стоимостью, но не списанных с бухгалтерского учета, отражаемых в бухгалтерской отчетности в условной оценке, принятой организацией;

• описание, фактическая (первоначальная) стоимость или текущая рыночная стоимость, срок полезного использования и иная информация в отношении существенных объектов нематериальных активов, без знания о которой заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

При раскрытии в бухгалтерской отчетности информации о нематериальных активах отдельно выделяется информация о внутренне созданных нематериальных активах.

Вопросы и задания

1. Дайте определение нематериальных активов.

2. Какой документ в бухгалтерском учете устанавливает правила формирования информации о нематериальных активах?

3. В чем состоит необходимость выделения нематериальных активов как обособленного объекта учета?

4. Какова классификация нематериальных активов?

5. Что такое деловая репутация организации?

6. Каким критериям должны отвечать объекты при отнесении их к нематериальным активам?

7. Какие документы подтверждают права на объекты интеллектуальной собственности?

8. Какая первичная документация применяется для учета наличия и движения нематериальных активов?

9. Как организуется синтетический учет поступления нематериальных активов?

10. В чем особенности учета начисления амортизации по нематериальным активам?

11. По каким нематериальным активам не начисляется амортизация?

12. Каковы особенности учета начисления амортизации по деловой репутации?

2. Какой документ в бухгалтерском учете устанавливает правила формирования информации о нематериальных активах?

3. В чем состоит необходимость выделения нематериальных активов как обособленного объекта учета?

4. Какова классификация нематериальных активов?

5. Что такое деловая репутация организации?

6. Каким критериям должны отвечать объекты при отнесении их к нематериальным активам?

7. Какие документы подтверждают права на объекты интеллектуальной собственности?

8. Какая первичная документация применяется для учета наличия и движения нематериальных активов?

9. Как организуется синтетический учет поступления нематериальных активов?

10. В чем особенности учета начисления амортизации по нематериальным активам?

11. По каким нематериальным активам не начисляется амортизация?

12. Каковы особенности учета начисления амортизации по деловой репутации?

Тесты

1. Критериями признания актива в качестве нематериального являются:

a) наличие материальной структуры;

b) способность приносить экономические выгоды в будущем;

c) использование в течение ближайших 12 месяцев;

d) право собственности на данное имущество принадлежит организации.

2. Основным признаком, по которому один инвентарный объект идентифицируется от другого, служит:

a) выполнение объектом самостоятельной функции в производстве продукции;

b) отдельный, юридически оформленный документ, подтверждающий права организации на данный актив;

c) возможность распорядиться данным объектом отдельно от других объектов.

3. Нематериальные активы, полученные организацией безвозмездно, принимаются к бухгалтерскому учету:

a) по согласованной стоимости:

b) по остаточной стоимости;

c) по рыночной стоимости.

4. В состав фактических расходов на приобретение нематериальных активов включаются следующие элементы:

a) патентные пошлины, произведенные в связи с приобретением исключительных прав правообладателя;

b) оплата консультативных услуг по организации бухгалтерского учета нематериальных активов;

c) стоимость лицензии на осуществление деятельности, в которой будет использоваться приобретаемый нематериальный актив;

d) возмещаемые налоги, уплачиваемые в связи с приобретением объекта нематериальных активов.

5. Безвозмездное поступление нематериальных активов отражается в учете:

a) Дт счета 08, Кт счета 98;

b) Дт счета 08, Кт счета 91-1;

c) Дт счета 04, Кт счета 08.

6. Организация приобрела патент на производство продукции. Но оказалось, что технологию необходимо доработать с учетом особенностей местного сырья. Расходы на оплату труда работников инженерно-технической службы организации следует относить:

a) на расходы будущих периодов;

b) на прочие расходы организации;

c) на текущие расходы организации;

d) на увеличение стоимости патента.

7. Срок полезного использования нематериальных активов определяется:

a) Министерством финансов РФ;

b) налоговыми органами;

c) организацией.

8. При принятии на учет нематериальных активов данная операция подлежит оформлению:

a) актом произвольной формы;

b) актом унифицированной формы № ОС-1;

c) инвентарной карточкой;

d) карточкой унифицированной формы.

9. НДС при оплате понесенных затрат и постановке объектов нематериальных активов на учет к возмещению из бюджета:

a) не предъявляется;

b) предъявляется;

c) возмещается через начисление амортизации.

10. Поступление нематериальных активов в качестве вклада в уставный капитал отражается бухгалтерской записью:

a) Дт счета 04, Кт счета 80;

b) Дт счета 04, Кт счета 76

c) Дт счета 08, Кт счета 75.

11. Для объектов нематериальных активов не применяется способ начисления амортизации:

a) линейный способ;

b) способ уменьшаемого остатка;

c) пропорционально объему продукции;

d) суммы чисел лет полезного использования.

12. В течение всего срока полезного использования нематериального актива амортизация:

a) приостанавливается в случае консервации нематериальных активов;

b) приостанавливается в случае неиспользования актива свыше 6 месяцев;

c) не приостанавливается.

13. Расходы, связанные со списанием нематериальных активов, относятся:

a) на чистую прибыль организации;

b) на финансовые результаты организации;

c) на себестоимость продукции (работ, услуг).

14. В бухгалтерском балансе нематериальные активы отражаются:

a) по остаточной стоимости;

b) по фактической (первоначальной) стоимости;

c) по рыночной стоимости.

15. Разрешается ли проводить переоценку нематериальных активов организации:

a) разрешается;

b) не разрешается?

16. В случае какого из видов выбытия нематериальных активов с баланса организации результат от выбытия не относится на счет 91:

a) при продаже;

b) при списании по причине негодности к использованию;

c) при передаче в совместную деятельность?

a) наличие материальной структуры;

b) способность приносить экономические выгоды в будущем;

c) использование в течение ближайших 12 месяцев;

d) право собственности на данное имущество принадлежит организации.

2. Основным признаком, по которому один инвентарный объект идентифицируется от другого, служит:

a) выполнение объектом самостоятельной функции в производстве продукции;

b) отдельный, юридически оформленный документ, подтверждающий права организации на данный актив;

c) возможность распорядиться данным объектом отдельно от других объектов.

3. Нематериальные активы, полученные организацией безвозмездно, принимаются к бухгалтерскому учету:

a) по согласованной стоимости:

b) по остаточной стоимости;

c) по рыночной стоимости.

4. В состав фактических расходов на приобретение нематериальных активов включаются следующие элементы:

a) патентные пошлины, произведенные в связи с приобретением исключительных прав правообладателя;

b) оплата консультативных услуг по организации бухгалтерского учета нематериальных активов;

c) стоимость лицензии на осуществление деятельности, в которой будет использоваться приобретаемый нематериальный актив;

d) возмещаемые налоги, уплачиваемые в связи с приобретением объекта нематериальных активов.

5. Безвозмездное поступление нематериальных активов отражается в учете:

a) Дт счета 08, Кт счета 98;

b) Дт счета 08, Кт счета 91-1;

c) Дт счета 04, Кт счета 08.

6. Организация приобрела патент на производство продукции. Но оказалось, что технологию необходимо доработать с учетом особенностей местного сырья. Расходы на оплату труда работников инженерно-технической службы организации следует относить:

a) на расходы будущих периодов;

b) на прочие расходы организации;

c) на текущие расходы организации;

d) на увеличение стоимости патента.

7. Срок полезного использования нематериальных активов определяется:

a) Министерством финансов РФ;

b) налоговыми органами;

c) организацией.

8. При принятии на учет нематериальных активов данная операция подлежит оформлению:

a) актом произвольной формы;

b) актом унифицированной формы № ОС-1;

c) инвентарной карточкой;

d) карточкой унифицированной формы.

9. НДС при оплате понесенных затрат и постановке объектов нематериальных активов на учет к возмещению из бюджета:

a) не предъявляется;

b) предъявляется;

c) возмещается через начисление амортизации.

10. Поступление нематериальных активов в качестве вклада в уставный капитал отражается бухгалтерской записью:

a) Дт счета 04, Кт счета 80;

b) Дт счета 04, Кт счета 76

c) Дт счета 08, Кт счета 75.

11. Для объектов нематериальных активов не применяется способ начисления амортизации:

a) линейный способ;

b) способ уменьшаемого остатка;

c) пропорционально объему продукции;

d) суммы чисел лет полезного использования.

12. В течение всего срока полезного использования нематериального актива амортизация:

a) приостанавливается в случае консервации нематериальных активов;

b) приостанавливается в случае неиспользования актива свыше 6 месяцев;

c) не приостанавливается.

13. Расходы, связанные со списанием нематериальных активов, относятся:

a) на чистую прибыль организации;

b) на финансовые результаты организации;

c) на себестоимость продукции (работ, услуг).

14. В бухгалтерском балансе нематериальные активы отражаются:

a) по остаточной стоимости;

b) по фактической (первоначальной) стоимости;

c) по рыночной стоимости.

15. Разрешается ли проводить переоценку нематериальных активов организации:

a) разрешается;

b) не разрешается?

16. В случае какого из видов выбытия нематериальных активов с баланса организации результат от выбытия не относится на счет 91:

a) при продаже;

b) при списании по причине негодности к использованию;

c) при передаче в совместную деятельность?

Глава 3

Учет долгосрочных инвестиций

Под долгосрочными инвестициями (вложениями во внеоборотные активы) подразумеваются затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи, за исключением долгосрочных финансовых вложений в государственные ценные бумаги, ценные бумаги и уставные капиталы других организаций.

Долгосрочные инвестиции связаны:

• с осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих организаций и объектов непроизводственной сферы;

• с приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов основных средств или их частей;

• с проведением мероприятий по созданию и приобретению нематериальных активов;

• с приобретением земельных участков и объектов природопользования;

• с осуществлением доходных вложений в материальные ценности;

• с выполнением научно-исследовательских, опытно-конструкторских и технологических работ.

Организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляется застройщиками. Под застройщиками понимаются предприятия, специализирующиеся на организации капитального строительства, дирекции строящихся предприятий, а также действующие предприятия, осуществляющие капитальные вложения.

Капитальные вложения являются необходимым элементом воспроизводства, который заключается в замене (восстановлении) основных фондов, если их дальнейшее использование физически невозможно или экономически нецелесообразно, либо в приобретении новых основных фондов и в обеспечении данного процесса путем выделения соответствующих источников его финансирования.

Законченные долгосрочные инвестиции оценивают исходя из инвентарной стоимости принятых строительных объектов и приобретенных отдельных видов основных средств и других долгосрочных активов.

Долгосрочные инвестиции связаны:

• с осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих организаций и объектов непроизводственной сферы;

• с приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов основных средств или их частей;

• с проведением мероприятий по созданию и приобретению нематериальных активов;

• с приобретением земельных участков и объектов природопользования;

• с осуществлением доходных вложений в материальные ценности;

• с выполнением научно-исследовательских, опытно-конструкторских и технологических работ.

Организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляется застройщиками. Под застройщиками понимаются предприятия, специализирующиеся на организации капитального строительства, дирекции строящихся предприятий, а также действующие предприятия, осуществляющие капитальные вложения.

Капитальные вложения являются необходимым элементом воспроизводства, который заключается в замене (восстановлении) основных фондов, если их дальнейшее использование физически невозможно или экономически нецелесообразно, либо в приобретении новых основных фондов и в обеспечении данного процесса путем выделения соответствующих источников его финансирования.

Законченные долгосрочные инвестиции оценивают исходя из инвентарной стоимости принятых строительных объектов и приобретенных отдельных видов основных средств и других долгосрочных активов.

3.1. Учет долгосрочных инвестиций

Для отражения в бухгалтерском учете операций, связанных с осуществлением долгосрочных инвестиций, используется балансовый счет 08 «Вложения во внеоборотные активы», на котором учитываются инвестиции по направлениям вложений капитального характера (видам) на специально открываемых субсчетах:

08-1 «Приобретение земельных участков»;

08-2 «Приобретение объектов природопользования»;

08-3 «Строительство объектов основных средств»;

08-4 «Приобретение объектов основных средств»;

08-5 «Приобретение нематериальных активов»;

08-6 «Перевод молодняка животных в основное стадо»;

08-7 «Приобретение взрослых животных»;

08-8 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» и др.

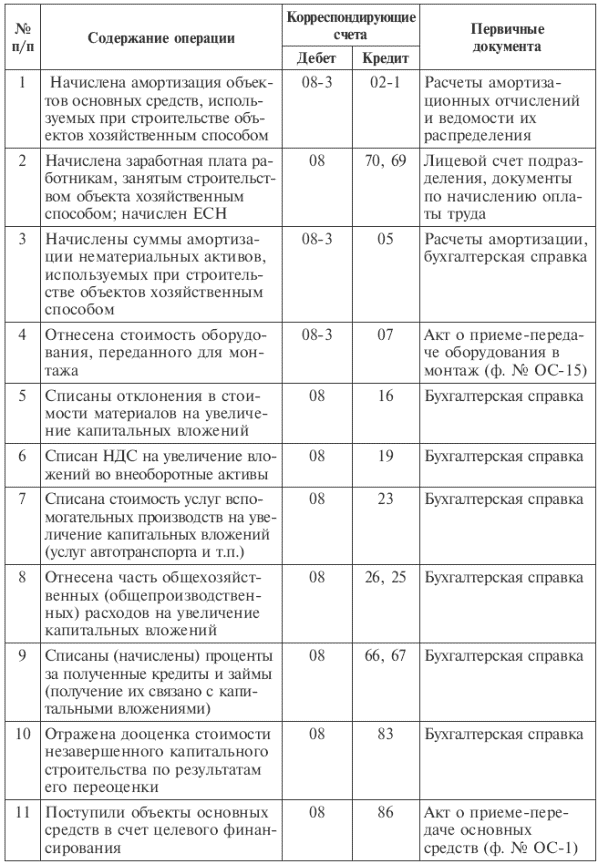

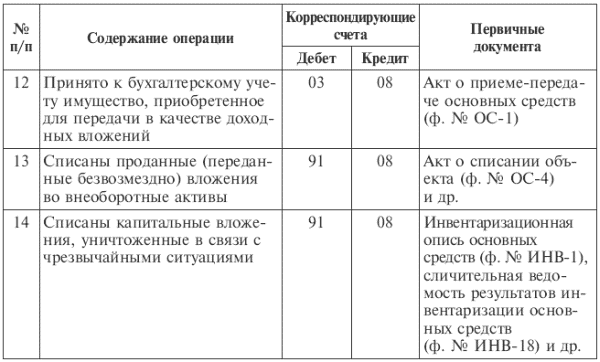

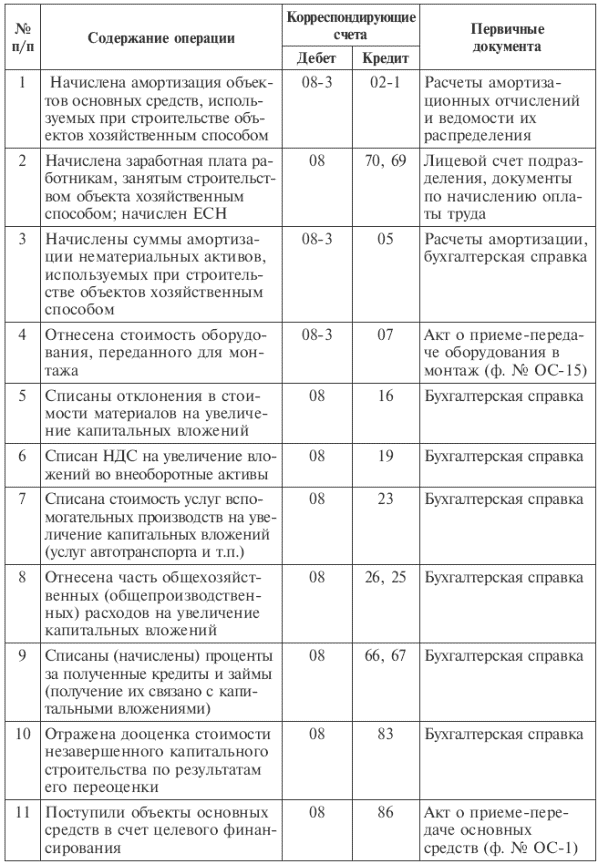

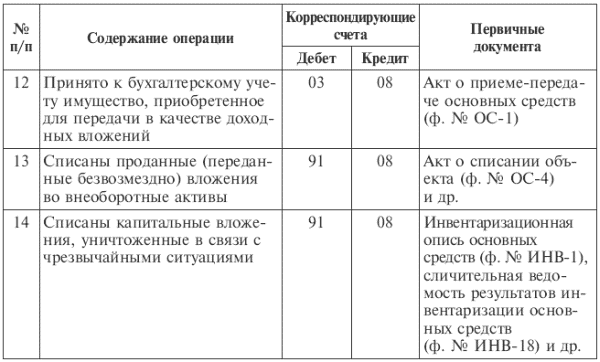

По отношению к балансу счет 08 активный, калькуляционный. Дебетовое сальдо отражает сумму фактических затрат по незаконченному строительству и приобретениям. По дебету счета записывают фактические произведенные хозяйством затраты, подлежащие, в соответствии с законодательством, включению в первоначальную стоимость объектов внеоборотных активов. Сформированная первоначальная стоимость объектов основных средств, нематериальных и других активов, принятых в эксплуатацию и оформленных в установленном порядке, списывается с кредита счета 08 в дебет счетов 01 «Основные средства», 03 «Доходные вложения в материальные ценности», 04 «Нематериальные активы» и др. Затраты по завершенным операциям формирования основного стада списываются со счета 08 в дебет счета 01 «Основные средства» (табл. 3.1).

Аналитический учет по счету 08 «Вложения во внеоборотные активы» ведется в разрезе затрат, осуществляемых хозяйством по каждому поступающему объекту основных фондов.

Аналитический учет по счету 08 «Вложения во внеоборотные активы» ведется в разрезе затрат, осуществляемых хозяйством по каждому поступающему объекту основных фондов.

Построение аналитического учета должно производиться таким образом, чтобы имелась возможность обособления информации о затратах на:

• строительные работы и реконструкцию; буровые работы; монтаж оборудования; приобретение оборудования, не требующего монтажа, а также на инструменты и инвентарь и др.;

• формирование основного стада по видам животных, а в отдельных случаях – по породам;

• по затратам закладки и выращивания многолетних насаждений – по видам, годам, местам их нахождения;

• по затратам, связанным с приобретением нематериальных активов.

08-1 «Приобретение земельных участков»;

08-2 «Приобретение объектов природопользования»;

08-3 «Строительство объектов основных средств»;

08-4 «Приобретение объектов основных средств»;

08-5 «Приобретение нематериальных активов»;

08-6 «Перевод молодняка животных в основное стадо»;

08-7 «Приобретение взрослых животных»;

08-8 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» и др.

По отношению к балансу счет 08 активный, калькуляционный. Дебетовое сальдо отражает сумму фактических затрат по незаконченному строительству и приобретениям. По дебету счета записывают фактические произведенные хозяйством затраты, подлежащие, в соответствии с законодательством, включению в первоначальную стоимость объектов внеоборотных активов. Сформированная первоначальная стоимость объектов основных средств, нематериальных и других активов, принятых в эксплуатацию и оформленных в установленном порядке, списывается с кредита счета 08 в дебет счетов 01 «Основные средства», 03 «Доходные вложения в материальные ценности», 04 «Нематериальные активы» и др. Затраты по завершенным операциям формирования основного стада списываются со счета 08 в дебет счета 01 «Основные средства» (табл. 3.1).

Таблица 3.1

Типовая корреспонденция счетов по учету долгосрочных инвестиций

Построение аналитического учета должно производиться таким образом, чтобы имелась возможность обособления информации о затратах на:

• строительные работы и реконструкцию; буровые работы; монтаж оборудования; приобретение оборудования, не требующего монтажа, а также на инструменты и инвентарь и др.;

• формирование основного стада по видам животных, а в отдельных случаях – по породам;

• по затратам закладки и выращивания многолетних насаждений – по видам, годам, местам их нахождения;

• по затратам, связанным с приобретением нематериальных активов.

3.2. Учет земельных участков

Земля является универсальным средством производства. Земельные участки относятся к понятию недвижимости и входят в состав внеоборотных активов. Но в отличие от всех прочих внеоборотных активов земельные участки являются объектами, стоимость которых не амортизируется, так как их потребительские свойства с течением времени не изменяются, декапитализируются при списании.

На территории Российской Федерации разрешена частная собственность юридических лиц на земельные участки. Право собственности на земельный участок, если иное не установлено законом, распространяется на находящиеся в границах этого участка поверхностный (почвенный) слой и замкнутые водоемы, находящиеся на нем лес и растения.

В настоящее время земли принадлежат организациям на праве собственности, пользования или аренды. Это определяет организацию учета земельных участков и обусловливает их отражение на балансе или забалансовых счетах.

Первичный учет земель осуществляется в акте на оприходование земельных угодий по видам угодий:

• сельскохозяйственные угодья: пашня; пастбища; сенокосы и др.;

• земли, находящиеся в стадии мелиоративного строительства;

• земли, находящиеся в стадии восстановления плодородия;

• лесные площади и древесно-кустарниковые насаждения (полезащитные полосы, древесно-кустарниковая растительность на землях сельскохозяйственного назначения);

• земли, находящиеся под водой (под реками и ручьями, под озерами, под водохранилищами, прудами и др.);

• земли под дорогами, прогонами и просеками;

• земли под общественными дворами, улицами и площадями и прочими общественными постройками;

• прочие земли.

В сельскохозяйственном производстве детализация учета земель может осуществляться по севооборотам, сенокосооборотам и пастбищеоборотам, полям, участкам, садам, виноградникам, ягодникам и т. д.

Земельные участки приходуются в состав основных средств в результате их покупки, безвозмездного поступления, вклада в уставный капитал физическими лицами земельных долей и других операций. При этом оценку стоимости земель производят следующими способами:

• при взносе в уставный капитал – по обоюдной договоренности сторон;

• при покупке – исходя из сумм фактических произведенных затрат;

• при безвозмездной передаче – по рыночной цене на дату оприходования;

• при обмене на другое имущество – по балансовой стоимости имущества, обмениваемого на земельный участок.

В случае невозможности проведения оценки стоимости земли одним из вышеуказанных способов оценка производится исходя из ее нормативной цены.

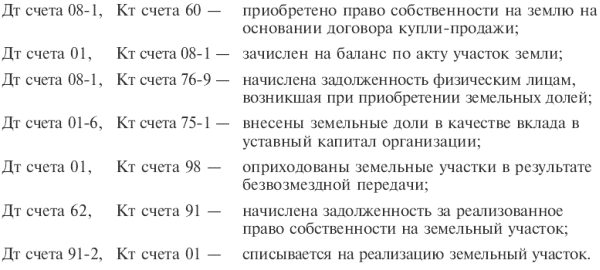

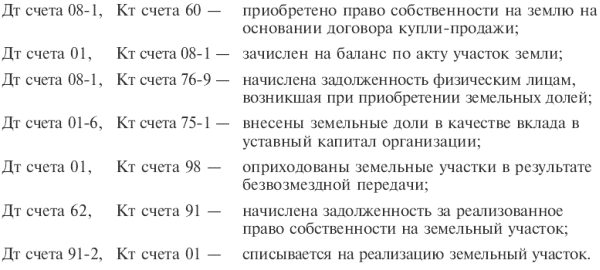

Оприходование и выбытие земельных участков производится на основании следующих бухгалтерских записей.

На территории Российской Федерации разрешена частная собственность юридических лиц на земельные участки. Право собственности на земельный участок, если иное не установлено законом, распространяется на находящиеся в границах этого участка поверхностный (почвенный) слой и замкнутые водоемы, находящиеся на нем лес и растения.

В настоящее время земли принадлежат организациям на праве собственности, пользования или аренды. Это определяет организацию учета земельных участков и обусловливает их отражение на балансе или забалансовых счетах.

Первичный учет земель осуществляется в акте на оприходование земельных угодий по видам угодий:

• сельскохозяйственные угодья: пашня; пастбища; сенокосы и др.;

• земли, находящиеся в стадии мелиоративного строительства;

• земли, находящиеся в стадии восстановления плодородия;

• лесные площади и древесно-кустарниковые насаждения (полезащитные полосы, древесно-кустарниковая растительность на землях сельскохозяйственного назначения);

• земли, находящиеся под водой (под реками и ручьями, под озерами, под водохранилищами, прудами и др.);

• земли под дорогами, прогонами и просеками;

• земли под общественными дворами, улицами и площадями и прочими общественными постройками;

• прочие земли.

В сельскохозяйственном производстве детализация учета земель может осуществляться по севооборотам, сенокосооборотам и пастбищеоборотам, полям, участкам, садам, виноградникам, ягодникам и т. д.

Земельные участки приходуются в состав основных средств в результате их покупки, безвозмездного поступления, вклада в уставный капитал физическими лицами земельных долей и других операций. При этом оценку стоимости земель производят следующими способами:

• при взносе в уставный капитал – по обоюдной договоренности сторон;

• при покупке – исходя из сумм фактических произведенных затрат;

• при безвозмездной передаче – по рыночной цене на дату оприходования;

• при обмене на другое имущество – по балансовой стоимости имущества, обмениваемого на земельный участок.

В случае невозможности проведения оценки стоимости земли одним из вышеуказанных способов оценка производится исходя из ее нормативной цены.

Оприходование и выбытие земельных участков производится на основании следующих бухгалтерских записей.

3.3. Учет затрат при строительстве объектов основных средств

Объектами, вводимыми при строительстве, являются здания, сооружения со всеми относящимися к ним обустройствами, оборудованием, а также при необходимости с прилегающими к ним инженерными сетями, объектами внешнего благоустройства и пр.

Процесс строительства начинается с планирования, которое осуществляется на базе имеющихся смет на строительство и определения источников его финансирования, а завершается вводом построенных объектов в эксплуатацию, после чего затраты на капитальное строительство приобретают форму первоначальной стоимости введенных основных средств.

К расходам, формирующим первоначальную стоимость объекта, вводимого строительством, относятся затраты на строительные работы, на монтаж оборудования, на приобретение оборудования, требующего и не требующего монтажа, инструмента, инвентаря и другие расходы в соответствии с утвержденной сметой на строительство. Заказчик-застройщик отражает соответствующие расходы по дебету счета 08, субсчет 3 «Строительство объектов основных средств» в корреспонденции со счетом 60 «Поставщики и подрядчики».

Бухгалтерский учет операций по капитальному строительству ведется в порядке, установленном ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство» и Положением по бухгалтерскому учету долгосрочных инвестиций.

В бухгалтерском учете затраты по строительству группируются по технологической структуре расходов, определяемых сметной документацией. Учет рекомендуется вести по следующей структуре расходов:

• строительные работы;

• работы по монтажу оборудования;

• приобретение оборудования, сданного в монтаж;

• приобретение оборудования, не требующего монтажа; инструмента и инвентаря;

• приобретение оборудования, требующего монтажа, но предназначенного для постоянного запаса;

• прочие капитальные затраты; затраты, не увеличивающие стоимости основных средств.

Строительно-монтажные работы могут выполняться силами специализированных организаций (подрядный способ) или собственными силами организации-застройщика (хозяйственный способ). Юридической основой при первой форме взаимоотношений является заключаемый сторонами в соответствии с действующими правилами и положениями договор подряда на капитальное строительство.

При подрядном способе производства выполненные и оформленные в установленном порядке строительные работы и работы по монтажу оборудования отражаются у застройщика на счете 08 по договорной стоимости согласно оплаченным или принятым к оплате счетам подрядных организаций. Расчеты между заказчиком и подрядчиком в процессе строительства могут осуществляться:

• в форме промежуточных платежей за выполненные подрядчиком работы по этапам (конструктивным элементам) на основании акта о приемке в эксплуатацию очереди, пускового комплекса и т. п., составленного приемочной комиссией;

• после завершения всех работ на объекте строительства на основании утвержденного государственной приемочной комиссией акта о приемке в эксплуатацию законченного строительства.

При выявлении завышения стоимости строительных и монтажных работ по оплаченным и принятым к оплате счетам подрядных организаций заказчик уменьшает на сумму завышения принятые от них затраты с соответствующим возмещением за счет полученных подрядчиками сумм, использованных источников финансирования или уменьшения задолженности по принятому к оплате счету от подрядной организации за выполненные работы.

При хозяйственном способе производства строительно-монтажных работ в рамках субсчета 08-3 «Строительство объектов основных средств» по каждому строящемуся или реконструируемому объекту открывается отдельный аналитический счет.

На данных аналитических счетах организация учитывает фактически производимые затраты по следующим статьям:

Процесс строительства начинается с планирования, которое осуществляется на базе имеющихся смет на строительство и определения источников его финансирования, а завершается вводом построенных объектов в эксплуатацию, после чего затраты на капитальное строительство приобретают форму первоначальной стоимости введенных основных средств.

К расходам, формирующим первоначальную стоимость объекта, вводимого строительством, относятся затраты на строительные работы, на монтаж оборудования, на приобретение оборудования, требующего и не требующего монтажа, инструмента, инвентаря и другие расходы в соответствии с утвержденной сметой на строительство. Заказчик-застройщик отражает соответствующие расходы по дебету счета 08, субсчет 3 «Строительство объектов основных средств» в корреспонденции со счетом 60 «Поставщики и подрядчики».

Бухгалтерский учет операций по капитальному строительству ведется в порядке, установленном ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство» и Положением по бухгалтерскому учету долгосрочных инвестиций.

В бухгалтерском учете затраты по строительству группируются по технологической структуре расходов, определяемых сметной документацией. Учет рекомендуется вести по следующей структуре расходов:

• строительные работы;

• работы по монтажу оборудования;

• приобретение оборудования, сданного в монтаж;

• приобретение оборудования, не требующего монтажа; инструмента и инвентаря;

• приобретение оборудования, требующего монтажа, но предназначенного для постоянного запаса;

• прочие капитальные затраты; затраты, не увеличивающие стоимости основных средств.

Строительно-монтажные работы могут выполняться силами специализированных организаций (подрядный способ) или собственными силами организации-застройщика (хозяйственный способ). Юридической основой при первой форме взаимоотношений является заключаемый сторонами в соответствии с действующими правилами и положениями договор подряда на капитальное строительство.

При подрядном способе производства выполненные и оформленные в установленном порядке строительные работы и работы по монтажу оборудования отражаются у застройщика на счете 08 по договорной стоимости согласно оплаченным или принятым к оплате счетам подрядных организаций. Расчеты между заказчиком и подрядчиком в процессе строительства могут осуществляться:

• в форме промежуточных платежей за выполненные подрядчиком работы по этапам (конструктивным элементам) на основании акта о приемке в эксплуатацию очереди, пускового комплекса и т. п., составленного приемочной комиссией;

• после завершения всех работ на объекте строительства на основании утвержденного государственной приемочной комиссией акта о приемке в эксплуатацию законченного строительства.

При выявлении завышения стоимости строительных и монтажных работ по оплаченным и принятым к оплате счетам подрядных организаций заказчик уменьшает на сумму завышения принятые от них затраты с соответствующим возмещением за счет полученных подрядчиками сумм, использованных источников финансирования или уменьшения задолженности по принятому к оплате счету от подрядной организации за выполненные работы.

При хозяйственном способе производства строительно-монтажных работ в рамках субсчета 08-3 «Строительство объектов основных средств» по каждому строящемуся или реконструируемому объекту открывается отдельный аналитический счет.

На данных аналитических счетах организация учитывает фактически производимые затраты по следующим статьям: