Страница:

В соответствии с Планом счетов бухгалтерского учета для обобщения информации о наличии и движении основных средств организации предназначен балансовый счет 01 «Основные средства». Синтетический счет 01 «Основные средства» является активным инвентарным счетом и предназначен для обобщения данных о наличии и движении основных средств, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении, залоге. Кроме того, для организации синтетического учета основных средств применяют счета:

02 «Амортизация основных средств» (пассивный счет);

08 «Вложения во внеоборотные активы» (активный счет);

91 «Прочие доходы и расходы» (активно-пассивный счет).

По дебету счета 01 «Основные средства» отражают остаток основных средств на отчетную дату и поступившие основные средства, по кредиту – выбытие основных средств по первоначальной (восстановительной) стоимости.

Поступление основных средств записывается по дебету данного счета в корреспонденции со счетом 08 «Вложения во внеоборотные активы».

Среди возможных ситуаций выбытия основных средств выделяют следующие:

• вклад в уставный капитал других организаций;

• продажа;

• безвозмездная передача, дарение;

• хищение;

• стихийные бедствия;

• списание вследствие морального и физического износа.

Решение о списании (выбытии) основных средств принимает, как мы уже отметили выше (если наличие основных средств является существенным), специально созданная комиссия.

В компетенцию комиссии входит:

• осмотр объекта, подлежащего списанию, с использованием необходимой технической документации, а также данных бухгалтерского учета, установление непригодности объекта к восстановлению и дальнейшему использованию;

• установление причин списания объекта (физический и моральный износ, реконструкция, нарушение условий эксплуатации, аварии, стихийные бедствия, длительное неиспользование объекта для производства продукции, выполнения работ и оказания услуг для управленческих нужд);

• определение лиц, по вине которых произошло преждевременное выбытие объекта основных средств из эксплуатации, внесение предложений о привлечении этих лиц к ответственности;

• выявление возможности использования отдельных узлов, деталей, материалов списываемого объекта и оценка исходя из цен возможного использования, контроль за изъятием из списываемых основных средств цветных и драгоценных металлов, определение веса и сдача на соответствующий склад;

• составление акта о списании объектов основных средств (ф. № ОС-4), акта о списании автотранспортных средств (ф. № ОС-4а) (с приложением актов об авариях и указанием причин, вызвавших аварию, если они имели место).

Операции по безвозмездной передаче основных средств отражаются в учете в обычном порядке, причем данная операция облагается налогом на добавленную стоимость. Плательщиком налога является передающая сторона. Налогооблагаемой базой является рыночная стоимость передаваемого основного средства, но она должна быть не ниже балансовой (остаточной) стоимости. Начисленный налог включается в состав прочих расходов предприятия. Убыток от безвозмездной передачи не уменьшает налогооблагаемую прибыль.

Продажа основных средств формирует прочие доходы (расходы) организации. Выбытие основных средств в соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» во всех случаях отражается на сопоставляющем счете 91 «Прочие доходы и расходы». При этом к счету 01 «Основные средства» открывается субсчет «Выбытие основных средств». По дебету этого субсчета отражают первоначальную стоимость выбывающего объекта основных средств, а по кредиту – сумму начисленной амортизации. По завершении процедуры выбытия остаточная стоимость объекта списывается со счета 01 «Основные средства» на счет 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы».

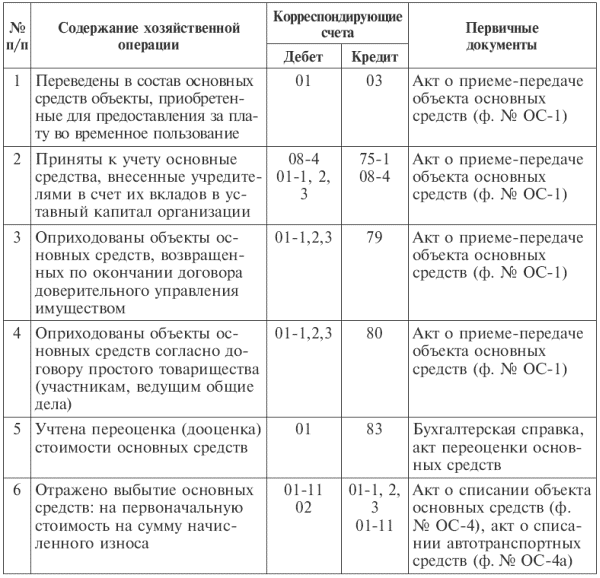

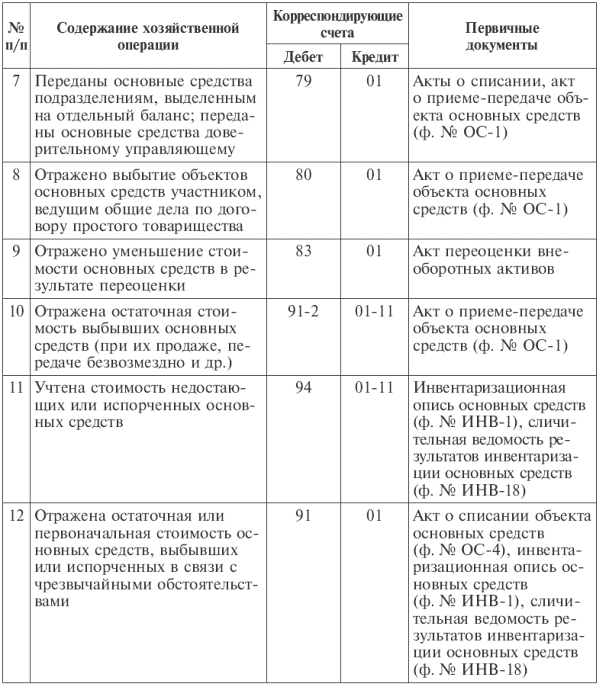

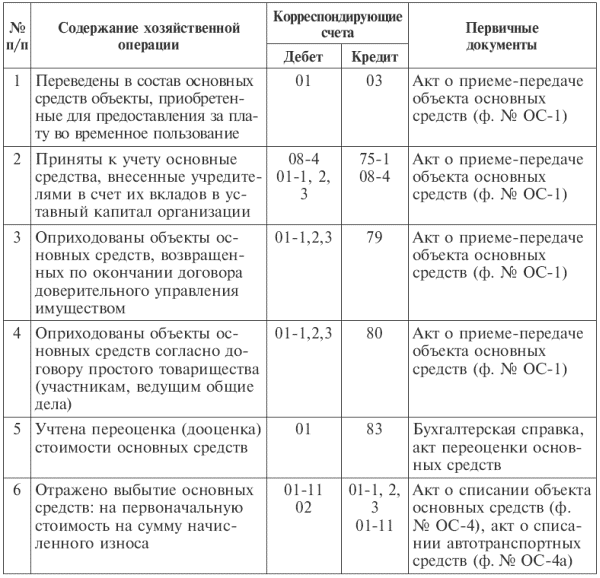

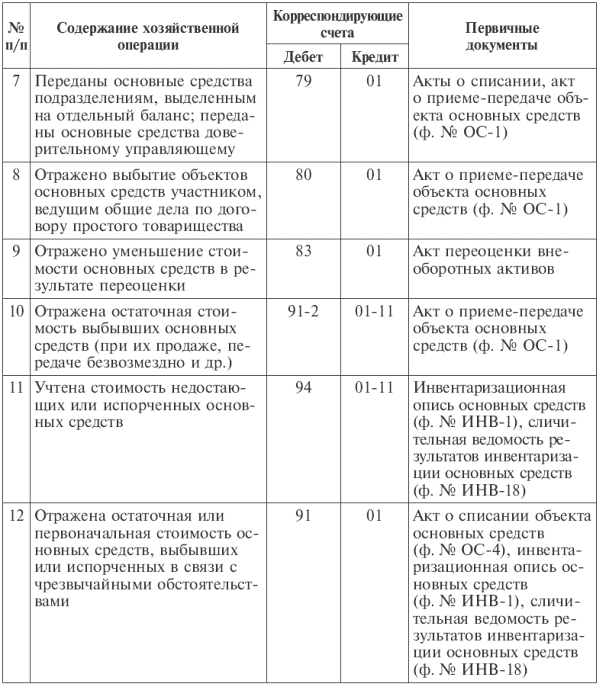

При списании основных средств без применения отдельного субсчета 01 «Выбытие основных средств» дебетуется счет 02 «Амортизация основных средств» в корреспонденции с кредитом счета 01 «Основные средства» и далее с кредита счета 01 остаточная стоимость объекта основных средств списывается в дебет счета 91-2 (табл. 4.1).

Регистром синтетического учета основных средств служит журнал-ордер № 13, записи в котором производят на основании первичных учетных документов.

4.4. Учет начисления амортизации основных средств

4.5. Учет восстановления основных средств

02 «Амортизация основных средств» (пассивный счет);

08 «Вложения во внеоборотные активы» (активный счет);

91 «Прочие доходы и расходы» (активно-пассивный счет).

По дебету счета 01 «Основные средства» отражают остаток основных средств на отчетную дату и поступившие основные средства, по кредиту – выбытие основных средств по первоначальной (восстановительной) стоимости.

Поступление основных средств записывается по дебету данного счета в корреспонденции со счетом 08 «Вложения во внеоборотные активы».

Среди возможных ситуаций выбытия основных средств выделяют следующие:

• вклад в уставный капитал других организаций;

• продажа;

• безвозмездная передача, дарение;

• хищение;

• стихийные бедствия;

• списание вследствие морального и физического износа.

Решение о списании (выбытии) основных средств принимает, как мы уже отметили выше (если наличие основных средств является существенным), специально созданная комиссия.

В компетенцию комиссии входит:

• осмотр объекта, подлежащего списанию, с использованием необходимой технической документации, а также данных бухгалтерского учета, установление непригодности объекта к восстановлению и дальнейшему использованию;

• установление причин списания объекта (физический и моральный износ, реконструкция, нарушение условий эксплуатации, аварии, стихийные бедствия, длительное неиспользование объекта для производства продукции, выполнения работ и оказания услуг для управленческих нужд);

• определение лиц, по вине которых произошло преждевременное выбытие объекта основных средств из эксплуатации, внесение предложений о привлечении этих лиц к ответственности;

• выявление возможности использования отдельных узлов, деталей, материалов списываемого объекта и оценка исходя из цен возможного использования, контроль за изъятием из списываемых основных средств цветных и драгоценных металлов, определение веса и сдача на соответствующий склад;

• составление акта о списании объектов основных средств (ф. № ОС-4), акта о списании автотранспортных средств (ф. № ОС-4а) (с приложением актов об авариях и указанием причин, вызвавших аварию, если они имели место).

Операции по безвозмездной передаче основных средств отражаются в учете в обычном порядке, причем данная операция облагается налогом на добавленную стоимость. Плательщиком налога является передающая сторона. Налогооблагаемой базой является рыночная стоимость передаваемого основного средства, но она должна быть не ниже балансовой (остаточной) стоимости. Начисленный налог включается в состав прочих расходов предприятия. Убыток от безвозмездной передачи не уменьшает налогооблагаемую прибыль.

Продажа основных средств формирует прочие доходы (расходы) организации. Выбытие основных средств в соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» во всех случаях отражается на сопоставляющем счете 91 «Прочие доходы и расходы». При этом к счету 01 «Основные средства» открывается субсчет «Выбытие основных средств». По дебету этого субсчета отражают первоначальную стоимость выбывающего объекта основных средств, а по кредиту – сумму начисленной амортизации. По завершении процедуры выбытия остаточная стоимость объекта списывается со счета 01 «Основные средства» на счет 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы».

При списании основных средств без применения отдельного субсчета 01 «Выбытие основных средств» дебетуется счет 02 «Амортизация основных средств» в корреспонденции с кредитом счета 01 «Основные средства» и далее с кредита счета 01 остаточная стоимость объекта основных средств списывается в дебет счета 91-2 (табл. 4.1).

Регистром синтетического учета основных средств служит журнал-ордер № 13, записи в котором производят на основании первичных учетных документов.

Таблица 4.1

Типовая корреспонденция счетов по учету основных средств

4.4. Учет начисления амортизации основных средств

Стоимость объектов основных средств погашается посредством начисления амортизации. Амортизация – исчисленный в денежном выражении износ основных средств в процессе их применения, производственного использования.

Согласно ПБУ 10/99 «Расходы организации» амортизационные отчисления включаются в состав расходов по обычным видам деятельности.

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Кроме того, амортизация не начисляется по:

• объектам жилищного фонда (жилые дома, общежития, квартиры и др.);

• объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и т. п.);

• продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста.

По указанным объектам основных средств и объектам основных средств некоммерческих организаций производится начисление износа в конце отчетного года по установленным нормам амортизационных отчислений. Движение сумм износа по указанным объектам учитывается на отдельном забалансовом счете 010 «Износ основных средств».

Амортизация начисляется с первого числа месяца, следующего за месяцем принятия основного средства к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета. Окончанием начисления амортизации следует считать первое число месяца, следующего за месяцем полного погашения стоимости этого объекта или его списания с бухгалтерского учета.

Начисление амортизации приостанавливается в случае:

• передачи по договору в безвозмездное пользование;

• нахождения объекта на реконструкции и модернизации по решению руководителя организации;

• перевода объекта основных средств по решению руководителя организации на консервацию на срок более трех месяцев;

• проведения ремонта продолжительностью свыше 12 месяцев.

В соответствии с п. 16 ПБУ 10/99 «Расходы организации» амортизация признается в качестве расхода исходя из:

– величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов;

– срока полезного использования;

– принятых организацией способов начисления амортизации.

Согласно ст. 258 НК РФ срок полезного использования основных средств определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества с учетом классификации основных средств, утверждаемой Правительством РФ.

Срок полезного использования основного средства организация определяет исходя из следующих факторов:

• ожидаемого срока использования объекта в соответствии с предполагаемой производительностью;

• ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния внешней среды, системы проведения ремонта;

• планируемого объема производства продукции или работ в результате практического применения этого объекта;

• ограничений, вытекающих из нормативных правовых актов.

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

В зависимости от срока полезного использования основные средства подразделяются на 10 амортизационных групп:

1-я группа – средства со сроком полезного использования от 1 года до 2 лет включительно;

2-я группа – от 2 до 3 лет включительно;

3-я группа – от 3 до 5 лет включительно;

4-я группа – от 5 до 7 лет включительно;

5-я группа – от 7 до 10 лет включительно;

6-я группа – от10 до 15 лет включительно;

7-я группа – от 15 до 20 лет включительно;

8-я группа – от 20 до 25 лет включительно;

9-я группа – от 25 до 30 лет включительно;

10-я группа – средства со сроком полезного использования свыше 30 лет.

Начисление амортизации объектов основных средств производится одним из следующих способов:

• линейным способом;

• способом уменьшаемого остатка;

• способом списания стоимости по сумме чисел лет срока полезного использования;

• способом списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Сущность линейного способа состоит в том, что годовая сумма амортизации определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

120 000 × 20 % / 100 % = 24 000 (руб.)

При способе уменьшаемого остатка годовая сумма начисления амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, устанавливаемого в соответствии с законодательством Российской Федерации. Коэффициент ускорения применяется по перечню высокотехнологичных отраслей и эффективных видов машин и оборудования, устанавливаемому федеральными органами исполнительной власти.

Начисленные суммы амортизации по годам составят:

в 1-й год: 300 000 × 40 % = 120 000 (руб.);

во 2-й год: (300 000–120 000) × 40 % = 72 000 (руб.);

в 3-й год: (180 000-72 000) × 40 % = 43 200 (руб.);

в 4-й год: (108 000-43 200) × 40 % = 25 920 (руб.);

в 5-й год: (64 800-25 920) × 40 % = 15 552 (руб.).

Таким образом, по истечении срока полезного использования объекта при применении данного метода амортизации остается несписанный остаток в сумме 23 300 руб. Эту стоимость можно также списать последовательно в будущих периодах при условии дальнейшего использования объекта основных средств. Применение данного метода позволяет организации в первые годы эксплуатации основного средства списывать на затраты большую часть амортизационных отчислений, тем самым обеспечивая более быструю окупаемость капитальных вложений. Что касается несписанного остатка стоимости объекта, то это объективно вполне оправданно; при списании основного средства в результате окончания срока его использования практически любой объект будет иметь какую-либо минимальную стоимость, выражающуюся в стоимости остающихся запасных частей, узлов, деталей и прочих составляющих, которые могут иметь вторичное применение.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе – число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта.

Начисленные суммы амортизации по годам составят:

в 1-й год: 200 000 × 6 / 21 = 57 140 (руб.);

во 2-й год: 200 000 × 5 / 21 = 47 620 (руб.);

в 3-й год: 200 000 × 4 / 21 = 38 100 (руб.);

в 4-й год: 200 000 × 3 / 21 = 28 570 (руб.);

в 5-й год: 200 000 × 2 / 21 = 19 050 (руб.);

в 6-й год: 200 000 × 1 / 21 = 9 520 (руб.).

Итого сумма амортизации – 200 000 руб.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

10 000 × 100 000 / 400 000 = 2500 (руб.).

Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы. В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности.

Начисление амортизации оформляют специальной разработочной таблицей – «Расчет амортизации основных средств» – или машинограммой аналогичного содержания. Эти регистры служат основанием для отражения амортизации и износа основных средств на соответствующих счетах бухгалтерского учета.

Если в учетной политике предусмотрены две нормы амортизации (для целей бухгалтерского и налогового учета), то, естественно, выполняются два вида расчетов.

Для целей налогообложения начисление амортизации имеет существенные особенности. Основное отличие состоит в том, что амортизация может начисляться двумя методами:

• линейным;

• нелинейным (аналогично методу уменьшаемого остатка с некоторыми особенностями, указанными в ст. 259 Налогового кодекса РФ (далее – НК РФ).

Линейный метод должен применяться при начислении амортизации по зданиям, сооружениям и передаточным устройствам, входящим в восьмую-десятую амортизационные группы основных средств. По остальным основным средствам можно применять любой из двух вышеуказанных методов.

Кроме того, в налоговом учете при начислении амортизации применяют специальные коэффициенты:

• в отношении основных средств, работающих в условиях агрессивной внешней среды и (или) повышенной сменности (кроме основных средств 1, 2 и 3 амортизационных групп), к основной норме амортизации налогоплательщик вправе применять специальный коэффициент ускорения, но не выше 2.[6] Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации;

• для амортизируемых основных средств, которые являются предметом договора финансовой аренды (договора лизинга), к основной норме амортизации налогоплательщик, у которого данное основное средство должно учитываться в соответствии с условиями договора финансовой аренды, вправе применять специальный коэффициент ускорения, но не выше 3. Данное положение также не распространяется на основные средства, относящиеся к первым трем амортизационным группам, в случае если амортизация по данным основным средствам начисляется нелинейным методом;

• в отношении основных средств, используемых для научно-технической деятельности, разрешено применять к основной норме амортизации коэффициент, равный 3;

• по легковым автомобилям и микроавтобусам первоначальной стоимостью свыше соответственно 600 000 и 800 000[7] руб. коэффициент ускорения равен 0,5. При этом в целях налогообложения прибыли организация может учесть амортизационные расходы по автомобилю как в периоде его эксплуатации, так и в периоде его временного простоя при условии, что деятельность, в которой используется автомобиль, организацией не приостанавливается, а приостановка эксплуатации автомобиля вызвана объективными причинами (ремонт, сезонное производство, отсутствие заказов и т. п.).

Допускается также начисление амортизации по пониженным нормам по решению руководителя организации, закрепленному в учетной политике для целей налогообложения. Использование пониженных норм амортизации допускается с начала налогового периода и в течение всего налогового периода.

Особенность начисления амортизации для целей налогообложения состоит также и в том, что первоначальная (восстановительная) стоимость основных средств должна определяться без учета результатов переоценки основных средств, проводимой после 1 января 2002 г.

В соответствии с Федеральным законом от 6 июня 2005 г. № 58-ФЗ с 1 января 2006 г. организациям предоставлено право применять так называемую налоговую льготу – списывать часть стоимости основных средств в виде амортизационной премии. Амортизационная премия составляет 10 % стоимости основного средства и может единовременно включаться в состав косвенных расходов для налогообложения по основным средствам, которые начали амортизироваться не раньше 1 января 2006 г.

Амортизационную премию нельзя применять к стоимости основных средств, полученных безвозмездно. Также амортизационная премия не применяется:

• к основным средствам, полученным в качестве вклада в уставный капитал;

• к имуществу, переданному в лизинг.

Указанная льгота является правом, а не обязанностью налогоплательщика, поэтому налогоплательщик сам решает, применять амортизационную премию или нет.

Данный Закон устанавливает также правила списания расходов на модернизацию – 10 % расходов списываются сразу, оставшиеся 90 % включаются в первоначальную стоимость основных средств и списываются через амортизационные отчисления. С 1 января 2007 г. также в виде амортизационной премии можно списывать в себестоимость продукции (работ, услуг) 10 % стоимости затрат на реконструкцию основных средств.

Если амортизация не начислена полностью, но основное средство ликвидируется по каким-либо причинам, то суммы НДС по таким основным средствам, ранее принятые к вычету, подлежат восстановлению на взаиморасчеты с бюджетом. При этом суммы налога, подлежащие восстановлению, исчисляются исходя из остаточной (балансовой) стоимости без учета переоценки.

Для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств, предназначен счет 02 «Амортизация основных средств».

Начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство или расходов на продажу (в зависимости от того, где и в каких целях эксплуатируется данный объект).

Аналитический учет по счету 02 ведется по отдельным инвентарным объектам основных средств. При этом построение аналитического учета призвано обеспечить возможность сбора данных о начисленной амортизации основных средств, что необходимо для составления бухгалтерской отчетности и, в конечном итоге, управления организацией.

Согласно ПБУ 10/99 «Расходы организации» амортизационные отчисления включаются в состав расходов по обычным видам деятельности.

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Кроме того, амортизация не начисляется по:

• объектам жилищного фонда (жилые дома, общежития, квартиры и др.);

• объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и т. п.);

• продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста.

По указанным объектам основных средств и объектам основных средств некоммерческих организаций производится начисление износа в конце отчетного года по установленным нормам амортизационных отчислений. Движение сумм износа по указанным объектам учитывается на отдельном забалансовом счете 010 «Износ основных средств».

Амортизация начисляется с первого числа месяца, следующего за месяцем принятия основного средства к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета. Окончанием начисления амортизации следует считать первое число месяца, следующего за месяцем полного погашения стоимости этого объекта или его списания с бухгалтерского учета.

Начисление амортизации приостанавливается в случае:

• передачи по договору в безвозмездное пользование;

• нахождения объекта на реконструкции и модернизации по решению руководителя организации;

• перевода объекта основных средств по решению руководителя организации на консервацию на срок более трех месяцев;

• проведения ремонта продолжительностью свыше 12 месяцев.

В соответствии с п. 16 ПБУ 10/99 «Расходы организации» амортизация признается в качестве расхода исходя из:

– величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов;

– срока полезного использования;

– принятых организацией способов начисления амортизации.

Согласно ст. 258 НК РФ срок полезного использования основных средств определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества с учетом классификации основных средств, утверждаемой Правительством РФ.

Срок полезного использования основного средства организация определяет исходя из следующих факторов:

• ожидаемого срока использования объекта в соответствии с предполагаемой производительностью;

• ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния внешней среды, системы проведения ремонта;

• планируемого объема производства продукции или работ в результате практического применения этого объекта;

• ограничений, вытекающих из нормативных правовых актов.

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

В зависимости от срока полезного использования основные средства подразделяются на 10 амортизационных групп:

1-я группа – средства со сроком полезного использования от 1 года до 2 лет включительно;

2-я группа – от 2 до 3 лет включительно;

3-я группа – от 3 до 5 лет включительно;

4-я группа – от 5 до 7 лет включительно;

5-я группа – от 7 до 10 лет включительно;

6-я группа – от10 до 15 лет включительно;

7-я группа – от 15 до 20 лет включительно;

8-я группа – от 20 до 25 лет включительно;

9-я группа – от 25 до 30 лет включительно;

10-я группа – средства со сроком полезного использования свыше 30 лет.

Начисление амортизации объектов основных средств производится одним из следующих способов:

• линейным способом;

• способом уменьшаемого остатка;

• способом списания стоимости по сумме чисел лет срока полезного использования;

• способом списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Сущность линейного способа состоит в том, что годовая сумма амортизации определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Пример 4.1

Приобретен объект стоимостью 120 000 руб. со сроком полезного использования в течение 5 лет. Годовая норма амортизационных отчислений – 20 %. Годовая сумма амортизационных отчислений составит:120 000 × 20 % / 100 % = 24 000 (руб.)

При способе уменьшаемого остатка годовая сумма начисления амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, устанавливаемого в соответствии с законодательством Российской Федерации. Коэффициент ускорения применяется по перечню высокотехнологичных отраслей и эффективных видов машин и оборудования, устанавливаемому федеральными органами исполнительной власти.

Пример 4.2

Приобретен объект основных средств стоимостью 300 000 руб. со сроком полезного использования 5 лет. В учетной политике установлен коэффициент ускорения 2. Норма амортизации, исчисленная исходя из срока полезного использования, составляет 20 % (100 % / 5 лет), и увеличенная на коэффициент 2, составит 40 %.Начисленные суммы амортизации по годам составят:

в 1-й год: 300 000 × 40 % = 120 000 (руб.);

во 2-й год: (300 000–120 000) × 40 % = 72 000 (руб.);

в 3-й год: (180 000-72 000) × 40 % = 43 200 (руб.);

в 4-й год: (108 000-43 200) × 40 % = 25 920 (руб.);

в 5-й год: (64 800-25 920) × 40 % = 15 552 (руб.).

Таким образом, по истечении срока полезного использования объекта при применении данного метода амортизации остается несписанный остаток в сумме 23 300 руб. Эту стоимость можно также списать последовательно в будущих периодах при условии дальнейшего использования объекта основных средств. Применение данного метода позволяет организации в первые годы эксплуатации основного средства списывать на затраты большую часть амортизационных отчислений, тем самым обеспечивая более быструю окупаемость капитальных вложений. Что касается несписанного остатка стоимости объекта, то это объективно вполне оправданно; при списании основного средства в результате окончания срока его использования практически любой объект будет иметь какую-либо минимальную стоимость, выражающуюся в стоимости остающихся запасных частей, узлов, деталей и прочих составляющих, которые могут иметь вторичное применение.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе – число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта.

Пример 4.3

Приобретен объект основных средств стоимостью 200 000 руб. Срок полезного использования установлен 6 лет. Сумма чисел лет срока службы составляет 21 (1 + 2 + 3 + 4 + 5 + 6).Начисленные суммы амортизации по годам составят:

в 1-й год: 200 000 × 6 / 21 = 57 140 (руб.);

во 2-й год: 200 000 × 5 / 21 = 47 620 (руб.);

в 3-й год: 200 000 × 4 / 21 = 38 100 (руб.);

в 4-й год: 200 000 × 3 / 21 = 28 570 (руб.);

в 5-й год: 200 000 × 2 / 21 = 19 050 (руб.);

в 6-й год: 200 000 × 1 / 21 = 9 520 (руб.).

Итого сумма амортизации – 200 000 руб.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Пример 4.4

Приобретен грузовой автомобиль грузоподъемностью более 2 т с предполагаемым пробегом до 400 000 км стоимостью 100 000 руб. В отчетном периоде пробег должен составить 10 000 км. Годовая сумма амортизационных отчислений составит:10 000 × 100 000 / 400 000 = 2500 (руб.).

Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы. В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности.

Начисление амортизации оформляют специальной разработочной таблицей – «Расчет амортизации основных средств» – или машинограммой аналогичного содержания. Эти регистры служат основанием для отражения амортизации и износа основных средств на соответствующих счетах бухгалтерского учета.

Если в учетной политике предусмотрены две нормы амортизации (для целей бухгалтерского и налогового учета), то, естественно, выполняются два вида расчетов.

Для целей налогообложения начисление амортизации имеет существенные особенности. Основное отличие состоит в том, что амортизация может начисляться двумя методами:

• линейным;

• нелинейным (аналогично методу уменьшаемого остатка с некоторыми особенностями, указанными в ст. 259 Налогового кодекса РФ (далее – НК РФ).

Линейный метод должен применяться при начислении амортизации по зданиям, сооружениям и передаточным устройствам, входящим в восьмую-десятую амортизационные группы основных средств. По остальным основным средствам можно применять любой из двух вышеуказанных методов.

Кроме того, в налоговом учете при начислении амортизации применяют специальные коэффициенты:

• в отношении основных средств, работающих в условиях агрессивной внешней среды и (или) повышенной сменности (кроме основных средств 1, 2 и 3 амортизационных групп), к основной норме амортизации налогоплательщик вправе применять специальный коэффициент ускорения, но не выше 2.[6] Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации;

• для амортизируемых основных средств, которые являются предметом договора финансовой аренды (договора лизинга), к основной норме амортизации налогоплательщик, у которого данное основное средство должно учитываться в соответствии с условиями договора финансовой аренды, вправе применять специальный коэффициент ускорения, но не выше 3. Данное положение также не распространяется на основные средства, относящиеся к первым трем амортизационным группам, в случае если амортизация по данным основным средствам начисляется нелинейным методом;

• в отношении основных средств, используемых для научно-технической деятельности, разрешено применять к основной норме амортизации коэффициент, равный 3;

• по легковым автомобилям и микроавтобусам первоначальной стоимостью свыше соответственно 600 000 и 800 000[7] руб. коэффициент ускорения равен 0,5. При этом в целях налогообложения прибыли организация может учесть амортизационные расходы по автомобилю как в периоде его эксплуатации, так и в периоде его временного простоя при условии, что деятельность, в которой используется автомобиль, организацией не приостанавливается, а приостановка эксплуатации автомобиля вызвана объективными причинами (ремонт, сезонное производство, отсутствие заказов и т. п.).

Допускается также начисление амортизации по пониженным нормам по решению руководителя организации, закрепленному в учетной политике для целей налогообложения. Использование пониженных норм амортизации допускается с начала налогового периода и в течение всего налогового периода.

Особенность начисления амортизации для целей налогообложения состоит также и в том, что первоначальная (восстановительная) стоимость основных средств должна определяться без учета результатов переоценки основных средств, проводимой после 1 января 2002 г.

В соответствии с Федеральным законом от 6 июня 2005 г. № 58-ФЗ с 1 января 2006 г. организациям предоставлено право применять так называемую налоговую льготу – списывать часть стоимости основных средств в виде амортизационной премии. Амортизационная премия составляет 10 % стоимости основного средства и может единовременно включаться в состав косвенных расходов для налогообложения по основным средствам, которые начали амортизироваться не раньше 1 января 2006 г.

Амортизационную премию нельзя применять к стоимости основных средств, полученных безвозмездно. Также амортизационная премия не применяется:

• к основным средствам, полученным в качестве вклада в уставный капитал;

• к имуществу, переданному в лизинг.

Указанная льгота является правом, а не обязанностью налогоплательщика, поэтому налогоплательщик сам решает, применять амортизационную премию или нет.

Данный Закон устанавливает также правила списания расходов на модернизацию – 10 % расходов списываются сразу, оставшиеся 90 % включаются в первоначальную стоимость основных средств и списываются через амортизационные отчисления. С 1 января 2007 г. также в виде амортизационной премии можно списывать в себестоимость продукции (работ, услуг) 10 % стоимости затрат на реконструкцию основных средств.

Если амортизация не начислена полностью, но основное средство ликвидируется по каким-либо причинам, то суммы НДС по таким основным средствам, ранее принятые к вычету, подлежат восстановлению на взаиморасчеты с бюджетом. При этом суммы налога, подлежащие восстановлению, исчисляются исходя из остаточной (балансовой) стоимости без учета переоценки.

Для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств, предназначен счет 02 «Амортизация основных средств».

Начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство или расходов на продажу (в зависимости от того, где и в каких целях эксплуатируется данный объект).

Аналитический учет по счету 02 ведется по отдельным инвентарным объектам основных средств. При этом построение аналитического учета призвано обеспечить возможность сбора данных о начисленной амортизации основных средств, что необходимо для составления бухгалтерской отчетности и, в конечном итоге, управления организацией.

4.5. Учет восстановления основных средств

Восстановление основных средств может осуществляться посредством ремонта, модернизации и реконструкции. При этом если восстановление объекта превышает срок 12 месяцев, то начисление амортизационных отчислений приостанавливается.

Восстановление основных средств необходимо для их поддержания в рабочем состоянии. Своевременно произведенный ремонт обеспечивает ритмичность работы организации, сокращает простои, увеличивает срок службы основных средств.

Ремонт объектов основных средств может осуществляться собственными силами предприятия – хозяйственным способом либо путем обращения к услугам сторонних организаций – подрядным способом. Независимо от выбранного способа по объекту, подлежащему ремонту, предварительно составляется ведомость дефектов. В ней указываются виды и характер предполагаемых работ, устанавливаются вероятные сроки их выполнения, необходимые для замены материалы, детали и т. п., производится расчет сметной стоимости ремонта.

Ремонт основных средств следует проводить в соответствии с планом, который формируется по видам основных средств, подлежащих ремонту, в денежном выражении исходя из системы планово-предупредительного ремонта, разрабатываемого организацией с учетом технических характеристик основных средств, условий их эксплуатации и других факторов. Системой планово-предупредительного ремонта предусматриваются три вида ремонта: текущий, средний и капитальный.

К текущему и среднему ремонту основных средств относятся работы по систематическому и своевременному предохранению их от преждевременного износа и поддержанию в рабочем состоянии.

К капитальному ремонту относится ремонт:

– оборудования и транспортных средств – полная разборка агрегата, ремонт базовых и корпусных деталей и узлов, замена или восстановление всех изношенных деталей и узлов на новые и более современные, сборка, регулирование и испытание агрегата;

– зданий и сооружений, при котором производится смена изношенных конструкций и деталей или замена их на наиболее прочные и экономичные.

Затраты по модернизации и реконструкции основных средств (включая затраты по модернизации основных средств, осуществляемые во время капитального ремонта) учитываются как капитальные вложения. Эти затраты относятся на увеличение первоначальной стоимости основных средств и на добавочный капитал в том случае, если в результате этих работ происходит улучшение технических характеристик основных средств (срок полезного использования, мощность, качество и т. п.), в остальных случаях эти затраты возмещаются за счет собственных источников.

Для производственных организаций к счету 23 «Вспомогательные производства», предназначенному для учета ремонта основных средств, предусмотрены следующие субсчета:

23-1 «Ремонтные мастерские»;

23-2 «Ремонт зданий и сооружений».

Затраты, производимые на ремонт основных средств, отражаются в соответствующих первичных документах по учету операций отпуска (расхода) материальных ценностей, начисления оплаты труда, задолженности поставщикам за выполненные работы и других расходов. Затраты по ремонту организации могут относить сразу на счета издержек производства и обращения или создавать ремонтный фонд для накапливания средств на проведение ремонтных работ, особенно на предприятиях с сезонным характером производства.

При текущем ремонте расходы оформляются бухгалтерскими записями:

Дт счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др.,

Кт счетов 10 «Материалы», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда» и др.

При капитальном ремонте заключается договор на его проведение. Выписывается наряд-заказ, и объект сдается подрядчику. В бухгалтерском учете делают записи:

Дт счета 23 «Вспомогательные производства», субсчет 1 «Ремонтные мастерские» или 2 «Ремонт зданий и сооружений»;

Дт счета 19 «Налог на добавленную стоимость по приобретенным ценностям»,

Кт счета 60 «Расчеты с поставщиками и подрядчиками».

После окончания ремонта оформляется и предъявляется счет-фактура, платежное требование. Сумма НДС предъявляется к возмещению из бюджета на основании счета-фактуры. При этом она записывается по дебету счета 68 «Расчеты с бюджетом», субсчет «Расчеты по налогу на добавленную стоимость», и кредиту счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

В целях равномерного включения предстоящих расходов на ремонт основных средств (в том числе арендованных) в издержки производства или обращения отчетного периода организация может создавать резерв расходов на ремонт – ремонтный фонд.

Восстановление основных средств необходимо для их поддержания в рабочем состоянии. Своевременно произведенный ремонт обеспечивает ритмичность работы организации, сокращает простои, увеличивает срок службы основных средств.

Ремонт объектов основных средств может осуществляться собственными силами предприятия – хозяйственным способом либо путем обращения к услугам сторонних организаций – подрядным способом. Независимо от выбранного способа по объекту, подлежащему ремонту, предварительно составляется ведомость дефектов. В ней указываются виды и характер предполагаемых работ, устанавливаются вероятные сроки их выполнения, необходимые для замены материалы, детали и т. п., производится расчет сметной стоимости ремонта.

Ремонт основных средств следует проводить в соответствии с планом, который формируется по видам основных средств, подлежащих ремонту, в денежном выражении исходя из системы планово-предупредительного ремонта, разрабатываемого организацией с учетом технических характеристик основных средств, условий их эксплуатации и других факторов. Системой планово-предупредительного ремонта предусматриваются три вида ремонта: текущий, средний и капитальный.

К текущему и среднему ремонту основных средств относятся работы по систематическому и своевременному предохранению их от преждевременного износа и поддержанию в рабочем состоянии.

К капитальному ремонту относится ремонт:

– оборудования и транспортных средств – полная разборка агрегата, ремонт базовых и корпусных деталей и узлов, замена или восстановление всех изношенных деталей и узлов на новые и более современные, сборка, регулирование и испытание агрегата;

– зданий и сооружений, при котором производится смена изношенных конструкций и деталей или замена их на наиболее прочные и экономичные.

Затраты по модернизации и реконструкции основных средств (включая затраты по модернизации основных средств, осуществляемые во время капитального ремонта) учитываются как капитальные вложения. Эти затраты относятся на увеличение первоначальной стоимости основных средств и на добавочный капитал в том случае, если в результате этих работ происходит улучшение технических характеристик основных средств (срок полезного использования, мощность, качество и т. п.), в остальных случаях эти затраты возмещаются за счет собственных источников.

Для производственных организаций к счету 23 «Вспомогательные производства», предназначенному для учета ремонта основных средств, предусмотрены следующие субсчета:

23-1 «Ремонтные мастерские»;

23-2 «Ремонт зданий и сооружений».

Затраты, производимые на ремонт основных средств, отражаются в соответствующих первичных документах по учету операций отпуска (расхода) материальных ценностей, начисления оплаты труда, задолженности поставщикам за выполненные работы и других расходов. Затраты по ремонту организации могут относить сразу на счета издержек производства и обращения или создавать ремонтный фонд для накапливания средств на проведение ремонтных работ, особенно на предприятиях с сезонным характером производства.

При текущем ремонте расходы оформляются бухгалтерскими записями:

Дт счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др.,

Кт счетов 10 «Материалы», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда» и др.

При капитальном ремонте заключается договор на его проведение. Выписывается наряд-заказ, и объект сдается подрядчику. В бухгалтерском учете делают записи:

Дт счета 23 «Вспомогательные производства», субсчет 1 «Ремонтные мастерские» или 2 «Ремонт зданий и сооружений»;

Дт счета 19 «Налог на добавленную стоимость по приобретенным ценностям»,

Кт счета 60 «Расчеты с поставщиками и подрядчиками».

После окончания ремонта оформляется и предъявляется счет-фактура, платежное требование. Сумма НДС предъявляется к возмещению из бюджета на основании счета-фактуры. При этом она записывается по дебету счета 68 «Расчеты с бюджетом», субсчет «Расчеты по налогу на добавленную стоимость», и кредиту счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

В целях равномерного включения предстоящих расходов на ремонт основных средств (в том числе арендованных) в издержки производства или обращения отчетного периода организация может создавать резерв расходов на ремонт – ремонтный фонд.