Страница:

(40 000 + 800 + 5000).

В бухгалтерском учете:

1. Произведена оплата поставщику за медицинское оборудование:

дебет счета 60 кредит счета 51 48 000 руб.

2. Стоимость приобретения оборудования (без учета НДС) отражена в учете как

требующего монтажа (установки и наладки):

дебет счета 07 кредит счета 60 40 000 руб.

(48 000 – 8000)

3. Отражен в учете НДС по полученному оборудованию:

дебет счета 19 кредит счета 60 8000 руб.

4. Медицинское оборудование передано в монтаж (данная проводка делается на дату начала работ по установке и наладке оборудования):

дебет счета 08 кредит счета 07 40 000 руб.

5. Командировочные расходы сотрудника организации отнесены на капитальные

затраты по приобретению оборудования (на основании представленного им авансового отчета):

дебет счета 08 кредит счета 71 800 руб.

5. В состав капитальных вложений включены расходы по установке и наладке

оборудования, выполненных силами сторонней организации (без учета НДС)

дебет счета 08 кредит счета 60 5000 руб.

(6000–1000)

6. Отражен в учете НДС по подрядным работам:

дебет счета19 кредит счета 60 1000 руб.

7. Произведена оплата работ по установке и наладке оборудования

дебет счета 60 кредит счета 51 6000 руб.

8. Объект основных средств (медицинское оборудование) принят в эксплуатацию:

дебет счета 01 кредит счета 08 45 800 руб.

9. Принят к вычету НДС, уплаченный поставщику оборудования и за подрядные работы:

дебет счета 68, субсчет «Расчеты по НДС» кредит счета 19 9000 руб.

(8000 + 1000)

Ввод в эксплуатацию медицинского оборудования осуществлялся только после его установки и наладки (то есть, осуществления монтажных работ), то и НДС, уплаченный как по оборудованию, требующему монтажа, так и по монтажным работам (в том числе по израсходованным при этом материалам), принимается к вычету только после принятия объекта основных средств к учету и начала исчисления по нему амортизации (п. 5 ст. 172 части второй НК РФ).

Стоимость объектов основных средств погашается посредством начисления амортизации.

ПБУ 6/01 (п. 18) определены четыре способа начисления амортизации.

При линейном методе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Начисление амортизации при способе списания стоимости пропорционально объему продукции (работ, услуг) будет производиться исходя из натурального показателя объема продукции (работ, услуг) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ, услуг) за весь срок полезного использования объекта.

При способе уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, устанавливаемого в соответствии с законодательством РФ.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости основных средств и годового соотношения, где в числителе число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы этого объекта.

Срок полезного использования объекта основных средств определяется организацией самостоятельно при принятии объекта к бухгалтерскому учету (п. 20 ПБУ 6/01). Возможным ориентиром может служить классификация основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1 по объектам основных средств, введенных в действие после 1 января 2002 г.

Пункт 1.1 статьи 259 НК РФ разрешает включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) и (или) расходов, понесенных в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств.

Эти 10 % признаются в качестве расходов отчетного (налогового) периода, на который приходится дата начала амортизации (дата изменения первоначальной стоимости) основных средств, в отношении которых были осуществлены капитальные вложения.

При этом расходы, списанные в порядке, предусмотренном пунктом 1.1 статьи 259 НК РФ, не учитываются при расчете суммы амортизации. Отсюда следует, что учитывать эту амортизационную часть нужно в составе косвенных прочих расходов, связанных с производством и реализацией.

В соответствие с пунктом 2 статьи 259 НК РФ начисление амортизации по объекту амортизируемого имущества прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта. Очевидно, что дата «полного списания стоимости объекта» должна определяться с учетом единовременного списания амортизационной части в размере 10 %. Это усложняет налоговый учет, потому что стоимость будет списана и в составе прочих расходов, и в составе амортизации. Оценка первоначальной стоимости (п. 1 ст. 257 НК РФ) и формулы (определения) методов начисления амортизации (подп. 4–5 ст. 259 НК РФ) не изменены. Поэтому списание 10 % первоначальной стоимости в период начала амортизации в случае применения линейного способа амортизации равнозначно уменьшению периода амортизации на 10 %.

Единовременное списание 10 % первоначальной стоимости в случае, если амортизация начисляется нелинейным методом, также приводит к уменьшению периода амортизации.

Пример 4.

В декабре 2005 г. приобретено основное средство за счет средств от предпринимательской деятельности на сумму 59 000 руб., в том числе НДС 18 % – 9000 руб., в этом же месяце оно было введено в эксплуатацию. Определяем, для каких работ или услуг будет использоваться основное средство, имеется в виду облагаемых или не облагаемых НДС.

Медицинским учреждениям в основном оказываются услуги, не облагаемые НДС. Поэтому НДС, уплаченный поставщику в сумме 9000 руб., будет отнесен на формирование первоначальной стоимости объекта и, следовательно, в расчет принимается за минусом 10 % первоначальной стоимости: 59 000 руб. × 10 % = 5900 руб. Амортизация считается из оставшейся стоимости 90 %, то есть из расчета 53 100 руб.

Допустим, что объект относится к третьей амортизационной группе, срок полезного использования определен 37 месяцев.

Ежемесячная сумма амортизации будет равна 53 100 руб.: 37 мес. = 1435 руб. 14 коп.

Если бы основное средство использовалось для извлечения доходов, облагаемых НДС, то в первоначальную стоимость объекта и в расчет для начисления амортизации НДС не принимается

(59 000 руб. – НДС в сумме 9000 руб.) = 50 000 руб. × 10 % = 5000 руб.

Для расчета амортизации берется сумма 50 000 руб. – 5000 руб. = 45 000 руб.: 37 месяцев = 1216 руб. 21 коп.

С января 2006 г. (поскольку объект принят в эксплуатацию в декабре 2005 г.) начисляется амортизация в установленном порядке по выбору налогоплательщика согласно учетной политике (линейным или нелинейным способом). Изменить порядок начисления амортизации по объектам до окончания срока начисления амортизации нельзя. Можно воспользоваться примерами начисления, указанными выше, но с учетом остаточной стоимости объекта.

И надо еще помнить, что у налогоплательщика есть право на применение такой нормы, но не обязанность, так что, если вы не начисляете по правилам пункта 1.1 статьи 259 главы 25 НК РФ амортизацию с учетом предоставленной возможности отнесения в расходы 10 % первоначальной стоимости, это не является ошибкой.

Пример 5.

Первоначальная стоимостью оборудования, приобретенного медицинским центром, составляет 45 800 руб. (4 амортизационная группа, срок полезного использования установлен 6 лет (72 месяца)).

Соответственно, ежемесячная сумма амортизационных отчислений будет равна:

45 800 руб.: 72 мес. = 636 руб.

дебет счета 20 «Основное производство» кредит счета 02 «Амортизация основных средств» 636 руб.

– ежемесячное начисление амортизации по медицинскому оборудованию.

Варианты начисления амортизации основных средств (кроме линейного метода) могут применяться только для целей бухгалтерского учета, для целей же налогообложения статьей 259 части второй НК РФ предусмотрено только два способа ее исчисления: линейный и нелинейный.

При применении линейного метода сумма начисленной за один месяц амортизации объекта определяется по формуле:

К = (1/n) × 100 %,

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При этом все амортизируемое имущество (независимо от метода его амортизации) организации распределяется по амортизационным группам в соответствии со сроками его полезного использования, причем данный срок определяется организацией – налогоплательщиком самостоятельно на дату ввода в эксплуатацию объекта амортизируемого имущества в соответствии с требованиями налогового законодательства и с учетом Классификации основных средств.

Амортизация при нелинейном методе определяется как произведение остаточной стоимости и нормы амортизации по формуле:

К = 2/n × 100 %.

до достижения величины амортизационных отчислений 20 процентов от первоначальной стоимости основного средства. После этого остаточную стоимость объекта основных средств необходимо принять как базу для дальнейшего исчисления амортизации, а сумму ежемесячной амортизации определять путем деления базовой стоимости объекта на оставшееся количество месяцев полезного использования.

Предположим, что амортизация медицинского оборудования достигла 20 процентов примерно через 8 месяцев после принятия его в эксплуатацию и составила 9160 руб. (45 800 руб. × 20 %).

Остаточная стоимость на эту дату фиксируется как базовая величина

(45 800 – 9 160 = 36 640). Оставшийся срок полезного использования равен 64 месяца (72 мес. – 8 мес.). Ежемесячные суммы амортизации:

36 640 руб.: 64 мес. = 573 руб. (округленно).

Начисление амортизации на объекты основных средств начинается с первого числа месяца, следующего за месяцем принятия объекта к бюджетному учету, и производится до полного погашения его стоимости либо списания объекта с бюджетного учета.

Начисление амортизации не может производиться свыше 100 % стоимости объектов основных средств.

Начисление амортизации на объекты основных средств прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости объекта или списания этого объекта с бюджетного учета.

Начисленная амортизация в размере 100 % стоимости на объекты, которые пригодны для дальнейшей эксплуатации, не может служить основанием для списания их по причине полной амортизации.

Аналитический учет основных средств ведется в инвентарных карточках:

Инвентарной карточке учета основных средств;

Инвентарной карточке группового учета основных средств.

Инвентарная карточка учета основных средств применяется для индивидуального учета объектов основных средств, открывается в бухгалтерии на каждый отдельный объект.

Инвентарная карточка учета основных средств заполняется на основании актов ф. №№ ОС-1, ОС-1а, паспортов заводов-изготовителей, технической и другой документации на данный объект.

В соответствии с прилагаемой документацией в карточке указываются признаки объектов:

> инвентарный номер объекта;

> чертеж, проект, модель, тип, марка;

> заводской (или иной) номер;

> дата выпуска (изготовления);

> дата и номер акта ввода основных средств в эксплуатацию;

> первоначальная (восстановительная), кадастровая стоимость;

> сведения по амортизации по документам приобретения;

> сведения о переоценке.

Суммарные итоги инвентарных карточек сверяются с данными синтетического учета основных средств.

Инвентарные карточки регистрируются в Описи инвентарных карточек по учету основных средств.

Пример 6.

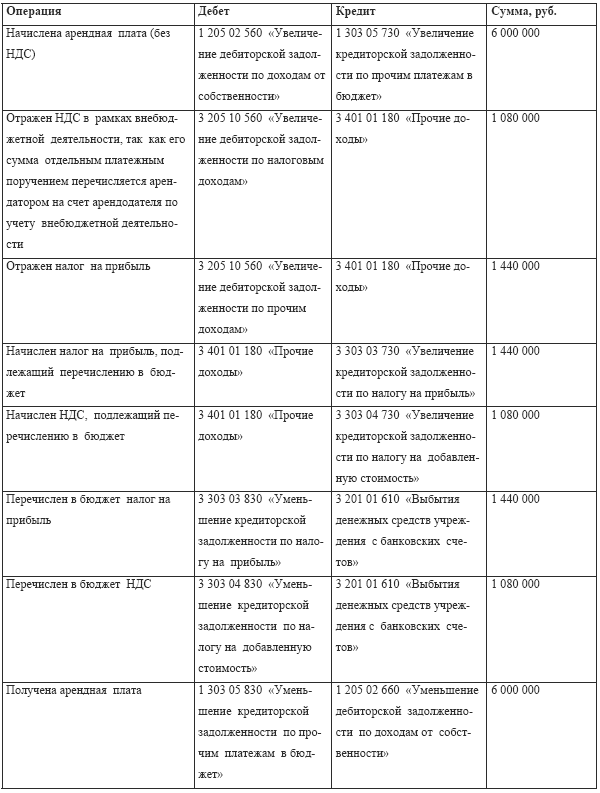

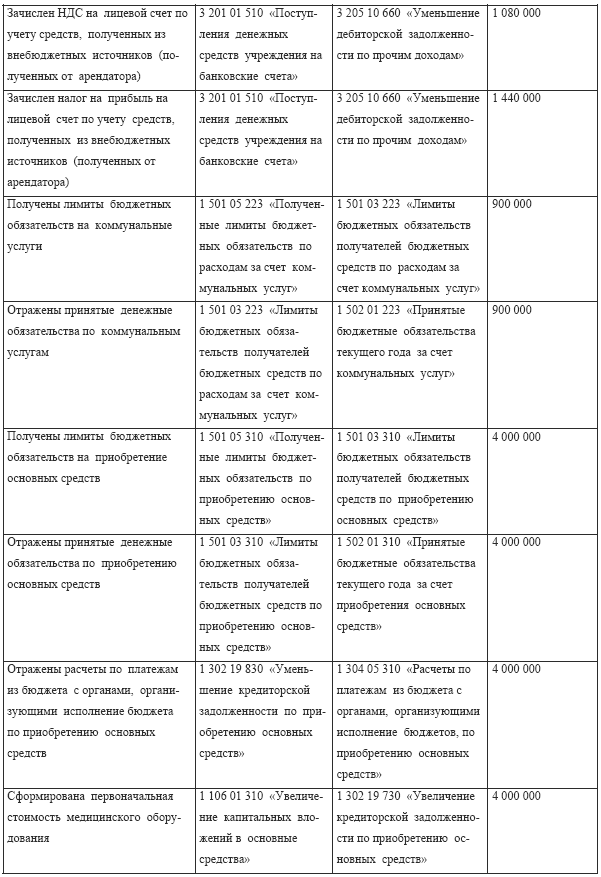

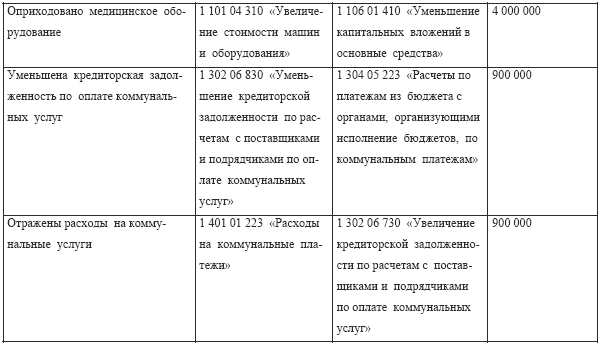

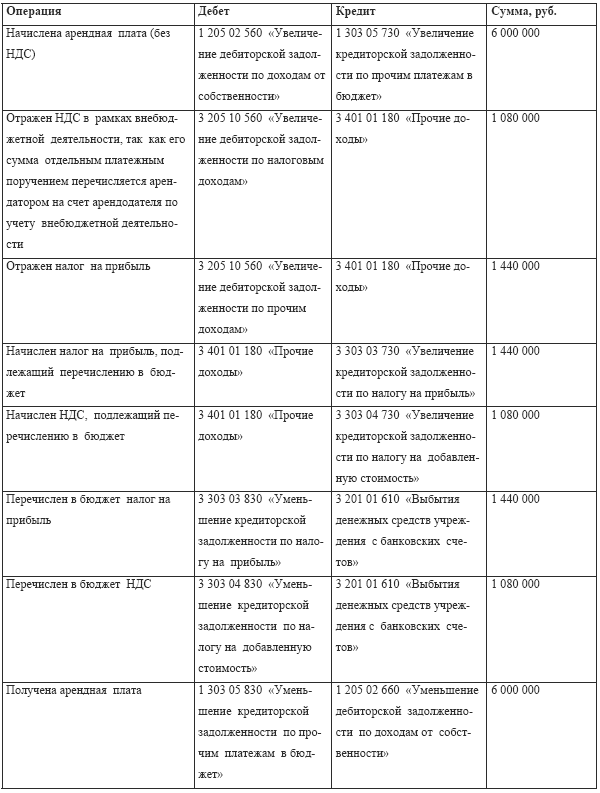

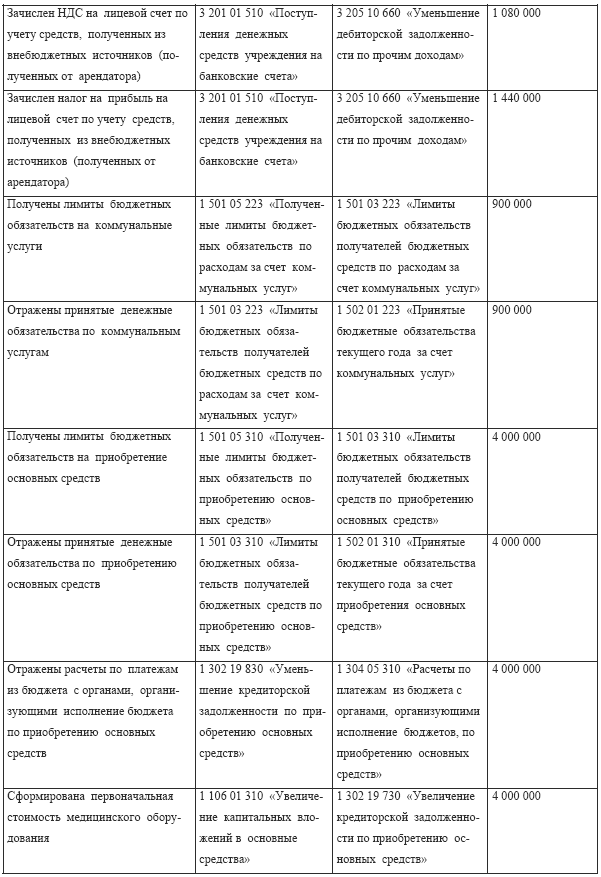

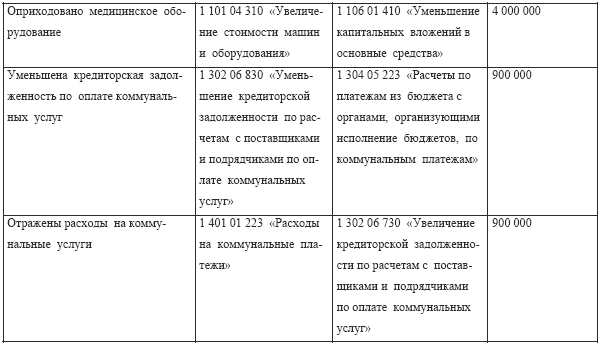

Государственная поликлиника получила от сдачи в аренду федерального имущества, находящегося у нее в оперативном управлении, 7 080 000 руб. (в том числе НДС – 1 080 000 руб.). На сумму арендной платы был начислен налог на прибыль в размере 1 440 000 руб. (6 000 000 руб. × 24 %). Поликлиника по смете доходов и расходов использовала полученное дополнительное финансирование: на оплату коммунальных услуг – 900 000 руб., на приобретение медицинского оборудования – 4 000 000 руб.

В соответствие с Инструкцией № 25н необходимо сделать следующие записи:

Ранее такой пересчет производился на дату принятия объекта к бухучету (п. 33 Методических указаний по учету основных средств, утвержденных Приказом Минфина России от 13 октября 2003 г. № 91н). А в пункте 27 Методических указаний разъяснено, что такой датой считается день, когда основное средство отражено на счете 01 (то есть день ввода в эксплуатацию объекта). За время, пока оборудование числилось на счете 08, образовывались курсовые разницы, которые бухгалтеры списывали на операционные доходы или расходы.

Пример 7.

Коммерческая медицинская организация купила у иностранной фирмы медоборудование за 27 000 долл. США. Как только объект был получен, его передали в монтаж. Общие затраты по монтажу составили 75 000 руб. Оборудование было оплачено в тот день, когда его ввели в эксплуатацию.

Курс доллара США, установленный Центральным банком РФ, составил:

– на дату получения оборудования – 29,25 руб./USD;

– на дату ввода его в эксплуатацию – 28,30 руб./USD.

С 1 января 2006 г.

Первоначальная стоимость оборудования, купленного медицинской организацией, в налоговом учете составит 864 750 руб. ((27 000 USD × 29,25 руб.) + 75 000 руб.).

Теперь по правилам ПБУ 6/01 стоимость объекта в бухгалтерском и налоговом учете будет одинакова. А значит, постоянных налоговых активов и обязательств в бухучете не возникнет.

Таможенные сборы следует включать в первоначальную стоимость основных средств, ввезенных из-за границы (п. 8 ПБУ 6/01).

2.1.2. Учет спецодежды в медицинских учреждениях (3-й ур.)

2.2. Учет нематериальных активов (2-й ур.)

2.3. Учет материальных запасов (2-й ур.)

2.3.1. Учет инвентаря и прочих материальных запасов (3-й ур.)

В бухгалтерском учете:

1. Произведена оплата поставщику за медицинское оборудование:

дебет счета 60 кредит счета 51 48 000 руб.

2. Стоимость приобретения оборудования (без учета НДС) отражена в учете как

требующего монтажа (установки и наладки):

дебет счета 07 кредит счета 60 40 000 руб.

(48 000 – 8000)

3. Отражен в учете НДС по полученному оборудованию:

дебет счета 19 кредит счета 60 8000 руб.

4. Медицинское оборудование передано в монтаж (данная проводка делается на дату начала работ по установке и наладке оборудования):

дебет счета 08 кредит счета 07 40 000 руб.

5. Командировочные расходы сотрудника организации отнесены на капитальные

затраты по приобретению оборудования (на основании представленного им авансового отчета):

дебет счета 08 кредит счета 71 800 руб.

5. В состав капитальных вложений включены расходы по установке и наладке

оборудования, выполненных силами сторонней организации (без учета НДС)

дебет счета 08 кредит счета 60 5000 руб.

(6000–1000)

6. Отражен в учете НДС по подрядным работам:

дебет счета19 кредит счета 60 1000 руб.

7. Произведена оплата работ по установке и наладке оборудования

дебет счета 60 кредит счета 51 6000 руб.

8. Объект основных средств (медицинское оборудование) принят в эксплуатацию:

дебет счета 01 кредит счета 08 45 800 руб.

9. Принят к вычету НДС, уплаченный поставщику оборудования и за подрядные работы:

дебет счета 68, субсчет «Расчеты по НДС» кредит счета 19 9000 руб.

(8000 + 1000)

Ввод в эксплуатацию медицинского оборудования осуществлялся только после его установки и наладки (то есть, осуществления монтажных работ), то и НДС, уплаченный как по оборудованию, требующему монтажа, так и по монтажным работам (в том числе по израсходованным при этом материалам), принимается к вычету только после принятия объекта основных средств к учету и начала исчисления по нему амортизации (п. 5 ст. 172 части второй НК РФ).

Стоимость объектов основных средств погашается посредством начисления амортизации.

ПБУ 6/01 (п. 18) определены четыре способа начисления амортизации.

При линейном методе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Начисление амортизации при способе списания стоимости пропорционально объему продукции (работ, услуг) будет производиться исходя из натурального показателя объема продукции (работ, услуг) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ, услуг) за весь срок полезного использования объекта.

При способе уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, устанавливаемого в соответствии с законодательством РФ.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости основных средств и годового соотношения, где в числителе число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы этого объекта.

Срок полезного использования объекта основных средств определяется организацией самостоятельно при принятии объекта к бухгалтерскому учету (п. 20 ПБУ 6/01). Возможным ориентиром может служить классификация основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1 по объектам основных средств, введенных в действие после 1 января 2002 г.

Пункт 1.1 статьи 259 НК РФ разрешает включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) и (или) расходов, понесенных в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств.

Эти 10 % признаются в качестве расходов отчетного (налогового) периода, на который приходится дата начала амортизации (дата изменения первоначальной стоимости) основных средств, в отношении которых были осуществлены капитальные вложения.

При этом расходы, списанные в порядке, предусмотренном пунктом 1.1 статьи 259 НК РФ, не учитываются при расчете суммы амортизации. Отсюда следует, что учитывать эту амортизационную часть нужно в составе косвенных прочих расходов, связанных с производством и реализацией.

В соответствие с пунктом 2 статьи 259 НК РФ начисление амортизации по объекту амортизируемого имущества прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта. Очевидно, что дата «полного списания стоимости объекта» должна определяться с учетом единовременного списания амортизационной части в размере 10 %. Это усложняет налоговый учет, потому что стоимость будет списана и в составе прочих расходов, и в составе амортизации. Оценка первоначальной стоимости (п. 1 ст. 257 НК РФ) и формулы (определения) методов начисления амортизации (подп. 4–5 ст. 259 НК РФ) не изменены. Поэтому списание 10 % первоначальной стоимости в период начала амортизации в случае применения линейного способа амортизации равнозначно уменьшению периода амортизации на 10 %.

Единовременное списание 10 % первоначальной стоимости в случае, если амортизация начисляется нелинейным методом, также приводит к уменьшению периода амортизации.

Пример 4.

В декабре 2005 г. приобретено основное средство за счет средств от предпринимательской деятельности на сумму 59 000 руб., в том числе НДС 18 % – 9000 руб., в этом же месяце оно было введено в эксплуатацию. Определяем, для каких работ или услуг будет использоваться основное средство, имеется в виду облагаемых или не облагаемых НДС.

Медицинским учреждениям в основном оказываются услуги, не облагаемые НДС. Поэтому НДС, уплаченный поставщику в сумме 9000 руб., будет отнесен на формирование первоначальной стоимости объекта и, следовательно, в расчет принимается за минусом 10 % первоначальной стоимости: 59 000 руб. × 10 % = 5900 руб. Амортизация считается из оставшейся стоимости 90 %, то есть из расчета 53 100 руб.

Допустим, что объект относится к третьей амортизационной группе, срок полезного использования определен 37 месяцев.

Ежемесячная сумма амортизации будет равна 53 100 руб.: 37 мес. = 1435 руб. 14 коп.

Если бы основное средство использовалось для извлечения доходов, облагаемых НДС, то в первоначальную стоимость объекта и в расчет для начисления амортизации НДС не принимается

(59 000 руб. – НДС в сумме 9000 руб.) = 50 000 руб. × 10 % = 5000 руб.

Для расчета амортизации берется сумма 50 000 руб. – 5000 руб. = 45 000 руб.: 37 месяцев = 1216 руб. 21 коп.

С января 2006 г. (поскольку объект принят в эксплуатацию в декабре 2005 г.) начисляется амортизация в установленном порядке по выбору налогоплательщика согласно учетной политике (линейным или нелинейным способом). Изменить порядок начисления амортизации по объектам до окончания срока начисления амортизации нельзя. Можно воспользоваться примерами начисления, указанными выше, но с учетом остаточной стоимости объекта.

И надо еще помнить, что у налогоплательщика есть право на применение такой нормы, но не обязанность, так что, если вы не начисляете по правилам пункта 1.1 статьи 259 главы 25 НК РФ амортизацию с учетом предоставленной возможности отнесения в расходы 10 % первоначальной стоимости, это не является ошибкой.

Пример 5.

Первоначальная стоимостью оборудования, приобретенного медицинским центром, составляет 45 800 руб. (4 амортизационная группа, срок полезного использования установлен 6 лет (72 месяца)).

Соответственно, ежемесячная сумма амортизационных отчислений будет равна:

45 800 руб.: 72 мес. = 636 руб.

дебет счета 20 «Основное производство» кредит счета 02 «Амортизация основных средств» 636 руб.

– ежемесячное начисление амортизации по медицинскому оборудованию.

Варианты начисления амортизации основных средств (кроме линейного метода) могут применяться только для целей бухгалтерского учета, для целей же налогообложения статьей 259 части второй НК РФ предусмотрено только два способа ее исчисления: линейный и нелинейный.

При применении линейного метода сумма начисленной за один месяц амортизации объекта определяется по формуле:

К = (1/n) × 100 %,

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При этом все амортизируемое имущество (независимо от метода его амортизации) организации распределяется по амортизационным группам в соответствии со сроками его полезного использования, причем данный срок определяется организацией – налогоплательщиком самостоятельно на дату ввода в эксплуатацию объекта амортизируемого имущества в соответствии с требованиями налогового законодательства и с учетом Классификации основных средств.

Амортизация при нелинейном методе определяется как произведение остаточной стоимости и нормы амортизации по формуле:

К = 2/n × 100 %.

до достижения величины амортизационных отчислений 20 процентов от первоначальной стоимости основного средства. После этого остаточную стоимость объекта основных средств необходимо принять как базу для дальнейшего исчисления амортизации, а сумму ежемесячной амортизации определять путем деления базовой стоимости объекта на оставшееся количество месяцев полезного использования.

Предположим, что амортизация медицинского оборудования достигла 20 процентов примерно через 8 месяцев после принятия его в эксплуатацию и составила 9160 руб. (45 800 руб. × 20 %).

Остаточная стоимость на эту дату фиксируется как базовая величина

(45 800 – 9 160 = 36 640). Оставшийся срок полезного использования равен 64 месяца (72 мес. – 8 мес.). Ежемесячные суммы амортизации:

36 640 руб.: 64 мес. = 573 руб. (округленно).

Начисление амортизации на объекты основных средств начинается с первого числа месяца, следующего за месяцем принятия объекта к бюджетному учету, и производится до полного погашения его стоимости либо списания объекта с бюджетного учета.

Начисление амортизации не может производиться свыше 100 % стоимости объектов основных средств.

Начисление амортизации на объекты основных средств прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости объекта или списания этого объекта с бюджетного учета.

Начисленная амортизация в размере 100 % стоимости на объекты, которые пригодны для дальнейшей эксплуатации, не может служить основанием для списания их по причине полной амортизации.

Аналитический учет основных средств ведется в инвентарных карточках:

Инвентарной карточке учета основных средств;

Инвентарной карточке группового учета основных средств.

Инвентарная карточка учета основных средств применяется для индивидуального учета объектов основных средств, открывается в бухгалтерии на каждый отдельный объект.

Инвентарная карточка учета основных средств заполняется на основании актов ф. №№ ОС-1, ОС-1а, паспортов заводов-изготовителей, технической и другой документации на данный объект.

В соответствии с прилагаемой документацией в карточке указываются признаки объектов:

> инвентарный номер объекта;

> чертеж, проект, модель, тип, марка;

> заводской (или иной) номер;

> дата выпуска (изготовления);

> дата и номер акта ввода основных средств в эксплуатацию;

> первоначальная (восстановительная), кадастровая стоимость;

> сведения по амортизации по документам приобретения;

> сведения о переоценке.

Суммарные итоги инвентарных карточек сверяются с данными синтетического учета основных средств.

Инвентарные карточки регистрируются в Описи инвентарных карточек по учету основных средств.

Учет доходов от сдачи в аренду помещения.

Рассмотрим порядок учета арендной платы, получаемой медицинским учреждением, при сдаче помещения в аренду на конкретном примере.Пример 6.

Государственная поликлиника получила от сдачи в аренду федерального имущества, находящегося у нее в оперативном управлении, 7 080 000 руб. (в том числе НДС – 1 080 000 руб.). На сумму арендной платы был начислен налог на прибыль в размере 1 440 000 руб. (6 000 000 руб. × 24 %). Поликлиника по смете доходов и расходов использовала полученное дополнительное финансирование: на оплату коммунальных услуг – 900 000 руб., на приобретение медицинского оборудования – 4 000 000 руб.

В соответствие с Инструкцией № 25н необходимо сделать следующие записи:

Учет импортного оборудования

С 1 января 2006 г. в соответствии с пунктом 16 ПБУ 6/01. внесенные Приказом Минфина России от 12 декабря 2005 г. № 147н. стоимость основных средств пересчитывается в рубли в момент оприходования объекта на счет 08 Курсовые разницы уже не возникают.Ранее такой пересчет производился на дату принятия объекта к бухучету (п. 33 Методических указаний по учету основных средств, утвержденных Приказом Минфина России от 13 октября 2003 г. № 91н). А в пункте 27 Методических указаний разъяснено, что такой датой считается день, когда основное средство отражено на счете 01 (то есть день ввода в эксплуатацию объекта). За время, пока оборудование числилось на счете 08, образовывались курсовые разницы, которые бухгалтеры списывали на операционные доходы или расходы.

Пример 7.

Коммерческая медицинская организация купила у иностранной фирмы медоборудование за 27 000 долл. США. Как только объект был получен, его передали в монтаж. Общие затраты по монтажу составили 75 000 руб. Оборудование было оплачено в тот день, когда его ввели в эксплуатацию.

Курс доллара США, установленный Центральным банком РФ, составил:

– на дату получения оборудования – 29,25 руб./USD;

– на дату ввода его в эксплуатацию – 28,30 руб./USD.

С 1 января 2006 г.

Первоначальная стоимость оборудования, купленного медицинской организацией, в налоговом учете составит 864 750 руб. ((27 000 USD × 29,25 руб.) + 75 000 руб.).

Теперь по правилам ПБУ 6/01 стоимость объекта в бухгалтерском и налоговом учете будет одинакова. А значит, постоянных налоговых активов и обязательств в бухучете не возникнет.

Таможенные сборы следует включать в первоначальную стоимость основных средств, ввезенных из-за границы (п. 8 ПБУ 6/01).

2.1.2. Учет спецодежды в медицинских учреждениях (3-й ур.)

Медицинские учреждения обязаны приобретать и выдавать за счет средств бюджета специальную одежду в соответствии с установленными нормами.

В бюджетных больницах и поликлиниках руководствуются Отраслевыми нормами бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам учреждений здравоохранения (приказ Минздрава СССР от 29 января 1988 г. № 65).

В этом документе приведен перечень профессий и должностей медицинских работников, а также указано, кому положена спецодежда, какая именно и на какой срок.

Трудовой кодекс РФ (далее – ТК РФ) предусматривает выдачу сотрудникам, которые работают в опасных для здоровья условиях, средства индивидуальной защиты. Для медперсонала спецодежда как раз и является такой защитой – от облучения, инфекций и т. д. В статье 221 написано, что стирку, сушку, дезинфекцию и ремонт спецодежды оплачивает организация.

После составления специальной заявки на приобретение спецодежды и спецобуви, в которой подробно расписывают наименование каждого предмета, его ГОСТ, ОСТ, модель, цвет, размер и тип защитной пропитки и количество, эти расходы включаются в Смету.

Поступление на склад больницы или поликлиники специальной одежды и обуви оформляется комиссией, которая составляет Акт о приемке товарно-материальных ценностей. Выдача спецодежды, специальной обуви в эксплуатацию наряду с Требованием-накладной ф. № М-11 сопровождается соответствующими записями в Личной карточке учета выдачи средств индивидуальной защиты.

Медработник не может вместо спецодежды получить материалы для ее пошива или денежную компенсацию. Обычно спецодежду выдает завхоз, он же составляет накладную по форме № 434 (в двух экземплярах).

Предметы мягкого инвентаря учитываются материально-ответственными лицами в Книге (карточке) учета материальных ценностей (ф. 0504042, 0504043).

Предметы мягкого инвентаря маркируются материально-ответственным лицом в присутствии руководителя учреждения или его заместителя и работника бухгалтерии специальным штампом несмываемой краской без порчи внешнего вида предмета с указанием наименования учреждения, а при выдаче предметов в эксплуатацию производится дополнительная маркировка с указанием года и месяца выдачи их со склада. Маркировочные штампы должны храниться у руководителя учреждения или его заместителя.

Белье, постельные принадлежности, одежда и обувь на складе нужно учитывать по группам: постельное белье и принадлежности, спецодежда, спецобувь, нижнее белье, которые предложены в книге М-17 «Книга складского учета материалов».

В бухгалтерском и в налоговом учете нужно отразить фактическую стоимость специальной одежды и обуви, уплаченные поставщику, в том числе и «входной» НДС.

Списанию подлежит только полностью непригодная спецодежда, которую невозможно восстановить или ее восстановление экономически нецелесообразно.

Определение непригодности и решение вопроса о списании спецодежды осуществляются в учреждении ПФР постоянно действующей инвентаризационной комиссией.

Результаты принятого комиссией решения оформляются Актом ф. 0504143.

Для списания пришедшей в негодность одежды, хранящейся на складе, необходимо провести инвентаризацию. Постоянно действующая инвентаризационная комиссия. принимает решение о пригодности спецодежды, может выявить недостачу спецодежды.

Размер нанесенного ущерба включается в состав внереализационных расходов медучреждения.

При установлении виновных в порче или в пропаже, возмещается не балансовая стоимость испорченной или пропавшей спецодежды, а рыночная. Сумму ущерба, которую выплачивает виновный, надо учесть в составе внереализационных доходов (п. 3 ст. 250 НК РФ).

Расходы на спецодежду можно учитывать в целях налогообложения только в пределах сроков выдачи спецодежды, установленных «Типовыми нормами бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам сквозных профессий и должностей всех отраслей экономики», утвержденных постановлением Минтруда РФ от 30 декабря 1997 г. № 69 (с последующими изменениями), а также Правилами обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, утвержденными постановлением Минтруда РФ от 18 декабря 1998 г. № 51 (п 5.1 Методических рекомендаций по применению главы 25 «Налог на прибыль организаций» части второй НК РФ, утвержденных приказом МНС РФ от 20 декабря 2002 г. № БГ-3-02/729).

Коммерческие медицинские организации учитывают специальную одежду и обувь, руководствуясь Методическими указаниями по бухгалтерскому учету спецодежды (приказ Минфина России от 26 декабря 2002 г. № 135н).

В бюджетных больницах и поликлиниках руководствуются Отраслевыми нормами бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам учреждений здравоохранения (приказ Минздрава СССР от 29 января 1988 г. № 65).

В этом документе приведен перечень профессий и должностей медицинских работников, а также указано, кому положена спецодежда, какая именно и на какой срок.

Трудовой кодекс РФ (далее – ТК РФ) предусматривает выдачу сотрудникам, которые работают в опасных для здоровья условиях, средства индивидуальной защиты. Для медперсонала спецодежда как раз и является такой защитой – от облучения, инфекций и т. д. В статье 221 написано, что стирку, сушку, дезинфекцию и ремонт спецодежды оплачивает организация.

После составления специальной заявки на приобретение спецодежды и спецобуви, в которой подробно расписывают наименование каждого предмета, его ГОСТ, ОСТ, модель, цвет, размер и тип защитной пропитки и количество, эти расходы включаются в Смету.

Поступление на склад больницы или поликлиники специальной одежды и обуви оформляется комиссией, которая составляет Акт о приемке товарно-материальных ценностей. Выдача спецодежды, специальной обуви в эксплуатацию наряду с Требованием-накладной ф. № М-11 сопровождается соответствующими записями в Личной карточке учета выдачи средств индивидуальной защиты.

Медработник не может вместо спецодежды получить материалы для ее пошива или денежную компенсацию. Обычно спецодежду выдает завхоз, он же составляет накладную по форме № 434 (в двух экземплярах).

Предметы мягкого инвентаря учитываются материально-ответственными лицами в Книге (карточке) учета материальных ценностей (ф. 0504042, 0504043).

Предметы мягкого инвентаря маркируются материально-ответственным лицом в присутствии руководителя учреждения или его заместителя и работника бухгалтерии специальным штампом несмываемой краской без порчи внешнего вида предмета с указанием наименования учреждения, а при выдаче предметов в эксплуатацию производится дополнительная маркировка с указанием года и месяца выдачи их со склада. Маркировочные штампы должны храниться у руководителя учреждения или его заместителя.

Белье, постельные принадлежности, одежда и обувь на складе нужно учитывать по группам: постельное белье и принадлежности, спецодежда, спецобувь, нижнее белье, которые предложены в книге М-17 «Книга складского учета материалов».

В бухгалтерском и в налоговом учете нужно отразить фактическую стоимость специальной одежды и обуви, уплаченные поставщику, в том числе и «входной» НДС.

Списание спецодежды.

Порядок списания спецодежды аналогичен установленному порядку для других видов основных средств.Списанию подлежит только полностью непригодная спецодежда, которую невозможно восстановить или ее восстановление экономически нецелесообразно.

Определение непригодности и решение вопроса о списании спецодежды осуществляются в учреждении ПФР постоянно действующей инвентаризационной комиссией.

Результаты принятого комиссией решения оформляются Актом ф. 0504143.

Для списания пришедшей в негодность одежды, хранящейся на складе, необходимо провести инвентаризацию. Постоянно действующая инвентаризационная комиссия. принимает решение о пригодности спецодежды, может выявить недостачу спецодежды.

Размер нанесенного ущерба включается в состав внереализационных расходов медучреждения.

При установлении виновных в порче или в пропаже, возмещается не балансовая стоимость испорченной или пропавшей спецодежды, а рыночная. Сумму ущерба, которую выплачивает виновный, надо учесть в составе внереализационных доходов (п. 3 ст. 250 НК РФ).

Расходы на спецодежду можно учитывать в целях налогообложения только в пределах сроков выдачи спецодежды, установленных «Типовыми нормами бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам сквозных профессий и должностей всех отраслей экономики», утвержденных постановлением Минтруда РФ от 30 декабря 1997 г. № 69 (с последующими изменениями), а также Правилами обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, утвержденными постановлением Минтруда РФ от 18 декабря 1998 г. № 51 (п 5.1 Методических рекомендаций по применению главы 25 «Налог на прибыль организаций» части второй НК РФ, утвержденных приказом МНС РФ от 20 декабря 2002 г. № БГ-3-02/729).

Коммерческие медицинские организации учитывают специальную одежду и обувь, руководствуясь Методическими указаниями по бухгалтерскому учету спецодежды (приказ Минфина России от 26 декабря 2002 г. № 135н).

2.2. Учет нематериальных активов (2-й ур.)

Нематериальные активы – это нефинансовые активы, которые удовлетворяют одновременно следующим условиям:

> отсутствие материально-вещественной (физической) структуры;

> возможность идентифицировать (выделения, отделения) структуры от другого имущества;

> использование в течение длительного времени, то есть срока полезного использования, продолжительностью свыше 12 месяцев;

> не предполагается последующая перепродажа данного имущества;

> наличие надлежаще оформленных документов, подтверждающих существование самого актива и исключительного права у учреждения на результаты интеллектуальной деятельности (патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака и т. п.).

Нематериальными активами являются не только оформленные документально (патентами, свидетельствами и т. п.) права учреждения на объекты интеллектуальной собственности, но и права «на результаты научно-технической деятельности, охраняемые в режиме коммерческой тайны, включая потенциально патентоспособные технические решения и секреты производства (ноу-хау)» (то есть не имеющие патентной защиты производственные и технологические секреты).

Первоначальная стоимость нематериальных активов с 1 января 2006 г. включает сумму платежей, связанных с уступкой (приобретением) не только исключительных, но и имущественных прав правообладателя. В результате в разряд нематериальных активов учреждений попадают как исключительные, так имущественные права пользования, например, произведениями киноискусства, литературы и т. п., если срок пользования превышает 12 месяцев. Документом на передачу таких прав учреждению может служить оформленный на основании договора с авторами акт передачи исключительных прав пользования на указанные произведения.

Аналогичным способом как на основные средства нужно рассчитывать амортизацию и по нематериальным активам. Но в отличие от основных средств, срок полезного использования по ним определяется исходя из срока действия патента, свидетельства и т. д. Если срок использования нематериальных активов установить невозможно, то нормы амортизации устанавливаются в расчете на 20 лет (но не более срока деятельности учреждения).

Амортизация на объекты нематериальных активов начинается с первого числа месяца, следующего за месяцем принятия объекта к бюджетному учету, и производится ежемесячно до полного погашения стоимости этого объекта либо списания этого объекта с бюджетного учета.

Начисление амортизации на объекты нематериальных активов не может производиться свыше 100 % стоимости объектов нематериальных активов.

Начисление амортизации на объекты нематериальных активов прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости объекта или списания этого объекта с бюджетного учета.

Начисление амортизации нематериальных активов в зависимости от их стоимости производится в следующем порядке:

на объекты стоимостью до 1000 руб. включительно амортизация не начисляется;

на объекты стоимостью от 1000 руб. до 10 000 руб. включительно амортизация начисляется в размере 100 % балансовой стоимости при выдаче объекта в эксплуатацию;

на объекты стоимостью свыше 10 000 руб. амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами.

Начисление амортизации на объекты нематериальных активов оформляется следующей записью:

дебет счета 1 401 01 271 кредит счета 1 104 07 420.

> отсутствие материально-вещественной (физической) структуры;

> возможность идентифицировать (выделения, отделения) структуры от другого имущества;

> использование в течение длительного времени, то есть срока полезного использования, продолжительностью свыше 12 месяцев;

> не предполагается последующая перепродажа данного имущества;

> наличие надлежаще оформленных документов, подтверждающих существование самого актива и исключительного права у учреждения на результаты интеллектуальной деятельности (патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака и т. п.).

Нематериальными активами являются не только оформленные документально (патентами, свидетельствами и т. п.) права учреждения на объекты интеллектуальной собственности, но и права «на результаты научно-технической деятельности, охраняемые в режиме коммерческой тайны, включая потенциально патентоспособные технические решения и секреты производства (ноу-хау)» (то есть не имеющие патентной защиты производственные и технологические секреты).

Первоначальная стоимость нематериальных активов с 1 января 2006 г. включает сумму платежей, связанных с уступкой (приобретением) не только исключительных, но и имущественных прав правообладателя. В результате в разряд нематериальных активов учреждений попадают как исключительные, так имущественные права пользования, например, произведениями киноискусства, литературы и т. п., если срок пользования превышает 12 месяцев. Документом на передачу таких прав учреждению может служить оформленный на основании договора с авторами акт передачи исключительных прав пользования на указанные произведения.

Аналогичным способом как на основные средства нужно рассчитывать амортизацию и по нематериальным активам. Но в отличие от основных средств, срок полезного использования по ним определяется исходя из срока действия патента, свидетельства и т. д. Если срок использования нематериальных активов установить невозможно, то нормы амортизации устанавливаются в расчете на 20 лет (но не более срока деятельности учреждения).

Амортизация на объекты нематериальных активов начинается с первого числа месяца, следующего за месяцем принятия объекта к бюджетному учету, и производится ежемесячно до полного погашения стоимости этого объекта либо списания этого объекта с бюджетного учета.

Начисление амортизации на объекты нематериальных активов не может производиться свыше 100 % стоимости объектов нематериальных активов.

Начисление амортизации на объекты нематериальных активов прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости объекта или списания этого объекта с бюджетного учета.

Начисление амортизации нематериальных активов в зависимости от их стоимости производится в следующем порядке:

на объекты стоимостью до 1000 руб. включительно амортизация не начисляется;

на объекты стоимостью от 1000 руб. до 10 000 руб. включительно амортизация начисляется в размере 100 % балансовой стоимости при выдаче объекта в эксплуатацию;

на объекты стоимостью свыше 10 000 руб. амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами.

Начисление амортизации на объекты нематериальных активов оформляется следующей записью:

дебет счета 1 401 01 271 кредит счета 1 104 07 420.

2.3. Учет материальных запасов (2-й ур.)

2.3.1. Учет инвентаря и прочих материальных запасов (3-й ур.)

К материальным запасам относятся:

> предметы, используемые в деятельности учреждения в течение периода, не превышающего 12 месяцев, независимо от их стоимости;

> предметы, используемые в деятельности учреждениях в течение периода, превышающего 12 месяцев, но не относящиеся к основным средствам в соответствии с классификацией ОКОФ;

> готовая продукция.

Чтобы поделить предметы между основными средствами и материальными запасами нужно руководствоваться следующими признакам.

Основные средства в бюджетных учреждениях – это материальные объекты независимо от стоимости, срок полезного использования которых больше года и относящиеся к основным средствам по Общероссийскому классификатору основных фондов, утвержденному постановлением Госстандарта России от 26 декабря 1994 г. № 359. При соблюдении этих условий предметы из МБП надо перевести в основные средства.

Если же соблюдается первое условие, но не выполняется второе, то такие предметы должны учитываться как материальные запасы. К материальным запасам теперь также относятся предметы независимо от их стоимости, срок эксплуатации которых не больше года.

Фактической стоимостью материальных запасов, приобретенных за плату, признаются:

> предметы, используемые в деятельности учреждения в течение периода, не превышающего 12 месяцев, независимо от их стоимости;

> предметы, используемые в деятельности учреждениях в течение периода, превышающего 12 месяцев, но не относящиеся к основным средствам в соответствии с классификацией ОКОФ;

> готовая продукция.

Чтобы поделить предметы между основными средствами и материальными запасами нужно руководствоваться следующими признакам.

Основные средства в бюджетных учреждениях – это материальные объекты независимо от стоимости, срок полезного использования которых больше года и относящиеся к основным средствам по Общероссийскому классификатору основных фондов, утвержденному постановлением Госстандарта России от 26 декабря 1994 г. № 359. При соблюдении этих условий предметы из МБП надо перевести в основные средства.

Если же соблюдается первое условие, но не выполняется второе, то такие предметы должны учитываться как материальные запасы. К материальным запасам теперь также относятся предметы независимо от их стоимости, срок эксплуатации которых не больше года.

Учет материальных запасов в бюджетном учете медицинских учреждений.

Материальные запасы принимаются к бюджетному учету по фактической стоимости. Материальные запасы принимаются к учету по фактической стоимости с учетом сумм налога на добавленную стоимость, предъявленных учреждению поставщиками и подрядчиками (кроме их приобретения (изготовления) в рамках деятельности, приносящей доход, облагаемой НДС, если иное не предусмотрено налоговым законодательством РФ).Фактической стоимостью материальных запасов, приобретенных за плату, признаются: