Контроль «материализуется» организационно в Совете директоров компании. Совет директоров – руководящий орган компании. Именно он ответствен за разработку и реализацию стратегии развития компании, именно на его заседаниях принимаются принципиальные решения, которые фактически определяют ее судьбу.

Члены Совета директоров выбираются на собрании акционеров. Сама процедура выборов уже дает возможность получить руководящий орган, не соответствующий по своему составу и структуре реальному распределению собственности.

Причин тому несколько. Во-первых, это и неполная явка акционеров (мелкие акционеры, как правило, не всегда принимают участие в собраниях акционеров и перепоручают право голосования другим субъектам). Во-вторых, существование личной унии (взаимного представительства магнатов финансового капитала в различных компаниях, когда одно и то же лицо является членом Совета директоров многих компаний, во всех представляя одни и те же интересы (интересы одних и тех же групп, кланов). При этом собственники, владея даже большим пакетом акций, но меньше чем 50%, не в состоянии осуществлять контроль. Он переходит к какой‑то другой структуре, где знакомые уже лица осуществляют функцию контроля. И наконец, причиной непропорционального распределения реальной собственности, не соответствующего распределению мест в составе совета директоров, является… сам человек, владеющий количеством голосов, пропорциональным количеству акций компании. Он может голосовать иррационально под внешним давлением (угроза, шантаж или иные причины), исходя из корыстных интересов (за «правильное» голосование он получает больше, например, в результате подкупа) или в результате иных причин, не связанных с указанными выше.

Все перечисленное дает основания утверждать, что распределение мест в Совете директоров нетождественно распределению самого капитала, т. е. собственности на него.

Можно утверждать, что в конечном итоге существует четыре описанные выше комбинации собственности, контроля и управления (менеджмента). В американских фирмах контроль преимущественно осуществляется по третьему типу (см. выше), другие варианты – равновероятны. В японских компаниях преобладает первый тип соотношения собственности, контроля и менеджмента, другие формы – менее вероятны. В российских компаниях преобладающей является вторая форма соотношения собственности, контроля и менеджмента, другие – менее вероятны.

Все вышесказанное непосредственно связано с деятельностью капитала в акционерной форме, которая не является единственной. Наряду с ней существуют и индивидуальные виды собственности на капитал, и товарищества, и партнерства капиталистов.

Если делить капитал условно на крупный, средний и мелкий, то сказанное выше в наибольшей степени относится к крупному капиталу, в меньшей степени – к среднему и в самой незначительной степени – к мелкому.

Как правило, проблема пресловутого треугольника собственность – контроль – управление практически не касается мелких и средних капиталов, так как там очень часто собственник является управляющим и осуществляет контроль за деятельностью предприятия. Исключения – те средние и малые компании, которые связаны определенной зависимостью с крупным капиталом (посредством контрактных отношений, отношений субподряда, франчайзинга и пр.). В этом случае контроль за деятельностью предприятий становится внешним, хотя собственность и управление по-прежнему могут быть представлены в одном лице.

С политэкономической точки зрения мы здесь говорим о мелкотоварном производстве, которое не может на устойчивой основе использовать наемный труд. Мелкотоварные производители могут быть самостоятельными, работая на свободный рынок (нет проблемы треугольника, но нет и каких‑либо гарантий дальнейшего существования), или попадают в зависимость от крупных капиталов посредством контрактных отношений, отношений субподряда, франчайзинга или иных организационных форм зависимости (передача контроля внешним экономическим субъектам). При этом мелкий капитал, жертвуя своей свободой и независимостью, получает известные гарантии своего существования в организационных рамках крупных капиталов.

Фирма – основа рыночной экономики и ее главное и самое массовое структурное порождение. Для нас фирма – структурная единица, которая может быть отождествлена с экономическим субъектом (производителем). Существует мощный теоретический задел в изучении феномена фирмы как таковой. Автор специально не рассматривает здесь эти вопросы. Они выходят за рамки данной работы. Нас же интересует не фирма как таковая, а финансовый механизм ее функционирования.

Важным для решения поставленной проблемы является ответ на вопрос: фирма – это открытая или закрытая система?

С одной стороны, очевидно, что фирма имеет собственную структуру (организационная форма, правовая форма, определенный тип присвоения условий и результатов производства). Здесь мы рассматриваем линейную структуру, функциональную, дивизиональную, матричную, а также товарищество, акционерное общество, единоличное владение, государственное предприятие и др., частнособственническую, разные типы ассоциированной и пр. Это дает известные основания говорить о закрытости фирмы, которая закрепляется собственным экономическим интересом фирмы, который может вступать в противоречия как с интересами общества в целом, так и с интересом отдельной личности.

С другой стороны, само функционирование фирмы немыслимо без обмена с другими экономическими субъектами деятельностью и ее результатами. В данном случае речь фактически идет об обмене в его политэкономическом смысле, в основе которого обмен продуктами труда или титулами собственности, принимающими форму товара. Следовательно, можно смело говорить, что фирма – открытая система. Она вступает в отношения купли-продажи с другими экономическими субъектами (производителями – по поводу купли-продажи средств производства в самой различной форме, потребителями – по поводу купли-продажи товаров и государством – по поводу платежей налогов в бюджеты разных уровней).

Из сказанного выше можно сделать вывод о том, что фирма, с одной стороны, закрытая система, c другой – открытая. Какой же аспект данного состояния системы будет для нас принципиальным, когда речь пойдет о вопросах и проблемах финансового менеджмента? Ответ очевиден – оба. Закрытость будет принципиальна, когда будут ставиться вопросы специфики принятия финансовых решений в фирме в зависимости от ее организационной, правовой и иных форм. Открытость же важна при рассмотрении проблем движения финансов фирмы и многих других проблем, непосредственно связанных с этим.

Финансовый же механизм фирмы вносит свою специфику в трактовку проблемы открытости-закрытости фирмы. При этом следует выделить три обстоятельства: 1) предприятие (фирма) для достижения собственных целей использует собственные и заемные средства; 2) деятельность предприятия (фирмы) протекает во времени; 3) происходит разделение собственности и функции в самых различных комбинациях (рассмотрено выше в форме треугольника собственность – контроль – управление)[23].

Проанализируем отмеченные выше обстоятельства 1 и 2. Начнем с первого[24]. Здесь следует остановиться на концепции средневзвешенной стоимости (цены) капитала (WACC).

Экономический смысл средневзвешенной стоимости капитала сводится к определению затрат, которые несет фирма, используя каждую единицу капитала. Все источники капитала, как заемные, так и собственные, являются источником издержек для фирмы. Не вызывает сомнения, что это относится к заемным средствам (кредиты банков, выпуск облигаций, акций и пр.), когда, привлекая чужие средства, мы должны платить за их использование (либо в форме ссудного процента, либо в форме дивиденда). Но какие возникают издержки, если мы используем собственные средства? Собственные средства – источник налоговых выплат фирмы[25].

WACC = WD × ((RD – X) + X × (1 – T)) + WP × RP + WS × RS, (1)

где W – удельный вес каждого источника пассива;

R – цена (издержки фирмы по привлечению) каждого источника капитала;

Wd – удельный вес кредитов банков в пассиве;

Rd – процентная ставка по кредитам;

X – норматив отнесения процентов за краткосрочные кредиты на себестоимость (ставка рефинансирования Центрального банка РФ X 1,1);

T – ставка налога на прибыль (в РФ – 24%);

Wp – удельный вес привилегированных акций в пассиве фирмы;

Rp – дивиденд по привилегированным акциям;

Ws – удельный вес суммы оплаченных обыкновенных акций и нераспределенной прибыли в пассиве фирмы;

Rs – дивиденд по обыкновенным акциям.

Таким образом, средневзвешенная стоимость капитала показывает нам реальные затраты, которые несет фирма в связи с привлечением кредитов, а также средств, полученных за привилегированные и обыкновенные акции.

Фактически средневзвешенная стоимость капитала представляет собой минимально возможную ожидаемую доходность капитала. В случае их равенства фирма только покрывает свои бухгалтерские издержки (без учета риска неполучения ожидаемой прибыли).

Если же мы еще пытаемся учесть и риск неполучения ожидаемой прибыли, то ожидаемая доходность, покрывающая затраты по привлечению капитала, должна быть откорректирована на соответствующий коэффициент. Например, WACC = 7,5%. Ожидаемая прибыль по инвестиционному проекту = 10%. Нужно ли при таких значениях начинать реализацию инвестиционного проекта?

Вспомним, что ожидаемая 10%-ная прибыль обычно соответствует 25%-ному риску ее неполучения (см. выше). Это означает, что наиболее вероятной будет прибыль в 7,5%, т. е. фирма будет только в состоянии компенсировать свои затраты по привлечению капитала. Скорее всего, стоит подумать о другом инвестиционном проекте.

Кроме того, в формуле средневзвешенной стоимости капитала очень ярко прослеживается конфликт интересов собственников и менеджеров. Менеджеры вполне могут предопределить и величину используемых кредитов, и даже стоимость их привлечения. Но они не смогут воздействовать на структуру акционерного капитала. Это – прерогатива собственников, которые определяют не только структуру акционерного капитала (соотношение между обыкновенными и привилегированными акциями), но и цену привлечения таких финансовых ресурсов (дивиденд по обыкновенным и привилегированным акциям определяется собранием акционеров, см. раздел 10). Поэтому менеджерам приходится «уговаривать» акционеров, побуждая их к принятию решений, которые увязывали бы данные противоречивые интересы.

Продолжим рассмотрение положения, характеризующего финансовый механизм функционирования фирмы. Недостаток собственных средств требует необходимости использования кредитов банков (и других кредитных учреждений) и приводит к появлению на предприятии дебиторской и кредиторской задолженностей. Сразу же необходимо заметить, что между первым и вторым имеется существенное различие. Кредит обладает свойствами срочности, платности, возвратности. Кредиторская же и дебиторская задолженности не обладают свойством платности, другие же свойства (срочности, возвратности) проявляются по-другому.

Кредиторская задолженность – это предоплата, задолженность по оплате труда, по платежам в Пенсионный фонд, по социальному страхованию, налогам и пр. При этом часть расходов предприятия может покрываться за счет средств, которые ему не принадлежат!

Дебиторская задолженность – это задолженность за отгруженную продукцию, товары в пути, за поставленную продукцию, за выполненную работу и др. При этом часть доходов предприятия складывается за счет средств, которые только формально принадлежат ему, но не находятся в его хозяйственном обороте.

Таким образом, фирма может использовать в хозяйственном обороте то, что ей не принадлежит, но не может использовать в хозяйственном обороте то, что ей принадлежит (российская практика показывает, что принадлежит формально и в ряде случаев в реальность и не превращается!).

Можно ли фирме извлечь известную выгоду из такого положения с точки зрения ее финансового механизма? Ответ представляется положительным. Предприятие, манипулируя дебиторской и кредиторской задолженностями, может извлекать очевидные финансовые выгоды. Например, за счет кредиторской задолженности можно решать текущие финансовые проблемы (в частности, связанные с нехваткой оборотных средств, такой ход может быть предпочтительным при высокой ставке процента, не российская ли это картинка?).

В ряде случаев российские предприятия идут и на сознательное раздувание дебиторской задолженности. Это позволяет минимизировать выплаты по налогу на прибыль, так как при таком положении дел продукция не считается реализованной.

Баланс плюсов и минусов в такой ситуации очень сложен и поэтому не может быть рассмотрен здесь подробно, но мы все‑таки сформулируем правило, которым можно пользоваться (правда, только при нормальных условиях функционирования фирмы).

С точки зрения финансового механизма функционирования предприятия предпочтительным представляется некоторое превышение кредиторской задолженности над дебиторской[26]. Это позволяет предприятию в большей степени использовать чужие ресурсы для решения собственных проблем. Однако это правило не абсолютно. Ограничением «сверху» в данном случае выступают размер превышения и сроки оплаты кредиторской и дебиторской задолженностей.

Отмеченные выше ограничения показывают, что пользоваться этим правилом можно далеко не всегда. Кроме того, некоторые фирмы вообще не могут себе позволить «дирижировать» собственной дебиторской и кредиторской задолженностью в условиях современного высокомонополизированного рынка России. Например, крупнейшими должниками перед федеральным бюджетом России являются предприятия топливно-энергетического комплекса. Причина, казалось бы, – неплатежи потребителей топлива и энергии. Но если посмотреть на данную ситуацию через призму предложенного правила, становится понятно, что именно эти крупнейшие монополисты и заинтересованы в неплатежах за собственную продукцию?! Парадоксальный вывод, но не будем спешить. В такой ситуации данные предприятия получают тройную выгоду: а) раздувая дебиторскую задолженность, они минимизируют выплаты по налогу на прибыль, б) спекулируя проблемой неплатежей потребителей, они увеличивают собственную кредиторскую задолженность (см. правило) и могут в значительной степени использовать чужие финансовые ресурсы в собственном хозяйственном обороте, в) используя свою монополистическую мощь (нефть, газ, электроэнергию можно заменить только дровами и лучиной!), они добиваются от правительства или налоговых льгот (скандально известный фонд стабилизации Газпрома, в котором, по некоторым оценкам, оказывалось до трех и более миллиардов долларов), или «реструктуризации» своей задолженности перед федеральным бюджетом (известные Указы Президента РФ, подписанные в период избирательной кампании 1996 г. о такой «реструктуризации»). Таким образом, некоторые российские предприятия в состоянии «дирижировать» не только своей дебиторской и кредиторской задолженностью, но также дебиторской и кредиторской задолженностью очень многих других предприятий.

В нормально работающей рыночной экономике перечисленные выше проблемы, как правило, не возникают. Существует система взаимозависимости фирм друг от друга, поэтому сформулированным выше правилом фирмы могут пользоваться для улучшения собственного финансового положения. Они могут быть уверены, что действующие естественные механизмы балансировки (сочетания) экономических интересов всех экономических субъектов (производителей и потребителей) и государства (как регулирующего экономического субъекта) не позволят «выходить за рамки» и подчинять себе существующие общие «правила игры».

Таким образом, мы сталкиваемся с ситуацией, когда на место противоречивых интересов экономических субъектов причудливым образом приходит их «единение», что позволяет перекладывать свои издержки на третьего (третьих) экономического субъекта. В нашем случае таковым субъектом становится государство.

Вообще же все, что касается неденежных форм расчетов (в любой форме), связанных с неплатежами, – это конкретно российский способ перенесения своих возрастающих (неоптимальных) затрат на третьего субъекта. Очевидно, что при этом возрастают доходы участников таких сделок. Здесь действует так называемый механизм перенесения затрат на третьего субъекта, когда два экономических субъекта – носителя противоположных интересов (производитель – потребитель, монополист – немонополистическое предприятие, предприятие – государство и пр.) фактически вступают в сговор против третьего (третьих) субъекта. При этом первые два увеличивают свой доход (кстати, это, как правило, не сопровождается снижением их собственных издержек).

Результатом функционирования механизма перенесения затрат становится появление дополнительных доходов у субъектов, которые переносят затраты на третьих субъектов, и дополнительных (значительных) издержек у тех субъектов, на которых происходит перенесение издержек.

В целом же (с общественной точки зрения) мы имеем дело с возрастанием издержек, отходом от принципа их рациональности (оптимальности). В результате создаются неэффективные экономические организации (фирмы, рынки, контрактная система).

Стоит специально сказать о роли времени в функционировании финансового механизма фирмы и возможностях его использования с пользой для предприятия. Прежде всего экономические процессы нужно рассматривать в координатах времени, но при этом само время также становится экономическим явлением. Можно ставить вопрос о его «растягивании», «сжатии» (самый простой пример – рост производительности труда, когда сокращается время, необходимое для производства единицы товара, стало быть, время «сжимается»). Время представляет собой и результат производства наряду с товаром, стоимость которого выражена деньгами. Строго говоря, следует вести речь об экономической системе пространство – время. Перед экономическими субъектами встает дилемма: выигрыш времени – проигрыш пространства или, наоборот, выигрыш пространства – проигрыш времени. Этот сугубо философский подход в экономической науке трансформируется в рассмотрение реальных экономических процессов в мгновенном (где это возможно), краткосрочном и долгосрочном периодах.

Анализ финансового механизма фирмы в координатах времени с учетом самостоятельной экономической роли времени как такового позволяет утверждать, что любая «фотография» деятельности фирмы на конкретную дату (баланс предприятия) не может отражать реальных процессов, протекающих в ней в период между двумя «снимками» (период между датами, на которые составляется баланс). Что это может значить для фирмы? Прежде всего то, что необходимо не только использовать данные бухгалтерской отчетности и баланса предприятия, но и на их основе производить расчеты того, что происходит за конкретный период. Здесь выводы могут быть диаметрально противоположными, что можно доказать с помощью простого примера.

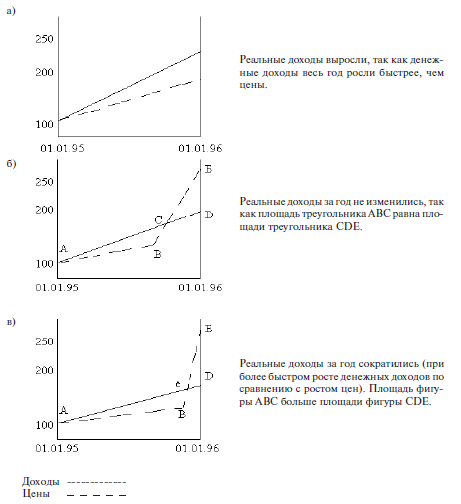

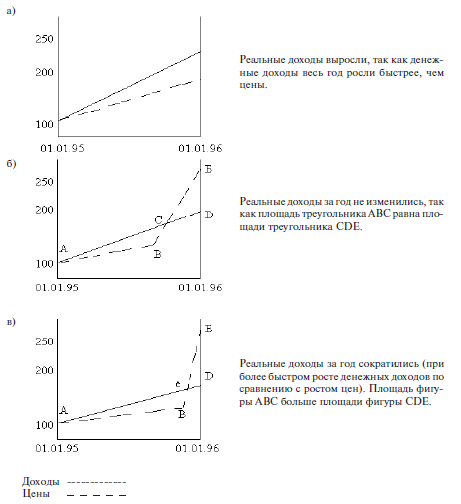

На 1 января 1995 г. индекс розничных цен и денежных доходов на душу населения равен 100. На 1 января следующего года эти цифры составили: индекс цены – 200, денежных доходов на душу населения – 250. Можно ли на основании данной информации точно определить: выросли или упали реальные доходы населения? Задачка может показаться примитивной, но только на первый взгляд. Изменение (динамика) цен и денежных доходов в течение года может быть таким, что ответ будет: а) выросли (кажется очевидным!), б) не изменились, в) снизились?! (см. рис. 2).

Второй аспект, связанный с ролью времени в функционировании финансового механизма фирмы, сводится к достаточно очевидному экономическому постулату: сам механизм использования заемных средств (в виде кредита) и кредиторской задолженности предполагает, что предприятие сегодня платит по вчерашним долгам, а сегодняшние долги переносит на завтра (на будущее). При этом в течение какого‑то периода времени объем производства предприятия изменяется. Если он возрастает, то фирма использует время с положительным для себя эффектом, бремя задолженности становится легче. Если же за этот период объем производства снижается, то время используется фирмой с отрицательным для нее эффектом, бремя задолженности становится тяжелее[27].

Рис. 2

Теперь можем приступить к рассмотрению проблем следующего раздела, который называется «Фирма и финансовые решения».

3. Фирма и финансовые решения

Члены Совета директоров выбираются на собрании акционеров. Сама процедура выборов уже дает возможность получить руководящий орган, не соответствующий по своему составу и структуре реальному распределению собственности.

Причин тому несколько. Во-первых, это и неполная явка акционеров (мелкие акционеры, как правило, не всегда принимают участие в собраниях акционеров и перепоручают право голосования другим субъектам). Во-вторых, существование личной унии (взаимного представительства магнатов финансового капитала в различных компаниях, когда одно и то же лицо является членом Совета директоров многих компаний, во всех представляя одни и те же интересы (интересы одних и тех же групп, кланов). При этом собственники, владея даже большим пакетом акций, но меньше чем 50%, не в состоянии осуществлять контроль. Он переходит к какой‑то другой структуре, где знакомые уже лица осуществляют функцию контроля. И наконец, причиной непропорционального распределения реальной собственности, не соответствующего распределению мест в составе совета директоров, является… сам человек, владеющий количеством голосов, пропорциональным количеству акций компании. Он может голосовать иррационально под внешним давлением (угроза, шантаж или иные причины), исходя из корыстных интересов (за «правильное» голосование он получает больше, например, в результате подкупа) или в результате иных причин, не связанных с указанными выше.

Все перечисленное дает основания утверждать, что распределение мест в Совете директоров нетождественно распределению самого капитала, т. е. собственности на него.

Можно утверждать, что в конечном итоге существует четыре описанные выше комбинации собственности, контроля и управления (менеджмента). В американских фирмах контроль преимущественно осуществляется по третьему типу (см. выше), другие варианты – равновероятны. В японских компаниях преобладает первый тип соотношения собственности, контроля и менеджмента, другие формы – менее вероятны. В российских компаниях преобладающей является вторая форма соотношения собственности, контроля и менеджмента, другие – менее вероятны.

Все вышесказанное непосредственно связано с деятельностью капитала в акционерной форме, которая не является единственной. Наряду с ней существуют и индивидуальные виды собственности на капитал, и товарищества, и партнерства капиталистов.

Если делить капитал условно на крупный, средний и мелкий, то сказанное выше в наибольшей степени относится к крупному капиталу, в меньшей степени – к среднему и в самой незначительной степени – к мелкому.

Как правило, проблема пресловутого треугольника собственность – контроль – управление практически не касается мелких и средних капиталов, так как там очень часто собственник является управляющим и осуществляет контроль за деятельностью предприятия. Исключения – те средние и малые компании, которые связаны определенной зависимостью с крупным капиталом (посредством контрактных отношений, отношений субподряда, франчайзинга и пр.). В этом случае контроль за деятельностью предприятий становится внешним, хотя собственность и управление по-прежнему могут быть представлены в одном лице.

С политэкономической точки зрения мы здесь говорим о мелкотоварном производстве, которое не может на устойчивой основе использовать наемный труд. Мелкотоварные производители могут быть самостоятельными, работая на свободный рынок (нет проблемы треугольника, но нет и каких‑либо гарантий дальнейшего существования), или попадают в зависимость от крупных капиталов посредством контрактных отношений, отношений субподряда, франчайзинга или иных организационных форм зависимости (передача контроля внешним экономическим субъектам). При этом мелкий капитал, жертвуя своей свободой и независимостью, получает известные гарантии своего существования в организационных рамках крупных капиталов.

Фирма – основа рыночной экономики и ее главное и самое массовое структурное порождение. Для нас фирма – структурная единица, которая может быть отождествлена с экономическим субъектом (производителем). Существует мощный теоретический задел в изучении феномена фирмы как таковой. Автор специально не рассматривает здесь эти вопросы. Они выходят за рамки данной работы. Нас же интересует не фирма как таковая, а финансовый механизм ее функционирования.

Важным для решения поставленной проблемы является ответ на вопрос: фирма – это открытая или закрытая система?

С одной стороны, очевидно, что фирма имеет собственную структуру (организационная форма, правовая форма, определенный тип присвоения условий и результатов производства). Здесь мы рассматриваем линейную структуру, функциональную, дивизиональную, матричную, а также товарищество, акционерное общество, единоличное владение, государственное предприятие и др., частнособственническую, разные типы ассоциированной и пр. Это дает известные основания говорить о закрытости фирмы, которая закрепляется собственным экономическим интересом фирмы, который может вступать в противоречия как с интересами общества в целом, так и с интересом отдельной личности.

С другой стороны, само функционирование фирмы немыслимо без обмена с другими экономическими субъектами деятельностью и ее результатами. В данном случае речь фактически идет об обмене в его политэкономическом смысле, в основе которого обмен продуктами труда или титулами собственности, принимающими форму товара. Следовательно, можно смело говорить, что фирма – открытая система. Она вступает в отношения купли-продажи с другими экономическими субъектами (производителями – по поводу купли-продажи средств производства в самой различной форме, потребителями – по поводу купли-продажи товаров и государством – по поводу платежей налогов в бюджеты разных уровней).

Из сказанного выше можно сделать вывод о том, что фирма, с одной стороны, закрытая система, c другой – открытая. Какой же аспект данного состояния системы будет для нас принципиальным, когда речь пойдет о вопросах и проблемах финансового менеджмента? Ответ очевиден – оба. Закрытость будет принципиальна, когда будут ставиться вопросы специфики принятия финансовых решений в фирме в зависимости от ее организационной, правовой и иных форм. Открытость же важна при рассмотрении проблем движения финансов фирмы и многих других проблем, непосредственно связанных с этим.

Финансовый же механизм фирмы вносит свою специфику в трактовку проблемы открытости-закрытости фирмы. При этом следует выделить три обстоятельства: 1) предприятие (фирма) для достижения собственных целей использует собственные и заемные средства; 2) деятельность предприятия (фирмы) протекает во времени; 3) происходит разделение собственности и функции в самых различных комбинациях (рассмотрено выше в форме треугольника собственность – контроль – управление)[23].

Проанализируем отмеченные выше обстоятельства 1 и 2. Начнем с первого[24]. Здесь следует остановиться на концепции средневзвешенной стоимости (цены) капитала (WACC).

Экономический смысл средневзвешенной стоимости капитала сводится к определению затрат, которые несет фирма, используя каждую единицу капитала. Все источники капитала, как заемные, так и собственные, являются источником издержек для фирмы. Не вызывает сомнения, что это относится к заемным средствам (кредиты банков, выпуск облигаций, акций и пр.), когда, привлекая чужие средства, мы должны платить за их использование (либо в форме ссудного процента, либо в форме дивиденда). Но какие возникают издержки, если мы используем собственные средства? Собственные средства – источник налоговых выплат фирмы[25].

WACC = WD × ((RD – X) + X × (1 – T)) + WP × RP + WS × RS, (1)

где W – удельный вес каждого источника пассива;

R – цена (издержки фирмы по привлечению) каждого источника капитала;

Wd – удельный вес кредитов банков в пассиве;

Rd – процентная ставка по кредитам;

X – норматив отнесения процентов за краткосрочные кредиты на себестоимость (ставка рефинансирования Центрального банка РФ X 1,1);

T – ставка налога на прибыль (в РФ – 24%);

Wp – удельный вес привилегированных акций в пассиве фирмы;

Rp – дивиденд по привилегированным акциям;

Ws – удельный вес суммы оплаченных обыкновенных акций и нераспределенной прибыли в пассиве фирмы;

Rs – дивиденд по обыкновенным акциям.

Таким образом, средневзвешенная стоимость капитала показывает нам реальные затраты, которые несет фирма в связи с привлечением кредитов, а также средств, полученных за привилегированные и обыкновенные акции.

Фактически средневзвешенная стоимость капитала представляет собой минимально возможную ожидаемую доходность капитала. В случае их равенства фирма только покрывает свои бухгалтерские издержки (без учета риска неполучения ожидаемой прибыли).

Если же мы еще пытаемся учесть и риск неполучения ожидаемой прибыли, то ожидаемая доходность, покрывающая затраты по привлечению капитала, должна быть откорректирована на соответствующий коэффициент. Например, WACC = 7,5%. Ожидаемая прибыль по инвестиционному проекту = 10%. Нужно ли при таких значениях начинать реализацию инвестиционного проекта?

Вспомним, что ожидаемая 10%-ная прибыль обычно соответствует 25%-ному риску ее неполучения (см. выше). Это означает, что наиболее вероятной будет прибыль в 7,5%, т. е. фирма будет только в состоянии компенсировать свои затраты по привлечению капитала. Скорее всего, стоит подумать о другом инвестиционном проекте.

Кроме того, в формуле средневзвешенной стоимости капитала очень ярко прослеживается конфликт интересов собственников и менеджеров. Менеджеры вполне могут предопределить и величину используемых кредитов, и даже стоимость их привлечения. Но они не смогут воздействовать на структуру акционерного капитала. Это – прерогатива собственников, которые определяют не только структуру акционерного капитала (соотношение между обыкновенными и привилегированными акциями), но и цену привлечения таких финансовых ресурсов (дивиденд по обыкновенным и привилегированным акциям определяется собранием акционеров, см. раздел 10). Поэтому менеджерам приходится «уговаривать» акционеров, побуждая их к принятию решений, которые увязывали бы данные противоречивые интересы.

Продолжим рассмотрение положения, характеризующего финансовый механизм функционирования фирмы. Недостаток собственных средств требует необходимости использования кредитов банков (и других кредитных учреждений) и приводит к появлению на предприятии дебиторской и кредиторской задолженностей. Сразу же необходимо заметить, что между первым и вторым имеется существенное различие. Кредит обладает свойствами срочности, платности, возвратности. Кредиторская же и дебиторская задолженности не обладают свойством платности, другие же свойства (срочности, возвратности) проявляются по-другому.

Кредиторская задолженность – это предоплата, задолженность по оплате труда, по платежам в Пенсионный фонд, по социальному страхованию, налогам и пр. При этом часть расходов предприятия может покрываться за счет средств, которые ему не принадлежат!

Дебиторская задолженность – это задолженность за отгруженную продукцию, товары в пути, за поставленную продукцию, за выполненную работу и др. При этом часть доходов предприятия складывается за счет средств, которые только формально принадлежат ему, но не находятся в его хозяйственном обороте.

Таким образом, фирма может использовать в хозяйственном обороте то, что ей не принадлежит, но не может использовать в хозяйственном обороте то, что ей принадлежит (российская практика показывает, что принадлежит формально и в ряде случаев в реальность и не превращается!).

Можно ли фирме извлечь известную выгоду из такого положения с точки зрения ее финансового механизма? Ответ представляется положительным. Предприятие, манипулируя дебиторской и кредиторской задолженностями, может извлекать очевидные финансовые выгоды. Например, за счет кредиторской задолженности можно решать текущие финансовые проблемы (в частности, связанные с нехваткой оборотных средств, такой ход может быть предпочтительным при высокой ставке процента, не российская ли это картинка?).

В ряде случаев российские предприятия идут и на сознательное раздувание дебиторской задолженности. Это позволяет минимизировать выплаты по налогу на прибыль, так как при таком положении дел продукция не считается реализованной.

Баланс плюсов и минусов в такой ситуации очень сложен и поэтому не может быть рассмотрен здесь подробно, но мы все‑таки сформулируем правило, которым можно пользоваться (правда, только при нормальных условиях функционирования фирмы).

С точки зрения финансового механизма функционирования предприятия предпочтительным представляется некоторое превышение кредиторской задолженности над дебиторской[26]. Это позволяет предприятию в большей степени использовать чужие ресурсы для решения собственных проблем. Однако это правило не абсолютно. Ограничением «сверху» в данном случае выступают размер превышения и сроки оплаты кредиторской и дебиторской задолженностей.

Отмеченные выше ограничения показывают, что пользоваться этим правилом можно далеко не всегда. Кроме того, некоторые фирмы вообще не могут себе позволить «дирижировать» собственной дебиторской и кредиторской задолженностью в условиях современного высокомонополизированного рынка России. Например, крупнейшими должниками перед федеральным бюджетом России являются предприятия топливно-энергетического комплекса. Причина, казалось бы, – неплатежи потребителей топлива и энергии. Но если посмотреть на данную ситуацию через призму предложенного правила, становится понятно, что именно эти крупнейшие монополисты и заинтересованы в неплатежах за собственную продукцию?! Парадоксальный вывод, но не будем спешить. В такой ситуации данные предприятия получают тройную выгоду: а) раздувая дебиторскую задолженность, они минимизируют выплаты по налогу на прибыль, б) спекулируя проблемой неплатежей потребителей, они увеличивают собственную кредиторскую задолженность (см. правило) и могут в значительной степени использовать чужие финансовые ресурсы в собственном хозяйственном обороте, в) используя свою монополистическую мощь (нефть, газ, электроэнергию можно заменить только дровами и лучиной!), они добиваются от правительства или налоговых льгот (скандально известный фонд стабилизации Газпрома, в котором, по некоторым оценкам, оказывалось до трех и более миллиардов долларов), или «реструктуризации» своей задолженности перед федеральным бюджетом (известные Указы Президента РФ, подписанные в период избирательной кампании 1996 г. о такой «реструктуризации»). Таким образом, некоторые российские предприятия в состоянии «дирижировать» не только своей дебиторской и кредиторской задолженностью, но также дебиторской и кредиторской задолженностью очень многих других предприятий.

В нормально работающей рыночной экономике перечисленные выше проблемы, как правило, не возникают. Существует система взаимозависимости фирм друг от друга, поэтому сформулированным выше правилом фирмы могут пользоваться для улучшения собственного финансового положения. Они могут быть уверены, что действующие естественные механизмы балансировки (сочетания) экономических интересов всех экономических субъектов (производителей и потребителей) и государства (как регулирующего экономического субъекта) не позволят «выходить за рамки» и подчинять себе существующие общие «правила игры».

Таким образом, мы сталкиваемся с ситуацией, когда на место противоречивых интересов экономических субъектов причудливым образом приходит их «единение», что позволяет перекладывать свои издержки на третьего (третьих) экономического субъекта. В нашем случае таковым субъектом становится государство.

Вообще же все, что касается неденежных форм расчетов (в любой форме), связанных с неплатежами, – это конкретно российский способ перенесения своих возрастающих (неоптимальных) затрат на третьего субъекта. Очевидно, что при этом возрастают доходы участников таких сделок. Здесь действует так называемый механизм перенесения затрат на третьего субъекта, когда два экономических субъекта – носителя противоположных интересов (производитель – потребитель, монополист – немонополистическое предприятие, предприятие – государство и пр.) фактически вступают в сговор против третьего (третьих) субъекта. При этом первые два увеличивают свой доход (кстати, это, как правило, не сопровождается снижением их собственных издержек).

Результатом функционирования механизма перенесения затрат становится появление дополнительных доходов у субъектов, которые переносят затраты на третьих субъектов, и дополнительных (значительных) издержек у тех субъектов, на которых происходит перенесение издержек.

В целом же (с общественной точки зрения) мы имеем дело с возрастанием издержек, отходом от принципа их рациональности (оптимальности). В результате создаются неэффективные экономические организации (фирмы, рынки, контрактная система).

Стоит специально сказать о роли времени в функционировании финансового механизма фирмы и возможностях его использования с пользой для предприятия. Прежде всего экономические процессы нужно рассматривать в координатах времени, но при этом само время также становится экономическим явлением. Можно ставить вопрос о его «растягивании», «сжатии» (самый простой пример – рост производительности труда, когда сокращается время, необходимое для производства единицы товара, стало быть, время «сжимается»). Время представляет собой и результат производства наряду с товаром, стоимость которого выражена деньгами. Строго говоря, следует вести речь об экономической системе пространство – время. Перед экономическими субъектами встает дилемма: выигрыш времени – проигрыш пространства или, наоборот, выигрыш пространства – проигрыш времени. Этот сугубо философский подход в экономической науке трансформируется в рассмотрение реальных экономических процессов в мгновенном (где это возможно), краткосрочном и долгосрочном периодах.

Анализ финансового механизма фирмы в координатах времени с учетом самостоятельной экономической роли времени как такового позволяет утверждать, что любая «фотография» деятельности фирмы на конкретную дату (баланс предприятия) не может отражать реальных процессов, протекающих в ней в период между двумя «снимками» (период между датами, на которые составляется баланс). Что это может значить для фирмы? Прежде всего то, что необходимо не только использовать данные бухгалтерской отчетности и баланса предприятия, но и на их основе производить расчеты того, что происходит за конкретный период. Здесь выводы могут быть диаметрально противоположными, что можно доказать с помощью простого примера.

На 1 января 1995 г. индекс розничных цен и денежных доходов на душу населения равен 100. На 1 января следующего года эти цифры составили: индекс цены – 200, денежных доходов на душу населения – 250. Можно ли на основании данной информации точно определить: выросли или упали реальные доходы населения? Задачка может показаться примитивной, но только на первый взгляд. Изменение (динамика) цен и денежных доходов в течение года может быть таким, что ответ будет: а) выросли (кажется очевидным!), б) не изменились, в) снизились?! (см. рис. 2).

Второй аспект, связанный с ролью времени в функционировании финансового механизма фирмы, сводится к достаточно очевидному экономическому постулату: сам механизм использования заемных средств (в виде кредита) и кредиторской задолженности предполагает, что предприятие сегодня платит по вчерашним долгам, а сегодняшние долги переносит на завтра (на будущее). При этом в течение какого‑то периода времени объем производства предприятия изменяется. Если он возрастает, то фирма использует время с положительным для себя эффектом, бремя задолженности становится легче. Если же за этот период объем производства снижается, то время используется фирмой с отрицательным для нее эффектом, бремя задолженности становится тяжелее[27].

Рис. 2

Теперь можем приступить к рассмотрению проблем следующего раздела, который называется «Фирма и финансовые решения».

3. Фирма и финансовые решения

Понятие прибыли с точки зрения экономических и бухгалтерских реалий. Почему фирма желает максимизировать прибыль? Положения, при которых возможно достижение такого положения. Парадоксальность получаемых выводов (четыре возможных положения). Пятое, и правильное, решение поставленной проблемы. Равенство предельного дохода и предельных издержек. Изменение мотива поведения фирмы в результате процесса концентрации и централизации капитала. Крупная фирма тяготеет не к максимизации прибыли, а к максимизации гарантий получения ожидаемой прибыли. Изменение представления о величине издержек и размерах получаемой прибыли. Финансовые решения фирмы с учетом реалий рынка (совершенная конкуренция, конкуренция дифференцированных продуктов, олигополия, монополия, рынки, где господствуют потребители – монопсония и олигопсония). Ценовая политика специально не рассматривается (это проблема маркетинга). Учет эластичности и неэластичности (сила связи спроса и предложения). Как решается проблема в условиях не максимизации прибыли, а стремления закрепиться на известном сегменте рынка? Действует ли здесь принцип максимизации прибыли или нет?

Прежде чем перейти к рассмотрению конкретных вопросов финансового менеджмента, необходимо определиться в некоторых понятиях, которые, на первый взгляд, не относятся непосредственно к поставленным выше проблемам. И первым здесь будет парадоксальный и одновременно очевидный вопрос: что это такое – прибыль и зачем она нужна фирме?

Чаще всего прибыль воспринимается как разница между доходами фирмы (выручкой) и совокупными (общими) затратами. Далее (вплоть до 16 раздела) мы будем исходить из того тезиса, что предпринимательская деятельность в различных формах – основа функционирования фирмы. Такое представление вполне ожидаемо и обоснованно. В основе рынка как экономической формы организации хозяйственной деятельности людей лежит постулат – сопоставление затрат и результатов при превышении второго над первым. Конечно, фирма не может быть каким‑то исключением. Скорее наоборот, фирма, будучи основой экономической деятельности людей, именно так и воспринимает свою деятельность, производя соответствующие сопоставления.

В таком случае высказанное выше кажется вполне обоснованным и очевидным. Но следует признать, что только на первый взгляд. Всегда ли фирму интересует прибыль как таковая? Или для фирмы могут быть более важными другие аспекты деятельности, например, закрепление на каком‑то сегменте рынка с последующим его расширением, пусть даже за счет снижения прибыли или неполучения ее в течение какого‑то времени? Таким образом, принципиальным становится вопрос о соотнесении затрат и результатов в координатах времени.

Но и сами издержки необходимо рассматривать не столь примитивно. В экономической теории есть понятие вмененных издержек (opportunity costs). Справедливо их также называть альтернативными издержками. Они показывают, что фирма при производстве определенного товара должна отказаться от производства другого товара (см. выше, раздел 1). Таким образом, экономическими, или вмененными, издержками любого ресурса будут «стоимости при наилучшем из всех возможных вариантов использования».

Следующим шагом является разделение издержек на внешние и внутренние. Сам термин многое объясняет при определении данных понятий. В первом случае фирма оплачивает другим стоимость факторов производства или какие‑то услуги. Во втором – фирма использует собственные ресурсы, не оплачивая их другим экономическим субъектам. В результате этих манипуляций можно выделить понятия экономической и бухгалтерской прибыли.

Экономическая прибыль – это разница между выручкой (в нашем случае – от основной деятельности, предпринимательства, что представляет собой результат) и вмененными издержками (внешними и внутренними, а также нормальной прибылью, что представляет собой затраты).

Прежде чем перейти к рассмотрению конкретных вопросов финансового менеджмента, необходимо определиться в некоторых понятиях, которые, на первый взгляд, не относятся непосредственно к поставленным выше проблемам. И первым здесь будет парадоксальный и одновременно очевидный вопрос: что это такое – прибыль и зачем она нужна фирме?

Чаще всего прибыль воспринимается как разница между доходами фирмы (выручкой) и совокупными (общими) затратами. Далее (вплоть до 16 раздела) мы будем исходить из того тезиса, что предпринимательская деятельность в различных формах – основа функционирования фирмы. Такое представление вполне ожидаемо и обоснованно. В основе рынка как экономической формы организации хозяйственной деятельности людей лежит постулат – сопоставление затрат и результатов при превышении второго над первым. Конечно, фирма не может быть каким‑то исключением. Скорее наоборот, фирма, будучи основой экономической деятельности людей, именно так и воспринимает свою деятельность, производя соответствующие сопоставления.

В таком случае высказанное выше кажется вполне обоснованным и очевидным. Но следует признать, что только на первый взгляд. Всегда ли фирму интересует прибыль как таковая? Или для фирмы могут быть более важными другие аспекты деятельности, например, закрепление на каком‑то сегменте рынка с последующим его расширением, пусть даже за счет снижения прибыли или неполучения ее в течение какого‑то времени? Таким образом, принципиальным становится вопрос о соотнесении затрат и результатов в координатах времени.

Но и сами издержки необходимо рассматривать не столь примитивно. В экономической теории есть понятие вмененных издержек (opportunity costs). Справедливо их также называть альтернативными издержками. Они показывают, что фирма при производстве определенного товара должна отказаться от производства другого товара (см. выше, раздел 1). Таким образом, экономическими, или вмененными, издержками любого ресурса будут «стоимости при наилучшем из всех возможных вариантов использования».

Следующим шагом является разделение издержек на внешние и внутренние. Сам термин многое объясняет при определении данных понятий. В первом случае фирма оплачивает другим стоимость факторов производства или какие‑то услуги. Во втором – фирма использует собственные ресурсы, не оплачивая их другим экономическим субъектам. В результате этих манипуляций можно выделить понятия экономической и бухгалтерской прибыли.

Экономическая прибыль – это разница между выручкой (в нашем случае – от основной деятельности, предпринимательства, что представляет собой результат) и вмененными издержками (внешними и внутренними, а также нормальной прибылью, что представляет собой затраты).

Конец бесплатного ознакомительного фрагмента