Страница:

Наряду с финансами в стоимостном распределении общественного продукта участвует и кредит. Общие черты (их денежный характер, участие в обслуживании индивидуального кругооборота фондов предприятий), присущие этим категориям, свидетельствуют об их близости, родственной экономической природе. Вместе с тем характер их функционирования в общественном воспроизводстве различен. Кредит, в отличие от финансов, осуществляется на платной и возвратной основе.

Любая ссуда, предоставленная заемщику, должна быть возвращена кредитору (вместе с процентами) после истечения срока, установленного в кредитном договоре. Возвратность и платность – важнейшие признаки кредита.

Процент за кредит показывает его цену, которая складывается под влиянием спроса и предложения на кредитные ресурсы на рынке ссудного капитала. Наконец, в отличие от финансов кредит имеет более тесную связь с денежным оборотом. С его помощью удовлетворяются потребности хозяйствующих субъектов в платежных средствах, находящихся в обращении; регулируется денежный оборот предприятий. Тесная взаимосвязь финансов и кредита обусловливает органическое сочетание финансового и кредитного методов финансирования потребностей расширенного воспроизводства. Основными объектами совместного воздействия финансов и кредита на воспроизводственный процесс являются основной и оборотный капитал субъектов хозяйствования.

В распределении стоимости общественного продукта помимо финансов участвует и заработная плата (оплата труда). Данная форма распределения связана с формированием личных доходов работников исходя из количества и качества затраченного ими труда. Заработная плата выражается в денежных средствах, поступающих в собственность отдельных работников и используемых ими для удовлетворения личных потребностей.

Финансовые ресурсы как материальные носители финансовых отношений находятся в распоряжении хозяйствующих субъектов и государства и предназначены для удовлетворения различных общественных потребностей. На микроуровне финансовым источником для выплаты заработной платы служит денежная выручка от реализации товаров (работ, услуг), поступающая на расчетные счета субъектов хозяйствования в банках. Однако выплату заработной платы персоналу предприятий не относят к финансовым отношениям.

Взаимосвязь финансов и прибыли заключается в том, что в последней стоимостной категории материализованы финансовые отношения субъектов хозяйствования с государством и контрагентами, например по выплате налога на прибыль в бюджетный фонд, дивидендов акционерам и др. Кроме того, прибыль — один из основных источников образования финансовых ресурсов у хозяйствующих субъектов и государства.

Вопрос 7

Систематическое формирование финансовых ресурсов и их рациональное использование имеют приоритетное значение для развития производства и обеспечения потребностей социальной сферы. Снижение объема данных ресурсов, как правило, сокращает возможности развития экономики и решения первоочередных финансовых задач. Оно приводит к падению инвестиционной активности в производственной и социальной сферах, уменьшению объема фонда потребления в составе ВВП. Финансовые ресурсы представляют собой общий объем доступных для расходования денежных средств, образующихся у субъектов хозяйствования и государства. Источником их формирования у первых является главным образом прибыль и амортизационные отчисления; во втором случае – налоги, сборы, внутренние займы и другие поступления в бюджетный фонд.

Объем и структура финансовых ресурсов непосредственно зависят от степени развития и эффективности производства. Чем выше масштабы производства в стране, тем больше (при прочих равных условиях) эти объемы. Поэтому величина ресурсов, инвестируемых в производство, создает объективные условия для его роста на базе современных технологий.

В образовании финансовых ресурсов участвуют все элементы стоимости общественного продукта, и прежде всего – амортизационные отчисления и прибыль. По своей экономической природе амортизация — это процесс постепенного переноса стоимости основных средств и нематериальных активов по мере их износа на производимую продукцию, превращения при ее реализации в денежную форму (в составе выручки от продажи товаров) и накопления ресурсов для последующего воспроизводства амортизируемых активов (имущества). Амортизационные отчисления — целевой источник финансирования капиталовложений, который до начала их осуществления имеет характер свободных денежных средств. Начисленную сумму амортизации основного капитала за отчетный период определяют как величину кредитового оборота по счету «Амортизация основных средств». Начисленные и включенные в издержки производства суммы амортизации поступают на расчетные счета предприятий в составе выручки от реализации, образуя тем самым часть притока денежных средств по текущей деятельности. Дальнейшее ее использование происходит с учетом потребности в обновлении отдельных элементов основного капитала. Возможность использования для обслуживания текущего денежного оборота невостребованной амортизации не изменяет ее экономической природы и предназначения – она отражает кругооборот основных средств, скорость и интенсивность использования, а также возможность их воспроизводства в конкретных условиях хозяйственной деятельности. Объем амортизационных отчислений зависит от стоимости основных средств и принятых норм их амортизации.

Прибыль — одна из ключевых стоимостных (экономических) категорий, которая принимает форму чистого дохода и отражает конечный финансовый результат деятельности предприятий. В отчете о прибылях и убытках показывают несколько видов прибыли, функционально связанных между собой: валовую прибыль; прибыль от продаж; прибыль до налогообложения (бухгалтерскую прибыль) и чистую прибыль, остающуюся в распоряжении предприятия после налогообложения. Однако каждый из видов имеет самостоятельное значение и может быть использован в управлении финансами хозяйствующего субъекта для решения определенного круга задач, так как на величину любого из них влияют факторы, характерные для данного вида[5].

Прибыль служит источником покрытия разных по экономическому содержанию и целевому назначению потребностей. В процессе ее распределения и использования учитываются интересы государства, предприятия, его контрагентов, связанных с ним договорными отношениями, а также отдельных работников. Российское законодательство регламентирует распределение прибыли, поступающей в бюджеты всех уровней в виде налогов и иных обязательных платежей. Распределение оставшейся после этого чистой прибыли находится в компетенции руководства предприятия. Ориентиром здесь может быть состояние основного капитала (степень его физического и морального износа), потребность в пополнении оборотного капитала, необходимость выполнения финансовых обязательств перед акционерами и облигационерами (если предприятие является эмитентом корпоративных ценных бумаг) и т. д.

Для формирования финансовых ресурсов могут быть использованы не только внутренние, но и внешние источники финансирования – средства, мобилизуемые на рынке капитала (банковские кредиты, облигационные займы, эмиссия акций и др.).

Многообразие финансовых отношений, возникающих в процессе стоимостного распределения ВВП, обусловливает наличие разных видов финансовых ресурсов (прибыль, амортизационные отчисления, налоги и сборы, страховые взносы, поступления от внешнеэкономической деятельности и т. д.). Возможности их роста определяет не только объем ВВП, но и его структура, динамика увеличения составляющих элементов.

Финансовые ресурсы необходимы хозяйствующим субъектам прежде всего для финансирования капитальных вложений, пополнения оборотного капитала, обеспечения потребностей социального характера, проведения природоохранных мероприятий и др. Осуществление указанных расходов за счет финансовых ресурсов позволяет обеспечить денежными средствами процесс воспроизводства на микроуровне.

Макроэкономические потребности общественного производства финансируются за счет централизованных ресурсов, накапливаемых в бюджетном фонде. Бюджетные средства направляют на поддержку приоритетных отраслей экономики, социальной сферы, нужд обороны и органов управления и правопорядка. Использование централизованных финансовых ресурсов имеет отраслевую, функциональную и целевую направленность, что находит отражение в федеральном, региональных и местных бюджетах.

Вопрос 8

На микроуровне регулирование экономики происходит путем использования хозяйствующими субъектами метода самофинансирования (саморегулирования), т. е. главным образом за счет внутренних финансовых источников (чистой прибыли и амортизационных отчислений). Однако и в этом случае возможно привлечение дополнительных денежных средств с финансового рынка. Перераспределение финансовых ресурсов происходит и в вертикально интегрированных структурах (ФПГ и холдингах) между их участниками.

На практике часто возникает необходимость в использовании дополнительных методов регулирования экономики посредством государственного вмешательства в экономические процессы. Оно обусловлено решением задач, связанных с удовлетворением потребностей всего общества (поддержка из федерального бюджета приоритетных отраслей экономики, реализация крупномасштабных инвестиционных проектов, социальных программ и т. д.). Вмешательство государства базируется на применении законодательными и исполнительными органами власти стоимостных методов воздействия на процессы общественного развития. Используя бюджетную, налоговую, инвестиционную, таможенную политику, государство формирует контрольный механизм влияния на экономику, побуждая хозяйствующих субъектов осуществлять такие варианты развития их деятельности, которые удовлетворяют общественные потребности в товарах и услугах. Однако государственное регулирование имеет объективно обусловленные границы, за пределами которых может произойти ослабление экономических стимулов, снижение эффективности функционирования всего хозяйственного механизма.

В регулировании экономики принимают участие различные звенья системы финансов: федеральный и региональные бюджеты, государственный кредит, страхование, корпоративные финансы и др. Специфика данных звеньев обусловливает неодинаковый характер их воздействия на стоимостные пропорции в национальном хозяйстве. Так, возможности федерального и субфедеральных бюджетов используются для регулирования отраслевых и территориальных пропорций; корпоративные финансы – для внутрихозяйственного и межхозяйственного перераспределения финансовых ресурсов. Широкое использование финансов в этом процессе создает потенциальные возможности для изменения воспроизводственной, отраслевой и территориальной структур общественного производства в необходимом государству направлении.

Тема 2

Вопрос 1

В управлении финансами, как и любой другой управляемой системы, присутствуют объекты и субъекты управления. Под объектами подразумеваются:

• финансовая деятельность государства и конкретного хозяйствующего субъекта (предприятия, корпорации и т. д.);

• определение субъектом управления направления финансовой политики;

• более частные по отношению к финансам стоимостные категории и параметры (основные и оборотные средства, выручка от продаж, издержки производства, прибыль, собственный капитал, обязательства, риски и т. д.);

• конкретные финансовые показатели (коэффициенты): рентабельность и оборачиваемость активов и собственного капитала, финансовая устойчивость, платежеспособность, ликвидность, капитало-отдача и капиталоемкость и т. д.;

• органы (службы) управления финансами и их персонал.

К субъектам управления относят специальный финансовый аппарат, состоящий из финансовых служб предприятий и корпораций (служба финансового директора и др.) и государства (органы Министерства финансов РФ, Счетная палата Государственной Думы, Федеральная служба по финансовым рынкам и пр.).

Управление финансами включает несколько функциональных элементов:

• финансовое планирование и прогнозирование;

• оперативное управление финансовыми ресурсами (их распределение и перераспределение);

• финансовый анализ и контроль за формированием и использованием финансовых ресурсов;

• финансовое регулирование (изменение состава налогов и ставок налогообложения, требований к размеру уставного капитала акционерных обществ и пр.).

При разработке и принятии управленческих решений финансового характера, оформляемых в законах, финансовых прогнозах и планах, постановлениях и других нормативно-правовых документах, целесообразно учитывать требования экономических и юридических законов, результаты экономического анализа хозяйственных процессов не только прошлого периода, но и прогноз на будущее; использовать экономико-математические методы и автоматизированные системы управления; необходимо также сочетание экономических и административных методов управления.

Вопрос 2

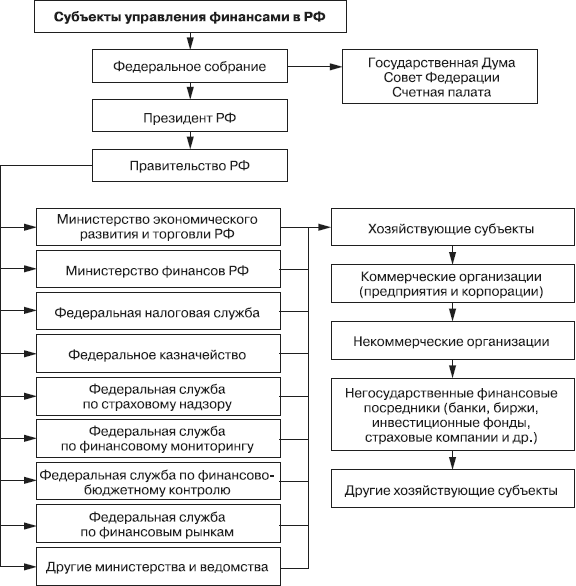

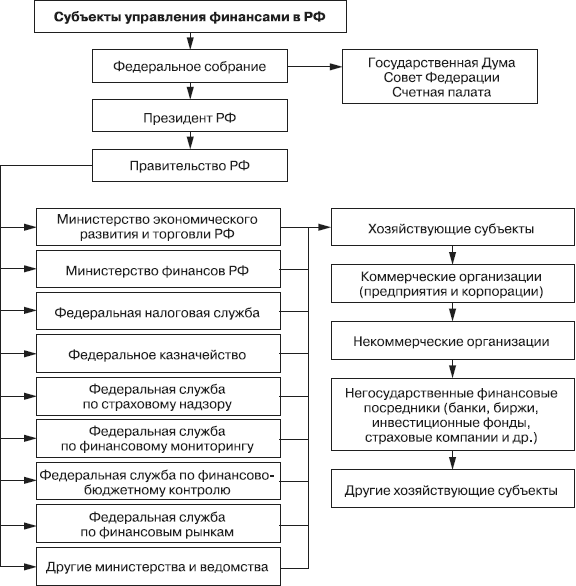

Система организации и взаимодействия субъектов управления финансами РФ приведена на рис. 2.1.

На рис. 2.1 показано, что процесс управления финансами представляет собой единство управляющей и управляемых систем.

Рис. 2.1. Система взаимодействия субъектов управления финансами в РФ

Общее управление финансами осуществляют высшие органы государственной власти. Хозяйствующие субъекты являются управляемой системой. В то же время они входят в систему государственной власти и управления как субъекты управления, выполняющие функции предпринимательских структур.

Федеральное Собрание регламентирует деятельность финансовой системы, устанавливает связь всех субъектов хозяйствования с государством, утверждает федеральный бюджет и финансовое законодательство. Президент Российской Федерации обладает правом вето на введение финансового законодательства, утверждает федеральный бюджет, контролирует деятельность Правительства РФ. Правительство Российской Федерации готовит проекты федерального бюджета, издает соответствующие постановления и распоряжения, выступает как центр оперативного и текущего управления финансами. На министерства и ведомства возложены обязанности и ответственность за выполнение решений по направлениям развития экономики.

Счетная палата РФ контролирует целевое расходование средств федерального бюджета. Министерство экономического развития и торговли разрабатывает стратегию развития экономики и составляет баланс финансовых ресурсов страны.

Министерство финансов РФ осуществляет общее руководство в финансовой сфере, организует разработку и исполнение федерального бюджета; участвует в составлении плана финансовых ресурсов страны; проводит контроль финансово-хозяйственной деятельности организаций, которым предоставлены бюджетные ассигнования, а также единую государственную политику в области аудита, бухгалтерского учета и отчетности и т. д.

Федеральное казначейство Министерства финансов РФ осуществляет кассовое исполнение федерального бюджета, т. е. переводы денежных средств через свои счета в учреждения федеральной бюджетной системы на соответствующей территории субъекта РФ, района или города. Кроме того, производит предварительный контроль за выделением и расходованием бюджетных средств непосредственными их получателями.

Федеральная налоговая служба Министерства финансов РФ выступает как единая система контроля за соблюдением налогового законодательства, правильностью исчисления, полнотой и своевременностью поступления в бюджетный фонд налогов и сборов. Федеральная служба страхового надзора Министерства финансов РФ осуществляет надзор за страховой деятельностью в целях соблюдения законодательства РФ о страховании, эффективного развития рынка страховых услуг, защиты прав и интересов страхователей, страховщиков и государства. Устанавливает общие требования к лицензированию и ведению государственного реестра страховых организаций. Осуществляет контроль за обеспечением финансовой устойчивости страховщиков, учета и отчетности, за соблюдением методологии страхования.

Федеральная служба по финансовым рынкам РФ регулирует и контролирует деятельность участников фондового рынка – эмитентов, инвесторов и негосударственных финансовых посредников (брокеров, дилеров, фондовых бирж и др.).

Организации (предприятия) всех форм собственности являются субъектами управления финансами на микроуровне. Объектами управления финансами выступают финансовые отношения, возникающие между хозяйствующими субъектами при формировании и использовании капитала, доходов и денежных фондов.

Вопрос 3

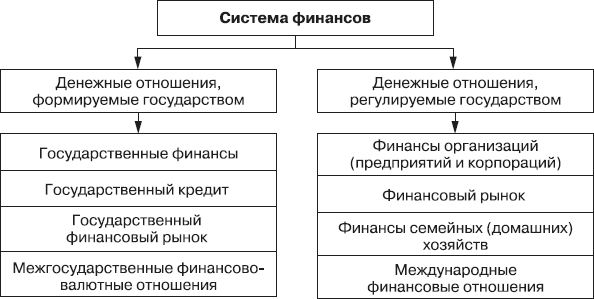

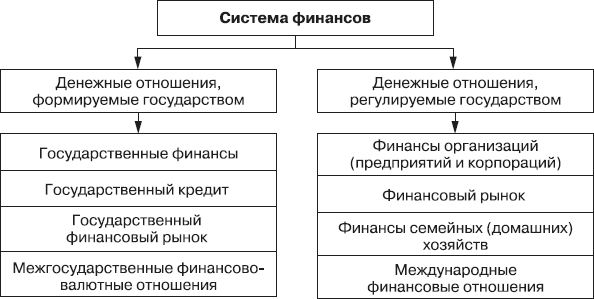

Финансовая система — совокупность финансовых учреждений страны. Система (звенья) финансов включает:

• государственные (публичные) финансы (бюджетная система, внебюджетные (социальные) фонды, финансы государственных унитарных предприятий, государственный кредит);

• финансы негосударственных организаций (предприятий) различных форм собственности, фондов, объединений и т. п.;

• финансы семейных (домашних) хозяйств.

Рис. 2.2. Подсистемы (звенья) финансов России

Современная бюджетная система РФ, исходя из Бюджетного кодекса РФ, имеет три уровня:

1) федеральный бюджет и бюджеты государственных внебюджетных фондов;

2) бюджеты субъектов Российской Федерации и бюджеты территориальных внебюджетных фондов;

3) местные бюджеты.

Основное назначение данного звена государственных финансов – финансовое обеспечение функций и задач государства и органов местного самоуправления. С бюджетной системой тесно связан другой сектор государственных финансов – финансы государственных и муниципальных предприятий (организаций) и учреждений. Хозяйствующие субъекты данного сектора экономики имеют тесную связь с бюджетной системой (последняя частично формирует их доходы и расходы), а также вступают в тесное взаимодействие с негосударственной и личной сферами системы финансов. Следовательно, этот сектор представляет собой переходный уровень системы финансов, финансирование которого осуществляется по правилам бюджетной системы, а использование финансовых ресурсов – по правилам обычной коммерческой деятельности.

Следующее звено системы финансов – финансы негосударственных субъектов хозяйствования. Их можно условно систематизировать следующим образом:

• финансы коммерческих организаций (предприятий);

• финансы некоммерческих организаций;

• финансы особых субъектов хозяйствования – общественных и религиозных организаций, политических партий и т. п.

Деятельность коммерческих организаций связана с деловым оборотом, а также особенностями и условиями хозяйствования. Это обусловливает ее регулирование нормами Гражданского кодекса РФ, а также специальными законодательными актами (например, Федеральным законом об акционерных обществах). Являясь наиболее крупной и структурно сложной частью финансовой системы, указанная сфера во многом определяет состояние данной системы в России.

Финансовая концепция деятельности коммерческих организаций предполагает систематическое получение прибыли и строится на следующих принципах:

• самостоятельность в принятии финансовых и инвестиционных решений;

• самоокупаемость;

• самофинансирование;

• ответственность за конечный финансовый результат и др.

Сфера личных финансов (в специальной литературе ее часто называют финансами домашних хозяйств) представляет собой специфическую часть финансовой системы любой страны. Располагая значительным потенциалом, который формируют государственные финансы, этот сектор и финансы негосударственных хозяйствующих субъектов имеют собственные доходы (источники средств) и расходы.

К денежным источникам относят:

• заработную плату (оплату труда);

• доходы от предпринимательской деятельности;

• доходы от операций с личным имуществом;

• доходы от владения ценными бумагами и денежных накоплений в финансово-кредитной сфере;

• доходы в виде льгот и выплат со стороны государства и др.

К расходам семейных хозяйств относят:

• налоги и сборы в бюджетный фонд;

• потребительские расходы;

• сбережения (депозиты и срочные вклады, ценные бумаги, страхование жизни и имущества, приобретение иностранной валюты и пр.).

Таким образом, с помощью системы решают конкретные экономические и социальные задачи на всех уровнях управления с учетом методологических положений и реальных условий хозяйствования.

Вопрос 4

Финансовое планирование — составная часть экономического планирования в целом. Оно призвано решать конкретные задачи, связанные с управлением и организацией финансов государства и субъектов хозяйствования. Цель финансового планирования – установить возможные объемы финансовых ресурсов, капитала и резервов на базе прогнозирования величины финансовых показателей. При этом следует учитывать пропорциональность между доходами и расходами, а также внутреннюю структуру финансовых ресурсов, резервов и расходов.

Примерные этапы финансового планирования:

• составление проекта финансового плана (бюджета);

• рассмотрение и утверждение финансового плана;

• исполнение финансового плана;

• своевременная корректировка финансового плана;

• контроль за выполнением показателей финансового плана. Методы финансового планирования следующие.

1. Экономический анализ — определение основных тенденций в динамике натуральных и стоимостных показателей и внутренних резервов государства и субъектов хозяйствования.

Любая ссуда, предоставленная заемщику, должна быть возвращена кредитору (вместе с процентами) после истечения срока, установленного в кредитном договоре. Возвратность и платность – важнейшие признаки кредита.

Процент за кредит показывает его цену, которая складывается под влиянием спроса и предложения на кредитные ресурсы на рынке ссудного капитала. Наконец, в отличие от финансов кредит имеет более тесную связь с денежным оборотом. С его помощью удовлетворяются потребности хозяйствующих субъектов в платежных средствах, находящихся в обращении; регулируется денежный оборот предприятий. Тесная взаимосвязь финансов и кредита обусловливает органическое сочетание финансового и кредитного методов финансирования потребностей расширенного воспроизводства. Основными объектами совместного воздействия финансов и кредита на воспроизводственный процесс являются основной и оборотный капитал субъектов хозяйствования.

В распределении стоимости общественного продукта помимо финансов участвует и заработная плата (оплата труда). Данная форма распределения связана с формированием личных доходов работников исходя из количества и качества затраченного ими труда. Заработная плата выражается в денежных средствах, поступающих в собственность отдельных работников и используемых ими для удовлетворения личных потребностей.

Финансовые ресурсы как материальные носители финансовых отношений находятся в распоряжении хозяйствующих субъектов и государства и предназначены для удовлетворения различных общественных потребностей. На микроуровне финансовым источником для выплаты заработной платы служит денежная выручка от реализации товаров (работ, услуг), поступающая на расчетные счета субъектов хозяйствования в банках. Однако выплату заработной платы персоналу предприятий не относят к финансовым отношениям.

Взаимосвязь финансов и прибыли заключается в том, что в последней стоимостной категории материализованы финансовые отношения субъектов хозяйствования с государством и контрагентами, например по выплате налога на прибыль в бюджетный фонд, дивидендов акционерам и др. Кроме того, прибыль — один из основных источников образования финансовых ресурсов у хозяйствующих субъектов и государства.

Вопрос 7

Финансовое обеспечение воспроизводственного процесса

Ответ

Под финансовым обеспечением воспроизводственного процесса понимают финансирование затрат на него за счет финансовых ресурсов хозяйствующих субъектов и государства.Систематическое формирование финансовых ресурсов и их рациональное использование имеют приоритетное значение для развития производства и обеспечения потребностей социальной сферы. Снижение объема данных ресурсов, как правило, сокращает возможности развития экономики и решения первоочередных финансовых задач. Оно приводит к падению инвестиционной активности в производственной и социальной сферах, уменьшению объема фонда потребления в составе ВВП. Финансовые ресурсы представляют собой общий объем доступных для расходования денежных средств, образующихся у субъектов хозяйствования и государства. Источником их формирования у первых является главным образом прибыль и амортизационные отчисления; во втором случае – налоги, сборы, внутренние займы и другие поступления в бюджетный фонд.

Объем и структура финансовых ресурсов непосредственно зависят от степени развития и эффективности производства. Чем выше масштабы производства в стране, тем больше (при прочих равных условиях) эти объемы. Поэтому величина ресурсов, инвестируемых в производство, создает объективные условия для его роста на базе современных технологий.

В образовании финансовых ресурсов участвуют все элементы стоимости общественного продукта, и прежде всего – амортизационные отчисления и прибыль. По своей экономической природе амортизация — это процесс постепенного переноса стоимости основных средств и нематериальных активов по мере их износа на производимую продукцию, превращения при ее реализации в денежную форму (в составе выручки от продажи товаров) и накопления ресурсов для последующего воспроизводства амортизируемых активов (имущества). Амортизационные отчисления — целевой источник финансирования капиталовложений, который до начала их осуществления имеет характер свободных денежных средств. Начисленную сумму амортизации основного капитала за отчетный период определяют как величину кредитового оборота по счету «Амортизация основных средств». Начисленные и включенные в издержки производства суммы амортизации поступают на расчетные счета предприятий в составе выручки от реализации, образуя тем самым часть притока денежных средств по текущей деятельности. Дальнейшее ее использование происходит с учетом потребности в обновлении отдельных элементов основного капитала. Возможность использования для обслуживания текущего денежного оборота невостребованной амортизации не изменяет ее экономической природы и предназначения – она отражает кругооборот основных средств, скорость и интенсивность использования, а также возможность их воспроизводства в конкретных условиях хозяйственной деятельности. Объем амортизационных отчислений зависит от стоимости основных средств и принятых норм их амортизации.

Прибыль — одна из ключевых стоимостных (экономических) категорий, которая принимает форму чистого дохода и отражает конечный финансовый результат деятельности предприятий. В отчете о прибылях и убытках показывают несколько видов прибыли, функционально связанных между собой: валовую прибыль; прибыль от продаж; прибыль до налогообложения (бухгалтерскую прибыль) и чистую прибыль, остающуюся в распоряжении предприятия после налогообложения. Однако каждый из видов имеет самостоятельное значение и может быть использован в управлении финансами хозяйствующего субъекта для решения определенного круга задач, так как на величину любого из них влияют факторы, характерные для данного вида[5].

Прибыль служит источником покрытия разных по экономическому содержанию и целевому назначению потребностей. В процессе ее распределения и использования учитываются интересы государства, предприятия, его контрагентов, связанных с ним договорными отношениями, а также отдельных работников. Российское законодательство регламентирует распределение прибыли, поступающей в бюджеты всех уровней в виде налогов и иных обязательных платежей. Распределение оставшейся после этого чистой прибыли находится в компетенции руководства предприятия. Ориентиром здесь может быть состояние основного капитала (степень его физического и морального износа), потребность в пополнении оборотного капитала, необходимость выполнения финансовых обязательств перед акционерами и облигационерами (если предприятие является эмитентом корпоративных ценных бумаг) и т. д.

Для формирования финансовых ресурсов могут быть использованы не только внутренние, но и внешние источники финансирования – средства, мобилизуемые на рынке капитала (банковские кредиты, облигационные займы, эмиссия акций и др.).

Многообразие финансовых отношений, возникающих в процессе стоимостного распределения ВВП, обусловливает наличие разных видов финансовых ресурсов (прибыль, амортизационные отчисления, налоги и сборы, страховые взносы, поступления от внешнеэкономической деятельности и т. д.). Возможности их роста определяет не только объем ВВП, но и его структура, динамика увеличения составляющих элементов.

Финансовые ресурсы необходимы хозяйствующим субъектам прежде всего для финансирования капитальных вложений, пополнения оборотного капитала, обеспечения потребностей социального характера, проведения природоохранных мероприятий и др. Осуществление указанных расходов за счет финансовых ресурсов позволяет обеспечить денежными средствами процесс воспроизводства на микроуровне.

Макроэкономические потребности общественного производства финансируются за счет централизованных ресурсов, накапливаемых в бюджетном фонде. Бюджетные средства направляют на поддержку приоритетных отраслей экономики, социальной сферы, нужд обороны и органов управления и правопорядка. Использование централизованных финансовых ресурсов имеет отраслевую, функциональную и целевую направленность, что находит отражение в федеральном, региональных и местных бюджетах.

Вопрос 8

Финансы как инструмент регулирования экономики

Ответ

Экономика России — это сложный комплекс отраслей, видов производств и территорий, которые развиваются неравномерно. Потребности общества в материальных благах изменчивы, а производство стремится их удовлетворить. Между тем динамичное развитие национального хозяйства возможно лишь при условии тесной взаимосвязи между субъектами хозяйствования. Согласованное функционирование отдельных звеньев экономики обеспечивается посредством ее регулирования. В рыночных условиях оно достигается с помощью перераспределения финансовых ресурсов.На микроуровне регулирование экономики происходит путем использования хозяйствующими субъектами метода самофинансирования (саморегулирования), т. е. главным образом за счет внутренних финансовых источников (чистой прибыли и амортизационных отчислений). Однако и в этом случае возможно привлечение дополнительных денежных средств с финансового рынка. Перераспределение финансовых ресурсов происходит и в вертикально интегрированных структурах (ФПГ и холдингах) между их участниками.

На практике часто возникает необходимость в использовании дополнительных методов регулирования экономики посредством государственного вмешательства в экономические процессы. Оно обусловлено решением задач, связанных с удовлетворением потребностей всего общества (поддержка из федерального бюджета приоритетных отраслей экономики, реализация крупномасштабных инвестиционных проектов, социальных программ и т. д.). Вмешательство государства базируется на применении законодательными и исполнительными органами власти стоимостных методов воздействия на процессы общественного развития. Используя бюджетную, налоговую, инвестиционную, таможенную политику, государство формирует контрольный механизм влияния на экономику, побуждая хозяйствующих субъектов осуществлять такие варианты развития их деятельности, которые удовлетворяют общественные потребности в товарах и услугах. Однако государственное регулирование имеет объективно обусловленные границы, за пределами которых может произойти ослабление экономических стимулов, снижение эффективности функционирования всего хозяйственного механизма.

В регулировании экономики принимают участие различные звенья системы финансов: федеральный и региональные бюджеты, государственный кредит, страхование, корпоративные финансы и др. Специфика данных звеньев обусловливает неодинаковый характер их воздействия на стоимостные пропорции в национальном хозяйстве. Так, возможности федерального и субфедеральных бюджетов используются для регулирования отраслевых и территориальных пропорций; корпоративные финансы – для внутрихозяйственного и межхозяйственного перераспределения финансовых ресурсов. Широкое использование финансов в этом процессе создает потенциальные возможности для изменения воспроизводственной, отраслевой и территориальной структур общественного производства в необходимом государству направлении.

Тема 2

УПРАВЛЕНИЕ ФИНАНСАМИ В СОВРЕМЕННОЙ РОССИИ

Вопрос 1

Содержание понятия «управление финансами»

Ответ

Управление выражает совокупность приемов и методов целенаправленного воздействия на объект для достижения поставленной цели. Как сознательная целенаправленная деятельность людей управление базируется на изучении объективных закономерностей развития общества. Вместе с тем на управление существенное влияние оказывает государство в лице соответствующих властных структур. Управление финансами — важный составной элемент общей системы управления государством или отдельного субъекта хозяйствования.В управлении финансами, как и любой другой управляемой системы, присутствуют объекты и субъекты управления. Под объектами подразумеваются:

• финансовая деятельность государства и конкретного хозяйствующего субъекта (предприятия, корпорации и т. д.);

• определение субъектом управления направления финансовой политики;

• более частные по отношению к финансам стоимостные категории и параметры (основные и оборотные средства, выручка от продаж, издержки производства, прибыль, собственный капитал, обязательства, риски и т. д.);

• конкретные финансовые показатели (коэффициенты): рентабельность и оборачиваемость активов и собственного капитала, финансовая устойчивость, платежеспособность, ликвидность, капитало-отдача и капиталоемкость и т. д.;

• органы (службы) управления финансами и их персонал.

К субъектам управления относят специальный финансовый аппарат, состоящий из финансовых служб предприятий и корпораций (служба финансового директора и др.) и государства (органы Министерства финансов РФ, Счетная палата Государственной Думы, Федеральная служба по финансовым рынкам и пр.).

Управление финансами включает несколько функциональных элементов:

• финансовое планирование и прогнозирование;

• оперативное управление финансовыми ресурсами (их распределение и перераспределение);

• финансовый анализ и контроль за формированием и использованием финансовых ресурсов;

• финансовое регулирование (изменение состава налогов и ставок налогообложения, требований к размеру уставного капитала акционерных обществ и пр.).

При разработке и принятии управленческих решений финансового характера, оформляемых в законах, финансовых прогнозах и планах, постановлениях и других нормативно-правовых документах, целесообразно учитывать требования экономических и юридических законов, результаты экономического анализа хозяйственных процессов не только прошлого периода, но и прогноз на будущее; использовать экономико-математические методы и автоматизированные системы управления; необходимо также сочетание экономических и административных методов управления.

Вопрос 2

Органы управления финансами

Ответ

Управление финансами выражает процесс, который организуют и которым руководят органы государственной власти в соответствии с законодательством РФ.Система организации и взаимодействия субъектов управления финансами РФ приведена на рис. 2.1.

На рис. 2.1 показано, что процесс управления финансами представляет собой единство управляющей и управляемых систем.

Рис. 2.1. Система взаимодействия субъектов управления финансами в РФ

Общее управление финансами осуществляют высшие органы государственной власти. Хозяйствующие субъекты являются управляемой системой. В то же время они входят в систему государственной власти и управления как субъекты управления, выполняющие функции предпринимательских структур.

Федеральное Собрание регламентирует деятельность финансовой системы, устанавливает связь всех субъектов хозяйствования с государством, утверждает федеральный бюджет и финансовое законодательство. Президент Российской Федерации обладает правом вето на введение финансового законодательства, утверждает федеральный бюджет, контролирует деятельность Правительства РФ. Правительство Российской Федерации готовит проекты федерального бюджета, издает соответствующие постановления и распоряжения, выступает как центр оперативного и текущего управления финансами. На министерства и ведомства возложены обязанности и ответственность за выполнение решений по направлениям развития экономики.

Счетная палата РФ контролирует целевое расходование средств федерального бюджета. Министерство экономического развития и торговли разрабатывает стратегию развития экономики и составляет баланс финансовых ресурсов страны.

Министерство финансов РФ осуществляет общее руководство в финансовой сфере, организует разработку и исполнение федерального бюджета; участвует в составлении плана финансовых ресурсов страны; проводит контроль финансово-хозяйственной деятельности организаций, которым предоставлены бюджетные ассигнования, а также единую государственную политику в области аудита, бухгалтерского учета и отчетности и т. д.

Федеральное казначейство Министерства финансов РФ осуществляет кассовое исполнение федерального бюджета, т. е. переводы денежных средств через свои счета в учреждения федеральной бюджетной системы на соответствующей территории субъекта РФ, района или города. Кроме того, производит предварительный контроль за выделением и расходованием бюджетных средств непосредственными их получателями.

Федеральная налоговая служба Министерства финансов РФ выступает как единая система контроля за соблюдением налогового законодательства, правильностью исчисления, полнотой и своевременностью поступления в бюджетный фонд налогов и сборов. Федеральная служба страхового надзора Министерства финансов РФ осуществляет надзор за страховой деятельностью в целях соблюдения законодательства РФ о страховании, эффективного развития рынка страховых услуг, защиты прав и интересов страхователей, страховщиков и государства. Устанавливает общие требования к лицензированию и ведению государственного реестра страховых организаций. Осуществляет контроль за обеспечением финансовой устойчивости страховщиков, учета и отчетности, за соблюдением методологии страхования.

Федеральная служба по финансовым рынкам РФ регулирует и контролирует деятельность участников фондового рынка – эмитентов, инвесторов и негосударственных финансовых посредников (брокеров, дилеров, фондовых бирж и др.).

Организации (предприятия) всех форм собственности являются субъектами управления финансами на микроуровне. Объектами управления финансами выступают финансовые отношения, возникающие между хозяйствующими субъектами при формировании и использовании капитала, доходов и денежных фондов.

Вопрос 3

Система (звенья) финансов как объект управления

Ответ

Исходя из определения финансов как совокупности денежных отношений, различают понятия «финансовая система» и «система (звенья) финансов» (рис. 2.2).Финансовая система — совокупность финансовых учреждений страны. Система (звенья) финансов включает:

• государственные (публичные) финансы (бюджетная система, внебюджетные (социальные) фонды, финансы государственных унитарных предприятий, государственный кредит);

• финансы негосударственных организаций (предприятий) различных форм собственности, фондов, объединений и т. п.;

• финансы семейных (домашних) хозяйств.

Рис. 2.2. Подсистемы (звенья) финансов России

Современная бюджетная система РФ, исходя из Бюджетного кодекса РФ, имеет три уровня:

1) федеральный бюджет и бюджеты государственных внебюджетных фондов;

2) бюджеты субъектов Российской Федерации и бюджеты территориальных внебюджетных фондов;

3) местные бюджеты.

Основное назначение данного звена государственных финансов – финансовое обеспечение функций и задач государства и органов местного самоуправления. С бюджетной системой тесно связан другой сектор государственных финансов – финансы государственных и муниципальных предприятий (организаций) и учреждений. Хозяйствующие субъекты данного сектора экономики имеют тесную связь с бюджетной системой (последняя частично формирует их доходы и расходы), а также вступают в тесное взаимодействие с негосударственной и личной сферами системы финансов. Следовательно, этот сектор представляет собой переходный уровень системы финансов, финансирование которого осуществляется по правилам бюджетной системы, а использование финансовых ресурсов – по правилам обычной коммерческой деятельности.

Следующее звено системы финансов – финансы негосударственных субъектов хозяйствования. Их можно условно систематизировать следующим образом:

• финансы коммерческих организаций (предприятий);

• финансы некоммерческих организаций;

• финансы особых субъектов хозяйствования – общественных и религиозных организаций, политических партий и т. п.

Деятельность коммерческих организаций связана с деловым оборотом, а также особенностями и условиями хозяйствования. Это обусловливает ее регулирование нормами Гражданского кодекса РФ, а также специальными законодательными актами (например, Федеральным законом об акционерных обществах). Являясь наиболее крупной и структурно сложной частью финансовой системы, указанная сфера во многом определяет состояние данной системы в России.

Финансовая концепция деятельности коммерческих организаций предполагает систематическое получение прибыли и строится на следующих принципах:

• самостоятельность в принятии финансовых и инвестиционных решений;

• самоокупаемость;

• самофинансирование;

• ответственность за конечный финансовый результат и др.

Сфера личных финансов (в специальной литературе ее часто называют финансами домашних хозяйств) представляет собой специфическую часть финансовой системы любой страны. Располагая значительным потенциалом, который формируют государственные финансы, этот сектор и финансы негосударственных хозяйствующих субъектов имеют собственные доходы (источники средств) и расходы.

К денежным источникам относят:

• заработную плату (оплату труда);

• доходы от предпринимательской деятельности;

• доходы от операций с личным имуществом;

• доходы от владения ценными бумагами и денежных накоплений в финансово-кредитной сфере;

• доходы в виде льгот и выплат со стороны государства и др.

К расходам семейных хозяйств относят:

• налоги и сборы в бюджетный фонд;

• потребительские расходы;

• сбережения (депозиты и срочные вклады, ценные бумаги, страхование жизни и имущества, приобретение иностранной валюты и пр.).

Таким образом, с помощью системы решают конкретные экономические и социальные задачи на всех уровнях управления с учетом методологических положений и реальных условий хозяйствования.

Вопрос 4

Финансовое планирование и прогнозирование

Ответ

Важным методом управления финансами государства и хозяйствующих субъектов являются финансовое планирование и прогнозирование. Планирование определяет решение текущих и будущих проблем и задач. Степень разработанности планов зависит от выбранной исходной базы, информационного обеспечения, квалификации плановиков и аналитиков, многовариантности получаемых результатов и т. д.Финансовое планирование — составная часть экономического планирования в целом. Оно призвано решать конкретные задачи, связанные с управлением и организацией финансов государства и субъектов хозяйствования. Цель финансового планирования – установить возможные объемы финансовых ресурсов, капитала и резервов на базе прогнозирования величины финансовых показателей. При этом следует учитывать пропорциональность между доходами и расходами, а также внутреннюю структуру финансовых ресурсов, резервов и расходов.

Примерные этапы финансового планирования:

• составление проекта финансового плана (бюджета);

• рассмотрение и утверждение финансового плана;

• исполнение финансового плана;

• своевременная корректировка финансового плана;

• контроль за выполнением показателей финансового плана. Методы финансового планирования следующие.

1. Экономический анализ — определение основных тенденций в динамике натуральных и стоимостных показателей и внутренних резервов государства и субъектов хозяйствования.