Страница:

Оптимальное налоговое бремя предполагает сведение к минимуму влияния фактора монополии в процессе формирования цены услуг государства, создает условия для органичного сочетания интересов всех субъектов налоговых отношений, для роста доходов государства и налогоплательщиков на базе общего экономического роста. Оптимальный уровень налогового бремени – это такой его равновесный уровень, при котором налогоплательщики относительно безболезненно для своих финансов согласны платить установленные налоги по основным элементам налогообложения (налоговым ставкам, объектам, базам,), получая адекватное количество и качество общественных благ.

Процесс налогового регулирования, в частности оптимизации налогового бремени, непосредственно связан с такими понятиями, как «налоговые пределы», «налоговый оптимум». Оптимальное равновесное налоговое бремя и налоговые пределы (нижний и верхний уровни налоговых изъятий добавленной стоимости) индивидуальны в своих значениях для каждой отдельно взятой страны и временных периодов ее развития. Величина налогового бремени, считающаяся оптимальной для экономики одной страны на данном временном промежутке, может быть завышенной или заниженной для экономики другой или той же страны в разных временных измерениях.

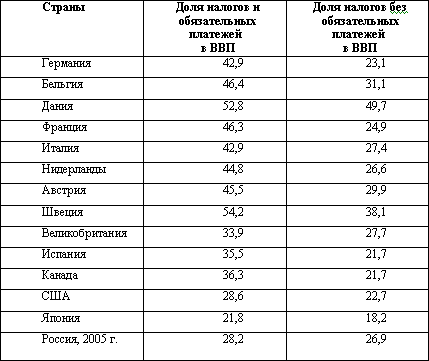

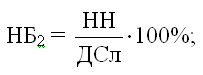

Не может быть единых, универсальных для разных экономик равновесных параметров налогового бремени – налоговых пределов и оптимума. Для многих современных развитых стран этот вывод имеет отношение и к параметрам известной «кривой Лаффера» – 35–40 % к валовому национальному продукту с точкой налогового оптимума 37,5 %, рассчитанным еще в 70-х годах для экономики США, но до сих пор принимаемым многими специалистами в качестве базы для сравнительной оценки налоговой нагрузки. Подтверждением тому служит разброс уровней налогового бремени в различных развитых странах от 22 % до 54 % (см. табл.2).

Таблица 2

* Таблица составлена по: Пансков В.Г. Налоговое бремя в российской налоговой системе //Финансы. 1998. № 11; Российский статистический ежегодник. М., 2005.

Налоговые пределы (нижний и верхний) также индивидуальны для каждой страны. Их необходимо рассчитывать для определения оптимального уровня налогового бремени. Нижняя граница налогообложения показывает минимальный уровень цены, ниже которого государство не сможет в полной мере удовлетворить общественные потребности в коллективных благах по стандарту, выработанному на данном этапе развития страны. Не следует забывать, что уровень налогообложения, установленный ниже минимальной границы может повлечь за собой невосполнимые потери потенциальных налоговых доходов для государства и недопотребление потенциальных общественных благ населением.

Превышение верхнего предела налогообложения чревато еще более серьезными последствиями, так как влечет за собой не только потери доходов государством и налогоплательщиками, массовое уклонение от налогов и уход легальной экономики в «теневую», но и требует довольно длительного периода времени для адаптации налогоплательщиков при снижении государством налогового бремени даже до оптимальных его параметров.

Соответственно, значение налогового оптимума (точки равновесия) находится между нижней и верхней границами налоговых изъятий валовой или чистой добавленной стоимости (валового или чистого продукта общества).

Налоговое бремя, будучи продуктом «обмена», распределения и перераспределения, само подлежит распределению в соответствии с выработанными мировой теорией и практикой подходами (концепциями) к решению этой важной проблемы построения системы налогообложения и налоговой системы страны. Общее налоговое бремя оценивается и распределяется по элементам валовой добавленной стоимости (валовая прибыль, оплата труда, другие доходы, амортизация), по сферам, отраслям и отдельным группам налогоплательщиков на основе определенных принципов.

Обычно выделяют два основных подхода (концепции, основополагающих принципа) к распределению налогового бремени в экономике: принцип полученных благ (выгод) и принцип платежеспособности.

Первый подход (принцип) также предусматривает, в свою очередь, два способа распределения налогового бремени.

Один из них предполагает, что предприниматели и домашние хозяйства должны приобретать государственные услуги так же, как продаются обычные товары и услуги. Поэтому непосредственно, в зависимости от объема потребляемых общественных благ, должно распределяться и налоговое бремя среди субъектов воспроизводства. Лица, получающие большую выгоду от таких благ и услуг, должны уплачивать адекватные налоги для финансирования соответствующих государственных расходов. На этом принципе строится обложение целевыми налогами и распределяется их бремя – единый социальный налог, отчасти налоги за пользование природными ресурсами, транспортный налог и иные налоги – источники формирования государственных дорожных фондов, лицензионные и регистрационные сборы, таможенная и государственная пошлины. Эти и некоторые другие налоговые платежи обычно напрямую привязываются к конкретным видам государственных расходов и (или) объемам конкретных благ (выгод).

Однако чаще всего невозможно установить и использовать на практике прямую эквивалентную зависимость между массой уплаченных лицом конкретных налоговых платежей и объемом полученных им конкретных общественных благ, выгод и услуг. Например, как непосредственно применить прямой рыночный принцип получения благ отдельными физическими или юридическими лицами от национальной безопасности и обороны, деятельности служб государственной правовой защиты, пожарной охраны и т. п.? В таких ситуациях следует говорить о способе равного, пропорционального распределения налогового бремени между субъектами, сферами и отраслями, то есть о принципе равного налогового участия их в финансировании государственных расходов по отношению к установленной налоговой базе (выручке, прибыли, оплате труда, имуществу и т. п.). В таком порядке распределяется бремя общих (нецелевых) налогов, составляющих основную массу всех налоговых поступлений в бюджет. Бремя этих налогов, как правило, не привязывается к конкретным видам бюджетных расходов и (или) благ, услуг, выгод. Однако не следует забывать, что на макроуровне за финансовый год совокупный налогоплательщик приобретает совокупные государственные услуги в денежной оценке совокупных государственных расходов по цене совокупного налога в относительной форме совокупного налогового бремени. В данном случае остается справедливым утверждение о приобретении государственных услуг способом, близким к обычным рыночным сделкам (с учетом специфики и монопольного характера «рынка» государственных услуг).

С какой бы стороны не рассматривался принцип полученных благ (выгод) при распределении налогового бремени, его применение в большей или меньшей степени упирается в платежеспособность субъектов воспроизводства. К примеру, бессмысленно облагать налогами малоимущие слои населения для финансирования расходов государства по социальной и поддержке этой же группы населения, или заставлять платить налоги безработных для финансирования выплат им пособий по безработице. Поэтому в распределении налогового бремени должен быть учтен принцип платежеспособности, который предполагает, что тяжесть налогов должна быть поставлена в зависимость от финансовых возможностей, величины получаемых доходов и уровня благосостояния налогоплательщиков, то есть от их реальной возможности оплатить в полном объеме и в установленные сроки причитающиеся по закону налоги и сборы.

На концепции платежеспособности в большей степени строятся налоговые системы стран, в которых преимущественное положение занимают прямые налоги подоходного типа, например налоговая система США. Считается, что «ценность» суммы, изъятой в виде налогов, для бедного человека выше «ценности» такой же суммы налогов для богатого человека, поскольку первый тратит свой доход на необходимые товары, а второй – не только на необходимые товары, но и на предметы роскоши. Поэтому с целью сбалансирования ущерба от уплаты налогов бедными и богатыми устанавливается принцип распределения налогового бремени в соответствии с величиной получаемых налогоплательщиками доходов. Такой подход непосредственно реализуется при подоходном налогообложении путем установления необлагаемого минимума, минимальной налоговой ставки и шкалы прогрессивных ставок, а также при поимущественном налогообложении путем учета в налоговых ставках условной доходности имущества (недвижимости) и применения необлагаемого минимума его стоимости. Ставки и всех прочих налогов, включая косвенные, в конечном счете, хотя бы опосредованно, также должны учитывать платежеспособность типичного налогоплательщика, будучи важнейшим критерием оптимальности размера таких ставок.

Теоретически распределение налогового бремени на основе принципа платежеспособности выглядит обоснованным и справедливым. Однако на практике при его применении возникает множество вопросов: как определить степень богатства и во сколько раз богатый должен платить больше бедного, какой мерой пользоваться для оценки дифференциации налогов и т. д. однозначных и единственно правильных ответов на эти и другие вопросы, касающиеся оценки возможностей индивидуумов платить налоги, не найдено до сих пор. Поэтому на практике решение названных проблем обычно основано на импирическом подходе, учитывающим приоритеты социально – экономической политики государства, расклад политических сил в стране и остроту потребностей правительства в финансовых ресурсах.

Таким образом, при распределении налогового бремени для обеспечения равенства и справедливости в практике налогообложения развитые страны в большей или меньшей мере используются оба рассмотренных основополагающих принципа. Согласно принципу полученных благ, уплачиваемые совокупные налоги соответствуют совокупным выгодам, которые получают налогоплательщики от оказания им государственных услуг. Это позволяет увязать равенство и справедливость налогообложения со структурой государственных расходов. Принцип платежеспособности не привязывает налоги к структуре государственных расходов, но обязывает каждого налогоплательщика вносить в бюджет справедливую долю своего дохода в зависимости от его возможности заплатить установленные налоги.

С распределением налогового бремени при косвенном налогообложении связано понятие «избыточное налоговое бремя». По мнению американских экономистов, избыточное бремя означает потерю эффективности для общества вследствие введения налога. Это потеря для общества чистой выручки, поскольку потребление и производство облагаемого налогом товара падают ниже прежнего равновесного уровня. К примеру, при цене без налога 4 у.е. за бутылку вина равновесное предложение составляло 15 млн. бутылок. С введением налога в размере 1 у.е. рыночная цена, повысившаяся до 4,5 у.е., уменьшает равновесное потребление вина до 12,5 млн. бутылок. Налоговые поступления также составят не 15 млн. у.е., а лишь 12,5 млн. у.е. В результате недопотребления и недопроизводства из-за введения налога общество теряет 2,5 млн. у.е. чистой выручки, хотя оно готово заплатить за недопотребленные 2,5 млн. бутылок вина, но по цене 4 у.е. за бутылку[7].

На самом деле негативное влияние избыточного налогового бремени на экономику более существенно. Совокупные потери для общества в целом в приведенном примере должны составить не 2,5 млн у.е., а 10 млн у.е., (2,5 млн бутылок по 4 у.е.). Если бы было произведено и потреблено 15 млн бутылок вина по цене 4 у.е., то предельная выручка общества составила бы 60 млн у.е., а при новой цене с налогом 4,5 у.е. и предложения вина в объеме 12,5 млн бутылок – только 56,25 млн у.е. В таком случае, потери потенциальной предельной выручки составят 3,75 млн у.е., в том числе, потери потенциальной чистой налоговой выручки – 2,5 млн у.е. Избыточное налоговое бремя обеими видами названных потерь. Избыточным это налоговое бремя является потому, что оно влечет за собой потери обществом потенциальной предельной и чистой выручки.

Чаще всего избыточное бремя исчисляется по потерям чистой выручки. В нашем примере потенциальное бремя введенного косвенного налога, которое несет общество (в нашем примере 15 млн у.е.), больше его фактических налоговых поступлений в бюджет (12,5 млн у.е.) на величину потерь чистой выручки в объеме 2,5 млн у.е. Таким образом, разница между потенциальным бременем косвенного налога и его фактическими поступлениями в бюджет составляет абсолютную величину избыточного бремени, то есть:

Итак, избыточное совокупное налоговое бремя в абсолютной форме можно представить в следующем виде:

а) в абсолютной форме:

в) относительной форме:

где: НН – потенциальные налоги, начисленные по установленным ставкам к соответствующим налоговым базам;

ФН – фактические налоговые поступления в бюджетную систему;

БП – базовый показатель, относительно которого исчисляется налоговое бремя (ВВП, добавленная стоимость);

– соответственно, потенциальное (начисленное) и фактическое (условно равновесное) налоговое бремя.

Избыточное налоговое бремя в значительной мере зависит от степени налоговой эластичности. При относительной эластичности избыточное бремя значительно больше, чем при относительной неэластичности. Поскольку избыточное бремя создают налоги с различной степенью эластичности спроса на налоговые ресурсы и предложения источников для налогообложения, постольку налоги, дающие равные поступления в бюджет, несут различное избыточное бремя и потенциальное бремя начисленных налогов. Этот факт следует учитывать при налоговом реформировании и построении рациональной системы налогообложения.

Налоговое бремя распределяется в экономике по элементам добавленной стоимости, сферам, отраслям и объектам налогообложения. Поэтому требуется его количественная оценка в целом и структурно, а также проведение сравнительного анализа для принятия стратегических решений в области налоговой политики.

Налоговое бремя как ценовой показатель, исчисляемый на формализованной основе (по принятой методике), характеризует налоговую нагрузку на источник уплаты налогов. В качестве последнего принимаются результаты показатели экономической деятельности, синтезирующие в себе различные виды доходов в экономике. На макроуровне – это показатели Системы национальных счетов: валовой внутренний продукт (ВВП), валовая добавленная стоимость (ВДС), добавленная или чистая добавленная стоимость (ЧДС), а также составляющие элементы этих показателей (амортизация, оплата труда, прибыль в экономике), личные доходы. На микроуровне в качестве базовых показателей чаще всего используют выручку предприятий, их добавленную стоимость, прибыль и расходы на оплату труда, денежные доходы населения.

Налоговое бремя можно рассчитывать по всей совокупности установленных налогов и сборов, по отдельным их группам и видам, а также для совокупного налогоплательщика и отдельных их групп (организации и физические лица, по отраслям и сферам деятельности).

Налоговое бремя исчисляется как отношение налоговой массы к базовому показателю, чаще всего, в процентах, реже в копейках на 1 руб. экономической базы. Чем выше налоговое бремя, тем меньше доходов остается у предприятий и населения для производственного, социального и личного потребления, а большая часть стоимости созданного продукта концентрируется у государства. И наоборот.

Сложившийся уровень налогового бремени показывает степень централизации и обобществления ВВП и его составных частей, которая, с одной стороны, несет в себе печать субъективных, монопольных действий правительства, а с другой стороны, отражает объективные рыночные и налоговые закономерности, особенности экономической модели и достигнутый уровень социально-экономического развития страны. Чрезмерная тяжесть налогового бремени угнетает рыночную экономику, не дает возможности нормально функционировать предприятиям и снижает жизненный уровень основной массы населения. Чрезмерно низкий уровень налогового бремени не позволяет государству в полной мере выполнять свои функции по обеспечению населения и хозяйствующих субъектов необходимыми общественными благами. Поэтому для решения данной дилеммы необходимо выйти на некий оптимальной уровень налогового бремени, учитывающий одновременно и общественные, и государственные, и частные (личные) интересы.

Но для этого необходимо, в первую очередь, точно оценить реально сложившееся налоговое бремя на основе качественной, объективной и справедливой методики его исчисления, определить налоговые пределы и оптимум, а затем провести сравнительный количественный и структурный анализ соответствия или несоответствия фактического уровня налогового бремени оптимальным параметрам.

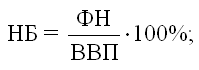

К сожалению, приходится контрастировать тот факт, что официальная методика расчета налогового бремени, применяемая органами государственной статистики, не совсем соответствуют названным выше требованиям. Согласно этой методике, налоговое бремя (НБ) определяется как доля (в процентах) фактических налоговых поступлений в бюджетную систему (ФН) в ВВП, то есть:

Показатель доли уплаченных налогов в ВВП удобен для целей проведения международного сравнительного анализа налогового бремени, но не дает полного и объективного представления о действительной его тяжести в современной России. Поэтому он непригоден для целей определения приоритетов эффективной налоговой политики и требует своей корректировки.

В числителе показателя налогового бремени должна быть отражена сумма начисленных, а не уплаченных (фактически поступивших в бюджет) налогов. В действительности на налогоплательщика давит не столько бремя налогов, которые он согласен заплатить или уже заплатил, сколько бремя налоговых платежей, которые потенциально, по закону должно заплатить обязанное лицо. Методически сумму начисленных налогов можно определить путем сложения сумм фактически поступивших в бюджетную систему налоговых платежей и задолженности по налогам и сборам. Последняя продолжает давить на налогоплательщиков, поскольку должна быть обязательно погашена ими, переходя на последующие отчетные периоды и обрастая налоговыми санкциями. Учитывая, что на протяжении многих лет задолженность по налогам и сборам в России составляет в среднем около 30 % к фактическим налоговым поступлениям, долю налогов в ВВП следует скорректировать (увеличить) на эту величину.

Использование при расчетах налогового бремени в качестве базового показателя ВВП также представляется недостаточно обоснованным, так как он завышает фактическую величину доходов для налогообложения.

Во-первых, показатель ВВП в Системе национальных счетов исчисляется как сумма валовых добавленных стоимостей по отраслям экономики и чистых (без субсидий) косвенных налогов на продукты и импорт. ВВП и ВДС синтезируют в себе всю совокупность доходов в экономике, включая их валовую часть – амортизацию. Последняя не должна выступать постоянным источником уплаты налогов, у нее другое экономическое предназначение – быть источником финансирования расходов на воспроизводство изношенного амортизируемого имущества. Учет амортизации в базовом показателе заведомо занижает действительное бремя налогов по отношению к доходным источникам их уплаты.

Во-вторых, по принятой методике расчета ВВП органами статистики, этот показатель увеличивается в среднем на 22–25 % на долю так называемого «теневого» сектора экономики. Эта часть экономики вообще не платит никаких налогов, поэтому включение ее в расчет налогового бремени в составе базового показателя также искусственно занижает фактическую налоговую нагрузку.

Таким образом, в знаменателе формулы расчета налогового бремени необходимо принять показатель чистой добавленной стоимости в рыночных ценах с учетом косвенных налогов, то есть величину ВВП без доли «теневой» экономики минус сумма амортизации, или, по-другому, ВДС, созданная легальным сектором экономики, плюс чистые косвенные налоги на продукты и импорт, минус амортизация.

Итак, в развернутом виде уточненная формула фактически сложившегося налогового бремени будет выглядеть следующим образом:

где: ФН – фактические налоговые поступления в бюджетную систему;

ЗН – задолженность по налогам и сборам;

Дт – доля «теневой» экономики, принимаемая сейчас Госкомстатом РФ при исчислении ВВП;

А – амортизационные отчисления;

НН – начисленные налоги и сборы;

ДСр = ДСл + КН; ДСр -добавленная стоимость в рыночных ценах;

ДСл – добавленная стоимость легального сектора экономики в основных ценах; КН – чистые (без субсидий) косвенные налоги на продукты и импорт (НДС, акцизы, таможенные пошлины).

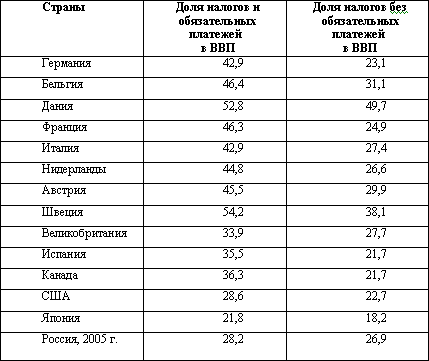

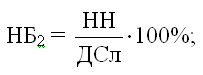

Все косвенные налоги перекладываются через цены на конечного потребителя (население, государственные учреждения и общественные организации, оказывающие бесплатные услуги населению). В конечном счете, эти налоги оплачиваются за счет оплаты труда, или прибыли, если товар не нашел конечного потребителя. То есть, конечным источником уплаты косвенных налогов является чистая (без амортизации и чистых косвенных налогов) добавленная стоимость легального сектора экономики (ДСл). Поэтому имеет смысл, в дополнение к показателю НБ1, производить расчет налогового бремени (НБ2) по отношению к ДСл по формуле:

Используя описанные подходы, для аналитических целей и выработки налоговых решений можно рассчитывать также налоговое давление на отдельные элементы ВДС (валовой добавленной стоимости) в Системе национальных счетов: на оплату труда (с учетом страховых взносов или единого социального налога), на валовую прибыль в экономике (с учетом амортизации), на прибыль и другие смешанные доход в экономике (без амортизации). При этом в числителе должны отражаться только те начисленные налоги и сборы, источником уплаты которых выступает соответствующий базовый показатель. С оплатой труда связаны такие налоги, как налог на доходы физических лиц, единый социальный и подобные ему налоги, другие налоговые платежи, уплачиваемые физическими лицами (налог на имущество, налог с наследств и дарений и т. д.). Прибыль и другие смешанные доходы в экономике могут выступать источниками уплаты большинства прямых и косвенных налогов, уплачиваемых налогоплательщиками – организациями.

Существуют серьезные различия в определении налогового бремени предприятий (организаций) и физических лиц (населения).

Для анализа налоговой нагрузки на предприятии обычно используются такие базовые показатели как выручка, прибыль и оплата труда. Однако выручка включает в себя кроме доходов материальные и приравненные к ним затраты, в том числе амортизационные отчисления. Средства, поступающие предприятиям на расчетный счет в виде затратной части выручки, могут выступать лишь временными, но не постоянными источниками уплаты налогов. В противном случае, по истечении определенного срока такое предприятие, использующее собственные оборотные средства и амортизацию не по своему прямому назначению, а в основном для уплаты налогов, может обанкротиться или испытывать серьезные финансовые затруднения. Поэтому для расчета общей налоговой нагрузки на доходы конкретного предприятия (НБп) следует использовать базовый показатель добавленной стоимости:

Процесс налогового регулирования, в частности оптимизации налогового бремени, непосредственно связан с такими понятиями, как «налоговые пределы», «налоговый оптимум». Оптимальное равновесное налоговое бремя и налоговые пределы (нижний и верхний уровни налоговых изъятий добавленной стоимости) индивидуальны в своих значениях для каждой отдельно взятой страны и временных периодов ее развития. Величина налогового бремени, считающаяся оптимальной для экономики одной страны на данном временном промежутке, может быть завышенной или заниженной для экономики другой или той же страны в разных временных измерениях.

Не может быть единых, универсальных для разных экономик равновесных параметров налогового бремени – налоговых пределов и оптимума. Для многих современных развитых стран этот вывод имеет отношение и к параметрам известной «кривой Лаффера» – 35–40 % к валовому национальному продукту с точкой налогового оптимума 37,5 %, рассчитанным еще в 70-х годах для экономики США, но до сих пор принимаемым многими специалистами в качестве базы для сравнительной оценки налоговой нагрузки. Подтверждением тому служит разброс уровней налогового бремени в различных развитых странах от 22 % до 54 % (см. табл.2).

Таблица 2

Удельный вес налоговых поступлений в ВВП (налоговое бремя) в различных странах, %*

* Таблица составлена по: Пансков В.Г. Налоговое бремя в российской налоговой системе //Финансы. 1998. № 11; Российский статистический ежегодник. М., 2005.

Налоговые пределы (нижний и верхний) также индивидуальны для каждой страны. Их необходимо рассчитывать для определения оптимального уровня налогового бремени. Нижняя граница налогообложения показывает минимальный уровень цены, ниже которого государство не сможет в полной мере удовлетворить общественные потребности в коллективных благах по стандарту, выработанному на данном этапе развития страны. Не следует забывать, что уровень налогообложения, установленный ниже минимальной границы может повлечь за собой невосполнимые потери потенциальных налоговых доходов для государства и недопотребление потенциальных общественных благ населением.

Превышение верхнего предела налогообложения чревато еще более серьезными последствиями, так как влечет за собой не только потери доходов государством и налогоплательщиками, массовое уклонение от налогов и уход легальной экономики в «теневую», но и требует довольно длительного периода времени для адаптации налогоплательщиков при снижении государством налогового бремени даже до оптимальных его параметров.

Соответственно, значение налогового оптимума (точки равновесия) находится между нижней и верхней границами налоговых изъятий валовой или чистой добавленной стоимости (валового или чистого продукта общества).

Налоговое бремя, будучи продуктом «обмена», распределения и перераспределения, само подлежит распределению в соответствии с выработанными мировой теорией и практикой подходами (концепциями) к решению этой важной проблемы построения системы налогообложения и налоговой системы страны. Общее налоговое бремя оценивается и распределяется по элементам валовой добавленной стоимости (валовая прибыль, оплата труда, другие доходы, амортизация), по сферам, отраслям и отдельным группам налогоплательщиков на основе определенных принципов.

Обычно выделяют два основных подхода (концепции, основополагающих принципа) к распределению налогового бремени в экономике: принцип полученных благ (выгод) и принцип платежеспособности.

Первый подход (принцип) также предусматривает, в свою очередь, два способа распределения налогового бремени.

Один из них предполагает, что предприниматели и домашние хозяйства должны приобретать государственные услуги так же, как продаются обычные товары и услуги. Поэтому непосредственно, в зависимости от объема потребляемых общественных благ, должно распределяться и налоговое бремя среди субъектов воспроизводства. Лица, получающие большую выгоду от таких благ и услуг, должны уплачивать адекватные налоги для финансирования соответствующих государственных расходов. На этом принципе строится обложение целевыми налогами и распределяется их бремя – единый социальный налог, отчасти налоги за пользование природными ресурсами, транспортный налог и иные налоги – источники формирования государственных дорожных фондов, лицензионные и регистрационные сборы, таможенная и государственная пошлины. Эти и некоторые другие налоговые платежи обычно напрямую привязываются к конкретным видам государственных расходов и (или) объемам конкретных благ (выгод).

Однако чаще всего невозможно установить и использовать на практике прямую эквивалентную зависимость между массой уплаченных лицом конкретных налоговых платежей и объемом полученных им конкретных общественных благ, выгод и услуг. Например, как непосредственно применить прямой рыночный принцип получения благ отдельными физическими или юридическими лицами от национальной безопасности и обороны, деятельности служб государственной правовой защиты, пожарной охраны и т. п.? В таких ситуациях следует говорить о способе равного, пропорционального распределения налогового бремени между субъектами, сферами и отраслями, то есть о принципе равного налогового участия их в финансировании государственных расходов по отношению к установленной налоговой базе (выручке, прибыли, оплате труда, имуществу и т. п.). В таком порядке распределяется бремя общих (нецелевых) налогов, составляющих основную массу всех налоговых поступлений в бюджет. Бремя этих налогов, как правило, не привязывается к конкретным видам бюджетных расходов и (или) благ, услуг, выгод. Однако не следует забывать, что на макроуровне за финансовый год совокупный налогоплательщик приобретает совокупные государственные услуги в денежной оценке совокупных государственных расходов по цене совокупного налога в относительной форме совокупного налогового бремени. В данном случае остается справедливым утверждение о приобретении государственных услуг способом, близким к обычным рыночным сделкам (с учетом специфики и монопольного характера «рынка» государственных услуг).

С какой бы стороны не рассматривался принцип полученных благ (выгод) при распределении налогового бремени, его применение в большей или меньшей степени упирается в платежеспособность субъектов воспроизводства. К примеру, бессмысленно облагать налогами малоимущие слои населения для финансирования расходов государства по социальной и поддержке этой же группы населения, или заставлять платить налоги безработных для финансирования выплат им пособий по безработице. Поэтому в распределении налогового бремени должен быть учтен принцип платежеспособности, который предполагает, что тяжесть налогов должна быть поставлена в зависимость от финансовых возможностей, величины получаемых доходов и уровня благосостояния налогоплательщиков, то есть от их реальной возможности оплатить в полном объеме и в установленные сроки причитающиеся по закону налоги и сборы.

На концепции платежеспособности в большей степени строятся налоговые системы стран, в которых преимущественное положение занимают прямые налоги подоходного типа, например налоговая система США. Считается, что «ценность» суммы, изъятой в виде налогов, для бедного человека выше «ценности» такой же суммы налогов для богатого человека, поскольку первый тратит свой доход на необходимые товары, а второй – не только на необходимые товары, но и на предметы роскоши. Поэтому с целью сбалансирования ущерба от уплаты налогов бедными и богатыми устанавливается принцип распределения налогового бремени в соответствии с величиной получаемых налогоплательщиками доходов. Такой подход непосредственно реализуется при подоходном налогообложении путем установления необлагаемого минимума, минимальной налоговой ставки и шкалы прогрессивных ставок, а также при поимущественном налогообложении путем учета в налоговых ставках условной доходности имущества (недвижимости) и применения необлагаемого минимума его стоимости. Ставки и всех прочих налогов, включая косвенные, в конечном счете, хотя бы опосредованно, также должны учитывать платежеспособность типичного налогоплательщика, будучи важнейшим критерием оптимальности размера таких ставок.

Теоретически распределение налогового бремени на основе принципа платежеспособности выглядит обоснованным и справедливым. Однако на практике при его применении возникает множество вопросов: как определить степень богатства и во сколько раз богатый должен платить больше бедного, какой мерой пользоваться для оценки дифференциации налогов и т. д. однозначных и единственно правильных ответов на эти и другие вопросы, касающиеся оценки возможностей индивидуумов платить налоги, не найдено до сих пор. Поэтому на практике решение названных проблем обычно основано на импирическом подходе, учитывающим приоритеты социально – экономической политики государства, расклад политических сил в стране и остроту потребностей правительства в финансовых ресурсах.

Таким образом, при распределении налогового бремени для обеспечения равенства и справедливости в практике налогообложения развитые страны в большей или меньшей мере используются оба рассмотренных основополагающих принципа. Согласно принципу полученных благ, уплачиваемые совокупные налоги соответствуют совокупным выгодам, которые получают налогоплательщики от оказания им государственных услуг. Это позволяет увязать равенство и справедливость налогообложения со структурой государственных расходов. Принцип платежеспособности не привязывает налоги к структуре государственных расходов, но обязывает каждого налогоплательщика вносить в бюджет справедливую долю своего дохода в зависимости от его возможности заплатить установленные налоги.

С распределением налогового бремени при косвенном налогообложении связано понятие «избыточное налоговое бремя». По мнению американских экономистов, избыточное бремя означает потерю эффективности для общества вследствие введения налога. Это потеря для общества чистой выручки, поскольку потребление и производство облагаемого налогом товара падают ниже прежнего равновесного уровня. К примеру, при цене без налога 4 у.е. за бутылку вина равновесное предложение составляло 15 млн. бутылок. С введением налога в размере 1 у.е. рыночная цена, повысившаяся до 4,5 у.е., уменьшает равновесное потребление вина до 12,5 млн. бутылок. Налоговые поступления также составят не 15 млн. у.е., а лишь 12,5 млн. у.е. В результате недопотребления и недопроизводства из-за введения налога общество теряет 2,5 млн. у.е. чистой выручки, хотя оно готово заплатить за недопотребленные 2,5 млн. бутылок вина, но по цене 4 у.е. за бутылку[7].

На самом деле негативное влияние избыточного налогового бремени на экономику более существенно. Совокупные потери для общества в целом в приведенном примере должны составить не 2,5 млн у.е., а 10 млн у.е., (2,5 млн бутылок по 4 у.е.). Если бы было произведено и потреблено 15 млн бутылок вина по цене 4 у.е., то предельная выручка общества составила бы 60 млн у.е., а при новой цене с налогом 4,5 у.е. и предложения вина в объеме 12,5 млн бутылок – только 56,25 млн у.е. В таком случае, потери потенциальной предельной выручки составят 3,75 млн у.е., в том числе, потери потенциальной чистой налоговой выручки – 2,5 млн у.е. Избыточное налоговое бремя обеими видами названных потерь. Избыточным это налоговое бремя является потому, что оно влечет за собой потери обществом потенциальной предельной и чистой выручки.

Чаще всего избыточное бремя исчисляется по потерям чистой выручки. В нашем примере потенциальное бремя введенного косвенного налога, которое несет общество (в нашем примере 15 млн у.е.), больше его фактических налоговых поступлений в бюджет (12,5 млн у.е.) на величину потерь чистой выручки в объеме 2,5 млн у.е. Таким образом, разница между потенциальным бременем косвенного налога и его фактическими поступлениями в бюджет составляет абсолютную величину избыточного бремени, то есть:

Избыточное бремя =Потенциальный налог – Налоговые поступления[8]

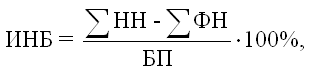

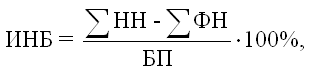

Избыточное налоговое бремя можно рассматривать и более широко, не только в отношении косвенных, но и всей совокупности налогов. В этом случае, оно будет составлять разницу между суммой потенциальных, начисленных налогов и суммой фактически уплаченных, поступивших в бюджетную систему налогов (отдельных их видов или общей их совокупности). Такое избыточное налоговое бремя также будет характеризовать потери доходов для общества в целом (налогоплательщиков, населения, государства).Итак, избыточное совокупное налоговое бремя в абсолютной форме можно представить в следующем виде:

а) в абсолютной форме:

в) относительной форме:

где: НН – потенциальные налоги, начисленные по установленным ставкам к соответствующим налоговым базам;

ФН – фактические налоговые поступления в бюджетную систему;

БП – базовый показатель, относительно которого исчисляется налоговое бремя (ВВП, добавленная стоимость);

– соответственно, потенциальное (начисленное) и фактическое (условно равновесное) налоговое бремя.

Избыточное налоговое бремя в значительной мере зависит от степени налоговой эластичности. При относительной эластичности избыточное бремя значительно больше, чем при относительной неэластичности. Поскольку избыточное бремя создают налоги с различной степенью эластичности спроса на налоговые ресурсы и предложения источников для налогообложения, постольку налоги, дающие равные поступления в бюджет, несут различное избыточное бремя и потенциальное бремя начисленных налогов. Этот факт следует учитывать при налоговом реформировании и построении рациональной системы налогообложения.

Налоговое бремя распределяется в экономике по элементам добавленной стоимости, сферам, отраслям и объектам налогообложения. Поэтому требуется его количественная оценка в целом и структурно, а также проведение сравнительного анализа для принятия стратегических решений в области налоговой политики.

Налоговое бремя как ценовой показатель, исчисляемый на формализованной основе (по принятой методике), характеризует налоговую нагрузку на источник уплаты налогов. В качестве последнего принимаются результаты показатели экономической деятельности, синтезирующие в себе различные виды доходов в экономике. На макроуровне – это показатели Системы национальных счетов: валовой внутренний продукт (ВВП), валовая добавленная стоимость (ВДС), добавленная или чистая добавленная стоимость (ЧДС), а также составляющие элементы этих показателей (амортизация, оплата труда, прибыль в экономике), личные доходы. На микроуровне в качестве базовых показателей чаще всего используют выручку предприятий, их добавленную стоимость, прибыль и расходы на оплату труда, денежные доходы населения.

Налоговое бремя можно рассчитывать по всей совокупности установленных налогов и сборов, по отдельным их группам и видам, а также для совокупного налогоплательщика и отдельных их групп (организации и физические лица, по отраслям и сферам деятельности).

Налоговое бремя исчисляется как отношение налоговой массы к базовому показателю, чаще всего, в процентах, реже в копейках на 1 руб. экономической базы. Чем выше налоговое бремя, тем меньше доходов остается у предприятий и населения для производственного, социального и личного потребления, а большая часть стоимости созданного продукта концентрируется у государства. И наоборот.

Сложившийся уровень налогового бремени показывает степень централизации и обобществления ВВП и его составных частей, которая, с одной стороны, несет в себе печать субъективных, монопольных действий правительства, а с другой стороны, отражает объективные рыночные и налоговые закономерности, особенности экономической модели и достигнутый уровень социально-экономического развития страны. Чрезмерная тяжесть налогового бремени угнетает рыночную экономику, не дает возможности нормально функционировать предприятиям и снижает жизненный уровень основной массы населения. Чрезмерно низкий уровень налогового бремени не позволяет государству в полной мере выполнять свои функции по обеспечению населения и хозяйствующих субъектов необходимыми общественными благами. Поэтому для решения данной дилеммы необходимо выйти на некий оптимальной уровень налогового бремени, учитывающий одновременно и общественные, и государственные, и частные (личные) интересы.

Но для этого необходимо, в первую очередь, точно оценить реально сложившееся налоговое бремя на основе качественной, объективной и справедливой методики его исчисления, определить налоговые пределы и оптимум, а затем провести сравнительный количественный и структурный анализ соответствия или несоответствия фактического уровня налогового бремени оптимальным параметрам.

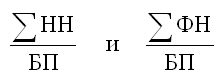

К сожалению, приходится контрастировать тот факт, что официальная методика расчета налогового бремени, применяемая органами государственной статистики, не совсем соответствуют названным выше требованиям. Согласно этой методике, налоговое бремя (НБ) определяется как доля (в процентах) фактических налоговых поступлений в бюджетную систему (ФН) в ВВП, то есть:

Показатель доли уплаченных налогов в ВВП удобен для целей проведения международного сравнительного анализа налогового бремени, но не дает полного и объективного представления о действительной его тяжести в современной России. Поэтому он непригоден для целей определения приоритетов эффективной налоговой политики и требует своей корректировки.

В числителе показателя налогового бремени должна быть отражена сумма начисленных, а не уплаченных (фактически поступивших в бюджет) налогов. В действительности на налогоплательщика давит не столько бремя налогов, которые он согласен заплатить или уже заплатил, сколько бремя налоговых платежей, которые потенциально, по закону должно заплатить обязанное лицо. Методически сумму начисленных налогов можно определить путем сложения сумм фактически поступивших в бюджетную систему налоговых платежей и задолженности по налогам и сборам. Последняя продолжает давить на налогоплательщиков, поскольку должна быть обязательно погашена ими, переходя на последующие отчетные периоды и обрастая налоговыми санкциями. Учитывая, что на протяжении многих лет задолженность по налогам и сборам в России составляет в среднем около 30 % к фактическим налоговым поступлениям, долю налогов в ВВП следует скорректировать (увеличить) на эту величину.

Использование при расчетах налогового бремени в качестве базового показателя ВВП также представляется недостаточно обоснованным, так как он завышает фактическую величину доходов для налогообложения.

Во-первых, показатель ВВП в Системе национальных счетов исчисляется как сумма валовых добавленных стоимостей по отраслям экономики и чистых (без субсидий) косвенных налогов на продукты и импорт. ВВП и ВДС синтезируют в себе всю совокупность доходов в экономике, включая их валовую часть – амортизацию. Последняя не должна выступать постоянным источником уплаты налогов, у нее другое экономическое предназначение – быть источником финансирования расходов на воспроизводство изношенного амортизируемого имущества. Учет амортизации в базовом показателе заведомо занижает действительное бремя налогов по отношению к доходным источникам их уплаты.

Во-вторых, по принятой методике расчета ВВП органами статистики, этот показатель увеличивается в среднем на 22–25 % на долю так называемого «теневого» сектора экономики. Эта часть экономики вообще не платит никаких налогов, поэтому включение ее в расчет налогового бремени в составе базового показателя также искусственно занижает фактическую налоговую нагрузку.

Таким образом, в знаменателе формулы расчета налогового бремени необходимо принять показатель чистой добавленной стоимости в рыночных ценах с учетом косвенных налогов, то есть величину ВВП без доли «теневой» экономики минус сумма амортизации, или, по-другому, ВДС, созданная легальным сектором экономики, плюс чистые косвенные налоги на продукты и импорт, минус амортизация.

Итак, в развернутом виде уточненная формула фактически сложившегося налогового бремени будет выглядеть следующим образом:

где: ФН – фактические налоговые поступления в бюджетную систему;

ЗН – задолженность по налогам и сборам;

Дт – доля «теневой» экономики, принимаемая сейчас Госкомстатом РФ при исчислении ВВП;

А – амортизационные отчисления;

НН – начисленные налоги и сборы;

ДСр = ДСл + КН; ДСр -добавленная стоимость в рыночных ценах;

ДСл – добавленная стоимость легального сектора экономики в основных ценах; КН – чистые (без субсидий) косвенные налоги на продукты и импорт (НДС, акцизы, таможенные пошлины).

Все косвенные налоги перекладываются через цены на конечного потребителя (население, государственные учреждения и общественные организации, оказывающие бесплатные услуги населению). В конечном счете, эти налоги оплачиваются за счет оплаты труда, или прибыли, если товар не нашел конечного потребителя. То есть, конечным источником уплаты косвенных налогов является чистая (без амортизации и чистых косвенных налогов) добавленная стоимость легального сектора экономики (ДСл). Поэтому имеет смысл, в дополнение к показателю НБ1, производить расчет налогового бремени (НБ2) по отношению к ДСл по формуле:

Используя описанные подходы, для аналитических целей и выработки налоговых решений можно рассчитывать также налоговое давление на отдельные элементы ВДС (валовой добавленной стоимости) в Системе национальных счетов: на оплату труда (с учетом страховых взносов или единого социального налога), на валовую прибыль в экономике (с учетом амортизации), на прибыль и другие смешанные доход в экономике (без амортизации). При этом в числителе должны отражаться только те начисленные налоги и сборы, источником уплаты которых выступает соответствующий базовый показатель. С оплатой труда связаны такие налоги, как налог на доходы физических лиц, единый социальный и подобные ему налоги, другие налоговые платежи, уплачиваемые физическими лицами (налог на имущество, налог с наследств и дарений и т. д.). Прибыль и другие смешанные доходы в экономике могут выступать источниками уплаты большинства прямых и косвенных налогов, уплачиваемых налогоплательщиками – организациями.

Существуют серьезные различия в определении налогового бремени предприятий (организаций) и физических лиц (населения).

Для анализа налоговой нагрузки на предприятии обычно используются такие базовые показатели как выручка, прибыль и оплата труда. Однако выручка включает в себя кроме доходов материальные и приравненные к ним затраты, в том числе амортизационные отчисления. Средства, поступающие предприятиям на расчетный счет в виде затратной части выручки, могут выступать лишь временными, но не постоянными источниками уплаты налогов. В противном случае, по истечении определенного срока такое предприятие, использующее собственные оборотные средства и амортизацию не по своему прямому назначению, а в основном для уплаты налогов, может обанкротиться или испытывать серьезные финансовые затруднения. Поэтому для расчета общей налоговой нагрузки на доходы конкретного предприятия (НБп) следует использовать базовый показатель добавленной стоимости: