Страница:

● общий объем выпуска (по номинальной стоимости);

● права, предоставляемые каждой акцией выпуска. По привилегированным акциям – точные положения устава общества о правах, в том числе размер дивиденда (ликвидационной стоимости). По конвертируемым акциям – категория (тип), номинальная стоимость и количество акций, в которые конвертируется каждая конвертируемая акция, все права, предоставляемые акциями, в которые они конвертируются, а также порядок и условия такой конвертации;

● способ размещения акций – приобретение акций учредителями общества;

● дата приобретения акций – дата государственной регистрации общества как юридического лица;

● цена или порядок определения цены размещения акций;

● условия и порядок оплаты акций, в том числе срок оплаты акций, форма расчетов, полные и сокращенные фирменные наименования кредитных организаций, их место нахождения, почтовый адрес, номера счетов, на которые должны перечисляться денежные средства, поступающие в оплату акций.

2. Данные об эмиссии акций:

● дата принятия и орган, принявший решение об учреждении общества;

● дата утверждения и орган, утвердивший решение о выпуске акций и проспект эмиссии акций.

3. Порядок учета и перехода прав на акции – полное и сокращенное фирменное наименование, место нахождения, почтовый адрес, идентификационный номер налогоплательщика, телефон, факс (с междугородным кодом), адрес электронной почты регистратора, осуществляющего ведение реестра владельцев именных ценных бумаг общества, данные о лицензии (номер, дата выдачи, орган, выдавший лицензию, срок действия) на осуществление соответствующей профессиональной деятельности на рынке ценных бумаг. В случае если общество осуществляет ведение реестра владельцев именных ценных бумаг самостоятельно, указывается подразделение общества, осуществляющее ведение реестра, место нахождения, почтовый адрес, телефон, факс (с междугородным кодом). Приводятся основные данные, касающиеся порядка учета акций и перехода прав на акции.

Дополнительная информация.

1. Ограничения в обращении акций.

2. Прочие особенности и условия выпуска и/или обращения акций.

1.6.4. Отчет об итогах выпуска акций

1.7. Процесс подготовки инвестиционных документов

1.8. Советы и рекомендации при подготовке инвестиционных документов

2. Моделирование инвестиционных проектов

Моделирование инвестиционных проектов по сути является работой с механизмом расчетов различных параметров и показателей проектов.

2.1. Общая логика экономического и финансового моделирования

2.2. Построение основных элементов финансовой модели проекта

План движения денежных средств

● права, предоставляемые каждой акцией выпуска. По привилегированным акциям – точные положения устава общества о правах, в том числе размер дивиденда (ликвидационной стоимости). По конвертируемым акциям – категория (тип), номинальная стоимость и количество акций, в которые конвертируется каждая конвертируемая акция, все права, предоставляемые акциями, в которые они конвертируются, а также порядок и условия такой конвертации;

● способ размещения акций – приобретение акций учредителями общества;

● дата приобретения акций – дата государственной регистрации общества как юридического лица;

● цена или порядок определения цены размещения акций;

● условия и порядок оплаты акций, в том числе срок оплаты акций, форма расчетов, полные и сокращенные фирменные наименования кредитных организаций, их место нахождения, почтовый адрес, номера счетов, на которые должны перечисляться денежные средства, поступающие в оплату акций.

2. Данные об эмиссии акций:

● дата принятия и орган, принявший решение об учреждении общества;

● дата утверждения и орган, утвердивший решение о выпуске акций и проспект эмиссии акций.

3. Порядок учета и перехода прав на акции – полное и сокращенное фирменное наименование, место нахождения, почтовый адрес, идентификационный номер налогоплательщика, телефон, факс (с междугородным кодом), адрес электронной почты регистратора, осуществляющего ведение реестра владельцев именных ценных бумаг общества, данные о лицензии (номер, дата выдачи, орган, выдавший лицензию, срок действия) на осуществление соответствующей профессиональной деятельности на рынке ценных бумаг. В случае если общество осуществляет ведение реестра владельцев именных ценных бумаг самостоятельно, указывается подразделение общества, осуществляющее ведение реестра, место нахождения, почтовый адрес, телефон, факс (с междугородным кодом). Приводятся основные данные, касающиеся порядка учета акций и перехода прав на акции.

Дополнительная информация.

1. Ограничения в обращении акций.

2. Прочие особенности и условия выпуска и/или обращения акций.

1.6.4. Отчет об итогах выпуска акций

Форма отчета об итогах выпуска акций приведена в приложении 5 к Стандартам эмиссии ценных бумаг, размещаемых при учреждении, и их проспектов эмиссии.

1. Вид ценных бумаг (акции), категория (тип) акций (обыкновенные, привилегированные), форма акций (именные бездокументарные, именные документарные).

2. Способ размещения акций: приобретение акций учредителями общества.

3. Фактический срок размещения акций – указывается дата государственной регистрации общества как юридического лица.

4. Номинальная стоимость каждой акции выпуска.

5. Количество размещенных акций выпуска – отдельно указывается количество акций выпуска, оплаченных и/или оплачиваемых денежными средствами в рублях, денежными средствами в иностранной валюте и иным имуществом.

6. Цена размещения акций.

7. Сумма (стоимость) имущества, которым оплачиваются акции выпуска:

● общая сумма (стоимость) имущества в рублях, внесенного в оплату размещенных акций, а также подлежащая внесению в оплату размещенных акций в соответствии с договором о создании (решением об учреждении) общества;

● сумма денежных средств в рублях, внесенная в оплату размещенных акций, а также подлежащая внесению в оплату размещенных акций в соответствии с договором о создании (решением об учреждении) общества;

● сумма иностранной валюты, выраженная в рублях по курсу ЦБ РФ на момент оплаты, внесенная в оплату размещенных акций, а также на дату утверждения отчета об итогах выпуска ценных бумаг, подлежащая внесению в оплату размещенных акций в соответствии с договором о создании (решением об учреждении) общества;

● стоимость иного имущества, внесенного в оплату размещенных акций, а также подлежащего внесению в оплату размещенных акций в соответствии с договором о создании (решением об учреждении) общества, с указанием органа и независимого оценщика, осуществившего оценку этого имущества.

8. В отчете об итогах выпуска акций указываются:

● учредители, владеющие не менее чем 2% голосующих акций общества, а также владельцы привилегированных акций, конвертируемых в голосующие акции общества, если в результате конвертации в совокупности с уже имеющимися акциями общества они будут владеть не менее чем 2% голосующих акций;

● члены совета директоров (наблюдательного совета) общества, члены коллегиального исполнительного органа общества (их фамилии, имена, отчества, занимаемые ими должности в обществе, а также в других организациях) с указанием по каждому из них долей принадлежащих им акций эмитента по типам;

● лицо, осуществляющее функции единоличного исполнительного органа, с указанием долей принадлежащих указанному лицу акций эмитента по типам.

1. Вид ценных бумаг (акции), категория (тип) акций (обыкновенные, привилегированные), форма акций (именные бездокументарные, именные документарные).

2. Способ размещения акций: приобретение акций учредителями общества.

3. Фактический срок размещения акций – указывается дата государственной регистрации общества как юридического лица.

4. Номинальная стоимость каждой акции выпуска.

5. Количество размещенных акций выпуска – отдельно указывается количество акций выпуска, оплаченных и/или оплачиваемых денежными средствами в рублях, денежными средствами в иностранной валюте и иным имуществом.

6. Цена размещения акций.

7. Сумма (стоимость) имущества, которым оплачиваются акции выпуска:

● общая сумма (стоимость) имущества в рублях, внесенного в оплату размещенных акций, а также подлежащая внесению в оплату размещенных акций в соответствии с договором о создании (решением об учреждении) общества;

● сумма денежных средств в рублях, внесенная в оплату размещенных акций, а также подлежащая внесению в оплату размещенных акций в соответствии с договором о создании (решением об учреждении) общества;

● сумма иностранной валюты, выраженная в рублях по курсу ЦБ РФ на момент оплаты, внесенная в оплату размещенных акций, а также на дату утверждения отчета об итогах выпуска ценных бумаг, подлежащая внесению в оплату размещенных акций в соответствии с договором о создании (решением об учреждении) общества;

● стоимость иного имущества, внесенного в оплату размещенных акций, а также подлежащего внесению в оплату размещенных акций в соответствии с договором о создании (решением об учреждении) общества, с указанием органа и независимого оценщика, осуществившего оценку этого имущества.

8. В отчете об итогах выпуска акций указываются:

● учредители, владеющие не менее чем 2% голосующих акций общества, а также владельцы привилегированных акций, конвертируемых в голосующие акции общества, если в результате конвертации в совокупности с уже имеющимися акциями общества они будут владеть не менее чем 2% голосующих акций;

● члены совета директоров (наблюдательного совета) общества, члены коллегиального исполнительного органа общества (их фамилии, имена, отчества, занимаемые ими должности в обществе, а также в других организациях) с указанием по каждому из них долей принадлежащих им акций эмитента по типам;

● лицо, осуществляющее функции единоличного исполнительного органа, с указанием долей принадлежащих указанному лицу акций эмитента по типам.

1.7. Процесс подготовки инвестиционных документов

Подготовку инвестиционных документов лучше осуществлять силами специалистов. Процесс подготовки инвестиционных документов занимает обычно 1–3 месяца. Выделим следующие его этапы.

1. Сбор и анализ предварительной информации.

2. Подготовка технического задания и календарного плана на разработку бизнес-плана.

3. Сбор детальной информации по всем разделам бизнес-плана.

4. Анализ, обработка информации, подготовка разделов бизнес-плана.

5. Подготовка оформления бизнес-плана.

6. Контроль содержания разделов и безошибочности финансовых расчетов.

7. Подготовка нескольких вариантов бизнес-плана (в зависимости от целевой аудитории).

8. Печать, прошивка копий бизнес-плана.

● маркетинговые или другие исследования;

● Интернет;

● книги;

● деловая пресса и СМИ;

● информация, предоставляемая фирмой;

● справочные данные специализированных банков и баз данных;

● информация, предоставляемая промышленными ассоциациями, международными организациями, производителями оборудования.

Конечными пользователями инвестиционных документов являются:

● внутренние пользователи (менеджмент компании) – хотят знать реальную максимально объективную информацию;

● потенциальные партнеры (покупатели, кредиторы) – интересуются выполнением договорных обязательств;

● банки – интересуются возвратностью заемных средств;

● региональная администрация – интересуется налогами и занятостью;

● акционеры и инвесторы – интересуются дивидендами и отдачей на инвестиции.

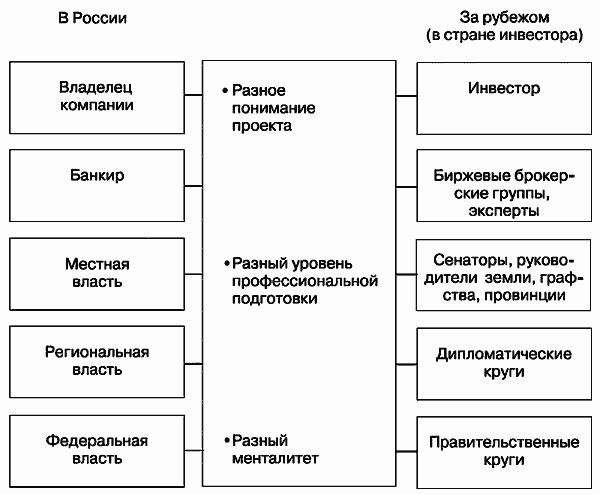

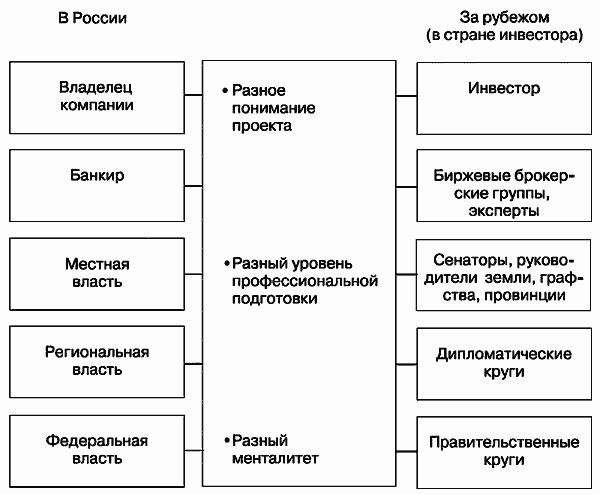

Рис. 2. Многообразие заинтересованных сторон в ходе реализации инвестиционного проекта

Рис. 2. Многообразие заинтересованных сторон в ходе реализации инвестиционного проекта

1. Сбор и анализ предварительной информации.

2. Подготовка технического задания и календарного плана на разработку бизнес-плана.

3. Сбор детальной информации по всем разделам бизнес-плана.

4. Анализ, обработка информации, подготовка разделов бизнес-плана.

5. Подготовка оформления бизнес-плана.

6. Контроль содержания разделов и безошибочности финансовых расчетов.

7. Подготовка нескольких вариантов бизнес-плана (в зависимости от целевой аудитории).

8. Печать, прошивка копий бизнес-плана.

Важно!В качестве источников информации могут использоваться:

Процесс сбора первичной информации для бизнес-плана или иного документа порою представляет самую большую проблему. Дело не только в том, что у первоисточника может не быть нужной информации, но даже той информации, из которой можно сформировать нужную. Часто рядовые сотрудники просто ленятся, проявляют полное безразличие, тормозят процесс, или халатно к этому относятся, что ведет к низкому качеству информации и постоянным задержкам. Нередко заканчивается все тем, что представитель инвестора приезжает на место и сам «выжимает» все что можно «выжать». А самая нелегкая ситуация, когда инвестор и менеджмент компании вроде бы договорились о предоставлении информации, но менеджмент изнутри неявным способом саботирует это решение.

● маркетинговые или другие исследования;

● Интернет;

● книги;

● деловая пресса и СМИ;

● информация, предоставляемая фирмой;

● справочные данные специализированных банков и баз данных;

● информация, предоставляемая промышленными ассоциациями, международными организациями, производителями оборудования.

Конечными пользователями инвестиционных документов являются:

● внутренние пользователи (менеджмент компании) – хотят знать реальную максимально объективную информацию;

● потенциальные партнеры (покупатели, кредиторы) – интересуются выполнением договорных обязательств;

● банки – интересуются возвратностью заемных средств;

● региональная администрация – интересуется налогами и занятостью;

● акционеры и инвесторы – интересуются дивидендами и отдачей на инвестиции.

Важно!Для разных пользователей разрабатываются отдельные варианты с разными сценариями и акцентами на интересующих вопросах. Круг организаций и конкретных людей, интересы которых затрагиваются разрабатываемыми инвестиционными документами, достаточно широк (рис. 2). И интересы у них часто разные, а значит, и разное понимание. Поэтому разработчик документов должен балансировать между интересами сторон, приоткрывая каждой стороне интересующие ее вопросы. Профессиональный уровень подготовки разработчика инвестиционной документации должен позволять ему не только грамотно работать с письменной информацией и документами, а также еще и с нужными людьми и должностными лицами.

Разность интересов сторон порой приводит к тому, что инвестиционный проект разрабатывается в нескольких вариантах – каждый под конкретные интересы сторон. Может получиться и так: стороны изучат документы друг друга и поймут, что это два совершенно разных проекта, поданных одновременно по одному вопросу. Будет достаточно высокая степень расхождения. Естественно, это приведет к остановке процесса.

1.8. Советы и рекомендации при подготовке инвестиционных документов

Выделим отдельно советы и рекомендации:

● по стилистике;

● по акцентам в содержательной части;

● по самостоятельной разработке бизнес-плана.

Рекомендации по стилистике.

1. Краткость. Излагайте только самое главное в каждом разделе документа.

2. Доступность в изложении и понимании. Документ должен быть понятен широкому кругу людей – тому кругу, на который он рассчитан.

3. Не перегружайте документ техническими подробностями.

4. Пробудите интерес у читателя (инвестора). Будьте убедительны, лаконичны.

5. Чтобы документ был удобен для читателя, следует воспользоваться методикой его составления по стандарту.

6. Материалы следует составлять на языке читателя (инвестора), ясно и понятно даже для неспециалиста, без грамматических ошибок.

7. Все должно быть понятно, нужно чтобы вывод напрашивался сам собой, не может быть недосказанности, нечеткости или возможности понять превратно; все необходимое должно быть на своем месте и не требовать времени на поиск.

8. Для иностранного инвестора проект будет только тогда инвестиционным, когда выполняются привычные и приемлемые для него требования к оформлению и содержанию документов.

Рекомендации по акцентам в содержательной части.

1. В проекте должно быть указано, что члены команды являются классными специалистами в своей отрасли, имеют богатый успешный опыт, имеют хорошие рекомендации от внушающих доверие источников.

2. В проекте должно быть написано, что продукция будет высококачественная и востребованная на рынке, конкурентоспособная, что покупатели на эту продукцию есть уже сейчас – к проекту желательно подкрепить письма или предварительные контракты от будущих покупателей.

3. Проект должен показывать инвестору, сколько, когда и как он заработает.

4. Использованные материалы не должны быть устаревшими.

5. Все расчеты и суммы должны быть указаны в валюте инвестора (обычно в долларах США).

Самостоятельная разработка многих документов (бизнес-плана, инвестиционного меморандума) является с точки зрения инвестора правильным решением. Тогда автор будет знать все его детали и сможет эффективно защищать его на встрече с инвестором, если она произойдет. Но для того чтобы сделать документы самостоятельно, надо приобрести достаточно много новых знаний, потратить изрядное количество времени, быть последовательным и проявить способности владения словом. Статистика показывает, что получение инвестиций на основе самостоятельно подготовленных документов происходит значительно реже.

При самостоятельной разработке документов следует помнить:

● на разработку потребуется больше времени, чем кажется вначале;

● важны даже детали стиля и оформления;

● прежде чем готовить свой проект, надо прочитать несколько других проектов;

● начинать лучше с самого легкого раздела;

● при отсутствии вдохновения можно взять паузу;

● надо выглядеть энтузиастом, но в пределах реальности.

● по стилистике;

● по акцентам в содержательной части;

● по самостоятельной разработке бизнес-плана.

Рекомендации по стилистике.

1. Краткость. Излагайте только самое главное в каждом разделе документа.

2. Доступность в изложении и понимании. Документ должен быть понятен широкому кругу людей – тому кругу, на который он рассчитан.

3. Не перегружайте документ техническими подробностями.

4. Пробудите интерес у читателя (инвестора). Будьте убедительны, лаконичны.

5. Чтобы документ был удобен для читателя, следует воспользоваться методикой его составления по стандарту.

6. Материалы следует составлять на языке читателя (инвестора), ясно и понятно даже для неспециалиста, без грамматических ошибок.

7. Все должно быть понятно, нужно чтобы вывод напрашивался сам собой, не может быть недосказанности, нечеткости или возможности понять превратно; все необходимое должно быть на своем месте и не требовать времени на поиск.

8. Для иностранного инвестора проект будет только тогда инвестиционным, когда выполняются привычные и приемлемые для него требования к оформлению и содержанию документов.

Рекомендации по акцентам в содержательной части.

1. В проекте должно быть указано, что члены команды являются классными специалистами в своей отрасли, имеют богатый успешный опыт, имеют хорошие рекомендации от внушающих доверие источников.

2. В проекте должно быть написано, что продукция будет высококачественная и востребованная на рынке, конкурентоспособная, что покупатели на эту продукцию есть уже сейчас – к проекту желательно подкрепить письма или предварительные контракты от будущих покупателей.

3. Проект должен показывать инвестору, сколько, когда и как он заработает.

4. Использованные материалы не должны быть устаревшими.

5. Все расчеты и суммы должны быть указаны в валюте инвестора (обычно в долларах США).

Самостоятельная разработка многих документов (бизнес-плана, инвестиционного меморандума) является с точки зрения инвестора правильным решением. Тогда автор будет знать все его детали и сможет эффективно защищать его на встрече с инвестором, если она произойдет. Но для того чтобы сделать документы самостоятельно, надо приобрести достаточно много новых знаний, потратить изрядное количество времени, быть последовательным и проявить способности владения словом. Статистика показывает, что получение инвестиций на основе самостоятельно подготовленных документов происходит значительно реже.

При самостоятельной разработке документов следует помнить:

● на разработку потребуется больше времени, чем кажется вначале;

● важны даже детали стиля и оформления;

● прежде чем готовить свой проект, надо прочитать несколько других проектов;

● начинать лучше с самого легкого раздела;

● при отсутствии вдохновения можно взять паузу;

● надо выглядеть энтузиастом, но в пределах реальности.

2. Моделирование инвестиционных проектов

Цифры управляют миром; по крайней мере нет сомнения в том, что цифры показывают, как он управляется.

Иоганн Гете

Моделирование инвестиционных проектов по сути является работой с механизмом расчетов различных параметров и показателей проектов.

2.1. Общая логика экономического и финансового моделирования

Любое сознательное действие имеет первопричину, в голове человека зреет план действий. А действия, связанные с длительными и серьезными последствиями, тем более должны быть обдуманными. Поэтому люди строят в своих мыслях модели последствий принимаемых решений. Самолет начинается с чертежа, дом – с проекта, город – с карты. А бизнес начинается с модели и с помощью модели успешно продолжается; особенно такая важная часть бизнеса, как инвестиции, – решения, последствия которых длительный срок влияют на судьбу компании и людей.

Зачем нужны модели для бизнеса и что они дают? Ведь люди сами способны думать и просчитывать. Но факторов множество и просчитать в уме их все нелегко.

В любом случае при моделировании возникают вопросы.

● Сможет ли модель справиться с расчетами с нужной точностью?

● Насколько точными будут прогнозы?

● Какой из вариантов сбудется?

● Как часто рассчитанные данные себя оправдывают?

● Почему прогнозы часто не оправдываются?

● Надо ли тогда вообще заниматься моделированием, если это так непросто и нет никаких гарантий?

● Что произойдет в определенных условиях?

● Какой из нескольких вариантов выбрать?

● Каковы возможные последствия нашего влияния, если мы можем влиять на обстоятельства (внешние факторы)?

● Сколько заработаем, и заработаем ли вообще, если не сможем повлиять на внешние факторы?

● Стоит ли вообще чем-либо заниматься при определенных параметрах рынков и внешней среды?

Моделирование позволяет предвидеть ситуации при разных вариантах развития событий, помогает найти ответы на разные вопросы. Надо лишь правильно определить задание, правильно построить модель и правильно ввести информацию. А одинаковых моделей, как и жизненных ситуаций, не бывает.

Часто талантливые руководители могут держать все модели у себя в голове. Это высший пилотаж руководства, но до тех пор пока голова с ними справляется. Наличие хорошей бизнес-модели считается одним из секретов успешности бизнеса, и часто руководители предпочитают немного разгрузить голову для других забот, для принятия решений, размышлений и определения пути и освоить применение бизнес-моделей в своей практике.

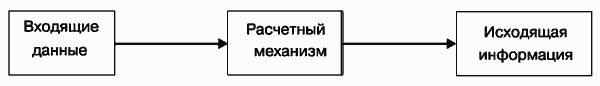

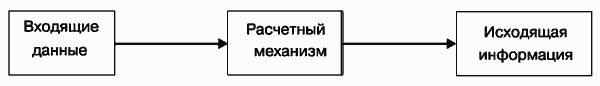

Модели не может быть без показателей, так как без измерения не может быть управления, а модель нужна для управления. Любая модель работает с показателями и состоит из трех взаимосвязанных частей (рис. 3).

1. Вход – задает входящие (начальные) данные в определенном формате (предпочтительно стыкуемого с внешней средой).

2. Расчетный механизм – содержит взаимосвязи между входящими данными и целевыми расчетными показателями (предпочтительно выводит из входящих данные целевые показатели с максимальной точностью и скоростью).

3. Выход – выдает конечному пользователю целевые расчетные показатели в определенной форме (предпочтительно наиболее удобной).

Рис. 3. Общая схема модели

Рис. 3. Общая схема модели

По назначению и подходу к моделированию, на наш взгляд, можно выделить несколько классов моделей:

● ресурсные;

● оценочные;

● сценарные;

● организационные;

● финансовые;

● комплексные.

Поясним их особенности.

1. Ресурсные модели описывают потоки и запасы какого-то вида ресурсов. В мировой практике выделяются четыре типа ресурсов: материальные, финансовые, информационные и человеческие.

Задача ресурсных моделей – создание картины потоков и запасов ресурсов, расчет оборотов, скорости, мощностей, уровней, нормативов, дефицита-профицита, узких мест.

Среди ресурсных моделей наиболее распространены:

● модель движения денежных средств;

● модель товарооборота;

● модель производства.

Модель движения денежных средств наиболее распространена и необходима, так как деньги, как известно, всеобщий эквивалент, и в современной экономической системе сделать что-либо без них при прочих равных невозможно, а ресурсы с наибольшей ликвидностью являются наиболее важными и жизненно необходимыми.

2. Задача оценочных моделей – дать оценку, сравнить несколько вариантов решения.

Наиболее распространенные виды оценочных моделей:

● модели оценки стоимости;

● модели оценки эффективности;

● модели оценки налоговой нагрузки.

Существуют разные виды стоимости и разные подходы к ее оценке. Можно оценивать стоимость:

● имущества;

● компании как имущественного комплекса;

● отдельных бизнес-процессов;

● бизнеса в целом.

Качественная модель оценки стоимости позволяет оценить стоимость разными способами и комбинированно.

Из моделей оценки эффективности наиболее известна модель оценки инвестиционного проекта. Традиционно оценка проекта производится по принятым коэффициентам. Однако можно и проще оценить экономические результаты несложного проекта, создав «портрет» экономики проекта.

Возможны и другие модели оценки эффективности, например оценка эффективности разных модификаций закупаемого оборудования. Ведь такие решения, по сути, носят инвестиционный характер и имеют долгосрочные последствия, которые отразятся на себестоимости продукции, произведенной с помощью оборудования, и на результатах всего дела.

Модели оценки налоговой нагрузки помогают при налоговом планировании и позволяют рассчитывать налоговые платежи для каждого налога отдельно и совокупную налоговую нагрузку.

3. Задача сценарных (вариантных) моделей – рассчитать, смоделировать, спрогнозировать возможные сценарии (варианты) развития ситуации, событий, компании, проекта.

Сценарные модели достаточно динамичны и требуют большого объема данных о внешних факторах. Модели позволяют предоставить для принятия решения несколько вариантов, стратегических или тактических альтернатив. Из множества сценариев развития можно выбрать оптимальный сценарий с учетом минимальных рисков и других желаемых последствий. Однако в результате изменения внешних факторов, часто из-за человеческого фактора, не всегда получается реализовать выбранный вариант.

В качественных сценарных моделях должно учитываться по максимуму все, чтобы в результате был получен не только ответ на вопрос: какой выбрать путь, но и рекомендации по мероприятиям, повышающим вероятность достижения результатов и минимизации рисков. Надо знать все опасности на пути и вовремя принимать меры.

Выбранный сценарий развития может пересматриваться во время движения вследствие изменения целей, интересов, появления новых внешних обстоятельств и т. д. Тогда надо корректировать путь в процессе движения.

4. Задача организационных моделей – описать бизнес-процессы и организационную структуру компании. Это помогает повышать управляемость и настраивать рабочие процессы в заданном направлении.

При описании бизнес-процессов необходимо придерживаться алгоритма. Существуют различные форматы описания бизнес-процессов и организационных структур. Создавать организационные модели можно с помощью программных продуктов.

5. Финансовые модели – одни из наиболее сложных бизнес-моделей.

Задача финансовых моделей – создать картину совокупности финансовых и экономических показателей. Финансовые модели можно строить для компании или для проекта.

Типовая финансовая модель состоит из связки: балансы – финансовые результаты – движение денежных средств. Элементы этой связки соответствуют трем основным типам финансовых отчетов и трем основным бухгалтерским формам:

а) балансовый отчет (форма 1);

б) отчет о финансовых результатах (форма 2);

в) отчет о движении денежных средств (форма 4).

Отчеты отражают суть находящейся в них информации, а бухгалтерские формы – это формы отображения такой информации, утвержденные Минфином для отчетности предприятий.

По сути три основных отчета отражают:

а) активы в разрезе структуры и источники образования активов;

б) доходы, расходы и финансовый результат;

в) денежные поступления и платежи, остаток и дефицит / профицит денежных средств.

Из содержания этих трех элементов можно рассчитать многие (но не все) финансовые и экономические показатели. Бухгалтерские формы отчетов, утвержденные Минфином, можно использовать для стыковки данных основных документов финансового плана и бухгалтерского учета (отчетности), но нельзя на них опираться при расчетах, так как их структура не всегда соответствует потребностям предприятия с точки зрения предоставления финансовой информации для принятия управленческих решений.

Входящие и исходящие данные могут находиться в разных комбинациях. Традиционно составление основных финансовых планов начинается с подготовки плана движения денежных средств, а заканчивается подготовкой прогнозного баланса. Методика расчета вытекает из постатейного содержания таблиц. Главное – создать взаимоувязанную динамическую комплексную картину компании или проекта на определенный срок, спрогнозировать финансовые показатели и финансовое состояние. Заданный период планирования разбивается на отчетные периоды, по каждому из которых можно увидеть требуемые показатели.

Для создания модели необходимо выделить:

● типовые агрегированные показатели (статьи) отчетов;

● детализированные показатели (статьи) отчетов в соответствии с особенностями компании (проекта).

Бухгалтерские формы отчетов, утвержденные Минфином, можно использовать для стыковки данных модели и бухгалтерского учета (отчетности), но нельзя на них опираться при расчетах.

6. Задача комплексных моделей – отобразить все аспекты, раскрыть разные стороны деятельности. Комплексные модели наиболее сложны и индивидуальны. Они сочетают в себе разные элементы других классов моделей.

С другой стороны, существуют типовые комплексные модели под определенный профиль компаний или проектов. У каждой типовой модели существуют свои преимущества и недостатки. Основные преимущества – снижение затрат на моделирование и использование опыта разработчика типовой модели. Основной недостаток – модель типовая, часто негибкая, не может учесть всех особенностей, тонкостей и пожеланий конкретного бизнеса, доработка модели требует значительных затрат.

Одним из видов комплексных моделей является модель, создаваемая для инвестиционного проекта или бизнес-плана. Такая модель должна объединять в себе много элементов, которые могут быть использованы самостоятельно, но должны быть взаимосвязаны:

● финансовый план;

● планы использования ресурсов;

● описание возможных сценариев развития;

● описание бизнес-процессов и организационной структуры;

● инвестиционная оценка и прогноз стоимости проекта.

Предназначение комплексной модели – интегрировать особенности и методики решения задач разных самостоятельных классов моделей в единую модель, способную выполнять разные задачи.

Зачем нужны модели для бизнеса и что они дают? Ведь люди сами способны думать и просчитывать. Но факторов множество и просчитать в уме их все нелегко.

В любом случае при моделировании возникают вопросы.

● Сможет ли модель справиться с расчетами с нужной точностью?

● Насколько точными будут прогнозы?

● Какой из вариантов сбудется?

● Как часто рассчитанные данные себя оправдывают?

● Почему прогнозы часто не оправдываются?

● Надо ли тогда вообще заниматься моделированием, если это так непросто и нет никаких гарантий?

Важно!Вот некоторые вопросы, ответить на которые поможет качественная модель.

Часто можно встретить такую ситуацию в бизнесе, когда к руководителю подходит аналитик и докладывает о результатах расчетов. Руководитель выслушивает, а потом говорит, что, несмотря на расчеты, нужно сделать так и так, но не так показывают расчеты. Аналитик расстроенный уходит, а потом оказывается, что руководитель был прав. Аналитик начинает разбираться – как же расчеты могут быть неверны, а руководитель только понял проблемы, как тут же сказал верный ответ без всяких расчетов. Аналитик начинает проверять свои расчеты, находит ошибку и, увидев верный ответ после исправления ошибки, понимает, что он совпадает с мнением руководителя. Иногда опыт руководителя может заменить любое моделирование. Но даже в этом случае модель все равно нужна, хотя бы для проверки.

● Что произойдет в определенных условиях?

● Какой из нескольких вариантов выбрать?

● Каковы возможные последствия нашего влияния, если мы можем влиять на обстоятельства (внешние факторы)?

● Сколько заработаем, и заработаем ли вообще, если не сможем повлиять на внешние факторы?

● Стоит ли вообще чем-либо заниматься при определенных параметрах рынков и внешней среды?

Моделирование позволяет предвидеть ситуации при разных вариантах развития событий, помогает найти ответы на разные вопросы. Надо лишь правильно определить задание, правильно построить модель и правильно ввести информацию. А одинаковых моделей, как и жизненных ситуаций, не бывает.

Часто талантливые руководители могут держать все модели у себя в голове. Это высший пилотаж руководства, но до тех пор пока голова с ними справляется. Наличие хорошей бизнес-модели считается одним из секретов успешности бизнеса, и часто руководители предпочитают немного разгрузить голову для других забот, для принятия решений, размышлений и определения пути и освоить применение бизнес-моделей в своей практике.

Модели не может быть без показателей, так как без измерения не может быть управления, а модель нужна для управления. Любая модель работает с показателями и состоит из трех взаимосвязанных частей (рис. 3).

1. Вход – задает входящие (начальные) данные в определенном формате (предпочтительно стыкуемого с внешней средой).

2. Расчетный механизм – содержит взаимосвязи между входящими данными и целевыми расчетными показателями (предпочтительно выводит из входящих данные целевые показатели с максимальной точностью и скоростью).

3. Выход – выдает конечному пользователю целевые расчетные показатели в определенной форме (предпочтительно наиболее удобной).

По назначению и подходу к моделированию, на наш взгляд, можно выделить несколько классов моделей:

● ресурсные;

● оценочные;

● сценарные;

● организационные;

● финансовые;

● комплексные.

Поясним их особенности.

1. Ресурсные модели описывают потоки и запасы какого-то вида ресурсов. В мировой практике выделяются четыре типа ресурсов: материальные, финансовые, информационные и человеческие.

Задача ресурсных моделей – создание картины потоков и запасов ресурсов, расчет оборотов, скорости, мощностей, уровней, нормативов, дефицита-профицита, узких мест.

Среди ресурсных моделей наиболее распространены:

● модель движения денежных средств;

● модель товарооборота;

● модель производства.

Модель движения денежных средств наиболее распространена и необходима, так как деньги, как известно, всеобщий эквивалент, и в современной экономической системе сделать что-либо без них при прочих равных невозможно, а ресурсы с наибольшей ликвидностью являются наиболее важными и жизненно необходимыми.

2. Задача оценочных моделей – дать оценку, сравнить несколько вариантов решения.

Наиболее распространенные виды оценочных моделей:

● модели оценки стоимости;

● модели оценки эффективности;

● модели оценки налоговой нагрузки.

Существуют разные виды стоимости и разные подходы к ее оценке. Можно оценивать стоимость:

● имущества;

● компании как имущественного комплекса;

● отдельных бизнес-процессов;

● бизнеса в целом.

Качественная модель оценки стоимости позволяет оценить стоимость разными способами и комбинированно.

Из моделей оценки эффективности наиболее известна модель оценки инвестиционного проекта. Традиционно оценка проекта производится по принятым коэффициентам. Однако можно и проще оценить экономические результаты несложного проекта, создав «портрет» экономики проекта.

Возможны и другие модели оценки эффективности, например оценка эффективности разных модификаций закупаемого оборудования. Ведь такие решения, по сути, носят инвестиционный характер и имеют долгосрочные последствия, которые отразятся на себестоимости продукции, произведенной с помощью оборудования, и на результатах всего дела.

Модели оценки налоговой нагрузки помогают при налоговом планировании и позволяют рассчитывать налоговые платежи для каждого налога отдельно и совокупную налоговую нагрузку.

3. Задача сценарных (вариантных) моделей – рассчитать, смоделировать, спрогнозировать возможные сценарии (варианты) развития ситуации, событий, компании, проекта.

Сценарные модели достаточно динамичны и требуют большого объема данных о внешних факторах. Модели позволяют предоставить для принятия решения несколько вариантов, стратегических или тактических альтернатив. Из множества сценариев развития можно выбрать оптимальный сценарий с учетом минимальных рисков и других желаемых последствий. Однако в результате изменения внешних факторов, часто из-за человеческого фактора, не всегда получается реализовать выбранный вариант.

В качественных сценарных моделях должно учитываться по максимуму все, чтобы в результате был получен не только ответ на вопрос: какой выбрать путь, но и рекомендации по мероприятиям, повышающим вероятность достижения результатов и минимизации рисков. Надо знать все опасности на пути и вовремя принимать меры.

Выбранный сценарий развития может пересматриваться во время движения вследствие изменения целей, интересов, появления новых внешних обстоятельств и т. д. Тогда надо корректировать путь в процессе движения.

4. Задача организационных моделей – описать бизнес-процессы и организационную структуру компании. Это помогает повышать управляемость и настраивать рабочие процессы в заданном направлении.

При описании бизнес-процессов необходимо придерживаться алгоритма. Существуют различные форматы описания бизнес-процессов и организационных структур. Создавать организационные модели можно с помощью программных продуктов.

5. Финансовые модели – одни из наиболее сложных бизнес-моделей.

Задача финансовых моделей – создать картину совокупности финансовых и экономических показателей. Финансовые модели можно строить для компании или для проекта.

Типовая финансовая модель состоит из связки: балансы – финансовые результаты – движение денежных средств. Элементы этой связки соответствуют трем основным типам финансовых отчетов и трем основным бухгалтерским формам:

а) балансовый отчет (форма 1);

б) отчет о финансовых результатах (форма 2);

в) отчет о движении денежных средств (форма 4).

Отчеты отражают суть находящейся в них информации, а бухгалтерские формы – это формы отображения такой информации, утвержденные Минфином для отчетности предприятий.

По сути три основных отчета отражают:

а) активы в разрезе структуры и источники образования активов;

б) доходы, расходы и финансовый результат;

в) денежные поступления и платежи, остаток и дефицит / профицит денежных средств.

Из содержания этих трех элементов можно рассчитать многие (но не все) финансовые и экономические показатели. Бухгалтерские формы отчетов, утвержденные Минфином, можно использовать для стыковки данных основных документов финансового плана и бухгалтерского учета (отчетности), но нельзя на них опираться при расчетах, так как их структура не всегда соответствует потребностям предприятия с точки зрения предоставления финансовой информации для принятия управленческих решений.

Входящие и исходящие данные могут находиться в разных комбинациях. Традиционно составление основных финансовых планов начинается с подготовки плана движения денежных средств, а заканчивается подготовкой прогнозного баланса. Методика расчета вытекает из постатейного содержания таблиц. Главное – создать взаимоувязанную динамическую комплексную картину компании или проекта на определенный срок, спрогнозировать финансовые показатели и финансовое состояние. Заданный период планирования разбивается на отчетные периоды, по каждому из которых можно увидеть требуемые показатели.

Для создания модели необходимо выделить:

● типовые агрегированные показатели (статьи) отчетов;

● детализированные показатели (статьи) отчетов в соответствии с особенностями компании (проекта).

Бухгалтерские формы отчетов, утвержденные Минфином, можно использовать для стыковки данных модели и бухгалтерского учета (отчетности), но нельзя на них опираться при расчетах.

6. Задача комплексных моделей – отобразить все аспекты, раскрыть разные стороны деятельности. Комплексные модели наиболее сложны и индивидуальны. Они сочетают в себе разные элементы других классов моделей.

С другой стороны, существуют типовые комплексные модели под определенный профиль компаний или проектов. У каждой типовой модели существуют свои преимущества и недостатки. Основные преимущества – снижение затрат на моделирование и использование опыта разработчика типовой модели. Основной недостаток – модель типовая, часто негибкая, не может учесть всех особенностей, тонкостей и пожеланий конкретного бизнеса, доработка модели требует значительных затрат.

Одним из видов комплексных моделей является модель, создаваемая для инвестиционного проекта или бизнес-плана. Такая модель должна объединять в себе много элементов, которые могут быть использованы самостоятельно, но должны быть взаимосвязаны:

● финансовый план;

● планы использования ресурсов;

● описание возможных сценариев развития;

● описание бизнес-процессов и организационной структуры;

● инвестиционная оценка и прогноз стоимости проекта.

Предназначение комплексной модели – интегрировать особенности и методики решения задач разных самостоятельных классов моделей в единую модель, способную выполнять разные задачи.

2.2. Построение основных элементов финансовой модели проекта

Базовая часть модели инвестиционного проекта должна быть финансовой, то есть состоять из связки: движение денежных средств – финансовые результаты – балансы. Структура этих документов определяется индивидуально исходя из особенностей проекта, но с учетом общепринятых разделов и принципов построения.

План движения денежных средств

План движения денежных средств (ДДС, cash flow) или прогноз поступлений (денежных притоков) и платежей (денежных оттоков) предназначен для расчета поступлений, платежей и остатков денежных средств. Он показывает свободный поток денежных средств – дефицит / профицит (недостаток / излишек) денежных средств, сколько в распоряжении компании имеется денежных средств и какова потребность в них.

ДДС составляется как суммарный результат деятельности компании / проекта по всем видам товаров и услуг и может быть представлен в двух формах:

1. Расположение показателей (статей) по направлению движения денег (поступление или платеж): сначала все поступления, потом все платежи.

2. Расположение показателей (статей) по виду деятельности. Сначала поступления и платежи по одному виду деятельности, затем – по второму, после – по третьему. Для компаний выделяют следующие три вида деятельности:

ДДС составляется как суммарный результат деятельности компании / проекта по всем видам товаров и услуг и может быть представлен в двух формах:

1. Расположение показателей (статей) по направлению движения денег (поступление или платеж): сначала все поступления, потом все платежи.

2. Расположение показателей (статей) по виду деятельности. Сначала поступления и платежи по одному виду деятельности, затем – по второму, после – по третьему. Для компаний выделяют следующие три вида деятельности: