Риск конкретной ценной бумаги не остается постоянным, а непрерывно изменяется в зависимости от состояния обязанного по ней лица и конъюнктуры рынка ценных бумаг в целом.

Ценная бумага обладает двумя видами стоимости:

1) номинальная стоимость – выражается в той сумме денег, которую ценная бумага представляет при обмене ее на действительный капитал на стадии выпуска или гашения;

2) рыночная стоимость – возникает в результате капитализации ее имущественных прав.

Номинальная стоимость ценной бумаги состоит из суммы денег, которая закрепляется за конкретной ценной бумагой на определенной стадии ее существования, плюс начисляемый доход, то есть, по сути, это плата за использование капитала. Начисляемый доход существует в двух формах: дивиденды по акциям, проценты по остальным бумагам.

§ 3 Виды ценных бумаг

§ 4 Банковские депозиты

Тема 2. Облигации

§ 1 Фундаментальные свойства облигации

Ценная бумага обладает двумя видами стоимости:

1) номинальная стоимость – выражается в той сумме денег, которую ценная бумага представляет при обмене ее на действительный капитал на стадии выпуска или гашения;

2) рыночная стоимость – возникает в результате капитализации ее имущественных прав.

Номинальная стоимость ценной бумаги состоит из суммы денег, которая закрепляется за конкретной ценной бумагой на определенной стадии ее существования, плюс начисляемый доход, то есть, по сути, это плата за использование капитала. Начисляемый доход существует в двух формах: дивиденды по акциям, проценты по остальным бумагам.

§ 3 Виды ценных бумаг

Ситуация с ценными бумагами постоянно меняется, а определение той или иной ценной бумаги приходится искать в разных законодательных документах. Юридическое определение различных видов ценных бумаг дается либо в Гражданском кодексе, либо в соответствующих законах, регулирующих выпуск и обращение конкретных ценных бумаг.

В Гражданском кодексе определяются следующие виды ценных бумаг.

Вексель (ст. 815).

Простой вексель – ничем не обусловленное обязательство векселедателя выплатить по наступлении предусмотренного векселем срока полученную взаймы денежную сумму.

Переводной вексель – ничем не обусловленное обязательство иного (а не векселедателя) указанного в векселе плательщика выплатить по наступлении предусмотренного векселем срока полученную взаймы денежную сумму.

Облигация (ст. 816) – ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Государственная облигация (ст. 817) – это юридическая форма удостоверения договора государственного займа; она удостоверяет право заимодавца (т. е. владельца облигации) на получение от заемщика (т. е. государства) предоставленных ему взаймы денежных средств или в зависимости от условий займа иного имущества, установленных процентов либо иных имущественных прав в сроки, предусмотренные условиями выпуска займа в обращение.

Сберегательная книжка на предъявителя (ст. 843) – это юридическая форма удостоверения договора банковского вклада (депозита) с гражданином и внесения денежных средств на его счет, в соответствии с которым банк, принявший поступившую от вкладчика или поступившую для него денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее лицу, предъявившему сберегательную книжку.

Сберегательный (депозитный) сертификат (ст. 844) – ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка (на практике сберегательные сертификаты распространяются среди граждан, а депозитные – среди юридических лиц).

Чек (ст. 877) – ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Складское свидетельство (ст. 912–917) – ценная бумага, выданная товарным складом и подтверждающая принятие товара на хранение.

Двойное складское свидетельство состоит из двух частей – складского свидетельства и залогового свидетельства (варранта), которые могут быть отделены друг от друга, каждое в отдельности есть именная ценная бумага.

Простое складское свидетельство – складское свидетельство на предъявителя.

В Федеральном законе «О рынке ценных бумаг» дается определение акции (ст. 2). Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

В Федеральном законе «Об ипотеке (залоге недвижимости)» определяется понятие закладной. Закладная – именная ценная бумага, удостоверяющая права ее владельца в соответствии с договором об ипотеке (залоге недвижимого имущества) на получение денежного обязательства или указанного в нем имущества. Закладная является именной ценной бумагой. Обычно владельцем закладной является банк, выдавший кредит под залог имущества.

Единственный вид российской ценной бумаги, не описанный до сих пор в законодательных актах, а только упомянутый в Гражданском кодексе, – это коносамент. Коносамент – это ценная бумага, подтверждающая права собственности на груз, перевозимый судном. Коносамент имеет стандартную форму, принятую в международной практике. Этот документ содержит подпись капитана судна, он подтверждает погрузку и перевозку груза, в нем отражается право на получение груза. Коносамент может быть именным, на предъявителя или ордерным. В последнем случае передача ценной бумаги другому лицу производится при помощи передаточной надписи. Как правило, выписывается ордерный коносамент, по которому груз может получить уполномоченное либо отправителем, либо получателем груза лицо.

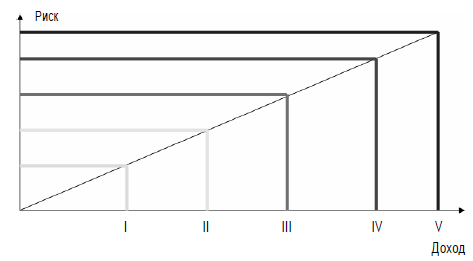

Рис. 2.4. Зависимость дохода от риска

Приватизационные ценные бумаги – они прекратили свое обращение на российском рынке.

Пай инвестиционного фонда – средства пайщика, на которые управляющая компания приобретает ценные бумаги в соответствии с законодательством РФ.

Среди множества различных оснований деления ценных бумаг на виды мы выделим один. Все бумаги условно разделяются на (рис. 2.4.):

I. безрисковые (банковские сертификаты – 5–9%),

II. низкорискованные (корпоративные облигации – 10–20 %),

III. среднерискованные (паи инвестиционных фондов -15-40 %),

IV. высокорискованные (акции – 30–80 %),

V. особорискованные (другие инструменты рынка – фьючерсы, опционы).

Основное внимание мы уделим инструментам, доступным для большинства граждан России или наиболее массово обращающимся на рынке ММВБ и не являющимся особорискованными.

В Гражданском кодексе определяются следующие виды ценных бумаг.

Вексель (ст. 815).

Простой вексель – ничем не обусловленное обязательство векселедателя выплатить по наступлении предусмотренного векселем срока полученную взаймы денежную сумму.

Переводной вексель – ничем не обусловленное обязательство иного (а не векселедателя) указанного в векселе плательщика выплатить по наступлении предусмотренного векселем срока полученную взаймы денежную сумму.

Облигация (ст. 816) – ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права.

Государственная облигация (ст. 817) – это юридическая форма удостоверения договора государственного займа; она удостоверяет право заимодавца (т. е. владельца облигации) на получение от заемщика (т. е. государства) предоставленных ему взаймы денежных средств или в зависимости от условий займа иного имущества, установленных процентов либо иных имущественных прав в сроки, предусмотренные условиями выпуска займа в обращение.

Сберегательная книжка на предъявителя (ст. 843) – это юридическая форма удостоверения договора банковского вклада (депозита) с гражданином и внесения денежных средств на его счет, в соответствии с которым банк, принявший поступившую от вкладчика или поступившую для него денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее лицу, предъявившему сберегательную книжку.

Сберегательный (депозитный) сертификат (ст. 844) – ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка (на практике сберегательные сертификаты распространяются среди граждан, а депозитные – среди юридических лиц).

Чек (ст. 877) – ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Складское свидетельство (ст. 912–917) – ценная бумага, выданная товарным складом и подтверждающая принятие товара на хранение.

Двойное складское свидетельство состоит из двух частей – складского свидетельства и залогового свидетельства (варранта), которые могут быть отделены друг от друга, каждое в отдельности есть именная ценная бумага.

Простое складское свидетельство – складское свидетельство на предъявителя.

В Федеральном законе «О рынке ценных бумаг» дается определение акции (ст. 2). Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

В Федеральном законе «Об ипотеке (залоге недвижимости)» определяется понятие закладной. Закладная – именная ценная бумага, удостоверяющая права ее владельца в соответствии с договором об ипотеке (залоге недвижимого имущества) на получение денежного обязательства или указанного в нем имущества. Закладная является именной ценной бумагой. Обычно владельцем закладной является банк, выдавший кредит под залог имущества.

Единственный вид российской ценной бумаги, не описанный до сих пор в законодательных актах, а только упомянутый в Гражданском кодексе, – это коносамент. Коносамент – это ценная бумага, подтверждающая права собственности на груз, перевозимый судном. Коносамент имеет стандартную форму, принятую в международной практике. Этот документ содержит подпись капитана судна, он подтверждает погрузку и перевозку груза, в нем отражается право на получение груза. Коносамент может быть именным, на предъявителя или ордерным. В последнем случае передача ценной бумаги другому лицу производится при помощи передаточной надписи. Как правило, выписывается ордерный коносамент, по которому груз может получить уполномоченное либо отправителем, либо получателем груза лицо.

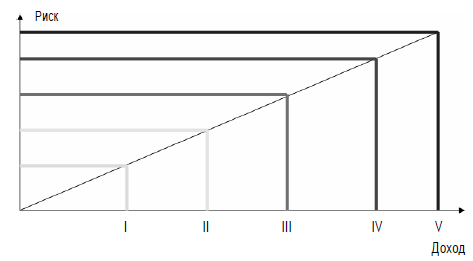

Рис. 2.4. Зависимость дохода от риска

Приватизационные ценные бумаги – они прекратили свое обращение на российском рынке.

Пай инвестиционного фонда – средства пайщика, на которые управляющая компания приобретает ценные бумаги в соответствии с законодательством РФ.

Среди множества различных оснований деления ценных бумаг на виды мы выделим один. Все бумаги условно разделяются на (рис. 2.4.):

I. безрисковые (банковские сертификаты – 5–9%),

II. низкорискованные (корпоративные облигации – 10–20 %),

III. среднерискованные (паи инвестиционных фондов -15-40 %),

IV. высокорискованные (акции – 30–80 %),

V. особорискованные (другие инструменты рынка – фьючерсы, опционы).

Основное внимание мы уделим инструментам, доступным для большинства граждан России или наиболее массово обращающимся на рынке ММВБ и не являющимся особорискованными.

§ 4 Банковские депозиты

Кроме акций и облигаций, банки имеют право выпускать специфические ценные бумаги: сберегательные и депозитные сертификаты, которые не могут эмитировать другие юридические лица.

Банковские сертификаты привлекательны для инвестора тем, что они являются ценными бумагами. По степени надежности в западных странах ценные бумаги банков стоят на втором месте после государственных ценных бумаг. Возврат средств по сертификатам банков гарантирован в большей степени, чем по акциям и облигациям акционерных обществ.

Депозитный сертификат – это письменное свидетельство банка по выплате размещенных у него юридическими лицами депозитных вкладов, на основании которого права могут переходить от одного лица к другому.

Сберегательный сертификат – это документ, являющийся обязательством банка по выплате размещенных у него физическими лицами сберегательных вкладов, права по которому могут уступаться одним лицом другому.

Условия выпуска и обращения депозитных и сберегательных сертификатов одинаковы. Различие заключается в том, что депозитные сертификаты применяются только для обслуживания юридических лиц, а сберегательные сертификаты – для населения. Физические и юридические лица, внесшие вклад в банк, называются вкладчиками, или бенефициарами. Они имеют право на получение после истечения установленного срока суммы депозита (вклада) и процентов по нему или могут уступить свои права третьим лицам.

По форме выпуска и возможности идентификации владельца сертификаты могут быть именными или на предъявителя.

В зависимости от срока действия сертификаты могут быть срочными или до востребования. В срочном сертификате фиксируется дата, когда владелец получил сертификат, и дата, когда он получает право востребовать депозит (вклад) с причитающимися ему процентами. Срок обращения сертификатов, как правило, не превышает одного года. Однако по сберегательным сертификатам, если условия выпуска согласованы с Центральным банком РФ, срок их обращения может быть установлен более одного года. Если в сертификате срок его обращения не оговорен, то такой сертификат является документом до востребования, и банк выплачивает сумму депозита (вклада) с процентами по предъявлении этого документа.

Классификация сертификатов по срокам обращения в определенной мере носит условный характер. В частности, если срок получения депозита или вклада прошел, то банк обязан выплатить причитающиеся клиенту суммы по его первому требованию. Таким образом, до истечения срока обращения сертификат действует как срочный, а после истечения – как до востребования. Иногда банки при выпуске сертификатов предусматривают, что срочный сертификат может быть погашен досрочно, но с пониженными процентами.

Сертификаты выпускаются на специальном бланке, который должен содержать следующие обязательные реквизиты:

– наименование «депозитный (или сберегательный) сертификат»;

– основание выдачи сертификата (внесение депозита или сберегательного вклада);

– дата внесения депозита (вклада);

– сумма внесенного депозита или вклада;

– безусловное обязательство банка вернуть сумму, внесенную в депозит или на вклад;

– дата востребования бенефициаром суммы по сертификату;

– ставка процента за пользование депозитом или вкладом;

– сумма причитающихся процентов;

– наименование и адрес банка;

– для именного сертификата – наименование (фамилия, имя, отчество и адрес) бенефициара;

– подписи двух лиц, уполномоченных банком на подписание таких документов, скрепленные печатью банка.

Отсутствие в тексте бланка сертификата какого-либо из обязательных реквизитов делает этот бланк недействительным. Банк в сертификате может указывать и дополнительные сведения.

Банк, эмитирующий сертификаты, должен вести строгий учет их выдачи и погашения. Для учета выданных сертификатов бланк сертификата может выпускаться с отрезным корешком, на котором указываются номер сертификата, дата выдачи, сумма, срок возврата сертификата, кому выдан сертификат.

При получении сертификата бенефициар подписывает корешок, который затем отделяется от сертификата и хранится в банке. Сертификаты могут выпускаться без корешка. Тогда банк должен вести специальный регистрационный журнал, который содержит те же реквизиты, что и корешок, включая подпись бенефициара.

Вопросы для самопроверки

1. Дайте определение «ценная бумага».

2. Опишите кругооборот ценной бумаги.

3. Перечислите виды ценных бумаг и дайте их краткую характеристику.

4. Что такое банковский депозит?

Банковские сертификаты привлекательны для инвестора тем, что они являются ценными бумагами. По степени надежности в западных странах ценные бумаги банков стоят на втором месте после государственных ценных бумаг. Возврат средств по сертификатам банков гарантирован в большей степени, чем по акциям и облигациям акционерных обществ.

Депозитный сертификат – это письменное свидетельство банка по выплате размещенных у него юридическими лицами депозитных вкладов, на основании которого права могут переходить от одного лица к другому.

Сберегательный сертификат – это документ, являющийся обязательством банка по выплате размещенных у него физическими лицами сберегательных вкладов, права по которому могут уступаться одним лицом другому.

Условия выпуска и обращения депозитных и сберегательных сертификатов одинаковы. Различие заключается в том, что депозитные сертификаты применяются только для обслуживания юридических лиц, а сберегательные сертификаты – для населения. Физические и юридические лица, внесшие вклад в банк, называются вкладчиками, или бенефициарами. Они имеют право на получение после истечения установленного срока суммы депозита (вклада) и процентов по нему или могут уступить свои права третьим лицам.

По форме выпуска и возможности идентификации владельца сертификаты могут быть именными или на предъявителя.

В зависимости от срока действия сертификаты могут быть срочными или до востребования. В срочном сертификате фиксируется дата, когда владелец получил сертификат, и дата, когда он получает право востребовать депозит (вклад) с причитающимися ему процентами. Срок обращения сертификатов, как правило, не превышает одного года. Однако по сберегательным сертификатам, если условия выпуска согласованы с Центральным банком РФ, срок их обращения может быть установлен более одного года. Если в сертификате срок его обращения не оговорен, то такой сертификат является документом до востребования, и банк выплачивает сумму депозита (вклада) с процентами по предъявлении этого документа.

Классификация сертификатов по срокам обращения в определенной мере носит условный характер. В частности, если срок получения депозита или вклада прошел, то банк обязан выплатить причитающиеся клиенту суммы по его первому требованию. Таким образом, до истечения срока обращения сертификат действует как срочный, а после истечения – как до востребования. Иногда банки при выпуске сертификатов предусматривают, что срочный сертификат может быть погашен досрочно, но с пониженными процентами.

Сертификаты выпускаются на специальном бланке, который должен содержать следующие обязательные реквизиты:

– наименование «депозитный (или сберегательный) сертификат»;

– основание выдачи сертификата (внесение депозита или сберегательного вклада);

– дата внесения депозита (вклада);

– сумма внесенного депозита или вклада;

– безусловное обязательство банка вернуть сумму, внесенную в депозит или на вклад;

– дата востребования бенефициаром суммы по сертификату;

– ставка процента за пользование депозитом или вкладом;

– сумма причитающихся процентов;

– наименование и адрес банка;

– для именного сертификата – наименование (фамилия, имя, отчество и адрес) бенефициара;

– подписи двух лиц, уполномоченных банком на подписание таких документов, скрепленные печатью банка.

Отсутствие в тексте бланка сертификата какого-либо из обязательных реквизитов делает этот бланк недействительным. Банк в сертификате может указывать и дополнительные сведения.

Банк, эмитирующий сертификаты, должен вести строгий учет их выдачи и погашения. Для учета выданных сертификатов бланк сертификата может выпускаться с отрезным корешком, на котором указываются номер сертификата, дата выдачи, сумма, срок возврата сертификата, кому выдан сертификат.

При получении сертификата бенефициар подписывает корешок, который затем отделяется от сертификата и хранится в банке. Сертификаты могут выпускаться без корешка. Тогда банк должен вести специальный регистрационный журнал, который содержит те же реквизиты, что и корешок, включая подпись бенефициара.

Вопросы для самопроверки

1. Дайте определение «ценная бумага».

2. Опишите кругооборот ценной бумаги.

3. Перечислите виды ценных бумаг и дайте их краткую характеристику.

4. Что такое банковский депозит?

Тема 2. Облигации

§ 1 Фундаментальные свойства облигации

Облигация – это долговая эмиссионная ценная бумага, отражающая отношения займа между инвестором и эмитентом. Инвесторы, приобретающие облигации, являются кредиторами. Эмитенты – это предприятия, банки, органы государственного управления, выпускающие облигации, они являются заемщиками.

При выпуске облигаций эмитент определяет параметры выпуска, основные из которых следующие:

– объем выпуска облигационного займа;

– номинальная стоимость облигации;

– величина выплачиваемого по облигации дохода;

– периодичность выплат дохода;

– срок до погашения облигации.

Эти параметры, наряду с другими показателями, указываются в проспекте эмиссии, а также на бланке, если облигации выпускаются в документарной форме.

Исходя из того, что при выпуске облигаций возникают отношения займа, можно выделить следующие фундаментальные свойства облигаций.

1. Наличие конечного срока действия облигации. При выпуске облигаций эмитент в проспекте эмиссии указывает срок погашения облигации, при наступлении которого предприятие выкупает свои облигации у инвесторов, выплачивая им номинальную стоимость облигации. Однако мировая практика знает так называемые «вечные» облигации, у которых отсутствует конечный срок погашения. Классическим примером бессрочных облигаций являются «британские консоли» (британские консолидированные облигации), которые были выпущены в Великобритании в XIX в. без указания даты погашения. Эти облигации до сих пор обращаются на рынке. Возникает вопрос, почему же люди покупают эти облигации, если их никогда не погасят, и эмитент не вернет инвестору номинальную стоимость облигаций? Инвесторы приобретают данные облигации, потому что, во-первых, это надежные ценные бумаги, по которым отвечает правительство Великобритании, во-вторых, они приносят хороший доход, в-третьих, эти облигации абсолютно ликвидны, т. е. если инвестору необходимо вернуть основную сумму долга, то он всегда может продать их на вторичном рынке. Следует отметить, что выпуск бессрочных облигаций является крайне редким случаем. Это скорее исключение из правил, чем общая закономерность. В России бессрочные облигации не выпускаются.

2. Владельцы облигаций, как кредиторы, имеют приоритет в получении дохода. При выпуске облигаций эмитент определяет величину и периодичность выплат дохода. Размер дохода устанавливается в процентах от номинальной стоимости облигации и показывает годовую доходность. Например, по облигации номиналом 1000 р. установлен 10 %-ный доход, выплаты по которому осуществляются 2 раза в год. Это значит, что в течение года инвестор получит доход в размере 100 р. (10 % от 1000 р.) двумя платежами по 50 р. каждый. Приоритет владельцев облигаций в получении дохода проявляется в двух аспектах. Во-первых, выплаты в пределах установленного норматива являются частью издержек предприятия и включаются в себестоимость. Это принципиально отличает условия выплат по облигациям от текущих платежей по акциям. По акциям выплачиваются дивиденды, источником которых является чистая прибыль компании, остающаяся после уплаты налогов. При отсутствии прибыли дивиденды акционерам не выплачиваются. По облигациям же эмитент даже при отсутствии прибыли обязан выплачивать доход. Во-вторых, выплаты по облигациям являются обязанностью эмитента, которую он принял на себя, выпустив облигации в обращение. Если с этой точки зрения посмотреть на акции и облигации, то мы увидим, что выплата дивидендов по акциям не является жестким обязательством эмитента. Решение о выплате дивидендов принимает общее собрание акционеров, которое может отказаться от дивидендов даже при наличии прибыли, так как средства нужны для реализации каких-либо инвестиционных проектов. По облигациям выплата процентов является обязательной. В случае невыплаты эмитентом купонного дохода владельцы облигаций могут востребовать причитающиеся им суммы через суд. Таким образом, держатели облигаций в отношении получения текущего дохода защищены в большей степени, чем акционеры.

3. Наличие у владельцев облигаций права на первоочередное (по сравнению с акционерами) удовлетворение их требований при ликвидации предприятия. Как правило, вопрос о ликвидации возникает, когда предприятие находится на стадии банкротства. При банкротстве компания обязана рассчитаться со всеми кредиторами (с работниками предприятия – по заработной плате, с бюджетом – по налогам, с прочими кредиторами). Владельцы облигаций являются одними из кредиторов компании. Поэтому в случае ликвидации предприятия им будет погашена вся задолженность по текущим платежам за истекший период и выплачена номинальная стоимость облигации. Если у предприятия не хватает средств на расчетном счете для удовлетворения всех требований кредиторов, то продаются активы компании (здания, машины, оборудование и т. п.). За счет вырученных средств компания гасит свои обязательства. Расчеты же с акционерами производятся после погашения задолженности перед всеми кредиторами. Значит, вполне можно предположить ситуацию, когда акционеры не получают ничего.

Исходя из описанных выше свойств, можно сказать, что облигация является более надежной по отношению к акции бумагой – как с точки зрения получения текущего дохода в виде периодических выплат, так и получения основной суммы долга в виде номинальной стоимости.

К приобретению облигаций прибегают, как правило, осторожные инвесторы, не стремящиеся к сверхвысоким доходам, которые можно получить от прироста курсовой стоимости акций. Действительно, вкладывая средства в акции, можно получить высокий доход, если рыночная стоимость акций растет, но можно получить и убыток, если стоимость акций падает, вплоть до потери капитала в случае банкротства компании. Поэтому осторожный инвестор, приобретая облигации, отдает предпочтение надежности по отношению к доходности. Он рассчитывает на получение стабильного и регулярного текущего дохода в течение срока действия облигации, по истечении которого он вернет инвестированный капитал в виде выплаченной ему суммы.

При выпуске облигаций эмитент определяет параметры выпуска, основные из которых следующие:

– объем выпуска облигационного займа;

– номинальная стоимость облигации;

– величина выплачиваемого по облигации дохода;

– периодичность выплат дохода;

– срок до погашения облигации.

Эти параметры, наряду с другими показателями, указываются в проспекте эмиссии, а также на бланке, если облигации выпускаются в документарной форме.

Исходя из того, что при выпуске облигаций возникают отношения займа, можно выделить следующие фундаментальные свойства облигаций.

1. Наличие конечного срока действия облигации. При выпуске облигаций эмитент в проспекте эмиссии указывает срок погашения облигации, при наступлении которого предприятие выкупает свои облигации у инвесторов, выплачивая им номинальную стоимость облигации. Однако мировая практика знает так называемые «вечные» облигации, у которых отсутствует конечный срок погашения. Классическим примером бессрочных облигаций являются «британские консоли» (британские консолидированные облигации), которые были выпущены в Великобритании в XIX в. без указания даты погашения. Эти облигации до сих пор обращаются на рынке. Возникает вопрос, почему же люди покупают эти облигации, если их никогда не погасят, и эмитент не вернет инвестору номинальную стоимость облигаций? Инвесторы приобретают данные облигации, потому что, во-первых, это надежные ценные бумаги, по которым отвечает правительство Великобритании, во-вторых, они приносят хороший доход, в-третьих, эти облигации абсолютно ликвидны, т. е. если инвестору необходимо вернуть основную сумму долга, то он всегда может продать их на вторичном рынке. Следует отметить, что выпуск бессрочных облигаций является крайне редким случаем. Это скорее исключение из правил, чем общая закономерность. В России бессрочные облигации не выпускаются.

2. Владельцы облигаций, как кредиторы, имеют приоритет в получении дохода. При выпуске облигаций эмитент определяет величину и периодичность выплат дохода. Размер дохода устанавливается в процентах от номинальной стоимости облигации и показывает годовую доходность. Например, по облигации номиналом 1000 р. установлен 10 %-ный доход, выплаты по которому осуществляются 2 раза в год. Это значит, что в течение года инвестор получит доход в размере 100 р. (10 % от 1000 р.) двумя платежами по 50 р. каждый. Приоритет владельцев облигаций в получении дохода проявляется в двух аспектах. Во-первых, выплаты в пределах установленного норматива являются частью издержек предприятия и включаются в себестоимость. Это принципиально отличает условия выплат по облигациям от текущих платежей по акциям. По акциям выплачиваются дивиденды, источником которых является чистая прибыль компании, остающаяся после уплаты налогов. При отсутствии прибыли дивиденды акционерам не выплачиваются. По облигациям же эмитент даже при отсутствии прибыли обязан выплачивать доход. Во-вторых, выплаты по облигациям являются обязанностью эмитента, которую он принял на себя, выпустив облигации в обращение. Если с этой точки зрения посмотреть на акции и облигации, то мы увидим, что выплата дивидендов по акциям не является жестким обязательством эмитента. Решение о выплате дивидендов принимает общее собрание акционеров, которое может отказаться от дивидендов даже при наличии прибыли, так как средства нужны для реализации каких-либо инвестиционных проектов. По облигациям выплата процентов является обязательной. В случае невыплаты эмитентом купонного дохода владельцы облигаций могут востребовать причитающиеся им суммы через суд. Таким образом, держатели облигаций в отношении получения текущего дохода защищены в большей степени, чем акционеры.

3. Наличие у владельцев облигаций права на первоочередное (по сравнению с акционерами) удовлетворение их требований при ликвидации предприятия. Как правило, вопрос о ликвидации возникает, когда предприятие находится на стадии банкротства. При банкротстве компания обязана рассчитаться со всеми кредиторами (с работниками предприятия – по заработной плате, с бюджетом – по налогам, с прочими кредиторами). Владельцы облигаций являются одними из кредиторов компании. Поэтому в случае ликвидации предприятия им будет погашена вся задолженность по текущим платежам за истекший период и выплачена номинальная стоимость облигации. Если у предприятия не хватает средств на расчетном счете для удовлетворения всех требований кредиторов, то продаются активы компании (здания, машины, оборудование и т. п.). За счет вырученных средств компания гасит свои обязательства. Расчеты же с акционерами производятся после погашения задолженности перед всеми кредиторами. Значит, вполне можно предположить ситуацию, когда акционеры не получают ничего.

Исходя из описанных выше свойств, можно сказать, что облигация является более надежной по отношению к акции бумагой – как с точки зрения получения текущего дохода в виде периодических выплат, так и получения основной суммы долга в виде номинальной стоимости.

К приобретению облигаций прибегают, как правило, осторожные инвесторы, не стремящиеся к сверхвысоким доходам, которые можно получить от прироста курсовой стоимости акций. Действительно, вкладывая средства в акции, можно получить высокий доход, если рыночная стоимость акций растет, но можно получить и убыток, если стоимость акций падает, вплоть до потери капитала в случае банкротства компании. Поэтому осторожный инвестор, приобретая облигации, отдает предпочтение надежности по отношению к доходности. Он рассчитывает на получение стабильного и регулярного текущего дохода в течение срока действия облигации, по истечении которого он вернет инвестированный капитал в виде выплаченной ему суммы.

Конец бесплатного ознакомительного фрагмента