Страница:

Так, например, включение в число обязательных интернет-ресурсов какого-либо нового сайта, на котором можно многое узнать о потенциальном контрагенте, приведет к улучшению результатов проверки контрагента перед заключением сделки и будет полезно для компании. А вот, скажем, разработка и выпуск красиво оформленного корпоративного кодекса по работе с клиентами-должниками, могут обернуться «выброшенными на ветер деньгами», если данный документ не будет использоваться персоналом в работе.

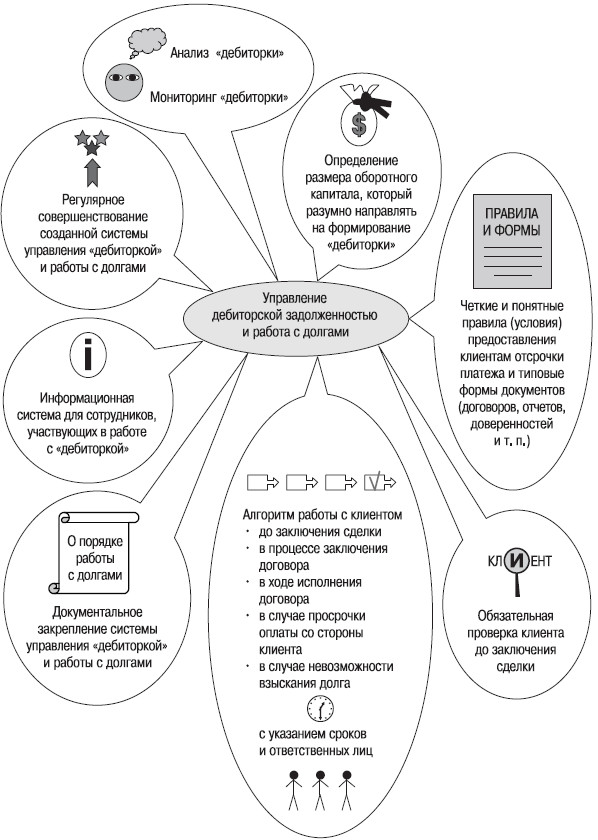

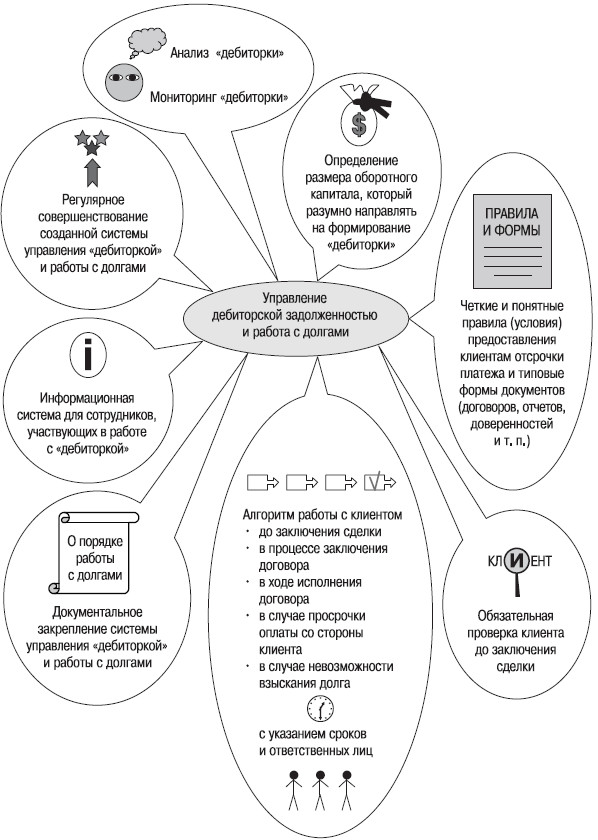

В дополнение к текстовому описанию системы работы с дебиторской задолженностью и работы с долгами предлагаю ознакомиться с небольшой, но наглядной интеллект-картой,[15] разработанной мной по данной теме (рис. 1.2). Интеллект-карта приведена в конце данной главы после практического задания и комментариев руководителей и специалистов нескольких компаний.

Практическое задание № 9

Определите, а затем запишите, как часто вы будете собирать сведения по работе с «дебиторкой» и долгами (один раз в неделю, один раз в две недели, один раз в месяц, один раз в квартал и т. п.); какую именно информацию вы будете брать для анализа (например, общий размер дебиторской задолженности, соотношение нормальной и неоправданной «дебиторки», размеры сомнительной и безнадежной задолженности и причины ее возникновения и т. п.); какую информацию вы будете принимать по итогам анализа для решения о необходимости (или отсутствии таковой) изменения созданной системы для повышения ее эффективности.

Нурматова Екатерина, заместитель директора компании «Гарант-Викомэс». Начав читать, сразу понимаешь – а ведь это про нас! В стремлении увеличить клиентскую базу и расширить рынки сбыта товаров и услуг многие предприятия вынуждены сознательно идти на сделки, результатом которых становится дебиторская задолженность. В практике, когда целью нашего взаимодействия с покупателем являются его повторные покупки у нас, мы регулярно сталкиваемся с проблемой: оказывать ли услуги и дальше, если у клиента уже образовалась дебиторская задолженность? Каков размер лимита доверия по срокам и суммам, который мы можем предоставить данному конкретному клиенту, учитывая, что на рынке есть конкуренты? В своей деятельности мы регулярно сталкиваемся со следующим аргументом клиентов: «Мы заплатим вам позже, подождите…» Верить или нет? И если верить, то насколько? И какому количеству клиентов мы можем таким образом пойти навстречу, чтобы их сохранить? Особенно острой эта проблема становится в условиях, когда клиентская база большая и руководитель уже физически не может отслеживать каждого должника и держать руку на пульсе. А значит, встает вопрос о назначении ответственных лиц и о разработке системы, которая помогла бы этот процесс контролировать.

Скрипник Олег, внутренний аудитор интегрированной системы менеджмента, инженер по маркетингу ООО «Волгоградсервис». Поскольку каждая компания индивидуальна, то и создаваемая система управления дебиторской задолженностью должна быть разработана с учетом общих принципов, но под задачи и особенности конкретной компании. Помнить об особенностях и возможностях компании важно не только на этапе создания системы управления, но и в процессе ее анализа и совершенствования. Любое улучшение должно внедряться не для «галочки», а для того чтобы компания получала от этого действительную пользу.

Камбулов Андрей Георгиевич, начальник отдела бюджетирования, планирования контроля и внутреннего аудита ООО «ЮгКонсалтинг». Создав и внедрив систему управления дебиторской задолженностью, важно очень тщательно контролировать действия сотрудников компании, исполняющих все разработанные регламенты и процедуры.

При этом особое внимание должно уделяться тем сотрудникам, которые непосредственно взаимодействуют с клиентами. Так, мне в своей профессиональной практике доводилось сталкиваться с тем, что кредитные комитеты, создаваемые в компании для оценки клиентов, вводятся в заблуждение торговыми представителями, которые предоставляют (иногда по собственной инициативе, а иногда по договоренности с клиентом) «подправленную» отчетность, чтобы согласовать сделку и обеспечить себе выполнение плана продаж. Порой встречаются случаи откровенного мошенничества. Например, торговые представители порой отгружают товар без документов. То есть приезжает покупатель, забирает товар, делая при этом себе «левые» документы на провоз. В документах указывается, что покупатель везет свой же товар, но между удаленными складами. Для решения вопросов с ГИБДД в случае остановки и проверки транспорта в процессе перевозки этого было достаточно. В подобной ситуации у компании официально не возникало дебиторской задолженности, но и товара при этом у нее тоже не было.

Назимова Марина Валерьевна, генеральный директор ООО «Стафгайд». Очень важно, чтобы сотрудники решали задачи в рамках своей компетенции, прописанной в должностной инструкции, тогда в вопросах «дебиторки» будет больше порядка. Менеджеры отдела продаж предоставляют небольшие скидки за покупку товара определенного объема (или услуги) в пределах своей компетенции. Данные скидки можно включить в стандартный прайс-лист компании, размещаемый на корпоративном сайте, в печатных СМИ, других источниках информации. Решение о предоставлении заказчику более крупных скидок требует пристального внимания со стороны коммерческого директора и финансового отдела, без визы руководителя в этой ситуации не обойтись. Учет отгружаемой продукции желательно вести с помощью программы (например, 1C), в которую «вбит» набор стандартных скидок (программист может ограничить доступ к изменениям скидок). При выставлении счета бухгалтер также осуществляет дополнительный контроль отдела продаж, согласно правилам предоставления бонусов в компании. Крупные скидки «вбиваются» вручную только бухгалтером на основании письменного распоряжения коммерческого директора (или генерального) либо его визы. На самом деле контроль руководителя важен как по «дебиторке», так и в целом: полезны периодические проверки финансовой отчетности компании, например независимый аудит, либо консультация консалтинговой компании (взгляд со стороны независимого эксперта).

Рис. 1.2. Управление дебиторской задолженностью и работа с долгами (интеллект-карта)

2. Проверка контрагента

Что нужно знать

Источники информации

В дополнение к текстовому описанию системы работы с дебиторской задолженностью и работы с долгами предлагаю ознакомиться с небольшой, но наглядной интеллект-картой,[15] разработанной мной по данной теме (рис. 1.2). Интеллект-карта приведена в конце данной главы после практического задания и комментариев руководителей и специалистов нескольких компаний.

Практическое задание № 9

Определите, а затем запишите, как часто вы будете собирать сведения по работе с «дебиторкой» и долгами (один раз в неделю, один раз в две недели, один раз в месяц, один раз в квартал и т. п.); какую именно информацию вы будете брать для анализа (например, общий размер дебиторской задолженности, соотношение нормальной и неоправданной «дебиторки», размеры сомнительной и безнадежной задолженности и причины ее возникновения и т. п.); какую информацию вы будете принимать по итогам анализа для решения о необходимости (или отсутствии таковой) изменения созданной системы для повышения ее эффективности.

Нурматова Екатерина, заместитель директора компании «Гарант-Викомэс». Начав читать, сразу понимаешь – а ведь это про нас! В стремлении увеличить клиентскую базу и расширить рынки сбыта товаров и услуг многие предприятия вынуждены сознательно идти на сделки, результатом которых становится дебиторская задолженность. В практике, когда целью нашего взаимодействия с покупателем являются его повторные покупки у нас, мы регулярно сталкиваемся с проблемой: оказывать ли услуги и дальше, если у клиента уже образовалась дебиторская задолженность? Каков размер лимита доверия по срокам и суммам, который мы можем предоставить данному конкретному клиенту, учитывая, что на рынке есть конкуренты? В своей деятельности мы регулярно сталкиваемся со следующим аргументом клиентов: «Мы заплатим вам позже, подождите…» Верить или нет? И если верить, то насколько? И какому количеству клиентов мы можем таким образом пойти навстречу, чтобы их сохранить? Особенно острой эта проблема становится в условиях, когда клиентская база большая и руководитель уже физически не может отслеживать каждого должника и держать руку на пульсе. А значит, встает вопрос о назначении ответственных лиц и о разработке системы, которая помогла бы этот процесс контролировать.

Скрипник Олег, внутренний аудитор интегрированной системы менеджмента, инженер по маркетингу ООО «Волгоградсервис». Поскольку каждая компания индивидуальна, то и создаваемая система управления дебиторской задолженностью должна быть разработана с учетом общих принципов, но под задачи и особенности конкретной компании. Помнить об особенностях и возможностях компании важно не только на этапе создания системы управления, но и в процессе ее анализа и совершенствования. Любое улучшение должно внедряться не для «галочки», а для того чтобы компания получала от этого действительную пользу.

Камбулов Андрей Георгиевич, начальник отдела бюджетирования, планирования контроля и внутреннего аудита ООО «ЮгКонсалтинг». Создав и внедрив систему управления дебиторской задолженностью, важно очень тщательно контролировать действия сотрудников компании, исполняющих все разработанные регламенты и процедуры.

При этом особое внимание должно уделяться тем сотрудникам, которые непосредственно взаимодействуют с клиентами. Так, мне в своей профессиональной практике доводилось сталкиваться с тем, что кредитные комитеты, создаваемые в компании для оценки клиентов, вводятся в заблуждение торговыми представителями, которые предоставляют (иногда по собственной инициативе, а иногда по договоренности с клиентом) «подправленную» отчетность, чтобы согласовать сделку и обеспечить себе выполнение плана продаж. Порой встречаются случаи откровенного мошенничества. Например, торговые представители порой отгружают товар без документов. То есть приезжает покупатель, забирает товар, делая при этом себе «левые» документы на провоз. В документах указывается, что покупатель везет свой же товар, но между удаленными складами. Для решения вопросов с ГИБДД в случае остановки и проверки транспорта в процессе перевозки этого было достаточно. В подобной ситуации у компании официально не возникало дебиторской задолженности, но и товара при этом у нее тоже не было.

Назимова Марина Валерьевна, генеральный директор ООО «Стафгайд». Очень важно, чтобы сотрудники решали задачи в рамках своей компетенции, прописанной в должностной инструкции, тогда в вопросах «дебиторки» будет больше порядка. Менеджеры отдела продаж предоставляют небольшие скидки за покупку товара определенного объема (или услуги) в пределах своей компетенции. Данные скидки можно включить в стандартный прайс-лист компании, размещаемый на корпоративном сайте, в печатных СМИ, других источниках информации. Решение о предоставлении заказчику более крупных скидок требует пристального внимания со стороны коммерческого директора и финансового отдела, без визы руководителя в этой ситуации не обойтись. Учет отгружаемой продукции желательно вести с помощью программы (например, 1C), в которую «вбит» набор стандартных скидок (программист может ограничить доступ к изменениям скидок). При выставлении счета бухгалтер также осуществляет дополнительный контроль отдела продаж, согласно правилам предоставления бонусов в компании. Крупные скидки «вбиваются» вручную только бухгалтером на основании письменного распоряжения коммерческого директора (или генерального) либо его визы. На самом деле контроль руководителя важен как по «дебиторке», так и в целом: полезны периодические проверки финансовой отчетности компании, например независимый аудит, либо консультация консалтинговой компании (взгляд со стороны независимого эксперта).

Рис. 1.2. Управление дебиторской задолженностью и работа с долгами (интеллект-карта)

2. Проверка контрагента

Что нужно знать

Представьте, что к вам подошел человек (сосед, друг, коллега, партнер по бизнесу, незнакомый) и попросил дать взаймы ему некоторую сумму на месяц. Согласитесь ли вы одолжить ему свои кровные? Почти уверен – вы ответите, что все зависит от того, что это за человек и какова запрошенная им сумма. Все верно, именно так и поступает большинство людей. Но самое замечательное состоит в том, что буквально за несколько секунд сознательно или интуитивно происходит обработка целого комплекса вопросов, среди которых:

• знаете вы человека или нет; если да, то как давно;

• с какой стороны (плохой или хорошей) вы знаете просящего;

• как вы относитесь к нему как к человеку;

• насколько он важен для вас;

• кто он с точки зрения социальной иерархии (наемный работник, бизнесмен, студент, человек без определенного рода занятий и т. п.);

• каковы доходы и финансовое положение просящего;

• почему он нуждается в заемных деньгах;

• насколько значительна для вас названная им сумма;

• насколько значительна названная сумма для просящего;

• на какой срок человек просит деньги;

• сумеет ли просящий отдать сумму вовремя;

• должен ли он кому-то еще;

• готовы ли вы расстаться с деньгами, если заемщик не сможет их вернуть;

• можно ли ему одолжить деньги без процентов или стоит немного «навариться»?

По результатам экспресс-диагностики вы даете свой ответ.

Если человек хороший, порядочный, да и сумма некритична для вас, то, скорее всего, вы ему поможете и дадите деньги в долг. Если же человек хороший, да вот суммы у вас необходимой нет, то откажете. Также вы наверняка откажете в просьбе, если человек имеет сомнительную репутацию или вообще вам не знаком.

В общем, логика действий в описанной ситуации понятна практически любому человеку вне зависимости от уровня образования, величины и регулярности доходов. И казалось бы, чего проще – решать вопрос о предоставлении отсрочки платежа клиентам в бизнесе по такой же схеме. Однако то, что легко и понятно в отношении личных денег, не всегда так же очевидно на уровне бизнеса, хотя принципы для обеих ситуаций сходные.

Если клиент имеет сомнительную репутацию либо о нем вообще нет никакой информации, то вряд ли будет разумным его кредитовать, предоставляя отсрочку платежа. В то же время если нам известно о клиенте достаточно много, о его репутации, финансовом положении, состоянии текущих дел и т. п. и вся информация (или большая ее часть) имеет позитивный характер, то кредитовать клиента стоит, определив при этом разумные условия работы.

В любом случае для того, чтобы принять разумное решение относительно предоставления отсрочки платежа клиенту, нам нужно знать о нем как можно больше.

Что интересно кредитору? То же самое, что и обычному человеку при решении вопроса, дать в долг деньги или нет обратившемуся к нему с соответствующей просьбой соседу (коллеге, другу, партнеру по бизнесу и т. п.)

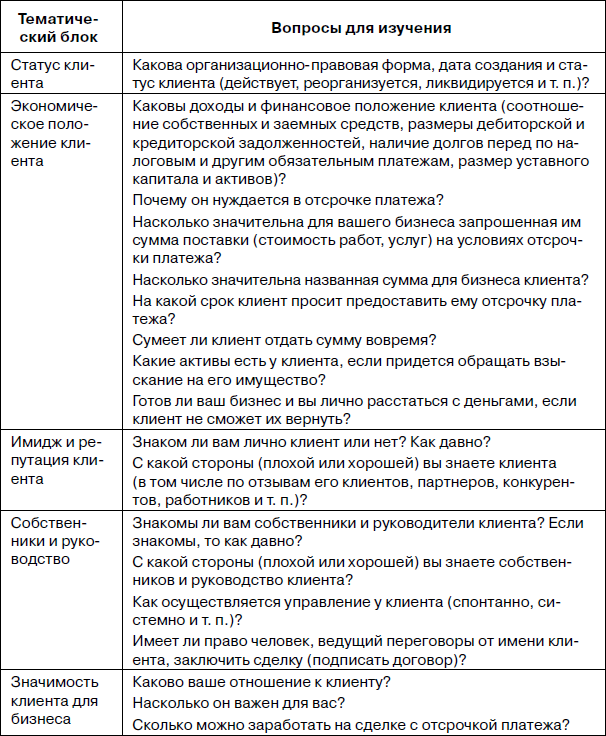

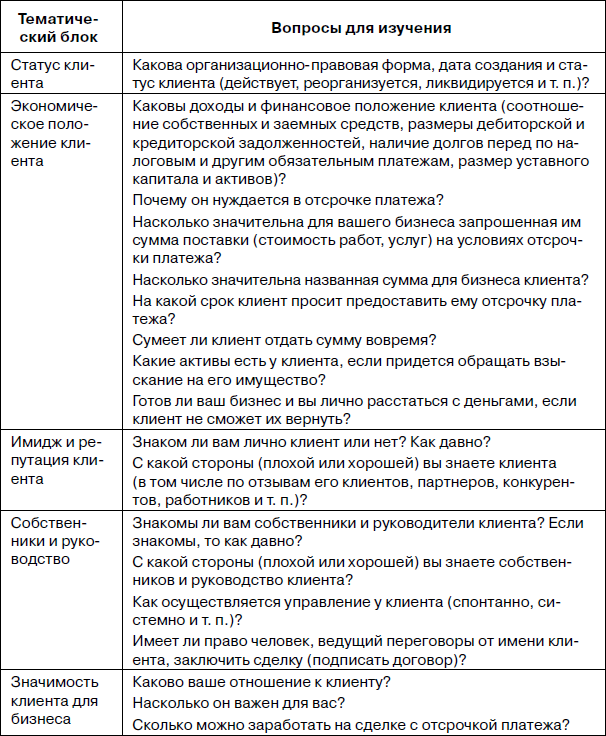

Несколько перефразировав и адаптировав указанные выше вопросы, мы получим следующие:

• знаком вам клиент или нет, а также его собственники и руководство, если знаком то, как давно;

• с какой стороны (плохой или хорошей) вы знаете клиента (в том числе по отзывам его клиентов, партнеров, конкурентов, работников и т. п.);

• как осуществляется управление у клиента (спонтанно, системно и т. п.);

• имеет ли право человек, ведущий переговоры от имени клиента, заключить сделку (подписать договор);

• каково ваше отношение к клиенту;

• насколько он важен для вас;

• какова организационно-правовая форма, дата создания и статус клиента (действует, реорганизуется, ликвидируется и т. п.);

• каковы доходы и финансовое положение клиента;

• почему он нуждается в отсрочке платежа;

• насколько значительна для вашего бизнеса запрошенная им сумма поставки (стоимость работ, услуг) на условиях отсрочки платежа;

• насколько значительна названная сумма для бизнеса клиента;

• на какой срок клиент просит предоставить ему отсрочку платежа;

• сумеет ли клиент отдать долг вовремя;

• какие есть еще кредиторы у клиента;

• какие активы есть у клиента, если придется обращать взыскание на его имущество;

• готов ли ваш бизнес и вы лично расстаться с деньгами, если клиент не сможет их вернуть;

• сколько можно заработать на сделке с отсрочкой платежа?

Таблица 2.1

Принимая решение о предоставлении отсрочки платежа клиенту, вы должны иметь достаточную информацию по каждому информационному блоку. В противном случае кредитование клиента будет игрой в «русскую рулетку», где заряженным патроном в барабане будет безнадежный долг, который может «выстрелить» (образоваться) в любой момент по любой из заключенных вами сделок.

• знаете вы человека или нет; если да, то как давно;

• с какой стороны (плохой или хорошей) вы знаете просящего;

• как вы относитесь к нему как к человеку;

• насколько он важен для вас;

• кто он с точки зрения социальной иерархии (наемный работник, бизнесмен, студент, человек без определенного рода занятий и т. п.);

• каковы доходы и финансовое положение просящего;

• почему он нуждается в заемных деньгах;

• насколько значительна для вас названная им сумма;

• насколько значительна названная сумма для просящего;

• на какой срок человек просит деньги;

• сумеет ли просящий отдать сумму вовремя;

• должен ли он кому-то еще;

• готовы ли вы расстаться с деньгами, если заемщик не сможет их вернуть;

• можно ли ему одолжить деньги без процентов или стоит немного «навариться»?

По результатам экспресс-диагностики вы даете свой ответ.

Если человек хороший, порядочный, да и сумма некритична для вас, то, скорее всего, вы ему поможете и дадите деньги в долг. Если же человек хороший, да вот суммы у вас необходимой нет, то откажете. Также вы наверняка откажете в просьбе, если человек имеет сомнительную репутацию или вообще вам не знаком.

В общем, логика действий в описанной ситуации понятна практически любому человеку вне зависимости от уровня образования, величины и регулярности доходов. И казалось бы, чего проще – решать вопрос о предоставлении отсрочки платежа клиентам в бизнесе по такой же схеме. Однако то, что легко и понятно в отношении личных денег, не всегда так же очевидно на уровне бизнеса, хотя принципы для обеих ситуаций сходные.

Если клиент имеет сомнительную репутацию либо о нем вообще нет никакой информации, то вряд ли будет разумным его кредитовать, предоставляя отсрочку платежа. В то же время если нам известно о клиенте достаточно много, о его репутации, финансовом положении, состоянии текущих дел и т. п. и вся информация (или большая ее часть) имеет позитивный характер, то кредитовать клиента стоит, определив при этом разумные условия работы.

В любом случае для того, чтобы принять разумное решение относительно предоставления отсрочки платежа клиенту, нам нужно знать о нем как можно больше.

Что интересно кредитору? То же самое, что и обычному человеку при решении вопроса, дать в долг деньги или нет обратившемуся к нему с соответствующей просьбой соседу (коллеге, другу, партнеру по бизнесу и т. п.)

Несколько перефразировав и адаптировав указанные выше вопросы, мы получим следующие:

• знаком вам клиент или нет, а также его собственники и руководство, если знаком то, как давно;

• с какой стороны (плохой или хорошей) вы знаете клиента (в том числе по отзывам его клиентов, партнеров, конкурентов, работников и т. п.);

• как осуществляется управление у клиента (спонтанно, системно и т. п.);

• имеет ли право человек, ведущий переговоры от имени клиента, заключить сделку (подписать договор);

• каково ваше отношение к клиенту;

• насколько он важен для вас;

• какова организационно-правовая форма, дата создания и статус клиента (действует, реорганизуется, ликвидируется и т. п.);

• каковы доходы и финансовое положение клиента;

• почему он нуждается в отсрочке платежа;

• насколько значительна для вашего бизнеса запрошенная им сумма поставки (стоимость работ, услуг) на условиях отсрочки платежа;

• насколько значительна названная сумма для бизнеса клиента;

• на какой срок клиент просит предоставить ему отсрочку платежа;

• сумеет ли клиент отдать долг вовремя;

• какие есть еще кредиторы у клиента;

• какие активы есть у клиента, если придется обращать взыскание на его имущество;

• готов ли ваш бизнес и вы лично расстаться с деньгами, если клиент не сможет их вернуть;

• сколько можно заработать на сделке с отсрочкой платежа?

Если речь идет об индивидуальных предпринимателях, то желательно в письменном виде (письмо, справка) получить информацию о наличии либо отсутствии зарегистрированного брака и брачного договора (контракта) с супругом.[16] При заключении брачного договора на супругов в соответствии с пунктом 1 статьи 46 Семейного кодекса РФ возлагается обязанность уведомлять своих кредиторов о заключении, об изменении или о расторжении брачного договора. При невыполнении этой обязанности супруги отвечают по своим обязательствам независимо от содержания брачного договора.Поиск ответов можно осуществлять сразу на каждый из приведенных вопросов, однако мне кажется, что удобнее сгруппировать вопросы по нескольким ключевым тематическим блокам. Я обычно применяю следующий набор блоков (табл. 2.1).

Таблица 2.1

Принимая решение о предоставлении отсрочки платежа клиенту, вы должны иметь достаточную информацию по каждому информационному блоку. В противном случае кредитование клиента будет игрой в «русскую рулетку», где заряженным патроном в барабане будет безнадежный долг, который может «выстрелить» (образоваться) в любой момент по любой из заключенных вами сделок.

Источники информации

Источников информации о нашем контрагенте достаточно много. На сегодняшний день сведения о контрагенте можно получить:

• от самого контрагента;

• от партнеров и клиентов (как своих, так и контрагента) в виде отзывов, мнений, рекомендаций и т. п.;

• от своих работников и работников контрагента (в том числе бывших);

• от государственных органов и учреждений (налоговые органы, правоохранительные органы, органы статистики и т. д.);

• от торгово-промышленных палат, объединений предпринимателей и иных подобных структур;

• из печатных СМИ;

• из сети Интернет (сайт компании, электронные СМИ, информационные сайты, каталоги, порталы, блоги, форумы, социальные сети и т. п.);

• из собственного или приобретенного маркетингового или иного исследования.

Какие-то сведения можно получить в официальном порядке через запросы и обращения, какие-то – в неофициальном порядке в ходе доверительного общения с лицами, обладающими нужной нам информацией.[17]

В любом случае чем больше будет использовано источников информации при изучении и проверке клиента до начала работы с ним на условиях отсрочки платежа, тем информация будет более полной и объективной. Естественно, многое зависит от суммы и условий предстоящей сделки. Скажем, при первом знакомстве с клиентом, желающим получить отсрочку платежа, он заполняет и подписывает небольшую анкету, на основе которой затем проводится экспресс-проверка с использованием сети Интернет. При уточнении условий желаемого кредитования осуществляется более полная проверка исходя из запрошенных клиентом условий кредитования (сумма сделки, длительность отсрочки платежа и т. п.).

В некоторых случаях можно обойтись и без заполнения клиентом анкеты, однако заполненная и подписанная со стороны клиента анкета может быть очень полезна в случае, если в дальнейшем долг будет взыскать невозможно по причине плохого финансового положения клиента либо нахождения в процессе ликвидации или банкротства на момент заключения сделки. В подобной ситуации анкета, в которой контрагент охарактеризовал свое финансовое положение как хорошее и указал отсутствие процедур реорганизации, ликвидации и банкротства, может быть использована как доказательство вины клиента при обращении кредитора в правоохранительные органы с целью возбуждения в отношении клиента-должника уголовного дела по факту мошенничества (статья 159 Уголовного кодекса РФ) либо по факту причинения имущественного ущерба путем обмана или злоупотребления доверием (статья 165 Уголовного кодекса РФ).

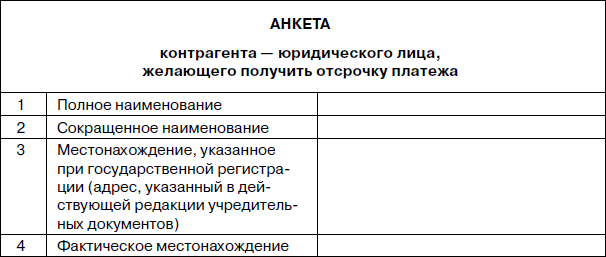

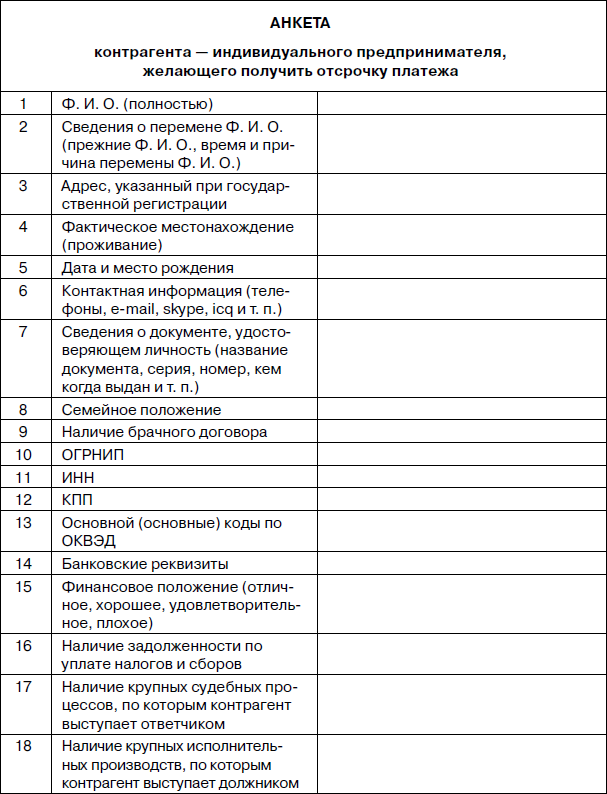

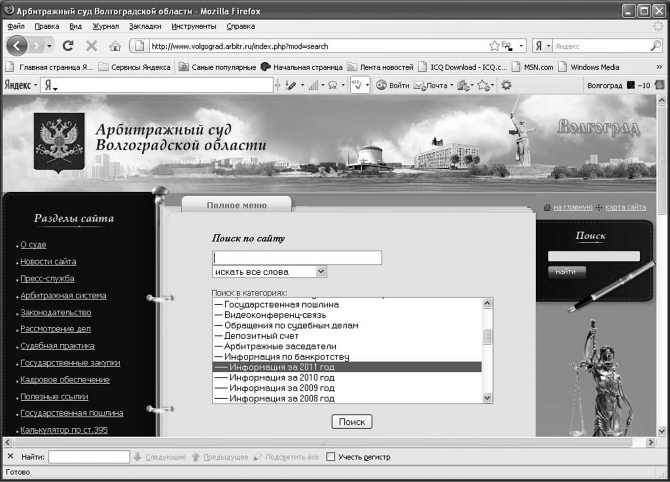

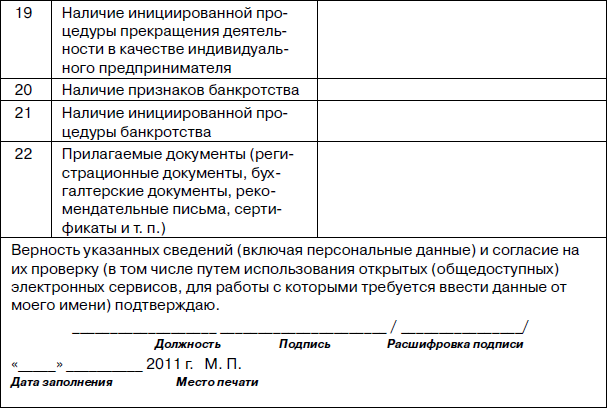

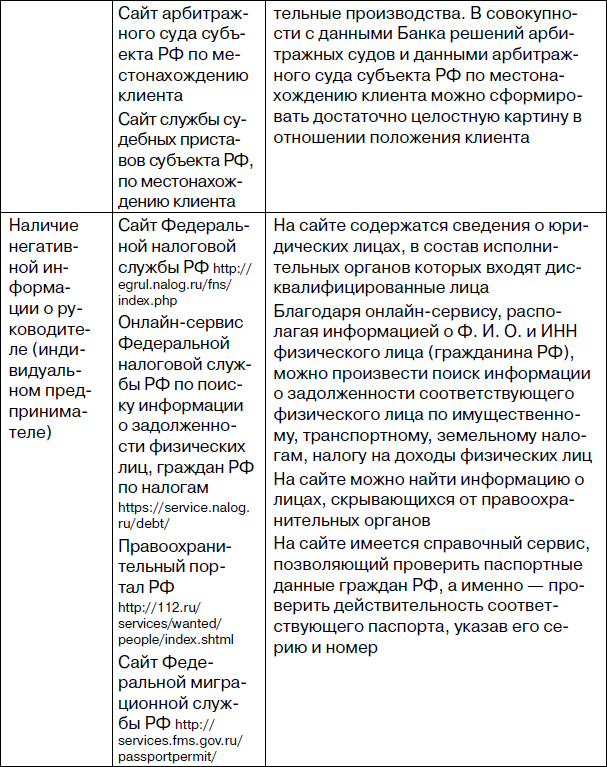

Анкета клиента – юридического лица, желающего получить отсрочку платежа, может выглядеть следующим образом (табл. 2.2).

Таблица 2.2

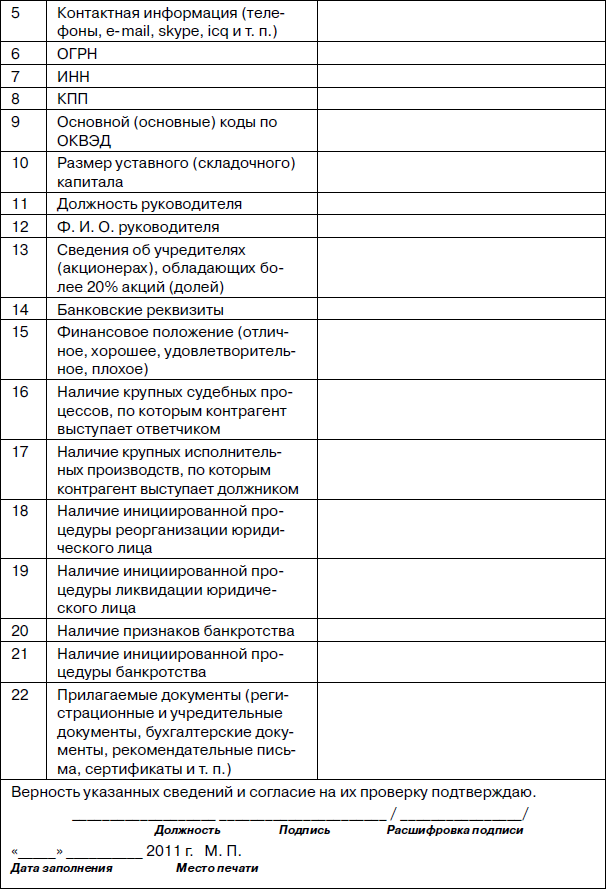

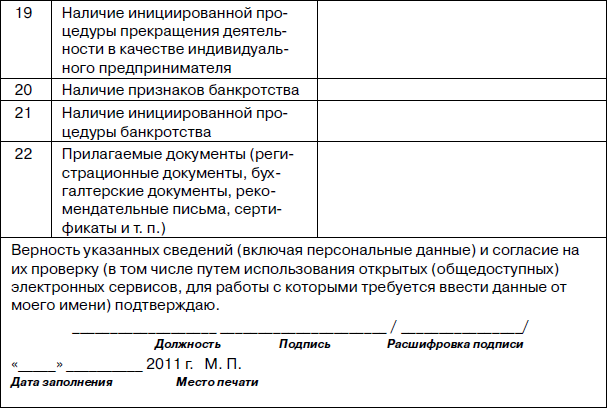

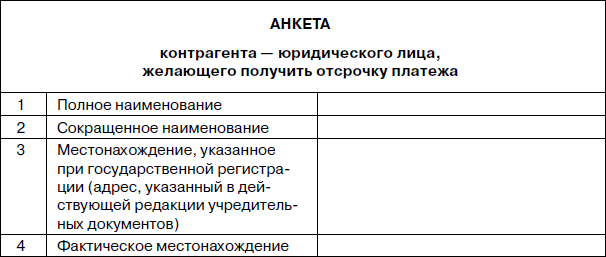

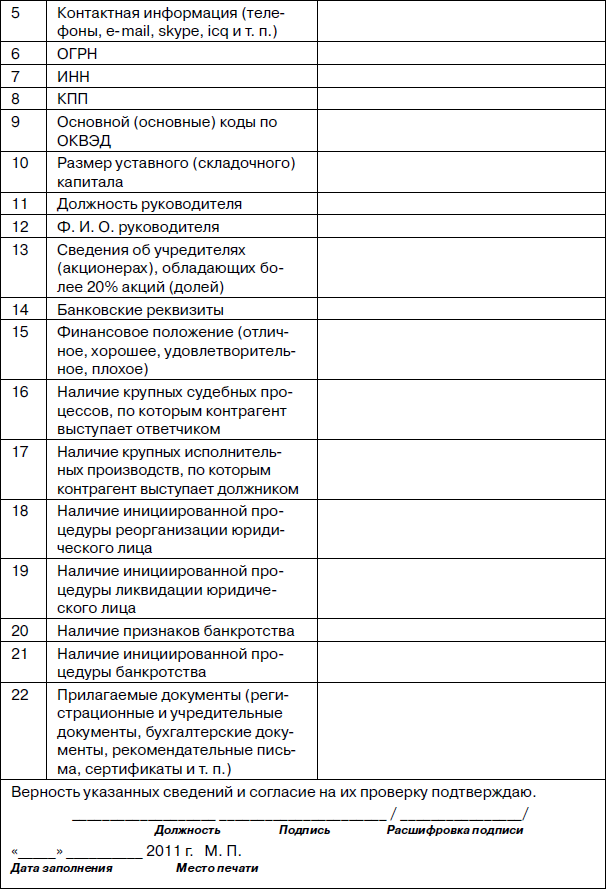

Анкета клиента – индивидуального предпринимателя, желающего получить отсрочку платежа может, выглядеть следующим образом (табл. 2.3).

Таблица 2.3

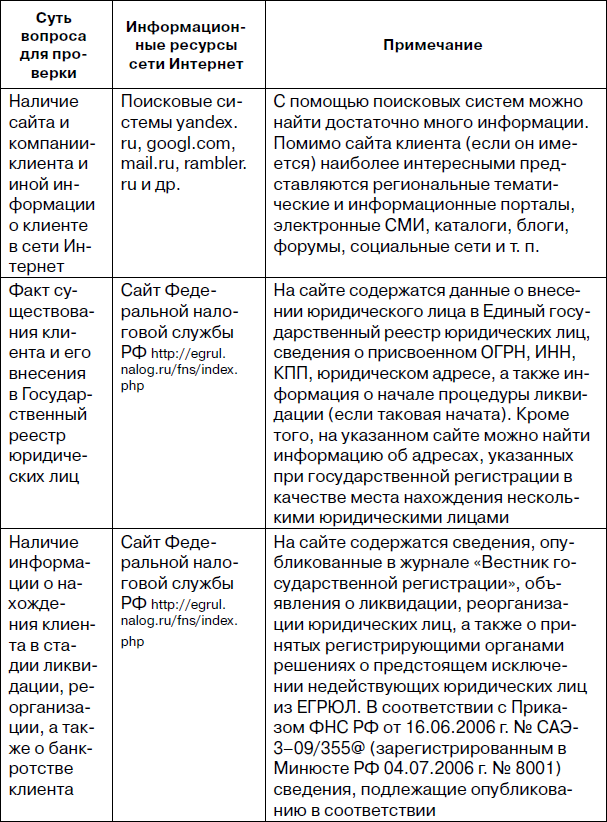

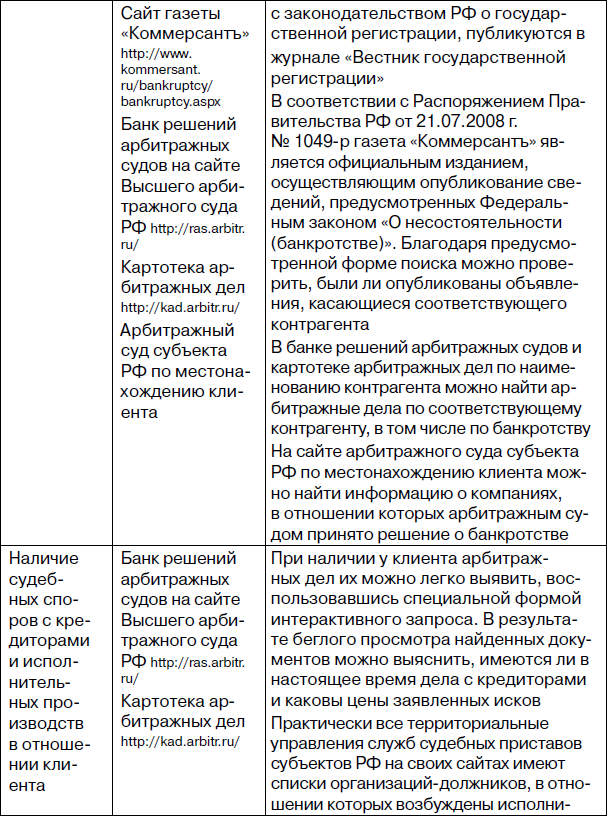

Для экспресс-проверки сообщенных контрагентом сведений требуется немного: доступ в Интернет и около 20 минут свободного времени.

Наверняка вы задаетесь вопросом: какую информацию мы будем искать в ходе экспресс-проверки и какие источники информации для этого нужны?

Нам необходимо:

1) определить наличие сайта компании-клиента и иной информации о клиенте в сети Интернет;

2) убедиться в том, что наш контрагент – юридическое лицо действительно существует и внесен в соответствующий государственный реестр;

3) найти подтверждение того, что он не находится в стадии ликвидации или реорганизации и что в отношении него не введена процедура банкротства;

4) удостовериться, что у него нет множества судебных споров с кредиторами и исполнительных производств, по которым он является должником;

5) проверить, не является ли руководитель компании-клиента лицом, которого уже давно ищут правоохранительные органы, а также лицом, лишенным права занимать управленческие должности.

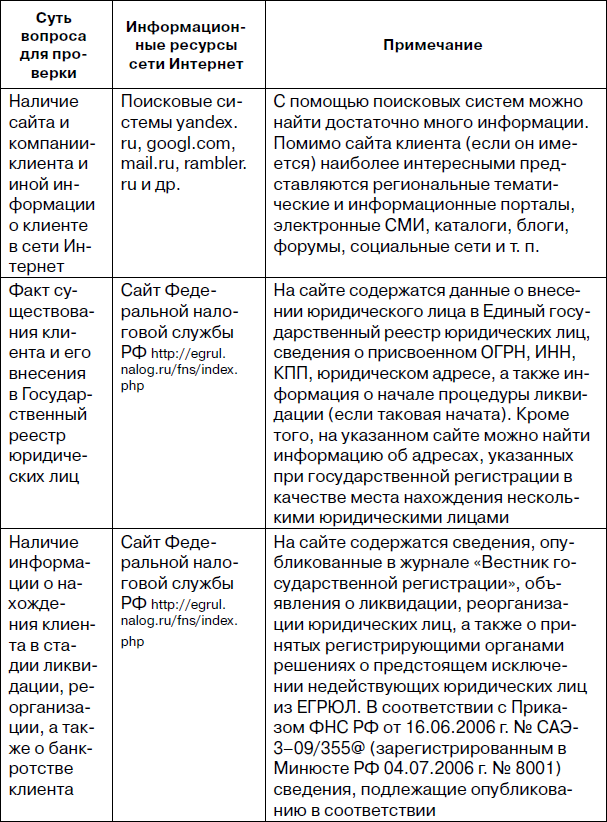

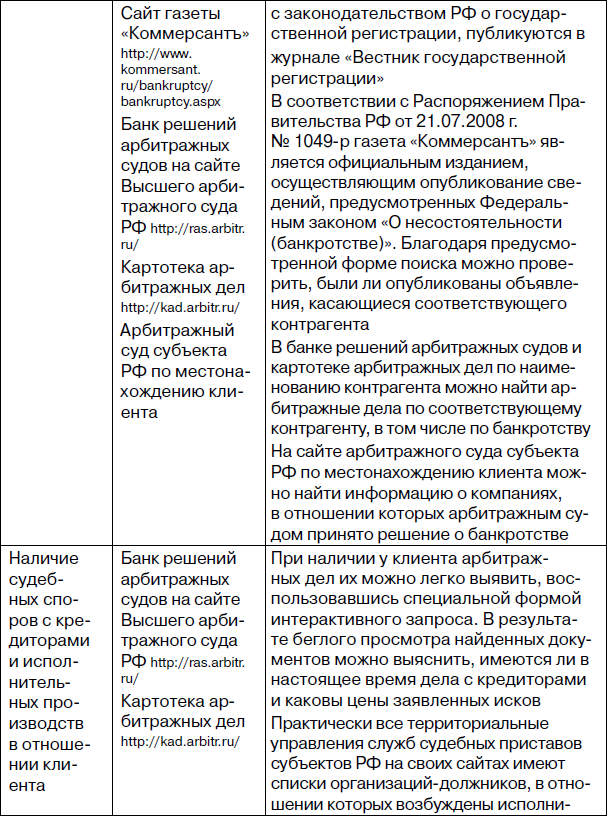

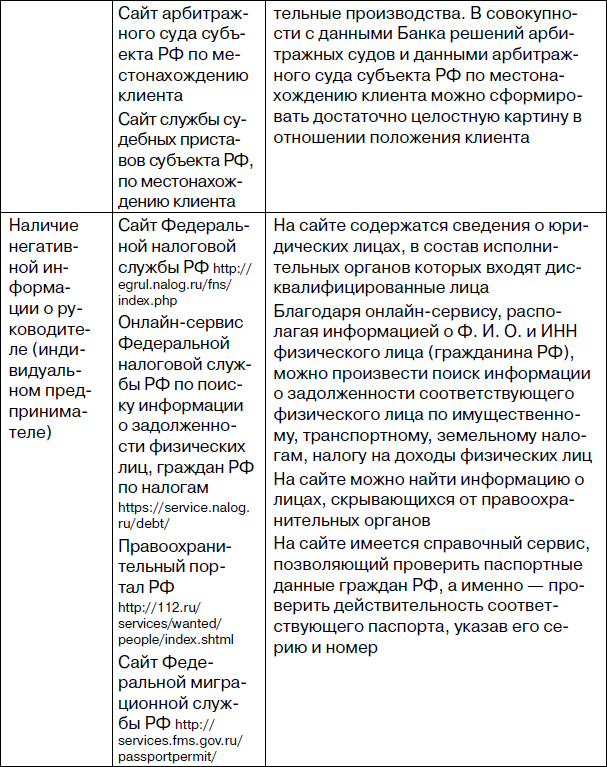

Для удобства я свел необходимые данные в таблицу (табл. 2.4).

Таблица 2.4

Ионова Людмила Александровна, юрист. Нередко именно пренебрежение общедоступными сведениями о деловой репутации контрагента приводит к образованию проблемной дебиторской задолженности. Мне не раз доводилось сталкиваться с ситуацией, когда директор предприятия дает команду отгрузки с отсрочкой под непонятные гарантии. Когда ему говорят, что репутация на рынке у этого контрагента отвратительная, что принципиально подолгу и внаглую он не платит, у директора ответ, что я, мол, с их учредителем Иваном Ивановичем в одном президиуме заседал, водку пил, куда он от меня денется… В результате образуется крупная «дебиторка» и огромные трудности по ее взысканию. А все потому, что учредитель компании-клиента Иван Иванович давно живет где-то в Европе, а нанятым управленцам «фиолетово», с кем Иван Иванович раньше пил водку.

В результате работы с указанными открытыми информационными источниками можно получить достаточно сведений о контрагенте,[18] которые вкупе с информацией, сообщенной самим контрагентом, позволят принять взвешенное решение о том, стоит ли работать с данным контрагентом[19] и какие могут быть подводные камни в предполагаемом сотрудничестве.

Однако в том случае, если ситуация требует более полной проверки, необходимо задействовать дополнительные источники информации и проверку проводить более детальную.

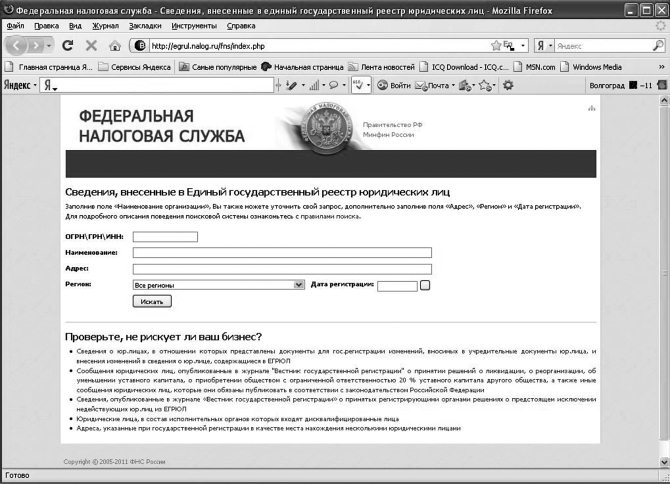

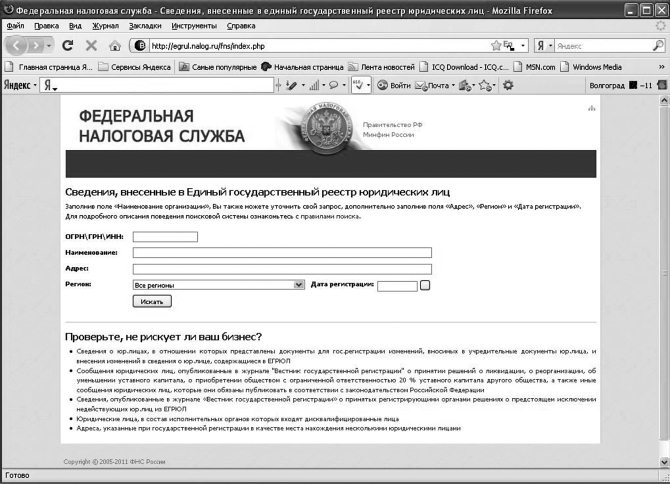

Рис. 2.1. Сайт Федеральной налоговой службы РФ

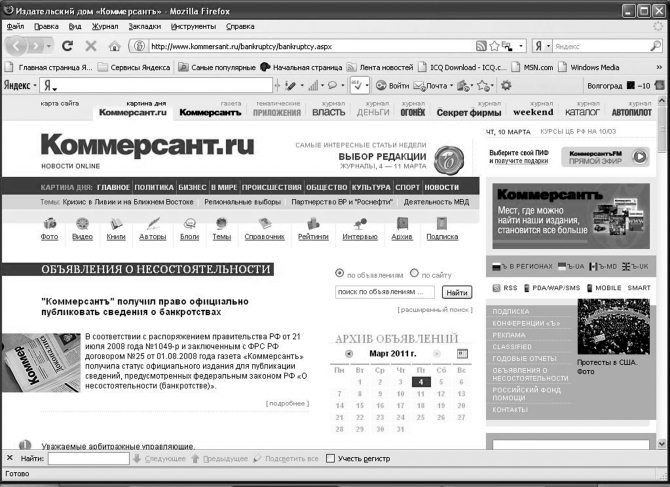

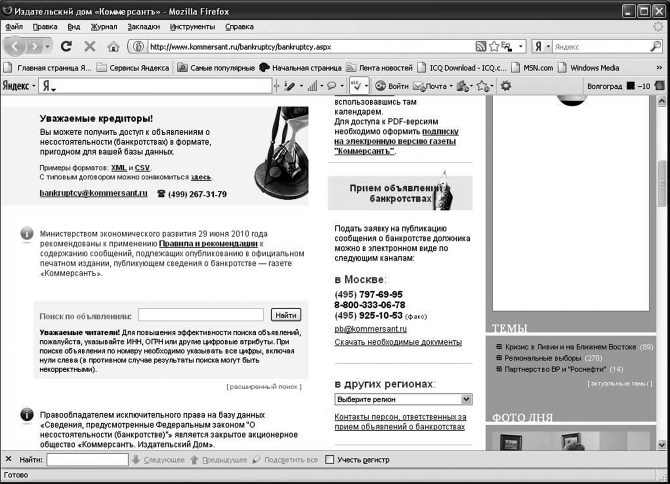

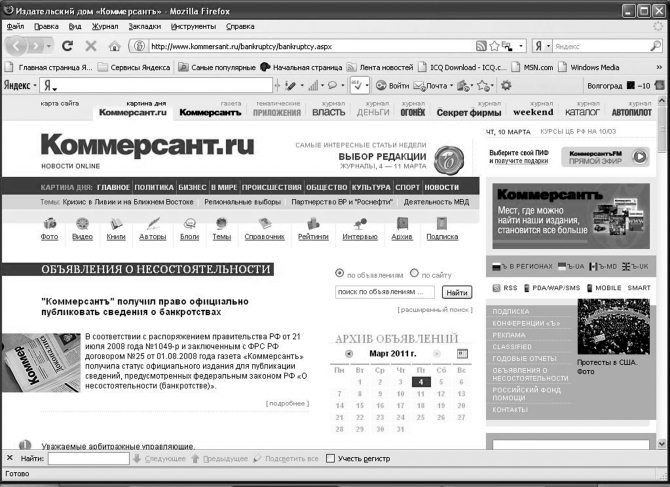

Рис. 2.2. Сайт газеты «Коммерсант»

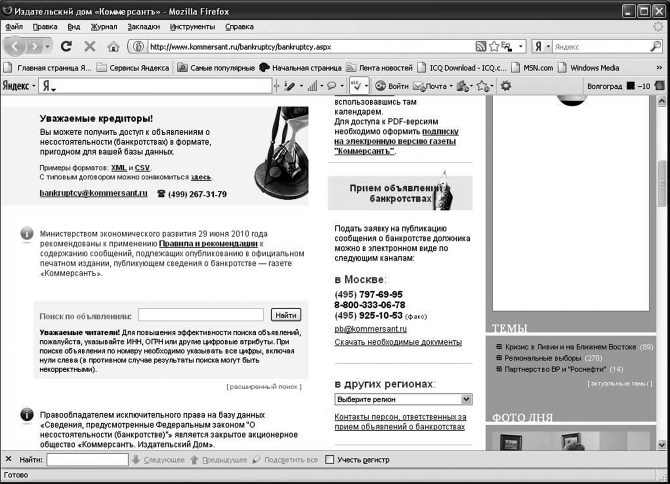

Рис. 2.3. Страница сайта издательского дома «Коммерсант»

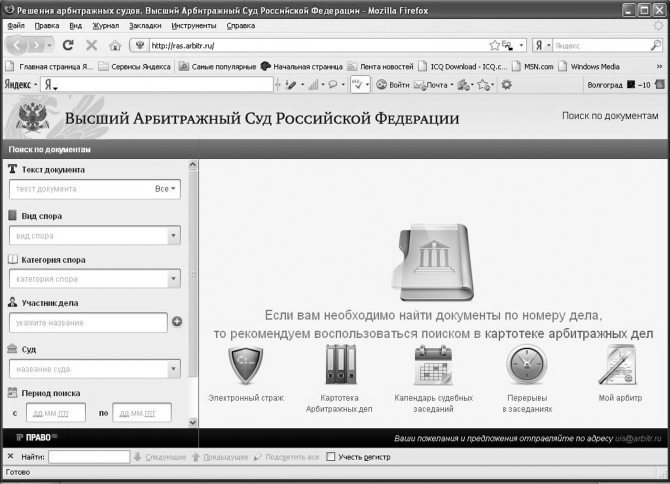

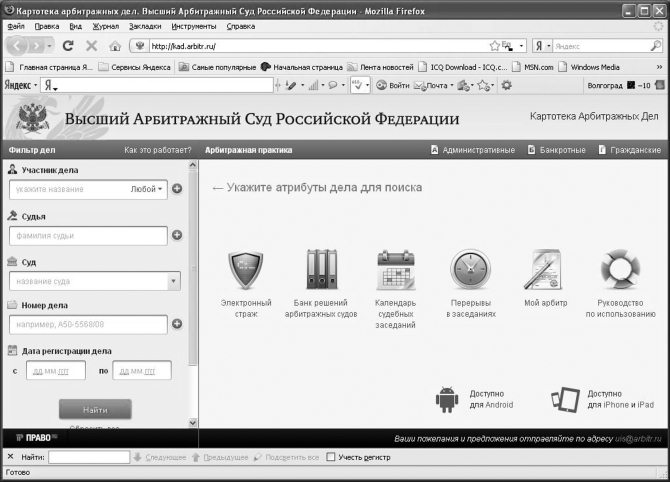

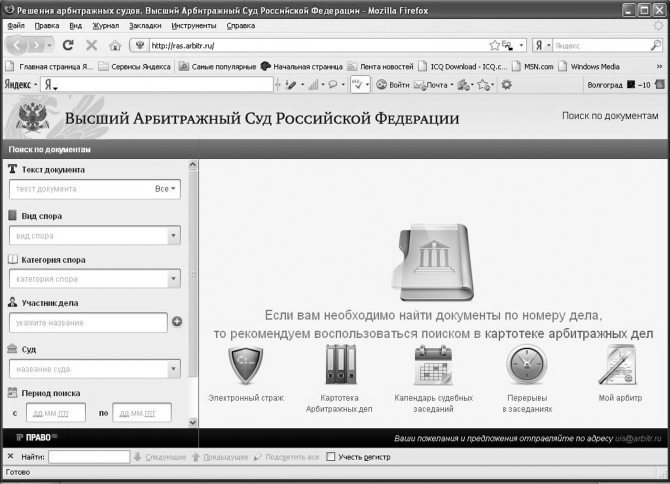

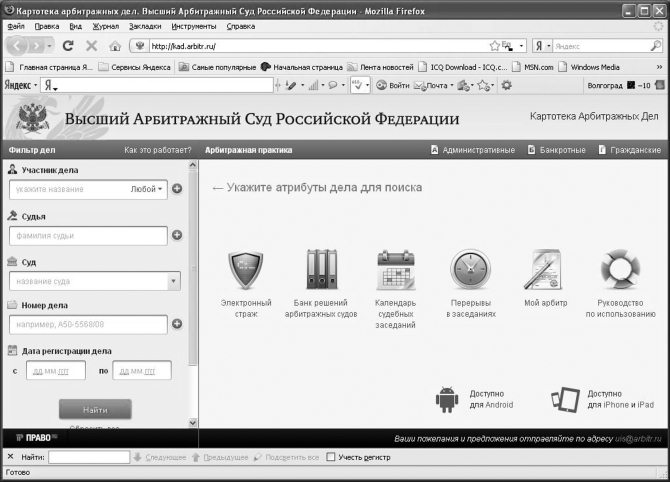

Рис. 2.4. Банк решений арбитражных судов и картотека арбитражных дел на сайте Высшего арбитражного суда РФ

Рис. 2.5. Страница сайта Высшего арбитражного суда РФ

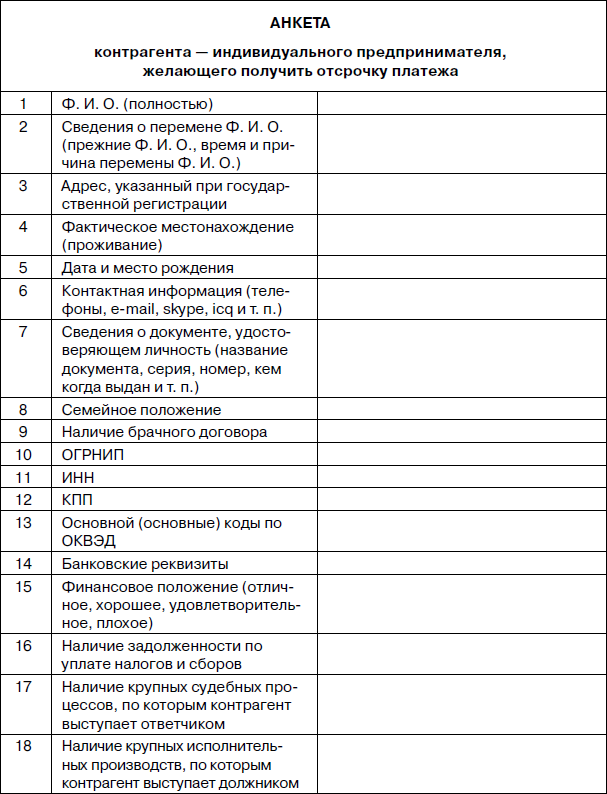

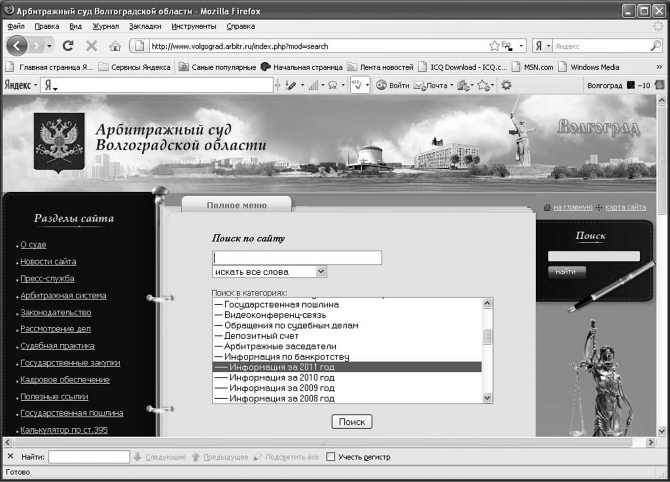

Рис. 2.6. Сайт арбитражного суда субъекта РФ по местонахождению клиента (на примере сайта Арбитражного суда Волгоградской области)

• от самого контрагента;

• от партнеров и клиентов (как своих, так и контрагента) в виде отзывов, мнений, рекомендаций и т. п.;

• от своих работников и работников контрагента (в том числе бывших);

• от государственных органов и учреждений (налоговые органы, правоохранительные органы, органы статистики и т. д.);

• от торгово-промышленных палат, объединений предпринимателей и иных подобных структур;

• из печатных СМИ;

• из сети Интернет (сайт компании, электронные СМИ, информационные сайты, каталоги, порталы, блоги, форумы, социальные сети и т. п.);

• из собственного или приобретенного маркетингового или иного исследования.

Какие-то сведения можно получить в официальном порядке через запросы и обращения, какие-то – в неофициальном порядке в ходе доверительного общения с лицами, обладающими нужной нам информацией.[17]

В любом случае чем больше будет использовано источников информации при изучении и проверке клиента до начала работы с ним на условиях отсрочки платежа, тем информация будет более полной и объективной. Естественно, многое зависит от суммы и условий предстоящей сделки. Скажем, при первом знакомстве с клиентом, желающим получить отсрочку платежа, он заполняет и подписывает небольшую анкету, на основе которой затем проводится экспресс-проверка с использованием сети Интернет. При уточнении условий желаемого кредитования осуществляется более полная проверка исходя из запрошенных клиентом условий кредитования (сумма сделки, длительность отсрочки платежа и т. п.).

В некоторых случаях можно обойтись и без заполнения клиентом анкеты, однако заполненная и подписанная со стороны клиента анкета может быть очень полезна в случае, если в дальнейшем долг будет взыскать невозможно по причине плохого финансового положения клиента либо нахождения в процессе ликвидации или банкротства на момент заключения сделки. В подобной ситуации анкета, в которой контрагент охарактеризовал свое финансовое положение как хорошее и указал отсутствие процедур реорганизации, ликвидации и банкротства, может быть использована как доказательство вины клиента при обращении кредитора в правоохранительные органы с целью возбуждения в отношении клиента-должника уголовного дела по факту мошенничества (статья 159 Уголовного кодекса РФ) либо по факту причинения имущественного ущерба путем обмана или злоупотребления доверием (статья 165 Уголовного кодекса РФ).

Анкета клиента – юридического лица, желающего получить отсрочку платежа, может выглядеть следующим образом (табл. 2.2).

Таблица 2.2

Анкета клиента – индивидуального предпринимателя, желающего получить отсрочку платежа может, выглядеть следующим образом (табл. 2.3).

Таблица 2.3

Для экспресс-проверки сообщенных контрагентом сведений требуется немного: доступ в Интернет и около 20 минут свободного времени.

Наверняка вы задаетесь вопросом: какую информацию мы будем искать в ходе экспресс-проверки и какие источники информации для этого нужны?

Нам необходимо:

1) определить наличие сайта компании-клиента и иной информации о клиенте в сети Интернет;

2) убедиться в том, что наш контрагент – юридическое лицо действительно существует и внесен в соответствующий государственный реестр;

3) найти подтверждение того, что он не находится в стадии ликвидации или реорганизации и что в отношении него не введена процедура банкротства;

4) удостовериться, что у него нет множества судебных споров с кредиторами и исполнительных производств, по которым он является должником;

5) проверить, не является ли руководитель компании-клиента лицом, которого уже давно ищут правоохранительные органы, а также лицом, лишенным права занимать управленческие должности.

Для удобства я свел необходимые данные в таблицу (табл. 2.4).

Таблица 2.4

Ионова Людмила Александровна, юрист. Нередко именно пренебрежение общедоступными сведениями о деловой репутации контрагента приводит к образованию проблемной дебиторской задолженности. Мне не раз доводилось сталкиваться с ситуацией, когда директор предприятия дает команду отгрузки с отсрочкой под непонятные гарантии. Когда ему говорят, что репутация на рынке у этого контрагента отвратительная, что принципиально подолгу и внаглую он не платит, у директора ответ, что я, мол, с их учредителем Иваном Ивановичем в одном президиуме заседал, водку пил, куда он от меня денется… В результате образуется крупная «дебиторка» и огромные трудности по ее взысканию. А все потому, что учредитель компании-клиента Иван Иванович давно живет где-то в Европе, а нанятым управленцам «фиолетово», с кем Иван Иванович раньше пил водку.

В результате работы с указанными открытыми информационными источниками можно получить достаточно сведений о контрагенте,[18] которые вкупе с информацией, сообщенной самим контрагентом, позволят принять взвешенное решение о том, стоит ли работать с данным контрагентом[19] и какие могут быть подводные камни в предполагаемом сотрудничестве.

В печати периодически встречаются известия о том, что ведущие разведки мира собирают большую часть интересующей их информации из открытых и общедоступных источников. Главное, со слов разведчиков, вести мониторинг соответствующих источников информации и уметь анализировать полученную информацию. Применительно к проверке контрагентов это применимо на все сто процентов.Вид основных интернет-страниц, которые могут использоваться для экспресс-проверки контрагента перед заключением сделки представлен на рис. 2.1–2.9.

Однако в том случае, если ситуация требует более полной проверки, необходимо задействовать дополнительные источники информации и проверку проводить более детальную.

В ходе семинара, проводившегося мной в г. Тольятти, один участник (бывший сотрудник правоохранительных органов, а ныне руководитель службы безопасности крупного предприятия) поделился своим наблюдением относительно того, что личное знакомство с клиентом и его бизнесом (особенно иногородним) перед заключением крупной сделки на условиях отсрочки платежа способствует предотвращению просрочки платежа со стороны клиента. Помимо того что в ходе встречи представитель кредитора имеет возможность своими глазами увидеть компанию-клиента (внешний и внутренний вид производственных и офисных помещений, вид и поведение руководителей и сотрудников, оригиналы учредительных и регистрационных документов и т. п.), также очень важно установление личного контакта с руководством компании-клиента. Личный контакт с руководителем компании-клиента приводит к тому, что кредитор из «картонного» персонажа, существующего только на бумаге (в договоре, переписке), предстает в виде конкретного человека. Это приводит к тому, что клиенту в ходе последующего дистанционного общения (по телефону, через электронную почту и т. п.) в силу установившегося личного контакта психологически сложнее задерживать оплату и придумывать отговорки, обосновывающие задержку. Кроме того, клиент понимает, что если кредитор не пожалел времени, сил и денег для того, чтобы приехать для установления личного знакомства перед заключением сделки, то он обязательно приедет в случае просрочки платежа, чтобы осуществить по месту нахождения клиента все действия, необходимые для взыскания.[20]

Рис. 2.1. Сайт Федеральной налоговой службы РФ

Рис. 2.2. Сайт газеты «Коммерсант»

Рис. 2.3. Страница сайта издательского дома «Коммерсант»

Рис. 2.4. Банк решений арбитражных судов и картотека арбитражных дел на сайте Высшего арбитражного суда РФ

Рис. 2.5. Страница сайта Высшего арбитражного суда РФ

Рис. 2.6. Сайт арбитражного суда субъекта РФ по местонахождению клиента (на примере сайта Арбитражного суда Волгоградской области)