Даже несмотря на то, что эта проблема была почти неизвестна на Уолл-Стрит, к 1962 г. академические дебаты относительно обоснованности модели случайных блужданий набрали силу. Ученые из Массачусетского технологического института изучали случайные блуждания на интервалах в 1 неделю и 14 недель. Подчеркивая важность определения временного интервала при разговоре о случайных блужданиях, они нашли, что в 1-недельных интервалах изменения цен были случайны; в 14-недельных интервалах они таковыми не были. Таким образом, к началу 1960-х гг. существовали убедительные доказательства того, что информация, полученная из недавних изменений цен, была бесполезна.

Таким образом, используя разнообразие различных ценовых историй, ученые не нашли никаких свидетельств трендов в курсах акций ни для одного из проверенных ими временных интервалов.

Виктор Нидерхоффер, самостоятельно, и с Осборном, изучал другой конец диапазона интервалов – последовательные транзакции на ленте тикера. Исследование этого наименьшего возможного интервала между изменениями цен дает поразительные доказательства зависимости между последовательными фондовыми сделками. В частности, Нидерхоффер и Осборн нашли тенденцию цены полностью изменять направление между сделками, особенно по ценам непосредственно выше и ниже целых чисел. Существуют также доказательства постоянства цен после двух ценовых изменений в одном и том же направлении: вероятность продолжения в этом направлении больше, чем после изменений в противоположных направлениях. К сожалению, хотя эти краткосрочные и малопроцентные отношения и являются последовательными, они затмеваются операционными издержками и не обеспечивают никакого основания для успешных трейдинговых стратегий.

Но вернемся к вопросу, который звучал следующим образом: «Что вы должны делать с новостями об изменениях цен (в отношении и отдельных акций, и биржевых индексов), о которых сообщают по радио, телевидению, и на Интернет-сайтах в течение дня?» Правильный ответ – «g» – ничто из вышеперечисленного.

Недавние изменения курсов акций не являются предвестниками ни направления, ни величины предстоящих изменений в этих курсах акций. Начиная с 1960-х гг., все более строгие и более глубокие исследования гипотезы эффективного рынка вновь подтвердили обоснованность модели случайных блужданий (которая известна также как слабая форма модели эффективного рынка) для интервалов от 1 до 30 дней. До настоящих дней непоколебим вывод о том, что любые новости относительно недавних изменений курсов акций являются шумом.

Никоим образом не противореча выводу о том, что новости относительно недавних изменений цен являются шумом, последние исследования показывают, что в объеме торговли отдельными ценными бумагами есть полезная информация. Два уважаемых исследователя из Корнельского университета, обнаружили, что прошлый объем торговли обеспечивает важную связь между стратегиями «момент» и «стоимость». В частности, они нашли, что фирмы с высокими прошлыми коэффициентами оборачиваемости проявляют многие эффектные характеристики, зарабатывают более низкие будущие доходы и имеют последовательно все более отрицательные сюрпризы дохода в течение следующих восьми кварталов.

И наоборот, фирмы с низкими прошлыми коэффициентами оборачиваемости проявляют стоимостные характеристики, зарабатывают более высокие будущие доходы и имеют последовательно все более положительные сюрпризы дохода в течение следующих восьми кварталов. Они также нашли, что прошлый объем торговли предсказывает и величину, и последовательность момента цен. В частности, следствия момента цен изменяют направление в течение следующих пяти лет, и победители с большим объемом испытывают более быстрые инверсии (и наоборот, проигравшие с низким объемом испытывают более медленные инверсии).

Часть 2

Совершенные прогнозы доходов

Могут ли аналитики предсказать изменения доходов

Таким образом, используя разнообразие различных ценовых историй, ученые не нашли никаких свидетельств трендов в курсах акций ни для одного из проверенных ими временных интервалов.

Виктор Нидерхоффер, самостоятельно, и с Осборном, изучал другой конец диапазона интервалов – последовательные транзакции на ленте тикера. Исследование этого наименьшего возможного интервала между изменениями цен дает поразительные доказательства зависимости между последовательными фондовыми сделками. В частности, Нидерхоффер и Осборн нашли тенденцию цены полностью изменять направление между сделками, особенно по ценам непосредственно выше и ниже целых чисел. Существуют также доказательства постоянства цен после двух ценовых изменений в одном и том же направлении: вероятность продолжения в этом направлении больше, чем после изменений в противоположных направлениях. К сожалению, хотя эти краткосрочные и малопроцентные отношения и являются последовательными, они затмеваются операционными издержками и не обеспечивают никакого основания для успешных трейдинговых стратегий.

Но вернемся к вопросу, который звучал следующим образом: «Что вы должны делать с новостями об изменениях цен (в отношении и отдельных акций, и биржевых индексов), о которых сообщают по радио, телевидению, и на Интернет-сайтах в течение дня?» Правильный ответ – «g» – ничто из вышеперечисленного.

Недавние изменения курсов акций не являются предвестниками ни направления, ни величины предстоящих изменений в этих курсах акций. Начиная с 1960-х гг., все более строгие и более глубокие исследования гипотезы эффективного рынка вновь подтвердили обоснованность модели случайных блужданий (которая известна также как слабая форма модели эффективного рынка) для интервалов от 1 до 30 дней. До настоящих дней непоколебим вывод о том, что любые новости относительно недавних изменений курсов акций являются шумом.

Никоим образом не противореча выводу о том, что новости относительно недавних изменений цен являются шумом, последние исследования показывают, что в объеме торговли отдельными ценными бумагами есть полезная информация. Два уважаемых исследователя из Корнельского университета, обнаружили, что прошлый объем торговли обеспечивает важную связь между стратегиями «момент» и «стоимость». В частности, они нашли, что фирмы с высокими прошлыми коэффициентами оборачиваемости проявляют многие эффектные характеристики, зарабатывают более низкие будущие доходы и имеют последовательно все более отрицательные сюрпризы дохода в течение следующих восьми кварталов.

И наоборот, фирмы с низкими прошлыми коэффициентами оборачиваемости проявляют стоимостные характеристики, зарабатывают более высокие будущие доходы и имеют последовательно все более положительные сюрпризы дохода в течение следующих восьми кварталов. Они также нашли, что прошлый объем торговли предсказывает и величину, и последовательность момента цен. В частности, следствия момента цен изменяют направление в течение следующих пяти лет, и победители с большим объемом испытывают более быстрые инверсии (и наоборот, проигравшие с низким объемом испытывают более медленные инверсии).

Часть 2

Совершенные прогнозы доходов

Если бы вы могли видеть, что произойдет в течение следующего года, и знали бы доходы следующего года для большого количества активно торгуемых акций, могли бы вы использовать эту информацию, чтобы достигнуть инвестиционной доходности выше среднего?

a) Нет. Рынки активно торгуемых акций настолько эффективны, что доходы следующего года уже отражены в сегодняшних ценах.

b) Да. Заглядывая вперед на целый год, рынок не имеет представления относительно доходов следующего года.

Степень, до которой рынок правильно прогнозирует изменения доходов от года к году, имеет огромное значение для управляющих портфелями. Если сегодняшние курсы акций правильно прогнозируют доходы следующего года, прогнозы доходов не имеют ценности. Но если рынок часто удивляют доходы следующего года и если раскрывающиеся изменения доходов на самом деле действительно влияют на курсы акций, то точные прогнозы доходов на год вперед должны быть чрезвычайно полезными.

Замечательно, что многие профессиональные инвесторы делают и/или используют прогнозы доходов, никогда не определяя степень их полезности. В этой главе мы исследуем полезность совершенных прогнозов доходов. Если совершенные прогнозы доходов полезны, следующий большой шаг должен будет определить, могут ли использоваться (и до какой степени) менее совершенные прогнозы доходов для достижения доходности выше среднего.

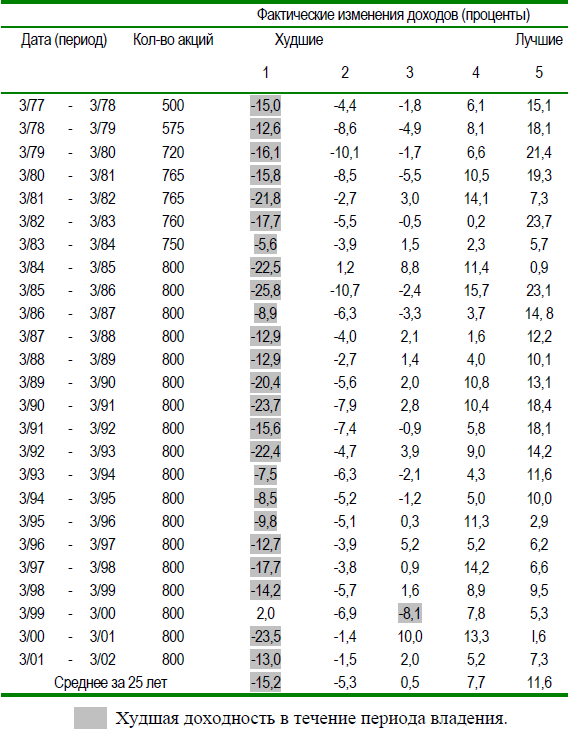

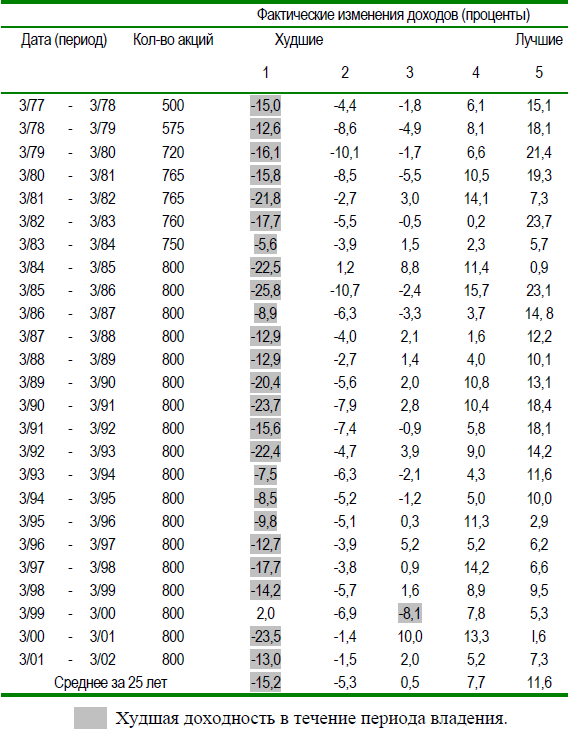

В Табл. 8 показаны 25 лет доходности для 500–800 акций, разделенных на пять квантилей на основе фактических изменений доходов. (При изучении данных о годовом доходе распространенная ошибка состоит в предположении, что доход для периодов, заканчивающихся 31 декабря, известен 31 декабря. Фактически, доход для периодов, заканчивающихся 31 декабря, не известен до некоторого более позднего времени. Чтобы избежать введения «смещения опережения» – которое может сделать результаты исследования бесполезными, здесь сделано очень консервативное предположение, что фактический доход на конец года не доступен до конца следующего календарного квартала. По этой причине периоды владения в Табл. 8 начинаются и заканчиваются 31 марта).

Эти компании оценивались после завершения каждого года на основе изменений доходов, которые произошли в течение того года. Затем были сформированы пять портфелей (квантилей), при этом 20 процентов компаний имели худшие изменения доходов (наибольшее процентное уменьшение или наименьшее процентное увеличение), составляя первый портфель (квантиль), и 20 процентов компаний имели лучшие изменения доходов (наибольшее процентное увеличение или наименьшее процентное уменьшение), составляя пятый портфель (квантиль).

Затем, для изучения модели инвестиционной доходности, была вычислена средняя 12-месячная доходность для каждого из этих пяти портфелей, для 25 соответствующих 12-месячных периодов владения (с 31 марта по 31 марта).

Источник: JPMorgan Research

Второй столбец в Табл. 8 показывает число акций, которые были проанализированы в течение каждого из 25 12-месячных периодов владения. На первом году изучения точно 500 акций имели достаточное количество прогнозов доходов, чтобы быть включенными в исследование. В более поздние годы, когда число акций с достаточными данными превысило 800, это конкретное исследование ограничилось 800 крупнейшими компаниями.

Первый столбец под заголовком «фактические изменения доходов» показывает доходность компаний с наихудшими фактическими изменениями доходов; при движении направо каждый столбец содержит доходность компаний с последовательно лучшими изменениями доходов. Самый правый столбец содержит компании с лучшими фактическими изменениями доходов. Например, 20 процентов этих компаний, которые имели худшие изменения доходов в 1977 г., имели доходность в -15,0 процента в период с 31 марта 1977 г. по 31 марта 1978 г. Компании, у которых были лучшие изменения доходов, имели доходность в 15,1 процента. Заливкой указаны портфели с худшей доходностью в каждом из 25 12-месячных периодов владения. В нижнем ряду показана 25-летняя средняя доходность для каждого из столбцов.

Обратите внимание в Табл. 8 на удивительную последовательность, с которой компании с худшими изменениями доходов имеют худшую доходность, а компании с лучшими изменениями доходов имеют лучшую доходность. В первой строке, например, обратите внимание на то, что с того времени, когда вы могли бы знать доходы предыдущего года (31 марта 1977 г.), до того времени, когда вы могли бы вычислить фактическое процентное изменение в доходах 12 месяцев спустя (31 марта 1978 г.), цены на бирже изменялись по очень упорядоченной модели. В частности, доходность имела тенденцию снижаться в тех портфелях, которые испытывали худшие изменения доходов, и повышаться в тех портфелях, которые испытывали лучшие изменения доходов.

Эта модель имеет тенденцию сохраняться при перемещении вниз по столбцам. Обратите внимание на то, что лишь за двумя исключениями за 25 лет портфели в двух категориях худшего фактического изменения доходов (столбцы 1 и 2) имели отрицательную доходность. И наоборот, портфели из двух категорий лучшего фактического изменения доходов (столбцы 4 и 5) имел и положительную доходность для каждого из 25 периодов владения.

Также обратите внимание на величину доходности. Для портфелей с худшими изменениями доходов доходность за эти 25 периодов составляла в среднем -15,2 процента. Для портфелей с лучшими изменениями доходов доходность составляла в среднем 11,6 процента. Эту замечательно последовательную модель можно назвать эффектом «согласованного изменения доходов/изменения доходности».

Эффект согласованного изменения доходов/изменения доходности обеспечивает три чрезвычайно важных представления. Во-первых, он весьма ясно показывает, что точная информация на год вперед относительно того, какие акции будут иметь худшие и лучшие изменения доходов, не была, за этот 25-летний период, точно вложена в курсы акций на начало марта. Если бы рынок точно ожидал и оценивал предстоящие изменения доходов от года к году, в Табл. 8 не было бы никаких заметных различий в доходности. Нет абсолютно никаких сомнений относительно того, что, если бы вы знали доходы следующего года для большого количества активно торгуемых акций, вы могли бы использовать эту информацию для достижения инвестиционной доходности значительно выше среднего. Следовательно, ответ на вопрос – «b» – да. Когда вопрос касается знания (и правильной оценки) доходов следующего года, рынок не имеет об этом никакого представления.

Во-вторых, эффект согласованного изменения доходов/изменения доходности дает специалистам по ценным бумагам повод попытаться предсказать доходы. Если бы рынок был эффективен в предвосхищении – и оценке – изменений доходов на год вперед, попытки предсказать эти изменения были бы тратой времени. Но, к счастью для прогнозистов, существование эффекта согласованного изменения доходов/изменения доходности показывает, что любой, кто мог бы точно сгруппировать 500–800 акций наибольшей капитализации в пять портфелей на основе относительных изменений доходов на год вперед, мог бы получить необычайную выгоду.

В-третьих, важно помнить, что для того, чтобы быть успешным, такой предсказатель не должен был предсказывать фактические изменения доходов каждой компании. Чтобы использовать эффект согласованного изменения доходов/изменения доходности, предсказатель должен был справиться с намного более легкой задачей. Такой предсказатель просто должен был бы построить портфель приблизительно из 150 акций, которые, в терминах относительных изменений доходов, попали бы в категорию лучшего относительного изменения доходов год спустя.

Можете ли вы использовать эффект согласованного изменения доходов/изменения доходности, показанный в Табл. 8, для построения портфелей, которые будут последовательно обеспечивать доходность выше среднего?

Ученые проводят важное различие между фактическим (ex post) и ожидаемым (ex ante). Фактический значит «после факта». Так же как «после полудня» означает послеобеденное время, термин фактический используется для описания инвестиционной информации, которая известна только после того, как мы вкладываем капитал. Ожидаемый, противоположность фактическому, означает «перед фактом». Таким образом, так же как игрок в покер может сделать первую ставку («анте») до раздачи карт, термин ожидаемый используется для описания инвестиционной информации, которая известна до того, как мы вкладываем капитал.

Важно обратить внимание на то, что эффект согласованного изменения доходов/изменения доходности – фактическое явление. То есть когда мы оглядываемся назад после окончания каждого года, портфели, которые имели худшие и лучшие относительные изменения доходов в течение прошлого года, также обеспечивали худшую и лучшую относительную инвестиционную доходность. Поскольку фактические изменения доходов, которые использовались для формирования этих портфелей, не были известны до наступления факта, ответ на наш вопрос – нет. Вы не можете получить прибыль непосредственно от эффекта согласованного изменения доходов/изменения доходности.

Уменьшилась ли сила эффекта согласованного изменения доходов/изменения доходности со временем?

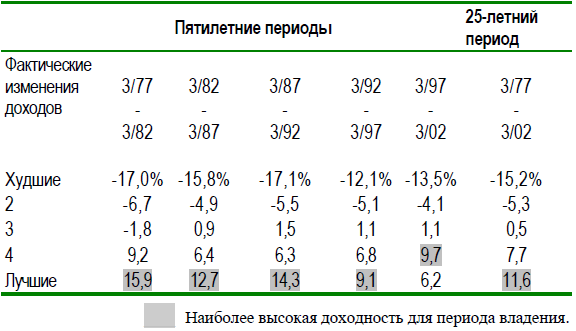

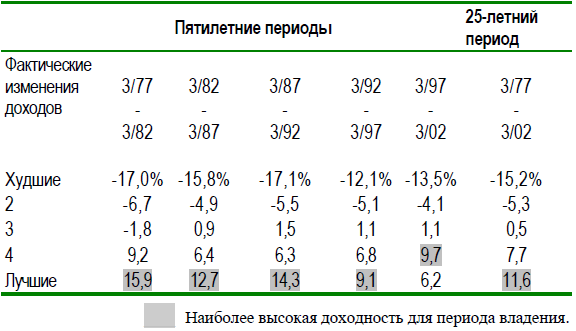

Чтобы ответить на этот вопрос, был исследован эффект согласованного изменения доходов/изменения доходности для пяти пятилетних периодов. Эти результаты показаны в Табл. 9. Здесь наблюдается небольшое различие в течение первых трех пятилетних периодов. Однако в течение двух самых недавних пятилетних периодов оказывается, что величина доходности в категориях худших и лучших изменений доходов уменьшается. Следовательно, ответ на вопрос – нет. Даже если имеет место некоторое уменьшение силы эффекта согласованного изменения доходов/изменения доходности в самые недавние пятилетние периоды, эффект остается статистически значимым.

Табл. 9 Совокупная относительная доходность (проценты)

Вывод: эффект согласованного изменения доходов/изменения доходности обеспечивает замечательное понимание того, как работает фондовый рынок. Эффективные рынки включают все, что известно сегодня, в сегодняшние курсы ценных бумаг. Тем не менее, рынок не имеет никакого представления о том, какие компании сообщат о лучших и худших изменениях доходов 12 месяцев спустя.

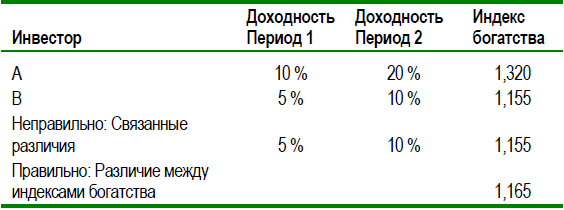

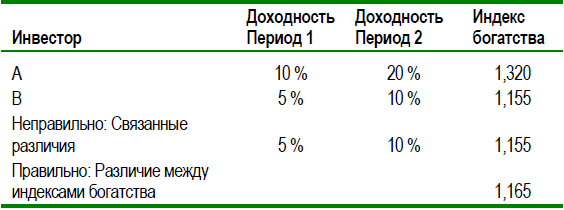

Кстати, некоторые исследователи делают серьезную ошибку, «связывая различия». Предположим, что инвестор А зарабатывает доходность за два периода в 10 процентов и 20 процентов. Инвестор В зарабатывает доходность за два периода в 5 процентов и 10 процентов.

Неправильно вычислять успех инвестора А относительно успеха инвестора Б, связывая различия их доходности – 1,05 умножить на 1,10 = 1,155. Когда, фактически, инвестор А превратил 1,00 $ в 1,32 $, инвестор Б превратили 1,00 $ в 1,155 $. Правильный способ вычисления разницы между богатством инвестора А и инвестора Б состоит в том, чтобы вычесть 1,155 $ из 1,320 $. Инвестор А превзошел инвестора В на 16,5 цента – а не на 15,5 цента, подразумеваемых в результате связывания различий между доходностью инвестора А и инвестора Б.

a) Нет. Рынки активно торгуемых акций настолько эффективны, что доходы следующего года уже отражены в сегодняшних ценах.

b) Да. Заглядывая вперед на целый год, рынок не имеет представления относительно доходов следующего года.

Степень, до которой рынок правильно прогнозирует изменения доходов от года к году, имеет огромное значение для управляющих портфелями. Если сегодняшние курсы акций правильно прогнозируют доходы следующего года, прогнозы доходов не имеют ценности. Но если рынок часто удивляют доходы следующего года и если раскрывающиеся изменения доходов на самом деле действительно влияют на курсы акций, то точные прогнозы доходов на год вперед должны быть чрезвычайно полезными.

Замечательно, что многие профессиональные инвесторы делают и/или используют прогнозы доходов, никогда не определяя степень их полезности. В этой главе мы исследуем полезность совершенных прогнозов доходов. Если совершенные прогнозы доходов полезны, следующий большой шаг должен будет определить, могут ли использоваться (и до какой степени) менее совершенные прогнозы доходов для достижения доходности выше среднего.

В Табл. 8 показаны 25 лет доходности для 500–800 акций, разделенных на пять квантилей на основе фактических изменений доходов. (При изучении данных о годовом доходе распространенная ошибка состоит в предположении, что доход для периодов, заканчивающихся 31 декабря, известен 31 декабря. Фактически, доход для периодов, заканчивающихся 31 декабря, не известен до некоторого более позднего времени. Чтобы избежать введения «смещения опережения» – которое может сделать результаты исследования бесполезными, здесь сделано очень консервативное предположение, что фактический доход на конец года не доступен до конца следующего календарного квартала. По этой причине периоды владения в Табл. 8 начинаются и заканчиваются 31 марта).

Эти компании оценивались после завершения каждого года на основе изменений доходов, которые произошли в течение того года. Затем были сформированы пять портфелей (квантилей), при этом 20 процентов компаний имели худшие изменения доходов (наибольшее процентное уменьшение или наименьшее процентное увеличение), составляя первый портфель (квантиль), и 20 процентов компаний имели лучшие изменения доходов (наибольшее процентное увеличение или наименьшее процентное уменьшение), составляя пятый портфель (квантиль).

Затем, для изучения модели инвестиционной доходности, была вычислена средняя 12-месячная доходность для каждого из этих пяти портфелей, для 25 соответствующих 12-месячных периодов владения (с 31 марта по 31 марта).

Источник: JPMorgan Research

Второй столбец в Табл. 8 показывает число акций, которые были проанализированы в течение каждого из 25 12-месячных периодов владения. На первом году изучения точно 500 акций имели достаточное количество прогнозов доходов, чтобы быть включенными в исследование. В более поздние годы, когда число акций с достаточными данными превысило 800, это конкретное исследование ограничилось 800 крупнейшими компаниями.

Первый столбец под заголовком «фактические изменения доходов» показывает доходность компаний с наихудшими фактическими изменениями доходов; при движении направо каждый столбец содержит доходность компаний с последовательно лучшими изменениями доходов. Самый правый столбец содержит компании с лучшими фактическими изменениями доходов. Например, 20 процентов этих компаний, которые имели худшие изменения доходов в 1977 г., имели доходность в -15,0 процента в период с 31 марта 1977 г. по 31 марта 1978 г. Компании, у которых были лучшие изменения доходов, имели доходность в 15,1 процента. Заливкой указаны портфели с худшей доходностью в каждом из 25 12-месячных периодов владения. В нижнем ряду показана 25-летняя средняя доходность для каждого из столбцов.

Обратите внимание в Табл. 8 на удивительную последовательность, с которой компании с худшими изменениями доходов имеют худшую доходность, а компании с лучшими изменениями доходов имеют лучшую доходность. В первой строке, например, обратите внимание на то, что с того времени, когда вы могли бы знать доходы предыдущего года (31 марта 1977 г.), до того времени, когда вы могли бы вычислить фактическое процентное изменение в доходах 12 месяцев спустя (31 марта 1978 г.), цены на бирже изменялись по очень упорядоченной модели. В частности, доходность имела тенденцию снижаться в тех портфелях, которые испытывали худшие изменения доходов, и повышаться в тех портфелях, которые испытывали лучшие изменения доходов.

Эта модель имеет тенденцию сохраняться при перемещении вниз по столбцам. Обратите внимание на то, что лишь за двумя исключениями за 25 лет портфели в двух категориях худшего фактического изменения доходов (столбцы 1 и 2) имели отрицательную доходность. И наоборот, портфели из двух категорий лучшего фактического изменения доходов (столбцы 4 и 5) имел и положительную доходность для каждого из 25 периодов владения.

Также обратите внимание на величину доходности. Для портфелей с худшими изменениями доходов доходность за эти 25 периодов составляла в среднем -15,2 процента. Для портфелей с лучшими изменениями доходов доходность составляла в среднем 11,6 процента. Эту замечательно последовательную модель можно назвать эффектом «согласованного изменения доходов/изменения доходности».

Эффект согласованного изменения доходов/изменения доходности обеспечивает три чрезвычайно важных представления. Во-первых, он весьма ясно показывает, что точная информация на год вперед относительно того, какие акции будут иметь худшие и лучшие изменения доходов, не была, за этот 25-летний период, точно вложена в курсы акций на начало марта. Если бы рынок точно ожидал и оценивал предстоящие изменения доходов от года к году, в Табл. 8 не было бы никаких заметных различий в доходности. Нет абсолютно никаких сомнений относительно того, что, если бы вы знали доходы следующего года для большого количества активно торгуемых акций, вы могли бы использовать эту информацию для достижения инвестиционной доходности значительно выше среднего. Следовательно, ответ на вопрос – «b» – да. Когда вопрос касается знания (и правильной оценки) доходов следующего года, рынок не имеет об этом никакого представления.

Во-вторых, эффект согласованного изменения доходов/изменения доходности дает специалистам по ценным бумагам повод попытаться предсказать доходы. Если бы рынок был эффективен в предвосхищении – и оценке – изменений доходов на год вперед, попытки предсказать эти изменения были бы тратой времени. Но, к счастью для прогнозистов, существование эффекта согласованного изменения доходов/изменения доходности показывает, что любой, кто мог бы точно сгруппировать 500–800 акций наибольшей капитализации в пять портфелей на основе относительных изменений доходов на год вперед, мог бы получить необычайную выгоду.

В-третьих, важно помнить, что для того, чтобы быть успешным, такой предсказатель не должен был предсказывать фактические изменения доходов каждой компании. Чтобы использовать эффект согласованного изменения доходов/изменения доходности, предсказатель должен был справиться с намного более легкой задачей. Такой предсказатель просто должен был бы построить портфель приблизительно из 150 акций, которые, в терминах относительных изменений доходов, попали бы в категорию лучшего относительного изменения доходов год спустя.

Можете ли вы использовать эффект согласованного изменения доходов/изменения доходности, показанный в Табл. 8, для построения портфелей, которые будут последовательно обеспечивать доходность выше среднего?

Ученые проводят важное различие между фактическим (ex post) и ожидаемым (ex ante). Фактический значит «после факта». Так же как «после полудня» означает послеобеденное время, термин фактический используется для описания инвестиционной информации, которая известна только после того, как мы вкладываем капитал. Ожидаемый, противоположность фактическому, означает «перед фактом». Таким образом, так же как игрок в покер может сделать первую ставку («анте») до раздачи карт, термин ожидаемый используется для описания инвестиционной информации, которая известна до того, как мы вкладываем капитал.

Важно обратить внимание на то, что эффект согласованного изменения доходов/изменения доходности – фактическое явление. То есть когда мы оглядываемся назад после окончания каждого года, портфели, которые имели худшие и лучшие относительные изменения доходов в течение прошлого года, также обеспечивали худшую и лучшую относительную инвестиционную доходность. Поскольку фактические изменения доходов, которые использовались для формирования этих портфелей, не были известны до наступления факта, ответ на наш вопрос – нет. Вы не можете получить прибыль непосредственно от эффекта согласованного изменения доходов/изменения доходности.

Уменьшилась ли сила эффекта согласованного изменения доходов/изменения доходности со временем?

Чтобы ответить на этот вопрос, был исследован эффект согласованного изменения доходов/изменения доходности для пяти пятилетних периодов. Эти результаты показаны в Табл. 9. Здесь наблюдается небольшое различие в течение первых трех пятилетних периодов. Однако в течение двух самых недавних пятилетних периодов оказывается, что величина доходности в категориях худших и лучших изменений доходов уменьшается. Следовательно, ответ на вопрос – нет. Даже если имеет место некоторое уменьшение силы эффекта согласованного изменения доходов/изменения доходности в самые недавние пятилетние периоды, эффект остается статистически значимым.

Табл. 9 Совокупная относительная доходность (проценты)

Вывод: эффект согласованного изменения доходов/изменения доходности обеспечивает замечательное понимание того, как работает фондовый рынок. Эффективные рынки включают все, что известно сегодня, в сегодняшние курсы ценных бумаг. Тем не менее, рынок не имеет никакого представления о том, какие компании сообщат о лучших и худших изменениях доходов 12 месяцев спустя.

Кстати, некоторые исследователи делают серьезную ошибку, «связывая различия». Предположим, что инвестор А зарабатывает доходность за два периода в 10 процентов и 20 процентов. Инвестор В зарабатывает доходность за два периода в 5 процентов и 10 процентов.

Неправильно вычислять успех инвестора А относительно успеха инвестора Б, связывая различия их доходности – 1,05 умножить на 1,10 = 1,155. Когда, фактически, инвестор А превратил 1,00 $ в 1,32 $, инвестор Б превратили 1,00 $ в 1,155 $. Правильный способ вычисления разницы между богатством инвестора А и инвестора Б состоит в том, чтобы вычесть 1,155 $ из 1,320 $. Инвестор А превзошел инвестора В на 16,5 цента – а не на 15,5 цента, подразумеваемых в результате связывания различий между доходностью инвестора А и инвестора Б.

Могут ли аналитики предсказать изменения доходов

Предыдущая глава показала, что любой, кто может правильно предсказать доходы следующего года, может пожинать исключительную доходность.

Конец бесплатного ознакомительного фрагмента