Существует много других разновидностей обязательств с плавающей ставкой, например конвертируемые FRNs или гибриды с другими облигациями, однако они не рассматриваются в этой книге.

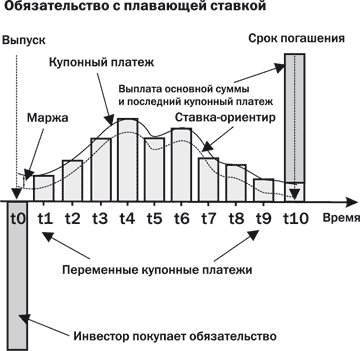

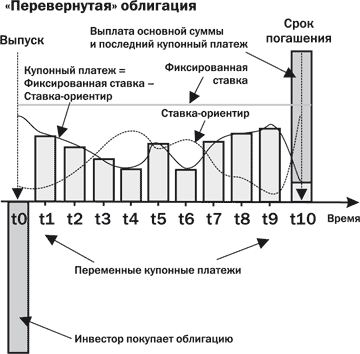

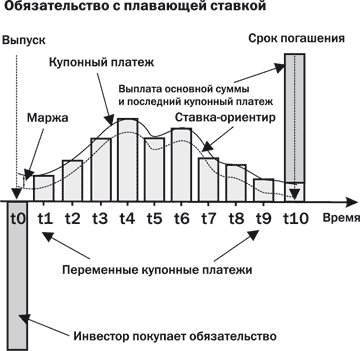

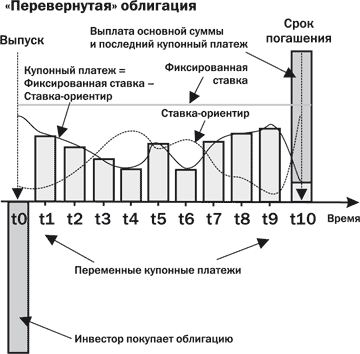

Следующие схемы потоков наличности помогут запомнить основные особенности обязательств с плавающей ставкой и «перевернутых» облигаций.

Обязательства с варьируемой ставкой

Обязательства с варьируемой ставкой (VRN) имеют купон, привязанный к долгосрочной ставке, которая пересматривается не чаще одного раза в год.

Обязательства с варьируемой ставкой (VRN) имеют купон, привязанный к долгосрочной ставке, которая пересматривается не чаще одного раза в год.

Существует много разновидностей VRN, например конвертируемые VRN или гибриды с другими облигациями, однако они не рассматриваются в этой книге.

Облигации с нулевым купоном

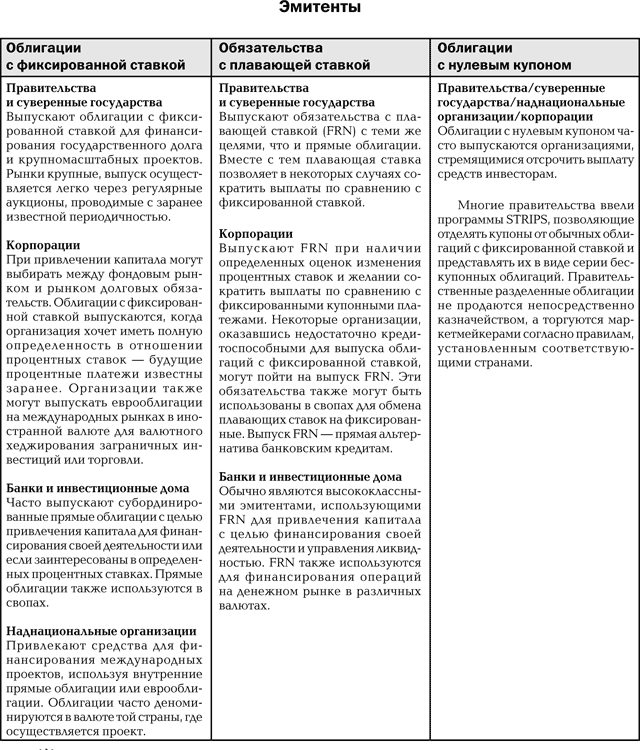

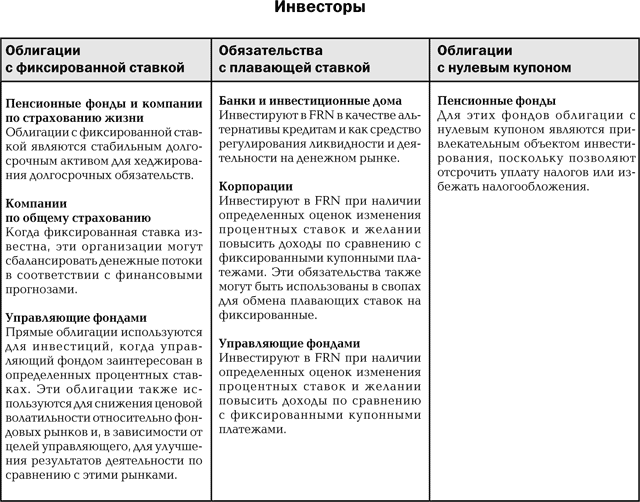

Кто использует эти облигации

Заключение

Следующие схемы потоков наличности помогут запомнить основные особенности обязательств с плавающей ставкой и «перевернутых» облигаций.

Обязательства с варьируемой ставкой

Существует много разновидностей VRN, например конвертируемые VRN или гибриды с другими облигациями, однако они не рассматриваются в этой книге.

Облигации с нулевым купоном

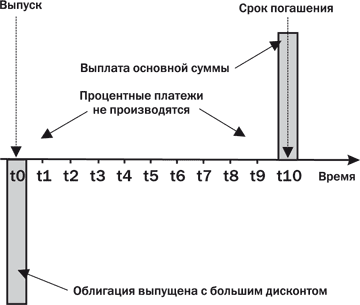

Облигация с нулевым купоном не предусматривает выплаты процентов в течение всего ее срока.

Облигации с нулевым купоном выпускаются с большим дисконтом к номинальной стоимости и погашаются по номинальной стоимости. Инвесторы рассчитывают на доход от значительной разницы между ценой, заплаченной за облигацию, и основной суммой, которую они получат при наступлении срока погашения. Другими словами, инвесторы фактически полностью получают причитающийся им процентный доход в момент приобретения облигации. Кто же выпускает и покупает облигации, не имеющие процентных платежей?

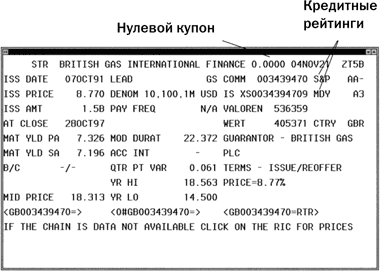

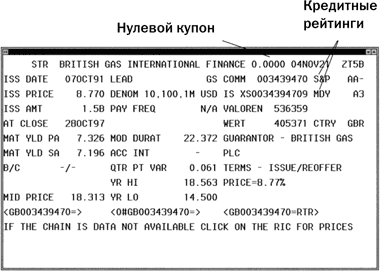

К выпуску облигаций с нулевым купоном прибегают эмитенты, которые хотят отсрочить выплату средств инвесторам. Лишь эмитенты с наивысшим кредитным рейтингом могут убедить инвесторов в том, что организация не прекратит своего существования и погасит долг при наступлении срока погашения облигации. Выпуск этого вида облигаций характерен для правительств, суверенных эмитентов и наднациональных организаций. Облигации с нулевым купоном выпускают и некоторые крупные организации. На экране приведены характеристики одной из таких облигаций, выпущенных компанией British Gas International Finance.

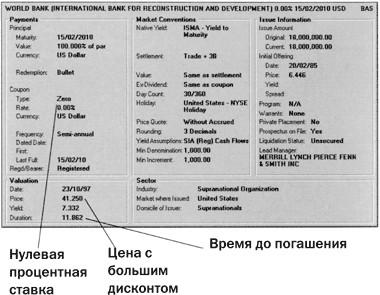

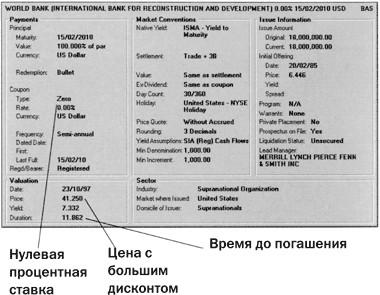

Эти экраны Reuters отображают подробную информацию по облигациям с нулевым купоном, выпущенным Всемирным банком.

Эти экраны Reuters отображают подробную информацию по облигациям с нулевым купоном, выпущенным Всемирным банком.

Покупают облигации с нулевым купоном обычно менеджеры пенсионных фондов, которые заинтересованы в единовременном получении всей суммы при погашении, а не в серии процентных платежей. Они используют облигации с нулевым купоном, чтобы уравновесить вложения с будущими выплатами – здесь нет риска, связанного с падением процентных ставок, который присутствует при инвестировании в прямые облигации. При этом инвестору выплачивается капитал, а не доход, что позволяет инвесторам и эмитентам в некоторых случаях рассчитывать на налоговые льготы. Однако не везде налоговые органы освобождают облигации с нулевым купоном от налогообложения.

Покупают облигации с нулевым купоном обычно менеджеры пенсионных фондов, которые заинтересованы в единовременном получении всей суммы при погашении, а не в серии процентных платежей. Они используют облигации с нулевым купоном, чтобы уравновесить вложения с будущими выплатами – здесь нет риска, связанного с падением процентных ставок, который присутствует при инвестировании в прямые облигации. При этом инвестору выплачивается капитал, а не доход, что позволяет инвесторам и эмитентам в некоторых случаях рассчитывать на налоговые льготы. Однако не везде налоговые органы освобождают облигации с нулевым купоном от налогообложения.

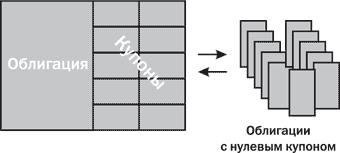

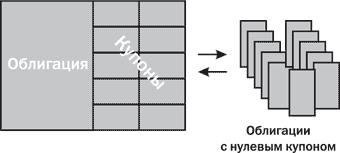

Облигации с нулевым купоном получаются также в процессе разделения обычной облигации или отделения от нее купонов. Разделение облигаций, в частности правительственных, превращает обычную облигацию в серию бескупонных облигаций, потоки наличности по которой в точности соответствуют потокам по исходной облигации. Впервые такая практика была введена американскими брокерами и дилерами в конце 70-х и начале 80-х годов.

В настоящее время многие правительства имеют официальные программы STRIPS (Separate Trading of Registered Interest and Principal of Securities – буквально – «раздельная торговля купонами и основной суммой ценных бумаг»), которые позволяют разделять их облигации с фиксированным купоном и получать бескупонные облигации. Например, 10-летнюю облигацию с годовыми купонами можно разделить на 11 облигаций с нулевым купоном (одну для погашения основной суммы и 10 для выплаты годового купона). Потоки наличности по получившейся серии бескупонных облигаций соответствуют потокам по первоначальной облигации. Сумма платежа по купону становится номинальной стоимостью бескупонной облигации, по которой производится только один платеж. Оставшаяся без купонов облигация продается с большим дисконтом к номинальной стоимости.

Облигации с нулевым купоном могут быть раздельно проданы на рынках. В то же время соответствующая серия бескупонных облигаций может быть обменена на облигацию с купоном.

Облигации с нулевым купоном могут быть раздельно проданы на рынках. В то же время соответствующая серия бескупонных облигаций может быть обменена на облигацию с купоном.

Например, 20-летняя облигация с номинальной стоимостью 10 000 долларов и ставкой 6 % может быть разделена на основную сумму и 40 полугодовых процентных платежей. В результате получается 41 бескупонный инструмент, каждый со своим сроком погашения. Инструмент на основную сумму по-прежнему будет стоить 10 000 долларов при наступлении срока платежа, а каждый купон – 300 долларов. Каждый из 41 бескупонного инструмента может самостоятельно торговаться на рынках.

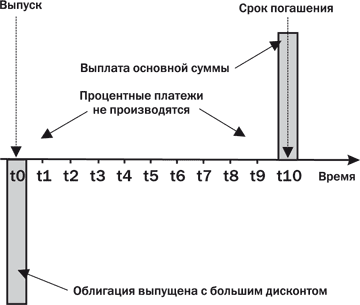

Следующая схема движения наличности поможет запомнить основные особенности облигации с нулевым купоном.

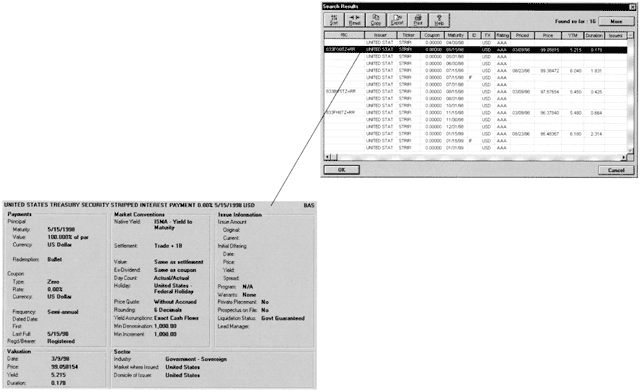

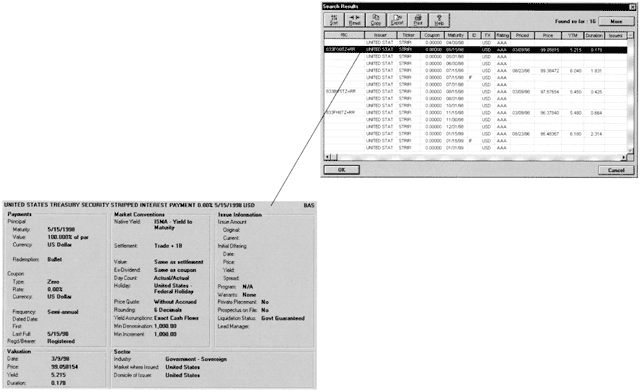

На приведенном здесь экране Reuters показаны казначейские ценные бумаги США с отделенными купонами. На втором экране отображается детальная информация по одной из них.

На приведенном здесь экране Reuters показаны казначейские ценные бумаги США с отделенными купонами. На втором экране отображается детальная информация по одной из них.

Облигации с нулевым купоном выпускаются с большим дисконтом к номинальной стоимости и погашаются по номинальной стоимости. Инвесторы рассчитывают на доход от значительной разницы между ценой, заплаченной за облигацию, и основной суммой, которую они получат при наступлении срока погашения. Другими словами, инвесторы фактически полностью получают причитающийся им процентный доход в момент приобретения облигации. Кто же выпускает и покупает облигации, не имеющие процентных платежей?

К выпуску облигаций с нулевым купоном прибегают эмитенты, которые хотят отсрочить выплату средств инвесторам. Лишь эмитенты с наивысшим кредитным рейтингом могут убедить инвесторов в том, что организация не прекратит своего существования и погасит долг при наступлении срока погашения облигации. Выпуск этого вида облигаций характерен для правительств, суверенных эмитентов и наднациональных организаций. Облигации с нулевым купоном выпускают и некоторые крупные организации. На экране приведены характеристики одной из таких облигаций, выпущенных компанией British Gas International Finance.

Облигации с нулевым купоном получаются также в процессе разделения обычной облигации или отделения от нее купонов. Разделение облигаций, в частности правительственных, превращает обычную облигацию в серию бескупонных облигаций, потоки наличности по которой в точности соответствуют потокам по исходной облигации. Впервые такая практика была введена американскими брокерами и дилерами в конце 70-х и начале 80-х годов.

В настоящее время многие правительства имеют официальные программы STRIPS (Separate Trading of Registered Interest and Principal of Securities – буквально – «раздельная торговля купонами и основной суммой ценных бумаг»), которые позволяют разделять их облигации с фиксированным купоном и получать бескупонные облигации. Например, 10-летнюю облигацию с годовыми купонами можно разделить на 11 облигаций с нулевым купоном (одну для погашения основной суммы и 10 для выплаты годового купона). Потоки наличности по получившейся серии бескупонных облигаций соответствуют потокам по первоначальной облигации. Сумма платежа по купону становится номинальной стоимостью бескупонной облигации, по которой производится только один платеж. Оставшаяся без купонов облигация продается с большим дисконтом к номинальной стоимости.

Например, 20-летняя облигация с номинальной стоимостью 10 000 долларов и ставкой 6 % может быть разделена на основную сумму и 40 полугодовых процентных платежей. В результате получается 41 бескупонный инструмент, каждый со своим сроком погашения. Инструмент на основную сумму по-прежнему будет стоить 10 000 долларов при наступлении срока платежа, а каждый купон – 300 долларов. Каждый из 41 бескупонного инструмента может самостоятельно торговаться на рынках.

Следующая схема движения наличности поможет запомнить основные особенности облигации с нулевым купоном.

Кто использует эти облигации

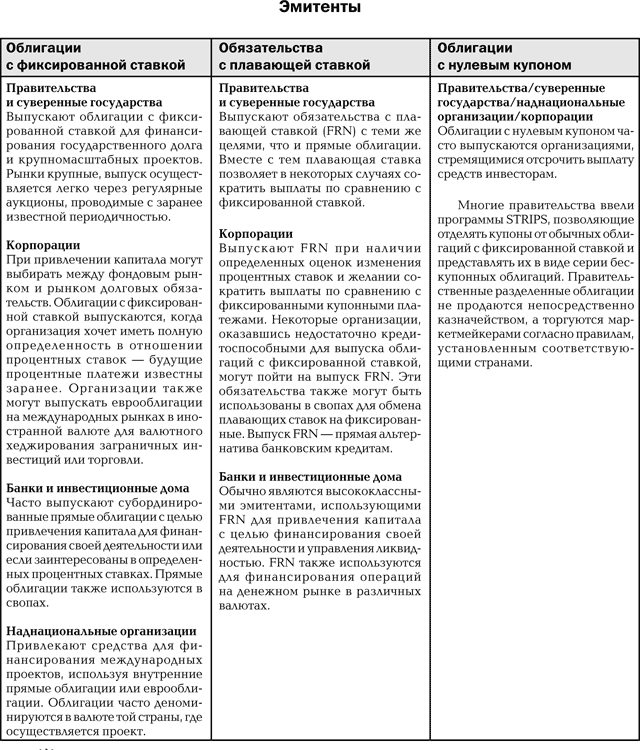

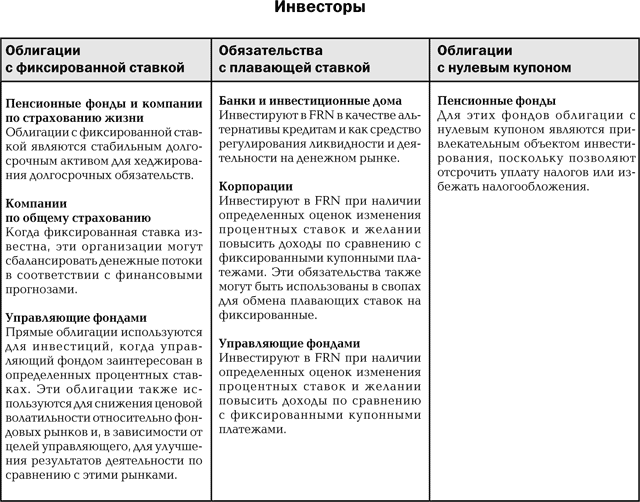

Ниже в табличной форме представлены преимущества и недостатки облигаций с фиксированной ставкой, обязательств с плавающей ставкой и облигаций с нулевым купоном с точки зрения эмитентов и инвесторов.

Заключение

Облигации с фиксированной ставкой

• Облигации с фиксированной ставкой, прямые, простые или «пуля» являются самой распространенной разновидностью облигаций – их легко оценивать, ими легко торговать и использовать в свопах.

• Эти облигации выпускаются на внутренних и международных рынках как правительственные ценные бумаги, корпоративные облигации, еврооблигации и т. д. Они могут быть средне- и долгосрочными, их основная сумма выплачивается единовременно при наступлении срока погашения.

• Процентный доход не меняется в течение всего срока облигации. Он устанавливается как процент от номинальной стоимости, поэтому поток наличности до наступления срока погашения известен.

• Облигации с фиксированной ставкой, прямые, простые или «пуля» являются самой распространенной разновидностью облигаций – их легко оценивать, ими легко торговать и использовать в свопах.

• Эти облигации выпускаются на внутренних и международных рынках как правительственные ценные бумаги, корпоративные облигации, еврооблигации и т. д. Они могут быть средне- и долгосрочными, их основная сумма выплачивается единовременно при наступлении срока погашения.

• Процентный доход не меняется в течение всего срока облигации. Он устанавливается как процент от номинальной стоимости, поэтому поток наличности до наступления срока погашения известен.

Конец бесплатного ознакомительного фрагмента