2. Лучшее предложение выигрывает битву. Это правило, по сути, является стратегией развертывания, цель которой – не про – играть сделку несмотря ни на что.

Оба эти правила играют на руку молодым и развивающимся компаниям, чьи товарные категории находятся в самом начале жизненного цикла. Ни одно из этих правил, однако, не подходит для работы в условиях сложившегося рынка, в чем заключается одна из главных причин, почему происходит так много внутренних трений, когда основные возможности компании находятся одновременно на стадиях Б и В жизненного цикла.

В. Стадия зрелости. Именно на этой фазе цикла год за годом образуется основная масса доходов мировой экономики. А также появляется абсолютное большинство рабочих мест и выплачивается налогов. Одним словом, категории стадии В – это оплот мирового общества.

Зрелые категории предлагают стабильность и предсказуемость. Положение рыночных лидеров меняется очень медленно, и доминируют авторитетные компании. Рост происходит циклично. Если вы пропустили один круг, есть возможность наверстать на следующем. Кроме того, вы можете вновь вернуться в любую неудачную в прошлом игру, используя эффект консолидации, чтобы вернуть затраченный капитал.

Все это не ускользнуло от инвесторов, которые исторически покупали и держали акции в сложившихся товарных категориях, стремясь к краткосрочному дивидендному доходу, долгосрочному скромному завышению оценочной стоимости и низким рискам. Здесь более всего подходит следующий ритм жизни: оптимизируй, учись, изобретай, развертывай, оптимизируй – повторить. Возможно, это не звучит свежо, но именно так можно увеличить капитал на циклическом развитии. Победы на стадии В достаются черепахам, а не зайцам.

Г. Стадия спада. Если в циклическом развитии товарной категории наметилась явная отрицательная тенденция, то спад будет только сильнее. Конечно же, как и во многих других сферах жизни, может пройти много времени, прежде чем всему придет конец. В этом и заключается искусство управления положением товарной категории на стадии Г.

Авторитетные компании – единственные достойные игроки на этой стадии. В это время рынок не ищет новых поставщиков – скорее он раздумывает над тем, стоит ли изменить инфраструктуру уже сейчас или остаться на текущей позиции еще немного. Последнее имеет реальную ценность для покупателей и потребителей, если обсуждаемая товарная категория не играет ключевой роли в их работе и жизни. В результате могут сложиться такие факторы, как высокая цена, низкие риски и минимальные затраты на инвестирование, благодаря чему стадия Г может оказаться наиболее прибыльной во всем жизненном цикле товара. Это немного похоже на то, как виноград– оставляют на лозе до тех пор, пока он не начнет гнить, а затем делают из него изысканный сотерн[9].

Однако при оценке вашего портфеля инвесторы зачастую и в грош не ставят товарные категории, находящиеся на стадии Г. Поэтому руководство особо не обсуждает эти категории, а использует их доходы для поддержания общей финансовой деятельности. Проблема подобного трюка заключается в том, что каждый квартал вам необходимо показывать рост, но каждый квартал категории на стадии Г усыхают, так что рано или поздно вам грозит провал.

У инвестиционных фирм, покупающих другие компании целиком, напротив, нет таких проблем. Они любят компании, чьи товары находятся в стадии Г, потому что могут купить их, прекратить все инвестиции в будущем, закрыть действующие активы с наибольшей выгодой и либо упаковать остатки, чтобы продать, либо закрыть компанию. Ритм жизни тут следующий: оптимизируй, оптимизируй, оптимизируй – повторить. Пока требуется много работы, основная часть которой социально болезненна, эта стадия представляет собой стратегию с очень низкими рисками, способными принести относительно высокие доходы.

Нам нужно уяснить главное: на стадии Г сила товарной категории впервые обращается против нас. Мы плывем против течения. В краткосрочном периоде оно может смыть наших конкурентов прежде, чем доберется до нас (хоть какая‑то радость), но в целом, учитывая необходимое время, талант и внимание, лучшей стратегией для авторитетных компаний будет как можно раньше избавиться от активов, находящихся на стадии Г, и переориентировать свои инвестиции в другие товарные категории, находящиеся на ранних стадиях.

Д. Конец жизни. Это явный конец коммерческой жизнеспособности товарной категории. Вспомните телеграфы, телексы, телефоны с круглыми вертушками для набора номера, кинопроекторы, логарифмические– линейки, пишущие машинки, музыкальные автоматы, транзисторные приемники и тому подобное. Товарная категория, достигшая конца жизни, известна тем, что наносит ущерб жизнеспособности всей компании, а это действительно трагично. Это происходит, когда компания слишком долго остается на рынке.

Оставаться слишком долго – означает продолжать инвестировать в товарные категории на стадии Г, чтобы еще немного продлить их жизненный цикл. Последняя попытка Kodak создать пленку следующего поколения, крошечные фотографии Polaroid, неспособность Blockbuster Video перейти на цифровую дистрибуцию[10] – вот три примера. Руководство этих компаний понимало, что товарная категория находится в беде, но просто не могло увидеть перспективы дальнейшего развития.

Но практика показывает, что пути для дальнейшего развития есть всегда. Просто нужно выбросить за борт много багажа, чтобы пойти полным ходом. И чем дольше вы остаетесь на рынке, тем больше багажа необходимо выбрасывать и тем слабее вы становитесь, когда отправляетесь в путь. Одним словом, на стадии Д сила товарной категории обретает всю свою разрушительную мощь. Вот почему для компаний так важно приостанавливать инвестирование еще на стадии Г, и как можно раньше.

После того как мы окинули взором весь ландшафт силы товарной категории, не нужно быть гением, чтобы понять, к чему вы должны стремиться: к последовательному циклу инновации на стадии Б, к обретению устойчивости на стадии В, к питанию случайными набегами на стадии A, к подкреплению активами, вырученными с распродажи компаний на стадии Г, и к пребыванию в «бесполетной зоне» на протяжении всей стадии Д. Это теория управления портфелем в двух словах.

Проблема не в том, что руководящие группы авторитетных компаний не понимают этих целей. Дело в том, что они не до конца осознают, какие именно силы мешают им достичь цели, и поэтому все время их портфель оказывается плохо сбалансированным и трудно управляемым. Поэтому мы должны сейчас обратить свое внимание именно на эти силы и способы их нейтрализации.

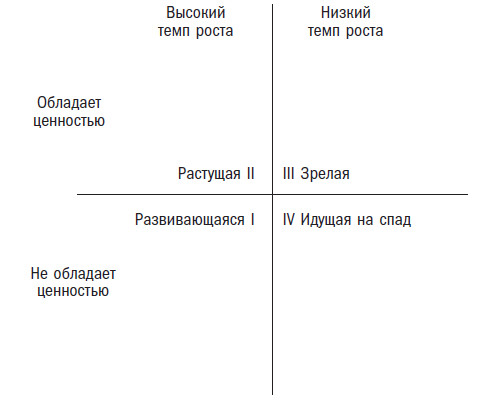

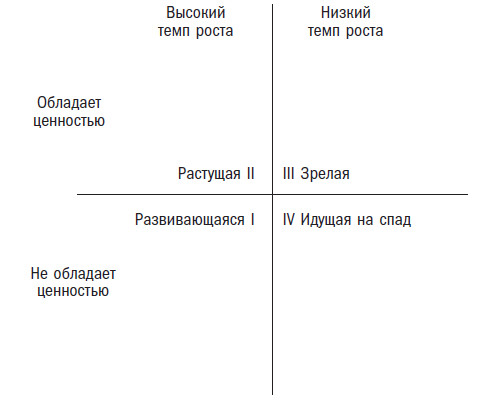

Матрица роста и ценности: оценка силы товарной категории

Конфликт интересов товарных категорий. Модель «трех уровней»

Оба эти правила играют на руку молодым и развивающимся компаниям, чьи товарные категории находятся в самом начале жизненного цикла. Ни одно из этих правил, однако, не подходит для работы в условиях сложившегося рынка, в чем заключается одна из главных причин, почему происходит так много внутренних трений, когда основные возможности компании находятся одновременно на стадиях Б и В жизненного цикла.

В. Стадия зрелости. Именно на этой фазе цикла год за годом образуется основная масса доходов мировой экономики. А также появляется абсолютное большинство рабочих мест и выплачивается налогов. Одним словом, категории стадии В – это оплот мирового общества.

Зрелые категории предлагают стабильность и предсказуемость. Положение рыночных лидеров меняется очень медленно, и доминируют авторитетные компании. Рост происходит циклично. Если вы пропустили один круг, есть возможность наверстать на следующем. Кроме того, вы можете вновь вернуться в любую неудачную в прошлом игру, используя эффект консолидации, чтобы вернуть затраченный капитал.

Все это не ускользнуло от инвесторов, которые исторически покупали и держали акции в сложившихся товарных категориях, стремясь к краткосрочному дивидендному доходу, долгосрочному скромному завышению оценочной стоимости и низким рискам. Здесь более всего подходит следующий ритм жизни: оптимизируй, учись, изобретай, развертывай, оптимизируй – повторить. Возможно, это не звучит свежо, но именно так можно увеличить капитал на циклическом развитии. Победы на стадии В достаются черепахам, а не зайцам.

Г. Стадия спада. Если в циклическом развитии товарной категории наметилась явная отрицательная тенденция, то спад будет только сильнее. Конечно же, как и во многих других сферах жизни, может пройти много времени, прежде чем всему придет конец. В этом и заключается искусство управления положением товарной категории на стадии Г.

Авторитетные компании – единственные достойные игроки на этой стадии. В это время рынок не ищет новых поставщиков – скорее он раздумывает над тем, стоит ли изменить инфраструктуру уже сейчас или остаться на текущей позиции еще немного. Последнее имеет реальную ценность для покупателей и потребителей, если обсуждаемая товарная категория не играет ключевой роли в их работе и жизни. В результате могут сложиться такие факторы, как высокая цена, низкие риски и минимальные затраты на инвестирование, благодаря чему стадия Г может оказаться наиболее прибыльной во всем жизненном цикле товара. Это немного похоже на то, как виноград– оставляют на лозе до тех пор, пока он не начнет гнить, а затем делают из него изысканный сотерн[9].

Однако при оценке вашего портфеля инвесторы зачастую и в грош не ставят товарные категории, находящиеся на стадии Г. Поэтому руководство особо не обсуждает эти категории, а использует их доходы для поддержания общей финансовой деятельности. Проблема подобного трюка заключается в том, что каждый квартал вам необходимо показывать рост, но каждый квартал категории на стадии Г усыхают, так что рано или поздно вам грозит провал.

У инвестиционных фирм, покупающих другие компании целиком, напротив, нет таких проблем. Они любят компании, чьи товары находятся в стадии Г, потому что могут купить их, прекратить все инвестиции в будущем, закрыть действующие активы с наибольшей выгодой и либо упаковать остатки, чтобы продать, либо закрыть компанию. Ритм жизни тут следующий: оптимизируй, оптимизируй, оптимизируй – повторить. Пока требуется много работы, основная часть которой социально болезненна, эта стадия представляет собой стратегию с очень низкими рисками, способными принести относительно высокие доходы.

Нам нужно уяснить главное: на стадии Г сила товарной категории впервые обращается против нас. Мы плывем против течения. В краткосрочном периоде оно может смыть наших конкурентов прежде, чем доберется до нас (хоть какая‑то радость), но в целом, учитывая необходимое время, талант и внимание, лучшей стратегией для авторитетных компаний будет как можно раньше избавиться от активов, находящихся на стадии Г, и переориентировать свои инвестиции в другие товарные категории, находящиеся на ранних стадиях.

Д. Конец жизни. Это явный конец коммерческой жизнеспособности товарной категории. Вспомните телеграфы, телексы, телефоны с круглыми вертушками для набора номера, кинопроекторы, логарифмические– линейки, пишущие машинки, музыкальные автоматы, транзисторные приемники и тому подобное. Товарная категория, достигшая конца жизни, известна тем, что наносит ущерб жизнеспособности всей компании, а это действительно трагично. Это происходит, когда компания слишком долго остается на рынке.

Оставаться слишком долго – означает продолжать инвестировать в товарные категории на стадии Г, чтобы еще немного продлить их жизненный цикл. Последняя попытка Kodak создать пленку следующего поколения, крошечные фотографии Polaroid, неспособность Blockbuster Video перейти на цифровую дистрибуцию[10] – вот три примера. Руководство этих компаний понимало, что товарная категория находится в беде, но просто не могло увидеть перспективы дальнейшего развития.

Но практика показывает, что пути для дальнейшего развития есть всегда. Просто нужно выбросить за борт много багажа, чтобы пойти полным ходом. И чем дольше вы остаетесь на рынке, тем больше багажа необходимо выбрасывать и тем слабее вы становитесь, когда отправляетесь в путь. Одним словом, на стадии Д сила товарной категории обретает всю свою разрушительную мощь. Вот почему для компаний так важно приостанавливать инвестирование еще на стадии Г, и как можно раньше.

После того как мы окинули взором весь ландшафт силы товарной категории, не нужно быть гением, чтобы понять, к чему вы должны стремиться: к последовательному циклу инновации на стадии Б, к обретению устойчивости на стадии В, к питанию случайными набегами на стадии A, к подкреплению активами, вырученными с распродажи компаний на стадии Г, и к пребыванию в «бесполетной зоне» на протяжении всей стадии Д. Это теория управления портфелем в двух словах.

Проблема не в том, что руководящие группы авторитетных компаний не понимают этих целей. Дело в том, что они не до конца осознают, какие именно силы мешают им достичь цели, и поэтому все время их портфель оказывается плохо сбалансированным и трудно управляемым. Поэтому мы должны сейчас обратить свое внимание именно на эти силы и способы их нейтрализации.

Матрица роста и ценности: оценка силы товарной категории

Вы сможете наиболее четко понять состояние ваших товарных категорий, поместив весь портфель в матрицу роста/ценности.

Рис. 2. Управление портфелем

Рис. 2. Управление портфелем

Матрица роста/Ценности

Для начала проясним сложные термины. С помощью каких критериев мы определяем, является ли товарная категория быстрорастущей или медленнорастущей? Ответ прост: 15–30 % или больше – это быстрый рост, а цифры с однозначным числом – медленный, в пределах 10–15 % – это своего рода «подростковая» зона.

Значения темпов роста нам нужны для того, чтобы оценить привлекательность товарной категории с точки зрения двух типов инвесторов: тех, кто инвестирует «в рост»[11], и тех, кто ориентируется на стоимость[12]. Эти значения также получаются из сравнения темпов интенсивного роста категорий на стадии Б с темпами циклического развития категорий на стадии В. Из чего они точно не следуют, так это из сравнения с другими категориями в вашем портфеле. Это ключевой момент, поэтому давайте уделим ему немного больше вни – мания.

Предположим, что темпы роста в вашем портфеле в среднем составляют 4 %, но темпы роста одной из ваших категорий – 8 %, не следует ли это рассматривать как быстрый рост? Совершенно нет! Наоборот, это надо рассматривать как сравнение двух или более категорий на стадии В, у одной из которых может быть, а может и не быть больше силы товарной категории, чем у других. Запомните, что развитие на сложившихся рынках циклично, поэтому темпы роста одной категории могут идти вверх, а другой – снижаться в одном и том же году. Важно то, что ни одна из этих товарных категорий не обладает силой, которая характерна для стадии Б и которая необходима для достижения быстрого темпа роста. А значит, ни одна из них не представляет интереса для рынка интенсивного роста, на котором в результате битв за долю рынка рождаются новые лидеры. И поскольку ни одна из категорий не представляет интереса, ни одна из них не должна получать столько ресурсов, сколько получает.

Держа этот принцип в уме, обратимся к другой оси матрицы. С помощью каких критериев мы определяем, обладает товарная категория ценностью или нет? В данном случае мы действительно сравниваем ее с другими категориями в инвестиционном портфеле. И чем большую ценность она представляет, тем менее важными становятся прочие категории и тем больше внимания она удостаивается в процессе ежегодного распределения ресурсов.

Мы предлагаем вам следующее практическое правило: категория является ценной для вашего бизнеса, если 10 и больше процентов вашей общей выручки или валовой прибыли она приносит уже сейчас либо будет приносить в ближайшем будущем. Когда товарная категория достигает этого уровня ценности, она принимается в расчет при составлении прогнозов на текущий квартал. Менее ценные категории должны рассматриваться как помеха.

Держа эти разъяснения в уме, рассмотрим образец портфеля, типичного для стабильной компании.

Рис. 3. Образец типичного портфеля

Прежде чем обратиться к конкретным примерам, разберемся, что иллюстрирует данная диаграмма. Для компании с подобной структурой характерны высокоценные франшизы на стадии В жизненного цикла товарных категорий, которые соответствуют большим кругам в секторе III. Это надежные направления деятельности, обычно являющиеся исключительно хорошими источниками дохода. В то же время эта компания вкладывает серьезные инвестиции в развивающиеся и быстрорастущие категории, ни одна из которых пока не стала ценной (они соответствуют крошечным кругам в секторе I). У компании также есть направления деятельности, у которых нет ни ценности, ни быстрого роста, но которые все еще являются доходными и порой приносят ощутимую прибыль (средние и маленькие круги в секторе IV). И, что наиболее важно, у компании обычно нет ценных позиций в быстрорастущих категориях, нет существенных игроков на стадии Б (пустой сектор II).

В 2010 году это описание подходило нескольким лучшим корпорациям в истории высоких технологий, включая Microsoft, Intel, IBM, Oracle, HP, SAP и Dell. У всех этих компаний есть франшизы мирового класса в сложившихся категориях стадии В, будь то компьютерные операционные системы, микропроцессоры, IT – консалтинг, приложения для бизнеса или тому подобное. Все эти компании способны возобновить рост в этих франшизах на циклической основе, выпуская продукты следующего поколения в той же товарной категории, где эти компании доминируют в настоящий момент. Однако в прошлом десятилетии ни одна из них не смогла представить большýю франшизу, то есть франшизу на стадии Б. Безусловно, все эти компании вложили значительные средства в финансирование кандидатов на это звание, но все они решительно застревают в секторе I и не могут перейти в сектор II, это означает, что они быстро растут, но всегда немного недотягивают и в итоге не способны обрести нужную ценность.

В то же время это описание не подходит Apple, Google, NetApp, Cognizant, Sybase или EMC. У каждой из этих компаний в прошлом десятилетии была в портфеле хотя бы одна товарная категория, которая стала одновременно быстрорастущей и существенно ценной для бизнеса. Apple является фаворитом этой группы, занимаясь большим количеством товарных категорий на стадии Б сектора II, в основном своего собственного изобретения. Это делает ее самой замечательной в бизнес – истории десятилетия – даже более впечатляющей, чем Google, Facebook или EMC и VMware, потому что Apple ввела в игру не одну или две, а три подобные франшизы, и все в течение одного десятилетия.

Теперь пояснения. В сфере высоких технологий каждая компания надеется совершить то, что делает Apple, и во многих случаях для этого есть весьма реальные возможности. Более того, каждой из этих компаний хотя бы раз удавалось это раньше, иначе она не могла бы занимать то положение, что занимает сегодня. Так почему же это не происходит чаще? Почему мы так часто видим сектор II пустым?

Ответ прост: управление товарными категориями предполагает поддержание баланса между разными классами инвестиций, которые зачастую играют друг против друга. Эти инвестиции окупаются в разные периоды времени. Поэтому возникает конфликт интересов, который препятствует реализации грамотной стратегии в отношении инвестиционного портфеля. В этом заключается суть новаторской дилеммы, идею о которой Клэй Кристенсен выдвинул несколько лет назад. Как указал Кристенсен, здесь нет злодеев – есть только вечно плохие последствия. Поэтому, если мы собираемся предпринимать решительные действия, нам необходимо хорошо ориентироваться в динамике игры.

Матрица роста/Ценности

Для начала проясним сложные термины. С помощью каких критериев мы определяем, является ли товарная категория быстрорастущей или медленнорастущей? Ответ прост: 15–30 % или больше – это быстрый рост, а цифры с однозначным числом – медленный, в пределах 10–15 % – это своего рода «подростковая» зона.

Значения темпов роста нам нужны для того, чтобы оценить привлекательность товарной категории с точки зрения двух типов инвесторов: тех, кто инвестирует «в рост»[11], и тех, кто ориентируется на стоимость[12]. Эти значения также получаются из сравнения темпов интенсивного роста категорий на стадии Б с темпами циклического развития категорий на стадии В. Из чего они точно не следуют, так это из сравнения с другими категориями в вашем портфеле. Это ключевой момент, поэтому давайте уделим ему немного больше вни – мания.

Предположим, что темпы роста в вашем портфеле в среднем составляют 4 %, но темпы роста одной из ваших категорий – 8 %, не следует ли это рассматривать как быстрый рост? Совершенно нет! Наоборот, это надо рассматривать как сравнение двух или более категорий на стадии В, у одной из которых может быть, а может и не быть больше силы товарной категории, чем у других. Запомните, что развитие на сложившихся рынках циклично, поэтому темпы роста одной категории могут идти вверх, а другой – снижаться в одном и том же году. Важно то, что ни одна из этих товарных категорий не обладает силой, которая характерна для стадии Б и которая необходима для достижения быстрого темпа роста. А значит, ни одна из них не представляет интереса для рынка интенсивного роста, на котором в результате битв за долю рынка рождаются новые лидеры. И поскольку ни одна из категорий не представляет интереса, ни одна из них не должна получать столько ресурсов, сколько получает.

Держа этот принцип в уме, обратимся к другой оси матрицы. С помощью каких критериев мы определяем, обладает товарная категория ценностью или нет? В данном случае мы действительно сравниваем ее с другими категориями в инвестиционном портфеле. И чем большую ценность она представляет, тем менее важными становятся прочие категории и тем больше внимания она удостаивается в процессе ежегодного распределения ресурсов.

Мы предлагаем вам следующее практическое правило: категория является ценной для вашего бизнеса, если 10 и больше процентов вашей общей выручки или валовой прибыли она приносит уже сейчас либо будет приносить в ближайшем будущем. Когда товарная категория достигает этого уровня ценности, она принимается в расчет при составлении прогнозов на текущий квартал. Менее ценные категории должны рассматриваться как помеха.

Держа эти разъяснения в уме, рассмотрим образец портфеля, типичного для стабильной компании.

Рис. 3. Образец типичного портфеля

Прежде чем обратиться к конкретным примерам, разберемся, что иллюстрирует данная диаграмма. Для компании с подобной структурой характерны высокоценные франшизы на стадии В жизненного цикла товарных категорий, которые соответствуют большим кругам в секторе III. Это надежные направления деятельности, обычно являющиеся исключительно хорошими источниками дохода. В то же время эта компания вкладывает серьезные инвестиции в развивающиеся и быстрорастущие категории, ни одна из которых пока не стала ценной (они соответствуют крошечным кругам в секторе I). У компании также есть направления деятельности, у которых нет ни ценности, ни быстрого роста, но которые все еще являются доходными и порой приносят ощутимую прибыль (средние и маленькие круги в секторе IV). И, что наиболее важно, у компании обычно нет ценных позиций в быстрорастущих категориях, нет существенных игроков на стадии Б (пустой сектор II).

В 2010 году это описание подходило нескольким лучшим корпорациям в истории высоких технологий, включая Microsoft, Intel, IBM, Oracle, HP, SAP и Dell. У всех этих компаний есть франшизы мирового класса в сложившихся категориях стадии В, будь то компьютерные операционные системы, микропроцессоры, IT – консалтинг, приложения для бизнеса или тому подобное. Все эти компании способны возобновить рост в этих франшизах на циклической основе, выпуская продукты следующего поколения в той же товарной категории, где эти компании доминируют в настоящий момент. Однако в прошлом десятилетии ни одна из них не смогла представить большýю франшизу, то есть франшизу на стадии Б. Безусловно, все эти компании вложили значительные средства в финансирование кандидатов на это звание, но все они решительно застревают в секторе I и не могут перейти в сектор II, это означает, что они быстро растут, но всегда немного недотягивают и в итоге не способны обрести нужную ценность.

В то же время это описание не подходит Apple, Google, NetApp, Cognizant, Sybase или EMC. У каждой из этих компаний в прошлом десятилетии была в портфеле хотя бы одна товарная категория, которая стала одновременно быстрорастущей и существенно ценной для бизнеса. Apple является фаворитом этой группы, занимаясь большим количеством товарных категорий на стадии Б сектора II, в основном своего собственного изобретения. Это делает ее самой замечательной в бизнес – истории десятилетия – даже более впечатляющей, чем Google, Facebook или EMC и VMware, потому что Apple ввела в игру не одну или две, а три подобные франшизы, и все в течение одного десятилетия.

Теперь пояснения. В сфере высоких технологий каждая компания надеется совершить то, что делает Apple, и во многих случаях для этого есть весьма реальные возможности. Более того, каждой из этих компаний хотя бы раз удавалось это раньше, иначе она не могла бы занимать то положение, что занимает сегодня. Так почему же это не происходит чаще? Почему мы так часто видим сектор II пустым?

Ответ прост: управление товарными категориями предполагает поддержание баланса между разными классами инвестиций, которые зачастую играют друг против друга. Эти инвестиции окупаются в разные периоды времени. Поэтому возникает конфликт интересов, который препятствует реализации грамотной стратегии в отношении инвестиционного портфеля. В этом заключается суть новаторской дилеммы, идею о которой Клэй Кристенсен выдвинул несколько лет назад. Как указал Кристенсен, здесь нет злодеев – есть только вечно плохие последствия. Поэтому, если мы собираемся предпринимать решительные действия, нам необходимо хорошо ориентироваться в динамике игры.

Конфликт интересов товарных категорий. Модель «трех уровней»

Самый простой способ определить силу, которая нарушает баланс инвестиционного портфеля, – это применить модель «трех уровней», представленную Мердадом Багаи и его коллегами из McKinsey в книге «Алхимия роста»:

Конец бесплатного ознакомительного фрагмента