Страница:

Тогда почему же графический анализ – обман? Да потому, что он представляет собой усеченную форму фундаментального анализа. Он позволяет графическому аналитику изучать акцию или промышленную группу, проделывая не все, что положено фундаментальному аналитику. Каким образом? Через оценку характера фундаментальных показателей, исходя лишь из направления ценового движения. Если рынок считает фундаментальные показатели позитивными, он награждает акцию ростом. При негативной оценке фундаментальных показателей, определяющих внутреннюю стоимость акции, рынок наказывает ее понижением. Графическому аналитику остается лишь следить, куда идет акция: вверх или вниз. Это очень похоже на обман, но на деле его нет. А есть просто смекалка.

Все дело в спросе и предложении

Просто графики быстрее

Графики смотрят вперед

Графики не лгут

Следить можно за любым набором картин

Рынок всегда прав

Вся суть – в тенденции

Разве прошлое не всегда служит прологом?

Выбор момента времени – это все

Резюме

Глава 2. Тренд – ваш друг

Что такое тренд

Уровни поддержки и сопротивления

Смена ролей

Что такое «краткосрочный» и «долгосрочный»

Дневные, недельные и месячные графики

Недавнее и отдаленное прошлое

Линии тренда

Линии канала

Процентные откаты на ⅓, ½ и ⅔

Все дело в спросе и предложении

Различие между двумя подходами проще всего уяснить через понятия спроса и предложения. Согласно простому экономическому правилу, если спрос превышает предложение – цены растут. Если же предложение превышает спрос – цены падают. Это правило распространяется и на рынки акций, облигаций, валют и товаров. Да, но как разобраться, каков спрос, а каково предложение? Ведь умение определить, что выше, – это, безусловно, ключ к предсказанию цены. Но действительно изучать с этой целью все факторы (как вместе, так и в отдельности), влияющие на спрос и предложение, – дело трудоемкое. Проще судить по сигналам самих цен. Если цена растет, то выше спрос. Если цена падает, то, похоже, выше предложение.

Просто графики быстрее

Прекрасный пример различия между двумя подходами я получил еще в начале своей карьеры рыночного аналитика. Однажды портфельный менеджер вызвал меня и фундаментального аналитика к себе в кабинет и дал обоим одно и то же задание: проанализировать исторические уровни цен ряда акций, которые он собирался добавить в инвестиционный портфель компании. Ему нужно было знать, на каком уровне каждая из акций становилась переоцененной и какие акции находились ближе к умеренным и более подходящим для приобретения уровням.

Вернувшись к себе, я достал каталог долгосрочных графиков с ценовыми данными по каждой из акций за несколько десятилетий. Я отметил максимумы и минимумы в прошлом и акции, которые приблизились к ним больше других. Задание было выполнено в тот же день.

Однако мой отчет пролежал в столе целых две недели – именно столько времени потребовалось на подготовку данных моему напарнику-фундаменталу. И когда оба отчета были рассмотрены, наши результаты – как это ни смешно – в целом оказались одинаковыми. Он в своем анализе учел все фундаментальные факторы, включая отношение «цена/прибыль» и тому подобное. Я же просто взглянул на графики. Мы получили одни и те же цифры, но я – за два часа, а он – за две недели. Это позволило мне сделать два вывода. Во-первых, оба подхода часто дают один и тот же результат, демонстрируя их колоссальную взаимозаменяемость. Во-вторых, графический подход гораздо оперативнее и не требует глубокого знания рассматриваемых акций.

Вернувшись к себе, я достал каталог долгосрочных графиков с ценовыми данными по каждой из акций за несколько десятилетий. Я отметил максимумы и минимумы в прошлом и акции, которые приблизились к ним больше других. Задание было выполнено в тот же день.

Однако мой отчет пролежал в столе целых две недели – именно столько времени потребовалось на подготовку данных моему напарнику-фундаменталу. И когда оба отчета были рассмотрены, наши результаты – как это ни смешно – в целом оказались одинаковыми. Он в своем анализе учел все фундаментальные факторы, включая отношение «цена/прибыль» и тому подобное. Я же просто взглянул на графики. Мы получили одни и те же цифры, но я – за два часа, а он – за две недели. Это позволило мне сделать два вывода. Во-первых, оба подхода часто дают один и тот же результат, демонстрируя их колоссальную взаимозаменяемость. Во-вторых, графический подход гораздо оперативнее и не требует глубокого знания рассматриваемых акций.

Графики смотрят вперед

Рынок всегда смотрит в будущее. Он – механизм, который учитывает все. Но почему рынок растет или падает, ясно не всегда. А когда причину все же удается выяснить, он нередко идет уже в обратном направлении. Именно склонностью рынков опережать фундаментальные показатели и объясняется большинство расхождений в результатах двух подходов.

Графики не лгут

Так как рынок учитывает все фундаментальные показатели, рыночный анализ является просто другой формой фундаментального анализа – более визуальной, если хотите. На вопрос, почему рынок растет, я часто отвечаю, что у него позитивные фундаментальные показатели. Бывает, я и понятия не имею, каковы они, но зато всегда уверен: повышение цены сигнализирует о бычьем взгляде рынка на фундаментальные показатели. Именно в этом сила рыночного анализа.

Это же помогает понять, почему визуальное изучение рынка – столь важная часть инвестиционного процесса. Отсюда же вытекает, что фундаментальный анализ не должен проводиться изолированно. Рыночный анализ может предупредить инвестора о переменах в соотношении спроса и предложения, что, в свою очередь, заставит его иначе оценивать фундаментальные показатели. Помимо прочего, рыночный анализ может служить мерилом или фильтром фундаментальных оценок. В любом случае, два подхода во многом дополняют друг друга.

Это же помогает понять, почему визуальное изучение рынка – столь важная часть инвестиционного процесса. Отсюда же вытекает, что фундаментальный анализ не должен проводиться изолированно. Рыночный анализ может предупредить инвестора о переменах в соотношении спроса и предложения, что, в свою очередь, заставит его иначе оценивать фундаментальные показатели. Помимо прочего, рыночный анализ может служить мерилом или фильтром фундаментальных оценок. В любом случае, два подхода во многом дополняют друг друга.

Следить можно за любым набором картин

Одна из самых сильных сторон визуального подхода к рыночному анализу – возможность следить за множеством рынков одновременно и переходить в другие инвестиционные среды. Инвестор может наблюдать за рынками по всему миру. Можно с легкостью держать в поле зрения глобальные рынки акций и облигаций, валют, секторов акций, отдельных акций, облигаций и товаров. Вдобавок принципы графического анализа применимы на любом из этих рынков даже при скудных знаниях об их фундаментальных показателях. А это далеко не мелочь, если учесть тенденцию к глобальному инвестированию и проблему обширнейшего выбора, с которой сталкивается современный индивидуальный инвестор. Но вся прелесть подхода заключается в том, что надежный анализ этих рынков можно провести, овладев буквально горсткой визуальных инструментов.

Рынок всегда прав

Графики работают по двум причинам. Во-первых, они показывают, как рынок оценивает стоимость данной акции. Вы, наверное, слышали выражение «не борись с тенденцией». Если вы ставите на повышение акции, а она падает, – значит, вы ошиблись в ее оценке (или, как иногда любят выразиться предсказатели, «поторопились»). Если вы играете на понижение акции, а она растет, – значит, вы снова ошиблись. Рынок дает нам ежедневный отчет. Аналитики иногда говорят, что рынок растет или падает неоправданно (обычно они утверждают это, когда сами ошиблись в прогнозе его движения). Рынок не может двигаться неоправданно – так не бывает. Рынок всегда прав. И синхронное движение с ним зависит только от нас самих. Мне за мою карьеру не раз говорили, что я был прав – но случайно. Обычно так говорил тот, кто ошибся – но справедливо. Уж лучше я случайно окажусь прав, чем справедливо ошибусь. А вы?

Вся суть – в тенденции

Вторая причина, по которой график работает, заключается в направленном движении рынков. Не верите? Тогда взгляните на график индекса Dow Jones Industrial Average (рис. 1.1). Если он не убеждает, то купите себе падающую акцию. Тогда вы сразу почувствуете нисходящий тренд. В исследовании тренда и состоит суть визуального анализа. Поэтому далее использование всех инструментов и индикаторов будет нацелено на одно: выявление тренда акции или рынка – восходящего или нисходящего. На рис. 1.2 показано, почему так важно понимать, куда все идет – вверх или вниз.

Разве прошлое не всегда служит прологом?

Как утверждают критики графического подхода, прошлые цены нельзя использовать для предсказания будущих, а графики работают потому, что являются «самореализующимися пророчествами». Подумайте, разумно ли первое утверждение: разве можно вообще строить прогнозы, не опираясь на прошлые данные? Разве экономическое и финансовое прогнозирование не включает в себя изучение прошлого? Задумайтесь над этим. Ведь нет такого понятия, как будущие данные. Любой человек располагает лишь историческими данными.

Если вас интересует вопрос самореализующихся пророчеств, посмотрите передачу CNBC, где спорят рыночные аналитики. Они нередко по-разному интерпретируют одни и те же данные, что бывает и при любых других методах прогнозирования. Меня часто спрашивают, почему графики работают. Но разве причина так уж важна? Разве мало того, что они действительно работают? Имейте в виду, что графики – это не что иное, как визуальная история рыночного пути акции. Фактически каждое ее движение отражается на ценовом графике. Следовательно, если эти движения можно увидеть, ими можно и воспользоваться.

Если вас интересует вопрос самореализующихся пророчеств, посмотрите передачу CNBC, где спорят рыночные аналитики. Они нередко по-разному интерпретируют одни и те же данные, что бывает и при любых других методах прогнозирования. Меня часто спрашивают, почему графики работают. Но разве причина так уж важна? Разве мало того, что они действительно работают? Имейте в виду, что графики – это не что иное, как визуальная история рыночного пути акции. Фактически каждое ее движение отражается на ценовом графике. Следовательно, если эти движения можно увидеть, ими можно и воспользоваться.

Выбор момента времени – это все

В первой главе я хочу не только объяснить различия между визуальным подходом и традиционными формами финансового анализа, но и показать способы их совмещения. Рассмотрим вопрос выбора момента времени. Предположим, в результате фундаментального анализа выявлена акция, которая привлекательна для покупки. Как быть? Просто взять и купить ее? А вдруг результаты анализа правильны, но момент времени не подходит для покупки? В таких случаях и пригодится графический анализ: он подскажет, когда лучше покупать – сразу или позднее. Таким образом можно довольно легко комбинировать оба подхода.

Резюме

Цель этой главы – представить философию визуального анализа и объяснить, как и почему его следует ввести в общий анализ. Логика и простота визуального подхода и впечатляют, и убеждают. В то же время полезно хотя бы начать изучение этого подхода, чтобы понять его подлинную ценность.

Задумайтесь над положением того, кто действует без всякого визуального анализа. Представьте себе водителя, который управляет автобусом, не глядя ни вперед, ни в зеркало заднего вида. Другой пример – хирург, который оперирует пациента с завязанными глазами или без предварительного изучения его рентгеновского снимка. А метеорологи? Найдите такого, кто составлял бы прогноз погоды без карты! Все эти люди используют визуальные инструменты. Да вы сами – неужели вы взялись бы за какое-нибудь дело с закрытыми глазами? Или отправились бы в путешествие без карты? Почему же тогда вы можете размышлять о вложении денег в акцию или взаимный фонд, не посмотрев сначала на картину их результатов?

В следующей главе мы приступим к анализу деталей этой картины.

Задумайтесь над положением того, кто действует без всякого визуального анализа. Представьте себе водителя, который управляет автобусом, не глядя ни вперед, ни в зеркало заднего вида. Другой пример – хирург, который оперирует пациента с завязанными глазами или без предварительного изучения его рентгеновского снимка. А метеорологи? Найдите такого, кто составлял бы прогноз погоды без карты! Все эти люди используют визуальные инструменты. Да вы сами – неужели вы взялись бы за какое-нибудь дело с закрытыми глазами? Или отправились бы в путешествие без карты? Почему же тогда вы можете размышлять о вложении денег в акцию или взаимный фонд, не посмотрев сначала на картину их результатов?

В следующей главе мы приступим к анализу деталей этой картины.

Глава 2. Тренд – ваш друг

Как было сказано в начале, рынки движутся направленно. Они обычно движутся в определенную сторону – либо вверх, либо вниз. Однако бывают периоды, когда рынки идут в боковом направлении, без явного тренда. Такое случается в периоды нерешительности. Боковое движение – это часто не что иное, как пауза в существующем тренде, после которой он возобновляется. Однако иногда боковое движение сигнализирует о развороте тренда. Отличать одно от другого очень важно. Но сначала давайте скажем, что такое тренд, и сформулируем некоторые правила, позволяющие определять, когда он находится в движении, когда может возобновиться, а когда развернуться.

Что такое тренд

Поскольку первоочередной задачей визуального анализа является изучение тренда, необходимо пояснить, что это такое. Тренд — это, попросту говоря, направление движения рынка. Следует понимать, что ни один рынок не движется строго по прямой. Если взглянуть на график бычьего рынка акций, который начался в 2003 г., легко заметить периоды коррекций вниз и горизонтальную консолидацию (см. рис. 2.1). Восходящий тренд чаще всего представлен серией повышающихся пиков (максимумов) и впадин (минимумов). Пока каждый последующий пик или впадина выше предыдущих, восходящий тренд остается неизменным (см. рис. 2.2). Любая неудачная попытка превзойти предыдущий максимум является ранним сигналом возможности разворота тренда. Любое падение ниже предыдущего минимума обычно служит подтверждением свершившегося разворота (см. рис. 2.3). Нисходящий тренд – это просто зеркальное отражение восходящего; он характеризуется серией понижающихся пиков и впадин (см. рис. 2.4). О развороте предшествующего нисходящего тренда можно говорить, если рынок сумел удержаться выше предыдущего минимума и прорвал затем предыдущий максимум.

Уровни поддержки и сопротивления

К счастью, эти пики и впадины имеют красноречивые названия (см. рис. 2.5). Уровнем поддержки называют минимум, или впадину, которая сформировалась в прошлом. Аналитики нередко говорят, что цены отскакивают от уровня поддержки. При этом они обычно имеют в виду предыдущий минимум, достигнутый на прошлой неделе, в прошлом месяце или году. Помните, что уровень поддержки всегда располагается ниже рынка. Как ведет себя рынок вблизи уровня поддержки, имеет очень большое значение. Если он закрывается ниже уровня поддержки (пробивает уровень поддержки), то возобновляется нисходящий тренд. Отскок цен от уровня поддержки (успешное тестирование уровня поддержки) обычно является первым признаком достижения дна и завершения нисходящего тренда.

Уровнем сопротивления называют любой предыдущий пик. Вам, наверное, приходилось слышать рассуждения аналитиков о том, что «рынок приближается к уровню сопротивления». Речь идет всего лишь об уровне цен, на котором был сформирован предыдущий пик. Способность рынка превысить его имеет большое значение. Если рынок закроется выше пика, то восходящий тренд сохранится. Если же он откатится от него, то это – сигнал возможного изменения тренда (см. рис. 2.6). Уровень сопротивления представляет собой барьер выше рынка.

Уровнем сопротивления называют любой предыдущий пик. Вам, наверное, приходилось слышать рассуждения аналитиков о том, что «рынок приближается к уровню сопротивления». Речь идет всего лишь об уровне цен, на котором был сформирован предыдущий пик. Способность рынка превысить его имеет большое значение. Если рынок закроется выше пика, то восходящий тренд сохранится. Если же он откатится от него, то это – сигнал возможного изменения тренда (см. рис. 2.6). Уровень сопротивления представляет собой барьер выше рынка.

Смена ролей

Это рыночное явление, о котором следует знать. После существенного прорыва уровни поддержки и сопротивления нередко меняются ролями. Другими словами, пробитый уровень поддержки (прежнее дно) становится уровнем сопротивления выше рынка. На восходящем тренде прорванный уровень сопротивления (предыдущий пик) обычно становится новым уровнем поддержки при последующих рыночных коррекциях. Сказанное иллюстрирует рис. 2.7. Рыночные аналитики ищут уровень поддержки рядом с предыдущим рыночным пиком. На рис. 2.8 показано, что обычно происходит на нисходящем тренде. После пробоя прежний уровень поддержки становится уровнем сопротивления выше рынка.

Логика подобной смены ролей обусловлена психологией инвестора. Если предыдущий минимум служит уровнем поддержки, – значит, инвесторы покупали именно на этом уровне. После решительного пробоя этого уровня инвесторы видят свою ошибку и обычно стремятся выйти на безубыточном уровне. Другими словами, они начинают продавать там, где до этого покупали. Прежний уровень поддержки становится уровнем сопротивления. Инвесторы, которые на восходящем тренде продавали вблизи предыдущего пика, спохватываются при виде дальнейшего роста и стараются купить там, где раньше продавали. Прежний уровень сопротивления становится новым уровнем поддержки при падении рынка.

Логика подобной смены ролей обусловлена психологией инвестора. Если предыдущий минимум служит уровнем поддержки, – значит, инвесторы покупали именно на этом уровне. После решительного пробоя этого уровня инвесторы видят свою ошибку и обычно стремятся выйти на безубыточном уровне. Другими словами, они начинают продавать там, где до этого покупали. Прежний уровень поддержки становится уровнем сопротивления. Инвесторы, которые на восходящем тренде продавали вблизи предыдущего пика, спохватываются при виде дальнейшего роста и стараются купить там, где раньше продавали. Прежний уровень сопротивления становится новым уровнем поддержки при падении рынка.

Что такое «краткосрочный» и «долгосрочный»

Многих инвесторов сбивают с толку понятия «краткосрочный» (short term) и «долгосрочный» (long term), которыми так легко оперируют профессионалы. В действительности провести различие довольно просто, однако нужно понимать, что существует множество градаций трендов. Главный тренд (major trend), как явствует из названия, относится к разряду крупных, которые длятся от полугода до нескольких лет. Говоря о главном тренде фондового рынка, аналитики имеют в виду долгосрочный тренд, о чем особенно важно помнить инвесторам. Главный тренд также называют первичным (primary trend).

Следующим по значимости является вторичный (secondary trend), или промежуточный тренд (intermediate trend). Он обычно означает коррекцию главного тренда и может длиться один-шесть месяцев. Иными словами, он недостаточно продолжителен, чтобы считаться главным трендом, но слишком велик, чтобы рассматриваться как краткосрочный. Тренды третьей категории – краткосрочные (short-term trend), или малые (minor trend). Они часто представляют собой коррекцию или консолидацию продолжительностью менее месяца и длятся дни или недели. Обычно это всего лишь пауза в промежуточном или главном тренде. Как правило, краткосрочные тренды более важны для трейдеров, а не для инвесторов (см. рис. 2.9 и 2.10).

Деление рыночных трендов на три категории – чрезмерное упрощение. Существует бесконечное число трендов любой продолжительности – от внутридневного, где график показывает часовые изменения, до 50-летнего, при котором тренд характеризуется годовыми движениями. Но для простоты и удобства большинство аналитиков оперируют вариациями трех упомянутых категорий. Имейте в виду, что аналитики могут использовать различные временные параметры при определении значимости тренда. Некоторые измеряют краткосрочные тренды днями, промежуточные – месяцами, а главные – годами. Но единица измерения как таковая не настолько важна. Важно другое: понимать основное различие между этими тремя категориями трендов.

Деление рыночных трендов на три категории – чрезмерное упрощение. Существует бесконечное число трендов любой продолжительности – от внутридневного, где график показывает часовые изменения, до 50-летнего, при котором тренд характеризуется годовыми движениями. Но для простоты и удобства большинство аналитиков оперируют вариациями трех упомянутых категорий. Имейте в виду, что аналитики могут использовать различные временные параметры при определении значимости тренда. Некоторые измеряют краткосрочные тренды днями, промежуточные – месяцами, а главные – годами. Но единица измерения как таковая не настолько важна. Важно другое: понимать основное различие между этими тремя категориями трендов.

Например, аналитик может считать акцию бычьей, но с краткосрочными медвежьими движениями. Другими словами, наиболее значимый (главный) тренд останется восходящим, но не исключено краткосрочное отступление вниз (часто называемое волатильностью). Такая ситуация может оцениваться по-разному участниками рынка. Не исключено, что краткосрочный трейдер продаст акцию, на рынке которой наблюдается коррекция вниз. Долгосрочный инвестор может увидеть в краткосрочной коррекции главного восходящего тренда возможность для покупки.

Следующим по значимости является вторичный (secondary trend), или промежуточный тренд (intermediate trend). Он обычно означает коррекцию главного тренда и может длиться один-шесть месяцев. Иными словами, он недостаточно продолжителен, чтобы считаться главным трендом, но слишком велик, чтобы рассматриваться как краткосрочный. Тренды третьей категории – краткосрочные (short-term trend), или малые (minor trend). Они часто представляют собой коррекцию или консолидацию продолжительностью менее месяца и длятся дни или недели. Обычно это всего лишь пауза в промежуточном или главном тренде. Как правило, краткосрочные тренды более важны для трейдеров, а не для инвесторов (см. рис. 2.9 и 2.10).

Например, аналитик может считать акцию бычьей, но с краткосрочными медвежьими движениями. Другими словами, наиболее значимый (главный) тренд останется восходящим, но не исключено краткосрочное отступление вниз (часто называемое волатильностью). Такая ситуация может оцениваться по-разному участниками рынка. Не исключено, что краткосрочный трейдер продаст акцию, на рынке которой наблюдается коррекция вниз. Долгосрочный инвестор может увидеть в краткосрочной коррекции главного восходящего тренда возможность для покупки.

Дневные, недельные и месячные графики

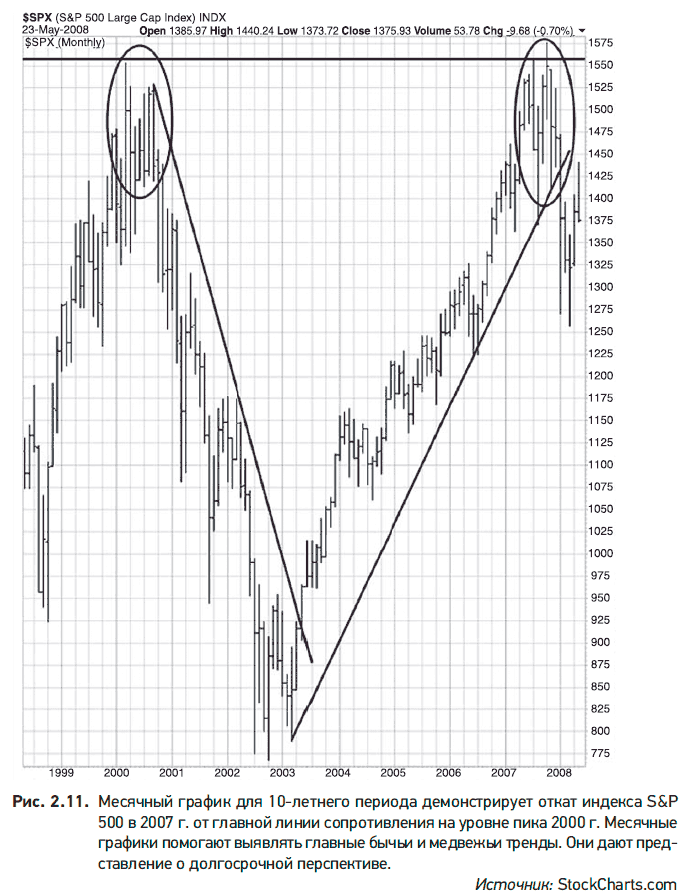

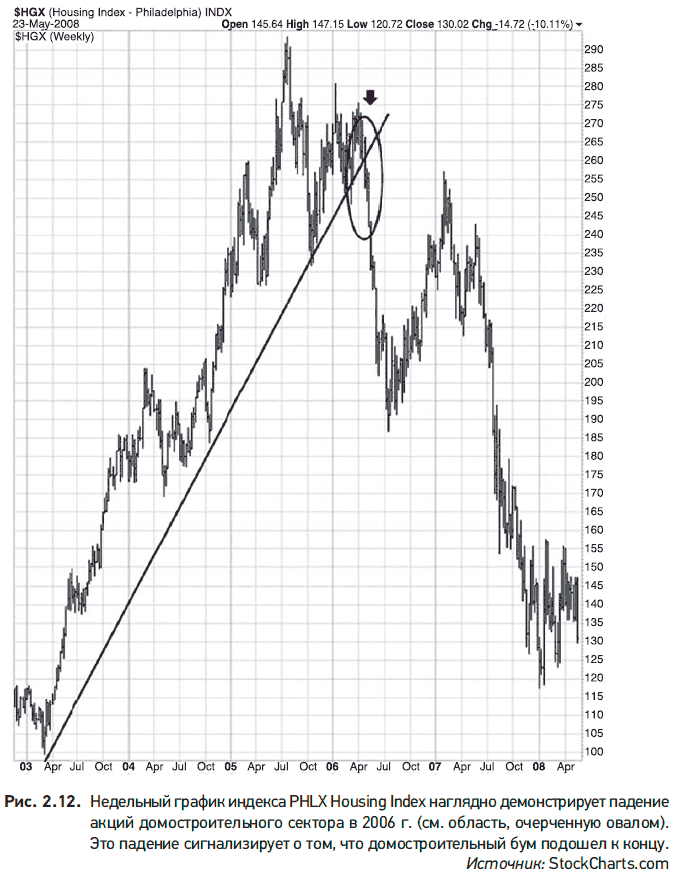

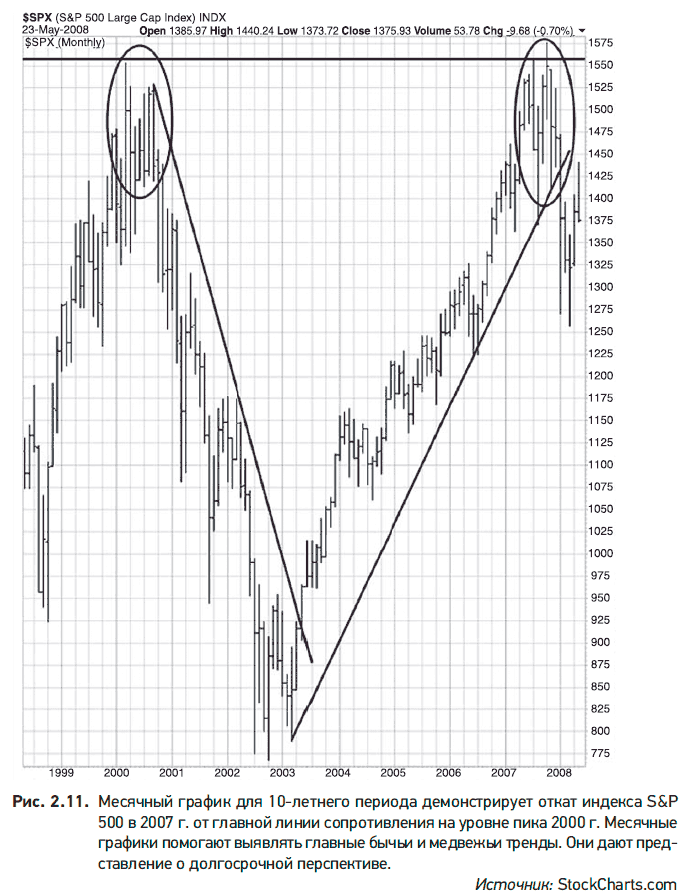

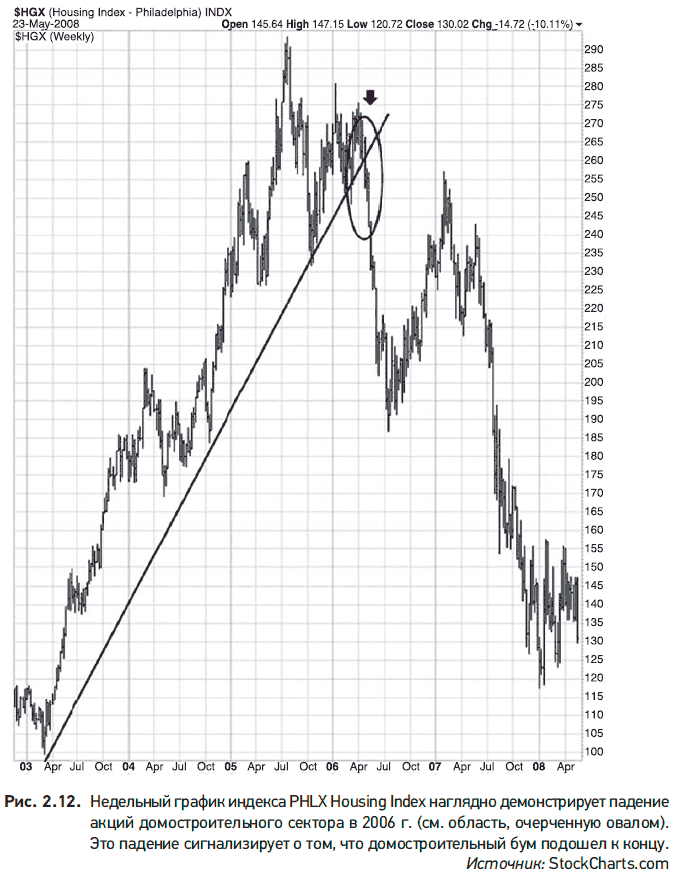

Оценка текущего состояния каждого тренда имеет большое значение. Поэтому необходимо брать ценовые графики, представляющие различные тренды. Для получения представлений о долгосрочной перспективе можно начать с месячных графиков, отражающих движение рынка за 10 лет. Для получения более детального представления главного тренда рекомендуются недельные графики по крайней мере для пятилетнего периода. Дневные графики за прошедший год необходимы для изучения краткосрочных трендов. Месячные и недельные графики больше подходят для определения настроя рынка – бычьего или медвежьего, а по дневным графикам лучше всего определять момент реализации различных торговых стратегий. Важность применения всех трех типов графиков демонстрируют рис. 2.11 и 2.12.

Недавнее и отдаленное прошлое

Время имеет очень большое значение в рыночном анализе. В целом чем дольше существует тренд, тем он весомее. Пятидневный тренд явно не так значим, как пятимесячный или пятилетний. То же самое касается уровней поддержки и сопротивления, так как они характеризуют различные категории трендов. Уровень поддержки или сопротивления, сформированный две недели назад, не так важен, как уровень, сложившийся два года назад. Обычно чем раньше формируется уровень поддержки или сопротивления, тем он значимее. Кроме того, чем чаще уровень поддержки или сопротивления тестируется, тем весомее он становится. Иногда рынок откатывается от уровня сопротивления три-четыре раза. Ясно, что любой последующий прорыв этого барьера будет гораздо значимее. Количество тестирований уровней поддержки или сопротивления важно и при определении моделей движения цены, речь о которых пойдет в следующей главе.

Линии тренда

Простая линия тренда – это, пожалуй, самый полезный инструмент при изучении рыночных тенденций. Спешу обрадовать читателей: построить ее совсем просто. Графические аналитики используют линии тренда, чтобы определить угол наклона и момент разворота. На графике можно построить и горизонтальные линии тренда, но чаще всего речь идет о восходящих или нисходящих линиях. Восходящая линия тренда проводится просто под последовательно растущими минимумами откатов. Нисходящая линия тренда проводится над последовательно понижающимися рыночными пиками. Рынки часто поднимаются или падают под определенным углом. Линия тренда помогает определить величину этого угла.

После нанесения действительной линии тренда видно, что рынки зачастую отскакивают от нее по несколько раз. Например, во время подъема рынки часто возвращаются к восходящей линии тренда и отскакивают от нее. При повторном тестировании этих линий обычно складываются прекрасные условия для покупки (см. рис. 2.13). При спадах же рынок часто возвращается к нисходящей линии тренда, давая шанс выгодно продать. Аналитики часто называют подобные явления поддержкой и сопротивлением на линиях тренда.

Как построить линию тренда

Чаще всего линию тренда строят так, чтобы она охватывала все ценовые движения. На столбиковом графике (где ценовой диапазон представлен вертикальным столбиком) восходящая линия тренда проводится по минимумам столбиков. Нисходящая линия тренда касается максимумов столбиков. Некоторые аналитики предпочитают соединять только цены закрытия, а не отдельные ценовые столбики. При анализе долгосрочного тренда разница невелика. При анализе же краткосрочного тренда я предпочитаю соединять верхние и нижние точки отдельных столбиков.

Для построения линии необходимы две точки. Восходящую линию можно провести уже тогда, когда появились две впадины. Но при этом она не обязательно будет действительной линией тренда. Рынок должен протестировать и отскочить от нее, чтобы она стала действительной. Желательно, чтобы рынок коснулся линии тренда трижды (однако он не всегда считается с нашими желаниями и может коснуться ее лишь два раза). Чем больше тестов проходит линия тренда, тем более значимой она становится. На рис. 2.14 показаны три касания рынка нисходящей линии тренда.

Большинство аналитиков проводят на графиках по несколько линий. Иногда первоначальная линия оказывается ложной; тогда необходимо построить новую линию. Иметь не одну, а несколько линий тренда лучше еще и потому, что они характеризуют разные тренды: одни – краткосрочные, другие – более продолжительные. Как и в случае с самими трендами, долгосрочные линии более значимы, чем краткосрочные (см. рис. 2.13 и 2.14).

После нанесения действительной линии тренда видно, что рынки зачастую отскакивают от нее по несколько раз. Например, во время подъема рынки часто возвращаются к восходящей линии тренда и отскакивают от нее. При повторном тестировании этих линий обычно складываются прекрасные условия для покупки (см. рис. 2.13). При спадах же рынок часто возвращается к нисходящей линии тренда, давая шанс выгодно продать. Аналитики часто называют подобные явления поддержкой и сопротивлением на линиях тренда.

Как построить линию тренда

Чаще всего линию тренда строят так, чтобы она охватывала все ценовые движения. На столбиковом графике (где ценовой диапазон представлен вертикальным столбиком) восходящая линия тренда проводится по минимумам столбиков. Нисходящая линия тренда касается максимумов столбиков. Некоторые аналитики предпочитают соединять только цены закрытия, а не отдельные ценовые столбики. При анализе долгосрочного тренда разница невелика. При анализе же краткосрочного тренда я предпочитаю соединять верхние и нижние точки отдельных столбиков.

Для построения линии необходимы две точки. Восходящую линию можно провести уже тогда, когда появились две впадины. Но при этом она не обязательно будет действительной линией тренда. Рынок должен протестировать и отскочить от нее, чтобы она стала действительной. Желательно, чтобы рынок коснулся линии тренда трижды (однако он не всегда считается с нашими желаниями и может коснуться ее лишь два раза). Чем больше тестов проходит линия тренда, тем более значимой она становится. На рис. 2.14 показаны три касания рынка нисходящей линии тренда.

Большинство аналитиков проводят на графиках по несколько линий. Иногда первоначальная линия оказывается ложной; тогда необходимо построить новую линию. Иметь не одну, а несколько линий тренда лучше еще и потому, что они характеризуют разные тренды: одни – краткосрочные, другие – более продолжительные. Как и в случае с самими трендами, долгосрочные линии более значимы, чем краткосрочные (см. рис. 2.13 и 2.14).

Линии канала

Линии канала (channel lines) легко строятся на ценовых графиках и часто помогают определять уровни поддержки и сопротивления. Рынки зачастую движутся между двумя параллельными линиями тренда, одна из которых проходит выше ценовых движений, а другая – ниже. На медвежьем рынке сначала нужно провести обычную нисходящую линию тренда через два рыночных пика, после чего перейти к дну впадины между ними и провести линию, параллельную нисходящей линии тренда. В результате получатся две нисходящие линии тренда, одна из которых будет выше ценового движения, а другая (линия канала) – ниже (см. рис. 2.15). Акция часто находит поддержку у нижней линии канала.

Чтобы построить восходящий канал (во время бычьего рынка), нужно сначала провести обычную восходящую линию тренда через два рыночных минимума. Затем, перейдя к пику между двумя впадинами, следует провести другую восходящую линию тренда (линию канала), строго параллельную нижней. Это будет линия канала, проходящая выше обычной восходящей линии тренда. Знать, где расположены восходящие линии канала, полезно, так как рынки часто останавливаются на этом уровне.

Чтобы построить восходящий канал (во время бычьего рынка), нужно сначала провести обычную восходящую линию тренда через два рыночных минимума. Затем, перейдя к пику между двумя впадинами, следует провести другую восходящую линию тренда (линию канала), строго параллельную нижней. Это будет линия канала, проходящая выше обычной восходящей линии тренда. Знать, где расположены восходящие линии канала, полезно, так как рынки часто останавливаются на этом уровне.

Хотя метод ценового канала срабатывает не всегда, как правило, нелишне знать, где расположены линии канала. Подъем выше восходящей линии канала – признак силы рынка, в то время как падение за нисходящую линию – сигнал его слабости. Некоторые графические службы называют линии канала параллельными линиями.

Хотя метод ценового канала срабатывает не всегда, как правило, нелишне знать, где расположены линии канала. Подъем выше восходящей линии канала – признак силы рынка, в то время как падение за нисходящую линию – сигнал его слабости. Некоторые графические службы называют линии канала параллельными линиями.

Процентные откаты на ⅓, ½ и ⅔

Одна из простейших и наиболее ценных закономерностей в рыночном движении, о которой нужно знать, – это процентный откат (percentage retracement). Как указывалось ранее, рынки обычно не движутся по прямой. Движение происходит зигзагообразно, в виде череды пиков и впадин. Промежуточные тренды – это коррекции главных трендов, а краткосрочные тренды – это коррекции промежуточных. Данные коррекции (или возвраты) обычно отбрасывают предыдущий тренд на определенную величину в процентном выражении. Наиболее известна 50 %-ная коррекция. Акция, поднявшаяся от 20 до 40, часто откатывается примерно на 10 пунктов (50 %), а потом возобновляет рост. Зная это, инвестор может запланировать покупку акции, когда она потеряет около половины своего предыдущего повышения. При нисходящем тренде акции часто поднимаются на половину предыдущего понижения, после чего возобновляют падение. Подобная склонность к коррекции на определенную процентную величину действительна для всех категорий трендов.

Коррекции на ⅓ и ⅔

Обычно минимальная величина коррекции составляет 1/3 от предыдущего движения. Подъем от 30 до 60 часто сопровождается откатом на 10 пунктов (1/3 от роста на 30 пунктов). Склонность к минимальному откату на такую величину особенно ценна при выборе момента покупки или продажи. При восходящем тренде инвестор может заранее определить точку коррекции на 1/3 и использовать этот уровень для покупки. При нисходящем тренде коррекция на 1/3 может служить зоной продажи. Иногда при сильной коррекции рынок откатывается еще дальше – на 2/3 предыдущего движения. Этот уровень становится очень значимым. При сильном возврате рынок редко откатывается более чем на 2/3. Указанная область становится на графиках еще одной эффективной зоной поддержки. Если же рынок выходит за пределы 2/3, то, скорее всего, он полностью разворачивается.

Коррекции на ⅓ и ⅔

Обычно минимальная величина коррекции составляет 1/3 от предыдущего движения. Подъем от 30 до 60 часто сопровождается откатом на 10 пунктов (1/3 от роста на 30 пунктов). Склонность к минимальному откату на такую величину особенно ценна при выборе момента покупки или продажи. При восходящем тренде инвестор может заранее определить точку коррекции на 1/3 и использовать этот уровень для покупки. При нисходящем тренде коррекция на 1/3 может служить зоной продажи. Иногда при сильной коррекции рынок откатывается еще дальше – на 2/3 предыдущего движения. Этот уровень становится очень значимым. При сильном возврате рынок редко откатывается более чем на 2/3. Указанная область становится на графиках еще одной эффективной зоной поддержки. Если же рынок выходит за пределы 2/3, то, скорее всего, он полностью разворачивается.