Методы измерения

Ценовые модели часто предсказывают, как далеко пойдет рынок. Их размеры позволяют примерно определить минимальное расстояние, которое рынок может пройти после завершения модели. Практическое правило для всех трех рассмотренных моделей таково: высота модели определяет потенциал рынка. Другими словами, надо просто измерить высоту бокового торгового диапазона и отложить это расстояние от точки прорыва в направлении прорыва. Если высота двойной или тройной вершины составляет 20 пунктов, то цены, скорее всего, упадут как минимум на 20 пунктов от точки, где был пробит минимум предыдущего отката. Например, если торговый диапазон составляет 50–70, пробой вниз достигнет уровня 30.

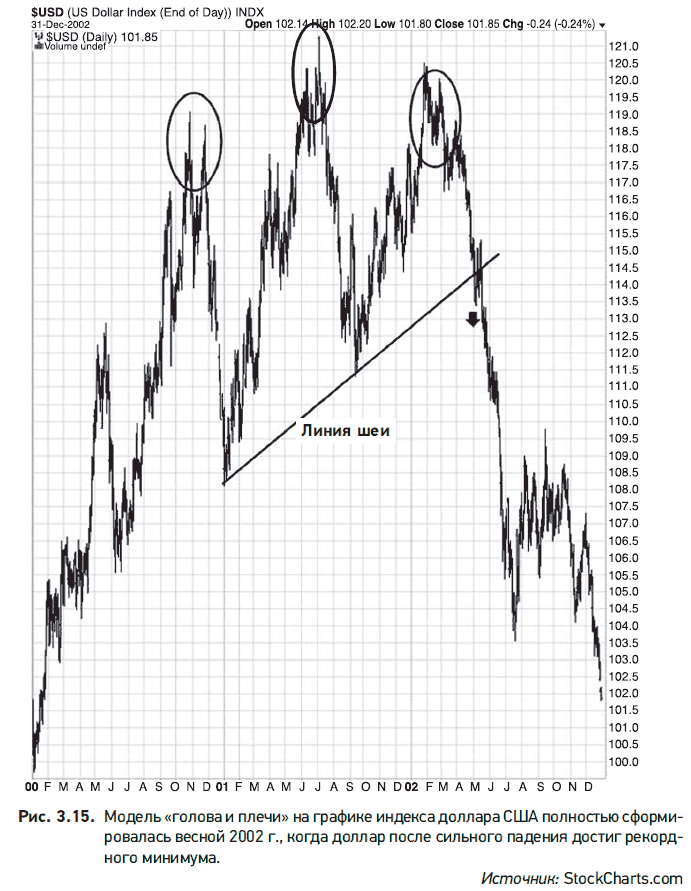

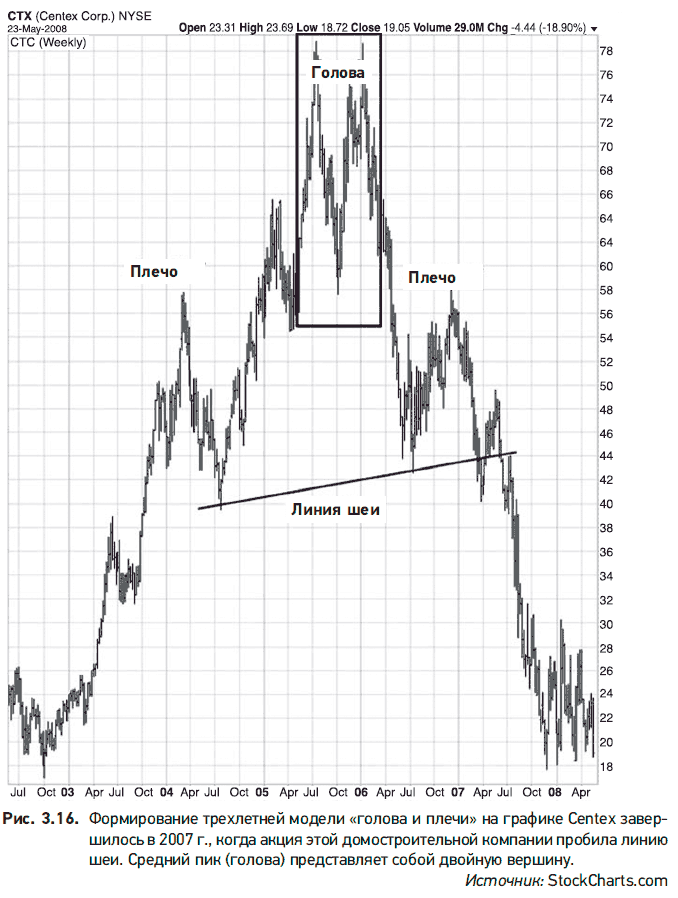

Измерение в случае головы и плеч немного точнее. На модели «голова и плечи» вертикальное расстояние от максимума головы до линии шеи вычитается из уровня, на котором линия шеи прорвана вниз. На модели «перевернутые голова и плечи» вертикальное расстояние от минимума головы до линии шеи прибавляется к точке, в которой цены превосходят линию шеи. Помните, однако, что эти измерения приблизительны, они позволяют лишь примерно оценить минимальный потенциал рыночного движения.

Измерение в случае головы и плеч немного точнее. На модели «голова и плечи» вертикальное расстояние от максимума головы до линии шеи вычитается из уровня, на котором линия шеи прорвана вниз. На модели «перевернутые голова и плечи» вертикальное расстояние от минимума головы до линии шеи прибавляется к точке, в которой цены превосходят линию шеи. Помните, однако, что эти измерения приблизительны, они позволяют лишь примерно оценить минимальный потенциал рыночного движения.

Графический анализ на службе у ФРС

Летом 1995 г. центральные банки провели успешную интервенцию в поддержку американского доллара. Финансовая пресса в определенной мере объяснила этот успех тем, что банкиры применили некоторые методы графического анализа к торговле на рынке. О серьезности отношения совета управляющих ФРС к графическому подходу свидетельствовал августовский выпуск (1995 г.) его бюллетеня под названием «Голова и плечи – это не просто забавная модель» (C.L. Osier and P.H.K. Chang, Staff Report № 4, Federal Reserve Bank of New York, August 1995). Лично меня его авторы приятно удивили тем, что периодически ссылались на мою первую книгу «Технический анализ фьючерсных рынков» как на первоисточник. Окончательный вывод в бюллетене гласил, что при торговле на валютных рынках модель «голова и плечи» обеспечивает статистически и экономически значимую прибыль. А вот что сказано в его вступительном разделе:

Как оказалось, технический анализ… позволяет получить статистически значимую прибыль несмотря на его несовместимость с принципом «эффективности рынков», которого придерживается большинство экономистов.Нам ли спорить с ФРС?

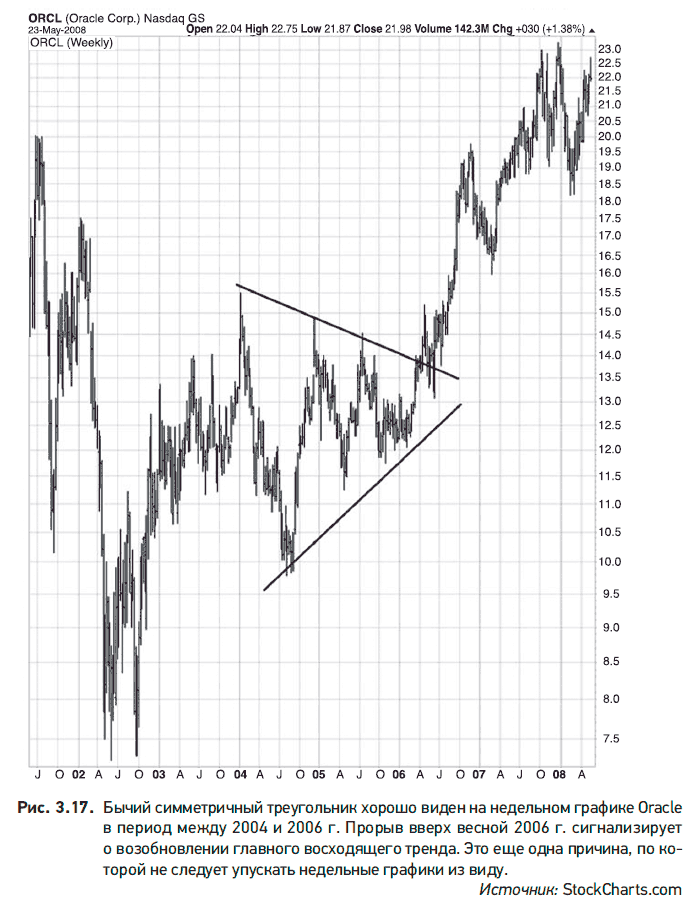

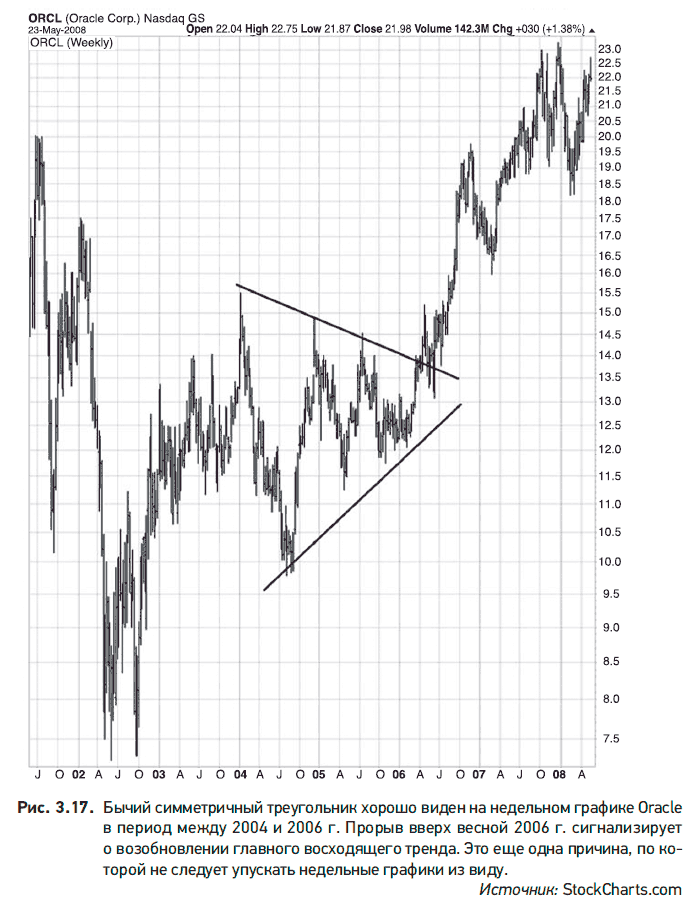

Треугольник

Эта модель отличается от описанных ранее тем, что является моделью продолжения тенденции. Образование треугольника – это сигнал того, что рынок зашел слишком далеко и должен на время консолидироваться. После консолидации он обычно возобновляет движение в том же направлении. Поэтому при восходящем тренде треугольник – это, как правило, бычья модель, а при нисходящем – медвежья. Треугольник может иметь разные формы. Чаще всего встречается симметричный треугольник (symmetrical triangle) (см. рис. 3.17). Эта фигура характеризуется постепенно сужающимся боковым движением. Линии тренда, проведенные вдоль пиков и впадин треугольника, сходятся, а каждая из линий обычно тестируется хотя бы дважды, а чаще – трижды. Пройдя по горизонтали примерно 2/3 или 3/4 длины треугольника, цена обычно прорывает его в направлении предшествующего тренда. Если предыдущий тренд был восходящим, то рынок, скорее всего, совершит прорыв вверх.

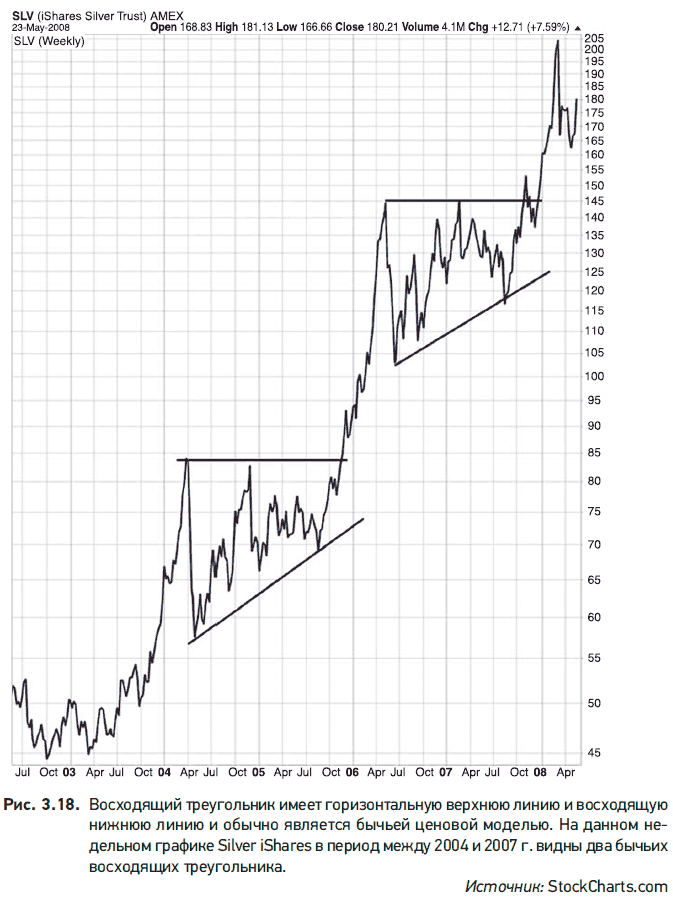

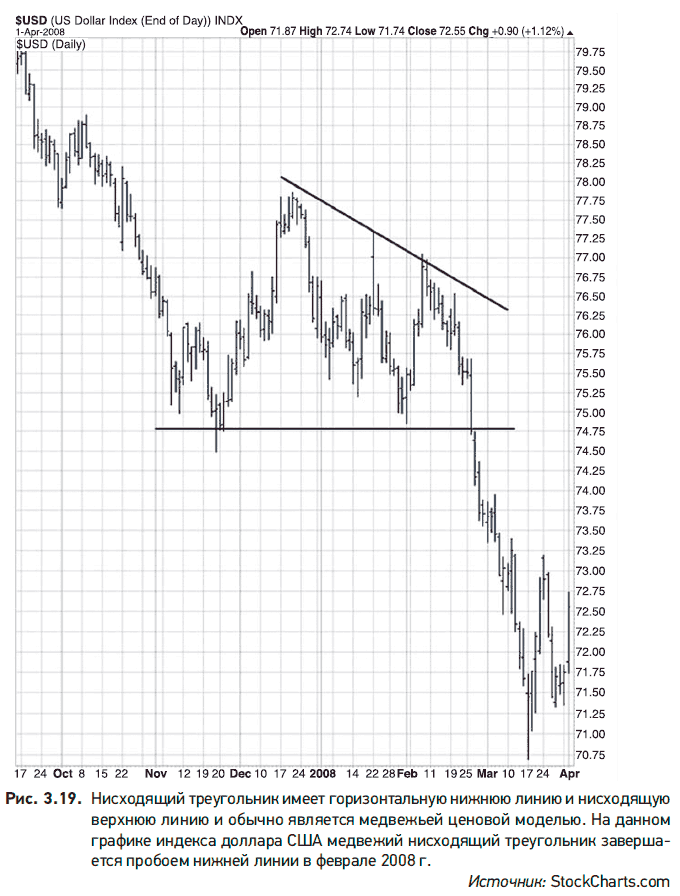

Восходящие и нисходящие треугольники

Эти два варианта треугольника обычно обладают более явным предсказательным качеством. В случае восходящего треугольника (ascending triangle) линия, проведенная вдоль верхней границы ценового диапазона, идет горизонтально, а вдоль нижней – вверх (см. рис. 3.18). Это – бычья модель. Нисходящий треугольник (descending triangle) имеет горизонтальную нижнюю линию и нисходящую верхнюю; он относится к медвежьим моделям (см. рис. 3.19). О завершении любой из данных трех моделей говорит мощный прорыв одной из линий тренда (либо вверх, либо вниз). В этом случае рост объема также важен, особенно при прорыве вверх.

Расстояние, которое пройдет рынок после завершения треугольника, можно предопределить разными способами. Самый простой из них – измерить высоту самой широкой части треугольника (слева) и отложить ее вверх от точки прорыва в правой части треугольника. Как и в случае с рассмотренными выше моделями разворота, чем больше модель по вертикали (волатильность), тем выше ценовой потенциал.

Расстояние, которое пройдет рынок после завершения треугольника, можно предопределить разными способами. Самый простой из них – измерить высоту самой широкой части треугольника (слева) и отложить ее вверх от точки прорыва в правой части треугольника. Как и в случае с рассмотренными выше моделями разворота, чем больше модель по вертикали (волатильность), тем выше ценовой потенциал.

При другом способе используется горизонтальный размер моделей. Модель, которая формируется в течение двух недель, уступает по значимости (и потенциалу) модели, сформированной за два месяца или года. В общем, чем продолжительнее срок формирования модели, тем она весомее.

При другом способе используется горизонтальный размер моделей. Модель, которая формируется в течение двух недель, уступает по значимости (и потенциалу) модели, сформированной за два месяца или года. В общем, чем продолжительнее срок формирования модели, тем она весомее.

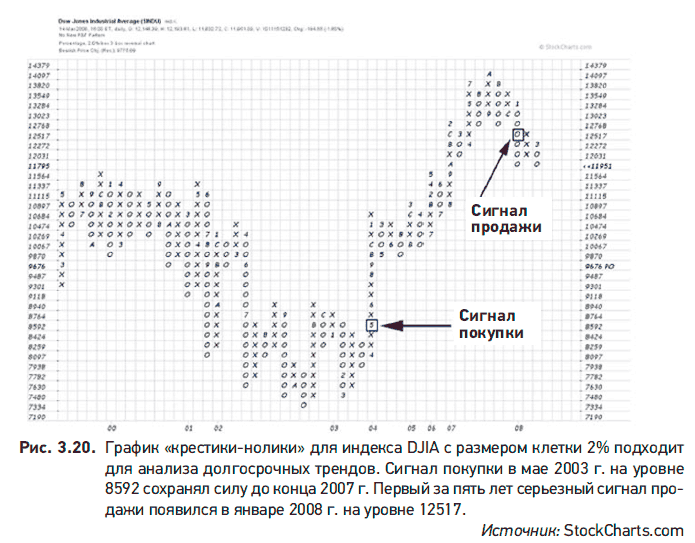

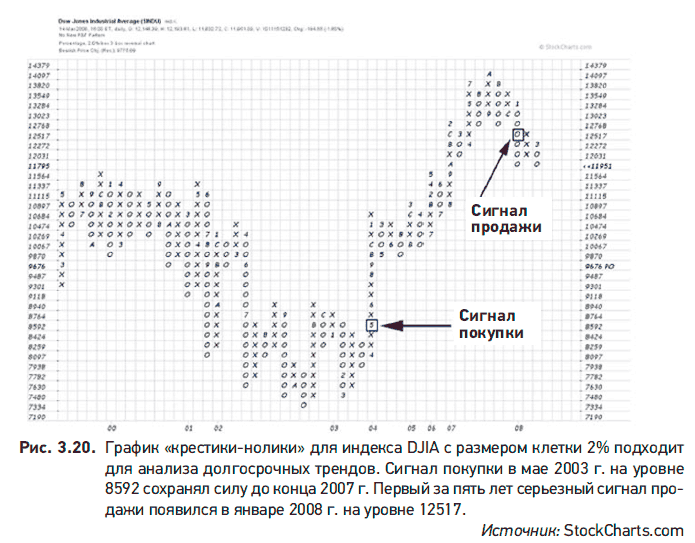

Графики «крестики-нолики»

Завершая перечисление типов графиков, нельзя не упомянуть график крестики-нолики (или пункто-цифровой график), главное достоинство которого заключается в том, что он дает более точные сигналы покупки и продажи. Движения цены на таком графике обозначаются колонками Х и О. Колонка Х отражает рост цены, а колонка О – снижение. Сигналом покупки служит движение, когда последняя колонка Х превышает предыдущую колонку Х. Сигнал продажи – это когда последняя колонка О опускается ниже предыдущей колонки О. Пользователь может изменять размер клетки для регулирования чувствительности графика. Клетка размером 0,5 % больше подходит для краткосрочных трендов, а 2 % – для более долгосрочных (см. рис. 3.20). Большинство инвесторов вполне могут ограничиться простым распознаванием сигналов покупки и продажи. Графические аналитики, однако, идентифицируют модели движения цены на этих графиках. В приложении С приведена более детальная информация о них.

Программы для распознавания графических моделей

Практически все технические индикаторы, которые рассматриваются в этой книге, сравнительно объективны (как вы увидите в части II). Сигнал либо генерируется, либо нет. Индикаторы, кроме того, допускают тестирование на исторических данных для определения их надежности и очень полезны для создания объективных торговых систем. В отношении графических моделей этого, однако, сказать нельзя. Распознавание ценовых моделей – один из самых субъективных аспектов визуального анализа. Даже сейчас модели не поддаются объективному компьютерному анализу. Чтобы найти выход из этой ситуации, я вместе с инженерами Equis International разработал программу распознавания графических моделей, которую можно использовать как плагин для программы графического анализа MetaStock. Программа распознавания сканирует библиотеку графиков акций и выделяет те из них, в которых могут содержаться наиболее важные модели, рассмотренные в этой главе. Она даже дает ценовые прогнозы после завершения фигуры. Более детальную информацию об этой программе и других визуальных аналитических инструментах вы найдете в приложении А в конце книги.

Конец бесплатного ознакомительного фрагмента