Страница:

В настоящее время ФРС и центральные банки пытаются сделать экономике в высшей степени болезненную операцию без анестезии. Они пробуют на ней теории четырех уже ушедших от нас белых парней: Ирвинга Фишера (представителя классической политэкономии), Джона Кейнса (кейнсианская школа), Людвига фон Мизеса (австрийская школа) и Милтона Фридмана (представителя монетаризма). По большей части банкиры придерживаются кейнсианской концепции с незначительной примесью монетаризма. При любой возможности они используют ликвидность для предотвращения дефляции, стимулирования экономики и побуждения нас с вами занимать и тратить больше. О том, насколько это действенно, мы поговорим далее.

Шесть невозможных вещей

Кажется, экономисты и политики стремятся верить в невозможные вещи, наблюдая за расползающимся по миру долговым кризисом. И поскольку они в них верят, то предлагают меры, прямо ведущие к катастрофе. Вспомним основное уравнение, определяющее ВВП:

ПР – потребительские расходы населения;

ЧИ – валовые частные инвестиции в национальную экономику;

ГР – государственные расходы на приобретение товаров и услуг;

ЧЭ – чистый экспорт.

Таким образом, ВВП равен сумме потребления, инвестиций, государственных расходов и чистого экспорта. Это уравнение считается базовым и справедливо для всех стран и времен. По сути, оно довольно простое, но из него следуют интересные выводы.

Рассмотрим некоторые из них. Во-первых, что произойдет, если ПР сократятся? Тогда при сохранении прочих составляющих уравнения на том же уровне ВВП уменьшится. Такое состояние экономики называют рецессией. Кейнсианцы считают, что посредством грамотной экономической политики (например, налоговых рычагов) можно увеличить государственные закупки и тем самым дать потребителям и бизнесу время приспособиться к новым условиям, а по мере восстановления экономики постепенно убирать искусственные стимулы и возвращаться к нормальному ходу вещей. В качестве вспомогательной меры центральный банк может пойти на сотрудничество и снизить учетную ставку процента, облегчив доступ к деньгам. Это даст дополнительный толчок и потребителям, и бизнесу. В большинстве стран и случаев (за последние 60 лет) эти шаги действительно помогали вывести экономику из рецессии.

Но некоторые считают, что такие меры не устраняют корень проблемы – например, всевозрастающие кредиты населения и раздувание пузыря неликвидной недвижимости. Мы поговорим об этом позже, а пока остановимся на том, что рост потребительских расходов (ПР) вызывает временный рост ВВП. В дальнейшем мы покажем, что этот рост действительно временный, но мало кто может отрицать, что в краткосрочной перспективе его влияние весьма велико. Мы считаем, что политика последних лет в США, например, давала временный эффект и удержала страну от сползания в депрессию, но при этом повлекла за собой определенные издержки. А их необходимо покрывать[10].

Повторю: по идее, нужно попытаться компенсировать сокращение расходов населения и бизнеса, пока экономика в целом не вступит в фазу ремиссии. США начали постепенно отменять стимулы для экономики с лета 2010 г. Как и следовало ожидать, темпы ее роста сразу же замедлились. И только с течением времени выяснится, является ли она достаточно сильной, чтобы вернуться в режим устойчивого роста.

Существует также надежда, что такие стимулы обусловят рост конечного потребительского спроса. В макроэкономике совокупный спрос представляет собой суммарный спрос на товары и услуги конечного потребления в данный момент времени и по текущим ценам. Это то их количество, которое может быть приобретено по всем возможным ценам. Это спрос на ВВП при условии стабильности уровня запасов.

Не следует забывать, что в большинстве развитых экономик потребительские расходы составляют львиную долю ВВП. Во время рецессии их объем и объем частных инвестиций сокращается; таким образом, цель – восстановить объемы уменьшающегося спроса. Те экономические теории, которые считают конечный спрос движущей силой экономического роста, рассматривают рецессию как результат недостаточного объема одной из частей нашего уравнения, будь то потребительские расходы или инвестиции. Стоит их довести до прежнего уровня, и экономика двинется вперед.

К чести Кейнса, он говорил и о том, что правительство в благополучные годы должно сводить бюджет с профицитом. Но большинству стран это не удается. С нашей точки зрения, одна из основных ошибок администрации Буша и расточительного республиканского конгресса состояла в том, что они растратили излишек бюджетных средств, который нам сейчас так отчаянно нужен. В свое время мы еще вернемся к знаменитому высказыванию вице-президента Чейни: «Дефицит не имеет значения».

Прежде чем перейти к другим, более существенным, следствиям нашего уравнения, рассмотрим еще ряд вопросов, способных пролить свет на причины нынешних экономических трудностей.

Отряд «Дельта»

Убить курицу, несущую золотые яйца

Это больше, чем дефицит

Шесть невозможных вещей

Алиса засмеялась.

– Это не поможет! – сказала она. – Нельзя поверить в невозможное.

– Просто у тебя мало опыта, – заметила Королева. – В твоем возрасте я уделяла этому полчаса каждый день. В иные дни я успевала поверить в десяток невозможностей до завтрака.

Льюис Кэрролл, «Алиса в Зазеркалье»

Кажется, экономисты и политики стремятся верить в невозможные вещи, наблюдая за расползающимся по миру долговым кризисом. И поскольку они в них верят, то предлагают меры, прямо ведущие к катастрофе. Вспомним основное уравнение, определяющее ВВП:

(то есть разность между объемом экспорта и импорта), где:ВВП = ПР+ЧИ+ГР+ЧЭ

ПР – потребительские расходы населения;

ЧИ – валовые частные инвестиции в национальную экономику;

ГР – государственные расходы на приобретение товаров и услуг;

ЧЭ – чистый экспорт.

Таким образом, ВВП равен сумме потребления, инвестиций, государственных расходов и чистого экспорта. Это уравнение считается базовым и справедливо для всех стран и времен. По сути, оно довольно простое, но из него следуют интересные выводы.

Рассмотрим некоторые из них. Во-первых, что произойдет, если ПР сократятся? Тогда при сохранении прочих составляющих уравнения на том же уровне ВВП уменьшится. Такое состояние экономики называют рецессией. Кейнсианцы считают, что посредством грамотной экономической политики (например, налоговых рычагов) можно увеличить государственные закупки и тем самым дать потребителям и бизнесу время приспособиться к новым условиям, а по мере восстановления экономики постепенно убирать искусственные стимулы и возвращаться к нормальному ходу вещей. В качестве вспомогательной меры центральный банк может пойти на сотрудничество и снизить учетную ставку процента, облегчив доступ к деньгам. Это даст дополнительный толчок и потребителям, и бизнесу. В большинстве стран и случаев (за последние 60 лет) эти шаги действительно помогали вывести экономику из рецессии.

Но некоторые считают, что такие меры не устраняют корень проблемы – например, всевозрастающие кредиты населения и раздувание пузыря неликвидной недвижимости. Мы поговорим об этом позже, а пока остановимся на том, что рост потребительских расходов (ПР) вызывает временный рост ВВП. В дальнейшем мы покажем, что этот рост действительно временный, но мало кто может отрицать, что в краткосрочной перспективе его влияние весьма велико. Мы считаем, что политика последних лет в США, например, давала временный эффект и удержала страну от сползания в депрессию, но при этом повлекла за собой определенные издержки. А их необходимо покрывать[10].

Повторю: по идее, нужно попытаться компенсировать сокращение расходов населения и бизнеса, пока экономика в целом не вступит в фазу ремиссии. США начали постепенно отменять стимулы для экономики с лета 2010 г. Как и следовало ожидать, темпы ее роста сразу же замедлились. И только с течением времени выяснится, является ли она достаточно сильной, чтобы вернуться в режим устойчивого роста.

Существует также надежда, что такие стимулы обусловят рост конечного потребительского спроса. В макроэкономике совокупный спрос представляет собой суммарный спрос на товары и услуги конечного потребления в данный момент времени и по текущим ценам. Это то их количество, которое может быть приобретено по всем возможным ценам. Это спрос на ВВП при условии стабильности уровня запасов.

Не следует забывать, что в большинстве развитых экономик потребительские расходы составляют львиную долю ВВП. Во время рецессии их объем и объем частных инвестиций сокращается; таким образом, цель – восстановить объемы уменьшающегося спроса. Те экономические теории, которые считают конечный спрос движущей силой экономического роста, рассматривают рецессию как результат недостаточного объема одной из частей нашего уравнения, будь то потребительские расходы или инвестиции. Стоит их довести до прежнего уровня, и экономика двинется вперед.

К чести Кейнса, он говорил и о том, что правительство в благополучные годы должно сводить бюджет с профицитом. Но большинству стран это не удается. С нашей точки зрения, одна из основных ошибок администрации Буша и расточительного республиканского конгресса состояла в том, что они растратили излишек бюджетных средств, который нам сейчас так отчаянно нужен. В свое время мы еще вернемся к знаменитому высказыванию вице-президента Чейни: «Дефицит не имеет значения».

Прежде чем перейти к другим, более существенным, следствиям нашего уравнения, рассмотрим еще ряд вопросов, способных пролить свет на причины нынешних экономических трудностей.

Отряд «Дельта»

Есть два, и только два пути обеспечения роста экономики – увеличить численность трудоспособного населения или повысить производительность труда. Это действительно так. Не существует волшебной пыли, которой можно было бы посыпать экономику и заставить ее расти. Для обеспечения роста ВВП нет другого пути, кроме наращивания производства. Именно поэтому он и называется ВВП.

Греческая буква дельта (Δ) символизирует изменение. Поэтому, если вы хотите рассчитать прирост ВВП, уравнение можно записать так:

Отсюда следуют два очевидных вывода. Во-первых, чтобы обеспечить рост экономики, нужно сформировать деловую среду, ориентированную на повышение производительности труда.

Хотя государственные инвестиции в какую-либо отрасль тоже могут обусловить рост производительности труда, практический опыт и большинство научных исследований в этой области говорят об одном и том же: частные компании справляются с этим намного лучше и, кроме того, обеспечивают долговременный прирост рабочих мест. В частности, исследования показывают, что в США предпринимательские стартапы создали практически все новые рабочие места за последние двадцать лет. Это со всей очевидностью следует из анализа, проведенного Вивеком Вадхвой.

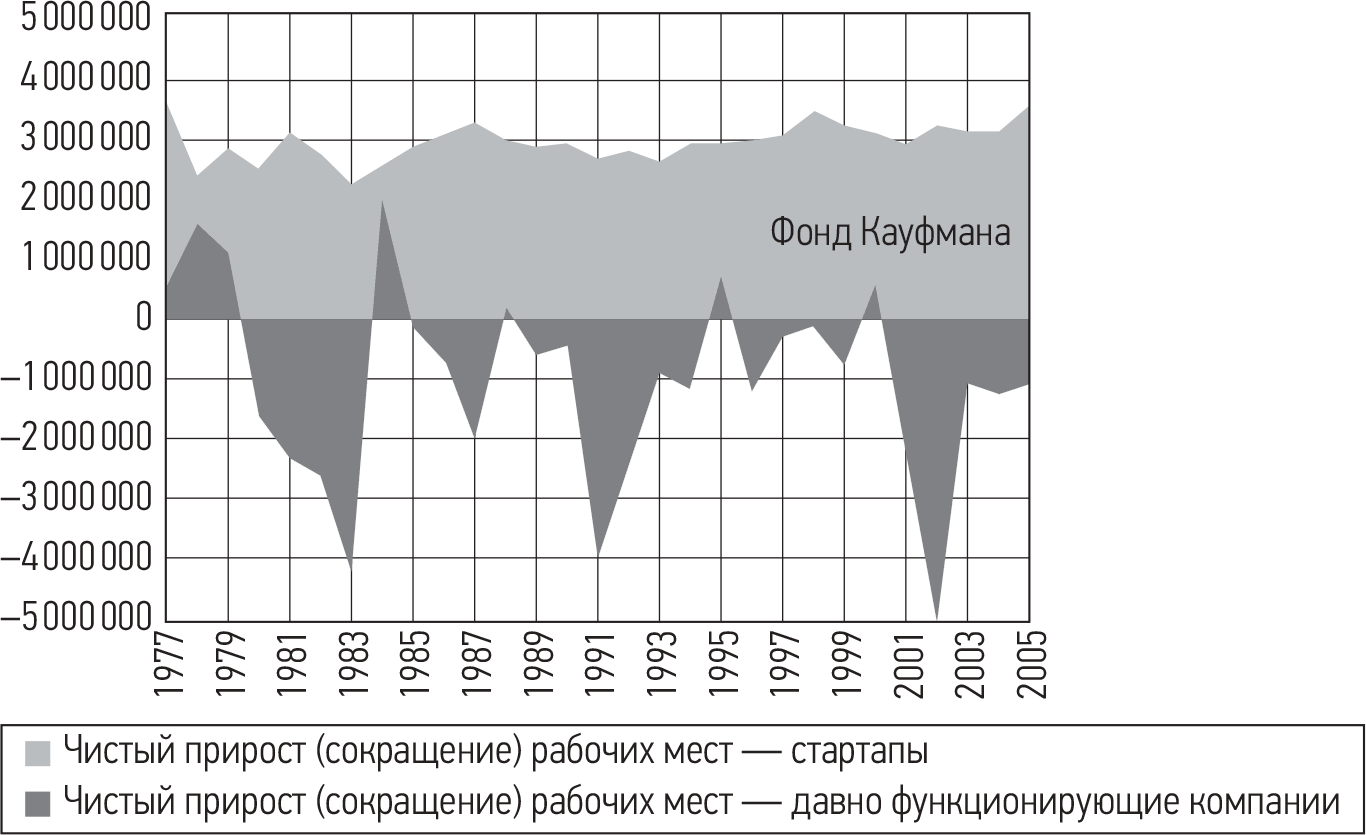

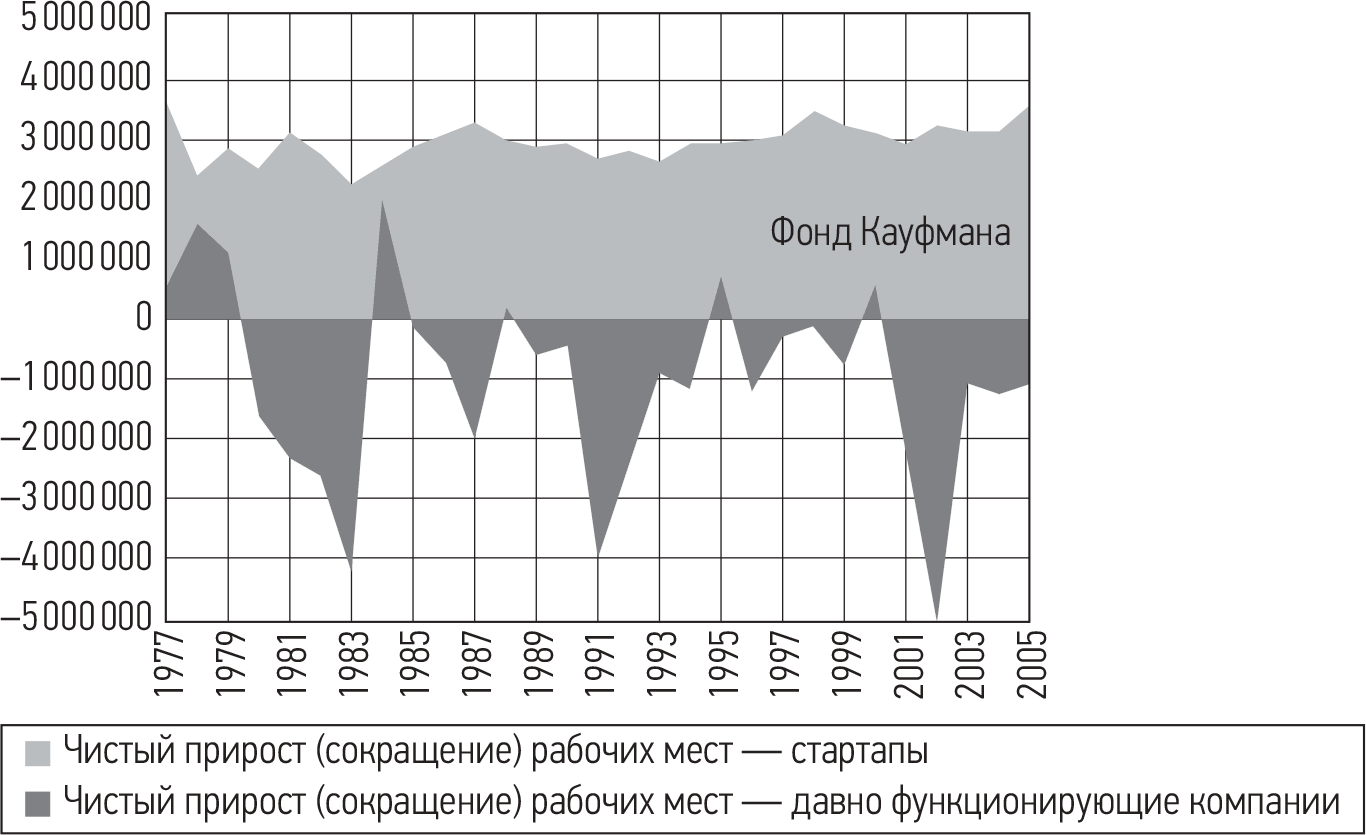

Рис. 3.1. Стартапы создают бо́льшую часть новых рабочих мест в США

Рис. 3.1. Стартапы создают бо́льшую часть новых рабочих мест в США

Источник: 2010 Ewing Marion Kauffman Foundation

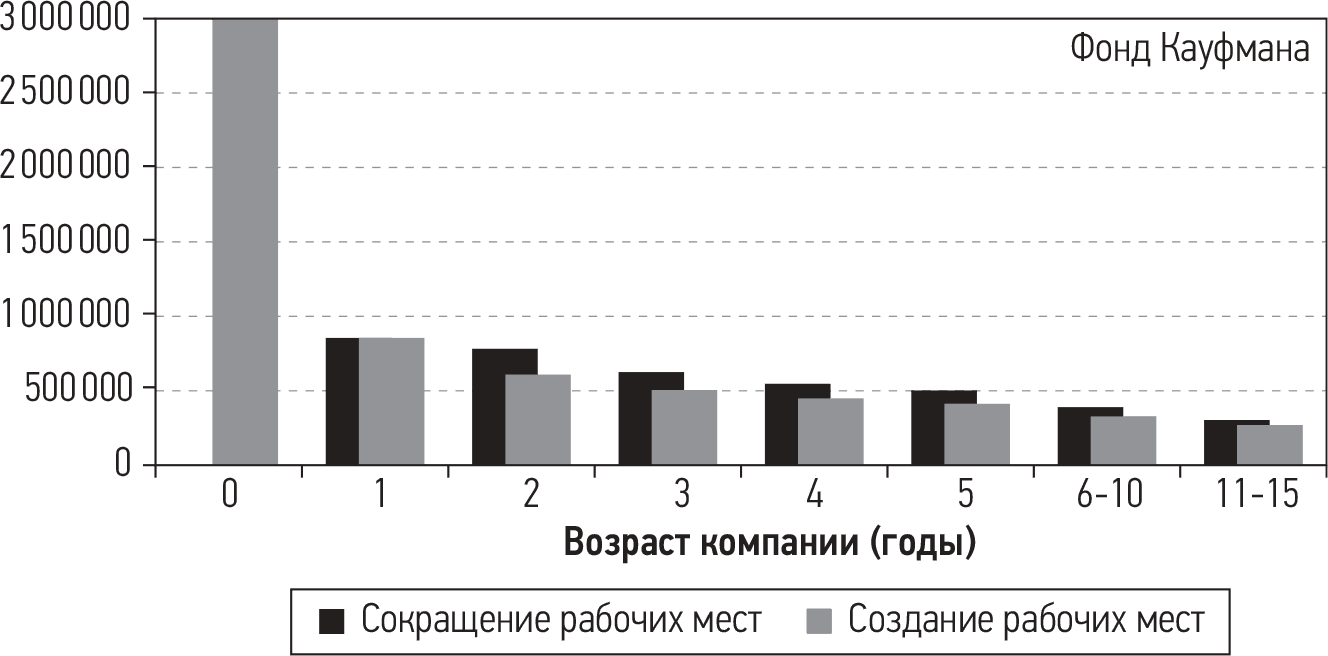

Рис. 3.2. Создание и сокращение рабочих мест компаниями в зависимости от срока функционирования

Источник: 2010 Ewing Marion Kauffman Foundation

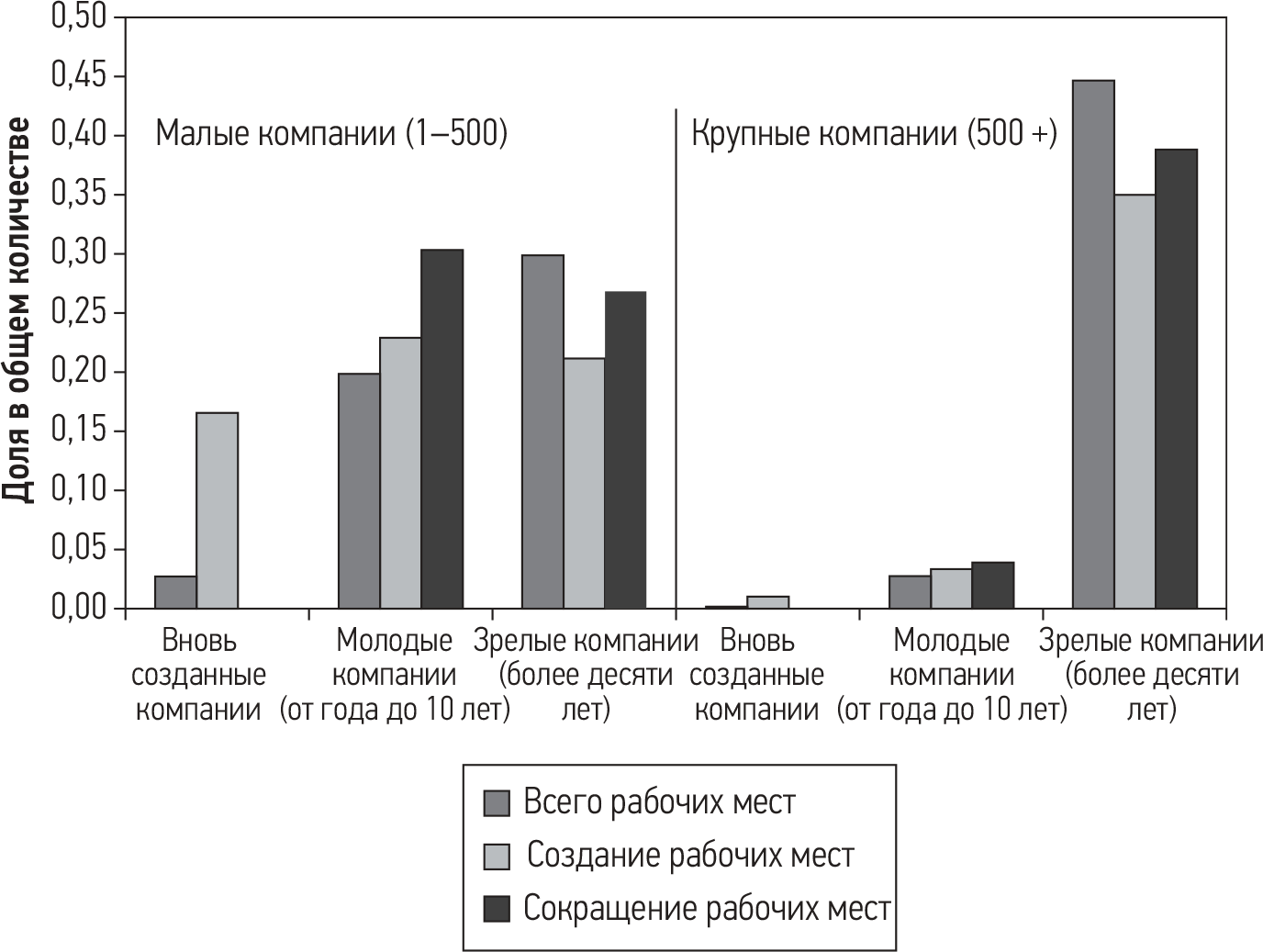

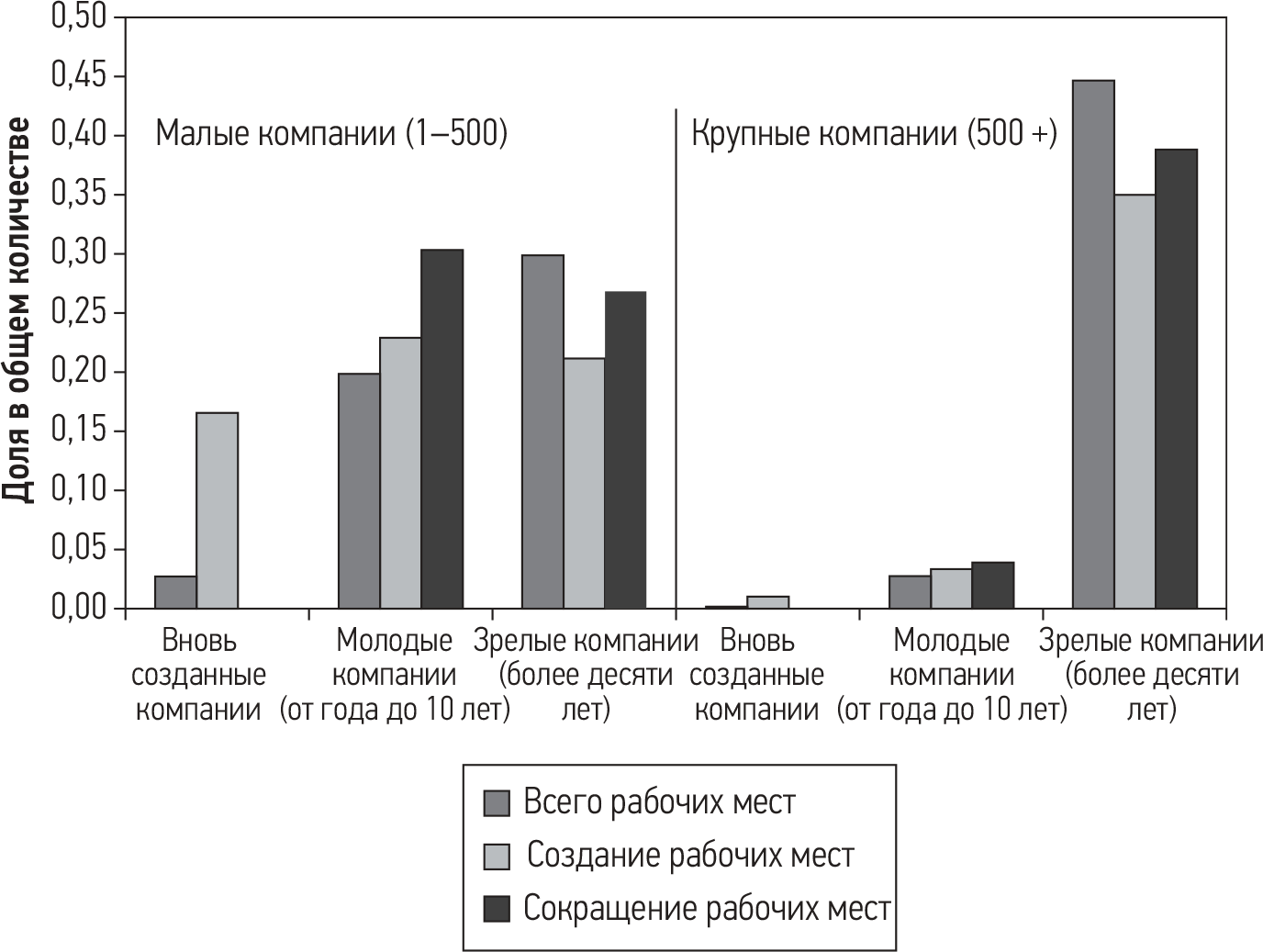

Хотя отдельные крупные корпорации и создают дополнительные рабочие места (Google, Apple), в целом по группе компаний с численностью сотрудников свыше 500 человек наблюдается чистое сокращение количества занятых. Рис. 3.3 наглядно демонстрирует, что прирост рабочих мест обеспечивают именно стартапы. Далее рассмотрим этот вопрос более подробно.

Рис. 3.3. Соотношение численности занятых, вновь созданных рабочих мест и сокращенных рабочих мест в зависимости от масштабов и сроков функционирования компаний (в среднегодовом исчислении за 1992–2000 гг.)

Рис. 3.3. Соотношение численности занятых, вновь созданных рабочих мест и сокращенных рабочих мест в зависимости от масштабов и сроков функционирования компаний (в среднегодовом исчислении за 1992–2000 гг.)

Источник: Национальное бюро экономических исследований, доклад Дж. Холтивангера, Р. Джармина и Х. Миранды «Кто создает рабочие места? Крупные компании, малый бизнес, стратапы?»

Прежде всего проанализируем приведенные на рисунке показатели отдельных стран мира. Где создается подавляющее большинство новых рабочих мест, например, в Китае? В частном секторе. А что стимулирует развитие частного сектора? Деньги. Инвестиции. «Бизнес-ангелы». Частные банки. Закрытая подписка на акции. Открытая подписка на акции. Кредиты. Личные сбережения. Займы у друзей и родственников. Ипотечные кредиты. Кредитные карты. И прочие источники средств для развития бизнеса[11].

Хотите повысить производительность труда и создать новые рабочие места? Стимулирование частного бизнеса, особенно стартапов, – лучший способ добиться этого.

А теперь вернемся к исходному уравнению. Как вы помните, оно выглядит следующим образом:

За счет этих же сбережений финансируется государственный долг. Другого источника его погашения не существует, если не считать печатный станок. Это означает, что в случае слишком большого бюджетного дефицита частных сбережений может не хватить для его покрытия. Но мы уже убедились, что частные инвестиции стимулируют экономический рост, поэтому их недостаток обусловливает снижение темпов роста производительности труда и создания новых рабочих мест.

Пример Японии это наглядно показывает. Отношение государственного долга к ВВП возросло с 51 % в 1990 г. до более 220 % к концу 2011 г., что поглотило почти весь колоссальный объем частных сбережений населения. И каков результат? Номинальный ВВП застыл на отметке 17-летней давности, и уже в течение двух десятилетий наблюдается негативная динамика прироста новых рабочих мест. Задумаемся над этим. В 1990-м многие эксперты предсказывали, что в ближайшем будущем Япония обгонит США. Теперь они сокрушаются о двух потерянных для экономического роста десятилетиях, а вскоре речь пойдет уже о трех, ведь государственный долг поглощает весь капитал, который можно было бы направить на инвестиции. (Более подробный анализ приведен в главе о Японии.)

Если в вашей стране наблюдается сокращение численности населения (как в Японии), то для обеспечения роста ВВП вам придется наращивать производительность труда еще более высокими темпами. Именно поэтому мы будем в дальнейшем часто говорить о демографических проблемах. Прирост населения (или его отсутствие) имеет огромное значение. Для России, например, это стало самой серьезной проблемой за последние двадцать лет; для ее решения придется либо резко поднять производительность труда, либо организовать массированную иммиграцию рабочей силы. За последние 19 лет численность населения страны сократилась почти на 7 миллионов человек и составила 142 миллиона. Эксперты ООН считают, что в следующие 40 лет этот показатель может уменьшиться на треть. Но это история для другой книги.

Теперь вспомним знаменитое высказывание Чейни о дефиците государственного бюджета. В узком смысле он прав. Давайте рассуждать логически. Допустим, мы создали бизнес, ежегодно приносящий 100 тыс. долл. дохода. Если процентная ставка составляет 5 %, то мы можем каждый год брать в кредит 1 млн долл. и горя не знать, поскольку наш доход вдвое превышает стоимость обслуживания кредита. Правда, бизнес работает в долг, так как задолженность растет быстрее, чем доходы, но этот дефицит не имеет значения, пока дохода хватает на ее обслуживание. За десять лет долг составит 10 млн долл., но мы получим 1 млн долл. прибыли и сможем за десять следующих лет погасить его, если, конечно, прекратим занимать деньги.

В этом случае дефицит действительно не имеет значения.

Но что, если процентная ставка возрастет до 10 %, а наша прибыль уменьшится наполовину? Тогда у нас появится большая проблема. Прибыль перестанет покрывать стоимость обслуживания долга. По сути, нам придется занимать только для того, чтобы выплачивать проценты. До тех пор пока банкиры согласятся это терпеть, мы будем выживать. Поскольку в прошлом мы долго получали прибыль, они могут какое-то время продолжать одалживать нам деньги, надеясь на то, что мы сумеем выбраться из кризиса.

Но в какой-то момент нам придется показать прибыль, иначе они прикроют кредит и предложат распродать активы либо попытаются их изъять.

В этой ситуации дефицит значит очень даже много.

То же справедливо для страны в целом. Правительства не могут долгое время мириться с дефицитом бюджета, превышающим прирост ВВП. В главе, посвященной итогам исследования Рейнхарт и Рогоффа, будет показано, что у нас все шло хорошо, пока инвесторы в государственные облигации не потеряли уверенности в способности правительства расплатиться по счетам. Мы не против существования эффективного государственного сектора. Но когда он непомерно раздут или поглощает львиную долю сбережений частного сектора, это приводит к снижению производительности труда и темпов экономического роста. В свою очередь, страдают и темпы прироста новых рабочих мест. Негативные последствия особенно заметны, когда государственный долг деноминирован в валюте, которую данное правительство может печатать. Инвесторы в государственные ценные бумаги беспокоятся, что валюта начнет обесцениваться быстрее, чем процент по облигациям – расти. К тому же увеличение процентов по облигациям усложняет выплату долга. Все мы слышали о проблемах Греции, но давайте обратим внимание на собственную страну. В 2010 г. прогнозировался бюджетный дефицит в размере 9 % от номинального ВВП (составляющего около 14,3 трлн долл.); в недавнем прошлом этот показатель равнялся 12–13 %. Бюджетное управление конгресса прогнозирует, что через десять лет дефицит бюджета все еще будет составлять около 1 трлн долл. Эксперты из Фонда наследия считают, что 2 трлн долл. через девять лет – более точная оценка (см. рис. 3.4). Независимо от того, какая из цифр ближе к истине, обе весьма настораживают.

Рис. 3.4. Политика правительства Обамы в области бюджетного дефицита в будущем приведет к его росту до 2 трлн долл.

Рис. 3.4. Политика правительства Обамы в области бюджетного дефицита в будущем приведет к его росту до 2 трлн долл.

Источник: Фонд наследия. Расчеты основаны на данных Бюджетногои Административно-бюджетного управлений конгресса США

Доктор Вуди Брок написал прекрасную статью о том, почему правительство не может наращивать государственный долг по сравнению с ВВП без риска вызвать серьезные сбои в экономике3.

Таблица 3.1. Прогноз динамики государственного долга[12]

Источник: Woody Brock

Источник: Woody Brock

Мы хотели бы воспроизвести в табл. 3.1 лишь часть изложенных выше предположений. Отметим, что мы взяли худший сценарий из рассмотренных Броком, в частности темп роста государственного долга составляет 8 % (в то же время сейчас этот показатель находится на уровне 9–12 %). Долгосрочные прогнозы Бюджетного управления постепенно ухудшаются, поэтому 3-процентный рост экономики в каждом из последующих пяти лет можно считать весьма оптимистическим. По сценарию Брока, национальный долг возрастет до 18 трлн долл. к 2015 г., что гораздо больше 100 % от ВВП. Стоит потратить время на изучение этой таблицы, но учтите, нас интересует прежде всего 2015 г., а не последующие периоды.

Брок предположил, что государственный долг США каждый год будет увеличиваться примерно на 1,5 трлн долл. Это означает, что даже при ежегодном 2-процентном темпе роста ВВП отношение государственного долга к ВВП в 2015 г. достигнет 110 % (или 1,1 в соответствии с табл. 3.1).

Если бюджетный дефицит не удастся взять под контроль, то в следующие 10 лет (до 2025 г.) отношение государственного долга к ВВП достигнет 200 %. Отметим, что Фонд наследия считает, что при существующем бюджетном законодательстве в ближайшем будущем дефицит вырастет более чем на 1,5 трлн долл. в год (оценка Брока). Главный смысл этих расчетов не в том, чтобы предсказать катастрофу, а в том, чтобы показать, что случится, если бюджетный дефицит не удастся обуздать.

Мы убеждены, что задолго до 2025 г. – скажем, в 2020 г. – рынок ценных бумаг взбунтуется, процентные ставки вырастут и результаты окажутся очень неприятными. Это если говорить о США. Далее мы покажем, что без принятия соответствующих мер неприятные последствия ожидают и еще целый ряд развитых стран мира.

Греческая буква дельта (Δ) символизирует изменение. Поэтому, если вы хотите рассчитать прирост ВВП, уравнение можно записать так:

то есть прирост ВВП достигается за счет прироста населения и прироста производительности труда. Таким образом, в сильно упрощенном виде рецессия представляет собой результат снижения производительности труда (поскольку численность населения чаще всего растет).ΔВВП = Δнаселения + Δпроизводительности,

Отсюда следуют два очевидных вывода. Во-первых, чтобы обеспечить рост экономики, нужно сформировать деловую среду, ориентированную на повышение производительности труда.

Хотя государственные инвестиции в какую-либо отрасль тоже могут обусловить рост производительности труда, практический опыт и большинство научных исследований в этой области говорят об одном и том же: частные компании справляются с этим намного лучше и, кроме того, обеспечивают долговременный прирост рабочих мест. В частности, исследования показывают, что в США предпринимательские стартапы создали практически все новые рабочие места за последние двадцать лет. Это со всей очевидностью следует из анализа, проведенного Вивеком Вадхвой.

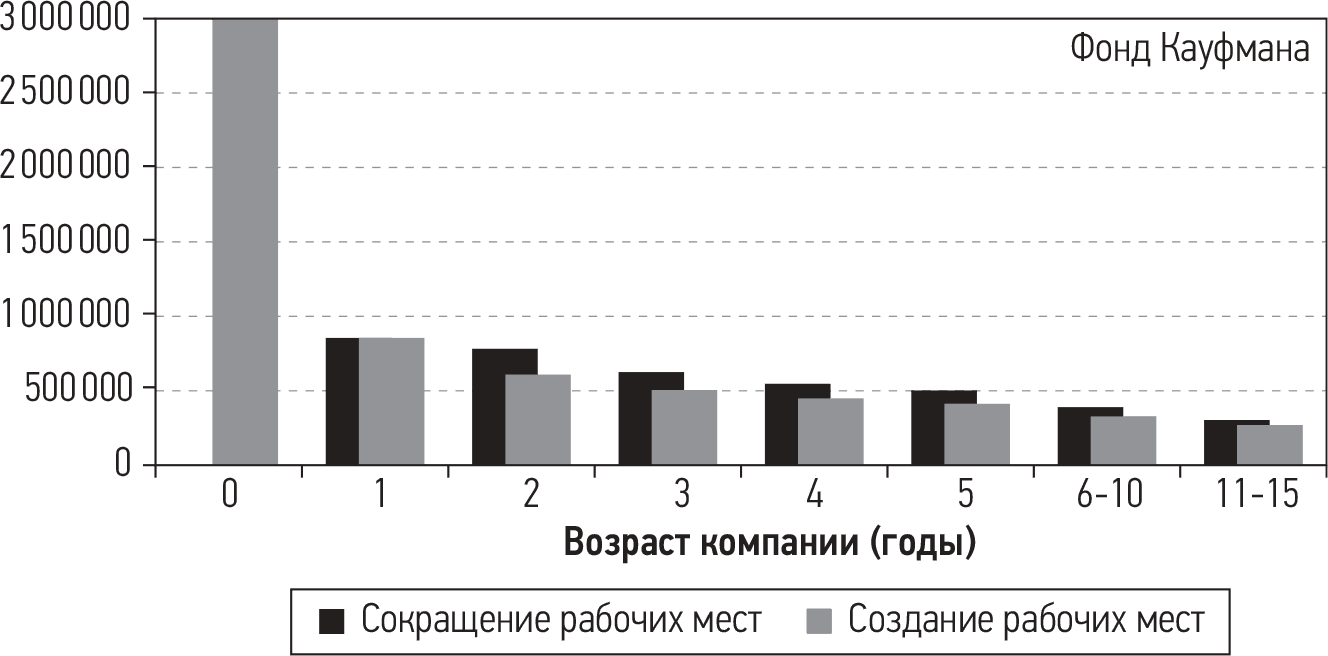

Фонд Кауфмана провел обширное исследование по вопросу создания рабочих мест. Ведущий партнер фонда Тим Кейн проанализировал новый блок данных от правительства США под названием «статистика развития бизнеса», содержащий сведения о возрасте трудоспособного населения и его численности в компаниях, появившихся в стране после 1977 г. Оказалось, что стартапы не просто важный поставщик рабочих мест на рынок труда, а их единственный поставщик. Рис. 3.1 подтверждает, что подавляющее большинство новых рабочих мест в США предоставляются стартапами. С 1977 по 2005 г. давно функционирующие компании теряли ежегодно примерно один миллион рабочих мест, в то время как стартапы в первый год своего существования создают около трех миллионов новых рабочих мест.

Источник: 2010 Ewing Marion Kauffman Foundation

Рис. 3.2. Создание и сокращение рабочих мест компаниями в зависимости от срока функционирования

Источник: 2010 Ewing Marion Kauffman Foundation

Анализ создания рабочих мест компаниями в зависимости от срока их существования дает еще более удивительные результаты. В среднем в 1992–2005 гг. стартапы предоставляли ежегодно около трех миллионов рабочих мест, то есть в четыре раза больше, чем любая другая группа компаний (см. рис. 3.2), которые, наоборот, сократили больше рабочих мест, чем создали. Правда, половина стартапов не доживают и до пяти лет, но, несмотря на это, они держат пальму первенства по приросту рабочих мест. Фонд Кауфмана проанализировал динамику количества рабочих мест в компаниях за пять лет, с момента основания и до пятого года деятельности, и увидел такую картину: когда компаниям исполняется пять лет, в них, как правило, остается около 80 % рабочих мест от первоначального числа. Например, в 2000 г. новые стартапы создали 3 099 639 рабочих мест. К 2005 г. в тех из них, которые не успели разориться, оставалось 2 412 410 рабочих мест, или 78 % от первоначального количества.Это утверждение в еще большей степени прослеживается в докладе Национального бюро экономических исследований «Кто создает рабочие места? Крупные компании, малый бизнес, стартапы?» (Who Creates Jobs? Small vs. Large vs. Young?) Джона Холтивангера, Рона Джармина и Хавьера Миранды2.

Отсюда следует вывод: решения проблемы безработицы не стоит ждать от компаний вроде Intel или Microsoft, скорее это сделают мелкие предприниматели1.

Хотя отдельные крупные корпорации и создают дополнительные рабочие места (Google, Apple), в целом по группе компаний с численностью сотрудников свыше 500 человек наблюдается чистое сокращение количества занятых. Рис. 3.3 наглядно демонстрирует, что прирост рабочих мест обеспечивают именно стартапы. Далее рассмотрим этот вопрос более подробно.

Источник: Национальное бюро экономических исследований, доклад Дж. Холтивангера, Р. Джармина и Х. Миранды «Кто создает рабочие места? Крупные компании, малый бизнес, стратапы?»

Прежде всего проанализируем приведенные на рисунке показатели отдельных стран мира. Где создается подавляющее большинство новых рабочих мест, например, в Китае? В частном секторе. А что стимулирует развитие частного сектора? Деньги. Инвестиции. «Бизнес-ангелы». Частные банки. Закрытая подписка на акции. Открытая подписка на акции. Кредиты. Личные сбережения. Займы у друзей и родственников. Ипотечные кредиты. Кредитные карты. И прочие источники средств для развития бизнеса[11].

Хотите повысить производительность труда и создать новые рабочие места? Стимулирование частного бизнеса, особенно стартапов, – лучший способ добиться этого.

А теперь вернемся к исходному уравнению. Как вы помните, оно выглядит следующим образом:

Не будем углубляться в математические расчеты, но простейшее преобразование дает возможность получить из этого уравнения следующее:ВВП = ПР+ЧИ+ГР+ЧЭ

Иначе говоря, сумма сбережений населения и бизнеса представляет собой средства, доступные для инвестирования в экономику, что позволяет ускорить ее рост. Правда, есть небольшое но.Сбережения = Инвестиции

За счет этих же сбережений финансируется государственный долг. Другого источника его погашения не существует, если не считать печатный станок. Это означает, что в случае слишком большого бюджетного дефицита частных сбережений может не хватить для его покрытия. Но мы уже убедились, что частные инвестиции стимулируют экономический рост, поэтому их недостаток обусловливает снижение темпов роста производительности труда и создания новых рабочих мест.

Пример Японии это наглядно показывает. Отношение государственного долга к ВВП возросло с 51 % в 1990 г. до более 220 % к концу 2011 г., что поглотило почти весь колоссальный объем частных сбережений населения. И каков результат? Номинальный ВВП застыл на отметке 17-летней давности, и уже в течение двух десятилетий наблюдается негативная динамика прироста новых рабочих мест. Задумаемся над этим. В 1990-м многие эксперты предсказывали, что в ближайшем будущем Япония обгонит США. Теперь они сокрушаются о двух потерянных для экономического роста десятилетиях, а вскоре речь пойдет уже о трех, ведь государственный долг поглощает весь капитал, который можно было бы направить на инвестиции. (Более подробный анализ приведен в главе о Японии.)

Если в вашей стране наблюдается сокращение численности населения (как в Японии), то для обеспечения роста ВВП вам придется наращивать производительность труда еще более высокими темпами. Именно поэтому мы будем в дальнейшем часто говорить о демографических проблемах. Прирост населения (или его отсутствие) имеет огромное значение. Для России, например, это стало самой серьезной проблемой за последние двадцать лет; для ее решения придется либо резко поднять производительность труда, либо организовать массированную иммиграцию рабочей силы. За последние 19 лет численность населения страны сократилась почти на 7 миллионов человек и составила 142 миллиона. Эксперты ООН считают, что в следующие 40 лет этот показатель может уменьшиться на треть. Но это история для другой книги.

Теперь вспомним знаменитое высказывание Чейни о дефиците государственного бюджета. В узком смысле он прав. Давайте рассуждать логически. Допустим, мы создали бизнес, ежегодно приносящий 100 тыс. долл. дохода. Если процентная ставка составляет 5 %, то мы можем каждый год брать в кредит 1 млн долл. и горя не знать, поскольку наш доход вдвое превышает стоимость обслуживания кредита. Правда, бизнес работает в долг, так как задолженность растет быстрее, чем доходы, но этот дефицит не имеет значения, пока дохода хватает на ее обслуживание. За десять лет долг составит 10 млн долл., но мы получим 1 млн долл. прибыли и сможем за десять следующих лет погасить его, если, конечно, прекратим занимать деньги.

В этом случае дефицит действительно не имеет значения.

Но что, если процентная ставка возрастет до 10 %, а наша прибыль уменьшится наполовину? Тогда у нас появится большая проблема. Прибыль перестанет покрывать стоимость обслуживания долга. По сути, нам придется занимать только для того, чтобы выплачивать проценты. До тех пор пока банкиры согласятся это терпеть, мы будем выживать. Поскольку в прошлом мы долго получали прибыль, они могут какое-то время продолжать одалживать нам деньги, надеясь на то, что мы сумеем выбраться из кризиса.

Но в какой-то момент нам придется показать прибыль, иначе они прикроют кредит и предложат распродать активы либо попытаются их изъять.

В этой ситуации дефицит значит очень даже много.

То же справедливо для страны в целом. Правительства не могут долгое время мириться с дефицитом бюджета, превышающим прирост ВВП. В главе, посвященной итогам исследования Рейнхарт и Рогоффа, будет показано, что у нас все шло хорошо, пока инвесторы в государственные облигации не потеряли уверенности в способности правительства расплатиться по счетам. Мы не против существования эффективного государственного сектора. Но когда он непомерно раздут или поглощает львиную долю сбережений частного сектора, это приводит к снижению производительности труда и темпов экономического роста. В свою очередь, страдают и темпы прироста новых рабочих мест. Негативные последствия особенно заметны, когда государственный долг деноминирован в валюте, которую данное правительство может печатать. Инвесторы в государственные ценные бумаги беспокоятся, что валюта начнет обесцениваться быстрее, чем процент по облигациям – расти. К тому же увеличение процентов по облигациям усложняет выплату долга. Все мы слышали о проблемах Греции, но давайте обратим внимание на собственную страну. В 2010 г. прогнозировался бюджетный дефицит в размере 9 % от номинального ВВП (составляющего около 14,3 трлн долл.); в недавнем прошлом этот показатель равнялся 12–13 %. Бюджетное управление конгресса прогнозирует, что через десять лет дефицит бюджета все еще будет составлять около 1 трлн долл. Эксперты из Фонда наследия считают, что 2 трлн долл. через девять лет – более точная оценка (см. рис. 3.4). Независимо от того, какая из цифр ближе к истине, обе весьма настораживают.

Источник: Фонд наследия. Расчеты основаны на данных Бюджетногои Административно-бюджетного управлений конгресса США

Доктор Вуди Брок написал прекрасную статью о том, почему правительство не может наращивать государственный долг по сравнению с ВВП без риска вызвать серьезные сбои в экономике3.

Таблица 3.1. Прогноз динамики государственного долга[12]

Мы хотели бы воспроизвести в табл. 3.1 лишь часть изложенных выше предположений. Отметим, что мы взяли худший сценарий из рассмотренных Броком, в частности темп роста государственного долга составляет 8 % (в то же время сейчас этот показатель находится на уровне 9–12 %). Долгосрочные прогнозы Бюджетного управления постепенно ухудшаются, поэтому 3-процентный рост экономики в каждом из последующих пяти лет можно считать весьма оптимистическим. По сценарию Брока, национальный долг возрастет до 18 трлн долл. к 2015 г., что гораздо больше 100 % от ВВП. Стоит потратить время на изучение этой таблицы, но учтите, нас интересует прежде всего 2015 г., а не последующие периоды.

Брок предположил, что государственный долг США каждый год будет увеличиваться примерно на 1,5 трлн долл. Это означает, что даже при ежегодном 2-процентном темпе роста ВВП отношение государственного долга к ВВП в 2015 г. достигнет 110 % (или 1,1 в соответствии с табл. 3.1).

Если бюджетный дефицит не удастся взять под контроль, то в следующие 10 лет (до 2025 г.) отношение государственного долга к ВВП достигнет 200 %. Отметим, что Фонд наследия считает, что при существующем бюджетном законодательстве в ближайшем будущем дефицит вырастет более чем на 1,5 трлн долл. в год (оценка Брока). Главный смысл этих расчетов не в том, чтобы предсказать катастрофу, а в том, чтобы показать, что случится, если бюджетный дефицит не удастся обуздать.

Мы убеждены, что задолго до 2025 г. – скажем, в 2020 г. – рынок ценных бумаг взбунтуется, процентные ставки вырастут и результаты окажутся очень неприятными. Это если говорить о США. Далее мы покажем, что без принятия соответствующих мер неприятные последствия ожидают и еще целый ряд развитых стран мира.

Убить курицу, несущую золотые яйца

Правительство может наращивать государственный долг при условии, что темпы его роста ниже, чем темпы роста ВВП. Возможно, это не оптимальный вариант, но по крайней мере не катастрофический. Именно поэтому Чейни утверждал, что дефицит не имеет значения. К моменту его заявления темпы роста государственного долга уступали темпам роста номинального ВВП. Мы думаем, Чейни и представить себе не мог бюджетного дефицита в 12 % в США (а в некоторых странах он еще больше). Увы, это реальность. Дефицит имеет значение, поскольку в хорошие времена профицит бюджета помогает выплатить государственный долг и тем самым создает пространство для маневра в условиях рецессии и кризиса. Многие страны на собственном опыте убедились, что перманентный дефицит государственного бюджета лишает правительство возможности выбора необходимых мер именно тогда, когда это наиболее актуально. Даже самые экономически мощные и крупные страны не могут брать в долг бесконечно. Хотя это не всегда очевидно, тем не менее это так. И не существует хрустального шара, предупреждающего, что конец близок. Нет надежного способа предсказать неизбежность кризиса.

В часто упоминавшейся нами книге Рейнхарт и Рогоффа (далее мы посвятим им целую главу) говорится:

Рассмотрим еще одну серьезную проблему на примере США. Ежегодный 1,5-триллионный прирост государственного долга означает, что кто-то должен вложить такую же сумму в казначейские облигации США. Попробуем разобраться, кто бы мог это сделать. Предположим, вся сумма дефицита торгового баланса возвращается в США и вкладывается в казначейские облигации. Это составит около 500 млрд долл., хотя с течением времени данный показатель снижается. Но все равно следует найти еще около 1 трлн долл. (пока забудем о необходимости инвестировать в бизнес, потребительских кредитах и ипотечных займах).

Триллион долларов – это примерно 7 % ВВП США. И эту колоссальную сумму требуется находить ежегодно. При этом мы исходим из того, что зарубежные страны продолжают вкладывать 100 % чистых резервов в деноминированные в долларах активы. Это небезопасное предположение, поскольку в последнее время участились разговоры о том, что правительства других стран все чаще задумываются о какой-либо альтернативе доллару в качестве резервной валюты. (И если правительство США и дальше будет наращивать бюджетный дефицит на 1,5 трлн долл. в год, не имея никаких вразумительных планов по его сокращению, то и мы скоро заговорим о том же).

Существует всего три способа изыскать эту колоссальную сумму: повысить налоги, увеличить долю частных сбережений, вкладываемых в государственные ценные бумаги, монетизировать государственный долг при помощи ФРС (можно также говорить о некоторой комбинации всех трех способов).

О перспективах монетизации долга речь пойдет в главе, посвященной инфляции. Что же касается повышения налогов или мобилизации частных сбережений, вкладываемых в государственные ценные бумаги, то оба варианта приведут к сокращению объема средств, инвестируемых в частном секторе. В свою очередь это приведет к уменьшению количества вновь создаваемых компаний и снижению производительности труда. Это и есть та курица, которую мы зарежем, если не найдем способа справиться с дефицитом бюджета.

В часто упоминавшейся нами книге Рейнхарт и Рогоффа (далее мы посвятим им целую главу) говорится:

Обремененные большим долгом правительства, банки и корпорации вполне могут существовать длительное время без особых проблем, но потом – бах! – уверенность инвесторов испаряется, кредиторы исчезают, и впереди маячит кризис. (Об этом идет речь на протяжении всей книги. Очень важно понимать ненадежную природу рынка ценных бумаг!)4Избиратели во всем мире все больше озабочены тем, что их правительства не только обременяют курицу, несущую золотые яйца, все увеличивающимися налогами, но и рискуют вовсе ее зарезать. Неконтролируемый дефицит представляет собой угрозу для экономической стабильности страны. Какое-то время это можно игнорировать, но рано или поздно придется посмотреть в глаза реальности. Иначе вы рискуете повторить печальный опыт Греции. Или Аргентины.

Рассмотрим еще одну серьезную проблему на примере США. Ежегодный 1,5-триллионный прирост государственного долга означает, что кто-то должен вложить такую же сумму в казначейские облигации США. Попробуем разобраться, кто бы мог это сделать. Предположим, вся сумма дефицита торгового баланса возвращается в США и вкладывается в казначейские облигации. Это составит около 500 млрд долл., хотя с течением времени данный показатель снижается. Но все равно следует найти еще около 1 трлн долл. (пока забудем о необходимости инвестировать в бизнес, потребительских кредитах и ипотечных займах).

Триллион долларов – это примерно 7 % ВВП США. И эту колоссальную сумму требуется находить ежегодно. При этом мы исходим из того, что зарубежные страны продолжают вкладывать 100 % чистых резервов в деноминированные в долларах активы. Это небезопасное предположение, поскольку в последнее время участились разговоры о том, что правительства других стран все чаще задумываются о какой-либо альтернативе доллару в качестве резервной валюты. (И если правительство США и дальше будет наращивать бюджетный дефицит на 1,5 трлн долл. в год, не имея никаких вразумительных планов по его сокращению, то и мы скоро заговорим о том же).

Существует всего три способа изыскать эту колоссальную сумму: повысить налоги, увеличить долю частных сбережений, вкладываемых в государственные ценные бумаги, монетизировать государственный долг при помощи ФРС (можно также говорить о некоторой комбинации всех трех способов).

О перспективах монетизации долга речь пойдет в главе, посвященной инфляции. Что же касается повышения налогов или мобилизации частных сбережений, вкладываемых в государственные ценные бумаги, то оба варианта приведут к сокращению объема средств, инвестируемых в частном секторе. В свою очередь это приведет к уменьшению количества вновь создаваемых компаний и снижению производительности труда. Это и есть та курица, которую мы зарежем, если не найдем способа справиться с дефицитом бюджета.

Это больше, чем дефицит

Мы уже говорили о том, как растущий государственный долг сокращает объем инвестиций в частном секторе и лимитирует рост производительности труда. Но есть и еще одна сторона проблемы: доля государственных расходов в их общей сумме. Ее проанализировал Чарльз Гэйв из Gave Kal Research.

Кажется, чем больше государственные расходы, тем медленнее темпы экономического роста. На рис. 3.5 эта зависимость показана на примере Франции, но она существует и в других странах. Отношение расходов в частном и государственном секторах связано с темпами экономического роста, причем уровень корреляции достаточно высокий.

Кажется, чем больше государственные расходы, тем медленнее темпы экономического роста. На рис. 3.5 эта зависимость показана на примере Франции, но она существует и в других странах. Отношение расходов в частном и государственном секторах связано с темпами экономического роста, причем уровень корреляции достаточно высокий.