Страница:

Понимая катастрофические результаты своей европейской политики в период 1919–1939 гг., Великобритания и США решили создать модель послевоенного мира, которая позволит контролировать ситуацию в Европе и уничтожит почву для роста экстремизма. Поэтому мероприятия по организации такой модели решили не откладывать.

Главной идеей, положенной в основу послевоенного устройства мира, была идея свободной торговли. Генри Моргентау, министр финансов США в 1934–1945 гг., считал (и, скорее всего, справедливо), что обе мировые войны, собственно, и были следствием войн торговых. Поэтому послевоенный мир необходимо было устроить так, чтобы торговля могла свободно расширяться, чтобы ушли в прошлое торговые войны, запретительные пошлины и другие ограничения.

Кроме того, такие принципы, положенные в устройство послевоенного мира, надолго закрепляли исключительное положение США, так как из всех крупнейших мировых экономик только для американской Вторая мировая война была позитивным фактором. Остальные на тот момент лежали в руинах.

В 1947 г. эти идеи реализовались в подписании Международного соглашения о тарифах и торговле (General Agreement Tariff and Trade, GATT), согласно которому страны-участники соглашались соблюдать ряд правил мировой торговли и не пытаться вводить для любого участника соглашений торговый статус, отличный от общепринятого. Иными словами, не вести торговые войны и не пытаться защищать свои рынки методами, выходящими за рамки заранее согласованных. В том же соглашении участники брали обязательства направить усилия на снижение и в перспективе на полное устранение контроля за перемещением капиталов и изменениями валютных курсов.

Основные принципы Бреттон-Вудских соглашений:

1. В Вашингтоне образован Международный валютный фонд, цель которого – давать займы странам, чьи валюты испытывают трудности. Займы даются не автоматически, а только при условии проведения страной той экономической политики, которая устраивает фонд.

2. Американский доллар и де-факто британский фунт – резервные валюты. Страны могут держать в них свои золотовалютные резервы.

3. Страны – члены фонда фиксируют курсы своих валют к доллару (паритетный курс), и колебания курсов на мировых рынках не должны превышать 1 % от паритета в ту или другую сторону. США принимают обязательство покупать и продавать золото центральным банкам стран – членов фонда по цене $35 за тройскую унцию (31,1035… г).

4. Страны-участники могут менять паритетные курсы своих валют только после одобрения фонда и только в случае сильной разбалансированности платежного баланса. Понятие разбалансированности не было точно определено, но было проявлено понимание того, что изменение паритетного курса не должно применяться для решения локальных проблем в экономике.

5. После переходного периода послевоенной адаптации валюты стран-участников должны стать свободно конвертируемыми, т. е. частным лицам их можно будет свободно обменивать на другие валюты. Для поддержания паритетных курсов центральные банки стран-участников должны иметь долларовые резервы для проведения интервенций, если курс начнет приближаться к границе своих изменений.

6. Страны – члены фонда должны внести средства для функционирования фонда. Квоты различаются по странам, но чем больше квота у страны, тем больше голосов она имеет при голосовании по принятию важных решений. Квота страны должна вноситься долями 25 % в виде золота и 75 % в виде национальной валюты.

Следует обратить внимание, что фиксация цены на золото и валютных курсов распространялась только на операции центральных банков. Рыночные цены и курсы могли быть другими. Таким образом, для выполнения своих обязательств по операциям с золотом США должны были иметь большой запас этого металла. Теоретически могла сложиться ситуация, когда рыночная цена превышала бы паритетную в $35 за унцию, и тогда банки могли покупать золото у США по паритету и продавать по рыночной цене. Это условие было соблюдено – после войны США обладали 60 % мировых запасов золота, что позволяло им без особых проблем управлять ценой на драгоценный металл, т. е. фактически фиксировать ее на внешних рынках путем покупок или продаж.

Необходимо заметить, что внутри США было большое сопротивление вхождению страны в МВФ и повышению роли США в мировых делах. Еще были сильны идеи изоляционизма. Только начало холодной войны и страх перед распространением советского влияния в Европе смогли вызвать изменения в американском общественном мнении.

Взяв на себя обязанность по участию в МВФ, США должны были решить проблему валютных резервов для стран-участников. Европа была разрушена войной, и собственных резервов у нее было очень мало. Для этого был разработан план Маршалла по оказанию помощи европейским странам, который по своей величине составил 4 % ВВП Европы и дал европейским странам 40 % их валютных резервов. Кроме того, США поощряли экспорт товаров из Европы с целью использования заработанных долларов в золотовалютных резервах стран – членов МВФ. В результате с 1949 по 1959 г. размер долларовых пассивов вырос с $3,1 до $10,1 млрд. Иными словами за полученные товары США расплатились своей валютой, что привело к росту дефицита платежного баланса страны. К началу шестидесятых годов ситуация стала настолько тяжелой, что президент Д. Кеннеди однажды даже сказал, что он боится двух вещей – атомной войны и дефицита платежного баланса.

С 1958 г. золотовалютные резервы европейских стран достигли такого уровня, что для большинства валют была восстановлена конвертируемость по счетам текущих операций (current accounts), т. е. можно было покупать и продавать валюту в целях международной торговли (но не с целями инвестирования в ценные бумаги других стран). В Японии такой тип конвертируемости был восстановлен только в 1964 г. Таким образом, спустя почти 15 лет после окончания Второй мировой войны начал функционировать, хоть и с ограничениями, международный валютный рынок.

Проблему с дефицитом платежного баланса США надо было решать, так как с 1960 г. общая сумма долларовых обязательств американского государства превысила размеры американского золотого запаса. Таким образом, стало невозможно обменивать американскую национальную валюту на золото по цене, установленной Бреттон-Вудскими соглашениями, если бы доллары предъявили к оплате. У Америки уже просто не было такого количества металла. Держателей долларов это не очень беспокоило, так как главное, что доллар сохранял свою покупательную способность, а можно ли обменять на золото или нет не так уж и принципиально.

При президенте Д. Кеннеди с целью ограничения покупок долларов иностранными финансовыми институтами был введен специальный налог для иностранных покупателей ценных бумаг правительства США. Подобное введение наряду с другими ограничениями привело к появлению евродолларов, т. е. депозитов, номинированных в долларах, но находящихся за пределами США и в неамериканских кредитно-денежных учреждениях.

К ноябрю 1967 г. в Англии сложилась такая экономическая ситуация, что британское правительство решило девальвировать фунт с $2,8 за фунт до $2,4. Все было сделано внезапно, в духе денежных реформ начала 1990-х гг. в России. В результате владельцы активов, номинированных в фунтах, потеряли примерно 14 % своих капиталов в долларовом выражении. Появились подозрения, что доллар также могут девальвировать по отношению к золоту.

В результате таких действий и слухов спрос на золото так вырос, что его слитки пришлось возить самолетами ВВС США прямо из Форт-Нокс в Лондон, который является центром мировой торговли золотом. Работа приемщиков золота в Банке Англии была парализована, так как все было завалено слитками и не было возможности провести нормальную процедуру их приема (взвешивание, оформление бумаг и т. п.), и на две недели торги золотом были приостановлены из-за чисто технических причин. Продолжившиеся после вынужденных каникул попытки стабилизировать рынок золота оказались неудачными, и перед США возникла перспектива расставания с золотым запасом. В результате с марта 1968 г. США отказались от идеи контролировать рынок драгметаллов. После этого цена золота мгновенно выросла до $43 за унцию. С этого момента торговля по цене $35 была разрешена только между центральными банками, которым с этого момента запрещалось торговать этим золотом на свободном рынке. Обрушился один из столпов международных валютных отношений, и стало понятно, что Бреттон-Вудскую систему ожидают скорые и неприятные перемены. В 1973 г. США прекратили продажу золота по нерыночным ценам и центральным банкам. К этому моменту рыночная цена золота составляла уже $100 за унцию. Так закончился период особой роли золота в мировой финансовой системе.

К 1971 г. рост экономического потенциала европейских стран привел к необходимости пересмотра паритетов валютных курсов, установленных в Бреттон-Вудсе. Немецкая марка стала считаться недооцененной, и спрос на нее увеличился. Этому способствовали большие расходы США на войну во Вьетнаме и развитие программ социальной помощи, тоже требовавших денег, что привело к росту инфляции в Америке. В этом же году центральный банк Германии (Бундесбанк) вынужден был проводить мощные интервенции на валютном рынке для поддержания курса доллара. Это привело к увеличению долларовых резервов Германии на 42 %, что, в свою очередь, из-за возможности свободного обмена долларов на марки привело к росту денежного предложения внутри страны и росту инфляции – ситуация, опасная для экономики. Бундесбанк прекратил интервенции и разрешил курсу доллар – немецкая марка изменяться только под воздействием рыночных факторов. Пятнадцатого августа 1971 г. президент Р. Никсон подписал указ о временной приостановке конвертируемости доллара в золото и ввел 10 %-ный налог на импорт.

Это были временные меры с целью предоставить возможность естественным путем установиться новым паритетным обменным курсам для доллара и пяти европейских валют. Налог на импорт был еще и явным средством давления на торговых партнеров США с целью вынудить их увеличить объемы экспорта американских товаров, что способствовало бы смягчению проблемы с дефицитом платежного баланса. Именно этот момент стал началом конца для Бреттон-Вудской системы.

В конце 1971 г. были согласованы новые разрешенные границы колебаний валютных курсов величиной 2,25 % в обе стороны и установлена новая фиксированная цена на золото $38 за унцию. Новые параметры для старой Бреттон-Вудской системы выбирались в Смитсоновском институте в Вашингтоне и достигнутые соглашения были названы смитсоновскими. Никсон назвал их «самым важным валютным соглашением в мировой истории», но просуществовали они чуть больше года.

В период с 5 по 9 февраля 1973 г. Бундесбанк купил $5 млрд в ходе очередной интервенции, проведенной с целью поддержки курса доллара против немецкой марки. Следующий день в Германии был праздничным и, соответственно, выходным. В этот день США объявили об односторонней девальвации доллара на 10 %. Таким образом, вместо $5 млрд, у Бундесбанка на следующий день осталось с учетом изменившейся покупательной способности $4,5 млрд. После чего все европейские страны и Япония объявили о переходе на плавающие валютные курсы на срок в один месяц. Но, как говорится, нет ничего более постоянного, чем временное. По истечении месяца, увидев, что ничего страшного не произошло, система плавающих регулируемых валютных курсов была оставлена без изменений и получила свое официальное признание.

1.1.4 Ямайская система

1.2 Современное состояние рынка. Основные характеристики и свойства

Главной идеей, положенной в основу послевоенного устройства мира, была идея свободной торговли. Генри Моргентау, министр финансов США в 1934–1945 гг., считал (и, скорее всего, справедливо), что обе мировые войны, собственно, и были следствием войн торговых. Поэтому послевоенный мир необходимо было устроить так, чтобы торговля могла свободно расширяться, чтобы ушли в прошлое торговые войны, запретительные пошлины и другие ограничения.

Кроме того, такие принципы, положенные в устройство послевоенного мира, надолго закрепляли исключительное положение США, так как из всех крупнейших мировых экономик только для американской Вторая мировая война была позитивным фактором. Остальные на тот момент лежали в руинах.

В 1947 г. эти идеи реализовались в подписании Международного соглашения о тарифах и торговле (General Agreement Tariff and Trade, GATT), согласно которому страны-участники соглашались соблюдать ряд правил мировой торговли и не пытаться вводить для любого участника соглашений торговый статус, отличный от общепринятого. Иными словами, не вести торговые войны и не пытаться защищать свои рынки методами, выходящими за рамки заранее согласованных. В том же соглашении участники брали обязательства направить усилия на снижение и в перспективе на полное устранение контроля за перемещением капиталов и изменениями валютных курсов.

Основные принципы Бреттон-Вудских соглашений:

1. В Вашингтоне образован Международный валютный фонд, цель которого – давать займы странам, чьи валюты испытывают трудности. Займы даются не автоматически, а только при условии проведения страной той экономической политики, которая устраивает фонд.

2. Американский доллар и де-факто британский фунт – резервные валюты. Страны могут держать в них свои золотовалютные резервы.

3. Страны – члены фонда фиксируют курсы своих валют к доллару (паритетный курс), и колебания курсов на мировых рынках не должны превышать 1 % от паритета в ту или другую сторону. США принимают обязательство покупать и продавать золото центральным банкам стран – членов фонда по цене $35 за тройскую унцию (31,1035… г).

4. Страны-участники могут менять паритетные курсы своих валют только после одобрения фонда и только в случае сильной разбалансированности платежного баланса. Понятие разбалансированности не было точно определено, но было проявлено понимание того, что изменение паритетного курса не должно применяться для решения локальных проблем в экономике.

5. После переходного периода послевоенной адаптации валюты стран-участников должны стать свободно конвертируемыми, т. е. частным лицам их можно будет свободно обменивать на другие валюты. Для поддержания паритетных курсов центральные банки стран-участников должны иметь долларовые резервы для проведения интервенций, если курс начнет приближаться к границе своих изменений.

6. Страны – члены фонда должны внести средства для функционирования фонда. Квоты различаются по странам, но чем больше квота у страны, тем больше голосов она имеет при голосовании по принятию важных решений. Квота страны должна вноситься долями 25 % в виде золота и 75 % в виде национальной валюты.

Следует обратить внимание, что фиксация цены на золото и валютных курсов распространялась только на операции центральных банков. Рыночные цены и курсы могли быть другими. Таким образом, для выполнения своих обязательств по операциям с золотом США должны были иметь большой запас этого металла. Теоретически могла сложиться ситуация, когда рыночная цена превышала бы паритетную в $35 за унцию, и тогда банки могли покупать золото у США по паритету и продавать по рыночной цене. Это условие было соблюдено – после войны США обладали 60 % мировых запасов золота, что позволяло им без особых проблем управлять ценой на драгоценный металл, т. е. фактически фиксировать ее на внешних рынках путем покупок или продаж.

Необходимо заметить, что внутри США было большое сопротивление вхождению страны в МВФ и повышению роли США в мировых делах. Еще были сильны идеи изоляционизма. Только начало холодной войны и страх перед распространением советского влияния в Европе смогли вызвать изменения в американском общественном мнении.

Взяв на себя обязанность по участию в МВФ, США должны были решить проблему валютных резервов для стран-участников. Европа была разрушена войной, и собственных резервов у нее было очень мало. Для этого был разработан план Маршалла по оказанию помощи европейским странам, который по своей величине составил 4 % ВВП Европы и дал европейским странам 40 % их валютных резервов. Кроме того, США поощряли экспорт товаров из Европы с целью использования заработанных долларов в золотовалютных резервах стран – членов МВФ. В результате с 1949 по 1959 г. размер долларовых пассивов вырос с $3,1 до $10,1 млрд. Иными словами за полученные товары США расплатились своей валютой, что привело к росту дефицита платежного баланса страны. К началу шестидесятых годов ситуация стала настолько тяжелой, что президент Д. Кеннеди однажды даже сказал, что он боится двух вещей – атомной войны и дефицита платежного баланса.

С 1958 г. золотовалютные резервы европейских стран достигли такого уровня, что для большинства валют была восстановлена конвертируемость по счетам текущих операций (current accounts), т. е. можно было покупать и продавать валюту в целях международной торговли (но не с целями инвестирования в ценные бумаги других стран). В Японии такой тип конвертируемости был восстановлен только в 1964 г. Таким образом, спустя почти 15 лет после окончания Второй мировой войны начал функционировать, хоть и с ограничениями, международный валютный рынок.

Проблему с дефицитом платежного баланса США надо было решать, так как с 1960 г. общая сумма долларовых обязательств американского государства превысила размеры американского золотого запаса. Таким образом, стало невозможно обменивать американскую национальную валюту на золото по цене, установленной Бреттон-Вудскими соглашениями, если бы доллары предъявили к оплате. У Америки уже просто не было такого количества металла. Держателей долларов это не очень беспокоило, так как главное, что доллар сохранял свою покупательную способность, а можно ли обменять на золото или нет не так уж и принципиально.

При президенте Д. Кеннеди с целью ограничения покупок долларов иностранными финансовыми институтами был введен специальный налог для иностранных покупателей ценных бумаг правительства США. Подобное введение наряду с другими ограничениями привело к появлению евродолларов, т. е. депозитов, номинированных в долларах, но находящихся за пределами США и в неамериканских кредитно-денежных учреждениях.

К ноябрю 1967 г. в Англии сложилась такая экономическая ситуация, что британское правительство решило девальвировать фунт с $2,8 за фунт до $2,4. Все было сделано внезапно, в духе денежных реформ начала 1990-х гг. в России. В результате владельцы активов, номинированных в фунтах, потеряли примерно 14 % своих капиталов в долларовом выражении. Появились подозрения, что доллар также могут девальвировать по отношению к золоту.

В результате таких действий и слухов спрос на золото так вырос, что его слитки пришлось возить самолетами ВВС США прямо из Форт-Нокс в Лондон, который является центром мировой торговли золотом. Работа приемщиков золота в Банке Англии была парализована, так как все было завалено слитками и не было возможности провести нормальную процедуру их приема (взвешивание, оформление бумаг и т. п.), и на две недели торги золотом были приостановлены из-за чисто технических причин. Продолжившиеся после вынужденных каникул попытки стабилизировать рынок золота оказались неудачными, и перед США возникла перспектива расставания с золотым запасом. В результате с марта 1968 г. США отказались от идеи контролировать рынок драгметаллов. После этого цена золота мгновенно выросла до $43 за унцию. С этого момента торговля по цене $35 была разрешена только между центральными банками, которым с этого момента запрещалось торговать этим золотом на свободном рынке. Обрушился один из столпов международных валютных отношений, и стало понятно, что Бреттон-Вудскую систему ожидают скорые и неприятные перемены. В 1973 г. США прекратили продажу золота по нерыночным ценам и центральным банкам. К этому моменту рыночная цена золота составляла уже $100 за унцию. Так закончился период особой роли золота в мировой финансовой системе.

К 1971 г. рост экономического потенциала европейских стран привел к необходимости пересмотра паритетов валютных курсов, установленных в Бреттон-Вудсе. Немецкая марка стала считаться недооцененной, и спрос на нее увеличился. Этому способствовали большие расходы США на войну во Вьетнаме и развитие программ социальной помощи, тоже требовавших денег, что привело к росту инфляции в Америке. В этом же году центральный банк Германии (Бундесбанк) вынужден был проводить мощные интервенции на валютном рынке для поддержания курса доллара. Это привело к увеличению долларовых резервов Германии на 42 %, что, в свою очередь, из-за возможности свободного обмена долларов на марки привело к росту денежного предложения внутри страны и росту инфляции – ситуация, опасная для экономики. Бундесбанк прекратил интервенции и разрешил курсу доллар – немецкая марка изменяться только под воздействием рыночных факторов. Пятнадцатого августа 1971 г. президент Р. Никсон подписал указ о временной приостановке конвертируемости доллара в золото и ввел 10 %-ный налог на импорт.

Это были временные меры с целью предоставить возможность естественным путем установиться новым паритетным обменным курсам для доллара и пяти европейских валют. Налог на импорт был еще и явным средством давления на торговых партнеров США с целью вынудить их увеличить объемы экспорта американских товаров, что способствовало бы смягчению проблемы с дефицитом платежного баланса. Именно этот момент стал началом конца для Бреттон-Вудской системы.

В конце 1971 г. были согласованы новые разрешенные границы колебаний валютных курсов величиной 2,25 % в обе стороны и установлена новая фиксированная цена на золото $38 за унцию. Новые параметры для старой Бреттон-Вудской системы выбирались в Смитсоновском институте в Вашингтоне и достигнутые соглашения были названы смитсоновскими. Никсон назвал их «самым важным валютным соглашением в мировой истории», но просуществовали они чуть больше года.

В период с 5 по 9 февраля 1973 г. Бундесбанк купил $5 млрд в ходе очередной интервенции, проведенной с целью поддержки курса доллара против немецкой марки. Следующий день в Германии был праздничным и, соответственно, выходным. В этот день США объявили об односторонней девальвации доллара на 10 %. Таким образом, вместо $5 млрд, у Бундесбанка на следующий день осталось с учетом изменившейся покупательной способности $4,5 млрд. После чего все европейские страны и Япония объявили о переходе на плавающие валютные курсы на срок в один месяц. Но, как говорится, нет ничего более постоянного, чем временное. По истечении месяца, увидев, что ничего страшного не произошло, система плавающих регулируемых валютных курсов была оставлена без изменений и получила свое официальное признание.

1.1.4 Ямайская система

В 1972 г. двадцать наиболее развитых стран некоммунистического блока сформировали так называемую Группу двадцати, которая должна была обсудить и наметить пути реформирования мировой финансовой системы в условиях явного краха принципов, заложенных в основу Бреттон-Вудса. Группа признала, что фактически сложилась новая мировая система формирования валютных курсов, которая получила название «система плавающих регулируемых валютных курсов». Задачей Группы стала выработка правил поведения государств и их центральных банков в новых условиях. Поэтому было предложено:

1) принять правила, регулирующие проведение интервенций центральными банками на валютном рынке, в целях недопущения конкурентных интервенций. т. е. искусственных изменений валютного курса в экономических интересах страны – эмитента данной валюты;

2) принять декларацию, в которой крупнейшие страны – члены МВФ брали на себя обязанность не вводить какие-либо ограничения на международные платежи и торговлю без одобрения МВФ.

Это было необходимо для недопущения возврата к практике торговых войн и барьеров. Кроме того, определялся новый механизм расчета специальных прав заимствования (Special Drawing Rights, СДР, – искусственная валютная единица МВФ, которая распределяется между странами-членами в соответствии с их квотами и которая может быть использована для приобретения иностранной валюты, предоставления займов и осуществления платежей между странами – членами МВФ). Если изначально стоимость СДР выражалась в долларах и равнялась одному доллару США, то теперь предлагалось вычислять стоимость СДР на основании средневзвешенной стоимости корзины из основных 16 валют. В 1981 г. количество валют, на основании которых вычисляют стоимость СДР, было уменьшено до пяти, после введения евро состав валютной корзины был опять изменен, но принцип вычисления на основании корзины валют остался неизменен.

В итоге 8 января 1976 г. на заседании министров финансов стран – членов МВФ в г. Кингстоне (Ямайка) было принято новое соглашение об устройстве международной валютной системы, которое имело вид поправок к уставу МВФ. Начиная с этого момента официально было разрешено «свободное плавание валют»; МВФ было предписано усилить контроль за состоянием мировой экономики, начали предприниматься шаги по уменьшению роли золота как мирового средства платежа.

Страны – члены МВФ отказались от установления официальной цены на золото и стали покупать и продавать его только по рыночной цене. Были отменены обязательные расчеты в золоте с МВФ. Одна шестая доли взносов в МВФ стран-участников в виде золота (на тот момент около 25 млн тройских унций) была возвращена этим странам и заменена на взнос в национальной валюте. Еще одна шестая часть была продана с аукционов, и средства поступили в специальный фонд помощи слаборазвитым странам. Кроме того, разбогатевшие на резком росте потребления нефти в 1970-х гг. страны – экспортеры нефти (The Organization of the Petroleum Exporting Countries, ОПЕК) согласились увеличить свои квоты в МВФ. Новая система организации мирового валютного рынка получила название Ямайской системы, или системы плавающих, регулируемых валютных курсов.

Необходимо заметить, что все важные решения в МВФ принимаются квалифицированным большинством голосов в 85 %. При этом голоса распределены в соответствии с квотой той или иной страны (т. е. более мощные в экономическом плане государства имеют больше голосов). Поэтому на протяжении всего времени существования фонда США в нем играли главную роль, и ни одно решение не могло быть принято без одобрения США. На 2006 г. Соединенные Штаты имели 17,06 % голосов, что позволяло им в случае необходимости блокировать любые действия МВФ. У России – 2,74 %.

Таким образом, 8 января 1976 г. можно считать датой рождения современного мирового валютного рынка или рынка FOREX (Foreign Exchange, FX). Ввиду того что ограничения на изменения курсов валют были сняты, курс валюты стал высокодоходным финансовым инструментом, т. е. цена одной валюты по отношению к другой получила возможность изменяться, а это открыло широкие возможности для проведения спекулятивных сделок.

1) принять правила, регулирующие проведение интервенций центральными банками на валютном рынке, в целях недопущения конкурентных интервенций. т. е. искусственных изменений валютного курса в экономических интересах страны – эмитента данной валюты;

2) принять декларацию, в которой крупнейшие страны – члены МВФ брали на себя обязанность не вводить какие-либо ограничения на международные платежи и торговлю без одобрения МВФ.

Это было необходимо для недопущения возврата к практике торговых войн и барьеров. Кроме того, определялся новый механизм расчета специальных прав заимствования (Special Drawing Rights, СДР, – искусственная валютная единица МВФ, которая распределяется между странами-членами в соответствии с их квотами и которая может быть использована для приобретения иностранной валюты, предоставления займов и осуществления платежей между странами – членами МВФ). Если изначально стоимость СДР выражалась в долларах и равнялась одному доллару США, то теперь предлагалось вычислять стоимость СДР на основании средневзвешенной стоимости корзины из основных 16 валют. В 1981 г. количество валют, на основании которых вычисляют стоимость СДР, было уменьшено до пяти, после введения евро состав валютной корзины был опять изменен, но принцип вычисления на основании корзины валют остался неизменен.

В итоге 8 января 1976 г. на заседании министров финансов стран – членов МВФ в г. Кингстоне (Ямайка) было принято новое соглашение об устройстве международной валютной системы, которое имело вид поправок к уставу МВФ. Начиная с этого момента официально было разрешено «свободное плавание валют»; МВФ было предписано усилить контроль за состоянием мировой экономики, начали предприниматься шаги по уменьшению роли золота как мирового средства платежа.

Страны – члены МВФ отказались от установления официальной цены на золото и стали покупать и продавать его только по рыночной цене. Были отменены обязательные расчеты в золоте с МВФ. Одна шестая доли взносов в МВФ стран-участников в виде золота (на тот момент около 25 млн тройских унций) была возвращена этим странам и заменена на взнос в национальной валюте. Еще одна шестая часть была продана с аукционов, и средства поступили в специальный фонд помощи слаборазвитым странам. Кроме того, разбогатевшие на резком росте потребления нефти в 1970-х гг. страны – экспортеры нефти (The Organization of the Petroleum Exporting Countries, ОПЕК) согласились увеличить свои квоты в МВФ. Новая система организации мирового валютного рынка получила название Ямайской системы, или системы плавающих, регулируемых валютных курсов.

Необходимо заметить, что все важные решения в МВФ принимаются квалифицированным большинством голосов в 85 %. При этом голоса распределены в соответствии с квотой той или иной страны (т. е. более мощные в экономическом плане государства имеют больше голосов). Поэтому на протяжении всего времени существования фонда США в нем играли главную роль, и ни одно решение не могло быть принято без одобрения США. На 2006 г. Соединенные Штаты имели 17,06 % голосов, что позволяло им в случае необходимости блокировать любые действия МВФ. У России – 2,74 %.

Таким образом, 8 января 1976 г. можно считать датой рождения современного мирового валютного рынка или рынка FOREX (Foreign Exchange, FX). Ввиду того что ограничения на изменения курсов валют были сняты, курс валюты стал высокодоходным финансовым инструментом, т. е. цена одной валюты по отношению к другой получила возможность изменяться, а это открыло широкие возможности для проведения спекулятивных сделок.

1.2 Современное состояние рынка. Основные характеристики и свойства

Понятие распределенного рынка. Ликвидность. Время по Гринвичу и местное время крупнейших финансовых центров. Объем рынка и организационная структура. Участники рынка. Предпосылки возможности предсказания поведения цены.

Понятие распределенного рынка. Основной объем валютообменных операций проходит через банки. После становления Ямайской системы условия совершения сделок между банками различных стран стали гораздо проще. В настоящий момент практически любые два банка, даже если они находятся на разных концах земного шара, могут совершить акт покупки/продажи валюты. Таким образом, нельзя указать конкретное место, где торгуют валютой, а валютный рынок имеет распределенный характер. В силу этого валютный рынок является круглосуточным, в отличие от биржевых рынков, функционирование которых делится на две части – период, когда работает биржа, на которой котируется соответствующий финансовый инструмент, и период, когда биржа закрыта и данный финансовый инструмент котируется в системе электронных торгов (например, в системе Globex, подразделение электронных торгов Чикагской торговой биржи). Во втором случае условия торговли могут быть хуже ввиду недостаточного количества торгующих и как следствие низкой ликвидности.

Ликвидность — это возможность перевести один актив в другой за минимальное время и с минимальными потерями в цене. Например, есть дом – это актив, его можно продать и получить деньги. Иными словами, актив «дом» перевести в актив «деньги». Такая операция требует больше времени (оформление, проверки и т. п.), поэтому дом – это малоликвидный актив. На рынке FX для совершения сделки требуются секунды и колебаний ликвидности не бывает.

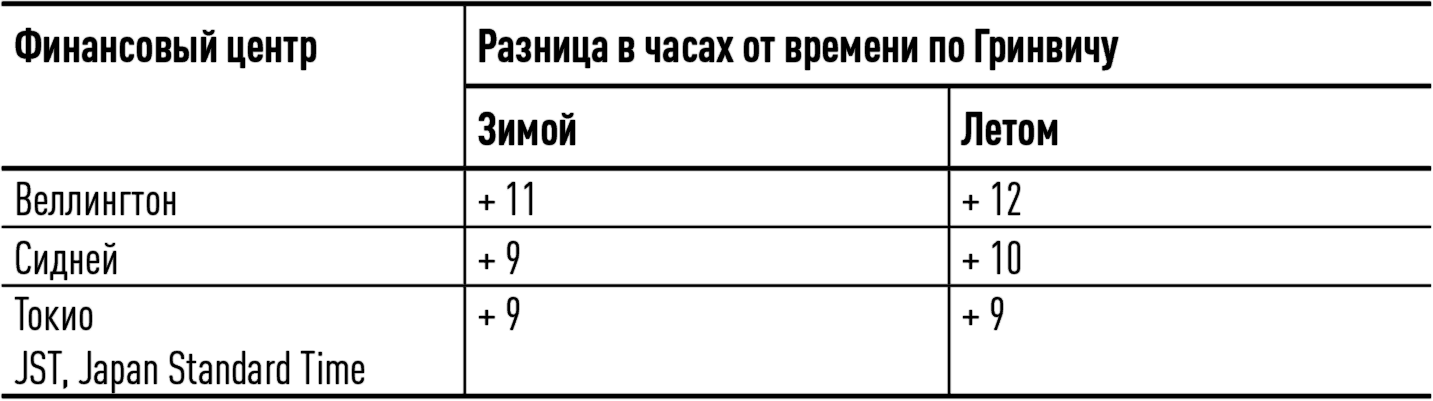

Хотя рынок и круглосуточный, на нем выделяют временные периоды, в течение которых наиболее активны банки из тех или иных регионов. По такому принципу работа рынка делится на азиатскую сессию, европейскую и американскую. Продолжительность различных сессий приведена в табл. 1.

Таблица 1.

Данное деление достаточно условно. Как видно из таблицы, бывают периоды времени, когда одновременно торгуют банки из разных временных поясов. Так в США рабочий день на Восточном побережье начинается в 8:00 по местному времени (ET), что соответствует 16:00 московского времени (МСК), а конец рабочего дня для Великобритании приходится примерно на 18:00 МСК. Иными словами с 16:00 до 18:00 на рынке присутствуют как американские, так и английские банки. Основная активность на рынке обычно наблюдается примерно с 10:00 до 20:00 МСК и с 3:00 до 6:00. Забегая вперед, стоит заметить, что иногда встречаются попытки выявить особенности в поведении рынка в зависимости от сессий. На наш взгляд, это вряд ли оправдано. На всех сессиях действуют одинаковые закономерности. В течение азиатской сессии более активны валютные пары, связанные с японской иеной, но это не имеет большого практического значения для торговли на валютном рынке.

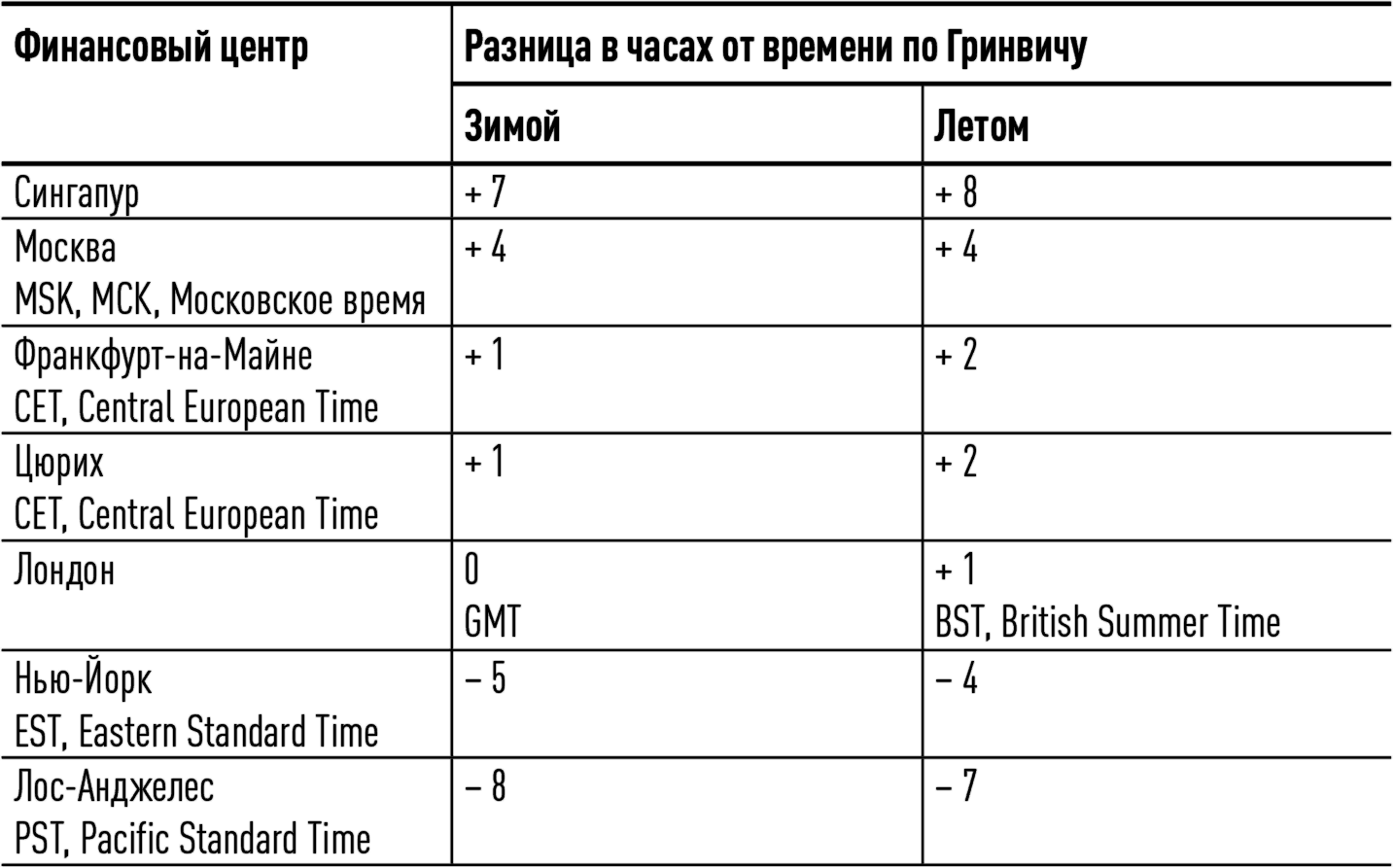

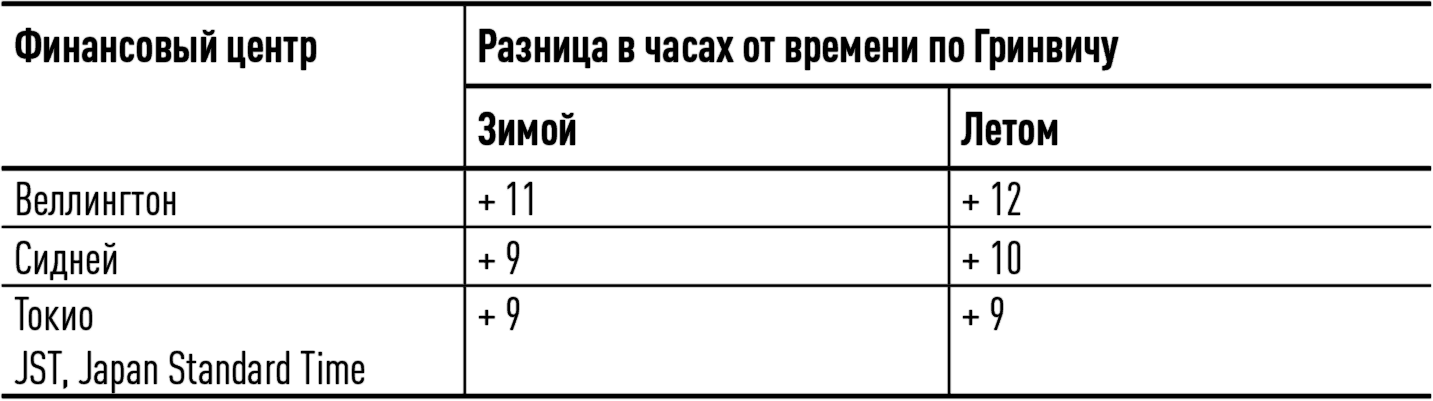

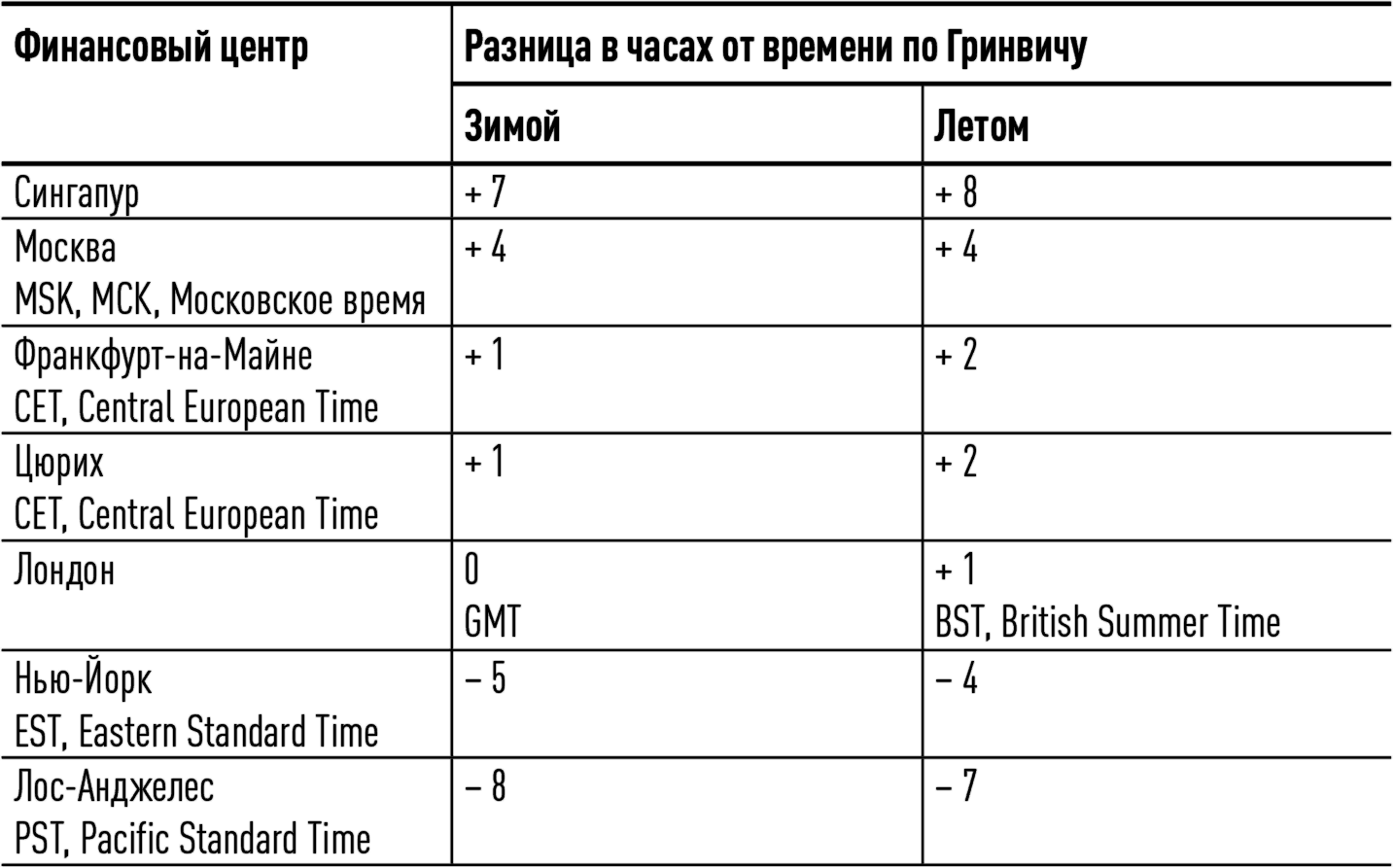

Время по Гринвичу и местное время крупнейших финансовых центров. Часто время работы финансовых центров для единообразия исчисляют во времени по Гринвичу (Greenwich Mean Time, GMT). Поэтому в качестве справочного материала приведем разницу в часах между Гринвичем и местным временем для крупнейших финансовых центров мира:

Таблица 2.

Объем рынка и организационная структура. По объему торгов самой активной сессией является европейская. Хотя британский фунт не является таким мировым средством платежа, как евро или доллар, на период работы английских банков в 2001 г. приходилось примерно 28 % мирового объема сделок на рынке FX, и Великобритания по-прежнему является мировым финансовым центром. Затем идут США – 21 %, Япония и Сингапур – примерно по 7 %, Германия и Швейцария – примерно по 5 %.

На данный момент FOREX является самым большим финансовым рынком и дает одну треть от совокупного объема всех финансовых операций в мире. Объем сделок, совершаемых на нем за сутки, составляет $3–5 трлн. Для сравнения: объем операций на крупнейшей в мире Нью-йоркской фондовой бирже – около $10 млрд. В 2000 г. объемы операций на FX и родственных финансовых рынках выглядели так:

FX: $1,5 трлн в день

Рынок фьючерсных контрактов: $437 млрд долларов

Рынок ценных бумаг: $191 млрд долларов

Как уже говорилось, сделки на таком рынке не являются биржевыми. По западной терминологии они относятся к сделкам вида ОТС (Over The Counter – дословно «через прилавок», т. е. напрямую, без участия биржи или другого клирингового учреждения). Хотя на некоторых биржах и торгуют валютой, объем этих сделок очень мал по сравнению с внебиржевой составляющей.

Несущую структуру рынка FX образуют банки – те банки, которые имеют корреспондентские отношения друг с другом и могут совершать сделки между собой, в том числе сделки по покупке/продаже валюты. Раньше сделки совершались по телефону или телеграфу. В настоящее время связь между банками осуществляется посредством информационных систем. Таким образом, рынок FX – это огромная коммуникационная сеть, покрывающая весь земной шар и связывающая между собой банки в различных концах света.

Информационное агентство Reuters, поставляющее новости, одновременно является поставщиком наиболее известной информационной системы Reuters Dealing 2000/3000, с помощью которой участники рынка, также авторизованные в данной системе, могут общаться между собой. С ее помощью можно совершать сделки, смотреть котировки того или иного финансового инструмента, которые дают другие участники рынка.

Кроме Reuters Dealing 2000/3000 существуют и другие поставщики систем связи между участниками финансовых рынков, например EBS и ряд других, но функции у них одинаковые – обеспечивать связь между торгующими для совершения сделок и получения необходимой финансовой информации. Авторизация в подобных системах стоит дорого, но если клиент собирается только торговать на финансовых рынках, то может использовать более дешевые системы.

Для торговли необходим партнер по совершению сделок – «вторая сторона». Если клиент собирается что-то купить – валюту или картошку, неважно, ему этот товар должен кто-то продать. Поэтому для торговли необходимо открыть счет в банке или брокерской конторе, которые авторизованы в информационной системе типа Reuters Dealing 2000/3000, имеют корреспондентские отношения с большим количеством участников рынка и предоставляют необходимые услуги. Они же и будут предоставлять котировки и выступать партнером по сделке для клиента. В этом случае банк или брокерская контора берут на себя функции маркетмейкера для своих клиентов. О маркетмейкерах мы подробнее поговорим в разделе 1.3.

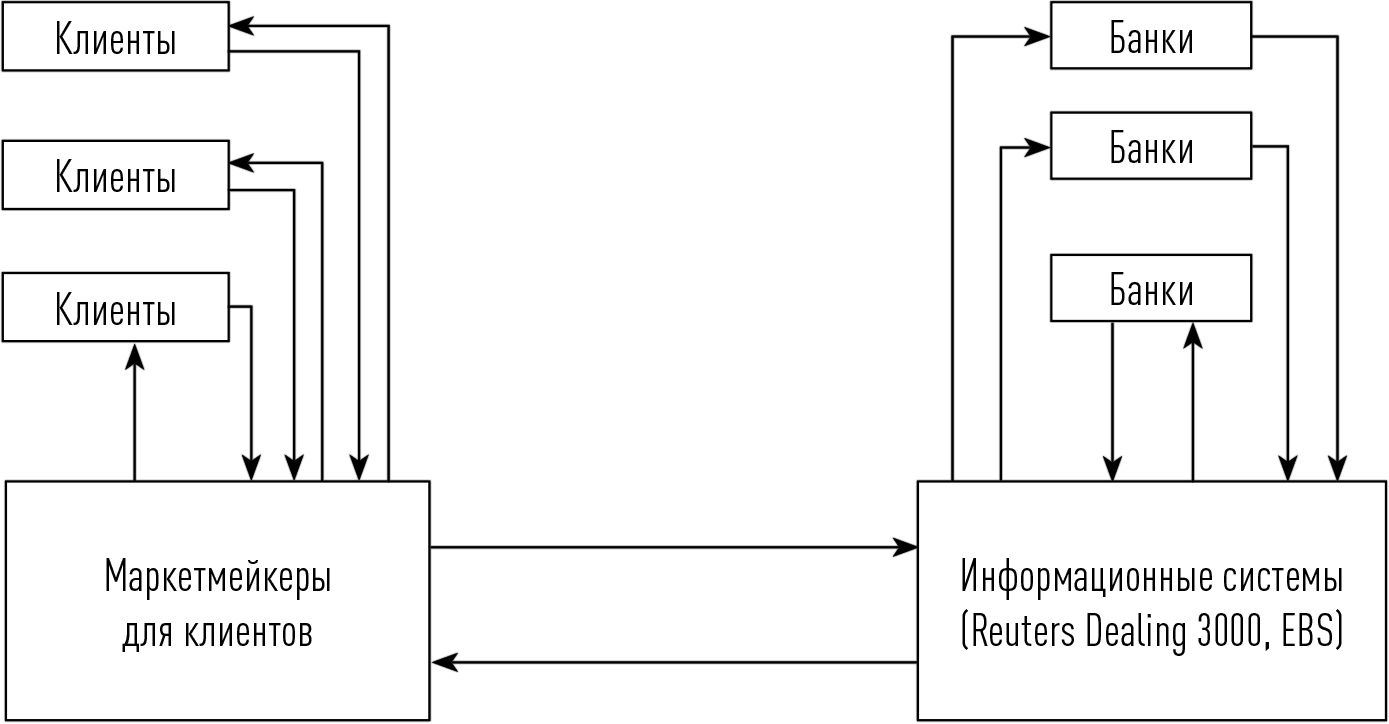

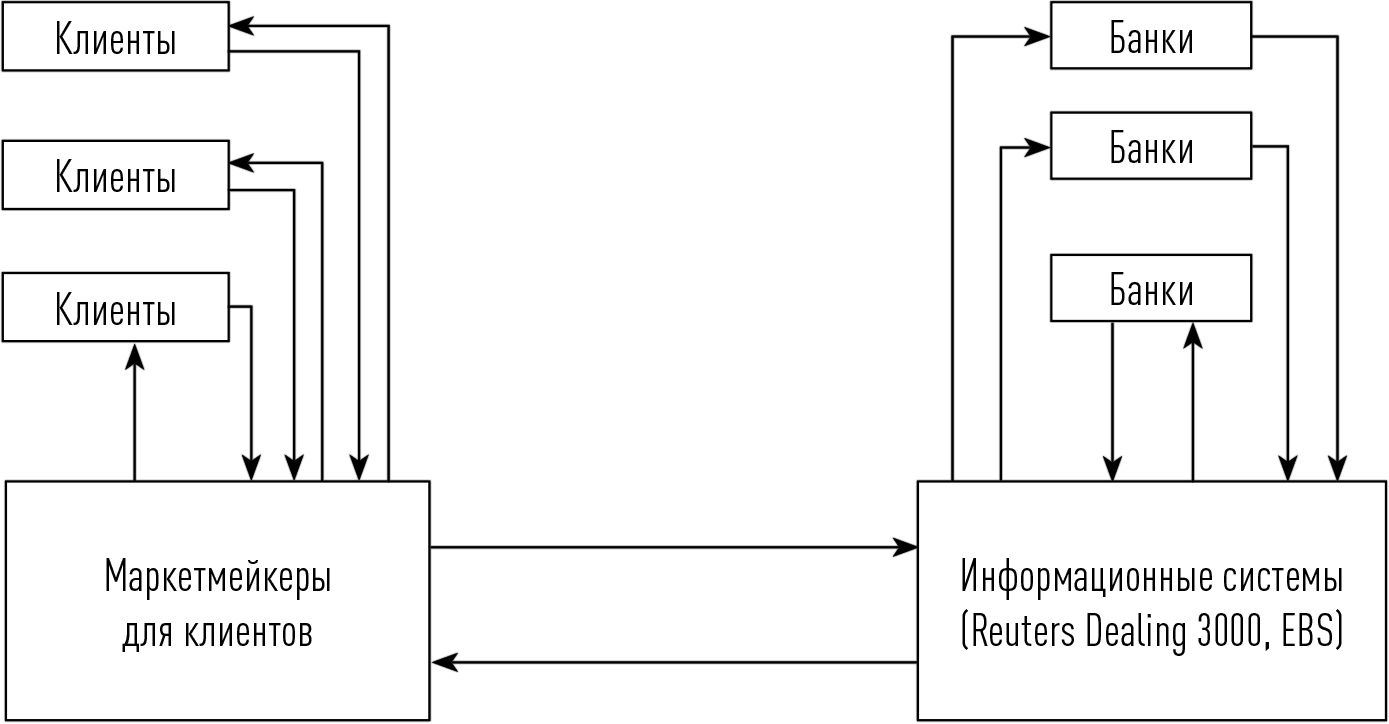

На рис. 1 представлена структурная схема функционирования рынка FX. Банки и крупные участники общаются между собой через Reuters Dealing 2000/3000 или EBS. Мелким клиентам нет необходимости авторизовываться в столь дорогих системах, и они торгуют через маркетмейкеров, которыми могут быть те же банки или брокерские конторы. В приведенной на рис. 1 схеме, маркетмейкеры авторизованы в информационных системах и являются полноценными участниками рынка. Они видят котировки других участников и могут осуществлять торговлю со многими участниками. Клиенты маркетмейкеров обычно могут торговать только со своим маркетмейкером, но для получения спекулятивного дохода этого вполне достаточно.

Рис. 1. Структурная схема функционирования рынка FOREX

Рис. 1. Структурная схема функционирования рынка FOREX

Участники рынка. Участников рынка можно классифицировать различными способами. Мы приведем классификацию с точки зрения задач, которые решаются участием в рынке FX. Основными участниками рынка являются:

Cпекулянты – те, кто хочет получить быструю прибыль на изменениях курса. Это могут быть те же банки, различные финансовые структуры (пенсионные фонды, например, являются постоянными участниками торговли финансовыми инструментами, в том числе и на валютном рынке), частные лица. На спекулянтов приходится две трети объема всех совершаемых сделок.

Инвесторы – такие участники рынка, которые намереваются осуществлять прямые инвестиции (Foreign Direct Investment, FDI) в заграничные предприятия (фирмы, заводы и т. п.) или осуществляют инвестиции в различные иностранные ценные бумаги или международные долговые инструменты.

Хеджеры – компании, несущие расходы в одной валюте, а получающие доходы в другой (любая фирма, занимающаяся поставками товаров за границу или из-за границы) и страхующие себя от риска сильного изменения валютных курсов, что может привести к убыткам. (Пример: ситуация в России в августе 1998 г.)

Банки – могут решать любые из перечисленных задач и в эту классификацию по идее входить не должны, но включены в связи с их ролью в формировании рынка. Выполняют поручения клиентов по конвертации валют, обычно в качестве клиентов выступают как инвестиционные фирмы, так и фирмы, занимающиеся экспортно-импортной деятельностью (одновременно большинство банков сами являются спекулянтами, т. е. проводят операции с валютой в своих интересах).

Для всех этих операций необходимо иметь возможность менять одну валюту на другую и вне зависимости от целей, которые преследуют участники их совокупный спрос или предложение той или иной валюты играют решающую роль в формировании текущего валютного курса.

Отдельно необходимо сказать о центральных банках. Центральные банки (ЦБ) управляют валютными резервами, проводят массированные скупки/продажи валюты на мировых рынках (валютные интервенции) в целях влияния на уровень обменного курса, а также устанавливают значения процентных ставок по вложениям в национальной валюте. Все это может оказывать существенное влияние на валютный курс.

Понятие распределенного рынка. Основной объем валютообменных операций проходит через банки. После становления Ямайской системы условия совершения сделок между банками различных стран стали гораздо проще. В настоящий момент практически любые два банка, даже если они находятся на разных концах земного шара, могут совершить акт покупки/продажи валюты. Таким образом, нельзя указать конкретное место, где торгуют валютой, а валютный рынок имеет распределенный характер. В силу этого валютный рынок является круглосуточным, в отличие от биржевых рынков, функционирование которых делится на две части – период, когда работает биржа, на которой котируется соответствующий финансовый инструмент, и период, когда биржа закрыта и данный финансовый инструмент котируется в системе электронных торгов (например, в системе Globex, подразделение электронных торгов Чикагской торговой биржи). Во втором случае условия торговли могут быть хуже ввиду недостаточного количества торгующих и как следствие низкой ликвидности.

Ликвидность — это возможность перевести один актив в другой за минимальное время и с минимальными потерями в цене. Например, есть дом – это актив, его можно продать и получить деньги. Иными словами, актив «дом» перевести в актив «деньги». Такая операция требует больше времени (оформление, проверки и т. п.), поэтому дом – это малоликвидный актив. На рынке FX для совершения сделки требуются секунды и колебаний ликвидности не бывает.

Хотя рынок и круглосуточный, на нем выделяют временные периоды, в течение которых наиболее активны банки из тех или иных регионов. По такому принципу работа рынка делится на азиатскую сессию, европейскую и американскую. Продолжительность различных сессий приведена в табл. 1.

Таблица 1.

Данное деление достаточно условно. Как видно из таблицы, бывают периоды времени, когда одновременно торгуют банки из разных временных поясов. Так в США рабочий день на Восточном побережье начинается в 8:00 по местному времени (ET), что соответствует 16:00 московского времени (МСК), а конец рабочего дня для Великобритании приходится примерно на 18:00 МСК. Иными словами с 16:00 до 18:00 на рынке присутствуют как американские, так и английские банки. Основная активность на рынке обычно наблюдается примерно с 10:00 до 20:00 МСК и с 3:00 до 6:00. Забегая вперед, стоит заметить, что иногда встречаются попытки выявить особенности в поведении рынка в зависимости от сессий. На наш взгляд, это вряд ли оправдано. На всех сессиях действуют одинаковые закономерности. В течение азиатской сессии более активны валютные пары, связанные с японской иеной, но это не имеет большого практического значения для торговли на валютном рынке.

Время по Гринвичу и местное время крупнейших финансовых центров. Часто время работы финансовых центров для единообразия исчисляют во времени по Гринвичу (Greenwich Mean Time, GMT). Поэтому в качестве справочного материала приведем разницу в часах между Гринвичем и местным временем для крупнейших финансовых центров мира:

Таблица 2.

Объем рынка и организационная структура. По объему торгов самой активной сессией является европейская. Хотя британский фунт не является таким мировым средством платежа, как евро или доллар, на период работы английских банков в 2001 г. приходилось примерно 28 % мирового объема сделок на рынке FX, и Великобритания по-прежнему является мировым финансовым центром. Затем идут США – 21 %, Япония и Сингапур – примерно по 7 %, Германия и Швейцария – примерно по 5 %.

На данный момент FOREX является самым большим финансовым рынком и дает одну треть от совокупного объема всех финансовых операций в мире. Объем сделок, совершаемых на нем за сутки, составляет $3–5 трлн. Для сравнения: объем операций на крупнейшей в мире Нью-йоркской фондовой бирже – около $10 млрд. В 2000 г. объемы операций на FX и родственных финансовых рынках выглядели так:

FX: $1,5 трлн в день

Рынок фьючерсных контрактов: $437 млрд долларов

Рынок ценных бумаг: $191 млрд долларов

Как уже говорилось, сделки на таком рынке не являются биржевыми. По западной терминологии они относятся к сделкам вида ОТС (Over The Counter – дословно «через прилавок», т. е. напрямую, без участия биржи или другого клирингового учреждения). Хотя на некоторых биржах и торгуют валютой, объем этих сделок очень мал по сравнению с внебиржевой составляющей.

Несущую структуру рынка FX образуют банки – те банки, которые имеют корреспондентские отношения друг с другом и могут совершать сделки между собой, в том числе сделки по покупке/продаже валюты. Раньше сделки совершались по телефону или телеграфу. В настоящее время связь между банками осуществляется посредством информационных систем. Таким образом, рынок FX – это огромная коммуникационная сеть, покрывающая весь земной шар и связывающая между собой банки в различных концах света.

Информационное агентство Reuters, поставляющее новости, одновременно является поставщиком наиболее известной информационной системы Reuters Dealing 2000/3000, с помощью которой участники рынка, также авторизованные в данной системе, могут общаться между собой. С ее помощью можно совершать сделки, смотреть котировки того или иного финансового инструмента, которые дают другие участники рынка.

Кроме Reuters Dealing 2000/3000 существуют и другие поставщики систем связи между участниками финансовых рынков, например EBS и ряд других, но функции у них одинаковые – обеспечивать связь между торгующими для совершения сделок и получения необходимой финансовой информации. Авторизация в подобных системах стоит дорого, но если клиент собирается только торговать на финансовых рынках, то может использовать более дешевые системы.

Для торговли необходим партнер по совершению сделок – «вторая сторона». Если клиент собирается что-то купить – валюту или картошку, неважно, ему этот товар должен кто-то продать. Поэтому для торговли необходимо открыть счет в банке или брокерской конторе, которые авторизованы в информационной системе типа Reuters Dealing 2000/3000, имеют корреспондентские отношения с большим количеством участников рынка и предоставляют необходимые услуги. Они же и будут предоставлять котировки и выступать партнером по сделке для клиента. В этом случае банк или брокерская контора берут на себя функции маркетмейкера для своих клиентов. О маркетмейкерах мы подробнее поговорим в разделе 1.3.

На рис. 1 представлена структурная схема функционирования рынка FX. Банки и крупные участники общаются между собой через Reuters Dealing 2000/3000 или EBS. Мелким клиентам нет необходимости авторизовываться в столь дорогих системах, и они торгуют через маркетмейкеров, которыми могут быть те же банки или брокерские конторы. В приведенной на рис. 1 схеме, маркетмейкеры авторизованы в информационных системах и являются полноценными участниками рынка. Они видят котировки других участников и могут осуществлять торговлю со многими участниками. Клиенты маркетмейкеров обычно могут торговать только со своим маркетмейкером, но для получения спекулятивного дохода этого вполне достаточно.

Участники рынка. Участников рынка можно классифицировать различными способами. Мы приведем классификацию с точки зрения задач, которые решаются участием в рынке FX. Основными участниками рынка являются:

Cпекулянты – те, кто хочет получить быструю прибыль на изменениях курса. Это могут быть те же банки, различные финансовые структуры (пенсионные фонды, например, являются постоянными участниками торговли финансовыми инструментами, в том числе и на валютном рынке), частные лица. На спекулянтов приходится две трети объема всех совершаемых сделок.

Инвесторы – такие участники рынка, которые намереваются осуществлять прямые инвестиции (Foreign Direct Investment, FDI) в заграничные предприятия (фирмы, заводы и т. п.) или осуществляют инвестиции в различные иностранные ценные бумаги или международные долговые инструменты.

Хеджеры – компании, несущие расходы в одной валюте, а получающие доходы в другой (любая фирма, занимающаяся поставками товаров за границу или из-за границы) и страхующие себя от риска сильного изменения валютных курсов, что может привести к убыткам. (Пример: ситуация в России в августе 1998 г.)

Банки – могут решать любые из перечисленных задач и в эту классификацию по идее входить не должны, но включены в связи с их ролью в формировании рынка. Выполняют поручения клиентов по конвертации валют, обычно в качестве клиентов выступают как инвестиционные фирмы, так и фирмы, занимающиеся экспортно-импортной деятельностью (одновременно большинство банков сами являются спекулянтами, т. е. проводят операции с валютой в своих интересах).

Для всех этих операций необходимо иметь возможность менять одну валюту на другую и вне зависимости от целей, которые преследуют участники их совокупный спрос или предложение той или иной валюты играют решающую роль в формировании текущего валютного курса.

Отдельно необходимо сказать о центральных банках. Центральные банки (ЦБ) управляют валютными резервами, проводят массированные скупки/продажи валюты на мировых рынках (валютные интервенции) в целях влияния на уровень обменного курса, а также устанавливают значения процентных ставок по вложениям в национальной валюте. Все это может оказывать существенное влияние на валютный курс.