Страница:

Риск – это очень динамичное понятие. Его нужно четко определить, причем не раз и навсегда. Условия меняются вместе с вашей карьерой, возрастом, составом семьи. Поэтому лучше время от времени пересматривать, насколько у вас правильно определен уровень риска. Если вы это сделаете, то, когда журналисты в очередной раз заговорят о кризисе на фондовом рынке, вы спокойно это переживете, хоть это и будет неприятно.

В таких случаях очень важно, разбирая свой risk-profile, помнить о здравом смысле. Джордж Сорос в знаменитой «Алхимии финансов» описывал понятие риска, который вы можете себе позволить, очень доходчиво: «инстинкт самосохранения». В кризисных ситуациях, по его мнению, важно определить, какой уровень риска есть у каждого из нас «в запасе». Универсальных методов здесь нет, пишет Сорос, каждая ситуация должна оцениваться отдельно, а в окончательных оценках нужно опираться исключительно на свой инстинкт самосохранения.

Нужно всегда об этом помнить.

О чем говорит прошлое?

Время

Профессиональная подготовленность

1.3. Практикум для частного инвестора

1.3.1. Возраст имеет значение

1.3.2. Резерв на черный день

1.3.3. Домашнее задание для инвестора

В таких случаях очень важно, разбирая свой risk-profile, помнить о здравом смысле. Джордж Сорос в знаменитой «Алхимии финансов» описывал понятие риска, который вы можете себе позволить, очень доходчиво: «инстинкт самосохранения». В кризисных ситуациях, по его мнению, важно определить, какой уровень риска есть у каждого из нас «в запасе». Универсальных методов здесь нет, пишет Сорос, каждая ситуация должна оцениваться отдельно, а в окончательных оценках нужно опираться исключительно на свой инстинкт самосохранения.

Нужно всегда об этом помнить.

О чем говорит прошлое?

Чтобы почувствовать связь между риском и использованием различных активов, обратимся к статистике американской компании Dalbar, которая ежегодно выпускает специальные исследования по этим вопросам.

Средний инвестор на американском рынке за последние 20 лет, с 1987 по 2006 год, получил доход в 132,5 %. В лучший месяц его капитал рос на 9,4 %, в худший месяц он потерял 26,9 %.

То, что произошло однажды, может повториться. Вкладывая деньги, допустим, в акции, помните о том, что вы можете не только заработать, но и пережить месяц, за который потеряете 27 % своего капитала.

Мы говорили о среднем инвесторе, который вкладывал в американские акции. А какой риск несут вложения в инструменты с фиксированным доходом – облигации, государственные и корпоративные? Они за последние 20 лет принесли немного: 39,7 %. За лучший месяц средний инвестор заработал 3,6 %, за худший – потерял 3,4 %. История показывает, что возможные потери здесь гораздо ниже, но и потенциальный доход тоже невелик.

Еще одна категория инвесторов используют метод asset allocation. В их портфеле есть различные активы, в том числе и акции, и облигации. На российском рынке их аналог – смешанные фонды. За 20 лет средний инвестор здесь заработал 104,7 %. При этом в лучший месяц его доход был 7,2 %, худший результат – 10,3 % убытка. Таким образом, смесь акций и облигаций позволяет нам уменьшить риск потерь и в то же время получить больший доход, чем принесут облигации, но меньший, чем мы можем получить, вкладывая только в акции.

Эти цифры подтверждают те базовые принципы риска, о которых мы говорили выше.

А сколько можно заработать? Чтобы иметь какой-то ориентир, опять же возьмем американский рынок. За последние 20 лет средний американский инвестор получил небольшой доход: 4,3 %; за последний год доходность была гораздо выше: 14,7 %; за последние три года – 11,3 %. Те, кто вкладывали в широкий спектр бумаг – индекс S&P 500 (рассчитывается на основе цен акций 500 крупнейших компаний США), за последние 20 лет в среднем заработали 11,8 % годовых, за 2006 г. – 15,8 %, за последние три года – 10,4 %.

Инфляция в США за последние 20 лет была в среднем 3 %, поэтому те, кто 20 лет вкладывал в американские акции, покрыли инфляционную составляющую. О тех, кто вкладывал в различные инструменты с фиксированной доходностью, этого сказать нельзя: средний доход такого инвестора за последние 20 лет составил 1,7 % годовых, за последний год – 2 %, за три года – 0,9 %. Более интересны результаты тех, кто работал с долгосрочными государственными облигациями. Например, средняя доходность Long Term Government Bond Index за 20 лет составила 8,6 % в год, за последний год – 1,2 %, за три года – 5,8 %.

Сейчас мы не ставим себе целью анализировать, почему вышло так, а не иначе, мы рассмотрим этот вопрос дальше. Я привел эти данные, чтобы понять, какие бывают уровни риска, на что мы можем рассчитывать, находясь в той или иной группе риска, как по доходам, так и по потерям.

Средний инвестор на американском рынке за последние 20 лет, с 1987 по 2006 год, получил доход в 132,5 %. В лучший месяц его капитал рос на 9,4 %, в худший месяц он потерял 26,9 %.

То, что произошло однажды, может повториться. Вкладывая деньги, допустим, в акции, помните о том, что вы можете не только заработать, но и пережить месяц, за который потеряете 27 % своего капитала.

Мы говорили о среднем инвесторе, который вкладывал в американские акции. А какой риск несут вложения в инструменты с фиксированным доходом – облигации, государственные и корпоративные? Они за последние 20 лет принесли немного: 39,7 %. За лучший месяц средний инвестор заработал 3,6 %, за худший – потерял 3,4 %. История показывает, что возможные потери здесь гораздо ниже, но и потенциальный доход тоже невелик.

Еще одна категория инвесторов используют метод asset allocation. В их портфеле есть различные активы, в том числе и акции, и облигации. На российском рынке их аналог – смешанные фонды. За 20 лет средний инвестор здесь заработал 104,7 %. При этом в лучший месяц его доход был 7,2 %, худший результат – 10,3 % убытка. Таким образом, смесь акций и облигаций позволяет нам уменьшить риск потерь и в то же время получить больший доход, чем принесут облигации, но меньший, чем мы можем получить, вкладывая только в акции.

Эти цифры подтверждают те базовые принципы риска, о которых мы говорили выше.

А сколько можно заработать? Чтобы иметь какой-то ориентир, опять же возьмем американский рынок. За последние 20 лет средний американский инвестор получил небольшой доход: 4,3 %; за последний год доходность была гораздо выше: 14,7 %; за последние три года – 11,3 %. Те, кто вкладывали в широкий спектр бумаг – индекс S&P 500 (рассчитывается на основе цен акций 500 крупнейших компаний США), за последние 20 лет в среднем заработали 11,8 % годовых, за 2006 г. – 15,8 %, за последние три года – 10,4 %.

Инфляция в США за последние 20 лет была в среднем 3 %, поэтому те, кто 20 лет вкладывал в американские акции, покрыли инфляционную составляющую. О тех, кто вкладывал в различные инструменты с фиксированной доходностью, этого сказать нельзя: средний доход такого инвестора за последние 20 лет составил 1,7 % годовых, за последний год – 2 %, за три года – 0,9 %. Более интересны результаты тех, кто работал с долгосрочными государственными облигациями. Например, средняя доходность Long Term Government Bond Index за 20 лет составила 8,6 % в год, за последний год – 1,2 %, за три года – 5,8 %.

Сейчас мы не ставим себе целью анализировать, почему вышло так, а не иначе, мы рассмотрим этот вопрос дальше. Я привел эти данные, чтобы понять, какие бывают уровни риска, на что мы можем рассчитывать, находясь в той или иной группе риска, как по доходам, так и по потерям.

Время

Следующий фактор, который влияет на выбор инвестора, – время. Возможно, это даже основной фактор. Потому что, если опираться на весь опыт инвестирования, который мы можем наблюдать, человек никогда не получит отрицательный результат, если он неограничен во времени. Но мы живем ограниченное время. Доход от наших вложений нужен нам к определенному времени, поэтому ограничения в распоряжении своими деньгами очень важны.

Самая простая и общая формула определения времени для инвестирования – это время с момента, когда мы вкладываем деньги, до момента, когда эти деньги нам понадобятся или могут понадобиться для других целей, например, оплаты учебы ребенка, покупки дома или квартиры, для использования в качестве пенсионных денег. Поэтому принято выделять три категории инвесторов по времени: краткосрочный, среднесрочный и долгосрочный инвестор.

Как правило, краткосрочный инвестор – это тот, который вкладывает деньги на один-два года, среднесрочный – от трех до пяти, долгосрочный – от пяти и больше. Некоторые считают, что долгосрочный инвестор – тот, который может вложить деньги на десять лет, точной классификации нет. Это лишь первое приближение, но оно позволяет отнести инвестора к потенциальным пользователям тех или иных инвестиционных продуктов.

Обычно в любой семье есть деньги, которые можно инвестировать на год-два, есть «длинные» деньги, которые могут быть вложены надолго, могут быть среднесрочные деньги.

Краткосрочному инвестору лучше забыть о вложениях в акции. Думаю, даже облигации для него достаточно рискованны. Поэтому для такого инвестора лучше всего подходят банковские депозиты.

Вот типичная ситуация. Клиент говорит: «У меня лично (или у нашей компании) есть свободные средства, и в течение года они нам будут не нужны. Как мы можем использовать эти деньги, чтобы они не простаивали и чтобы мы получили от них хороший доход? Правда, мы бы не хотели рисковать, потому что через год эти деньги нам понадобятся». Если это компания, это может быть закупка оборудования или начало строительства, для человека это может быть покупка дома. Мне приходится разочаровывать своих клиентов, я вижу это разочарование в их глазах, потому что я говорю: «Пока такого метода, который бы позволял без риска или с небольшим риском в течение года использовать ваши деньги с доходом, значительно превышающим банковский депозит, не придумано. Лучший вариант – найти хороший депозит, а если сумма большая, то запросить условия у нескольких солидных банков и выбрать самый выгодный вариант».

Если у инвестора средний временной горизонт, допустим, 3–5 лет, можно использовать не только депозиты, но и облигации. Небольшая часть денег может быть вложена и в акции крупных компаний (голубые фишки, blue chips) или инвестиционные фонды, которые вкладывают в голубые фишки. Но весомая часть денег должна быть вложена в инструменты с фиксированной доходностью.

Почему в большинстве классификаций порогом считается пятилетний период? Ответ очень простой. Дело в том, что в среднем экономический цикл длится пять лет. Если у вас есть больше пяти лет, то велика вероятность компенсировать возможные потери. Если же у вас есть десять лет, то почти наверняка будет возможность пройти этот цикл: даже если вы войдете на рынок «на пике», то после крупного спада у вас будет время восстановиться. Поэтому инвесторы, у которых есть временной горизонт пять – десять лет, могут позволить себе всю палитру инвестиционных инструментов, включая любые акции.

Самая простая и общая формула определения времени для инвестирования – это время с момента, когда мы вкладываем деньги, до момента, когда эти деньги нам понадобятся или могут понадобиться для других целей, например, оплаты учебы ребенка, покупки дома или квартиры, для использования в качестве пенсионных денег. Поэтому принято выделять три категории инвесторов по времени: краткосрочный, среднесрочный и долгосрочный инвестор.

Как правило, краткосрочный инвестор – это тот, который вкладывает деньги на один-два года, среднесрочный – от трех до пяти, долгосрочный – от пяти и больше. Некоторые считают, что долгосрочный инвестор – тот, который может вложить деньги на десять лет, точной классификации нет. Это лишь первое приближение, но оно позволяет отнести инвестора к потенциальным пользователям тех или иных инвестиционных продуктов.

Обычно в любой семье есть деньги, которые можно инвестировать на год-два, есть «длинные» деньги, которые могут быть вложены надолго, могут быть среднесрочные деньги.

Краткосрочному инвестору лучше забыть о вложениях в акции. Думаю, даже облигации для него достаточно рискованны. Поэтому для такого инвестора лучше всего подходят банковские депозиты.

Вот типичная ситуация. Клиент говорит: «У меня лично (или у нашей компании) есть свободные средства, и в течение года они нам будут не нужны. Как мы можем использовать эти деньги, чтобы они не простаивали и чтобы мы получили от них хороший доход? Правда, мы бы не хотели рисковать, потому что через год эти деньги нам понадобятся». Если это компания, это может быть закупка оборудования или начало строительства, для человека это может быть покупка дома. Мне приходится разочаровывать своих клиентов, я вижу это разочарование в их глазах, потому что я говорю: «Пока такого метода, который бы позволял без риска или с небольшим риском в течение года использовать ваши деньги с доходом, значительно превышающим банковский депозит, не придумано. Лучший вариант – найти хороший депозит, а если сумма большая, то запросить условия у нескольких солидных банков и выбрать самый выгодный вариант».

Если у инвестора средний временной горизонт, допустим, 3–5 лет, можно использовать не только депозиты, но и облигации. Небольшая часть денег может быть вложена и в акции крупных компаний (голубые фишки, blue chips) или инвестиционные фонды, которые вкладывают в голубые фишки. Но весомая часть денег должна быть вложена в инструменты с фиксированной доходностью.

Почему в большинстве классификаций порогом считается пятилетний период? Ответ очень простой. Дело в том, что в среднем экономический цикл длится пять лет. Если у вас есть больше пяти лет, то велика вероятность компенсировать возможные потери. Если же у вас есть десять лет, то почти наверняка будет возможность пройти этот цикл: даже если вы войдете на рынок «на пике», то после крупного спада у вас будет время восстановиться. Поэтому инвесторы, у которых есть временной горизонт пять – десять лет, могут позволить себе всю палитру инвестиционных инструментов, включая любые акции.

Профессиональная подготовленность

В качестве четвертого фактора я бы выделил уровень профессиональной подготовленности. Что это значит?

Когда вы приходите к врачу, вы можете столкнуться с несколькими типичными подходами. Допустим, врач проводит диагностику, определяет вашу проблему, назначает курс лечения. На этом вы расстаетесь. Процедура очень быстрая: врач – профессионал и знает, что делает, ваша задача – следовать его указаниям.

Второй вариант – врач первым делом пытается объяснить вам, что происходит. Зачастую врач может показать это на схеме: вот здесь воспаление, поэтому вот тут болит. Он пытается доступно изложить вам то, что скрыто от вас, но видит он благодаря своему опыту, проведенным анализам и так далее. Объяснив, он рассказывает вам, какое лечение предлагается, а пациент понимает, что с ним происходит и что предлагает врач.

Чем отличаются эти два метода? Есть люди, которые не хотят этого знать, им нужно получить свою таблетку и принять ее. Другие хотят не просто принимать ее, но и понять, что с ними происходит.

Мне ближе второй метод. Я стараюсь не иметь дело с людьми, которые приходят и говорят: «Вот тебе деньги, вкладывай их куда хочешь, я навел о тебе справки, мне тебя рекомендовали, я тебе доверяю, вот мои условия, через год встретимся, посмотрим, какие результаты». Человек не должен вкладывать деньги в черный ящик, ориентируясь на доверие или недоверие к финансовому консультанту. Мне ближе идеология, когда мы вместе с клиентом ставим задачу, я ему объясняю, почему мы делаем именно так, а не иначе. У него есть право выбора, право вето, ведь это его деньги.

Здесь мы сталкиваемся с вопросом профессиональной подготовленности: что можно объяснить инвестору, который никогда в жизни не вкладывал деньги на фондовом рынке? Другое дело инвестор, который хотя бы пару лет что-то делал, у которого есть вложения, например, в паевые фонды, он уже почувствовал, как работает рынок. Я уже не говорю о тех, кто считает себя профессионалом в этой области, кто многие годы играет на рынке, у кого есть своя философия, свой подход, и он хочет, чтобы с этих позиций вкладывались его деньги.

Поэтому я ориентируюсь не только на то, что буду обслуживать клиента в течение многих лет, но и заниматься его образованием в области инвестирования. Я хочу, чтобы со временем мы с ним стали разговаривать на одном языке, чтобы могли обсуждать достаточно сложные задачи. Такие клиенты приходят со своими предложениями, по-другому смотрят отчеты.

Если вы не чувствуете, что достаточно подготовлены, но хотите что-то делать самостоятельно, начинайте с самых простых, понятных вам инструментов, с небольших сумм. Учитесь, читайте, не думайте, что зря потратите время. Все потом к вам вернется. Никогда не вкладывайте деньги «на авось» или потому, что кто-то сделал так же. Старайтесь понять, хотя бы на уровне картинки, которую врач показывает пациенту, что и почему происходит, какие результаты вы можете получить, к чему стремитесь.

Итак, мы рассмотрели четыре основных фактора, которые влияют на выбор инвестора. Отдельно хочу сказать о том, как меняются наши предпочтения в зависимости от жизненного цикла.

Со временем горизонт сужается, способность к риску становится все меньше. Если в самом начале мы отдаем предпочтение росту, то к пенсионному возрасту приоритет отдается получению дохода. В 20–25 лет мы готовы больше рисковать, к середине жизни, к ее второй половине риск уменьшается, он усредняется, и к пенсии становится совсем небольшим.

Когда вы приходите к врачу, вы можете столкнуться с несколькими типичными подходами. Допустим, врач проводит диагностику, определяет вашу проблему, назначает курс лечения. На этом вы расстаетесь. Процедура очень быстрая: врач – профессионал и знает, что делает, ваша задача – следовать его указаниям.

Второй вариант – врач первым делом пытается объяснить вам, что происходит. Зачастую врач может показать это на схеме: вот здесь воспаление, поэтому вот тут болит. Он пытается доступно изложить вам то, что скрыто от вас, но видит он благодаря своему опыту, проведенным анализам и так далее. Объяснив, он рассказывает вам, какое лечение предлагается, а пациент понимает, что с ним происходит и что предлагает врач.

Чем отличаются эти два метода? Есть люди, которые не хотят этого знать, им нужно получить свою таблетку и принять ее. Другие хотят не просто принимать ее, но и понять, что с ними происходит.

Мне ближе второй метод. Я стараюсь не иметь дело с людьми, которые приходят и говорят: «Вот тебе деньги, вкладывай их куда хочешь, я навел о тебе справки, мне тебя рекомендовали, я тебе доверяю, вот мои условия, через год встретимся, посмотрим, какие результаты». Человек не должен вкладывать деньги в черный ящик, ориентируясь на доверие или недоверие к финансовому консультанту. Мне ближе идеология, когда мы вместе с клиентом ставим задачу, я ему объясняю, почему мы делаем именно так, а не иначе. У него есть право выбора, право вето, ведь это его деньги.

Здесь мы сталкиваемся с вопросом профессиональной подготовленности: что можно объяснить инвестору, который никогда в жизни не вкладывал деньги на фондовом рынке? Другое дело инвестор, который хотя бы пару лет что-то делал, у которого есть вложения, например, в паевые фонды, он уже почувствовал, как работает рынок. Я уже не говорю о тех, кто считает себя профессионалом в этой области, кто многие годы играет на рынке, у кого есть своя философия, свой подход, и он хочет, чтобы с этих позиций вкладывались его деньги.

Поэтому я ориентируюсь не только на то, что буду обслуживать клиента в течение многих лет, но и заниматься его образованием в области инвестирования. Я хочу, чтобы со временем мы с ним стали разговаривать на одном языке, чтобы могли обсуждать достаточно сложные задачи. Такие клиенты приходят со своими предложениями, по-другому смотрят отчеты.

Если вы не чувствуете, что достаточно подготовлены, но хотите что-то делать самостоятельно, начинайте с самых простых, понятных вам инструментов, с небольших сумм. Учитесь, читайте, не думайте, что зря потратите время. Все потом к вам вернется. Никогда не вкладывайте деньги «на авось» или потому, что кто-то сделал так же. Старайтесь понять, хотя бы на уровне картинки, которую врач показывает пациенту, что и почему происходит, какие результаты вы можете получить, к чему стремитесь.

Итак, мы рассмотрели четыре основных фактора, которые влияют на выбор инвестора. Отдельно хочу сказать о том, как меняются наши предпочтения в зависимости от жизненного цикла.

Со временем горизонт сужается, способность к риску становится все меньше. Если в самом начале мы отдаем предпочтение росту, то к пенсионному возрасту приоритет отдается получению дохода. В 20–25 лет мы готовы больше рисковать, к середине жизни, к ее второй половине риск уменьшается, он усредняется, и к пенсии становится совсем небольшим.

1.3. Практикум для частного инвестора

1.3.1. Возраст имеет значение

Со временем цели и задачи людей по управлению личными финансами меняются.

«Прививка» страха. Как правило, лет до 18–20 все заботы о личных финансах детей лежат на родителях. Одеть, обуть, накормить, дать образование – вот тот минимум, с которым сталкиваются каждые отец и мать, переводя все это в тысячи и сотни тысяч рублей, а возможно, и долларов. Но не забывайте о том, что своим примером вы также закладываете стереотип отношения к деньгам, который ваши дети будут копировать на протяжении всей своей жизни. Например, в состоятельных семьях, где ребенок растет, не зная отказа ни в чем, я настоятельно советую сделать «прививку» страха. Она заключается в том, что ваше чадо должно осознать, что семейное благополучие вещь достаточно зыбкая и для того, чтобы его сохранить и приумножить, кто-то должен много работать. Иначе все можно потерять.

Делать «прививку» можно по-разному. Иногда хороший результат дают книги, например «Финансист» Теодора Драйзера. Можно использовать специальные детские тренинги. Но это не разовое мероприятие. Должна быть кропотливая и многолетняя работа с ребенком, начиная с 3–5 лет, когда впервые вводятся понятия «нельзя», «не можем», «нет денег», «нужно заработать», «нужно накопить» и т. д. В более старшем возрасте, скажем, 7–10 лет, можно вводить карманные деньги и перекладывать на ребенка планирование их расходования и ответственность за это. Самые большие проблемы наступают в подростковом возрасте. Мудрые родители вводят определенные финансовые ограничения, позволяют и стимулируют стремление детей получить свой собственный приработок. Некоторые мои клиенты начинают потихоньку привлекать своих детей-подростков к работе у себя в компании.

Исключительные возможности. В возрасте от 20 до 39 лет мы начинаем зарабатывать сами, обзаводимся семьей. С точки зрения управления личными финансами я бы выделил здесь две задачи.

Первая – финансовая защита детей. Для этого нужно обязательно оформить хорошую страховку жизни для обоих супругов. При этом главное внимание следует обратить не на привлекательность и цену страховки, а на надежность страховой компании.

Во-вторых, начните откладывать деньги на свою пенсионную программу. Задумайтесь: даже в такой богатой стране, как США, более 52 % от всего населения в возрасте 60–65 лет вынуждено работать. Полагаю, что в России эта доля гораздо больше. Если вы хотите в этом возрасте ходить на работу исключительно ради удовольствия, не тяните с началом пенсионной программы. Ведь в молодости вы располагаете важнейшим инвестиционным преимуществом – временем. Судите сами: если в 20 лет начать откладывать ежемесячно по $100, то к 40 годам при среднегодовой доходности в 11,8 % (таков средний рост индекса S&P 500 за последние 20 лет) накопится около $90 000. Если продлить эксперимент еще на 20 лет, при тех же условиях сумма вырастет до $917 000. Так что даже при таком символическом взносе, как $100 в месяц, вам не придется работать после 60 лет.

Уже не лето, еще не осень. На возраст 40–60 лет обычно приходится пик доходов. С другой стороны, в это время люди начинают задумываться об уходе из бизнеса или о завершении карьеры. Поэтому на первое место выходят вопросы сохранения и наследования капитала.

Нужно понимать, что в этом возрасте мы получаем последний шанс что-то предпринять для обеспечения достойной старости. Оцените свои возможности, определитесь со сроками и потребностями.

Например, вам 40 лет, и к 60 годам вы хотите отойти от дел и иметь доход $5000 в месяц. Для этого результата достаточно положить в свой «пенсионный фонд» примерно $100 000, а затем в течение 20 лет ежемесячно откладывать по $1120. Если средний доход от инвестирования этих средств 11,8 % годовых, к 60 годам накопится около $2 млн. Если после выхода на пенсию вложить их под 6 % годовых, полученного дохода должно хватить на 25 лет безбедной жизни. К 60 годам пенсионный портфель должен состоять на 85–90 % из фондов надежных облигаций и продуктов с гарантией сохранности капитала, а на 10–15 % – из голубых фишек.

Все остается людям. В одном американском учебнике для университетов, по которому учат специалистов по личным финансам, я прочитал, что люди после 60 должны обязательно подготовить и держать в безопасном месте следующие документы:

• завещание;

• распоряжение, позволяющее за вас принимать решения по медицинским вопросам, если вы не в состоянии это сделать;

• список всего, чем вы владеете, и адреса используемых банковских ячеек;

• имя своего юриста, страхового агента и финансового консультанта.

Оставлю этот список без комментариев, он говорит сам за себя. Добавлю только, что после 60 самое главное – это жить, получать удовольствие от жизни, исполнять те желания, на которые раньше не было времени, и иметь на это достаточно средств. Надеюсь, что мои советы вам в этом пригодятся.

«Прививка» страха. Как правило, лет до 18–20 все заботы о личных финансах детей лежат на родителях. Одеть, обуть, накормить, дать образование – вот тот минимум, с которым сталкиваются каждые отец и мать, переводя все это в тысячи и сотни тысяч рублей, а возможно, и долларов. Но не забывайте о том, что своим примером вы также закладываете стереотип отношения к деньгам, который ваши дети будут копировать на протяжении всей своей жизни. Например, в состоятельных семьях, где ребенок растет, не зная отказа ни в чем, я настоятельно советую сделать «прививку» страха. Она заключается в том, что ваше чадо должно осознать, что семейное благополучие вещь достаточно зыбкая и для того, чтобы его сохранить и приумножить, кто-то должен много работать. Иначе все можно потерять.

Делать «прививку» можно по-разному. Иногда хороший результат дают книги, например «Финансист» Теодора Драйзера. Можно использовать специальные детские тренинги. Но это не разовое мероприятие. Должна быть кропотливая и многолетняя работа с ребенком, начиная с 3–5 лет, когда впервые вводятся понятия «нельзя», «не можем», «нет денег», «нужно заработать», «нужно накопить» и т. д. В более старшем возрасте, скажем, 7–10 лет, можно вводить карманные деньги и перекладывать на ребенка планирование их расходования и ответственность за это. Самые большие проблемы наступают в подростковом возрасте. Мудрые родители вводят определенные финансовые ограничения, позволяют и стимулируют стремление детей получить свой собственный приработок. Некоторые мои клиенты начинают потихоньку привлекать своих детей-подростков к работе у себя в компании.

Исключительные возможности. В возрасте от 20 до 39 лет мы начинаем зарабатывать сами, обзаводимся семьей. С точки зрения управления личными финансами я бы выделил здесь две задачи.

Первая – финансовая защита детей. Для этого нужно обязательно оформить хорошую страховку жизни для обоих супругов. При этом главное внимание следует обратить не на привлекательность и цену страховки, а на надежность страховой компании.

Во-вторых, начните откладывать деньги на свою пенсионную программу. Задумайтесь: даже в такой богатой стране, как США, более 52 % от всего населения в возрасте 60–65 лет вынуждено работать. Полагаю, что в России эта доля гораздо больше. Если вы хотите в этом возрасте ходить на работу исключительно ради удовольствия, не тяните с началом пенсионной программы. Ведь в молодости вы располагаете важнейшим инвестиционным преимуществом – временем. Судите сами: если в 20 лет начать откладывать ежемесячно по $100, то к 40 годам при среднегодовой доходности в 11,8 % (таков средний рост индекса S&P 500 за последние 20 лет) накопится около $90 000. Если продлить эксперимент еще на 20 лет, при тех же условиях сумма вырастет до $917 000. Так что даже при таком символическом взносе, как $100 в месяц, вам не придется работать после 60 лет.

Уже не лето, еще не осень. На возраст 40–60 лет обычно приходится пик доходов. С другой стороны, в это время люди начинают задумываться об уходе из бизнеса или о завершении карьеры. Поэтому на первое место выходят вопросы сохранения и наследования капитала.

Нужно понимать, что в этом возрасте мы получаем последний шанс что-то предпринять для обеспечения достойной старости. Оцените свои возможности, определитесь со сроками и потребностями.

Например, вам 40 лет, и к 60 годам вы хотите отойти от дел и иметь доход $5000 в месяц. Для этого результата достаточно положить в свой «пенсионный фонд» примерно $100 000, а затем в течение 20 лет ежемесячно откладывать по $1120. Если средний доход от инвестирования этих средств 11,8 % годовых, к 60 годам накопится около $2 млн. Если после выхода на пенсию вложить их под 6 % годовых, полученного дохода должно хватить на 25 лет безбедной жизни. К 60 годам пенсионный портфель должен состоять на 85–90 % из фондов надежных облигаций и продуктов с гарантией сохранности капитала, а на 10–15 % – из голубых фишек.

Все остается людям. В одном американском учебнике для университетов, по которому учат специалистов по личным финансам, я прочитал, что люди после 60 должны обязательно подготовить и держать в безопасном месте следующие документы:

• завещание;

• распоряжение, позволяющее за вас принимать решения по медицинским вопросам, если вы не в состоянии это сделать;

• список всего, чем вы владеете, и адреса используемых банковских ячеек;

• имя своего юриста, страхового агента и финансового консультанта.

Оставлю этот список без комментариев, он говорит сам за себя. Добавлю только, что после 60 самое главное – это жить, получать удовольствие от жизни, исполнять те желания, на которые раньше не было времени, и иметь на это достаточно средств. Надеюсь, что мои советы вам в этом пригодятся.

1.3.2. Резерв на черный день

Каждой семье, которая хочет уверенно смотреть в будущее, необходим своеобразный неприкосновенный запас – денежный резерв. Он поможет ей избежать резкого изменения уровня жизни, если семья в одночасье лишится основного источника дохода.

Каким он должен быть?

Каким он должен быть?

Один из моих клиентов (назовем его Владимир) до последнего времени был банковским служащим с годовым доходом около $150 000. Ему 36 лет. Он женат, имеет двоих детей пяти и девяти лет. Жена не работает. В среднем расходы семьи составляют около $60 000 в год, а сбережения – около $80 000. Кроме того, Владимиру принадлежит четырехкомнатная квартира в престижном комплексе, дача, хороший автомобиль.

Напряженная работа привела Владимира к нервному срыву, он был вынужден оставить банк и теперь проходит лечение, которое, по словам врачей, может затянуться. Но и потом Владимир вряд ли сможет работать как прежде. Так что его семья неожиданно осталась без регулярного дохода.

Поэтому Владимир обратился ко мне за советом, как ему лучше распорядиться имеющимися активами, чтобы без риска (сейчас он не может себе этого позволить) сохранить привычный уровень жизни и дать достойное образование детям.

Подобных случаев в моей практике было немало. Их всех роднит одно: попавшие в затруднительную ситуацию люди жили одним днем, мало задумывались о возможных невзгодах и о том, что неплохо бы иметь определенный семейный резерв.

Вряд ли подобный резерв может быть у молодой семьи. У нее другие приоритеты: жилье, ребенок, карьера. При возникновении каких-либо непредвиденных обстоятельств еще есть надежда на родителей, родственников.

Довольно остро проблема семейного резерва встает перед людьми где-то после 40 лет, когда появляются первые симптомы ухудшения здоровья. Как правило, в этом возрасте человек уже сложился как профессионал, кардинальные перемены рода деятельности возможны, но они редко бывают удачными. Становится все трудней восстановиться после серьезных неудач в бизнесе.

Основываясь на своем опыте работы, я бы выделил две наиболее типичные ситуации, связанные с семейным резервом, которые привели моих клиентов к трудным временам.

Первая из них наиболее характерна для менеджеров, занимающих ключевые позиции в крупных компаниях. Это, как правило, высокопрофессиональные и хорошо оплачиваемые специалисты. Владимир является одним из них. Это успешные люди, у которых большие планы и ожидания. Есть еще возможности карьерного роста в своей компании, могут предложить более высокую зарплату в другом месте и т. д. В общем, все хорошо и на многое хватает. Возникает иллюзия уверенности, что так будет всегда.

Однако подобная работа связана с высоким нервным и физическим напряжением, что зачастую приводит к проблемам со здоровьем. Работать с прежней отдачей становится невозможным. В лучшем случае можно надеяться на другую работу и гораздо меньшее вознаграждение. А ведь все жизненные планы были связаны с уже имеющимися доходами.

Другая типичная ситуация связана с людьми, которые имеют свой собственный бизнес. Здесь к проблемам со здоровьем добавляются проблемы потери своего бизнеса или резкого снижения его доходности. Довольно часто такого рода риски не учитываются и приводят к последствиям, о которых мало кто еще недавно задумывался.

Лишь заранее организованный семейный резерв помогает остаться на плаву в случае резкого снижения дохода и спокойно преодолеть жизненные невзгоды. В идеале в резерве должна быть такая сумма, которая при любом раскладе позволит выполнить обязательства перед материально зависящими от вас людьми (детьми, родителями) и перейти в категорию «пенсионера» – иметь возможность существовать долгое время за счет резерва.

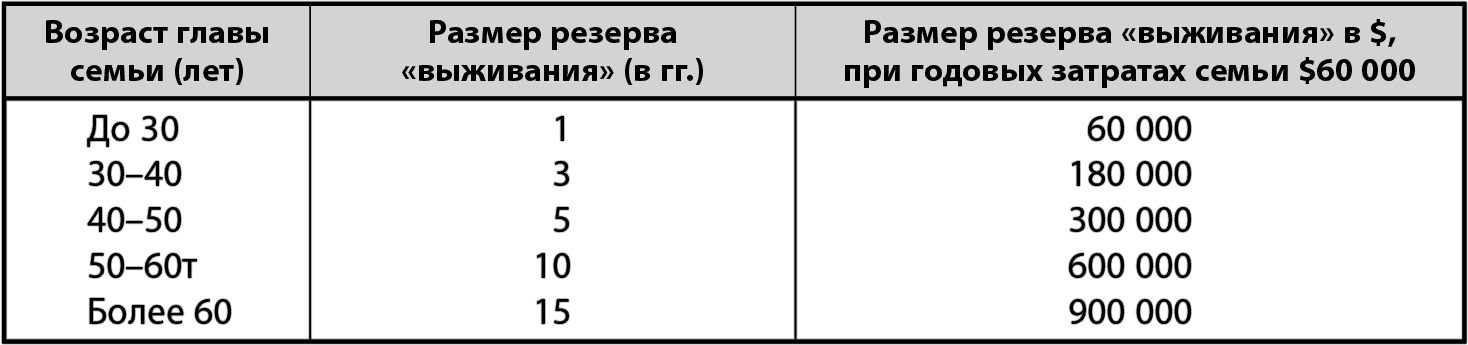

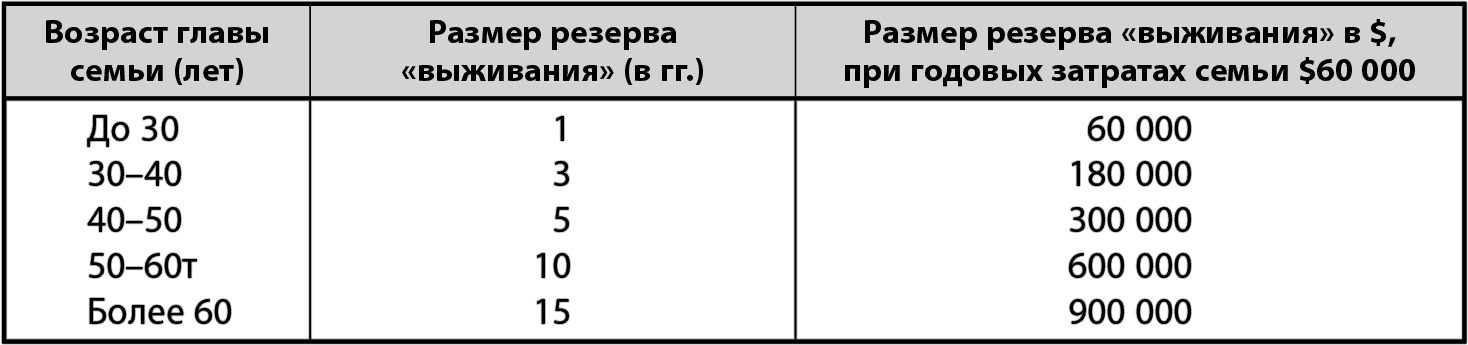

Начинать нужно с более простой задачи: создания резерва «выживания». На мой взгляд, он должен быть в каждой семье. Его величина должна зависеть от расходов семьи и возраста ее главы. Ведь с годами становится все труднее вернуться к прежнему уровню доходов, а потребность в резервных деньгах возрастает.

Размер резерва можно рассчитать по этой таблице:

В случае Владимира резерв «выживания» должен составлять около $180 000. Так что его денежный запас $80 000 для сохранения качества жизни семьи совершенно недостаточен.

Для кого-то эти цифры могут показаться большими. Естественно, резерв может быть намного меньше, если семья готова в непредвиденной ситуации сократить расходы. Если бы семья Владимира тратила, например, $25 000 в год, имеющиеся у нее сбережения можно было бы рассматривать как полноценный резерв «выживания». И все же разумнее своевременно создать денежный запас, который позволил бы при любых обстоятельствах не снижать уровень жизни близких.

Семейный резерв должен быть постоянно доступен, его нельзя инвестировать в рискованные активы – потерять его полностью или частично вы не имеете права. В случае чрезвычайных обстоятельств эти деньги должны быть легко доступны членам семьи. Высочайший уровень надежности и гарантии сохранности – вот основные параметры, о которых следует помнить.

В зависимости от срока, в течение которого резерв должен поддерживать семью, он может быть вложен по-разному. Для одногодичного резерва я бы настоятельно рекомендовал использовать исключительно надежные банковские депозиты. Именно такой совет я дал и Владимиру. В его ситуации я был категорически против вложения сбережений на фондовом рынке. Мы обсуждали также возможность продажи дачи, но оказалось, что «без дачи просто никак нельзя», т. к. летом там живут дети. Престижная квартира как раз на их семью: дети имеют по комнате, спальня родителей и столовая. С дорогой машиной Владимир расставаться не готов – привык. Так что использовать активы Владимира оказалось невозможным.

Для резерва от трех до пяти лет вполне подошел бы смешанный подход, включающий в себя приблизительно 30 % – банковские депозиты, 30 % – облигации и 40 % – инвестиции в продукты, с гарантией сохранности на вложенный капитал. При большем сроке палитра вложений может быть более «насыщенной» и даже включать в себя, например, некоторое количество европейских и американских голубых фишек, а также зарубежные фонды недвижимости.

Более подробно схема организации и инвестирования семейного резерва должна разрабатываться в каждом конкретном случае, лучше всего с помощью профессионала.

Никто не спорит, что лучше быть богатым и здоровым, чем бедным и больным. Правда, это не всегда получается. А вот жить обеспеченно при любых обстоятельствах очень даже можно, если у вас имеется хороший резервный фонд.

Напряженная работа привела Владимира к нервному срыву, он был вынужден оставить банк и теперь проходит лечение, которое, по словам врачей, может затянуться. Но и потом Владимир вряд ли сможет работать как прежде. Так что его семья неожиданно осталась без регулярного дохода.

Поэтому Владимир обратился ко мне за советом, как ему лучше распорядиться имеющимися активами, чтобы без риска (сейчас он не может себе этого позволить) сохранить привычный уровень жизни и дать достойное образование детям.

Подобных случаев в моей практике было немало. Их всех роднит одно: попавшие в затруднительную ситуацию люди жили одним днем, мало задумывались о возможных невзгодах и о том, что неплохо бы иметь определенный семейный резерв.

Вряд ли подобный резерв может быть у молодой семьи. У нее другие приоритеты: жилье, ребенок, карьера. При возникновении каких-либо непредвиденных обстоятельств еще есть надежда на родителей, родственников.

Довольно остро проблема семейного резерва встает перед людьми где-то после 40 лет, когда появляются первые симптомы ухудшения здоровья. Как правило, в этом возрасте человек уже сложился как профессионал, кардинальные перемены рода деятельности возможны, но они редко бывают удачными. Становится все трудней восстановиться после серьезных неудач в бизнесе.

Основываясь на своем опыте работы, я бы выделил две наиболее типичные ситуации, связанные с семейным резервом, которые привели моих клиентов к трудным временам.

Первая из них наиболее характерна для менеджеров, занимающих ключевые позиции в крупных компаниях. Это, как правило, высокопрофессиональные и хорошо оплачиваемые специалисты. Владимир является одним из них. Это успешные люди, у которых большие планы и ожидания. Есть еще возможности карьерного роста в своей компании, могут предложить более высокую зарплату в другом месте и т. д. В общем, все хорошо и на многое хватает. Возникает иллюзия уверенности, что так будет всегда.

Однако подобная работа связана с высоким нервным и физическим напряжением, что зачастую приводит к проблемам со здоровьем. Работать с прежней отдачей становится невозможным. В лучшем случае можно надеяться на другую работу и гораздо меньшее вознаграждение. А ведь все жизненные планы были связаны с уже имеющимися доходами.

Другая типичная ситуация связана с людьми, которые имеют свой собственный бизнес. Здесь к проблемам со здоровьем добавляются проблемы потери своего бизнеса или резкого снижения его доходности. Довольно часто такого рода риски не учитываются и приводят к последствиям, о которых мало кто еще недавно задумывался.

Лишь заранее организованный семейный резерв помогает остаться на плаву в случае резкого снижения дохода и спокойно преодолеть жизненные невзгоды. В идеале в резерве должна быть такая сумма, которая при любом раскладе позволит выполнить обязательства перед материально зависящими от вас людьми (детьми, родителями) и перейти в категорию «пенсионера» – иметь возможность существовать долгое время за счет резерва.

Начинать нужно с более простой задачи: создания резерва «выживания». На мой взгляд, он должен быть в каждой семье. Его величина должна зависеть от расходов семьи и возраста ее главы. Ведь с годами становится все труднее вернуться к прежнему уровню доходов, а потребность в резервных деньгах возрастает.

Размер резерва можно рассчитать по этой таблице:

В случае Владимира резерв «выживания» должен составлять около $180 000. Так что его денежный запас $80 000 для сохранения качества жизни семьи совершенно недостаточен.

Для кого-то эти цифры могут показаться большими. Естественно, резерв может быть намного меньше, если семья готова в непредвиденной ситуации сократить расходы. Если бы семья Владимира тратила, например, $25 000 в год, имеющиеся у нее сбережения можно было бы рассматривать как полноценный резерв «выживания». И все же разумнее своевременно создать денежный запас, который позволил бы при любых обстоятельствах не снижать уровень жизни близких.

Семейный резерв должен быть постоянно доступен, его нельзя инвестировать в рискованные активы – потерять его полностью или частично вы не имеете права. В случае чрезвычайных обстоятельств эти деньги должны быть легко доступны членам семьи. Высочайший уровень надежности и гарантии сохранности – вот основные параметры, о которых следует помнить.

В зависимости от срока, в течение которого резерв должен поддерживать семью, он может быть вложен по-разному. Для одногодичного резерва я бы настоятельно рекомендовал использовать исключительно надежные банковские депозиты. Именно такой совет я дал и Владимиру. В его ситуации я был категорически против вложения сбережений на фондовом рынке. Мы обсуждали также возможность продажи дачи, но оказалось, что «без дачи просто никак нельзя», т. к. летом там живут дети. Престижная квартира как раз на их семью: дети имеют по комнате, спальня родителей и столовая. С дорогой машиной Владимир расставаться не готов – привык. Так что использовать активы Владимира оказалось невозможным.

Для резерва от трех до пяти лет вполне подошел бы смешанный подход, включающий в себя приблизительно 30 % – банковские депозиты, 30 % – облигации и 40 % – инвестиции в продукты, с гарантией сохранности на вложенный капитал. При большем сроке палитра вложений может быть более «насыщенной» и даже включать в себя, например, некоторое количество европейских и американских голубых фишек, а также зарубежные фонды недвижимости.

Более подробно схема организации и инвестирования семейного резерва должна разрабатываться в каждом конкретном случае, лучше всего с помощью профессионала.

Никто не спорит, что лучше быть богатым и здоровым, чем бедным и больным. Правда, это не всегда получается. А вот жить обеспеченно при любых обстоятельствах очень даже можно, если у вас имеется хороший резервный фонд.

1.3.3. Домашнее задание для инвестора

Чего хочет частный инвестор? Точный ответ на этот вопрос во многом предопределяет успех вложений. Возможно, многим это положение покажется спорным, но мой личный опыт свидетельствует, что это именно так. Ведь для того, чтобы результат вложений максимально совпал с ожиданиями инвестора, последние нужно по крайней мере четко сформулировать. Конечно, грамотно поставить задачу могут помочь профессионалы банка, инвестиционной компании или консультационной фирмы. Но они не знают всех личных обстоятельств и пожеланий инвестора. Поэтому, прежде чем вкладывать деньги, я бы посоветовал каждому инвестору тщательно выполнить «домашнее задание»: ответить на ряд важных вопросов.

Первым делом нужно постараться четко определить, на что впоследствии будут потрачены деньги, которые вы хотите вложить. Это ваши пенсионные деньги? Деньги на приобретение загородного дома, на обучение детей? Или это деньги на кругосветное путешествие? Возможно, это просто свободные средства, которые хотелось бы с пользой пристроить на некоторое время. Поверьте, правильная и честная идентификация цели накоплений будет очень полезной.

Далее стоит ответить на весьма деликатный вопрос: можете ли вы позволить себе инвестировать деньги на фондовом рынке? Считается, что семья должна иметь определенный уровень обеспеченности, чтобы вкладывать свободные средства в ценные бумаги. Например, для молодой семьи это может быть наличие достойного жилья; хорошая страховка жизни, которая позволит вырастить детей в случае смерти кормильца; семейный резерв, покрывающий текущие затраты семьи в течение нескольких лет, и т. д. Только имея все это, можно вложить весомую часть семейного бюджета на фондовом рынке. В противном случае с покупкой ценных бумаг лучше повременить.

Очень важен вопрос о сроке инвестирования. Нужно совершенно четко понимать: располагая определенной суммой в течение шести месяцев, года или даже двух лет, в фондовый рынок лучше не инвестировать. Дело в том, что предсказать его поведение очень сложно. Можно попасть на период спада, и к тому времени, когда понадобятся деньги, их может оказаться намного меньше, чем было вложено. Специалисты сходятся во мнении, что для эффективного инвестирования на фондовом рынке нужно располагать как минимум пятью годами.

Первым делом нужно постараться четко определить, на что впоследствии будут потрачены деньги, которые вы хотите вложить. Это ваши пенсионные деньги? Деньги на приобретение загородного дома, на обучение детей? Или это деньги на кругосветное путешествие? Возможно, это просто свободные средства, которые хотелось бы с пользой пристроить на некоторое время. Поверьте, правильная и честная идентификация цели накоплений будет очень полезной.

Далее стоит ответить на весьма деликатный вопрос: можете ли вы позволить себе инвестировать деньги на фондовом рынке? Считается, что семья должна иметь определенный уровень обеспеченности, чтобы вкладывать свободные средства в ценные бумаги. Например, для молодой семьи это может быть наличие достойного жилья; хорошая страховка жизни, которая позволит вырастить детей в случае смерти кормильца; семейный резерв, покрывающий текущие затраты семьи в течение нескольких лет, и т. д. Только имея все это, можно вложить весомую часть семейного бюджета на фондовом рынке. В противном случае с покупкой ценных бумаг лучше повременить.

Очень важен вопрос о сроке инвестирования. Нужно совершенно четко понимать: располагая определенной суммой в течение шести месяцев, года или даже двух лет, в фондовый рынок лучше не инвестировать. Дело в том, что предсказать его поведение очень сложно. Можно попасть на период спада, и к тому времени, когда понадобятся деньги, их может оказаться намного меньше, чем было вложено. Специалисты сходятся во мнении, что для эффективного инвестирования на фондовом рынке нужно располагать как минимум пятью годами.