Страница:

Третьим видом эмитентов являются корпорации.

Чтобы инвесторам было проще ориентироваться в надежности облигаций, существуют специальные рейтинговые компании, которые составляют кредитные рейтинги эмитентов. Самые известные – Standard and Poor’s, Moody’s Investor Service и Fitch Ratings. Рейтинг позволяет инвестору определить, насколько хороша та или иная бумага. Например, Standard and Poor’s разработала следующую градацию. Высший уровень характеризуется как AAA, а низший – D (он характеризует дефолт эмитента, который уже не может платить по своим долгам). Между ними находятся AA, A, BBB, BB, B, CCC, CC, C. Обычно облигации с рейтингом от BB до C относятся к спекулятивным бумагам.

Возьмем для примера известную банковскую группу CitiGroup. По классификации Standard & Poor’s она входит в группу АА – это очень хороший рейтинг. Если бы мы в начале 2008 г. купили ее облигации с погашением в 2014 году, то средняя доходность по ним составила бы около 6 %. А вот у автостроительной компании Ford дела в это время шли не очень хорошо, по классификации Standard & Poor’s у нее достаточно низкий кредитный рейтинг В. Это уже спекулятивный уровень, и доходность по облигациям Ford была достаточно высока – на уровне 12 %.

Такова разница в доходности облигаций двух крупных компаний с известными брендами. Поэтому здесь, как и всегда, следует помнить правило: чем выше риск, тем выше доходность, которую мы можем получить, и наоборот.

Рейтинги помогают оценить этот риск. Мы присваиваем их потенциальным заемщикам даже на бытовом уровне, опираясь на имеющиеся знания об их делах. Размышляя, дать ли в долг знакомому, с точки зрения здравого смысла, важно оценить его надежность и способности, несмотря на сегодняшние временные финансовые затруднения, в будущем вернуть долг. Если же мы говорим не о знакомом нам человеке, а о компании, такие рейтинги тем более полезны.

Зачем люди инвестируют в облигации?

Подводные камни

Зачем облигации в портфеле?

2.3. Почему мы боимся акций и как на них можно заработать?

Самый сложный раздел

Почему мы боимся акций?

Как заработать на акциях?

От чего зависит изменение цен на акции?

Матрица MorningStar

Чтобы инвесторам было проще ориентироваться в надежности облигаций, существуют специальные рейтинговые компании, которые составляют кредитные рейтинги эмитентов. Самые известные – Standard and Poor’s, Moody’s Investor Service и Fitch Ratings. Рейтинг позволяет инвестору определить, насколько хороша та или иная бумага. Например, Standard and Poor’s разработала следующую градацию. Высший уровень характеризуется как AAA, а низший – D (он характеризует дефолт эмитента, который уже не может платить по своим долгам). Между ними находятся AA, A, BBB, BB, B, CCC, CC, C. Обычно облигации с рейтингом от BB до C относятся к спекулятивным бумагам.

Возьмем для примера известную банковскую группу CitiGroup. По классификации Standard & Poor’s она входит в группу АА – это очень хороший рейтинг. Если бы мы в начале 2008 г. купили ее облигации с погашением в 2014 году, то средняя доходность по ним составила бы около 6 %. А вот у автостроительной компании Ford дела в это время шли не очень хорошо, по классификации Standard & Poor’s у нее достаточно низкий кредитный рейтинг В. Это уже спекулятивный уровень, и доходность по облигациям Ford была достаточно высока – на уровне 12 %.

Такова разница в доходности облигаций двух крупных компаний с известными брендами. Поэтому здесь, как и всегда, следует помнить правило: чем выше риск, тем выше доходность, которую мы можем получить, и наоборот.

Рейтинги помогают оценить этот риск. Мы присваиваем их потенциальным заемщикам даже на бытовом уровне, опираясь на имеющиеся знания об их делах. Размышляя, дать ли в долг знакомому, с точки зрения здравого смысла, важно оценить его надежность и способности, несмотря на сегодняшние временные финансовые затруднения, в будущем вернуть долг. Если же мы говорим не о знакомом нам человеке, а о компании, такие рейтинги тем более полезны.

Зачем люди инвестируют в облигации?

Прежде всего облигации находятся на втором месте по надежности после банковского депозита. Как правило, облигации относятся к низкорискованным вложениям, за исключением спекулятивных бумаг с низким рейтингом. В облигации вкладывают деньги в основном те инвесторы, которые хотят получать заранее известный регулярный доход с небольшим риском. Поэтому облигации также называют бумагами с фиксированной доходностью, хотя на самом деле купон может быть плавающим, например, зависеть от ставки LIBOR (ставка межбанковского депозита в Лондоне). Таким людям облигации подойдут как нельзя лучше.

Купив одну или несколько облигаций, можно держать их до погашения: год, два, три, пять… – «стричь купоны» (получать деньги, причитающиеся вам по купонам), и по истечении срока получить свои деньги назад. В этом случае вам не нужны никакие дополнительные знания: вы представляете себе всю ситуацию, не нужно производить какие-либо расчеты, стоящая перед вами задача проста и понятна.

Для инвесторов, которые не являются профессионалами в работе с облигациями, это самый приемлемый вариант. Другой – вкладывать деньги в фонд облигаций, где деньгами управляют уже профессионалы.

Купив одну или несколько облигаций, можно держать их до погашения: год, два, три, пять… – «стричь купоны» (получать деньги, причитающиеся вам по купонам), и по истечении срока получить свои деньги назад. В этом случае вам не нужны никакие дополнительные знания: вы представляете себе всю ситуацию, не нужно производить какие-либо расчеты, стоящая перед вами задача проста и понятна.

Для инвесторов, которые не являются профессионалами в работе с облигациями, это самый приемлемый вариант. Другой – вкладывать деньги в фонд облигаций, где деньгами управляют уже профессионалы.

Подводные камни

Но может сложиться так, что вам придется продавать облигации до того, как наступит срок их погашения. Или, возможно, вас не устраивает их доходность, и вы хотите переложить деньги в другой инструмент. Тогда можно столкнуться с проблемами.

На облигациях можно потерять деньги, причем не только купив облигации ненадежного эмитента, который не вернет вам вложенные деньги. Может оказаться так, что, когда вы захотите продать свои облигации, их цена окажется ниже той, по которой вы их покупали.

Почему это случается? Вот несколько простых примеров. Представим, что вы купили облигации компании Ford, о которых мы уже говорили, с погашением в 2009 г. При первичном размещении ставка купона составляла 7,375 % годовых, которые компания должна выплачивать ежегодно в период существования облигации. Представим, что в начале 2008 г. вы решили ее продать. На 3 января 2008 г. котировка этой облигации колебалась от 92 до 97,5 % от номинала, т. е. вам пришлось бы продать свою облигацию дешевле номинала, и ваша потеря составила бы до 8 % от ее номинальной стоимости.

Зато тот, кто купил бы у вас эту облигацию за 92 % от номинала, имел бы шанс получить доход выше установленного купона (7,375 %): доходность по этой облигации для него составила бы уже 12,384 %.

Колебания цены облигации зависят от массы вещей: учетной ставки, рейтинга эмитента, ситуации на рынке, срока до погашения. На этом одни проигрывают, а другие выигрывают. Профессионалы зарабатывают не столько на «стрижке купонов», сколько на торговле облигациями. Они знают, когда лучше купить, когда продать, а когда подержать те или иные облигации. Для этого необходимо разбираться в рыночных тонкостях, экономике, знать компанию, облигации которой вы покупаете, и многое другое.

Так что облигация, с одной стороны, очень простой инструмент, а с другой – очень сложный.

На облигациях можно потерять деньги, причем не только купив облигации ненадежного эмитента, который не вернет вам вложенные деньги. Может оказаться так, что, когда вы захотите продать свои облигации, их цена окажется ниже той, по которой вы их покупали.

Почему это случается? Вот несколько простых примеров. Представим, что вы купили облигации компании Ford, о которых мы уже говорили, с погашением в 2009 г. При первичном размещении ставка купона составляла 7,375 % годовых, которые компания должна выплачивать ежегодно в период существования облигации. Представим, что в начале 2008 г. вы решили ее продать. На 3 января 2008 г. котировка этой облигации колебалась от 92 до 97,5 % от номинала, т. е. вам пришлось бы продать свою облигацию дешевле номинала, и ваша потеря составила бы до 8 % от ее номинальной стоимости.

Зато тот, кто купил бы у вас эту облигацию за 92 % от номинала, имел бы шанс получить доход выше установленного купона (7,375 %): доходность по этой облигации для него составила бы уже 12,384 %.

Колебания цены облигации зависят от массы вещей: учетной ставки, рейтинга эмитента, ситуации на рынке, срока до погашения. На этом одни проигрывают, а другие выигрывают. Профессионалы зарабатывают не столько на «стрижке купонов», сколько на торговле облигациями. Они знают, когда лучше купить, когда продать, а когда подержать те или иные облигации. Для этого необходимо разбираться в рыночных тонкостях, экономике, знать компанию, облигации которой вы покупаете, и многое другое.

Так что облигация, с одной стороны, очень простой инструмент, а с другой – очень сложный.

Зачем облигации в портфеле?

Теперь поговорим о роли облигации в портфеле частного инвестора.

Как правило, за длительный срок вложения в акции приносят значительно больший доход, чем вложения в облигации. Но в то же время бывают периоды, когда облигации приносят отдачу больше, чем акции. Так было в 1960–1974 гг., в 2001–2002 гг., когда фондовый рынок шел вниз из-за кризиса, вызванного крахом технологических компаний. Тогда вложения в облигации давали небольшой доход, а акции приносили убытки. Те портфели, в которых была достаточно большая доля облигаций, смогли выстоять и не сильно просесть.

Поэтому облигации играют роль не только источника фиксированного дохода с небольшим риском, но и своеобразного тормоза в кризисных ситуациях, удерживающего инвестиционный портфель от обесценения.

Одна из самых простых стратегий работы с облигациями – так называемый «метод лесенки»: наполнении портфеля бумагами с разными сроками погашения. Рассчитывая на десятилетний период, можно купить облигации со сроком погашения год, два, три и так до десяти лет. Через год погашается первая облигация, а облигация, которая покупалась как двухлетняя, становится годовой. Также трехлетняя облигация превращается в двухлетнюю и так далее. Ну а десятилетнюю облигацию придется купить заново. И так каждый год: одна облигация погашается, мы покупаем новую, постоянно обновляя нашу лесенку.

Как правило, такая стратегия позволяет обеспечить доходность выше рыночной. Это происходит за счет того, что постепенно в портфеле начинают преобладать долгосрочные, в нашем случае десятилетние, облигации, которые обычно имеют более высокую доходность, чем краткосрочные.

Существуют и другие преимущества. Например, такой портфель более устойчив к изменению процентной ставки, является менее рискованным. Сформировать его можно на любой период.

Как правило, за длительный срок вложения в акции приносят значительно больший доход, чем вложения в облигации. Но в то же время бывают периоды, когда облигации приносят отдачу больше, чем акции. Так было в 1960–1974 гг., в 2001–2002 гг., когда фондовый рынок шел вниз из-за кризиса, вызванного крахом технологических компаний. Тогда вложения в облигации давали небольшой доход, а акции приносили убытки. Те портфели, в которых была достаточно большая доля облигаций, смогли выстоять и не сильно просесть.

Поэтому облигации играют роль не только источника фиксированного дохода с небольшим риском, но и своеобразного тормоза в кризисных ситуациях, удерживающего инвестиционный портфель от обесценения.

Одна из самых простых стратегий работы с облигациями – так называемый «метод лесенки»: наполнении портфеля бумагами с разными сроками погашения. Рассчитывая на десятилетний период, можно купить облигации со сроком погашения год, два, три и так до десяти лет. Через год погашается первая облигация, а облигация, которая покупалась как двухлетняя, становится годовой. Также трехлетняя облигация превращается в двухлетнюю и так далее. Ну а десятилетнюю облигацию придется купить заново. И так каждый год: одна облигация погашается, мы покупаем новую, постоянно обновляя нашу лесенку.

Как правило, такая стратегия позволяет обеспечить доходность выше рыночной. Это происходит за счет того, что постепенно в портфеле начинают преобладать долгосрочные, в нашем случае десятилетние, облигации, которые обычно имеют более высокую доходность, чем краткосрочные.

Существуют и другие преимущества. Например, такой портфель более устойчив к изменению процентной ставки, является менее рискованным. Сформировать его можно на любой период.

2.3. Почему мы боимся акций и как на них можно заработать?

Самый сложный раздел

Из всей этой книги раздел об акциях оказался для меня самым сложным. Им посвящены множество учебников, практически все книги маститых инвесторов, популярная литература, масса публикаций в СМИ. В них обсуждается, как оценить акции, в какие лучше вложить деньги, а куда вкладывать не стоит, описывается удачный опыт инвестиций, даются различные советы. В общем, целая гора знаний и опыта давит на инвестора, и очень сложно выбрать то самое необходимое, наиболее связанное с подходом здравого смысла, который мы проповедуем в этой книге.

Исходя из этого подхода, человеку, который только начинает познавать азы вложения в акции, нужно найти для себя в море этих знаний, подходов, идей, возможностей некую отправную точку.

Поскольку успешное инвестирование до сих пор является сплавом науки, искусства и немножко везения, чтобы не утонуть в этом море, инвестору необходим «островок знаний». Остров может быть искусственно созданным. Так вот я хочу «насыпать», создать для начинающего инвестора такой «островок знаний», на который он мог бы уверенно встать. Так инвестор сможет опираться на понятия, которые вряд ли вызовут неоднозначные толкования.

Во-первых, он сможет читать дальше эту книгу и понимать, о чем идет речь. Во-вторых, этот «островок» должен дать инвестору возможность при желании идти дальше, расширять свои знания и практические навыки в области инвестирования. В-третьих, эти знания должны помочь читателю более осмысленно ставить для себя задачи, понимать людей, профессионально работающих на финансовых рынках, и уметь с ними разговаривать.

Исходя из этого подхода, человеку, который только начинает познавать азы вложения в акции, нужно найти для себя в море этих знаний, подходов, идей, возможностей некую отправную точку.

Поскольку успешное инвестирование до сих пор является сплавом науки, искусства и немножко везения, чтобы не утонуть в этом море, инвестору необходим «островок знаний». Остров может быть искусственно созданным. Так вот я хочу «насыпать», создать для начинающего инвестора такой «островок знаний», на который он мог бы уверенно встать. Так инвестор сможет опираться на понятия, которые вряд ли вызовут неоднозначные толкования.

Во-первых, он сможет читать дальше эту книгу и понимать, о чем идет речь. Во-вторых, этот «островок» должен дать инвестору возможность при желании идти дальше, расширять свои знания и практические навыки в области инвестирования. В-третьих, эти знания должны помочь читателю более осмысленно ставить для себя задачи, понимать людей, профессионально работающих на финансовых рынках, и уметь с ними разговаривать.

Почему мы боимся акций?

Как это ни парадоксально, но большинство взрослых людей, которые уже зарабатывают деньги и сделали свою карьеру, боятся вложений в акции. Этому есть несколько причин.

Первая заключается в том, что в процессе становления рыночной экономики Россия прошла через череду финансовых махинаций, в ходе которых были обмануты миллионы людей. Этот опыт надолго сохранится в сознании людей, особенно старшего поколения, тех, кого эта беда затронула. Их очень тяжело заинтересовать вложениями в различные финансовые инструменты.

Тем не менее есть много людей, которые начинают вкладывать деньги на фондовом рынке напрямую в акции или через паевые фонды, в результате чего они получают хороший доход. С годами вместо опасений появляется даже некоторого рода бесстрашие. Особенно в последние годы, когда фондовый рынок России показывает прекрасные результаты, у инвесторов притупляется чувство опасности. Особенно у молодого поколения.

Кроме того, существующий у людей страх перед инвестициями, на мой взгляд, связан с политикой, которую проводят отечественные средства массовой информации. Особенно это касается центральных [государственных] телевизионных каналов, крупных ежедневных газет, которые нерегулярно освещают финансовые вопросы. Они обращаются к финансовой тематике только при появлении информационного повода, которым зачастую становятся резкие падения на фондовых рынках как российских, так и зарубежных.

Можно представить себе реакцию человека, который не следит за рынком, на сюжеты о резком падении котировок, например, на лондонской бирже, которые проходят пусть несколько раз в год, но по всем телеканалам. Возможно, на следующий день паника будет продолжаться, но пройдет еще день-два, и об этом событии забудут до следующего падения на рынке.

Что происходит потом, рассказывают редко. Падение может оказаться недолгим, а биржа через некоторое время восстановиться. Но это уже не будет информационным поводом.

Такое точечное освещение ситуации на фондовом рынке оставляет «зарубки» в памяти людей о том, что вложение в акции – это опасно. И когда человеку предлагают вложить свои деньги в этот инструмент, в его сознании всплывают все эти ужасные картинки, которые он видел по телевизору. А об удачах инвесторов, в течение многих лет получающих хороший доход от своих вложений, практически не рассказывается. Как и о том, в чем сущность инвестирования.

Первая заключается в том, что в процессе становления рыночной экономики Россия прошла через череду финансовых махинаций, в ходе которых были обмануты миллионы людей. Этот опыт надолго сохранится в сознании людей, особенно старшего поколения, тех, кого эта беда затронула. Их очень тяжело заинтересовать вложениями в различные финансовые инструменты.

Тем не менее есть много людей, которые начинают вкладывать деньги на фондовом рынке напрямую в акции или через паевые фонды, в результате чего они получают хороший доход. С годами вместо опасений появляется даже некоторого рода бесстрашие. Особенно в последние годы, когда фондовый рынок России показывает прекрасные результаты, у инвесторов притупляется чувство опасности. Особенно у молодого поколения.

Кроме того, существующий у людей страх перед инвестициями, на мой взгляд, связан с политикой, которую проводят отечественные средства массовой информации. Особенно это касается центральных [государственных] телевизионных каналов, крупных ежедневных газет, которые нерегулярно освещают финансовые вопросы. Они обращаются к финансовой тематике только при появлении информационного повода, которым зачастую становятся резкие падения на фондовых рынках как российских, так и зарубежных.

Можно представить себе реакцию человека, который не следит за рынком, на сюжеты о резком падении котировок, например, на лондонской бирже, которые проходят пусть несколько раз в год, но по всем телеканалам. Возможно, на следующий день паника будет продолжаться, но пройдет еще день-два, и об этом событии забудут до следующего падения на рынке.

Что происходит потом, рассказывают редко. Падение может оказаться недолгим, а биржа через некоторое время восстановиться. Но это уже не будет информационным поводом.

Такое точечное освещение ситуации на фондовом рынке оставляет «зарубки» в памяти людей о том, что вложение в акции – это опасно. И когда человеку предлагают вложить свои деньги в этот инструмент, в его сознании всплывают все эти ужасные картинки, которые он видел по телевизору. А об удачах инвесторов, в течение многих лет получающих хороший доход от своих вложений, практически не рассказывается. Как и о том, в чем сущность инвестирования.

Как заработать на акциях?

Мы подошли к основному вопросу, интересующему тех, кто купил эту книгу и сейчас читает ее.

Существует два основных метода заработать на акциях. Оба вытекают из самого понятия «акция». Покупка акции означает покупку части компании. Владение этим «кусочком» компании дает, во-первых, право голоса при решении важных вопросов в жизни компании. Рядовые инвесторы не всегда пользуются этим правом, да и часть компании настолько мала, что голос каждого в отдельности вряд ли будет способен повлиять на события. Во-вторых, покупка акций дает нам право на часть прибыли компании в виде дивидендов, выплачиваемых на акцию.

Итак, заработать на акциях можно, получая на них дивиденды и доход от их перепродажи[1].

Акции бывают двух типов: обыкновенные и привилегированные. Привилегированные гарантируют получение дивидендов – в виде фиксированного процента по отношению либо к стоимости акции (распространено на Западе), либо к прибыли, заработанной компанией за год (чаще встречается в России). У этого вида акций есть и другие преимущества, например, выплаты по ним производятся в первую очередь. Но в этой книге мы не будем рассматривать привилегированные акции, поскольку их выпускается намного меньше, чем обыкновенных. О них и пойдет речь.

На обыкновенные акции также выплачиваются дивиденды. Их величина зависит от прибыли компании, их вообще может не быть. «Большие дивиденды» выплачиваются крайне редко, обычно они составляют несколько процентов от стоимости акции и, как правило, большой роли для людей, которые хотят заработать на акциях, не играют, хотя вносят посильную лепту в общий доход.

Основные наши надежды возлагаются на то, что цена акций будет расти. Именно разница между ценой покупки и ценой продажи будет составлять основной наш заработок. Поэтому все, о чем мы будем говорить дальше, будет связано с изменением цены на акцию.

Существует два основных метода заработать на акциях. Оба вытекают из самого понятия «акция». Покупка акции означает покупку части компании. Владение этим «кусочком» компании дает, во-первых, право голоса при решении важных вопросов в жизни компании. Рядовые инвесторы не всегда пользуются этим правом, да и часть компании настолько мала, что голос каждого в отдельности вряд ли будет способен повлиять на события. Во-вторых, покупка акций дает нам право на часть прибыли компании в виде дивидендов, выплачиваемых на акцию.

Итак, заработать на акциях можно, получая на них дивиденды и доход от их перепродажи[1].

Акции бывают двух типов: обыкновенные и привилегированные. Привилегированные гарантируют получение дивидендов – в виде фиксированного процента по отношению либо к стоимости акции (распространено на Западе), либо к прибыли, заработанной компанией за год (чаще встречается в России). У этого вида акций есть и другие преимущества, например, выплаты по ним производятся в первую очередь. Но в этой книге мы не будем рассматривать привилегированные акции, поскольку их выпускается намного меньше, чем обыкновенных. О них и пойдет речь.

На обыкновенные акции также выплачиваются дивиденды. Их величина зависит от прибыли компании, их вообще может не быть. «Большие дивиденды» выплачиваются крайне редко, обычно они составляют несколько процентов от стоимости акции и, как правило, большой роли для людей, которые хотят заработать на акциях, не играют, хотя вносят посильную лепту в общий доход.

Основные наши надежды возлагаются на то, что цена акций будет расти. Именно разница между ценой покупки и ценой продажи будет составлять основной наш заработок. Поэтому все, о чем мы будем говорить дальше, будет связано с изменением цены на акцию.

От чего зависит изменение цен на акции?

На цену акции влияет масса факторов, причем все они действуют одновременно. Поэтому очень сложно выявить тот фактор, который в определенное время станет основным.

Простых решений при инвестировании в акции не существует. Опытные инвесторы тратят колоссальное количество времени на изучение различных факторов, на их прогнозирование. Такой анализ – дело профессионалов.

Я буду говорить о базовых понятиях в упрощенном виде, чтобы вы могли получить представление о силах, влияющих на движение цен на акции, об их взаимосвязи.

Прежде всего это баланс спроса и предложения. Если нам говорят, что в 11 часов 22 января 2008 г. акция Х стоит $100 – это ее цена сейчас. Минуту назад она могла быть другая, а через час вновь измениться. Но в данный момент есть люди, которые готовы заплатить за эту акцию $100, и люди, которые готовы продать ее по этой цене. Они «встречаются» в одном месте – на бирже, и заключают сделку. Иначе говоря, цена на акцию определяется на рынке, и основными факторами, влияющими на нее, являются спрос, готовность заплатить за нее определенную сумму, и предложение, готовность владельцев акции продать ее за эти деньги.

Естественно, что в спросе и предложении уже учтена масса различных факторов. Продавец может нуждаться в деньгах или, увидев, что с момента покупки акции ее цена выросла на 30–40 %, решит, что пришло время ее продать и получить прибыль. Возможен и третий сценарий. Человек видит, что цена акции, купленной полгода назад, составляет те же $100, за которые он ее приобрел, и его надежды на доход от покупки акции не оправдались. Это тоже может стать поводом для продажи. Владелец акции также может решить, что она больше не подходит для его портфеля, является или слишком консервативной, или слишком агрессивной. Возможны разные варианты.

Также существует множество причин для покупки акций. Инвестор может счесть сегодняшнюю цену очень привлекательной. Например, акции сильно подешевели, и у них, по его мнению, появился хороший потенциал роста. Другой человек покупает акции, чтобы сбалансировать свой портфель. Или покупатель знает о каких-то планах компании, акции которой он собирается купить. Например, она собирается выпустить на рынок новинку, за которой большое будущее, что приведет к росту прибыли компании.

Так или иначе, продавец акций считает, что ему больше нет смысла держать их, а покупатель рассматривает их как перспективные и надеется на рост их цены.

Большое влияние на цены оказывают циклы развития экономики. Во время экономического подъема акции, как правило, дорожают, а на спаде, наоборот, дешевеют. Хотя на самом деле этот процесс гораздо сложнее.

Биржа является своеобразным барометром, предвестником грядущих потрясений. Их первые сигналы можно уловить на бирже. Если прислушаться к этим «звоночкам», то можно предвидеть спад или подъем в экономике. Прежде чем экономика страны начинает выходить из кризиса, оживает биржа, подавая тем самым первые знаки грядущего восстановления. Цены на акции растут, сигнализируя о том, что экономика находится на пути к «выздоровлению».

Так получилось, что я пишу этот раздел во время падения на фондовых рынках. Сегодня 22 января 2008 г. Это второй день моей работы над этим разделом и второй день обвала на рынках. Накануне российский рынок упал более чем на 7 %, азиатские рынки – на 7–10 %. Это происходит из-за опасения, что кризис ипотечного кредитования, который начался в 2007 г. в США, будет разрастаться и приведет к рецессии в Америке, а она, в свою очередь, к сокращению импорта США из азиатских стран. Дешевеют акции нефтяных и металлургических компаний – если начнется рецессия, то потребление энергетических и других производственных ресурсов в Америке снизится.

Это наглядный пример того, как возможность экономического спада влияет на цены акций. Но не все акции дешевеют одинаково, одни падают больше, другие меньше. В трудное время лучше всего себя ведут так называемые «защитные акции» – крупных розничных сетей, производителей продовольствия, коммунальных, транспортных компаний. Это связано с тем, что даже во время кризиса жизнь продолжается: люди продолжают питаться, им нужно отапливать свои дома, ездить на работу, чтобы улицы были убраны. Иначе говоря, существуют компании, чья продукция необходима, какая бы сложная ситуация ни складывалась для потребителя.

Я понимаю, что пройдет год, возможно, меньше, и читатель, который прочтет эти строки, совершенно по-другому будет относиться к моему описанию событий января 2008 г. К тому моменту будет больше фактов, ситуация прояснится. Но сейчас я это рассказываю, потому что важно относиться к кризису, обвалу с точки зрения здравого смысла. Вкладывая деньги на фондовом рынке, вы должны быть готовы к таким событиям. Для этого необходимо заранее иметь определенный план действий на черный день.

Понятно, что большое, а в долгосрочной перспективе и определяющее влияние на цену акций оказывает положение самой компании-эмитента: растет ли ее прибыль, какова отчетность за последний квартал, как ее оценивают аналитики, пользуется ли спросом ее продукция, насколько сильны ее конкуренты. Например, объявление квартальных или полугодовых результатов деятельности компании, чья прибыль по сравнению с прошлым годом уменьшилась на 4–5 %, как правило, вызывает падение цены ее акций. И наоборот, положительные результаты деятельности, рост прибыли, оборота, влечет за собой рост цен.

Кроме перечисленных, основных факторов, оказывающих влияние на цены акций, время от времени значение приобретают слухи и новости. Например, слух о смене руководства. Если признанный лидер, который на протяжении долгих лет успешно руководил компанией, собирается уйти в отставку, у многих инвесторов возникают опасения, что компания станет работать хуже, они решают продать акции, и их цена идет вниз.

Но та же новость может иметь и обратный эффект. Рынок может расценить смену лидера и как положительный признак, если к управлению приходит более «продвинутый», молодой человек, хорошо зарекомендовавший себя: инвесторы могут связать с ним надежды.

Впрочем, влияние новостей и слухов на рынок обычно бывает недолгим.

Если вы посмотрите на график движения цены любой акции за несколько лет, вы увидите, что, как правило, он выглядит как рисунок человека, у которого сильно дрожат руки. Кривая идет то вверх, то вниз, то быстрее, то медленнее. Движение цены даже в течение одного дня несколько раз меняет направление.

Для опытного инвестора важен тренд – куда идет линия графика. Мы будем рассматривать тенденцию, сформировавшуюся за год, за два. Если, несмотря на эти мелкие колебания линия графика идет вверх, цена акции растет и за этот период она выросла, например, на 20–30 %, это очень хороший признак. Значит, наш прогноз был верен и мы правильно учли факторы, которые оказывают влияние на рынок.

Если же общий тренд за год идет вниз, цена акции упала, то мы неправильно оценивали ситуацию, когда принимали решение о покупке.

Существует масса других факторов, но наша цель не изучить их все, а показать многообразие сил, влияющих на изменение цен. В связи с этим полезно рассматривать фондовый рынок не как одну большую совокупность акций, а разделить их на группы, которые при определенных обстоятельствах ведут себя похоже. Эта классификация поможет нам лучше понимать поведение цен и правильно сформировать инвестиционный портфель.

Простых решений при инвестировании в акции не существует. Опытные инвесторы тратят колоссальное количество времени на изучение различных факторов, на их прогнозирование. Такой анализ – дело профессионалов.

Я буду говорить о базовых понятиях в упрощенном виде, чтобы вы могли получить представление о силах, влияющих на движение цен на акции, об их взаимосвязи.

Прежде всего это баланс спроса и предложения. Если нам говорят, что в 11 часов 22 января 2008 г. акция Х стоит $100 – это ее цена сейчас. Минуту назад она могла быть другая, а через час вновь измениться. Но в данный момент есть люди, которые готовы заплатить за эту акцию $100, и люди, которые готовы продать ее по этой цене. Они «встречаются» в одном месте – на бирже, и заключают сделку. Иначе говоря, цена на акцию определяется на рынке, и основными факторами, влияющими на нее, являются спрос, готовность заплатить за нее определенную сумму, и предложение, готовность владельцев акции продать ее за эти деньги.

Естественно, что в спросе и предложении уже учтена масса различных факторов. Продавец может нуждаться в деньгах или, увидев, что с момента покупки акции ее цена выросла на 30–40 %, решит, что пришло время ее продать и получить прибыль. Возможен и третий сценарий. Человек видит, что цена акции, купленной полгода назад, составляет те же $100, за которые он ее приобрел, и его надежды на доход от покупки акции не оправдались. Это тоже может стать поводом для продажи. Владелец акции также может решить, что она больше не подходит для его портфеля, является или слишком консервативной, или слишком агрессивной. Возможны разные варианты.

Также существует множество причин для покупки акций. Инвестор может счесть сегодняшнюю цену очень привлекательной. Например, акции сильно подешевели, и у них, по его мнению, появился хороший потенциал роста. Другой человек покупает акции, чтобы сбалансировать свой портфель. Или покупатель знает о каких-то планах компании, акции которой он собирается купить. Например, она собирается выпустить на рынок новинку, за которой большое будущее, что приведет к росту прибыли компании.

Так или иначе, продавец акций считает, что ему больше нет смысла держать их, а покупатель рассматривает их как перспективные и надеется на рост их цены.

Большое влияние на цены оказывают циклы развития экономики. Во время экономического подъема акции, как правило, дорожают, а на спаде, наоборот, дешевеют. Хотя на самом деле этот процесс гораздо сложнее.

Биржа является своеобразным барометром, предвестником грядущих потрясений. Их первые сигналы можно уловить на бирже. Если прислушаться к этим «звоночкам», то можно предвидеть спад или подъем в экономике. Прежде чем экономика страны начинает выходить из кризиса, оживает биржа, подавая тем самым первые знаки грядущего восстановления. Цены на акции растут, сигнализируя о том, что экономика находится на пути к «выздоровлению».

Так получилось, что я пишу этот раздел во время падения на фондовых рынках. Сегодня 22 января 2008 г. Это второй день моей работы над этим разделом и второй день обвала на рынках. Накануне российский рынок упал более чем на 7 %, азиатские рынки – на 7–10 %. Это происходит из-за опасения, что кризис ипотечного кредитования, который начался в 2007 г. в США, будет разрастаться и приведет к рецессии в Америке, а она, в свою очередь, к сокращению импорта США из азиатских стран. Дешевеют акции нефтяных и металлургических компаний – если начнется рецессия, то потребление энергетических и других производственных ресурсов в Америке снизится.

Это наглядный пример того, как возможность экономического спада влияет на цены акций. Но не все акции дешевеют одинаково, одни падают больше, другие меньше. В трудное время лучше всего себя ведут так называемые «защитные акции» – крупных розничных сетей, производителей продовольствия, коммунальных, транспортных компаний. Это связано с тем, что даже во время кризиса жизнь продолжается: люди продолжают питаться, им нужно отапливать свои дома, ездить на работу, чтобы улицы были убраны. Иначе говоря, существуют компании, чья продукция необходима, какая бы сложная ситуация ни складывалась для потребителя.

Я понимаю, что пройдет год, возможно, меньше, и читатель, который прочтет эти строки, совершенно по-другому будет относиться к моему описанию событий января 2008 г. К тому моменту будет больше фактов, ситуация прояснится. Но сейчас я это рассказываю, потому что важно относиться к кризису, обвалу с точки зрения здравого смысла. Вкладывая деньги на фондовом рынке, вы должны быть готовы к таким событиям. Для этого необходимо заранее иметь определенный план действий на черный день.

Понятно, что большое, а в долгосрочной перспективе и определяющее влияние на цену акций оказывает положение самой компании-эмитента: растет ли ее прибыль, какова отчетность за последний квартал, как ее оценивают аналитики, пользуется ли спросом ее продукция, насколько сильны ее конкуренты. Например, объявление квартальных или полугодовых результатов деятельности компании, чья прибыль по сравнению с прошлым годом уменьшилась на 4–5 %, как правило, вызывает падение цены ее акций. И наоборот, положительные результаты деятельности, рост прибыли, оборота, влечет за собой рост цен.

Кроме перечисленных, основных факторов, оказывающих влияние на цены акций, время от времени значение приобретают слухи и новости. Например, слух о смене руководства. Если признанный лидер, который на протяжении долгих лет успешно руководил компанией, собирается уйти в отставку, у многих инвесторов возникают опасения, что компания станет работать хуже, они решают продать акции, и их цена идет вниз.

Но та же новость может иметь и обратный эффект. Рынок может расценить смену лидера и как положительный признак, если к управлению приходит более «продвинутый», молодой человек, хорошо зарекомендовавший себя: инвесторы могут связать с ним надежды.

Впрочем, влияние новостей и слухов на рынок обычно бывает недолгим.

Если вы посмотрите на график движения цены любой акции за несколько лет, вы увидите, что, как правило, он выглядит как рисунок человека, у которого сильно дрожат руки. Кривая идет то вверх, то вниз, то быстрее, то медленнее. Движение цены даже в течение одного дня несколько раз меняет направление.

Для опытного инвестора важен тренд – куда идет линия графика. Мы будем рассматривать тенденцию, сформировавшуюся за год, за два. Если, несмотря на эти мелкие колебания линия графика идет вверх, цена акции растет и за этот период она выросла, например, на 20–30 %, это очень хороший признак. Значит, наш прогноз был верен и мы правильно учли факторы, которые оказывают влияние на рынок.

Если же общий тренд за год идет вниз, цена акции упала, то мы неправильно оценивали ситуацию, когда принимали решение о покупке.

Существует масса других факторов, но наша цель не изучить их все, а показать многообразие сил, влияющих на изменение цен. В связи с этим полезно рассматривать фондовый рынок не как одну большую совокупность акций, а разделить их на группы, которые при определенных обстоятельствах ведут себя похоже. Эта классификация поможет нам лучше понимать поведение цен и правильно сформировать инвестиционный портфель.

Матрица MorningStar

Для того чтобы получить некий ориентир и разобраться во множестве акций, которые торгуются на мировых биржах, самым простым и доступным инструментом, на мой взгляд, является матрица, которую создала компания MorningStar.

Она возникла в США в 1984 году, когда американцы активно интересовалось паевыми фондами. В начале 1980-х гг. ощущался недостаток объективной информации, которая давала бы возможность пользователям ориентироваться в множестве фондов. MorningStar начала свою деятельность в этой сфере. Потом у нее появились другие проекты, в том числе по анализу акций. Сейчас, спустя более 20 лет, у нее 5,2 млн индивидуальных клиентов, к ее услугам прибегают также 210 000 финансовых консультантов и 1700 компаний по всему миру. Это отличный источник информации для тех, кто хочет получить объективную информацию о фондовых рынках, в том числе об акциях.

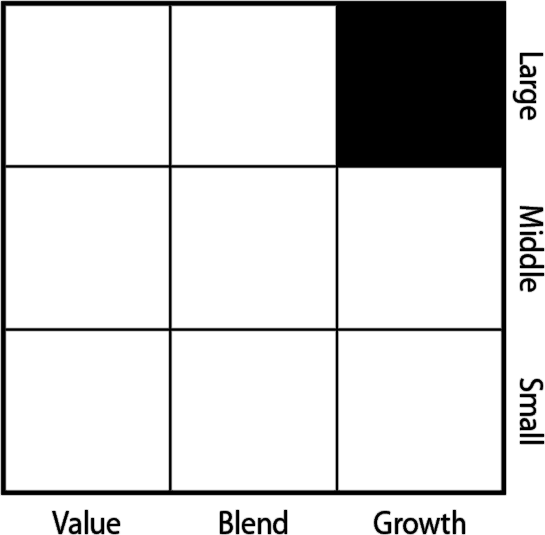

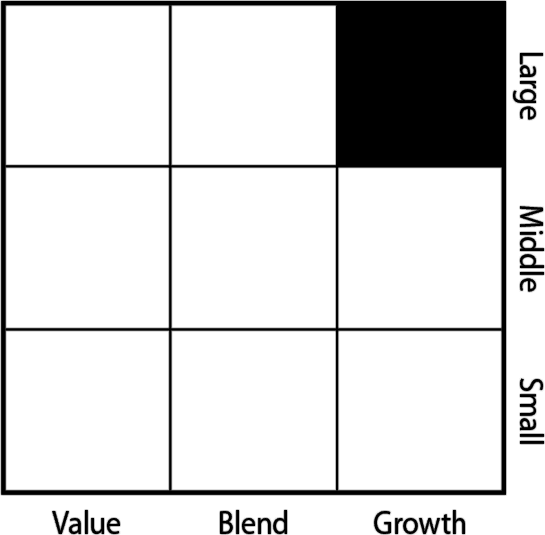

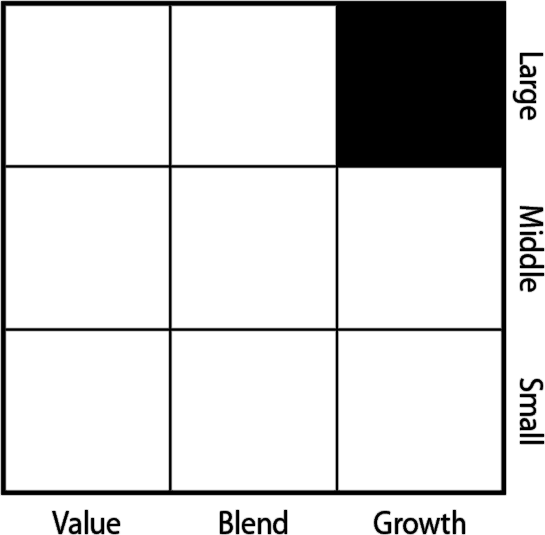

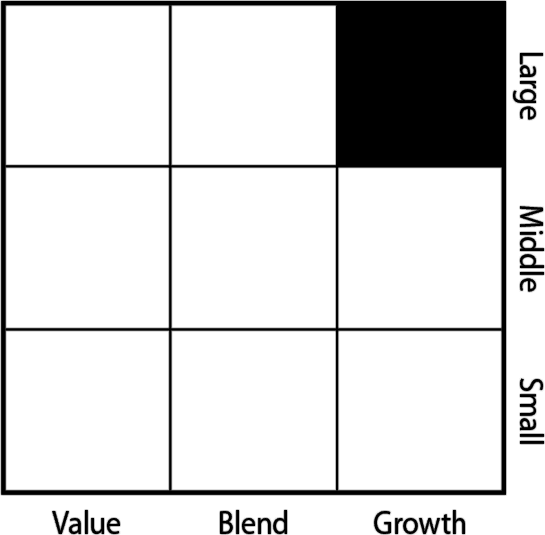

MorningStar придумала простую матрицу, которая позволяет лучше ориентироваться в мире акций. Эта матрица состоит из трех столбцов и трех строк (см. рис.). Все акции разделены на три вида, в зависимости от типа компании: large (крупные компании), middle (средние), small (малые предприятия).

Понятие величины компании, конечно, достаточно условно. Говорить о ней можно только со ссылкой на страну, выходцем из которой является компания. Крупнейшим фондовым рынком является рынок США, где на биржах торгуются акции тысяч компаний. Здесь крупными считают компании, чья рыночная стоимость превышает $8 млрд. К средним относятся компании с капитализацией от $1 млрд до $8 млрд. Малыми компаниями считаются те, чья рыночная стоимость ниже $1 млрд.

В чем смысл такой градации с точки зрения частного инвестора? Размер компании имеет значение в двух основных вопросах. Первый – потенциал роста и поведение компании в благоприятных и неблагоприятных условиях. Чем крупнее компания, тем более устойчива цена ее акций при неблагоприятных условиях. Так же, как крупный корабль в шторм меньше подвержен риску, чем маленький катер. Таким образом, при ухудшении экономических условий, в период рецессии, акции крупных компаний страдают меньше. Они тоже дешевеют, но значительно меньше, чем акции средних и мелких компаний. Зачастую инвесторы в поисках защиты предпочитают вкладывать деньги в акции крупных компаний.

Но при первых же признаках подъема экономики раньше и быстрее начинают расти цены на акции малых компаний. Они более маневренные: ими легче управлять, в них меньше консерватизма, они легче переходят на выпуск новой продукции, воспринимают новые идеи, меняют систему управления. В этом основное отличие инвестирования в акции разных по величие компаний. Если инвестор настроен более агрессивно, если он ищет большего дохода, он скорее выберет акций малых компаний. Если инвестор заинтересован в устойчивости, его вполне устроят умеренные темпы роста цен на акции, то он скорее купит акции крупных компаний.

В столбцах матрицы MorningStar указан стиль инвестирования – value, core и growth.

Начнем с growth stocks, «растущие акции». Это акции компаний, которые в течение последних нескольких лет росли быстрее своей отрасли или экономики в целом. Вкладывая деньги в такие акции, мы рассчитываем на продолжение их роста, чтобы получить доход от их покупки.

Пример компании роста – Amazon. Это очень известная прогрессивная компания, занимающаяся торговлей on-line. Она начинала с торговли книгами, потом стала продавать электронную технику и другие товары. Ее российский аналог – компания Ozon. Капитализация Amazon на момент написания этой книги составляла $32 млрд, по матрице MorningStar она относится к large growth, это крупная компания роста. В матрице MorningStar будет закрашена верхняя правая клетка.

С 2003 г. рост акций этой компании превышает средний по отрасли on-line retail (розничная on-line торговля) и опережает индекс S&P 500 (отражает среднее изменение стоимости акций 500 крупнейших компаний США). В 2007 г. акции Amazon подорожали на 135 %. Это очень много – на 110,8 % больше роста в своем секторе и на 131,2 % больше S&P 500. Понятно, почему эта компания в данный момент относится к компаниям роста (growth).

Другой пример large growth company, крупной растущей компании, – Boeing в отрасли Space & Defense, космическая и оборонная отрасль. Ее капитализация составляет $60 млрд. В 2005 г. акции Boeing выросли на 37,9 % (почти на 35 % больше S&P 500), в 2006-м – на 28,4 % (на 14,8 % лучше индекса), в 2007 г. почти не изменились. Дело в том, что в конце 2006 г. у компании возникли проблемы с выпуском нового лайнера.

Она возникла в США в 1984 году, когда американцы активно интересовалось паевыми фондами. В начале 1980-х гг. ощущался недостаток объективной информации, которая давала бы возможность пользователям ориентироваться в множестве фондов. MorningStar начала свою деятельность в этой сфере. Потом у нее появились другие проекты, в том числе по анализу акций. Сейчас, спустя более 20 лет, у нее 5,2 млн индивидуальных клиентов, к ее услугам прибегают также 210 000 финансовых консультантов и 1700 компаний по всему миру. Это отличный источник информации для тех, кто хочет получить объективную информацию о фондовых рынках, в том числе об акциях.

MorningStar придумала простую матрицу, которая позволяет лучше ориентироваться в мире акций. Эта матрица состоит из трех столбцов и трех строк (см. рис.). Все акции разделены на три вида, в зависимости от типа компании: large (крупные компании), middle (средние), small (малые предприятия).

Понятие величины компании, конечно, достаточно условно. Говорить о ней можно только со ссылкой на страну, выходцем из которой является компания. Крупнейшим фондовым рынком является рынок США, где на биржах торгуются акции тысяч компаний. Здесь крупными считают компании, чья рыночная стоимость превышает $8 млрд. К средним относятся компании с капитализацией от $1 млрд до $8 млрд. Малыми компаниями считаются те, чья рыночная стоимость ниже $1 млрд.

В чем смысл такой градации с точки зрения частного инвестора? Размер компании имеет значение в двух основных вопросах. Первый – потенциал роста и поведение компании в благоприятных и неблагоприятных условиях. Чем крупнее компания, тем более устойчива цена ее акций при неблагоприятных условиях. Так же, как крупный корабль в шторм меньше подвержен риску, чем маленький катер. Таким образом, при ухудшении экономических условий, в период рецессии, акции крупных компаний страдают меньше. Они тоже дешевеют, но значительно меньше, чем акции средних и мелких компаний. Зачастую инвесторы в поисках защиты предпочитают вкладывать деньги в акции крупных компаний.

Но при первых же признаках подъема экономики раньше и быстрее начинают расти цены на акции малых компаний. Они более маневренные: ими легче управлять, в них меньше консерватизма, они легче переходят на выпуск новой продукции, воспринимают новые идеи, меняют систему управления. В этом основное отличие инвестирования в акции разных по величие компаний. Если инвестор настроен более агрессивно, если он ищет большего дохода, он скорее выберет акций малых компаний. Если инвестор заинтересован в устойчивости, его вполне устроят умеренные темпы роста цен на акции, то он скорее купит акции крупных компаний.

В столбцах матрицы MorningStar указан стиль инвестирования – value, core и growth.

Начнем с growth stocks, «растущие акции». Это акции компаний, которые в течение последних нескольких лет росли быстрее своей отрасли или экономики в целом. Вкладывая деньги в такие акции, мы рассчитываем на продолжение их роста, чтобы получить доход от их покупки.

Пример компании роста – Amazon. Это очень известная прогрессивная компания, занимающаяся торговлей on-line. Она начинала с торговли книгами, потом стала продавать электронную технику и другие товары. Ее российский аналог – компания Ozon. Капитализация Amazon на момент написания этой книги составляла $32 млрд, по матрице MorningStar она относится к large growth, это крупная компания роста. В матрице MorningStar будет закрашена верхняя правая клетка.

С 2003 г. рост акций этой компании превышает средний по отрасли on-line retail (розничная on-line торговля) и опережает индекс S&P 500 (отражает среднее изменение стоимости акций 500 крупнейших компаний США). В 2007 г. акции Amazon подорожали на 135 %. Это очень много – на 110,8 % больше роста в своем секторе и на 131,2 % больше S&P 500. Понятно, почему эта компания в данный момент относится к компаниям роста (growth).

Другой пример large growth company, крупной растущей компании, – Boeing в отрасли Space & Defense, космическая и оборонная отрасль. Ее капитализация составляет $60 млрд. В 2005 г. акции Boeing выросли на 37,9 % (почти на 35 % больше S&P 500), в 2006-м – на 28,4 % (на 14,8 % лучше индекса), в 2007 г. почти не изменились. Дело в том, что в конце 2006 г. у компании возникли проблемы с выпуском нового лайнера.