Страница:

Ольга Сергеевна Красова

Нематериальные активы: классификация и учет

От автора

В настоящее время конкурентоспособность и доходность многих организаций в значительной степени определяются их способностью адаптироваться к динамическим изменениям, происходящим во внутренней и внешней среде функционирования. С развитием рыночных отношений, быстротой и масштабностью технологических изменений невозможно обеспечить конкурентоспособность лишь за счет использования материальных и финансовых факторов, которые становятся общедоступными для большинства организаций.

В этих условиях особый интерес у участников экономических отношений вызывают вопросы, связанные с использованием в деятельности организаций факторов нематериального характера как инструментов повышения их доходности и конкурентоспособности.

Однако для того, чтобы иметь возможность учесть экономический и налоговый результат от данного объекта интеллектуальной собственности, требуется новый процесс – уже не созидательный, а учетный, – в ходе которого осуществляется классификация и оценка нематериального актива.

Кроме того, на самом первом этапе учетной работы (независимо от цели, для которой она осуществляется) требуется принципиально определить возможность этого объекта интеллектуальной собственности давать предприятию прибыль и обосновать примерный срок, в течение которого такую прибыль намереваются получать. Это потом уже будет выявляться экономический эффект, который найдет отражение в бухгалтерской отчетности и проявится в виде прибылей или убытков. А контролирующим инстанциям понадобится иная информация: их интересует лишь то, сколько и каких налогов должен уплатить правообладатель в результате своей деятельности, в том числе связанной с использованием объекта интеллектуальной собственности.

В предлагаемом пособие проанализирован и систематизирован достаточно большой и многоплановый объем информации, имеющей непосредственное касательство к проблематике учета нематериальных активов, особенно в целях налогового и бухгалтерского учета.

В первой главе автором рассматриваются вопросы основного понятийного аппарата, правового регулирования, идентификации и классификации объектов нематериальных активов.

Глава «Бухгалтерский учет нематериальных активов» раскрывает основные теоретические и практические аспекты организации бухгалтерского учета операций с нематериальными активами с учетом действующей нормативной базы. Приведены основные бухгалтерские проводки, а наиболее спорные вопросы рассмотрены на практических примерах.

В главе 3 «Нематериальные активы в системе РСБУ и МСФО» рассматриваются вопросы учета нематериальных активов в коммерческих и кредитных организациях в соответствии с российскими правилами бухгалтерского учета и в соответствии с МСФО, а также основные различия в учете по ПБУ и по МСФО и корректировки, которые необходимо произвести по статье «Нематериальные активы» при трансформации отчетности организаций в финансовую отчетность в соответствии с МСФО.

При разработке данного издания были использованы материалы: справочно-правовой базы «Консультант+», публикаций в периодических изданиях («Налоговый вестник», «Финансовая газета», «Упрощенка», «Российский налоговый курьер», «Все о налогах», «Аудиторские ведомости», «Управление в кредитной организации», «Бухгалтерия и банки», «Налоговый учет для бухгалтера», «Бухгалтерский учет», «Малая бухгалтерия», «Учет. Налоги. Право», «Экономико-правовой бюллетень», «Аудит и налогообложение», «Советник бухгалтера», «Внедрение Международных стандартов финансовой отчетности (МСФО) в кредитной организации», «Консультант», «Актуальные вопросы бухгалтерского учета и налогообложения», «Финансовые и бухгалтерские консультации», «Экономика и жизнь»), справочных и учебных пособий, комментарии практических работников.

Автор выражает огромную благодарность и искреннюю признательность авторам публикаций, используемых при создании данного практического пособия: Аладышевой К.Н., Арутюновой О.Л., Базаровой А.С., Балакиревой Н.М., Блохину К., Бычковой С.М. (д.э.н., профессор), Гамза В.А., Гладышевой Ю.П., Гримальскому В.Л., Даллакян А., Дружиловской Т.Ю. (доцент), Журавлевой А.В., Карзаевой Н.Н., Кирюшиной И., Князевой С.В., Колосову Д.О., Корчагиной Н. (судья третейского суда Фонда ФИНАС), Котко Е.А., Крутяковой Т., Лазареву В. (юристконсульт), Лермонтову Ю., Макарьеву И.Н., Мусиной А.Д., Омельченко В.В., Ржаницыной В., Риволи Е., Серегиной Е.В., Скрыпниковой Ю.А., Солтык Т.Г., Сухареву И.Р., Чачава А., Чвыкову И.

В этих условиях особый интерес у участников экономических отношений вызывают вопросы, связанные с использованием в деятельности организаций факторов нематериального характера как инструментов повышения их доходности и конкурентоспособности.

Однако для того, чтобы иметь возможность учесть экономический и налоговый результат от данного объекта интеллектуальной собственности, требуется новый процесс – уже не созидательный, а учетный, – в ходе которого осуществляется классификация и оценка нематериального актива.

Кроме того, на самом первом этапе учетной работы (независимо от цели, для которой она осуществляется) требуется принципиально определить возможность этого объекта интеллектуальной собственности давать предприятию прибыль и обосновать примерный срок, в течение которого такую прибыль намереваются получать. Это потом уже будет выявляться экономический эффект, который найдет отражение в бухгалтерской отчетности и проявится в виде прибылей или убытков. А контролирующим инстанциям понадобится иная информация: их интересует лишь то, сколько и каких налогов должен уплатить правообладатель в результате своей деятельности, в том числе связанной с использованием объекта интеллектуальной собственности.

В предлагаемом пособие проанализирован и систематизирован достаточно большой и многоплановый объем информации, имеющей непосредственное касательство к проблематике учета нематериальных активов, особенно в целях налогового и бухгалтерского учета.

В первой главе автором рассматриваются вопросы основного понятийного аппарата, правового регулирования, идентификации и классификации объектов нематериальных активов.

Глава «Бухгалтерский учет нематериальных активов» раскрывает основные теоретические и практические аспекты организации бухгалтерского учета операций с нематериальными активами с учетом действующей нормативной базы. Приведены основные бухгалтерские проводки, а наиболее спорные вопросы рассмотрены на практических примерах.

В главе 3 «Нематериальные активы в системе РСБУ и МСФО» рассматриваются вопросы учета нематериальных активов в коммерческих и кредитных организациях в соответствии с российскими правилами бухгалтерского учета и в соответствии с МСФО, а также основные различия в учете по ПБУ и по МСФО и корректировки, которые необходимо произвести по статье «Нематериальные активы» при трансформации отчетности организаций в финансовую отчетность в соответствии с МСФО.

При разработке данного издания были использованы материалы: справочно-правовой базы «Консультант+», публикаций в периодических изданиях («Налоговый вестник», «Финансовая газета», «Упрощенка», «Российский налоговый курьер», «Все о налогах», «Аудиторские ведомости», «Управление в кредитной организации», «Бухгалтерия и банки», «Налоговый учет для бухгалтера», «Бухгалтерский учет», «Малая бухгалтерия», «Учет. Налоги. Право», «Экономико-правовой бюллетень», «Аудит и налогообложение», «Советник бухгалтера», «Внедрение Международных стандартов финансовой отчетности (МСФО) в кредитной организации», «Консультант», «Актуальные вопросы бухгалтерского учета и налогообложения», «Финансовые и бухгалтерские консультации», «Экономика и жизнь»), справочных и учебных пособий, комментарии практических работников.

Автор выражает огромную благодарность и искреннюю признательность авторам публикаций, используемых при создании данного практического пособия: Аладышевой К.Н., Арутюновой О.Л., Базаровой А.С., Балакиревой Н.М., Блохину К., Бычковой С.М. (д.э.н., профессор), Гамза В.А., Гладышевой Ю.П., Гримальскому В.Л., Даллакян А., Дружиловской Т.Ю. (доцент), Журавлевой А.В., Карзаевой Н.Н., Кирюшиной И., Князевой С.В., Колосову Д.О., Корчагиной Н. (судья третейского суда Фонда ФИНАС), Котко Е.А., Крутяковой Т., Лазареву В. (юристконсульт), Лермонтову Ю., Макарьеву И.Н., Мусиной А.Д., Омельченко В.В., Ржаницыной В., Риволи Е., Серегиной Е.В., Скрыпниковой Ю.А., Солтык Т.Г., Сухареву И.Р., Чачава А., Чвыкову И.

ГЛАВА 1. Понятие и состав нематериальных активов

1.1 Современный подход к понятию «нематериальные активы»

Принятое в соответствии с международными стандартами финансовой отчетности в октябре 2000 г. Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2000) сформировало окончательный подход российских органов исполнительной власти к проблеме определения и учета нематериальных активов.

ПБУ 14/2000 установило конкретные признаки, по которым объекты внеоборотных активов могут быть отнесены к нематериальным активам, определило их состав и методологические основы организации бухгалтерского учета. При этом вступление с 1 января 2001 г. данного положения не повлекло за собой отмену ранее действовавших нормативных актов, составлявших правовую основу определения и учета нематериальных активов. В первую очередь это касается Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (от 29 июля 1998 г. N 34н), нормы которого имеют существенные отличия от норм ПБУ 14/2000. Данные отличия и противоречия основополагающих нормативных актов были при этом разрешены письмом Минфина РФ от 23 августа 2001 г. N 16-00-12/15. В нем указывается, что эти два Положения являются нормативными правовыми актами одного иерархического уровня в системе правовых актов РФ, однако нормативный акт, вступивший в силу позже, имеет приоритет перед актом, вступившим в силу ранее, а пункты раздела III Положения N 34н применяются в части, не противоречащей нормам ПБУ 14/2000.

Для признания объекта нематериальным активом необходимо единовременное выполнение следующих условий:

– у объекта должна отсутствовать материально-вещественная (физическая) структура; при этом должна быть возможность идентифицировать (выделить, отделить) объект от другого имущества;

– объект должен использоваться в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации в течение длительного времени, то есть срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

– организацией не должна предполагаться последующая продажа объекта и данный объект должен быть способен приносить организации экономические выгоды в будущем.

Согласно п. 4 ПБУ 14/2000 к нематериальным активам относятся следующие объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности):

– исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

– исключительное авторское право на программы для ЭВМ, базы данных;

– имущественное право автора или иного правообладателя на топологии интегральных микросхем;

– исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

– исключительное право патентообладателя на селекционные достижения.

Помимо вышеперечисленных прав в составе нематериальных активов учитываются также деловая репутация организации и организационные расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада участников (учредителей) в уставный (складочный) капитал организации.

Можно сказать, что данный перечень нематериальных активов является закрытым и никакие другие объекты прав не могут быть включены в состав нематериальных активов. Но, с другой стороны, остается непонятным включение в этот перечень деловой репутации и организационных расходов, так как эти два вида нематериальных активов не соответствуют многим из установленных в ПБУ 14/2000 обязательным классифицирующим признакам. Так, весьма сомнительным является утверждение, что деловая репутация и организационные расходы сами по себе способны принести прибыль. Не слишком логичными выглядят и рассуждения по поводу длительного срока «полезного использования» деловой репутации, а также оформления документов, подтверждающих существование этих двух «особенных» разновидностей нематериальных активов, не имеющих никакого отношения к результатам интеллектуальной деятельности.

Кроме перечисленных признаков и перечня объектов, которые могу быть включены в состав нематериальных активов, в ПБУ 14/2000 определен и состав объектов, которые не относятся к нематериальным активам:

– не давшие положительного результата научно-исследовательские, опытно-конструкторские и технологические работы;

– не законченные и не оформленные в установленном законодательством порядке научно-исследовательские, опытно-конструкторские и технологические работы;

– материальные объекты (материальные носители), в которых выражены произведения науки, литературы, искусства, программы для ЭВМ и базы данных;

– интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду.

Постановление Президиума Высшего Арбитражного Суда РФ от 24 декабря 1996 г. N 3225/96. Суть дела состояла в том, что учредители редакции газеты (три физических лица) в качестве вклада в уставный фонд внесли интеллектуальную собственность, которую квалифицировали как коммерческую информацию, в виде коммерческих условий на опубликование рекламных объявлений, методики начисления комиссионных доходов, поступающих на расчетный счет товарищества от рекламных услуг, реализуемых с участием посредников, и коммерческих условий для рекламодателей.

Взносы были оценены в весьма крупную сумму, так что и амортизационные отчисления с этих объектов на себестоимость попадали немаленькие. Налоговые органы расценили такой поворот событий как необоснованное включение в себестоимость износа нематериальных активов и, как следствие, занижение налогооблагаемой прибыли.

Суд со ссылкой на п.17 Постановления совместного Пленума Верховного Суда РФ и Высшего Арбитражного Суда РФ от 01.07.1996 N 6/8 напомнил, что в качестве вклада в имущество хозяйственного товарищества или общества могут вноситься не сами объекты интеллектуальной собственности, а имущественные права либо иные права, имеющие денежную оценку (например, права пользования, передаваемые в соответствии с лицензионным договором, зарегистрированным в порядке, предусмотренном законодательством).

Коммерческая информация, внесенная учредителями, оценена как условия типовых договоров, прямо вытекающие из гражданского законодательства и не содержащие каких-либо новаций в области экономической эффективности использования технических, технологических, коммерческих и других знаний. Так что ко всему оказалось невозможным подтвердить ни содержание в осуществленных взносах признаков объектов интеллектуальной собственности, ни доказать, что использование коммерческой информации является экономически эффективным и приносит доход. Позиция налоговых органов признана обоснованной.

Таким образом, на сегодняшний день перечень материальных активов представляет собой в основном исключительные права авторов, патентообладателей, правообладателей и других законных владельцев на объекты интеллектуальной собственности. При этом в ПБУ 14/2000 особо подчеркивается, что нематериальными активами могут быть признаны только исключительные права на объекты интеллектуальной собственности, что является новшеством по отношению к ранее действующим нормативным правовым актам.[1]

В налоговом учете список нематериальных активов для целей обложения налогом на прибыль приведен в п.3 ст.257 НК РФ.

Статья 257 НК РФ признает нематериальными активами только «приобретенные или созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев)».

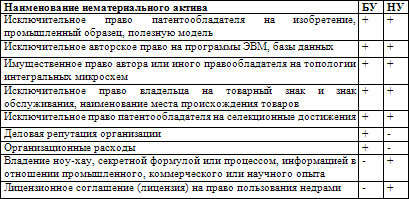

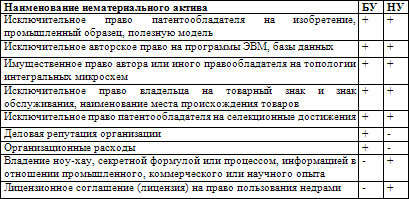

Состав нематериальных активов согласно бухгалтерского и налогового учета можно отразить в сравнительной таблице:

Таблица 1.1

В п.1 ст.325 НК РФ предусмотрен еще один вид нематериального актива – лицензионное соглашение (лицензия) на право пользования недрами. Стоимость лицензии формируется из расходов, связанных с процедурой участия в конкурсе. К ним относятся расходы, связанные с предварительной оценкой месторождения; расходы, связанные с проведением аудита запасов месторождения; расходы на разработку технико-экономического обоснования (иных аналогичных работ), проекта освоения месторождения; расходы на приобретение геологической и иной информации; расходы на оплату участия в конкурсе.

Как видно из таблицы, в порядке признания нематериальных активов в бухгалтерском и налоговом учете есть различия: в бухгалтерском учете нет такого понятия, как ноу-хау, а в налоговом отсутствуют «организационные расходы» и «деловая репутация». Поэтому если на балансе организации числятся в качестве нематериального актива организационные расходы, то сумма амортизационных отчислений по ним не будет признана в качестве расхода в налоговом учете. В бухгалтерском учете их сумма в соответствии с п.4 ПБУ 18/02 является постоянной разницей. Эта разница приведет к образованию постоянного налогового обязательства, которое будет отражено проводкой: Дебет 09 Кредит 68 – на сумму, равную величине амортизационных отчислений, умноженных на ставку налога на прибыль.

В налоговом учете также отсутствует ряд признаков, которые являются обязательными для признания нематериального актива в бухгалтерском учете, – это материально-вещественная структура и возможность дальнейшей перепродажи.[2]

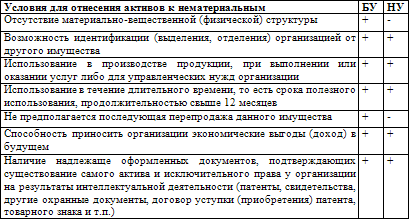

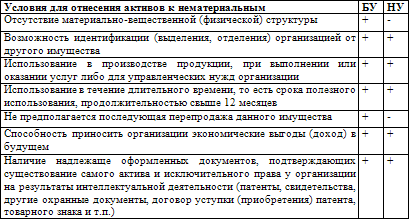

Таблица 1.2

Кроме того в формулировках «бухгалтерского» и «налогового» перечней наблюдаются некоторые различия, которые, возможно, и не имеют принципиального значения, однако с практической точки зрения могут соответствующим образом трактоваться.

Например, в бухгалтерском учете среди НМА отражается исключительное авторское право на сами программы для ЭВМ и базы данных, а в налоговом – исключительное право как автора, так и другого правообладателя на их использование. В бухгалтерских целях рассматривается имущественное право на топологии интегральных микросхем, а в налоговых – исключительное право на их использование. Зато фирменное наименование, а также владение ноу-хау, секретной формулой или процессом, информацией в части промышленного, коммерческого или научного опыта имеет только «налоговую» ценность, а в ПБУ о них даже не упоминается.

Представляется, что для адекватного восприятия этих (возможно, существенных) различий также необходимо обратиться к законодательным актам, регламентирующим содержание и правовой режим объектов интеллектуальной собственности.

Таким образом, анализ данных, содержащихся в основных нормативных правовых актах, регулирующих бухгалтерский и налоговый учет нематериальных активов, указывает на существование различий в составе объектов, относимых к нематериальным активам, и свидетельствует о неоднозначности понимания категории нематериальных активов в рамках бухгалтерского и налогового учета, что создает дополнительные сложности в организации их учета.

ПБУ 14/2000 установило конкретные признаки, по которым объекты внеоборотных активов могут быть отнесены к нематериальным активам, определило их состав и методологические основы организации бухгалтерского учета. При этом вступление с 1 января 2001 г. данного положения не повлекло за собой отмену ранее действовавших нормативных актов, составлявших правовую основу определения и учета нематериальных активов. В первую очередь это касается Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (от 29 июля 1998 г. N 34н), нормы которого имеют существенные отличия от норм ПБУ 14/2000. Данные отличия и противоречия основополагающих нормативных актов были при этом разрешены письмом Минфина РФ от 23 августа 2001 г. N 16-00-12/15. В нем указывается, что эти два Положения являются нормативными правовыми актами одного иерархического уровня в системе правовых актов РФ, однако нормативный акт, вступивший в силу позже, имеет приоритет перед актом, вступившим в силу ранее, а пункты раздела III Положения N 34н применяются в части, не противоречащей нормам ПБУ 14/2000.

Для признания объекта нематериальным активом необходимо единовременное выполнение следующих условий:

– у объекта должна отсутствовать материально-вещественная (физическая) структура; при этом должна быть возможность идентифицировать (выделить, отделить) объект от другого имущества;

– объект должен использоваться в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации в течение длительного времени, то есть срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

– организацией не должна предполагаться последующая продажа объекта и данный объект должен быть способен приносить организации экономические выгоды в будущем.

Согласно п. 4 ПБУ 14/2000 к нематериальным активам относятся следующие объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности):

– исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

– исключительное авторское право на программы для ЭВМ, базы данных;

– имущественное право автора или иного правообладателя на топологии интегральных микросхем;

– исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

– исключительное право патентообладателя на селекционные достижения.

Помимо вышеперечисленных прав в составе нематериальных активов учитываются также деловая репутация организации и организационные расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада участников (учредителей) в уставный (складочный) капитал организации.

Можно сказать, что данный перечень нематериальных активов является закрытым и никакие другие объекты прав не могут быть включены в состав нематериальных активов. Но, с другой стороны, остается непонятным включение в этот перечень деловой репутации и организационных расходов, так как эти два вида нематериальных активов не соответствуют многим из установленных в ПБУ 14/2000 обязательным классифицирующим признакам. Так, весьма сомнительным является утверждение, что деловая репутация и организационные расходы сами по себе способны принести прибыль. Не слишком логичными выглядят и рассуждения по поводу длительного срока «полезного использования» деловой репутации, а также оформления документов, подтверждающих существование этих двух «особенных» разновидностей нематериальных активов, не имеющих никакого отношения к результатам интеллектуальной деятельности.

Кроме перечисленных признаков и перечня объектов, которые могу быть включены в состав нематериальных активов, в ПБУ 14/2000 определен и состав объектов, которые не относятся к нематериальным активам:

– не давшие положительного результата научно-исследовательские, опытно-конструкторские и технологические работы;

– не законченные и не оформленные в установленном законодательством порядке научно-исследовательские, опытно-конструкторские и технологические работы;

– материальные объекты (материальные носители), в которых выражены произведения науки, литературы, искусства, программы для ЭВМ и базы данных;

– интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду.

Постановление Президиума Высшего Арбитражного Суда РФ от 24 декабря 1996 г. N 3225/96. Суть дела состояла в том, что учредители редакции газеты (три физических лица) в качестве вклада в уставный фонд внесли интеллектуальную собственность, которую квалифицировали как коммерческую информацию, в виде коммерческих условий на опубликование рекламных объявлений, методики начисления комиссионных доходов, поступающих на расчетный счет товарищества от рекламных услуг, реализуемых с участием посредников, и коммерческих условий для рекламодателей.

Взносы были оценены в весьма крупную сумму, так что и амортизационные отчисления с этих объектов на себестоимость попадали немаленькие. Налоговые органы расценили такой поворот событий как необоснованное включение в себестоимость износа нематериальных активов и, как следствие, занижение налогооблагаемой прибыли.

Суд со ссылкой на п.17 Постановления совместного Пленума Верховного Суда РФ и Высшего Арбитражного Суда РФ от 01.07.1996 N 6/8 напомнил, что в качестве вклада в имущество хозяйственного товарищества или общества могут вноситься не сами объекты интеллектуальной собственности, а имущественные права либо иные права, имеющие денежную оценку (например, права пользования, передаваемые в соответствии с лицензионным договором, зарегистрированным в порядке, предусмотренном законодательством).

Коммерческая информация, внесенная учредителями, оценена как условия типовых договоров, прямо вытекающие из гражданского законодательства и не содержащие каких-либо новаций в области экономической эффективности использования технических, технологических, коммерческих и других знаний. Так что ко всему оказалось невозможным подтвердить ни содержание в осуществленных взносах признаков объектов интеллектуальной собственности, ни доказать, что использование коммерческой информации является экономически эффективным и приносит доход. Позиция налоговых органов признана обоснованной.

Таким образом, на сегодняшний день перечень материальных активов представляет собой в основном исключительные права авторов, патентообладателей, правообладателей и других законных владельцев на объекты интеллектуальной собственности. При этом в ПБУ 14/2000 особо подчеркивается, что нематериальными активами могут быть признаны только исключительные права на объекты интеллектуальной собственности, что является новшеством по отношению к ранее действующим нормативным правовым актам.[1]

В налоговом учете список нематериальных активов для целей обложения налогом на прибыль приведен в п.3 ст.257 НК РФ.

Статья 257 НК РФ признает нематериальными активами только «приобретенные или созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев)».

Состав нематериальных активов согласно бухгалтерского и налогового учета можно отразить в сравнительной таблице:

Таблица 1.1

В п.1 ст.325 НК РФ предусмотрен еще один вид нематериального актива – лицензионное соглашение (лицензия) на право пользования недрами. Стоимость лицензии формируется из расходов, связанных с процедурой участия в конкурсе. К ним относятся расходы, связанные с предварительной оценкой месторождения; расходы, связанные с проведением аудита запасов месторождения; расходы на разработку технико-экономического обоснования (иных аналогичных работ), проекта освоения месторождения; расходы на приобретение геологической и иной информации; расходы на оплату участия в конкурсе.

Как видно из таблицы, в порядке признания нематериальных активов в бухгалтерском и налоговом учете есть различия: в бухгалтерском учете нет такого понятия, как ноу-хау, а в налоговом отсутствуют «организационные расходы» и «деловая репутация». Поэтому если на балансе организации числятся в качестве нематериального актива организационные расходы, то сумма амортизационных отчислений по ним не будет признана в качестве расхода в налоговом учете. В бухгалтерском учете их сумма в соответствии с п.4 ПБУ 18/02 является постоянной разницей. Эта разница приведет к образованию постоянного налогового обязательства, которое будет отражено проводкой: Дебет 09 Кредит 68 – на сумму, равную величине амортизационных отчислений, умноженных на ставку налога на прибыль.

В налоговом учете также отсутствует ряд признаков, которые являются обязательными для признания нематериального актива в бухгалтерском учете, – это материально-вещественная структура и возможность дальнейшей перепродажи.[2]

Таблица 1.2

Кроме того в формулировках «бухгалтерского» и «налогового» перечней наблюдаются некоторые различия, которые, возможно, и не имеют принципиального значения, однако с практической точки зрения могут соответствующим образом трактоваться.

Например, в бухгалтерском учете среди НМА отражается исключительное авторское право на сами программы для ЭВМ и базы данных, а в налоговом – исключительное право как автора, так и другого правообладателя на их использование. В бухгалтерских целях рассматривается имущественное право на топологии интегральных микросхем, а в налоговых – исключительное право на их использование. Зато фирменное наименование, а также владение ноу-хау, секретной формулой или процессом, информацией в части промышленного, коммерческого или научного опыта имеет только «налоговую» ценность, а в ПБУ о них даже не упоминается.

Представляется, что для адекватного восприятия этих (возможно, существенных) различий также необходимо обратиться к законодательным актам, регламентирующим содержание и правовой режим объектов интеллектуальной собственности.

Таким образом, анализ данных, содержащихся в основных нормативных правовых актах, регулирующих бухгалтерский и налоговый учет нематериальных активов, указывает на существование различий в составе объектов, относимых к нематериальным активам, и свидетельствует о неоднозначности понимания категории нематериальных активов в рамках бухгалтерского и налогового учета, что создает дополнительные сложности в организации их учета.

1.2 Виды нематериальных активов

Нематериальные активы представляют собой в основном исключительные права авторов, патентообладателей и других законных владельцев на объекты интеллектуальной собственности.

Определение интеллектуальной собственности содержится в ст. 2 Конвенции, учреждающей Всемирную организацию интеллектуальной собственности (ВОИС), которая была подписана в Стокгольме 14 июля 1967 г.

Взаимоотношения, возникающие между субъектами права в области интеллектуальной собственности на территории Российской Федерации, регулируются гражданским законодательством РФ.

Статьей 128 ГК РФ результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность), отнесены к объектам гражданских прав.

Положениями ст.138 ГК РФ предусмотрено, что интеллектуальной собственностью признается исключительное право гражданина или юридического лица на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации юридического лица, индивидуализации продукции, выполняемых работ или услуг (фирменное наименование, товарный знак, знак обслуживания и т. п.). Исключительность этого права заключается в возможности использования результатов интеллектуальной деятельности третьими лицами только с согласия правообладателя.

Помимо правил, установленных бухгалтерским законодательством, бухгалтеру в целях правильного учета операций с нематериальными активами необходимо хорошо ориентироваться в специальном законодательстве в области интеллектуальной собственности, к которому, в частности, относятся:

– Патентный закон от 23 сентября 1992 г. N 3517-1;

– Закон РФ от 23 сентября 1992 г. N 3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров»;

– Закон РФ от 23 сентября 1992 г. N 3523-1 «О правовой охране программ для электронных вычислительных машин и баз данных»;

– Закон РФ от 23 сентября 1992 г. N 3526-1 «О правовой охране топологий интегральных микросхем»;

– Закон РФ от 9 июля 1993 г. N 5351-1 «Об авторском праве и смежных правах»;

– Закон РФ от 6 августа 1993 г. N 5605-1 «О селекционных достижениях».[3]

Для того чтобы провести границу между имуществом, которое подлежит учету в качестве НМА, и очень близкими по содержанию активами, необходимо выяснить, какими правами на объекты интеллектуальной собственности (результаты интеллектуальной деятельности) могут обладать предприятия и физические лица.

Авторские неимущественные права[4]. Авторское право как на произведение науки, литературы и искусства, так и на компьютерное программное обеспечение возникает просто в силу факта его создания, то есть для возникновения и осуществления такого права не нужно соблюдать какие-либо формальности, особым образом оформлять произведение или регистрировать его.

В соответствии с ч.1 ст.6 Закона РФ 09.07.1993 N 5351-1 (ред. от 19.07.1995) «Об авторском праве и смежных правах» объектами авторского права являются произведения науки, литературы и искусства, являющиеся результатом творческой деятельности, независимо от назначения и достоинства произведения, а также от способа его выражения, существующие в объективной форме. Произведение – нематериальный объект, и в этой связи следует избегать заключения «авторских» договоров о передаче произведения от автора пользователю посредством, например, купли-продажи или дарения. Подобные сделки, если в них не содержатся специальные положения, не обуславливают передачи авторских прав и создают риски в хозяйственной деятельности предприятия.

Статья 7 Закона РФ «Об авторском праве» содержит перечень объектов авторского права – литературные, драматические, музыкальные произведения; аудиовизуальные произведения; произведения изобразительного искусства; программы для ЭВМ, которые признаются сегодня литературными произведениями, охраняемыми авторским правом, и многие другие.

Не все произведения охраняются авторским правом. Статья 8 Закона «Об авторском праве» содержит перечень неохраняемых произведений: официальные документы (тексты законодательного, административного и судебного характера); государственные символы и знаки; произведения народного творчества, а также сообщения, имеющие информационный характер.

Пример. Пункт 1 Обзора практики рассмотрения споров, связанных с применением Закона РФ «Об авторском праве и смежных правах», содержащийся в Информационном письме Президиума Высшего Арбитражного Суда РФ от 28.09.1999 г. N 47, содержит информацию о деле по иску телерадиокомпании к еженедельнику о применении мер защиты исключительных авторских прав на программу теле– и радиопередач, которую ответчик систематически перепечатывал. Истец полагал, что программа передач является служебным произведением его сотрудников, и он, соответственно, обладает исключительными правами ее использования. Арбитражный суд первой инстанции удовлетворил требования истца, однако суд, пересмотревший данное дело в порядке надзора, отменил это решение на том основании, что программа теле– и радиопередач как информация о времени их выхода в эфир не является объектом авторского права.

Субъектом авторского права является автор – физическое лицо, творческим трудом которого создано произведение. При этом основанием возникновения авторских прав является факт создания произведения. Авторские права могут приобретаться юридическим лицом в порядке правопреемства.

Законодательство разделяет принадлежащие автору права на личные неимущественные и имущественные. Необходимость их разделения вытекает из того, что первые являются неотчуждаемыми от личности автора нематериальными благами (ст.150 ГК РФ), а вторые, охраняющие исключительное положение лица, управляющего использованием произведения в гражданском обороте, могут быть переданы автором третьим лицам.

Автор обладает определенными личными неимущественными правами, такими как:

– право признаваться автором произведения (право авторства);

– право использовать произведение самостоятельно или разрешать его использовать;

– право обнародовать (опубликовать) или разрешить обнародовать произведение в любой форме (право на обнародование), а также может в любой момент, изменив свое решение, отозвать произведение, запретив его обнародование;

– право защищать свое произведение от искажения, а также такого использования, которое может нанести ущерб автору, его чести и достоинству (это называется правом на защиту репутации автора).

Однако все эти права не связаны прямо с возможностью получения какого-либо дохода, да и никакое юридическое лицо не может воспользоваться этими сторонами авторского права в своей производственной или управленческой деятельности. Личные неимущественные права принадлежат автору независимо от его имущественных прав и сохраняются за ним даже в случае совершения уступки исключительных прав на использование произведения другому лицу.

Более того, возможна ситуация, когда произведение создается в порядке выполнения служебных обязанностей или служебного задания работодателя (служебное произведение). Однако и в этом случае авторское право на произведение все равно принадлежит автору служебного произведения.

Имущественные права на использование произведений литературы, науки и искусства. Помимо личных неимущественных прав, которыми автор обладает просто в силу того, что он создал это произведение и которые он никоим образом не может уступить (может только воспользоваться чьими-либо услугами при реализации этих прав на практике), существуют также имущественные права.

Изначально исключительные права на использование произведения в любой форме и любым способом принадлежат его автору. Данная совокупность прав означает, что автор имеет право осуществлять или разрешать другому лицу осуществлять следующие действия:

– воспроизводить произведение (право на воспроизведение);

– распространять экземпляры произведения любым способом: продавать, сдавать в прокат и так далее (право на распространение);

– импортировать экземпляры произведения в целях распространения, включая экземпляры, изготовленные с разрешения обладателя исключительных авторских прав (право на импорт);

– публично показывать произведение (право на публичный показ);

– публично исполнять произведение (право на публичное исполнение);

– сообщать произведение (включая показ, исполнение или передачу в эфир) для всеобщего сведения путем передачи в эфир и (или) последующей передачи в эфир (право на передачу в эфир);

– переводить произведение (право на перевод);

– переделывать, аранжировать или другим образом перерабатывать произведение (право на переработку).

Определение интеллектуальной собственности содержится в ст. 2 Конвенции, учреждающей Всемирную организацию интеллектуальной собственности (ВОИС), которая была подписана в Стокгольме 14 июля 1967 г.

Взаимоотношения, возникающие между субъектами права в области интеллектуальной собственности на территории Российской Федерации, регулируются гражданским законодательством РФ.

Статьей 128 ГК РФ результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность), отнесены к объектам гражданских прав.

Положениями ст.138 ГК РФ предусмотрено, что интеллектуальной собственностью признается исключительное право гражданина или юридического лица на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации юридического лица, индивидуализации продукции, выполняемых работ или услуг (фирменное наименование, товарный знак, знак обслуживания и т. п.). Исключительность этого права заключается в возможности использования результатов интеллектуальной деятельности третьими лицами только с согласия правообладателя.

Помимо правил, установленных бухгалтерским законодательством, бухгалтеру в целях правильного учета операций с нематериальными активами необходимо хорошо ориентироваться в специальном законодательстве в области интеллектуальной собственности, к которому, в частности, относятся:

– Патентный закон от 23 сентября 1992 г. N 3517-1;

– Закон РФ от 23 сентября 1992 г. N 3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров»;

– Закон РФ от 23 сентября 1992 г. N 3523-1 «О правовой охране программ для электронных вычислительных машин и баз данных»;

– Закон РФ от 23 сентября 1992 г. N 3526-1 «О правовой охране топологий интегральных микросхем»;

– Закон РФ от 9 июля 1993 г. N 5351-1 «Об авторском праве и смежных правах»;

– Закон РФ от 6 августа 1993 г. N 5605-1 «О селекционных достижениях».[3]

Для того чтобы провести границу между имуществом, которое подлежит учету в качестве НМА, и очень близкими по содержанию активами, необходимо выяснить, какими правами на объекты интеллектуальной собственности (результаты интеллектуальной деятельности) могут обладать предприятия и физические лица.

Авторские неимущественные права[4]. Авторское право как на произведение науки, литературы и искусства, так и на компьютерное программное обеспечение возникает просто в силу факта его создания, то есть для возникновения и осуществления такого права не нужно соблюдать какие-либо формальности, особым образом оформлять произведение или регистрировать его.

В соответствии с ч.1 ст.6 Закона РФ 09.07.1993 N 5351-1 (ред. от 19.07.1995) «Об авторском праве и смежных правах» объектами авторского права являются произведения науки, литературы и искусства, являющиеся результатом творческой деятельности, независимо от назначения и достоинства произведения, а также от способа его выражения, существующие в объективной форме. Произведение – нематериальный объект, и в этой связи следует избегать заключения «авторских» договоров о передаче произведения от автора пользователю посредством, например, купли-продажи или дарения. Подобные сделки, если в них не содержатся специальные положения, не обуславливают передачи авторских прав и создают риски в хозяйственной деятельности предприятия.

Статья 7 Закона РФ «Об авторском праве» содержит перечень объектов авторского права – литературные, драматические, музыкальные произведения; аудиовизуальные произведения; произведения изобразительного искусства; программы для ЭВМ, которые признаются сегодня литературными произведениями, охраняемыми авторским правом, и многие другие.

Не все произведения охраняются авторским правом. Статья 8 Закона «Об авторском праве» содержит перечень неохраняемых произведений: официальные документы (тексты законодательного, административного и судебного характера); государственные символы и знаки; произведения народного творчества, а также сообщения, имеющие информационный характер.

Пример. Пункт 1 Обзора практики рассмотрения споров, связанных с применением Закона РФ «Об авторском праве и смежных правах», содержащийся в Информационном письме Президиума Высшего Арбитражного Суда РФ от 28.09.1999 г. N 47, содержит информацию о деле по иску телерадиокомпании к еженедельнику о применении мер защиты исключительных авторских прав на программу теле– и радиопередач, которую ответчик систематически перепечатывал. Истец полагал, что программа передач является служебным произведением его сотрудников, и он, соответственно, обладает исключительными правами ее использования. Арбитражный суд первой инстанции удовлетворил требования истца, однако суд, пересмотревший данное дело в порядке надзора, отменил это решение на том основании, что программа теле– и радиопередач как информация о времени их выхода в эфир не является объектом авторского права.

Субъектом авторского права является автор – физическое лицо, творческим трудом которого создано произведение. При этом основанием возникновения авторских прав является факт создания произведения. Авторские права могут приобретаться юридическим лицом в порядке правопреемства.

Законодательство разделяет принадлежащие автору права на личные неимущественные и имущественные. Необходимость их разделения вытекает из того, что первые являются неотчуждаемыми от личности автора нематериальными благами (ст.150 ГК РФ), а вторые, охраняющие исключительное положение лица, управляющего использованием произведения в гражданском обороте, могут быть переданы автором третьим лицам.

Автор обладает определенными личными неимущественными правами, такими как:

– право признаваться автором произведения (право авторства);

– право использовать произведение самостоятельно или разрешать его использовать;

– право обнародовать (опубликовать) или разрешить обнародовать произведение в любой форме (право на обнародование), а также может в любой момент, изменив свое решение, отозвать произведение, запретив его обнародование;

– право защищать свое произведение от искажения, а также такого использования, которое может нанести ущерб автору, его чести и достоинству (это называется правом на защиту репутации автора).

Однако все эти права не связаны прямо с возможностью получения какого-либо дохода, да и никакое юридическое лицо не может воспользоваться этими сторонами авторского права в своей производственной или управленческой деятельности. Личные неимущественные права принадлежат автору независимо от его имущественных прав и сохраняются за ним даже в случае совершения уступки исключительных прав на использование произведения другому лицу.

Более того, возможна ситуация, когда произведение создается в порядке выполнения служебных обязанностей или служебного задания работодателя (служебное произведение). Однако и в этом случае авторское право на произведение все равно принадлежит автору служебного произведения.

Имущественные права на использование произведений литературы, науки и искусства. Помимо личных неимущественных прав, которыми автор обладает просто в силу того, что он создал это произведение и которые он никоим образом не может уступить (может только воспользоваться чьими-либо услугами при реализации этих прав на практике), существуют также имущественные права.

Изначально исключительные права на использование произведения в любой форме и любым способом принадлежат его автору. Данная совокупность прав означает, что автор имеет право осуществлять или разрешать другому лицу осуществлять следующие действия:

– воспроизводить произведение (право на воспроизведение);

– распространять экземпляры произведения любым способом: продавать, сдавать в прокат и так далее (право на распространение);

– импортировать экземпляры произведения в целях распространения, включая экземпляры, изготовленные с разрешения обладателя исключительных авторских прав (право на импорт);

– публично показывать произведение (право на публичный показ);

– публично исполнять произведение (право на публичное исполнение);

– сообщать произведение (включая показ, исполнение или передачу в эфир) для всеобщего сведения путем передачи в эфир и (или) последующей передачи в эфир (право на передачу в эфир);

– переводить произведение (право на перевод);

– переделывать, аранжировать или другим образом перерабатывать произведение (право на переработку).