Страница:

1. По возможности сократить ущерб, нанесенный имуществу.Например, в случае пожара нужно вызывать пожарную службу, а не утешать себя мыслью о том, что имущество все равно застраховано. Поведение должно быть адекватным сложившейся ситуации, иначе у страховой компании будет повод усомниться в вашей непричастности к происшедшему.

2. Ничего не трогать на месте происшествия!После пожара, наводнения и т. п. передвигать предметы, наводить порядок, да и просто трогать вещи не рекомендуется. Подождите приезда представителя страховой компании.

3. Немедленно поставить в известность страховщика!В договоре указывается точный срок, который дается для уведомления страховщикао произошедшем. Обычно это одни сутки.В течение этого времени от вас требуется сделать телефонный звонок, отослать факс, письмо по электронной почте – что угодно, чтобы информация действительно дошла до страховщика.

На подачу письменного заявлениястраховщиком дается от трех до пяти дней.Лучше всего, если к письменному заявлению вы приложите фотографии происшедшего. Или просто сделаете их для себя. На всякий случай.

4. Предоставить страховщику документы по списку, указанному в договоре или правилах страхования.Документы лучше предоставлять оперативно, по свежим следам, тогда и выплаты не заставят себя ждать. Срок, отпущенный страховым компаниям на выплату компенсации, составляет примерно от 5 до 15 дней после предоставления всех необходимых документов.

Документы, которые могут вам потребоваться:

1) письменное заявление;

2) оригинал полиса;

3) документы, удостоверяющие личность;

4) документы, подтверждающие право собственности на застрахованный объект недвижимости;

5) результаты экспертизы поврежденного или утраченного имущества;

6) перечень поврежденного или утраченного имущества;

7) акт, составленный в милиции (или других экстренных службах), подтверждающий, что ущерб действительно нанесен;

8) дополнительные свидетельства произошедшего – показания соседей, фотографии, видеозаписи.

Если произошло что-то действительно серьезное, то лучше по возможности зафиксировать последствия ЧП самостоятельно до приезда эксперта. В спорных ситуациях видео и фотоматериалы имеют решающее значение.

3.7. Определение размера ущерба

4. Страхование автомобиля

4.1. В чем разница между ОСАГО и добровольным автострахованием

4.2. Автокаско

Объектом договора автокаско являются повреждение, уничтожение либо утрата транспортного средства. Также полис поможет возместить вред, причиненный жизни, здоровью и имуществу как водителя, так третьих лиц при аварии. К страховым случаям автокаско относятся угон транспортного средства путем кражи, грабежа, разбоя, мошенничества и ущерб в результате ДТП, падения предметов, пожара, стихийного бедствия, действий злоумышленников и животных. Страховая сумма автокаско обычно равна рыночной стоимости автомобиля.

Объектом договора автокаско являются повреждение, уничтожение либо утрата транспортного средства. Также полис поможет возместить вред, причиненный жизни, здоровью и имуществу как водителя, так третьих лиц при аварии. К страховым случаям автокаско относятся угон транспортного средства путем кражи, грабежа, разбоя, мошенничества и ущерб в результате ДТП, падения предметов, пожара, стихийного бедствия, действий злоумышленников и животных. Страховая сумма автокаско обычно равна рыночной стоимости автомобиля.

Существуют две основные формы страхования по автокаско:

1) полное страхование,которое позволяет застраховать автомобиль от всех видов рисков, таких как хищение, повреждения при ДТП, пожар, противоправные действия третьих лиц, стихийные бедствия, падение предметов;

2) частичное страхование,которое дает возможность компоновать любые перечисленные риски по мере надобности.

При частичном страховании автовладелец может сам выбрать случаи, которые с его точки зрения наиболее опасны для транспорта. Так, если автомобиль «ночует» на улице, то есть смысл выбрать программу, предохраняющую от убытков вследствие угона или хищения. Подробно о частичном страховании речь пойдет ниже.

Величина премий по договорам автокаско может значительно отличаться в различных компаниях. Страховые тарифы устанавливаются индивидуально с учетом марки автомобиля, года выпуска, его страховой стоимости в момент заключения договора и других параметров.

Взносы могут устанавливаться как в рублях, так и в валюте. Большинство компаний для удобства своих клиентов предлагает помимо единовременной оплаты рассрочку по индивидуальному графику.

При автомобильном страховании автокаско можно рассчитывать на хорошие скидки. Например, если ваш бюджет ограничен, следует обратить внимание на франшизу. Установление франшизы означает, что владелец автомобиля сам платит за покрытие незначительных убытков.

Здесь уместно напомнить, что франшиза бывает условнаяи безусловная.Условная франшиза ограничивает ваше право на получение страхового возмещения (компенсации) небольшого размера, как правило, в пределах 5 % от той суммы, на которую застрахован автомобиль. Если сумма значительная, то вам возместят ее полностью. Безусловная франшиза – это условие, на которое соглашаться крайне невыгодно. Она покрывает только те убытки, которые превышают определенный в договоре размер, выраженный в рублях или процентах.

На стоимость полиса влияет и такой показатель, как степень аварийности за предыдущий год.Безопасная езда в течение года позволит платить за страховку существенно меньше при продлении текущего договора или заключении нового. Необходимо учитывать, что сведения о том, насколько вы подвержены риску попасть в ДТП, имеются в электронной базе данных и могут передаваться от одного страховщика к другому Кроме того, такие сведения об автовладельце содержатся в справке, которая может вьщаваться страховщиком своему клиенту при прекращении договора с ним для передачи в новую страховую компанию.

Страховые компании предлагают выгодные условия опытным водителям. На стоимость полиса автокаско значительно влияют возраст и стаж автовладельца: скидки сегодня могут составить до 15 %. Также можно получить бонусы на оплату товаров и услуг в технических центрах – партнерах выбранной страховой компании.

Раньше, сразу после начала действия законодательства об обязательном страховании, нередко возникала путаница в отношениях между автовладельцами в случаях, когда один из них страховался по автокаско, а другой по ОСАГО. Сейчас все противоречия сняты, и разработан достаточно четкий механизм действий потерпевшего и виновного и их страховых компаний между собой.

С 1 октября 2006 г. действует правило: со дня уведомления страховой компании по полису обязательного страхования виновника любая сторона может оперативно организовать свою экспертизу. Это может сделать и сам потерпевший при посредничестве своей страховой компании. Новое правило сделало более прозрачными отношения между страховщиками. Однако не забудьте: экспертиза должна всегда проводиться после уведомления представителя заинтересованной компаниии желательно в его присутствии.Уведомление должно быть надлежащим,т. е. подподпись, телеграммой или заказным письмом с уведомлением, иначе экспертизу придется проводить повторно, а это недешево. На практике как способ уведомления чаще всего используют телеграмму,которая позволяет сэкономить время и не пропустить установленные сроки.

Сегодня автокаско, пожалуй, самый удобный вид страхования. Можно страховаться одновременно и по автокаско, и по ОСАГО. В случае ДТП, если вы воспользовались обоими видами страховки, возмещение перед потерпевшими пройдет по ОСАГО, а ущерб, нанесенный вашему автомобилю, будет оплачен по автокаско. При этом ваша страховая компания самостоятельно будет требовать возмещения ущерба с той страховой компании, которая выписала полис ОСАГО виновному в ДТП.

Договор автокаско является добровольно-принудительным практически для всех обладателей автокредита.Оно и правильно. Именно для них он полезен в большей степени, так как защищает автомобиль сразу от двух напастей: угона и ущерба. Это условие учитывает и интересы банка или иной кредитной организации, заинтересованной в полном объеме получить свои деньги с процентами, и интересы клиента, которому в случае аварии или угона не придется расплачиваться за испорченный или вовсе исчезнувший в неизвестном направлении автомобиль.

Учитывая ценовую политику страховых компаний, намного выгоднее страховаться по схеме «два в одном»: и по ОСАГО, и по автокаско. Страховые компании поощряют такое предпочтение системой скидок.

В борьбе за покупателей полисов ОСАГО многие компании сейчас предлагают так называемое мини-КАСКО, когда примерно за 500 руб. в год страхователь в случае ДТП суммы до 100–120 тыс. руб. получает в своей страховой компании, а не в той, где купил полис ОСАГО виновник происшествия.

4.3. Страхование от угона

4.4. Страхование от ущерба

2. Ничего не трогать на месте происшествия!После пожара, наводнения и т. п. передвигать предметы, наводить порядок, да и просто трогать вещи не рекомендуется. Подождите приезда представителя страховой компании.

3. Немедленно поставить в известность страховщика!В договоре указывается точный срок, который дается для уведомления страховщикао произошедшем. Обычно это одни сутки.В течение этого времени от вас требуется сделать телефонный звонок, отослать факс, письмо по электронной почте – что угодно, чтобы информация действительно дошла до страховщика.

На подачу письменного заявлениястраховщиком дается от трех до пяти дней.Лучше всего, если к письменному заявлению вы приложите фотографии происшедшего. Или просто сделаете их для себя. На всякий случай.

4. Предоставить страховщику документы по списку, указанному в договоре или правилах страхования.Документы лучше предоставлять оперативно, по свежим следам, тогда и выплаты не заставят себя ждать. Срок, отпущенный страховым компаниям на выплату компенсации, составляет примерно от 5 до 15 дней после предоставления всех необходимых документов.

Документы, которые могут вам потребоваться:

1) письменное заявление;

2) оригинал полиса;

3) документы, удостоверяющие личность;

4) документы, подтверждающие право собственности на застрахованный объект недвижимости;

5) результаты экспертизы поврежденного или утраченного имущества;

6) перечень поврежденного или утраченного имущества;

7) акт, составленный в милиции (или других экстренных службах), подтверждающий, что ущерб действительно нанесен;

8) дополнительные свидетельства произошедшего – показания соседей, фотографии, видеозаписи.

Если произошло что-то действительно серьезное, то лучше по возможности зафиксировать последствия ЧП самостоятельно до приезда эксперта. В спорных ситуациях видео и фотоматериалы имеют решающее значение.

3.7. Определение размера ущерба

Как отмечалось ранее, страховать недвижимость можно с осмотром или без смотра, т. е. по упрощенной технологии или по классической. По упрощенной технологии страховаться менее выгодно: или страховой тариф (стоимость услуги страхования) выше обычного, или страховое возмещение (компенсация) ниже.

Но вот после того как произошел страховой случай, вряд ли представитель страховщика обойдет ваше имущество своим вниманием. Страховщик обязательно осмотрит поврежденное имущество или место, где оно было уничтожено, и составит по результатам осмотра акт.Осмотр сопровождается созданием видео и фотоматериалов.

1. Размер ущерба должен рассчитываться исходя из суммы реального ущерба.

3. Если в договоре определена франшиза,компенсацию мелких убытков вам получить или не удастся, или удастся только в малой части. Все до последней копейки в пределах страховой суммы платят только те страховые компании, которые работают без франшизы.

Когда вам необоснованно отказали в выплате или сумма компенсации расходится с той, на которую вы имеете полное право по полису, попробуйте направить в страховую компанию или же сразу в Росстрахнадзор досудебную претензию.

Примерная форма претензии может быть такой, как указано в приложении 5. К претензии можно приложить копии письменных и иных материалов. Оригиналы лучше оставить у себя. И не забудьте указать контактный телефон – самый быстрый способ связи.

Но вот после того как произошел страховой случай, вряд ли представитель страховщика обойдет ваше имущество своим вниманием. Страховщик обязательно осмотрит поврежденное имущество или место, где оно было уничтожено, и составит по результатам осмотра акт.Осмотр сопровождается созданием видео и фотоматериалов.

1. Размер ущерба должен рассчитываться исходя из суммы реального ущерба.

Пример2. Иногда страховщики устанавливают ограничения выплат по элементам несущих конструкций или отделки.Например, 25 % на покрытие пола, 25 % – на покрытие потолка, 35 % – на покрытие стен, 15 % – на оборудование. Нужно очень внимательно относится к установлению подобных «лимитов» при заключении договора: потом доказывать что-либо будет уже поздно. Необходимо, чтобы страховая компания компенсировала убытки полностью, без искусственных ограничений, в пределах всей страховой суммы.

Гражданка Л. застраховала внутреннюю отделку нежилого помещения (гаража). В период действия договора страхования в соседнем гараже произошел пожар. Продуктами горения отделка части помещения (примерно одна треть) была повреждена. Страховая компания возместила расходы на ремонт не только конкретного места повреждения, где образовались пятна и трещины, но и той части поверхностей, без ремонта которых невозможно приведение нежилого помещения в доаварийное состояние.

3. Если в договоре определена франшиза,компенсацию мелких убытков вам получить или не удастся, или удастся только в малой части. Все до последней копейки в пределах страховой суммы платят только те страховые компании, которые работают без франшизы.

Когда вам необоснованно отказали в выплате или сумма компенсации расходится с той, на которую вы имеете полное право по полису, попробуйте направить в страховую компанию или же сразу в Росстрахнадзор досудебную претензию.

Примерная форма претензии может быть такой, как указано в приложении 5. К претензии можно приложить копии письменных и иных материалов. Оригиналы лучше оставить у себя. И не забудьте указать контактный телефон – самый быстрый способ связи.

4. Страхование автомобиля

4.1. В чем разница между ОСАГО и добровольным автострахованием

Понятие «страхование автомобиля» в первую очередь вызывает у нас ассоциацию с «автогражданкой». Но «автогражданка», или

ОСАГО, –это страхование автогражданской

ответственностиводителя транспортного средства. Тем самым страхование автомобиля как

имуществаотличается от ОСАГО. Попробуем разобраться в этом вопросе подробнее.

Автомобиль является транспортным средством.

Транспортное средство –это устройство, предназначенное для перевозки по дорогам людей, грузов или оборудования, установленного на нем.

Такое определение дают Правила дорожного движения, утвержденные постановлением Совета Министров – Правительства РФ от 23 октября 1993 г. № 1090, действующие в редакции от 28 февраля 2006 г.

Транспортные средства, в частности автомобили, относятся к движимому имуществу,но имуществу особого рода – источнику повышенной опасности.Это означает, что транспортные средства с большой долей вероятности способны нанести ущерб жизни, здоровью или имуществу человека. В связи с этим страхование автогражданской ответственности с 1 июля 2003 г. стало обязательным для всех тех, кто за рулем. Введение обязательности страхования ответственности автолюбителей в пользу потерпевших полностью отвечает мировой практике.

Согласно Закону об ОСАГО обязанность по страхованию гражданской ответственности распространяется на владельцев транспортных средств:

– максимальная конструктивная скорость которых составляет более 20 километров в час;

– на которые по их техническим характеристикам распространяются положения законодательства Российской Федерации о допуске транспортных средств к участию в дорожном движении на территории Российской Федерации;

– автобусов, легковых автомобилей и прицепов к ним, иных транспортных средств, используемых для обеспечения хозяйственной деятельности Вооруженных Сил Российской Федерации, других войск, воинских формирований и органов;

– зарегистрированных в иностранных государствах и участвующих в дорожном движении на территории Российской Федерации.

Таким образом, сфера так называемой автогражданки – это область государственного регулирования. Государство с помощью закона подробно регулирует страховые тарифы, т. е. стоимость услуг страховщика, и устанавливает четкие рамки для договорных отношений между страховыми компаниями и их клиентами – страхователями.

Объектом «автогражданки» являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства.В отличие от «авто-гражданки» добровольное страхование предполагает страхование в первую очередь автомобиля как имущества.

ОСАГО защищает автовладельцев от реального ущерба.

В ОСАГО реальный ущерб – это утрата или повреждение автомобиля, а также расходы, которые лицо, чье право нарушено, произвело или должно будет произвести (отдать за ремонт, экспертизу, транспортировку автомобиля с места аварии и проч.). Возмещается также стоимость ремонта и запасных частей автомобиля, поскольку уменьшение его потребительской стоимости нарушает права владельца.

К реальному ущербу относится утрата товарной стоимости транспортного средства(УТС). Она тоже подлежит взысканию со страховой организации по договору ОСАГО.

УТС(иногда применяется термин «утрата товарного вида»)представляет собой уменьшение стоимости транспортного средства, вызванное преждевременным ухудшением товарного (внешнего) вида автомобиля и его эксплуатационных качеств в результате снижения прочности и долговечности отдельных деталей, узлов и агрегатов, соединений и защитных покрытий вследствие дорожно-транспортного происшествия и последующего ремонта.

ОСАГО является основным видом страхования, обеспечивающим интересы потерпевшего от ДТП, произошедшего по вашей вине. Все, что не включает в себя ОСАГО, придется страховать отдельно.

Основным документом ОСАГО является страховой полис обязательного страхования.Полисы ОСАГО имеют унифицированную формуна всей территории Российской Федерации, точно так же, как и другие документы, полученные от страховщика: квитанция об оплате, стикер, перечень представителей страховой компании, правила ОСАГО, бланки извещений о ДТП в двух экземплярах.

Полисы добровольного страхования могут быть различных цветов и размеров. Все зависит от фантазии страховщика (разумеется, за исключением обязательных реквизитов и условий).

Страховые тарифы по ОСАГО, их структура и порядок применения страховщиками при определении страховой премии регламентированы постановлением Правительства РФ от 8 декабря 2005 г. № 739. Тарифы добровольного страхования законом не регулируются: их величина обусловлена исключительно рыночными механизмами спроса и предложения.

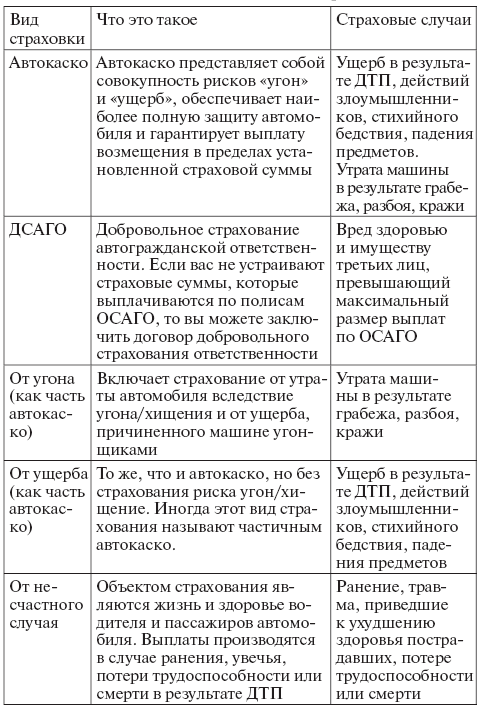

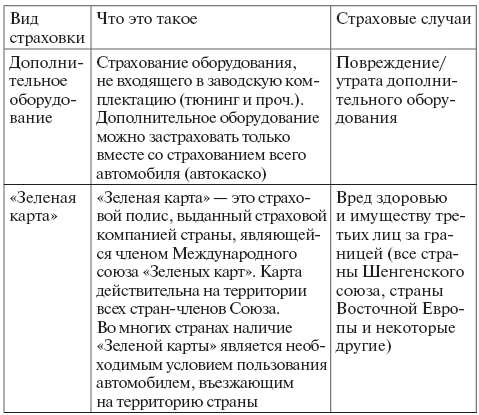

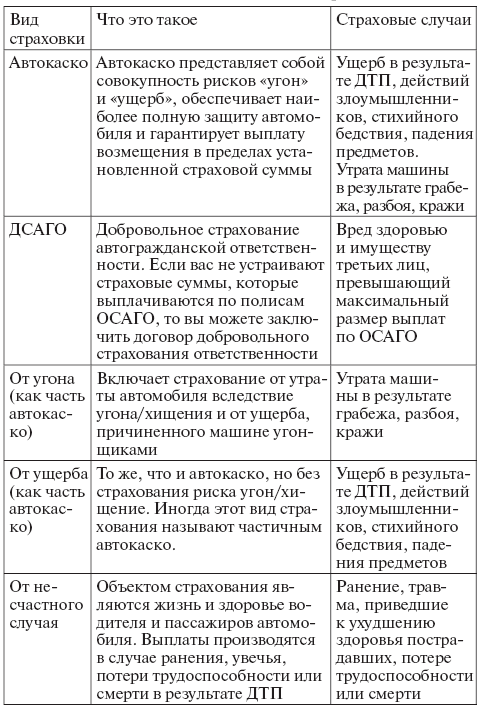

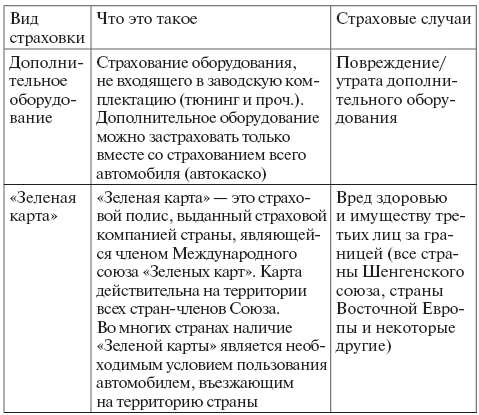

Помимо ОСАГО автострахование возможно в различных вариациях (см. табл. 1). Вот примерный перечень страховых услуг, предлагаемых страховыми компаниями:

– автокаско;

– добровольное страхование автогражданской ответственности (ДСАГО);

– страхование от угона;

– страхование от несчастного случая;

– страхование дополнительного оборудования автомобиля;

– международное страхование (в частности, «Зеленая карта»).

Таким образом, страхование транспортных средств как особый вид страхования имеет множество подвидов. Добровольно можно застраховать причинение морального вреда, обязанность по возмещению упущенной выгоды, риски загрязнения окружающей природной среды, причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей.

Таким образом, страхование транспортных средств как особый вид страхования имеет множество подвидов. Добровольно можно застраховать причинение морального вреда, обязанность по возмещению упущенной выгоды, риски загрязнения окружающей природной среды, причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей.

Риски, которые не застрахованы по ОСАГО, всегда можно дополнительно застраховать по другим системам страхования, например автокаско. Если ОСАГО у вас уже оформлено, любой другой вид страхования может быть прекрасным дополнением к ранее заключенному договору «автогражданки».

Автомобиль является транспортным средством.

Транспортное средство –это устройство, предназначенное для перевозки по дорогам людей, грузов или оборудования, установленного на нем.

Такое определение дают Правила дорожного движения, утвержденные постановлением Совета Министров – Правительства РФ от 23 октября 1993 г. № 1090, действующие в редакции от 28 февраля 2006 г.

Транспортные средства, в частности автомобили, относятся к движимому имуществу,но имуществу особого рода – источнику повышенной опасности.Это означает, что транспортные средства с большой долей вероятности способны нанести ущерб жизни, здоровью или имуществу человека. В связи с этим страхование автогражданской ответственности с 1 июля 2003 г. стало обязательным для всех тех, кто за рулем. Введение обязательности страхования ответственности автолюбителей в пользу потерпевших полностью отвечает мировой практике.

Согласно Закону об ОСАГО обязанность по страхованию гражданской ответственности распространяется на владельцев транспортных средств:

– максимальная конструктивная скорость которых составляет более 20 километров в час;

– на которые по их техническим характеристикам распространяются положения законодательства Российской Федерации о допуске транспортных средств к участию в дорожном движении на территории Российской Федерации;

– автобусов, легковых автомобилей и прицепов к ним, иных транспортных средств, используемых для обеспечения хозяйственной деятельности Вооруженных Сил Российской Федерации, других войск, воинских формирований и органов;

– зарегистрированных в иностранных государствах и участвующих в дорожном движении на территории Российской Федерации.

Таким образом, сфера так называемой автогражданки – это область государственного регулирования. Государство с помощью закона подробно регулирует страховые тарифы, т. е. стоимость услуг страховщика, и устанавливает четкие рамки для договорных отношений между страховыми компаниями и их клиентами – страхователями.

Объектом «автогражданки» являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства.В отличие от «авто-гражданки» добровольное страхование предполагает страхование в первую очередь автомобиля как имущества.

ОСАГО защищает автовладельцев от реального ущерба.

В ОСАГО реальный ущерб – это утрата или повреждение автомобиля, а также расходы, которые лицо, чье право нарушено, произвело или должно будет произвести (отдать за ремонт, экспертизу, транспортировку автомобиля с места аварии и проч.). Возмещается также стоимость ремонта и запасных частей автомобиля, поскольку уменьшение его потребительской стоимости нарушает права владельца.

К реальному ущербу относится утрата товарной стоимости транспортного средства(УТС). Она тоже подлежит взысканию со страховой организации по договору ОСАГО.

УТС(иногда применяется термин «утрата товарного вида»)представляет собой уменьшение стоимости транспортного средства, вызванное преждевременным ухудшением товарного (внешнего) вида автомобиля и его эксплуатационных качеств в результате снижения прочности и долговечности отдельных деталей, узлов и агрегатов, соединений и защитных покрытий вследствие дорожно-транспортного происшествия и последующего ремонта.

ОСАГО является основным видом страхования, обеспечивающим интересы потерпевшего от ДТП, произошедшего по вашей вине. Все, что не включает в себя ОСАГО, придется страховать отдельно.

Основным документом ОСАГО является страховой полис обязательного страхования.Полисы ОСАГО имеют унифицированную формуна всей территории Российской Федерации, точно так же, как и другие документы, полученные от страховщика: квитанция об оплате, стикер, перечень представителей страховой компании, правила ОСАГО, бланки извещений о ДТП в двух экземплярах.

Полисы добровольного страхования могут быть различных цветов и размеров. Все зависит от фантазии страховщика (разумеется, за исключением обязательных реквизитов и условий).

Страховые тарифы по ОСАГО, их структура и порядок применения страховщиками при определении страховой премии регламентированы постановлением Правительства РФ от 8 декабря 2005 г. № 739. Тарифы добровольного страхования законом не регулируются: их величина обусловлена исключительно рыночными механизмами спроса и предложения.

Помимо ОСАГО автострахование возможно в различных вариациях (см. табл. 1). Вот примерный перечень страховых услуг, предлагаемых страховыми компаниями:

– автокаско;

– добровольное страхование автогражданской ответственности (ДСАГО);

– страхование от угона;

– страхование от несчастного случая;

– страхование дополнительного оборудования автомобиля;

– международное страхование (в частности, «Зеленая карта»).

Таблица 1

Виды автострахования

Риски, которые не застрахованы по ОСАГО, всегда можно дополнительно застраховать по другим системам страхования, например автокаско. Если ОСАГО у вас уже оформлено, любой другой вид страхования может быть прекрасным дополнением к ранее заключенному договору «автогражданки».

4.2. Автокаско

Существуют две основные формы страхования по автокаско:

1) полное страхование,которое позволяет застраховать автомобиль от всех видов рисков, таких как хищение, повреждения при ДТП, пожар, противоправные действия третьих лиц, стихийные бедствия, падение предметов;

2) частичное страхование,которое дает возможность компоновать любые перечисленные риски по мере надобности.

При частичном страховании автовладелец может сам выбрать случаи, которые с его точки зрения наиболее опасны для транспорта. Так, если автомобиль «ночует» на улице, то есть смысл выбрать программу, предохраняющую от убытков вследствие угона или хищения. Подробно о частичном страховании речь пойдет ниже.

Величина премий по договорам автокаско может значительно отличаться в различных компаниях. Страховые тарифы устанавливаются индивидуально с учетом марки автомобиля, года выпуска, его страховой стоимости в момент заключения договора и других параметров.

Взносы могут устанавливаться как в рублях, так и в валюте. Большинство компаний для удобства своих клиентов предлагает помимо единовременной оплаты рассрочку по индивидуальному графику.

При автомобильном страховании автокаско можно рассчитывать на хорошие скидки. Например, если ваш бюджет ограничен, следует обратить внимание на франшизу. Установление франшизы означает, что владелец автомобиля сам платит за покрытие незначительных убытков.

Здесь уместно напомнить, что франшиза бывает условнаяи безусловная.Условная франшиза ограничивает ваше право на получение страхового возмещения (компенсации) небольшого размера, как правило, в пределах 5 % от той суммы, на которую застрахован автомобиль. Если сумма значительная, то вам возместят ее полностью. Безусловная франшиза – это условие, на которое соглашаться крайне невыгодно. Она покрывает только те убытки, которые превышают определенный в договоре размер, выраженный в рублях или процентах.

ПримерыФраншиза значительно уменьшает стоимость полиса! Особенно если это безусловная франшиза. Ведь она частично, а иногда и полностью освобождает страховщика от обязанности платить потерпевшему при наступлении страхового случая. И еще одно правило: чем больше людей включены в страховку, тем выше цена полиса.

– По договору страхования автомобиля условная франшиза установлена в 5000 руб. Автомобиль был незначительно поврежден. Убытки, вызванные повреждением автомобиля, составили 4500 руб. Автовладелец оплачивает убытки из своего кармана.

– По договору страхования автомобиля условная франшиза установлена в 5000 руб. Автомобилю нанесены повреждения. Убытки, вызванные повреждением автомобиля, составили 6000 руб. Убытки возмещает страховая компания.

– По договору страхования автомобиля безусловная франшизаустановленав5000 руб. Автомобиль был поврежден. Убытки, вызванные повреждением автомобиля, составили 5000 рублей. Автовладелец оплачивает убытки из своего кармана.

На стоимость полиса влияет и такой показатель, как степень аварийности за предыдущий год.Безопасная езда в течение года позволит платить за страховку существенно меньше при продлении текущего договора или заключении нового. Необходимо учитывать, что сведения о том, насколько вы подвержены риску попасть в ДТП, имеются в электронной базе данных и могут передаваться от одного страховщика к другому Кроме того, такие сведения об автовладельце содержатся в справке, которая может вьщаваться страховщиком своему клиенту при прекращении договора с ним для передачи в новую страховую компанию.

Страховые компании предлагают выгодные условия опытным водителям. На стоимость полиса автокаско значительно влияют возраст и стаж автовладельца: скидки сегодня могут составить до 15 %. Также можно получить бонусы на оплату товаров и услуг в технических центрах – партнерах выбранной страховой компании.

Раньше, сразу после начала действия законодательства об обязательном страховании, нередко возникала путаница в отношениях между автовладельцами в случаях, когда один из них страховался по автокаско, а другой по ОСАГО. Сейчас все противоречия сняты, и разработан достаточно четкий механизм действий потерпевшего и виновного и их страховых компаний между собой.

С 1 октября 2006 г. действует правило: со дня уведомления страховой компании по полису обязательного страхования виновника любая сторона может оперативно организовать свою экспертизу. Это может сделать и сам потерпевший при посредничестве своей страховой компании. Новое правило сделало более прозрачными отношения между страховщиками. Однако не забудьте: экспертиза должна всегда проводиться после уведомления представителя заинтересованной компаниии желательно в его присутствии.Уведомление должно быть надлежащим,т. е. подподпись, телеграммой или заказным письмом с уведомлением, иначе экспертизу придется проводить повторно, а это недешево. На практике как способ уведомления чаще всего используют телеграмму,которая позволяет сэкономить время и не пропустить установленные сроки.

Сегодня автокаско, пожалуй, самый удобный вид страхования. Можно страховаться одновременно и по автокаско, и по ОСАГО. В случае ДТП, если вы воспользовались обоими видами страховки, возмещение перед потерпевшими пройдет по ОСАГО, а ущерб, нанесенный вашему автомобилю, будет оплачен по автокаско. При этом ваша страховая компания самостоятельно будет требовать возмещения ущерба с той страховой компании, которая выписала полис ОСАГО виновному в ДТП.

Договор автокаско является добровольно-принудительным практически для всех обладателей автокредита.Оно и правильно. Именно для них он полезен в большей степени, так как защищает автомобиль сразу от двух напастей: угона и ущерба. Это условие учитывает и интересы банка или иной кредитной организации, заинтересованной в полном объеме получить свои деньги с процентами, и интересы клиента, которому в случае аварии или угона не придется расплачиваться за испорченный или вовсе исчезнувший в неизвестном направлении автомобиль.

Учитывая ценовую политику страховых компаний, намного выгоднее страховаться по схеме «два в одном»: и по ОСАГО, и по автокаско. Страховые компании поощряют такое предпочтение системой скидок.

В борьбе за покупателей полисов ОСАГО многие компании сейчас предлагают так называемое мини-КАСКО, когда примерно за 500 руб. в год страхователь в случае ДТП суммы до 100–120 тыс. руб. получает в своей страховой компании, а не в той, где купил полис ОСАГО виновник происшествия.

4.3. Страхование от угона

В представлении обывателя угон – это когда водитель оставляет автомобиль буквально на двадцать минут, а потом обнаруживает, что машины нет на том месте, где он ее оставил. Но может быть, это вовсе и не угон? Просто работники ГАИ отбуксировали неправильно припаркованный автомобиль на штрафную стоянку...

На языке юристов угонозначает неправомерное завладение автомобилем или иным транспортным средством без цели хищения.Например, чтобы просто покататься ночью по городу, а под утро бросить его на проезжей части. Другое дело, если злоумышленник, завладев машиной, перебил регистрационные номера с целью продажи, – это уже хищение. В течение двух месяцев после исчезновения машина считается угнанной, через два месяца – похищенной.

Если на вас напали на улице, отняли ключи и забрали машину – это уже грабеж,т. е. открытое хищение имущества.

Чтобы не было недопонимания между вами и страховой компанией, есть два варианта: или внимательно изучать условия договора и оговаривать все тонкости и непонятные моменты, или заключать договор, в котором предусмотрены сразу все риски – и угон, и хищение, включая грабеж.

Договор страхования риска угона обычно заключается на год. Кстати, по закону отдельная страховка от угона запрещена, в договор должны включаться и другие условия. Как правило, это бесплатная установка и обслуживание радиопоисковой системы.

Если автомобиль найти не удастся, компания выплачивает полную стоимость машины.

В силу закона автострахованию от угона подлежат только те машины, которые зарегистрированы в органах ГИБДД и прошли техосмотр. Но есть выход и для владельцев машин с транзитными номерами, а именно их нужно беречь как зеницу ока. Ведь для похитителей подобный автомобиль– просто клад. Выход такой: застраховать машину в страховой компании от угона до регистрации в ГИБДД с условием, что в течение семи рабочих дней после заключения договора страховой компании будет предоставлено свидетельство о регистрации автомобиля, техпаспорт и талон о техосмотре. Многие компании предъявляют при этом определенные требования к оснащению автомобиля, например, спутниковыми противоугонными системами, и за их установку предоставляют солидные скидки. Например, «Ингосстрах» предоставляет таким клиентам скидку до 80 % по риску «угон».

Внимательно читайте договор страхования! Важно, чтобы для вас не было затруднительно или невозможно выполнение содержащихся в нем условий.

Так, некоторые компании прописывают в договоре, что при угоне у владельца должны остаться паспорт транспортного средства (ПТС), свидетельство о регистрации, два комплекта ключей и талон техосмотра! Но большинство водителей хранят свидетельство о регистрации и талон техосмотра в машине, ведь талон должен быть прикреплен к стеклу. Вот и выясняется, что правила, записанные в договоре, подчас сложно выполнять. Не подвергайте себя риску остаться без машины, без документов на нее и без компенсации!

Некоторые компании отказывают в выдаче полиса, если в ночное время автомобиль не находится на охраняемой стоянке, а если и страхуют такие автомобили, то выдвигают условие: ночью, с полуночи до 6.00 утра, машина должна находиться на платной стоянке либо в гараже. Это значит, что, если угон происходит в ночное время, страховая компания отказывает в выплате страховки. Поэтому вам ничего другого не останется кроме как никуда не ездить ночью и не оставлять машину на улице даже на пару минут. Или же тщательнее выбирать страховщика.

По закону страховая сумма, которую вы получаете при наступлении страхового случая, не должна превышать реальную стоимость автомобиля.Поэтому при страховании от угона страховая компания проводит экспертизу автомобиля (обычно не только по документам, но и «на месте», так сказать, в натуре), оценивает его рыночную стоимость. Если за время эксплуатации стоимость машины снизилась, то выплаты тоже уменьшаются пропорционально этой стоимости. Страховой тариф на страхование автомобиля от угона обычно устанавливается в процентах от стоимости оценки. Для клиентов, продляющих договор, страховщик обычно делает скидки.

Цена страхования зависит от стоимости автомобиля, его марки и модели; стажа водителя и лиц, допущенных к вождению; степени аварийности; места хранения автомобиля; величины страхового покрытия и прочих факторов, которые страховщик попросит вас указать в анкете.

При заключении договора обратите внимание на то, как страховщик рассчитывает амортизацию,иначе после угона вы получите совсем не тут сумму, на которую рассчитывали. Самое оптимальное, когда коэффициент амортизации устанавливается пропорционально количеству дней страхования.

По риску «угон» страхуется потеря автомобиля при любом виде его хищения. Однако тех компаний, которые отдельно страхуют от угона, единицы. Большинство предлагают полный КАСКО, т. е. страхование и от ущерба, и от угона.

На языке юристов угонозначает неправомерное завладение автомобилем или иным транспортным средством без цели хищения.Например, чтобы просто покататься ночью по городу, а под утро бросить его на проезжей части. Другое дело, если злоумышленник, завладев машиной, перебил регистрационные номера с целью продажи, – это уже хищение. В течение двух месяцев после исчезновения машина считается угнанной, через два месяца – похищенной.

Если на вас напали на улице, отняли ключи и забрали машину – это уже грабеж,т. е. открытое хищение имущества.

Чтобы не было недопонимания между вами и страховой компанией, есть два варианта: или внимательно изучать условия договора и оговаривать все тонкости и непонятные моменты, или заключать договор, в котором предусмотрены сразу все риски – и угон, и хищение, включая грабеж.

Договор страхования риска угона обычно заключается на год. Кстати, по закону отдельная страховка от угона запрещена, в договор должны включаться и другие условия. Как правило, это бесплатная установка и обслуживание радиопоисковой системы.

Если автомобиль найти не удастся, компания выплачивает полную стоимость машины.

В силу закона автострахованию от угона подлежат только те машины, которые зарегистрированы в органах ГИБДД и прошли техосмотр. Но есть выход и для владельцев машин с транзитными номерами, а именно их нужно беречь как зеницу ока. Ведь для похитителей подобный автомобиль– просто клад. Выход такой: застраховать машину в страховой компании от угона до регистрации в ГИБДД с условием, что в течение семи рабочих дней после заключения договора страховой компании будет предоставлено свидетельство о регистрации автомобиля, техпаспорт и талон о техосмотре. Многие компании предъявляют при этом определенные требования к оснащению автомобиля, например, спутниковыми противоугонными системами, и за их установку предоставляют солидные скидки. Например, «Ингосстрах» предоставляет таким клиентам скидку до 80 % по риску «угон».

Внимательно читайте договор страхования! Важно, чтобы для вас не было затруднительно или невозможно выполнение содержащихся в нем условий.

Так, некоторые компании прописывают в договоре, что при угоне у владельца должны остаться паспорт транспортного средства (ПТС), свидетельство о регистрации, два комплекта ключей и талон техосмотра! Но большинство водителей хранят свидетельство о регистрации и талон техосмотра в машине, ведь талон должен быть прикреплен к стеклу. Вот и выясняется, что правила, записанные в договоре, подчас сложно выполнять. Не подвергайте себя риску остаться без машины, без документов на нее и без компенсации!

Некоторые компании отказывают в выдаче полиса, если в ночное время автомобиль не находится на охраняемой стоянке, а если и страхуют такие автомобили, то выдвигают условие: ночью, с полуночи до 6.00 утра, машина должна находиться на платной стоянке либо в гараже. Это значит, что, если угон происходит в ночное время, страховая компания отказывает в выплате страховки. Поэтому вам ничего другого не останется кроме как никуда не ездить ночью и не оставлять машину на улице даже на пару минут. Или же тщательнее выбирать страховщика.

По закону страховая сумма, которую вы получаете при наступлении страхового случая, не должна превышать реальную стоимость автомобиля.Поэтому при страховании от угона страховая компания проводит экспертизу автомобиля (обычно не только по документам, но и «на месте», так сказать, в натуре), оценивает его рыночную стоимость. Если за время эксплуатации стоимость машины снизилась, то выплаты тоже уменьшаются пропорционально этой стоимости. Страховой тариф на страхование автомобиля от угона обычно устанавливается в процентах от стоимости оценки. Для клиентов, продляющих договор, страховщик обычно делает скидки.

Цена страхования зависит от стоимости автомобиля, его марки и модели; стажа водителя и лиц, допущенных к вождению; степени аварийности; места хранения автомобиля; величины страхового покрытия и прочих факторов, которые страховщик попросит вас указать в анкете.

При заключении договора обратите внимание на то, как страховщик рассчитывает амортизацию,иначе после угона вы получите совсем не тут сумму, на которую рассчитывали. Самое оптимальное, когда коэффициент амортизации устанавливается пропорционально количеству дней страхования.

По риску «угон» страхуется потеря автомобиля при любом виде его хищения. Однако тех компаний, которые отдельно страхуют от угона, единицы. Большинство предлагают полный КАСКО, т. е. страхование и от ущерба, и от угона.

4.4. Страхование от ущерба

Страхование от ущерба означает, что страховая компания возмещает

любой ущерб,причиненный автомобилю, независимо от того, кто был причиной возникновения этого ущерба. Данный вид страхования предусматривает следующие случаи.

1. Ущерб произошел вследствие действия непреодолимой силы.Согласно правилам п. 3 ст. 401 ГКРФ непреодолимая сила –это чрезвычайное и непредотвратимое при данных условиях обстоятельство. Такого рода обстоятельствами являются природные явления стихийного характера(землетрясения, наводнения, пожары, снежные заносы и т. д.); общественные явления(военные действия, крупные забастовки, эпидемии, объявленный карантин и иные запреты, установленные государственными органами и т. д.). При наступлении одного из перечисленных обстоятельств самое главное – установить причинно– следственную связь между этим явлением и причинением ущерба автомобилю.

Событие или явление не является непреодолимой силой,если произошло по вине конкретного лица. Для непреодолимой силы характерна объективная непред отврати-мость. Непреодолимая сила – это вид форс-мажора.

2. Виновника причиненного ущерба невозможно определить.

Если один из этих случаев происходит и машине наносится ущерб, то вам положена страховка по данному виду страхования. Ответственные страховщики в случае сильного повреждения автомобиля (если размер ущерба составляет более 75 % страховой суммы), выплачивают страховку на условиях полной гибели транспортного средства,а при замене поврежденных деталей оплачивают их стоимость без учета амортизационного износа.

Если вы собираетесь, например, в зарубежное путешествие, обратите внимание на условие об оплате расходов по ремонту автомобиля за границей. В любом случае, ущерб – понятие оценочное, и поэтому лучше страховаться у проверенного страховщика.

1. Ущерб произошел вследствие действия непреодолимой силы.Согласно правилам п. 3 ст. 401 ГКРФ непреодолимая сила –это чрезвычайное и непредотвратимое при данных условиях обстоятельство. Такого рода обстоятельствами являются природные явления стихийного характера(землетрясения, наводнения, пожары, снежные заносы и т. д.); общественные явления(военные действия, крупные забастовки, эпидемии, объявленный карантин и иные запреты, установленные государственными органами и т. д.). При наступлении одного из перечисленных обстоятельств самое главное – установить причинно– следственную связь между этим явлением и причинением ущерба автомобилю.

Событие или явление не является непреодолимой силой,если произошло по вине конкретного лица. Для непреодолимой силы характерна объективная непред отврати-мость. Непреодолимая сила – это вид форс-мажора.

2. Виновника причиненного ущерба невозможно определить.

Если один из этих случаев происходит и машине наносится ущерб, то вам положена страховка по данному виду страхования. Ответственные страховщики в случае сильного повреждения автомобиля (если размер ущерба составляет более 75 % страховой суммы), выплачивают страховку на условиях полной гибели транспортного средства,а при замене поврежденных деталей оплачивают их стоимость без учета амортизационного износа.

Если вы собираетесь, например, в зарубежное путешествие, обратите внимание на условие об оплате расходов по ремонту автомобиля за границей. В любом случае, ущерб – понятие оценочное, и поэтому лучше страховаться у проверенного страховщика.